В условиях нынешнего подхода к налоговому контролю достаточно остро обозначен вопрос раскрытия реальных владельцев бизнеса — бенефициаров, зачастую скрытых от посторонних глаз и управляющих компанией или группой компаний «из тени».

Сбор информации о бенефициарных владельцах компаний требуется главным образом для контроля за предпринимательской средой. Государство желает четко понимать, кто стоит за бизнес-структурами и несет ответственность за их деятельность.

Бенефициар- дирижер бизнеса

Бенефициар (от фр. benefice – «прибыль, польза») – выгодоприобретатель, то есть лицо, получающее выгоду от заключения какой-либо сделки.

В российском законодательстве понятие «бенефициар» используется, как правило, в контексте налогового контроля и «антиотмывочного» законодательства.

Бенефициар (или бенефициарный собственник, или бенефициарный владелец) – это реальный собственник бизнеса. Им может быть только физическое лицо – конкретный человек. Тот, кто фактически управляет компанией, контролирует активы, распоряжается ими и, в конечном итоге, получает прибыль компании.

С 3 февраля 2019 года вступил в силу зарегистрированный Минюстом 22.01.2019 г. приказ ФНС от 20.12.2018 г. № ММВ-7-2/824@, утвердивший формат запроса налогового органа о представлении юрлицом сведений о его бенефициарных владельцах. За непредставление запрошенных сведений по истечении пяти рабочих дней предусмотрена административная ответственность.

Бенефициар может не упоминаться в учредительных документах компании и финансово не участвовать в ее деятельности. Но он в полной мере пользуется правами владельца, хотя юридически это право может принадлежать другим лицам.

Зачастую личность бенефициара скрыта, данные о нем не афишируются и даже тщательно скрываются. Конфиденциальность бенефициара поддерживает номинальная компания, которая ведет деятельность без указания конечного владельца, или цепочка таких компаний. Для того, чтобы максимально скрыть сведения о личности бенефициара и в то же время обеспечить его участие в управлении компанией, придумываются всевозможные приемы оформления собственности и сложные схемы взаимодействия компаний внутри группы.

Кто эта таинственная персона – может быть известно лишь отдельным доверенным лицам из руководства компании. Но найти его можно. С помощью самого правдивого и понятного средства — денег. По счетам, на которые бенефициару перечисляется прибыль.

Фискальные органы уделяют большое внимание поиску и выявлению бенефициаров. Особенно интересны контролерам компании, принадлежащие одному бенефициару, а также сложные схемы с несколькими уровнями владения, для которых нет явного объяснения. В этих случаях вызывает интерес цель создания сложной структуры бизнеса и возможность получения необоснованной налоговой выгоды.

Ты узнаешь его из тысячи…По делам, по счетам, по голосу…

Любое юридическое лицо обязано знать своих бенефициаров. И представлять по запросу налогового органа и Росфинмониторинга документально подтвержденную информацию о своих бенефициарных владельцах или принятых мерах по поиску сведений о них.

Эта обязанность закреплена статьей 6 закона № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Даже если вы понимаете, что к финансированию терроризма вы не имеете никакого отношения, – воздействие этого закона вы точно уже ощущаете на себе. Например, в виде банковского контроля. Ссылаясь на этот закон банки вторгаются в нашу личную жизнь, запрашивая сведения о законности поступлений на счет, обоснованности платежей и снятия наличных.

В определении закона 115-ФЗ, бенефициарный владелец- это физическое лицо, который в конечном счете – как непосредственно напрямую, так и через цепочку звеньев — владеет или осуществляет контроль над юрлицом, или физическое лицо, от имени которого проводится сделка. Он может владеть прямо или косвенно долей более 25% в уставном капитале компании. Но это необязательно. Реальный собственник может ни юридически, ни финансово не влиять на работу компании, и находиться в тени. Но номинальные сотрудники управляют компанией четко по его указаниям.

Реально владеть собственностью компании может и несколько фактических владельцев – бенефициаров.

Не реже одного раза в год компании обязаны обновлять информацию о своих бенефициарах и хранить эти данные в течении 5 лет.

За непредставление информации по установлению своих бенефициарных владельцах или о принятых мерах по их установлению статье 14.25.1 КоАП предусмотрена ответственность – в виде административного штрафа на должностных лиц в размере от 30 000 до 40 000 рублей, на юридических лиц – от 100 000 до 500 000 рублей. В том числе за то, что организация не предприняла всех возможных усилий по установлению своих бенефициаров. Размер штрафа — по протоколу налогового органа — определяет суд.

Ищи, кому выгодно. Как найти бенефициара

Если вы думаете, что найти бенефициара легко – вы заблуждаетесь. Зачастую это крайне творческий процесс.))

Если ваши учредители – юридические лица, вы делаете запрос в ЕГРЮЛ для выяснения, кто является их учредителями. Если у ваших учредителей тоже учредители юрлица — далее запросы в ЕГРЮЛ, и так по цепочке движетесь вглубь и пытаетесь найти конкретных физических лиц.

Если в своих запросах вы пересекли границу РФ, это вас не останавливает — вы направляете запрос в иностранный налоговый орган. Вряд ли вы получите ответ, но у вас останется документальное подтверждение ваших действий и принятых мер по выявлению бенефициаров.

Если найдено физическое лицо, ваша задача установить – номинальный это или реальный владелец, насколько он влияет на принятие решений – является ли он бенефициаром. Чаще бывает наоборот – «теневой» владелец, не имея доли в уставном капитале, дает указания директору через родственные связи, или детские страхи, или за солидное вознаграждение.

Не исключено, что реального бенефициара вы не найдете, и результат вы не получите. Зачастую бенефициары скрыты так тщательно, что их не могут найти даже правоохранительные органы. От вас требуется доказательство приложенных усилий – вы сделали все возможное, чтобы исполнить требования закона. Это освободит вас от штрафа.

Бенефициара надо не только установить, но и идентифицировать.

Вы должны получить полную информацию о физическом лице: его фамилию, имя, отчество, гражданство, паспортные данные, дату рождения, ИНН, если это иностранный гражданин и он находится в РФ вы должны указать номер его миграционной карты или вида на жительство (разрешения на проживание в России) и адрес проживания.

При сложной структуре собственности Росфинмониторинг рекомендует установить всех бенефициаров и проверить их на наличие/отсутствие в списке лиц, причастных к экстремистской деятельности, на сайте Росфинмониторинга.

Раскрытие сведений о бенефициарах в бухгалтерской отчетности

Важно помнить, что сведения о бенефициарах компания обязана раскрыть в пояснениях к годовому балансу. Это требует бухгалтерское законодательство. Кроме тех, кто имеет право на ведение упрощенного бухучета.

Если отчетность компании подлежит обязательному аудиту – аудитор изучает пояснение к балансу в разделе «Информация о связанных сторонах». Если аудитор посчитает сведения о бенефициарах недостаточным, он обязан представить заключение, указав замечание о недостаточности информации.

Совет. Несмотря на требования фискалов, я не советую указывать в пояснениях к балансу всю «подноготную» бенефициара компании– такие как паспортные данные, дату рождения и место проживания. Я бы не стала этого делать. Достаточно для идентификации указать его ФИО и ИНН.

Можно ожидать, что налоговые органы запросят подробности- они имеют на это право. Тогда по запросу налоговиков придется эти сведения раскрыть. Также, как и по запросу Росфинмониторинга, или по запросу налогового органа в части валютного контроля. Вы должны быть к этому готовы.

Скрытое управление компанией вызывает интерес у различных фискальных органов. Сведения важны для фискальных структур в целях противодействия легализации средств, полученных незаконным или преступным путем, финансовым махинациям, незаконному выводу денежных средств за рубеж и прочим преступным действиям.

Личность бенефициара интересует банк

При открытии счета компания заполняет анкету и указывает бенефициара. Обычно клиент указывает формальную информацию. И зачастую недостоверную. Как правило — это оформленные де-юре учредители.

У российских банков нет широких полномочий по выявлению реальных бенефициаров, как у налоговиков. Они, в основном, принимают информацию клиента. Банк может отказать в заключении договора компании, которая отказывается раскрыть сведения о бенефициаре.

Информация о конечных бенефициарах также важна банку для принятия решения о кредитовании. Исходя из личности бенефициара оценивается репутация компании и риски по ее кредитованию.

Кредитные организации, работающие в России, обязаны представлять информацию о бенефициарах в Росфинмониторинг. За сокрытие таких данных – штраф до 500 000 рублей.

Агенты по выявлению бенефициара

Обязанность по выявлению бенефициаров своих клиентов вменена организациям, проводящим сделки с деньгами и имуществом — страховым и лизинговым компаниям, участникам рынка ценных бумаг, ломбардам, торгующим драгметаллами, посредникам в сделках купли-продажи имущества. А также аудиторам и адвокатам.

Финразведка советует этим организациям в договоре с клиентом предусмотреть пункт о раскрытии бенефициара, изучить учредительные документы и проводить анкетирование.

Представленную клиентом информацию Росфинмониторинг обязывает не просто собрать, а перепроверить — через публикации в СМИ, в коммерческих базах данных (СПАРК, и др.), в интернет-ресурсах. Если клиент отказался раскрыть бенефициара или представляет заведомо недостоверные сведения – об этом рекомендовано сообщить в Росфинмониторинг.

Сведения о владельцах бизнеса – до конечных бенефициаров — требуются при заключении контрактов с предприятиями государственной собственности. Без их представления договор заключен не будет. И, конечно,

Бенефициары – важный объект налогового контроля

Налоговики ведут поиск бенефициара для выявления схем оптимизации налогообложения и уклонения от уплаты налогов: при использовании офшоров, при дроблении бизнеса, при создании цепочки взаимозависимых лиц и других комбинаций. Ищут хранителей активов – юридических и физических лиц, и конечного выгодоприобретателя бизнеса – получателя налоговой выгоды.

Система контроля налоговых деклараций СУР АСК НДС-2 анализирует сделки, выявляет рисковые компании и выстраивает «дерево связей». Если у двух или более компаний один и тот же бенефициар, и они между собой совершают сделки, если в эту цепочку вплетены фирмы, неукротимо оптимизирующие налоги, — налоговый орган ставит под сомнение реальность операций, ищет получателя налоговой выгоды и выходит на проверку.

В зависимости от доказательных задач, налоговое законодательство применяет разные понятия лиц, участвующих в работе компании, такие как – заинтересованные лица, аффилированные лица, взаимозависимые лица, контролирующие лица.

Бенефициар — человек не бедный

Бенефициар, как правило, человек обеспеченный. Информационные ресурсы налоговой системы позволяют выявить всю российскую собственность каждого гражданина, включая членов его семьи, проанализировать перемещение имущества, в том числе с целью вывода на номинального владельца (хранителя активов).

Если за компанией числится недоимка по налогам, статья 45 налогового кодекса разрешает ее взыскать за счет взаимозависимых лиц. В судебном порядке. Если налоговая сможет доказать, что бенефициар прямо или косвенно повлиял на неуплату компанией налогов – суд может признать взыскание долга компании за счет ее бенефициара.

В случае взыскания налогов в результате налоговой проверки бенефициар может быть привлечен к субсидиарной ответственности по долгам компании, если будет установлено его фактическое участие в управлении бизнесом через формально контролирующих лиц — номиналов.

Также к субсидиарной ответственности «серый кардинал» может быть привлечен, если будет доказано его влияние на действия, явившиеся причиной несостоятельности компании и доведения ее до банкротства. К этому вопросу у налоговой особый интерес.

А номинал может быть не так прост

Зачастую, номинальный руководитель компании является работником по трудовому договору. Его полномочия, как правило, существенно ограничены волей владельцев бизнеса. И финансовое состояние, как правило, не идет ни в какое сравнение с собственностью бенефициара. Поэтому, когда компания «летит» в банкротство, привлечение к субсидиарной ответственности ее номинального директора для налоговой менее эффективно, чем обращение к собственности ее бенефициара.

Привлечь собственника компании к субсидиарной ответственности сложнее, чем директора. Доказательства налоговой, как правило, строятся на показаниях должностных лиц, исполняющих указания «теневого» владельца бизнеса.

Одна из новелл ФНС — аналог «сделки со следствием» с номинальным директором. Он может быть частично и даже полностью освобожден от субсидиарной ответственности, если поможет налоговой установить реальных бенефициаров, раскрыть сведения об их имуществе и доходах, поделиться схемой вывода активов и помочь налоговому органу доказать все это.

Бенефициар — он и за границей бенефициар

Целенаправленное наступление по раскрытию бенефициаров налоговая служба продолжает и за пределами России, налаживая автоматический обмен информацией с зарубежными налоговыми органами. Готовность передавать информацию в Россию уже подтвердили 90 государств, в том числе Лихтенштейн, Великобритания, Сингапур, Швейцария, Бермуды, Британские Виргинские острова, Джерси, Ирландия, Кипр, Люксембург, Мальта, Нидерланды.

Полученные данные используются для контроля валютного законодательства, трансфертного ценообразования, для выявления фактических получателей офшорных юрисдикций, фиктивных контрагентов, номинальных посредников и реальных бенефициаров.

Вместо заключения. И советы

Многие собственники бизнеса враждебно настроены к мерам по раскрытию их влияния, оперируя правом на сохранение конфиденциальности и защите личной информации. Да, это выбор – сохранить личную информацию или развивать бизнес.

Но формально относиться и игнорировать требования по раскрытию бенефициарных владельцев не стоит. Это достаточно серьезный вопрос и сбрасывать его в условиях нынешнего подхода к налоговому контролю совершенно нельзя. Немало вопросов в разных инстанциях, по которым вы можете споткнуться на проблеме «теневого» бенефициара.

А советы такие:

- Провести работу по поиску бенефициаров компании. Если реальные владельцы не найдены — документально подтвердите свои усилия по их поиску. Все данные храните у себя. Это убережет вас от штрафов.

- Все данные представляйте контролерам осмотрительно. И дозированно. На первичный запрос достаточно ФИО и ИНН.

В принципе, если вы не занимаетесь агрессивной оптимизацией и не скрываетесь от налогов, скрывать информацию о бенефициарах наивно. Контролеры могут их выявить и без вашего участия. Но вас могут привлечь к ответственности. А штрафы немалые.

Желаю всем узнать своих бенефициаров. Беречь бизнес. И вместе с ними его развивать.

Надеюсь, что было полезно.

Оригинал статьи доступен на портале E-xecutive.ru

Кто такой бенефициар

Понятие «бенефициарный владелец» или просто «бенефициар» можно встретить довольно часто, однако не все до конца понимают, что оно означает. На самом деле, это очень многозначное слово, которое может в разных контекстах обозначать разные вещи. Например, в одной ситуации мы можем назвать бенефициаром вкладчика банка или наследника, которому причитается доля в наследстве, а в другой — владельца компании, получающего доход от ее деятельности. Разбираемся, кто такой бенефициар и что скрывается за этим понятием.

Бенефициар и выгодоприобретатель

Понятие «бенефициар» отсутствует в российском законодательстве, но несмотря на это, оно широко используется в официальной документации. Во многих случаях оно обозначает выгодоприобретателя в самом широком смысле слова — любого человека, который получает выгоду или прибыль от каких-либо операций. Например, бенефициаром можно назвать человека, если он:

- получает доход от ценных бумаг, акций или вкладов в трастовые фонды;

- сдает квартиру в аренду;

- получает какие-либо страховые выплаты;

- является получателем аккредитива;

- получает долю в наследстве по завещанию и так далее.

Существует четыре вида бенефициаров — основной, условный, отзывной и безотзывной:

- основным называют бенефициарного владельца, о котором мы подробнее расскажем ниже;

- условным называют того, кто станет выгодоприобретателем только при наступлении определенных условий;

- отзывным называют того, кто формально указан в документах как выгодоприобретатель, но у кого это право в определенных ситуациях может быть отозвано;

- безотзывным называют того, кто останется выгодоприобретателем в любых обстоятельствах и у кого нельзя отозвать это право.

Бенефициарный владелец

В российском законодательстве также существует более узкое понятие «бенефициарного владельца» — оно приводится в ст. 3 Федерального закона №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 7 августа 2001 года. Под этим термином понимается физическое лицо, которое напрямую или косвенным образом владеет юридическим лицом либо принимает участие в его управлении, а также получает доход от его деятельности.

Бенефициар может быть учредителем, единоличным собственником, одним из совладельцев организации либо ее директором — а может и вообще не иметь прямого отношения к деятельности фирмы, а влиять на нее только опосредованно, через третьих лиц или номинальные организации.

Также часто можно встретить понятие «конечного бенефициара» — под ним понимается лицо, являющееся реальным собственником целой корпорации или сети компаний и получающее доход от этих предприятий.

Как определить бенефициарного владельца

Человек может считаться бенефициарным владельцем, если в его распоряжении находится доля в капитале компании размером с четверть этого капитала или больше. Причем он не обязательно должен владеть этой долей напрямую — например, он может быть собственником или основным акционером другой компании, которой принадлежат эти 25%. Из-за этого часто возникают так называемые «цепочки собственников», из-за которых бывает сложно определить, кто на самом деле является конечным бенефициарным владельцем.

Многие компании предпочитают скрывать своих бенефициаров от широкой публики. Они могут не упоминаться в правоустанавливающих документах фирмы и нигде не быть указаны в роли собственников — но при этом они могут продолжать получать прибыль и влиять на деятельность организации.

При желании бенефициар может вообще не раскрывать свою личность — за исключением тех ситуаций, когда предоставить эту информацию требуют уполномоченные на это органы.

Обязанности и права бенефициарного владельца

Главное право бенефициарных владельцев — это возможность влиять на деятельность компании в соответствии с принадлежащей им долей. Они имеют право:

- принимать участие в принятии важных решений, влияющих на стратегию фирмы;

- нанимать и увольнять сотрудников, работающих на руководящих должностях — например, генерального директора или управляющего;

- участвовать в учредительных собраниях;

- в той или иной мере контролировать деятельность фирмы;

- любым образом распоряжаться своей долей в компании — например, продавать ее или передавать третьим лицам;

- получать часть дохода от деятельности предприятия.

При этом у них есть и перечень обязанностей, главная из которых — это предоставлять данные о себе по запросу государства. Это делается в рамках все того же Федерального закона №115-ФЗ, который направлен на противодействие отмыванию средств. Компания обязана раз в год актуализировать данные о своих бенефициарных владельцах и предоставлять их по требованию уполномоченных органов — например, налоговой или Росфинмониторинга.

Предоставлять нужно следующую информацию о бенефициарах:

- личные данные — ФИО, дату рождения, гражданство;

- данные паспорта или иного документа, удостоверяющего личность;

- номер ИНН;

- адрес места регистрации или фактического места проживания;

- для иностранных граждан — данные документа, подтверждающего их право проживать в России.

Документы, необходимые для подтверждения прав бенефициара

Если потребуется подтвердить, что то или иное лицо является бенефициаром, необходимо будет собрать перечень документов, подтверждающих его право владеть и распоряжаться долей в компании. Чтобы восстановить всю цепочку собственников и выгодоприобретателей, для разных организационно-правовых форм могут понадобиться следующие документы:

- выписка из ЕГРЮЛ;

- решение об избрании единого исполнительного органа;

- документы, подтверждающие право собственности участника юрлица на долю в его уставном капитале — например, решение о создании юрлица, договор купли-продажи, реестр акционеров и так далее.

Может ли бенефициар отсутствовать

В некоторых случаях бенефициар в компании может отсутствовать — например, в той ситуации, если фирма занимается некоммерческой деятельностью, которая не направлена на получение прибыли. К примеру, это распространяется на компании, занимающиеся благотворительными проектами, организацией некоммерческих массовых мероприятий, собраний, ассоциаций и так далее. При этом если компания занимается коммерческой деятельностью, то бенефициарный владелец у нее будет в любом случае.

Итоги

Бенефициар — это обширное понятие, которое в самом широком смысле может означать вообще любого выгодоприобретателя, а в более узком — человека, который является фактическим собственником какой-либо компании, может значительно влиять на принимаемые ей решения и может распоряжаться полученной ею прибылью. Владеть долей в компании можно как напрямую, так и опосредованно — например, через третьих лиц или через фирмы-посредники.

Бенефициар обязательно есть у любой организации, которая занимается коммерческой деятельностью и получает от нее прибыль. Он может не раскрывать свою личность для широкой общественности, но при этом обязан ежегодно предоставлять данные о себе государственным органам — это необходимо для противодействия отмыванию средств.

Отсутствовать бенефициарный владелец может только в одном случае — если организация занимается благотворительностью или любой другой некоммерческой деятельностью, то есть не получает выгоды от своей деятельности.

Эта страница полезна?

99

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Бенефициар: определение термина

Бенефициарным владельцем — это закреплено в законодательстве РФ — признается физлицо, которое прямо или при посредничестве третьих лиц владеет более чем 25% капитала юридического лица или же обладает возможностями для осуществления контроля за действиями данного юрлица (ст. 3 закона «О противодействии отмыванию доходов» от 07.08.2001 № 115-ФЗ). Законом также предусмотрен статус бенефициарного владельца физлица (по умолчанию являющегося тем же физлицом, если нет оснований считать по-другому).

См. также «Порядок идентификации клиента в банке по закону 115-ФЗ».

Пример

Уставный капитал ООО «Салют» на 70% принадлежит ООО «Люкс», на 20% — Петрову В. С. и на 10% — Степанову А. В. При этом Степанову принадлежат 100% уставного капитала ООО «Люкс». Таким образом, Степанов — бенефициарный владелец ООО «Салют», несмотря на то что де-юре его доля в данной организации в 2 раза меньше, чем доля Петрова.

Таким образом, статус бенефициарного владельца — это юридическая категория, и ее характеристики прописаны на уровне общеотраслевых правовых норм. Однако какую позицию бенефициар может занимать в структуре управления бизнесом? Рассмотрим, каким образом ключевые позиции в фирме учредителя и генерального директора соотносятся со статусом бенефициарного владельца — это важно с точки зрения более детального понимания роли бенефициаров на различных уровнях правоотношений.

Бенефициар — учредитель или генеральный директор?

Принципиально не имеет значения, какую должность занимает человек в бизнесе — учредителя, директора или совладельца. Главное для установления статуса бенефициарного владельца — это соответствие роли человека в бизнесе критериям, определенным в ст. 3 закона № 115-ФЗ. Он может быть фактическим владельцем (не имея юридически закрепленной доли в бизнесе — особенности данного статуса мы рассмотрим далее в статье) и при этом генеральным директором или же де-факто принимать ключевые решения в управлении организацией, в то время как директором будет другой человек.

Конечно, в общем случае бенефициарный владелец — это учредитель фирмы (или один из них). Но не исключено, что он будет лицом, купившим необходимую долю уставного капитала впоследствии. Распространены случаи, когда бенефициарный владелец юридического лица — это учредитель той фирмы, которая владеет основной долей соответствующего юридического лица.

Пример

Гражданин Львов А. Е. владеет 55% акций в ПАО «Виктория», которое, в свою очередь, является владельцем 70% акций в ПАО «Алмаз». Фактически Львов не владеет акциями «Алмаза» напрямую, но является косвенным участником этого общества. Доля его косвенного участия составит 0,55 × 0,70 = 0,385, или 38,5%. Следовательно, Львов имеет преобладающее участие (более 25%) в капитале ПАО «Алмаз» и соответствует критериям бенефициарного владельца данной компании.

Итак, понятие бенефициара закреплено законодательно. Но можно ли говорить, что статус бенефициарного владельца — это то же понятие, что подразумевает другой распространенный термин — «фактический собственник»?

Бенефициар и фактический владелец (юрлица или физического лица) — одно и то же?

Понятие «фактический собственник» на уровне законодательства РФ, в свою очередь, не закреплено. В некоторых источниках права оно приводится в том же контексте, что и термин «бенефициарный владелец» (например, в письме Минфина РФ от 09.04.2014 № 03-00-РЗ/16236). Можно ли в связи с этим их отождествлять?

В принципе, это правомерно, и повод тому дает определение бенефициарного владельца, приведенное в законе № 115-ФЗ. В данном нормативном акте сказано, что бенефициар может соответствовать лицу, имеющему возможности влиять на решения, принимаемые юрлицом (даже несмотря на то, что ему, возможно, не принадлежат какие-либо доли в уставном капитале фирмы).

Вполне допустимо именовать «фактическим владельцем» человека, который по тем или иным основаниям является бенефициарным владельцем физлица. Более того, в данном случае правомерно говорить о некоторой «чистой форме» фактического владения, поскольку законодательством не предусмотрено выделение уставного капитала физлица. Например, бенефициарным (фактическим) владельцем физлица можно назвать получателя средств, указанного физлицом в своем завещании.

Таким образом, статус бенефициарного владельца — это юридическая категория, которая может отождествляться с понятием «фактический владелец», и лучше всего данное отождествление применять в контексте контроля за действиями юрлица или над физлицом. В контексте владения уставным капиталом юрлица лучше применять только термин «бенефициарный владелец».

Какие фирмы должны вести учет бенефициаров?

Обязательства по учету бенефициаров возлагаются на юридических лиц, не являющихся:

- государственными или муниципальными структурами;

- международными организациями;

- эмитентами акций в рамках организованных торгов (при раскрытии информации по ценным бумагам в установленном порядке);

- иностранными эмитентами акций в рамках торгов на иностранной бирже (при включении биржи в перечень, определенный Банком РФ);

- иностранными субъектами правоотношений, не имеющими статуса юрлица и не предусматривающими наличие бенефициаров и должности генерального директора.

Организации обязаны знать своих бенефициаров, принимать при необходимости меры по получению сведений о них, перечисленных в подп. 1 п. 1 ст. 7 закона № 115-ФЗ, обновлять данные сведения ежегодно, хранить полученные данные не менее 5 лет.

Кроме того, сведения о бенефициарах фирмы могут раскрываться в ее отчетности — в порядке, установленном законодательством (п. 7 ст. 6.1 закона № 115-ФЗ). Порядок раскрытия информации определен в ПБУ 4/99 «Бухгалтерская отчетность организации», ПБУ 11/2008 «Информация о связанных сторонах» и в рекомендациях аудиторам, содержащихся в Приложении к Письму Минфина России от 29.01.2014 N 07-04-18/01 (Письмо Росфинмониторинга от 29.07.2019 N 01-04-05/17015). В частности, информация о таких лицах раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

Какие фирмы должны раскрывать своих бенефициаров?

Юрлица, а также ИП обязаны предоставлять сведения о бенефициарах по запросам (п. 6 ст. 6.1 закона № 115-ФЗ, п. 10 положения, утвержденного постановлением Правительства РФ от 19.03.2014 № 209):

- в Росфинмониторинг;

- в ФНС.

Кроме того, при обращении в организацию или к ИП, которые осуществляют управление денежными средствами, юрлица и ИП предоставляют сведения о своих бенефициарных владельцах — это также их законная обязанность, предусмотренная п. 14 ст. 7 закона № 115-ФЗ. Объем данных сведений определен в абз. 2 подп. 1 п. 1 ст. 7 закона № 115-ФЗ.

Как общества осуществляют учет и раскрытие информации о бенефициарах, пошагово разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Законодательно форма сведений о бенефициарных владельцах не утверждена. Но она должна включать в себя:

- ФИО бенефициарных владельцев;

- гражданство;

- дата рождения;

- паспортные данные (или сведения иного документа, удостоверяющего личность);

- адрес места жительства;

- ИНН.

Образец заполнения справки можно скачать ниже.

Непредоставление фирмой в указанные государственные органы сведений о бенефициарных владельцах — это повод для применения в отношении нее санкций, предусмотренных ст. 14.25.1 КоАП РФ. А именно — штрафа на должностных лиц в величине 30 000–40 000 руб., на юрлиц — 100 000–500 000 руб.

Итоги

Бенефициарный владелец — это учредитель или директор, один из собственников или же фактический владелец фирмы (даже если де-юре какие-либо доли в уставном капитале организации ему не принадлежат), который обладает возможностями как минимум контролировать деятельность соответствующего хозяйствующего субъекта. При этом организационно-правовой статус данного субъекта значения не имеет — это может быть как юрлицо, так и ИП.

Для юридического определения статуса бенефициарного владельца необходимо, чтобы физлицо владело не менее 25% уставного капитала организации. Фирмы и ИП обязаны информировать Росфинмониторинг, ФНС, организации, управляющие денежными средствами, о своих бенефициарах по запросу.

Узнать больше об особенностях работы органов финансового контроля (которые, в частности, имеют полномочия запрашивать у юрлиц и ИП сведения об их бенефициарах) вы можете в статьях:

- «Аудиторы будут сообщать в Росфинмониторинг обо всех подозрительных сделках»;

- «Органы, осуществляющие финансовый контроль в РФ (перечень)».

Источники:

- закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 N 115-ФЗ

- КоАП

Бенефициарный владелец клиента (бенефициар) — это человек, который в конечном итоге владеет бизнесом или контролирует его (абз. 13 ст. 3 115-ФЗ).

Человек будет считаться бенефициаром компании в следующих случаях:

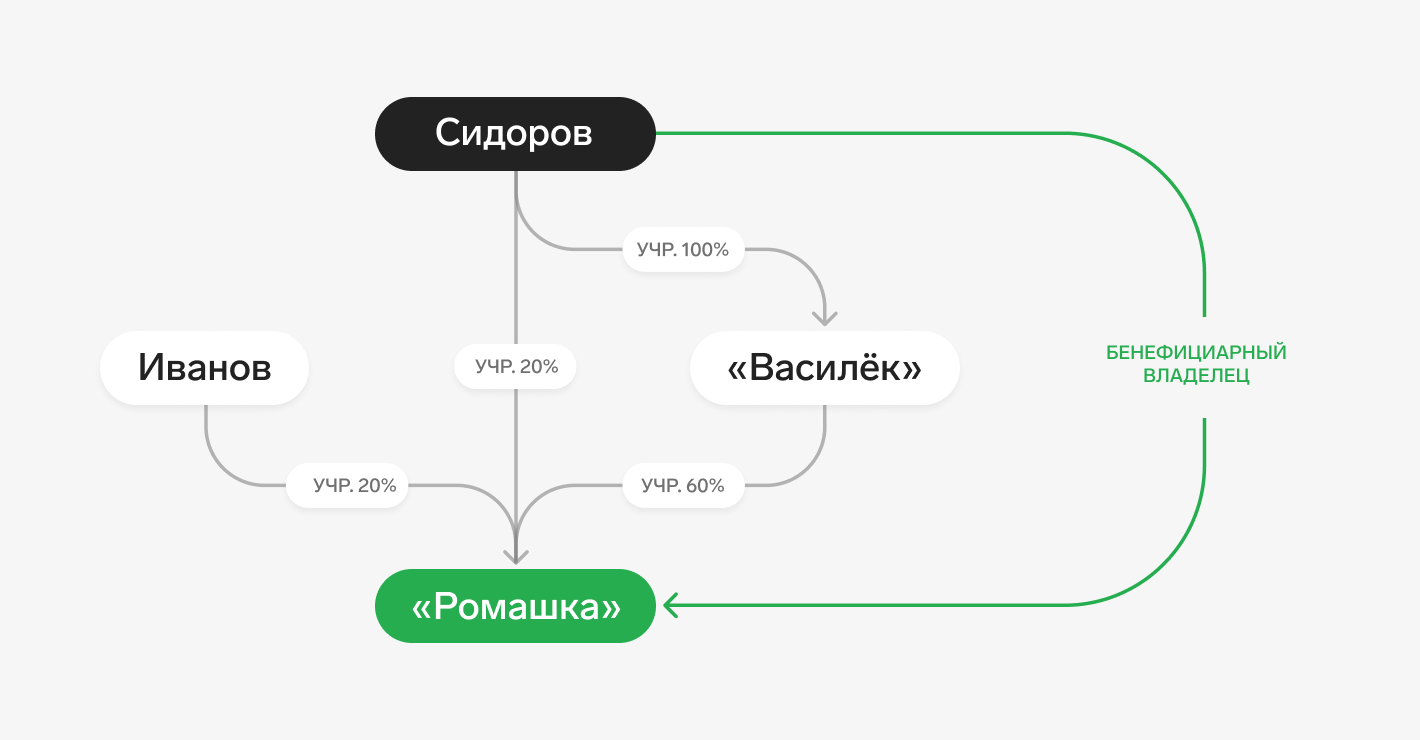

- Его доля в капитале от 25%. Бенефициар может владеть компанией как напрямую, так и через другие фирмы. Например, у ООО «Ромашка» три владельца: Иванову принадлежит 20% доли в уставном капитале, Сидорову — тоже 20%, а «Васильку» — 60%. Единственный учредитель «Василька» — Сидоров. Фактически ему принадлежит не только 20% в «Ромашке», но и 60% через «Василек». Поэтому Сидоров — бенефициар «Ромашки».

- Он фактически контролирует фирму. Так, бенефициаром может быть и директор, который принимает стратегические решения от имени компании. При этом конечный бенефициар не обязательно связан с организацией юридически. Главное, чтобы он управлял бизнесом на самом деле: принимал решения о заключении сделок, инвестициях, открытии филиалов.

Подсчет доли в капитале кажется не такой сложной задачей. Но как проверить, что человек действительно управляет компаний? Росфинмониторинг приводит несколько ситуаций, когда человека можно считать бенефициаром (информационное письмо Росфинмониторинга от 04.12.2018 № 57):

- он регулярно контролирует деятельность фирмы на позиции руководителя высшего звена: занимает должность исполнительного или финансового директора;

- принимает стратегические решения, которые влияют на развитие бизнеса,

- инвестирует в предприятие и за счет этого управляет им;

- находится в семейных или других близких отношениях с руководством и за счет этого контролирует бизнес;

- тесно контактирует с руководством фирмы, благодаря этому контролирует компанию.

Бенефициаров может быть несколько. Например, если компанию контролирует не один человек или 25% капитала принадлежит нескольким людям. Если выявить бенефициара не получилось, им может быть признан руководитель фирмы (пп. 2 п. 1 ст. 7 115-ФЗ).

Для клиента-физлица бенефициаром считается он сам. В законе приводится единственное исключение — если есть основания полагать, что бенефициаром физлица может быть другой человек (абз. 13 ст. 3 115-ФЗ).

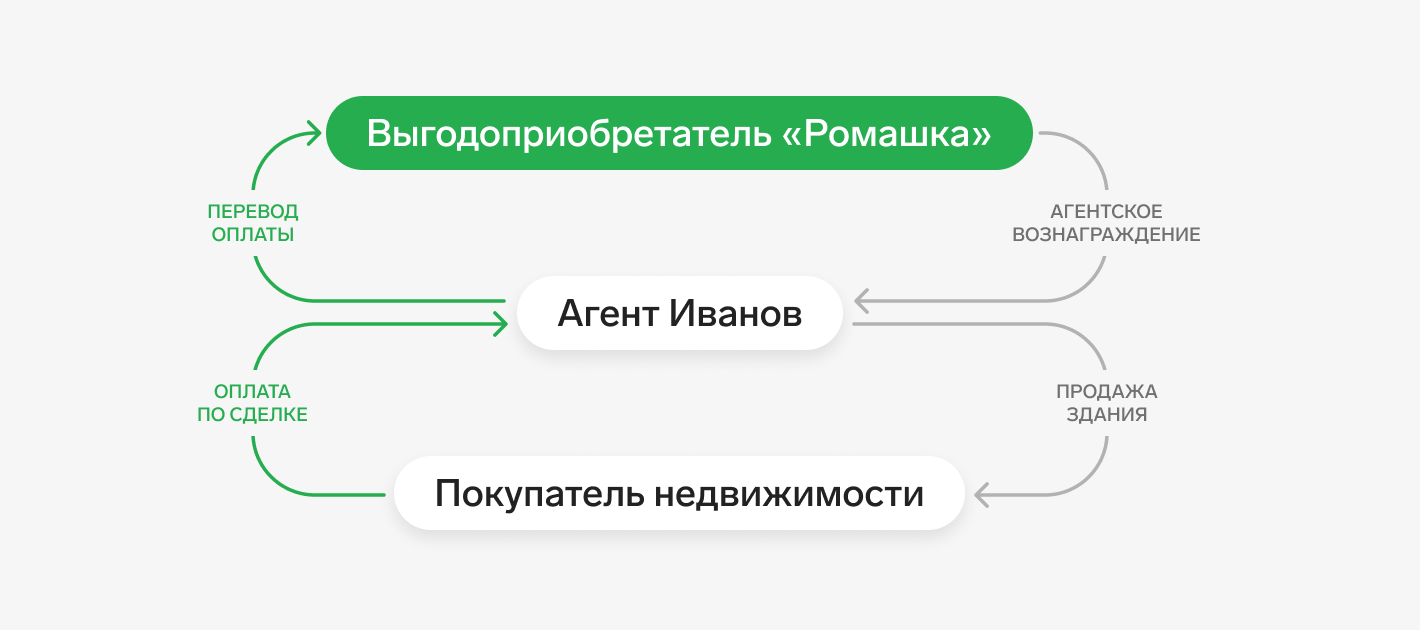

Выгодоприобретатель — это человек или компания, к чьей выгоде действует клиент (абз. 12 ст. 3 115-ФЗ). Если клиент проводит операцию по договору поручения, комиссии, доверительного управления, агентирования, выгоду от этой операции получают не о сам, а другие люди или организации.

Представим: «Ромашка» и Иван Иванов подписывают агентский договор. Задача последнего — продать здание. После того как Иванов находит покупателя и заключает договор-купли продажи, деньги поступают к нему на счет. Выгодоприобретатель по этой операции — «Ромашка», так как Иванов продал здание в интересах фирмы и в дальнейшем перечислил ей деньги. За свою работу Иванов получил вознаграждение — это уже его личная выгода от сделки.

Еще один пример. «Ромашка» взяла в долг у «Василька» миллион рублей. Столько же «Ромашка» одалживала «Лютику». Чтобы упростить расчеты, «Ромашка» попросила «Лютик» перевести деньги напрямую «Васильку». Когда «Лютик» переводит деньги «Васильку», в назначении платежа он указывает «оплата долга по договору займа за “Ромашку”». Операцию совершил «Лютик», но выгодоприобретателем по ней будет «Ромашка», поскольку платеж был к ее выгоде: «Ромашка» больше ничего не должна «Васильку».

И бенефициар, и выгодоприобретатель что-то получают от клиента к своей выгоде. При этом бенефициар — это всегда человек, который контролирует бизнес или имеет в нем долю от 25%. А вот выгодоприобретателем может быть как организация, так и человек.

Выгодоприобретатель не владеет долей в компании и не может контролировать ее деятельность. Как правило, он получает выгоду от конкретной операции с деньгами или имуществом, а не от бизнеса в целом.

Представитель — это человек, который проводит операции или сделки от имени клиента. Его права подтверждают доверенность, договор, закон или акт госоргана.

Приводим несколько ситуаций, когда возникает представительство:

- родители могут представлять своих малолетних детей до 14 лет и несовершеннолетних с 14 до 18 лет (ст. 26 ГК РФ, ст. 28 ГК РФ);

- органы опеки и попечительства могут быть представителями детей, оставшихся без опеки родителей (ст. 123 Семейного кодекса РФ, ст. 7 и ст. 8 Федерального закона от 24.04.2008 48-ФЗ «Об опеке и попечительстве»);

- опекуны могут представлять интересы недееспособных, ограниченно дееспособных (ст. 32 ГК РФ, ст. 33 ГК РФ, ст. 35 ГК РФ);

- адвокат, назначенный судом, представляет своего доверителя (ст. 50 ГПК РФ).

Представим: Анна Петрова — бухгалтер ООО «Ромашка». Компания оформила доверенность, по которой женщина может вносить деньги на счет «Ромашки» в банке, получать справки и выписки. Когда Анна Петрова обратится в банк, она будет представителем «Ромашки».

Еще пример: один из родителей несовершеннолетнего ребенка до 14 лет может открыть счет или вклад на имя ребенка. В этом случае мама или папа будет представителем несовершеннолетнего.

Да, это обязательно. По закону нужно выявить бенефициара клиента и провести его идентификацию (пп. 2 п. 1 ст. 7 115-ФЗ). А клиент, в свою очередь, должен предоставить для этого всю информацию (п. 14 ст. 7 115-ФЗ). Важный нюанс — если клиент не готов раскрывать информацию о бенефициаре, ему придется отказать в приеме на обслуживание (п. 2.2 ст. 7 115-ФЗ).

Данные бенефициара вносят в анкету. Ее нужно хранить на протяжении всего сотрудничества с клиентом и еще пять лет после того, как оно закончилось (п. 4 ст. 7 115-ФЗ).

Рассмотрим подробно, как провести идентификацию бенефициара.

Идентификация бенефициарного владельца

С тем, что выявлять бенефициара — обязательно, разобрались. Но где найти данные? Есть несколько вариантов:

- можно включить в договор условие о том, чтобы клиент сам предоставлял информацию о бенефициарах;

- попросить клиента заполнить анкету;

- устно опросить клиента и записать его ответы;

- изучить учредительные документы;

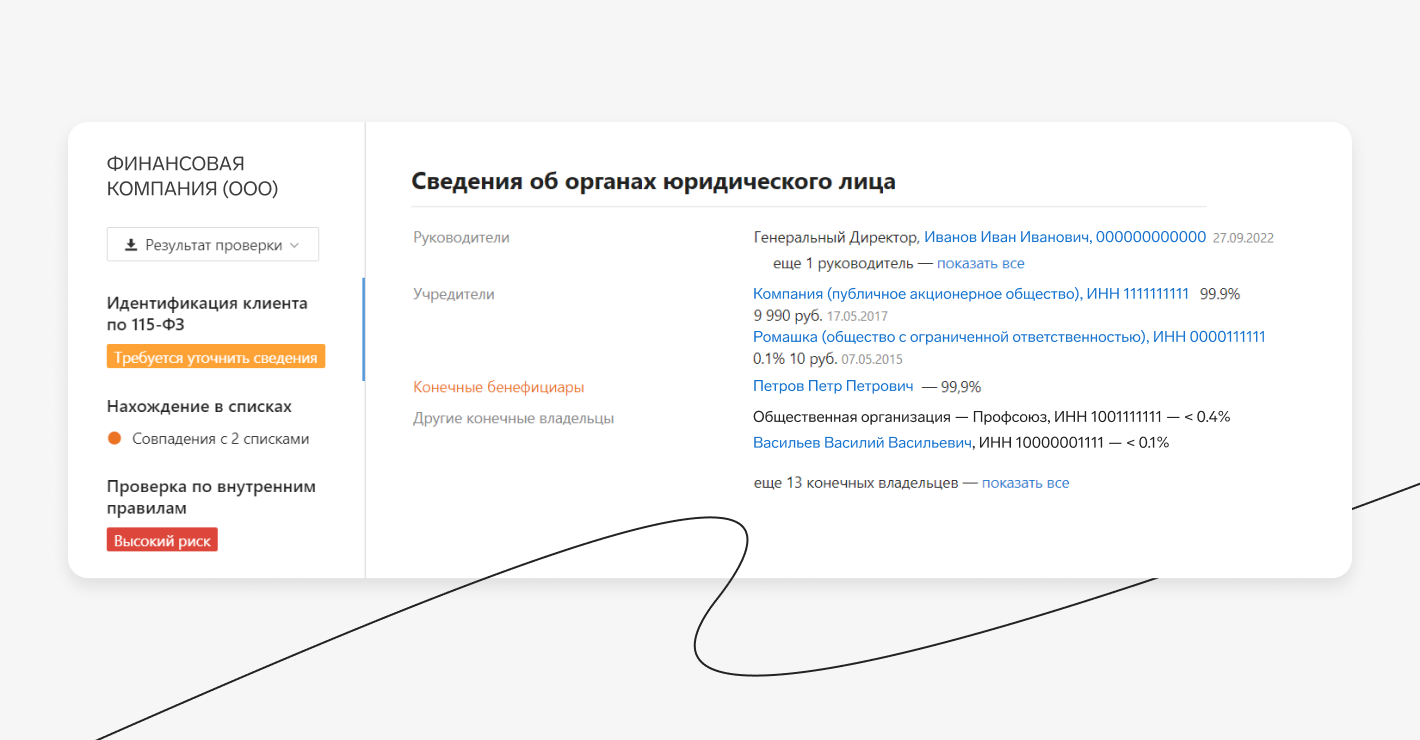

- использовать Контур.Призму — сервис поможет установить бенефициарных владельцев организации.

Пул данных, которые нужно зафиксировать о бенефициаре, закреплен в пп. 1 п. 1 ст. 7 115-ФЗ. Вот этот список:

- ФИО;

- гражданство;

- дата рождения;

- реквизиты паспорта или другого документа, удостоверяющего личность;

- ИНН;

- адрес регистрации или проживания;

- для иностранца — данные миграционной карты или другого документа, позволяющего проживать в России.

Росфинмониторинг рекомендует более внимательно проверять бенефициаров-нерезидентов, а также тех, кто относится к публичным должностным лицам. Стоит обращать внимание и на клиентов со сложными схемами владения: возможно, они пытаются скрыть реальных бенефициаров.

Идентифицировать бенефициаров нужно почти всегда — но есть исключения. Если клиент — госорган, международная организация, эмитент ценных бумаг, идентификацию бенефициара можно не проводить (пп. 2 п.1 ст. 7 115-ФЗ).

Периодически сведения о бенефициарах нужно обновлять. Частота зависит от уровня риска клиента. При низкой степени обновлять данные нужно один раз в три года, при более высокой — не реже одного раза в год (пп. 3 п. 1 ст. 7 115-ФЗ). Если есть подозрения, что клиент предоставил недостоверную информацию, обновить ее стоит в течение семи дней.

Чтобы обновлять информацию, можно периодически отправлять клиенту запросы. Если по договору клиент обязан сам предоставить сведения в установленные сроки, нужно следить, чтобы он делал это вовремя. Факты обновления данных нужно фиксировать в анкете клиента.

Идентификация, оценка риска, сверка по перечням

Оцените возможности Контур.Призмы бесплатно

Обязанность компаний раскрывать информацию о бенефициарах

Обязанность выявлять своих бенефициаров есть и у самих организаций (ст. 6.1 115-ФЗ). Закон дает им право запрашивать информацию у учредителей, участников, акционеров и других контролирующих лиц, чтобы установить конечных бенефициарных владельцев. Организации должны обновлять информацию о них не реже раза в год и хранить данные в течение пяти лет.

Росфинмониторинг и ФНС могут направить компании запрос с требованием предоставить сведения о бенефициарных владельцах. На него нужно ответить в течение семи дней (п. 4 Постановления Правительства РФ от 31.07.2017 № 913). Если не собирать информацию о бенефициарах или не ответить на запрос госоргана, могут штрафовать по ст. 14.25.1 КоАП РФ.

Еще по закону нужно выявлять выгодоприобретателей и представителей клиента (пп. 1 п. 1 ст. 7 115-ФЗ).

Когда вы определили выгодоприобретателя или представителя, нужно их идентифицировать. Затем внести сведения в анкету и регулярно обновлять — точно так же, как и данные о бенефициаре

При этом можно не проводить идентификацию выгодоприобретателя, если клиент — орган государственной власти или субъекта РФ, орган местного самоуправления или иностранного государства (п. 1.4-1 ст. 7 115-ФЗ).

В то время как конечный бенефициар всегда есть у клиента, то выгодоприобретателей и представителей может не быть. Например, если человек только открыл счет в банке и не провел ни одной операции в пользу третьих лиц. Нет и представителя — клиент обратился сам и от своего имени.

Коротко

- В процессе идентификации клиента нужно всегда выявлять его бенефициара, выгодоприобретателя и представителя.

- А затем идентифицировать этих лиц. При этом в законе описаны ситуации, когда идентификацию можно не проводить.

- Информацию нужно внести в анкету и регулярно обновлять.

Ваша организация — субъект 115-ФЗ? Попробуйте бесплатно все возможности Контур.Призмы

Оставить заявку

Содержание страницы

- Кто такой бенефициарный владелец

- Законодательная база

- Как определить бенефициара

- Чем отличается бенефициар от выгодоприобретателя

- Кому нужны данные о бенефициарных владельцах

- Права бенефициаров

- Защита прав бенефициара

- Может ли компания существовать без бенефициаров?

Бенефициарный владелец – это физическое лицо, которое может контролировать деятельность компании. Контроль осуществляется как де-юре, так и де-факто.

Вопрос: Какие документы нужно получить для установления бенефициарного владельца от иностранной организации? Когда запрашивать подтверждение иностранного резидентства для применения положений соглашения об избежании двойного налогообложения?

Посмотреть ответ

Кто такой бенефициарный владелец

Бенефициар – это физическое лицо, принимающее участие в юридическом лице. Размер этого преобладающего участия составляет более 25%. Это же лицо имеет полномочия по контролю над действиями ЮЛ. Значение рассматриваемого понятия зависит от конкретной сферы.

Бенефициарным владельцем могут являться эти лица:

- Арендодатели.

- Держатели счетов.

- Клиенты трастовых фирм, которые отдали свою собственность на условиях доверительного управления.

- Владельцы документарных аккредитивов.

- Реальные владельцы фирм.

Часто сведения о бенефициарном владельце скрываются. Делается это для обеспечения безопасности деятельности компании, а также для предупреждения претензий со стороны государственных структур.

Как общества осуществляют учет и раскрытие информации о бенефициарах?

Законодательная база

Термин «бенефициар» дан в ФЗ №115 (абзац 13 статья 3). Закон этот регулирует область противодействия отмыванию средств. ФЗ №115 обязывает финансовые учреждения устанавливать бенефициарных владельцев. Там же даны критерии для их выявления. Поправка к ФЗ дана в законе №215. В положении содержатся нюансы обнародования соответствующих сведений ЮЛ. ФЗ обязывает юридических лиц заносить в базы данных информацию о бенефициарах. Сведения должны обновляться раз в год.

Есть ли у некоммерческой организации бенефициарный владелец?

Определение бенефициаров позволяет увеличить «прозрачность» работы фирм, предотвратить легализацию доходов, добытых преступным путем. Отношения с этими лицами регулируются Положением ЦБ №499. Это Положение содержит следующую информацию:

- Критерии установления бенефициаров.

- Перечень документов для определения скрытых владельцев.

- Правила ведения досье.

- Прочие пункты.

Дополнительная информация раскрывается в письмах Центробанка. Эти письма содержат различные пояснения, разбор исключительных случаев.

Как определить бенефициара

Бенефициарами могут быть как один, так и несколько фактических владельцев фирмы. Отличительный признак таких собственников – наличие возможности различной степени влияния на деятельность компании. Установить бенефициаров, как правило, сложно. Дело в том, что информация о таких владельцах может вовсе не фигурировать в документах фирмы. Также сведения о собственниках могут содержаться в официальных бумагах, но степень их участия может быть занижена. Отсутствие информации о бенефициарах может быть связано с этими причинами:

- Наличие оффшоров.

- Уклонение от налоговых платежей.

- Легализация денег, полученных преступным путем (отмывание).

Для сокрытия бенефициаров используются различные схемы. Для установления скрытых владельцев нужно знать все эти схемы. Как правило, для сокрытия сведений используется особый метод оформления имущества и правоустанавливающих документов. К примеру, лицо получает доступ к счетам фирмы по доверенности. Доверенность предоставляется «подставным» руководителем. В итоге бенефициар фактически наделяется правом собственности на акции на предъявителя. Вместо «подставного» директора могут фигурировать номинальные владельцы ценных бумаг.

ВАЖНО! Существует также термин «конечный бенефициар». Что он обозначает? В процессе установления фактических владельцев выявляется цепочка выгодоприобретателей. Данная цепочка завершается основным получателем выгоды – конечным бенефициаром. Это лицо, получающее доход от работы фирмы.

Чем отличается бенефициар от выгодоприобретателя

В законодательстве других стран бенефициар и выгодоприобретатель – это тождественные понятия. Однако в законах РФ различают эти термины. Бенефициарный владелец – понятие более узкое. Бенефициар, в отличие выгодоприобретателя, владеет большее 25% долей в капитале фирм. У этого лица есть доступ к управлению. То есть бенефициарный владелец – это более значимый участник. По этой причине именно бенефициаров пытаются выявить официальные структуры.

Кому нужны данные о бенефициарных владельцах

Информация запрашивается для противодействия следующим правонарушениям:

- Легализация денег, приобретенных незаконным путем.

- Финансирование террористических структур, преступных группировок.

- Неправомерный вывод денег на иностранные счета.

Информация может запрашиваться также частными ЮЛ. К примеру, это могут быть финансовые учреждения, предоставляющие кредиты. Для выдачи займа учреждение запрашивает информацию о бенефициарах. Эти сведения позволяют оценить репутацию фирмы, а также проанализировать риски кредитования. Финансовые компании, в свою очередь, предоставляют соответствующую информацию Росфинмониторингу. Под финансовыми компаниями понимаются следующие субъекты:

- Представители рынка ценных бумаг.

- Страховые организации.

- Ломбарды.

- Лизинговые фирмы.

- Кредитные учреждения.

Информация о бенефициарах должна передаваться следующим структурам:

- Уполномоченные органы.

- Налоговые структуры.

- Федеральные подразделения исполнительной власти.

- Различные государственные и муниципальные структуры.

- Коммерческие фирмы, связанные с государственными структурами.

Если фирмы отказываются предоставить нужные сведения, на них накладывается штраф. Данные о бенефициарном владельце запрашиваются при заключении контрактов, касающихся государственных закупок. Фирма в ответ на запрос должна отправить документ, включающий в себя информацию о собственниках, в том числе физических лицах, которые считаются учредителями.

Права бенефициаров

Бенефициарный владелец получает права только в том случае, если отношения с ними оформлены официально. Рассмотрим права бенефициаров:

- Распоряжение своей долей в фирме. К примеру, лицо может продавать свою долю.

- Контроль над исполнением обязанностей руководителем фирмы.

- Назначение на должность и увольнение гендиректора.

- Участие в различных собраниях: акционерных, учредительных.

- Получение прибыли от работы фирмы в объеме дивидендов.

Точный перечень прав зависит от того, в какой именно области работает бенефициарный владелец.

Защита прав бенефициара

Права бенефициарного владельца часто нарушаются. Рассмотрим самые распространенные правонарушения:

- Несоблюдение достигнутых ранее соглашений.

- Сокращение возможности контроля над деятельностью фирмы.

- Ограничение доступа к сведениям о фактическом положении дел.

- Ограничение возможности получать доход.

ВАЖНО! Для предупреждения нарушения прав рекомендуется оформлять соглашения в письменном виде. В договоре нужно прописать положения, устанавливающие контроль над организацией. В них можно вписать пункты о необходимости неразглашения информации, возмещения ущерба от неправомерных или непрофессиональных действий.

Может ли компания существовать без бенефициаров?

Компании, в состав которых не входят бенефициарные владельцы, – это, как правило, некоммерческие субъекты. То есть целью их деятельности не является извлечение прибыли. Если это коммерческий субъект, всегда будут лица, которые являются конечными получателями дохода. Однако часто определить конечного бенефициара почти невозможно.

К СВЕДЕНИЮ! Несмотря на то что государственные структуры пытаются установить бенефициарного владельца, в результате редко возможно получить всю нужную информацию. Связано это с тем, что существует неограниченное число схем, служащих для сокрытия личности бенефициара.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Госдума приняла в первом чтении законопроект № 965365-6, который вводит обязанность юридических лиц устанавливать своих бенефициарных владельцев и допускает возможность получения этой информации инспекторами. После его принятия процесс получения таких сведений для налогового органа максимально упростится. Ведущий юрист «Пепеляев Групп» Владимир Воинов разбирался, зачем налоговикам эта информация и как они будут ее использовать.

Перспектива

Суть законопроекта № 965365-6 видна уже из его названия: «О внесении изменений в отдельные законодательные акты Российской Федерации в части установления обязанности юридических лиц по раскрытию информации о своих бенефициарных владельцах».

Содержание этой обязанности состоит из нескольких элементов, в частности:

- обязанность юридических лиц устанавливать своих бенефициарных владельцев;

- обязанность регулярно обновлять информацию о своих бенефициарных владельцах и документально фиксировать эту информацию;

- обязанность предоставлять информацию о своих бенефициарных владельцах по запросам Росфинмониторинга и иных федеральных органов исполнительной власти, уполномоченных Правительством РФ.

Таким образом, после вступления закона в силу налоговики смогут получать информацию непосредственно от проверяемых организаций.

Зачем ищут

Практика показывает, что в ходе налоговых проверок повышенный интерес вызывают сделки налогоплательщика с контрагентами, которые тем или иным образом связаны с плательщиком. При описании подобных ситуаций налоговые органы и суды используют самые различные термины – аффилированные/взаимозависимые лица, подконтрольные организации, группы компаний и т.п. Однако в подавляющем большинстве случаев речь идет о том, что одна сторона сделки может прямо или косвенно контролировать действия другой, либо существует еще одно лицо, которое может контролировать (прямо или косвенно) действия обеих сторон. В российском налоговом законодательстве пороговое значение для признания наличия такого контроля установлено в размере 25% участия в капитале соответствующей организации (п. 2 ст. 105.1 НК РФ). Значит, если физическое прямо или косвенно владеет более 25% капитала организации, то это физическое лицо и есть конечный бенефициар этой организации.

Если налоговый орган установит конечного бенефициара, он сможет определить, являются ли плательщик и его контрагент взаимозависимыми лицами. А это в свою очередь расширяет возможности налоговых органов при доказывании получения налогоплательщиком необоснованной налоговой выгоды.

Как ищут

Для поиска конечного бенефициара налогоплательщика используют в первую очередь ЕГРЮЛ. При этом ведут его сами же налоговые органы. Подавляющее большинство российских юридических лиц действуют в форме ООО. Именно для таких компаний Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» предусматривает необходимость внесения в ЕГРЮЛ сведений о размерах и номинальной стоимости долей в уставном капитале участников общества. Таким образом, получив сведения об участниках налогоплательщика и его контрагентах, инспекторы могут идти дальше «по цепочке», устанавливая «участников участников» и т.д. В конечном итоге они устанавливают физических лиц, контролирующих налогоплательщика и его контрагента.

В некоторых случаях, следуя по цепочке участников, налоговые органы могут увидеть, что в ЕГРЮЛ внесены сведения об иностранном юридическом лице. А о его участниках ничего не известно. В связи с этим при поиске конечного бенефициара возникает вопрос о получении необходимой информации от иностранных государственных органов.

Примером такого успешного для налоговых органов поиска конечного бенефициара российской компании стало Постановление АС Северо-Западного округа от 17.06.2015 № Ф07-3426/2015. В этом деле налоговый орган ссылался на выявление им «схемы», направленной на минимизацию налогообложения в РФ. Суть схемы, как утверждали налоговики, состояла в переносе налогооблагаемой прибыли с одной российской организации – арендатора на другую российскую организацию – арендодателя за счет завышения арендной платы. При этом совокупная налоговая нагрузка двух организаций уменьшалась за счет того, что арендодатель был освобожден от уплаты налога на прибыль в соответствии с действующим законодательством.

За счет полученной прибыли арендодатель выплачивал дивиденды, в том числе, зарегистрированной в Нидерландах иностранной компании. Налоговая служба в рамках ст. 27 Соглашения об избежании двойного налогообложения между Российской Федерацией и Королевством Нидерландов сделала запрос иностранным налоговым органам с просьбой предоставить информацию о владельце этой компании. Из ответа следовало, что «конечным бенефициаром» иностранной компании был российский гражданин. Суд пришел к выводу, что этот гражданин мог оказать влияние на условия и результаты арендных сделок, и с учетом информации, полученной из-за рубежа, установил взаимозависимость арендатора и арендодателя. В результате он поддержал версию налоговиков о получении необоснованной налоговой выгоды. Таким образом, информация, полученная от иностранного налогового органа, была использована против российского плательщика.

Роль соглашений

Органы иностранного государства предоставят информацию, интересующую российских налоговиков, только при наличии соответствующего международного договора между РФ и соответствующим иностранным государством, который предусматривает такой обмен. Статья об обмене налоговой информацией есть в каждом соглашении об избежании двойного налогообложения.

В соглашениях обычно прописано, что возможен обмен информацией необходимой для выполнения норм внутренних законодательств соответствующих государств. Другими словами, наша налоговая служба может получить из-за рубежа те сведения, которые имеют значение исключительно для «внутреннего» налогообложения в РФ, и при этом не интересны для иностранных налоговых органов. Упомянутое постановление АС Северо-Западного округа – яркий пример получения такой информации. Ведь она была использована в типично российском налоговом деле о необоснованной налоговой выгоде.

Значение Конвенции

Получить информацию наша налоговая служба также может с помощью Конвенции о взаимной административной помощи по налоговым делам.

Действие Конвенции распространяется и на некоторые территории, подконтрольные Великобритании и Нидерландам, в частности, такие как: Ангилья, Аруба, Британские Виргинские острова, острова Кайман, Кюрасао и Сен-Мартен, Гибралтар, острова Гернси и Джерси, остров Мэн, острова Теркс и Кайокс. Все эти территории включены в Перечень офшорных зон (утв. Приказом Минфина России от 13.11.2007 № 108н). Понятно, что вопрос о получении российскими налоговыми органами информации из этих офшорных зон требует дополнительного анализа в каждом конкретном случае (какую информацию они будут представлять, в отношении каких налогов, за какие периоды и т.д.).

Конвенция предусматривает различные формы налоговой помощи, включая обмен информацией. Общий принцип состоит в том, что стороны обмениваются любыми сведениями, которые предположительно являются важными для администрирования или обеспечения соблюдения законодательства в отношении налогов, на которые распространяется Конвенция (ст. 4 Конвенции). В Конвенции сказано: если информации, имеющейся в налоговых делах запрашиваемого государства, недостаточно для удовлетворения запроса, это государство принимает все необходимые меры для обеспечения запрашивающего государства запрашиваемой информацией.

У налоговиков теперь есть мощный инструмент, позволяющий получать информацию от иностранных налоговых органов по самому широкому кругу вопросов, имеющих значение для налогообложения в РФ. В том числе по конечным бенефициарам российских компаний.