Меня давно мучит вопрос, почему так неудобно в банках работают переводы по реквизитам? Почему их проводят только в рабочие дни? Почему с карты на карту я могу переслать деньги мгновенно, а по реквизитам перевода приходится ждать иногда неделю? Ведь процесс-то один и тот же, разве нет? Я понимаю, что фактически, может быть, и перевод с карты на карту не сразу происходит. Но смска-то приходит моментально, и деньгами тоже можно сразу пользоваться. А в чем подвох тогда с банковскими реквизитами, почему с ними не так?

Буду признательна, если вы раскроете, в чем тут секрет.

Юлия

Юлия, сейчас все разберем.

Как устроен перевод по реквизитам карты

Важно не путать карту и счет. Карта — кусок пластика, ключ к банковскому счету. На карте деньги не хранятся, они хранятся на банковском счете.

Вы наверняка замечали, что карты принадлежат платежным системам. Магия скорости перевода именно в них. Платежная система как доверенный переговорщик: она мгновенно договаривается с банками, что произойдет перевод, и банки делают вид, что перевод уже произошел.

Объясню подробнее.

Когда вы переводите деньги с карты на карту, вы даете задание платежной системе. Она спрашивает у вашего банка, есть ли у вас нужная сумма. Если сумма есть, платежная система просит банк ее придержать, а сама сообщает в банк получателя: «Дружище, скоро тебе прилетит перевод на такой-то счет». Сами деньги пока что никуда не перевелись, они заблокированы на вашем счете. Обычно под заблокированной операцией будет надпись «Ожидает авторизации».

Когда система одобряет ваш перевод, она сообщает банку получателя: «Смотри, тебе скоро поступит перевод. Сделай вид, что эти деньги у клиента уже есть». Так как банки доверяют платежной системе, они зачисляют клиенту на счет еще не поступившие деньги.

В конце дня платежная система считает, сколько кому она должна перевести, делает взаимозачет и в итоге просит банки перевести деньги куда надо. И вот теперь банки забирают заблокированные деньги с вашего счета и отправляют по адресу в своем обычном темпе. Вы этого не видите — это уже банковские дела. Так как банки доверяют платежной системе, а система доверяет банкам, им достаточно мгновенно «договориться» о переводе, а сам перевод совершить позже. А для вас это выглядит так, как будто деньги перевелись мгновенно. Магия переговоров!

Как устроен перевод по реквизитам банка

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго.

Все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени.

Рублевые рейсы между банками

| № рейса (ЦБ) | Формирование платежки | ЦБ принимает | ЦБ подтверждает | Банк получает |

|---|---|---|---|---|

| 1 | 11:30 | 13:00 | 15:00 | 15:00 мск |

| 2 | 13:00 | 14:00 | 15:00 | 15:00 мск |

| 3 | 15:00 | 16:00 | 17:00 | 17:00 мск |

| 4 | 17:00 | 18:00 | 19:00 | 19:00 мск либо завтра утром |

| 5 | 18:45 | 19:00 | 22:00 | 22:00 мск либо завтра утром |

Формирование платежки

11:30

Формирование платежки

13:00

Формирование платежки

15:00

Формирование платежки

17:00

Банк получает

19:00 мск либо завтра утром

Формирование платежки

18:45

Банк получает

22:00 мск либо завтра утром

Со 2 июля 2018 года в Центробанке действует новая система межбанковских переводов. Ее обязаны использовать все банки.

Вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод. Переводы стали проходить быстрее.

В остальном всё по-прежнему: все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни.

Как и ранее, Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека или организации, для которой предназначен перевод, и перечисляет деньги на его расчетный счет.

Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

Остальной порядок отправки и приема переводов со стороны банков остался прежним.

В общем, переводы по реквизитам идут так долго, потому что они случаются только в определенное время и проходят кучу проверок.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Но что такое банковский перевод, как его сделать и какой при этом происходит процесс списания и зачисления для большинства остается непонятным. Безналичные способы оплаты проходят внутри банка, и остаются скрытыми для обывателя. Бробанк собрал информацию о том, что же это такое, а также как происходят межбанковские и внутрибанковские расчеты между клиентами.

-

Что такое реквизиты и перевод в банке

-

Банковские переводы по платежкам

-

Межбанковские переводы и корсчета

-

Как информируют при поступлении денег на счет

-

Внутрибанковские переводы

-

Межгосударственные банковские переводы

Что такое реквизиты и перевод в банке

При открытии банковского счета любому физическому или юридическому лицу присваиваются уникальные реквизиты. Они не повторяются больше нигде и никогда. Нет двух клиентов с одинаковыми номерами счетов, это отслеживает АБС — автоматизированная банковская система. Также и сам банк при регистрации в Центробанке России получает уникальные реквизиты.

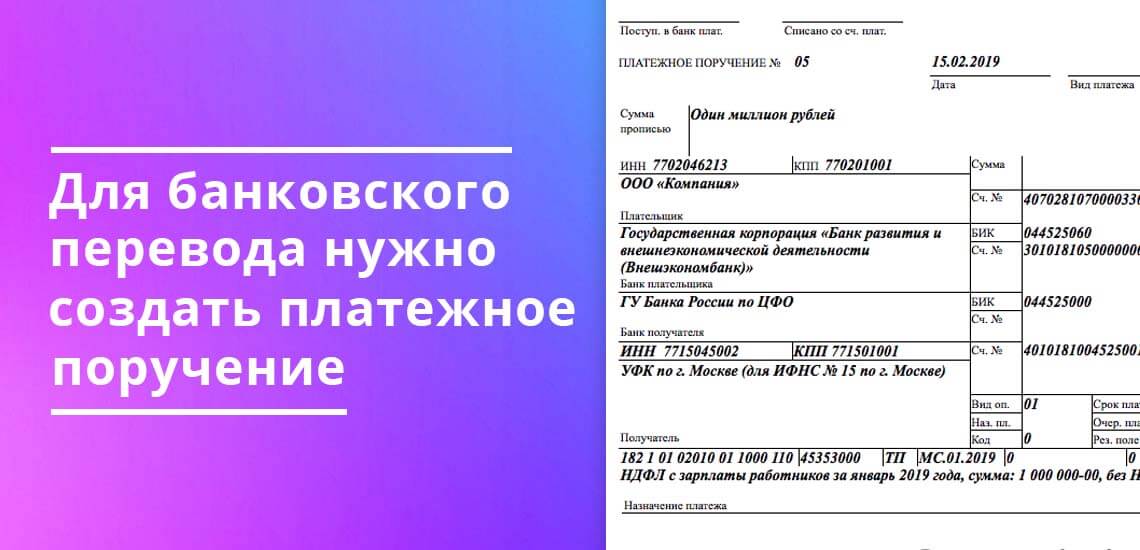

Для совершения банковского перевода отправитель средств создает платежное поручение. Такие документы при безналичных расчетах формируют как физические, так и юридические лица.

Для этого клиенты используют два варианта передачи распоряжения банку:

- платежное поручение, напечатанное на бумаге;

- электронное платежное поручение, которое формируется пользователем: в интернет-банке, мобильном приложении или в системе Банк-Клиент для юридических лиц.

Платежное поручение — это распоряжение банку на отправку денег с текущего счета плательщика на счет другого лица. Счет получателя денег может быть открыт в том же финансовом учреждении или любом другом. Как в внутри РФ, так и за пределами страны банка-отправителя.

Банковские переводы проводят все пользователи безналичных расчетов. Это такие виды операций:

- расчеты по кредитным и дебетовым картам;

- оплата в интернет-банке или мобильном приложении банковским переводом за услуги ЖКХ, сотового оператора, в оплату налогов, штрафов;

- безналичные расчеты за товары и услуги между частными лицами и компаниями или только юридическими лицами, совершенные по картам или платежными поручениями;

- перечисление денег между клиентскими счетами внутри одного или разных банков.

В платежке на банковский перевод полностью указаны реквизиты двух обслуживающих банков, а также данные плательщика и получателя. Банк, который исполняет пересылку средств, принимает расчетный документ в безоговорочном порядке и исполняет его, если на расчетном счете отправителя достаточная сумма для проведения платежа.

Банковские переводы по платежкам

Перед исполнением платежного поручения банк отправителя проверяет правильность заполнения таких реквизитов:

- наименование обслуживающего банка;

- наименование банка получателя;

- банковские идентификационные номера (БИК) двух финансовых организаций, между которыми происходит пересылка средств;

- полное наименование организации отправителя или ФИО, если это физическое лицо;

- расчетный счет, с которого происходит перечисление денег;

- ОКПО плательщика;

- ИНН отправителя;

- сумма переводимых средств цифрами и прописью;

- содержание сделки, которое должно отражать суть перевода и соответствовать российскому законодательству;

- полное наименование организации получателя или ФИО, если это физическое лицо;

- расчетный счет, куда производится зачисление денег;

- ИНН получателя.

Если банк-отправитель выявляет какие-то ошибки в платежном поручении, то он вправе не исполнять его. Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Межбанковские переводы и корсчета

Когда перечисление средств происходит между разными банками, но внутри территории одного государства — это называется межбанковским переводом. Чтобы операция могла быть произведена, каждому банку присваивается корреспондентский счет, который регистрируется в Банке России. Корсчета бывают двух видов:

- ЛОРО — счет Центрального банка страны в определенном кредитном учреждении;

- НОСТРО — счет, открытый кредитно-финансовой организации в Банке России.

Для понимания того, как проходит процедура перевода денег между банковскими учреждениями, рассмотрим такой пример:

Отправитель А дает поручение банку ХХХ направить деньги получателю В, которому открыт счет в банке YYY. По платежке банк А списывает, указанную сумму со счета клиента А. Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Если такой клиент В не найден, то платеж возвращается в Центробанк, а оттуда и в банк отправителя А с указанием о том, что данный получатель не найден или указанный расчетный счет не существует. Банк ХХХ обязан внести изменения в сформированное платежное поручение или вернуть деньги отправителю В. Банк отправителя ХХХ, при этом, не несет ответственности за допущенные ошибки в платежном поручении, он только исполняет распоряжение, данное ему владельцем счета А.

Как информируют при поступлении денег на счет

Когда платежное получение приобретает статус «Исполнено», вернуть деньги по инициативе отправителя нельзя. Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

О том зачислены средства получателю или нет, может проинформировать только владелец счета.

Банк получателя не имеет права давать такую информацию никому кроме самого лица, которому открыт данный счет. Поэтому бессмысленно звонить в банк контрагента и пытаться получить ответ на вопрос дошли деньги или нет.

Если, по утверждению получателя, деньги так и не поступили на его расчетный счет можно заказать банковское расследование. Для этого отправителю средств потребуется обратиться в свой обслуживающий банк и указать номер документа, дату операции и сумму «потерянной» платежки. Здесь же понадобится подать заявление на розыск банковского перевода.

Пока не истекли 3 дня с даты отправки средств заказывать поиск бессмысленно. Иногда бывает и так, что спустя отведенное время деньги «самостоятельно» возвращаются отправителю. Это происходит при обнаружении ошибок в данных клиента-получателя или реквизитах банка-получателя.

Внутрибанковские переводы

Переводы средств между разными филиалами одного банка происходят в разы быстрее, чем межбанковские. Для внутрибанковских переводов не задействуются корсчета. Все операции проходят внутри одного кредитно-финансового учреждения.

Еще быстрее происходит расчет между клиентами, если отправитель и получатель обслуживаются в одном филиале. В этом случае денежные средства списываются напрямую с дебета счета плательщика и зачисляются на кредит счета получателя. Транзакция фиксируется мгновенно, как только специалист банка вводит в систему платежное поручение или подтверждает операцию, проведенную в Банк-Клиенте, интернет-банке или мобильном приложении.

Межгосударственные банковские переводы

Для проведения международных банковских переводов создана система SWIFT и другие подобные ей способы передачи данных. По сути, СВИФТ не переводит деньги, а только передает информацию об операции. В системе поддерживается один из типов сообщений МТ103, который позволяет одному банковскому учреждению давать распоряжение другому на перечисление денег между счетами клиентов этих банков. При этом сама система контролирует действия всех банков-участников перевода, чтобы средства были списаны и зачислены быстро и безопасно.

Не все транзакции межгосударственного перечисления проходят по прямому пути. Гораздо чаще у международного перевода длинная цепочка переходов между банками, у которых открыты взаимные корреспондентские счета. Чем больше банков-участников перевода средств, тем дороже обходится банковский перевод отправителю.

Процедура перечисления международного банковского перевода выглядит так:

- списание суммы с баланса отправителя;

- зачисление на корсчет банка-отправителя;

- перевод между корсчетами банков-посредников;

- зачисление на корсчет банка-получателя;

- зачисление на счет получателя.

Такая пересылка между банками в разных государствах длиться до 7-ми банковских дней. Систему СВИФТ переводом используют и для внутригосударственных переводов. С ее помощью проходят расчеты как между контрагентами юридическими лицами, так и между физическими.

Комментарии: 3

Как перевести деньги по реквизитам?

Достаточно прийти в отделение с паспортом и заполнить заявление на перевод. В заявлении отправитель указывает название и реквизиты банка, куда должны прийти деньги, а также фамилию, имя, отчество адресата и его паспортные данные. Получателю выдадут деньги в кассе банка.

- Как перевести деньги по реквизитам Сбербанк?

- Как сделать оплату по реквизитам?

- Как отправить деньги по банковским реквизитам?

- Сколько можно переводить по реквизитам?

- Что такое платеж по реквизитам?

- Какие реквизиты нужны для перевода денег на счет Сбербанка?

- Как правильно заполнить реквизиты для перечисления?

- Как происходит оплата по расчетному счету?

- Как перевести деньги по реквизитам без комиссии?

- Какая комиссия за перевод по реквизитам?

- В чем разница между платежом и переводом?

- Какой номер счета указывать при переводе?

- Как сделать оплату по реквизитам в СберБанк Онлайн?

- Как перевести по расчетному счету?

- Сколько идет перевод по реквизитам в Сбербанке?

Как перевести деньги по реквизитам Сбербанк?

В личном кабинете СберБанк Онлайн

Откройте раздел «Платежи» → «Клиенту СберБанка» или «Другому человеку» → «В другой банк» → введите номер счёта, ФИО, БИК и название банка получателя.

Как сделать оплату по реквизитам?

Оплата по реквизитам:

- Зайти в личный кабинет.

- Перейти в раздел платежей.

- Выбрать категорию.

- Заполнить реквизиты (на этот раз абсолютно все).

- Перепроверить данные. Учитывая тот факт, что автоматически в данном случае ничего не заполняется, проверять нужно очень тщательно.

- Ввести сумму платежа и подтвердить операцию.

Как отправить деньги по банковским реквизитам?

Как перевести деньги на банковский счет физлица?:

- Выберите раздел «Платежи» → «Переводы» → «По номеру счета».

- Выберите счет списания.

- Укажите реквизиты и сумму отправления или отсканируйте квитанцию.

- Нажмите «Перевести». Готово! Деньги переведены.

Сколько можно переводить по реквизитам?

По общим правилам банк должен перевести деньги на расчетный счет получателя в течение 3 рабочих дней. Моментально зачисляются деньги на счета внутри одного банка. Если спустя 3 дня деньги не зачислены, нужно уже проверять реквизиты перевода и, если есть ошибки — вносить изменения.

Что такое платеж по реквизитам?

Позволяет оплатить услуги или товары, зная только банковские реквизиты поставщика. Средства будут зачислены на следующий банковский день.

Какие реквизиты нужны для перевода денег на счет Сбербанка?

Условия для перевода:

- ФИО (для ИП или частного лица) или наименование (для ООО и других организаций) получателя денег;

- номер счета (как правило — расчетного, хотя в некоторых случаях допускается выполнение переводов и на другие виды счетов — специальных, накопительных и т.

Как правильно заполнить реквизиты для перечисления?

Как заполнить счет на оплату?:

- Полное наименование компании.

- Полный адрес компании;

- ИНН компании-продавца;

- КПП компании-продавца;

- Номер расчетного счета получателя денежных средств;

- Номер кор.

- БИК;

- Можно указать контактные данные для связи: номер телефона, факс, адрес электронной почты.

Как происходит оплата по расчетному счету?

Оплата по счету осуществляется на основании подготовленного на бумажном носителе платежного поручения, которое представляется в отделение банка при его непосредственном посещении.

Как перевести деньги по реквизитам без комиссии?

Перевод по реквизитам счёта

Часть банков предлагает бесплатный перевод денег по реквизитам. Такая услуга доступна, например, клиентам Альфа-Банка (с 30 июня включена во все пакеты услуг), Рокетбанка (5 или 10 переводов в месяц в зависимости от тарифа), Тинькофф банка. Осуществить перевод можно через интернет-банк.

Какая комиссия за перевод по реквизитам?

Если вы хотите перевести средства тому, у кого карта числится не в том же банке, что и у вас, то за это может взиматься комиссия. Обычно это 1-1,5% от суммы перевода. Некоторые банки устанавливают лимит на перевод средств в месяц, и это тоже нужно учитывать.

В чем разница между платежом и переводом?

Их преимущество заключается в том, что для отправки и зачисления перевода не требуется более 10 минут времени в то время как платежи по счетам проходят дольше и требуют основание для его совершения.

Какой номер счета указывать при переводе?

Корреспондентский счет банка — обязательный реквизит банковского перевода. При этом последние три цифры корреспондентского счета банка должны быть такими же, как и последние три цифры БИК.

Как сделать оплату по реквизитам в СберБанк Онлайн?

Оплата счёта по реквизитам через Сбербанк Онлайн:

- Войдите в личный кабинет Сбербанк Онлайн под своей учетной записью.

- В разделе «Переводы и Платежи» выберите «Перевод организации».

- Введите следующие реквизиты: Номер счета 40702810038040031723. ИНН 7703597369. БИК 044525225. Ваши ФИО и Адрес

- Произведите оплату.

Как перевести по расчетному счету?

Алгоритм действий следующий:

- карта вставляется в терминал, выполняется авторизация;

- совершается переход в меню «Перевод денежных средств»;

- выбирается пункт «Перечисление на расчетный счет»;

- заполняются поля появившейся формы;

- переводится нужная сумма с учетом комиссионных.

Сколько идет перевод по реквизитам в Сбербанке?

Какой срок перечисления денег в рублях по России по реквизитам счёта? При переводе внутри СберБанка вам вернут деньги в течение 2 рабочих дней. При переводе в другой банк срок возврата зависит от банка получателя, максимум — до 5 дней.

Ответить

- Как сделать оплату по реквизитам в СберБанк Онлайн?

- Какие реквизиты нужны для перевода денег на счет Сбербанка?

- Сколько идет перевод по реквизитам в Сбербанке?

Содержание статьи

Показать

Скрыть

Перевод денег с карты на карту — одна из самых востребованных карточных операций. Ее можно совершать быстро и бесплатно, если знать доступные способы перевода, условия и тарифы банка.

Разбираемся на примере карты Сбербанка, при каких условиях банк начисляет проценты за трансакцию и как перевести деньги без комиссии.

Перевод денег внутри банка

Есть несколько способов перевести деньги по системе банка.

Через приложение

Один из самых удобных способов — перевод с помощью мобильного приложения «СБОЛ» (ранее — «Сбербанк Онлайн»):

- Выберите пункт «Платежи» на нижней панели.

- Затем в окошке «Перевести» введите телефон, карту или счет → в Сбербанк → «Продолжить». Если номер клиента не подключен к СМС-банкингу, то перевести деньги можно только по номеру карты или счета.

- Укажите сумму перевода в рублях. При желании можете указать сообщение получателю → «Продолжить».

- Подтверждение перевода. Перед отправкой стоит еще раз внимательно проверить все реквизиты и сумму → затем нажать кнопку «Перевести». После этого действия деньги будут отправлены получателю.

Подобрать дебетовую карту

Обратите внимание. Если получатель денег не является клиентом Сбера, то после ввода номера телефона приложение предложит два варианта:

1) перевести в любой банк через СБП — без комиссии;

2) в другой банк — при выборе этого способа будет взиматься комиссия.

Через СМС-сообщение

Еще один способ — перевод по СМС. Это возможно, если и у отправителя, и у получателя перевода подключена услуга «Мобильный банк».

Для перевода средств следует:

- Отправить на номер 900 сообщение: ПЕРЕВОД 9ХХХХХХХХХX YYY, где 9ХХХХХХХXХХ — номер телефона получателя, а YYY — сумма перевода в рублях. Текст сообщения должен быть введен с пробелами, но без знаков препинания. Также можно сделать перевод другому клиенту по номеру карты: ПЕРЕВОД ХХХХ КККК, где ХХХХ — 4 последние цифры карты списания, а КККК — полный номер карты получателя (только для карт Сберабнка).

- После отправки сообщения вам придет СМС с информацией о переводе. Внимательно проверьте текст, и если все в порядке, подтвердите выполнение перевода. После этого деньги будут отправлены, а вы получите новое сообщение с данными о переводе.

Через личный кабинет на сайте

Перевод через личный кабинет «Сбербанк Онлайн» на сайте банка почти не отличается от перевода через мобильное приложение. Для перевода авторизуйтесь на сайте и выполните следующие действия:

- В разделе «Переводы» выберите пункт «Клиенту Сбербанка» или «Другому человеку».

- Укажите получателя по номеру телефона, карты или счета.

- Укажите сумму перевода → нажмите кнопку «Продолжить»

- Откроется экран подтверждения. Банк отправит код по СМС на ваш номер телефона.

- Введите код → нажмите кнопку «Подтвердить».

Через банкомат

Перевод через банкомат выполняется так:

- Вставьте свою карту в банкомат и введите ПИН-код, нажмите «Далее».

- Выберите раздел «Платежи и переводы», а затем пункт «Перевод средств» в главном меню банкомата.

- В качестве направления перевода укажите «Клиенту Сбербанка», введите номер карты получателя и нажмите на кнопку «Далее».

- Укажите сумму для перевода и подтвердите его.

Обратите внимание, что при переводе другому человеку через банкомат взимается комиссия в размере 1% от суммы, максимум 3 000 рублей.

Через кассу банка

Сделать перевод можно также через кассу банка. В этом случае все операции сделает кассир, нужно будет лишь предъявить паспорт и сообщить необходимые реквизиты: номер карты или телефона. Но стоит приготовиться к тому, что данных потребуется больше, если перевод будет по номеру счета: понадобятся БИК, корреспондентский счет, ИНН и другие реквизиты, которые обычно заполняются в платежках. После заполнения платежки останется вставить карту в терминал и перечислить деньги.

Подобрать кредитную карту

За переводы через кассу банка обычно взимается комиссия. В Сбербанке она составит 1,5% от суммы перевода, но не более 3 000 рублей. Также при переводе через кассу деньги зачисляются на счет получателя не сразу, а в течение трех рабочих дней.

Через Систему быстрых платежей (СБП)

Помимо перевода через систему банка, есть также перевод по Системе быстрых платежей. Это перевод по номеру телефона. Чтобы перевести деньги по СБП, нужно:

- Выбрать в мобильном приложении или на сайте банка раздел «Платежи» → «Перевести через СБП».

- Указать телефонный номер получателя и сумму.

- В другой банк через Систему быстрых платежей → Выбрать банк получателя, проверить данные.

- Указать сумму перевода → нажать кнопку «Продолжить».

- Перед подтверждением платежа на экране отобразится номер, имя, отчество и первая буква фамилии получателя, банк перевода, сумма перевода и комиссия.

- Если все верно, нужно нажать кнопку «Перевести».

В Сбере через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт. После превышения порога начнет взиматься комиссия: 0,5% от суммы перевода, но не более 1 500 рублей. В сутки по СБП можно перевести до 150 тыс. рублей.

Методы «толкания» и «стягивания» через СБП

Через СБП можно переводить или запрашивать деньги.

В разделе «Платежи» необходимо нажать на значок СБП в правом верхнем углу.

- Для «толкания» нужно выбрать «Перевести через СБП». Фактически это будет стандартный перевод средств.

- Для «стягивания» нужно выбрать «Запросить деньги через СБП». После этого появится поле с вашим счетом зачисления и номером телефона. Здесь нужно выбрать банк списания и требуемую сумму → нажать кнопку «Продолжить». Затем нужно подтвердить операцию. После этого деньги поступят на ваш счет.

Обратите внимание, «стягивать» деньги можно только со своих счетов.

- Также в мобильном приложении у Сбера есть своя функция «стягивания». Чтобы ей воспользоваться, нужно нажать на сервис «Запросить деньги» в разделе «Платежи». Дальше нужно указать номер телефона человека, с карты которого собираетесь получить деньги. Нужно учитывать, что некоторые банки берут комиссию за «стягивание» денег со своих карт, информацию стоит уточнять в тарифах банка.

Перевод по реквизитам счета

В Сбербанке также можно перевести деньги по полным реквизитам на карту или счет другого банка. Эта функция называется «межбанковский перевод». Для перевода потребуются БИК принимающего банка, а также номер счета и ФИО получателя.

Свои реквизиты легко можно найти в приложении банка. Для этого выберите нужную карту и перейдите во вкладку «Реквизиты и выписки». Если нужно передать реквизиты другому человеку, воспользуйтесь функцией «Поделиться» и выберите способ: WhatsApp, Telegram, Email или SMS.

Лимиты и комиссии

В Сбербанке на переводы установлены следующие комиссии и ограничения:

- клиенту Сбербанка через приложение или личный кабинет «Сбербанк Онлайн», а также по СМС — до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода;

- через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт;

- через банкомат или терминал — 1% от суммы перевода, но не более 3 000 рублей;

- в офисе банка — 1,5% от суммы перевода (мин. 30 рублей, макс. 3 000 рублей).

Какие переводы не учитываются в лимите

|

Вид перевода |

Размер комиссии от суммы перевода |

|

С кредитных карт Сбербанка |

3%, но не менее 390 рублей |

|

Денежные переводы через банкомат и терминал |

1%, но не более 3 000 рублей |

|

Отправленные через офис банка |

1,5% — от 30 до 3 000 рублей |

|

Переводы в другие банки по номеру телефона, карты или счета |

от 1 до 1,5% |

|

На кредитные карты и переводы между своими счетами |

Всегда без комиссии |

Как перевести деньги с карты на карту: памятка

- Переводить деньги с карты на карту можно разными способами: через сайт и мобильное приложение банка, по СМС, через банкомат и кассу банка.

- В зависимости от способа перевода, банк может брать комиссию или устанавливать лимит на сумму операции. Стандартно по карте Сбера можно переводить до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода. Через кассу всегда будет комиссия 1,5% от суммы перевода.

- При переводе через СБП можно бесплатно переводить до 100 тыс. рублей в месяц с нескольких карт.

- В приложении можно «стягивать» деньги между счетами одного человека.

- При переводе надо внимательно проверять реквизиты: отменить перевод на карту практически невозможно, а вернуть деньги очень сложно.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую, кредитную карту или карту рассрочки, подобрать подходящий вклад или накопительный счет, больше изучить тему инвестиций, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Как снять деньги без карты: Сбербанк

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}