Как обеспечить достоверность показателей консолидированного баланса группы компаний?

Что нужно учитывать при исключении внутригрупповых операций между компаниями группы из показателей консолидированного баланса?

Как проверить корректность элиминации показателей активов и обязательств при формировании управленческого баланса группы компаний?

Деятельность группы компаний планируется и управляется общим бизнес-центром. Он может быть как функциональным — отдельная управляющая компания, так и организационным — учет общих результатов группы поручается одной из ее компаний. При расширении хозяйственной деятельности в группе компаний неизбежно усложняется и управленческий учет, так как предприятия группы компаний ведут хозяйственные операции не только с внешними контрагентами, но и друг с другом.

Предприятия группы взаимодействуют друг с другом по всем видам деятельности:

- операционная — реализация ТМЦ и услуг, аренда имущества, работа по агентским договорам, перевыставление затрат и т. д.

- финансовая — займы между компаниями группы, финансовые вложения в акции или векселя компаний, организация совместной деятельности.

- инвестиционная — участие в уставном капитале, приобретение основных средств, вложения в капитальное строительство и т. п.

С учетом вышеизложенного понятно, что получить корректные общие управленческие данные по группе компаний путем простого суммирования отчетных показателей всех компаний невозможно. В то же время собственникам и топ-менеджерам, принимающим управленческие решения, необходимо видеть имущественное положение и результаты деятельности всех предприятий группы именно как единого целого.

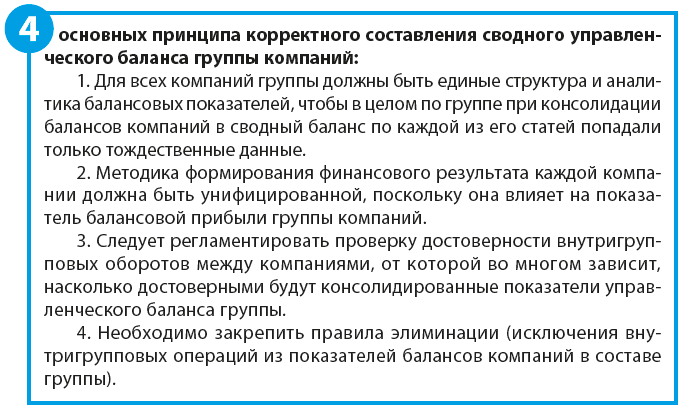

Для решения этой задачи на практике используют методику консолидации управленческой отчетности. С одной стороны, в каждой группе компаний она может разрабатываться с учетом отраслевой или функциональной специфики, с другой — должна строиться на единых принципах определения общих результатов деятельности.

Если в отчетном периоде между компаниями группы осуществлялись какие-либо хозяйственные операции, то при формировании сводного управленческого баланса ГК необходимо исключить их влияние на его показатели. Этот процесс называется элиминацией внутригрупповых оборотов и достаточно четко расписан в международном стандарте МСФО (IFRS) 10 «Консолидированная финансовая отчетность»:

- производится объединение статей активов, обязательств, капитала, доходов, расходов и потоков денежных средств материнского предприятия с аналогичными статьями его дочерних предприятий;

- производится взаимозачет (исключение) балансовой стоимости инвестиций материнского предприятия в каждое из дочерних предприятий и доли материнского предприятия в капитале каждого из дочерних предприятий;

- полностью исключаются внутригрупповые активы и обязательства, капитал, доход, расходы и потоки денежных средств, связанные с операциями между предприятиями группы (прибыль или убытки, возникающие в результате внутригрупповых операций и признанные в составе активов, таких как запасы и основные средства, исключаются полностью).

Поговорим о том, что необходимо предпринять руководителю финансовой службы управляющей компании группы для того, чтобы требования к консолидации отчетности были выполнены.

Методика консолидации управленческой отчетности группы компаний

Обеспечение единой структуры и аналитики показателей управленческих балансов компаний группы напрямую зависит от организации системы управленческого учета:

- если управленческий учет хозяйственных операций всех компаний группы ведется в единой учетной базе, то единство структуры и аналитики показателей сводного управленческого баланса группы достигается автоматически, поскольку все компании группы используют одни и те же счета управленческого учета, справочники данных и отчетные формы, а аналитика данных в разрезе отдельных компаний обеспечивается через структуру справочника «Организации»;

- если управленческий учет хозяйственных операций компаний группы ведется в отдельных, но однотипных учетных базах данных, то единства структуры и аналитики показателей сводного управленческого баланса группы можно достичь путем признания счетов управленческого учета, справочников данных и отчетных форм баланса управляющей компании группы эталонными.

В этом случае есть 2 варианта:

1) либо финансовые службы каждой компании обязаны поддерживать указанные данные в строгом соответствии с данными учетной базы управляющей компании;

2) либо корректировать данные учетной базы разрешено только управляющей компании, а все корректировки затем выгружаются в учетные базы компаний. В учетных базах компаний группы запрещено корректировать счета управленческого учета, добавлять или удалять элементы справочников и изменять отчетные формы;

- если учет хозяйственных операций компаний группы ведется не только в отдельных, но и разнотипных учетных базах, то для того чтобы обеспечить единство структуры и аналитики показателей сводного управленческого баланса группы, регламентируют уровни аналитики данных и структуру справочников учетных баз.

Например, по группе компаний утверждается единая для всех предприятий аналитика первых трех уровней данных и отчетных показателей, а последующие уровни аналитики у каждой из компаний могут содержать различный набор показателей.

В этом случае финансовая служба управляющей компании должна периодически проверять корректность данных учетных баз каждой компании группы.

Единые для всех компаний порядок расчета финансового результата, методика расчета себестоимости утверждаются регламентирующим документом группы компаний.

Для обеспечения достоверности показателей управленческого баланса группы компаний также необходимо регламентировать порядок проверки достоверности отражения в учетных базах компаний внутригрупповых оборотов. Для этого разрабатываются инструкции по встречной проверке учетных данных о хозяйственных операциях между компаниями группы.

Заключительный этап обеспечения максимальной достоверности управленческого баланса группы компаний — закрепление правил элиминации внутригрупповых операций из консолидированной отчетности группы.

Элиминация внутригрупповых операций компаний группы

Рассмотрим особенности элиминации внутригрупповых операций между компаниями.

В соответствии с приведенной в статье классификаций видов деятельности (текущая, финансовая и инвестиционная) расположим и виды внутригрупповых операций.

Так, основными видами внутригрупповых операций являются:

в рамках текущей деятельности:

- реализация сырья или товаров одной из компаний группы другим компаниям;

- реализация услуг одной из компаний группы другим компаниям;

- предоставление имущества компании группы в аренду другим компаниям группы;

- выполнение агентских услуг одними компаниями группы для других компаний;

- выставление штрафов и пеней между компаниями группы за нарушение договорных обязательств;

- перевыставление затрат одними компаниями группы другим компаниям;

- авансы по договорам между компаниями группы;

по финансовой деятельности:

- предоставление займов компанией группы другим компаниям;

- начисление процентов за пользование займами внутри группы компаний;

- финансовые вложения одних компаний группы в акции/векселя других компаний группы;

по инвестиционной деятельности:

- инвестиции одних компаний группы в уставный капитал других компаний этой же группы;

- инвестиции одних компаний группы в приобретение основных средств у других компаний группы;

- инвестиции одних компаний группы в капитальное строительство объектов ОС у других компаний группы.

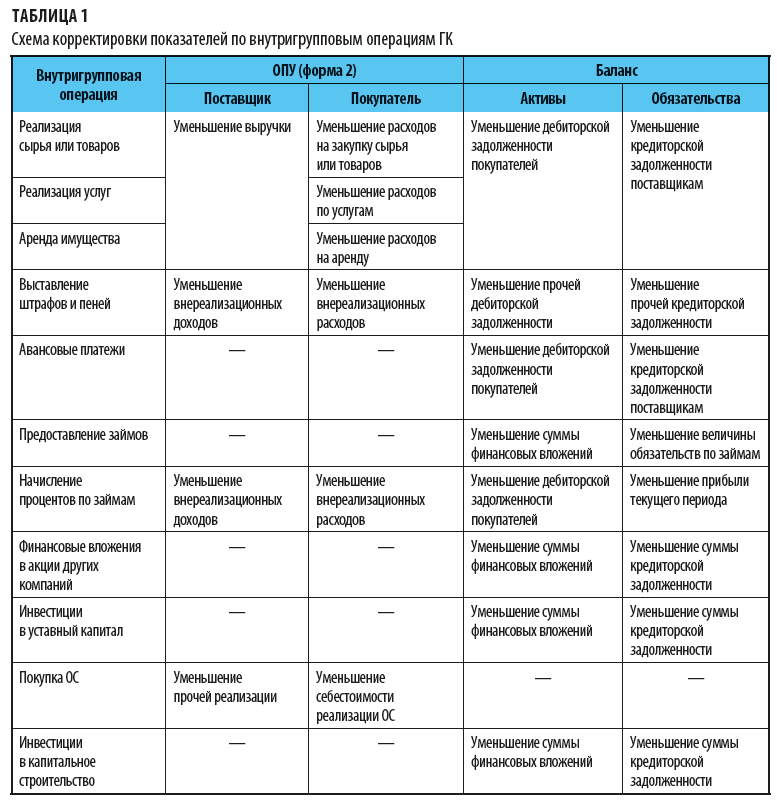

Влияние этих внутригрупповых операций на показатели управленческого баланса показаны в табл. 1.

Пример построения управленческой отчетности группы компаний (баланса и отчета о прибылях и убытках)

Составим управленческий баланс для группы компаний «Союз», которая включает четыре взаимосвязанные предприятия:

1. Компания «Альфа» — закупает и перепродает ТМЦ, в рамках деятельности ГК выступает поставщиком сырья для компании «Бета» и поставщиком ТМЦ для хозяйственных нужд всех компаний группы.

2. Компания «Бета» — производственное предприятие группы, выпускает хлебобулочные изделия.

3. Компания «Гамма» — сбытовое предприятие группы, реализует как продукцию компании «Бета», так и закупаемые самостоятельно товары.

4. Компания «Дельта» — сервисное предприятие группы, оказывает транспортные услуги и услуги по аренде основных средств как компаниям группы, так и внешним заказчикам. Кроме того, является управляющей компанией группы, поэтому отвечает за формирование консолидированной управленческой отчетности.

Задача руководителя финансовой группы компании «Дельта» — сформировать сводный управленческий баланс группы компаний по итогам работы за шесть месяцев 2018 г. Для этого он должен:

1) консолидировать данные управленческих балансов компаний группы;

2) проверить предоставленные данные и сверить показатели внутригрупповых операций между компаниями;

3) провести элиминацию внутригрупповых оборотов компаний;

4) и только после этого — сформировать сводный баланс группы компаний.

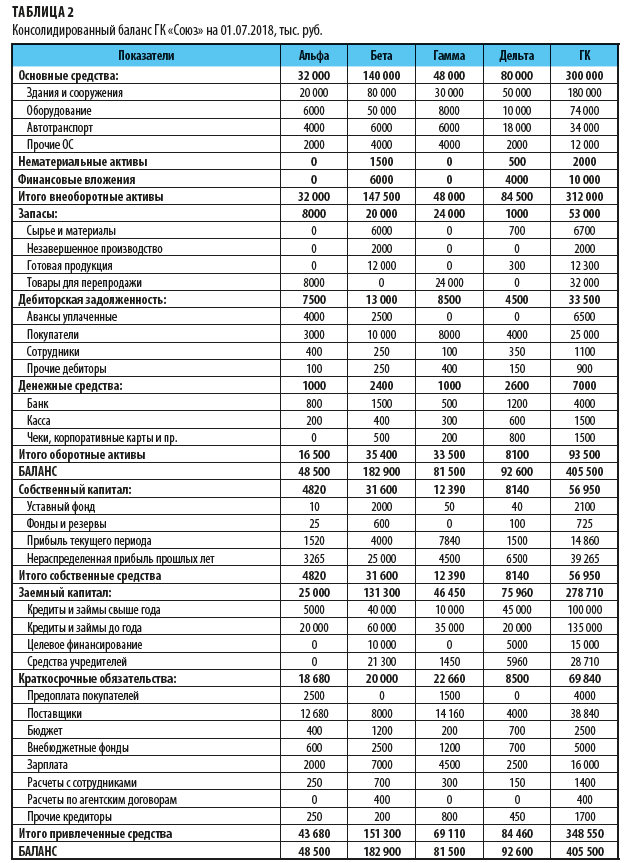

Все компании группы предоставили свою управленческую отчетность. Путем сложения ее показателей были получены консолидированный баланс и консолидированный отчет о прибылях и убытках ГК «Союз» за январь-июнь 2018 г.

Консолидированный баланс ГК по состоянию на 01.07.2108 представлен в табл. 2.

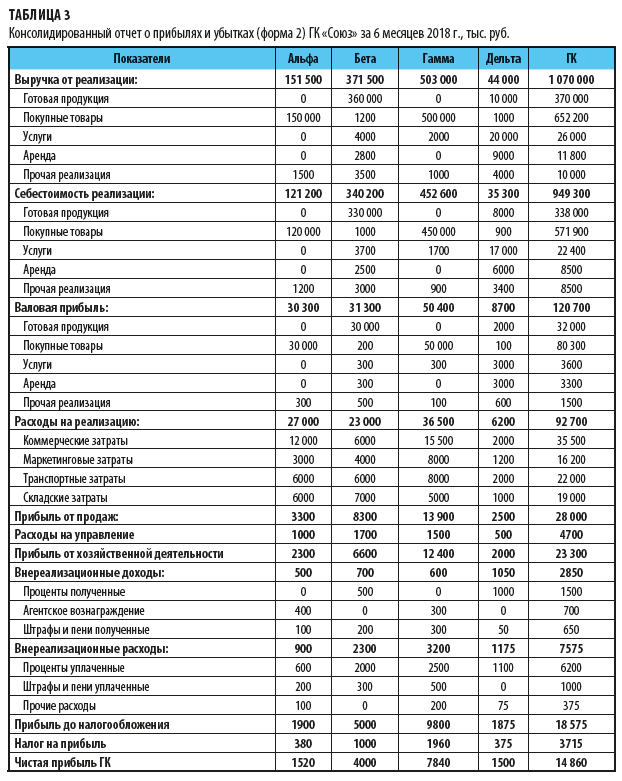

В таблице 3 показаны данные консолидированного отчета о прибылях и убытках (ОПУ; форма 2), расшифровывается показатель балансовой прибыли отчетного периода.

Как видим, итоговый показатель чистой прибыли за первые шесть месяцев 2018 г. из этого отчета соответствуют значению строки «Прибыль текущего периода» из консолидированного баланса как в целом по ГК, так и по каждой из четырех компаний. Это свидетельствует о корректности консолидированной отчетности группы.

Однако, как мы уже выяснили ранее, чтобы управленческий баланс группы компаний был корректным, из консолидированных показателей необходимо исключить:

- во-первых, внутригрупповые обороты, влияющие на финансовый результат;

- во-вторых — взаимные обязательства между компаниями группы.

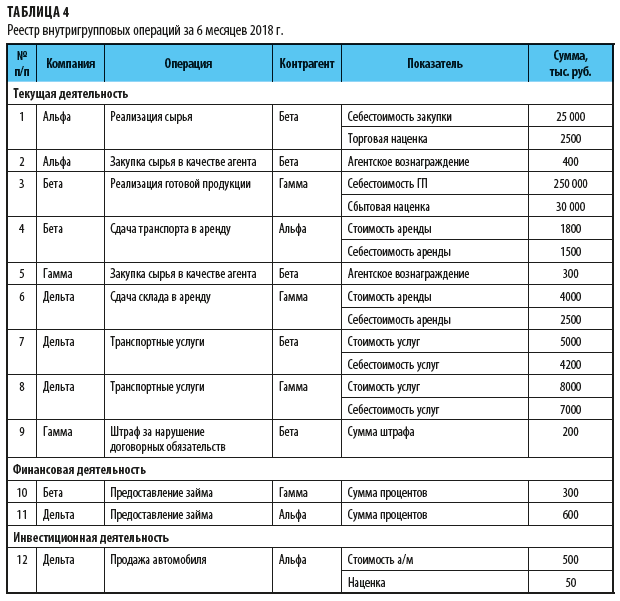

Чтобы исключить (элиминировать) внутригрупповые обороты, руководитель финансовой службы компании «Дельта» составил реестр хозяйственных операций между компаниями группы за шесть месяцев 2018 г. (табл. 4).

Из реестра следует, что внутригрупповые обороты за отчетный период имеются по всем трем видам деятельности — текущей, финансовой и инвестиционной. Соответственно, по каждой операции реестра необходимо сделать элиминацию оборотов, чтобы определить реальный финансовый результат работы группы компаний. Для этого производим следующие корректировки:

- уменьшаем сумму выручки, себестоимости и валовой прибыли компаний «Альфа» и «Бета» по операциям 1 и 3;

- уменьшаем сумму выручки по услугам, себестоимости и валовой прибыли от услуг компании «Дельта» по операциям 7 и 8;

- уменьшаем сумму выручки от аренды имущества, себестоимости и валовой прибыли аренды компаниям «Бета» и «Дельта» по операциям 4 и 6;

- уменьшаем сумму выручки от реализации ОС, себестоимости и валовой прибыли компании «Дельта» по операции 12;

- уменьшаем сумму агентских доходов компаниям «Альфа» и «Гамма», а также сумму агентских выплат компании «Бета» по операциям 2 и 5;

- уменьшаем сумму доходов по полученному штрафу компании «Гамма» и сумму расходов на уплату штрафа компании «Бета» по операции 9;

- уменьшаем суммы полученных процентов по займам компаниям «Бета» и «Дельта», а также уплаченных процентов компаниям «Альфа» и «Гамма» по операциям 10 и 11.

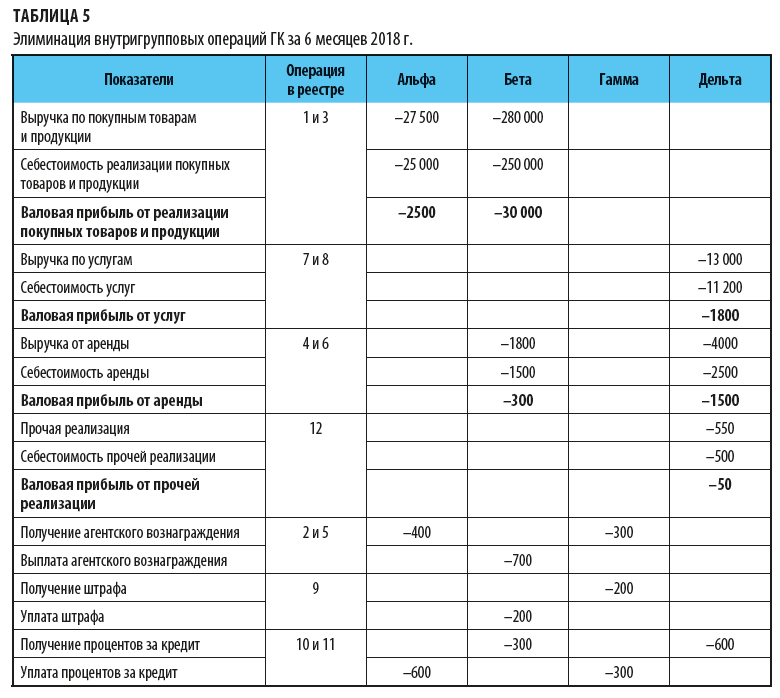

Результаты элиминации — в табл. 5.

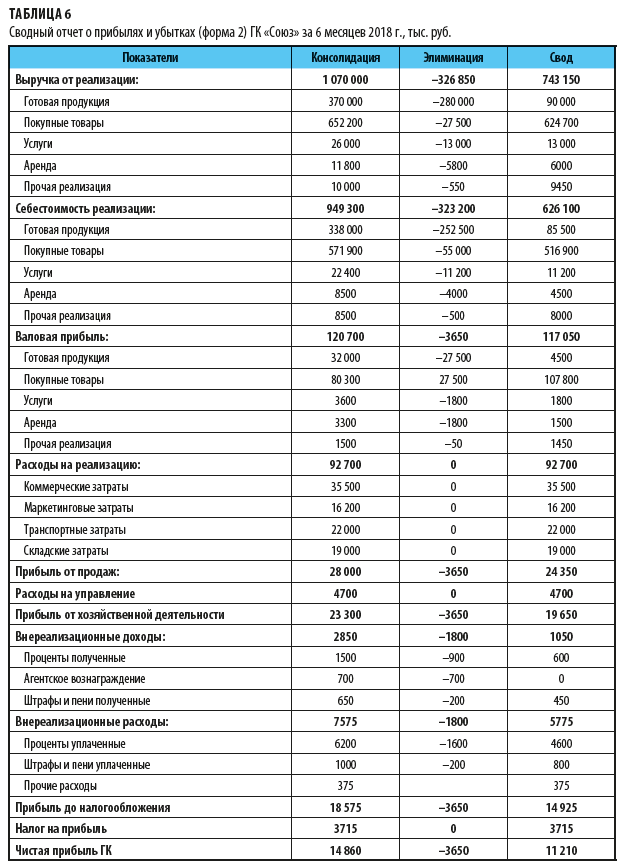

Следующий шаг составления управленческого баланса группы компаний — наложение результатов элиминации внутригрупповых оборотов на консолидированный отчет о прибылях и убытках. В результате мы получим сводный отчет ГК (табл. 6).

Обратите внимание!

По условиям примера вся произведенная компанией «Бета» за отчетный период продукция была реализована как через собственную службу сбыта (на сумму 90 000 тыс. руб.), так и через компанию «Гамма» (на сумму 280 000 тыс. руб.). Поэтому в конечном счете внутригрупповая прибыль компаний «Альфа» и «Бета» не повлияла на значение прибыли от продаж в сводном отчете (снижение при элиминации прибыли по реализации готовой продукции на 27 500 тыс. руб. компенсировалось снижением себестоимости реализации покупных товаров у компании «Гамма» на эту же сумму).

В сводном управленческом финансовом результате работы ГК «Союз» за шесть месяцев 2018 г. показатель балансовой прибыли текущего отчетного периода будет скорректирован — уменьшен на 3650 тыс. руб.

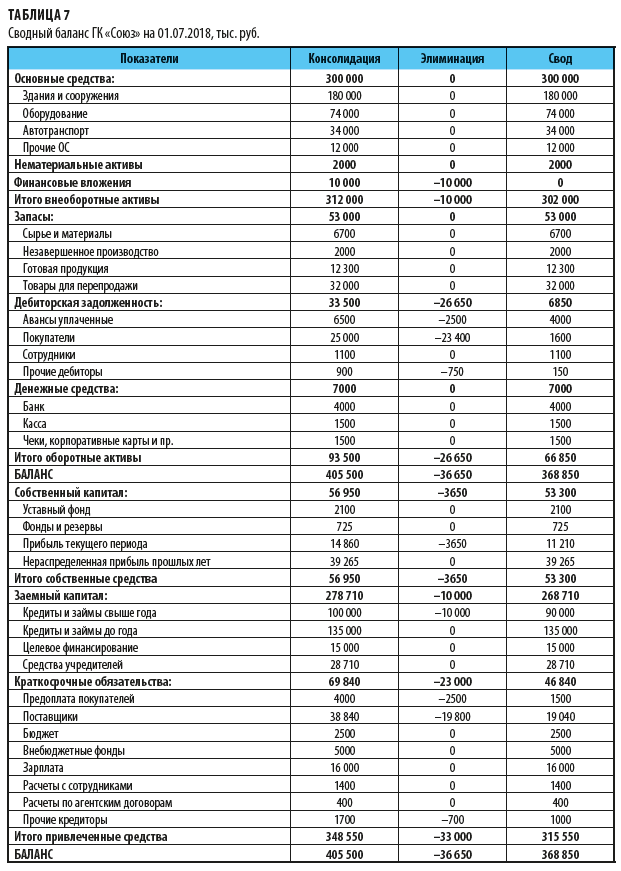

Заключительный этап работы — элиминация из консолидированного баланса ГК показателей взаимных обязательств компании группы, а именно:

- уменьшаем дебиторскую задолженность компании «Бета» по авансовым платежам компании «Альфа» на 2500 тыс. руб.;

- уменьшаем дебиторскую задолженность компании «Бета» за поставку продукции компании «Гамма» на 4600 тыс. руб.;

- уменьшаем задолженность компании «Бета» перед компанией «Гамма» по штрафам за нарушение договорных обязательств на 200 тыс. руб.;

- уменьшаем балансовую сумму финансовых вложений в займы между компаниями группы на 10 000 руб.;

- уменьшаем обязательства по займам между компаниями группы на 10 000 руб.;

- уменьшаем кредиторскую задолженность компании «Альфа» перед компанией «Бета» на сумму авансовых платежей в 2500 тыс. руб.;

- уменьшаем кредиторскую задолженность компании «Гамма» на сумму поставок от компании «Бета» в размере 4600 тыс. руб.;

- уменьшаем обязательства компании «Бета» по уплате штрафа компании «Гамма» на 200 тыс. руб.;

- уменьшаем дебиторскую задолженность компаний «Бета» и «Гамма» перед компанией «Дельта» на сумму оказанных транспортных услуг в размере 13 000 тыс. руб.;

- уменьшить дебиторскую задолженность компаний «Альфа» и «Гамма» пред компаниями «Бета» и «Дельта» по аренде имущества на 5800 тыс. руб.

- уменьшаем кредиторскую задолженность по транспортным услугам и аренде имущества на величину их себестоимости;

- уменьшить дебиторскую задолженность компании «Альфа» по приобретенному у компании «Дельта» автотранспорту на 550 тыс. руб.;

- уменьшаем кредиторскую задолженность по реализации транспортного средства на его себестоимость — 500 тыс. руб.

В итоге всех работ получаем сводный баланс ГК «Союз» (табл. 7).

Статья опубликована в журнале «Справочник экономиста» № 8, 2018.

Консолидированная отчетность — это совокупность бухгалтерских отчетов, которая характеризует деятельность группы компаний. По определению из IFRS 10 (далее — МСФО 10) группа включает материнскую организацию и ее дочерние организации, то есть контролирующую и контролируемые компании.

Основной принцип консолидированной отчетности — она составляется по нескольким компаниям, но так, будто по одному субъекту. В ней объединяются данные по активам и обязательствам, платежам и поступлениям, капиталу всех организаций группы. Это значит, что из консолидированной отчетности группы компаний можно узнать общие финансовые результаты и финансовое положение.

Отчитывайтесь за филиалы и подразделения через Контур.Экстерн

Попробовать

Составлять ее должны (ч. 1 ст. 2 Закона № 208-ФЗ):

- кредитные организации;

- страховые организации (кроме ОМС);

- негосударственные пенсионные фонды (НПФ);

- управляющие компании инвестиционных, паевых инвестиционных и НПФ;

- клиринговые организации;

- ФГУП по Перечню Правительства № 2176-р;

- АО с акциями в федеральной собственности по Перечню Правительства № 2176-р;

- прочие компании, чьи ценные бумаги допущены к организованным торгам и включены в котировальный список.

Это не все случаи. Иногда обязанность представлять консолидированную (сводную) отчетность организации следует из других федеральных законов или из учредительных документов компании.

Некоторые организации могут самостоятельно решить регулярно составлять консолидированную отчетность, например по просьбе собственника или инвестора. Это будет добровольная отчетность. В таком случае не обязательно руководствоваться положениями Закона № 208-ФЗ, достаточно соблюдать требования МСФО.

Полный комплект финансовой отчетности включает (п. 10 МСФО 1):

- отчет о финансовом положении (баланс);

- отчет о прибыли или убытке;

- отчет об изменении собственного капитала;

- отчет о движении денежных средств;

- примечание с обзором учетной политики и прочими пояснениями.

Чтобы составить отчет по группе, материнская и дочерние организации предварительно готовят собственную консолидируемую финансовую отчетность. Она должна быть составлена на одну отчетную дату и обеспечивать сопоставимость показателей (В92 МСФО 10).

Еще одно важное условие — единая учетная политика. Когда у кого-то из членов группы учетная политика отличается от используемой в консолидированной отчетности, нужно сделать корректировки (В87 МСФО 10).

Российские организации составляют консолидированную финансовую отчетность в соответствии с требованиями Закона № 208-ФЗ.

Отчетность составляется на русском языке в валюте РФ. В отчетность включается сравнительная информация хотя бы за один предшествующий год.

Готовую отчетность должен подписать руководитель организации или другое лицо, право которого прописано в учредительных документах.

Годовая консолидированная отчетность проходит обязательный аудит. Заключение аудиторской организации следует сдавать вместе с отчетностью, а также оно публикуется вместе с другими формами.

Публикация годовой отчетности обязательна. Это следует сделать в течение 30 дней после ее сдачи пользователям. Она будет считаться опубликованной после размещения в информационных системах общего пользования или СМИ, к которым есть доступ у всех заинтересованных лиц.

Организации, которые готовят отчетность добровольно, могут руководствоваться только правилами МСФО.

Чтобы узнать стандарт формирования консолидированной отчетности, следует определить степень контроля материнской организации:

- Дочерняя организация — находится под контролем материнской. Это значит, что материнская может использовать свои полномочия, чтобы контролировать размер своего дохода, например с помощью голосующих акций, полученных функций управления и пр.

- Ассоциированная организация — материнская организация оказывает на нее большое влияние за счет того, что прямо или косвенно владеет более 20 % прав голоса.

- Совместное предприятие — контроль разделяют несколько сторон и для принятия важных решений требуется единогласное согласие всех из них.

Метод приобретения. При консолидации финансовой отчетности следует придерживаться следующих правил (В86 МСФО 10):

- вся отчетность составляется на основе общей величины активов, обязательств, доходов и расходов, капитала группы компаний;

- из отчетности исключаются инвестиции материнской компании в дочерние и части капитала дочерних организаций, которые приходятся на материнскую долю;

- все движения денежных средств, активов, обязательств и капитала внутри группы не учитываются при формировании отчетности, аналогично с задолженностью, возникшей внутри группы.

При консолидации материнской и дочерней организации неконтролирующие доли участия в отчете о финансовом положении выделяются отдельно от капитала собственников материнской организации, а прибыль или убыток выделяются отдельной строкой в отчете о совокупном доходе.

Метод долевого участия. Применяется, если консолидированная отчетность готовится для ассоциированных организаций или совместных предприятий. При этом учитываются требования и МСФО 10, и МСФО 28.

Важно, что изначально инвестиции признаются по первоначальной стоимости, а затем их балансовая стоимость растет или уменьшается за счет признания доли инвестора в прибыли (убытке) после даты приобретения. Деньги, полученные от объекта инвестирования после распределения прибыли, уменьшают балансовую стоимость инвестиций.

Доля группы в ассоциированном или совместном предприятии представляет собой совокупность долей материнской и ее дочерних организаций. Другие ассоциированные организации и совместные предприятие во внимание не принимаются.

Консолидированная финансовая отчетность бывает годовая и промежуточная. Годовую составляют по итогам отчетного года, а промежуточную чаще — по итогам квартала, полугодия или другого установленного периода.

| Годовая отчетность | Промежуточная отчетность | |

|---|---|---|

| Срок сдачи |

120 дней после окончания отчетного года |

60 дней после окончания отчетного периода |

| Получатели |

Участники (акционеры, учредители) или собственники имущества организации. Центробанк РФ (только для кредитных, страховых и клиринговых организаций, а также НПФ и управляющих компаний фондов, головных организаций банковских холдингов). |

Участники (акционеры, учредители) или собственники имущества организации, если это предусмотрено учредительными документами Центробанк в установленных самим ЦБ РФ случаях |

Порядок представления консолидированной отчетности участникам или собственникам должен быть установлен в учредительных документах. А в Центробанк ее подают в соответствии с порядком, утвержденным Банком России.

Контролируйте отчетность дочерних организаций и филиалов. В Контур.Экстерне можно настроить права доступа, отслеживать работу всех пользователей и статусы отчетности по всем ИНН холдинга.

Узнать больше

Группы компаний сдают не только консолидированную, но и стандартную отчетность для организаций. Через Экстерн можно отчитываться во все контролирующие органы: ФНС, ФСС, ПФР, Росстат, РАР, РПН и другие.

ФНС регулярно ожидает декларации по соответствующему режиму налогообложения, а также отчеты по налогу на имущество, НДС, НДФЛ и другим налогам. Через Экстерн можно сдать и отчетность по сотрудникам: расчеты по взносам, СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ и другие формы. Росстат также регулярно собирает статистические формы.

Кроме простой сдачи отчетов через интернет, Экстерн дает своим пользователям дополнительные возможности:

- выгрузка и отправка отчетов из 1С через специальный модуль;

- автоматическая проверка отчетности перед отправкой;

- консультации экспертов по вопросам, возникшим при заполнении;

- быстрое обновление отчетных форм в соответствии с законодательством;

- автоматическая сверка с налоговой каждую неделю;

- индивидуальный календарь отчетности и платежей;

- отслеживание статуса отчета в реальном времени;

- автоматические платежи на основе деклараций и требований;

- бесплатные вебинары и доступ к справочно-правовой системе Контура.

Отчетность группы компаний через интернет помогает тратить на подготовку меньше времени, соблюдать сроки и избегать споров с налоговой. Попробуйте все возможности Экстерна в рамках акции «Тест-драйв».

Как правильно посчитать прибыль группы компаний

Бизнес в виде группы компаний распространён в России, и не всегда это крупный бизнес. В группу могут входить, как организации, так и ИП. Чтобы рассчитать обороты и прибыль по группе, нужно составить консолидированный отчёт о финансовых результатах. Рассказываем, как это правильно сделать.

Как сформировать консолидированный отчёт о финансовых результатах

Чтобы получить консолидированный финансовый результат по группе компаний, нужно:

- Составить отчёты по каждой из компаний группы по одинаковой форме.

- Свести полученные отчёты в одну таблицу.

- Выделить внутренние обороты — продажу товаров, продукции или оказание услуг компаниями группы друг другу.

- Просуммировать доходы и расходы по компаниям группы, исключив из расчёта внутренние обороты.

На примере

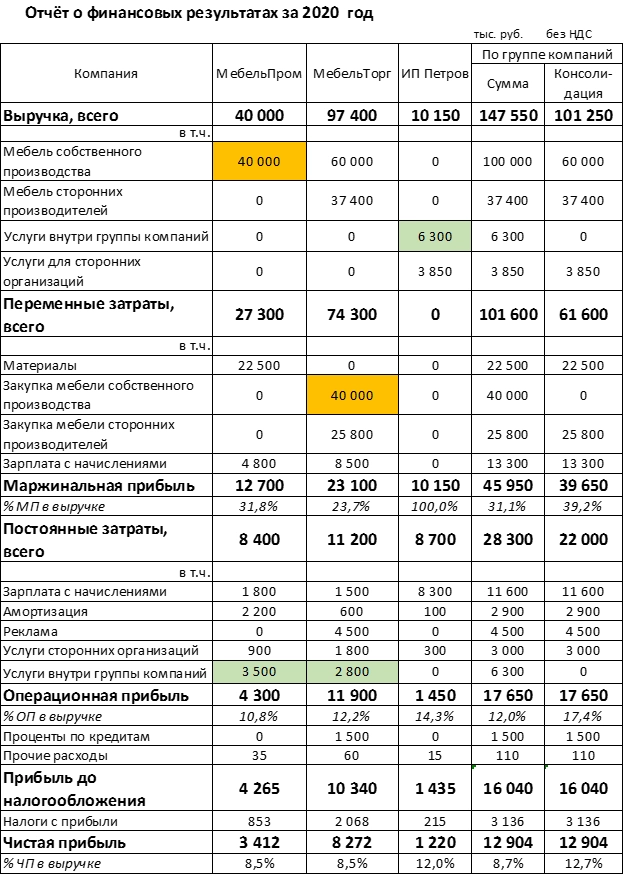

Для примера рассмотрим группу компаний, которая работает в мебельной отрасли.

- ООО «МебельПром» производит мебель.

- ООО «МебельТорг» — занимается оптовой торговлей. Компания продаёт как мебель, изготовленную ООО «МебельПром», так и изделия сторонних производителей.

- ИП Петров оказывает обеим компаниям группы управленческие, бухгалтерские и юридические услуги. Кроме того, ИП получает доход от услуг по управленческому консалтингу для сторонних организаций.

Производственная и торговая компании работают на общей системе налогообложения, а управляющий ИП — на упрощёнке с объектом «Доходы минус расходы».

Консолидированный отчёт о финансовых результатах по группе компаний выглядит следующим образом:

При составлении отчёта исключили внутренние обороты (выделены цветом):

- Продажа мебели собственного производства от ООО «МебельПром» в адрес ООО «МебельТорг» на сумму 40 000 тыс. руб.

- Услуги ИП Петрова для ООО «МебельПром» и ООО «МебельТорг» на общую сумму 6 300 тыс. руб.

Подарок для наших читателей — запись вебинара «Зачем бизнесу управленческий учёт и как его внедрить». Два часа подробного разбора, конкретных примеров и ответов на вопросы! Спикер — Ольга Головина — финансовый директор с шестнадцатилетним стажем и опытом работы в «Теле2», «Азия Цементе», «Юниуме» и «Моё дело».

Как проверить правильность составления отчёта о финансовых результатах

В идеальном случае консолидированная прибыль по группе будет равна сумме прибылей отдельных участников. При исключении внутренних оборотов у одного участника снижается выручка, а у другого — уменьшаются затраты на ту же сумму. Значит общая прибыль по ним не изменится.

Обычно такая ситуация возникает, если компании группы оказывают друг другу только услуги. Или если все товары или материалы, проданные внутри группы, реализованы, либо использованы в том же периоде.

В нашем примере была именно такая ситуация. ООО «МебельПром» отгрузило на ООО «МебельТорг» продукцию на сумму 40 000 тыс. руб. Торговая компания продала всю эту мебель сторонним покупателям и в полном объёме списала её закупочную стоимость на расходы.

Если консолидированная прибыль не равна сумме прибылей всех участников группы — это не всегда ошибка. Такое может быть, если продавец учёл выручку для расчёта своей прибыли, а покупатель — не в полном объеме реализовал товары в этом периоде или не списал всё сырьё на производство. Или наоборот, покупатель списал на текущие затраты себестоимость материальных ценностей, приобретённых внутри группы в предыдущих периодах.

Поэтому, если есть расхождение, проверьте, как изменились запасы товаров, или других материальных ценностей, которые компании группы приобрели друг у друга.

Предположим, что торговая компания из нашего примера в течение 2020 года продала не всю мебель, закупленную у ООО «МебельПром». Продукция себестоимостью 5 000 тыс. руб. осталась на складе ООО «МебельТорг».

В данном случае суммарная (10 904 тыс. руб.) и консолидированная (5 904 тыс. руб.) чистая прибыль по группе компаний отличаются. Разница между ними (5 000 тыс. руб.) соответствует остатку продукции собственного производства на складе ООО «МебельТорг» на конец года.

Если отклонение по прибыли равняется изменению запасов, как в нашем примере, значит, отчет составлен верно.

Если же отклонения по запасам и по прибыли не равны, значит — допущена техническая ошибка: какие-либо из внутренних оборотов не полностью исключены из выручки или из затрат. Тогда нужно еще раз перепроверить весь отчёт.

Для проверки удобно выделять исключаемые из консолидации цифры одинаковым цветом, как показано в примерах.

С консолидированной отчётностью работают группы компаний. Это особый вид финансовой отчётности, правила и порядок составления и представления которой регламентирует Федеральный закон № 208-ФЗ от 27.07.2010. В статье расскажем, кто составляет и предоставляет консолидированную отчётность и что входит в её состав.

Кто формирует консолидированную отчётность?

Согласно ст. 2 208-ФЗ, это:

-

кредитные организации;

-

страховые компании, кроме медорганизаций, работающих только в сфере ОМС;

-

негосударственные пенсионные фонды (НПФ);

-

управляющие компании инвестиционных фондов, в том числе паевых, и НПФ;

-

клиринговые компании;

-

федеральные унитарные госпредприятия;

-

федеральные акционерные общества;

-

другие организации, ценные бумаги которых включены в котировальный список и допущены к организационным торгам.

Также некоторые организации составляют такую отчётность в добровольном порядке, например, если этого требуют акционеры или инвесторы.

Что такое консолидированная отчётность?

Группа компаний состоит из материнской организации и дочерних компаний. Каждая компания в группе — отдельное юридическое лицо, которое ведёт самостоятельную деятельность, но подчиняется центральному аппарату группы. И каждая компания подготавливает свою сводную финансовую и бухгалтерскую отчётность, которую представляет в госорганы.

Затем формируется консолидированный отчёт на основе документов всех компаний, в котором содержится информация по всем активам и обязательствам, доходам и расходам, остаткам финансовых средств.

Таким образом, консолидированная отчётность объединяет данные всех компаний в группе и помогает увидеть реальное положение дел, производить анализ и мониторинг, а также принимать управленческие решения.

Консолидированную отчётность не нужно сдавать в госорганы. А что касается стандартной отчётности, то важно соблюдать сроки сдачи в ФНС, СФР, Росстат. Это легче всего обеспечить при работе с электронной отчётностью в госорганы: сервис СФЕРА Отчётность поможет избежать ошибок в документах, вовремя отправить все виды обязательной отчётности и оповестит, если придёт запрос от представителей госслужб.

Как формируется консолидированная отчётность?

Консолидированная отчётность подчиняется единым принципам и правилам составления финансовой отчётности, то есть международным стандартам (МСФО).

Согласно МСФО 10, полный комплект финансовой отчётности состоит из:

-

баланса;

-

отчёта о прибыли и убытках;

-

отчёта об изменении собственного капитала;

-

отчёта о движении денежных средств;

-

примечания, в котором представлена учётная политика.

Из этих документов каждая компания группы готовит свой финансовый отчёт, причём делают это, руководствуясь единой учётной политикой, в одну дату и так, чтобы показатели были сопоставимы.

Далее на основании полученных от каждой компании финансовых отчётов происходит процедура консолидации, при необходимости вносятся корректировки и составляется консолидированный отчёт по группе компаний.

Промежуточная и годовая консолидированная отчётность

Промежуточную отчётность формируют по итогам квартала, полугодия или иного периода, который могут установить государственные органы и регуляторы рынка ценных бумаг для определённых организаций. Сдают её в течение 60 дней после окончания отчётного периода в Центробанк.

Годовая консолидированная отчётность обязательна для всех организаций, перечисленных в 208-ФЗ. Её передают на обязательный аудит, а затем — на публикацию в информационных системах и СМИ с открытым доступом для заинтересованных лиц. Годовую отчётность в течение 120 дней после окончания отчётного периода сдают в Центробанк РФ, а на публикацию передают в течение 30 дней после сдачи.

Консолидированная отчетность — это совокупность данных о деятельности группы компаний. Из материала вы узнаете о нормативных документах, разъясняющих, что это — консолидированная отчетность.

Закон № 208-ФЗ о консолидированной финансовой отчетности

Консолидированная отчетность — это систематизированная информация, отражающая результаты деятельности группы компаний, а именно:

- финансовое положение и изменения в нем;

- финансовые результаты деятельности.

Такое определение дано в п. 2 ст. 1 закона от 27.07.2010 № 208-ФЗ о консолидированной финансовой отчетности.

Основное отличие консолидированной отчетности от индивидуальной (составленной отдельной фирмой) состоит в том, что в единое целое объединяется информация о финансовом положении и результатах работы сразу нескольких фирм (группы).

Закон не определяет понятие «группа компаний», отсылая для его детализации к МСФО (международным стандартам финансовой отчетности).

МСФО (IFRS) 10 «Консолидированная финансовая отчетность» называет группой компаний совокупность фирм, одна из которых носит название материнской (МК), а остальные именуются дочерними (ДФ).

Кто именно должен формировать консолидированную отчетность, узнайте в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Закон о консолидированной отчетности — документ, дающий не только официальное определение понятию финансовой отчетности группы компаний, но и устанавливающий требования по ее:

- составлению;

- представлению;

- публикации.

Требования закона к консолидированной финансовой отчетности (КФО) представлены следующим образом:

- При составлении КФО применяются международные стандарты.

- КФО оформляется наряду с бухотчетностью этой компании, составляемой в соответствии с законом о бухучете от 06.12.2011 № 402-ФЗ.

- КФО составляется на русском языке и в валюте РФ, подписывается руководителем компании или иными уполномоченными лицами.

- Годовая КФО представляется акционерам и учредителям (или собственникам имущества) компании, а также в Центробанк РФ (если это предусмотрено законодательно). Срок представления КФО пользователям — до проведения общего собрания участников компании (но не позднее 120 дней после окончания отчетного года).

- Годовая КФО должна публиковаться не позднее 30 дней после представления ее пользователям путем размещения в информационных системах общего пользования и (или) доступных СМИ.

- КФО подлежит обязательному аудиту, в т. ч. такой аудит проводится и по промежуточной КФО, составлять которую должны кредитные организации и юрлица, торгующие ценными бумагами, котирующимися на рынке.

Важно! Подсказка от КонсультантПлюс

Формирование информации для составления консолидированной финансовой отчетности в 2020 г. и за 2020 г. происходит в условиях, определяющихся такими факторами, как распространение новой коронавирусной инфекции (далее — пандемия), меры, принимаемые по противодействию ее распространению, сложная экономическая ситуация, меры, принимаемые государством по поддержке экономики.

Какие важные нюансы в этой связи нужно учитывать при консолидации, смотрите в К+. Пробный доступ можно получить бесплатно.

Как МСФО раскрывает понятие консолидированной отчетности

Посвященное консолидированной отчетности МСФО 10 дает совокупность определений, с помощью которых описываются основные принципы и подходы к составлению КФО. Например, среди таких определений можно назвать следующие:

- Консолидированная отчетность — это отчетность группы, в которой отчетные показатели МК и ДФ представлены в совокупности как показатели единого субъекта экономической деятельности.

- МК — компания, контролирующая одну или несколько фирм.

- ДФ — подконтрольная другой компании фирма.

- Иные термины (инвестиционная организация, неконтролирующая доля участия и т. д.).

Другая совокупность связанных с КФО понятий раскрывается в стандартах:

- МСФО (IFRS) 3 (об объединении бизнесов);

- МСФО (IFRS) 11 (о совместном предпринимательстве);

- МСФО (IFRS) 12 (о раскрытии информации об участии в других организациях),

- МСФО (IAS) 24 (о связанных сторонах).

Без раскрытия терминологии указанных стандартов затруднительно понимание принципов формирования КФО. К примеру, в целях составления КФО требуют расшифровки следующие понятия:

- объединение бизнесов — это событие, в результате которого приобретатель получает контроль над одним или более бизнесами;

- связанная сторона — это связанное (-ая) с отчитывающейся фирмой частное лицо или компания;

- ключевой управленческий персонал — директора и иные лица фирмы, уполномоченные и ответственные за планирование, управление и контроль за ее деятельностью;

- другие необходимые для понимания процедуры оформления КФО термины и определения.

О некоторых стандартах, которые могут оказаться востребованными при составлении КФО, читайте в статьях:

- «МСФО № 3 Объединения бизнеса — особенности применения»;

- «МСФО № 31 Финансовая отчетность об участии в совместной деятельности».

Как составить консолидированную отчетность

Оформление КФО — многоступенчатая процедура, включающая множество операций (формирование индивидуальной отчетности каждого элемента группы, преобразование ее в формат МСФО и т. д.).

При формировании КФО осуществляется определенная цепочка шагов, в том числе:

- определение структуры группы (установление степени контроля и зависимости всех элементов группы);

- определение долей участников группы;

- расчет гудвилла (положительная разница между предлагаемой оплатой в виде стоимости акций и суммой чистых активов ДФ учитывается в составе НМА, отрицательный гудвилл — в составе резервов на приобретение);

- расчет резервов, создаваемых для переоценки отчетных элементов ДФ на момент консолидации;

- отражение в балансе МК купленных у акционеров ДФ акций и доли участия в собственном капитале ДФ;

- иные процедуры, необходимые для составления КФО, предусмотренные МСФО.

Процедура и основные правила консолидации детально описаны в КонсультантПлюс. Получите пробный доступ к системе беплатно и переходите в материал.

О том, какие положения должна содержать учетная политика, применяемая при МСФО, читайте в материале «Учетная политика в формате МСФО — основные положения».

Итоги

Требования к консолидированной отчетности в нашей стране установлены законом от 27.07.2010 № 208-ФЗ. Для ее составления необходимо применять подходы, правила и принципы, предусмотренные стандартами МСФО.

Порой консолидированную финансовую отчетность (КФО) воспринимают как некий итоговый отчет, который был получен путем сложения данных по различным показателям. Однако это не совсем корректно, поскольку принцип ее подготовки определяется не выполнением арифметических операций, а экономической сущностью бизнеса. Потребность в этом процессе возникает в результате роста бизнеса, складывания крупных бизнес-структур как итог слияний нескольких фирм или поглощений.

Консолидированная финансовая отчетность свидетельствует о прозрачности бизнеса, что необходимо для создания положительного имиджа для потенциальных инвесторов и соответствия требованиям IPO.

Наряду с этим КФО является и инструментом для управляющего звена компаний со сложной структурой, включающие в себя организации различного масштаба с различными направлениями деятельности

То есть, ее получение дает возможность управленцам в своей работе оперировать актуальными и полными сведениями, а инвесторам и акционерам «рассказывает» о делах в «сложных» компаниях с точки зрения финансового положения. Последним было бы сложно определить состояние дел компании, представляющей собой Группу (ГК)* или холдинг, по набору разобщенных отчетов, полученных от каждой из фирм.

*Группа компаний – это несколько организаций, объединенных в общую структуру для решения общих вопросов и получения взаимной выгоды от кооперирования, среди которых выделяется одна материнская компания (во владении которой находится более пятидесяти процентов акций дочерних компаний или нижнеуровневых фирм. Как раз из-за этой сложной структуры и возникает потребность в объединении данных, их составлении и представлении по единому стандарту.

Таким образом, КФО – это общая, объединенная отчетность взаимосвязанных между собой компаний, в которой итоги деятельности всех фирм представлены как итоги единого предприятия, Иначе говоря, в ней объединяется и отображается информация об активах, имеющихся обязательствах, доходов и трат главной компании и подчиненных ей нижнеуровневыми фирм. На главную компанию возложена ответственность за контроль порядка формирования отчета нижнеуровневыми организациями. Она же подготавливает и КФО, в которой содержится информация о взаимных обязательствах и требованиях. Благодаря этому складывается понимание состояния дел ГК на определенную дату и результатов деятельности за определенный период.

Автоматизация консолидированной отчетности для холдингов от экспертов 1С

Среди преимуществ КФО обычно отмечают:

- Повышение управляемости компании;

- Привлечение новых инвесторов;

- Повышение стоимости компании.

КФО включает в себя:

- Отчет о финансовых результатах, позволяющий сформировать представление об итогах деятельности фирмы на заданный отрезок времени, оценить рентабельность компании. Отчет показывает, посредством чего предприятие получило доход или убыток при помощи сопоставления. Он помогает выявить направления бизнеса, проекты и сегменты с нулевой или отрицательной рентабельностью, а также сконцентрировать внимание на том, что приносит прибыль.

- Отчет о движении денежных средств – это отчет, отражающий потоки денежных средств в компании. Он позволяет заинтересованным лицам получить информацию о том, сколько организация получила денег, сколько и на что потратила, сколько в итоге осталось. На основе этих данных можно сделать вывод о том, насколько способна фирма поддерживать свою текущую активность, а также оплачивать кредиты и развиваться.

- Бухгалтерский баланс – сведения о стоимости имущества и обязательствах фирмы. Он позволяет контролировать дебиторскую и кредиторскую задолженность, использование и распределение прибыли. Баланс дает информацию о том, что имеется в распоряжении у компании, и о том, откуда возникли убытки.

- Отчет об изменении капитала – это отчет, содержащий данные о движениях капитала и изменении нераспределенной прибыли компании.

КФО формируется по международным и российским стандартам бухгалтерского учета (РСБУ) отдельно от банковской отчетности и бухгалтерской отчетности и не предназначена для подачи в Налоговую. В стандартах дается определение самого этого понятия, и содержатся правила и основные требования по подготовке, предоставлению и публикации/раскрытию этих сведений. Методологию консолидации мы рассмотрим ниже.

Вопросы, касающиеся формирования КФО, в Российской Федерации регламентируются Федеральным законом от 27.07.2010 г. № 208-ФЗ «О КФО» и IFRS 10 «КФО».

Процесс консолидации отчетности включает в себя следующие этапы:

- разработка отчетов по всем отдельным фирмам, состоящим в ГК;

- проверка заполненных форм;

- выполнение корректировок;

- непосредственно составление КФО.

Законодательством РФ устанавливается ряд требований, относящихся к этому процессу:

- сведения подготавливаются согласно требованиям МСФО;

- КФО не исключает формирования регламентированной отчетности;

- в качестве отчетного периода выбирается календарный год;

- при необходимости может подготавливаться «проверочная» отчетность в любые другие сроки;

- формируется в отечественной валюте и на русском;

- на предоставление КФО отводится 120 дней, отсчет которых стартует с момента завершения отчетного отрезка;

- отчеты подписываются руководством;

- может быть подвержена аудиту и должна быть опубликована.

Бесплатно подберем программу 1С для автоматизации составления консолидированной отчетности

Кроме IFRS 10, В МСФО существует ряд взаимосвязанных с КФО стандартов. Они включают в себя нормы по публикации данных о существовании связанных сторон, оценки участия объекта отчетности в других бизнесах, а также содержат требования по КФО в условиях объединения бизнеса или наличии доли участия в совместно контролируемых предприятиях.

Отличия МСФО и РСБУ

- Различные подходы к определению налоговой базы;

- В РСБУ применяется один план счетов, в МСФО единый план счетов отсутствует;

- А МСФО краткосрочные финансовые инвестиции и банковские овердрафты могут быть включены в состав операционной деятельности;

- Согласно МСФО, организация может представлять денежные потоки прямым или косвенным методом, в РСБУ предусмотрен только прямой метод;

- Различные подходы к учету активов (в РСБУ не учитывается степень ликвидности активов);

- Согласно МСФО, организация может сама устанавливать отчетный период;

- Основанием для отражения данных в учете в РСБУ служит первичная документация, в МСФО – профессиональное суждение;

- В МСФО отчет о финансовых результатах содержит большее число показателей.

Цели консолидации отчетности предприятия

КФО, как и управленческая отчетность (информацию об автоматизации управленческого учета в 1С можно найти на нашем сайте), является средством коммуникации и способом предоставления заинтересованным лицам значимой информации о состоянии дел определенных компаний. Ниже приведены цели, ради достижения которых выполняется составление КФО:

- Обеспечение подотчетности (нижнеуровневые субъекты подотчетны материнской компании);

- Управление ресурсами (использование руководством финансовых ресурсов организаций для достижения стратегических целей);

- Обеспечение прозрачности (выполнение требования прозрачности и общедоступности информации);

- Управление (организация процессов управления для более качественного исполнения работниками и организациями своих функций);

- Анализ и контроль (формирование инструментов мониторинга для осуществления контроля работников и процессов).

Автоматизация консолидированной отчетности на базе 1С для оперативного прозрачного контроля

Качественные характеристики КФО

Среди качественных характеристик данных, содержащихся в КФО, можно выделить следующие:

- Понятность (для того чтобы подготовленные объединенные данные могли быть применены на практике, они должны быть понятными);

- достоверность (информация не должна содержать в себе неточности и ошибки);

- существенность (должна содержать информацию, отсутствие которой могло бы негативно сказаться на принимаемых на ее основе решениях);

- сопоставимость (информация, содержащаяся в КФО, должна давать возможность заинтересованным лицам выполнять анализ, отслеживать динамику и перспективы развития предприятия путем сравнения данных за различные отчетные периоды и на различные отчетные даты, а также данных разных компаний между собой);

- уместность (уместность информации определяется ее характером, в КФО информация должна позволять оценивать прошедшие, текущие и будущие события).

Организации, предоставляющие КФО. Кто обязан составлять консолидированную финансовую отчетность?

КФО формируют многие ГК, корпорации и холдинги, но существует решающее условие, при котором КФО вообще может формироваться – материнская компания имеет право определять решения, которые принимает нижнеуровневая. В противном случае это невозможно.

В России на законодательном уровне установлен список предприятий, обязанных формировать и предоставлять КФО. К тем, кто сдает консолидированную отчетность можно отнести:

- всевозможные НПФ;

- клиринговые компании, определяющие и учитывающие требования и обязательства по ценным бумагам;

- кредитные и страховые структуры (кроме работающих в области медицины);

- любые организации с ценными бумагами, выставленными на торги.

Представление КФО

- Сформированная КФО (как промежуточная, так и годовая) направляется собственникам, совету директоров, акционерам или учредителям, а также в ЦБРФ.

- Отчетность представляется в рублях и на русском языке. Отчетность должна быть подписана руководителем организации или другими уполномоченными лицами.

- Годовая КФО должна быть представлена в течение 120 дней после окончания отчетного периода, а промежуточная в течение 60 дней.

Особенности КФО

КФО имеет ряд отличий от бухгалтерской отчетности:

- Фиксируется информация о хозяйственной деятельности не одной компании, а нескольких;

- КФО составляется для формирования общего представления о деятельности ГК;

- Из отчетности исключаются операции между участниками ГК, в ней остаются только операции с различными внешними контрагентами;

- КФО имеет свой круг пользователей;

- При формировании КФО и бухгалтерской отчетности применяются различные техники формировании отчетов;

- Отчетность отражает сводную информации о деятельности входящих в ГК, в которой за прибыльностью и устойчивым финансовым положением одной организации могут скрываться убыток и неустойчивое положение другой;

- В КФО могут быть скрыты важные детали отдельно взятых компаний, если они относятся к различным сферам бизнеса.

Требования к КФО

К КФО предъявляется ряд требований:

- Учетная политика, применяемая управляющей компанией и нижнеуровневыми фирмами, должны быть одинаковой;

- Обязательное формирование в одинаковой валюте и на одном языке;

- Установлена единая дата предоставления отчетов нижнеуровневыми организациями в управляющую компанию;

- Подготавливается всеми членами ГК;

- Содержит достоверную информацию;

- По разработанной КФО должно быть сформировано аудиторское заключение.

Принципы консолидации финансовой отчетности

Формирование КФО основывается на следующих принципах:

- Информация о состоянии дел ГК должна быть отражена в полной мере;

- КФО должна быть составлена на ту же дату, что и отчет управляющей компании;

- Для управляющей компании и нижнеуровневых организаций должна быть использована одинаковая учетная политика;

- В отчетности должна отражаться только важная и значимая для заинтересованных лиц информация, которая будет применяться при принятии тех или иных управленческих решений;

- Отчетность должна быть понятной, объективной и прозрачной;

- Управляющей фирме требуется применять общий метод оценки при составлении консолидированного отчета.

Методы формирования консолидированной финансовой отчетности

Существует несколько методов разработки консолидированного отчета. Выбор метода осуществляет управляющей организация. Избрание того или иного метода зависит от характера деятельности предприятия и степени влияния управляющей фирмы:

|

Степень влияния |

Используемый метод |

|

> 50% акций |

Полная консолидация |

|

20%-50% акций |

Метод долевого участия |

|

˂ 20% акций |

Запись операций |

- При полной консолидации учитывается капитал только управляющей фирмы, показатели нижнеуровневых организаций суммируются полностью, осуществляется исключение внутригрупповых операций, а также осуществляется определение доли неконтролирующих акционеров.

- При консолидации методом долевого участия дивиденды от подконтрольного предприятия заменяются частью прибыли, которой владеет управляющая фирма, стоимость инвестиций материнской компании заменяется долей в чистых активах совместного или ассоциированного предприятия, а также данные подчиненных компаний не консолидируются в итоговой отчетности постатейно.

Два описанных выше метода схожи между собой: при использовании любого из них для материнской компании и контролируемой организации должна использоваться единая учетная политика, а также должна быть выбрана единая дата составления отчетности.

- При консолидации путем записи операций инвестиции отражаются по себестоимости.

Задачи руководителя, решаемые путем консолидации отчетности

КФО помогает руководству в принятии решений по управлению компаниями со сложной структурой, среди которых могут быть организации, работающие по различным направлениям деятельности. Консолидация финансовой отчетности позволяет руководителю видеть полную картину финансово-хозяйственной деятельности ГК, как если бы они все были одним предприятием, и раскрывает ему и иным заинтересованным лицам данные о финансовом положении организаций, входящих в ГК.

Бесплатный аудит бизнес-процессов для эффективной автоматизации консолидированной отчетности

Основные сложности, на которые требуется обратить внимание

КФО дает возможность руководству принимать важные управленческие решения относительно ГК, но составление КФО сопряжено с рядом сложностей, среди которых можно выделить следующие:

- Большое число организаций, входящих в ГК, их сложная и непрозрачная структура могут затруднять процесс консолидации отчетности;

- Компании, входящие в ГК, могут вести учет в различных валютах, потребуется проводить дополнительные процедуры пересчета;

- Учетные политики организаций, входящих в ГК, могут отличаться, это не позволит подготавливать КФО в автоматическом режиме, необходимо будет прибегнуть к дополнительным корректировкам;

- Даты окончания отчетного периода у различных организаций могут не совпадать;

- Если данные какой-либо нижнеуровневой организации будут предоставлены несвоевременно, возникнет задержка при подготовке итоговой КФО, информация может потерять свою актуальность и стать невостребованной на момент сдачи консолидированной отчетности;

- Из-за недостаточно хорошей подготовки персонала, готовящего отчетность, в КФО могут появиться ошибки, из-за чего данные отчетов будут недостоверными.

Пример консолидации в решениях на базе 1С

Все вышеперечисленные сложности, вызванные высокими требованиями к консолидации, может нивелировать комплексная поддержка всего цикла управления, планирования, мониторинга и анализа, то есть автоматизация финансового контура.

Автоматизированная финансовая отчетность на платформе 1С:Предприятие позволяет получить доступ к точным сведениям о доходах и расходах предприятия, заменяет трудоемкие бумажные и ручные финансовые задачи, предлагая гибкий, интегрированный и автоматизированный инструмент финансового контроля, который упрощает все сложные финансовые функции в компаниях любого масштаба, структуры и области деятельности.

Именно комплексная автоматизация Группы в части финансов на базе комплексной системы 1С:ERP Управление предприятием, программного продукта для управления корпоративными финансами 1С:Управление холдингом или с помощью специализированной разработки WA:Финансист даст возможность анализировать, интерпретировать и оперативно реагировать на данные, собранные в промежуточном режиме или итоговом.

Автоматизация консолидированной отчетности на базе WA:Финансист

Современное программное обеспечение в сочетании с эффективным внедрением и внутренним контролем гарантирует, что данные, извлекаемые из системы, будут актуальными и точными. Финансовая отчетность, подготовленная с использованием данных, полученных путем интеграции непосредственно из систем дочерних компаний или из единой для всех них системы, настроенной, например, через РИБ, предоставляет надежную информацию, необходимую для проведения эффективных аудитов, необходимых для продвижения на рынке.

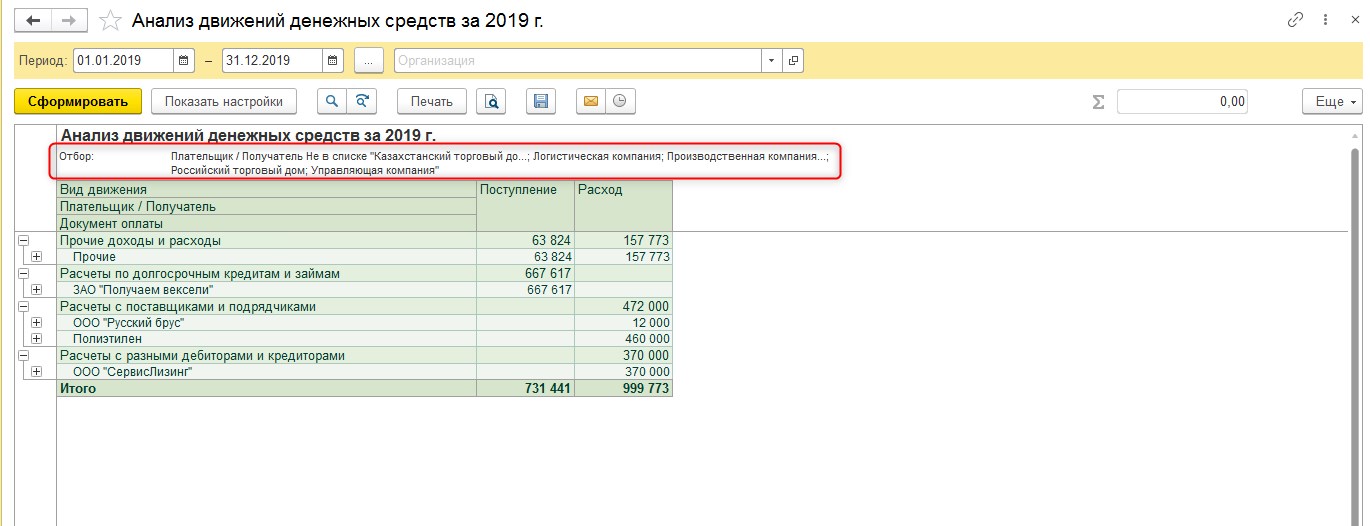

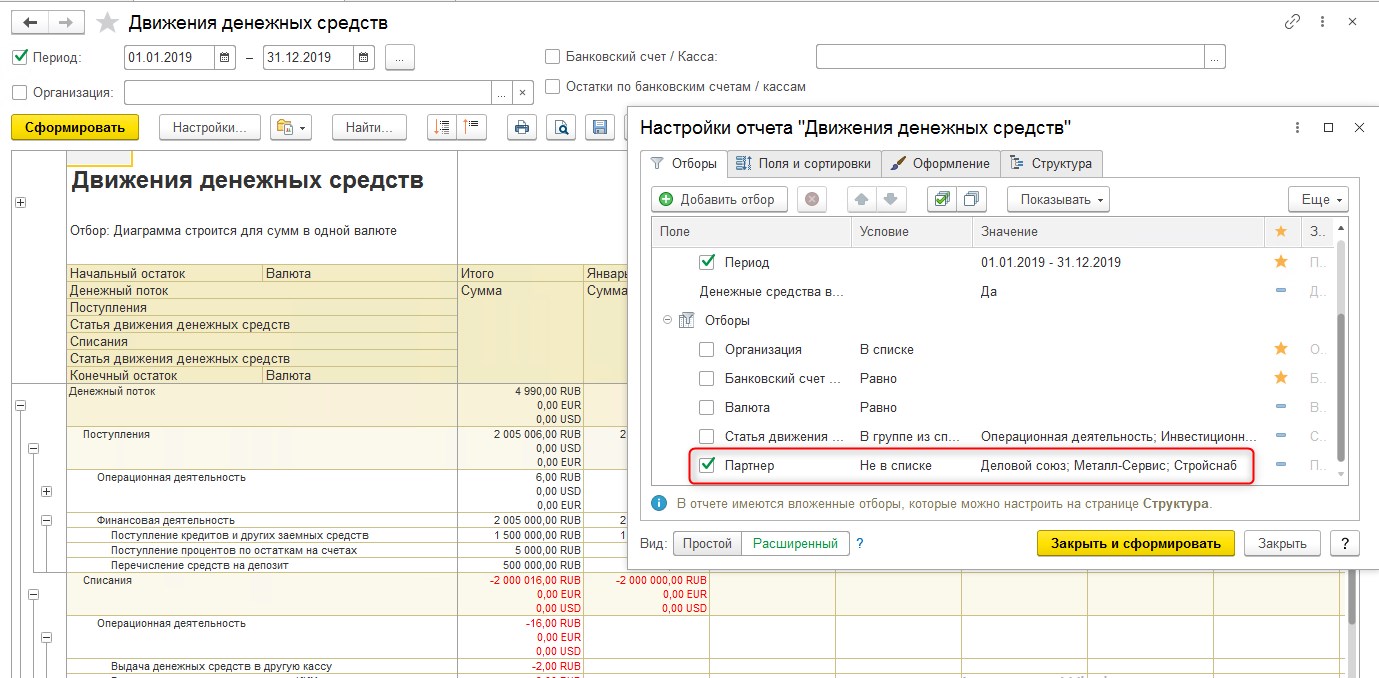

Ниже приведены краткие примеры сформированных КФО о движении денежных средств в программных продуктах 1С:ERP Управление предприятием, 1С:Управление холдингом и WA:Финансист.

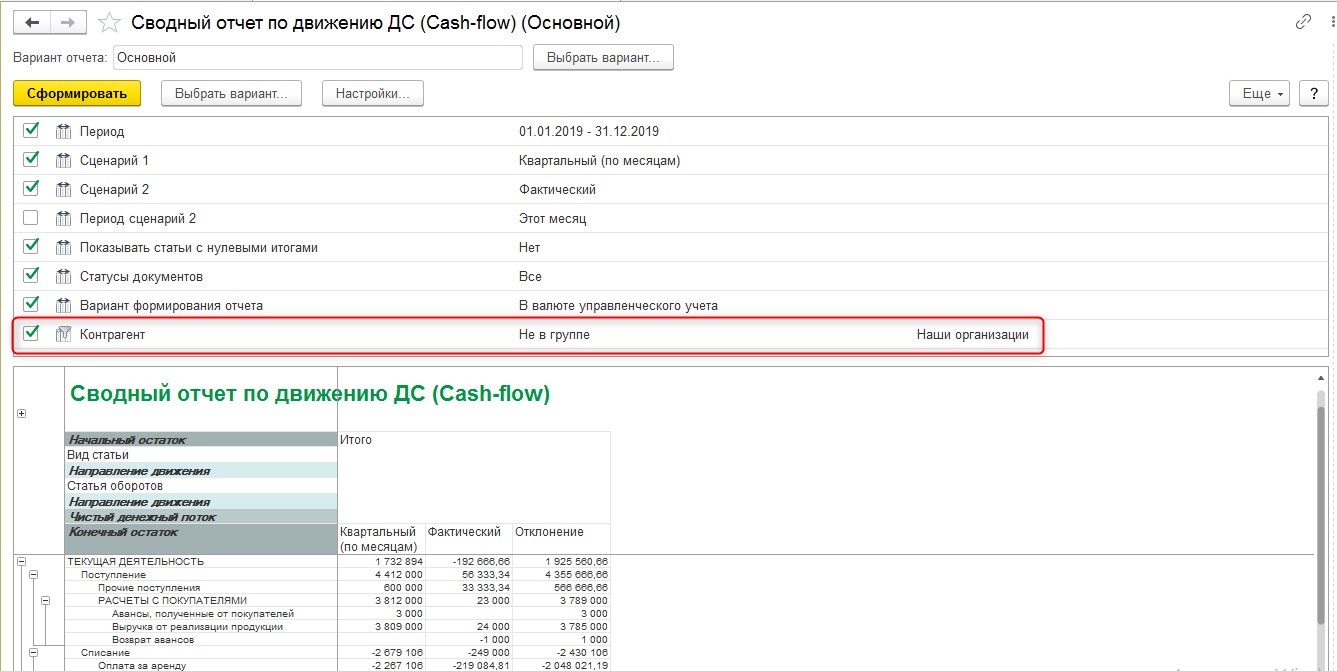

Для исключения внутригрупповых оборотов между обществами с ограниченной ответственностью (ООО), являющимися «нашими организациями», используется отбор по контрагентам.

Автоматизация консолидированной отчетности на базе комплексного решения 1С:ERP

Подробно о возможностях решения 1С:Управление холдингом в части корпоративных финансов и отчетности можно также прочитать на нашем сайте.

Составление КФО является важным и трудоемким процессом. В ситуациях, когда речь идет о ГК, для получения полной картины необходимо иметь сводные данные. Консолидация отчетности позволяет крупным компаниям выполнять требования законодательства, а также предоставляет высшему руководству актуальную информацию о состоянии дел бизнеса, выраженную в финансовых показателях. Консолидация способна обеспечить подотчетность и прозрачность.

Программа упомянутых выше экзаменов включает в себя принципы, заложенные в следующих стандартах:

- МСФО (IAS) 27 «Отдельная финансовая отчётность»

- МСФО (IAS) 28 «Инвестиции в ассоциированные компании и совместные предприятия»

- МСФО (IFRS) 3 «Объединения бизнесов»

- МСФО (IFRS) 10 «Консолидированная финансовая отчётность».

Обращаем ваше внимание на то, что в программу не входят совместные предприятия, и проверяется только та часть МСФО (IAS) 28, которая касается ассоциированных компаний.

В этой статье мы не пытаемся разобрать все технические вопросы консолидации до единого. Наша задача – помочь подготовиться к стилю и уровню вопросов, которые можно ожидать на экзамене.

(1) Когда можно говорить о материнской и дочерней компании?

МСФО (IAS) 27 определяет консолидированную финансовую отчётность как «финансовую отчётность группы компаний, представленную как относящуюся к единому хозяйствующему субъекту».

Группа компаний состоит из материнской и дочерней компании.

Рисунок ниже показывает типичную структуру группы:

Этот рисунок показывает, как материнская компания получила контроль над дочерней – купив 80% её акций. На экзаменах FA и IFB всегда, когда в руках материнской компании сосредоточено более 50% обыкновенных акций дочерней компании, возникает контроль, потому что такое владение даёт более, чем 50% голосов.

Однако бывают случаи, когда контроль возникает и при владении пакетом акций менее, чем 50% обыкновенных акций. В соответствии с МСФО (IFRS) 10 контроль существует всегда, когда инвестор (т.е. материнская компания):

- имеет властные полномочия в отношении объекта инвестиций (дочерней компании);

- подвержен риску изменения доходов от участия в объекте инвестиций, и

- имеет возможность использовать свои полномочия в отношении объекта инвестиций для влияния на величину доходов инвестора.

Кроме владения более чем 50% акций дочерней компании на наличие властных полномочий может указывать всё или что-то одно из следующего списка:

- способность распоряжаться более чем 50% голосующих акций в результате соглашений с другими инвесторами;

- способность определять финансовую и операционную политику компании по закону или иному соглашению;

- способность назначать или снимать с должности большинство членов совета директоров; или

- способность проводить свои решения большинством голосов на собраниях совета директоров.

В этом контексте экзаменационные вопросы нередко описывают обстоятельства нескольких инвестиций компании-инвестора, и вам предстоит определить, приводят ли эти инвестиции к возникновению контроля над компанией-объектом инвестиций.

Пример

У компании Green Co есть следующие инвестиции в других компаниях:

Помимо этого, Green Co назначила пять из семи директоров компании Black Co.

Какие из приведённых выше инвестиций должны быть учтены как дочерние компании в консолидированной отчётности группы Green Сo?

A Только Violet

B Только Amber

C Violet и Black

D Все

Ответ

Давайте обсудим каждую из этих инвестиций с позиций того, приводят ли они к наличию контроля, ведь именно это определяет появление дочерней компании.

- Violet Co: судя по тому, что Green Co владеет более, чем 50% обыкновенных голосующих акций (80%), здесь есть контроль, и Violet Co – это дочерняя компания.

- Amber Co: не забывайте, что судить о наличии контроля нужно по обыкновенным акциям. Владение большинством неголосующих акций, по определению, не даёт возможности голосовать и, соответственно, контролировать компанию. Поэтому Amber Co дочерней компанией не является.

- Black Co: если ориентироваться исключительно на процент владения голосующими обыкновенными акциями, то тут нет 50%, и можно сделать неверный вывод о том, что Black Cо не находится под контролем Green Co. Однако нам известно, что Green Co смогла назначить пять из семи директоров компании Black Co. Другими словами, и властные полномочия у неё есть, и возможность использовать свои полномочия для того, чтобы принимать решения в отношении Black Co, которые затронут изменение её доходов. Это означает, что Black Сo всё-таки дочерняя компания.

Таким образом, правильный ответ – C.

(2) Внутригрупповые балансы дебиторской и кредиторской задолженности

Пример

Компания Pink Co приобрела 80% обыкновенных акций компании Scarlett Co 1 января 20Х2 года.

По состоянию на 31 декабря 20Х2 года отчёты о финансовом положении обеих компаний содержали такую информацию:

Торговля, происходившая между этими компаниями в течение года, привела к тому, что приведённая выше дебиторская задолженность компании Pink Co включает $4,600, причитающиеся от Scarlett Co.

Консолидированная дебиторская и кредиторская задолженность составит:

Ответ

Из вопроса очевидно, что Pink Сo контролирует Scarlett Cо, а значит, и дебиторская, и кредиторская задолженность обеих компаний должны быть сложены в размере 100%.

Однако имеющиеся на отчётную дату внутригрупповые балансы нужно исключить, потому что консолидированная отчётность показывает группу как единый хозяйствующий субъект. Отчёт о финансовом положении группы должен содержать только ту дебиторскую и кредиторскую задолженность, которые группа имеет по отношению к внешним хозяйствующим субъектам.

Поскольку дебиторская задолженность Pink Co включает $4,600, значит индивидуальная отчётность Scarlett Cо должна содержать соответствующую кредиторскую задолженность на ту же сумму. Когда эти остатки будут взаимно уничтожены, консолидированная отчётность покажет следующее:

Дебиторская задолженность ($50,000 + $30,000 – $4,600) = $75,400

Кредиторская задолженность ($70,000 + $42,000 – $4,600) = $107,400

Значит, правильный ответ – это D. Не А, который вообще игнорирует корректировку на внутригрупповые остатки, и не В, в котором кредиторская задолженность остаётся не скорректированной.

Конечно, нельзя выбирать вариант C, в котором неправильно сложены 100% компании Pink Со и только 80% компании Scarlett Cо. Несмотря на то, что Pink Co купила только 80% акционерного капитала Scarlett Co, контролирует она все 100%. Консолидированная финансовая отчётность отражает контроль, а не владение. Каким-то образом отражать менее чем 100% активов и обязательств дочерней компании – это фундаментальная ошибка.

(3) Внутригрупповые обороты и корректировка нереализованной прибыли

Ещё одна типичная корректировка в консолидационных вопросах – это нереализованная прибыль. Нереализованная прибыль возникает в таких ситуациях внутригрупповой торговли, в которых одна из компаний зарабатывает прибыль, продавая другой какие-либо товары, и при этом компания-покупатель не успевает реализовать соответствующие товары до отчётной даты внешним для группы клиентам. До тех пор, пока такие запасы не проданы кому-либо за пределами группы, прибыль остаётся нереализованной, и её нужно убрать из консолидированной отчётности.

Следующий пример демонстрирует эту ситуацию в контексте консолидированного отчёта о прибылях и убытках.

Пример

Компания Purple Co приобрела 70% голосующих акций компании Silver Co 1 октября 20Х1 года.

Ниже приведены выдержки из отдельных отчётов о прибылях и убытках каждой компании за год, заканчивающийся 30 сентября 20Х2 года.

В течение года компания Purple Co продала компании Silver Co товаров на сумму $5,000. Изначальная себестоимость приобретения этих товаров для Purple Co была $4,000. Половина из этих товаров оставалась в запасах Silver Co на 30 сентября 20Х2 года.

Чему равна консолидированная выручка за год, закончившийся 30 сентября 20Х2 года?

A $104,700

B $95,230

C $108,700

D $104,200

Ответ

Тот факт, что сейчас вопрос задан в контексте консолидированного отчёта о прибылях и убытках, не меняет главных принципов консолидации. Отражение отчётности группы как единого хозяйствующего субъекта по-прежнему требует построчной консолидации 100% доходов и расходов дочерней компании – это первое. И второе: отчётность группы должна показывать только те доходы и расходы, которые группа зарабатывает и тратит при взаимодействии с внешними хозяйствующими субъектами.

По этим причинам вариант В отметается сразу, потому что в нём складывается только 70% выручки дочерней компании.

Для выбора из остальных вариантов нужно не забыть правильно учесть эффект внутригрупповой торговли. В консолидированном отчёте о прибылях и убытках это всегда два отдельных пункта:

- Факт самой по себе внутригрупповой торговли в течение года, независимо от того, остались ли какие-то проданные внутри группы товары в запасах на отчётную дату; и

- Факт наличия нераспроданных товаров, образовавшихся вследствие внутригрупповой торговли, на отчётную дату.

В нашем вопросе материнская компания продала дочерней товаров на $5,000. Эти внутригрупповые обороты нужно взаимоисключить в любом случае, поскольку выручка и себестоимость должны показывать обороты только с внешними контрагентами.

Второй момент – это определиться с корректировкой на нереализованную прибыль. Материнская компания Purple Co заработала на дочерней прибыль в размере $1,000 (выручка $5,000 – себестоимость $4,000). Поскольку только половина из проданных в течение года товаров осталась в запасах на складах Silver Co, себестоимость запасов завышена только на половину этой суммы, то есть $500. Кстати, во многих вопросах такого типа вам придётся высчитывать нереализованную прибыль с помощью формул наценки и нормы прибыли, но сейчас мы этот момент не затрагиваем.

Сделав консолидационную корректировку, мы учтём тот факт, что группа записала себе прибыль $500 на товарах, не проданных за пределы группы. Если эту нереализованную прибыть не убрать, то получится, что группа зарабатывает на продажах самой себе. Это завысит как себестоимость запасов в отчёте о финансовом положении, так и прибыль в отчёте о прибылях и убытках.

Поэтому необходима такая корректировка:

Дт Себестоимость продаж (ОПУ) $500

Кт Запасы (ОФП) $500

Однако если мы внимательно прочтём задание из нашего вопроса, то увидим, что упоминание о нереализованной прибыли в условии – это отвлекающий манёвр, поскольку нас спрашивают только о консолидированной выручке.

А консолидированную выручку посчитать нужно так:

$79,300 + $29,900 – $5000 = $104,200

Значит, правильный ответ – это D.

Если бы задание требовало посчитать консолидированную себестоимость продаж, то правильный ответ считался бы следующим образом:

$54,990 + $17,940 + $500 – $5,000 = $68,430

Нереализованная прибыль добавляется к себестоимости продаж, чтобы занизить прибыль. (На самом деле эта корректировка занижает исходящие запасы в формуле расчёта себестоимости продаж).

Ответ А неверный потому, что он неверно добавляет $500 к выручке, хотя и правильно убирает внутригрупповые обороты: ($79,300 + $29,900 – $5,000 + $500 = $104,700).

Вариант С неверный по другой причине: он не корректирует выручку на внутригрупповые обороты и, вдобавок, вычитает нереализованную прибыль $500 ($79,300 + $29,900 – $500 = $108,700).

(4) Как посчитать гудвил?

Ещё один типичный экзаменационный вопрос – это расчёт гудвила. В программу экзаменов FA и IFB входит только один метод расчёта гудвила – полный гудвил, формула которого следующая:

Вопрос на гудвил может попасться и в Части А экзамена, но более вероятно его появление в Части В, где нужно будет определить и указать суммы для каждой строки из формулы выше. Такие вопросы можно увидеть в образце экзамена на сайте ACCA.

Особенность формулы полного гудвила в том, что даже при доле владения меньше, чем 100% капитала дочерней компании, мы всё равно отражаем все 100% величины гудвила в консолидированном отчёте о финансовом положении. Такой же подход мы применяем и ко всем остальным активам и обязательствам дочерней компании, и это вписывается в последовательное применение понятия контроль. Вот почему нам нужно включить в расчёт и справедливую стоимость неконтролирующей доли участия (НДУ) на дату приобретения.

Пример

1 января 20Х2 года компания Red Co приобрела 80% капитала компании Blue Co, состоявшего из 40,000 обыкновенных акций номиналом $1, уплатив $3.5 за акцию.

Справедливая стоимость неконтролирующей доли участия составляла $30,000, и справедливая стоимость приобретённых чистых активов была равна $125,000.

Чему равен гудвил, образовавшийся при приобретении Blue Co в консолидированной финансовой отчётности?

A $17,000

B $45,000

C $42,000

D $112,000

Ответ

Гудвил можно проверить на экзамене самыми разными способами, поэтому очень важно правильно прочитать задание, чтобы понять, что именно нас просят посчитать. В этом конкретном вопросе нужно найти гудвил на дату приобретения, в то время как другие вопросы могут спрашивать, чему равны будут инвестиции, которые материнская компания учтёт в своей индивидуальной отчётности.

Если рассматривать все компоненты формулы гудвила, то первое, что предстоит выяснить – это сколько материнской компании пришлось уплатить за контроль над дочерней. В этом вопросе компания Red Co уплатила $3.5 доллара за акцию.

Конечно, нужно учесть, что Red Co приобрела только 80% капитала Blue Cо, поэтому уплаченная компенсация составит 80% 40,000 акций $3.5 = $112,000.

Если бы в задании требовалось найти стоимость инвестиций для отражения в индивидуальной отчётности материнской компании, то это как раз была бы сумма $112,000. Поэтому её и включили в качестве одного из отвлекающих неправильных вариантов – D.

Теперь переходим к следующему пункту – справедливой стоимости неконтролирующей доли участия на дату приобретения. В этом вопросе справедливая стоимость НДУ нам дана ($30,000), поэтому нам нужно будет просто её прибавить к стоимости инвестиций материнской компании. Но в других вопросах – особенно в Части В – вполне возможно, что информация о справедливой стоимости НДУ в условии будет дана в расчёте на акцию дочерней компании, и тогда её нужно будет умножить на количество акций, которые Red Co не приобрела (т.е. 20% 40,000 акций = 8,000 акций).

Заключительным пунктом расчёта является справедливая стоимость чистых активов дочерней компании на дату приобретения. Поскольку мы считаем полный гудвил, эту величину нужно брать в размере 100%. В данном вопросе величина чистых активов уже за нас посчитана, поэтому нам остаётся только включить её в расчёт гудвила, хотя в других вопросах эта строчка нередко требует бóльших усилий.

Теперь объединим всё, что у нас есть, в единый расчёт:

Правильный ответ – А.

Вариант В игнорирует тот факт, что компания Red Co приобрела только 80% капитала и неверно считает стоимость инвестиций (40,000 $3.50 = $140,000), и, как следствие, сам гудвил: $140,000 + $30,000 – $125,000 = $45,000.

Вариант С неправильный потому, что в нём вычитается 80% чистых активов дочерней компании, а не 100%. Поэтому то, что стоимость инвестиций и неконтролирующая доля посчитаны верно, уже ничего не изменит: $112,000 + $30,000 – 80% $125,000 = $42,000.

(5) Что такое ассоциированная компания и как работает долевой учёт?

Мы начали эту статью с обсуждения ситуаций контроля и появления дочерних компаний, а закончим обсуждением ассоциированных компаний.

Программа предметов FA и IFB в отношении ассоциированных компаний ограничивается умением определить ассоциированную компанию и описанием принципов долевого учёта.

В соответствии с МСФО (IAS) 28 «Инвестиции в ассоциированные компании и совместные предприятия» ассоциированная компания – это та, «над которой инвестор имеет существенное влияние». Существенное влияние – это полномочия участвовать в принятии решений в отношении операционной и финансовой политики компании-объекта инвестиций, но не полномочия контролировать (или совместно контролировать) эту политику.

Как указано в МСФО (IAS) 28, доля в размере 20% или больше голосующего капитала компании-объекта инвестиций свидетельствует о наличии существенного влияния, если не доказано иное. Поэтому для целей экзамена следует ориентироваться на диапазон от 20% до 50% владения как на основной индикатор. Однако в любом случае нужно изучить и всю остальную информацию в отношении прав участия компании-инвестора в капитале объекта инвестиций.

Иногда инвестор может оказывать значительное влияние даже с долей владения меньше, чем 20% голосующих акций, если имеют место следующие обстоятельства:

- участие инвестора в совете директоров компании-объекта инвестиций;

- частие инвестора в разработке политики объекта инвестиций;

- наличие существенных операций между инвестором и объектом инвестиций;

- взаимообмен управленческим персоналом;

- обеспечение объекта инвестиций существенной технической информацией.

Убедившись, что перед нами ассоциированная компания, мы не консолидируем её построчно, как это делалось с дочерней. Всё потому, что ассоциированная компания не находится под контролем инвестора. Метод учёта ассоциированной компании – долевой учёт – отличается от консолидации дочерней компании.

Долевой учёт подразумевает отражение только нашей доли результатов ассоциированной компании. В консолидированном отчёте о прибылях и убытках дивиденды, полученные от ассоциированной компании, заменяются на одну-единственную строку: «доля прибыли ассоциированной компании», которую нужно включить в отчёт непосредственно над строкой «прибыль до налогов». Считается эта строка как прибыль ассоциированной компании за год, умноженная на долю владения.

В отчёте о финансовом положении инвестиции в ассоциированную компанию отражаются одной-единственной строкой среди необоротных активов. Считается эта строка как первоначальная стоимость инвестиций + доля прироста нераспределённой прибыли ассоциированной компании с того момента, как компания-инвестор приобрела существенное влияние.

Пример

Какие из приведённых ниже инвестиций компании Indigo Co должны быть учтены по методу долевого учёта в консолидированной финансовой отчётности?

(1) 30% неголосующих привилегированных акций компании Yellow Co

(2) 18% обыкновенных акций компании Blue Co, в которой два из пяти директоров назначаются компанией Indigo Co

(3) 45% обыкновенных акций компании Red Co, в которой четыре из шести директоров назначаются компанией Indigo Co

A 1 и 2

B только 2

C только 1 и 3

D только 2 и 3

Ответ

Инвестиция 1: хотя кажется, что 30% находится в пределах упомянутого в стандарте МСФО (IAS) 28 диапазона 20% – 50%, это вложение в неголосующие привилегированные акции. Такие инвестиции не дают компании Indigo Co существенного влияния над Yellow Co, поэтому это не ассоциированная компания.

Инвестиция 2: несмотря на то, что здесь речь идёт всего лишь о 18% акционерного капитала, мы уже обсуждали, что нельзя ориентироваться только на проценты. Главный вопрос – это может ли Indigo Со оказывать существенное влияние. Два из пяти мест в совете директоров, по сути, приводят к существенному влиянию – но не к контролю – над Blue Co. Значит, это ассоциированная компания, которая должна учитываться по методу долевого учёта.

Инвестиция 3: не стоит, взглянув на 45%, поспешно делать вывод о том, что это ассоциированная компания. Если изучить остальные факты, то право назначать четверых из шести директоров в компании Red Co даёт инвестору контроль над принятием решений в этой компании. Значит, на самом деле Red Co – это дочерняя компания, а не ассоциированная, и долевой учёт к ней не применяется.

Поэтому верный ответ – это вариант В: только инвестиция 2.

Заключительные рекомендации в отношении консолидации на экзамене

Важно помнить, что для успеха на экзаменах FA и IFB консолидацию нужно отработать очень хорошо.

Несмотря на то, что мы прошлись сейчас по вопросам из Части А, консолидация вполне может быть проверена и в Части В экзамена, где придётся считать суммы для консолидированного отчёта о прибылях и убытках и консолидированного отчёта о финансовом положении. Примеры таких заданий можно найти в образце экзамена на сайте АССА.

Поэтому очень рекомендуется решать большие экзаменационные задачи на консолидацию, что позволит не только отработать отдельные консолидационные расчёты, но и понять их место в общем консолидационном алгоритме. Помимо собственно успеха на экзаменах FA или IFB это обеспечит вам солидный фундамент для более сложной консолидации на уровне следующих предметов «Финансовая отчётность» (FR) и «Бизнес-отчётность стратегического уровня» (SBR).

В любом случае, когда вы отвечаете на вопросы в тестовом формате:

- читайте задания вопросов очень внимательно, чтобы точно представлять себе, что от вас требуется;

- везде, где можно, используйте шаблонные консолидационные расчёты;

- сначала посчитайте свою версию ответа, прежде чем смотреть на варианты предлагаемых ответов – иначе есть шанс, что грамотно подобранные неверные варианты легко уведут вас в сторону;

- если ваш ответ не сходится ни с одним из предлагаемых в тесте вариантов, перечитайте вопрос, чтобы удостовериться, что вы поняли верно и условие, и задание.

Статья написана членом экзаменационного совета по «Финансовому учёту» (FA)