Расчет финансового плана помогает понять, сколько денег нужно для открытия бизнеса: какие доходы и расходы бизнес-проект или компанию ожидают в будущем. Помогает определить, при каких вложениях и в какие сроки бизнес выйдет на точку безубыточности (будет работать в «ноль») и точку окупаемости (начнет приносить прибыль).

| Статья подготовлена с участием эксперта Ларисы Дзядзя, ТОП-менеджера Банка SIAB. |

|

Из этой статьи вы узнаете:

- Что нужно определить до финансовых расчетов

- Как посчитать расходы компании на год?

- Как спрогнозировать доходы компании?

- Как посчитать бюджет компании?

Что нужно сделать до финансового планирования?

Перед тем, как составлять финансовый план вашего будущего бизнеса, нужно определить две цели:

- Вашу личную цель, как владельца бизнеса. Зачем вам нужен бизнес, который вы задумали?

- Цель вашего бизнеса. Какую пользу он будет приносить миру?

Ваша личная цель и цель бизнеса объединены идейно, но при этом они не должны совпадать.

История. Кристина ходила на танцы в студию недалеко от дома. Она влюбилась в танцы, но ей не нравилась студия: в ней был дырявый пол с протертым линолеумом, маленький зал, тесная раздевалка со шторой вместо двери, плохая вентиляция. Тренеры долго не задерживались, ученики уходили вслед за ними.

Тогда Кристина решила открыть свою студию, но хорошую. В ее студии высокие потолки, раздевалки со шкафчиками и зеркалами, чистые душевые и туалет, полотенца, фен. Тренерская с диваном и кофемашиной. Это оценили преподаватели и ученики — группы заполнены, в студии регулярно проводятся вечеринки, а уже через год работы Кристина организовала свой первый отчетный концерт в ресторане с огромной сценой.

Личная цель Кристины состоит в том, чтобы расти как танцовщица и тренер. Для этого ей понадобилась хорошая студия, в которой захотели бы работать профессионалы — это и стало ее бизнесом. Сейчас Кристине 22 года, она преподает танцы в своей студии и выступает на соревнованиях.

Определите целевую аудиторию

Кому нужно то, что делает ваш бизнес? Почему они будут покупать это? В маркетинге много написано об анализе целевой аудитории, но на начальном этапе достаточно обозначить аудиторию «широкими мазками».

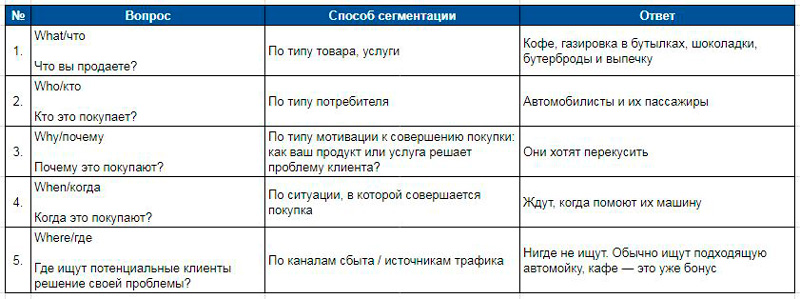

В этом поможет инструмент, который называется «5W» — это список из 5 вопросов о целевой аудитории: what (что вы продаете), who (кто это покупает), why (почему это покупают), when (когда это покупают), where (где это покупают).

Предположим, мы хотим открыть кафе при автомойке. Опишем наших покупателей по методу «5W».

Анализ целевой аудитории, метод 5W

Инициативы: что необходимо сделать для достижения целей?

Итак, мы хотим сделать кафе при автомойке. Какие для этого потребуются инициативы? Без чего наше кафе не может существовать?

- организовать кассу;

- составить меню;

- арендовать зал, с витринами, холодильником, столиками и стульями.

Реализация инициатив потребует от вас расходов, но в будущем, возможно, обещает прибыль. Следующий шаг — составление плана работ.

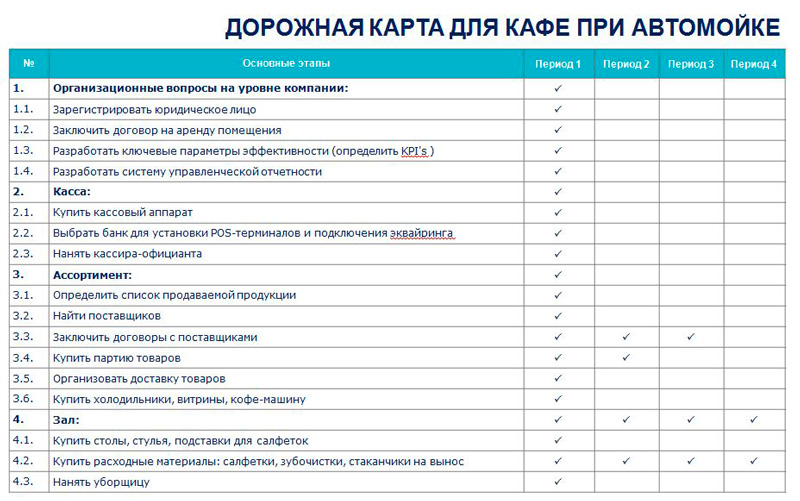

План работ по проекту, или «дорожная карта»

Раскладываем каждую инициативу на список задач. У каждой задачи должен быть результат: купить кассу, купить столы и стулья, нанять кассира, составить меню, договориться с поставщиками и т. д. Для каждой задачи должен быть определен период ее выполнения. Некоторые задачи (например, покупка расходников) нужно выполнять регулярно — это тоже отмечено в дорожной карте.

Пример дорожной карты

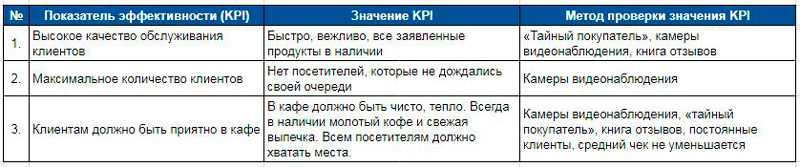

Показатели эффективности (KPI — key performance indicators) и их значения

Показатели эффективности — это критерии оценки результатов работы, по которым вы понимаете, хороший у вас результат или плохой. Что важно для нашего кафе при автомойке?

KPI кафе при автомойке:

- Качественное обслуживание клиентов;

- Обслуживание максимального количества посетителей;

- Посетителям должно быть приятно находиться в кафе.

Теперь нужно определить, что для нас значит «качественное обслуживание», «максимальное количество» и «приятно находиться» и как проверить, что это так и есть.

В итоге мы получим таблицу KPI для кафе:

Таблица KPI для кафе

Значения показателей определяют, насколько качественно проект, подразделение или весь бизнес выполняет свою работу. Выбор показателей эффективности и их значений тоже потребует от вас затрат: если мы хотим продавать вкусный кофе, то нам придется купить хорошую кофе-машину и кофейные зерна. Дешевыми пакетиками «3в1» здесь не обойтись.

У каждого бизнеса показатели KPI могут быть свои, но в бизнесах одного типа KPI совпадут. По KPI проводят маркетинговые исследования, чтобы понять, что является нормальными значениями эффективности для отрасли — это называется «бенчмарк» (benchmark).

Описание бизнеса или проекта

Теперь, когда вы собрали главную информацию о вашем бизнесе, важно обобщить ее в наглядной форме.

Для этого зафиксируйте ответы на вопросы:

- Что мы делаем?

- В каком режиме мы работаем, чтобы это делать?

- Как понять, что мы хорошо работаем?

- Кто будет выполнять работу?

- Какое максимальное количество клиентов нам нужно обслуживать одновременно?

Главная информация о вашем бизнесе

Как составлять финансовый план проекта или компании на год?

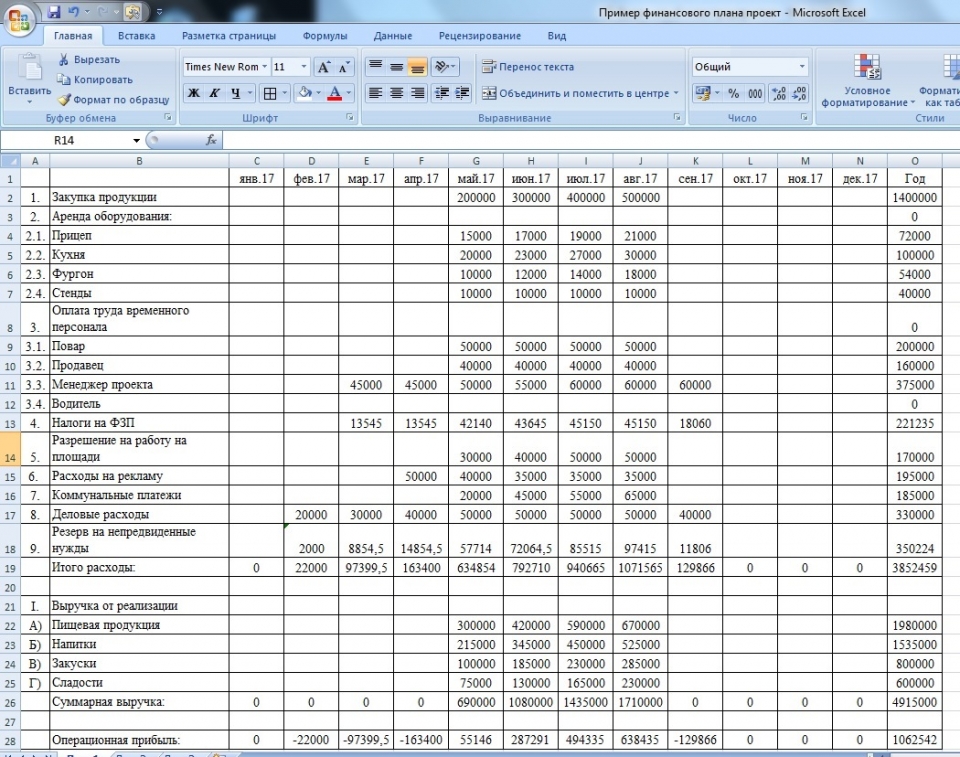

Чтобы составить финансовый план на год, вам нужно посчитать все расходы, определить ресурсы, изучить рынок, спрогнозировать доход и свести все данные в бюджет. Для этого вам понадобится таблица в Excel.

Мы предлагаем следующую структуру ведения финансового плана в Excel:

- Сделайте листы с наименованиями: «Сотрудники и рабочие места», «Ресурсы» (лист-справочник), «Расходы», «Мониторинг рынка», «Доходы» и «Бюджет»;

- В каждом листе закрепите левый столбец для обозначения статей финансового плана;

- Сделайте 12 столбцов-месяцев — так у вас не «поедут» данные, даже если расходы или доходы меняются с разной периодичностью.

Для примера возьмем все то же кафе при автомойке. У нас будут сотрудники, конкуренты, услуги и цены — все, как по-настоящему.

Перед тем как считать расходы

Нам нужно посчитать все расходы компании на ближайший год, которые мы способны спрогнозировать. Перед тем как считать расходы, нужно сделать несколько подготовительных этапов. Определимся с понятиями.

Итак, расходы бывают:

- Единоразовые — то, что нужно купить или оплатить один раз за анализируемый период. К таким расходам относятся регистрация юридического лица, покупка мебели и др.;

- Периодические расходы — зарплаты сотрудников, оплата услуг связи, интернета, аренда помещения и т. д.

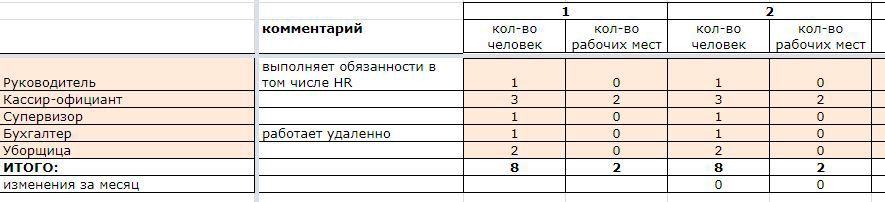

Лист «Сотрудники и рабочие места»

На периодические расходы сильнее всего влияют сотрудники (зарплаты, налоги и взносы), поэтому мы рекомендуем сделать до «Расходов» отдельный лист — «Сотрудники и рабочие места».

Пример листа «Сотрудники и рабочие места». Номера столбцов «1», «2», «3» и так далее — это месяцы. Если вы запланируете увольнения или прием новых сотрудников — этот факт отразится в строке «Изменения за месяц»

В нашем плане нет выделенного рабочего места для руководителя кафе на автомойке. Предположим, что поначалу мы не будем выделять для него кабинет, покупать мебель и компьютер — на старте он может выполнять бумажную работу удаленно. Это позволит снизить расходы.

Лист-справочник «Ресурсы»

Еще один подготовительный этап — лист-справочник «Ресурсы».

Важно заранее определить, какие ресурсы вам понадобятся и сколько это стоит. Как определить список ресурсов? Сесть и подумать. Как узнать стоимость? Найти в интернете.

Чтобы облегчить задачу, разделите ресурсы на категории и занесите в лист-справочник со ссылками на магазины либо компании-поставщики и ценами.

Категории ресурсов:

- человеческие ресурсы — это необходимые проекту сотрудники: программисты, менеджеры, операторы, кассиры, специалисты по продажам, бухгалтер, системный администратор, уборщица и пр.;

- материальные — это предметы и оборудование, которые вам нужны для работы: стол, стул, канцелярия, компьютер, принтер, машина, гигиенические принадлежности, сервера, станки, телефоны и т. д.;

- технологические — доступ в интернет, мобильная связь, CRM (client relationship management — управление работой с клиентами) система и прочие;

- внутренние ресурсы — это время и мощности вашей компании, которые вы тратите на развитие своего дела, а не на продажу: фонд денежной мотивации сотрудников, разработка внутреннего программного обеспечения, создание сайта компании и т. п.;

- внешние ресурсы, или аутсорс — то, что вы передаете кому-то в управление: маркетинг, прием звонков, продажи, курьерская доставка и др.

Пример «Справочника Ресурсов». Ресурсы поделены на категории вертикально, чтобы каждый список можно было бесконечно пополнять. «Человеческие ресурсы» — это ссылка на hh.ru и результаты поиска по конкретной вакансии на этом портале. «Материальные ресурсы» — ссылка на Яндекс.Маркет

Дальше при расчете расходов мы будем строить формулы, ссылаясь на ячейки с ценами из «Справочника ресурсов». Тогда, если какие-то цены поменяются, вам достаточно будет поменять это в «Справочнике ресурсов», а данные в расходах и бюджете пересчитаются автоматически.

Вывод: чтобы расходы было удобно считать в любое время, сделайте лист «Справочник ресурсов».

Считаем расходы

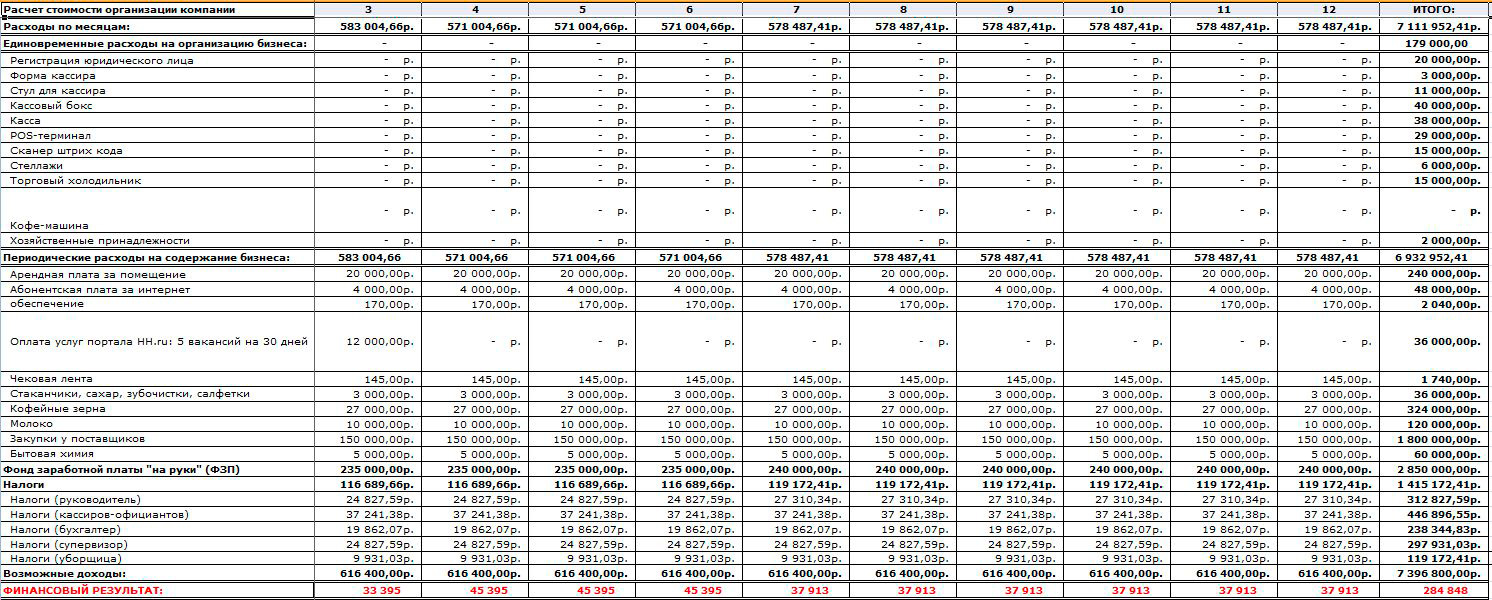

Итак, необходимо посчитать все единовременные и периодические расходы по месяцам. Данные берем из заранее составленного «Справочника ресурсов».

Некоторые вещи нужно купить для каждого сотрудника: компьютер, письменный стол, рабочий стул, в нашем примере — форменную одежду кассира. В этом случае умножьте нужные позиции расходов (ячейки на листе «Ресурсы») на общее количество сотрудников в месяц (ячейки листа «Сотрудники и рабочие места»).

Единовременные расходы

Запланируйте единовременные расходы и отразите их в плане в нужном месяце.

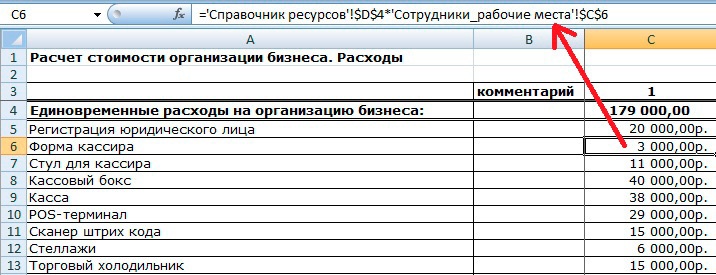

Формулы включают в себя ссылки на ячейки из вспомогательных листов — так проще работать с изменениями

Периодические расходы

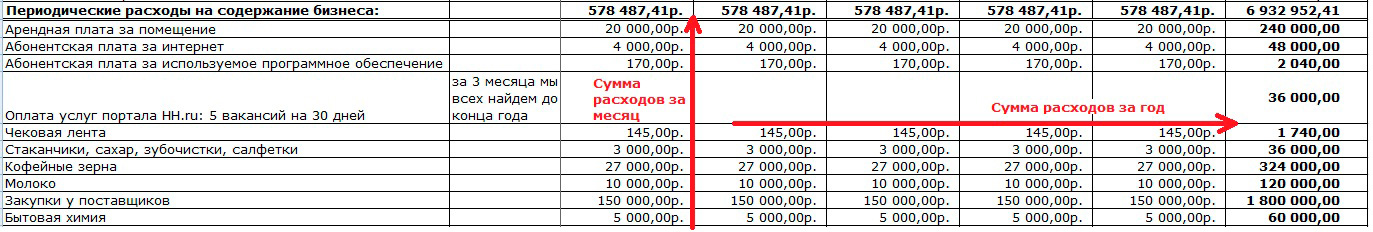

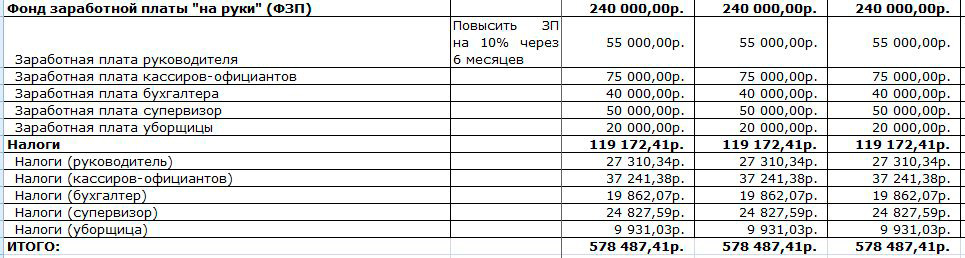

Периодические траты учитываем тогда, когда их необходимо оплачивать. Благодаря тому, что таблица построена по месяцам, легко учитывать не только ежемесячные, но и ежеквартальные платежи, и платежи раз 6 месяцев.

Чтобы правильно и быстро заполнить таблицу периодических расходов, скопируйте список позиций из листа «Справочник ресурсов» и вставьте в крайний левый столбец. В нашем примере это чековая лента, арендная плата за помещение, абонентская плата за интернет и т. д.

Если требуются комментарии — впишите их в специальный столбец. В ячейке с расходом сделайте ссылку на ячейку с ценой из «Справочника ресурсов». Чтобы Excel всегда ссылался на одну и ту же ячейку (а не сдвигался в следующую при копировании), закрепите столбец и строку ячейки символом $ — $D$15 — и протяните по горизонтали с 1-го по 12-й месяц включительно.

В крайнем правом столбце посчитана сумма расходной статьи за весь год =СУММ(C18:N18)

Строка «Периодические расходы на содержание компании» считает сумму всех расходов в каждый месяц и в последней ячейке — сколько всего нужно потратить за год.

В этом примере мы учитываем оплату подписки на hh.ru в течение трех месяцев, дальше — считаем, что это лишний расход. Учитываем повышение ЗП руководителя через 6 месяцев работы. Эти комментарии полезно фиксировать в специальном поле, чтобы потом не запутаться

Не забудьте учесть заработную плату, налоги и отчисления в социальные фонды:

НДФЛ + социальные отчисления = (ЗП на руки)/0,87 × 1,302 — (ЗП на руки)

Считайте заработную плату так же, как и другие расходы: ссылка на ячейку из «Справочника ресурсов» умножить на количество сотрудников в данном месяце из «Сотрудников и рабочих мест» — тогда ничего не потеряется.

Расчет заработной платы

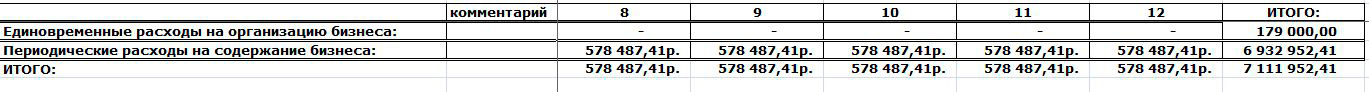

Если все просуммировать, то обобщенно результат по расходам будет выглядеть вот так:

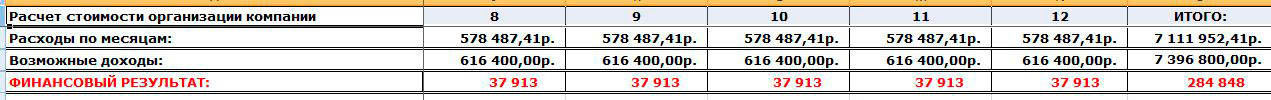

Всего за год вы потратите 7 111 952,41 (семь миллионов сто одиннадцать тысяч девятьсот пятьдесят два рубля, 76 коп.)

Теперь давайте попробуем посчитать, сколько можно заработать на этом бизнесе.

Доходы и мониторинг рынка

Прогнозирование доходов — самая сложная часть финансового плана. В этой части будет много расчетов и формул, приготовьтесь!

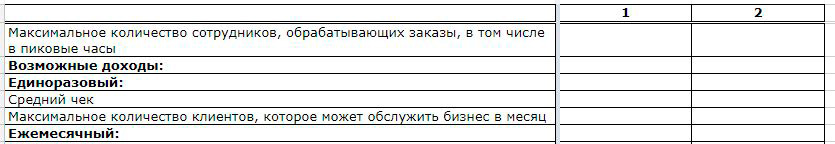

Таблица с доходами по месяцам, пока еще не заполненная

Чтобы спрогнозировать возможные доходы, нужно посчитать средний чек и понять, какое количество клиентов вы сможете обслуживать, неся уже запланированные расходы (количество сотрудников, качество оборудования и т. д.). Заметьте, ваша задача понять, не сколько клиентов нужно привлечь, чтобы выйти на окупаемость, а сколько клиентов ваш бизнес сможет обслужить.

Чтобы посчитать возможные доходы, нужно знать:

- средний чек — сумма, которую вы зарабатываете с каждого клиента (до вычета налогов);

- среднее количество клиентов за месяц — это необходимо, чтобы понимать, способен ли ваш бизнес обрабатывать существующий поток клиентов;

- количество клиентов, которое может обслужить ваш бизнес на заданных мощностях — совпадет ли эта цифра со средним количеством клиентов за месяц вообще? Если да, значит все правильно. Если вы можете меньше — стоит пересмотреть расходную часть и увеличить мощности. Если ваше предложение превышает спрос — вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете.

Параметры, которые мы будем рассчитывать, чтобы спрогнозировать доходы

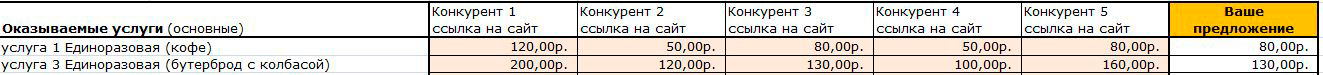

Перед тем как прогнозировать собственные доходы, необходимо обратиться к рынку и проанализировать конкурентов. В первую очередь — линейку продуктов и цены.

Мониторинг рынка

Чтобы посчитать доходы, нужно определиться с ценами. Цены устанавливаются, исходя из спроса и предложения.

Выберите 5 основных ваших конкурентов. Важно понимать, что конкуренты — это компании, которые борются за один и тот же сегмент клиентов: Apple конкурирует с Samsung, ресторан — с другими ресторанами, но не столовыми и фаст-фудом.

Вспомните, как вы анализировали целевую аудиторию. Кто еще продает такие же товары или услуги этой же аудитории? Это и есть ваши конкуренты.

Изучите, какие услуги оказывают ваши конкуренты и за какую стоимость. Их цены — ориентир для вас. Вы можете продавать свои услуги, примерно, по таким же ценам. Оцените качество предоставления этих услуг и сравните с собой. Что из этого вы можете лучше?

Если в вашем бизнесе есть единоразовые услуги и услуги на абонентской плате, то при мониторинге рынка и прогнозе доходов их нужно считать отдельно.

Для примера сделаем такую таблицу для нашего кафе при автомойке:

Мониторинг рынка и расчет собственных цен

Для расчета собственной цены лучше использовать не среднее значение, а медиану — она высчитывает значение посередине и не учитывает крайние значения: МЕДИАНА(С5:G5). Поэтому даже если кто-то будет предлагать слишком высокие или слишком низкие цены, стоимость вашего предложения останется средним по рынку. Если вы предлагаете что-то, чего нет у других, то можете сами назначать цену рынку.

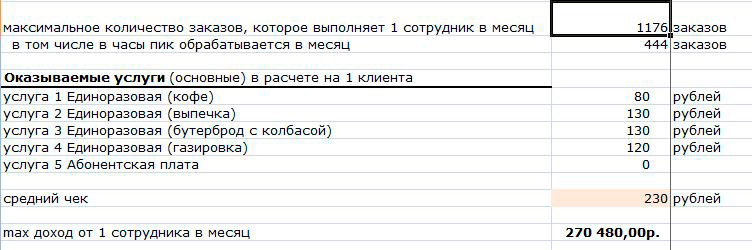

Средний чек

Чтобы посчитать средний чек, нужно всю выручку (до вычета налогов) за период разделить на количество чеков за период.

Берем цены, которые мы получили в результате мониторинга рынка, и прикидываем позиции в чеке. Если у вас есть опыт работы в этой сфере, то определить состав чека не составит труда. Если нет — придется пройтись по конкурентам и проанализировать их чеки.

Итак, в нашем кафе мужчина чаще всего заказывает:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| ИТОГО | 160 рублей |

Что заказывает чаще всего в кафе мужчина

Женщина:

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| Шоколадка | 80 рублей |

| Бутерброд с колбасой | 130 рублей |

| ИТОГО | 340 рублей |

Что заказывает чаще всего в кафе женщина

Более голодный мужчина:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| Шоколадка | 80 рублей |

| Бутылка газировки 0,5 | 80 рублей |

| ИТОГО | 320 рублей |

Что заказывает чаще всего в кафе более голодный мужчина

Товарищи «на бегу»

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| ИТОГО | 100 рублей |

Что заказывает чаще всего в кафе «на бегу»

Средний чек = (160 + 340 +320 + 100) ÷ 4 = 230 рублей

Среднее количество клиентов за месяц

Снова представим себе кафе при автомойке. Нам нужно посчитать, сколько человек по будням и выходным приходят в автомойку в течение ее рабочего времени и сколько из них делают заказ в кафе. Если опыта работы в этой сфере нет, то идем к конкурентам, садимся и считаем. Пройдясь по нескольким таким кафе, не забудем посчитать количество столов и стульев, чтобы нашим гостям не пришлось стоять.

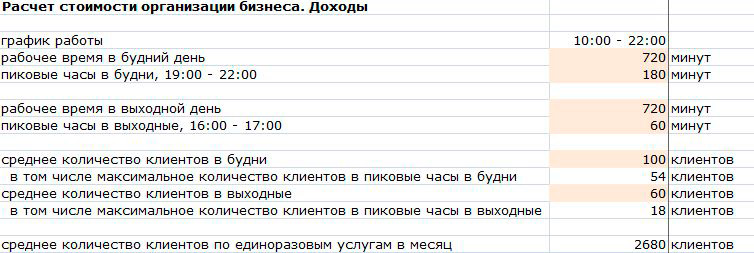

Автомойка и кафе работают с 10:00 до 22:00, то есть 720 минут. Всего мойка вмещает 6 машин одновременно и моет их 20 минут.

Значит, в день проходит максимум: 720 минут ÷ 20 минут × 6 машиномест = 216 человек-автомобилистов.

Есть еще пассажиры, которые тоже заходят в наше кафе — вместе с автомобилистами мы насчитали 316 человек. Допустим, по будням заказ делают в среднем 100 посетителей, в том числе автомобилисты и пассажиры. А в выходной — 60 человек из 150 пришедших.

Среднее количество клиентов за месяц = 100 клиентов в будний день × 22 будних дня + 60 клиентов в выходной день × 8 выходных дней = 2 680 клиентов.

2 680 клиентов в месяц принимаем за верхнее пороговое значение — больше физически в кафе не заходит, поэтому при прогнозе доходов мы не должны обрабатывать больше 2 680 заказов в месяц.

Суммарное количество клиентов в пиковые часы

Предположим, что пиковые часы в будние дни в нашем кафе с 19:00 до 22:00 — это три часа, или 180 минут. В выходные — с 16:00 до 17:00, то есть 60 минут. В эти часы у нас каждые 20 минут появляется очередь длиной в 6 человек — столько машин могут одновременно помыть на автомойке.

Максимальное количество клиентов в часы пик по будням: 180 минут ÷ 20 минут × 6 клиентов = 54 клиента

Максимальное количество клиентов в часы пик по выходным: 60 минут ÷ 20 минут × 6 клиентов = 18 клиентов

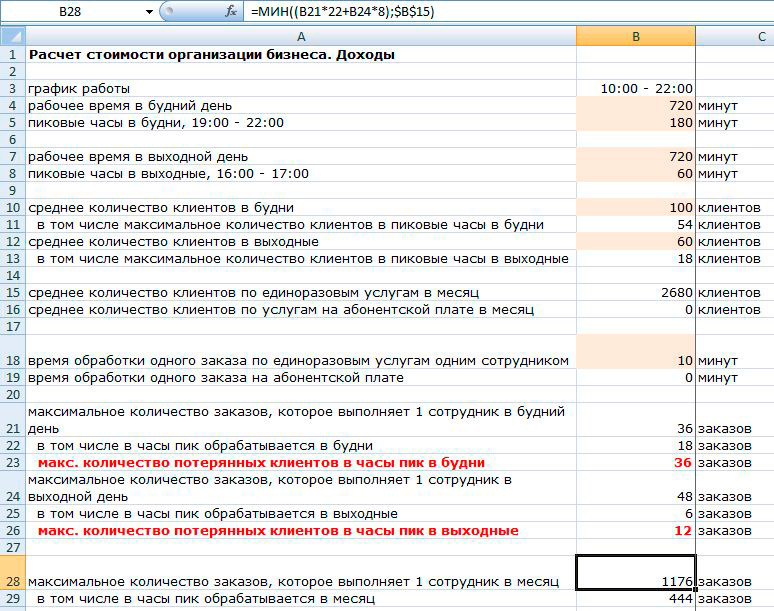

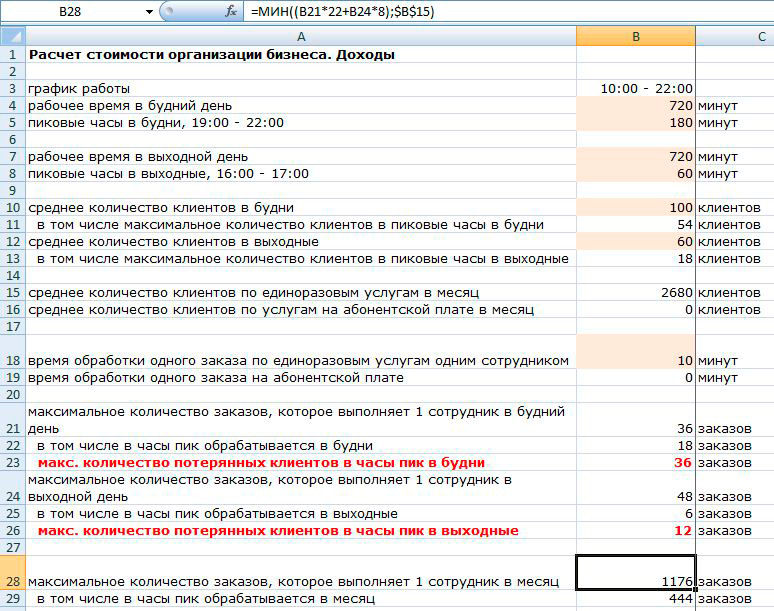

Фиксируем параметры работы бизнеса в листе «Доходы по месяцам»

Количество клиентов, которое может обслужить один сотрудник

Чтобы посчитать вашу мощность, нужно узнать, сколько клиентов обслуживает один сотрудник. Сколько времени готовится и выдается типичный заказ силами одного кассира в кафе при автомойке? Сколько человек может одновременно обучать один фитнес-тренер за одно занятие? Сколько типичных текстов пишет один копирайтер за месяц?

В кафе на мойке один официант-кассир выдает и рассчитывает заказ за 4 минуты. Этого времени хватает, чтобы налить кофе, подогреть булочку и провести расчет через кассу. Но клиенту нужно не только получить заказ, но и сесть за стол, выпить свой кофе. Тогда обслуживание каждого клиента с «посидеть» занимает уже все 10 минут, при этом в среднем у каждого клиента есть всего 20 минут свободного времени.

Это означает, что всего два человека в очереди успеют получить заказ и выпить свой кофе, до того как будет помыта их машина. Если очередь будет больше двух человек, то оставшиеся посетители не успеют воспользоваться нашим кафе с «посидеть», потому что пойдут забирать машину с мойки.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по будням?

Чтобы посчитать, сколько клиентов обрабатывает один кассир за месяц, нужно сначала определить его возможности в пиковые часы.

Итак, мы определили время обработки заказа — 10 минут.

В течение пиковых часов по будням суммарно набегает 54 человека, но единовременно очередь у нас из 6 человек.

За 180 минут у нас образуется максимум 9 очередей по 6 человек: 180 ÷ 20 = 9.

Но один кассир не сможет обслужить всех шестерых клиентов в очереди. Гарантированно он обслуживает только 2 человек в каждой из 9 очередей, то есть: 9 × 2 = 18 клиентов.

Не дождутся своей очереди: 54 — 18 = 36 человек.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по выходным?

В выходные пиковое время всего 1 час (60 минут). Посчитаем максимальное количество клиентов в это время: 60 минут ÷ 20 серий мойки = 3 очереди по 6 человек.

Максимальное количество клиентов в пиковое время в выходные: 3 × 6 = 18 клиентов.

Из каждой очереди мы обслуживаем всего 2 заказа: 3 × 2 = 6 клиентов.

18 заказов — 6 принятых заказов = 12 клиентов мы потеряем.

Количество принятых заказов одним сотрудником в месяц

Рассчитаем, какое максимальное количество заказов принимает один кассир в будний день. Для этого разделим время смены (720 минут) на время обработки заказа (10 минут) и вычтем из результата количество потерянных в часы пик клиентов: 720 ÷ 10 — 36 = 36 заказов.

В выходные — смена 720 минут, время обработки заказа — 10 минут, количество потерянных клиентов — 12 заказов: 720 ÷ 10 — 12 = 60 заказов.

Однако у нас не может быть 60 заказов в выходной день, потому что по выходным к нам суммарно приходит всего 60 человек, а мы совершенно точно теряем клиентов в часы пик. Нужно учесть пороговое значение и вычесть из максимальных 60 клиентов 12 потерянных: 60 — 12 = 48 заказов.

Итого в месяц: 36 заказов в будни × 22 рабочих дня + 48 заказов в выходные × 8 выходных дней = 1 176 заказов.

Проверяем, чтобы результат был не меньше нуля и не больше порогового значения: максимум к нам заходит 2 680 клиентов в месяц. Мы насчитали 1 176 заказов — это меньше 2 680, значит все правильно.

В формуле заданы пороговые значения: сумма обработанных за месяц заказов не должна превысить среднее количество клиентов, посещающих кафе в месяц

На практике возможна ситуация, когда количество обработанных заказов будет больше физически зашедших клиентов: ведь один и тот же клиент может пробить несколько чеков. Но на этапе планирования разумнее придерживаться более пессимистичного сценария.

Считаем прибыль от одного сотрудника и общий доход

Чтобы посчитать доход, нужно умножить средний чек на количество клиентов: 230 рублей × 1 176 человек = 270 480 рублей валовой (до вычета налогов) прибыли.

Доход от одного сотрудника в месяц при среднем чеке 230 рублей и максимальном количестве обрабатываемых заказов в месяц —1 176 составит 270 480 рублей

Если мы ничего не делаем: не улучшаем маркетинг, не увеличиваем количество сотрудников, не оптимизируем процесс выполнения заказа, не повышаем средний чек и т. д., — то выше этой цифры нам точно не прыгнуть.

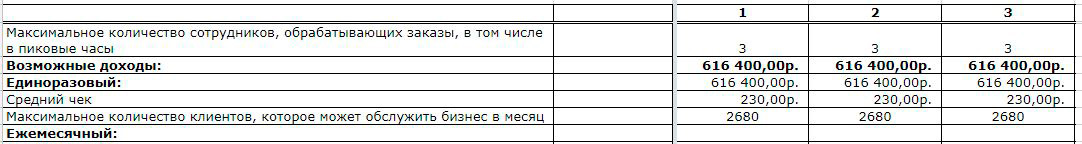

Мы запланировали нанять трех кассиров — посмотрим, справится ли наш бизнес с потоком клиентов?

С тремя сотрудниками кафе обслуживает максимум клиентов — все дожидаются своей очереди. Это было одним из наших KPI

Мы считали доходы, исходя из среднего количества посетителей. Но если вы начинаете бизнес, в котором у вас мало опыта работы с клиентами, попробуйте рассчитать пессимистичный сценарий ваших доходов. Заложите на первые три месяца максимальное количество клиентов не 100%, а всего 30% от среднего количества, а затем постепенно наращивайте эту цифру.

Вывод: доходы = средний чек × количество клиентов

Бюджет проекта на год

Бюджет — это то, как сочетаются детально посчитанные расходы и прогнозируемые доходы вашего бизнеса. Теперь, когда у вас есть план расходов и доходов по месяцам, остается вычесть одно из другого и посмотреть, достигнете ли вы точки безубыточности и точки окупаемости, к чему вы придете через год.

Уже на этапе планирования вы сможете оценить, сколько денег вам понадобится каждый месяц на содержание компании и какой потенциальный доход она сможет принести. Вы заранее поймете, стоит ли игра свеч.

В бюджете указываем все расходы и доходы по месяцам, в финансовом результате считаем разницу в каждый месяц и суммарно за год

Обобщенно бюджет можно показать так:

Свернутый вариант представления бюджета

Как видите, наш пример оказался прибыльной бизнес-моделью, во всяком случае, до вычета налога на прибыль. В этой статье мы не будем рассчитывать налоги, потому что их сумма зависит от выбранной вами системы налогообложения. О том, какие системы налогообложения бывают и как считать налоги на УСН, у нас написана отдельная статья.

Вывод: для расчета финансового результата нужно вычесть расходы из доходов в каждом месяце. Не забудьте вычесть налог на прибыль.

Стоит ли открывать убыточный бизнес?

Если через год проект не только не выходит на окупаемость, но и не достигает точки безубыточности, стоит ли его начинать? Иногда да.

История. Детские Центры Надежды Самойловой для детей-инвалидов. Надежда — мама девочки Леси, у нее ДЦП. Государственный садик Лесю не взял: не могут обеспечить должный уход и развитие.

Тогда Надежда решила открыть свой садик. Найти коррекционных педагогов, воспитателей, специалистов по реабилитации и собрать их всех в одном месте, вместо того чтобы ездить к каждому из них отдельно. Так у особых детей есть свой садик, где они учатся общаться, играть и попросту жить, а у их родителей появилась возможность вернуться к работе и немного заняться собой.

Детские Центры не приносят дохода и даже не выходят в ноль. Аренда помещений, реабилитационное оборудование, детская мебель, игрушки и пособия, зарплаты сотрудников — денег на все не хватает. Центрам жертвуют средства, иногда удается получить гранты, многие компании помогают Центрам, оплачивая обучение детей или покупая нужные вещи. Это дело живет не ради денег.

Еще один случай, когда важно создать и развивать убыточный проект — когда вы создаете поддерживающую структуру внутри компании. Примерами таких проектов являются: контакт-центр, собственная бухгалтерия, системное администрирование и др. Эти проекты не зарабатывают деньги вашему бизнесу, но они помогают вам нести меньше расходов.

Если контакт-центр обрабатывает звонки только вашей компании, то вы его содержите, но ничего не зарабатываете. Однако при этом ваши клиенты могут оперативно получить нужную информацию, решить свою проблему и остаться вашим клиентом, а не уйти к конкуренту.

Ваша бухгалтерия занимается только вашими налогами, доходами и расходами — вы ничего не зарабатываете, вынуждены ежемесячно платить зарплату бухгалтеру и обеспечить ему оборудованное рабочее место. Но зато вы не платите налоговикам штрафы и пени за свои ошибки.

Шпаргалка «Как составить финансовый план на год»:

- Перед составлением финансового плана опишите свою бизнес-модель: сформулируйте цели, задачи, проанализируйте целевую аудиторию и определите показатели эффективности вашей работы;

- В финансовом плане сделайте вспомогательные листы: «Сотрудники и рабочие места» и «Справочник ресурсов». Не считайте расходы в уме! Всегда прописывайте формулы со ссылками на вспомогательные листы;

- Посчитайте все единоразовые и периодические расходы;

- Перед тем, как считать доходную часть, проанализируйте цены и услуги ваших конкурентов — ваше ценовое предложение должно быть посередине;

- Чтобы посчитать доходы, нужно вычислить среднее количество клиентов и средний чек, а потом — перемножить одно на другое;

- Посчитайте бюджет: вычтите расходы за каждый месяц из доходов в каждом месяце — это и будет ваш финансовый результат;

- Не забудьте про налоги на прибыль;

- В некоторых случаях стоит открыть убыточный проект: он не позволит вам зарабатывать, но позволит меньше тратить.

#статьи

- 14 июл 2022

-

0

Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты

Какие методы используют, чтобы составить финплан? Как с планированием связаны баланс, cash flow и P&L? Какие специалисты за это отвечают?

Иллюстрация: Campaign Creators / Unsplash / Bass / Rawpixel / Annie для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Основатель консалтинговой компании Orlov.Finance. Более 10 лет — финансовый директор как в больших международных компаниях, так и в небольших стартапах. Спикер курса «Финансы для предпринимателя» в Skillbox.

Фото: личный архив Александра Орлова

Без финансового плана все решения бизнеса становятся более рискованными. Можно упустить возможности или сделать много ошибок и прогореть. Поэтому основы управления финансами важно понимать и менеджерам, и маркетологам, и тем более предпринимателям.

О базовых терминах и подходах к финансовому планированию — в стартовом гайде.

- Что такое финансовое планирование и какие задачи оно решает

- Три причины составить финансовый план

- Как проходит подготовка финансового плана поэтапно

- Из каких разделов состоит хороший финансовый план и как его составить с помощью финансового моделирования

- Как часто нужно обновлять финплан

- Что должны уметь специалисты по финансовому планированию

Финансовое планирование — управление доходами и расходами компании или проекта. Деньги распределяют между направлениями работы, а потом составляют финансовый план.

Это нужно, чтобы обеспечить финансирование деятельности компании. Руководство должно понимать, хватит ли у компании денег, чтобы осуществить все проекты и выполнить все запланированные задачи.

Допустим, компании нужно нарастить выпуск продукции. Сейчас она производит товаров с общей стоимостью 10 миллионов рублей, а хочет — на 100 миллионов. Для этого ей нужно построить новую производственную линию: найти помещение, отремонтировать его, закупить станки. У компании на счетах 20 миллионов рублей. Хватит ли ей денег, чтобы достичь цели? Ответ компания получит после составления финансового плана.

Результат может быть таким: «Да, у нас есть все ресурсы, которые нужны для проекта». Или: «Сейчас ресурсов нет, нужно искать внешнее финансирование. Например, брать кредит, искать инвестора или договариваться с поставщиками об отсрочках».

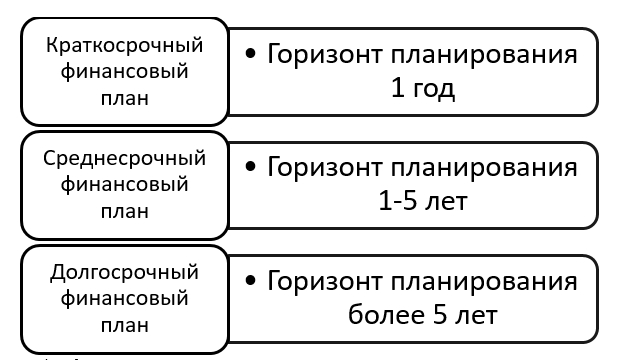

Финансовое планирование бывает краткосрочное, среднесрочное и долгосрочное.

Обычно это планирование на несколько недель, максимум — на месяц. В этом случае финансовый план — просто подробный список расходов и планируемых поступлений в конкретный период.

Все эти расходы — например, на зарплаты, аренду, услуги поставщиков — заранее известны компании. Поэтому, чтобы спланировать финансы на короткий период, нужно просто собрать список расходов и определить, хватит ли у компании денег на платежи с учётом плановых поступлений. Если нет — какие-то из них стоит перенести. Например, договориться с поставщиками о переносе платежа на конец месяца.

Такое планирование, наоборот, максимально абстрактное. Компания определяет, к каким результатам она хочет прийти через 3–5 лет, и на основании этого планирует свои финансы.

Долгосрочное планирование строится не на основе известных данных о расходах, а на основе текущих финансовых показателей компании. Например, объёма чистой выручки, уровня рентабельности, оборачиваемости товара. И исходя из их оценки ставят долгосрочные цели. Например, компания запустила новый продукт. Сейчас выручка от его продажи составляет 5 млн рублей. Компания планирует рост продаж, поэтому ставит долгосрочную цель — за три года увеличить выручку до 70 млн рублей. Пока точно не понятно, что нужно для этого предпринять.

Стратегическое планирование — постановка долгосрочных целей, которые сейчас не нуждаются в детальной проработке. Во время такого планирования компания определяет, какие задачи она собирается решать в течение 3–5 лет и к каким результатам ей нужно прийти.

Как понятно из названия, это нечто среднее между краткосрочным и долгосрочным планированием. Срок такого планирования — год или несколько месяцев. Расходы и доходы для среднесрочного плана можно прогнозировать точнее, чем для долгосрочного.

Например, компания уже знает, сколько сотрудников будет работать, поэтому может рассчитать, сколько денег уйдёт на зарплаты. Или известно, что нужно закупить новое оборудование, — можно спрогнозировать точные затраты на него.

Если при краткосрочном планировании уже есть счета с точными цифрами, то в среднесрочном мало такой конкретики. Какие счета компания будет оплачивать следующим летом — предсказать сложно.

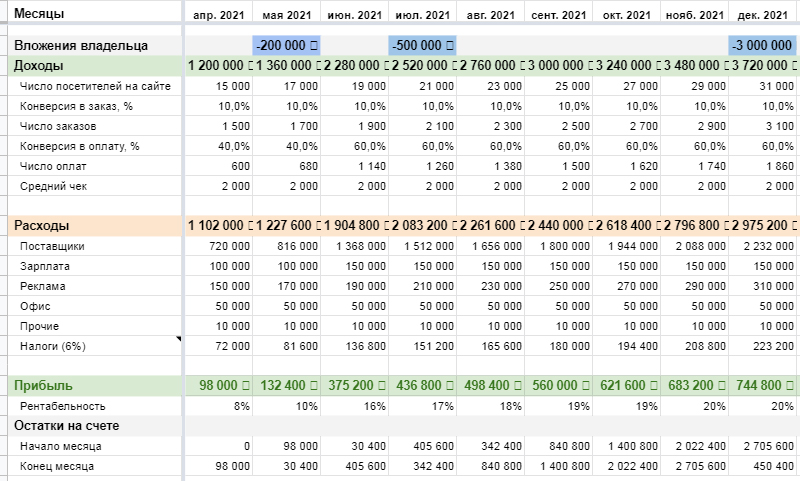

Часто среднесрочное планирование называют бюджетированием или финансовым моделированием. Компания берёт данные, которые точно не известны, но которые можно предсказать. На основании них делает прогноз и дальше пользуется уже прогнозными значениями.

На мой взгляд, финансовое планирование, хотя бы минимальное, нужно любой компании. По трём причинам.

Это особенно важно, если он требует значительных вложений. Примеры таких вложений — закупка дорогого оборудования, покупка помещения и его ремонт, набор новых сотрудников. Конечно, можно начать выполнять проект без проработанного финансового плана. Но есть большой риск, что к середине проекта деньги закончатся — его придётся приостанавливать, а команду распускать.

Чтобы составить бюджет, нужно объединить планы и пожелания всех отделов, привести их к общему знаменателю.

Допустим, начальник склада хочет, чтобы компания хранила большие запасы продукции. Так он сможет отгрузить товар клиенту в любой момент. Но компании не нужны такие большие запасы — это замороженные на складах оборотные средства.

Противоречие обнаруживают, когда составляют бюджет. Руководство компании объясняет начальнику склада, что запасы на три месяца — это невыгодно. Но, чтобы нужные товары всегда были на складе, они решают установить новую программу. Она контролирует остатки эффективнее. В результате запасы товаров требуются на два месяца или даже на один, а не на три.

Так во время составления финансового плана отделы сопоставили потребности и нашли решение, которое подходит всем. Получилась рабочая схема, которая учла цели отделов: не замораживать деньги в излишних запасах, но всегда иметь возможность выдать товар.

Таким образом, бюджетный процесс поможет сформулировать общие для компании цели и найти варианты, возможности их достижения.

С ростом компании её бюджет превращается в инструмент контроля. Он выполняет роль ограничителя для всех структурных подразделений.

Например, задача отдела — нарастить объём своих операций на 30%. Для этого согласован бюджет на год — в рамках него отдел начинает работать. Если в процессе выясняется, что для выполнения задачи нужен ещё один человек, — потребуются дополнительные согласования. Любое превышение бюджета требует согласования на всех уровнях, потому что влияет на компанию в целом.

Здесь важно не перестараться. Пока компания маленькая, много контроля не нужно — это будет мешать ей развиваться. Она ещё не может на равных конкурировать с большими организациями, поэтому ей нужно действовать быстро и не тратить время на согласования.

Использовать бюджет для контроля целесообразно для компаний, где штат центрального офиса превышает 100 человек.

Итак, мы определили, что финансовое планирование в разной степени нужно всем компаниям — и крупным корпорациям, и небольшому бизнесу. В следующем разделе рассмотрим два основных метода составления финансового плана.

Есть два способа финансового планирования: сверху вниз и снизу вверх.

Сверху вниз — когда руководство компании определяет главную цель на год и затем передаёт её всем отделам. Отделы составляют свои планы, ориентируясь на эту цель.

Снизу вверх — когда планирование начинается с руководителей отделов, а готовые планы передают руководству компании. Например, отделы собирают информацию о том, сколько дополнительных сотрудников нужно нанять, сколько денег планируется потратить на обучение и на увеличение окладов, нужно ли что-то закупать. На основании этого топ-менеджмент строит общий финансовый план компании.

На мой взгляд, нужно использовать оба этих способа в такой последовательности.

1-й этап — руководство ставит основную цель компании. У собственников компании есть стратегия её развития. Также они понимают, какие есть ограничивающие факторы — например, законодательные ограничения или ограничения рынка.

Исходя из стратегии компании и возможных ограничений, руководство ставит руководителям подразделений цели. Например, увеличить производство на 30%.

2-й этап — руководители отделов готовят планы по достижению цели. После того как отделы получают цели от руководства компании, они готовят планы, как будут их достигать. Затем прописывают все вытекающие из этого расходы.

Например, в отделе работает три человека. В сентябре понадобится взять четвёртого — в план отдела впишут его оклад. Также в план внесут все остальные расходы: начиная от затрат на канцелярию и заканчивая затратами на софт. В результате получится смета отдела на год.

Отделы, которые занимаются реализацией продукции, дополнительно к смете прорабатывают планы продаж: кому нужно будет продавать, в каком количестве, по какой цене.

Затем все планы отделов объединяют и сводят друг с другом — получается общий бюджет компании.

3-й этап — руководство и отделы согласовывают бюджет. Как правило, с первого раза у отделов не получается бюджет, который удовлетворяет собственников и руководство компании.

Например, решения по одной из статей нарушают требования закона, а на расходы по другой статье не хватает ресурсов. Отделы получают правки от руководства и дорабатывают бюджет по ним.

4-й этап — отделы корректируют бюджет. Отделы снова прорабатывают свои планы, сводят их между собой и согласовывают с руководством. Так проходит несколько итераций.

5-й этап — бюджет согласован. Финансовый план устраивает и собственников, и команду, которая будет его выполнять.

Как правило, подготовка финансового плана в каждой компании — это сложный процесс, который растягивается на несколько месяцев. На моём опыте, мало компаний к концу декабря имеют полностью готовый бюджет на год. Обычно есть предварительные версии, но окончательно он дорабатывается уже в феврале или в марте.

Мы определили, что финансовое планирование в компании должно проходить двумя способами — сверху вниз и снизу вверх — и в несколько итераций. Ниже рассмотрим, из каких обязательных разделов должен состоять финансовый план и как его составить с помощью метода финансового планирования.

Единая форма финансового плана утверждена только для государственных предприятий. Частные компании сами решают, что включать в свой план и насколько он должен быть детализирован.

Некоторые компании при составлении финансовых планов обходятся одним документом — прогнозом движения денежных средств. Сокращённо он называется планом ДДС или cash flow.

Cash flow — это таблица, в которой указывают поступления денег на расчётный счёт и расходы с него. В ней отражают, например, доходы от основной деятельности, инвестиционные доходы, обновление основных средств, расходы на зарплаты сотрудникам, платежи по кредитам.

Важно, что все эти доходы и расходы показывают в cash flow того периода, в который они должны быть получены или оплачены. Поэтому с финансовым планом, где есть только cash flow, сложно контролировать реальную финансовую эффективность организации.

Может получиться так, что в одном месяце у компании большие закупки, а в следующие полгода её склад загружен полностью и из расходов — только зарплаты и налоги. В этом случае по одному плану ДДС сложно понять, как на самом деле обстоят финансовые дела. Особенно актуально это в случае с сезонным бизнесом.

Например, если компания занимается закупками сельскохозяйственной продукции, все её основные траты приходятся на время выращивания и сбора урожая. В оставшееся время она только распродаёт продукцию, которую закупила. Получается, что часть года компания убыточна, потому что только тратит. А часть года, наоборот, сверхприбыльна, потому что только продаёт.

Для более точного финансового плана составляют ещё одну форму — прогноз прибылей и убытков (или план P&L). Это документ, в котором отражают ожидаемые доходы и расходы компании. При этом их выравнивают по периодам. Это значит, что доходы и расходы показывают в плане не общей суммой в момент поступления или траты, а частями — в таком размере, чтобы в итоге расход соответствовал полученному доходу. За счёт этого в любой месяц видна полная финансовая картина.

Например, в случае с нашей сельскохозяйственной компанией в отчёте P&L летние траты будут растянуты на весь год. Их отразят не одной суммой в момент закупки, а разделят на двенадцать и покажут частями в каждом месяце, в соответствии с продажами. Потому что эти летние расходы будут работать на доходы компании в течение всего следующего года.

Другой пример — допустим, компания закупает дорогое оборудование. По плану cash flow эти деньги она тратит сейчас. Но купленное оборудование будет использоваться и приносить прибыль следующие десять лет. Поэтому в плане P&L расходы на закупку распределят равномерно по всему периоду — укажут не одной сумму в момент покупки, а части в течение десяти лет.

Важный момент: прогнозы cash flow и P&L должны обязательно сходиться между собой. Для сверки этих прогнозов составляют третий раздел — балансовый план.

Балансовый план — документ, в котором отражают планируемый перечень активов и пассивов компании на каждый будущий месяц. Разница между активами и пассивами показывает стоимость собственного капитала компании.

Балансовый план составляют, когда уже готовы cash flow и P&L. Он отражает, все ли расходы и доходы верно учтены в cash flow и P&L. Пока есть расхождения, нельзя быть до конца уверенным, что финансовый план составили корректно.

Таким образом, чтобы финансовый план получился реалистичным, я рекомендую обязательно составлять три формы:

- план движения денежных средств (план ДДС или Cash Flow);

- план прибылей и убытков (или P&L);

- балансовый план.

Существует несколько способов составления финансового плана. Расскажу про метод, который я считаю основным, — метод финансового моделирования.

С его помощью находят взаимосвязи финансовых показателей компании и факторов, которые на них влияют. На основании этого строят финансовую модель.

Допустим, у компании есть план по количеству деталей, которые ей нужно произвести. Известно, что производительность труда одного работника — 200 деталей в смену. Исходя из этого планируют, сколько людей нужно нанять, чтобы выполнить план. Если план растёт — по этому же принципу рассчитывают, сколько ещё работников нужно привлечь.

Получается первая взаимосвязь: объём производства → производительность труда → количество сотрудников → расходы на зарплату и оплату налогов.

Вторая взаимосвязь — чем больше сотрудников, тем больше нужно площадей, тем дороже аренда.

В больших компаниях образуется сложная система таких зависимостей. Может быть около ста параметров, каждый из которых связан с другими. В этом методе важно не уйти в излишнюю детализацию.

На основании полученных взаимосвязей составляют планы для каждого отдела и сводят их в общий финансовый план компании.

Я считаю, что, даже если финансовый план разработан на год, его всё равно нужно периодически пересматривать и обновлять.

Например, в конце года компания запланировала бюджет и начала по нему работать. К апрелю стало понятно, что в некоторых вещах ошиблись, поэтому нет смысла продолжать выполнять этот план до конца года. Нужно пересмотреть его, ориентируясь на актуальные тренды рынка, экономики и самой компании, — найти способ достичь годовых целей другими способами.

Я рекомендую пересматривать финансовые планы три раза в год:

- в апреле — мае — когда заканчивается первый квартал и становится понятнее, как колеблется бюджет;

- в августе — сентябре — перед началом осенне-зимнего сезона, часто самого прибыльного для компании;

- в ноябре — декабре — при бюджетировании на следующий год.

В начале мы говорили, что финансовое планирование бывает:

- краткосрочное — на несколько недель;

- среднесрочное — на год;

- стратегическое — на 3–5 лет.

Краткосрочным финансовым планированием обычно занимаются бухгалтеры. Такой финансовый план — это календарь платежей. В нём сведены счета на оплату поставщикам, зарплаты сотрудников, налоги и другие текущие расходы и доходы компании. Его готовят либо на неделю, либо на месяц вперёд.

Финансовым планированием на более долгий срок должны заниматься финансисты. В этом случае требуется не только работа с данными и таблицами, но и умение всё это анализировать.

Поэтому хорошим финансистам важно быть подготовленными в двух обширных областях:

- В технической. Они должны уметь собирать информацию, подготавливать таблицы. Сводить данные отделов, делать расчёты, выявлять зависимости. Для этого нужно хорошо разбираться в Excel.

- В аналитической. Финансисты должны понимать, как работает бизнес, и хорошо ориентироваться в бизнес-процессах компании. Самостоятельно видеть, насколько реалистичны данные, которые подают отделы. Уметь доходить до мельчайших деталей и требовать обоснования каждой цифры плана.

Например, отдел может спланировать, что поставщики дадут отсрочку на три месяца. А финансист знает, что на этом рынке работают только по предоплате, поэтому план нереалистичен. Как правило, такие знания приходят только с опытом.

Большим компаниям нужна команда финансистов. В ней финансовый директор отвечает за стратегию и понимание рынков, а финансовые аналитики занимаются расчётами и готовят документы.

- Финансовое планирование — управление доходами и расходами компании или проекта. Оно бывает краткосрочным — на несколько недель, среднесрочным — на год, и стратегическим — на три-пять лет.

- Среднесрочное планирование обычно называют бюджетированием или финансовым моделированием. Бюджет компании лучше обновлять три раза в год — после первого квартала, перед началом осенне-зимнего сезона и в конце года.

- Краткосрочным финансовым планированием занимаются бухгалтеры. Среднесрочным и стратегическим — финансисты или финансовые отделы компании.

- Финансовое планирование нужно всем компаниям. Как минимум для того, чтобы понимать, хватит ли денег на выполнение проектов.

- Хороший финансовый план должен содержать три формы: прогноз движения денежных средств, прогноз прибылей и убытков, балансовый план.

- Чтобы финансовый план получился рабочим, важно составлять его в верной последовательности. Сначала руководство компании устанавливает главную цель. Потом отделы планируют, как будут её достигать. Затем подразделения утверждают с руководством, насколько их планы осуществимы в реальных условиях. При необходимости планы дорабатывают.

Изучаете управление в компаниях? Вот материалы Skillbox Media, которые вас заинтересуют

Научитесь: Финансы для предпринимателя

Узнать больше

Что такое финансовое планирование

Финансовое планирование — это способ, который позволяет определить кратко- и долгосрочные финансовые цели и разработать план по достижению. План как помощь: покажет, к чему бизнес должен готовиться.

Финансовый план важно разрабатывать сразу после того, как появится понимание целей и способа ведения бизнеса.

План включает в себя все, что необходимо предприятию для достижения своих целей:

- все виды деятельности;

- ресурсы;

- оборудование и материалы;

- временные рамки.

Финансовое планирование не равно бухучету. Компания не анализирует то, что уже потрачено, а составляет прогноз на ближайшие месяцы: какими будут доходы и расходы. Этот прогноз действует как система раннего предупреждения, показывая, где надо снизить расходы, определить финансовые потребности и оптимальные сроки.

План визуализирует области, в которых нужно увеличить ресурсы, чтобы бизнес был успешнее. Это может быть маркетинг, расширение или разработка продукта.

Кому нужно финансовое планирование?

Всем, кто не хочет прогореть. Финансовый план позволяет отслеживать успехи бизнеса и быстро устранять проблемы, если они возникают. Как правило, компании, которые занимаются финансовым планированием, быстрее увеличивают доходы, чем те, процесс планирования которых неэффективен.

Что будет без финансового планирования?

Когда вы оказываетесь в городе в первый раз и нужно добраться из пункта А в пункт Б, вы же не идете наугад, а открываете карту. Здесь то же самое.

Без финансового планирования бизнес-решения становятся более рискованными, и компании могут упустить возможности или совершить ошибки.

Инструкция. Как составить финансовый план?

1. Составьте или пересмотрите свой бизнес-план

Финансовое планирование должно начинаться со стратегического плана вашей компании. Нужно ответить на следующие вопросы:

- Надо ли расширяться?

- Надо ли больше оборудования?

- Надо ли нанять больше сотрудников?

- Нужны ли другие новые ресурсы?

- Как этот план повлияет на денежный поток?

- Понадобится финансирование? Если да, то сколько?

Затем рассчитайте финансовые показатели на ближайшие 12 месяцев, включая расходы на крупные проекты.

2. Разработайте финансовые прогнозы

Делайте ежемесячные финансовые прогнозы. Для этого нужно записать ожидаемую выручку на основе прогнозов продаж и ожидаемые расходы на рабочую силу, расходные материалы, накладные расходы.

Компании с ограниченным денежным потоком могут делать еженедельные прогнозы. Исходя из этого можно рассчитать затраты для проектов из предыдущего шага. В эти прогнозы полезно включить различные сценарии — наиболее вероятные, оптимистичные и пессимистичные. Это важно, чтобы оценить последствия каждого из них.

3. Позаботьтесь о финансировании

Используйте финансовые прогнозы, чтобы определить потребности. В случае необходимости заранее обратитесь к своим финансовым партнерам (инвесторам/банкам), чтобы обсудить возможные варианты финансирования.

4. Разработайте план на случай непредвиденных обстоятельств

Что вы будете делать в случае внезапного ухудшения финансового положения? Важно иметь деньги на черный день. Помощниками в этом могут стать вклад или наличие дополнительного источника кредитования.

5. Мониторьте результаты

Каждый месяц сравнивайте фактические финансовые результаты с цифрами в прогнозе, чтобы сразу заметить и проанализировать значительные отклонения. Они могут потребовать корректировки стратегии, чтобы вернуть бизнес на путь достижения своих целей по выручке и прибыли.

Самый простой вариант финпланирования — составить таблицу в Exсel и месяц за месяцем заполнять ее самостоятельно. Есть сервисы, которые помогают составить финансовый план: этот вариант будет проще.

Как облегчить составление финансового плана?

На финансовые результаты компании влияет много переменных, и каждую из них трудно предсказать. Особенно сложно предсказать поведение потребителей — насколько хорошо клиенты будут реагировать на продукты компании и на цену за них. Изменения в факторах себестоимости также могут вызвать значительные расхождения. Но есть несколько советов, которые помогут облегчить финансовое планирование.

Например, вы собираетесь открыть пиццерию.

1. Ответьте на вопрос: на какую аудиторию будете работать. Здесь можно следовать методу 5W и ответить на вопросы: что вы продаете, кто это покупает, почему, когда и где клиенты находят способ решить свою проблему.

ЧТО? Пиццу, кофе, газировку, пончики;

КТО? Семьи с детьми, подростки;

ПОЧЕМУ? Хотят провести время и перекусить;

КОГДА? В обеденное время и выходные;

ГДЕ ИЩУТ? В соцсетях, ищут заведение рядом с домом и работой.

2. Составьте план действий: что нужно, чтобы открыть пиццерию?

Проанализировать рынок, найти помещение, получить разрешения, найти поставщиков качественных ингредиентов, закупить оборудование, нанять сотрудников, составить меню, организовать кассово-контрольную технику, запустить рекламу. Дальше определяем ресурсы, нужные нам для достижения целей — это ляжет в основу финансового планирования.

3. Продумайте, какие шаги позволят вам увеличивать прибыль и быстрее выйти на точку безубыточности

Для пиццерии важно задуматься о качестве обслуживания клиентов, максимальном количество гостей, готовых возвращаться к вам снова и снова и увеличении среднего чека.

Все вышеизложенное важно подытожить, чтобы понять: что нужно для функционирования бизнеса

Пиццерия «Маргарита» продает пиццу, кофе, газировки и пончики. Работает каждый день с 12:00 до 22:00. Нужен повар и два официанта. Среднее время ожидания заказа 15 минут, и оно не увеличивается. В пиццерии всегда тепло и светло (не забудьте предусмотреть размер арендной платы и коммунальных платежей).

Эти шаги помогут понять, какие расходы закладывать в основу вашего финансового плана.

Фото: Amnaj Khetsamtip / Shutterstock

Когда начинающий предприниматель открывает собственное дело, часто возникают ситуации, при которых развитие бизнеса идет не по плану. Эту проблему можно предотвратить, если использовать метод финансового планирования и экономического моделирования. По статистике, 95% стартапов, не имеющих финансового плана, обречены на провал. Многие бизнесмены сталкиваются с проблемами в плане грамотного распределения средств и появлением дополнительных, незапланированных расходов. Чтобы не попадать в такую ситуацию, всегда нужно планировать и рассчитывать ресурсы заранее. Разобраться в финансовом планировании и юнит-экономике не так уж сложно.

Что такое финансовое планирование и кому оно пригодится

Финансовое планирование подразумевает определение краткосрочных и долгосрочных целей. На основании этих целей разрабатывается план, согласно которому будет осуществляться дальнейшее развитие и рост компании. По сути, это управление деньгами предпринимателя. Все вложения, ожидаемые доходы, запланированные и незапланированные расходы нужно считать и быть готовым к возникновению нетипичных ситуаций. Без финансового планирования бизнесу грозит неудача в виде невыплаченных кредитов, долгов, кассовых разрывов, что чревато банкротством и закрытием фирмы.

Обычно финансовый план составляют на один год с подробным описанием действий на каждый месяц. Но также бывают варианты, когда планирование производится на более длительный срок, например, на 5 лет. Намечать определенные задачи по развитию бизнеса менее чем на один год бессмысленно. Если план разрабатывается на 3-6 месяцев, то не учитывается сезонность спроса и другие факторы. Это может привести к сложностям и неудачам.

Создание финансового плана будет полезно для всех предпринимателей, занятых в малом, среднем и крупном бизнесе. Для тех, кто ведет деятельность в офлайне и тех, кто предпочитает работать в сфере e-commerce, наличие такого документа может значительно облегчить процесс достижения бизнес-целей и минимизировать риски возникновения неудач.

Как провести финансовое планирование

Прежде чем начать составлять план, нужно ответить на два вопроса. Они помогут владельцу бизнеса максимально точно определить цели:

- Зачем предпринимателю нужен этот бизнес? Ответ на этот вопрос подразумевает личную цель человека или группы лиц, которые задумали создать собственное дело. Благодаря ответу на этот вопрос у руководителя появится понимание, зачем все это нужно, и будет проще планировать дальнейшие шаги.

- Какую пользу людям будет приносить бизнес? Ответ на данный вопрос является целью бизнеса. У любого коммерческого проекта должна быть цель. И когда предприниматель осознает, зачем и для кого он это затеял, кто будет интересоваться услугами компании и какую пользу из этого вынесут для себя клиенты, тогда становится ясно, каким образом продвигать услуги и на чем делать акцент.

Перед планированием важно провести анализ целевой аудитории. Это нужно для того, чтобы понять, где искать клиентов, чем можно их заинтересовать. На начальном этапе не обязательно проводить углубленный анализ ЦА. Достаточно обозначить потенциальных покупателей с помощью маркетингового инструмента, проведя исследование по технике «5W»:

- what — что продается?

- who — кто покупает?

- why — почему это покупают?

- when — когда это покупают?

- where — где это покупают?

Полученные данные для удобства можно занести в таблицу, чтобы периодически обновлять результаты и иметь возможность проводить сравнительный анализ.

Шаг 1. Разработка или обновление бизнес-плана компании

Бизнес-план является стратегически важным документом для любой компании. Поэтому без этого документа будет крайне сложно достичь намеченных целей. Нет смысла планировать периодические и единоразовые расходы, если бизнес-план устарел или вовсе отсутствует. Срок окупаемости вложений должен быть рассчитан максимально точно.

Отталкиваясь от уже готового бизнес-плана организации, нужно ответить на ряд вопросов, которые помогут определить порядок действий в следующем шаге:

- Планируется ли расширение/масштабирование бизнеса в ближайшие полгода?

- Потребуется ли закупка специального оборудования и другой вспомогательной техники?

- Планируется ли расширение штата и потребуется ли набор новых сотрудников?

- Потребуется ли привлечение новых ресурсов для развития бизнеса и его успешного ведения?

- Как финансовое планирование должно повлиять на прибыль компании и статью расходов?

- Понадобится ли дополнительное финансирование в лице спонсоров, инвесторов или кредиторов? Если да, то какая сумма?

Шаг 2. Проведение прогнозирования на ближайший месяц

Будет хорошо, если этот шаг выполнять ежемесячно, независимо от того, проводится финансовое планирование или нет. Финансовый прогноз на месяц должен включать в себя данные о планируемых расходах: закупка расходных материалов, зарплата сотрудникам, затраты на транспортные и коммунальные расходы. Сведения об ожидаемой прибыли тоже необходимо внести в прогноз. Помимо основных расходов в любой момент могут возникнуть неожиданные траты, поэтому незапланированные издержки нужно учитывать.

Если организация небольшая и ее финансовые возможности весьма ограничены, можно делать прогноз на каждую 1-2 недели. Такой подход позволит руководителю рассчитывать будущие затраты, основываясь на данные пройденных этапов. Важно после каждого мини-прогнозирования извлекать выводы и оценивать последствия прошедшей недели.

Шаг 3. Определение источников финансирования

На основе данных из предыдущих шагов определяются потребности и сумма вложений, необходимая для реализации задуманного. Вопрос финансирования является очень важным и решать его нужно заранее, чтобы потом не возникло проблем с деньгами. Стоит обсудить этот момент с партнерами по бизнесу, инвесторами или обратиться в банк за получением кредита.

Шаг 4. Планирование действий на случай непредвиденных обстоятельств

Никто не застрахован от неожиданных ситуаций. Поэтому нужно подумать, что будет делать руководитель, если в организации наступят тяжелые времена. В случае ухудшения финансового положения должен быть запасной вариант действий и подушка безопасности в виде денежной суммы. Часто на случай непредвиденных обстоятельств предприниматели открывают вклад, который в случае необходимости можно обналичить или обращаются в банковские организации за выдачей небольшого кредита.

Шаг 5. Мониторинг результатов

В зависимости от того, на какой срок был составлен финансовый план, необходимо регулярно оценивать результаты: раз в 1-2 недели, каждый месяц или каждые полгода. Главным показателем успешного планирования служат цифры прогнозируемых и реальных значений. Данные о планируемых и фактических расходах, доходах будут отклоняться. Необходимо проанализировать, насколько эти данные отличаются и скорректировать стратегию на следующий период. Такой несложный, но эффективный метод как постоянный мониторинг результатов позволяет вернуть и направить бизнес на нужный путь, если произошли какие-то изменения, повлекшие за собой отклонения от первоначальной цели.

Самым простым и удобным вариантом является использование таблиц в Exсel или Google Docs. Финансовое планирование можно выполнять без подключения дополнительных платных сервисов, просто внося необходимые данные в таблицу. Для тех, кто хочет максимально упростить данный процесс и протестировать возможности программ, существуют специальные сайты, с помощью которых можно определить новые точки роста снизить расходы и получать больше прибыли.

Список сервисов для финансового планирования бизнеса:

- Brizo;

- Adesk;

- ПланФакт;

- КУБ24;

- Flowlu;

- Финтабло;

- Финансист;

- Seeneco;

- Planior;

- СКИФ;

- Finmap.online;

- Финолог;

- Управленка;

- Простоплан;

- Finance Controlling;

- ABM Cashflow;

- Flores;

- Infin.money;

- QuickBooks;

- NetSuite;

- Zoho Books.

Как быстро и легко составить финансовый план на год

Прежде всего, нужно составить некую бизнес-модель компании, где подробно и точно расписать цели и задачи организации, сегменты и портреты целевой аудитории. Также важно определить и согласовать показатели, по которым будет оцениваться работа всей компании в целом, отделов и отдельных сотрудников. Благодаря готовым показателям в дальнейшем будет проще выявить, насколько эффективным был финансовый план, стоит ли его корректировать или можно оставить ту же методику его составления.

В документе, где будет находиться все планы, цели и расчеты, рекомендуется завести отдельные таблицы для учета расходов на зарплату сотрудников и обеспечение их рабочих мест. Таблицу с возможными ресурсами тоже стоит вынести отдельно. Так будет проще контролировать и планировать расходы, чтобы не держать часть информации в голове. Также необходимо записывать все, даже незначительные суммы трат.

Перед тем, как планировать сумму дохода, неплохо бы проанализировать цены конкурентов, чтобы не продешевить и не оказаться самым дорогим брендом среди соперничающих фирм. Цены на товары или услуги организации должны находиться в средней ценовой категории.

Чтобы быстро посчитать прибыль за определенный период, нужно знать точное количество клиентов. Сначала вычисляют среднее число клиентов, затем сумму среднего чека. После этого необходимо умножить полученные числа друг на друга. А чтобы легко вычислить сумму вложений в бизнес, можно из суммы доходов вычесть сумму расходов. Налоги на прибыль тоже стоит учитывать и вносить в статью ежемесячных расходов.

Что такое юнит-экономика и зачем она нужна

Под понятием юнит-экономики подразумевается способ планирования и моделирования бизнеса, при котором расходы и доходы раскладываются по молекулам. С помощью такого подхода можно спрогнозировать прибыль компании, основываясь на анализе одной единицы товара или одного клиента. Термин юнит в данном контексте означает базовую единицу, благодаря продаже этой единицы организация получает доход и этот доход можно увеличивать при условии выполнения определенных действий.

Плюсы юнит-экономики в том, что решения о масштабировании бизнеса принимаются взвешенно, на основе четких показателей. Это значительно сокращает риск неудач в будущем. Руководителю становится проще понимать и выявлять слабые места компании, точки роста организации. Вопросы доходности и рентабельности фирмы обретают ясные очертания благодаря прозрачности прогнозирования и действий по увеличению прибыли. Также юнит-экономика может стать своеобразным козырем для предпринимателя в условиях приближающегося и действующего кризиса.

Считать юнит-экономику нужно затем, чтобы понимать, в какую сторону движется развитие компании и движется ли оно вообще. Эффективность каналов продаж как нельзя лучше определяется именно с помощью данного подхода. Такие показатели, как точка безубыточности организации и доходность инвестиций тоже просчитываются благодаря unit-экономике. Грамотно заинтересовать инвесторов, просчитать, какую сумму нужно потратить для привлечения одного клиента и сколько таких клиентов нужно всего — в этом опять же поможет этот метод.

Как посчитать юнит-экономику

Чтобы произвести расчеты и получить нужные результаты, нужно провести предварительное исследование фирмы, чтобы определить некоторые базовые показатели. Иногда эти показатели отслеживаются постоянно. Но бывает и так, что в штате отсутствует соответствующий специалист или у маркетолога не хватает времени и средств для вычисления необходимых данных. Если нет возможности получить данные вручную, можно воспользоваться сервисами для управления бизнесом.

Базовые показатели для расчета unit-экономики:

- количество потенциальных клиентов, которые знают о существовании фирмы и о том, какие услуги или товары она продвигает;

- количество клиентов, которые совершили какое-либо касание с продуктом — заказали товар, заинтересовались предложением или сделали попытку оформления заказа;

- сумма расходов на рекламу и продвижение сайта, услуг и товаров;

- себестоимость одного продукта или услуги;

- стоимость лида — пользователя, который перешел на сайт;

- стоимость клиента, который уже совершил покупку;

- средний чек;

- среднее количество покупок одного и того же клиента за определенный период;

- бюджет — сумма вложений в бизнес за определенный период: разность между доходами и расходами;

- расходы на удержание клиента — затраты на продвижение и рекламу разделить на сумму действующих покупателей в условиях одного временного периода;

- расходы на обслуживание клиента — сумма затрат на обслуживание за определенный период: транспортировка и хранение товара, оформление возврата или возмещение морального ущерба и так далее;

- выручка за 1 месяц от одного покупателя.

Определение этих показателей будет самой сложной частью. Дальнейшие расчеты строятся на основе несложных формул. Нужны лишь правдивые и свежие данные, чтобы вычислить тот или иной показатель, относящийся к юнит-экономике.

Формулы микроэкономики

В основе юнит-экономики лежат правила и постулаты управленческого учета и формулы микроэкономики. Поэтому базовые формулы данного подхода взяты из микроэкономики. Самым главным показателем считается прибыль.

Прибыль = Выручка — Постоянные затраты — Переменные затраты

Под переменными затратами подразумевается себестоимость продукта или услуги. Постоянные затраты — это те расходы, которые являлись первоначальными вложениями в дело.

Затем нужно посчитать чистую прибыль с одной единицы товара или услуги. Для этого из полной цены продукта нужно вычесть все переменные затраты.

Теперь можно узнать, сколько юнитов нужно реализовать чтобы выйти в плюс и покрыть все существующие расходы. Для этого сумму постоянных затрат нужно разделить на чистую прибыль с одной единицы товара.

Если нет возможности, времени или желания рассчитывать все эти показатели самостоятельно, можно воспользоваться специальными сервисами, в которые встроены unit-калькуляторы:

- ueCalc;

- JetStyle;

- Lifetime Value;

- Lifetime Value;

- konovalov.biz/unitcalc;

- эксель-таблица от Ильи Красинского.

Несмотря на удобство готовых сервисов и простоту расчетов, эксперты советуют все же просчитать юнит-экономику вручную. Это нужно для того, чтобы весь процесс формирования и получения данных стал понятным для предпринимателя. Глубокое понимание процесса важно, потому что через призму собственного бизнеса владелец компании сможет получить ответы на основные вопросы, связанные с позицией фирмы на рынке, темпами развития организации и своевременным покрытием издержек.

Специалисты рекомендуют относиться к юнит-экономике как можно проще. Хотя, на первый взгляд, может показаться, что такой метод исследования и анализирования бизнеса усложняет понимание ситуации. На самом деле, все необходимые данные для расчетов находятся внутри компании: они известны и не нужно ничего придумывать. Не стоит усложнять процесс: 30-60 минут, потраченных на формулы и расчеты, могут дать развернутое и глубокое представление о бизнесе и о том, на какие аспекты следует обратить внимание в ближайшие недели или месяцы.

Подводя итоги

Используя способ финансового планирования и метод юнит-экономики в бизнесе, можно с легкостью контролировать все, что происходит внутри компании. Перечисленные маркетинговые инструменты помогают грамотно распределять финансовые потоки, следить за работоспособностью отделов и каждого сотрудника, оценивать возможности имеющихся ресурсов и держаться на плаву даже в период кризиса. Финансовый план и unit-экономика не являются панацеей, но значительно помогают руководителю работать над оптимизацией определенных процессов повышать эффективность управления компанией.

Возможно вам также будет интересно:

Аудиоверсия этой статьи

Финансовая модель бизнеса позволяет предсказывать будущее. Какие показатели и сценарии можно просчитать с ее помощью, рассказывает финансовый директор компании «Нескучные финансы» Ирина Ведергорн

Содержание

Что такое финансовая модель

Чем финмодель полезна бизнесу

С чем не надо путать финмодель

Как составить финансовую модель

Разбираем на примере прогноз прибыли и убытков, движения денег и баланса

Сервис

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Подать заявку

Что такое финансовая модель

Финансовая модель, или коротко — финмодель, представляет собой структуру бизнеса с взаимосвязанными показателями, которые отражают реальное или предполагаемое финансовое положение компании.

Выглядит финмодель как большая таблица. На основе исходных данных с ее помощью можно рассчитать итоговые показатели: выручку, прибыль, деньги (остатки). Обычно такую таблицу составляют в Excel или в «Google Таблицах».

Финмодель позволяет предсказать изменения в финансовом состоянии компании, рассмотреть различные варианты развития событий в ответ на те или иные управленческие решения.

Еще модель может дать ответ на такие вопросы:

-

что больше всего влияет на прибыль — кратно увеличивает или съедает;

-

стоит ли открывать бизнес и при каких условиях;

-

будет ли проект прибыльным или обанкротится.

Чем финмодель полезна бизнесу

С помощью финансовой модели предприниматели могут:

-

Увидеть в цифрах результаты бизнеса. Сколько компания заработает и за счет чего можно будет увеличить выручку.

-

Проиграть разные сценарии развития бизнеса и выбрать оптимальный.

-

Рассчитать точку безубыточности и узнать, на какую сумму нужно продавать товаров или услуг, чтобы для начала «выйти в ноль».

-

Оценить, достижимы ли поставленные цели. «Вырасти в два раза» или «получить 5 миллионов прибыли» — большие цели, но они ничем не подкреплены. Финансовая модель проекта поможет просчитать, какие ресурсы понадобятся для их достижения, сколько потребуется сотрудников, хватит ли производственных мощностей и что сейчас ограничивает рост.

-

Протестировать гипотезы. Смоделировать будущую ситуацию и узнать, как изменится прибыль и другие показатели. Например, что будет, если взять автомобиль для компании в лизинг, а не пользоваться услугами транспортной компании. Или как отразится на финансовом положении смена системы мотивации для продавцов. Выгоднее платить им оклады или процент от продаж?

-

Узнать, что нужно сделать, чтобы получить больше прибыли.

-

Избавиться от кассовых разрывов. Это ситуации, в которых на те или иные обязательные платежи не хватает денег, потому что средства, на которые рассчитывала компания, вовремя не пришли.

-

Отыграть сценарий нового бизнеса и решить, стоит ли его начинать.

-

Составить бизнес-план на основе финмодели.

-

Привлечь инвесторов, рассказав им, как будет развиваться компания с опорой на цифры. В финансовую модель в таком случае стоит добавить показатели инвестиционной привлекательности.

С чем не надо путать финмодель

Финансовую модель нередко путают с другими документами и таблицами. Чтобы лучше понимать, зачем она нужна, стоит знать, чем финмодель отличается от бизнес-плана, бюджета и отчета о прибылях и убытках.

Бизнес-план — это подробное описание проекта с расчетами. Он составляется с перспективой на несколько лет и содержит четкую программу действий. Финмодель — это инструмент для проигрывания сценариев и расчета финансовых результатов. С нее удобно начинать разработку бизнес-плана.

Бюджет — это утвержденный финансовый план с зафиксированными показателями. Рассчитать, при каких показателях будут достигнуты поставленные цели, можно как раз с помощью финмодели.

Отчет о прибылях и убытках содержит фактические показатели, а финмодель — прогнозные. Сформировать шаблон такого отчета можно, используя структуру доходов и расходов, которая содержится в финансовой модели.

Как составить финансовую модель

Прежде всего, нужно определить, кто будет этим заниматься — сотрудник внутри компании или внештатный специалист. В идеальной ситуации участвовать в составлении финмодели должны финансовый директор и собственник или директор компании.

Если компания небольшая, владелец может составить финмодель самостоятельно. Для этого понадобится:

-

Собрать и классифицировать данные.

-

Внести данные в специальный шаблон и сформировать структуру финмодели.

-

Проанализировать полученные данные.

-

Подготовить при необходимости презентацию итоговой модели.

Прежде чем составлять финмодель, нужно:

-

решить, какой период она будет охватывать — обычно это год; для компаний, у которых проекты длятся больше четырех-шести месяцев, — два-три года;

-

определить, с какой целью создается модель; например, предприниматель может узнать, прибыльна его компания или нет, какие у нее точки роста и ограничения, сколько и при каких условиях можно зарабатывать.

Самостоятельно создавать шаблон финмодели не нужно. Его можно бесплатно скачать здесь. Важно понимать, что это шаблон и его необходимо адаптировать с учетом особенностей бизнеса.

Разрабатывая структуру финмодели, нужно учитывать, что в нее входят такие блоки:

-

Прогноз прибыли и убытков.

-

Прогноз движения денег.

-

Прогнозный баланс.

Разбираем на примере

Прогноз прибыли и убытков

Чтобы его выполнить, нужно сформировать два блока — блок выручки и блок расходов. Первым сформируют блок выручки. А для этого — прогнозируют продажи. Сделать это проще, если ответить на такие вопросы:

-

Откуда приходят новые клиенты?

-

Есть ли у компании постоянная база клиентов?

-

Есть ли воронки продаж?

-

Какие каналы продаж использует компания: сайт, прямые продажи через менеджеров, соцсети?

Каждую воронку продаж нужно расписать подробно.

Воронка продаж — это путь клиента, череда этапов, которые он проходит один за другим с момента первого знакомства с продуктом компании до его покупки. При переходе на каждый этап теряется какое-то количество потенциальных клиентов. Соотношение между тем, сколько человек оказалось на определенном этапе, и тем, сколько из них перешли на следующий, называется конверсией (CV).

Рассмотрим пример торгово-производственной компании. Один менеджер обзванивает 10 клиентов в месяц, а также продает товары через базу. Исходные данные на изображении выделены желтым цветом. Их нужно внести. Остальное рассчитывается автоматически.

Тем, кто занимается сезонным бизнесом, нужно при планировании учитывать коэффициент сезонности. Так, владелец отеля на Черном море будет получать стабильную прибыль с мая по сентябрь, пиковый период наступит в июле–августе. В эти месяцы коэффициент сезонности самый высокий, зимой — меньше единицы. Узнать этот коэффициент можно из отчетов за прошлые периоды.

Когда продажи за месяц подсчитаны, нужно задаться вопросом, совпадают ли моменты продажи и получения выручки? В розничной торговле они совпадают: покупатель платит и сразу забирает товар; человек стрижется и тут же отдает деньги за работу парикмахера.

В оптовой торговле ситуация обычно другая. Компании могут работать с клиентами по предоплате или, наоборот, с отсрочкой платежа. Это нужно отразить в блоке выручки.

В приведенном примере производственный цикл составляет три месяца, поэтому если продажа была в первом месяце, выручка появится только в четвертом.

На следующем этапе нужно сформировать блок расходов, разделив их на прямые и косвенные.

Прямыми считаются те, что пошли на производство конкретных товаров или услуг. К этой группе относятся и расходы на оплату труда работников, занятых на производстве или оказывающих услуги. Например, мастер получает 500 рублей за каждую стрижку.

После блока прямых расходов рассчитывается валовая прибыль. Это разница между выручкой и прямыми расходами. Если компания ведет несколько направлений бизнеса, то валовую прибыль лучше определить по каждому. Так легко понять, какое направление работает эффективнее других. Можно увидеть, что, скажем, один из магазинов прибыльнее, чем остальные.

Косвенные расходы — это те, которые трудно отнести напрямую к производству. Сюда входит зарплата бухгалтера, аренда офиса, банковские услуги.

Следующий важный для финмодели показатель — операционная прибыль. Чтобы ее вычислить, нужно из валовой прибыли вычесть косвенные расходы. Операционную прибыль еще называют EBITDA. Это прибыль компании до уплаты налогов, процентов по кредитам и вычета амортизации.

При составлении финансовой модели нужно определить и чистую прибыль. Получить этот показатель можно, если из операционной прибыли вычесть проценты по существующим кредитам, налоги и амортизацию. Чистая прибыль показывает то, сколько компания заработала и какой у нее прирост.

❗ Внимание

Только чистую прибыль можно направить на выплату дивидендов собственникам компании, на ее развитие и создание резервов.

Расчетом чистой прибыли завершается первый блок в структуре финмодели — прогноз прибыли и убытков.

Однако рассчитать чистую прибыль мало. Бывают ситуации, когда в компании прибыль есть, а денег нет. Часто это происходит потому, что деньги приходят в компанию в разное время или она тратит на закупку необходимого либо на выплату дивидендов больше, чем заработала. Чтобы этого не происходило, нужно составить прогноз движения денег.

Прогноз движения денег

В финансовой модели сделать такой прогноз можно косвенно, а для этого — спрогнозировать оборотный капитал и его изменение.

Оборотный капитал — это средства, которые полностью расходуются и возобновляются и так обеспечивают операционную деятельность компании. В оборотный капитал входит дебиторская задолженность и запасы за вычетом кредиторской задолженности.

Под запасами понимают закупочную стоимость товаров и материалов, которые находятся в компании. Сюда же иногда относят незавершенное производство.

Дебиторская задолженность — это то, сколько компании должны клиенты и сколько авансов она выплатила поставщикам.

В состав кредиторской задолженности входят авансы клиентов и задолженности перед поставщиками за уже полученные товары, выполненные работы или оказанные услуги.

❗ Внимание