В 2022 году субъекты МСП продолжают применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Звучит просто, но в расчёте много нюансов. Рассказываем, как применяются опубликованные ФНС формулы и контрольные соотношения. Показываем, как заполнять РСВ в разных случаях.

- Действуют ли пониженные тарифы страховых взносов для МСП в 2022 году

- Как взносы сверх МРОТ облагать по пониженным тарифам

- Как применять пониженный тариф — формулы от ФНС

- Какие контрольные соотношения должны выполняться в РСВ

- Как заполнять расчёт: примеры

- Пример 1. База меньше МРОТ

- Пример 2. База больше МРОТ

- Пример 3. Достигнута предельная величина базы

Действуют ли пониженные тарифы страховых взносов для МСП в 2022 году

Федеральный закон от 01.04.2020 № 102-ФЗ не только ввёл пониженный тариф для субъектов МСП с апреля 2020 года, но и внёс поправки в НК РФ. Перечень плательщиков страховых взносов, для которых применяются пониженные тарифы, дополнили новой категорией (пп. 17 п. 1 ст. 427 НК РФ):

- Для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода.

А также, ст. 427 НК РФ дополнена п. 2.1, согласно которому для плательщиков, указанных в пп. 17, начиная с 2021 года и далее применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

- в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

- свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

3) на обязательное медицинское страхование — 5 %.

С 1 января 2022 года тарифы, установленные п. 2.1 ст. 427, могут применять и те субъекты МСП, у которых среднесписочная численность работников превышает 250 человек. Но есть условие — основным видом их экономической деятельности должна быть деятельность по предоставлению продуктов питания и напитков (класс 56 по ОКВЭД). Подробнее об этом читайте в статье, «Кто сможет платить взносы по пониженным тарифам в 2022 году».

Таким образом, субъекты МСП в 2022 году и далее продолжают применять пониженный тариф к части базы за календарный месяц, превышающей МРОТ.

В Экстерне появилось много фишек, чтобы вы могли заполнить РСВ быстро и без ошибок. Попробуйте, это бесплатно

Узнать больше

Как взносы сверх МРОТ облагать по пониженным тарифам

Каждый месяц нужно смотреть, превышают ли выплаты в пользу физлица МРОТ, установленный на начало расчётного периода (13 890 рублей в 2022 году). Если превышают, то к части суммы сверх МРОТ применяются пониженные тарифы страховых взносов по такой схеме:

| Взносы | Ставка |

| На обязательное пенсионное страхование | И до предельной величины базы (1 565 000 рублей), и свыше — 10 % |

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

0 % |

| На обязательное медицинское страхование |

5 % |

В расчёте по страховым взносам субъекты МСП должны заполнить по два экземпляра приложений 1 и 2 к разделу 1. В первом экземпляре они должны проставить код тарифа «01», во втором — код «20». А в разделе 3 должно быть по два подраздела 3.2.1 с кодами категории застрахованного лица: НР (ВЖНР, ВПНР) и МС (ВЖМС, ВПМС).

Расчет по страховым взносам, начиная с отчетности за 1 квартал 2022 года, надо представлять по новой форме (Приказ ФНС РФ от 06.10.2021 N ЕД-7-11/875@).

Как изменится РСВ с 2022 года

Как применять пониженный тариф — формулы от ФНС

После публикации закона у бухгалтеров малых и средних предприятий возникло много вопросов. Вот часть из них.

Как применять пониженный тариф при исчислении взносов, если в нормативных актах речь о выплатах, а взносы исчисляются с базы?

Как разнести суммы по приложениям с разными кодами тарифа?

Как поступить, если выплаты работника составили 16 000 рублей (больше МРОТ), но при этом 5 000 из них — это пособие по нетрудоспособности, которое не подлежит обложению?

Как быть, если достигнута предельная величина базы? Надо ли необлагаемые выплаты распределять по тарифам пропорционально МРОТ и части, его превышающей?

ФНС разъяснила, как применять нормы 102-ФЗ, и опубликовала формулы, по которым субъекты МСП должны исчислять взносы (письмо ФНС от 29.04.2020 № БС-4-11/7300@). Если адаптировать их к 2022 году, то получится следующая формула:

Выплаты МРОТ с начала года × 30 % + (база с начала года — выплаты МРОТ с начала года) × 15 % – взносы, начисленные с начала года.

Выплаты МРОТ — это сумма выплат, которая меньше или равна МРОТ на начало расчётного периода.

Например, чтобы начислить взносы за январь, февраль и март, проведите следующий расчёт:

- за январь: выплаты МРОТ × 30 % + (база за январь — выплаты МРОТ) × 15 %.

- за февраль: выплаты МРОТ за 2 месяца × 30 % + (база за 2 месяца — выплаты МРОТ за 2 месяца) × 15 % – взносы, исчисленные за январь.

- за март: выплаты МРОТ за 3 месяца × 30 % + (база за 3 месяца — выплаты МРОТ за 3 месяца) × 15 % – взносы, исчисленные за январь-февраль.

Далее действуйте по аналогии.

Когда облагаемая база достигнет предела, облагайте сумму превышения по пониженному тарифу сверх предела. Для этого исключите сумму превышения из базы с начала года. Порядок расчёта именно облагаемой базы в месяце превышения ФНС разъяснила в письме от 13.07.2020 № БС-4-11/11315.

Как заполнять и сдавать РСВ в 2023 году: инструкция с примерами

Читать инструкцию

Какие контрольные соотношения должны выполняться в РСВ

Контрольные соотношения, которые должны выполняться у этой категории плательщиков в форме РСВ, опубликованы в письме ФНС от 29.05.2020 № БС-4-11/8821@).

Эти контрольные соотношения дополнили прежний перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@). В списке они приведены под номерами 1.193–1.199, 2.8–2.10. Затем эти контрольные соотношения были ещё раз дополнены (письмо ФНС от 23.06.2020 № БС-4-11/10252@).

Поясним, что означают формулировки этих контрольных соотношений.

| Контрольное соотношение — формулировка в письме ФНС | Что это значит |

|---|---|

| Если поле 001 прил. 1 р. 1 СВ = 20, то наличие прил. 1 р. 1 СВ со значением 01 в поле 001 обязательно | Если в расчёте есть приложение с кодом «20», то обязательно должно быть и приложение с кодом «01» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР обязательно | Если в разделе 3 физического лица есть подраздел 3.2.1 с кодом «МС», то обязательно должен присутствовать подраздел 3.2.1 с кодом «НР» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР строка 150 по каждому значению поля 120 = МРОТ (по базе, не превышающей предельную величину) | Если в подразделе 3.2.1 есть строка с кодом «МС», то в строке с кодом «НР» для этого же месяца сумма в графе 150 (база) должна быть равна МРОТ. Это требование действует, пока база не превысила предельную величину |

Таким образом, право для применения пониженного тарифа появляется, если база для начисления взносов по основному тарифу не меньше 13 890 рублей. Если меньше, то пониженный тариф в этом месяце не применяется.

Как заполнять расчёт: примеры

Посмотрим на примере, как применять пониженный тариф, исчисляя взносы на пенсионное страхование и заполняя расчёт.

Пример 1. База меньше МРОТ

Возьмём случай, который упоминали выше: в феврале работник получил 16 000 рублей, 5 000 из них — это пособие по нетрудоспособности.

Взносы за февраль нужно рассчитывать только по основному тарифу, так как 16 000 — 5 000 = 11 000 (< МРОТ 13 890 рублей).

Если предположить, что работнику каждый месяц выплачивается по 16 000 рублей и только в апреле была необлагаемая сумма 5 000 рублей, то в разделе 3 нужно заполнить два подраздела 3.2.1.

- Подраздел 3.2.1 с кодом категории НР:

- Подраздел 3.2.1 с кодом категории МС:

Соответственно, в разделе 1 в подразделе 1.1 приложения 1 с кодом тарифа «01» эти суммы отразятся так:

А в приложении 1 с кодом тарифа «20» — таким образом:

Пример 2. База больше МРОТ

Допустим, ежемесячные выплаты работника составляют 20 000 рублей. В феврале часть этой суммы составило пособие 5 000 рублей.

В этом случае база за февраль больше МРОТ:

20 000 — 5 000 = 15 000 > 13 890

А значит, есть превышение, с которого взносы исчисляются по пониженному тарифу. Смотрим формулу, по которой ФНС предписывает считать взносы. К уплате за февраль на обязательное пенсионное обеспечение получается 3 166,80 рублей:

13 890 × 2 × 22 % + (35 000 — 13 890 × 2) ×10 % – 3 666,80 = 6 111,6 + 722 — 3 666,80 = 3 166,80

В расчёте в разделе 3 это отразится таким образом:

1. В подразделе 3.2.1 с кодом НР в каждом месяце выплаты и база равны МРОТ.

2. В подразделе 3.2.1 с кодом МС база во втором месяце указана за минусом пособия.

Пример 3. Достигнута предельная величина базы

Требование о сумме, равной МРОТ, в строке 150 подраздела 3.2.1 с кодом НР должно выполняться только по базе, не превышающей размер предельной величины.

Предположим, ежемесячные выплаты работника составляют 600 000 рублей, необлагаемых выплат нет. В марте возникает превышение предельной величины базы для ОПС (1 565 000 рублей). Сумма превышения — предельной величины 235 000 рублей:

1 800 000 — 1 565 000 = 235 000

База, не превышающая предельную величину, в марте составляет 365 000 рублей (600 000 — 235 000) > МРОТ.

По формуле исчисления взносов с применением пониженного тарифа получается сумма к уплате на ОПС за март:

41 670 × 22 % + (1 565 000 — 41 670) ×10 % + 235 000 × 10 % – 123 333,6 (взносы за январь–февраль) = 61 666,8 рублей.

В персонифицированных сведениях не отражается база, превышающая предельную величину, и взносы с неё. Вот как заполнить в разделе 3 расчёта подраздел 3.2.1 с кодом категории НР:

А вот образец заполнения подраздела 3.2.1 с кодом категории МС:

База сверх предельной величины и взносы с неё отразятся в подразделе 1.1 приложения 1 с кодом 20 в строках 051 и 062.

Елена Кулакова, эксперт по персучёту и страховым взносам

Можно ли отменить льготные тарифы по страховым взносам для МСП? Каким организациям можно применять? Какие сложности возникнут, если будете применять пониженные тарифы — обо всем поговорим в статье.

Малый и средний бизнес: как попасть в реестр, отменить тариф

Чтобы пользоваться льготой, вы должны попасть в реестр МСП. Найти не трудно — на сайте ФНС. Статистика по нему выглядит вот так:

Реестр пополняется автоматически: нужны данные из ЕГРЮЛ, ЕГРИП и сданных отчетах. Если вас в нем нет — значит не сдали отчеты.

А если вы уже применяете пониженные тарифы и у вас возникают проблемы, приходите на курс повышения квалификации.

Но бывает и такое, что вы все сделали, а в реестре МСП вас все равно нет. На сайте ФНС отправляете заявление, чтобы вас включили в реестр. Нужно будет указать ИНН или ОГРН и заполнить информацию о компании.

Налоговики в ответ могут ответить, что вы все равно что-то не сдали. Тогда жалуйтесь в УФНС и прикрепляйте документы, которые подтвердят, что вы сдали отчеты в срок.

Тарифы льготы, как считать МРОТ

Пониженный тариф применяете с 1-го числа месяца, в котором вас внесли в реестр субъектов МСП. Если же вас исключили, то льгота отменяется с 1 числа месяца, в котором вас исключили.

Тариф 15% применяется не ко всему, а только к части выплат работнику, которые превышают МРОТ. Выплаты рассчитываются в конце каждого месяца.

МРОТ на 2023 год — 16 242 ₽

Пример

Вы платите сотруднику 30 000 ₽ в месяц. Из них 16 242 ₽ будут облагаться по ставке 30%. А 13 758 (30 000 — 16 242) — по тарифу 15%.

Зачастую правила льготного тарифа усложняют расчет и не всегда дает сэкономить. Отказаться от пониженных тарифов нельзя.

Что касается МРОТ, то правила такие:

Больше о страховых взносах рассказывают профи на курсе повышения квалификации «Клерка». Приходите — научитесь работать по новым правилам

Посмотреть программу

Пониженные тарифы для НКО

Применять льготный тариф (7,6%) вправе такие организации на УСН:

-

НКО, которые занимаются научными исследованиями, разработками, образованием, искусством (в т.ч. театры, музеи);

-

благотворительные фонды.

Для последних все просто — нужно применять УСН и вести деятельность, как написано в уставе.

А вот для НКО ситуация посложнее. Чтобы претендовать на пониженный тариф, нужно выполнить условия по доходам — не менее 70% от суммы должны составлять:

Единственная сложность, которая возникнет при применении пониженных тарифов — запросы от налоговиков.

Каждый квартал они приходят к НКО и требуют обосновать право на льготу.

Научиться работать со страховыми взносами

Как рассчитывать страховые взносы по пониженным тарифам

Расчет страховых взносов — отдельная тема. Там тоже есть свои нюансы и сложности. Чтобы вы не мучились, мы позвали экспертов, чтобы они на примерах показали, как это делать по новым правилам.

Мы открыли новый курс повышения квалификации — приходите. Коротко расскажем, что сможете:

-

применять новые тарифы страховых взносов;

-

заполнять форму ЕФС-1;

-

разбираться в пониженных тарифах;

-

подавать уведомления по новым формам.

В конце курса вы получите удостоверение на 40 ак. часов, внесем в ФИС ФРДО. Выделитесь среди других бухгалтеров и покажете свой профессионализм работодателю.

Записывайтесь на курс — новый поток стартует через две недели.

Дата публикации: 01.07.2022 14:15

С началом пандемии бизнес, в частности малое и среднее предпринимательство, понесли большие убытки. Для помощи им в качестве антикризисных мер еще в 2020 Правительство России приняло решение снизить тариф страховых взносов для МСП, которые они платят части зарплат, превышающих МРОТ: раньше было 30%, теперь 15%.

В 2022 году представители малого и среднего бизнеса продолжают платить страховые взносы по введенным в 2020 году тарифам. Так, для малого бизнеса тарифы страховых взносов в части ежемесячных выплат сотрудникам свыше МРОТ, установленного на начало года (на 2022- 13890 руб.) составляют на обязательное пенсионное страхование — 10%, на обязательное медицинское страхование — 5% и 0% на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. К части выплат, его не превышающей МРОТ, применяется обычный тариф. (п. 1 ст. 423, пп. 17 п. 1, п. 2.1 ст. 427 НК РФ).

Также установлены отдельные преференции для предприятий общепита. Они имеют право на пониженные тарифы страховых взносов только в случае одновременного соответствия условиям, при которых дается льгота по НДС.

Так, нужно соответствовать следующим условиям:

1) деятельность по предоставлению продуктов питания и напитков должна быть основной. Класс 56 ОКВЭД – в качестве основного в ЕГРЮЛ/ЕГРИП по состоянию на 1-е число месяца внесения сведений в единый реестр субъектов малого и среднего предпринимательства;

2) среднесписочная численность по реестру МСП должна быть не менее 250 человек;

3) сумма доходов за предыдущий год не должна превышать 2 млрд рублей;

4) доля доходов от реализации услуг общепита в общей сумме доходов должна составлять не менее 70%;

5) начиная с 1 января 2024 года обязательным также станет необходимость соблюдения работодателем условия о среднемесячном размере выплат в пользу сотрудников не ниже размера среднемесячной начисленной заработной платы в субъекте Российской Федерации.

Существуют и другие категории страхователей, которые имеют право на пониженные тарифы страховых взносов в отношении выплат и иных вознаграждений в пользу физлиц (п. 1 ст. 427 НК РФ). Например, некоммерческие организации на УСН, российские IT-компании, благотворительные компании на УСН и ряд других. Пониженные тарифы применяются в пределах установленной предельной величины базы для исчисления страховых взносов (на 2022 год эта сумма составляет 1565000 руб.) по соответствующему виду страхования (п. 2 ст. 427 НК РФ). Страхователи вправе исчислять взносы по пониженным тарифам, только если соблюдаются условия, установленные в п. п. 4 — 12 ст. 427 НК РФ (п. 3 ст. 427 НК РФ).

Таким образом, для применения пониженных тарифов по страховым взносам предпринимателям и организациям необходимо сохранять статус субъекта МСП. Для этого необходимо соблюдать лимиты по численности сотрудников, размеру доходов, а также своевременно сдавать налоговую отчетность.

Из-за коронавируса малому и среднему бизнесу снизили ставку страховых взносов. Общая ставка для всех видов страхования — 30%, но с суммы, которая превышает МРОТ, можно платить только 15%.

Эта льгота уже работает, но касается не любого бизнеса. Вот кто может сэкономить на взносах и как все посчитать.

О каких взносах речь

Компании и ИП, у которых есть наемные работники, должны платить с их зарплат взносы на разные виды страхования: социальное, медицинское, пенсионное. Эти взносы — за счет работодателя, из зарплаты работника их не вычитают.

Если работнику начислено 40 тысяч рублей, значит, работодателю он обходится минимум в 52 тысячи. За счет этих взносов у работника копится пенсия, его бесплатно лечат в поликлинике и оплачивают ему больничный.

Для каждого вида взносов установлена своя ставка. По общим правилам они такие:

- на пенсионное страхование — 22%;

- на медицинское страхование — 5,1%;

- на социальное страхование — 2,9%.

Всего без учета взносов на травматизм получается 30%. Для некоторых взносов установлены предельные базы, после которых ничего не начисляется. Еще есть льготы, когда взносы можно платить по сниженной ставке. Но это никак не связано с пандемией и мерами господдержки — это обычные нормы налогового кодекса.

С 1 апреля 2020 года появилась новая льгота именно из-за пандемии: с тех сумм, что превышают МРОТ, установленный на начало года, ставка взносов составляет не 30%, а 15%. Ее сохранил и после 2020 года — норма стала постоянной.

С 1 января 2022 года МРОТ — 13 890 Р.

МРОТ в 2022 году повысили еще раз, с 1 июня 2022 года он стал равным 15 279 Р, но при расчете взносов для малого бизнеса весь 2022 год зарплату сравнивают с МРОТ на 1 января, то есть с 13 890 Р.

С 1 января 2023 года объединяются пенсионный фонд и фонд социального страхования, меняются взносы, но льгота для малого бизнеса сохранится — с выплат в пределах МРОТ ставка взносов составит 30%, а свыше — 15%.

Кого касается снижение взносов

Льготу могут использовать только ИП и компании, которые относятся к малому и среднему бизнесу. То есть те, что есть в реестре МСП. Попадают туда по определенным критериям, без заявлений. Проверить свой статус можно через специальный сервис по ИНН.

Привязки к отраслям для этой льготы нет. Главное — быть малым или средним бизнесом, а заниматься можно чем угодно.

Как вести бизнес по закону

И зарабатывать больше на своем деле. Подпишитесь на ежемесячную рассылку для предпринимателей и получайте важные статьи и новости о бизнесе

В чем суть льготы

С той суммы зарплаты, что превышает МРОТ, ставка взносов будет ниже обычной. То есть с МРОТ нужно платить 30%, а с превышения — 15%.

Таблица изменения ставок страховых взносов с учетом льготы

| Вид страхования | Ставка в пределах МРОТ | Ставка с превышения |

|---|---|---|

| Пенсионное | 22% | 10% |

| Медицинское | 5,1% | 5% |

| Социальное | 2,9% | 0% |

Ставка в пределах МРОТ

22%

Ставка в пределах МРОТ

5,1%

Ставка в пределах МРОТ

2,9%

Для взносов на травматизм ничего не меняется. Взносы свыше предельной базы в 2022 году тоже нужно платить на прежних условиях.

С 2023 года вводится единая ставка взносов — 30% в пределах МРОТ, 15% — с превышения.

Как рассчитать пенсионные взносы с учетом льготы

Льгота поможет сэкономить, но усложнит расчеты. Для пенсионного страхования нужно не только делить зарплату на части в пределах месяца, но и следить за предельной величиной нарастающим итогом с начала года. В 2022 году предельная величина для пенсионных взносов — 1,565 млн рублей.

Взносы до предельной суммы. Следите за предельной величиной с начала года по каждому работнику. Пока она не превысит 1,565 млн рублей в 2022 году, каждый месяц нужно сравнивать зарплату с МРОТ.

Как считать взносы до предельной величины

| База для начисления взносов | Ставка взносов на ОПС |

|---|---|

| Часть зарплаты в пределах МРОТ | 22% |

| Сумма, которая превышает МРОТ | 10% |

База для начисления взносов

Ставка взносов на ОПС

Часть зарплаты в пределах МРОТ

22%

Сумма, которая превышает МРОТ

10%

Например, у менеджера зарплата 30 000 Р в месяц. С января по октябрь он заработал 300 000 Р — это меньше предельной величины. С 13 890 Р работодатель заплатит 22% взносов на пенсионное страхование — 3055,8 Р. А с суммы превышения, то есть с 16 110 Р, — 10%, что составит 1611 Р. Общая сумма взносов на ОПС за октябрь за этого менеджера составит 4666,8 Р. А экономия с учетом льготы — 1933,2 Р.

Взносы сверх предельной величины. Когда доход работника нарастающим итогом с начала года превысит в 2022 году 1,565 млн рублей, вся сумма превышения будет облагаться пенсионными взносами по ставке 10%. Так было и до пандемии.

В том месяце, когда случится превышение предельной величины, сумму зарплаты в ее пределах еще нужно будет поделить на МРОТ и льготную часть, а на остаток — начислить взносы по общим правилам.

Как рассчитать медицинские взносы с учетом льготы

Для взносов на медицинское страхование предельной величины нет. Их платят с любого дохода — даже если нарастающим итогом он больше 3 млн или, например, 5 млн рублей.

В 2022 году для расчета взносов на ОМС нужно делить зарплату на две части:

с 13 890 Р платят 5,1% взносов, а с превышения — 5%.

Например, для менеджера с зарплатой 30 000 Р расчет за октябрь будет таким: 13 890 Р × 5,1% + (30 000 Р − 13 890 Р) × 5% = 1513,89 Р.

Экономия с учетом пониженной ставки — 16,11 Р.

Как рассчитать взносы на социальное страхование с учетом льготы

Для взносов по временной нетрудоспособности и в связи с материнством тоже есть предельная величина — в 2022 году это 1 032 000 Р с начала года. С той суммы дохода, что превышает эту величину, взносы на социальное страхование вообще не платятся.

В этом отличие от пенсионных: там сверх предельной величины надо платить взносы по сниженной ставке, а на ВНиМ не нужно платить ничего. Это обычный порядок, который был и до пандемии.

Взносы до предельной величины. С суммы в пределах МРОТ нужно заплатить 2,9%, а с превышения — 0%.

Для менеджера с зарплатой 30 000 Р взносы без учета льготы составляли 870 Р в месяц, а с льготой — 402,81 Р. Экономия — 467,19 Р.

Взносы сверх предельной величины. Если доход работника с начала года превысит 1 032 000 Р, взносы на социальное страхование с суммы превышения начислять вообще не будут. Для всех страхователей, а не только для МСП.

С 2023 года предельная база для всех страховых взносов едина — 1 917 000 Р, с вознаграждения свыше этой суммы страховые взносы платить не нужно.

Как учитывать районные коэффициенты и надбавки

В 2022 году МРОТ на федеральном уровне составляет 13 890 Р. В некоторых районах есть надбавки — то есть там минимальная зарплата должна быть выше федерального МРОТ.

Но эти надбавки и коэффициенты не увеличивают МРОТ при разделении зарплаты для расчета взносов.

Даже для работников на Крайнем Севере или в Екатеринбурге, где есть районные коэффициенты, из ежемесячного дохода нужно вычитать федеральный МРОТ — 13 890 Р. А на весь остаток взносы начисляют по льготной ставке.

Если предприятие попало в реестр МСП не с начала года

Льготная ставка используется с первого числа того месяца, когда компания попала в реестр МСП. Если это случилось в мае, взносы можно уменьшать с 1 мая.

Если компанию исключают из реестра, то с первого числа этого месяца взносы нужно считать как обычно, без льготы для малого бизнеса.

Когда нужно платить страховые взносы

Обычный срок уплаты взносов — 15 число следующего месяца. То есть 15 ноября нужно заплатить взносы за октябрь.

В 2022 году действует отсрочка по уплате страховых взносов для пострадавших отраслей. Например, для грузовых и пассажирских перевозок, рекламной, туристической деятельности и других.

Отсрочки давали разным отраслям: одним — с апреля по июнь, другим — с июля по сентябрь 2022 года. Некоторые попали в оба списка и могут отсрочить уплату взносов за апрель-сентябрь. Например, это касается производства пищевых продуктов.

Полный перечень отраслей — в приложениях № 1 и № 2 к постановлению правительства № 776.

Чтобы применить льготу, бизнес должен иметь основной код ОКВЭД из перечня по состоянию на 1 апреля 2022.

Срок уплаты страховых взносов для пострадавших областей переносится на год. Например, розничная торговля включена в приложение № 1 и имеет отсрочку по уплате взносов за апрель-июнь 2022 года. Взносы за июнь 2022 года такой бизнес должен заплатить до 15 июля 2023 года.

В приложении № 2 розничной торговли нет, поэтому взносы за сентябрь предприятие заплатит как обычно — до 15 октября 2022.

Сейчас бизнесу из пострадавших отраслей можно рассчитать взносы за льготный период, но не платить их.

С 1 октября 2022 года льгота по переносу срока заканчивается для всех — взносы за октябрь надо платить до 15 ноября 2022.

С 2023 года срок уплаты взносов — до 28-го числа следующего месяца. Например, за работу сотрудника в январе 2023 года взносы надо платить до 28 февраля. Взносы за декабрь 2022 года начисляете по старым тарифам, но платите в новый срок — до 28 января 2023 года.

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

Единый налоговый платеж — особый порядок уплаты налогов, при котором ИП (или компания) перечисляет суммы на единый налоговый счет, а далее эти суммы ИФНС распределяет по обязательствам ИП (компании). Независимо от местонахождения налогоплательщика все платежи теперь перечисляются в УФК по Тульской области на единый КБК 182 0 10 61201 01 0000 510, никакой информации об уплачиваемом налоге (взносе) в едином платежном поручении нет.

Поэтому только лишь по платежке налоговики не смогут распознать, какой налог или взнос вы оплатили. А значит, уплаченная сумма будет «висеть» на ЕНС переплатой до тех пор, пока:

-

Вы не подадите уведомление или отчетность по налогу (взносу), который собираетесь оплатить.

-

Не наступит срок уплаты — для тех налогов, взносов, по которым уведомления или отчет не подаются.

Фиксированные страховые взносы ИП — это второй вариант: ни отчетность, ни уведомления по ним не подаются. Дело в том, что сумма фиксированного взноса определяется нормами п. 1 ст. 430 НК РФ, предприниматель сам ее не рассчитывает. А дополнительный взнос — 1 % с дохода свыше 300 тыс. рублей — налоговики рассчитают по декларации УСН.

Поэтому инспекторы спишут с ЕНС сумму фиксированных взносов только в установленные сроки уплаты:

- 31 декабря текущего года — фиксированную часть;

- 1 июля следующего года — дополнительный взнос 1 %.

Ранее этих сроков взносы не считаются уплаченными. Даже если подадите уведомление. А значит, уменьшить квартальный аванс на них не получится (Письмо Минфина от 20.01.2023 № 03-11-09/4254).

Пример

ИП без работников перечислил на ЕНС в 1 квартале 2023 года 20 000 рублей в счет уплаты фиксированных взносов. Аванс по УСН за 1 квартал составил 30 000 рублей.

Несмотря на то, что сумма, равная размеру взносов, уплачена, но она не идентифицирована налоговиками как взносы, для них это просто положительное сальдо на ЕНС. Поэтому аванс по УСН за 1 квартал уменьшить нельзя.

Налоговая инспекция спишет с ЕНС фиксированные взносы только 09.01.2024 (перенос праздничных дней с 31.12.2023) — сразу за год общей суммой. Размер взносов ИП за 2023 год — 45 842 рубля (подп. 1 п. 1.2 ст. 430 НК РФ).

Если вы все же хотите уменьшать авансы в течение года, есть и такой вариант, но посложнее.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

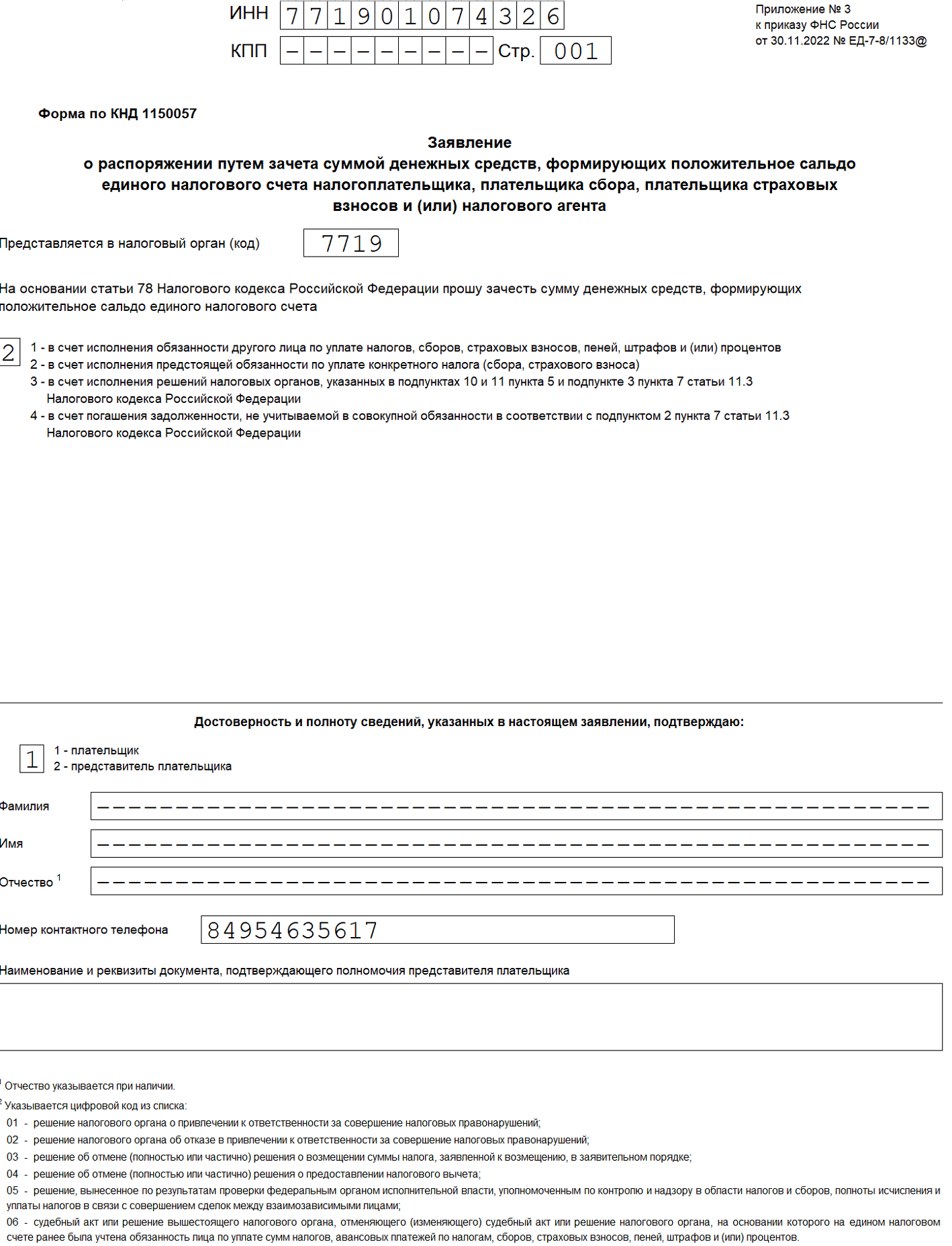

Чтобы не ждать 31 декабря, придется подавать заявление на зачет — и тогда уплаченную сумму налоговики «перебросят» с КБК ЕНП на КБК взносов. Форма и формат заявления утверждены Приказом ФНС от 30.11.2022 № ЕД-7-8/1133@ (Приложение 3).

На титульном листе заявления указываются:

- ИНН предпринимателя;

- налоговый орган по месту учета;

- код «2», означающий, что зачет делается в счет предстоящей уплаты конкретного налога — в данном случае фиксированного взноса ИП;

- контактный телефон;

- если заявление подает представитель ИП — данные представителя.

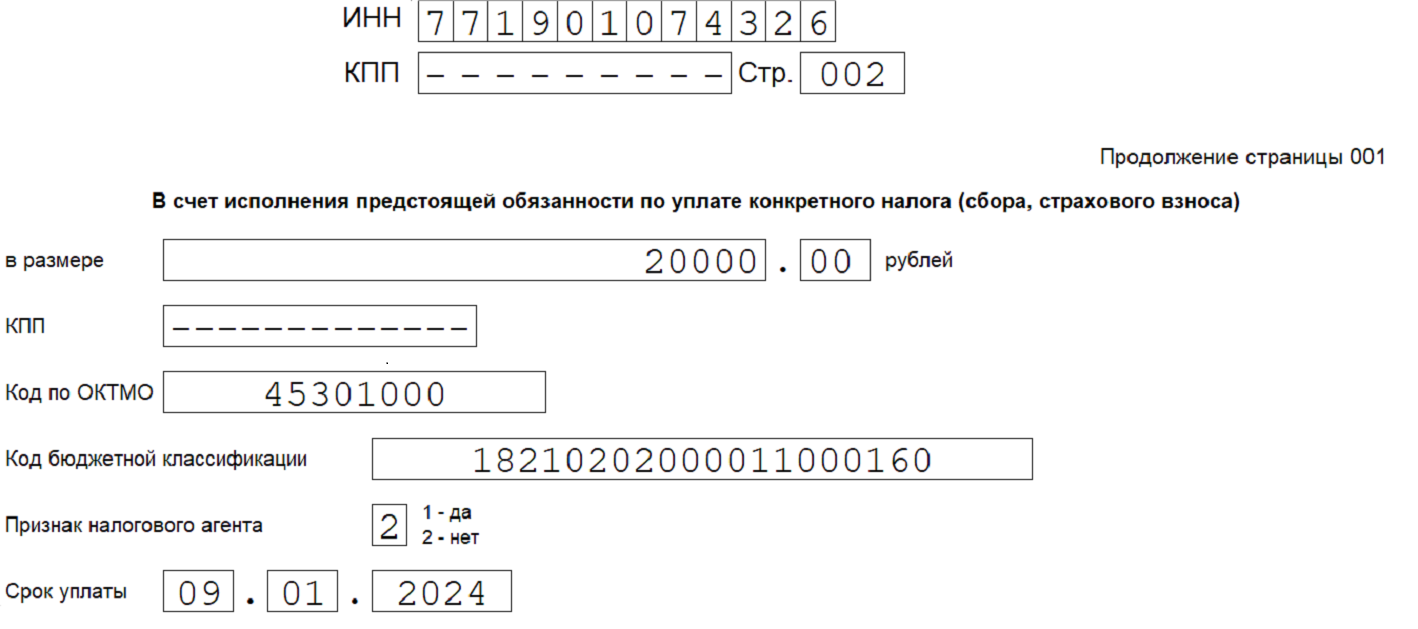

На следующей странице указываем:

- ИНН предпринимателя;

- сумму, которую хотите считать уплаченными взносами. В нашем случае это 20 000 рублей;

- ОКТМО;

- КБК фиксированных взносов. В нашем примере это КБК для взносов с доходов до 300 тыс. рублей;

- признак налогового агента — «2»;

- срок уплаты. Для фиксированных взносов за 2023 год с учетом переноса дней из-за праздников срок уплаты — 09.01.2024.

Заявление о зачете представляется в ИФНС только в электронном виде, подписанное УКЭП (п. 4 ст. 78 НК РФ). Способы подачи — по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Поэтому предпринимателю потребуется еще и электронная подпись.

На основании заявления налоговики зачтут положительное сальдо ЕНС в счет исполнения предстоящей обязанности по уплате фиксированных взносов. И только после этого ИП может уменьшить УСН-налог на взносы «за себя».

Пример

Аванс по УСН за 1 квартал составил 70 000 рублей. В марте ИП перечислил на ЕНС единый налоговый платеж 25 000 рублей в счет уплаты фиксированных взносов.

Чтобы ИП мог уменьшить аванс на взносы, до 31.03.2023 он должен подать заявление о зачете на 25 000 рублей, а до 25.04.2023 — уведомление по УСН. Авансовый платеж составит 45 000 рублей (70 000 — 25 000).

Зачет делается быстро — в течение суток. И все же на последний день не стоит откладывать. Если что-то заполните неверно, в зачете могут отказать, и тогда придется переделывать заявление.

Да, так можно сделать. Но необходимо следить за тем, чтобы на ЕНС хватило суммы для зачета: не было недоимок или других налогов с тем же сроком уплаты, которые могут ваш платеж по взносам «съесть».

Пример

31.03.2023 ИП перечислил деньги на ЕНС в счет фиксированных взносов за 2023 год. В этот же день он подал заявление о зачете. На ЕНС есть достаточное положительное сальдо. В этом случае зачет проведут 31.03.2023.

Но если окажется, что суммы на ЕНС после уплаты взносов не хватает, в зачете откажут.

Процесс поквартального уменьшения УСН на фиксированные взносы связан с дополнительными трудозатратами и расходами, так как нужно:

- заполнять и подавать заявления о зачете;

- приобрести ЭЦП.

А есть ли выгода в поквартальном уменьшении? Попробуем разобраться на примере.

Пример

ИП начал вести деятельность с 1 января 2023 года. Работников нет.

|

Показатель |

Сумма |

|

Начислен налог по УСН |

|

|

Уплачены фиксированные взносы |

|

Сравним, что будет, если уменьшать налог поквартально, подавая заявления о зачете, и если не платить квартальные взносы, а ждать автоматического зачета ИФНС в конце года.

|

Период |

Уплаченная сумма в квартале |

|

|

При зачете |

Без зачета |

|

|

1 квартал |

|

|

|

2 квартал |

|

|

|

3 квартал |

|

|

|

4 квартал |

|

|

|

Закрытие 2023 года |

||

|

Годовая декларация по УСН (сдается в апреле 2024 года) |

Налог по УСН — 74 158 рублей (80 000 — 5 842) |

Налог по УСН — 80 000 рублей |

И в том, и в другом случае налоговая нагрузка распределилась примерно одинаково.

В 2024 году к обязательствам нашего ИП добавится 1 % допвзносов, которые автоматически спишутся с ЕНС в установленный срок — 01.07.2024. Либо их можно уплатить раньше и подать заявление о зачете, чтобы на эту сумму уменьшить аванс по УСН за 1 квартал 2024 года.

Как и прежде действует правило, предусмотренное п. 3.1 ст. 346.21 НК РФ: налог по УСН за конкретный период уменьшается на взносы, уплаченные в этом периоде. При этом неважно, за какой год они платятся.

В Письме от 20.01.2023 № 03-11-09/4254 Минфин разъясняет:

- на взносы за 2022 год, срок уплаты которых приходится на 09.01.2023 (или на 03.07.2023), перечисленные в 2023 году, можно уменьшить УСН по периодам 2023 года;

- на фиксированные взносы за 2023 год со сроком уплаты, выпадающим на 09.01.2024, можно уменьшить УСН за периоды 2024 года.

Пример

09.01.2023 ИП перечислил на ЕНС 30 000 рублей в счет уплаты фиксированных взносов за 2022 год. Налог по УСН за 2022 год составил 280 тыс. рублей. Аванс за 1 квартал 2023 года — 70 тыс. рублей.

Несмотря на то, что взносы относятся к 2022 году, уменьшить УСН-налог за этот год не получится: за 2022 год придется заплатить 280 тыс. рублей. Зато на взносы, уплаченные 09.01.2023, можно уменьшить аванс за 1 квартал 2023. И тогда за 1 квартал останется доплатить 40 000 рублей (70 000 — 30 000).

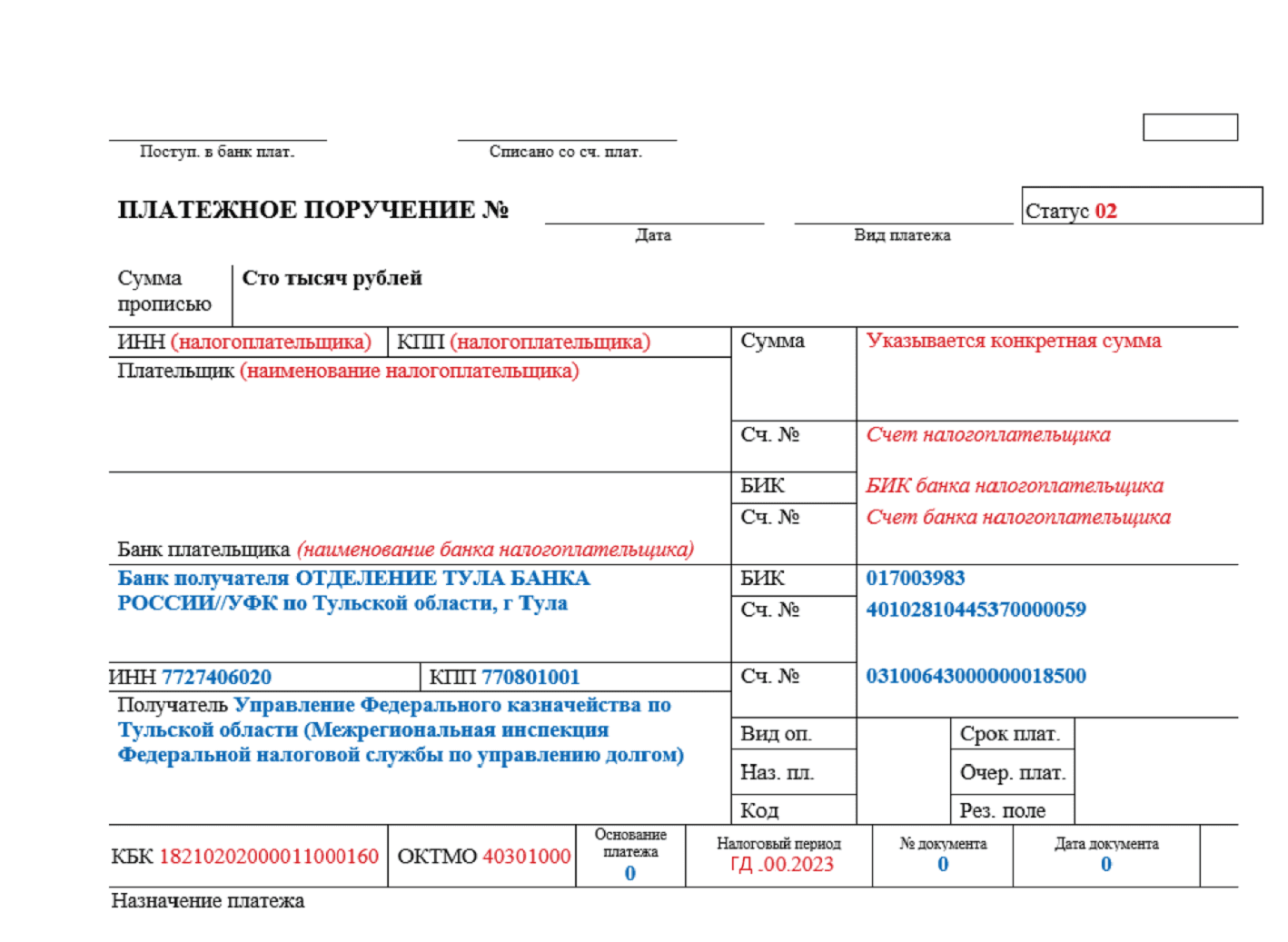

Если вы перечисляете налоги и взносы отдельными платежками (со статусом плательщика «02»), можно не подавать заявление на зачет фиксированных взносов (Письмо ФНС от 31.01.2023 № СД-4-3/1023@). Дело в том, что в таких платежных поручениях указывается подробная информация о платеже: КБК налога или взноса (а не КБК ЕНП), ОКАТО, налоговый период. Главное — все эти данные корректно указать, чтобы налоговики могли однозначно идентифицировать платеж.

А раз так, возникает вопрос — можно ли избежать зачета, если платить взносы «по-новому» — в составе ЕНП? Несмотря на то, что подробная информация о налоге (взносе) в единой платежке не отражается, но в ней есть поле «Назначение платежа», в котором разрешается указать дополнительную информацию, помогающую идентифицировать сумму (п. 4.11 Приложения к изменениям к Приказу Минфина от 30.12.2022 № 199н). И если там указать налоговый период, ОКАТО и КБК фиксированных взносов, то, возможно, получится обойтись без зачета. Разъяснений ФНС по этому варианту пока нет, поэтому вопрос остается открытым.

Еще один интересный вопрос касается взносов ИП при его ликвидации.

ИП, прекративший деятельность в течение года, должен расплатиться по взносам с бюджетом не позже 15 календарных дней с даты снятия с налогового учета (п. 5 ст. 432 НК РФ). При этом уменьшить УСН-налог разрешается только на те взносы, которые перечислены до закрытия ИП.

Однако пока неизвестна дата ликвидации, невозможно рассчитать точную сумму взносов. В этом случае взносы обычно платят или с небольшим запасом, или с небольшой недоплатой. А когда дата «ликвидационной» записи в ЕГРИП будет известна — рассчитывают точную сумму. Недоплату по взносам доперечисляют в течение 15 дней с даты закрытия, а переплату возвращают в течение 3 лет со дня уплаты.

Как все это будет происходить в случае с ЕНП, налоговики пока не разъяснили. На наш взгляд, при уплате взносов при ликвидации следует подать заявление о зачете, чтобы они точно считались уплаченными в периоде действия ИП. Иначе ИФНС их спишет самостоятельно в установленные сроки уплаты, а они не попадают в период действия ИП. Будем ждать комментариев ФНС по этой ситуации.

Если решите подавать заявление о зачете, не забудьте заранее оформить электронную подпись.

- По фиксированным взносам ИП ни отчетность, ни уведомления не подаются. Поэтому налоговики спишут с ЕНС сумму взносов только в установленные сроки уплаты: 31 декабря текущего года — постоянную часть, 1 июля следующего года — дополнительный взнос 1 %.

- Чтобы уменьшить авансы по УСН в течение года, необходимо сделать зачет по заявлению. Зачет делают в течение суток. Форма и формат заявления утверждены Приказом ФНС от 30.11.2022 № ЕД-7-8/1133@. Заявление подается исключительно в электронной форме с УКЭП.

- Заплатить взносы и подать заявление о зачете можно одним днем, однако проследите, чтобы на ЕНС хватило суммы для зачета: не было недоимок и других первоочередных обязательств.

- Как и раньше, налог по УСН за конкретный период уменьшается на взносы, уплаченные в этом периоде. При этом неважно, за какой год они платятся.

- Если вы платите налоги и взносы отдельными платежками «по-старому», можно не делать зачет. Главное — корректно указать в платежке КБК взноса, ОКАТО, налоговый период, чтобы налоговики могли однозначно идентифицировать платеж как фиксированный взнос.

- При закрытии ИП безопасней подать заявление о зачете взносов, чтобы они точно были учтены инспекторами в периоде действия ИП и на них можно было уменьшить налог по УСН. Не забудьте заранее оформить УКЭП.

Страховые взносы для МСП в 2022 году: кому подходит и как рассчитать

С началом пандемии бизнес, в частности малое и среднее предпринимательство, понесли большие убытки. Для помощи им в качестве антикризисных мер еще в 2020 правительство России приняло решение снизить тариф страховых взносов для МСП, которые они платят части зарплат, превышающих МРОТ: раньше было 30%, теперь 15%.

В новом 2022 году представители малого и среднего бизнеса продолжают платить страховые взносы по введенным в 2020 году тарифам. Более того, для предпринимателей, основной род деятельности которых — общепит, они также смогут воспользоваться мерой поддержки. Рассказываем, кто может сэкономить на страховке и объясняем, как рассчитать размер взносов и не ошибиться.

Кто может платить взносы по пониженным тарифам?

Пониженными тарифами для страховых взносов в 2022 году могут воспользоваться те компании, которые значатся в реестре субъектов МСП. Организациям также необходимо соответствовать целому ряду критериев, ознакомиться с ними можно в статье 427 НК РФ:

- Зарплата сотрудников организации — не ниже планки МРОТ. В 2022 году его установили на уровне 13 890 рублей.

- Микропредприятия должны содержать в штате 15 человек, малые предприятия — 16-100 человек, а средние предприятия — 101-250 человек.

- Доходы микропредприятий не могут превышать 120 млн рублей, субъектов малых предприятий — 800 млн рублей, субъектов среднего предпринимательства — 2 млрд рублей.

Для предприятий общепита из реестра субъектов МСП, которые могут воспользоваться льготными тарифами с 2022 года, предусмотрены следующие условия:

- В качестве основного вида деятельности в реестре юридических лиц должен быть указан 56 класс «Деятельность предприятий общественного питания»;

- Если сложить все доходы предприятия за предыдущий календарный год, то они не должны превысить сумму в 2 млрд рублей;

- Удельный вес доходов от оказания услуг общепита в общей сумме доходов не составляет меньше 70%;

- Среднемесячный размер зарплат и любых других выплат сотрудникам за прошлый год не ниже размера среднемесячной зарплаты в регионе по смежному виду деятельности.

При этом, если у организации есть хотя бы одно несоответствие, то она не имеет права применять льготные тарифы страховых взносов. Плательщик лишается этого права с того момента, когда возникло несоответствие.

Как рассчитать страховые взносы субъектам малого и среднего предпринимательства в 2022 году?

Компании и ИП, входящие в официальный реестр МСП, могут начислить страховые взносы по льготной ставке 15% вместо привычных 30%. 10% от суммы зарплаты уйдут на обязательное пенсионное страхование, а оставшиеся 5% – на обязательное медицинское страхование. При этом делать так называемые социальные взносы не потребуется. Рассмотрим на примерах, как это работает.

Пример 1. Как рассчитать взносы сотрудника с окладом выше МРОТ

Представим ООО «Дельта», которое соответствует всем критериям малого бизнеса и числится в реестре МСП. Сотрудник получает каждый месяц фиксированные 80 тысяч рублей. За январь 2022 года страховые взносы рассчитываются следующим образом:

- 13,89 тысяч рублей * 30% = 4,167 тысяч рублей;

- 66,110 тысяч рублей * 15% = 9,916 тысяч рублей, из которых 6,611 тысяч рублей – пенсионные взносы, а 3,305 тысяч рублей – медицинские.

Взносы по сотруднику составят: 14,083 тысяч рублей.

Пример 2. Как рассчитать взносы сотрудника с окладом выше МРОТ на неполной занятости

Оклад сотрудника ООО «Решение» составляет 26 000 рублей, но в январе его перевели на неполную занятость – 50% от прежнего рабочего времени. Его зарплата сократилась также в 2 раза, в январе сотрудник получил 13 000 рублей. Льготы не действуют, так как работник получил сумму меньше МРОТ, взносы рассчитываются по обычной схеме:

- 13 000 рублей * 22% = 2 860 рублей на пенсионные взносы;

- 13 000 рублей * 5,1% = 663 рублей на медицинские взносы;

- 13 000 рублей * 2,9% = 377 рублей на социальные взносы.

Итого взносы по сотруднику составляют: 3 900 рублей.

Для организаций и ИП, которые входят в официальный реестр МСП, действует программа субсидирования по автоматизации бизнеса. До 31 марта 2022 года можно купить программное обеспечение и сервисы со скидкой 50%. Ознакомиться с предложениями можно по ссылке.

Генеральный директор компании «Дримкас». Разрабатывает кассовые решения больше 5 лет. Участвует в процессе на всех этапах: от создания прототипа до продажи устройства.

В связи с переходом на уплату налогов путем внесения единого налогового платежа для организаций и ИП, применяющих УСН и ПСН, изменился порядок уменьшения налога на уплаченные страховые взносы. Рассказываем, как в 2023 году уменьшать единый налог в рамках УСН и ПСН на сумму уплаченных страховых взносов.

Право на налоговый вычет для ИП на УСН и ПСН в 2023 году

С 1 января 2023 года организации и индивидуальные предприниматели, применяющие УСН и ПСН, перешли на уплату налогов путем перечисления единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС). Соответственно, налоги и страховые взносы в рамках этих налоговых спецрежимов теперь уплачиваются посредством ЕНП. Вместе с тем за организациями и ИП на весь 2023 и последующие годы было сохранено право на уменьшение единого налога, уплачиваемого в рамках УСН и ПСН, на сумму уплаченных страховых взносов.

Данное право предоставляется следующим плательщикам (пп. 1 п. 3.1 ст. 346.43 и пп. 1 п. 1.2 ст. 346.51 НК РФ):

- организациям и предпринимателям на УСН, выбравшим в качестве объекта налогообложения «доходы»;

- предпринимателям на ПСН.

Указанные налогоплательщики могут в 2023 году уменьшить размер налога, уплачиваемого в рамках УСН и ПСН на сумму:

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- фиксированных страховых взносов, уплаченных ИП «за себя».

Размер вычета напрямую зависит от наличия у компании наемных сотрудников. Организации и ИП, которые уплачивают страховые взносы за работников, вправе уменьшать налог на УСН и стоимость патента не более, чем на 50%. На ИП без наемных работников данное ограничение не распространяется. Теоретически ИП без работников, уплачивающие только фиксированные страховые взносы, могут уменьшать величину налогов в рамках УСН и ПСН до нуля, если это позволяет сумма уплаченных взносов.

В то же самое время заключение ИП договоров гражданско-правового характера с предполагаемыми исполнителями работ и услуг еще не значит, что ИП не сможет уменьшить единый налог на всю сумму уплаченных страховых взносов. Если ИП в течение года заключал с физлицами договоры гражданско-правового характера на выполнение работ и оказание услуг, но такие договоры в течение налогового периода не исполнялись и выплаты по ним не производились, то на такого ИП не распространяется ограничение в 50% (письмо ФНС от 14.09.2022 № СД-4-3/12200@).

Как уменьшить налог по УСН на страховые взносы в 2023 году

Изменения порядка уменьшения налога по УСН на страховые взносы обусловлены тем, что начиная с 2023 года и единый налог по УСН, и страховые взносы нужно будет уплачивать путем внесения ЕНП на ЕНС. Страховые взносы организации и ИП с работниками уплачивают ежемесячно, а единый налог по УСН – по итогам каждого квартала. Фиксированные страховые взносы подлежат уплате ИП не позднее 31 декабря каждого года. Страховые взносы с дохода свыше 300 000 рублей за год ИП без работников должны уплатить не позднее 1 июля следующего года (специальный срок, отличный от общего срока уплаты).

Ранее организации и ИП на УСН в целях уменьшения налога на страховые взносы при уплате авансов по УСН уменьшали налог к уплате на сумму уплаченных за квартал страховых взносов, а по итогам года представляли налоговую декларацию, в которой указывали итоговый налог, поквартальный и совокупный вычет.

Уведомление организациям и ИП с работниками нужно подавать в налоговую инспекцию по месту учета (месту жительства ИП) в срок не позднее 25-го числа каждого месяца (п. 9 ст. 58 НК РФ). Уведомление по общему правилу нужно подавать в электронной форме по ТКС с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика на сайте ФНС. Но если численность работников компании за предшествующий календарный год не превышает 100 человек, уведомление можно сдавать на распечатанном бланке. Направив уведомление, компания должна перечислить рассчитанные за месяц страховые взносы в качестве ЕНП не позднее 28-го числа месяца.

Уменьшить налог на сумму уплаченных страховых взносов компания может при уплате аванса по УСН по итогам очередного квартала. Для этого перед уплатой налога нужно представить в ИФНС уведомление об исчисленной и уже уменьшенной на величину страховых взносов сумме аванса по УСН. Срок представления такого уведомления – не позднее 25-го числа месяца, следующего за отчетным кварталом. Не позднее 28-го числа этого же месяца ИП должен уплатить рассчитанный и уменьшенный на страховые взносы аванс в качестве ЕНП на свой налоговый счет.

Итоговую величину налога и примененных налоговых вычетов нужно отразить в декларации по УСН, которую организации представляют до 25 марта, а ИП — до 25 апреля следующего года. Сам итоговый налог организации на УСН уплачивают не позднее 28 марта, а ИП – не позднее 28 апреля. Поскольку в этом случае налоговая декларация представляется до уплаты налога, то уведомление о рассчитанной сумме налога по УСН представлять не требуется (п. 9 ст. 58 НК РФ).

Что касается ИП на УСН без работников, то они также вправе уменьшать авансы по УСН на сумму уплачиваемых страховых взносов, но с учетом некоторых нюансов. Так, в сообщении ФНС отмечается, что фиксированные страховые взносы, уплаченные за 2022 год в 2023 году в рамках ЕНП (например, по срокам 9 января или 3 июля 2023 года), могут уменьшить единый налог по УСН по соответствующим периодам 2023 года. В свою очередь по фиксированным платежам за 2023 год, срок уплаты которых приходится на 9 января 2024 года, можно будет уменьшать УСН по соответствующим периодам 2024 года.

Другими словами, фиксированные взносы за 2023 год, уплаченные в течение 2023 года, по умолчанию (без подачи специального заявления) могут быть учтены в счет уменьшения налога только в I квартале 2024 года. Если же ИП уплатил фиксированные страховые взносы досрочно в течение 2023 года, то для того, чтобы уменьшить налог по УСН в периоде фактической уплаты взносов, в ИФНС необходимо подать заявление о распоряжении суммой денежных средств в порядке, предусмотренном ст. 78 НК РФ. В таком заявлении нужно будет указать, что внесенные на ЕНС суммы – это фиксированные страховые взносы.

Уведомление по фиксированным взносам подавать не нужно. Если ИП представит уведомление с указанием досрочных сроков уплаты и не представит заявление в порядке ст. 78 НК РФ, то ИФНС применит общий порядок уменьшения налога (письмо Минфина от 20.01.2023 № 03-11-09/4254).

Как уменьшить стоимость патента на страховые взносы в 2023 году

В 2023 году ИП, применяющие ПСН, вправе уменьшить стоимость патента на сумму обязательных страховых взносов, уплаченных исключительно за календарный год в период действия патента (пп. 1 п. 1.2 ст. 346.51 НК РФ). Напомним, ранее ст. 346.51 НК РФ данного уточнения не содержала, и стоимость патента можно было уменьшить на сумму обязательных страховых взносов, уплаченных в пределах исчисленных сумм в налоговом периоде.

В 2023 году страховые взносы уменьшают сумму патента только в случае их уплаты в пользу работников, занятых в тех сферах деятельности, по которым применяется ПСН.

При этом налогоплательщики, за исключением ИП без наемных работников, вправе уменьшить сумму налога на сумму взносов не более чем на 50%. Если ИП получил в календарном году несколько патентов и при исчислении налога по одному из них сумма взносов превысила сумму патента, то он вправе уменьшить сумму налога, исчисленную по другому патенту, действующему в этом же году, на сумму указанного превышения.

Для того чтобы уменьшить сумму патента, ИП должен направить в ИФНС специальное уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых взносов. Данное уведомление представляют в налоговую инспекцию по месту жительства ИП по форме, утв. приказом ФНС от 26.03.2021 № ЕД-7-3/218@.

В уведомлении следует указать первоначальную стоимость патента, а также величину уплаченных страховых взносов и размер взносов, уменьшающих налог, уплачиваемый в связи с применением ПСН. После направления указанного уведомления ИП вправе уплачивать стоимость патента уже в уменьшенном размере.

Если патент получен на срок до 6 месяцев, налогоплательщики производят уплату налога по ПСН, уменьшенного на сумму страховых взносов, не позднее срока окончания действия патента. Если же патент получен на срок от 6 месяцев до календарного года, налог, уменьшенный на величину страховых взносов, уплачивают в следующие сроки (п. 2 ст. 346.51 НК РФ):

- в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

При этом, учитывая положения п. 9 ст. 58 НК РФ, до уплаты налога ИП должен будет направить в ИФНС уведомление о рассчитанной сумме налога с учетом примененного вычета. Направить такое уведомление нужно до 25-го числа месяца, в котором производится уплата налога.

В свою очередь ИП на ПСН без наемных сотрудников, уплачивающие только фиксированные страховые взносы, уведомления по уплаченным взносам не подают. Такие ИП вправе уменьшить сумму патента в периоде фактической уплаты взносов только в случае подачи в ИФНС заявления о распоряжении суммой денежных средств в порядке, предусмотренном ст. 78 НК РФ. В заявлении подтверждается, что поступившие на ЕНС суммы являются фиксированными страховыми взносами.

Без подачи такого заявления фиксированные взносы за 2023 год, уплаченные ИП на ПСН в течение 2023 года, могут быть учтены в счет уменьшения стоимости патента только в 2024 году (письмо Минфина от 20.01.2023 № 03-11-09/4254).