Дата публикации: 15.09.2021 09:46

Со 2 августа текущего года при обнаружении ошибки в оформлении платежного поручения налогоплательщики могут подать заявление об уточнении платежа в налоговый орган вне зависимости от места постановки на учет.

В заявлении об уточнении платежа обязательно должны быть указаны: допущенная ошибка и реквизиты платежного поручения; правильные сведения, необходимые для отражения суммы в карточке «Расчеты с бюджетом»; основание, тип и принадлежность платежа, налоговый период, статус плательщика.

Заявление об уточнении платежа может быть предоставлено на бумажном носителе или в электронной форме, подписанное усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через интернет – сервис ФНС России «Личный кабинет налогоплательщика». К заявлению следует приложить документы, подтверждающего уплату налога и его перечисление в бюджетную систему РФ на соответствующий счет Федерального Казначейства.

О результатах обработки заявления налогоплательщик будет проинформирован письменно в течение пяти дней со дня принятия решения об уточнении платежа.

5 августа 2021г.

С 02.08.2021 ФНС ввела экстерриториальный порядок уточнения налоговых платежей. Исправить платежку можно прямо в личном кабинете налогоплательщика с помощью специального сервиса.

ФНС России опубликовала сообщение от 02.08.2021, в котором сообщила налогоплательщикам о том, что с 02.08.2021 в личных кабинетах налогоплательщиков на сайте налоговой службы (юрлиц и ИП) заработала новая функция «Поиск платежа». Благодаря этому, введен экстерриториальный порядок уточнения налоговых платежей, осуществленных с ошибками. Это происходит, например, при указании неверного КБК или при несоблюдении правил заполнения платежек по налоговым перечислениям.

Как исправить неправильный платеж с 02.08.2021

При обнаружении ошибок в оформленных платежных поручениях на перечисления в бюджет налогоплательщикам не нужно будет обращаться в налоговую инспекцию по месту учета с бумажным заявлением. Они смогут подавать заявления об уточнении платежей в любой налоговый орган и даже в режиме онлайн на сайте ФНС с помощью личного кабинета налогоплательщика.

Новый сервис позволяет осуществлять поиск и уточнение платежа в режиме налогового автомата. О результатах налогоплательщика проинформируют письменно в течение 5 дней со дня принятия решения об уточнении платежа.

Налоговики утверждают, что новый порядок уточнения ошибочных платежей позволит значительно снизить трудозатраты налогоплательщиков на взаимодействие с налоговыми органами и сократить издержки ИФНС на обработку заявлений и уточнение платежей, обеспечить качественный уровень налоговых услуг.

Источник: ППТ.РУ

Пришло извещение об уточнении платежа из налоговой: что делать дальше?

На чтение 2 мин Просмотров 24.4к. Опубликовано 17.11.2021

Сейчас почти никто не пользуется обычной почтой. Гораздо проще проделать все необходимое с помощью электронной почты или любым другим способом, используя интернет. Однако, официальные бумажные письма все еще остались.

Они используются для обмена информацией меду организациями, хотя и они переходя на электронный документооборот. Также их используют различные спамеры и мошенники, чтобы заинтересовать и привлечь людей. Сюда же стоит отнести официальные органы власти, которые о чем-то уведомляют граждан или что-то требуют с них.

Налоговая

Налоговая служба есть в каждом городе Именно, они отвечают за сбор и обработку налоговых деклараций. Обычные люди сталкиваются с ними не так уж часто. Они взаимодействую в основном с организациями и предпринимателями, ведь именно они являются основными поставщиками платежей.

Граждане подают декларацию при превышении дохода какой-то суммы, либо при продаже собственности. В этом случае там нет ничего сложного в заполнении. Предпринимателям же стоит быть аккуратнее, потому что они платят много налогов на разные нужды. Штрафы для них тоже большие, так что шутить с этой организацией не стоит.

Уточнение платежа

уточнение платежа применяется только в том случае, если ошибка в оформлении платежного поручения не повлекла неперечисления этого налога в бюджет РФ. При обнаружении ошибки налогоплательщиком для уточнения платежа необходимо написать заявление в произвольной форме с просьбой уточнить неправильный реквизит платежки.

Решение об уточнении выносится не позднее 10 рабочих дней с даты поступления заявления. Об этом и высылается письмо или извещение на адрес налогоплательщика. Оно посылается в течении 5 дней с того момента, как было принято решение.

Так что, если пришло извещение об уточнении платежа из налоговой, то нужно туда обращаться и писать заявление. Это значит, что в поданной декларации что-то показалось странным или неправильным. Информация в налоговую стекается из многих мест, так что они много знают о каждом гражданине.

В этом случае можно обратится в свою налоговую инспекцию. Или же зайти в личный кабинет налогоплательщика, там тоже должны быть все данные. Тянуть с этим не стоит, иначе можно получить штраф как минимум. После обнаружения ошибки придется или подтвердить данные или сделать их корректировку.

Образец заявления об уточнении налогового платежа, в том числе в части ошибок в КБК, в 2023 году всё еще может понадобиться. Но уже не так часто, как ранее. Дело в том, что с переходом на ЕНП учет платежей по налогам ФНС ведет по-новому. Соответственно, и исправляют ошибки в платежах иначе. Рассказываем…

Какие КБК по налогам используются в 2023 году

С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

КБК для перечисления налогов, взносов посредством ЕНП — 182 01 06 12 01 01 0000 510.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Если в 2023 году вы используете прежний способ уплаты налогов, основные актуальные на 2023 годы КБК по отдельным налогам и страховым взносам смотрите в нашей таблице.

Что делать, если допущена ошибка в платежном поручении?

С 2023 года порядок действий по исправлению ошибок в КБК зависит от двух вещей. Во-первых, входит или нет налог в ЕНП. Если не входит, уточнять платеж следует по-старому, то есть заявлением, образец которого вы найдете далее.

Если платеж входит в ЕНП, то нужно исходить из того, как оформлена платежка: на ЕНП или по «переходным» правилам — в уплату конкретного налога, взноса.

Вы платили ЕНП

Если вы перечисляете налоги посредством ЕНП, исправлять ошибочный КБК в платежке не требуется. ФНС идентифицирует вас по ИНН, зачислит деньги на ваш ЕНС, а потом спишет их в погашение нужных платежей на основании отчетности или поданных уведомлений. То есть вам важно контролировать КБК не в платежке, а в уведомлении (или отчетности). Ошибетесь в нём, и платеж может уйти не туда, а вам будут начисляться пени.

Об особых правилах уплаты пеней в 2023 году читайте эту статью.

Чтобы исправить КБК (и другие реквизиты, кроме сумм) в уведомлении о начисленных налогах:

- создайте новое уведомление;

- повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0»;

- новой строкой укажите верные данные.

Корректировка произойдет автоматически при поступлении уведомления в налоговый орган.

Дополнительные разъяснения ФНС об ошибках в уведомлении о ЕНП смотрите здесь.

ВАЖНО! Если ошибка в ИНН

Если в платежке на ЕНП неправильно указан ИНН плательщика, платеж будет отнесен к невыясненным поступлениям и уточнен после обращения плательщика.

Если налогоплательщик ошибочно указал ИНН иного лица, то уточнить этот платеж можно будет только после согласия этого лица и в случае если деньги не были использованы для погашения его задолженности.

Для уточнения платежа налогоплательщик может обратиться в любой налоговый орган, написав обращение в свободной форме.

Такие разъяснения даны на сайте ФНС в разделе с ответами на частые вопросы о ЕНП и ЕНС.

Рекомендуем периодически проверять, как ФНС разносит платежи с вашего ЕНС, чтобы своевременно увидеть и устранить разночтения. Как это делать, узнайте в «КонсультантПлюс». Посмотреть разъяснения экспертов можно бесплатно, оформив пробный доступ к системе.

Вы платили налог, взнос платежкой на отдельный КБК

По налогам, взносам, входящим в ЕНП, налоговики больше не принимают заявления об уточнении платежа. Об этом сообщают бухгалтеры, которые уже попробовали обращаться за уточнениями в наступившем году. Как исправлять ошибочные КБК в платежных поручениях, официальных разъяснений пока не было. Поэтому попробуем порассуждать логически.

ВАЖНО! Ниже приводится наша субъективная точка зрения. Рекомендуем уточнять позицию вашей ИФНС.

Мы уже говорили, что идентификация плательщика в налоговой происходит по ИНН и даже при ошибочном КБК деньги зачисляются на его единый налоговый счет.

В переходный период (до конца 2023 года) при уплате налогов отдельными поручениями платежка является заменой уведомлению (п. 12 ст. 4 закона от 14.07.2022 № 263-ФЗ). Соответственно, ФНС будет разносить платежи по реквизитам, указанным в «подвале» поручения, в том числе по указанному вами КБК. Если в нем ошибка, текущая обязанность останется не закрытой, и будут капать пени.

Раз заявления об уточнении налоговики не берут, а платежка = уведомление, полагаем, вариантов действий может быть два:

- Подать уведомление о начисленном налоге, аннулировав сумму, отправленную на ошибочный КБК, и указав верные данные (как с платежкой на ЕНП). В этом случае вы теряете право в дальнейшем пользоваться платежками вместо уведомлений и должны перейти на уплату ЕНП с уведомлениями (п. 14 ст. 4 закона от 14.07.2022 № 263-ФЗ). Но если начислялись пени, их должны сторнировать.

- Уплатить налог, взнос еще раз по правильным реквизитам, а ошибочный платеж вернуть, подав соответствующее заявление. Здесь пени, как вы понимаете, останутся.

ВНИМАНИЕ! Если в платежке допущены ошибки, неточности, которые не позволяют ФНС однозначно определить принадлежность денежных средств к источнику доходов, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности, то уведомление будет считаться непредставленным, а соответствующая информация не будет отражена в совокупной обязанности налогоплательщика. В этом случае уточнить платежку нельзя (ч. 16 ст. 4 закона № 263-ФЗ). Остается только повторный платеж.

ВАЖНО! «КонсультантПлюс» предупреждает

Если платеж не поступил в бюджет из-за ошибки в счете Федерального казначейства, в наименовании банка получателя, налог не считается уплаченным и уточнить платеж нельзя (пп. 4 п. 4, п. 7 ст. 45 НК РФ). Это означает, что вам нужно:

Порядок действий смотрите в Готовом решении. Пробный доступ бесплатный.

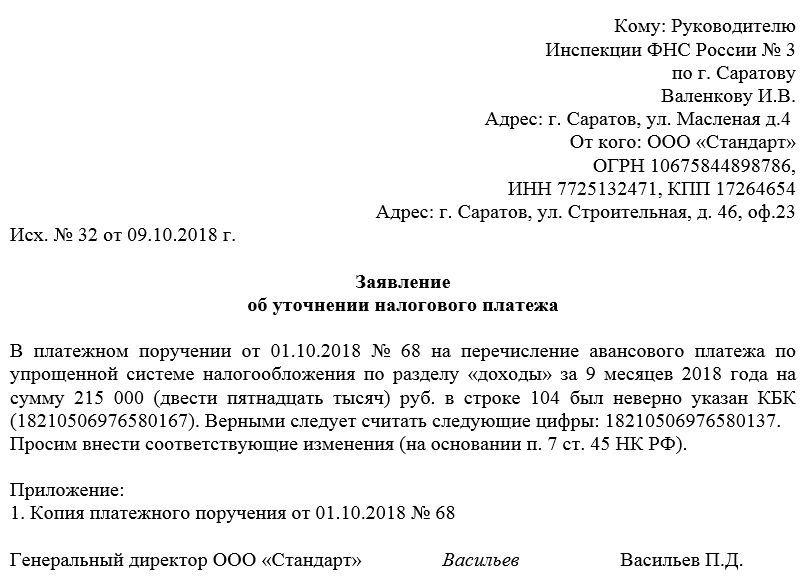

Письмо об уточнении платежа в налоговую — образец

Если вы ошиблись при уплате налога, который не входит в ЕНП, уточнять платеж нужно по-старому — заявлением.

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

Составляя заявление об уточнении налогового платежа в 2023 году, учитывайте, что ранее в нем ссылались на п. 7 ст. 45 НК РФ, который в редакции до 01.01.2023 и описывал механизм подачи заявления. Действующая редакция данной нормы — о другом. Поэтому приводить ссылку на неё в письме не следует.

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Скачать заявление

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

- представить формуляр налоговикам лично или через представителя, действующего на основании доверенности;

- отправить заявление по почте заказным письмом, предварительно составив опись вложения, желательно с уведомлением;

- сдать форму по телекоммуникационным каналам связи, завизировав электронно-цифровой подписью.

Что делать, если ошибку в платежке допустил банк

В условиях электронных платежей такая ситуация редкость. Но если все-таки случилось так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк, банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка, можно попробовать поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

Итоги

С 2023 года уплата налогов и взносов происходит по новым правилам. Поэтому и уточнять ошибочные платежи следует иначе. Официальных разъяснений от контролирующих органов по данному вопросу пока нет. Возможные варианты действий, вытекающие из новых норм закона, мы привели в нашей статье.

Актуально на: 18 ноября 2019 г.

0

Если организация или предприниматель ошиблись в каком-то реквизите в платежном поручении на перечисление налога (страхового взноса) в ИФНС, то платеж в большинстве случаев можно уточнить. Для этого надо подать заявление в налоговую об уточнении платежа, образец которого мы приведем ниже.

Какие реквизиты в платежке можно уточнить

В платежке можно уточнить любые реквизиты кроме номера счета Федерального казначейства и наименования банка получателя при условии, что ошибка повлекла неперечисление суммы в бюджет на соответствующий счет казначейства (подп. 4 п. 4 ст. 45 НК РФ). То есть можно уточнить:

- статус плательщика;

- основание, тип или принадлежность платежа, включая КБК;

- налоговый период.

Для уточнения нужно подать заявление на уточнение реквизитов платежа в налоговую, в которую ранее был совершен платеж (п. 7 ст. 45 НК РФ). К заявлению можно приложить копию платежного поручения, которое уточняется.

В какой срок должно быть сделано уточнение

Налоговая инспекция должна принять решение об уточнении платежа в течение 10 рабочих дней с даты поступления заявления на уточнение платежа (раздел 1 Порядка, утв. Приказом ФНС от 25.07.2017 N ММВ-7-22/579@). После этого в течение 5 рабочих дней инспекция сообщает о принятом решении налогоплательщику (п. 7 ст. 45 НК РФ).

Будут ли пени при уточнении платежа

Нет, даже если ранее по этому платежу налоговая инспекция начислила пени, она должна их обнулить. Конечно, при условии, что ошибочная платежка была передана в банк в срок (подп. 1 п. 3, п. 7 ст. 45 НК РФ). Ведь после уточнения платежа налог считается уплаченным со дня передачи платежного поручения в банк.

Заявление об уточнении платежа в ИФНС: образец 2019

Заявление на уточнение реквизитов платежа составляется в произвольной форме. Главное, отразить в нем:

- сведения о налогоплательщике;

- реквизиты платежного поручения, которое уточняется;

- данные о платеже (вид налога, период);

- реквизиты, в которых допущены ошибки, и их правильные значения.

Приведем образец заявления в ИФНС на уточнение платежа:

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Заявление в налоговую об уточнении платежа можно подать (п. 7 ст. 45 НК РФ):

- непосредственно в налоговую на бумаге;

- по почте;

- по ТКС или через Личный кабинет при наличии квалифицированной электронной подписи.

ФНС сообщила, что заявление об уточнении налогового платежа можно подать в любом налоговом органе. Раньше его нужно было направлять в ИФНС по месту учета.

На официальном сайте ФНС появилась информация о том, что со 2 августа подать заявление об уточнении налогового платежа можно в любую налоговую, а не только в инспекцию по месту учета.

ФНС отмечает, что поиск и уточнение платежа будут осуществляться в режиме налогового автомата. Это значит, что участие налогоплательщика постараются свести к минимуму.

Заявление можно направить на бумаге или в электронном виде, в том числе через Личный кабинет налогоплательщика. Дополнительно к нему следует приложить копию ошибочного платежного поручения.

Напомним, что для уточнения платежа должны соблюдаться условия:

- с момента платежа прошло не больше трех лет;

- из-за уточнения по налогу не образуется недоимка;

- платеж изначально поступил в бюджет.

Решение об уточнении платежа налоговая должна принять в течение 10 дней после получения заявления. В течение еще пяти рабочих дней налоговая проинформирует о результатах.

Формирование заявления об уточнении платежа в налоговую службу происходит в случаях, когда налогоплательщик, будь то ИП или юридическое лицо, допускает в платежном поручении какую-либо неточность.

ФАЙЛЫ

Скачать пустой бланк заявления об уточнении платежа в налоговую .docСкачать образец заявления об уточнении платежа в налоговую .doc

Что дает право на уточнение платежа

Право на исправление ошибок в платежном поручении дает налоговый кодекс, а точнее пункт 7 статьи 45 НК РФ. Однако следует отметить, что не все сведения можно исправлять на основании этой законодательной нормы.

Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

- неверно указанное название банка-получателя денег;

- неправильный номер счета федерального казначейства.

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Что будет, если не подать заявление

Если специалисты компании-налогоплательщика своевременно обнаружат ошибки, необходимо сразу же постараться их исправить.

В противном случае, опять же придется перечислить налог или взнос еще раз, а требовать возврат ранее уплаченной суммы и отмену начисленных пени можно будет только через судебную инстанцию.

Более того – не исключены и административные санкции со стороны налоговой службы (в виде достаточно крупных штрафов).

Кто составляет документ

Обычно обязанность по формированию заявления об уточнении платежа в налоговую инспекцию лежит на сотруднике отдела бухгалтерии, который производил платеж, или на главном бухгалтере. При этом само заявление должно быть подписано не только работником, который его составлял, но и руководителем фирмы.

Особенности составления заявления

Заявление об уточнении платежа в налоговую службу на сегодняшний день не имеет унифицированной единой формы, так что сотрудники организаций и предприятий получают возможность писать его в произвольном виде или, если в компании есть разработанный и утвержденный шаблон документа – по его образцу. Главное при этом, чтобы соблюдались нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения.

В «шапке» нужно указать:

- адресата: наименование и номер отделения налоговой службы, в которое отправляется заявление, его месторасположение, должность, фамилию-имя-отчество руководителя территориальной инспекции;

- аналогичным образом в бланк вносится информация о компании-заявителе;

- затем посередине строки пишется название документа, а чуть ниже ему присваивается исходящий номер и проставляется дата составления.

В основной части заявления следует написать:

- какая именно ошибка была допущена, с указанием ссылки на платежное поручение (его номер и дату);

- далее необходимо внести правильную информацию. Если речь идет о каких-то суммах, их лучше писать цифрами и прописью;

- ниже желательно дать ссылку на норму закона, которая допускает внесение уточненных данных в ранее поданные документы;

- если к заявлению прикладываются какие-то дополнительные бумаги, это надо отразить в бланке отдельным пунктом.

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Как передать заявление

Заявление можно передать разными путями:

- Наиболее простой, быстрый и доступный – прийти в налоговую лично и отдать бланк из рук в руки инспектору.

- Допустима также передача при помощи представителя, но только если у него на руках есть нотариально заверенная доверенность.

- Возможна и отправка заявления через обычную почту заказным письмом с уведомлением о вручении.

- В последние годы распространение стал получать еще один способ: переправка различного рода документации в государственные службы учета и контроля через электронные средства связи (но в этом случае у отправителя должна быть официально зарегистрированная электронная цифровая подпись).

После отправки документа

Когда специалисты налоговой инспекции получат заявление, они обязаны будут его проверить. Иногда (далеко не во всех случаях) производится и сверка платежей с налогоплательщиком.

Через пять дней после того, как заявление будет передано в налоговую, инспекторы обязаны будут принять какое-либо решение и известить о нем заявителя.

.png)