В 2022 году субъекты МСП продолжают применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Звучит просто, но в расчёте много нюансов. Рассказываем, как применяются опубликованные ФНС формулы и контрольные соотношения. Показываем, как заполнять РСВ в разных случаях.

- Действуют ли пониженные тарифы страховых взносов для МСП в 2022 году

- Как взносы сверх МРОТ облагать по пониженным тарифам

- Как применять пониженный тариф — формулы от ФНС

- Какие контрольные соотношения должны выполняться в РСВ

- Как заполнять расчёт: примеры

- Пример 1. База меньше МРОТ

- Пример 2. База больше МРОТ

- Пример 3. Достигнута предельная величина базы

Действуют ли пониженные тарифы страховых взносов для МСП в 2022 году

Федеральный закон от 01.04.2020 № 102-ФЗ не только ввёл пониженный тариф для субъектов МСП с апреля 2020 года, но и внёс поправки в НК РФ. Перечень плательщиков страховых взносов, для которых применяются пониженные тарифы, дополнили новой категорией (пп. 17 п. 1 ст. 427 НК РФ):

- Для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода.

А также, ст. 427 НК РФ дополнена п. 2.1, согласно которому для плательщиков, указанных в пп. 17, начиная с 2021 года и далее применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

- в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

- свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

3) на обязательное медицинское страхование — 5 %.

С 1 января 2022 года тарифы, установленные п. 2.1 ст. 427, могут применять и те субъекты МСП, у которых среднесписочная численность работников превышает 250 человек. Но есть условие — основным видом их экономической деятельности должна быть деятельность по предоставлению продуктов питания и напитков (класс 56 по ОКВЭД). Подробнее об этом читайте в статье, «Кто сможет платить взносы по пониженным тарифам в 2022 году».

Таким образом, субъекты МСП в 2022 году и далее продолжают применять пониженный тариф к части базы за календарный месяц, превышающей МРОТ.

В Экстерне появилось много фишек, чтобы вы могли заполнить РСВ быстро и без ошибок. Попробуйте, это бесплатно

Узнать больше

Как взносы сверх МРОТ облагать по пониженным тарифам

Каждый месяц нужно смотреть, превышают ли выплаты в пользу физлица МРОТ, установленный на начало расчётного периода (13 890 рублей в 2022 году). Если превышают, то к части суммы сверх МРОТ применяются пониженные тарифы страховых взносов по такой схеме:

| Взносы | Ставка |

| На обязательное пенсионное страхование | И до предельной величины базы (1 565 000 рублей), и свыше — 10 % |

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

0 % |

| На обязательное медицинское страхование |

5 % |

В расчёте по страховым взносам субъекты МСП должны заполнить по два экземпляра приложений 1 и 2 к разделу 1. В первом экземпляре они должны проставить код тарифа «01», во втором — код «20». А в разделе 3 должно быть по два подраздела 3.2.1 с кодами категории застрахованного лица: НР (ВЖНР, ВПНР) и МС (ВЖМС, ВПМС).

Расчет по страховым взносам, начиная с отчетности за 1 квартал 2022 года, надо представлять по новой форме (Приказ ФНС РФ от 06.10.2021 N ЕД-7-11/875@).

Как изменится РСВ с 2022 года

Как применять пониженный тариф — формулы от ФНС

После публикации закона у бухгалтеров малых и средних предприятий возникло много вопросов. Вот часть из них.

Как применять пониженный тариф при исчислении взносов, если в нормативных актах речь о выплатах, а взносы исчисляются с базы?

Как разнести суммы по приложениям с разными кодами тарифа?

Как поступить, если выплаты работника составили 16 000 рублей (больше МРОТ), но при этом 5 000 из них — это пособие по нетрудоспособности, которое не подлежит обложению?

Как быть, если достигнута предельная величина базы? Надо ли необлагаемые выплаты распределять по тарифам пропорционально МРОТ и части, его превышающей?

ФНС разъяснила, как применять нормы 102-ФЗ, и опубликовала формулы, по которым субъекты МСП должны исчислять взносы (письмо ФНС от 29.04.2020 № БС-4-11/7300@). Если адаптировать их к 2022 году, то получится следующая формула:

Выплаты МРОТ с начала года × 30 % + (база с начала года — выплаты МРОТ с начала года) × 15 % – взносы, начисленные с начала года.

Выплаты МРОТ — это сумма выплат, которая меньше или равна МРОТ на начало расчётного периода.

Например, чтобы начислить взносы за январь, февраль и март, проведите следующий расчёт:

- за январь: выплаты МРОТ × 30 % + (база за январь — выплаты МРОТ) × 15 %.

- за февраль: выплаты МРОТ за 2 месяца × 30 % + (база за 2 месяца — выплаты МРОТ за 2 месяца) × 15 % – взносы, исчисленные за январь.

- за март: выплаты МРОТ за 3 месяца × 30 % + (база за 3 месяца — выплаты МРОТ за 3 месяца) × 15 % – взносы, исчисленные за январь-февраль.

Далее действуйте по аналогии.

Когда облагаемая база достигнет предела, облагайте сумму превышения по пониженному тарифу сверх предела. Для этого исключите сумму превышения из базы с начала года. Порядок расчёта именно облагаемой базы в месяце превышения ФНС разъяснила в письме от 13.07.2020 № БС-4-11/11315.

Как заполнять и сдавать РСВ в 2023 году: инструкция с примерами

Читать инструкцию

Какие контрольные соотношения должны выполняться в РСВ

Контрольные соотношения, которые должны выполняться у этой категории плательщиков в форме РСВ, опубликованы в письме ФНС от 29.05.2020 № БС-4-11/8821@).

Эти контрольные соотношения дополнили прежний перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@). В списке они приведены под номерами 1.193–1.199, 2.8–2.10. Затем эти контрольные соотношения были ещё раз дополнены (письмо ФНС от 23.06.2020 № БС-4-11/10252@).

Поясним, что означают формулировки этих контрольных соотношений.

| Контрольное соотношение — формулировка в письме ФНС | Что это значит |

|---|---|

| Если поле 001 прил. 1 р. 1 СВ = 20, то наличие прил. 1 р. 1 СВ со значением 01 в поле 001 обязательно | Если в расчёте есть приложение с кодом «20», то обязательно должно быть и приложение с кодом «01» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР обязательно | Если в разделе 3 физического лица есть подраздел 3.2.1 с кодом «МС», то обязательно должен присутствовать подраздел 3.2.1 с кодом «НР» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР строка 150 по каждому значению поля 120 = МРОТ (по базе, не превышающей предельную величину) | Если в подразделе 3.2.1 есть строка с кодом «МС», то в строке с кодом «НР» для этого же месяца сумма в графе 150 (база) должна быть равна МРОТ. Это требование действует, пока база не превысила предельную величину |

Таким образом, право для применения пониженного тарифа появляется, если база для начисления взносов по основному тарифу не меньше 13 890 рублей. Если меньше, то пониженный тариф в этом месяце не применяется.

Как заполнять расчёт: примеры

Посмотрим на примере, как применять пониженный тариф, исчисляя взносы на пенсионное страхование и заполняя расчёт.

Пример 1. База меньше МРОТ

Возьмём случай, который упоминали выше: в феврале работник получил 16 000 рублей, 5 000 из них — это пособие по нетрудоспособности.

Взносы за февраль нужно рассчитывать только по основному тарифу, так как 16 000 — 5 000 = 11 000 (< МРОТ 13 890 рублей).

Если предположить, что работнику каждый месяц выплачивается по 16 000 рублей и только в апреле была необлагаемая сумма 5 000 рублей, то в разделе 3 нужно заполнить два подраздела 3.2.1.

- Подраздел 3.2.1 с кодом категории НР:

- Подраздел 3.2.1 с кодом категории МС:

Соответственно, в разделе 1 в подразделе 1.1 приложения 1 с кодом тарифа «01» эти суммы отразятся так:

А в приложении 1 с кодом тарифа «20» — таким образом:

Пример 2. База больше МРОТ

Допустим, ежемесячные выплаты работника составляют 20 000 рублей. В феврале часть этой суммы составило пособие 5 000 рублей.

В этом случае база за февраль больше МРОТ:

20 000 — 5 000 = 15 000 > 13 890

А значит, есть превышение, с которого взносы исчисляются по пониженному тарифу. Смотрим формулу, по которой ФНС предписывает считать взносы. К уплате за февраль на обязательное пенсионное обеспечение получается 3 166,80 рублей:

13 890 × 2 × 22 % + (35 000 — 13 890 × 2) ×10 % – 3 666,80 = 6 111,6 + 722 — 3 666,80 = 3 166,80

В расчёте в разделе 3 это отразится таким образом:

1. В подразделе 3.2.1 с кодом НР в каждом месяце выплаты и база равны МРОТ.

2. В подразделе 3.2.1 с кодом МС база во втором месяце указана за минусом пособия.

Пример 3. Достигнута предельная величина базы

Требование о сумме, равной МРОТ, в строке 150 подраздела 3.2.1 с кодом НР должно выполняться только по базе, не превышающей размер предельной величины.

Предположим, ежемесячные выплаты работника составляют 600 000 рублей, необлагаемых выплат нет. В марте возникает превышение предельной величины базы для ОПС (1 565 000 рублей). Сумма превышения — предельной величины 235 000 рублей:

1 800 000 — 1 565 000 = 235 000

База, не превышающая предельную величину, в марте составляет 365 000 рублей (600 000 — 235 000) > МРОТ.

По формуле исчисления взносов с применением пониженного тарифа получается сумма к уплате на ОПС за март:

41 670 × 22 % + (1 565 000 — 41 670) ×10 % + 235 000 × 10 % – 123 333,6 (взносы за январь–февраль) = 61 666,8 рублей.

В персонифицированных сведениях не отражается база, превышающая предельную величину, и взносы с неё. Вот как заполнить в разделе 3 расчёта подраздел 3.2.1 с кодом категории НР:

А вот образец заполнения подраздела 3.2.1 с кодом категории МС:

База сверх предельной величины и взносы с неё отразятся в подразделе 1.1 приложения 1 с кодом 20 в строках 051 и 062.

Елена Кулакова, эксперт по персучёту и страховым взносам

Дата публикации: 15.06.2022 14:32

C 1 июня 2022 года в соответствии с Постановлением Правительства Российской Федерации № 973 минимальный размер оплаты труда (далее – МРОТ), установленный с 1 января 2022 года Федеральным законом от 19.06.2000 № 82-ФЗ, увеличился на 10% и составил 15 279 руб.

Исходя из положений подпункта 17 пункта 1, пункта 2.1, пункта 13.1 статьи 427 Налогового кодекса Российской Федерации для плательщиков, признаваемых субъектами малого и среднего предприятия, в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» предусмотрены пониженные тарифы страховых взносов в совокупном размере 15 % в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над МРОТ, установленного федеральным законом на начало расчетного периода.

Напоминаем, что расчетным периодом для взносов является календарный год.

Таким образом, в период с 1 января 2022 года до 31 декабря 2022 года плательщиками страховых взносов, указанными в подпункте 17 пункта 1, а также соответствующие условиям пункта 13.1 статьи 427 Налогового кодекса РФ, для исчисления страховых взносов по пониженным тарифам в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца применяется МРОТ, установленный с 1 января 2022 года в размере 13 890 рублей. По-новому считать страховые взносы после индексации МРОТ не придется.

Организации и предприниматели обязаны страховать физических лиц, которых они нанимают по трудовым и гражданско-правовым договорам. Для этого они перечисляют взносы четырёх типов: на обязательное пенсионное, медицинское и социальное страхование, а также на травматизм. Ставка последнего вида отчислений устанавливается индивидуально и зависит от того, насколько опасным или вредным для работников является основной вид деятельности страхователя. Остальные взносы платятся по единым утверждённым тарифам.

Важно: с 2023 года порядок взимания страховых взносов за работников изменился. ПФР и ФСС объединяются в единый Фонд пенсионного и социального страхования РФ (закон № 239-ФЗ от 14.07.2022). В связи с этим многие действующие отчётные формы будут отменены и заменены другими. При этом совокупные тарифы взносов за работников не изменятся, поэтому общая налоговая нагрузка бизнеса останется прежней.

Ещё в 2020 году из-за эпидемии коронавируса были введены новые пониженные ставки взносов для малого и среднего бизнеса, которые применяются к выплатам выше МРОТ. Рассмотрим, как исчисляются взносы за работников с учётом этого новшества.

Расчёт суммы взносов

Страховые взносы за месяц считаются по простой формуле: База * Тариф. База складывается из всех выплат, которые производятся конкретному физическому лицу, подлежащих обложению страховыми взносами. Есть необлагаемые суммы – они перечислены в статье 422 НК РФ. Все прочие выплаты за месяц складываются и умножаются на тариф.

Для пенсионных и медицинских взносов установлен предельный размер базы. Это сумма облагаемых выплат, которую работник получил с начала года. В зависимости от вида отчислений и категории страхователя при достижении этой предельной величины взносы либо не начисляются, либо применяются пониженные ставки.

В 2022 году действуют такие предельные размеры базы:

- для пенсионных взносов – 1 565 000 рублей;

- для социальных взносов на временную нетрудоспособность и материнство (ВНиМ) – 1 032 000 рублей.

С 2023 года будет применяться единая предельная база для пенсионных и социальных взносов, размер которой Правительство должно утвердить до конца текущего года.

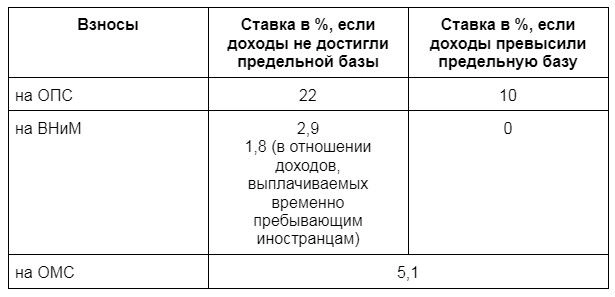

Стандартные тарифы

Базовые ставки страховых отчислений прописаны в статье 425 НК РФ. Они таковы:

- пенсионное страхование – 22% до достижения предельной базы, далее – 10%;

- взносы на медицинское страхование – 5,1% вне зависимости от суммы;

- взносы на случай болезни или материнства – 2,9% до достижения предельной величины базы, далее не начисляются.

✐ Пример 1 ▼

Работник крупной организации Смирнов А.А. получает ежемесячно 180 000 рублей. Рассмотрим, как рассчитать, сколько взносов заплатит за него работодатель в первом полугодии 2022 года при условии, что других выплат сотруднику не производилось. Страховые взносы за 6 месяцев будем считать нарастающим итогом с начала года.

Предельная величина базы для пенсионных взносов в первом полугодии не превышена (180 000 * 6 < 1 565 000), поэтому будет применяться тариф 22%. В каждом месяце будет уплачиваться одинаковая сумма, так как условия не меняются. Всего за полгода работодатель перечислит: 180 000 * 6 * 22% = 237 600 рублей.

Медицинские взносы за каждый месяц считаем по ставке 5,1%. Всего за полгода работодатель уплатит на медицинские отчисления за сотрудника Смирнова: 180 000 * 6 * 5,1% = 55 080 рублей.

При расчёте страховых взносов за 6 месяцев на нетрудоспособность учтём, что база составит 180 000 * 6 = 1 080 000 рублей, тогда как её предельная величина равна 1 032 000 рублей. Поэтому социальные взносы нарастающим итогом будем начислять только в пределах этого лимита: 1 032 000 * 2,9% = 29 928 рублей.

Итого сумма взносов за работника Смирнова за первое полугодие 2022 года составит: 237 600 + 55 080 + 29 928 = 322 608 рублей.

Пониженные тарифы для малого и среднего бизнеса

В начале 2020 года в мире возникла угроза эпидемии коронавируса COVID-19, которая не обошла и Россию. Были введены специальные меры для ограничения распространения инфекции. Многие организации и ИП в соответствии с указом Президента и постановлениями губернаторов полностью приостановили свою деятельность на несколько недель. Из-за этого бизнес понёс большие потери.

Чтобы хоть как-то облегчить это ситуацию, законом от 01.04.20 № 102-ФЗ для всех субъектов малого и среднего предпринимательства были введены более низкие тарифы страховых отчислений. Это касается выплат, сумма которых превышает минимальный размер оплаты труда (МРОТ).

Тарифы на пенсионное страхование по-прежнему зависят от размера предельной величины базы. Если она не превышена, то применяются такие ставки:

- с выплаты за месяц в пределах МРОТ – 22%;

- с выплаты более МРОТ – 10%.

Если лимит базы преодолён, то есть сначала года работнику выплачено более 1 565 000 рублей, то пенсионные взносы со всей месячной выплаты считаются по ставке 10%.

Аналогично от размера предельной базы зависят и социальные взносы по болезни и материнству. В пределах базы в размере 1 032 000 рублей действуют тарифы:

- с зарплаты и иных облагаемых выплат за месяц в пределах МРОТ – 2,9%;

- если сумма месячной выплаты превысила МРОТ, ставка равна 0%, то есть взносы не начисляются.

Если размер выплат работнику с начала года больше 1 032 000 рублей, то с суммы, превышающей эту величину, взносы на ВНиМ не начисляются.

Для взносов на медицину предельной базы нет, поэтому тариф зависит только от размера выплаты за месяц:

- если она в пределах МРОТ, то ставка равна 5,1%;

- если свыше, то взносы взимаются по ставке 5%.

✐ Пример 2 ▼

Зарплата сотрудника малого предприятия ООО «Огонёк» Сергеева С.С. в 2022 году составляет 40 000 рублей в месяц. Необлагаемых доходов либо иных выплат, кроме оплаты труда, не было. Рассчитаем, сколько страховых взносов за работника в I полугодии 2022 года заплатит работодатель.

Необходимо взять зарплату за месяц и поделить её на 2 части:

- в пределах федерального МРОТ в сумме 13 890 рублей;

- свыше этой суммы, то есть 40 000 – 13 890 = 26 110 рублей.

Величина базы с начала года за 6 месяцев 2022 года равна 240 000 рублей, что намного меньше установленных предельных лимитов. Поэтому с первой части зарплаты взносы начисляются по стандартным ставкам:

- пенсионные – 13 890 * 22% = 3 055,8 рублей;

- медицинские – 13 890 * 5,1% = 708,39 рубля;

- социальные на случай болезни и материнства – 13 890 * 2,9% = 402,81 рублей.

Отчисления с части дохода свыше МРОТ исчислим по новым пониженным тарифам:

- пенсионные – 26 110* 10% = 2 611 рублей;

- медицинские – 26 110 * 5% = 1 305,5 рубля;

- социальные с этой части ЗП не начисляются.

Размер разных видов взносов за работника за один месяц составит:

- пенсионных – 3 055,8 + 2 611 = 5 666,8 рублей;

- медицинских – 708,39 + 1 305,5 = 2 013,89 рублей;

- ВНиМ – 402,81 рублей.

Общая сумма взносов за один месяц равна 8 083,5 рублей.

Поскольку размер оплаты труда работника Сергеева от месяца к месяцу не меняется, а предельная база остается в пределах лимитов, то в остальные месяцы полугодия суммы взносов будут такими же. То есть за период январь-июнь работодатель заплатит за него 8 083,5* 6 = 48 501 рубль.

Мы рассмотрели, как надо рассчитать страховые взносы за работника в 2022 году субъектам МСП. Из примера видно, что применение сниженных тарифов даёт определённую экономию, которая так необходима сейчас малому и среднему бизнесу. Если сотрудников несколько, она будет весьма ощутима.

В заключение отметим, что хотя эта мера и была принята из-за угрозы пандемии коронавируса, сниженные тарифы будут применять и в дальнейшем, потому что они закреплены в статье 427 НК РФ. Срок отмены этих ставок законодатели не прописали, поэтому они продолжают действовать и в 2022 году.

С 2022 года традиционно повышаются лимиты по взносам и минимальный размер оплаты труда. Напомним бухгалтерам, как правильно вести расчеты, в том числе по пониженным тарифам для малых и средних предприятий.

Предельные базы по взносам в 2022 году

Напомним, что предельная база по взносам — это такая сумма дохода физлица, после достижения которой страховые взносы уплачиваются по пониженным тарифам.

Предельную базу чиновники ежегодно индексируют.

На 2022 год установлены следующие лимиты (постановление Правительства РФ от 16.11.2021 года № 1951):

- по взносам на пенсионное страхование — 1 565 000 рублей;

- по взносам на случай временной нетрудоспособности и материнства (ВНиМ) — 1 032 000 рублей.

В отношении взносов на медицинское страхование лимиты по-прежнему не устанавливаются.

Таким образом, в общем порядке организации и ИП исчисляют взносы по следующим ставкам:

Кроме того все работодатели уплачивают за своих работников взносы на травматизм. Размер таких взносов устанавливается в зависимости от класса риска: от 0,2% до 8,5%. Как и взносы на медстрахование, взносы на травматизм уплачиваются по установленной ставке независимо от размера дохода.

Сдавайте отчетность по взносам в налоговую службу и ФСС с помощью сервиса Онлайн-Спринтер. Получите годовую скидку 50% при переходе от конкурентов.

Узнать подробнее

Пример расчета взносов с учетом лимита

Отчисления на ОПС

Директор организации ежемесячно зарабатывает 400 тыс. руб. Таким образом, его доход за январь 2022 года составит — 400 тыс. руб., за январь-февраль 2022 года — 800 тыс. руб., за январь-март 2022 года — 1 200 тыс. руб. Ежемесячно, бухгалтер будет начислять с дохода директора взносы на ОПС по ставке 22%:

- январь: 400 000 * 0,22 = 88 000 руб.;

- февраль: 400 000 * 2 * 0,22 — 88 000 = 88 000 руб.;

- март: 400 000 * 3 * 0,22 — 176 000 = 88 000 руб.

В апреле 2022 года доход директора превысит установленный лимит:

1 600 тыс. руб. > 1 565 тыс. рублей.

Поэтому к сумме превышения — 35 тыс. руб. (1 600 000 — 1 565 000) будет применяться другая тарифная ставка — 10%.

- апрель: (1 565 000 * 0,22 + 35 000 * 0,1) — 264 000 = 83 800 руб.

За все последующие месяцы до конца 2022 года бухгалтер будет исчислять взносы на ОПС аналогичным образом.

Отчисления на ВНиМ

Воспользуемся условиями примера, приведенного выше. Бухгалтер будет исчислять взносы на ВНиМ с зарплаты директора по стандартной ставке — 2,9% до марта 2022 года:

- январь: 400 000 * 0,029 = 11 600 руб.;

- февраль: 400 000 * 2 * 0,029 — 11 600 = 11 600 руб.

В марте 2022 года доход директора превысит установленный лимит:

1 200 тыс. руб. > 1 032 тыс. руб.

С суммы превышения в размере 168 тыс. руб. (1 200 000 — 1 032 000) исчислять и уплачивать взносы на ВНиМ уже не нужно:

- март: 1 032 000 * 0,029 — 23 200 = 6 728 руб.

До конца 2022 года взносы на ВНиМ с дохода директора уже не уплачиваются.

Пониженные тарифы для субъектов МСП

Малые и средние предприятия вправе применять пониженные тарифы по страховым взносам к той части выплат, которая превышает минимальный размер оплаты труда (МРОТ) на каждого сотрудника:

- на ОПС — 10% вместо 22%;

- на ВНиМ — 0% вместо 2,9%;

- на ОМС — 5% вместо 5,1%.

МРОТ на 2022 год уже установлен и составляет 13 890 рублей.

Как считать взносы субъектам МСП налоговая служба разъяснила в письме от 29.04.2020 № БС-4-11/7300@. А немного позже пояснила, как учитывать при расчете взносов по пониженным тарифам предельные базы (письмо от 13.07.2020 № БС-4-11/11315@). Расчет в письме разобран на конкретном примере.

Выполним расчет взносов на ОПС по условиям нашего примера для субъектов МСП на базе разъяснений ФНС:

- январь: 13 890 * 0,22 + (400 000 — 13 890) * 0,1 = 41 666,80 руб.

- февраль: 13 890 * 2 * 0,22 + (400 000 * 2 — 13 890 * 2) * 0,1 — 41 666,80 = 41 666,80 руб.;

- март: 13 890 * 3 * 0,22 + (400 000 * 3 — 13 890 * 3) * 0,1 — 83 333,60 = 41 666,80 руб.

Расчет взносов за апрель бухгалтер выполнит следующим образом:

13 890 * 4 * 0,22 + (1 565 000 — 13 890 * 4) * 0,1 + 35 000 * 0,1 — 125 000,40 = 41 666,80 руб.

Аналогичным образом будут рассчитаны взносы на ОПС до конца 2022 года.

Расчет взносов на ВНиМ для субъекта МСП будет еще проще. Ведь для сумм доходов, превышающих МРОТ тариф составляет 0%. А суммы, превышающие предельную базу, взносами на ВНиМ не облагаются. Для наглядности запишем расчет полностью, не исключая слагаемые, равные нулю:

- январь: 13 890 * 0,029 + (400 000 — 13 890) * 0 = 402,81 руб.

или: 13 890 * 0,029 = 402,81 руб.

- февраль: 13 890 * 2 * 0,029 + (400 000 * 2 — 13 890 * 2) * 0 — 402,81 = 402,81 руб.

или 13 890 * 2 * 0,029 — 402,81 = 402,81 руб.

В марте по «классическому» варианту расчета нулевых слагаемых будет уже два:

13 890 * 3 * 0,029 + (1 032 000 — 13 890 * 3) * 0 + 168 000 * 0 — 805,62 = 402,81 руб.

или

13 890 * 3 * 0,029 — 805,62 = 402,81 руб.

Аналогичным образом будут рассчитаны взносы на ВНиМ до конца 2022 года.

Мы запустили акцию «Щедрый декабрь»: скидки на электронные подписи до 30%. Успейте со скидкой оформить электронные подписи на 2022 год для вас и ваших сотрудников.

Подобрать ЭП.

Страховые взносы для МСП в 2022 году: кому подходит и как рассчитать

С началом пандемии бизнес, в частности малое и среднее предпринимательство, понесли большие убытки. Для помощи им в качестве антикризисных мер еще в 2020 правительство России приняло решение снизить тариф страховых взносов для МСП, которые они платят части зарплат, превышающих МРОТ: раньше было 30%, теперь 15%.

В новом 2022 году представители малого и среднего бизнеса продолжают платить страховые взносы по введенным в 2020 году тарифам. Более того, для предпринимателей, основной род деятельности которых — общепит, они также смогут воспользоваться мерой поддержки. Рассказываем, кто может сэкономить на страховке и объясняем, как рассчитать размер взносов и не ошибиться.

Кто может платить взносы по пониженным тарифам?

Пониженными тарифами для страховых взносов в 2022 году могут воспользоваться те компании, которые значатся в реестре субъектов МСП. Организациям также необходимо соответствовать целому ряду критериев, ознакомиться с ними можно в статье 427 НК РФ:

- Зарплата сотрудников организации — не ниже планки МРОТ. В 2022 году его установили на уровне 13 890 рублей.

- Микропредприятия должны содержать в штате 15 человек, малые предприятия — 16-100 человек, а средние предприятия — 101-250 человек.

- Доходы микропредприятий не могут превышать 120 млн рублей, субъектов малых предприятий — 800 млн рублей, субъектов среднего предпринимательства — 2 млрд рублей.

Для предприятий общепита из реестра субъектов МСП, которые могут воспользоваться льготными тарифами с 2022 года, предусмотрены следующие условия:

- В качестве основного вида деятельности в реестре юридических лиц должен быть указан 56 класс «Деятельность предприятий общественного питания»;

- Если сложить все доходы предприятия за предыдущий календарный год, то они не должны превысить сумму в 2 млрд рублей;

- Удельный вес доходов от оказания услуг общепита в общей сумме доходов не составляет меньше 70%;

- Среднемесячный размер зарплат и любых других выплат сотрудникам за прошлый год не ниже размера среднемесячной зарплаты в регионе по смежному виду деятельности.

При этом, если у организации есть хотя бы одно несоответствие, то она не имеет права применять льготные тарифы страховых взносов. Плательщик лишается этого права с того момента, когда возникло несоответствие.

Как рассчитать страховые взносы субъектам малого и среднего предпринимательства в 2022 году?

Компании и ИП, входящие в официальный реестр МСП, могут начислить страховые взносы по льготной ставке 15% вместо привычных 30%. 10% от суммы зарплаты уйдут на обязательное пенсионное страхование, а оставшиеся 5% – на обязательное медицинское страхование. При этом делать так называемые социальные взносы не потребуется. Рассмотрим на примерах, как это работает.

Пример 1. Как рассчитать взносы сотрудника с окладом выше МРОТ

Представим ООО «Дельта», которое соответствует всем критериям малого бизнеса и числится в реестре МСП. Сотрудник получает каждый месяц фиксированные 80 тысяч рублей. За январь 2022 года страховые взносы рассчитываются следующим образом:

- 13,89 тысяч рублей * 30% = 4,167 тысяч рублей;

- 66,110 тысяч рублей * 15% = 9,916 тысяч рублей, из которых 6,611 тысяч рублей – пенсионные взносы, а 3,305 тысяч рублей – медицинские.

Взносы по сотруднику составят: 14,083 тысяч рублей.

Пример 2. Как рассчитать взносы сотрудника с окладом выше МРОТ на неполной занятости

Оклад сотрудника ООО «Решение» составляет 26 000 рублей, но в январе его перевели на неполную занятость – 50% от прежнего рабочего времени. Его зарплата сократилась также в 2 раза, в январе сотрудник получил 13 000 рублей. Льготы не действуют, так как работник получил сумму меньше МРОТ, взносы рассчитываются по обычной схеме:

- 13 000 рублей * 22% = 2 860 рублей на пенсионные взносы;

- 13 000 рублей * 5,1% = 663 рублей на медицинские взносы;

- 13 000 рублей * 2,9% = 377 рублей на социальные взносы.

Итого взносы по сотруднику составляют: 3 900 рублей.

Для организаций и ИП, которые входят в официальный реестр МСП, действует программа субсидирования по автоматизации бизнеса. До 31 марта 2022 года можно купить программное обеспечение и сервисы со скидкой 50%. Ознакомиться с предложениями можно по ссылке.

Генеральный директор компании «Дримкас». Разрабатывает кассовые решения больше 5 лет. Участвует в процессе на всех этапах: от создания прототипа до продажи устройства.

Ваши вопросы

Данный калькулятор неправильно исчисляет взносы. Может это я туплю, но при расчете исчисленная сумма взносов на данном калькуляторе не сходится с исчисленной суммой по факту. Пример был ранее:

Сумма доходов работников, которые получили выплаты меньше или в размере МРОТ:

97452

Сумма доходов работников, которые получили выплаты выше МРОТ:

105748

Сумма страховых взносов на пенсионное, медицинское и социальное страхование:

59715.6

Сумма страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний:

406.4

Сумма взносов 59 715,60 — с чего складывается??? Ведь 97452х30% = 29 235,60, а с суммы 105 748х15% = 15 862,20, итого исчисленная сумма взносов = 45 097,80, разница в начислениях 14 617,80. Почему возникает разница? Проблема в калькуляторе или во мне!?

Давайте разбираться, на вашем примере. Вижу у вас ошибку — вы всю сумму 105 748 руб. обложили по ставке 15%, а надо вычесть из нее МРОТ, исчислить с него 30% и уже с разницы брать по ставке 15%.

Подробнее, чтобы было наглядно.

Итак:

1) Сумма доходов работников, которые получили выплаты меньше или в размере МРОТ:

97 452 руб. Тогда размер страховых взносов = 29 235,6 руб. (97 452 х 30%).

2) Сумма доходов работников, которые получили выплаты выше МРОТ:

105 748 руб.

А это зарплата скольки человек? Я этот вопрос задаю, чтобы вычесть МРОТ по каждому человеку. Например, это 4 человека. Тогда рассчитываем так:

В пределах МРОТ сумма — 16 242 руб. х 4 чел. = 64 968 руб. С этой базы начисляем взносы по ставке 30% = 19 490,4 руб.

Далее определяем базу, с которой исчислим взносы по ставке 15%:

105 748 — 64 968 = 40 780 руб.

И теперь считаем взносы по ставке 15%:

40 780 х 15% = 6 117 руб.

В итоге, сумма взносов по работникам, которые получают зарплату свыше МРОТ = 25 607,4 руб.(19 490,4 + 6 117).

Всего страховых взносов (по ставке 30% и 15%), по всем работникам:

29 235,6 + 25 607,4 = 54 843 руб.

С расчетом по калькулятору все сходится.

ФОТ — 203 200,00

6 человек, все получили выше МРОТ.

В пределах МРОТ 6 х 16 242 = 97 97 452,00 х 30% = 29 235,60

Выше МРОТ те же 6 челок, но из ФОТ вычитаем МРОТ который в пределах, т.е. 203 200 — 97 452 = 105 748 х 15% = 15 862,20 Базы и расчет определены правильно.

Всего страховых взносов (по ставке 30% и 15%), по всем работникам: 29 235,60 + 15 862,20 = 45 097,80.

В ваших расчетах тоже не совпадает сумма с суммой калькулятора

29 235,6 + 25 607,4 = 54 843 руб.

калькулятор выдает 59 715,60

Вы не правильно пользуетесь калькулятором. Из вашего примера следует, что у вас нет работников, которые получают МРОТ или меньше. Поэтому этот показатель вы не заполняете — «Данные по работникам, которые получили выплаты меньше или в размере МРОТ (в 2023 – 16 242 руб., в 2022 г. – 13 890 руб.)».

Сразу начинайте заполнение с показателя «Данные по работникам, которые получили выплаты выше МРОТ (в 2023 – 16 242 руб., в 2022 г. – 13 890 руб.)». Вводите 6 человек и ФОТ — 203 200,00. Далее калькулятор все сам посчитает. Проверяйте, должно быть все правильно.

Екатерина, большое спасибо! Теперь все сходится. Век живи, век учись!

При расчете взносов ну ни как не сходятся начисления с 1-го января 2023 года…

МРОТ 16 242,00 х 6 человек *30% = 29 235,60

свыше МРОТ 105 748,00 *15% = 15 862,20

Итого исчисленная сумма взносов 45 097,80

В вашем калькуляторе сумма начисленных взносов — 59 715,60, из чего данная сумма исчисляется?

к ФСС претензий нет.

Здравствуйте, то есть 6 чел. получают МРОТ. Это сумма, база для начислений по ставке 30%, — 97 452 руб.

А вот эта сумма как у вас сформировалась — 105 748,00? Если эта оплата работникам, которые получают свыше МРОТ, вы вычли из этой суммы МРОТ на каждого такого работника? То есть у вас для таких работников две базы должны быть:

1 — МРОТ и ставка 30%

2 — свыше МРОТ и ставка 15%.

Всё правильно, только не сходится сумма по калькулятору. Я же вроде как подробно написала по какой выплате (ставке) какие суммы получаются. Исчисленная сумма по моим расчетам 45 097,80, а в калькуляторе 59 715,60. Разница в 14 617,80 — это откуда такая сумма? С какой суммы исчисляется и какой %?

В ответ на другой ваш комментарий привела пример расчета. В ваших данных не хватает такого показателя как количество человек, которые получают зарплату выше МРОТ.

6 (шесть) человек — это весь штат. На этих 6 человек получили МРОТ 16 242 х 6 = 97 452 х 30% = 29 235,60. Свыше МРОТ те же 6 человек получили 105 748 х 15% = 15 862,20. Общая сумма взносов составляет 29 235,60 + 15 862,20 = 45 097,80.

В калькуляторе 59 715,60

Выше я ответила, вы не так пользуетесь калькулятором. Вам не надо в калькуляторе заполнять показатель по работникам, которые получили МРОТ или меньше. Ведь у вас нет таких работников. У вас все получают выше МРОТ. Калькулятор сам все рассчитает по таким работникам, вычтет МРОТ, утчет разные ставки.

А как считать пониженный на 2023 год для малых на этой странице?

У Петрова И.И. заработная плата за месяц составила 120 тыс.рублей; у Иванова А.А. 55 тыс. рублей. Рассчитать ФОТ за год, НДФЛ и социальные взносы, разделив их на ОПС, ОСС, ОМС и НС. У Петрова И.И. 3 детей, у Иванова А.А. 4 детей.

Здравствуйте, я гражданка иностранного государства.

Скажите я могу оформить ГПД с физлицом в качестве домашнего персонала. При этом Какие платежи (взносы,налог) платит физ лицо , И какие платежи я оплачу имея ежемесячный доход ?

А если есть инвалид 3 Гр рабочая , взнос от несчастных случаев тогда как рассчитать ?

На выплаты работающим инвалидам взносы от несчастных случаев начисляются в размере 60% от установленного Вам тарифа. Такие разъяснения дает ФСС на своём сайте Пониженную ставку придётся периодически подтверждать.

Введите новый мрот в расчет с 1 июня 2022 года

Зачем? До конца 2022 года для расчета страховых взносов нужно брать МРОТ в размере 13890 руб. Налоговые органы уже поясняли этот момент — см. здесь

Добрый день, в калькуляторе страховых взносов в описании не указана сумма МРОТ на 2022 год для расчета взносов малых предприятий, добавьте пожалуйста. Сам расчет с помощью калькулятора на 2022 год верен, спасибо.

Калькулятор страховых взносов. Нет МРОТ на 2022 года для расчета для малых предприятий.

Подскажите как рассчитать общую сумму взносов за год по отдельности ( ПФР,Мед.страх,Соц.страх)

Общая зарплата — 200000 в месяц

Два работника

Первый 120000 руб

Второй 80000 руб

Олег

Если совсем просто, то нужно сумму зарплаты умножить на ставку взносов. Общие ставки на данный момент следующие:

ПФР — 22%,

ОМС — 5,1%,

ВНиМ — 2,9%.

Если Вы малое предприятие и имеете право на пониженный тариф, то Вам поможет этот материал

Но учтите, что с 1 января 2022 г. МРОТ увеличен до 13890 руб.

«Калькулятор страховых взносов актуален для расчетов в 2021-2022 годах. Проверено и подтверждено экспертами нашего сайта.»

Данные по работникам, которые получили выплаты меньше или в размере МРОТ (в 2020 г. — 12130 руб., в 2021 г. — 12792 руб.)

А здесь МРОТ для 2022г. не указан почему то … ?

Добрый день. Как переключиться между годами для проверки взносов малого бизнеса за 2021 год? Чтобы использовался МРОТ 12792.00?

Добрый день!

Подскажите, пожалуйста.

Я открыла ИП 23.12.2021

Затем открыла расчетный счёт в банке, а когда зашла в личный кабинет увидела, что мне необходимо оплатить страховые взносы: на ОМС за 2021 год в размере 8 426 рублей и в ПФР за 2021 год в размере 31 448 рублей.

Скажите, пожалуйста, сумма и должна быть такой или это ошибка? Насколько я знаю, сумма оплаты должна быть меньше, так как ИП я открыла меньше недели назад, дохода ещё нет. Соответсвенно, должен быть перерасчёт начиная с латы регистрации ИП

Заранее спасибо за ответ.

Анастасия. Вам надо оплатить страховые взносы за 9 дней 2021 года. В какой личный кабинет вы заходили? В банковский или налоговый или пенсионный или еще в какой? В личном кабинете вы увидели общую информацию в качестве памятки всем ИП за весь год. Страховые платежи начисляются с даты открытия ИП по дату прекращения деятельности/закрытия ИП. Ведете вы реально деятельность или нет, значения не имеет, открытие счета в банке тоже тут не причем. Вам лучше открыть личный кабинет на сайте налоговой инспекции налог.ру. Там вы увидите свое состояние расчетов с бюджетом, сможете отслеживать свои долги, переплаты и т.д., в том числе и по страховым взносам.

Да, действительно страховые взносы за 2021 год Вам не нужно платить в полной сумме. Размер страховых взносов, подлежащих уплате, в Вашем случае определяется в соответствии с п. 3 и 4 ст. 430 НК РФ исходя из отработанного времени в статусе ИП.

Здравствуйте.

Являюсь представителем иностранной организации, которая не зарегистрирована в России.

У нас в работе есть несколько физических лиц из России, с которыми мы хотим оформить прямые договора на оказание ИТ услуг. Т.е. одна сторона договора — юридическое лицо иностранного государства, с другой стороны договора — физическое лицо РФ, не являющееся ИП.

Допустим по договору физическому лицу будет перечисляться 250 000рублей. Правильно ли в этом случае работает калькулятор?

Сейчас он показывает, что с 250 000рублей, физическое лицо должно будет заплатить 32448рублей — взнос на пенсионное страхование и ещё 8426рублей, как взнос на медицинское страхование.

И если можно, хотелось бы узнать какие вообще налоги физическое лицо должно будет заплатить с этих 250 000рублей и какая сумма останется после этого на руки.

Спасибо.

Если физическое лицо не зарегистрировано как ИП, то оно не должно со своих доходов уплачивать страховые взносы. Плательщиком страховых взносов является организация или ИП (в некоторых случаях простые физлица), которые начисляют и выплачивают доходы физлицу. В данном случае иностранная компания страхователем не является, поэтому я понимаю, что взносы уплачиваться не будут. А что касается НДФЛ, то его должно задекларировать само физическое лицо: сдать 3-ндфл, рассчитать в нём налог по ставке 13% и заплатить в бюджет Российской Федерации.

Физлицо может получить статус самозанятого. При заключении договора с юрлицом налог составит 6%, страховые взносы платить самозанятый не обязан.

ухгалтер

19 февраля 2021 09:44

Постоянная ссылка

Количество детей на расчет страховых взносов не влияют вообще никак.

Значения стандартных ставок:

— 22% на ОПС,

— 5,1% на ОМС,

— 2,9% на ВНиМ.

Они применяются к сумме МРОТ. В 2021 г. МРОТ равен 12702 руб.

Пониженные ставки 10%, 5% и 0% соответственно применяются к сумме зарплаты сверх МРОТ. В вашем случае к 2298 руб.

Взносы на травматизм рассчитываются исходя из тарифа, установленного вам в ФСС. Процент тарифа умножаете на сумму зарплаты — 15 000 руб.

Прошу прощения, да, это опечатка. Конечно, МРОТ на 2021 год равен 12792 руб.

Добрый день.

Страховые взносы округляются при расчете по каждому работнику, а потом суммируются. Калькулятор этого не учитывает. Имейте в виду.

Добрый день!!Я начинающий бухгалтер!Объясните, пожалуйста как рассчитать все страховые взносы на сотрудника (ООО при УСН). Оклад 15000, двое детей.

Количество детей на расчет страховых взносов не влияют вообще никак.

Значения стандартных ставок:

— 22% на ОПС,

— 5,1% на ОМС,

— 2,9% на ВНиМ.

Они применяются к сумме МРОТ. В 2021 г. МРОТ равен 12702 руб.

Пониженные ставки 10%, 5% и 0% соответственно применяются к сумме зарплаты сверх МРОТ. В вашем случае к 2298 руб.

Взносы на травматизм рассчитываются исходя из тарифа, установленного вам в ФСС. Процент тарифа умножаете на сумму зарплаты — 15 000 руб.

Здравствуйте! А можно проверку)))

Оклад 15000, с учетом выходов 13636,36

Итого:

ОПС- 12792*22%+844,36*10%=2814,24+84,68=2898,68 к выплате;

ОМС- 12792*22%+844,36*5%=652,40+42,22=694,62 к выплате;

ВНиМ-12792*2,9%+844,36*0%=370,97+0=370,97 к выплате.

Почему ОМС у вас стоит в расчете 22% с суммы МРОТа??? Ставка должна быть 5,1%!!!

Да, верно, опечатка, посчитано правильно)))) спасибо

Здравствуйте! Скажите, существуют ли пониженные тарифы для НКО? И если да, то какие? Собираемся заключить ГПД с физ.лицом на оказание разовой услуги.

Спасибо!

Вам нужно обратиться к ст. 427 НК РФ. Для НКО, применяющих УСН и осуществляющих деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства и массового спорта, возможно в течение 2019-2024 гг. использовать ставки 20% на ОПС и 0% на ОМС и ВНиМ — подп. 7 п. 1 и подп. 3 п. 2 указанной мною статьи

Как будут считаться взносы по пониженной ставке с зарплаты сотрудника, который был в отпуске

Отработано 7 из 22 дней

З/П 4136,36

Отпуск 9253,02

Добрый день подскажите пожалуйста, правильно ли я понимаю, что количество сотрудников (если сотрудник оформлен на 0,5 ставки) то указывается 0,5 ставки, а не 1 сотрудник? А как быть если сотрудник отработал на 0,5 ставки не полный месяц, высчитывать так же отработанное время?

модераторы, напишите, что в строке доход ниже мрот надо поставить хотя бы копейку!!! ноль програамма не пропускает. советы марины: поставить ноль. промучалась полчаса. поставила копейку- на взносы она влияния не оказала, и расчет получился верным!! но сколько времени убито из-за нуля.

Добрый день!!!

Подскажите как рассчитать взнос в ПФР с 01.01.2020 по 29.07.2020 (закрыто) ИП на УСН (без работников), пострадавший от эпидемии. Взнос на 2020 год составляет 20318.00

У меня получилась сумма 11742.93

Добрый день, у меня получилась сумма 11768,81

Здравствуйте!

Учитывает ли калькулятор превышение налоговой базы над предельной величиной?

А если да, то как?

Пример: зарплата сотрудника с начала года превысила облагаемую сумму в ФСС в мае на 7500. Как рассчитать взносы?

Спасибо.

Здравствуйте! Нет, калькулятор не учитывает предельную базу.

Он рассчитывает только по разовым/ ежемесячным начислениям и не учитывает доходы нарастающим итогом.

Здравствуйте пожалуйста подскажите, почему калькулятор считает неверно? Общий доход в нашем предприятие за июнь составил 75932,48 выше МРОТ получили только 2 человека. сумма доходов которые получили по МРОТ 57298,80 , а сумма свыше МРОТ 18633,68 должно быть в

ПФР=14469,11

ОМС=3853,92

ОСС=1661,67

НС=303,73

Считает правильно только от НС(( в чем может быть проблема?? по сайту вышло вот так:

Сумма доходов работников, которые получили выплаты меньше или в размере МРОТ:

57298.8

Сумма доходов работников, которые получили выплаты выше МРОТ:

18633.68

Сумма страховых взносов на пенсионное страхование:

17380.3

Сумма страховых взносов на обязательное медицинское страхование:

3878.18

Сумма страховых взносов на обязательное социальное страхование:

2365.21

Сумма страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний:

303.73

Здравствуйте, давайте разбираться.

В графе «Данные по работникам, которые получили выплаты меньше или в размере МРОТ (в 2020 г. — 12130 руб.)» указывается количество работников получивших доход меньше МРОТ, а также общий доход этих работников.

В графе «Данные по работникам, которые получили выплаты выше МРОТ (в 2020 г. — 12130 руб.)» указывается количество работников получивших доход выше МРОТ. Получается — 2 человека, а в графе доходы — общая сумма их доходов.

В итоге, если сложить две графы «Количество работников», то должно получиться общее количество работников, получивших доход. А если сложить две графы «Доходы работников» — то должна получиться общая сумма дохода всех работников, т.е. 75 932, 48 руб.

Здравствуйте, все равно получается так же как и было

Количество работников

4

Сумма доходов работников

57298.8

Данные по работникам, которые получили выплаты выше МРОТ (в 2020 г. — 12130 руб.)

Количество работников

2

Сумма доходов работников

18633.68

суммы взносов остались прежними:(

Из ваших данных уже видно, что не может быть чтобы у 2-х работников в графе выплаты выше МРОТ доход был 18633,48. По всей видимости, вы неверно вносите данные. Давайте еще раз. Сколько доход всего? Сколько работников всего? Сколько работников получили доход меньше МРОТ и какой у них общий доход?

Всего у нас 6 работников которые получали выплаты в ИЮНЕ. общая сумма всех доходов составляет:75932,48

1 работник: 15550

2 работник: 16125 оклад + отпуск. 11218,68 = 27.343,68

3 работник: 12130

4 работник: 6969,60

5 работник: 6969,60

6 работник: 6969,60

Отсюда получаем что у нас только 2 сотрудника, которые получили больше МРОТ(1раб. и 2раб.) вычисляем сумму с 1 сотрудн. (15550-12130=3420) и по 2 сотруднику (27343,68-12130=15213,68)

Получается доходы свыше МРОТ составили 15213,68+3420=18633,68

Доходы которые по МРОТ(75932,48-18633,68=57298,80)

Вот так нужно заполнить:

Данные по работникам, которые получили выплаты меньше или в размере МРОТ (в 2020 г. — 12130 руб.):

Количество — 4 Доход — 33038.80 (12130+6969,60+6969,60+6969,60).

Данные по работникам, которые получили выплаты выше МРОТ (в 2020 г. — 12130 руб.)

Количество — 2 Доход 42893.68 (15550 + 27.343,68)

Ответ:

Сумма доходов работников, которые получили выплаты меньше или в размере МРОТ:

33038.8

Сумма доходов работников, которые получили выплаты выше МРОТ:

42893.68

Сумма страховых взносов на пенсионное страхование:

14469.1

Сумма страховых взносов на обязательное медицинское страхование:

3853.92

Сумма страховых взносов на обязательное социальное страхование:

1661.67

Сумма страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний:

151.86

все верно, но калькулятор все равно считает не правильно. разница 198,59 р

МАРИЯ рассчитала все верно. Итого взносов 20136,56р. Калькулятор все равно считает неверно, даже с новыми правильными данными!- 25650,99р.!!! Калькулятор считает больше на 5514,43р

Я совсем не поняла. С дохода выше МРОТ ставка меньше, а почему то сумма начисляется больше. Она как-то увеличивается за счет дохода ИП??? Но как я понимаю страховые только с заработной платы работников. ИП — платит фиксированные платежи. И если я как мне делали с ФСС проверю сумму 75932,48 * 0,2%, то у меня получилась сумма 151,86 руб. Прокоментируйте пожалуйста.

Из вашего вопроса я сейчас не уловила, что конкретно у вас начисляется больше. Прям на цифрах распишите, что у вас не получается.

Теперь все поняла!!! Большое вам спасибо 🙏🏻 все получилось : )

Добрый день. Я ИП с наемным работником 0,5 ставкой. Нужно рассчитать страх.взносы за себя и работника за пол года. Правильно ли я рассчитала?

Доход за 6 мес. —660 000руб.

З/п работника — 7500*6=45 000 руб.

За ИП ОПС — 16 224 руб.

ОМС — 4 213 руб.

Т.к. Сумма дохода превышает 300 000 руб. (660 000-300 000=360 000) уплачивается 1% — 3 600 руб.

Итого за ИП: 24 037 руб.

За работника: ОПС —22%—9900 руб.

ОМС—5,1%—2295 руб.

ОСС—2,9%—1305 руб.

Итого за работника: 13 500 руб.

Все верно?

Здравствуйте! Применяет ли пониженный тариф страховых взносов для наемных работников, если ИП нет в списке пострадавших от короновируса. ОКВЭД 01.41

Да, если ИП относится к субъектам малого и среднего бизнеса и внесен в соответствующий реестр налоговой службы.

Правильно, ли настроен калькулятор?

зп 12500

взносы по калькулятору в ПФ посчитались 5455,60

а нужно12130*22%+370*10%

и за 2 квартал

12130*22%+370*0%

Вы делаете расчет страховых взносов для МСП? Мы проверили, сделали расчет, все должно считать правильно. Сумма 5455,60 руб. у нас не получается ни при каком сценарии, там вообще максимальная сумма взносов 3775 руб. по стандартной ставке. Можете выслать скрин вашего расчета на калькуляторе? Или подробно расписать что и как вы делаете?

да МСП

кол-во работников 1 доход 12500

Данные по работникам, которые получили выплаты выше МРОТ (в 2020 г. — 12130 руб.)

кол-во работников 1 доход 12500

Сумма доходов работников, которые получили выплаты меньше или в размере МРОТ:

12500

Сумма доходов работников, которые получили выплаты выше МРОТ:

12500

Сумма страховых взносов на пенсионное страхование:

5455.6

Сумма страховых взносов на обязательное медицинское страхование:

1274.63

Сумма страховых взносов на обязательное социальное страхование:

714.27

Сумма страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний:

50

Вы не правильно указали значения в калькуляторе.

Работник получил 12500 руб. — нужно заполнять графы только, где указаны значения для доходов выше МРОТ. А так получается, работника с зарплатой выше МРОТ вы внесли в графы для расчета з/п до МРОТ и после МРОТ. Фактически сумма платежей задвоилась.

я сделала как вы советовали

но требует заполнение первой строки

Относится ли ваша организация в малому или среднему бизнесу?

Да

Данные по работникам, которые получили выплаты меньше или в размере МРОТ (в 2020 г. — 12130 руб.)

Количество работников ?

Поле обязательно для заполнения !!!!!!!!!!

Сумма доходов работников ?

Поле обязательно для заполнения !!!!!!

Данные по работникам, которые получили выплаты выше МРОТ (в 2020 г. — 12130 руб.)

Количество работников

1

Сумма доходов работников

12500

Ставка страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний

0.2

Татьяна, в полях, которые не должны заполняться, не нужно стирать нули. Если строку не нужно заполнять, нужно там оставить значение «0». Если стереть, то программа будет ругаться «поля обязательны к заполнению» и тогда ничего считать не будет. Поэтому в полях

«Данные по работникам, которые получили выплаты меньше или в размере МРОТ (в 2020 г. — 12130 руб.)» нужно ставить «0».

Я также считала сегодня на калькуляторе . Суммы выходят не верные, У меня 8 человек. Микропредприятие. 8чел на 12130=97040

Свыше мрот(общий фонд з.п. 183735.63-97040=86695.63

Сумма доходов работников, которые получили выплаты меньше или в размере МРОТ:

97040

Сумма доходов работников, которые получили выплаты выше МРОТ:

86695.63

Сумма страховых взносов на пенсионное страхование:

41663.16

Сумма страховых взносов на обязательное медицинское страхование:

9380.86

Сумма страховых взносов на обязательное социальное страхование:

5628.32

Сумма страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний:

367.47

то что получилось больше чем мы платили до льгот!!!!!!!

Мария 2, если 8 человек получили доход свыше МРОТ, то не нужно заполнять графы «Данные по работникам, которые получили выплаты меньше или в размере МРОТ (в 2020 г. — 12130 руб.)». В этих ячейках поставьте «0». Как я поняла, в данном случае пошло задвоение доходов работников.

Если планируется кофейня и почасовка у бариста составляет 110р в час,за месяц с графиком 2/2 при 10 часовом рабочем дне у него выходит 16500р. Сколько составляет в процентах и фсс и пфр от этой зарплаты? И скидать нужно только от этой почасовки или и от всех надбавок за выполнение плана и личных продаж?

оклад у сотрудника 2100р. Какой мрот применить для расчета страховых взносов с 01.04.2020г. для г.Москвы?

Находимся в уральском регионе. МРОТ при начислении з/п за апрель 2020г. применять с уральским коэффициентом?

Добрый день, да согласно Постановления КС от 07.12.2017 N 38-П. За более подробным разъяснением на форум

1. При перечислении страховых взносов с заработной платы за апрель 2020 год. МЫ — (Малый и средний бизнес) На 30 и 15 процентов печатаем двумя поручениями??? Или же их не разделяем ПО ПРОЦЕНТАМ.

2. До какого периода времени действует этот закон, до конца года??, или же пока не отменит правительcтво.

За календарный год работнику начислена зп 707000руб.

В июне выплачено пособие по временной нетрудоспособности 22000руб.

Расчитать страховые взносы (за год) во внебюджетные фонды.

(Нужно все по формулам решить,чтоб были расчеты,и что с больничным?)

Помогите с задачей Продемонстрировав способность формировать бухгалтерские проводки по начислению и перечислению страховых взносов во внебюджетные фонды, произведите расчет страховых взносов за сентябрь, если заработная плата работника составляет 50000 рублей в месяц. С января по сентябрь работнику была начислена заработная плата в размере 45000 рублей. По состоянию на 30 сентября 2013 г. сумма уплаченных за восемь предыдущих месяцев: в ПФР – 104000 руб., в ФСС РФ – 11 600 руб., в ФФОМС РФ – 20400 ру

Рассчитайте страховые взносы в фонды, производимые за Иванову М.П. 1970 г.р. Она работает пекарем на хлебобулочном комбинате с окладом 20 т.р. в месяц. Период исчисления — финансовый год.

Помогите решить задачу пожалуйста.

Рассчитать страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за квартал, производимые работника учреждения, 1980 года рождения, заработная плата которого составляет 25 000 рублей в месяц. В данный период работник находился на больничном, размер пособия по временной нетрудоспособности составляет 8 000 рублей. Размер тарифа на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний минимальный

Здравствуйте. Я открыла ИП 15 ноября 2019 года. Помогите мне рассчитать страховой взнос и медицинский

11 июля 2019г. открыла ИП но ушла в минус и закрыла 11 октября 2019г. В личном кабинете ИП начислены страховые взносы ОПС -7470 и ОМС -1740 правильно ли мне начислили, и нужно ли было сдавать отчет на эти начисления?

В «интернетах» с начала 2019 года идет информация о том, что ИП-пенсионеров в 2019 году освободят от уплаты Фиксированных СВ «за себя». Приняли этот закон или нет?

Я физическое лицо, заключившее договор гпх с другим физлицом на выполнение работ. Должна выплатить в пенсионный фонд (22%) и фонд мед.страхования (5,1%) взносы. Как их посчитать, если договор был заклчен на месяц и сумма вознаграждения составила 8 тысяч рублей

от 8000 возьмите 22 % и 5,1 %

Здравствуйте! Подскажите пожалуйста какие взносы выплачивает за работника организация если работник ушел в неоплачиваемый отпуск на 1 месяц?

Могу ли я уменьшить налог на сумму уплаченных фиксированных платежей в пенсионный и медицинский фонды и на сумму авансового платежа от суммы , превышающей 300000 р, оплаченной в 3 квартале, так как и прибыль была получена только в 3 квартале 2018 года. Спасибо.

Здравствуйте,офиц.з.п составляет 19600, налоги вычитают 11250, в месяц,говорят пенсион.и прочие налоги. Разве это правильно .Спасибо

Конечно нет. Максимум, что могут вычитать из зарплаты в виде налогов — НДФЛ. Для россиян 13%, для иностранцев — 30% (упрощенно говорю).

Все остальное (взносы в ПФР, ОМС, ФСС) работодатель должен платить «из своего кармана».

какоц бред вы тут моветуете..уже давно с иностранцев берут такой же налог 13% как и с не иностранцев,а лица работающие по патенту оплачивают его сами в фиксированной сумме независимо от дохода

Прежде чем отвечать. Проверьте свои знания. ЭТО КАСАТЕЛЬНО 30% по иностранцам…

Пример, я работодатель готов потратить на Людмилу 30 000, сколько она получит чистыми на руки?

Если вы готовы потратить всего на Людмилу 30 тыс включая все налоги, то на руки она получит чуть больше 20 тыс.

Пример: оклад 25000 рублей

на руки сотруднику 21750

ндфл за сотрудника 3250

отчисления в пфр 5500

отчисления в фсс 725

отчисления в ффомс 1275

за проф заболевания и травматизм 50

итого работодатель потратит на Людмилу 32550

Субъекты малого и среднего предпринимательства на выплаты работнику сверх МРОТ начисляют страховые взносы по пониженным тарифам: ОПС – 10%, ОМС – 5%, ВНиМ – 0% (ст. 427 НК РФ). В связи с тем, что с 1 июня 2022 года размер МРОТ увеличился на 10% и составил 15 279 руб., возникает вопрос, как считать страховые взносы. Ответ на него дала ФНС России в Письме от 06.06.2022 N БС-4-11/6888@.

Ведомство разъяснило, что в связи с тем, что расчетным периодом по страховым взносам является календарный год, в период с 1 января 2022 года до 31 декабря 2022 года в целях применения пониженных тарифов страховых взносов используется МРОТ в размере 13 890 рублей, установленный с 1 января 2022 года.

На заметку: как субъектам МСП рассчитать страховые взносы по пониженным тарифам, рассказано в Типовой ситуации: Пониженные тарифы взносов для МСП (Издательство «Главная книга», 2022) {КонсультантПлюс}.

Читайте подробнее