В процессе ведения любого рода бизнеса нередко возникает необходимость сделать денежный перевод на расчетный счет делового партнера. Осуществить данную операцию можно различными способами: через банковский терминал, в кассе финансового учреждения, с собственного р/с или с помощью пластиковой карты, а также через специальные онлайн-ресурсы. Нюансы перечисления средств также зависят от типа адресата.

Перевод на расчетный счет организации

Выполнить начисление финансовых средств на р/с юридического лица традиционным способом — через кассу банка — достаточно просто. Для этого понадобится удостоверение личности, платежная карта отправителя и реквизиты счета адресата. По времени такая процедура — далеко не самая быстрая и может занимать от пару часов до нескольких рабочих дней. Пополнить свой или чужой счет наличными также можно в приемных пунктах платежных систем типа Юнистрим и Контакт, если не смущает комиссионная плата за услугу.

Перевод с карты на расчетный счет организации выполняется более оперативно. Он осуществляется в течение одного дня. Алгоритм действий следующий:

- карта вставляется в терминал, выполняется авторизация;

- совершается переход в меню «Перевод денежных средств»;

- выбирается пункт «Перечисление на расчетный счет»;

- заполняются поля появившейся формы;

- переводится нужная сумма с учетом комиссионных.

По завершении операции необходимо сохранить подтверждающий чек. Через терминал может быть выполнено перечисление наличных.

Еще более удобным и эргономичным способом является перевод через Интернет или приложение мобильного банкинга. Деньги приходят за несколько часов максимум, саму операцию можно выполнить в любое время и месте, где имеется доступ к Сети. В Личном кабинете выбирается тип адресата (организация), вводятся его данные: номер счета, ИНН, БИК и сумма списания с карты отправителя. В данном случае квитанция будет оформлена в электронной форме. Если предполагаются последующие перечисления этому получателю, есть смысл сформировать и сохранить шаблон платежа.

Перевод с карты на расчетный счет ИП

Аналогичными способами осуществляется зачисление финансовых средств на р/с физического лица, каким выступает ИП. Быстрее всего выполняется перевод с карты на расчетный счет через интернет-банк и мобильное приложение. Для перечисления денег можно использовать свой р/с и привязанный к нему корпоративный «пластик». Индивидуальный предприниматель имеет право сделать перевод и на собственный расчетный счет, но непременно с пометкой «Личные средства» или подобной. Иначе поступление будет рассмотрено ФНС как доход.

Онлайн-ресурсы при переводе денег на расчетный счет организации

В настоящее время практически каждая серьезная кредитная организация предоставляет программное обеспечение для безопасных онлайн-переводов. Такое ПО работает в интернет-браузерах и адаптировано для мобильных гаджетов. Для максимальной эффективности и защиты данных имеет смысл использовать сервис той банковской организации, которая обслуживает ваш расчетный счет и карты.

Что нужно учитывать при пополнении счета

В первую очередь следует позаботиться о корректности формулировок назначения платежей. От этого зависит, попадет или нет операция под налогообложение. При зачислении денег на личные нужды должна присутствовать соответствующая пометка. В свою очередь, переводы с карты на чужой расчетный счет требуют указания цели платежа. Также имеет смысл заранее поинтересоваться, при каком варианте перечисления будут минимальные комиссионные.

12.05.2021

Преимущества перевода с бизнес-карт

24/7

Круглосуточно, без ограничений по времени

операционного дня

Удобно

Заполните 3 поля для отправки перевода

Быстро

Мгновенное зачисление денежных средств на карту

получателя

24/7

Круглосуточно, без ограничений по времени

операционного дня

Удобно

Заполните 3 поля для отправки перевода

Быстро

Мгновенное зачисление денежных средств на карту

получателя

Какие переводы можно осуществить с бизнес-карты Открытия?

- Внутри одной компании

- На карты юридических лиц внутри банка «Открытие»

- На карты физических лиц внутри банка «Открытие» и в другие банки

С каких карт можно совершить переводы?

Вы можете переводить денежные средства как с виртуальной бизнес-карты, так и с карты на физическом носителе (или пластиковой карты) Подробнее о картах.

Как совершить перевод?

Комиссия за переводы с бизнес-карты

При оформлении перевода мы покажем вам сумму комиссии до его подписания.

Комиссия рассчитывается общая для банкоматов (снятие денежных средств) и переводов

с бизнес-карты, с учетом установленных пороговых сумм.

Например, вы сняли через банкомат 50 000 ₽

и перевели 70 000 ₽.

За данные операции будут списаны 2 комиссии в размере:

- 495 ₽ за снятие наличных;

- 893 ₽ за перевод с карты на карту (495 ₽ за 50 000 ₽

по ставке 0,99%

и 398 ₽ за 20 000 ₽ по ставке 1,99% (свыше 100 000 ₽))

Общая сумма комиссии за 2 операции составит 1388 ₽.

* Банк, выпустивший карту получателя, может взимать дополнительную

комиссию при зачислении перевода на карту получателя.

Комиссия за переводы внутри одной компании не взимается. Подробнее

о суммах комиссии за переводы вы можете посмотреть тут

Как рассчитывается лимит на совершение перевода с бизнес-карты

Открытия?

Лимит рассчитывается по специальному карточному счету (СКС).

Включает в себя карточные переводы и операции по снятию наличных

в банкомате по всем картам, привязанным к одному карточному счету.

Например, за один день вы можете совершить следующие

операции:

- Снять наличные в банкомате на сумму 100 000 ₽;

- Перевести на карту физического лица на сумму 200 000 ₽.

Или за один день вы можете совершить следующие операции:

- Перевести на карту физического лица на сумму 300 000 ₽;

- В этом случае снятие в банкомате будет не доступно, т.к. будет исчерпан лимит

на расходные операции.

Или в месяц вы можете совершить следующие операции:

- Или в месяц вы можете совершить следующие операции:

- Перевести на карты физических лиц 1 800 000 ₽.

Обращаем внимание, что если вы установили пользовательские лимиты, то они тоже

учитываются при совершении перевода. Подробнее о лимитах.

Кто может инициировать перевод с бизнес-карты «Открытие»?

С бизнес-карты может инициировать только ответственное лицо (подписант) в мобильном приложении и интернет-банке Бизнес-портал.

Открыть счёт для бизнеса

Отправьте заявку

Это займет пару минут — просто заполните анкету ниже

Получите консультацию

Менеджер позвонит сам, а вы выберете место и время встречи

Подпишите документы

И начните пользоваться вашим счетом

Бесплатно с мобильного (Билайн, Мегафон, МТС, TELE2)

Бесплатный звонок по России

Для Москвы и звонков из-за границы

© 2014-2023, ПАО Банк «ФК Открытие».Генеральная лицензия Банка России № 2209 от 24.11.2014.115114, г. Москва, ул. Летниковская, д. 2, стр. 4.

Банк «Открытие» — зарегистрированный товарный знак ПАО Банк «Финансовая Корпорация Открытие».

На какие карты можно переводить деньги с бизнес-карт?

Переводить деньги можно на карты, выпущенные Сбербанком (бизнес-карты и карты физических лиц), и на карты других банков-эмитентов

С каких карт можно переводить деньги на бизнес-карты?

С дебетовых карт Сбербанка — бизнес-карт и карт физических лиц.

Как сделать перевод?

Чтобы совершить перевод с бизнес-карты в мобильном приложении СберБизнес, зайдите в раздел «Создание» → «С карты на карту», выберите карту (если у вас их несколько) для совершения операции перевода, введите номер карты получателя перевода, сумму и назначение платежа, и нажмите кнопку «Перевести». Ознакомьтесь с условиями перевода и комиссией и подтвердите операцию перевода одноразовым паролем, направленным на телефон держателя карты.

В течение какого срока получатель увидит средства перевода на своей карте?

Все операции осуществляются в режиме онлайн. Если карты отправителя и получателя выпущены в одном территориальном банке Сбербанка — отражение операции на расчетном счете происходит в режиме онлайн, но не позднее рабочего дня, следующего за днем ее совершения. Если в разных территориальных банках — операция отразится не позднее второго рабочего дня, следующего за днем ее совершения.

Какая комиссия взимается при осуществлении перевода с бизнес-карты?

При переводе с бизнес-карты на карты Сбера взимается комиссия 1,5% от суммы перевода, минимум 50 ₽. При переводе на карты других банков-эмитентов — 1,5% от суммы, не менее 75 ₽.

При совершении перевода поступают СМС?

СМС о переводе на бизнес-карту поступит держателю, если у него подключена услуга «SMS-информирование». СМС о переводе на карту физического лица с номера 900 — если подключен «Мобильный банк».

Я перевел на карту, чтобы погасить задолженность, а бухгалтерия не может ни найти деньги, ни закрыть мою задолженность.

Увеличение остатка на бизнес-карте происходит раньше, чем данная операция будет отражена по расчётному счету, к которому данная карта выпущена. Зачисление денежных средств на расчетный счет осуществляется не позднее рабочего дня, следующего за днем поступления реестра по совершенным операциям в банк. По факту обработки транзакции она будет отражена в выписке по счету.

Как получить подтверждение совершения перевода?

В веб-версии СберБанк Онлайн и мобильном приложении СберБизнес можно распечатать чек о совершенном переводе. Кроме того, подтверждением факта совершения перевода денежных средств считается отражение операции в выписке по расчетному счету.

Могу ли я установить лимиты для своих сотрудников по переводам?

Да, установка/изменение/деактивация лимитов на переводы доступна в личном кабинете СберБизнеса, как в мобильном приложении, так и в веб-версии.

Можно ли сделать перевод на бизнес-карту с карты физлица по номеру 900?

В настоящее время перевод с номера 900 на бизнес-карту недоступен. Перевести деньги с карты физического лица на бизнес-карту можно в веб-версии СберБанк Онлайн.

— Как быстро придут деньги?

Переводы совершаются мгновенно без оформления платежного поручения.

— Когда операция отразится на расчетном счете?

Если ваша бизнес-карта и карта получателя (как юридического, так и физического лица) были выпущены в одном территориальном банке Сбера, то это происходит в онлайн-режиме не позже следующего рабочего дня после того, как вы совершили операцию.

Если карты были выпущены в разных территориальных банках Сбера, то операция отразится на расчетном счете не позже второго рабочего дня после дня совершения операции. При переводе на карту стороннего банка – операция отразится в течение трех рабочих дней.

При переводе с бизнес-карты на другую бизнес-карту Сбера операция отразится на расчетном счете не позже следующего рабочего дня после того дня, когда вы совершили операцию. При переводе с бизнес-карты на карту физического лица Сбера операция отразится на счете на следующий день.

При переводе с бизнес-карты Сбера в другой банк операция отразится на расчетном счете в течение трех рабочих дней.

— Как отправителю узнать, что деньги переведены?

Отправителю, если он владелец бизнес-карты, придет СМС, если у него подключена услуга «СМС-информирование». Также он сможет увидеть поступление средств в выписке в интернет-банке СберБизнес.

— Как получатель поймет, что деньги переведены?

Получатель получит СМС-сообщение о поступлении средств. Операции по переводу отражаются в выписке по карте, ИП или юрлицо увидит их в СберБизнесе, физлицо — в СберБанк Онлайн.

— Как подтвердить перевод?

Вы можете распечатать чек о проведенной операции в интернет-банке СберБизнес. Если перевод был совершен с карты физического лица на бизнес-карту, то распечатать чек из СберБанк Онлайн. Также подтверждением перевода служит выписка по расчетному счету.

Что такое бизнес карта Сбербанка?

Как оформить бизнес карту для ИП?

Возможности бизнес карты Сбербанк

Как перевести деньги с бизнес карты?

Снятие наличных с бизнес карты Сбербанка

Тарифы и условия обслуживания

Кэшбэк бизнес карты Сбербанк

Установка лимита для корпоративной карты

Расскажем, какие шаги нужно сделать, чтобы стать обладателем корпоративной карты, предоставляющей максимум преимуществ владельцу бизнеса и его сотрудникам.

Что такое бизнес карта Сбербанка?

Корпоративная бизнес карта вне зависимости от того, какие средства на ней находятся — собственные держателя или заемные в банке, позволяет прежде всего:

- иметь постоянно доступ к деньгам;

- производить безналичные расчеты без взимания комиссий;

- оплачивать командировочные, хозяйственные и представительские расходы;

- расплачиваться с поставщиками;

- осуществлять контроль операций и формировать отчетность с использованием дистанционных каналов;

- зарабатывать на покупках.

Получив корпоративную карту от Сбербанка можно не зависеть от режима работы кредитных учреждений и собственной бухгалтерии. Приобретать товары можно в стационарных торговых точках и интернет-магазинах по всему миру в любой валюте.

Сбербанк предлагает бизнес карту дебетовую и кредитную разных форматов. Особенности (плюсы и минусы) расчетных продуктов отражены в таблице:

|

Условия |

Дебетовая бизнес-карта |

Кредитная бизнес-карта |

Премиальная Visa Platinum Business |

Премиальная Mastercard Preferred |

Моментальная бизнес-карта |

Цифровая бизнес-карта |

|

Доступ к деньгам на расчетном счете |

В режиме 24/7 |

|||||

|

Стоимость ежегодного обслуживания (руб.) |

2500 |

2500 |

7000 |

7000 |

0 |

1000 |

|

Лимит бизнес-карт |

Без ограничения |

Максимум 5 карт к одному счету |

Не более 2 карт к одному счету: Visa и Mastercard |

|||

|

Лимит выдачи наличных (сутки) |

170000 рублей |

500000 рублей |

50000 рублей |

Не предусмотрено |

||

|

3000 долл. США |

||||||

|

2600 евро |

||||||

|

Лимит выдачи (месяц) |

5000000 рублей |

15000000 рублей |

500000 рублей |

|||

|

Комиссия за выдачу наличных в пределах лимита |

0 |

7 процентов от суммы снятия, минимум 300 рублей |

0 |

0 |

0 |

|

|

Лимит на внесение наличных |

Без ограничений |

|||||

|

Мобильный банк в месяц |

60 рублей |

60 рублей |

Бесплатно |

Бесплатно |

60 рублей |

60 рублей |

|

Возможность оплаты покупок в интернете |

Для оплаты в интернете потребуется: • ввести номер карты, срок действия, код безопасности; • подключить мобильный СМС-банк от Сбербанка |

|||||

|

Дополнительные привилегии |

Минимальные расходы |

Кредитный лимит до 1000000 рублей |

Бесплатное посещение бизнес-зала. Плата за посещение гостя списывается со счета бизнес-карты |

Мгновенный выпуск и бесплатное обслуживание |

Карта без пластика с полноценным функционалом |

Как оформить бизнес карту для ИП?

Руководитель или официально уполномоченное лицо может выбрать способ подачи заявки на выпуск бизнес-карты Сбербанка:

- обратиться к менеджеру в отделение банка, с которым заключен договор расчетно-кассового обслуживания;

- заполнить форму заявки, находящуюся в свободном доступе на официальном сайте sberbank.ru;

- оформить карту через дистанционный автоматизированный сервис “Сбербанк Бизнес Онлайн”.

В заявке требуется указать минимальное количество данных:

- фамилию и имя контактного лица;

- адрес местонахождения организации;

- номер телефона для связи;

- официальное название компании;

- индивидуальный номер налогоплательщика.

Обязательно нужно познакомиться с условиями на передачу персональных данных и предоставить согласие. В любой момент согласие может быть отозвано путем отправки письменного уведомления.

Чтобы получить кредитную бизнес карту индивидуальному предпринимателю, необходимо соответствовать определенным требованиям:

- Осуществлять предпринимательскую деятельность в течение не менее, чем 12-месячного срока.

- Получать за календарный год от реализованных товаров и услуг сумму не более 400 миллионов рублей.

- Не иметь на момент подачи заявки на оформление ограничений со стороны налоговой инспекции.

Как пользоваться картой?

После того, как карта будет получена в отделении банка лично руководителем по паспорту или бухгалтером, которому выдана нотариально заверенная доверенность. Требуется:

- Пополнить баланс карты.

- Произвести активацию пластика:

- через сотрудника банка;

- путем выполнения запроса на операцию в автоматизированном терминале.

Но можно подождать сутки, чтобы карта для ведения бизнеса была активирована автоматически.

По большому счету, использование бизнес-карты не многим отличается от привычной процедуры обращения с платежными картами:

- Управление деньгами и операциями через сервис интернет-банкинга “Сбербанк Бизнес Онлайн” осуществляется уполномоченными лицами посредством ввода логина и пароля. Документальным подтверждением расходов считаются:

- чек, выданный кассиром или терминалом;

- накладная на приобретенные товарно-материальные ценности.

- Снять деньги в пределах установленного лимита можно, как и с любой другой карты Сбербанка, в:

- кассе отделения при предъявлении паспорта;

- банкомате при наличии карты и вводе PIN-кода.

Стоит учитывать, что при обналичивании денег с карты, будет взиматься комиссионный сбор. Но процент будет существенно ниже, чем при использовании чековой книжки, позволяющей снимать требуемую сумму со счета.

- Пополнение баланса:

- наличными может производиться через банкомат или кассу Сбербанка. Никаких ограничений по суммам пополнения не существует;

- безналичным переводом с расчетного счета компании через личный кабинет “Сбербанк Бизнес Онлайн”.

Важно понимать, что в системе дистанционного сервиса для юридических лиц и предпринимателей перевести деньги только по номеру карты или мобильного телефона не получится — все поля платежного поручения потребуется заполнить и подписать электронной подписью.

Возможности бизнес карты Сбербанк

Корпоративная карта, эмитированная Сбербанком, действительно удобный платежный инструмент:

- Пользоваться ее ресурсом вправе руководитель и сотрудники в любое время, вне зависимости от собственного местонахождения в момент оплаты.

- Оплата будет производиться без необходимости обращения в бухгалтерию.

- Предоставляется возможность регулировать траты, путем установки необходимых лимитов.

- Использовать бизнес-карту можно для оплаты любых расходов начиная с приобретения канцелярских товаров и оплаты командировочных расходов, заканчивая покупкой дорогостоящего оборудования и организацией официальных приемов.

- Пользоваться картой за границей, производя оплату и снимая наличные.

- Производить бесконтактную оплату с мобильного телефона даже при отсутствии физического носителя, используя мобильное приложение или сервисы электронных платежей Pay.

Использование бизнес-карты делает бухгалтерский учет более прозрачным, предотвращает возможность лишнего расхода против запланированного, исключает постоянный контроль за целевым использованием денег. Рассчитываясь с контрагентами с помощью бизнес-карты, не нужно оплачивать услуги банку, так как это происходит при безналичных расчетах.

Бизнес-карта дает возможность совершать покупки, бронировать гостиницы, оплачивать заказы в ресторанах, не нуждаясь в наличных деньгах. Можно даже обходится без самого носителя, а производить оплату с мобильного телефона.

При заграничных командировках не нужно будет тратить время на поиск обменника, так как деньги на карте будут автоматически конвертироваться по выгодному курсу в валюту страны местонахождения.

Сбербанк предлагает широкий выбор бизнес-продуктов от экономичного с бесплатным обслуживанием до премиального с максимально привлекательными условиями.

Как перевести деньги с бизнес карты?

Осуществить перевод денег в рамках перераспределения лимита средств, с баланса одной бизнес-карты на баланс другой бизнес-карты принадлежащих одному предприятию, через интернет-банкинг просто:

- Заходите в личный кабинет системы “Клиент Банк юридических лиц”.

- Переводите деньги с дебетового счета на расчетный.

- Пополняете баланс бизнес-карты с расчетного счета.

Возможно перевести деньги, выделенные на хозяйственные расходы, обратно с корпоративной карты на расчетный счет.

Недоступны операции перевода с бизнес-карты:

- на личную карту руководителя или любого сотрудника;

- на бизнес-карту другой компании.

ИП вправе совершать бесплатно переводы денег на счета, принадлежащие физическим лицам, в размере не превышающим 150000 рублей в месяц. С юридического лица за подобную операцию взимается комиссия в размере 0,5 процента.

Снятие наличных с бизнес карты Сбербанка

Выдача наличных денег, снятых со счетов организации по бизнес-карте, может осуществляться в кассе Сбербанка, а также через банкомат или терминал. В пределах 170 тысяч рублей/3 тысяч американских долларов/2,6 тысячи евро в сутки и 5 миллионов ежемесячно с карт:

- дебетовых — бесплатно;

- кредитных — со взиманием платы за обслуживание в размере 7 процентов, минимум 300 рублей.

Если за пределами РФ возникнет необходимость экстренно снять наличные деньги при потере или поломке корпоративной карты, то действовать необходимо следующим образом:

- обратиться в Сбербанк по телефонной и факсовой связи;

- получить деньги;

- заплатить комиссию в размере 6000 рублей.

Экстренная выдача наличных средств международной платежной системы возможна при балансе не менее 5000 американских долларов.

Тарифы и условия обслуживания

Начнем с того, что Сбербанк открывает и ведет бизнес-счет кредитной бизнес-карты бесплатно. Для активации карты в валюте РФ нет необходимости вносить первоначальный взнос. Предусмотрен взнос в размере 100 долларов США/100 евро только по картам в иностранной валюте.

Годовое обслуживание составляет 2500 рублей. Плату допускается внести единовременным авансовым платежом или ежемесячно вносить по 250 рублей.

Предприятие может открывать неограниченное количество бизнес-карт, способствующих эффективной хозяйственно-финансовой деятельности.

Тарифы на услуги СМС-информирования по каждой бизнес-карте не превышают 60 рублей.

Кэшбэк бизнес карты Сбербанк

Держатели карт получают значительные привилегии:

- Подключение к программе “Бизнес-кешбэк” позволяет при использовании карты в привычном режиме получать бонусные баллы в размере:

- 0,5 процента на карты, ресурсом которых являются деньги предприятия;

- 1 процент на карты, ресурсом которых являются заемные в банке деньги.

При достижении 3000 баллов обменивать их аналогичное количество российских рублей.

- Присоединение к программе для профессиональных клиентов “Лента ПРО” позволяет:

- экономить до 9 процентов на закупках;

- обслуживаться оперативно на специальных кассах;

- получать дополнительные скидки.

- Получение дополнительных 10 процентов от суммы за пополнение баланса рекламного кабинета в социальной сети ВКонтакте с помощью карт Мастеркард-бизнес.

- Экономию на покупке топлива при использовании сервиса Яндекс. Навигатор.

- Участие в проекте от Gett предполагают скидку в 20 процентов на поездки в такси.

- Дополнительные скидки и специальные предложения от платежных систем Mastercard и Visa.

- Выгодные предложения в магазинах Duty Free н территории Международного аэропорта Шереметьево.

Установка лимита для корпоративной карты

Индивидуальный предприниматель или руководитель организации могут установить ограничения в суммах использования по каждой отдельной карте, основываясь на принципах необходимости и рациональности. Управлять ограничениями можно самостоятельно через сервис дистанционного обслуживания или подав заявку на изменение лимитов в отделение банка.

Установить или изменить расходные лимиты по корпоративной карте в онлайн-банкинге можно в любое удобное время. Требуется заполнить электронное заявление на изменение лимитов по конкретной карте, номер и имя держателя, которой следует указать в заявлении.

Уполномоченный представитель организации — клиента Сбербанка должен, учитывая максимальный размер ограничения, установленный Сбербанком, установить собственный лимит, связанный с:

- Получением наличных денег по карте:

- в месяц;

- в сутки.

- Совершением безналичных операций в торговых и сервисных сетях, по безналичным переводам:

- в месяц;

- в сутки.

- Общим лимитом на совершение любых операций по корпоративной карте ежемесячно.

Если руководитель организации не установит значение лимита, то держатель карты будет вправе использовать максимальные лимиты по бизнес карте:

- снимать с карты ежемесячно до 5 миллионов рублей;

- снимать с карты ежесуточно до 170 тысяч рублей.

Неоспоримо, что такой продукт, как бизнес карты — удобный, эффективный и выгодный расчетный инструмент, позволяющий получать высококлассный сервис, упростить расходы, экономить за счет специальных предложений. Важно не забывать устанавливать своевременно ограничения и блокировать карты уволенных сотрудников.

Законодательство не запрещает ИП пополнять свой расчётный счёт в банке любым доступным способом, а чтобы ФНС не посчитала эти деньги доходом, правильно указывайте назначение платежа. В случае с ООО всё сложнее — на р/с организаций тоже разрешено вносить средства, но без уплаты налога это можно сделать только четырьмя способами.

Как положить деньги на расчётный счёт ИП или ООО — 5 способов

Необходимость пополнить расчётный счёт периодически возникает при ведении бизнеса любого типа. Предприниматели и организации могут пополнять расчётный счёт личными средствами или вносить выручку. Сделать это можно наличным и безналичным платежом. ИП как физлицо вправе класть деньги на р/с практически без ограничений и любым способом. В случае с ООО внесение наличных в кассах любой организации, через банкоматы или переводы в режиме онлайн должны иметь обоснование (если поступает не выручка).

С личной карты физического лица

Перед тем как перевести деньги на расчётный счёт с личного банковского счёта, в том числе карточного, принадлежащего физлицу (ИП) или ООО, важно уточнить размеры комиссий и условия обслуживания клиентов. Обычно, если перевод совершается внутри одного банка, операция бесплатна.

Пополнить баланс счёта можно в личном кабинете или через приложение банка, в который клиент обращался для открытия расчётного счёта. Например, в «Сбербанк Бизнес Онлайн» операция доступна в разделе «Платежи и переводы».

В форме укажите:

- номер карты;

- наименование ИП;

- номер счёта и ИНН;

- БИК банковской организации.

Также нужно указать назначение платежа в свободной форме (в графе «Комментарий»).

Важно! Если и личный счёт, и расчётный открыты в одном банке, безналичный перевод занимает несколько секунд. Если в разных — до 3 рабочих дней.

Через банкомат

Взнос наличных возможен и через банкоматы. Если у ИП есть платёжная карта, привязанная к расчётному счёту, можно просто вставить её в банкомат, и через опцию «Пополнение» внести наличные.

Нюансы финансовой операции:

- за пополнение счетов через устройства самообслуживания банк удерживает комиссию около 0,1−0,5% от суммы;

- может удерживаться дополнительная комиссия, если банкомат принадлежит не тому банку, где открыта собственная карта и р/с;

- иногда требуются логин и пароль — некоторые банки выдают их для пополнения счетов с помощью банкоматов.

Нужно учитывать назначение платежа — это должно быть именно пополнение личными средствами. Например, для клиентов Сбербанка работает опция «Самоинкассация», но она подразумевает, что сдаётся выручка, поэтому личные средства так вносить не надо.

В отделении банка

Перед тем как перевести на расчётный счёт любую сумму, нужно посетить любое отделение с паспортом и знать реквизиты счёта:

- обратитесь к оператору;

- он проверит паспорт, самостоятельно заполнит реквизиты, сформирует квитанцию;

- кассир примет деньги.

Важно! Если будете использовать вариант пополнения в кассе стороннего банка, с суммы удержат комиссию. Кроме того, средства поступят на р/с в срок до 3 дней.

С помощью платёжных систем

Пополнение с помощью платёжной системы аналогично тому, как можно внести деньги на счёт в кассе банка. Самые популярные — «Юнистрим» и Contact.

Для внесения денежных средств владельцам расчётного счёта нужно:

- обратиться в офис платёжной системы;

- предъявить паспорт;

- продиктовать реквизиты;

- указать сумму и внести наличные.

Если есть корпоративная банковская карта, привязанная к р/с, перевод доступен с сайта платёжной системы в режиме онлайн.

Важно! Во всех случаях платёжная система удержит комиссию.

У партнёра банка

Если у обслуживающего банка есть партнёры, пользоваться их банкоматами и кассами для пополнения расчётных счетов можно с минимальной комиссией или вовсе без неё. Пример — Тинькофф. Он не имеет физических отделений, но его клиенты могут пополнять у партнёров — в Почта Банке, банке Открытие и МКБ — и платить комиссию от 0,15%. Среди партнёров — салоны связи «Билайн» и «МТС», но комиссия здесь высокая — около 2%. Без комиссии внести деньги можно только в собственных банкоматах Тинькофф.

Чтобы правильно пополнить расчётный счёт ИП через партнёров, нужно:

- уточнить в обслуживающем банке, с какими партнёрами он сотрудничает;

- обратиться в кассу с паспортом;

- при себе иметь номер корпоративной карты или номер счёта;

- выбрать назначение платежа «Внесение собственных средств».

При пополнении счёта через партнёрские устройства самообслуживания (платёжные терминалы и банкоматы) паспорт не нужен, но потребуется указать номер корпоративной карты или счёта.

Что нужно для пополнения

При внесении ИП собственных средств через банкомат любого, в том числе стороннего банка нужно иметь при себе:

- реквизиты счёта;

- необходимую сумму.

При обращении в отделение любого банка, офис платёжной системы нужно:

- указать реквизиты;

- предъявить паспорт;

- внести деньги.

ООО для внесения средств понадобятся:

- наименование и ИНН юрлица;

- номер р/с;

- название банка-получателя;

- БИК, корсчёт банка;

Важно! Банку не нужно предъявлять документы, подтверждающие основание платежа, — договоры займа, дарения.

Вносить деньги на р/с может и третье лицо. Но такая операция у индивидуальных предпринимателей и юрлиц расценивается как оплата услуг и товаров, а сумма подлежит налогообложению. Чтобы избежать этого, третье лицо может пополнять баланс банковского счёта по доверенности. Её делают у нотариуса или в обслуживающем банке при подключении к банковской услуге РКО. Обычно она выписывается на одного из сотрудников ИП, он оставляет свою подпись в карточке.

Если доверенное лицо ИП вносит деньги через банкомат, терминал или в режиме онлайн, достаточно знать реквизиты. Если обращается в кассу по доверенности, то дополнительно предъявляет паспорт.

Как правильно пополнить счёт ИП

Любое поступление на расчётный счёт видит ФНС и может рассматривать его как:

- пополнение собственными средствами — сумма не становится базой для налогообложения, ИП не нужно платить налог;

- внесение выручки — такие поступления денежных средств по закону облагаются налогом.

Важно! Чтобы при поступлении личных денег на счёт ИП не было основания для уплаты налога, в назначении перевода обязательно указывать «Пополнение расчётного счёта».

Перевести с карты на расчётный счёт ИП нужно так, чтобы у ФНС не возникало вопросов. Важно экономически обосновать пополнение предпринимательского счёта своими деньгами. Например, с помощью договора аренды предприниматель может подтвердить легальность внесения личных средств — он кладёт их на р/с, чтобы заплатить арендодателю.

Как пополнить расчётный счёт ООО собственными средствами и не платить налог

Положить деньги на расчётный счёт ООО разрешено в своём и стороннем банке. Если это не зачисление выручки, процедура немного сложнее, чем в случае с предпринимателями — учредитель не может просто обратиться в банк и внести средства наличными или с карты. Для этого должны быть основания.

Пополнить оборотные средства

Пополнение оборотных средств возможно без уплаты налогов. Процедура внесения денег:

- основанием выступает решение учредителя или собрания;

- если учредителей в компании несколько, средства должны вноситься в сумме, пропорциональной их долям;

- вклад в имущество компании не меняет размер долей участников и уставного капитала, не требует редакции устава.

Если в компании один учредитель, он вносит личные средства на расчётный счёт на основании письменного распоряжения. Протокол собрания учредителей должен быть принят минимум 2/3 голосов и заверен нотариально.

Если в уставе нет пункта о том, что можно увеличить уставной капитал за счёт средств участников ООО, пополнить расчётный счёт этим способом не получится. Этот пункт можно внести, изменив редакцию устава — провести собрание, собрать документы, заплатить госпошлину, зарегистрировать в налоговой. Но проще и быстрее оформить заём или договор дарения.

Предоставить займ

Для ИП есть ограничение по оформлению займов — сам себе предприниматель не может одолжить денег, а у учредителя юрлица такое право есть. Налоги в этом случае не начисляются — ни на компанию, ни на учредителя как на физлицо.

Займы бывают двух видов:

- Беспроцентный. Учредитель вносит деньги на расчётный счёт юрлица по договору беспроцентного займа — бессрочно или на конкретный срок. Договор заключается на основании личного решения учредителя или собрания. Деньги возвращаются в установленный срок или договор продлевается.

- Под проценты. Процедура заключения договора та же, но в документе указывают процентную ставку (если не указывают её размер, начисляют по ключевой). Также не облагается налогом, но если заём выдавался учредителем-физлицом или вообще любым физлицом, при выплате процентов начисляется НДФЛ.

Важно! Выдавать заём юрлицу может не только учредитель, но и любой сотрудник, директор, сторонняя организация. Это самый простой способ внесения денег на р/с ООО без налогообложения, но с возвратом долга.

Кстати, если учредитель или тот, кто вносит деньги на счёт, простит долг, эта сумма будет считаться доходом и с неё придётся заплатить налог.

Оформить договор дарения

Перевести денежные средства в качестве подарка юрлицу вправе другая организация или физлицо. Обязательно оформление договора дарения, чтобы платеж не посчитали выручкой.

Важно! Если учредители пополняют расчетный счёт этим способом, но сами находятся в статусе юрлица, другому юрлицу они не могут подарить больше 3 000 руб.

Без лимитов и налогообложения учредитель может подарить деньги юрлицу, только если сам находится в статусе физлица, а его доля в уставном капитале не превышает 50%.

Увеличить уставный капитал

Этот вариант внесения денег используют редко, так как пополнить расчётный счёт ООО наличными или безналичным банковским переводом, указав в качестве причины увеличение уставного капитала, можно только после:

- проведения собрания;

- изменения текста устава;

- регистрации в ФНС;

- оплаты госпошлины.

Важно! Процедура займёт до 10−14 дней.

При увеличении уставного капитала пополнить расчётный счёт ООО можно без уплаты налогов. Компания свободно распоряжается деньгами — оплачивает коммунальные услуги, аренду, покупает сырьё и др.

Способ неудобен, если, например, нужно срочно пополнить счёт для оплаты аренды, покупки товаров или перечисления денег поставщикам. Обычно увеличение уставного капитала используют перед участием в тендере или при подаче заявки на крупный банковский кредит.

Налогооблагаемые внесения средств

В некоторых случаях при пополнении расчётного счёта начисляется налог:

- Оплата товаров, услуг, работ (в том числе в форме авансового платежа) на счёт ООО/ИП. Например, учредитель может стать клиентом и перевести деньги на расчётный счёт организации за купленные товары или оказанные услуги. В этом случае он пополняет р/с своими средствами и переводит их по договору — по факту или в счёт будущих поставок. Договор обязателен — он подтверждает сумму денежного перевода и причину пополнения расчётного счёта. Учредителям в статусе физлица нужно выдавать чек, ИП и юрлицам — товарную накладную или счёт-фактуру. С внесённой суммы придётся платить налог.

- Пополнение расчётного счёта ООО по договору дарения, если доля дарителя (учредителя) в уставном капитале более 50%. Эта сумма становится внереализационным доходом и увеличивает налогооблагаемую базу — придётся платить налог.

У индивидуальных предпринимателей налогом облагается любой доход от продажи товаров и услуг и внереализационный. Личные денежные средства ИП, которые он вносит на свой счёт любым способом, к нему не относятся, поэтому налог платить не нужно. Именно для этого важно указывать назначение платежа как внесение собственных средств, чтобы ФНС не посчитала такое пополнение сокрытием выручки. Если в ходе проверки ИП не докажет, что средства личные, а не получены от коммерческой деятельности, налог будет доначислен, а с ним и штрафы.

Популярные вопросы

Кто может пополнить счёт ИП?

Счета ИП в банках могут пополнять любые физлица. Предприниматели вносят собственные деньги без ограничений, а третьим лицам, в том числе сотрудникам, при зачислении денежных средств нужна доверенность или, например, договор займа, чтобы налоговая служба не расценила внесённую сумму как доход.

Можно ли перевести деньги с ООО на ИП?

Организация может перевести деньги на расчётный счёт ИП. Если это связано с оплатой товаров и услуг, удерживается налог. Если платёж проходит как заём, налог не начисляется, но у ИП возникает необходимость уплаты НДФЛ. Другие законные способы — зарплата, оплата представительских расходов, дивиденды, подотчёт.

Как перевести с расчётного счёта на карту?

Личные и коммерческие средства ИП законодательно не разделены, поэтому он может пополнять счёт и выводить с него средства без ограничений после списания обязательных платежей и использовать их на любые финансовые цели. На карты третьих лиц лучше не выводить, поскольку налоговая может выставить предпринимателю штраф, а получателю начислить НДФЛ. Юрлица могут делать переводы с расчётного счёта на карту физлица, если выплачивают сотрудникам зарплату, дивиденды акционерам, выдают займы или деньги подотчёт, платят за товары и услуги.

Рекомендуемые тарифы РКО

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 500 000 ₽

с комиссией 0,25%

Переводы физ.лицам

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 300 000 ₽

без комиссии

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Переводы физ.лицам

до 1 500 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

Подать заявку

Переводы физ.лицам

от 100 000 ₽

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Корпоративные карты — это аналог наличных денег под отчет и чековой книжки, только без документов и кассы.

Из этой статьи вы узнаете:

- Как выдать деньги с расчетного счета на корпоративные нужды

- Что такое корпоративная карта организации и как она работает

- Как открыть корпоративную карту и куда об этом сообщить

- Как пользоваться корпоративной картой

- Что можно и что нельзя оплачивать корпоративной картой

- Как пополнить корпоративную карту

- Как вернуть деньги с корпоративной карты обратно на расчетный счет

- Как отчитаться в бухгалтерии за покупки и снятие наличных

- Что будет, если не подать отчет о расходах по карте

- Плюсы и минусы: корпоративная карта против налички под отчет и чековой книжки

Как выдать работнику деньги с расчетного счета на корпоративные нужды

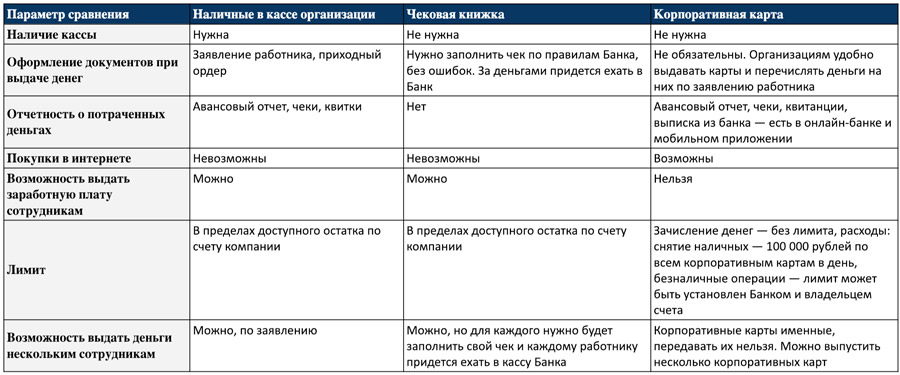

Существует три способа выдачи денег с расчетного счета:

- Выдача наличных из кассы организации под отчет;

- Чековая книжка — деньги выдаются с расчетного счета компании в кассе банка;

- Корпоративная банковская карта.

Деньги под отчет используются для нужд компании, которые по каким-либо причинам неудобно оплатить по безналу: покупка офисной канцелярии, картриджей для принтера, бензина, билетов в театр для партнеров компании, командировочные расходы и т. д.

Чтобы выдавать наличные под отчет, в организации должны быть касса и кассир.

Деньги выдают конкретному сотруднику на определенные нужды. Для этого сотрудник пишет заявление, бухгалтер выдает расходный ордер и запрашивает деньги в кассе организации.

Когда сотрудник потратит выданные деньги, он должен отчитаться — представить в бухгалтерию авансовый отчет и документы, подтверждающие расходы: чеки, квитанции, билеты и т. д.

Чековая книжка подходит для индивидуальных предпринимателей и организаций, в которых не установлена касса. С помощью чековой книжки можно выписать сумму для работника, которую выдадут с расчетного счета в кассе банка.

Корпоративная карта позволяет выдавать деньги сотрудникам без документов и кассы. Выдайте сотруднику карту, переведите на нее деньги с расчетного счета компании — и все.

Как работает корпоративная карта

Для корпоративной карты банк открывает отдельный карточный счет, на который вы переводите деньги с расчетного счета вашей компании. Установить лимиты на снятие наличных при проведении операций по безналу может Банк или владелец расчетного счета.

К одному карточному счету можно выпустить несколько корпоративных карт. Корпоративные карты всегда именные, поэтому пользоваться ими может только держатель, давать карту другим людям нельзя.

Как открыть корпоративную карту и кому сообщить об этом

Корпоративная карта открывается в банке по заявлению клиента, при этом для юридического лица открывают специальный карточный счет. Об открытии такого счета банк уведомляет налоговую службу самостоятельно. Сообщать об открытии счета ФСС и ПФР не нужно, это требование было отменено в 2014 году поправками в 59-ФЗ.

Как пользоваться корпоративной картой

Корпоративная карта работает как обычная банковская карта физического лица: ей можно оплачивать покупки в магазинах, интернете и снимать наличные в банкомате. Оплачивайте корпоративной картой только нужды компании, для личных целей ее использовать нельзя.

Сохраняйте все чеки и квитанции, подтверждающие покупки с использованием корпоративной карты: они пригодятся при сдаче авансового отчета. Для отчетности о покупках в интернете достаточно выписки из банка и письменной объяснительной от сотрудника.

Что можно оплачивать корпоративной картой

- Расходы, связанные с основной деятельностью организации:

- закупка товара, расчеты с поставщиками;

- оплата услуг, связанных с основной деятельностью компании;

- Командировочные и представительские расходы:

- оплата счета в ресторане;

- покупка билетов;

- оплата проживания в гостинице;

- аренда автомобиля;

- суточные сотрудникам;

- оплата услуг переводчика;

- Хозяйственные и накладные расходы:

- покупка канцтоваров, офисного оборудования, программного обеспечения;

- покупка товаров в интернете (обучающие материалы, книги и прочее);

- оплата курьерских и иных профессиональных (ремонтные работы, установка и настройка оборудования, вынос мусора, уборка помещений и т. д.) услуг;

- прочие хозяйственные расходы — все, что касается уборки, освещения и отопления: моющие средства для уборки, обогреватели, лампочки и т. д.;

- Транспортные расходы:

- оплата бензина;

- расходы на обслуживание служебного транспорта.

Что нельзя оплачивать корпоративной картой

Корпоративную карту нельзя использовать со следующими целями:

- покупка товаров в личных целях;

- оплата заработной платы;

- оплата социальных платежей;

- погашение задолженности по обслуживанию расчетного счета.

Важно помнить, что все покупки и снятия наличных фиксируются в выписке по счету корпоративной карты, и за каждое действие вам придется отчитаться: использовать корпоративную карту в личных целях нельзя.

За снятые наличные отчитываться тоже нужно: предоставьте чеки и письменные объяснения. Если сняли и не потратили, то деньги нужно вернуть в бухгалтерию — это будет зафиксировано в приходном ордере.

Аналогичная ситуация с выдачей заработной платы другому сотруднику. Нужны документы, подтверждающие факт целевого использования денег компании, которых в данном случае получить невозможно: сотрудник вам чек не выдаст, а значит для бухгалтерии вы потратили деньги не на нужды компании.

В социальные службы и внебюджетные фонды платеж с карты не поступит: онлайн-банк такие платежи не проводит и выдает ошибку. Оплачивать социальные взносы придется с расчетного счета юридического лица через банковскую систему документооборота.

Если корпоративные деньги растрачены, то их удержат из вашей зарплаты в том же размере, еще и оштрафуют за нарушение порядка подачи отчетов. Это правило распространяется на всех работников компании, в том числе генерального директора.

Как пополнить корпоративную карту

Пополнить корпоративную карту можно только с расчетного счета организации: просто оформите в системе дистанционного банковского обслуживания «Интернет-Клиент» платежное поручение с назначением «Перевод на корпоративную карту». Денег можно зачислять сколько угодно, а потратить — 100 000 рублей в день со всех корпоративных карт. В Банке SIAB это ограничение распространяется в сумме на снятие наличных и безналичные операции.

Наличными через терминал или переводом с другой карты корпоративную карту пополнить нельзя.

Как вернуть деньги с корпоративной карты обратно на расчетный счет

Со счета корпоративной карты на расчетный счет компании перевести деньги нельзя. Однако есть два способа вытащить деньги с карты и вернуть их на расчетный счет.

- Снять наличные и вернуть деньги через бухгалтерию. Там оформят приходный ордер и положат деньги обратно на расчетный счет;

- Закрыть карту и карточный счет — тогда банк переведет деньги на расчетный счет компании.

Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

По умолчанию отчитываться нужно в течение 3 рабочих дней со дня:

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

Руководитель компании может учредить свой порядок отчетности.

Потребуется сдать авансовый отчет, объяснительную и документы, подтверждающие покупки: чеки, квитанции, выписку из банка (для подтверждения онлайн-покупок).

Что будет, если не подать отчет о расходах по карте

Будет штраф, а подотчетную сумму удержат из зарплаты, но в пределах среднемесячного заработка — удерживать больше незаконно. В дальнейшем в выдаче карты недобросовестному сотруднику могут отказать — но это на усмотрение организации.

Резюме о корпоративных картах: плюсы и минусы, по сравнению с наличкой под отчет и чековой книжкой

Сравнение способов выдачи денег с расчетного счета организации