Депозиты в банках оформляются не только физическими, но и юридическими лицами, это позволяет безопасно хранить свои деньги и зарабатывать на них, не рискуя капиталом. Открыть депозит, проводя это в системе Сбербанк Бизнес Онлайн, может любое юридическое лицо, для этого нужно только быть клиентом этого банка и располагать достаточной суммой для вложений. Процедура формирования депозита довольно легкая, но нужно рассмотреть ее нюансы, чтобы оформить размещение средств правильно.

Преимущества депозитных программ Сбербанка для юридических лиц

- действующие клиенты могут оформлять вклад в режиме онлайн;

- сделать депозит имеют возможность даже нерезиденты, которые хотят вложить деньги в Сбербанк;

- при дистанционном оформлении ставка будет больше, по сравнению с классическим вариантом открытия;

- сроки размещения денег сильно варьируются, начиная от недели и достигая нескольких лет;

- некоторые программы депозитов позволяют формировать их в онлайн-режиме, а также пополнять.

В арсенале Сбербанка несколько типов депозита, и в классической версии вклада предлагается 8 программ. Они отличаются сроками, процентными ставками и возможностью пополнения и досрочного прекращения договора. Но есть и иные варианты получения прибыли, которые могут быть использованы клиентами.

Разновидности вкладов

Иные типы предполагают, что клиент может досрочно прекратить договор или пополнять собственный счет, в некоторых предложениях есть обе функции. Кроме того, отдельная программа позволяет рассмотреть заявку на депозит на индивидуальных условиях, то есть предполагается, что процент будет зависеть от суммы и длительности вклада, как и возможность частичного использования денег со сберегательного счета.

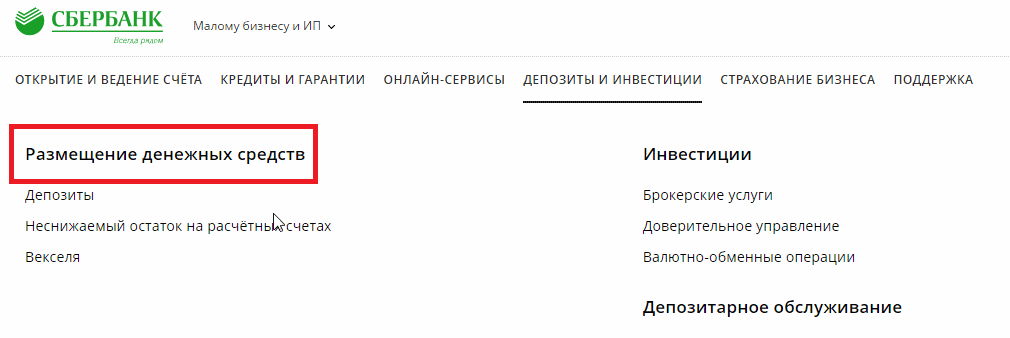

Также Сбербанк предлагает юр. лицам воспользоваться неснижаемым остатком, эта программа позволяет получать доход с сумм, которые остаются на счетах клиентов. Если они выше определенного порога, то процент начисляется на все средства. Но если баланс опускается ниже оговоренной величины, то доход не будет предоставляться, а в следующем периоде, если на счетах снова есть средства в достаточном объеме, то процент будет применяться.

Наконец, Сбербанк предлагает клиентам размещать деньги в ценных бумагах. Это делается по двум программам, из которых одна, связанная с депозитными сертификатами, приостановлена. Остались только векселя – это ценные бумаги, которые выдаются клиенту, передающему деньги в банк, то есть представляют собой долговые расписки. Средствами заемщик в виде банка пользуется на протяжении оговоренного и установленного периода, и при наступлении даты возврата держатель векселя имеет право требовать возврата денег.

Векселя могут предполагать выплату процента в зависимости от номинала, либо же просто являются инструментами сохранения средств юридического лица. Обычно выбирается первый вариант, поскольку это привлекает клиентов и позволяет банку добиться крупных денежных влияний сравнительно небольшими усилиями. Все эти типы вкладов в Сбербанке отличаются в деталях, а сроки и условия в них примерно одинаковы.

Если клиент доверяет ценным бумагам и готов работать с банком на протяжении долгого срока, он может приобрести векселя у Сбербанка. Когда компании нужно обезопасить средства и заставить их работать, при этом принося стабильный доход, есть вариант в виде классического депозита на оговоренный срок, но нужно учесть, что чаще всего их нельзя досрочно закрывать или брать частично. Для лиц, которым важна мобильность финансов, подойдет неснижаемый остаток, ведь он приносит деньги, когда у клиента необходимый баланс, но в любой момент средства могут быть сняты и использованы.

Условия и размер процентных ставок

Среди депозитов юридический клиент может выбрать из восьми программ. Первым в списке располагается продукт «Победитель», который предлагает вносить сумму не менее 10 миллионов рублей, а максимальной является 100 миллионов. Размещение возможно на срок от месяца до года, но заранее прекращать договор, пополнять его или частично использовать не разрешено. Процентная ставка по этому продукту устанавливается только в индивидуальном порядке, но зависит она напрямую от суммы и длительности вклада, хотя в большинстве случаев варьируется на уровне 6-7%.

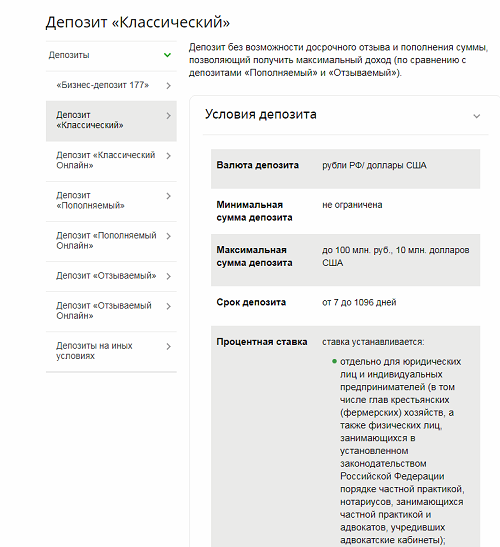

Для владельцев мелкого бизнеса подойдет продукт «Классический», предполагающий отсутствие минимального порога вложений, то есть фактически разместить на счете можно даже рубль. Максимум ограничивается 100 миллионами рублей, а срок варьируется от недели до 1096 дней, при этом процентная ставка ниже, около 5,2% годовых, хотя прочие условия по управлению договором такие же, как и в предыдущем продукте. У этой программы есть подвид «Онлайн», который позволяет разместить депозит через систему Сбербанк Бизнес Онлайн, и поэтому ставка устанавливается как для «Классического», но умножается на 1,07, что увеличивает сумму выгоды.

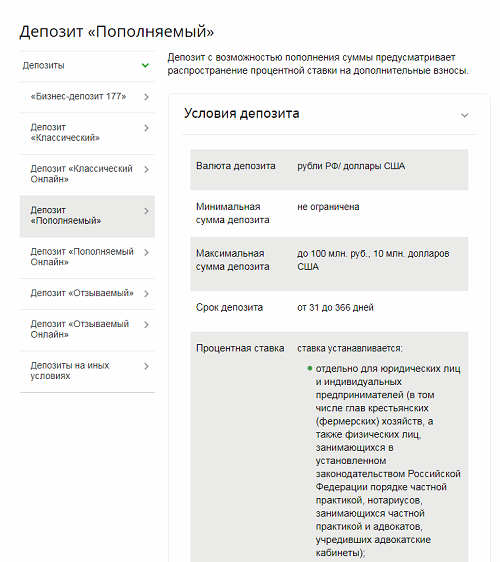

Особенность депозита «Пополняемый» состоит в том, что сумму на счете можно увеличивать путем регулярных денежных вливаний. Максимально можно разместить на депозите до 100 000 000 рублей на срок до года, но за наличие возможностей пополнения устанавливается маленькая ставка, на уровне 4,9%. Есть еще нюанс, который заключается в том, что вносить дополнительные средства можно только на протяжении первого срока размещения, а минимально понадобится 10% от изначально внесенной суммы. И у этой программы есть онлайн-версия, которая отличается ставками выше, чем в классической версии.

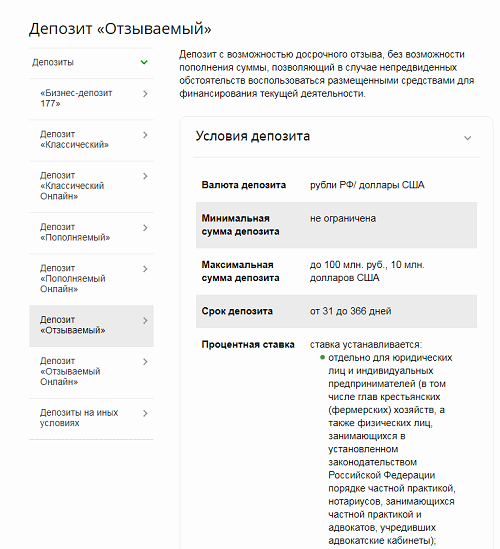

Важно! Сбербанк также сформировал предложение отзываемого депозита в программе «Отзываемый», которая предусматривает возможность отказаться от договора. Сделать это нужно не раньше недели после размещения вклада, а банк следует оповещать о желании забрать деньги за три рабочих дня до того дня, когда они потребуются. За такую возможность Сбербанк значительно снижает ставку, и она не будет в среднем выше 4%, но в версии «Отзываемый Онлайн», вознаграждение можно увеличить, пусть и несущественно.

Как и в любом другом банке, Сбербанк предлагает индивидуальные программы тем клиентам, которые готовы разместить более 100 миллионов рублей на срок от недели до 1096 дней, а также более 10 000 000 рублей на кратковременный депозит до 6 дней длительностью. Это можно сделать и в иностранной валюте, но если условия по иным программам известны хотя бы примерно, то индивидуальные предложения исключительны и предлагаются конкретным клиентам.

Инструкция по открытию вклада через Сбербанк Бизнес Онлайн

Открыть депозит в Сбербанк Бизнес Онлайн очень удобно, поскольку с одного счета клиент может перевести средства на депозит и тем самым избежать посещения отделения, при этом подробная инструкция есть на сайте банка. Для оформления заявки нужно перейти на главную страницу, а далее зайти в раздел счетов и выписок, там будет доступна кнопка создания заявки. Клиенту следует выбрать кнопку «Размещение средств», и она приведет юр. лицо к подбору вариантов вклада.

Калькулятор Сбербанка позволяет просчитать, какую сумму, в какой валюте и на какой срок следует разместить деньги, при этом выбирая параметры, можно видеть обновляющийся список подходящих программ. Если предложение устраивает, можно приступить к его оформлению нажатием соответствующей кнопки. В открывшейся форме заполняются поля:

- суммы размещения;

- срока депозита;

- тип вклада;

- особые условия;

- способ, которым будут внесены деньги;

- дата списания средств;

- счет, с которого можно брать деньги;

- реквизиты, на которые следует отправлять проценты.

При предварительном расчете можно отслеживать процентную ставку и заранее продумывать возможный уровень дохода. Если лицо устраивают условия, можно нажимать кнопку оформления, после чего остается только ввести код, пришедший на контактный телефон, и перечислить средства на счет. Возможность онлайн-оформления присутствует только в онлайн-версиях депозитов, обычные предложения нужно будет открывать лично в отделениях банков.

Как закрыть вклад юридическому лицу

В Сбербанке разрешено закрывать вклад в интернет-сервисе только для владельцев счета по программе «Отзываемый онлайн». Чтобы сделать это, нужно перейти на страницу депозита и нажать на кнопку отзыва в нижней части страницы. В ответ на действие будет показана форма подтверждения, поскольку эту операцию нужно подтверждать вводом СМС-пароля или токен-ключа. Заявление отправится на обработку, а отслеживать его статус можно будет в разделе «Моя организация». Как только заявка обработается, клиенту придет уведомление, и депозит вернется на счет. Для остальных программ нужно будет только лично обращаться в ближайшее отделение и забирать средства.

ПАО «Сбербанк» — самый крупный банк на территории России. От многих конкурентов он выгодно отличается своей универсальностью, с одинаковым успехом обслуживая как физических, так и юридических лиц. Особой популярностью пользуется услуга депозитных накоплений, как самый надежный способ не только сохранить деньги, но и преумножить их. Для компаний действуют уникальные и выгодные предложения по денежным вкладам. Рассмотрим их детальнее.

Популярные депозиты для юридических лиц в Сбербанке

Условия депозитов для юридических лиц от Сбербанка

Процентные ставки привлечения средств

Возможно ли досрочное снятие средств?

Популярные депозиты для юридических лиц в Сбербанке

ПАО «Сбербанк» предлагает юридическим лицами три варианта депозитных продуктов, каждый из которых дополнительно разделяется на два вида по варианту оформления. В зависимости от возникших у предприятия потребностей выгодным может быть любой из них. Выбирая вклад, необходимо ориентироваться не только на процентные ставки, но и на другие условия. Например: срок размещения, возможность забрать деньги раньше времени или пополнить счет, и так далее.

Классический

Этот депозитный продукт обеспечивает максимальную прибыль. Подходит всем компаниями, которые готовы положить деньги и не снимать их до окончания срока действия. Договор не предполагает возможности пополнять вклад, что тоже нужно учитывать.

- Депозит можно размещать в долларах США, евро и, конечно, в рублях.

- Ограничения по минимальной сумме отсутствуют (от 1 рубля), а верхний предел ограничен 10 миллионами $ или €. В рублях максимум вклада не должен превышать 100 миллионов.

- Срок действия вклада может быть от 7 дней и до 3-х лет, в зависимости от достигнутых договоренностей.

Классический онлайн

Второй вариант того же депозита, с абсолютно аналогичными условиями, но более высокой процентной ставкой. Сравнительно с обычным вкладом «Классический», в «Классическом Онлайн» процент дохода умножается на 1,07. Благодаря этому данный депозитный продукт считается самым выгодным у Сбербанка. Но он доступен не каждому. Только компании, которые уже обслуживаются в этой финансовой организации на удаленной основе, могут открывать такие счета. Всем остальным необходимо посещать отделение, выбирая обычный «Классический».

Пополняемый

Этот тип вклада, как следует из названия, предлагает клиентам возможность пополнения счета. На дополнительно внесенные суммы начисляется тот же процент, что и на основное тело депозита, размещенное в момент открытия счета.

- Сбербанк позволяет оформлять такие вклады в рублях, евро и долларах США.

- На рубли действует ограничение по максимальной сумме: до 100 миллионов. Вклады в остальных валютах не могут быть больше 10 миллионов.

- Депозит «Пополняемый» открывается минимум на 1 месяц и максимум на 1 год.

Пополняемый онлайн

Как и в случае с «Классическим Онлайн», данный вариант вклада отличается от его «оригинала» только повышенной на 1,07 процентной ставкой. Остальные условия аналогичны. Он доступен только клиентам, работающим с банком дистанционно. Если они решат оформить депозитный договор в отделении, то предлагаться будет обычный «Пополняемый» вклад, а не его онлайн-версия.

Отзываемый

Этот вариант депозитного продукта допускает возможность досрочного расторжения договора и перевода всех средств на расчетный счет. Оптимальный вариант для хранения средств на тот случай, когда сумма может понадобиться в любой момент.

- Валюта: рубли, евро, доллары США.

- Ограничения по сумме: не более 100 миллионов рублей и не более 10 миллионов долларов или евро.

- Срок действия: 1-12 месяцев.

Отзываемый онлайн

Более выгодный вариант, доступный только клиентам, которые работают с банком дистанционно. При личном посещении отделения представителем юридического лица открыть такой вклад невозможно. Бонус: увеличение процентной ставки на 1,07. Например, при стандартном проценте 5%, онлайн версия даст прибыли 5*1,07=5,35% годовых.

Условия депозитов для юридических лиц от Сбербанка

В отличие от депозитов физических лиц, при работе с компаниями все банки, в том числе и Сбербанк, предпочитают использовать индивидуальный подход, подбирая наиболее подходящие условия. Это может касаться как процентной ставки, так и срока действия, условий размещения и многих других особенностей. То есть ничто не фиксируется жестко и может быть изменено по согласованию с банком.

Но есть и общие для всех условия, которые практически никогда не меняются. Проценты по вкладам начинают начисляться со следующего дня, после поступления средств на счет. Заканчивается начисление ровно в день возврата депозита. Если необходимо рассчитывать сумму за весь год, учитывается срок в 365 или 366 дней, в соответствии с количеством дней в календаре.

Если вклад предполагает возможность досрочного закрытия, все положенные к выплате суммы (не считая «тела» депозита) подлежат пересчету по минимально возможной ставке. Для рублей это 0,1%, для валюты – 0,01%. Выплата производится в последний день действия договора, сразу после начисления. Если этот день выпадает на выходные или праздники, расчеты производятся в следующий ближайший рабочий день. При закрытии договора вся сумма, вместе с начисленными процентами, переводится на расчетный счет. Кроме того, по согласованию сторон вклад может пролонгироваться. Эта операция производится за 1 день до окончания срока действия договора. Например, если вклад заканчивается 20 числа (и тогда же подлежит возврату на счет клиента), пролонгация пройдет 19-го. Как следствие, если в ней отпала необходимость, рекомендуется предупредить банк о своем желании закрыть договор заранее.

Общие условия размещения

Условия размещения новых вкладов несколько отличаются друг от друга в зависимости от выбранного варианта, обычного или его онлайн-версии. Рассмотрим оба случая.

Для обычных депозитов юридических лиц:

- Нужно предоставить заполненное «Заявление о присоединении». Это можно сделать как прямо в отделении, так и заранее в электронном виде. Найти форму документа можно на сайте Сбербанка в разделе депозитных вкладов. Заявление стандартное, но лучше скачивать его непосредственно под тот вариант вклада, который предполагается открывать. Под любым продуктом ниже описания будет пункт «Порядок размещения», где есть ссылка на этот документ.

- После предоставления Заявления банк оформляет депозитный договор в соответствии с обговоренными условиями, действующими тарифами, нормативными документами и так далее.

- Если клиент обслуживается в этом же структурном подразделении Сбербанка, одновременно с подписанием договора можно заполнить заявление на перечисление средств. Банк самостоятельно снимет деньги с расчетного счета и переведет их на депозит.

Для онлайн-версий вкладов сохраняются те же условия, но личное посещение представителем компании отделения не требуется. Все производится дистанционно, включая сюда оформление, подписание и подачу заявления.

Какие нужны документы?

Запустить процедуру открытия депозитного счета, не предоставив предварительно все необходимые документы, невозможно. Исключение делается для тех компаний, которые уже обслуживаются в Сбербанке. Весь необходимый пакет бумаг в данном случае уже есть, и остается только открыть вклад, перечислив деньги. Всем остальным необходимо предоставить следующий набор документов:

- Свидетельство о гос. регистрации компании. Оно предоставляется по форме №Р51003. Если юридическое лицо было создано до 01.07.2002 года, необходимо будет Свидетельство внесении в Единый гос. реестр (форма №Р57001). Потребуются как заверенные копии, так и оригиналы.

- Информация о клиенте по форме банка, соответствующая требованиям ФЗ №115 от 07.08.2001г. В данном случае речь идет о противодействии отмыванию доходов.

- Документы об учете в налоговой (оригинал).

- Все бумаги, подтверждающие полномочия органа компании, ответственного за открытие депозитного счета.

- Решение учредителей, совета директоров или любого другого уполномоченного органа касательно оформления вклада (если требуется).

Если депозит необходимо открывать юридическому лицу-нерезиденту, то от него, помимо всего указанного, дополнительно потребуются:

- Подтверждение статуса компании в соответствии с законодательством той страны, где юридическое лицо зарегистрировано.

- Учредительные документы.

- Все бумаги о регистрации.

- Документы, указывающие, что компания действительно на постоянной основе находится в другой стране. Эти бумаги нужно будет перевести на русский язык. Их нужно предоставлять каждый год.

- Разрешение на право совершения деятельности (если требуется).

- Положение о подразделении (филиале, отделении, представительстве) в России.

- Подтверждение полномочий директора/руководителя подразделения.

- Свидетельство в регистрации в реестре иностранных компаний.

- Документы о постановке на учет в налоговой (нотариально заверенные).

Процентные ставки привлечения средств

Любой бизнес в первую очередь ориентирован на получение прибыли. Если свободные средства невозможно пустить в оборот или потратить другим образом, увеличивая доходы, они должны приносить деньги хотя бы в виде депозитного вклада. Из-за этого процентной ставке уделяется особое внимание. Как уже было сказано, банк предпочитает индивидуальный подход и регулярно меняет процентные ставки, приводя их к оптимальному как для себя, так и для компаний виду. По состоянию на октябрь 2017 года Сбербанк предлагал такие условия доходности:

- Классический – от 5,08 до 6,21%.

- Пополняемый – от 4,32 до 5,25%.

- Отзываемый – 4,07 до 4,95%.

На размер процентной ставки сильно влияет размер перечисляемой на депозит суммы, срок вклада, предоставляемые клиенту возможности пополнения или досрочного снятия, а также другие условия, согласованные в индивидуальном порядке.

Например:

- Вклад «Классический». Максимальную процентную ставку в 6,21% можно получить только при условии размещения суммы не менее 30 миллионов рублей на срок 1 год.

- Вклад «Пополняемый». Максимальная ставка 5,25% возможна при размещении 30 миллионов рублей на 1 год.

- Вклад «Отзываемый». Ставка 4,95% доступна только тем компаниям, которые готовы вложить свои средства в том же объеме и на тот же срок, что и в предыдущих случаях (30 миллионов на 1 год).

Как можно заметить, высокая ставка допускается только при размещении крупной суммы на длительный период. В любых других случаях она будет постепенно уменьшаться до нижнего предела.

Например:

- Вклад «Классический». Минимальная ставка 5,08% не подразумевает ограничения по сумме (но не меньше 1 рубля), а срок может составлять всего 1 месяц.

- Вклад «Пополняемый». Ставка 4,32% предлагается на тех же условиях (от 1 рубля и на 1 месяц).

- Вклад «Отзываемый». Ставка 4,07% предполагает отсутствие ограничений по сумме и срок всего в 1 месяц.

Напомним, что максимальная процентная ставка предполагает дистанционное оформление депозитного вклада. В противном случае можно сразу уменьшать ставку на 1,07.

Возможно ли досрочное снятие средств?

Все депозиты можно условно разделить на срочные, которые оформляются на 1-3 месяца или полгода, и долгосрочные – от полугода и больше. При необходимости «передержать» деньги определенный срок, лучше заранее все распланировать, чтобы до конца действия договора вклада их не трогать. Если же по каким-то причинам это невозможно, следует выбирать вклад «Отзываемый». Это единственный депозитный продукт Сбербанка, который допускает возможность разорвать договор раньше срока, забрав деньги. Для этого необходимо предоставить в банк заявление о расторжении хотя бы за 3 дня до даты досрочного возврата средств. Сделать это можно не раньше, чем через 7 дней с момента начала действия договора. Например, договор начал действовать 01.03.2017. Разорвать его можно уже 08.03.2017, но для этого 05.03.2017 необходимо предоставить соответствующее заявление по форме банка.

Содержание материала

- Какие условия и требования банка?

- Ставки

- Как открыть депозит «Классический» онлайн?

- Необходимые документы

- Возможна ли пролонгация депозитов?

- Условия досрочного разрыва договора и снятие денег

- Преимущества и недостатки

- Просто о Финансах | Что такое депозит, какой депозит лучше и почему: Видео

Сбербанк формирует пассивную базу не только за счет денег физлиц. Значительную часть своих свободных ресурсов в финансовом учреждении размещают также компании и предприятия. Их привлекает надежность банка и наличие богатой линейки депозитов, с помощью которой можно заработать дополнительную прибыль. Депозит «Классический» для юридических лиц в Сбербанке дает возможность разместить свободные деньги под максимальный процент.

Какие условия и требования банка?

В арсенале Сбербанка насчитывается семь основных разновидностей депозитных программ. Сразу нужно отметить, что три из них практически одинаковые. Их отличие между собой заключается только в способе оформления – дистанционный или в отделении банка.

Сбербанк предлагает открыть депозитные счета в трех основных валютах:

- национальной;

- долларах;

- евро.

Также стоит учесть, что условия размещения свободных средств отличаются для индивидуальных предпринимателей и юрлиц. Рассмотрим действующие депозиты:

- «Классический» – отличается самой высокой процентной ставкой, однако он не предусматривает досрочное расторжение договора, его также нельзя пополнять.

- «Пополняемый» – продукт с «говорящим» названием. Можно пополнять счет, увеличивая размер остатка и будущих процентов. Однако этот вклад, как и предыдущий, не подлежит досрочному закрытию.

- «Отзываемый» – подойдет клиентам, которые не знают, когда им могут понадобиться деньги, но хотят немного заработать на процентных ставках. Этот депозит позволяет распоряжаться средствами без потери начисленных процентов, однако его нельзя пополнять.

Также по всем продуктам действуют следующие ограничения: максимальный размер остатка на счете не может превышать 100 млн рублей/10 млн долларов или евро, а минимальный размер пополнения не может быть менее 10% от изначальной суммы депозита. Договора можно заключать на 31-366 дней, «Классический» – на срок от 7 до 1096 дней.

Выплата процентов по всем видам вкладов осуществляется только в конце срока действия договора.

Все вышеперечисленные депозиты можно открыть, используя вход в систему «Сбербанк Бизнес Онлайн». Для клиентов, заключивших договор через систему дистанционного обслуживания, процентная ставка устанавливается выше, чем при оформлении аналогичного вклада в подразделении банка.

Но это еще не все разновидности депозитов Сбербанка. Есть еще программа «Депозит на иных условиях». Она предназначена для юрлиц и ИП, которые могут разместить достаточно крупную сумму на хранение. При этом они получают возможность частичного снятия средств и пополнения.

Ставки

Одним из самых важных параметров депозита является процентная ставка, именно от этого показателя зависит размер будущего дохода клиента. Уже потом обращается внимание на возможность пополнения или досрочного разрыва вклада.

Итак, процентные ставки по депозитам:

- «Классический» – диапазон значений находится в рамках от 5,56 до 6,21% – в рублях, от 0,45 до 1,3% – в долларах и 0,01% – в евро. На величину процентов оказывает влияние сумма взноса, срок действия договора. Так, меньше всего можно заработать, положив в банк на 1 месяц сумму от 1 рубля, а наибольшую ставку предложат клиенту, разместившему на счете минимум 10 млн рублей на 1 год.

- «Пополняемый» – по этому продукту ставки варьируются в пределах от 4,73 до 5,25% – в рублях, от 0,38 до 1,11% – в долларах и 0,01 – в евро;

- «Отзываемый» – предлагаются самые низкие проценты, так как клиент получает определенную свободу в обращении с деньгами на счете. Минимальная плата, на которую может претендовать юрлицо по данному депозиту, составляет 4,4% – в рублях, 0,36% – в долларах, 0,01% – в евро. Максимальный же уровень дохода составит до 5,44% – в рублях, 1,14% – в долларах, 0,01% – в евро.

Важно учесть, что процентные ставки в Сбербанке пересматриваются ежедневно. Кроме этого, все депозиты, открытые онлайн, дают возможность заработать больше процентного дохода, так как по ним ставка в 1,07 раза больше, чем по вкладам, оформленным в отделении банка.

Как открыть депозит «Классический» онлайн?

Как уже отмечалось, чтобы сделать размещение денег более выгодным, рекомендуется открывать депозит с использованием систем удаленного доступа, таких как:

- «Клиент-Банк»;

- «Сбербанк Онлайн»;

- СПЭД;

- «Сбербанк Бизнес Онлайн».

С их помощью будущий вкладчик направляет соответствующее заявление, на основании которого затем и заключается депозитный договор.

Необходимые документы

Для открытия депозита юрлицу необходимо представить пакет документов, который включает:

- свидетельство о госрегистрации юрлиц;

- свидетельство о постановке на учет в фискальном органе;

- документ, который подтверждает полномочия руководства юрлица совершать подобные операции;

- информацию о клиенте в соответствии с законодательством о противодействии легализации доходов, полученных незаконным путем;

- разрешение уполномоченного органа на проведение сделки.

Если вышеперечисленные документы есть в наличии в подразделении банка, повторно их подавать для открытия счета не нужно.

Возможна ли пролонгация депозитов?

Срок абсолютно всех депозитных договоров можно продлевать. Новые условия вклада, который пролонгируется, соответствуют параметрам, которые действуют в последний рабочий день перед датой окончания депозита.

Условия досрочного разрыва договора и снятие денег

Иногда клиент настаивает на досрочном разрыве депозитного договора. Это не принесет ожидаемой прибыли, так как, в соответствии с условиями программ, проценты будут пересчитаны по следующим ставкам:

- 0,1% годовых – для депозитов в рублях;

- 0,01% годовых – для счетов, открытых в долларах и евро.

Исключением являются депозит «Отзываемый» и «Депозит на иных условиях»: клиент имеет право по истечении 7 дней с даты подписания договора, но не позднее 3 рабочих дней до момента получения денег подать в банк письменное уведомление о желании осуществить досрочный отзыв депозита.

Преимущества и недостатки

Юрлица могут заинтересоваться депозитными программами Сбербанка, если у них в наличии есть свободные средства, которые они готовы вывести из оборота, чтобы заработать на процентах. Действующие параметры позволяют выбрать депозит как в валюте, так и рублях, на длительный или короткий срок, с пополнением или без. Потенциальным клиентам нужно обратить внимание на то, что открытые депозиты в «Сбербанк Бизнес Онлайн» повышают уровень процентного дохода на несколько пунктов.

О минусах тоже стоит упомянуть, их немного:

- отсутствие возможности досрочного разрыва депозитного договора без пересчета процентов;

- низкий уровень процентной ставки, поэтому клиенту выгоднее деньги вкладывать в бизнес, чем размещать на депозите.

Просто о Финансах | Что такое депозит, какой депозит лучше и почему: Видео

В арсенале продуктов лидера российской банковской сферы Сбербанка присутствует и линейка вкладов для предпринимателей. Компания может открыть счет под определенную процентную ставку – как с отзывом денежных средств, так и без него. Это позволит эффективнее управлять финансовыми потоками фирмы, а также получать дополнительный доход от размещения. Одним из наиболее выгодных вкладов считается депозит «Классический» для юридических лиц от Сбербанка.

Условия при открытии депозитных счетов

Прежде чем давать оценку конкретной программе, следует уделить внимание общим условиям, действующим при размещении денежных средств юридическими лицами. В настоящий момент финансовым учреждением предлагается семь продуктов. Возможный период размещения – от 7 дней до трех лет.

Для получения максимального дохода стоит отдать предпочтение тем вкладам, которые не предусматривают пополнения и отзыва средств.

Однако для удобства клиентов в линейке присутствуют и счета с досрочным снятием. Плата за размещение по таким продуктам будет немного ниже.

По депозиту, предполагающему досрочный отзыв, провести эту процедуру удастся, начиная с 7 дня с момента размещения. О расходовании средств необходимо в письменной форме уведомить кредитную организацию за три дня до предполагаемой даты снятия.

Для счета с возможностью пополнения присутствует ограничения итоговой суммы. Она не должна быть более 200% от стартового взноса на счет. При этом банк может самостоятельно пополнять счет клиента при соблюдении следующих требований:

- У вкладчика присутствуют денежные средства на счете, с которого планируется осуществлять пополнение.

- Заявителем оформлено специальное заявление на такую услугу.

Открыть депозит могут юридические лица, индивидуальные предприниматели и физические лица, занимающиеся частной практикой в соответствии с нормативами, установленными законодательством РФ. Допускается размещение, как в рублях, так и в евро и долларах. Однако следует учесть, что годовая ставка по рублевым вкладам всегда будет выше, чем по счетам, открытым в иностранной валюте.

Процентные ставки по вкладам

Доходность вклада зависит от множества факторов. К ним относятся:

- период размещения;

- выбранная валюта;

- величина суммы;

- категория клиента – юридическое лицо или ИП;

- условия самой программы.

Ставки рассчитываются индивидуально, однако можно выделить общие особенности их калькуляции:

- При открытии депозита дистанционным способом плата за размещение повышается. Для открытия вклада в таком режиме следует осуществить вход в систему «Сбербанк Бизнес Онлайн».

- Годовая ставка по рублевому счету выше, чем по валютному депозиту.

- Автоматическая пролонгация вклада не влияет на величину ставки, он продлевается на тех же условиях. Изменение первоначальных параметров возможно лишь с письменного заявления клиента.

- Проценты начинают начисляться со дня, следующего за числом поступления денежных средств на счет. Начисление продолжается до последнего дня, предусмотренного договором включительно.

- Выплата начисленного дохода производится в день окончания срока действия соглашения.

Кроме открытия депозитов, дистанционный банковский сервис предлагает множество сопутствующих услуг. Распоряжение своими финансами с помощью интернет-сервиса делают эту процедуру удобнее и проще.

Депозит «Классический»

Условия по этому вкладу следующие:

- Минимальная сумма для размещения не ограничена. Максимальный размер составляет 100 миллионов рублей или 10 миллионов долларов/евро.

- Срок вклада – от 7 дней до трех лет.

- Значение ставки колеблется от 6,81 до 9,29%.

- Пополнение, частичное снятие и досрочный полный отзыв по этому продукту не предусмотрены.

Для удобства клиентов на официальном сайте банка имеется калькулятор для расчета доходности по вкладу, исходя из всех параметров. Отдельно выделен калькулятор для индивидуальных предпринимателей.

Как открыть «Классический Онлайн»

Ключевое отличие депозита «Классического Онлайн» заключается в размере платы за размещение средств. По этой программе ставка варьируется от 7,28 до 9,93%. Для открытия счета в банковское отделение обращаться не нужно. Достаточно иметь доступ к интернету и зарегистрироваться на специальном сервисе финансового учреждения.

Депозиты в «Сбербанк Бизнес Онлайн» открывать несложно. После входа в личный кабинет следует нажать на кнопку «Размещение средств». Система перебросит на страницу «Калькулятор для подбора инструмента размещения». Здесь можно задать условия вложения средств самостоятельно или же сразу выбрать продукт из предложенных вариантов.

Затем во вкладке «Заявления» необходимо выбрать пункт «Создать новый документ», после чего в открывшемся окне заполнить предложенные графы. Тут же нужно указать способ внесения средств. После этих манипуляций нажать кнопку «Открыть депозит». Вся информация по сделке появится на экране после подтверждения одноразовым паролем. Он придет в СМС на мобильный телефон.

Последним действием становится согласие на отправку документов в банк. Теперь отслеживать статус сделки можно через вкладку «Заявления». Там отражаются все совершенные клиентом операции.

Документы для оформления

Юридическое лицо предоставляет в банк комплект документов, в который входят:

- Свидетельство о государственной регистрации юридического лица. Для организаций, поставленных на учет до 2002 года, – свидетельство о внесении в реестр юридических лиц.

- Свидетельство о постановке на учет в налоговой инспекции.

- Бумаги, подтверждающие полномочия того, кто открывает счет (приказ о назначении, иные нормативные акты).

- Информационные сведения о клиенте в соответствии с Федеральным законом о легализации.

- Разрешение об одобрении сделки от уполномоченного органа – при необходимости.

Все документы следует предъявлять в оригинале. Сотрудник Сбербанка самостоятельно сделает копии и вернет подлинники заявителю.

Пролонгация депозита

Для продления договора по вкладу необходимо подать в банк соответствующее заявление. При этом указанную документацию снова собирать не нужно. По продукту «Классический Онлайн» предусмотрена автоматическая пролонгация. Она происходит в том случае, если клиент не подаст заявку на закрытии счета и снятие денежной наличности до конца срока.

В течение действия вклада не стоит волноваться об изменении условий договора. Они будут неизменны до процедуры пролонгации.

О досрочном снятии средств

Несмотря на то что досрочный отзыв средств не предусмотрен, банк вернет их при возникшей необходимости. Но плата за размещение будет пересчитана.

Для рублевых вкладов процентная ставка в связи с закрытием счета раньше срока составит 0,1% годовых. По депозитам в долларах и евро – 0,01% годовых. Доход начисляется исходя из количества дней фактического размещения.

Преимущества и недостатки

К положительным аспекта депозита «Классический» можно отнести:

- Высокую доходность по вкладу.

- Возможность увеличения ставки путем использования дистанционного сервиса для заведения счета.

- Небольшой пакет документов.

- Качественное обслуживание. Сбербанком гарантируется максимально быстрая проверка бумаг и ускоренная процедура открытия вклада.

Из недостатков продукта можно выделить лишь невозможность пополнения и частичного расходования денег в период работы вклада. Но, во-первых, на эти условия клиент соглашается при открытии вклада, во-вторых, это приносит повышенный доход.

Можно ли жить на доходы от банковского депозита: Видео

2. Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя по ф. № Р61003/ Свидетельство о государственной регистрации крестьянского (фермерского) хозяйства по ф.№Р61004, Свидетельство о внесении в Единый государственный реестр индивидуальных предпринимателей записи об индивидуальном предпринимателе, зарегистрированном до 01.01.2004 по ф. № Р67001 (подлинник).

3. Свидетельство о постановке на учет в налоговом органе (подлинник).

4. Лицензия на право осуществления деятельности, подлежащей лицензированию? (копия, заверенная в установленном порядке).

5. Информационные сведения Клиента в соответствии с требованиями Федерального закона от 07.08.2001 № 115-ФЗ ?О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма? (по форме, предоставляемой Банком).

2. Свидетельство о постановке на учет в налоговом органе (подлинник).

3. Документ (ы), подтверждающий(е) полномочия единоличного исполнительного органа Клиента (выписка из документов (приказ, протокол) и/или их копии, заверенные в порядке, установленном действующими законодательными и нормативными актами), полномочия представителя(й) Клиента на заключение договора банковского вклада (депозита) и распоряжение счетом по вкладу (депозиту) (документы, оформленные в соответствии с действующими законодательными и нормативными актами).

4. Информационные сведения Клиента в соответствии с требованиями Федерального закона от 07.08.2001 № 115-ФЗ ?О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма? (по форме, предоставляемой Банком).

5. Решение об одобрении сделки/ разрешение уполномоченного органа в случаях, предусмотренных Федеральным законом от 26.12.1995 №208-ФЗ ?Об акционерных обществах?, Федеральным законом от 08.02.1998 №14-ФЗ ?Об обществах с ограниченной ответственностью?, Федеральным законом от 12.01.1996 №7-ФЗ ?О некоммерческих организациях?, Федеральным законом от 14.12.2002 №161-ФЗ ?О государственных и муниципальных унитарных предприятиях?, Федеральным законом от 01.12.2007 №315-ФЗ ?О саморегулируемых организациях?, Федеральным законом от 03.11.2006 №174-ФЗ ?Об автономных учреждениях? и/или Уставом Клиента (выписка из протокола/ решения и/или его копия, заверенная в установленном действующими законодательными и нормативными актами порядке) или уведомление об отсутствии оснований заинтересованности в совершении сделок с ПАО Сбербанк и признания сделки крупной, подписанное уполномоченным представителем Клиента.

2. Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя по ф. № Р61003/ Свидетельство о государственной регистрации крестьянского (фермерского) хозяйства по ф.№Р61004, Свидетельство о внесении в Единый государственный реестр индивидуальных предпринимателей записи об индивидуальном предпринимателе, зарегистрированном до 01.01.2004 по ф. № Р67001 (подлинник).

3. Свидетельство о постановке на учет в налоговом органе (подлинник).

4. Лицензия на право осуществления деятельности, подлежащей лицензированию? (копия, заверенная в установленном порядке).

5. Информационные сведения Клиента в соответствии с требованиями Федерального закона от 07.08.2001 № 115-ФЗ ?О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма? (по форме, предоставляемой Банком).

2. Свидетельство о постановке на учет в налоговом органе (подлинник).

3. Документ (ы), подтверждающий(е) полномочия единоличного исполнительного органа Клиента (выписка из документов (приказ, протокол) и/или их копии, заверенные в порядке, установленном действующими законодательными и нормативными актами), полномочия представителя(й) Клиента на заключение договора банковского вклада (депозита) и распоряжение счетом по вкладу (депозиту) (документы, оформленные в соответствии с действующими законодательными и нормативными актами).

4. Информационные сведения Клиента в соответствии с требованиями Федерального закона от 07.08.2001 № 115-ФЗ ?О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма? (по форме, предоставляемой Банком).

5. Решение об одобрении сделки/ разрешение уполномоченного органа в случаях, предусмотренных Федеральным законом от 26.12.1995 №208-ФЗ ?Об акционерных обществах?, Федеральным законом от 08.02.1998 №14-ФЗ ?Об обществах с ограниченной ответственностью?, Федеральным законом от 12.01.1996 №7-ФЗ ?О некоммерческих организациях?, Федеральным законом от 14.12.2002 №161-ФЗ ?О государственных и муниципальных унитарных предприятиях?, Федеральным законом от 01.12.2007 №315-ФЗ ?О саморегулируемых организациях?, Федеральным законом от 03.11.2006 №174-ФЗ ?Об автономных учреждениях? и/или Уставом Клиента (выписка из протокола/ решения и/или его копия, заверенная в установленном действующими законодательными и нормативными актами порядке) или уведомление об отсутствии оснований заинтересованности в совершении сделок с ПАО Сбербанк и признания сделки крупной, подписанное уполномоченным представителем Клиента.