Данная статья профессора М.Л. Пятова (СПбГУ) посвящена показателю экономической добавленной стоимости Economic Value Added (EVA). Споры, ведущиеся вокруг его содержания и алгоритмов расчета, растущая популярность его использования как альтернативы комплексу показателей успешности деятельности, получаемых на основе данных финансовой (бухгалтерской) отчетности – все это послужило основанием привлечь внимание читателей к разговору о том, что же такое «экономическая добавленная стоимость».

Давайте разберемся

В статье «Экономическое VS бухгалтерское: термины, споры и хозяйственная реальность», дорогие читатели, мы с вами обсуждали содержание такого понятия как «экономическая прибыль», концепция которой определяет целый ряд ключевых показателей в современных корпоративных финансах.

Одним из них, приобретающим в последнее время все большую популярность, является «экономическая добавленная стоимость» — Economic Value Added (EVA). Вокруг данного показателя ведутся неутихающие дискуссии. Кто-то пишет, что он чрезвычайно прост и понятен, кто-то, что сложен и запутан. Кто-то видит в нем панацею от недостатков имеющихся методов оценки успешности фирм, кто-то — хитроумную выдумку, отвлекающую от серьезных бухгалтерских оценок. При таком разнообразии полярных мнений практика использования данного показателя расширяется, но, как и в других подобных случаях, складывается впечатление, что и апологеты этой новации, и ее ярые противники нередко не очень хорошо представляют, о чем они собственно спорят.

Давайте попробуем разобраться в этой ситуации, обратившись к доступным широкому кругу читателей работам наиболее авторитетных зарубежных и отечественных авторов. Познакомившись с предлагаемыми ими алгоритмами расчета и трактовками экономического содержания показателя EVA, мы, «избавив себя от лишнего труда и от обвинений в самонадеянности» (А. Франс), оставим за собой лишь незначительные комментарии.

Обратимся к словарям

Термин этот, как мы можем видеть, изобретен не нашими соотечественниками, поэтому прежде, чем переходить к обсуждению его содержания, давайте обратимся к трактовке некоторых толковых англоязычных словарей. При этом представляется обоснованным рассмотреть объяснения данного показателя, приводимые именно в бухгалтерских толковых словарях, хотя следует отметить, далеко не все из них вообще упоминают EVA.

Так, например, «Oxford dictionary of accounting» ([1]) предлагает нам следующее определение: «Economic Value Added (EVA). A performance measure used to evaluate a company`s economic profit (i. e., the value added to a company by its activities in a given time period). It is the calculation of a company`s net operating profit after taxes, minus a cost of capital charge for the investment or capital employed in the business. The Stern Stewart consulting organization registered EVA as a tradename in the 1990s» ([1], p. 163).

Это можно перевести следующим образом:

- Экономическая добавленная стоимость – это показатель эффективности деятельности компании, используемый для оценки ее экономической прибыли, то есть стоимости компании, добавленной (увеличившейся) за рассматриваемый период в результате ее деятельности. Он рассчитывается как чистая операционная прибыль компании, остающаяся после уплаты налогов, минус затраты на капитал, используемый в бизнесе. Консалтинговая организация Stern Stewart зарегистрировала права на показатель EVA в 1990-х годах.

«The essential accounting dictionary by Kate Moony» ([2]) трактует понятие EVA так:

«A financial analysis tool that measures the difference between after-tax operating income and the average cost of capital. A positive difference indicates that economic value is being added to the organization» ([2], p. 198).

Это можно перевести так:

- Инструмент финансового анализа, который измеряет разницу между операционным доходом после налогообложения и средней стоимостью капитала. Положительная разница указывает на рост (прибавление) экономической стоимости компании.

Характеризуя, таким образом, общую идею данного показателя, эти определения не объясняют алгоритм его расчета.

Очевидно, интересуясь содержанием EVA, нам следует обратиться к англоязычной литературе, а в нашем случае к ее переводам на русский язык, доступным широкому кругу читателей.

Трактовка Асвата Дамодарана

В первую очередь, здесь следует вспомнить имеющего мировую известность автора, переводы работ которого вот уже много лет пользуются неизменной популярностью в России – Асвата Дамодарана (Aswath Damodaran). Он довольно обстоятельно рассматривает своих трудах показатель EVA.

Отмечая, что EVA является инструментом «вознаграждения или наказания менеджеров» ([3], стр. 1150), Дамодаран трактует его с позиций теории оценки бизнеса.

Общий контекст разговора о показателе EVA – это идея оценки эффективности компании с позиций «создания [ею] стоимости» ([3], стр. 1151).

«В прошлом десятилетии*, – отмечает Дамодаран, – хотя фирмы стали больше концентрироваться на создании стоимости, они по-прежнему относились с подозрением к финансовым рынкам» ([3], стр. 1151).

——————-

* Имеется в виду последнее десятилетие XX века.

—————-

Условием рассмотрения финансового рынка в качестве основы каких-либо измерений служит допущение его относительной эффективности*. «Если мы допускаем, – пишет Дамодаран, – что рынки эффективны, то …фирма, чей курс акций повышается, рассматривается как создавшая стоимость, в то время как фирма, курс акций которой падает, уничтожает стоимость» ([3], стр. 1150).

—————

* «Эффективный рынок – это рынок, на котором вся информация быстро становится известной всем участникам и учитывается ими при установлении рыночных цен. В экономической теории используется теория эффективного рынка, согласно которой вся информация, доступная к настоящему времени, учитывается в ценах обычных акций (или других активов)» (П. Самуэльсон, В. Нордхаус. Микроэкономика 18-е издание – М.: И.Д. Вильямс, 2008, стр. 732).

—————

Одним из наиболее известных «механизмов измерения стоимости, которые просты в плане оценки и использования, не сильно зависят от динамики рынка и не требуют большого числа оценок, [выступает] добавленная экономическая стоимость (EVA), измеряющая добавленную стоимость, созданную фирмой благодаря ее существующим инвестициям» ([3], стр. 1151). Таким образом, продолжает автор: «EVA – это мера денежной добавленной стоимости, созданной инвестициями или портфелем инвестиций. Она рассчитывается как продукт избыточной доходности, заработанной на инвестиции, и капитала, вложенного в эти инвестиции» ([3], стр. 1151).

Дамодараном приводится следующий алгоритм расчета EVA:

«Добавленная экономическая стоимость = (доходность инвестированного капитала – стоимость привлечения капитала) х (инвестированный капитал) = операционная прибыль после уплаты налогов – (стоимость привлечения капитала х инвестированный капитал)» ([3], стр. 1151).

«Определение EVA, – пишет автор, – выявляет три основных элемента исходных данных, необходимых для ее расчета, — это доходность капитала, заработанная на инвестиции; стоимость привлечения капитала по этим инвестициям; капитал, вложенный в эти инвестиции» ([3], стр. 1152). При измерении каждого из этих элементов, отмечает он, требуются корректировки соответствующих данных финансовой отчетности компании, связанные со следующими обстоятельствами:

«Насколько велик капитал, инвестированный в существующие активы? Один очевидный ответ заключается в использовании рыночной стоимости фирмы, но она охватывает капитал, инвестированный не только в установленные активы, но и в ожидаемый будущий рост. …Нам [же] нужна мера рыночной стоимости только этих активов [активов фирмы – М.П.]. Учитывая трудность этой оценки, …мы обращаемся к балансовой стоимости капитала как индикатору рыночной стоимости капитала, инвестированного в установленные активы. Однако балансовая стоимость, – подчеркивает автор, – это величина, отражающая не только бухгалтерские решения, принятые в текущем периоде, но и бухгалтерские решения (как начислять износ активов, оценивать запасы и обращаться с приобретениями), сделанные в прошлом. Как минимум три корректировки… — преобразование операционной аренды в долг, капитализация расходов на НИОКР и устранение одноразовых или косметических расходов – должны быть сделаны… при расчете EVA.

Чем старше фирма, – продолжает автор, – тем более трудными оказываются корректировки, необходимые в отношении балансовой стоимости капитала, чтобы получить здравую оценку рыночной стоимости капитала, инвестированного в установленные активы. Поскольку это требует, чтобы мы знали и принимали в расчет каждое бухгалтерское решение, возникают случаи, когда балансовая стоимость капитала оказывается чрезмерно подвижной, что не позволяет ее зафиксировать» ([3], стр. 1152).

«Для оценки доходности этого инвестированного капитала, – пишет Дамодаран, — нам необходима оценка операционной прибыли после уплаты налогов, заработанной фирмой на эти инвестиции. Опять-таки, для расчета доходности капитала бухгалтерская мера [бухгалтерская оценка – М.П.] операционной прибыли должна быть скорректирована для учета операционных лизинговых платежей, расходов на НИОКР и одноразовых платежей» ([3], стр. 1152).

«Третий и последний компонент, необходимый для оценки добавленной экономической стоимости, — это стоимость привлеченного капитала. … [Она] должна быть оценена на основе рыночной стоимости долга и собственного капитала фирмы, а не на основе балансовой стоимости*. Не существует противоречия, – подчеркивает автор, – между использованием балансовой стоимости для целей оценки инвестированного капитала и использованием рыночной стоимости для оценки стоимости привлеченного капитала, поскольку для создания стоимости фирма должна заработать больше, чем рыночная стоимость привлеченного капитала. С практической точки зрения, – добавляет Дамодаран, – использование балансовой стоимости капитала имеет тенденцию приводить к недооценке стоимости привлеченного капитала большинства фирм» ([3], стр. 1153).

———-

* Под балансовой стоимостью здесь следует понимать оценку соответствующих показателей, представленную в финансовой (бухгалтерской) отчетности компаний.

—————

Немного новейшей истории

«В течение 1990-х годов, – пишет Дамодаран, – EVA наиболее активно пропагандировалась расположенной в Нью-Йорке консультационной фирмой Stern Stewart. Учредители фирмы — Джоэл Стерн и Беннетт Стюарт – превратились в выдающихся проповедников этого измерения. Их успех вызвал к жизни целую толпу подражателей в других консультационных фирмах, каждый из которых создавал свою разновидность меры избыточных доходов.

В процессе приложения этого измерения к реальным фирмам Stern Stewart обнаружила, что необходимо модифицировать бухгалтерские измерения дохода и капитала, чтобы получить более реалистичные оценки добавленной стоимости. В своей книге The Quest for Value Беннетт Стюарт упоминает ряд корректировок, которые необходимо выполнять в отношении инвестированного капитала, включая репутацию [goodwill – М.П.], отраженную и не отраженную в отчетности. Он также предлагает прибегать к корректировкам операционного дохода, включая преобразование операционных лизинговых платежей в финансовые затраты.

Многие фирмы, – пишет Дамодаран, – принявшие EVA в течение этого периода, также основывали вознаграждение менеджмента на измерениях EVA. Поэтому способ этой оценки и измерения стал предметом пристального внимания со стороны менеджеров всех уровней» ([3], стр. 1153).

Подход Ван Хорна и Ваховича

Джеймс К. Ван Хорн (James C. Van Horne) и Джон М. Вахович, мл. (John M. Wachowicz, Jr.), 12-е издание книги которых «Основы финансового менеджмента» увидело свет в России в 2006 году ([4]), рассматривают EVA как концепцию, являющуюся одним из способов выражения «того факта, что для создания стоимости компания должна обеспечивать доходность использования инвестированного капитала большую, чем стоимость его привлечения» ([4], стр. 681).

«Концепция экономической прибыли [economic profit — М.П.] (или остаточной прибыли – residual income), – отмечают авторы, – обсуждается в экономической литературе уже свыше ста лет. Однако понятие EVA было введено лишь в конце 1980-х годов. В сущности, EVA представляет собой экономическую прибыль, заработанную компанией, после вычета всех капитальных затрат, точнее, это чистая операционная прибыль фирмы после уплаты налогов (net operating profit after tax – NOPAT) минус плата за использованный капитал в виде его стоимости (в денежном выражении). Несмотря на то, – пишут Ван Хорн и Вахович, – что принцип вычисления EVA достаточно прост, конкретный метод, предложенный Stern Stewart & Co, предусматривает длинный перечень возможных поправок к полученным значениям. …Определенные поправки вносятся и в балансовую стоимость используемого капитала, например, капитализацию расходов на научно-исследовательские работы, чтобы она лучше отражала инвестиционную сущность этих расходов» ([4], стр. 681).

В качестве примера авторы приводят «следующую сжатую версию вычисления EVA по методу Briggs & Stratton» ([4], стр. 681), на основе данных, представленных этой компанией в одном из своих ежегодных отчетов (см. таблицу 1):

Таблица 1

|

Показатель |

Тыс. долл. |

|

Чистая (скорректированная) операционная прибыль после уплаты налогов Вычитается: Используемый капитал х Стоимость капитала 1 183 689 х 8,4 % |

132 506 99 430 |

|

Экономическая добавленная стоимость |

33 076 |

«Отсюда следует, – пишут авторы, комментируя данные таблицы, — что Briggs & Stratton Corporation заработала прибыль, примерно на 33.1 млн. долл. большую, чем требуется для покрытия всех затрат, включая стоимость капитала» ([4], стр. 682).

«Преимущество EVA, – делают вывод Ван Хорн и Вахович, – заключается в явном учете того обстоятельства, что фирма в действительности не создает стоимости для акционеров до тех пор, пока не покроет все свои капитальные затраты. Вычисление учетной прибыли (accounting profit), хотя и позволяет в явном виде учитывать платежи по долговому финансированию, однако не учитывает затраты, связанные с финансированием на основе собственного капитала. Экономическая прибыль (и, следовательно, EVA) отличается от учетной прибыли тем, что включает плату за использование всего капитала компании – как долгового, так и собственного. Иными словами, фирма, демонстрирующая положительную учетную прибыль, на самом деле может разрушать стоимость, поскольку ее акционеры могут не получать свою требуемую доходность. Таким образом, положительное значение EVA указывает на то, что стоимость для акционеров создается, тогда как отрицательное ее значение свидетельствует о разрушении этой стоимости.

EVA, – отмечают авторы, – пользуется все большей популярностью, поскольку служит постоянным напоминанием менеджерам о том, что они по-настоящему справляются со своей задачей лишь тогда, когда доходность их компании покрывает стоимость капитала. Полезность концепции EVA как инструмента, – утверждают Ван Хорн и Вахович, – определяется той мерой, в которой она, по мнению руководства компании, помогает лучше увязать корпоративную стратегию и инвестиции со стоимостью для акционеров. Кроме того, она помогает лучше уяснить, почему руководству компании так важно понимать концепцию стоимости капитала» ([4], стр. 682).

Работам отечественных авторов, посвященным показателю (концепции) EVA, по объективным причинам пришлось увидеть свет вслед за работами их зарубежных коллег. Тем не менее, они отнюдь не представляют собой кальки трудов, ими цитируемых. Они самобытны и оригинальны, более того, приобретают совершенно новое значение именно в контексте российских дискуссий в области методологии корпоративных финансов. Их, в целом, можно рассматривать, как попытки конкретизировать алгоритм исчисления показателя EVA. При этом данный показатель рассматривается либо как «новое слово», идущее на смену безнадежно устаревающей бухгалтерской отчетности, либо, наоборот, как «лукавые мудрствования» предпринимателей от экономической науки, порочащих честное имя бухгалтерского учета. Первое направление наиболее ярко представлено работами профессора НИУ «Высшая школа экономики» Т.В. Тепловой, второе – профессорами СПбГУ В.В. Ковалевым и Вит.В. Ковалевым.

Т.В. Теплова: «Новая трактовка капитала и прибыли»

«С 1980-х годов, – отмечает Т.В. Теплова, – финансовыми консультантами предложен большой набор моделей, которые более корректно описывают привлеченный и размещенный капитал компании и дают новую трактовку прибыли» ([5], стр. 185). «Более корректно» — в сравнении с так называемым автором «учетным подходом» ([5], стр. 155), то есть данными бухгалтерской (финансовой) отчетности. Иными словами, речь идет о «более корректном» представлении данных, отражаемых бухгалтерским балансом (привлеченный и размещенный капитал) и отчетом о финансовых результатах (прибыль).

«Ключевым показателем эффективности в модели Стерна/Стюарта, – отмечает Теплова, — является экономическая добавленная стоимость EVA … . Ее абсолютная величина зависит от вкладываемого в бизнес капитала, для обозначения которого используется показатель IC, и от спреда эффективности. Для расчета спреда эффективности обе модели предполагают расчет затрат на капитал компании (WACC)» ([5], стр. 186).

Давайте посмотрим, что по поводу показателя WACC пишет Oxford dictionary of Accounting.

WACC – это аббревиатура от Weighted average cost of capital, что можно перевести как средневзвешенная стоимость капитала.

Oxford dictionary of Accounting определяет данное понятие следующим образом:

«A method for calculating the average cost of a company`s different sources of finance. The WACC is calculated on the assumption that the company will maintain the same debt-equity ratio. Managers should only use the WACC as an appropriate discount rate for a project when the project has about the same level of risk as the company. The most difficult part of the calculation is the estimate for the cost of equity.

In theory, a company can lower its weighted average cost of capital by increasing the proportion of debt. However, this could become a problem for shareholders, who may feet that higher levels of debt will increase the risk of their investment» ([1], p. 435).

Этот текст можно перевести так:

- Средневзвешенная стоимость капитала – это метод расчета средней стоимости различных источников финансирования компании. Ее значение рассчитывается исходя из допущения, что фирма будет сохранять определенное (известное нам, характеризующее компанию на текущий момент) соотношение между собственными и привлеченными источниками финансирования. Менеджеры должны использовать этот показатель для конкретного проекта только при условии, что он характеризуется тем же уровнем риска, что и компания. Наиболее сложной (трудновыполнимой) частью расчета показателя WACC является оценка стоимости капитала.

Теоретически, компания может понизить средневзвешенную стоимость капитала, увеличив долю долгов в структуре источников финансирования. Однако, это может стать проблемой для акционеров, которые могут столкнуться с тем, что увеличение доли долгов приведет к росту рисков, связанных с их инвестициями.

Далее приводится наглядный пример расчета данного показателя.

«A company has a capital structure of 50% debt and 50 % equity. If it is assumed that the after-tax cost of loan capital is 8% and the cost of equity share capital is 16%, then the weighted average cost of capital can be calculated as follows:

(proportion of loan capital x cost of loan capital) + (proportion of equity capital x cost of equity capital) = (0,5 x 8%) + (0.5 x 16%) = 12 %» ([1], p. 435).

Этот пример можно перевести так:

- Капитал компании формируется на 50% за счет привлеченных источников финансирования (долгов фирмы), на 50% — из собственных. Если предположить, что стоимость привлеченных источников средств после уплаты налогов составляет 8%, а собственных – 16%, то средневзвешенная стоимость капитала может быть рассчитана следующим образом:

(доля заемного капитала х стоимость заемного капитала) + (доля собственного капитала х стоимость собственного капитала) = (0,5 x 8%) + (0.5 x 16%) = 12 %.

«В компаниях, принявших модель EVA к оперативному управлению, показатель экономической прибыли рассматривается как текущий финансовый показатель увеличения стоимости, соединяющий стандартную финансовую отчетность компании и новые реалии конкурентной борьбы. Новые ресурсы, обеспечивающие компании конкурентные преимущества, учитываются в модели через ряд корректировок стандартного учета» ([5], стр. 190 – 191).

«Важной характеристикой всех моделей управления на основе экономической прибыли*, — пишет Т.В. Теплова, — является новая (не схожая со стандартами финансового учета и отчетности) трактовка капитала и операционной прибыли. Вместо отражаемой в стандартной финансовой отчетности величины пассивов как суммы собственных источников и обязательств появляется понятие привлеченного капитала» ([5], стр. 186).

——————

* Подробнее об идее экономической прибыли см. статью М.Л. Пятова «Экономическое VS бухгалтерское: термины, споры и хозяйственная реальность»

——————

Почему понятие «привлеченный капитал» рассматривается как не свойственное трактовке содержания финансовой отчетности и «появляющееся вместо пассива», который и показывает бухгалтерскую оценку объемов привлеченного капитала собственников и иных лиц – остается не ясным. Но, пойдем далее.

«Бухгалтерская величина собственного капитала, – продолжает Теплова, — корректируется на так называемые эквиваленты собственного капитала (equity equivalents), которые рассматриваются как скрытая прибыль (выгода) собственников. Эти эквиваленты, — пишет автор, – более точно отражают ресурсы, которые характеризуют конкурентные преимущества компании, позволяющие ей генерировать денежные выгоды для собственников» ([5], стр. 186).

В рассматриваемой нами работе автором не уточняется содержание понятия «эквивалентов собственного капитала». Определение equity equivalents как синонима термина quasi-equity дает нам «Новый англо-русский толковый словарь «Финансовые рынки»» под редакцией Т.Е. Апанасенко и М.А. Сторчевой ([6]). Equity equivalents или quasi-equity, отмечается в словаре, можно перевести как «квазикапитал, квазисобственный капитал, почти собственный капитал, эквивалент собственного капитала. Это, – пишут составители словаря, – заемные инструменты, обладающие некоторыми характеристиками акций (например, не имеющие обеспечения, не имеющие жесткого графика погашения, конвертируемые в обыкновенные акции и т.п.); обычно к таким инструментам относят субординированные долги, долговые инструменты с варрантами на акции, привилегированные акции с правом требования досрочного погашения и т. п.)» ([6], стр. 506).

Почему эти инструменты следует рассматривать как «скрытую прибыль (выгоду) собственников и каким образом они характеризуют конкурентные преимущества компании, подробно не объясняется.

«Величина заемного капитала, – пишет далее Теплова, – также корректируется. Заемный капитал как часть привлеченного капитала не включает в себя спонтанные, некоммерческие обязательства, то есть меньше статей пассивов. С другой стороны, привлеченный капитал должен отразить так называемый «скрытый», «невидимый» капитал, предоставленный на условиях, сходных с кредитом. Речь идет о «дооценке» активов компании и заемного капитала на величину капитализированных арендных и лизинговых платежей. В результате величина заемного капитала может существенно увеличиться» ([5], стр. 186).

Эти тезисы автора необходимо прокомментировать. Прежде всего, термин «спонтанное обязательство» является весьма условным. Его можно рассматривать как синоним понятия spontaneous financing, под которым, в частности, как отмечает В.И. Данилин, понимаются «кредиторская задолженность и начисления по текущим обязательствам, спонтанно возникающие при ведении операционной деятельности» ([7], стр. 66).

Что означает «спонтанный» применительно к обязательствам? В русском языке слово «спонтанный» понимается как «возникающий вследствие внутренних причин, без непосредственного воздействия извне» ([8], стр. 674). Мы говорим о переводе на русский язык англоязычного термина. Может быть «спонтанный» означает что-либо иное в английской речи? Нет. Так, например, толковый словарь Merriam Webster`s Dictionary of Basic English ([9]) дает следующую трактовку слова spontaneous: «acting or taking place without outside force or cause» ([9], p. 539), что можно перевести именно как «происходящий или имеющий место без воздействия внешней силы или причины».

Как обязательство может возникнуть спонтанно – ответить сложно. Еще более странным следует признать термин «некоммерческое обязательство». С определенной точки зрения данное выражение можно признать некорректным, так как содержание обязательства и цели использования средств, получение которых это обязательство создает, вряд ли можно рассматривать совместно. Мы с вами купим сто воздушных шариков за 5 000 руб. Собираемся ли мы продать их втридорога или раздавать детям на улице – вряд ли повлияет на сумму нашего долга перед продавцом, обязательные сроки его погашения и т. п.

Что же касается использования термина «спонтанный (spontaneous)» в экономическом контексте, специальные словари традиционно указывают на выражение «спонтанное экономическое развитие»*.

——————

* См., например, Англо-русский словарь по экономике и финансам под ред. А.В. Аникина – СПб.: Экономическая школа, 1993, стр. 459.; Англо-русский экономический словарь – М.: Русский язык, 1977, стр. 579.

———————

Относительно «капитализации арендных и лизинговых платежей» следует отметить, что это чисто бухгалтерский прием, предписываемый в настоящее время Международными стандартами финансовой отчетности для учета финансовой аренды. Да и в целом, увеличив оценку актива, поднять тем самым оценку пассивов – это не ново для бухгалтерского учета, недостатки методов которого для управления компаниями в условиях современности так критикуются автором.

«В результате, – пишет Т.В. Теплова, – величина заемного капитала* может существенно увеличиться. Таким образом, получаем новую скорректированную величину привлеченного в компанию капитала, который в ряде моделей получил название экономической учетной стоимости компании (economic book value). Этот показатель, – обращает наше внимание автор, – становится одним из ключевых в стоимостной управленческой отчетности компании» ([5], стр. 186-187).

————

* Имеется в виду, конечно же, величина его оценки.

————

«Небольшие» корректировки

Относя EVA к «моделям экономической прибыли» ([5], стр. 187), Теплова отмечает, что «ключевая идея, лежащая в основе названных моделей…, состоит в учете платности всех элементов капитала, как заемного, так и собственного. В связи с этим для получения показателя, диагностирующего создание стоимости, из операционной посленалоговой прибыли должна быть вычтена плата за использование всего задействованного (размещенного, инвестированного) каптала (capital cost). Эта плата в рассматриваемых моделях рассчитывается как произведение величины капитала на начало периода и величины затрат на капитал в относительном выражении:

C Ch = C C = C = WACC x CE» ([5], стр. 187-188).

И вот для «расчета скорректированной величины вложенного капитала (CE)» ([5], стр. 193) предлагается следующий алгоритм:

- «Инвестированный, или задействованный капитал (capital, CE), равный балансовой стоимости обыкновенных акций (book value of common equity)

- плюс Привилегированные акции (preferred stock)

- плюс Доли меньшинства (minority interest)

- плюс Отсроченные налоги (deferred income tax reserve) (Общая сумма отложенных налогов прибавляется к величине капитала. …)

- плюс Различные резервы (резерв по сомнительной дебиторской задолженности и т. п.)

- плюс Накопленная амортизация гудвилла (accumulated goodwill amortization)

- плюс Краткосрочная задолженность, по которой начисляются проценты (interest-bearing short-term debt)

- плюс Долгосрочный заемный капитал (long-term debt)

- плюс Капитализированный лизинг (capitalized lease obligation)

- плюс Текущая оценка некапитализируемого лизинга, то есть капитализация лизинговых и арендных платежей (present value of non capitalized leases)» ([5], стр. 193).

Оставив за скобками логику и обоснованность данного «алгоритма», а также его связь с показателями финансовой (бухгалтерской) отчетности компаний, следует отметить очевидную крайнюю сложность реализации этого метода на практике.

Трактовка В.В. Ковалева и Вит. В. Ковалева

Теперь давайте обратимся к авторам, позицию которых в отношении показателя EVA можно назвать чрезвычайно скептической. Это профессора СПбГУ В.В. Ковалев и Вит.В. Ковалев.

Эти авторы определяют EVA (economic value added) как «превышение прибыли фирмы за отчетный период, формально причитающейся ее инвесторам (собственникам фирмы и ее лендерам), над «нормальной» прибылью, рассчитанной исходя из величины вложенного в фирму капитала и среднерыночной доходности. EVA, – отмечают они, – является одним из ключевых индикаторов системы ценностно-ориентированного менеджмента (VBM)» ([10], стр. 180-181).

При этом В.В. Ковалев и Вит.В. Ковалев под лендером (lender) понимают «разновидность кредитора. Предоставляет свои средства, как правило, на долгосрочной основе и на следующих условиях: а) поставляются только финансовые ресурсы; б) имеет место предопределенность в поставке ресурсов по объему и срокам; в) ресурс предоставляется временно на оговоренный срок; г) предусматриваются и оговариваются условия возврата того же ресурса; д) ресурс предоставляется на условиях платности. Обычно понятие лендера сужают до поставщика финансовых ресурсов на долгосрочной основе» ([10], стр. 348).

«Ценностно-ориентированный менеджмент (Value-Based Management, VMB) – концепция управления фирмой, согласно которой базовой финансовой целью фирмы является максимизация капитала ее собственников, а потому в контексте отдельного отчетного периода основным финансовым индикатором, оценивающим результативность работы топ-менеджеров фирмы, служит показатель добавленной экономической стоимости, как раз и отражающий прирост капитала собственников, превышающий среднерыночную норму отдачи» ([10], стр. 717).

Согласно трактовке авторов, суть показателя EVA заключается в следующем: «Стратегическую основу фирмы составляет капитал, за мобилизацию и использование которого фирма как самостоятельный субъект рыночных отношений должна платить. Платность отношений* в контексте источников финансирования выражается категорией средневзвешенной стоимости капитала (WACC). Поскольку существует рынок капитала, то существует и некоторая среднерыночная отдача на инвестируемый капитал. Зная для данной фирмы объем задействованного капитала и среднерыночную норму отдачи, можно рассчитать для нее, условно говоря, «нормальную» прибыль, то есть ту прибыль, которая в среднем генерируется на рынке на данный капитал. С этой «нормальной» прибылью, то есть средним доходом инвесторов (собственников и лендеров), можно сравнить прибыль фактическую, то есть прибыль, оставшуюся после расчетов с бюджетом и причитающуюся в соответствующих пропорциях инвесторам; разница между ними покажет эффективность работы топ-менеджеров фирмы в контексте рынка» ([10], стр. 181).

————

* Понимание термина «платность отношений» остается выбором читателя.

—————

Обратим внимание на то, какие определения В.В. Ковалев и Вит. В. Ковалев дают понятиям «стоимость капитала (cost of capital)» и «стоимость источника финансирования (cost of a source of financing)». Стоимость капитала в трактовке наших авторов – это «стоимость долгосрочного источника финансирования» ([10], стр. 601). Таким образом, средства компании, финансируемые за счет краткосрочных источников, авторы к ее капиталу не относят. «Иначе говоря, – пишут В.В. Ковалев и Вит. В. Ковалев, – это плата за капитал, некий аналог арендной платы» ([10], стр. 601). Авторы не забывают напомнить нам о том, что здесь «следует обратить особое внимание на терминологические особенности: обсуждаемый термин является самостоятельным, поскольку термины «стоимость» и «капитал», рассматриваемые отдельно, имеют абсолютно иную интерпретацию, в частности, с позиции количественной меры. Стоимость капитала суть процентная ставка. Если речь идет о стоимостных величинах, — подсказывают нам авторы, — нужно пользоваться терминами «оценка капитала», «величина капитала», «капитал»» ([10], стр. 601).

Что же касается понятия стоимости источника финансирования, то это, в трактовке В.В. Ковалева и Вит. В. Ковалева: «сумма средств, которую нужно регулярно платить за использование определенного объема привлекаемых финансовых ресурсов, выраженная в процентах к этому объему, то есть представленная в виде годовой процентной ставки» ([10], стр. 600).

Рынок капитала (capital market) авторы определяют как «рынок, на котором аккумулируются и обращаются долгосрочные капиталы и долговые обязательства» ([10], стр. 558). Что такое «долгосрочные капиталы» и что представляет собой их «аккумулирование и обращение», авторы не определяют. Со своей стороны, читателю, интересующемуся вопросами, связанными с рынком капитала, хочется порекомендовать обратиться к работе профессора А.В. Воронцовского «Современные теории рынка капитала» ([11]).

«Известны, – пишут авторы, – различные алгоритмы расчета показателя EVA; согласно одному из них, вероятно самому распространенному, EVA представляет собой разность между чистой операционной прибылью (EBIT), уменьшенной на величину налоговых выплат (T), и нормальными затратами капитала (DCC), рассчитываемыми как произведение средневзвешенной стоимости капитала (WACC) и величины инвестированного капитала (CE):

EVA = (EBIT – T) – DCC = (EBIT – T) – CE * WACC» ([10], стр. 181).

«Понятие средневзвешенной стоимости капитала, – поясняют авторы, – довольно расплывчато. Как минимум возможны три базовых варианта усреднения: а) по рынку в целом; б) по отраслевому признаку; в) по группе фирм одного класса риска. Каждый из этих вариантов имеет свои сложности. … Независимо от выбора варианта усреднения, WACC дает представление о некоей средней отдаче на капитал, характерной выбранной совокупности; этот средний показатель и является базой для сравнения с доходностью, свойственной данной фирме» ([10], стр. 181).

Итак, идея EVA в трактовке В.В. Ковалева и Вит.В. Ковалева, казалось бы, проста – понять с помощью данного показателя, насколько выше или ниже среднего успехи фирмы, имеющие место благодаря усилиям ее топ-менеджеров.

Эту, в определенном смысле простую, идею авторы подвергают сложной многосторонней критике, раскрывая перед нами несостоятельность подходов, отказывающихся опираться на строгие и проверяемые (строго проверяемые) данные бухгалтерской отчетности.

Множество оттенков искусственности

«Как несложно заметить, — пишут В.В. Ковалев и Вит.В. Ковалев, — расчет значений компонентов EVA отличается исключительно высокой субъективностью, что значимо снижает аналитическую ценность этого индикатора» ([10], стр. 181-182). «Возникает впечатление «игры в цифирьки»» ([10], стр. 182) — делятся своими впечатлениями авторы. Ведь, «вполне естественно, что разными исследователями предлагаются различные варианты корректировок, при этом число уточняющих показателей, то есть корректировок, может измеряться многими десятками… что значимо снижает достоверность показателя EVA, точнее, с очевидностью придает ему оттенок искусственности» ([10], стр. 182).

«Строго говоря, – отмечают В.В. Ковалев и Вит. В. Ковалев, ссылаясь на учебник Н.В. Пахомовой и К.К. Рихтера ([12]), — идея расчета некой «сверхнормальной» прибыли не является изобретением Стюарта; в литературе описаны аналогичные подходы: упомянем, в частности, о коэффициенте Бейна (J. Bain), предложенном им в 1941 г. и рассчитываемом как отношение превышения фактической прибыли над прибылью «нормальной» (в данном случае имеется в виду прибыль, соответствующая конкурентному рынку) к собственному капиталу … . В заслугу Стюарту, — с иронией пишут В.В. Ковалев и Вит.В. Ковалев, – вероятно, можно поставить разработку замысловатого алгоритма расчета показателя EVA и проведение массированной пиар-акции по внедрению этого индикатора. Идея Стюарта – манипуляции с корректировками, расширение их числа, нагромождение в одной модели рыночных и исторических оценок и т. п. – в дальнейшем, – заключают авторы, – стала активно использоваться и другими разработчиками различных вариантов расчета показателя EVA» ([10], стр. 183).

Далее достается от В.В. Ковалева и Вит.В. Ковалева и концепции VBM (Value-Based Management) в целом. «Концепция VBM, – пишут авторы, – в известном смысле претендует на самостоятельность. Вместе с тем заметим, что суть этой концепции в установлении специфических ориентиров, которые позволяли бы судить о результативности работы фирмы с позиции ее собственников и давали бы возможность оценивать эффективность работы топ-менеджеров. Прокламирование тезиса о наращивании ценности для акционеров, – пишут далее В.В. Ковалев и Вит.В. Ковалев, ссылаясь на работу В.В. Ковалева «Финансовый менеджмент: теория и практика» ([13]), — не является чем-то новым, уникальным – именно таким образом определяется целевое предназначение фирмы в целом и формируемой в ней системы финансового менеджмента … Проблема в том, — подчеркивают авторы, – как оценить наращение ценности. Традиционный подход, — утверждают они, – ориентация на бухгалтерскую прибыль. Однако в условиях рынка капитала существуют и другие оценки, в частности, принимающие во внимание рыночные ожидания в отношении данной фирмы, ее гудвилл и др., то есть некоторые факторы, не отражаемые в явном виде в ее системе учета*. Поэтому и появляются иные подходы к оценке. В частности, апологеты концепции VBM с порога отбрасывают бухгалтерскую прибыль и предлагают свои, в значительной степени искусственные и с очевидностью трудно рассчитываемые и слабо верифицируемые показатели. Вспомним, – продолжают авторы, – что многие акционеры зачастую не являются специалистами в области финансов, а потому им сложно судить о реальности тех или иных индикаторов, в том числе и характеризующих конечный результат. Здесь-то и приходят на «помощь» — предостерегают нас В.В. Ковалев и Вит.В. Ковалев, – консультационно-аналитические фирмы, предлагающие пользователям (фирмам, инвесторам) свои методики оценки и индикаторы, которые якобы «могут дать истинную оценку эффективности работы клиента». Эти фирмы заинтересованы в продаже своей продукции (товара), то есть упомянутых методик и индикаторов. Чем замысловатее алгоритм расчета и жестче критика бухгалтерской прибыли, тем больший эффект оказывает агрессивная реклама методики на неискушенного пользователя. Иными словами, элемент рекламы, причем немалый, здесь с очевидностью присутствует. А потому, – делают вывод наши авторы, – к подобным методикам нужно относиться с большой осторожностью, имея в виду условность любого показателя, затратность реализации методики его расчета, реалистичность формирования соответствующего информационного обеспечения и т.д.» ([10], стр. 183-184).

—————

* По всей видимости, имеется в виду система бухгалтерского (финансового) учета, ведущегося согласно соответствующим стандартам.

—————-

Бухгалтерские показатели и доверие к ним

Нужно сказать, что показатели бухгалтерской отчетности просты и очевидны лишь на первый (чаще всего непрофессиональный) взгляд.

Так, например, казалось бы не требующий никаких корректировок показатель рентабельности активов практически весь состоит из условностей и допущений. Логика его расчета заключается в том, чтобы сопоставить величину бухгалтерской прибыли, как отражающую результат работы коммерческой компании, с величиной бухгалтерской оценки средств, управление которыми позволило компании эту прибыль заработать. И числитель, и знаменатель этой незамысловатой дроби получаются сегодня как следствие реализации на практике ряда методологических допущений, имеющих очень слабое отношение к хозяйственной реальности, как она может быть воспринята лицами, принимающими управленческие решения.

Согласно допущению соответствия доходов и расходов, прибыль отчетного периода получается вычитанием из признанных доходов фирмы той части понесенных ранее расходов, которые рассматриваются как «заработавшие» компании эти доходы. Ярким примером здесь выступает амортизация. Ее начисление в учете приводит к тому, что из доходов, полученных в текущем году, мы вычитаем расходы, которые могли быть понесены многими годами ранее, и которые отражают, следовательно, цены тех прошлых лет. А на следующий год получившуюся разность мы покажем «собственникам и лендерам» как прибыль, и уже в этом (будущем) году будем выплачивать с этой суммы дивиденды. Это ли не катастрофическая условность? Более того, доходы, из которых мы будем вычитать эти искусственно скалькулированные расходы, мы будем признавать исходя из принципа начисления, то есть вне связи с реальным движением денежных средств, а исходя лишь из вероятности их получения в будущем.

Что же касается средней величины активов, которые должны нам показать объем средств, находившихся в распоряжении фирмы, заработавшей оцениваемую прибыль, то она, согласно бухгалтерской методологии, будет объединять в себе оценки собственного и не собственного имущества компании, ее дебиторской задолженности и просто сумм расходов, еще не списанных с баланса. Всю эту группу совершенно разнородных объектов бухгалтеры должны будут оценить по так называемой «справедливой стоимости», условность методов исчисления которой, пожалуй, не нуждается в дополнительных комментариях. Более того, актив бухгалтерского баланса, представляемый знаменателем нашей дроби, также формируется согласно допущению соответствия доходов и расходов. А это значит, что представленные в активе суммы – это отражение тех расходов компании, которые принесут ей доход только в будущих отчетных периодах, а к прибыли данного периода они, согласно идее этого принципа, не имеют никакого отношения.

Таким образом, сколько существует показателей бухгалтерской отчетности, столько и «оттенков искусственности» мы можем наблюдать. Но чаще всего об этой искусственности мы вспоминаем, лишь когда хотим обрушить справедливую критику на тот или иной из бесчисленных аналитических показателей (или их авторов). Ведь публика, представленная в данном случае пользователями финансовых данных, должна чему-то верить. И вот здесь хочется вспомнить замечательную работу профессора А.В. Воронцовского, который, говоря об информационной эффективности рынка капитала, совершенно неожиданно с точки зрения традиционных бухгалтерских определений формулирует понятие достоверности информации.

«Обратим внимание, – пишет Воронцовский, – на появившуюся в последнее время в западной экономической литературе так называемую концепцию стоимостного соответствия (англ. Value Relevance). В рамках данной концепции при эмпирическом анализе под понятием «стоимостное соответствие» понимают исследование корреляции между прибылью по бухгалтерской отчетности компании и доходностью акций на рынке капитала. Концепция стоимостного соответствия призвана обеспечить возможности повышения качества информации, которая формирует ожидания инвесторов и используется ими при обосновании своих решений на рынке капитала. В качестве публичной информации, доступной участникам рынка капитала, рассматривается публикуемая отчетность по прибыли компании.

Кроме того, – продолжает Воронцовский, – информация становится полезной для обоснования решений тем или иным участникам рынка капитала только в том случае, если ее учет порождает такие изменения ожиданий относительно будущих состояний экономики, а также будущих доходов и рисков, которые неизбежно повлекут за собой принятие новых решений. Изменение ожиданий участников рынка предполагает выполнение двух условий, которыми должна обладать используемая информация. Эта информация должна быть релевантной и достоверной.

Релевантность информации в данном случае означает потенциально возможные свойства информации, которые состоят в том, что ее использование может оказывать влияние на изменение ожиданий. Если инвестор или иное лицо, принимающее решение на рынке капитала, доверяет (выделено нами – М.П.) полученной информации, то он под ее влиянием меняет свои ожидания и принимает новые решения. Именно по этим изменениям можно судить о степени достоверности информации, которая в данном случае характеризует его (инвестора или иного лица – М.П.) отношение (доверие) к информации, а не является собственным внутренним ее свойством.

В этом смысле, – подчеркивает Воронцовский, – рассматривается достоверность информации в данном [случае]… . Предполагается своеобразный подход к оценке этой достоверности, который основан на полезных свойствах информации, оказывающих влияние на принятие решений, но не связан с оценкой ее качества с точки зрения обоснования, формирования, используемых форм выражения и т. п.» ([11], стр. 202-204).

Что же тогда делает именно бухгалтерскую отчетность той самой «публичной информацией», на которую ориентируются принимающие решения участники хозяйственных отношений? Это происходит в силу того обстоятельства, что если такие показатели как EVA их «коварные» изобретатели еще только пытаются «продать», используя, по словам В.В. Ковалева и Вит.В. Ковалева, приемы агрессивной рекламы, то бухгалтеры свои методы уже давно «продали», и произошло это на рубеже XIX и XX веков. О том, как это случилось, мы говорили с вами, уважаемые читатели, в статье «Нейромаркетинг бухгалтерской отчетности: история вопроса»*. Однако, прошли десятилетия и спрос на «продукт» бухгалтеров, некогда повышенный и даже отчасти ажиотажный, стал заметно стихать. И даже В.В. Ковалев и Вит. В. Ковалев, будучи безусловными апологетами именно бухгалтерской отчетности, как мы видели, называют сегодня «ориентацию на бухгалтерскую прибыль» не иначе как «традиционным подходом» ([10], стр. 183).

——————

* Подробнее см. статью М.Л. Пятова «Нейромаркетинг бухгалтерской отчетности: история вопроса»

——————

Итоги

Итак, как же относиться к показателю EVA, раздумывая над возможностью использования его в практике принятия управленческих решений?

Наверное, прежде всего, следует согласиться с тем, что это еще один элемент из сложного комплекса показателей, с помощью которых мы пытаемся оценить, насколько хорошо идут дела у компаний и их собственников. Не стоит рассматривать его, как могущий заменить весь этот комплекс. И тем более не стоит говорить о нем, как о флаге тех, кто не любит бухгалтерский учет. Это в корне неверно.

Фактически, если рассматривать EVA именно как концепцию, как идею, мы видим два ее воплощения. Первое состоит в том, чтобы с помощью определенных расчетов определить то, насколько успехи фирмы (выражающиеся величиной ее прибыли) превышают средний уровень (характерный для отрасли, региона и т. п.).

Второе, о котором, на наш взгляд, наиболее убедительно пишут Ван Хорн и Вахович – это попытка оценить успехи фирмы с позиций ее акционеров (иных инвесторов), приняв во внимание платность собственного капитала. Платность не в смысле необходимости выплачивать дивиденды, а с позиций возможности для акционеров альтернативного его использования. В этом случае EVA должен позволить увидеть то, насколько фирма привлекательна как объект инвестиций. То, насколько заманчиво стать одним из ее «собственников», приобретя ее акции. Насколько соблазнительной выглядит перспектива покупки иных ее ценных бумаг.

И если не рассматривать обсуждение EVA как очередное сражение на поле брани за будущее бухгалтерского учета в современном мире и/или за доказательство степени современности определенных взглядов в области корпоративных финансов, то ключевым вопросом, на наш взгляд, остается алгоритм его расчета.

Сложность его исчисления, показываемая в работах по оценке бизнеса, задана предметом рассмотрения данных работ, где эта оценка является ключевым и единственным предметом обсуждения. Но если над этой оценкой трудится целая команда специалистов, если доступны все необходимые для множественных корректировок данные, если алгоритм корректировок задан разработанными внутрифирменными стандартами оценочной компании – почему бы и не посчитать.

Или если речь идет о крупной транснациональной компании, где для расчета показателя EVA работает специальный отдел, почему бы и не усложнить алгоритм его получения.

Однако данные обстоятельства не делают реализацию идеи EVA недоступной и/или нецелесообразной для некрупных компаний. В их случае, на наш взгляд, оценка отклонений прибыльности фирмы от среднего уровня может производиться и с помощью показателя рентабельности активов, без каких-либо дополнительных уточнений.

Что же касается идеи оценки платности собственного капитала компании, алгоритм, предлагаемый к использованию Ван Хорном и Ваховичем, вряд ли можно признать чрезмерно сложным. Весь вопрос здесь будет заключаться в определении процентной ставки «стоимости привлечения собственного капитала». Это область профессионального суждения, которое может быть весьма несложным. Например, в качестве основы может браться ставка процента по кредитам банка.

Остается пожелать нашим читателям успехов в принятии ими управленческих решений и выразить надежду, что следовавший выше текст не сделает эти решения хуже, чем они могли бы быть, а, может быть, и будет полезен при их принятии.

Литература:

- Oxford dictionary of accounting. Fourth edition. – NY.: Oxford University Press Inc., 2010.

- The essential accounting dictionary by Kate Moony. – Napervill, Illinois.: 2008.

- А. Дамодаран. Инвестиционная оценка 3-е издание – М.: Альпина Бизнес Букс, 2006.

- Джеймс К. Ван Хорн, Джон, М. Вахович, мл. Основы финансового менеджмента, 12-е издание – М.: И.Д. Вильямс, 2006.

- Т.В. Теплова. Эффективный финансовый директор – М.: Юрайт, 2016.

- Новый англо-русский толковый словарь «Финансовые рынки» — СПб.: Экономическая школа, 2004.

- В.И. Данилин. Финансовый менеджмент (категории, задачи, тесты, ситуации), 2-е издание – М.: Проспект, 2014.

- С.И. Ожегов. Словарь русского языка – М.: Русский язык, 1984.

- Merriam Webster`s Dictionary of Basic English – USA.: Merriam-Webster Inc., 2005.

- В.В. Ковалев, Вит.В. Ковалев. Корпоративные финансы и учет — М.: Проспект, 2012.

- А.В. Воронцовский. Современные теории рынка капитала — М.: Экономика, 2010.

- Н.В. Пахомова, К.К. Рихтер. Экономика отраслевых рынков и политика государства: учебник. М.: 2009.

- В.В. Ковалев Финансовый менеджмент: теория и практика. 2-е изд., перераб. и доп. М.: Проспект, 2008.

В международной практике одним из главных показателей для оценки эффективности деятельности предприятия является динамика стоимости компании. Экономическая добавленная стоимость (EVA) — лучший индикатор для этих целей. В статье рассмотрим вопросы управления предприятием и оценки стоимости компании на основе EVA, а также особенности расчета этого показателя.

Цели применения показателя EVA

В области корпоративных финансов показатель экономической добавленной стоимости (EVA) применяется для разных целей:

• рассматривается в качестве показателя оценки стоимости, создаваемой предприятием за определенный период времени (месяц, квартал или год);

• служит одним из способов оценки рыночной стоимости компании, позволяет оценивать эффективность отдельных структурных подразделений предприятия или отдельных имущественных комплексов;

• является индикатором эффективности отдельных управленческих решений: положительное значение показателя EVA свидетельствует об увеличении стоимости компании, отрицательное, наоборот, — о снижении;

• служит показателем оценки потенциальными инвесторами и собственниками качества работы менеджмента компании, так как характеризует ее внутрифирменную эффективность;

• применяется в качестве одного из показателей KPI при разработке системы оплаты труда и премирования руководителей предприятия.

К сведению

В международной практике ввиду показатель экономической добавленной стоимости используется очень широко и имеет и другое название — экономическая прибыль. При этом показатель EVA (экономической прибыли) не отражается в публичной бухгалтерской (финансовой) отчетности предприятия, а определяется расчетным путем на основе данных управленческого или финансового учета.

Концепция управления компанией на основе EVA

Концепция управления компанией на основе EVA основывается на следующем принципе: главная цель управления заключается в обеспечении роста рыночной стоимости предприятия и ее акций. Следовательно, все цели и задачи компании, управленческие решения, аналитические инструменты и методы, используемые ее менеджментом, должны основываться на ключевых факторах стоимости компании и быть направлены на ее максимизацию.

В этой связи принято считать, что динамика рыночной стоимости предприятия является лучшим показателем измерения результатов ее основной (операционной) деятельности, потому что ее оценка не бывает краткосрочной в отличие от других показателей и, как правило, требует полной информации. Таким образом, управление предприятием, базирующееся на показателе экономической добавленной стоимости, разрабатывает стратегические цели и оперативные задачи компании на основе данного показателя.

Общий алгоритм расчета ЕVА

Общий алгоритм расчета показателя экономической добавленной стоимости следующий: из итогового финансового результата основной (операционной) деятельности вычитается плата за использование инвестированного (собственного и долгосрочного заемного) капитала. Полученная величина и составляет созданную стоимость, которую измеряет показатель ЕVА.

Таким образом, экономический смысл показателя экономической добавленной стоимости заключается в следующем: предприятию недостаточно иметь положительный финансовый результат в виде операционной прибыли и по этому показателю оценивать эффективность деятельности. Необходимо обеспечить такой уровень рентабельности, который позволяет получать отдачу от инвестированного капитала в размере, превышающем расходы на его привлечение. Чем больше это превышение, тем больше эффективность работы менеджмента компании.

В международной практике есть два основных метода расчета показателя экономической добавленной стоимости.

Алгоритм расчета ЕVА первым методом

В этом случае применяется формула:

EVA = (r – С) / 100 % × ИК, (1)

где r — рентабельность инвестированного капитала (ROI), %;

С — средневзвешенная стоимость капитала (WACC), %;

ИК — инвестированный капитал.

Каждый показатель в формуле рассчитывается отдельно:

• Рентабельность инвестированного капитала (ROI, Return On Invested Capital) рассчитывается как соотношение полученной операционной прибыли (EBIT) за период к среднему уровню инвестированного капитала:

r = ROI = ОП / ((ИКн + ИКк) / 2) × 100 %, (2)

где r (ROI) — рентабельность инвестированного капитала, %;

ОП — операционная прибыль (прибыль от продаж стр. 2200 Отчета о финансовых результатах);

ИК — инвестированный капитал на начало (ИКн) и конец периода (ИКк).

• Средневзвешенная стоимость капитала (Weighted Average Cost of Capital, WACC) рассчитывается как стоимость собственного и заемного капитала, скорректированная на налоговую экономию в результате уменьшения налога на прибыль:

С = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100 %, (3)

где С (WACC) — средневзвешенная стоимость капитала, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (величина процентов по долгосрочным обязательствам), %;

t — ставка налога на прибыль, деленная на 100 %;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

• Показатель инвестированного капитала (Invested Capital или Capital employed) характеризует структуру капитала предприятия и рассчитывается по формуле:

ИК = СК + ДЗК = А – КО, (4)

где ИК — инвестированный капитал;

СК — собственный капитал (стр. 1300 бухгалтерского баланса);

ДЗК — долгосрочный заемный капитал (стр. 1400 бухгалтерского баланса);

А — всего активы (стр. 1600 бухгалтерского баланса);

КО — краткосрочные (текущие) обязательства (стр. 1500 бухгалтерского баланса).

Положительным значение EVA будет только в том случае, если за конкретный период времени доходность инвестированного капитала (ROI) будет выше, чем стоимость данного капитала (WACC).

В международной практике превышение показателя ROI над WACC ввиду большой практической значимости получило собственное название — Spread.

Spread представляет собой экономическую добавленную стоимость в относительном выражении и рассчитывается в процентах. И если Spread > 0, то компания получила в определенном периоде времени доходность, превышающую уровень доходности, установленный инвесторами и собственниками.

Алгоритм расчета ЕVА вторым методом

Согласно второму методу EVA рассчитывается по формуле:

EVA = NOPAT – С / 100 % × ИК, (5)

где NOPAT — операционная прибыль за вычетом налога на прибыль.

В свою очередь показатель NOPAT (Net Operating Profit After Tax) рассчитывается так:

NOPAT = EBIT – EBIT × t = EBIT × (1 – t), (6)

где EBIT — операционная прибыль (прибыль от продаж — стр. 2200 Отчета о финансовых результатах).

В случае если по заемным средствам в анализируемом периоде были выплачены проценты, они уменьшают величину налога на прибыль. В этом случае показатель NOPAT корректируется с учетом уплаченных процентов за пользование заемными средствами. Скорректированный показатель NOPAT в международной практике именуется NOPLAT (Net Operating Profit Less Adjusted Taxes) и рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + Рп × t = NOPAT + Рп × t, (7)

где NOPLAT — операционная прибыль за вычетом скорректированного налога на прибыль;

Рп — уплаченные за пользование заемными средствами проценты.

Два рассмотренных подхода к расчету показателя EVA никогда не будут давать одинаковый результат. Эти два метода являются формульной интерпретацией экономической сути экономической добавленной стоимости.

Сам расчета основывается на использовании в качестве финансового результата операционной деятельности двух разных показателей: по первому методу — операционной прибыли (EBIT), по второму — чистой операционной прибыли (NOPAT или NOPLAT), которые никогда не бывают равны.

Расчет экономической добавленной стоимости на практике

Рассмотрим расчет экономической добавленной стоимости на примере ООО «Онега», осуществляющего свою деятельность в пищевой промышленности (мясоперерабатывающая компания).

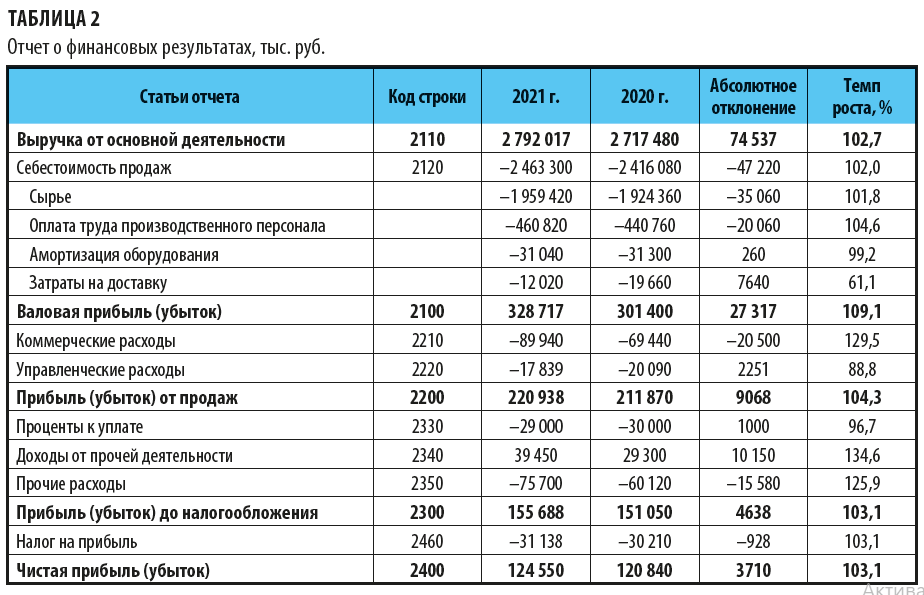

Информационная база для расчета показателя EVA — бухгалтерский (управленческий) баланс и отчет о финансовых результатах (отчет о прибылях и убытках) (табл. 1, 2). Рассмотрим показатели этих финансовых отчетов и рассчитаем показатель EVA двумя рассмотренными методами.

Используя данные финансовых отчетов, рассчитаем показатель EVA двумя рассмотренными методами.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 12, 2021.

Как считать НДС 20%? Как правило, этот вопрос возникает не у бухгалтеров, а у других сотрудников компании — например, специалистов по продажам или руководителей. Постараемся ответить на него так, чтобы у бухгалтера не возникало проблем с разъяснением того, как считается НДС.

Как определить сумму НДС (вычисление)

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации (п. 1 ст. 168 НК РФ).

На практике при расчете НДС возможны 2 вопроса:

- Если есть сумма без НДС — как считать НДС от суммы?

- Если есть сумма с учетом НДС — как посчитать НДС в том числе.

Поясним, как правильно посчитать НДС в каждом из случаев.

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле:

НДС = НБ × Нст / 100,

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Примеры расчета НДС для продавца привели эксперты КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите к расчетам.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

См. также «Что входит в перечень товаров, облагаемых НДС по ставке 10%?»

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы.

Подробно о расчетных ставках читайте в этой статье.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог. Для этого используйте формулы:

С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2019),

С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2019),

С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб. × 100 000 шт. = 5 500 000 руб.

- Посчитаем НДС от суммы:

5 500 000 × 20/100 = 1 100 000 руб.

- Вычислим сумму с НДС:

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 5 500 000 руб.,

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб. × 10 000 шт. = 2 400 000 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

- Остается сумма без НДС:

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 000 000 руб.,

- НДС 20% — 400 000 руб.,

- итого с НДС — 2 400 000 руб.

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

Итоги

Как видим, посчитать НДС сверху или НДС в том числе не сложно. Главное помнить формулы расчета и использовать верную ставку налога.

См. также статью «Формула расчета НДС по ставке 20% от суммы».

Распространенные вопросы

Как рассчитать НДС к уплате?

НДС к уплате рассчитывается по формуле:

НДС к уплате = НДС начисленный — НДС к вычету + восстановленный НДС

В сумму НДС, принимаемого к вычету, входит:

Подробнее о порядке учета и вычета НДС при строительстве основных средств читайте здесь.

Что такое восстановленный НДС?

Случаи восстановления НДС регламентированы п.3 ст. 170 НК РФ:

О порядке восстановления НДС читайте в этой статье.

Как определить безопасную сумму вычета по НДС?

Чтобы не вызвать вопросов у камеральщиков, рекомендуем рассчитывать безопасную долю вычетов при составлении декларации. Для этого нужно сумму входного НДС разделить на величину начисленного НДС и умножить на 100%.

Если доля вычетов превысит 89%, фирмой могут заинтересоваться фискалы и нагрянуть с выездной проверкой.

Подробнее о безопасной доле вычета по НДС, наши эксперты рассказывали здесь.

Как предприниматель или генеральный директор компании, для вашего развития важны несколько финансовых показателей, в том числе один: добавленная стоимость. В этой статье вы :

- Наконец-то поняли концепцию добавленной стоимости?

- Как ее рассчитать?

- Для чего она используется?

Готовы стать асом в этом KPI? Шагайте прямо сейчас! 🚀

Добавленная стоимость: Определение

Когда вы ищете в Интернете чистое определение добавленной стоимости, вы всегда наталкиваетесь на гиперпрагматичные расчеты старой доброй национальной бухгалтерии. хотя мы перейдем к этому определению через несколько минут, я думаю, что в том, что мы находим в Интернете, есть реальный недостаток перспективы. Поэтому позвольте мне быть немного яснее. Добавленная стоимость – это не просто количественные показатели, это..:

Способность бизнеса (или человека) генерировать богатство

. То есть, способность приносить добавленную стоимость, будь то финансовая, человеческая или соответствующая продукту или предлагаемой услуге. Пример: Я купил водонепроницаемый телефон. Его богатство заключается в его водонепроницаемости. Главная добавленная ценность, на которой сосредоточится маркетинг, – это его способность погружаться в воду. 📱

Он также используется в качестве основы для расчета TVA и расчета ВВП в объеме (валового внутреннего продукта) страны, важно, верно? 😎

Добавленная стоимость: пример?

Мой пример с телефоном был недостаточно понятен? Не волнуйтесь, мы приведем более конкретный пример. Давайте рассмотрим пример с одеждой:

- Этот KPI в процессе производства одежды представляет собой разницу между ценой проданной одежды и суммой стоимостей текстиля, сырья, швейных машин, пуговиц, электроэнергии, импорта и всех других факторов, потребленных для производства этой одежды.

Как рассчитать добавленную стоимость?

Для многих товаров существуют различные расчеты добавленной стоимости. Здесь мы объясним вам все просто!

Как рассчитать добавленную стоимость компании?

Расчет добавленной стоимости компаний очень прост:

VA =

Коммерческая маржа + Рыночное производство года – Потребление года от третьих лиц.

💡 С глобальной точки зрения компании этот показатель эффективности может быть рассчитан двумя способами:

- VA от чистого дохода компании.

- VA от маржи продаж.

🍤 Давайте немного распакуем это, чтобы помочь вам увидеть это более четко:

- 🍎 Торговая наценка: Если вы покупаете яблоки у производителя по 0,20 цента за штуку и продаете их в своем магазине по 1 евро за штуку, то ваша маржа составляет 80 центов.

- 🍏 Производство за год: общее количество товаров и услуг, произведенных за год. То есть, все яблоки, проданные за период, который вы хотите проанализировать.

- 🚛 Промежуточное потребление за год от третьих лиц: Это все внешние товары и услуги, которые компания потребляла и оплачивала третьим лицам. (В нашем примере: побочные расходы на покупку яблок, расходы на оплату персонала…).

Давайте теперь рассмотрим две разные формулы расчета! ⬇️

Расчет VA: от чистого дохода компании

Для того чтобы успешно выполнить этот расчет, сначала необходимо измерить чистый доход:

Чистый результат = операционный результат + финансовый результат + чрезвычайный результат – участие в прибыли сотрудников – подоходный налог.

Как только вы рассчитали чистый доход, приступим к делу:

Валовая добавленная стоимость = чистый результат + чрезвычайные расходы – чрезвычайные доходы + финансовые расходы – финансовые доходы + прочие расходы – прочие доходы + расходы на персонал + аналогичные платежи, налоги и сборы + амортизация и резервы – списание амортизации и резервов + подоходный налог.

Все еще живы после этого расчета? Молодец! 🎊 Переходим ко второму способу! ⬇️

Расчет добавленной стоимости: от маржи продаж

Чтобы преуспеть в этом расчете, необходимо сначала измерить маржу продаж, которая затем позволит вам измерить VA :

Маржа продаж = продажи товаров – покупная стоимость проданных товаров

Как только вы получите маржу продаж, вы сможете выполнить этот расчет:

Валовая прибыль = маржа продаж + производство за год – закупки расходных материалов + изменения в запасах расходных материалов – побочные расходы на закупку расходных материалов + остатки, скидки и возвраты на закупки расходных материалов – прочие внешние расходы.

Вот и все, теперь у вас есть два метода расчета VA, вам остается выбрать свой любимый. ❤️

Анализ результата добавленной стоимости для компании

После того как вы рассчитали показатель эффективности, вам необходимо проанализировать его, чтобы понять, почему получился именно такой результат. Существует два возможных сценария:

- Низкая добавленная стоимость:

- Стоимость сырья или затраты на производство товаров слишком высоки.

- Базовая отпускная цена недостаточно высока.

- Высокая добавленная стоимость: реализованный вами производственный цикл насыщен, ваша компания может без труда покрывать зарплату, платить налоги и осуществлять потенциальные выплаты финансовым партнерам.

Какова цель добавленной стоимости вашей компании?

Измерение добавленной стоимости компании, с глобальной точки зрения, – это то, чем вы отличаетесь на рынке. В чем заключается ваша добавленная стоимость? Существует несколько способов определения идентичности бренда компании, самый известный из которых – призма идентичности Капферера. Это звучит очень академично – приводить призму из школы маркетинга, но на самом деле я считаю ее очень актуальной.

Если вы не определите, какую ценность вы хотите привнести на рынок, что составляет эту ценность и как вы хотите, чтобы потребители воспринимали вас, ваше предложение будет нечетким, а если оно нечеткое, оно не будет продаваться. 💨

Определите свою ценность на рынке через призму Капферера

Вы можете взять это изображение, чтобы сделать свою собственную призму. Речь идет об определении того, кем вы являетесь на рынке и что вы привносите, чтобы отличиться.

Пример призмы Кепферера

Вот пример того, как установить призму на Waalaxy. 👽 Вы можете найти довольно много примеров в Интернете, например, призму идентичности Perrier или Coca-cola, которые очень хорошо известны. На самом деле, я создал этот пример только для саморекламы, но он все равно сослужит вам хорошую службу 😉

Здесь вы быстро поймете, что предлагает Waalaxy и чего нет у его конкурентов.

Не знаете Waalaxy? Нажмите на кнопку ниже, чтобы ознакомиться с нашим инструментом автоматизации! ⬇️

Discover Waalaxy 🪐

Как создать добавленную стоимость?

Чтобы создать добавленную стоимость в бухгалтерском учете, вам необходимо продумать свой рынок. Вы должны убедиться, что маржа соответствует рыночным тенденциям и не является слишком маленькой. Проще говоря, есть две тенденции:

-

- Низкая маржа = большой объем производства, ориентированный на количество произведенной продукции. Вам придется производить и продавать много, чтобы процветала ценность бизнеса. Пример: белые носки. 🧦

- Высокая маржа = небольшой объем производства, но сфокусированный на качестве продукции. Вам придется сосредоточиться на добавленной стоимости продукта и контент-маркетинге, чтобы потребитель понял преимущества. Пример: часы высокого класса. ⌚

Конечно, здесь есть свои нюансы, и я помогу вам разобраться в них чуть ниже. 👇

Почему добавленная стоимость является лучшим показателем производства?

Очень просто, потому что она является наиболее всеобъемлющей. Если вы рассчитываете только маржу, вы не учитываете внешние расходы.

Если вы рассчитываете только оборот (цена продажи х количество проданного), вы не имеете представления ни о марже, ни о расходах. Я не советую бросать все и клясться VA, но и игнорировать его тоже нельзя.

Что такое продукты с высокой добавленной стоимостью?

Продукт с высокой добавленной стоимостью – это продукт, который приносит значительное богатство тому, кто его использует. Когда я говорю о богатстве, я имею в виду его в самом широком смысле, а не только в экономическом: экономия времени, улучшение качества жизни, польза для здоровья. Есть два типа продуктов. (Опять же, это карикатура).

- Продукт первой необходимости.

- Продукт-гаджет. (несущественный).

Эпоха Ковида заставила многие компании вспомнить, насколько несущественным был их продукт. 😂 Продукт, который необходим для здоровья вашего бизнеса, например, CRM для управления, подключение к интернету… его поставщики, для которых вы, естественно, захотите получить лучшее качество. Без них вы не сможете работать.

Товары первой необходимости – это те, которые немного улучшат условия вашей работы, это инструменты комфорта. Они, конечно, улучшат вашу работу, но не станут главной причиной успеха или неудачи вашего бизнеса. Ну а продукт первой необходимости, по определению, приносит сильную добавленную стоимость вашей деятельности.

Определяйте, доказывайте и сообщайте

Если у вас есть неосновной инструмент, это не значит, что он не приносит добавленной стоимости, вам просто нужно научиться определять ее, доказывать и доносить.

- ❓ В чем ценность моего продукта для моих клиентов? > Определите все преимущества моего продукта или услуги.

- 🔍 Как я могу доказать, что эта ценность реальна? > Проведите исследования, тесты, отзывы, демонстрацию продукта…

- 📳 Как передать эту информацию моей цели, моим перспективам, моим клиентам? Заполнить призму Капферера > определить идентичность бренда и сосредоточиться на его дифференциации > общаться через социальные сети, рекламу, Digital Ads.

Добавленная стоимость внутреннего аудита: что это такое?

Теперь мы переходим к третьему и последнему способу говорить о добавленной стоимости. Человеческая ценность. То есть то, что вы как личность принесете организации. Для этого мы увидим, что есть добавленная стоимость, которую ищет рекрутер, чтобы нанять человека, или менеджер, чтобы создать команду.

Как определить профили с добавленной стоимостью?

Часто говорят, что лучшие люди уходят первыми, так происходит и в мире рекрутинга. Конечно, есть исключения, но и эти исключения недолго остаются свободными. Это как квартира по цене ниже рыночной. 🤩

И как же тогда найти эти квартиры?

На LinkedIn.

На LinkedIn,

О, и на LinkedIn.

Нет, более серьезно. Существует множество способов поиска кандидатов: на досках объявлений о вакансиях или посещая такие мероприятия, как ярмарки вакансий, но LinkedIn остается наиболее полным и эффективным источником трудоустройства.

Читайте руководство о том, как правильно вести поиск в LinkedIn. 👀

Как нанять сотрудников с высокой добавленной стоимостью?

Добавленная стоимость компании начинается с сотрудников. Она вообще начинается с сотрудников, потому что они первые в производственной цепочке.

Без разработчика нет приложения.

Среди списка несколько советов по улучшению для создания воспринимаемой ценности:

- Вознаграждение сотрудников.

- Перераспределение доли богатства,

- Учет.

- Благосостояние в компании.

Что значит приносить пользу компании?

Если вы являетесь сотрудником или соискателем работы, вы, вероятно, задаетесь вопросом, как вы можете быть полезны компании. В любом случае, задав себе этот вопрос, вы уже имеете правильный настрой. Для этого вам необходимо:

- 🌟 Знайте свои ценности: составьте список своих знаний и навыков, научитесь их определять и уметь их отстаивать. (Факт + конкретный пример + то, что позволяет измерить результаты).

- Например: Я опытный писатель, я написал более 200 статей для Waalaxy, как я говорю, на блоге 100+ тысяч посетителей в месяц.

- 🏨 Знайте потребности бизнеса: какие навыки создадут прибыль для компании? Не концентрируйтесь на том, что вы умеете делать, мыслите шире.

- ✅ Определите области, в которые вы можете внести свой вклад: создание богатства – это совместная работа компании и сотрудников. Если вы видите, где вы можете внести свой вклад в деятельность по созданию добавленной стоимости, представьте это!

- 👨🏫 Обучайте себя. Очень важно определить навыки, которые вы хотите развить, и навыки, которые понадобятся компании завтра. Используйте HR-поддержку, чтобы преодолеть разрыв между тем, что вам нужно, и тем, что вы можете привнести.

Как доказать свою дополнительную ценность?

Здесь мы приближаемся к социальным продажам.

Как вы думаете, какую ценность вы можете привнести?

Я повторюсь, но лучший метод убеждения людей восходит к Аристотелю и актуален по сей день.

- Этнос: это ваша способность быть напористым.

- Логос: умение аргументировать.

- Пафос: умение доказать, что вы имеете ценность.

Добавлю важный момент:

- Знание того, как отличить себя.

Если вам нужен небольшой толчок уверенности, здесь есть видео, которое мне очень нравится, оно работает для отработки простых техник. 👀

Заключение статьи: Добавленная стоимость Def

Краткое напоминание о том, что было рассмотрено в этой статье:

- Определение добавленной стоимости.

- Как рассчитать?

- От чистого результата компании.

- От коммерческой маржи.

- Анализ результата ВА.

- Понимание добавленной стоимости ?

Переходим к вопросам и ответам! 💭

Вопросы и ответы к статье : Добавленная стоимость

В чем разница между добавленной стоимостью и доходом?

Все просто. ДС – это разница между продажами и промежуточным потреблением. 😎 Грубо говоря, это богатство, созданное компанией в течение финансового года.

Является ли добавленная стоимость хорошим показателем эффективности компании?

Ответ – ДА. Этот KPI позволяет нам узнать способность компании генерировать значительную прибыль, то есть деньги, которые она зарабатывает по отношению к факторным затратам на производство.

Почему добавленная стоимость важна для бизнеса?

Какими способами можно измерить добавленную стоимость? Существуют различные коэффициенты, в зависимости от того, какую ценность вы хотите измерить: человеческую или финансовую.

Финансовые коэффициенты добавленной стоимости (подотчетность)

Существуют и другие коэффициенты, позволяющие понять, насколько хороша компания.

- Расчет по отношению к чистому доходу: Чистый доход/Продажи. ( Прибыльно ли это?).

- Расчет по отношению к EBITDA: Валовой операционный излишек (GOE) / Продажи.

- Глобальный чистый оборотный капитал (GNWC) рассчитывается следующим образом: Постоянный капитал (верхняя часть обязательств) – основные средства.