До момента передачи дольщику объекта недвижимости у организации числится кредиторская задолженность перед дольщиком в сумме полученных от него денежных средств (либо иного имущества). В учете данная задолженность, как правило, отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (в целях упрощения здесь не рассматривается, что часть полученных от дольщиков средств, согласно условиям договора либо на основании учетной политики организации, следует учесть на счете 62 в качестве полученных авансов за услуги застройщика), а в пассиве баланса – по строке 625 «прочие кредиторы». При уступке дольщиком прав и обязанностей по договору третьему лицу у застройщика образуется кредиторская задолженность перед третьим лицом (новым участником долевого строительства) и погашается задолженность перед первоначальным дольщиком. При этом в учете застройщика (в момент надлежащего уведомления застройщика о состоявшейся уступке) делается проводка:

ДЕБЕТ 76 субсчет «Первоначальный дольщик»

КРЕДИТ 76 субсчет «Новый дольщик»

– отражена задолженность перед новым дольщиком.

Однако при получении дольщиком кредита (займа), в обеспечение которого передаются права требования по договору участия в долевом строительстве, уступки не происходит. Соответственно в учете застройщика ничего не меняется. Стоит заметить, что у дольщика отсутствует обязанность уведомления застройщика о передаче заимодавцу в обеспечение кредита (займа) права требования по договору участия в долевом строительстве.

Согласно статье 334 Гражданского кодекса РФ, кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества. Причем он имеет преимущество перед другими кредиторами лица, которому принадлежит это имущество (залогодателя).

Основанием для обращения взыскания на заложенное имущество является неисполнение или ненадлежащее исполнение должником обеспеченного залогом обязательства. В соответствии с пунктом 1 статьи 349 Гражданского кодекса РФ требования залогодержателя (кредитора) удовлетворяются из стоимости заложенного недвижимого имущества по решению суда. Удовлетворение указанного требования без обращения в суд также допускается, но на основании нотариально удостоверенного соглашения залогодержателя с залогодателем.

Таким образом, до момента получения застройщиком документа (вступившего в силу решения суда, нотариально удостоверенного соглашения залогодержателя с залогодателем и т. п.), свидетельствующего о переходе прав и обязанностей по договору участия в долевом строительстве к новому дольщику (в частности, заимодавцу), в учете застройщика числится задолженность перед первоначальным дольщиком. И если застройщиком такой документ получен не будет, то объект недвижимости подлежит передаче первоначальному дольщику.

Важно запомнитьОбращение взыскания на заложенное имущество во внесудебном порядке не допускается при наличии одновременно следующих условий:

– сумма неисполненного обязательства, обеспеченного ипотекой, составляет менее чем 5 процентов от размера оценки предмета ипотеки по договору;

– период просрочки исполнения обязательства, обеспеченного залогом, составляет менее чем три месяца.

При этом ипотека не прекращается и взыскание на предмет залога может быть обращено во внесудебном порядке после изменения указанных обстоятельств (п. 3 ст. 54.1 Гражданского кодекса РФ).

Задолженность перед дольщиком числится до момента передачи ему объекта

Дольщик не обязан уведомлять застройщика о передаче права требования

Требования кредитора удовлетворяются из стоимости заложенного имущества

Статья напечатана в журнале «Учет в строительстве» №9, сентябрь 2010 г.

Ипотека под 2,9% и даже под 0% — такие программы сегодня активно предлагают застройщики, чтобы привлечь покупателей. Вместе с экспертами выяснили, действительно ли выгодны такие программы и сколько можно сэкономить

Ипотека продолжает дорожать на фоне роста ключевой ставки. Большинство крупных российских банков уже подняли ставки по жилищным кредитам, так что средние ставки выросли до 9% годовых.

Чтобы поддержать спрос, застройщики активно запускают совместные, партнерские ипотечные программы с банками. Ставки по ним начинаются от 3% годовых, а иногда даже равны нулю. Разницу в ставках компенсируют девелоперы. Насколько выгодна такая скидка от застройщика — разбираемся вместе с экспертами.

Альтернатива льготной программе

Ипотечные программы с субсидированной ставкой от застройщика стали активно появляться в 2020 году, в разгар пандемии, чтобы поддержать спрос. В ближайшем будущем подобных программ станет еще больше. Такую точку зрения высказали сразу несколько экспертов в ходе Федерального девелоперского форума. «Безусловный тренд на рынке ипотечного кредитования — программы с субсидированной ставкой. В 2022 году этот тренд будет только усиливаться», — считает директор розничных продуктов банка «Дом.РФ» Евгений Шитиков. Программы субсидирования ставок от девелопера — один из трендов, который будет усиливаться на фоне роста ключевой ставки, соглашается директор управления по работе с партнерами и ипотечного кредитования Московского банка ПАО «Сбербанк» Алия Кирьянова. В этом направлении сейчас движутся и агентства недвижимости, добавила она.

Рост предложения субсидирования ипотечных программ эксперты связывают с двумя основными причинами. Первая — изменение условий льготной ипотеки, после которых та стала практически недоступна для покупателей московских новостроек. Вторая причина — общий рост ипотечных ставок. Чтобы поддержать спрос, девелоперы активнее предлагают собственные программы по сниженным ставкам.

Кто предлагает льготную ипотеку

Подобные программы предлагают в основном крупные девелоперы с большим объемом предложения. Для них это достаточно действенный инструмент стимулирования спроса, который позволяет поддерживать стабильный объем продаж, отметила управляющий партнер Dombook, председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова. Чем больше средств поступает на эскроу-счета, тем ниже для застройщика ставка по проектному финансированию. Эту экономию застройщик может направить на субсидирование ставок, пояснила эксперт.

«В рамках партнерских программ с банками девелопер компенсирует разницу в процентной ставке кредитной организации. Средства обычно заимствуются из скидки, которую застройщик дает покупателям: либо сниженная ставка, но цена без скидки, либо обычная ставка и цена со скидкой», — пояснила она.

Сегодня почти все ведущие застройщики совместно с банками-партнерами предлагают субсидированную ипотеку. К примеру, ГК «ПИК» предлагает ипотеку от 6,5% годовых в своих программах. Субсидированная ипотека есть в проектах MR Group: ставка по ней начинается от 4,4% годовых. Подобные предложения есть и у других крупных застройщиков. Например, в проектах в проектах «Самолет» — от 2,9%, ЛСР — от 1,1%, у «Донстроя» и «А101» — от 0,1% годовых, аналогичная ставка (0,1%) есть у ГК ФСК в рамках семейной ипотеки. Одна из самых низких ставок у ГК «Инград» — от 0%.

Скидка на три года

Оформить ипотеку по сниженной ставке обычно можно в определенном банке-партнере застройщика. Наиболее «льготные» ставки действуют обычно не весь срок, на который выдан кредит, но лишь в течение двух-трех лет, пока строится дом. Например, «Инград» дает ипотеку под 0% годовых на первые три года, потом ставка возвращается к рыночной.

«Существуют программы и с минимальной ставкой 0,1%, которая действует обычно в течение первого года, а далее согласно условиям договора возвращается к базовой ставке в рамках данной программы в банке. Есть программы, где ставка снижается вдвое-втрое от базовой, в этом случае субсидированная ипотека может выдаваться на более длительный срок. При менее значительном снижении — на 1–2% — ставки чаще всего действуют на весь срок кредита», — пояснила Ирина Доброхотова. По словам генерального директора агентства недвижимости «Бон Тон» Наталии Кузнецовой, сейчас самая низкая ставка на весь срок кредитования у ГК «Самолет» — 2,9% годовых при сумме кредита до 30 млн руб., с первоначальным взносом 20% и на срок до 30 лет.

Как правило, дополнительных требований к заемщикам в рамках субсидированных программ нет. Однако условия данных программ, минимальный первый взнос, срок кредита и т. п. могут отличаться от базовых условий программ, в рамках которых застройщик и субсидирует ставку. Например, воспользоваться ипотекой от 0,1% годовых в проектах «А101» можно при первоначальном взносе в 50% и сроке кредита на пять лет. В этом случае льготная ставка действует весь период.

Действовать льготная ставка может не весь период, а короткий срок — обычно два-три года, пока строится дом

(Фото: OSABEE/shutterstock.com)

Сколько можно сэкономить

Чтобы подсчитать примерную экономию от субсидированной ипотеки, мы попросили экспертов «Бест-Новостроя» рассмотреть несколько возможных вариантов. В качестве примера была взята квартира стоимостью 10 млн руб. с первоначальным взносом в 20%, которая приобретается в рамках субсидированной ипотеки от застройщика по ставке 2,9% годовых сроком на 30 лет. При этом в одном из вариантов льготный период действует три года (что наиболее распространено), во втором — весь срок кредита.

Первый вариант: на три года

При ставке 2,9% годовых первые три года ежемесячный платеж составляет 33,2 тыс. руб., а общая переплата по процентам за три года — чуть более 660 тыс. руб. Если бы заемщик платил по рыночной ставке (9,2% годовых), то ежемесячный платеж был бы 65,5 тыс. руб., а переплата за три года — около 2,2 млн руб. Экономия за три года — 1,5 млн руб.

Второй вариант: льгота на весь срок

Льготная ставка 2,9% годовых для той же самой квартиры действует весь срок кредита — 30 лет. По льготной ставке ежемесячный размер платежа составит 33,2 тыс. руб., а общая переплата — 3,9 млн руб. По рыночным условиям ежемесячный платеж будет 65,5 тыс. руб., а общая переплата — 15,5 млн руб. Экономия — 11,6 млн руб.

Третий вариант: ипотека гасится за десять лет

Большинство заемщиков стараются погасить кредит досрочно, в среднем за десять лет, отметила Ирина Доброхотова. При таком сроке экономия может быть следующая: ежемесячный платеж по льготной ипотеке составит 76,8 тыс. руб., а переплата — 1,2 млн руб. По рыночной ставке ежемесячный платеж будет 102,2 тыс. руб., а переплата — 4,2 млн руб. Экономия — 3 млн руб.

Пример расчетов аналитиков «Бон Тон»

Аналитики оценили экономию при льготной ипотеке под 0% годовых, льготный период — три года, а потом возвращается к 9,2% годовых (рынку). Стоимость квартиры — 15 млн руб., первоначальный взнос — 20%, общий срок кредита — 20 лет.

При ипотеке под 0% ежемесячный платеж в первые три года составит 50,4 тыс. руб. (на 35 месяцев, так как в первый месяц — нулевой платеж). Общая экономия за три года — 4 млн руб. (с учетом беспроцентных платежей за первые три года + экономия за последующий период, поскольку проценты начисляются только на остаточную сумму за 17 лет). Та же квартира на рыночных условиях: ежемесячный платеж — 109,5 тыс. руб., переплата за первые три года — 3,2 млн руб.

Резюме экспертов

Специальных совместных программ застройщиков и банков, которые предусматривают фиксированную низкую ставку на весь срок кредита, сегодня не так много. В основном предлагаются льготные ставки на более короткий срок (два-три года) либо программы с небольшим снижением ставки на весь срок, которые гораздо более востребованы.

Выгода для покупателя есть в любом случае, отметила Ирина Доброхотова. Один из ключевых факторов при выборе программы для заемщика — размер ежемесячного платежа, который зависит от процентной ставки. Ведь именно от этой суммы зависит, сможет ли покупатель оформить ипотеку при текущем уровне дохода или нет. При более низкой ставке возможность взять ипотеку появляется у более широкого круга покупателей. А размер итоговой переплаты по кредиту хоть и важен для бюджета семьи в долгосрочной перспективе, но на этот показатель обращают меньше внимания, поскольку большинство заемщиков погашают кредиты досрочно.

Порядок оформления ипотеки от застройщика

Оформление ипотеки от застройщика по долевому участию

О рассрочке от застройщика

Плюсы и минусы ипотеки от застройщика

Ипотека от застройщика

Главным аргументом в пользу решения купить квартиру в ипотеку от застройщика становится выгодная – более низкая, чем для традиционных банковских кредитных продуктов — процентная ставка. Она достигается за счет тесного сотрудничества банка и строительной организации. В большинстве случаев первый осуществляет финансирование инвестиционного проекта и зарабатывает на этом. Результатом такого взаимодействия становятся привлекательные условия ипотечного кредитования. Помимо низкой процентной ставки к ним относятся:

- лояльные требования к заемщику, например, выдача кредита по двум документам без подтверждения трудоустройства или уровня дохода;

- отсутствие или небольшой размер первоначального взноса;

- отсрочка по выплате основного долга или процентов.

Отдельного упоминания заслуживает скидка, которую предоставляют застройщики при оформлении ипотеки в СберБанке. Дополнительная преференции объясняется желанием строителей сотрудничать с самым крупным банком страны, занимающие лидирующие позиции на рынке ипотечного кредитования.

Порядок оформления ипотеки от застройщика

Чтобы приобрести квартиру в ипотеку от застройщика, необходимо пройти стандартную для подобных банковских продуктов процедуру оформления. Она предусматривает необходимость учитывать несколько ключевых моментов, каждый из которых заслуживает отдельного рассмотрения.

Условия ипотеки от застройщика

К числу базовых параметров ипотечного кредита относятся такие:

- сумма;

- длительность;

- процентная ставка;

- величина первоначального взноса или его отсутствие;

- график погашения, включающий размер и дату совершения ежемесячной выплаты на весь срок действия договора.

Условия и порядок выдачи ипотеки определяются конкретным банком. Нередко в этом участвует и непосредственно застройщик, так как в успешном продвижении продукта на рынок заинтересованы все участвующие стороны. Более того, зачастую именно строительная компания самостоятельно предлагает услуги банковского кредитования потенциальным клиентам.

На что распространяется ипотека от застройщика

Характерной особенностью рассматриваемого кредитного продукта выступает возможность купить квартиру в ипотеку от застройщика исключительно в новостройке. Подобный вариант финансирования не распространяется на рынок вторичного жилья.

Таким образом из сделки исключаются посредники, что позволяет сохранять привлекательные условия кредитования.

Варианты оформления ипотечного кредита

Рассматриваемая банковская услуга оформляется по одному из двух вариантов. Первый предусматривает обращение заемщика к застройщику, нередко – непосредственно на объекте при осмотре квартиры. В этом случае сотрудник строительной компании принимает заявку на кредитование, которую затем передает в банк. Если схема взаимодействия застройщика и финансовой организации отработана на практике, решение по сделке принимается быстро. Непосредственное подписание документов происходит в офисе банка.

Второй вариант оформления предусматривает обращение потенциального клиента сразу в банк. В подобной ситуации сотрудник финансовой организации предлагает возможные для покупки новостройки или список аккредитованных застройщиков. Далее происходит посещение объекта, выбор квартиры и составление договора.

Оформление ипотеки от застройщика по долевому участию

Одной из популярных разновидностей ипотечного кредитования от застройщиков выступает оформление ДДУ – договоров долевого участия. Актуальная версия законодательства надежно защищает права «дольщиков», для чего деньги клиентов размещаются на специальных эскроу-счетах. Сказанное относится как к собственным, так и заемным средствам покупателей квартир в новостройках.

Такой формат сотрудничества еще более выгоден банкам, осуществляющим проектное финансирование стройки. Результатом становятся дополнительные скидки от застройщика на ипотеку, фактически предоставляемые банковским учреждением.

О рассрочке от застройщика

Альтернативой ипотечному кредитованию выступает рассрочка, которую предоставляет застройщик. Такой вариант приобретения жилья подходит тем клиентам, которые уже имеют большую часть необходимых денежных средств или могут собрать их в относительно короткие сроки. Важным условием выгодного такого способа покупки становятся грамотные договоренности со строительной организацией. При выполнении подобных требований удается сэкономить на процентах, сумма которых в рамках долгосрочной ипотеки нередко становится очень серьезной.

Плюсы и минусы ипотеки от застройщика

Первыми и главным достоинством ипотеки от застройщика становится низкая процентная ставка, заметно более выгодная, чем для других кредитных продуктов банка. Другим важными плюсами рассматриваемой услуги выступают:

- минимальный перечень необходимых документов;

- быстрое оформление сделки;

- заинтересованность всех ее участников, включая банк и застройщика;

- получение дополнительных преференций, например, уменьшение или полное исключение первоначального взноса, отсрочка начала погашения финансовых обязательств и т.д.

Основным недостатком банковского продукта становится необходимость приобретать квартиру в новостройке. Следствием становятся два малоприятных момента: дополнительные расходы на ремонт и проживание в доме, где в течение года или даже двух постоянно проходят различные ремонтные и отделочные работы.

FAQ

Чем отличается ипотека от застройщика от обычной?

Можно выделить два главных отличия. Первое касается необходимости приобретать квартиру в новостройке. Второе – более выгодных условий кредитования. Последние выражаются в низкой процентной ставке, лояльности по отношению к заемщикам и других преференциях, перечень которых определяется конкретным банком.

Каковы основные плюсы ипотечного кредитования от застройщика?

Ключевым преимуществом этого банковского продукта становятся более выгодные условия финансирования покупки жилья. При грамотном подходе к выбору банка для сотрудничества и объекта для покупки удается сэкономить очень внушительную сумму без потери качества жилья.

Какие банки выдают ипотеку от застройщика?

Практически все серьезные банки, сотрудничающие с участниками строительного рынка, предлагают такую услугу. В их числе бесспорные лидеры финансовой отрасли страны – СберБанк, ВТБ, Газпромбанк, Альфа-Банк и многие другие.

Вместо вывода

Ипотека от застройщика – это хороший вариант купить жилье в новостройке на крайне выгодных условиях.

Они выражаются в нескольких важных преимуществах, главными из которых обычно выступают: сниженная процентная ставка, отсутствие первоначального взноса и отсрочка по погашению долга.

Главным условием полноценной реализации перечисленных плюсов становится серьезное отношение к выбору банка для сотрудничества.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что собой представляет ипотека от застройщика, ее особенности, условия и порядок получения. Бробанк.ру рассказывает, как заключить предельно выгодный кредитный договор, выбрать банк и оформить ссуду.

-

Кто выдает ипотеку

-

Выбор банка

-

Вариант покупки №1. Через застройщика

-

Вариант покупки №2. Самостоятельное обращение в банк

-

Условия ипотеки от застройщика

Кто выдает ипотеку

Говоря об ипотеке от застройщика, многие граждане не совсем верно понимают механизм выдачи кредита. Кажется, что раз программа “от застройщика”, то ипотеку выдает сама строительная компания. Но это совсем не так.

Ипотека — это банковский кредитный продукт. Банки сотрудничают со строительными компаниями, и в рамках этого сотрудничества появляется ипотека на покупку новых квартир и домов, которые только построены или еще находятся в стадии возведения.

То есть:

- Застройщик строит.

- Банк выдает ипотеку.

Раньше встречались ситуации, когда сами застройщики предлагали покупателям рассрочку от себя. Они просили большой первый взнос от 50% и раскидывали остальную сумму на 1 год. Но сейчас такие предложения практически полностью исчезли с рынка.

Застройщики сотрудничают с банками, получают от них аккредитацию и предлагают покупателям ипотечные кредиты. Часто они имеют в штате отдельных сотрудников, которые уполномочены принимать заявки и перенаправлять их в банк. В итоге покупка оказывается максимально удобной.

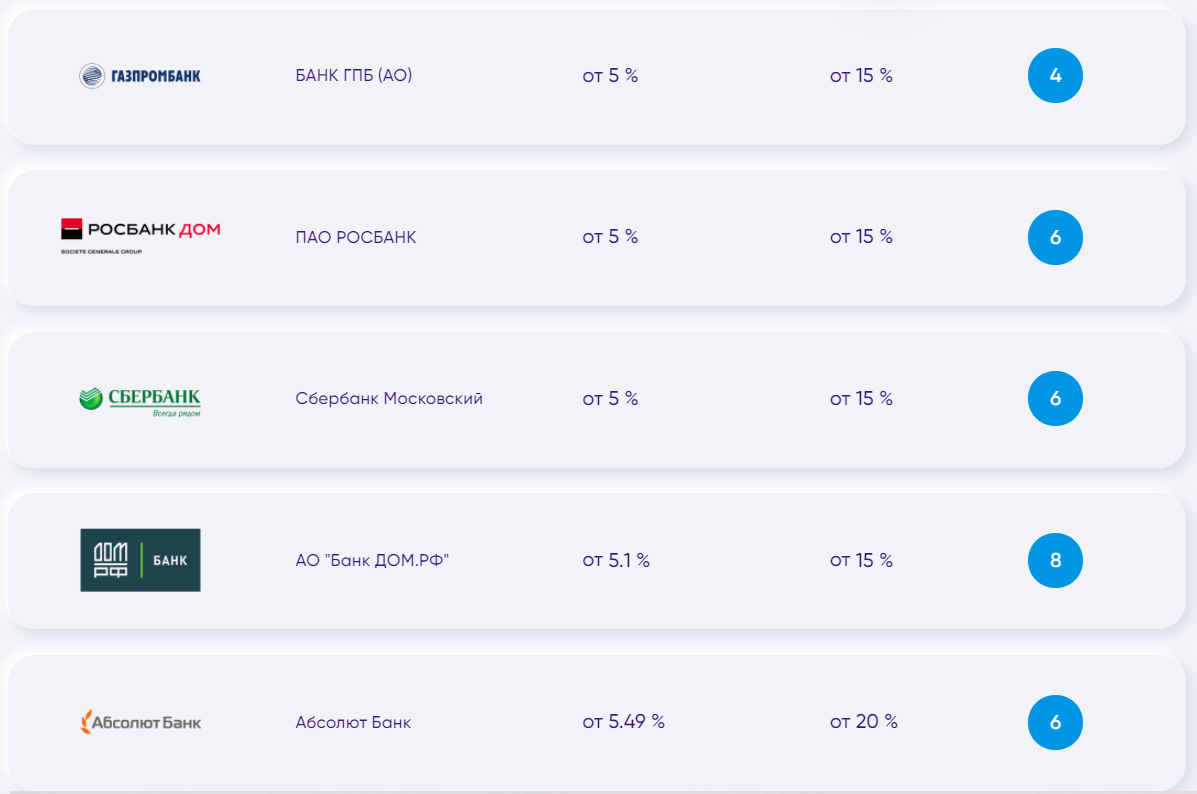

Выбор банка

Если вы выбрали конкретного застройщика и один из его ЖК или домов, нужно смотреть, какие банки аккредитовали этот объект. Аккредитация — это полная проверка банка и самого объекта на предмет юридической чистоты. Если объект аккредитован, банк выдает ипотеки на покупку в нем квартир и принимает их в залог.

Для заемщика аккредитация — это большой плюс, он может быть уверенным в чистоте объекта и компании, которая его возводит. Юристы банка уже провели тщательный анализ и признали сделку безопасной.

Минус — часто объекты имеют аккредитацию одного или двух банков, что сильно сужает выбор кредитных организаций. Но обычно речь о крупных банках с хорошими условиями.

Найти, какие банки аккредитовали интересующий объект, просто. Достаточно зайти на сайт застройщика, выбрать объект и смотреть условия покупки. Нужен раздел “ипотека”.

Например, на сайте крупной компании Донострой, которая возводит ЖК в том числе и в Москве, перечень партнерских банков состоит из десятка пунктов:

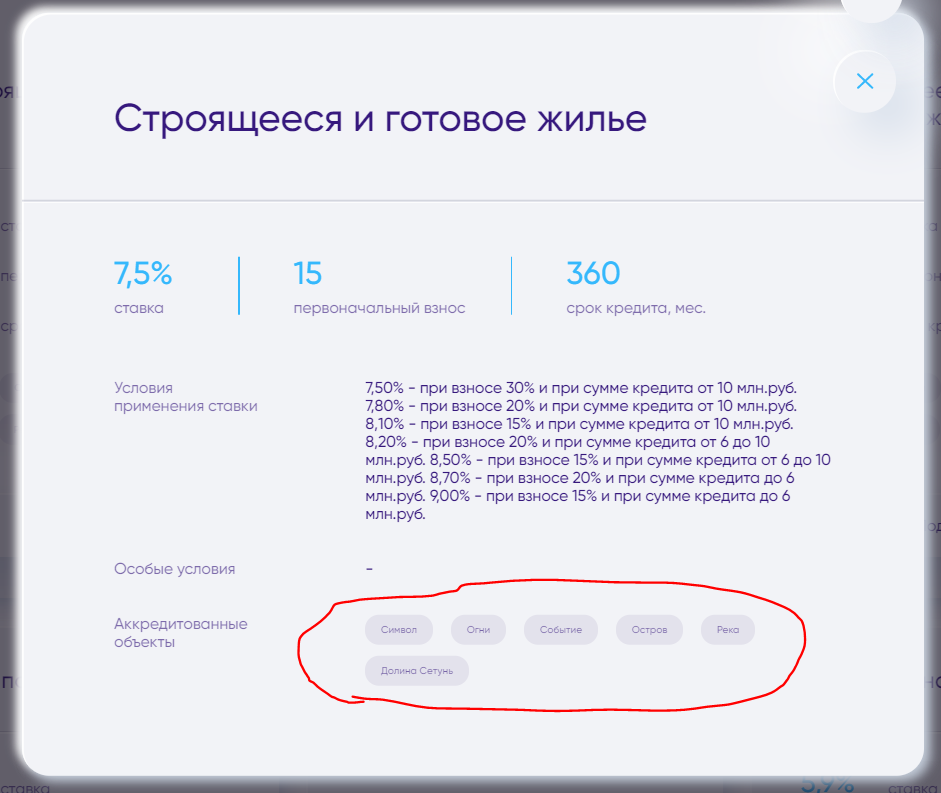

При этом каждый конкретный строительный объект проходит отдельную аккредитацию партнерскими банками. Например, если зайти в раздел банка, можно увидеть, какие объекты конкретного застройщика он аккредитовал.

Вот данные по компании Донстрой и Газпромбанку:

Если же вы уже выбрали дом или ЖК для покупки, заходите на сайт застройщика в раздел этого объекта и смотрите доступные по нему кредитные программы. Например, вот программы для ЖК Символов в Москве от Донстроя:

По такому же принципу размещения и предоставления информации работают и сайты других строительных компаний. Там найдете всю информацию о партнерских банках и можете сразу подать заявку на ипотеку.

Вариант покупки №1. Через застройщика

У каждой крупной строительной компании есть офис для приема заявок на ипотечные программы. Там работают представители застройщика, прошедшие обучение в банках и получившие от них доступ к программе приема заявок на ипотеки.

Если фирма работает сразу с большим числом банков, она может создать специальную единую брокерскую форму приема заявок. В итоге, например, если покупатель выбрал квартиру в доме, который аккредитовал Сбербанк, ВТБ и ПСБ, заявка отправится сразу в эти три банка. Это удобно.

Как проходит оформление такой ипотеки от застройщика:

- Изучение объекта, выбор квартиры, ее бронирование.

- Посещение брокерского отдела застройщика с первичными документами (только паспорт или паспорт+справки, менеджер скажет точно). Подача заявки на ипотеку.

- Автоматический ответ от банка или банков может пройти почти сразу. Если одобрений несколько, покупатель выбирает лучший вариант.

- Застройщик формирует пакет документов для банка, в который входят документы клиента и бумаги на покупаемый объект. В течение 2-3 дней банк проводит проверку.

- Если нареканий нет, дается окончательное одобрение на покупку конкретного объекта, составляется график платежей.

- Заемщик посещает отделение банка, подписывает кредитный договор, покупает обязательную страховку. Далее сделка регистрируется в Росреестре. Если объект еще строится, право собственности возникнет после сдачи дома.

Этот способ оформления ипотеки от застройщика можно назвать самым удобным, так как документооборот и диалог с банком берет на себя строительная компания.

Вариант покупки №2. Самостоятельное обращение в банк

Оформить ипотеку на новый объект можно и путем личного обращения в банк. И тут есть два варианта развития событий:

- Сначала выбрать объект, посмотреть список аккредитовавших его банков и направить заявки на выдачу ипотеки. Проще всего сделать это онлайн, все банки принимают обращения таким образом и даже снижают за это ставки.

- Сначала выбрать банк, а потом смотреть на его сайте, какие объекты он аккредитовал. В случае одобрения выберете любой дом или ЖК из этого списка.

Сам же процесс оформления идентичен первому варианту, просто придется побольше побегать. Тут уже не представитель застройщика занимается документооборотом, а заемщик несет документы от застройщика банку. Но строительная фирма в любом случае поможет собрать документы, все подготовит.

Банки практически не выдают ипотеку на неаккредитованные объекты. Это слишком рискованно для них. А если и найдете такой банк, придется собирать огромный комплект документов на застройщика и дом.

Условия ипотеки от застройщика

Сам застройщик не может диктовать условия выдачи ипотечного кредита, их создает банк. Но в рамках партнерских договоров могут создаваться особые программы с предельно выгодными тарифами.

Основные условия такие:

- наличие первого взноса в размере минимум 10-20%. Без первоначального взноса ипотека от застройщика не выдается. Исключение — некоторые банки позволяют в качестве ПВ использовать маткапитал;

- официальная работа заемщика, стаж на ней — не менее 3 месяцев. Уровень дохода и факт трудоустройства подтверждаются справками;

- заемщик достиг 21 года. Предельный возраст на момент полного погашения ипотеки у каждого банка свой, смотрите на требования к заемщику;

достаточная платежеспособность для погашения ипотеки; - можно применить все положенные субсидии, оформить сделку по Семейной ипотеке, использовать материнский капитал;

- покупаемый объект обязательно нужно страховать весь период выплаты ссуды.

Если ипотека от застройщика оформляется супругами, они становятся созаемщиками и несут идентичную ответственность за выплату. Второй участник сделки также несет документы, но требования относительно обязательного трудоустройства нет.

Частые вопросы

Ипотека от застройщика, что это?

Это ипотека, которая выдается банком на покупку квартиры в строящемся или уже возведенном доме, на покупку частного дома от застройщика. Продавцом может выступать только аккредитованный застройщик.

Чем ипотека от застройщика лучше вторичной?

По таким программам процентные ставки традиционно ниже. Кроме того, вы покупаете новый, проверенный банком объект — риски покупателя сводятся к нулю.

Можно ли оформить ипотеку от застройщика без справок?

Если выбранный вами банк дает такую возможность, то реально. Например, такие предложения есть в Сбере и Альфа-Банке. Но ставки по таким упрощенным предложениям повышаются.

Можно ли через Сбер купить квартиру от неаккредитованного застройщика?

Нет, Сбербанк принимает в залог только аккредитованные объекты, перечень которых можно найти на сайте Домклик.

Что делать, если два доступных мне банка отказали?

Значит, купить в ипотеку этот объект вы не сможете. Выбирайте другой с другими банками или рассмотрите вторичный объект. В последнем случае за ипотекой можете обратиться в любой банк.

Комментарии: 0

Содержание статьи

Показать

Скрыть

Ипотеку на покупку недвижимости в России сейчас можно взять по ставке от 0,01% годовых. Такие условия девелоперы предлагают вместе с банками-партнерами. Рассказываем, что такое ипотека от застройщика и в чем ее преимущества.

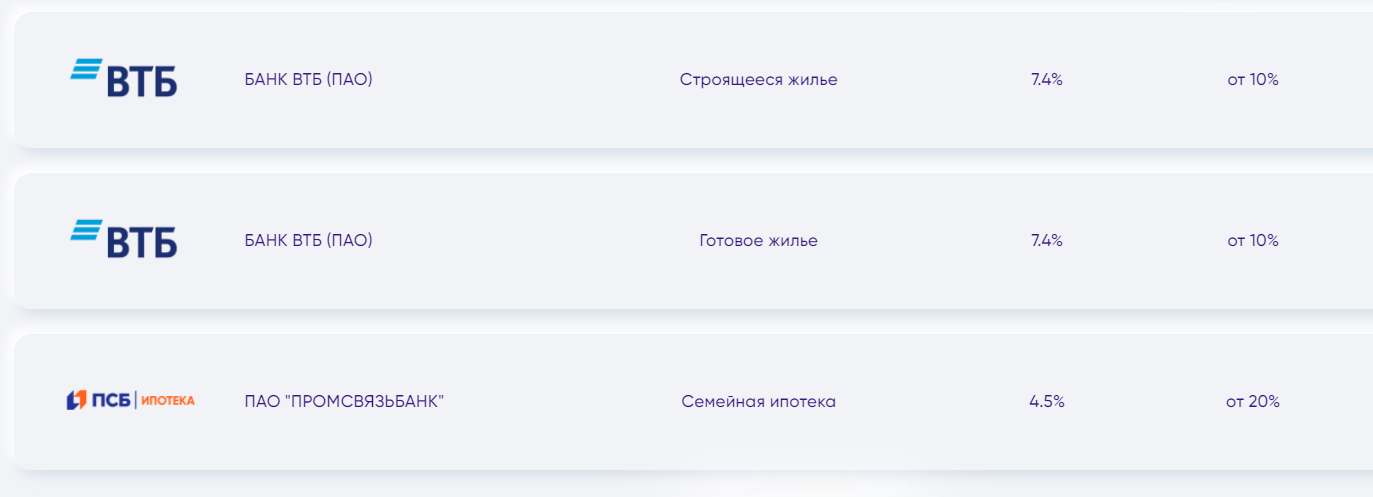

Ключевая ставка с 22 июля находится на уровне 8% годовых. Минимальные ставки по ипотеке на вторичную недвижимость стали более привлекательными: во многих банках они не превышают 10% годовых. У РНКБ, например, 7,8%, у ВТБ — 9,9%, а у «Открытия» — 9,79% годовых.

Программа «Господдержка 2020–2022» работает на прежних условиях: по ставке до 7% годовых можно взять 12 млн рублей на покупку недвижимости в новостройках в Москве, Московской области, Санкт-Петербурге и Ленинградской области и 6 млн — в остальных регионах. Власти также разрешили сочетать льготную ипотеку с другой субсидированной или рыночной ставкой. А сумму кредита увеличили до 30 млн рублей и 15 млн рублей соответственно.

Можно ли взять две ипотеки одновременно

Как работает ипотека от застройщиков

Кроме обычных предложений, на рынке есть еще и ипотечные программы от застройщиков. Они могут разрабатываться на основе льготной ипотеки на новостройки и семейной ипотеки.

Девелопер вместе с банком-партнером предлагает специальные условия для клиентов: например, сниженная процентная ставка на один, два года или несколько лет, вплоть до сниженной ставки на весь срок кредита (до 30 лет). При этом сама процедура оформления кредита не меняется.

«Раньше было популярно предложение по снижению ставки на один год или на два года с дальнейшим выходом на базовую ставку ипотечной программы, — говорит Артур Ахметов, директор вертикали «Ипотека и недвижимость» Банки.ру. — Логика такая: покупатель квартиры живет в съемном жилье, пока строится дом, и платит в это время по специальной ставке. Это снижает его затраты».

Сейчас девелоперы предлагают покупку квартиры в ипотеку с постоянной ставкой на весь срок. Эта ставка ниже ставок по программе «Господдержка 2020–2022» или семейной ипотеке. Можно встретить предложения 0,01%, 0,1%, 1,99% или 4,99% на весь срок.

В чем подвох

В таких схемах продаж застройщик платит комиссию банку за снижение ставки. Эта комиссия оплачивается за счет стоимости квартиры, говорит Артур Ахметов:

«Застройщик может перекладывать всю или часть комиссии на покупателя квартиры: предлагать скидку, если клиент покупает за наличный расчет или по стандартным программам ипотеки. Или наоборот — повышать стоимость квартиры на определенный процент. Это называется подорожанием стоимости».

Представим, что квартира в московской новостройке стоит 7 млн рублей. Клиент берет ипотеку на 20 лет. Вот какие варианты покупки могут быть с учетом разных условий:

| Критерий | Рыночная ипотека в новостройках | Господдержка 2020–2022 |

Семейная ипотека | Субсидированная ипотека от застройщика (вариант 1) |

Субсидированная ипотека от застройщика (вариант 2) |

| Ставка | 9,9% | 6,7% | 5,3% | 1,99% | 0,1% |

| Базовая стоимость | 7 000 000 рублей | 7 млн рублей | 7 млн рублей | 7 млн рублей | 7 млн рублей |

| Скидка или подорожание | −10% | −10% | −10% | 5% | 12% |

| Окончательная стоимость | 6 300 000 рублей | 6 300 000 рублей | 6 300 000 рублей | 7 350 000 рублей | 7 840 000 рублей |

| Первоначальный взнос 15% | 945 000 рублей | 945 000 рублей | 945 000 рублей | 1 102 500 рублей | 1 176 000 рублей |

| Сумма кредита | 5 355 000 рублей | 5 355 000 рублей | 5 355 000 рублей | 6 247 500 рублей | 6 664 000 рублей |

| Ежемесячный платеж | 51 323 рублей | 40 558 рублей | 36 234 рублей | 31 575 рублей | 28 046 рублей |

| Переплата за срок кредита | 6 962 428 рублей | 4 379 031 рублей | 3 341 183 рублей | 1 330 616 рублей | 67 140 рублей |

| Итого стоимость квартиры | 13 262 428 рублей | 10 679 031 рублей | 9 641 183 рублей | 8 680 616 рублей | 7 907 140 рублей |

| Переплата от альтернативных вариантов | 6 962 428 рублей (111%) | 4 379 031 рублей (70%) | 3 341 183 рублей (53%) | 2 380 616 рублей (38%) | 1 607 140 рублей (26%) |

«Таким образом, несмотря на повышение стоимости квартиры и необходимость найти первоначальный взнос больше на 25%, ежемесячный платеж будет меньше почти в 2 раза (28 тысяч рублей против 40 тысяч рублей), а переплата от альтернативного варианта покупки недвижимости — в 3 раза ниже (всего 26% против 70%)», — говорит Артур Ахметов.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Что предлагают застройщики

Посмотрим, что предлагают застройщики вместе с банками-партнерами в жилых комплексах Москвы и Санкт-Петербурга. Все варианты ипотек можно найти в каталоге Банки.ру. Многие девелоперы работают не только с программой «Господдержка 2020–2022», но и с семейной ипотекой, и ипотекой для IT-специалистов.

Ипотека с господдержкой в Level Южнопортовая в Москве

О жилом комплексе: ЖК комфорт-класса в 10 минутах ходьбы от метро Кожуховская.

- Ставка: 0,01% годовых (при условии оформления страхования жизни и здоровья)

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: срок рассмотрения от 1 до 5 дней, возраст заемщика от 18 до 70 лет

Ипотека с господдержкой в ЖК City Bay в Москве

О жилом комплексе: ЖК бизнес-класса на берегу Спасского затона.

- Ставка: 0,1% годовых (при условии использования цифровых сервисов)

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: срок рассмотрения от 2 до 5 дней, возраст заемщика от 21 до 65 лет

Ипотека с господдержкой в ЖК Интонация в Москве

О жилом комплексе: ЖК бизнес-класса на берегу Спасского затона.

- Ставка: 0,01% годовых (при условии оформления страхования жизни и здоровья)

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: срок рассмотрения от 1 до 5 дней, возраст заемщика от 18 до 70 лет

Ипотека с господдержкой в ЖК «Метрополия» в Москве

О жилом комплексе: ЖК бизнес-класса внутри третьего транспортного кольца на границе с ЦАО.

- Ставка: 0,01% годовых (при условии оформления страхования жизни и здоровья)

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: срок рассмотрения от 1 до 5 дней, возраст заемщика от 18 до 70 лет

Ипотека с господдержкой в ЖК «Символ» в Москве

О жилом комплексе: квартал бизнес-класса в историческом районе Лефортово в Москве, на границе ЦАО, в 2 км от Садового кольца.

- Ставка: 0,1% годовых на первый год кредитования, 6,7% годовых — со второго года до конца срока кредитования

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: без подтверждения дохода, срок рассмотрения от 1 до 3 дней, возраст заемщика от 21 до 75 лет

Стоит ли покупать квартиру в 2023 году: разбор Банки.ру

Ипотека в ЖК Полис Приморский в Санкт-Петербурге

О жилом комплексе: ЖК комфорт-класса в Приморском районе в Санкт-Петербурге.

- Ставка: от 0,1% годовых

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: без подтверждения дохода, срок рассмотрения — до 2 дней, возраст заемщика от 21 до 65 лет

Ипотека с господдержкой в ЖК «Событие» в Москве

О жилом комплексе: премиальный квартал на западе Москвы, на границе природного комплекса «Долина реки Раменки».

- Ставка: 0,1% годовых на первый год кредитования, 6,7 % годовых — со второго года до конца срока кредитования

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: без подтверждения дохода, срок рассмотрения от 1 до 3 дней, возраст заемщика от 21 до 75 лет

Ипотека с господдержкой в ЖК «Остров» в Москве

О жилом комплексе: ЖК на западе Москвы, в 2 минутах от парка Фили.

- Ставка: 0,1% годовых на первый год кредитования, 6,7 % годовых — со второго года до конца срока кредитования

- Максимальная сумма: до 12 млн рублей

- Первоначальный взнос: от 15% годовых

- Срок: до 30 лет

- Условия: без подтверждения дохода, срок рассмотрения от 1 до 3 дней, возраст заемщика от 21 до 75 лет

Какие квартиры сейчас есть в новостройках, сколько они стоят и на каких условиях продаются, можно посмотреть в каталоге Банки.ру.

Найти квартиру или взять ипотеку — что сделать в первую очередь? Отвечают эксперты