+

- Что такое технический анализ

- История технического анализа

- Индустрия

- Основы технического анализа

- В цене заложено все

- Цена идет в трендах

- История повторяется

- Активы

- Анализ технический или фундаментальный

- Тренды

- Волнообразные тренды

- Длительность тренда

- Линии трендов

- Каналы

- Поддержка и сопротивление

- Магия круглых чисел

- Смена ролей

- Канал поддержки и сопротивления

- Объемы

- Как читать объемы у TradingView

- Другие источники объемов

- Дивергенция по объемам

- Объемы и фигуры

- Виды графиков

- Свечной график

- Свечной анализ

- Прайс экшн

- Линейный график

- Бары

- Фигуры технического анализа

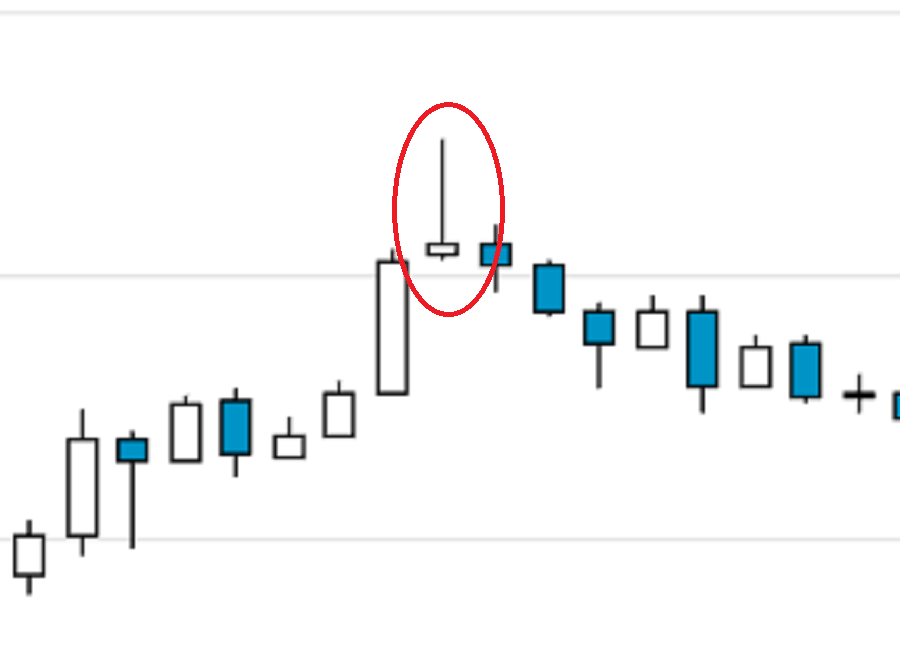

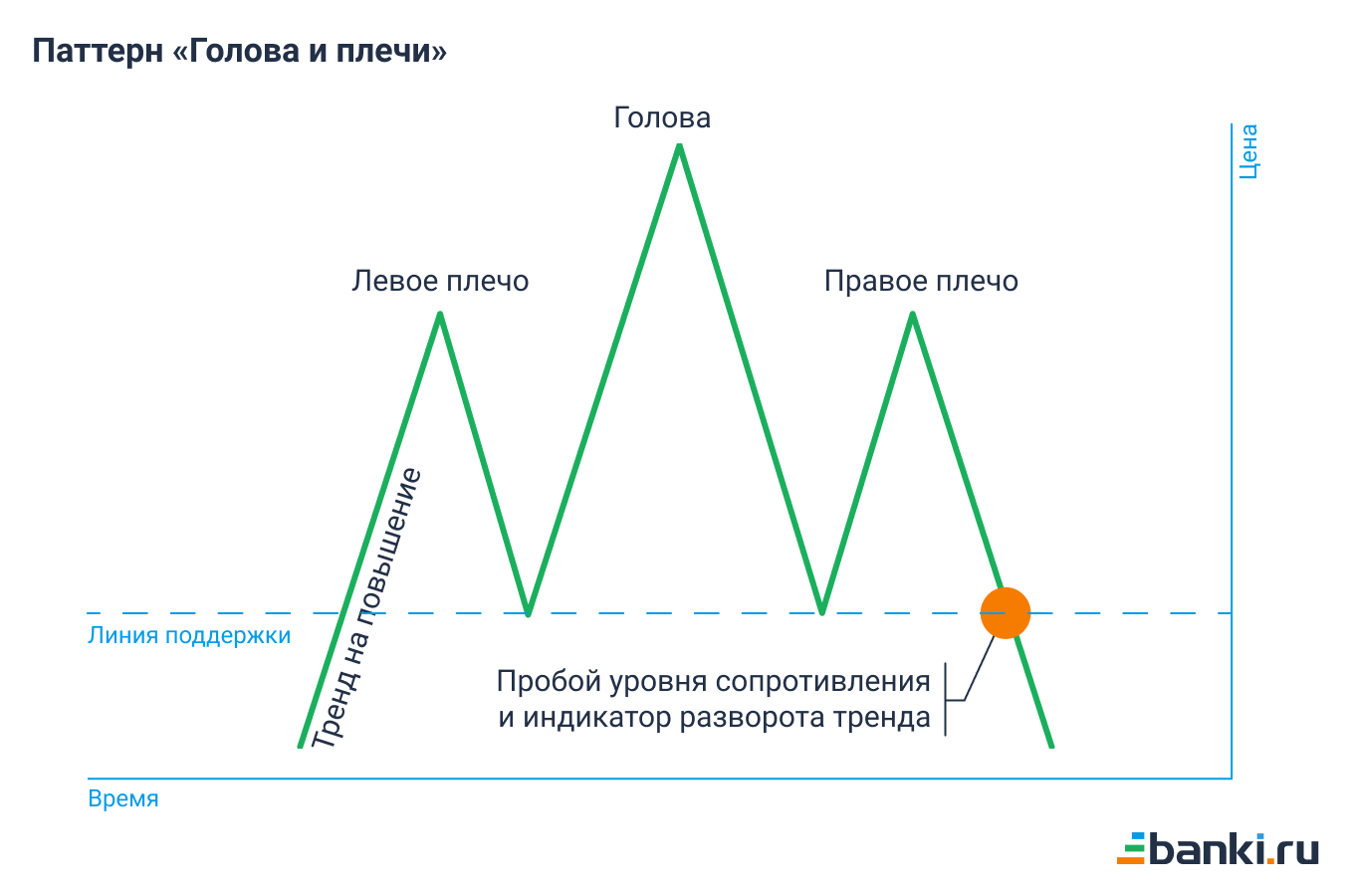

- Голова и плечи

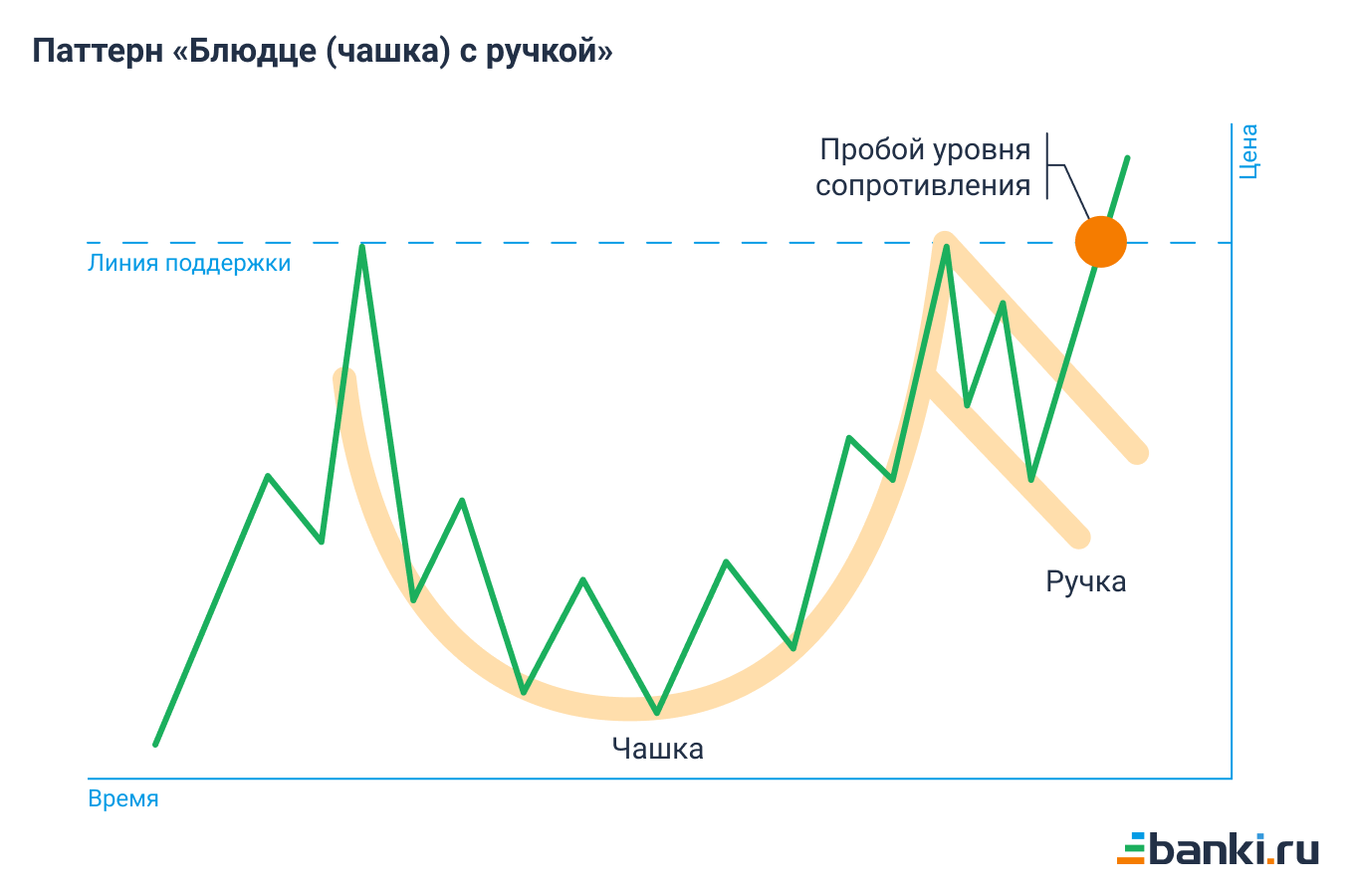

- Фигура “Чашка”

- Двойная вершина: обычная и перевернутая

- Треугольник

- Симметричный треугольник

- Нисходящий треугольник

- Восходящий треугольник

- Фигура “Флаг”

- Фигура “Вымпел”

- Фигура “Клин”

- Тройная вершина или дно

- Фигура “блюдце”

- Гэп

- Скользящие средние

- Виды скользящих средних

- Использование скользящих средних

- Какие скользящие средние использовать?

- Индикаторы

- Осцилляторные индикаторы

- Пересечения и дивергенции

- Популярные индикаторы

- Accumulation/Distribution (A/D)

- Average Directional Index (ADX)

- Aroon

- MACD

- RSI

- On Balance Volume (OBV)

- Стохастик

- Технический анализ: итоги

- Маленький секрет

О таинственном «техническом анализе» новички, как правило, узнают лишь после многократной потери своих депозитов и после перехода на 2й уровень трейдинга. С этого момента начинается увлекательнейший этап жизни, в котором годы будут пролетать, как минуты.

Что же это за «техника» такая, почему ее надо анализировать? Это метод анализа графиков? Как же он работает?

Тут будет жирное предупреждение. Это очень большая статья, огромная. Это по сути справочник всего технического анализа в одном месте. Ее размер — необозрим.

Поэтому используйте крестик под названием статьи для навигации.

Что такое технический анализ

Что же это за техническая такая штука? Это такой способ прогнозировать движение цены. Причем, и это просто замечательно — абсолютно любой цены. И даже больше — любого графика в мире. Этим методом даже можно успешно прогнозировать… температуру воздуха и делать самому погодные прогнозы. И нет, это не шутка.

Но основное применение технического анализа — это, безусловно, рынки и только они. Именно под них эту технологию и придумали. Вот уже несколько сотен лет именно благодаря ему миллионы трейдеров делают умный вид и пытаются понять, куда же направится цена.

А как иначе? Если ты торговец рисом на древней бирже, то тебе нужен способ спрогнозировать, когда можно поживиться, а когда рынок следует обойти стороной. И не важно, что вокруг 18 век, туалет на улице, а до изобретения телефона еще 200 лет.

Первое же препятствие – слово “технический”, часто отпугивает. Название весьма неудачное. Ибо когда ты копаешься под капотом авто, разве это не менее “технический анализ” определенного механизма? Он самый и есть.

Но с техническим анализом в рыночных ставках, форексе или на рынке акций все иначе. Здесь аналитик работает с движением цены по графику и учится находить все необходимые закономерности этого процесса.

На Западе их также называют чартистами, от слова “chart” – график. В общем, замените слово “технический” на “графический” и будет менее страшно.

Технический анализ – это когда в экран тыкают ручкой (шутка).

Почему вообще технический анализ работает? Как черточки на графике способны определить движение цены? Все, что есть на графике – это лишь баланс спроса и предложения. Когда спрос сильно превышает предложение, или наоборот, начинается тренд.

Другими словами, в техническом анализе мы занимаемся ничем иным, как изучением жизни рынка, его эмоционального состояния, оптимизма и пессимизма трейдеров.

Так что технический можно смело заменить на “поведенческий”, “графический” или даже “эмоциональный”. А того, кто придумал “техническим” пугать новичков, надо отшлепать.

История технического анализа

Это куда более старая штука, чем вы можете себе представить. Скажем, некоторые положения теханализа разрабатывались Жозефом де ла Вега в 17 веке, для торговли на голландских рынках.

В 18 веке Хомма Мунэхиса, японский торговец рисом, разработал то, что впоследствии стало современными японскими свечами. Только представьте себе – эти свечи работают уже более 200 лет.

В 1920х годах Ричард Шабакер выпустил несколько книг по техническому анализу, в которых получили свое развитие труды Чарльза Доу и Питера Гамильтона в их книгах “Теория фондового рынка” и “Технический анализ рынков”.

Наконец, в 1948 году Роберт Эдвардс и Джон Маги выпустили легендарную книгу “Технический анализ трендов на фондовом рынке” (Technical Analysis of Stock Trends), которая переиздается до сих пор издательством Amacom и заняла самое почетное место в моей электронной библиотеке.

Ранний технический анализ был основан исключительно на графических методах, поскольку с компьютерами и статистикой был, мягко говоря, напряг. А Чарльз Доу – тот вообще начинал с графиков типа “крестики-нолики”.

В конце 19 века Чарльз Доу разработал то, что потом назвали “Теорией Доу” и что стало основой для современного технического анализа. Теория Доу работает до сих пор, как и в первый день. Ральф Нельсон Эллиот, Вильям Ганн, Ричард Викофф – все эти ребята в начале 20го века создавали то, что используется до сих пор. За прошедшие десятки лет появилось множество новых технических инструментов и теорий, ибо компьютерные технологии совершили невероятный скачок вперед.

Индустрия

Основная отраслевая организация – это Международная Федерация Технического Анализа (International Federation of Technical Analysts, IFTA), председателем которой кстати несколько лет был Джон Боллинджер. В США есть Ассоциация Технических Аналитиков (Market Technicians Association, MTA) и Американская Ассоциация Профессиональных Технических Аналитиков (American Association of Professional Technical Analysts, AAPTA).

Аналогичные организации есть в Великобритании, Канаде, Австралии и т.д. Кроме того, в MTA можно пройти 3-уровневый экзамен на статус технического аналитика Chartered Market Technician (CMT).

Основы технического анализа

Технический анализ очень многогранен. Это графики и модели, технические индикаторы и осцилляторы, комбинация различных приемов и методов. Это данные по объемам. Но во всем его разнообразии, есть всего три ключевых постулата:

- все факторы, влияющие на цену, уже заложены в график;

- цена всегда движется в трендах;

- история повторяется.

Давайте по ним пробежимся.

В цене заложено все

В цене и ее движении, что мы видим на графике, уже заложены все факторы, что на нее повлияли.

Именно поэтому можно предсказать движение цены FB (акций Facebook) не имея ни малейшего понятия о том, какое экономическое состояние компании, ее баланс, какие у нее финансовые показатели.

По факту, в цене заложено соотношение спроса и предложения на определенный актив, будь-то акция или валютная пара – и этого техническому аналитику, казалось бы, достаточно.

Тем не менее, надо стремится к универсальности. Методы важно комбинировать. Лезть в глубины фундаментального анализа не обязательно, но знать, какие важные новости выходят сегодня – надо.

Именно для этого используются разные экономические календари. Один из них расположен у меня под живым графиком. Новости с “тремя головами” обычно дают рынку импульс, который предугадать “голым” теханализом очень сложно.

Цена идет в трендах

Второй важный аспект. Цена, так или иначе, всегда движется в определенном, явном направлении – тренде. Именно на трендах зарабатывают деньги. Именно поэтому все эти пословицы в книгах вроде “тренд ваш друг” и т.д.

На трендах основано подавляющее большинство стратегий. При этом каждый тренд состоит из маленьких микротрендиков. Но об этом мы подробнее поговорим чуть позже.

История повторяется

То, что случилось ранее, случится вновь. Именно поэтому работают свечные модели и модели разворотов. Цена имеет цикличную природу, поскольку участники рынка имеют схожую психологию и повторяют свои действия, раз за разом.

Вот почему работают многие модели, что были разработаны в седую старину. Скажем, вот этой модели разворота тренда “W” больше 100 лет – а скриншот сделан несколько дней назад. Вот такая машина времени.

Активы

Технический анализ работает для любых активов (пример):

- валютных пар (EUR/USD);

- акций (AAPL);

- индексов (S&P 500);

- фьючерсов (CL);

- cырья (UKOIL).

И так далее. Достаточно при выборе актива на живом графике посмотреть на это меню. Графики и технический анализ работают для чего угодно.

Анализ технический или фундаментальный

Есть 2 школы анализа рынков – техническая и фундаментальная. Хотя и попадаются курьезы вроде, мама помоги, “астротрейдинга” (торговля по фазам луны; нет-нет, я даже не шучу). Адепты этих методов любят поспорить, но, в действительности, для удачного прогноза надо дружить с обоими.

В техническом анализе решает только движение цены. То, как она движется, с какой скоростью и амплитудой, каков импульс ее роста или падения, какие свечи при этом формируются и так далее.

Фундаментальщики обожают экономические факторы. В случае акций, это баланс компании, баланс оборотных средств (движение денежек в компанию и из нее, он же cash flow), отчеты о прибылях и убытках и тому подобное.

При фундаментальном анализе предпочитают большие таймфреймы, порой и на год. В техническом же анализе можно успешно работать даже на 5-минутном графике.

Для нас, мамкиных спекулянтов, технический анализ с добавлением фундаментального – то, что доктор прописал. Работаем по канонам технического анализа, просматриваем важные новости и этого будет вполне достаточно.

Читайте отраслевые ресурсы: общие экономические издания вроде РБК или Форбс, специализированные, такие как FXStreet и БКС Экспресс. Знающим английский невероятно полезен будет Bloomberg.

Тренды

Основа основ технического анализа – тренд. Это движение цены в определенном направлении.

Тренд вверх:

Тренд вниз:

Между трендами цена любит отдыхать в боковом движении, когда тренд, как таковой, отсутствует:

Волнообразные тренды

К сожалению, если бы тренды были прямыми, как стрела, зарабатывать смогла бы и ваша кошка. Однако, тренды крайне редко идут прямолинейно. Обычно это сочетание наивысших и низших уровней, из которых тренд и состоит.

Скажем, тренд вверх нередко можно разложить на такие микро-волны:

При этом в реальности волны, конечно, не такие красивые, как на схеме, а в ровном красивом тренде цена движется редко (хотя, порой, и случается).

Длительность тренда

Все тренды можно разделить на:

- краткосрочные;

- среднесрочные;

- долгосрочные.

Чтобы определить длительность тренда, нужно использовать старшие таймфреймы. В классической теории тренды делятся на годовые, месячные и дневные. Но это актуально, в целом, для торговли акциями.

В краткосрочных сделках, как правило, нам достаточно:

- определить долгосрочный тренд на 1-дневном графике;

- среднесрочные будут на 1-4 часах;

- краткосрочные на 5 и 15 минутах.

Таким образом, мы и наблюдаем картину маслом, когда один долгосрочный тренд состоит из нескольких средне- и краткосрочных.

В этом часто заключается ошибка новичков. Они ставят один фрейм, вроде 5 минут, определяют тренды, но забывают определить средне- и долгосрочные тренды. А потом удивляются, почему это цена вдруг на 5-минутном развернулась. Да потому, на другом фрейме картина выглядит иначе.

Скажем, что вы видите на этих 5 минутах? Цена, как ненормальная, падает вниз после бокового движения? Безусловно.

Однако, давайте посмотрим на эту же пару на 4 часах.

Оказывается, наш “устойчивый тренд вниз” на 5 минутах – это всего лишь одна красная свеча. А тренд, средне- и долгосрочный, уже несколько недель идет вверх. Следовательно, наш 5-минутный “трендик” – временный и недолговечный.

Линии трендов

Это простая и эффективная техника определения трендов. Достаточно прочертить линию по максимальным свечам, чтобы определить дальнейшее поведение цены. Линии трендов помогают определить не только тренд, но и его разворот.

Для тренда вниз линия чертится вверху:

Для тренда вверх, соответственно, линия рисуется внизу:

Поведение цены сразу становится более упорядоченным. Она или отскочит от следующего касания с линией, либо же пробьет ее, после чего тренд можно считать завершенным.

Каналы

Канал – это развитие идеи линии трендов, весьма популярная. Цены часто идут в таких каналах и дают нам массу возможностей для торговли.

Канал может идти вверх, вниз или быть горизонтальным флетом (самое вкусное). Торги в канале ведутся до тех пор, пока цена его не пробьет.

Преимуществ масса – сразу видно направление тренда, стенки канала выступают точками “отскока” цены, в общем, все довольны.

Обратите внимание на тени свечей – они подсказывают, где в канале лучше всего войти.

Использовать канал можно и нужно по тренду.

Две главных мысли о трендах, что вы встретите в книгах:

- тренд ваш друг;

- не работайте против тренда.

Поддержка и сопротивление

После тренда и каналов следующий важный вопрос – это линии (уровни) поддержки и сопротивления, сокращенно “п/с”. Это условные линии, от которых ранее цена “отскакивала”.

- Сопротивление – линия, что рисуется вверху. Она “сопротивляется”, не дает цене подняться.

- Поддержка – напротив, не дает цене упасть ниже и “поддерживает” ее.

Почему? Это вопрос психологии, а также баланса спроса и предложения. Нет желающих покупать по столь дорогой цене? Значит выше определенного уровня цена не поднимается. До поры, до времени. Пока не придет покупатель, который насмотрелся позитивных новостей и стал покупать и еще раз покупать. Результат? Цена стремится вверх.

Если же цена уверенно “пробила” линию – значит психология рынка изменилась, это пробой. И вскоре рынок нащупает новую поддержку и новое сопротивление.

Магия круглых чисел

О психологии, что скрывается за этими линиями, можно судить и по тому, насколько часто эти линии формируются на круглых числах, таких как 10, 20, 35, 50 и особенно 100. Эти психологические уровни вновь и вновь вынуждают трейдеров покупать и продавать.

Скажем, цена акции 120 долларов, она падает и приближается к 100 долларам. Многие трейдеры начинают покупать, несмотря на падение, будучи в уверенности, что цена не сможет пробить столь важный психологический барьер с цифрой 100. Так часто и происходит.

В результате, цена доходит до ровной цифры и “отскакивает” от нее, будучи не в силах с ней справиться. Так срабатывает линия поддержки, что словно “поддерживает” цену снизу.

Справедлива и обратная картина, когда цена растет, доходит до 100 и отскакивает вниз. Так сработала линия сопротивления, что “сопротивляется” и не дает цене продвинуться дальше.

Смена ролей

Рано или поздно, уровень поддержки или сопротивления будет пробит. Цене неизбежно хватит на это сил. Тогда их роли меняются. То что было сопротивлением станет поддержкой и наоборот.

У любой цены всегда есть свой уровень поддержки и сопротивления. Иногда происходит так называемый “ложный пробой”, когда цена постаралась пробить п/с, но у нее не получилось.

Многие трейдеры торгуют только по линиям поддержки и сопротивления. Это важнейшая концепция технического анализа, может даже и самая важная. Чем чаще цена отскакивает от определенного ценового уровня, тем он надежнее, особенно на старших фреймах.

Однако, пробой линии рано или поздно состоится – поэтому не ждите, что цена вечно будет отскакивать от линий, словно мячик.

Кроме того, важные новости дают рынку такой импульс, что пробивает даже самую надежную п/с. Поэтому вы должны быть постоянно в курсе основных экономических новостей. Даже для того, чтобы не торговать в момент объявления, скажем, экономических показателей (те самые “3-головые” новости).

Канал поддержки и сопротивления

Ошибкой будет, в том числе, всегда ждать точный отскок. Обычно цена болтается около линий поддержки и сопротивления в небольшом канале. Вот почему нередко вместо линий чертят канал, который охватывает тени свечей, что “щупали” линию, но не смогли ее пробить.

Ориентируясь на такой канал, проще понять, где лучше войти на отскоке и с какой экспирацией.

Объемы

Многие, начитавшись книг про технический анализ, начинают искать на графиках объемы и переживают по их поводу. В действительности, объемы играют роль лишь для акций, индексов и фьючерсов – но не для валютных пар рынка spot (который мы и видим на графиках). Поскольку Форекс – это нерегулируемый межбанк, точных данных по объемам не существует в принципе.

Именно поэтому на живом графике индикатор объема Volume, что включен по умолчанию, не показывает объемы для EUR/USD и прочих.

Зато показывает для акций, скажем, вот объемы торгов акций Apple.

Тем не менее, аналитическая компания IDC дает свои (примерные) данные по объемам торгов, и благодаря TradingView мы можем ими вполне воспользоваться.

Для этого нужно выбрать котировку forex – IDC:

И результат для евро/доллара. Эти данные – приблизительные, но дают неплохую общую картину.

Как читать объемы у TradingView

Это обычная гистограмма. Каждый столбик указывает на объем, а его цвет, для удобства, дублирует цвет свечи.

Наконец, синяя область – это средняя скользящая 20, которая позволяет лучше видеть тренд в объемах. Изменить это значение можно в параметрах индикатора Volume.

Другие источники объемов

Также данные по объемам можно подсмотреть крупных брокеровов форекса. Это статистика по торгам их клиентов. Скажем, вот так выглядят данные по объемам торгов от Oanda.

Еще один источник – фьючерсные валютные контракты на бирже CME.

Как правило, работа с объемами подразумевает использование гистограмм. Чем выше столбик объема, тем нам интереснее. Вообще, объемы – это отдельный и весьма большой подраздел технического анализа. Некоторые торгуют только по объемам и тратят на изучение всех аспектов этого непростого дела много месяцев.

Объемы используются для подтверждения трендов и различных фигур разворота. При этом движение цены, что сопровождается большим объемом, считается более достоверным и сильным, нежели движение с объемом малым.

Это помогает нередко понять, ложный ли это пробой или нет, действительно ли цена развернулась либо это ложный разворот.

- Чем больше объем – тем сильнее импульс, с которым движется цена.

- Чем меньше объем – тем движение цены слабее и вскоре может завершиться.

Дивергенция по объемам

Дивергенция – это расхождение в показателях двух индикаторов или сигналов. Если тренд идет вверх, а объемы неуклонно падают – это пример классической дивергенции.

Объемы и фигуры

Голова и плечи, треугольники, флаги и прочие фигуры нередко подтверждают именно объемами. У таких фигур есть точка, где должен произойти разворот цены. И если она сопровождается всплеском объема – это добавляет уверенности в развороте.

Вот так с объемами и работают. Объемы растут – значит тренд укрепляется. Падает – напротив, он слабеет.

В целом, объемный (кластерный) анализ – это сложная, профессиональная тема. Она весьма актуальна на биржах фьючеров и опционов. Именно там применяются возможности кластерного анализа в терминалах NinjaTrader, Volfix, ATAS и прочее.

Кластерный анализ в программе VolFix. Да-да, страшный профессиональный график. Но все, что он показывает – лишь объемы торгов.

В форексе и финансовых ставках, где в основном работают с валютными парами, объемы мало применяются, ибо по ним попросту нет исчерпывающих данных.

Виды графиков

График – это наше все. Именно на нем мы наблюдаем изменение цены и делаем наши прогнозы. Новички часто пытаются работать по графикам брокеров прямо в браузере и, тем самым, допускают большую ошибку. Ибо графики у них крайне примитивные и никакого вразумительного прогноза по ним не сделать.

Именно поэтому надо использовать нормальные графики и терминалы. Основные графики описаны на форуме. Лично я использую и живой график на сайте, и его полную версию на сайте TradingView.

Движение цены отображается различными видами графиков, основные из них всего 3:

- свечной;

- линейный;

- бары.

Свечной график

Свечной график придумал мрачный японец с картинки в начале этой статьи. Свеча – это очень эффективный индикатор, что показывает выбранный период времени, за который двигалась цена.

Структура свечи выглядит вот так:

Свечной анализ

Раз свеча – это индикатор, значит, она должна показывать нечто большее, нежели просто движение цены за таймфрейм. Так и есть. Именно поэтому существует такая дисциплина, как свечной анализ.

В ней на протяжении десятилетий изучали виды свечей и их комбинации, что позволяют судить об изменении характера движении цены.

Используются как сами свечи определенной формы, так и их комбинации.

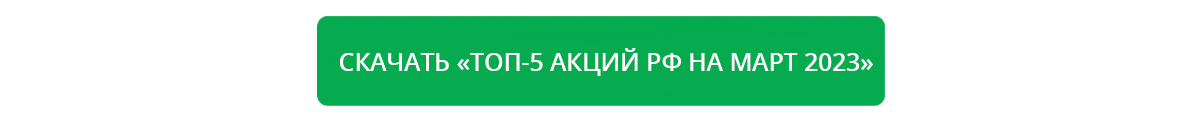

Пинбары:

Свечная комбинация “медвежье поглощение”:

Свечных комбинаций – сотни. Зубрить их не нужно. На практике, созерцая график, необходимо выбрать несколько комбинаций, что привлекли ваше внимание, и научиться находить их в разных условиях и на любых таймфреймах.

Классику свечного анализа, книгу “За гранью японских свечей” от Стива Нисона можно скачать на форуме.

Прайс экшн

Свечных комбинаций колоссальное количество. Только в книгах Нисона их несколько сотен. Однако, вот какое дело. Все эти книги, будучи классикой теханализа, писались порой несколько десятков лет назад.

Вот только рынки с тех сильно изменились. Сейчас 70% торгов, что мы видим на графиках, осуществляют высокочастотные роботы. Миллионы трейдеров торгуют из дома, не вставая с кресел.

Именно поэтому все более актуальным становится прайс экшн (price action). Это – ультрасовременный свечной анализ для быстрых рынков 21 века.

Читайте о прайс экшн на форуме.

Известные западные трейдеры, такие как Ланс Бегс, Нил Фуллер, James16 и многие другие разработали свои системы прайс экшн, к изучению которых стоит перейти только после того, как вы изучили основы технического/фундаментального анализа.

Пример перевода прайс экшн от Нила Фуллера с его комментариями:

Линейный график

Линейный – самый простой график, просто линия, что позволяет быстро определить направление движения цены. Линия формируется методом объединения цен закрытия за выбранный таймфрейм.

В результате, на линейном нельзя увидеть наивысшую цену за выбранный период времени (таймфрейм) или же цену открытия. Впрочем, цена закрытия считается более важным показателем.

Линейный график пригоден разве что для быстрого определения тренда

Бары

Бары любят западные трейдеры, и многие стратегии ориентированы именно на их использование. Принцип такой же, как у свечей, но другой метод визуализации. Мы видим цены открытия и закрытия, максимальную и минимальную цену за выбранный таймфрейм.

В общем и целом, не суть важно, что применять – главное, чтобы это помогало в ваших прогнозах.

Самым популярным является, естественно, свечной график. Что же касается экзотических графиков, типа Ренко, Каги или “крестики нолики” — они весьма редки и используются фондовиками со стажем.

Фигуры технического анализа

История повторяется – это то, с чего мы начинали эту статью, помните? Именно на этой концепции построена тема фигур цены. Эти фигуры повторяются постоянно, и многие из них сигнализируют об одном и том же.

Безусловно, не существует фигуры, что всегда, на 100% укажет на правильное движение цены. Однако, они чрезвычайно полезны в анализе. Если терпеливо их находить, то они продемонстрируют прекрасные результаты.

Все фигуры делятся на:

- фигуры тренда;

- фигуры разворота.

Фигур много и мы рассмотрим лишь важные из них.

Запомните, это важно. Фигуры разворота работают, в основном, от 15-минутного таймфрейма и после достаточно сильного тренда.

В боковом низковолатильном движении фигуры практически бесполезны.

Голова и плечи

Это самая популярная фигура в техническом анализе. Ей очень много лет, она описана в тысячах учебников. В первую очередь следует научиться находить именно ее.

Фигура состоит из головы – максимального значения цены – и двух “плечей”, они же промежуточные пики. Схема:

В реальности цена не будет такой красивой, как на схеме, поэтому достаточно просто ориентироваться на пиковые значения, чтобы определить плечи и голову.

Плечи могут быть разного размера, это не страшно. Основное – голова должна быть выше плечей.

Для фигуры нужно провести так называемую “линию шеи”. Как только цена выходит за эту линию – начинается разворот тренда.

Кстати на живом графике для рисования головы и плечей есть специальный инструмент Head & Shoulders (как известный шампунь). Именно так они и рисовались на примерах:

Голова и плечи – основная фигура разворота, которой очень много лет. Ее знать нужно обязательно.

Фигура “Чашка”

Кофейная чашка с ручкой, встречается достаточно часто. Супер-точность в ее рисовании не требуется, мы тут не художники. Главное уловить форму движения цены, рисуя линию по правилам линий тренда.

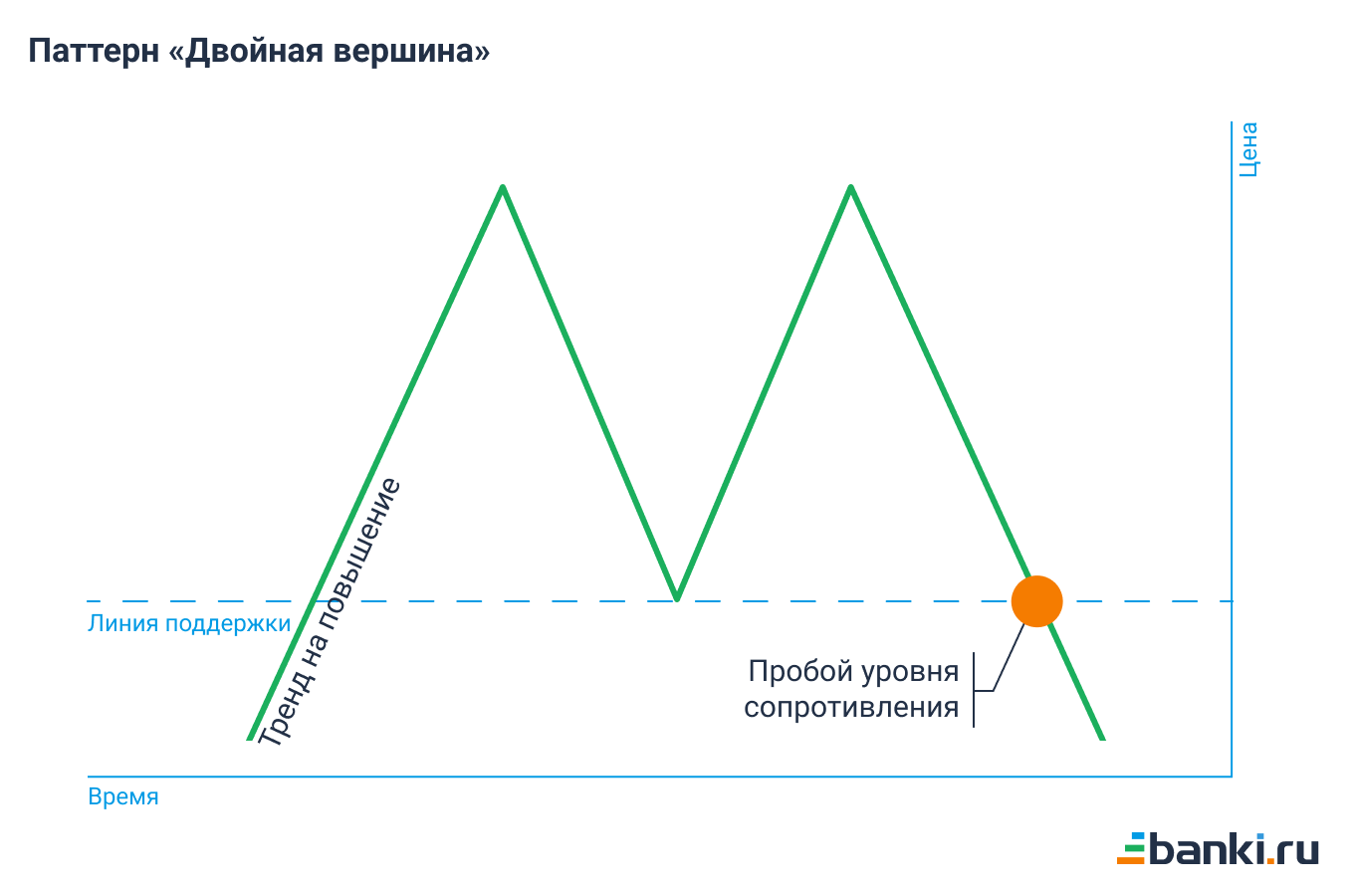

Двойная вершина: обычная и перевернутая

Очень популярная фигура, указывающая на разворот тренда. Как и “голова и плечи”, считается одной из наиболее надежных.

Формируется, когда цена дважды пытается пробить линию поддержки или сопротивления, после чего оптимизм иссякает и цена разворачивается.

Перевернутая двойная вершина

Треугольник

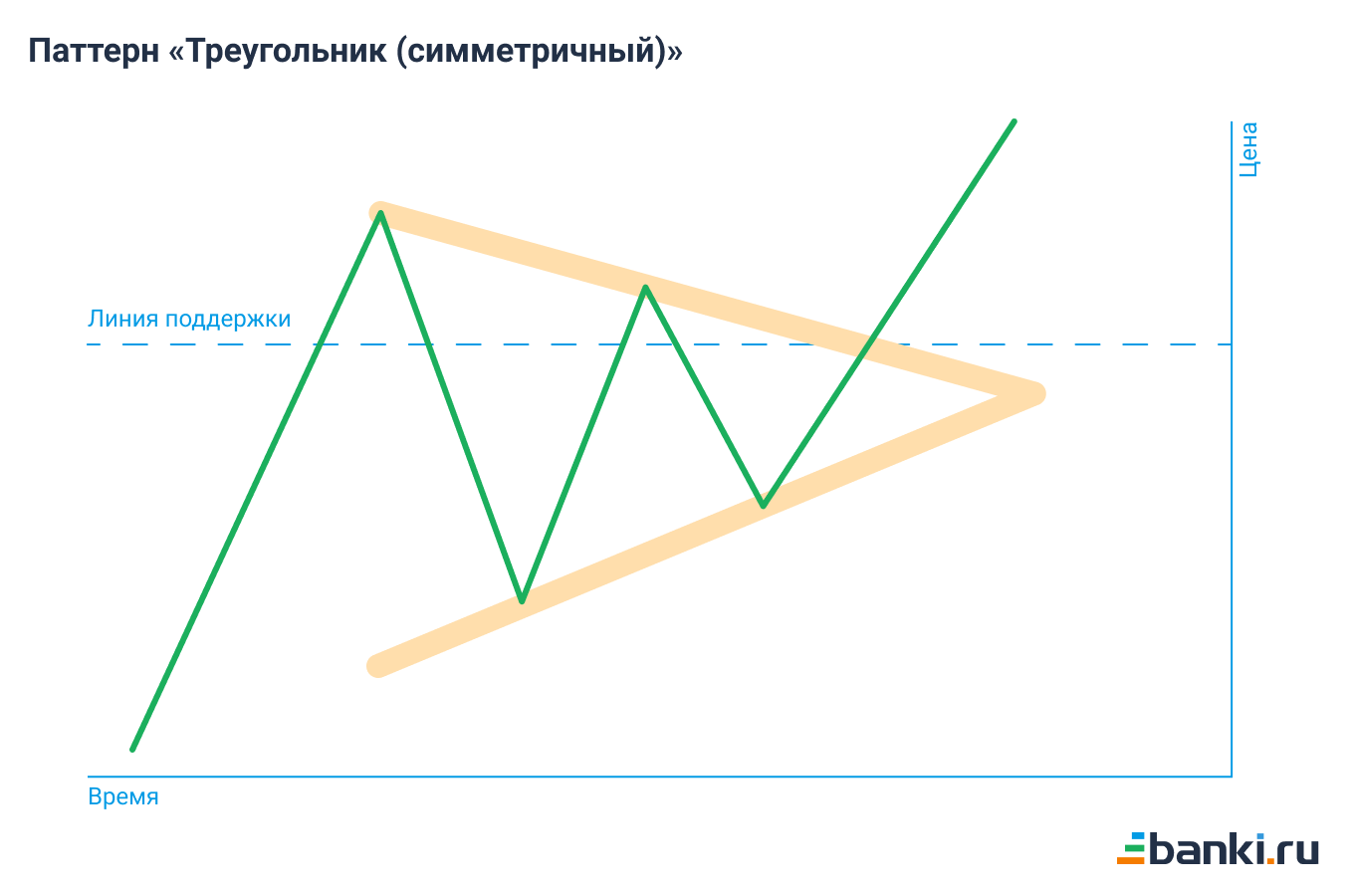

Это также одна из основных фигур технического анализа, что приносит денежки трейдерам уже более 100 лет. Треугольники бывают трех типов:

- симметричные;

- восходящие ;

- нисходящие.

По факту, треугольник состоит из линий тренда. В симметричном треугольнике обе линии тренда равноценно сходятся в одной точке.

В двух других случаях одна из линий будет горизонтальной и выступать в качестве линии поддержки или сопротивления.

Симметричный треугольник

Нисходящий треугольник

Прорыв вверх, по тренду:

Восходящий треугольник

Верхняя сторона треугольника работает как сопротивление:

Фигура “Флаг”

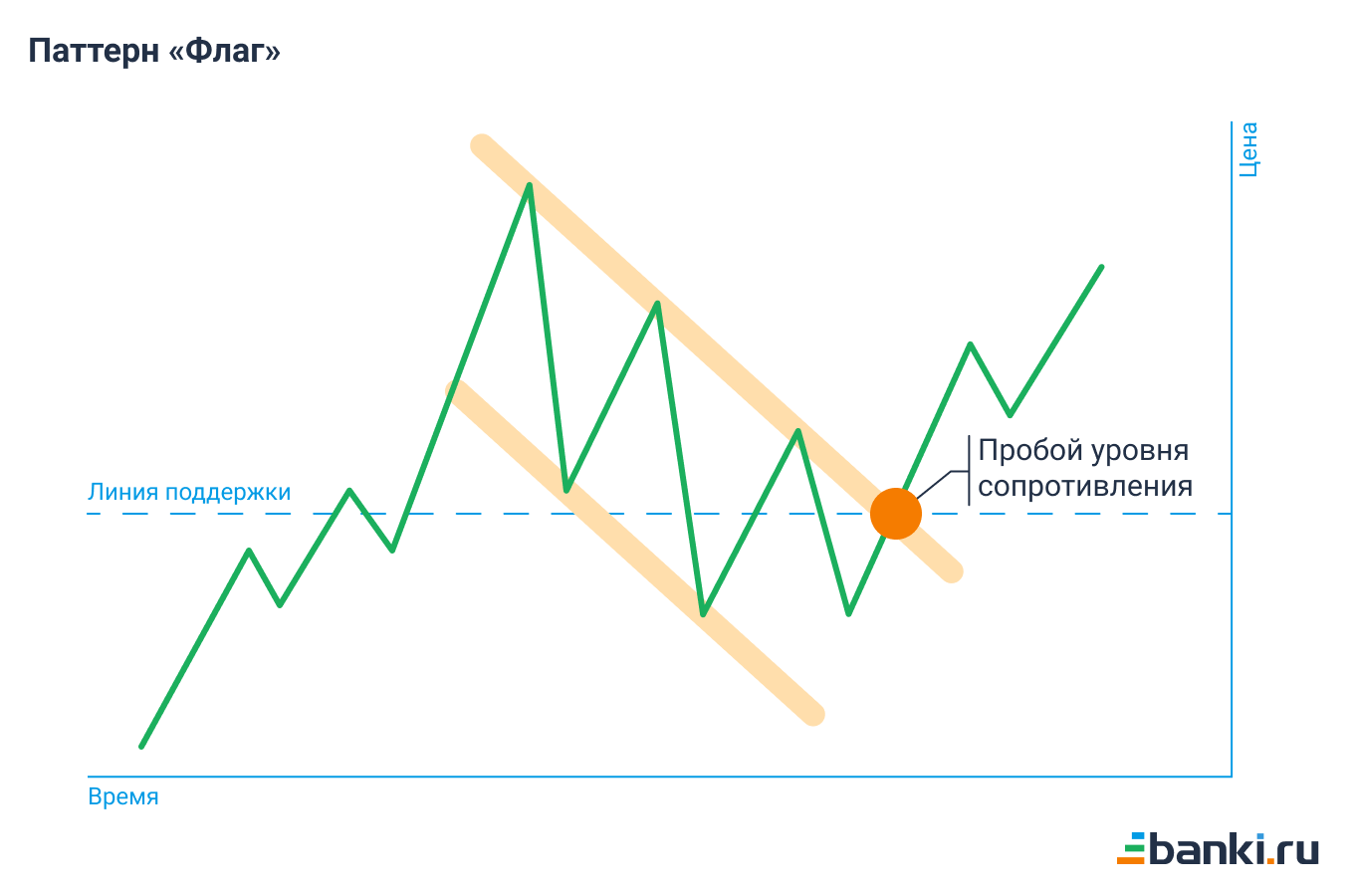

Достаточно часто встречающиеся фигуры. Флаг состоит из наклонного канала с “ручкой”:

Фигура “Вымпел”

Вымпел же можно представить, как треугольник с “ручкой”. Пробой вымпела по тренду:

Фигура “Клин”

Как известно, клин клином вышибают. Фигура напоминает симметрический вытянутый треугольник, направленный в определенном направлении вверх или вниз. Клин может как подтвердить тренд, так и опровергнуть его.

Как правило, если цена выходит за верхнюю его линию, то речь идет по подтверждении тренда, если за нижнюю – об его развороте. Не забывайте, естественно, оценивать ситуацию на старших фреймах.

Тройная вершина или дно

Еще один пример разворотной фигуры. Здесь нет явных голов и плечей, зато есть четкие три нижних зоны, где цена отскакивала от линии поддержки.

Как правило, после такого тройного отскока стоит ждать разворот тренда.

Фигура “блюдце”

Напоминает чашку, просто без ручки или же ручка будет иной формы. Обычно такие фигуры свидетельствуют о долгосрочном развороте цены и хорошо себя показывают на старших таймфреймах – от 1 часа.

Мы рассмотрели некоторые из самых популярных фигур. Их значительно больше – но статья не резиновая.

Гэп

Гэп – это такое пустое пространство между свечами. Появляется он между торговыми периодами, в том числе, между пятницей и понедельником. Другой вариант – из-за чрезмерной разницы в цене между двумя торговыми периодами (актуально для акций). Также гэпы появляются и при очень сильном “скачке” цены.

Всего есть три вида гэпов:

- на разрыв (сопровождается повышенными объемами);

- на отрыв (в очень сильном тренде);

- на излет (незадолго до разворота цены).

Торговля по гэпам – это еще один подраздел технического анализа, так что я подробнее его опишу в отдельной статье (эта и так конских размеров).

В любом случае, гэпы нужны, в первую очередь, для форекса и рынка акций, в финансовых ставках с ними работают достаточно редко.

Скользящие средние

Цена редко движется равномерно. Обычно это волнообразное, а порой и вовсе хаотическое движение, в котором порой сложно найти тренд. Чтобы справиться с этой проблемой, используются скользящие средние (moving averages).

Это, по сути, просто средний уровень цены за определенный промежуток времени, такая себе “средняя температура по больнице”. Благодаря скользящим, хаос превращается в сглаженное упорядоченное движение, и тренд вот он, сразу как на ладони.

Виды скользящих средних

Есть несколько разновидностей скользящих средних, основные:

- MA (Moving Average) – скользящая средняя;

- SMA (Simple Moving Average) – простая скользящая средняя;

- WMA (Weighted Moving Average) – взвешенная скользящая средняя;

- EMA (Exponential Moving Average ) – экспоненциальная скользящая средняя.

И так далее. На самом деле, их много, и в разных стратегиях вы обычно увидите упоминание, какой именно тип скользящей нужно использовать.

Однако, можно не напрягаться. Различия между ними не столь ярко выражены. Вот три скользящих с живого графика. Как видим, небо на землю не обрушилось:

По факту, одни скользящие просто немножко быстрее других, скажем EMA быстрее SMA, попросту менее сглаженная. Так что на коротких экспирациях можно выбирать более быстрые скользящие, на длинных – медленные.

Для особых изощренцев у TradingView есть индикатор CM_Ultimate_MA_MTF_V2, в котором используется сразу 8 скользящих средних:

- SMA (Simple Moving Average).

- EMA (Exponential Moving Average).

- WMA (Weighted Moving Average).

- HullMA (Hull Moving Average).

- VWMA (Volume Weighted Moving Average).

- RMA (Moving Average в RSI).

- TEMA (Triple Exponential Moving Average).

- Tilson T3 (Tilson T3 Moving Average).

Но лучше не особенно увлекаться, перебирая их разновидности.

Использование скользящих средних

Скользящие средние используются для определения трех ключевых ситуаций:

- тренда;

- разворота тренда;

- уровней поддержки и сопротивления.

Именно скользящая позволяет быстро понять, что происходит с активом, растет ли он или падает. Скажем, устанавливаем MA 42 и 4-часовой график приобретает совсем иные очертания.

В данном случае скользящая средняя MA 42 несколько месяцев работала как надежная линия сопротивления для EUR/USD. Ну а когда свечи пересекли линию – тренд завершен.

Еще один метод определения тренда – это парные скользящие, одна краткосрочная, другая долгосрочная. Скажем, если MA 5 расположена над MA 25 – тренд идет вверх. И наоборот:

Разворот цены скользящие определяют двумя способами:

- когда свечи/бары проходят через скользящую;

- когда скользящие пересекаются.

Скажем, после того, как свечи пересекли MA 50 на 1-часовом ТФ, началось ее падение:

Ну и конечно же самое популярное применение, о котором вы должны уже знать – это пересечение скользящих средних. Оно используется в массе разнообразных стратегий.

Например, пересечение МА 15 и 50, плюс уже знакомые нам разворотные марибозу.

При этом пересечение скользящих с достаточно малыми значениями, вроде 15 и 35, может говорить о коротком развороте тренда. А вот когда пересекаются мощные МА вроде 50 и 200, тут уже пахнет серьезным.

Разумеется во флете – когда малая волатильность – на пересечения ориентироваться не нужно.

Какие скользящие средние использовать?

Есть огромное количество стратегий с ними. Некоторые из них уже описаны на сайте:

- Радуга;

- Гуппи.

Часто они подбираются вручную. Меняйте значения, пока скользящая не станет поддержкой или сопротивлением, либо не покажет нужную вам картину. Также можно взять универсальный вариант “долгоиграющий” вариант, вроде МА 100 или 200.

Скользящие средние – очень популярный технический инструмент, который можно найти на любом профессиональном графике. Поэтому его использование, фактически, обязательно.

Индикаторы

Как видите, индикаторы я описываю в самом конце. Почему? Потому что здесь им самое место. Новички все делают наоборот: вместо изучения линий поддержки/сопротивления и основ технического анализа, они с бешеным взглядом набрасывают на график кучу индикаторов и получают вот такую “красоту”:

Индикаторы на самом деле полезный вспомогательный инструмент, не более того. Они помогают увидеть движение цены и ее волатильность в самых различных ракурсах. Задач у любого индикатора две:

- подтвердить тренд;

- подтвердить фигуру/модель разворота.

Все индикаторы, представленные на живом графике или в любом терминале, являются запаздывающими. Это означает, что индикатор ничего не предсказывает, всегда следует за ценой и просто отображает прошлое.

Одни из самых популярных индикаторов – это осцилляторы.

Осцилляторные индикаторы

Это одни из самых востребованных разновидностей индикаторов. Они отображаются в условной шкале, обычно от 0 до 100.

При этом

- чем ближе значение к 100 – тем больше актив перекуплен (ожидается падение);

- чем ближе к 0 – перепродан (ожидается подъем).

Пересечения и дивергенции

Это еще одни сигналы, которые часто дают индикаторы. Ранее мы уже говорили о пересечении скользящих средних. Аналогичное актуально и для других индикаторов, вроде ADX.

Пересечение ADX подтверждает разворот тренда:

Дивергенция – еще одно популярное условие у многих осцилляторов, когда направление индикатора и цены расходится, что свидетельствует о скором изменении тренда.

Индикаторы дают немало полезной информации. Они помогают вычислить силу движения цены, направление тренда, волатильность и множество других показателей.

Как правило, профессиональные трейдеры используют, от силы, 1-2 индикатора, но отточенных до совершенства.

Торговать просто по индикатору, тем не менее, нельзя, поскольку это всего лишь математическая абстракция, осуществляемая с живой материей – ценой. Поэтому любые индикаторы применяются совместно с техническим анализом, свечными моделями, а порой и с другими индикаторами.

Популярные индикаторы

Рассмотрим несколько популярных индикаторов, которые часто используются профессионалами в техническом анализе.

Accumulation/Distribution (A/D)

Один из самых популярных индикаторов объема, в котором движение цены сравнивается с объемом торгов за этот же период.

Сия радость доступна только для акций и индексов, поэтому не пытайтесь ее использовать с валютными парами. Увы, для валют нет достоверных данных по объемам, что вы хотите – нерегулируемый межбанк.

А вот для акций A/D используется часто и встречается в массе разнообразных стратегий.

A/D используется для определения трендов. Если линия A/D стремится вверх, это указание на то, что сила покупателей становится больше. На самом же пике A/D стоит ожидать разворота цены после периода консолидации.

Average Directional Index (ADX)

Индикатор для определения силы тренда. Он указывает не его направление, а то, насколько текущий тренд силен.

На живом графике ADX называется Directional Movement. Он состоит из нескольких линий:

- индикатор позитивного направления +DI;

- индикатор негативного направления –DI.

Плюсовой показывает силу восходящего тренда, минусовой – нисходящего. Данные отображаются рядом с линией ADX на шкале между 0 и 100.

Понять суть можно, естественно, на тренде. Вот как здесь. Устойчивый нисходящий тренд, -DI после пересечения выше 40, +DI ниже 20, линия ADX стремится вверх, указывая на усиление тренда вниз.

Aroon

Это относительно новый индикатор, созданный в 1995 году (большинство разработаны еще в 70-х годах). Индикатор трендовый, его задача – показать наличие исходящего или восходящего тренда, а равно как его силы.

Также Aroon используют для определения нового тренда. Индикатор состоит из двух линий, красной и синей.

Синяя линия отображает период времени, прошедший с момента, как за указанный промежуток времени цена достигла максимального значения. Красная, соответственно, все наоборот. При этом промежуток времени изменяется в зависимости от выбранного таймфрейма.

Классический пример использования Aroon – это разворот тренда. После долгого периода, когда синяя была вверху, а красная – внизу, происходит их пересечение и начинается смена тренда. Например:

MACD

Один из самых известных индикаторов в техническом анализе, который я подробно описал вот здесь:

Обзор MACD

Используя силу скользящих средних, MACD применяют, как правило, на пересечениях:

RSI

Также очень популярный индикатор силы тренда, описанный здесь:

Обзор RSI

Используется при перекупленности и перепроданности:

On Balance Volume (OBV)

Еще один известный технический индикатор для акций и индексов, его можно считать трендовым. Очень простой и наглядный.

Работает он просто, берется общий объем за торговый период и назначается позитивное или негативное значение в зависимости от движения цены за этот период.

Когда цена вверх, объему назначается позитивное значение, вниз – негативное. Затем общее позитивное или негативное значение добавляется к сумме, полученной от начала измерения.

В OBV главное не его значение – а тренд самой его линии. Если он демонстрирует устойчивый рост, его же стоит ожидать и от цены. Если же линия индикатора уныло скучает без четкого направления, аналогичное происходит и с ценой.

Стохастик

Это, наверное, вообще самый популярный осциллятор в мире. И, так уж получилось, что очень мне близкий и понятный, поэтому его и видно на моих скринах частенько. Описан здесь:

Обзор Стохастика

В целом, это индикатор моментума – силы движения цены. В сильном тренде цена приближается к своему торговому “потолку”, что намекает на последующий разворот.

Поэтому основное, на что смотрят в стохастике – это зоны перекупленности и перепроданности. Это мой любимый индикатор, дополняющий фундамент технического анализа.

Он также весьма хорош в дивергенции, например:

Технический анализ: итоги

Розовые пони какают бабочками. Шутка. Это была проверка, дочитали ли вы статью до конца (небось просто промотали). Давайте кратко подытожим, что же такое технический анализ.

- В цене заложены все факторы, она движется в трендах, а история повторяется.

- В цене есть все, что нужно знать.

- Технический анализ надо сочетать с фундаментальным.

- Цена движется в трендах: восходящем и нисходящем, либо находится в боковом движении (консолидации).

- Линия тренда – самый простой инструмент технического анализа.

- Канал – это две линии тренда, что выступают как поддержка и сопротивление.

- Поддержка удерживает цену от падения, сопротивление – от роста.

- Объем – это количество торгуемых акций или контрактов. Чем больше объем – тем сильнее тренд.

- В форексе (валютных парах) нормального объема нет.

- Есть три основных типа графиков: свечной, линейный и бары.

- Для краткосрочных сделок используют таймфреймы до 1 дня, для форекса и акций – вплоть до года.

- Фигуры технического анализа помогают найти разворот цены.

- Голова и плечи – главная фигура разворота цены.

- Чашка, двойная/тройная вершина, треугольники, флаги и вымпелы – примеры других фигур.

- Гэп – разрыв между торговыми периодами или при резком движении цены.

- Скользящая средняя помогает определить тренды и сгладить рыночный шум.

- Индикаторы основаны на формуле, в которой учитывается движение цены и ее объем.

- Популярные индикаторы это A/D, Aroon, ADX, MACD, OBV, Стохастик, RSI.

Как видите, технический анализ – весьма объемная тема. Его изучают месяцами и годами. Но – это не должно быть для вас теоретической дисциплиной. Да, в научных кругах теханализ терзают по научному, а в журналах вроде Stock and Commodities вы увидите такие примеры теханализа, что после них не заснете, но для нас с вами — это самая реальная, самая практическая вещь на свете.

Маленький секрет

Основное, что я хочу вам посоветовать – избегайте ошибки новичка, который набрасывает на график по 10 индикаторов и пытается так что-то прогнозировать. Рынок – это живой механизм, он есть ничто иное, как реакция его участников. На графиках мы видим рыночный баланс спроса и предложения. Индикаторы — обычные математические формулы, очень простые. Предсказать глобальный рынок они не могут. Поэтому, чтобы добиться успеха, нужно грамотно использовать весь арсенал средств: от новостей, свечей, линий тренда и п/с до фигур разворота, прайс экшн и определенных индикаторов.

И маленький секрет из будущего. Вы пройдете долгий, сложный путь. Перепробуете десятки индикаторов и свечных комбинаций, пока до вас не дойдет, что все они, в сущности, равноценны. И важны не они – а вы сами и ваша трейдерская психология. Вот почему два трейдера могут поставить одну и ту же скользящую на один график, а затем один даст верный прогноз, а второй – нет.

Спустя какое-то время, когда от знаний лопается голова, вы неизбежно сделаете главное – выбросите все из головы и начнете воспринимать график свежим взглядом. И тогда случится маленькое чудо – вы совершенно новыми глазами увидите старые добрые инструменты. Линии тренда, фигуры разворотов, скользящие, свечные модели вдруг предстанут перед вами в совершенно ином свете. Месяцы опыта и тысячи сделок превратят их в нечто удивительное, чего вы в упор не видели, когда начинали.

Трейдинг – это волшебство. Во всех аспектах. Возможность работать в любой точки планеты с ноутбуком на коленях, способность заработать за час больше, чем вы зарабатывали за месяц, просиживая штаны на прошлой работе. Так станьте же волшебником – и взмахните своей волшебной палочкой технического анализа, чтобы этот безграничный резервуар финансовых возможностей поделился с вами капелькой живительной влаги.

На этом художественном финале я удаляюсь в закат *играет позитивная музыка*.

(с) Binguru.net

Одним из наиболее популярных методов анализа биржевых инструментов является графический технический анализ. Технический анализ – один из основных методов анализа и прогнозирования будущих цен на активы.

В данной статье рассмотрим базовые аспекты технического анализа: что он из себя представляет, чем отличается от фундаментального анализа, основные инструменты и примеры их практического применения.

-

Технический и фундаментальный анализ.

-

Направления торговли.

-

Графические тренды.

-

Правила построения графических моделей.

-

Уровни поддержки и сопротивления.

-

Ценовые каналы.

Технический и фундаментальный анализ

Технический анализ — это совокупность методов, позволяющих провести анализ графика и принять решение по покупке/продаже того или иного инструмента на рынках ценных бумаг. Или, проще, это различные способы анализа графиков котировок с целью прогнозирования будущего поведения цены.

Если фундаментальный анализ отвечает на вопрос «какие акции покупать?», то технический анализ показывает, в какой момент времени покупать.

Фундаменталист пытается понять причину движения рынка, а «технаря» интересует сам факт этого движения. Все, что нужно знать технарю – это то, что такая динамика рынка просто есть, а что именно вызвало такое движение – не особо важно.

Задача фундаментального анализа – помочь инвестору купить долю в качественном бизнесе. Задача технического анализа – помочь инвестору войти в сделку по лучшей цене. Или, другими словами, определить оптимальную точку входа.

Направления торговли

Лонг. Когда инвестор ждет роста бумаги, он их покупает. На профессиональном языке «лонгует», торгует «лонг», лонг акций/фьючерсов/т.п., длинная позиция, т.е. зарабатывает на росте стоимости. По-простому, купил дешевле, продал дороже.

Шорт. Если трейдер ждет снижения цены — он их продает, на профессиональном языке «шортит», торгует шорт, короткая позиция. Зарабатывает на снижении стоимости инструмента.

Как же можно продать то, чего не было в портфеле?

Вы берете бумаги в долг у брокера и продаете по текущей высокой цене. Потом, когда они дешевеют – бумаги откупаются обратно и отдаются брокеру, а разница между «высокой» и «низкой» ценой – Ваша.

Особенности шортОв. Брокер дает бумаги в долг под процент. То есть если в лонге Вы платите только комиссию за сделку, то в шорте еще и % за долг. Это надо иметь в виду при расчете доходности стратегии и при входе в сделку. Размер процента необходимо уточнять у брокера. Обычно при внутридневной торговле (когда вы шортите в течение дня и закрываете сделку в течение дня) % не берется, берется за перенос позиции через ночь.

Подробно про технологию открытия коротких позиций мы писали в нашей статье «Как шортить акции».

Графические тренды

Весь технический анализ – это прогнозирование цены, основанное на истории движения самой цены. У рынка может быть только два состояния: тренд и флэт (рэндж, боковик).

Анализ графика всегда начинается с определения тренда на инструменте. Тренд чертится на старших тайм фреймах, чтобы имелось понимание глобального тренда – в какую сторону необходимо искать входы.

-

Тренд на растущем рынке — последовательное повышение максимумов и минимумов на графике.

-

Тренд на падающем рынке — последовательное понижение максимумов и минимумов на графике.

Правила тренда. Тренд скорее продолжит свое движение, нежели изменит направление. Задача инвестора/трейдера торговать по тренду и присоединяться к нему в комфортной точке входа.

Пробой тренда чаще всего означает возможный разворот или консолидацию на рынке. Если тренд сильный, то на графике видим, что каждый предыдущий откат выше (ниже) предыдущего.

Правила построения графических моделей

На восходящем графике тренд строится по минимумам свечей/баров. Например, после мартовского падения, график акций Сбербанка:

На нисходящем тренде тренд строим по максимумам свечей/баров. Например, глобальный медвежий тренд с 2013 года на недельном графике акций ВТБ:

Как работать на трендах. Инвестор ожидает вход на тесте (касании) цены трендовой линии, то есть когда цена максимально подошла к линии и отбилась, можно входить в сделку.

Уровни поддержки и сопротивления

График цены всегда движется волнообразно. На основаниях и пиках волн мы можем видеть уровни, на которых цена разворачивалась, либо после длительного бокового движения продолжала свое движение.

-

Уровень поддержки – граница, где цена разворачивается вверх. Она не позволяет цене упасть ниже.

-

Уровень сопротивления – граница, где цена разворачивается вниз. Она не позволяет цене подняться выше.

Правила уровней

-

Линия поддержки может стать линией сопротивления и наоборот.

-

Чем чаще цена бьется в уровень – тем он сильней.

-

Это всегда диапазон, а не четкая линия.

-

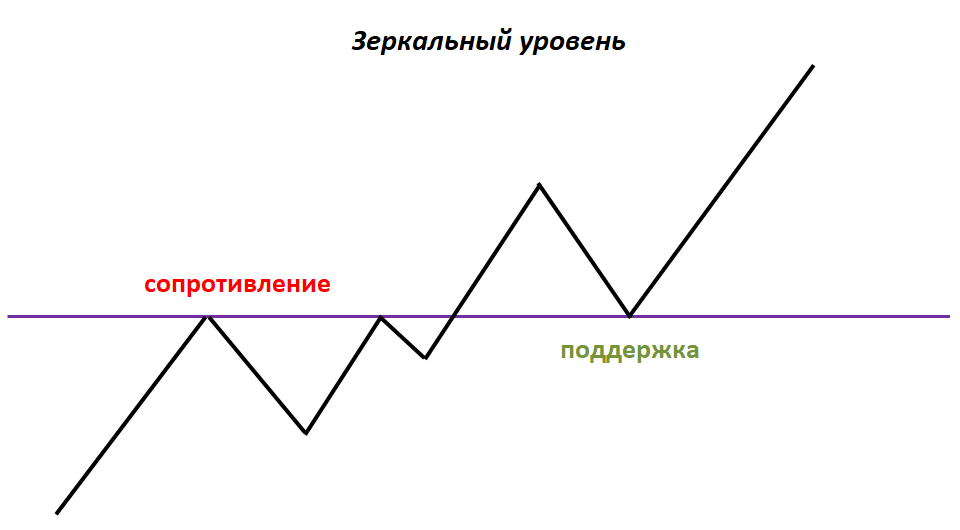

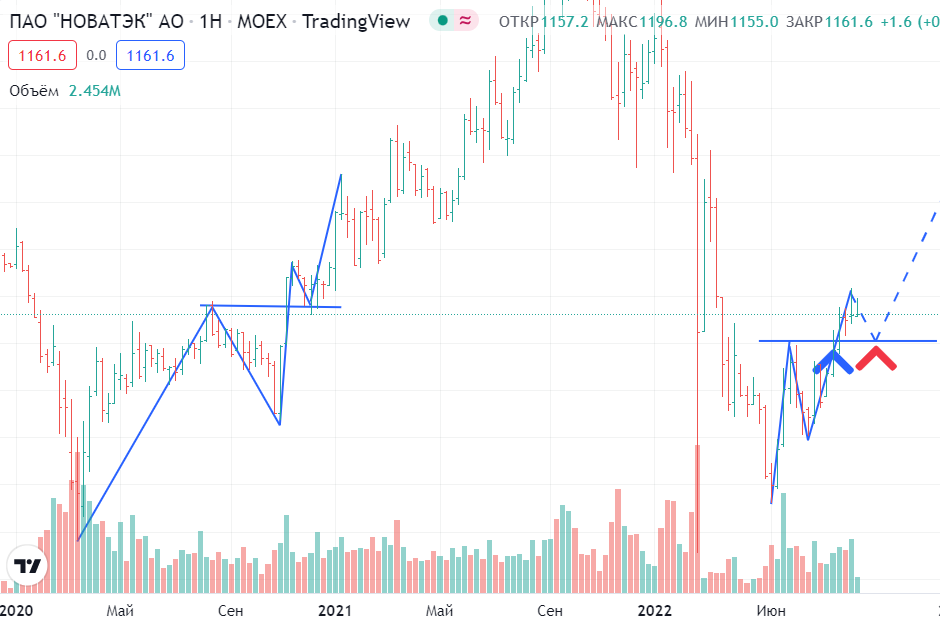

Зеркальный уровень.

Одним из самых сильных уровней считается зеркальный уровень.

Его можно увидеть на различных инструментах и временных интервалах. Например, акции ПАО «Новатэк», недельный график после мартовских пандемийных падений в 2020 году:

А вот текущий недельный график ПАО «Новатэк» в сентябре 2022 года (пунктирной линией отмечена предполагаемое поведение цены в будущем):

Как торговать по уровням:

-

Рискованный вариант – вход на пробое уровня (отмечено синей стрелкой).

-

Умеренный — вход в позицию после теста уровня (отмечено красной стрелкой).

-

Стоп-лосс — ставится за уровень/ближайший минимум/высчитывается математическое соотношение риск/прибыль.

Подробнее в статье «Линии поддержки и сопротивления».

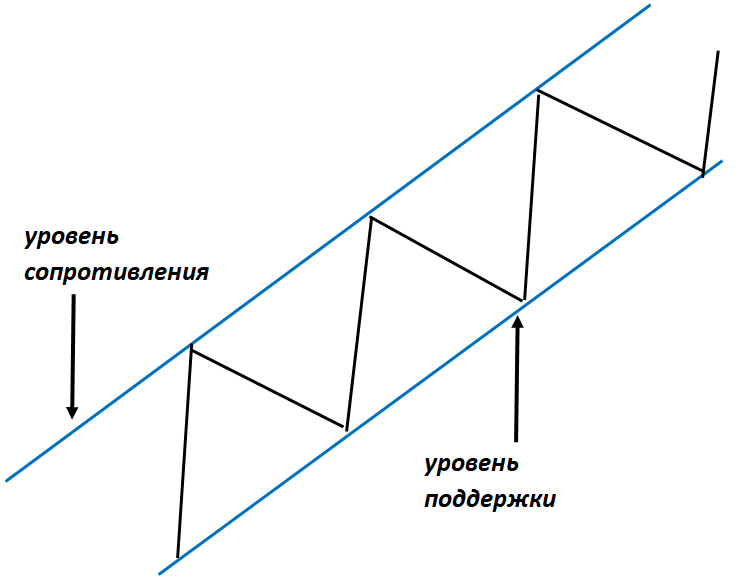

Ценовые каналы

Ценовой канал — это ограниченный торговый диапазон, в котором движется цена в течение определенного времени. Границы торгового канала ограничены двумя линиями: поддержки и сопротивления.

Как и уровни, ценовые каналы могут быть восходящими, нисходящими, и боковиками в зависимости от фазы на рынке.

Как построить ценовой канал на графике?

Для восходящего торгового канала необходимо определить начало трендового движения и по двум первым самым низким минимумам (опорным точкам) провести трендовую линию (основная линия канала). Затем, параллельно ей спроецировать еще одну трендовую линию к верхней точке, находящейся между ними.

Например, часовой график акций ПАО «ГМК Норильский никель»:

Как торговать?

Чаще всего торговля ведется внутри канала: при тестировании границы канала – вход, цель – противоположная граница канала, стоп-лосс ставится за границей канала исходя из риск-ориентиров каждого конкретного трейдера.

Вывод

В основе торговли на фондовом рынке лежат одинаковые для всех принципы. Но стратегии торговли у всех разные — просто потому, что цели и риск-профиль инвесторов отличаются. Инвестор подбирает наиболее подходящую именно ему стратегию и по уровню риска, и по тайм-фреймам, и по системе.

Сочетание фундаментального и технического анализа в торговле дает отличный результат. Дополняющие друг друга методы позволяют инвестору обосновать сделку, основываясь на фундаментальных показателях, а применение знаний и инструментов технического анализа позволяет войти в сделку на оптимальном сочетании риск/профит.

Более подробно узнать о всех сильных и слабых сторонах ключевых методов анализа Вы можете на наших курсах обучения. На курсах повышения квалификации инвесторов «Секреты фундаментального анализа» и «Революция технического анализа» Вы научитесь проводить масштабное аналитическое исследование любой компании для принятия верного инвестиционного решения, научитесь видеть тренды и находить лучшие точки входа в акции. Базовые знания в инвестировании, в том числе вопросы технического и фундаментального анализа даются на курсе обучения Школа разумного инвестирования. Чтобы подробнее узнать о программах наших курсах, а также о наших методиках и результатах инвестирования, приглашаем Вас на открытый урок для инвесторов. Записаться можно по ссылке.

Подписавшись на наш телеграм-канал «Краш-тест ИНВЕСТидей» Вы не пропустите вебинары с разборами самых горячих тем фондовых рынков.

Биржевые графики не просто показывают цены. С их помощью некоторые аналитики и инвесторы принимают торговые решения. Это называется техническим анализом. Рассказываем о том, как он работает

Этот материал носит ознакомительный характер и не является рекомендацией применять технический анализ и следовать описанным торговым сигналам.

В тексте вы узнаете:

- Что такое теханализ

- Основы

- Виды теханализа

- Виды ценовых графиков

- Фигуры

- Индикаторы

- Что и когда покупать или продавать

- Плюсы и минусы технического анализа

Что такое технический анализ

Технический анализ — это способ оценки ситуации на финансовом рынке для принятия торговых решений, основанный на выявлении статистических закономерностей движения цен.

Иначе говоря, когда трейдеры и аналитики пытаются определить, когда купить или продать биржевой актив, наблюдая только за движением цен, мы имеем дело с техническим анализом.

Для того чтобы выявить какие-то закономерности в ценовых движениях, участники рынка используют графики. При этом графики не только самих цен, но и графики индикаторов — специальных расчетных величин, которые вычисляются на основе движения цен.

Изучением графиков движения цен трейдеры начали заниматься практически с появлением организованной биржевой торговли. Говоря о появлении технического анализа, нередко упоминают имя Жозефа де ла Веги, торговавшего на Амстердамской бирже еще в XVII веке. Также развитие теханализа связывают с такими именами, как Чарльз Доу, Ральф Эллиот, Ларри Уильямс, Джеральд Аппель, Марк Чайкин, Уэлс Уайлдер, Джордж Лэйн. Эти люди вносили вклад в технический анализ новыми теориями или разработками технических индикаторов.

Технический анализ — это одно из двух основных направлений аналитики, на основе которой принимаются решения о покупке или продаже финансовых активов. Другое направление — фундаментальный анализ.

Для сравнения, фундаментальный анализ исходит из базовой сути финансовых активов. Например, акция — это доля в компании. У компании есть имущество и долги, стало быть, стоимость акции зависит от того, сколько имущества за минусом долгов приходится на каждую акцию. Плюс компания работает, получает прибыль, что увеличивает стоимость этого самого имущества. Поэтому, исходя из стоимости активов, размера обязательств и размера прибыли компании, аналитики оценивают, сколько должна стоить акция.

Но у фундаментального анализа есть значительный недостаток. Он оперирует данными отчетностей компании. Но это уже прошлое — отчетность показывает, как компания работала в течение прошедшего периода. Для того чтобы принимать торговые решения, нужно понимать, сколько акция должна стоить в будущем, исходя из будущих финансовых результатов. Поэтому фундаментальный анализ должен детально учитывать все, что может повлиять на будущие финансовые результаты, а стало быть, и на стоимость акции. А это и усложняет сам анализ, и делает его выводы неоднозначными.

Основы технического анализа

Приверженцы технического анализа считают, что их метод решает проблему неизвестных факторов и позволяет определять моменты покупки и продажи. То, за счет чего это достигается, сформулировано в трех основополагающих правилах технического анализа:

- «Все в цене».

- «Тренд — твой друг» (Trend is your friend).

- «История повторяется».

«Все в цене»

Технический анализ в противоположность фундаментальному исходит из мысли, что нельзя учесть все факторы, которые могут повлиять на финансовые результаты и биржевую цену. Но это и не нужно, поскольку биржевая цена уже есть итог отражения всех влияющих факторов.

На рынке действует большое количество участников. Они отслеживают отчетности, так или иначе оценивают финансовые результаты, имеют свое видение на будущее, что-то знают, чего не знают другие, и т. д. Сумма действий всех этих участников приводит к тому, что сделки на бирже проходят именно по текущим ценам, а не по каким-то другим. Это и называется «Все в цене». Поэтому все, что нужно делать трейдеру, — следить за ценой, чтобы определить время покупки или продажи.

Как определить это время, дают подсказку два других правила.

Trend is your friend

Цена на бирже хоть и случайна для наблюдателя, но совсем не хаотична. Если акция сегодня торговалась в пределах ₽120–123, то вряд ли стоит ожидать, что завтра цена будет ₽900, а послезавтра ₽30. Так практически никогда не бывает. Как правило, цена колеблется в течение какого-то времени в определенных пределах и переходит на другой уровень не моментально, а тоже в течение какого-то времени. То есть на рынке всегда присутствуют тенденции или тренды. Это либо боковой тренд — колебание цены около текущего уровня, либо это восходящий тренд — колебания цены вверх больше колебаний вниз, из-за чего цена со временем вырастает, либо это нисходящий тренд — колебания цены вниз больше, чем колебания цены вверх, в результате чего цена в течение времени снижается.

Поэтому инвестору важно определить текущий тренд, а также не пропустить смену тенденции и воспользоваться этим. Поэтому «Тренд — это твой друг».

Как же определить смену тренда? Этому частично помогает третье правило — «История повторяется». На основе этого правила основан один из основных видов технического анализа — графический.

Виды технического анализа

Есть два основных вида технического анализа:

- Графический.

- Индикаторный.

Графический технический анализ. «История повторяется»

Графический метод — это метод технического анализа, основанный на выявлении тенденций и признаков изменения цены непосредственно на ценовом графике. В основе графического метода как раз и лежит правило «История повторяется».

Наблюдая за графиком цены, трейдеры заметили, что перед значительными изменениями в динамике цены на графике можно заметить характерные фигуры, или паттерны. Эти фигуры получили определенные названия, и появление их на графике должно означать, что, вероятнее всего, цена дальше будет двигаться так, как чаще всего двигается после прохождения таких фигур.

Индикаторный технический анализ

Индикаторный технический анализ — это метод технического анализа, в котором используются специальные расчетные инструменты — индикаторы. Индикаторы выглядят как вспомогательные графики, которые рассчитываются и рисуются в дополнение к графику самой цены. Они рисуются либо на основе усредненных значений цен, либо на основе изменения этих цен.

Индикаторы могут давать разнообразный набор сигналов. Например, пересечение сигнальной линии, дивергенция и др. Благодаря тому, что индикаторы рассчитываются математически, они дают более объективные сигналы к покупке и продаже бумаг, чем субъективная интерпретация ценовых фигур на графике.

Виды ценовых графиков

Прежде всего, говоря о фигурах и их распознавании, необходимо рассказать о видах ценовых графиков. При этом надо сразу сказать, что часто на биржевых графиках изображают также объем торгов. Обычно объем торгов рисуется в виде гистограммы, в которой длина столбца отображает сумму торговых операций. Что касается графиков самих цен, то есть три основных вида биржевых (ценовых) графиков:

- Линейный;

- Бары;

- Свечи.

Линейный график

Линейный график — это изогнутая линия, которая соединяет цены закрытия торгов (или цену окончания другого периода — например, десяти минут или одного месяца). Максимальные и минимальные цены в течение торгового периода линия не отображает.

Пример линейного ценового графика

Бары

Ценовой график в виде баров — график, указывающий как итоговые цены, так и максимальные и минимальные цены торгового периода, а также цену открытия. Элементом такого графика служит бар — вертикальная линия, изображающая отдельный торговый период. Верх линии — максимальная цена за период, низ линии — минимальная цена за период. Цена открытия обозначается короткой отметкой слева на отрезке бара, а цена закрытия обозначается короткой отметкой справа на отрезке бара.

Пример ценового графика в виде баров

(Фото: Tradingview)

Свечи

Ценовой график в виде свечей — график, указывающий как итоговые цены, так и максимальные и минимальные цены торгового периода, а также цену открытия. Элементом такого графика является так называемая свеча, или японская свеча. Биржевая свеча визуально похожа на двустороннюю свечу. Верхний конец фитиля такой свечи — это максимальная за период цена, а кончик нижнего фитиля свечи — это минимум. Фитиль свечи называют тенью. Разница с баром проявляется в отображении цены открытия или закрытия. Цены открытия и закрытия совпадают с нижним и верхним концами тела свечи. Если цена закрытия выше цены открытия, то тело свечи изображается либо прозрачным, либо зеленым. Если цена закрытия ниже цены открытия, то тело свечи либо просто закрашивается, либо красится красным цветом.

Пример ценового графика в виде свечей

(Фото: Tradingview)

Бары и свечи дают дополнительные возможности выявить фигуры, которые нельзя увидеть на линейном графике.

Что такое фигуры

Приверженцы графического технического анализа считают, что движения цен происходят типично. В первую очередь графики дают возможность наглядно увидеть направления движения цен — тренды. Через значения минимумов и максимумов на ценовых графиках часто можно провести прямую линию. Направление такой линии указывает направление тренда. Если линии максимумов и минимумов лежат горизонтально, то тренд боковой, если направлены вверх, то тренд восходящий, а если такие линии снижаются, то тренд нисходящий.

Также на графиках распознаются линии поддержки и сопротивления. Это те ценовые уровни, ниже которых цены пока не могут опуститься (линия поддержки) или выше которых не могут подняться (линия сопротивления).

Если котировки преодолевают линии поддержки и сопротивления, то, как правило, это говорит о появлении сильного предложения или спроса. В таких случаях цены могут продолжить устойчивое движение вниз или вверх.

Преодоление котировками акций Tesla линии сопротивления

Существует множество фигур на графике, которые могут сигнализировать о предстоящем изменении цен. После того как эти фигуры появились на графике, трейдеры, использующие это направление теханализа, начинают открывать или закрывать позиции. Примерами таких характерных фигур могут быть:

- голова и плечи;

- молот;

- висящий человек;

- доджи;

- треугольник.

Голова и плечи

Голова и плечи — одна из самых известных фигур технического анализа. Указывает на разворот тренда. Проявляется, когда после восходящего тренда рисуется новый ценовой пик, но уже ниже максимальной цены. Максимальный ценовой пик видится головой, а окружающие его пики пониже — плечами. Пересечение ценой так называемой линии шеи часто означает смену тренда.

Пример фигуры «Голова и плечи»

(Фото: Tradingview)

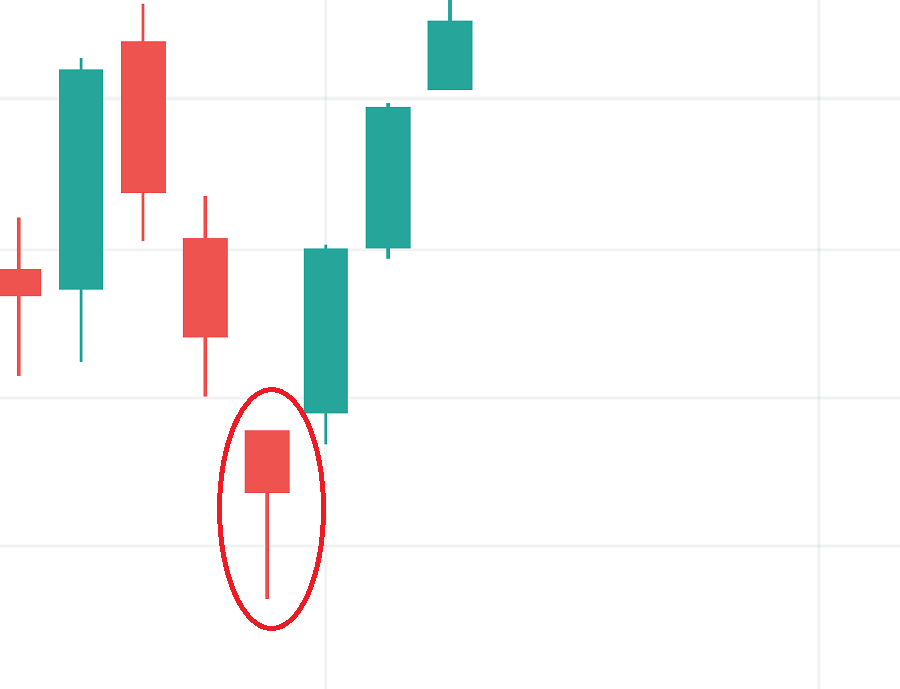

Молот

Молот — фигура технического анализа, которую можно увидеть на графике в виде японских свечей. Молот располагается после нисходящего тренда. У молота короткое тело свечи и длинная нижняя тень. Верхняя тень практически отсутствует. Молот может указывать на разворот цены вверх.

Пример фигуры «Молот»

(Фото: Tradingview)

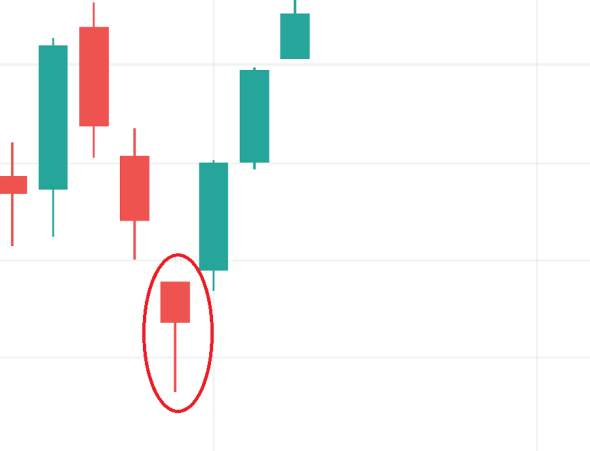

Падающая звезда

Падающая звезда — фигура технического анализа, которую можно увидеть на графике в виде японских свечей. Звезда располагается после восходящего тренда. У падающей звезды короткое тело свечи и длинная верхняя тень. Нижняя тень практически отсутствует. Падающая звезда может указывать на разворот цены вниз.

Пример фигуры «Падающая звезда»

(Фото: Московская биржа)

Доджи

Доджи — фигура технического анализа, которую можно увидеть на графике в виде японских свечей. Доджи располагается после восходящего или нисходящего тренда. У доджи очень короткое тело свечи и длинные тени. Доджи может указывать на смену тренда.

Пример фигуры «Доджи»

(Фото: Tradingview)

Треугольник

Треугольник — фигура технического анализа. Одна сторона треугольника представляет собой поддерживающую линию тренда, а смежная сторона — линия сопротивления (поддержки) или уступающая линия тренда. Пересечение ценой линии сопротивления-поддержки или уступающей линии тренда означает усиление тренда.

Пример фигуры «Треугольник»

(Фото: Tradingview)

Что такое индикаторы и как их использовать

Изображаться индикаторы могут либо рядом с ценовым графиком, либо в виде осциллятора — отдельного графика с отдельной шкалой и в отдельном окне. Вне зависимости от способа отображения основная задача индикатора — сгладить, отфильтровать случайные ценовые колебания и более четко выявить и показать тенденцию цен.

Самые простые и, как показали проверки с помощью моделирования, самые надежные индикаторы — скользящие средние линии (moving average). Это графики, построенные на основе средних цен за несколько последних периодов.

Например 20-дневная скользящая средняя — это график, каждая точка которого показывает среднее значение цены за предшествующие 20 дней. В отличие от графика самой цены, скользящая средняя более сглаженная.

Пример графика скользящей средней

Если график цены стабильно выше скользящей средней, то это говорит о восходящем тренде. Когда цена акции пересекает график скользящей средней сверху вниз, это может означать возможную смену тренда.

Один из самых распространенных осцилляторов — RSI, или индекс относительной силы. Он сопоставляет изменения цен вверх с изменениями вниз и отображается по шкале от 0 до 100.

Пример графика осциллятора RSI

Если значение 14-дневного RSI равно 30, то это означает, что за прошедшие две недели соотношение роста и снижения котировок было 30 к 70. Это говорит о нисходящем тренде.

В данном примере если индикатор RSI поднимается выше 50, то это означает, что цены в среднем выросли больше, чем снизились. Это говорит о начале восходящего тренда. Пересечение индикатором уровня 50 — вверх или вниз — сигналы для покупки или продажи соответственно.

Что и когда покупать или продавать

В теханализе точки входа и выхода из акции не зависят от уровня цены, а возникают при определенном сигнале. Например, как мы говорили, непосредственный сигнал к покупке дается, когда котировка поднимается выше уровня скользящей средней или уровня сопротивления.

Используя технический анализ, можно следить за несколькими ликвидными бумагами. Если индикатор одной из акций указал на покупку, то покупается именно эта бумага. Можно даже сформировать портфель из нескольких бумаг, следуя рекомендациям теханализа. Бумага продается из портфеля после соответствующего технического сигнала. Некоторые инвесторы используют технический анализ при торговле только одной выбранной акцией с высокой

ликвидностью

.

Важно помнить, что технический анализ, главным образом, подсказывает трейдеру когда покупать или продавать актив, но, как правило, не прогнозирует его будущей стоимости. Кроме этого, сигналы теханализа носят вероятностный характер, а риски торговли усиливаются невозможностью спрогнозировать будущий результат. Это означает, что такой способ анализа не для начинающих, а достаточно опытных инвесторов.

Преимущества и недостатки технического анализа

Этот подход имеет два основных недостатка — ложные сигналы и запаздывание. Графики и индикаторы теханализа показывают уже историю. Они строятся по предыдущим ценам, которые к тому же сильно колеблются.

При этом если индикаторы настроить более чувствительно, то они станут чрезмерно реагировать на случайные всплески цен и чаще давать ложные рекомендации. Если индикаторы настроить на вылавливание только сильных трендов, то они будут давать сигналы со значительным опозданием.

В первом случае у инвестора будет больше как прибыльных, так и убыточных сделок. Во втором случае убыточных сделок станет меньше, но может увеличиться размер убытка. При этом уменьшится и размер более редких прибыльных сделок.

С другой стороны, технический анализ может срабатывать там, где фундаментальный анализ рекомендовал бы воздержаться от торговли. Например, мультипликатор EV/

EBITDA

Tesla значительно выше, чем среднее значение по автопрому. Ориентируясь по фундаментальным

мультипликаторам

, инвесторам давно нужно было продать акции Tesla и не иметь с ними дела. А индикаторы теханализа могут показывать устойчивый растущий тренд котировок Tesla и позволять зарабатывать на этой бумаге.

Однако в некоторых случаях, пока приверженцы теханализа будут ждать сигналов от индикаторов, инвесторы, которые следуют фундаментальным установкам, могут купить дешевые по всем показателям бумаги после обвала рынка и заработать на одних и тех же бумагах большую прибыль.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Содержание статьи

Показать

Скрыть

Теханализ — один из способов предсказать цену акций, валюты или товаров. Разбираем плюсы и минусы этого метода.

Золотая мечта инвестора: купить акции по минимальной цене («на дне») и продать по максимальной. Технический анализ призван определить эти крайние точки. Он предсказывает цену какого-нибудь актива (ценной бумаги, валюты, товара), исходя из того, как цена вела себя в прошлом в аналогичных обстоятельствах.

Цена — ключевое понятие в техническом анализе. Согласно этой теории:

- цена уже отражает все, что может повлиять на нее, — экономику, политику, настроения инвесторов;

- цены движутся в тренде. Восходящий тренд формируется, когда каждый следующий максимум и минимум цены выше предыдущего. Нисходящий — когда максимумы и минимумы ниже предыдущих значений. Боковой тренд — когда соответствующие точки примерно равны предыдущим значениям;

- рынки цикличны (подъемы и спады чередуются).

В упрощенном виде для технического анализа используются два показателя:

- цена акции при закрытии торгов,

- объем торгов.

Эти показатели взаимосвязаны. Чем больше акций торгуется в определенный момент, тем более «надежно» изменение цены. Так, рост котировок при небольшом объеме торгов может оказаться случайным и быстро сойти на нет.

Аналитики изучают тенденции в изменении цен с помощью двух наборов инструментов: фигур (они же паттерны) и индикаторов.

Графики изменения цен бывают нескольких видов. Среди них:

- привычный всем линейный график, показывающий динамику цен в течение выбранного периода;

- «японские свечи», которые выглядят как прямоугольник с вертикальной линией внизу или вверху. Они отражают цену открытия, минимум, максимум и цену закрытия.

Как сделать технический анализ акций?

Одно из базовых понятий технического анализа — ценовые уровни. Это точки переломов на графике, соединенные прямой линией. Если цена несколько раз «отскакивала» от такой линии вверх или вниз, это значит, что на рынке существует большое количество покупателей или продавцов, желающих совершить сделку по этой цене.

Например, большое количество инвесторов купило акцию по цене Х рублей, после чего акция начала дешеветь и долгое время ее цена держалась ниже уровня Х. Когда цена бумаги снова достигнет Х, многие захотят «выйти в ноль» — избавиться от актива по безубыточной цене. С другой стороны, часть инвесторов, купивших бумагу дешевле и не уверенных, что акция преодолеет уровень Х, захотят зафиксировать прибыль. Если продавцов окажется больше, чем покупателей, котировки снова упадут, причем часть новых акционеров займет место старых в числе желающих продать бумагу по Х рублей, когда она снова достигнет этого уровня.

По графикам эксперты видят не только рост и снижение цены, но и возможные прорывы и развороты этого показателя. Уровень, от которого график цены отталкивается вниз, называется сопротивлением, вверх — поддержкой. Если цена преодолевает уровень при повышенном объеме торгов, это часто может означать формирование тренда: котировки некоторое время будут двигаться в том же направлении, пока не найдут новый уровень (то есть количество продавцов и покупателей снова не уравняется).

Типовые паттерны делятся на несколько групп: фигуры разворота, фигуры продолжения тренда и индикаторы. Разберем основные варианты.

Фигуры разворота

Сигнализируют, что ценовой тренд вот-вот изменится на противоположный.

- «Блюдце» (она же «чашка») представляет собой на графике полуэллипс, в котором «свечи», приближаясь к нижней точке, становятся все меньше, и, преодолевая ее, они постепенно начинают свой рост. «Идеальное блюдце» формируется, когда правая половина представляет собой зеркальное отражение левой. Существует также и обратная фигура — «зонтик».

- «Голова и плечи» — это три вершины на графике. Самая высокая — это «голова», две более низких — «плечи». Эта фигура образуется, когда стоимость актива идет вверх, но с вероятностью до 70% стоит ожидать, что она пойдет вниз в ближайшее время. Считается, что цена откатывается вниз после образования первого «плеча» и «головы». Обратная фигура — «перевернутые голова и плечи» — сигнализирует о том, что цена вскоре может пойти вверх.

- «Двойная вершина» или «двойное дно» появляется на графиках, когда цена достигает нижней точки, идет наверх, а затем вновь падает и поднимается. Эта фигура считается сформированной после того, как цена акции опустилась до той же точки, что и в первый раз. Дальше можно ожидать, что будет пробита линия сопротивления и цена акции пойдет вверх.

- «Бриллиант» (еще его называют «алмазом» или «ромбом») — достаточно редкая фигура. Он образуется, когда цена идет то вверх, то вниз, пробивает линию сопротивления, а колебания затухают.

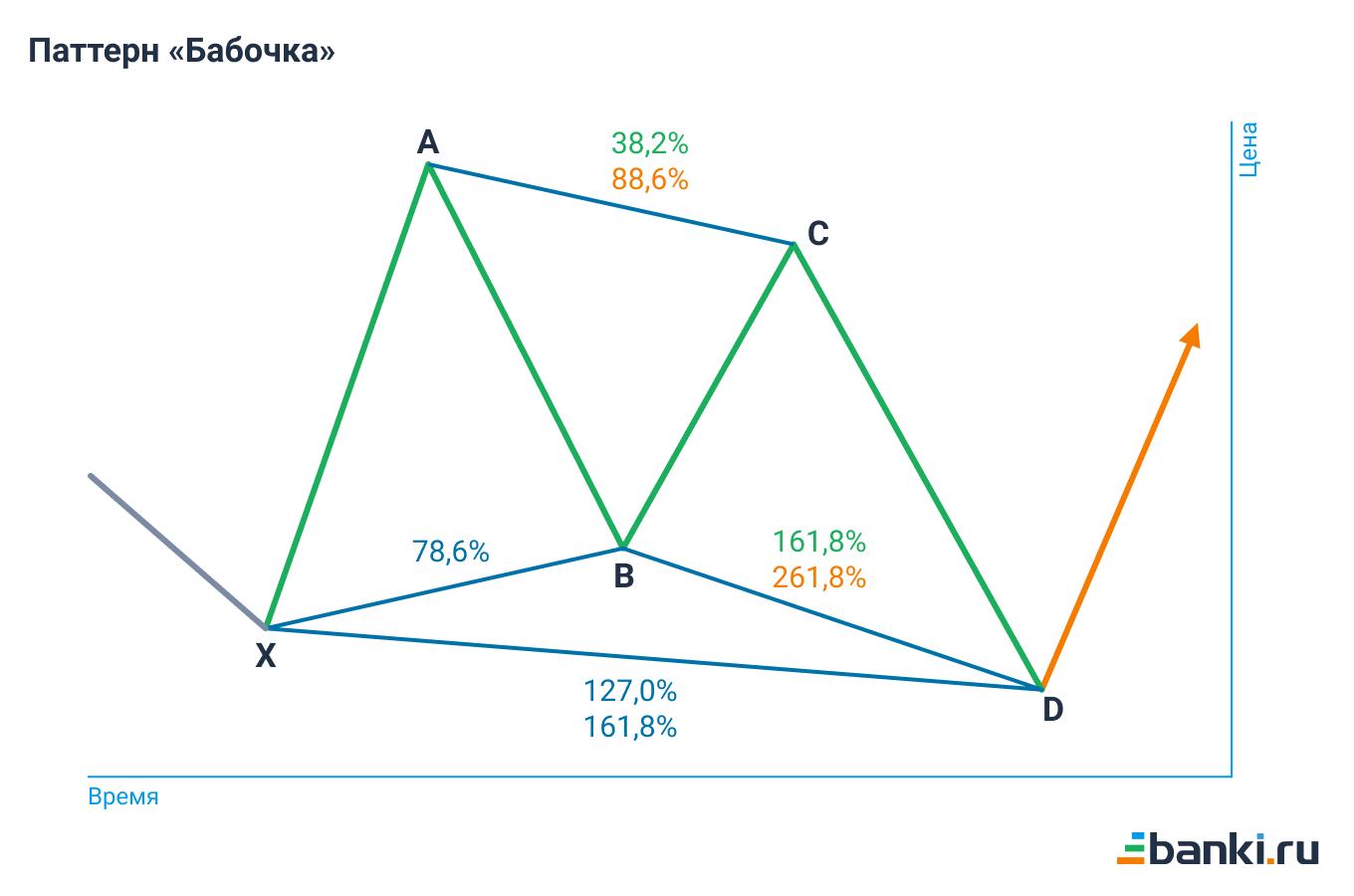

- «Бабочка» — фигура, чье название появилось благодаря сходству линий движения цены с крыльями бабочки, состоит из четырех отрезков движения цены и визуально схожа с двойной вершиной. Трейдеры ждут роста цен, когда нижнее правое «крыло» «бабочки» на графике не выходит за пределы верхнего.

Фигуры продолжения тренда

Эти фигуры предвещают движение цены в том же направлении, что и раньше.

- «Треугольник» в трейдинге может быть симметричным, нисходящим или восходящим. На графиках представляет собой две пересекающиеся линии тренда. «Внутри» «треугольника» находятся как минимум четыре опорных точки, которые соприкасаются с линиями тренда. Эксперты сравнивают этот паттерн с пружиной, которая может внезапно разжаться и пойти вниз или вверх.

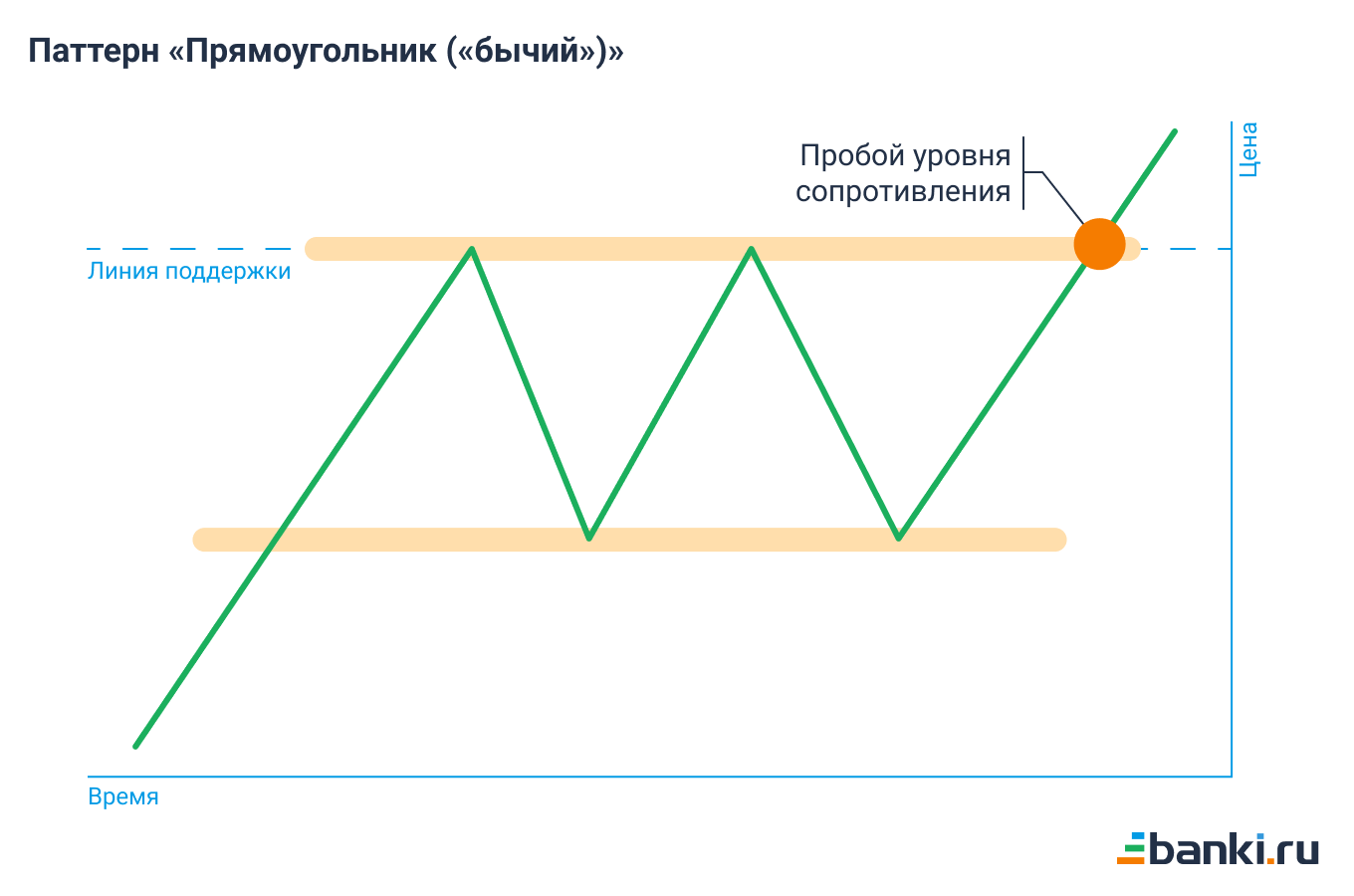

- «Прямоугольник» образуют ценовые колебания на уровне практически параллельных линий сопротивления и поддержки. Эта фигура может быть горизонтальной или иметь наклон. Фигура «разрушается», когда стоимость акции пробивает верхнюю или нижнюю линию.

- «Флаг» и «вымпел» состоят из двух частей — «древка» (одна или несколько длинных «свечей» на графике) и «полотнища» (множество мелких «свечей», идущих в ряд). Очертаниями они напоминают развевающиеся на флагштоке флаг и вымпел. Обе фигуры образуются сразу после резкого движения цены вниз или вверх.

Индикаторы

Это линии, которые строятся по средним значениям цен за определенный период. Их часто рисуют рядом с привычным графиком цены.

Цель индикаторов — очистить график от случайных колебаний и дать сигнал к покупке или продаже актива.

Самыми популярными индикаторами считаются скользящие средние за периоды 20, 50 и 200 дней. Чтобы построить их, для каждого торгового дня вычисляют среднюю цену за предыдущий период. Таким образом сглаживаются случайные колебания цен, и выделяют общий тренд. Если график текущей цены поднимается выше скользящей средней, это может говорить о зарождающемся восходящем тренде, и наоборот.

Главная проблема со средними скользящими — это запаздывающий индикатор. Он сигнализирует о новом тренде, когда оптимальная точка покупки или продажи актива уже пройдена. Поэтому любители теханализа придумывают модификации этого инструмента, например взвешенные и экспоненциальные скользящие средние, в которых ближайшие по времени изменения цены имеют большее значение для показателя.

Кроме того, трейдеры применяют комбинации различных индикаторов. Например, знаменитый «золотой крест» формируется, когда более быстрая скользящая средняя (например, 50-дневная) пересекает более медленную (200-дневную) снизу вверх. Такое событие считается аргументом в пользу покупки актива. Противоположное явление — «мертвый крест», когда быстрая скользящая пересекает медленную сверху вниз. От таких активов сторонники теханализа советуют держаться подальше.

Нужен ли технический анализ акций для начинающих

Увидеть «бабочку» или «чашку» на графике акций — это еще не все, предупреждают эксперты начинающих инвесторов и трейдеров. Техническому анализу нужно учиться, говорят они, иначе игра на бирже превращается в лотерею.

Легче всего обучиться этому методу тем, кто имеет техническое или математическое образование. Например, окончил мехмат в вузе, знает программирование и умеет применять математические инструменты, считает независимый инвестор, аналитик thewallstreet.pro Иван Домолазов. «Если человек считает, что он с такими людьми может конкурировать, то имеет смысл внутри дня спекулировать на бирже. Если у человека нет технического образования, то ему не стоит задумываться о техническом анализе», — отмечает он.

Технический анализ для инвестиционных решений: за и против

Технический анализ фондового рынка имеет как сторонников, так и противников среди трейдеров, инвесторов. Один из ярых противников — знаменитый американский инвестор Уоррен Баффет. Он считает, что лучше всего о компании скажут ее годовой и квартальный финансовые отчеты.

- Недостатки метода — ложные сигналы и запаздывание. Индикаторы частично отражают прошлые тенденции, а графики не всегда срабатывают.

- Достоинства — относительная простота по сравнению с фундаментальным анализом и наглядность, поскольку вся информация указана на графиках.

Эксперты по-разному смотрят на эффективность применения технического анализа.

Инвестор Дмитрий Кокорев считает, что этот метод можно использовать как вспомогательный инструмент при выборе акций, даже если речь идет о долгосрочном инвестировании. «Основания для выбора активов для инвестирования — это фундаментальный анализ, то есть оценка финансов компании, ее перспектив, драйверов роста и так далее», — поясняет он.

Мнение о том, что при выборе активов нельзя опираться только на теханализ, поддерживает управляющий партнер Smart Creative Solutions Group Антон Емельянов. На его взгляд, этот метод не отражает истинную ситуацию на рынках. До пандемии технический анализ и определенные фигуры теханализа на графиках позволяли с более или менее средней точностью предсказать, куда движется тренд. А практика 2020—2021 годов показывает, что эффективность теханализа снижается.

В качестве примера Емельянов приводит флешмоб портала Reddit, когда инвесторы-любители намеренно начали скупать акции «умирающей» компании GameStop. Активы дешевели с каждым годом все больше и больше, а богаче становились инвестиционные фонды, которые рассчитывали на дальнейшее падение котировок. «Защитники» GameStop решили отомстить «белым воротничкам с Уолл-стрит». И к январю 2021 года акции GameStop подорожали на 400%, но ни один индикатор или фигура теханализа не в состоянии предсказать взлет бумаги по такой причине.

Как выбрать инвестиционную стратегию, читайте в

статье.

Теханализ — всего лишь один инструмент, который можно использовать, пытаясь определить точку входа в бумагу, потенциал которой подтвержден другими методами. Выбирать инструменты можно в

каталоге.

Как еще можно спрогнозировать цену акций