Когда я впервые пришел на фондовую биржу, то подбирал бумаги в портфель практически наугад, полагаясь на советы в интернете.

Со временем я стал ответственней подходить к инвестированию. Ведь фактически я покупаю часть бизнеса — становлюсь миноритарным совладельцем компании, ее активов и долгов. Если смотреть под таким углом, становится понятно, почему важно полноценно изучать акции перед покупкой.

При оценке инвестиционной привлекательности эмитента я полагаюсь на комплексный подход, состоящий из следующих методик:

- Макроанализ, цикличность компании относительно бизнес-цикла.

- Фундаментальный разбор — основные показатели бизнеса, эффективность, финансовое здоровье.

- Глубокий внутренний анализ компании и ее отчетности.

В этой статье мы подробно рассмотрим первые два пункта — этого обычно достаточно, чтобы оценить здоровье предприятия, справедливость цены и отсеять рискованные варианты.

Повторюсь: перечисленные методики должны рассматриваться в комплексе, а по отдельности могут сформировать ложное представление о бумаге.

Прежде чем перейти к дальнейшему разбору, хотел бы перечислить общие принципы, которыми я руководствуюсь при формировании портфеля.

Общие принципы моего портфеля

- Всегда имею хеджирующую часть: золото, валюту, короткие облигации, чтобы компенсировать возможный обвал котировок. А также свободную наличность для дозакупки.

- Диверсифицирую по странам — Россия, США, Китай — и по секторам, причем доля каждого зависит от текущей экономической конъюнктуры. В каждом секторе разбиваю долю по нескольким эмитентам.

- Каждому эмитенту выделяю не более 5% от массы всего портфеля.

- Не беру переоцененные бумаги и компании с плохими фундаментальными показателями: падающей выручкой, низкой маржинальностью, высокой закредитованностью и т. п.

- Не беру плечо и шорты, торгую на свои. Так меньше риск.

- Стоп-лосс на акции не ставлю. Если предвижу коррекцию, частично могу закрыть позиции, но в просадку уходить не боюсь, если показатели бизнеса меня устраивают.

Макроанализ

Сначала нужно определить характер деятельности компании, то есть к какой экономической отрасли и сектору она относится. Благодаря этому можно составить представление о цикличности бизнеса, его технологичности, чувствительности к инфляции и изменениям процентных ставок. Это позволяет оценить стратегические перспективы.

Все 11 секторов индекса S&P 500 я подробно рассматривал в другой статье Т—Ж. Чаще всего принадлежность к сектору очевидна из описания компании, но также ее напрямую выдают скринеры и сервисы для анализа акций. Например, Yahoo finance — там можно фильтровать по секторам и по отраслям, Finviz — только иностранные биржи, Tradingview.

Цикличность бизнеса означает его положительную корреляцию с фазами делового цикла: выручка компании следует за ростом и за спадом в экономике. Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики.

Например, мы знаем, что компания производит мебель, это циклический товар длительного пользования. Когда экономика замедляется, можно предвидеть, что операционные показатели компании будут ухудшаться. Как правило, ожидания заранее закладываются инвесторами и отражаются на котировках бумаги. Таким образом, отталкиваясь от макроэкономической конъюнктуры, инвестор может планировать портфель.

О текущем положении дел в экономике мы можем судить по основным макроэкономическим маркерам той или иной страны:

- Динамика валового внутреннего продукта. ВВП рассчитывается как совокупная стоимость всех конечных товаров и услуг, произведенных в стране, и является главным индикатором темпов развития экономики. Данные публикуются статистическим бюро ежеквартально, поэтому маркер запаздывает.

- Состояние рынка труда, а именно текущий уровень безработицы и ее опережающий показатель — количество первичных заявок по безработице.

- Производство. Индекс деловой активности PMI отражает производственную активность за предыдущий месяц. Значение индекса ниже 50 указывает на снижение деловой активности и экономический спад, особенно если тенденция сохраняется в течение нескольких месяцев. Значение существенно выше 50 — индикатор роста экономики.

- Спрос на кредитование.

- Корпоративные прибыли.

- Регулирование со стороны центральных банков: изменение процентных ставок, программы количественного смягчения.

- Уровни продаж и запасов на складах предприятий.

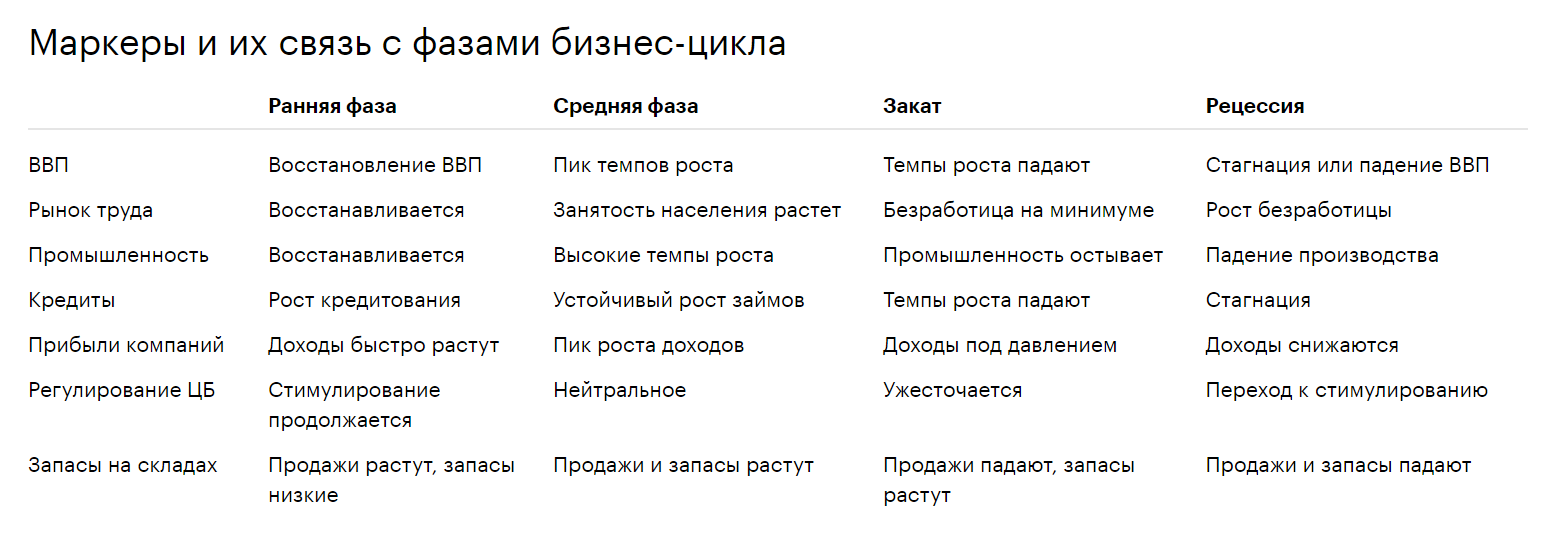

Эти показатели помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем.

Маркеры и их связь с фазами бизнес-цикла

| Ранняя фаза | Средняя фаза | Закат | Рецессия | |

|---|---|---|---|---|

| ВВП | Восстановление ВВП | Пик темпов роста | Темпы роста падают | Стагнация или падение ВВП |

| Рынок труда | Восстанавливается | Занятость населения растет | Безработица на минимуме | Рост безработицы |

| Промышленность | Восстанавливается | Высокие темпы роста | Промышленность остывает | Падение производства |

| Кредиты | Рост кредитования | Устойчивый рост займов | Темпы роста падают | Стагнация |

| Прибыли компаний | Доходы быстро растут | Пик роста доходов | Доходы под давлением | Доходы снижаются |

| Регулирование ЦБ | Стимулирование продолжается | Нейтральное | Ужесточается | Переход к стимулированию |

| Запасы на складах | Продажи растут, запасы низкие | Продажи и запасы растут | Продажи падают, запасы растут | Продажи и запасы падают |

Ранняя фаза

Восстановление ВВП

Средняя фаза

Пик темпов роста

Рецессия

Стагнация или падение ВВП

Ранняя фаза

Восстанавливается

Средняя фаза

Занятость населения растет

Закат

Безработица на минимуме

Рецессия

Рост безработицы

Ранняя фаза

Восстанавливается

Средняя фаза

Высокие темпы роста

Закат

Промышленность остывает

Рецессия

Падение производства

Ранняя фаза

Рост кредитования

Средняя фаза

Устойчивый рост займов

Ранняя фаза

Доходы быстро растут

Средняя фаза

Пик роста доходов

Закат

Доходы под давлением

Рецессия

Доходы снижаются

Ранняя фаза

Стимулирование продолжается

Рецессия

Переход к стимулированию

Ранняя фаза

Продажи растут, запасы низкие

Средняя фаза

Продажи и запасы растут

Закат

Продажи падают, запасы растут

Рецессия

Продажи и запасы падают

Если вы инвестируете по принципу «купил и держи» на перспективу более 10 лет, то цикличность компании не играет большой роли. Когда горизонт инвестирования на несколько циклов вперед, бумагу можно покупать на любой стадии, не дожидаясь благоприятной точки входа.

Но обязательно нужно принять во внимание ее фундаментальное здоровье и вторую характеристику бизнеса — технологичность.

Технологичность. Мир динамично меняется, происходит цифровизация и роботизация процессов, люди постоянно разрабатывают и внедряют инновации. Через несколько десятков лет технологический уклад и наше мироощущение могут измениться кардинально.

Считается, что с момента первой промышленной революции в 18 веке человечество прошло через пять сменяющих друг друга технологических циклов. И сейчас мы находимся в начале шестого, движущими факторами которого станут био- и нанотехнологии, генная инженерия, искусственный интеллект, возобновляемая энергетика.

Соответственно, при формировании долгосрочного портфеля стоит учитывать этот аспект и делать акцент на передовые секторы и компании, чья актуальность со временем лишь возрастает. Дополню эту мысль словами Уоррена Баффетта: «Основной критерий для покупки акций компании — ее конкурентоспособность через 10 лет».

Кроме того, продукция технологичных компаний обычно имеет большую добавленную стоимость, что обеспечивает бизнесу высокую маржинальность и устойчивость. Уже сейчас можно наблюдать, как самые прорывные секторы — информационные технологии (IT) и здравоохранение (Healthcare) — на двоих занимают 40% капитализации индекса S&P 500. Это движущая сила всего рынка, которая на длинной дистанции заметно его обгоняет.

Фундаментальный разбор

Для наглядного разбора показателей я буду использовать сервис Simply Wall St., которого вполне достаточно для поверхностного анализа как российских, так и зарубежных акций. В дополнение покажу, как работает тот же анализ, на примере бесплатных сервисов Finviz и Gurufocus, которые позволяют анализировать эмитентов на иностранных биржах.

Данные на разных ресурсах могут различаться в зависимости от периодичности обновления базы и критериев оценки, поэтому всегда желательно использовать несколько источников параллельно.

Прежде чем разбираться с мультипликаторами, нужно определиться, дивидендная перед нами акция или растущая. Это важный критерий, который необходимо сразу понимать. Эти типы акций ведут себя по-разному: растущие более волатильны, их котировки меняются с большим размахом, поэтому такие акции хорошо подходят для спекулятивной части портфеля. Обычно это представители технологичных отраслей. Такие компании предпочитают направлять выручку не на выплаты акционерам, а на исследования (R&D), делая ставку на прорывные технологии и быструю экспансию на рынке.

Примеры технологичных компаний и классических акций роста: за рубежом — Amazon, Facebook, Tesla, Vertex, на российском рынке — «Яндекс».

В такие бумаги инвесторы закладывают высокие ожидания, поэтому готовы покупать акцию дороже, чем может выглядеть ее справедливая фундаментальная оценка. Мультипликатор P / E — цена к прибыли — у таких акций обычно выше среднего по рынку.

Некоторые компании даже перманентно работают в убыток, например Tesla, но их котировки все равно идут вверх под влиянием общего сентимента и новостного фона.

В этом плане дивидендные акции более предсказуемы. Обычно это зрелые компании, работающие в устоявшемся сегменте рынка, где возможность дальнейшего расширения исчерпана. Поэтому они делятся выручкой с акционерами. Новых драйверов роста здесь не появляется, но и слишком сильных просадок не случается, особенно если компания имеет нециклический характер.

На российском рынке из дивидендных нециклических акций можно выделить МТС, «Ростелеком», ФСК ЕЭС, «Ленэнерго», а на иностранных — AT&T, Verizon, Coca-Cola, Walgreens Boots Alliance.

ФУНДАМЕНТАЛЬНЫЙ РАЗБОР

Оценка дивидендной стабильности

Если вы подбираете хорошую дивидендную акцию в портфель, стоит обратить внимание на два параметра.

Индекс DSI — показатель стабильности дивидендных выплат. Чем ближе DSI к единице, тем лучше: это говорит о том, что дивиденды выплачивались и повышались 7 лет подряд, а значит, высока вероятность, что компания продолжит щедрую политику. Если DSI от 0,3 до 0,6, компания выплачивает дивиденды нерегулярно. Для российских компаний DSI можно смотреть на сайте «Доход-ру». Если параметр DSI недоступен, то о стабильности выплат можно судить визуально — по графику истории выплат. На рынке США существует понятие «дивидендные аристократы» — компании, которые больше 25 лет подряд выплачивают и повышают дивиденды.

Параметр Payout — доля от прибыли, которую компания направляет на дивиденды. Если он близок к 100% либо превышает это значение, то дела плохи: компании придется либо брать в долг, чтобы рассчитаться с акционерами, либо урезать дивидендные выплаты — а это скажется на котировках. Обычные значения параметра Payout находятся в диапазоне 20—50%, исключение — REIT, которые по закону обязаны делиться не менее чем 90% своей прибыли.

Ниже рассмотрим мультипликаторы для компании «Московская биржа».

ФУНДАМЕНТАЛЬНЫЙ РАЗБОР

Рыночная капитализация

Market cap — капитализация компании. Это стоимость одной акции, умноженная на их количество на бирже. Приоритет я обычно отдаю компаниям со средней и крупной капитализацией — от 2 и от 10 млрд долларов соответственно. Такие компании называют голубыми фишками. Это давно зарекомендовавшие себя компании, которые у всех на слуху. Чем крупнее компания, тем она устойчивее, у таких акций не возникает проблем с ликвидностью, их всегда можно продать и купить.

Молодые компании часто растут на ожиданиях и могут демонстрировать значительный рост за счет эффекта низкой базы, но сможет ли бизнес сохранить операционные показатели на большой дистанции и при шоковых сценариях — покажет время.

Еще в мелких компаниях второго и третьего эшелона возможны манипуляции с ценой. Это не означает, что не стоит делать ставку на перспективные компании малой капитализации. Просто нужно адекватно оценивать риск венчурных активов и выделять им долю, не превышающую 1—2% портфеля.

ФУНДАМЕНТАЛЬНЫЙ РАЗБОР

Оцененность компании

Судить о том, насколько справедливо компания оценена рынком, нам помогут следующие коэффициенты.

P / E — это отношение стоимости акции к чистой прибыли компании на одну акцию. Еще его можно интерпретировать так: сколько годовых прибылей стоит компания.

Если параметр отрицательный, то компания работает в убыток — я сразу отметаю такие варианты. Смысла инвестировать в убыточную компанию не вижу, так как на рынке много привлекательных и финансово здоровых представителей. Если P / E значительно выше среднего по своему сектору, возможно, акция переоценена или с ней связаны высокие ожидания. Еще высокий мультипликатор может быть результатом того, что у компании резко упала прибыль, а рынок не отыграл это событие. Поэтому индикатор сам по себе ни о чем еще не говорит, нужно копать дальше.

P / B — отношение стоимости компании к ее балансу. Если у компании отрицательный баланс, то есть обязательства компании превышают ее активы, то P / B будет отрицательным. Такие компании лучше обойти стороной. У устойчивых компаний обычно положительный прирост активов по отношению к обязательствам, это свидетельствует об эффективном менеджменте. Компания должна постоянно наращивать «жирок», который поможет ей выжить, если наступит кризисный период.

P / B меньше единицы означает, что компания оценена рынком ниже, чем имеется активов на ее балансе. Справедливый P / B равен единице: капитализация полностью соответствует активам. Если P / B сильно выше единицы, акция, вероятно, переоценена. Но здесь могут быть исключения, все зависит от специфики бизнеса. Например, у электроэнергетических компаний обычно на балансе развернутая инфраструктура и масса материальных активов: земля, здания, ЛЭП, трансформаторы, специальное оборудование. В результате чего P / B таких компаний низкий.

С другой стороны, деятельность многих технологических и сервисных компаний не подразумевает масштабной инфраструктуры, а основные их активы нематериальные: интеллектуальная собственность, патенты, торговые марки. В таких случаях параметр P / B может быть высоким и ему не стоит придавать значения.

ФУНДАМЕНТАЛЬНЫЙ РАЗБОР

Финансовое здоровье

Если компания активно использует заемные средства для поддержания своей деятельности, но соответствующей отдачи по прибыли нет, это чревато проблемами: ведь долги приходится обслуживать. Ключевые ставки могут повыситься, а кредитный рейтинг компании — ухудшиться, тогда долг может превратиться в непосильное бремя. Крепкая компания обязана иметь хорошее покрытие долгов своими краткосрочными активами и наличными.

Debt / Eq — соотношение заемных средств к собственному капиталу. Этот коэффициент используют, чтобы оценить финансовую устойчивость организации. Оптимальное значение Debt / Eq — в диапазоне от 0,3 до 1, при этом оно сильно разнится в зависимости от отрасли, размера компании и способа управления, поэтому следует оценивать динамику коэффициента и сравнивать его с конкурентами. В частности, для банков обычная картина, если уровень долга превышает собственный капитал, то есть Debt / Eq больше единицы, так как банки активно заимствуют средства и кредитуют клиентов.

Повышенный — но не чрезмерно — Debt / Eq может говорить об агрессивной стратегии роста компании, но это сопряжено с рисками: дополнительное кредитование может не оправдать себя и долговое бремя пошатнет финансовое положение бизнеса.

С другой стороны, слишком низкий Debt / Eq может говорить об упущенной возможности использовать финансовый рычаг — повысить рентабельность собственного капитала за счет привлечения заемных средств.

Quick Ratio — коэффициент срочной ликвидности. Это отношение высоколиквидных активов за вычетом складских запасов к краткосрочным обязательствам. Этот параметр показывает способность компании погасить краткосрочные обязательства за счет быстрореализуемых активов. В норме Quick Ratio не ниже единицы. При меньшем значении у компании может возникнуть дефицит средств.

Другой похожий параметр — Current Ratio, коэффициент текущей ликвидности. В отличие от Quick Ratio, в нем учтены труднореализуемые складские запасы. Его нормальное значение — не ниже 2.

ФУНДАМЕНТАЛЬНЫЙ РАЗБОР

Эффективность компании

Net Profit Margin, или просто Net Margin, — чистая рентабельность, отношение чистой прибыли к выручке. Если у бизнеса высокая маржинальность, то он более устойчив к падению цен на его продукт или к росту цен на сырье, задействованное в производстве. Параметр часто зависит от рода деятельности компании, от того, насколько она технологична, относится ли к производству товаров или к сфере услуг, поэтому критерий следует сравнивать среди аналогичных предприятий.

Чем выше Net Margin, тем лучше. У технологичных акций и акций роста этот показатель обычно превышает 15%. Еще желательно посмотреть на динамику: если рентабельность повышается, можно говорить об эффективном менеджменте компании и положительном векторе развития бизнеса.

ROE — Return on Equity, возврат на собственный капитал. Показатель характеризует эффективность использования средств акционеров в годовом исчислении. Иными словами, сколько прибыли принес один вложенный акционерами доллар в процентном соотношении. Например, при ROE 15% можно заключить, что каждый вложенный в компанию доллар принес 15 центов прибыли. В определенном смысле параметр ROE можно сравнить со ставкой по банковским депозитам. Чем параметр выше, тем лучше, но ROE меньше 20% считается низким.

Если ROE компании находится на уровне доходности от консервативных инструментов — облигаций и банковских депозитов, то, вероятно, стоит отказаться от инвестирования в такой бизнес: при одинаковой доходности стоит полагаться на менее рискованный инструмент.

Коэффициент ROE не всегда отражает реальную картину. Например, если компания выкупает акции с биржи, автоматически повышается рентабельность собственного капитала — ROE окажется завышенным.

ФУНДАМЕНТАЛЬНЫЙ РАЗБОР

Прогнозы

Прогнозами будущих показателей бизнеса занимаются аналитики и крупные инвестиционные организации. Следующие мультипликаторы помогут нам оценить состояние бизнеса в обозримой перспективе.

PEG — отношение P / E к прогнозируемому росту прибыли. У компании с растущими показателями должно быть меньше единицы.

Forward P / E — другой параметр, который часто выдается аналитическими сервисами и отражает ожидание роста прибыли компании. Если аналитики прогнозируют увеличение прибыли, то Forward P / E компании будет ниже текущего P / E.

EPS — чистая прибыль на акцию. Не все сервисы визуализируют этот показатель, но в Simply Wall St. его можно посмотреть. Указывается история, текущее значение и прогноз — Forward EPS. Отрицательный EPS означает, что компания работает в убыток. EPS не всегда растет за счет роста прибыли, повышение может быть вызвано обратным выкупом компанией своих акций: это уменьшает общее их количество в обращении и увеличивает прибыль на акцию. А при дополнительной эмиссии акций EPS падает.

ФУНДАМЕНТАЛЬНЫЙ РАЗБОР

Анализ на основе сервисов Finviz и Gurufocus

Так как обозначенные сервисы работают исключительно с акциями, торгуемыми на зарубежных биржах, рассмотрим фундаментальные показатели американского эмитента — телекоммуникационного гиганта AT&T. Те же мультипликаторы можно посмотреть на сайте gurufocus.com.

Произведем поверхностный разбор AT&T. Компания относится к телекоммуникационной отрасли сектора Communication Services.

Телекоммуникационные компании — это традиционно защитный инструмент, так как бизнес нециклический. Такие компании ориентированы на внутреннего потребителя, в основном работают по подписке, что обеспечивает им стабильную выручку на протяжении всего бизнес-цикла. Акцию стоит рассматривать как дивидендную, а не растущую.

Market cap, капитализация — 215 млрд долларов. Это голубая фишка.

Dividend %: 6,82%. Дивидендная доходность в долларах очень привлекательная. AT&T — дивидендный аристократ: компания ежегодно выплачивает дивиденды и повышает выплаты на протяжении последних 25 лет.

Payout: 103,7. А вот здесь встречаем первый тревожный звонок: Payout более 100% означает, что на выплату дивидендов у компании уходит больше, чем она зарабатывает. Значит, для поддержания текущего уровня выплат придется распродавать активы или заимствовать средства. Если в скором времени прибыль начнет расти, то компания сможет перетерпеть кризисный период, не урезая дивиденды. Если же неблагоприятная ситуация продлится, компании придется сократить дивиденды, что моментально скажется на котировках.

P / E: 15,47.

Forward P / E: 9,20. Будущее значение мультипликатора ниже текущего — значит, ожидается рост прибыли.

PEG: 8,74. Отношение P / E к прогнозируемому росту прибыли намного выше единицы. Значит, рост прибыли ожидается незначительный. Бумагу стоит рассматривать исключительно как дивидендную, но с оглядкой на то, что дивиденды с высокой вероятностью могут урезать.

P / B: 1,23. Компания оценена близко к справедливому значению.

Quick Ratio: 0,8. Меньше единицы — значит, обязательства покрыты краткосрочными активами недостаточно хорошо, что потенциально является риском. Но компания — крупный бренд с хорошей историей, поэтому при возникновении сложностей она может перекредитоваться для погашения текущих обязательств.

Debt / Eq: 0,92. Уровень долга выше оптимального 0,5, но в пределах единицы.

ROE: 7,9%. Ставка возврата на капитал довольно низкая, но лучше, чем у облигаций и депозитов.

Net Profit Margin: 8%. Рентабельность бизнеса низкая, хотя для отрасли это среднее значение. Компанию стоит рассматривать исключительно как дивидендную.

Резюмируем

- Перед покупкой акции важно оценить ее перспективность, справедливость цены и фундаментальное состояние компании.

- Сразу стоит определить принадлежность к сектору, технологичность и характер бизнеса: циклический или нет. Циклические более волатильны, хорошо растут, когда экономика процветает. Нециклические — защитные и обычно не обладают потенциалом взрывного роста.

- Нужно определить, дивидендная перед нами акция или растущая. Если размер дивидендов устраивает, необходимо проверить стабильность выплат и способность компании продолжать эти выплаты.

- Макроанализ позволяет увидеть глобальные тенденции в экономике. Значит, основываясь на отрасли и цикличности бизнеса, мы можем предвидеть динамику его операционных показателей в последующих фазах бизнес-цикла.

- Компании с низкой маржинальностью и высоким уровнем долга, плохо покрытым краткосрочными активами, имеют риск банкротства в период турбулентности.

- Помните, что вы приобретаете не просто ценную бумагу, а бизнес — с его спецификой, репутацией, эффективностью менеджмента, активами и обязательствами.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

В данной статье разберем основные нюансы, на которые стоит обращать внимание при анализе компаний перед инвестированием.

Анализ компании, акции которой вы планируете купить, рекомендуется начинать с раздела «Акционерам и инвесторам» официального сайта, где можно информацию о деятельности компании, структуру акционерного капитала, операционные результаты, финансовую отчетность (РСБУ и МСФО), годовые отчеты и прочие полезные материалы.

Некоторые компании подробно проанализированы на сайте conomy.ru и доступны для ознакомления в разделе Аналитика. Можно воспользоваться поиском по тикеру или по названию компании. А в разделе Эмитенты можно найти описание компании, операционные результаты, финансовые коэффициенты и многие другие данные.

1. Изучение бизнеса компании

Инвестируя в акции вы становитесь совладельцем бизнеса компании. Стоит иметь общее представление о том как генерируется добавленная стоимость и знать особенности присущие как отрасли, так и конкретной компании. Поэтому первые шаги при знакомстве с компанией идут в направлении изучения ее бизнеса, за счет чего компания получает прибыль и какие факторы на это влияют. Например, для ознакомления с деятельностью компаний в отрасли генерации электроэнергии можно прочитать статьи Основные источники заработка генерирующих компаний в России и Основные способы генерации электроэнергии в России.

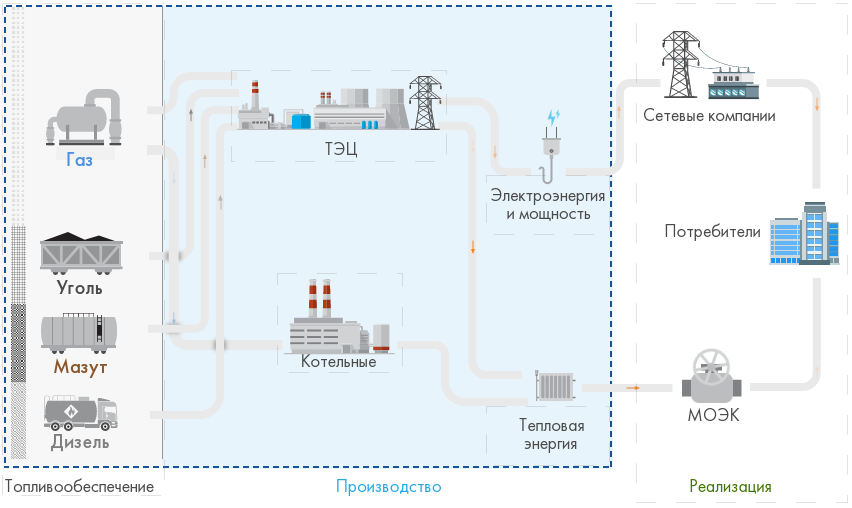

Бизнес-модель «Мосэнерго»:

Изучив деятельность генерирующих компаний можно сделать вывод, что на выручку влияет количество произведенной электроэнергии и тепла. А на производство электроэнергии и тепла влияет спрос. Спрос на электроэнергию и тепло растет в зимний период при низких температурах (1 и 4 кв.), т.к. возникает необходимость в обогреве помещений. Соответственно, чем ниже температура зимой в регионах деятельности компании от среднемноголетних значений, тем больше можно ожидать выручки от продажи электро- и теплоэнергии.

Также в генерации есть компания «РусГидро», где основные производственные мощности представляют собой гидроэлектростанции. Если при генерации электроэнергии путем сжигания газа или угля можно легко регулировать объем производства: сжигаем больше топлива — получаем большее э/э, меньше топлива — меньше э/э, то для гидроэлектростанций большое влияние оказывает уровень воды в водохранилищах. Чем больше уровень воды, тем больше можно произвести э/э, а если уровень воды низкий, то много э/э произвести не получится.

Еще уровень воды может оказывать влияние и на территориальные цены на оптовом рынке электроэнергии (ОРЭМ). Себестоимость э/э, произведенная на гидроэлектростанции дешевле, поэтому при высоком уровне воды в водохранилищах на рынок поступает большее количество более дешевой электроэнергии и цены на рынке снижаются. О том, как устанавливаются цены рассказано в статье Основные источники заработка генерирующих компаний в России.

Следующим важным фактором, влияющим на прибыль компаний в отрасли генерации являются плата за мощность по повышенному тарифу по договорам предоставления мощности (ДПМ). Подробнее можно ознакомиться в статье Программы ДПМ и КОММод в электроэнергетике. Суть программы заключается в том, что компании по конкурсному отбору получают инвестиции на модернизацию устаревшего оборудования за счет получения платы за мощность по повышенным тарифам в течение срока действия договора. У некоторых компаний на плату за мощность приходится существенная часть доходов. Например, с 2021 года по окончании программы ДПМ компания ТГК-1 недополучит 5,5 млрд руб., что составляет ~25% от EBITDA.

У каждой отрасли и компании есть свои особенности ведения бизнеса, с которыми желательно ознакомиться перед инвестированием. Например, на выручку компаний, где основная часть продукции идет на экспорт, большое влияние оказывает валютный курс и т.д. Подробнее можно почитать в статье Как изменение курсов валют влияют на компании.

2. Структура акционеров

После изучения бизнеса компании, следует обратить внимание на владельцев компании в структуре акционеров. Т.к. от размера доли в компании зависит то, какие имеются права и возможности в принятии управленческих решений.

Подробнее о том, кто такие мажоритарные и миноритарные акционеры, о контрольном и блокирующем пакете акций можно ознакомиться в статье Пакеты акций и его виды.

Важно знать мажоритарных акционеров, имеющих самые крупные доли в компании, это объясняется тем, что если контроль над деятельностью компании имеют недобросовестные акционеры, которые злоупотребляют большинством голосом на общем собрании акционеров, то они могут осуществлять различные схемы в угоду своим собственным интересам, а не в пользу компании и ее миноритарных акционеров. Например, выводить прибыль из компании путем выдачи займов аффилированным компаниям или осуществлять инвестиций в различные неэффективные проекты.

Рекомендую ознакомиться с Гидом по мажоритарным акционерам российского рынка, где рассматриваются как хорошие крупные акционеры, так и те, кто зарекомендовал себя с не самой лучшей стороны и которых стоит избегать.

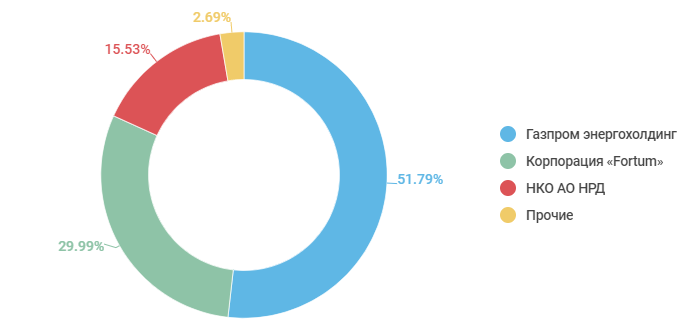

Для примера рассмотрим компании из электроэнергетики, которые входят в структуру «Газпром энергохолдинг», принадлежащую ПАО «Газпром» — ПАО «ОГК-2», ПАО «Мосэнерго» и ПАО «ТГК-1». У всех трех компаний мажоритарным акционером с контрольным пакетом акций является ПАО «Газпром»: у ОГК-2 доля составляет 73,42%, у Мосэнерго — 53,5%, у ТГК-1 — 51,79%. Рассмотрим более детально состав акционеров ТГК-1.

Структура акционерного капитала ПАО «ТГК-1»:

Обратим внимание, что крупным миноритарием с блокирующим пакетом акций является финская государственная энергетическая корпорация Fortum. Иностранный инвестор пристально следит за всеми управленческими решениями и может блокировать нерациональные инвестиции или сомнительные сделки, которые могут исходить от ПАО «Газпром».

Поэтому наличие данного крупного акционера является преимуществом, т.к. может защищать мелких акционеров от злоупотреблений владельца контрольного пакета акций.

3. Операционные результаты

После изучения бизнеса компании и ее собственников, следует изучить то, как компания работает. Результаты своей деятельности компании отражают в операционных (производственных) показателях.

Обычно компании публикуют производственные показатели своей деятельности немного раньше финансовых, поэтому по ним уже можно немного ориентироваться о том, какие будут примерные финансовые результаты за этот период.

В качестве пример будем рассматривать компанию «Интер РАО». Операционные результаты компания публикует ежеквартально, обычно в течение месяца после отчетного периода.

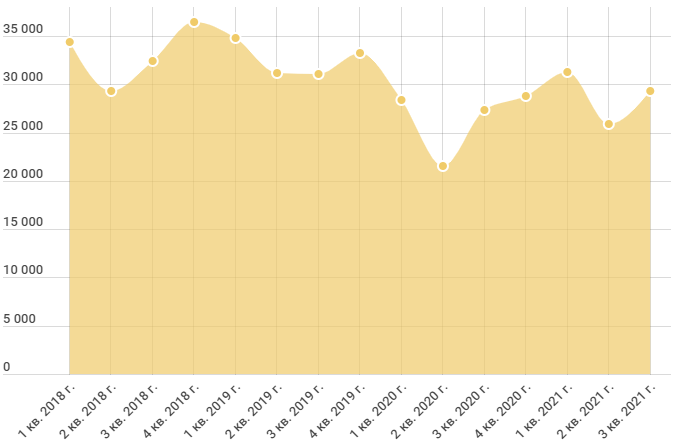

Выработка электроэнергии «Интер РАО» по кварталам, млн кВт*ч:

Компания входит в отрасль электроэнергетики и занимается генерацией электроэнергии, где важными показателями деятельности являются выработка электроэнергии и отпуск тепловой энергии. Для компаний из других отраслей показатели деятельности будут отличаться.

В качестве пример рассмотрим новость о результатах производственной деятельности компании «Интер РАО» по итогам 9 мес. 2021 г.

В публикации наглядно можно увидеть изменения в сравнении с прошлыми результатами за аналогичный период времени и ознакомиться с основными факторами, которые оказали влияние на данные изменения по мнению менеджмента компании.

Ознакомившись с операционными результатами компании можно сформировать предварительное мнение о том, какая примерно выручка ожидается за этот период.

Большинство крупных компаний публикуют также все свои операционные результаты в специальном файле или на странице, чтобы инвесторам было удобно анализировать все данные сразу, а не искать новости с ежеквартальными результатами и самостоятельно вносить данные в созданный вами excel-файл.

У «Интер РАО» все производственные результаты разбиты по годам и представлены на странице с деятельностью компании — https://www.interrao.ru/activity/. Также имеется очень удобный «Справочник аналитика», где все производственные результаты, а также многие другие полезные показатели представлены в одном excel-документе.

Показатели деятельности компании отображаются также и в карточке компании на сайте conomy.ru в разделе Инвестиции — Эмитенты — карточка компании ПАО «Интер РАО».

Итоги

В данной статье вы познакомились с чего стоит начинать анализ компании, почему важно знать особенности ведения бизнеса в отрасли и нюансы получения прибыли каждой компании, почему важно знать собственников компании и как использовать данные об операционных результатах.

Полученные данные о предварительном анализе компании перед инвестированием помогут вам сформировать представление о бизнесе и сделать правильный выбор.

В следующей статье подробнее разберем как анализировать финансовую отчетность компании.

Как понять, насколько недооценена или переоценена акция, и на что ориентироваться при покупке ценных бумаг

Акция ВТБ стоит около 5 копеек, акция «Норникеля» — около 11 000 рублей. Казалось бы, ответ на вопрос о том, какая бумага дешевле, очевиден. Однако в действительности цена акции — это просто цифра, которая сама по себе ничего не значит.

Количество акций может быть как очень маленьким, так и крайне большим. Если стоимость одной бумаги в сотни раз меньше другой — это скорее говорит о том, что у одного из эмитентов количество акций значительно больше, чем у другого.

Например, у ВТБ больше пятикопеечных акций, чем у «Норникеля» бумаг за 11 000 рублей. Акции «Норникеля» стоят дорого, потому что их мало. Бумаги ВТБ стоят дешево, потому что их много. Таким образом, нужно сравнивать не цены на акции, а стоимость всего бизнеса.

1. Узнайте стоимость компании

По-другому стоимость компании называется рыночной капитализацией. Допустим, вы выбираете между банком ВТБ и «Норникелем». Чтобы узнать, как фондовый рынок оценивает публичную компанию, умножьте стоимость ее акции на их общее количество. По итогам этих нехитрых вычислений вы увидите, что компания «Норникель» стоит примерно в два раза дороже ВТБ:

То, что стоимость акций варьируется от копейки до десятков тысяч рублей, является спецификой российского рынка. Так сложилось исторически. В США акции в основном торгуются по цене в диапазоне от $1 до 100.

Если стоимость акции американской компании чрезмерно растет — бумаги делятся, чтобы цена оставалась в границах этого коридора. В этой связи в США разница между ценами акций не столь значительна, как в России.

Следует помнить, что капитализация компании на бирже — это мнение инвесторов о том, сколько она должна стоить. Решения о покупке ее акций могут приниматься по разному: кому-то нравится бренд, кто-то пытается оценить качество бизнеса. Для тех, кто выбирает последний вариант, самый быстрый и верный способ оценить качество — узнать, насколько прибылен бизнес компании.

2. Сравните цену и качество

Акция публичной компании — это доля в бизнесе. Чтобы понять, сколько она должна стоить, нужно оценить, как скоро вложения в конкретного эмитента окупятся. С одной стороны, компания может вернуть инвестору деньги только одним способом: поделиться прибылью, то есть, заплатить дивиденды.

С другой стороны, помимо выплаты дивидендов, компания может направить свою прибыль на развитие бизнеса. Тогда финансовые показатели эмитента могут улучшиться, и его акции подорожают. В любом случае вы или сразу вернете часть денег, или ваша доля подорожает.

Чтобы оценить стоимость акции, сравните ее цену с прибылью компании:

Если вы разом купите все акции ВТБ по нынешней цене и его годовая прибыль не изменится — значит вам понадобится примерно 13 годовых прибылей, чтобы вложение окупилось. Или, другими словами, 13 лет. Если на таких же условиях купить «Норникель» — он окупится примерно через 10 лет. Выходит, по соотношению цена/прибыль акция «Норникеля» за 11 000 рублей выгоднее, чем акция ВТБ за 5 копеек.

Формулы для такой оценки акций называются мультипликаторами. Это производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, капитал) и ее капитализацией.

Мультипликатор капитализация/прибыль (P/E, price/earnings) показывает, через сколько лет инвестиция окупится, если цена акции и прибыль компании останутся на том же уровне.

Хотя прибыль у бизнеса постоянно меняется, P/E является базой для расчета. Сравним «Газпром» и Netflix:

Если в следующем году прибыль «Газпрома» вырастет в два раза, P/E снизится до 1,55 и, если цена акции и прибыль сохранятся на том же уровне, вложения в эту компанию окупятся в два раза быстрее. Если же прибыль Netflix вырастет в два раз – инвестиции в этот сервис все равно окупятся только через 228 лет.

Есть еще один полезный мультипликатор — прибыль/капитализация (E/P, earnings/price). Он показывает, сколько процентов вы потенциально можете заработать за год на дивидендах и изменении стоимости акции, если цена акции и прибыль компании останутся на том же уровне.

Чтобы посчитать E/P, разделите годовую прибыль на капитализацию и умножьте результат на 100, чтобы получить процент:

Какой метод расчета вы бы ни выбрали, помните, что это просто теоретический прогноз. В такой модели предполагается, что цена акции зависит только от прибыли и не учитывается влияние внешнеэкономических факторов, новостного фона и общественного мнения.

Сами по себе мультипликаторы P/E и E/P показывают только то, дешево или дорого стоит компания. Они ничего не говорят о том, эффективен ли бизнес.

3. Инвестируйте в бизнес, а не в формулы

Бизнес бывает разным. Например, нефть и газ — это консервативные отрасли, которые уже прошли стадию быстрого развития и сейчас относительно стабильны. IT и медиабизнес — наоборот, инновационные сектора рынка, где неизвестная компания за несколько лет может выбиться в лидеры.

Низкий P/E, как у «Газпрома», показывает, что стоимость акций компании вряд ли упадет ниже, – вероятнее, она вырастет. Однако это не означает, что вложения в эту компанию являются хорошей инвестиционной идей. Это значит лишь то, что она дешево стоит. С другой стороны, если Netflix в следующие 10 лет будет ежегодно удваивать прибыль, как он делал до сих пор – не важно, что у него высокий P/E. Инвестиции в эту компанию окупятся гораздо быстрее.

Вот несколько советов, как оценивать качество бизнеса:

Разбирайтесь в бизнесе. Узнайте, на чем компания зарабатывает, чем владеет, какова ее долговая нагрузка.

Смотрите динамику. Прибыль, которую компания получает на основном бизнесе, называется операционной. Например, «Газпром» зарабатывает большую часть денег, продавая газ. Допустим, он продаст крупную часть бизнеса и получит разовый доход, благодаря чему его годовая прибыль вырастет в два раза. Второй раз продать уже не получится, а значит в следующем году прибыль будет меньше. Чтобы правильно оценить доходы, посмотрите динамику прибыли компании за последние несколько лет. Данные можно найти в бесплатных финансовых сервисах, например Google Finance, Yahoo Finance, Investing.com и Tezis.

Принимайте решения сами. Акции долго могут быть недооцененными или переоцененными. В целом рынок может долго ошибаться, но когда вы формируете портфель ценных бумаг, вам все равно нужно от чего-то оттолкнуться. Что-то должно стать фундаментом. Показатель P/E является хорошей базой. Он не предскажет, сколько вы заработаете за год, будет ли у компании прибыль или убытки, но вы будете понимать, на что способен ваш портфель.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Что такое акции

Акция – это ценная бумага, которая дает владельцу право на участие в бизнесе, то есть на управление и получение части прибыли. Приобретая акцию, каждый инвестор становится реальным собственником небольшой части компании.

-

Что такое акции

-

Зачем выпускают акции

-

Как зарабатывают на акциях

-

Как оценить привлекательность бизнеса

-

Макроанализ компании

-

Зачем следить за новостями

-

На что еще обратить внимание при анализе акции

-

Ликвидность

-

Дивиденды

-

Дивидендные показатели

-

Акция роста или дивидендная акция

-

Капитализация компании

-

Показатели оцененности, финансового здоровья и эффективности компании

-

Показатели прогнозов

-

Дополнительные расходы при сделках с акциями

-

Резюме

Акции могут быть обыкновенными и привилегированными. Первый тип часто называют «обычка», а второй – «префы». Обычных акций выпускают от 75% до 100%, «префов» редко бывает больше 25%.

На биржах обыкновенные акции маркируются ао, а привилегированные – ап. Их главное отличие в возможности участвовать в управлении компанией и начислении дивидендов. Владельцы простых акций всегда участвуют в собрании акционеров, а привилегированных только при выполнении определенных условий. Однако при банкротстве первыми получать возмещение те инвесторы, которые владеют «префами», а только после них все остальные.

Владельцам привилегированных акций компания регулярно платят дивиденды, а вот собственникам обычных – не всегда. Поэтому итоговая доходность «префов» выше. Но ликвидность более высокая у обыкновенных акций, то есть их можно гораздо быстрее купить и продать на фондовой бирже.

Зачем выпускают акции

При создании или преобразовании компании в акционерное общество, она выпускает акции. Большинство акций открытых акционерных обществ попадает на фондовую биржу, где их могут купить частные инвесторы.

Если бизнес нуждается в дополнительном финансировании, руководство компании может взять кредит или выпустить облигации – долговые расписки. При покупке облигации инвестор не становится владельцем доли бизнеса, он только дает деньги взаймы, за что компания платит ему проценты в виде купонного дохода.

Как зарабатывают на акциях

Заработать на акциях можно двумя способами:

- Купить акции компаний, которые регулярно платят дивиденды

- Купить акции и дождаться пока они подорожают, а после этого продать.

Покупать и продавать акции может любой желающий на Московской или Санкт-Петербургской бирже, если откроет брокерский счет у брокера. Подавать заявку на участие в торгах инвестор может несколькими способами:

- через голосовое поручение брокеру;

- специальный торговый терминал;

- мобильное приложение.

Не всегда акции приносят прибыль. Нередки ситуации, когда инвестор покупает ценную бумагу, а цена падает, и если он продает актив дешевле, то несет убытки. Чтобы этого избежать, необходим анализ перспектив бизнеса, в который планируете вложить деньги.

Как оценить привлекательность бизнеса

Трейдеры, инвесторы и аналитики руководствуются большим количеством параметров при выборе компании для инвестирования, но в первую очередь изучают финансовые показатели.

Компании, акциями которых торгуют на Московской бирже, ежеквартально публикуют финансовую отчетность. На ее основе потенциальные инвесторы делают выводы:

- сколько компания зарабатывает;

- какой у нее потенциал роста;

- какие риски могут возникнуть при вложении капитала в этот бизнес.

Без специальных знаний такие выводы сделать сложно. Поэтому начинающие инвесторы чаще руководствуются рекомендациями опытных аналитиков, которые специализируются на определенной области и следят за динамикой развития отдельных компаний.

Известные брокеры размещают в своем мобильном приложении и на официальном сайте результаты исследований, где оценивают потенциал роста при помощи разных мультипликаторов.

Макроанализ компании

Даже начинающий инвестор, прежде чем вкладывать деньги в акции, может провести макроанализ. Для этого определите, к какой сфере относится компания. Например, в индексе S& P 500 выделено 11 отраслей экономики:

- здравоохранение;

- информационные технологии;

- финансы;

- коммуникации;

- промышленность;

- электроэнергетика и ЖКХ;

- нефтегазовая отрасль;

- товары первой необходимости;

- товары второй необходимости;

- недвижимость;

- сырьевая отрасль.

У большинства компаний принадлежность к отрасли понятна из описания деятельности. Если самостоятельно разобраться не получилось, помогут специализированные скринеры, например, такие как Finance Yahoo или Google Finance.

У каждого сектора своя цикличность, чувствительность к инфляционным процессам и ключевой ставке Центробанка. Цикличный бизнес сильнее зависит от роста и замедления экономики. Нецикличный – показывает более высокую стабильность в периоды спада.

Состояние экономики в стране определяют по нескольким показателям:

- динамике ВВП;

- текущему уровню безработицы;

- значению индекса деловой активности: если меньше 50, рынок падает, больше 50 – растет;

- спросу на кредитование;

- повышению или понижению ключевых ставок и, как следствие, ужесточению или смягчению кредитной политики Центробанков;

- объемам продаж и запасов на складах в производственном секторе.

Анализ этих факторов поможет выяснить, на какой стадии находится экономика:

РАННЯЯ → СРЕДНЯЯ → ЗАКАТ → РЕЦЕССИЯ

Если акции куплены на долгосрочное хранение, зависимость портфеля от бизнес-циклов ослабевает. Ценную бумагу можно взять на любой стадии, главное учесть фундаментальные показатели здоровья бизнеса и его технологичность.

При инвестировании на длительный срок, обязательно оцените, сможет ли компания оставаться конкурентоспособной и через 10-15 лет.

При формировании сбалансированного портфеля обратите внимание, что вес акции из разных областей бизнеса зависит от стратегии и риск-профиля инвестора.

Зачем следить за новостями

Фондовый рынок подвижен. На спрос и предложение акций влияет множество факторов, в том числе и информационный фон вокруг компании или отрасли экономики. Любая новость о компании или ее руководстве может стать толчком, как для резкого взлета котировок, так и их обвала цен на акции. В этой ситуации важно понимать, что делать с активом – продолжать держать, продавать или докупать.

Если четкого понимания положения компании нет, можно стать жертвой новостного ажиотажа и потерять деньги. Опытные инвесторы с наработанным навыком анализа и оценки акций, наоборот, только выигрывают в таких обстоятельствах. Они покупают ценные бумаги успешных компаний в момент падения котировок и потом получают прирост стоимости, когда информационный шум спадает и бизнес выравнивается.

Новости о компаниях брокеры выкладывают на своих официальных сайтах и в мобильных приложениях.

На что еще обратить внимание при анализе акции

При проведении анализа акций компаний, которые представлены на бирже, уделите внимание:

- ликвидности;

- дивидендам;

- типу акций;

- капитализации компании;

- показателям оцененности, финансового здоровья и эффективности;

- прогнозным показателям известных аналитических агентств.

Такой анализ должна пройти каждая ценная бумага, которая будет куплена в портфель. Если времени на это нет, можно вложить деньги в ПИФы или ETF-фонды, а также передать в управление квалифицированным инвесторам.

Ликвидность

От уровня ликвидности акции зависит:

- сколько времени уйдет на продажу актива;

- какие возникнут дополнительные затраты при проведении сделки купли-продажи.

Чем ликвиднее акция, тем меньше времени и затрат при сделке.

К высоколиквидным активам относятся акции «голубых фишек» – компаний, которые давно работают на рынке и своевременно предоставляют полную финансовую отчетность. В их число входят Сбербанк, Роснефть, Газпром, Татнефть, Северсталь и другие крупные компании. Ежедневный объем торгов по каждой из них составляет миллионы рублей, поэтому сложностей с покупкой или продажей акции не возникнет.

На фондовой бирже обращаются и акции менее крупных компаний, которые относятся ко «второму эшелону». Они менее популярны, чем активы «голубых фишек», но сделки все равно проходят ежедневно. Акции «третьего эшелона» наименее ликвидны и по ним сделки могут проходить всего раз в день или еще реже. Продать и купить такие активы сложнее.

Чтобы самостоятельно определить ликвидность ценной бумаги, обратите внимание на два параметра:

- объем ежедневных торгов;

- спрэд – разницу между стоимостью покупки и продажи акции.

Если объем торгов большой, а спрэд маленький, значит бумага высоколиквидная. Также выяснить ликвидность можно по показателю free float. Чем ниже этот показатель, тем реже по выбранному активу проходят сделки, значит у него низкая ликвидность.

Дивиденды

Дивиденды – это выплаты акционерам, которые компания выплачивает из полученной прибыли. Платить или нет дивиденды всем держателям акций, решает собрание акционеров. Очень часто молодые или развивающиеся компании принимают решение вложить полученную прибыль в развитие, модернизацию или расширение бизнеса. Тогда выплат не будет.

Если хозяйственная деятельность принесла убыток, также можно не рассчитывать на дивиденды. В таких ситуациях выплаты будут, только если компания примет решение начислить акционерам дивиденды из прибыли прошлых лет. Поэтому при покупке активов в портфель обращайте внимание на те компании, которые регулярно выплачивают дивиденды и получают прибыль, несмотря на экономическую нестабильность или локдауны.

Дивидендные показатели

Перед покупкой акций в инвестиционный портфель:

- Просмотрите историю дивидендных выплат и индекс DSI. Платили ли раньше, начисляют ли сейчас и есть ли перспективы улучшения дивидендной политики. Если DSI близок к 1, компания выплачивает дивиденды не менее 7 лет подряд. Если 0,3 до 0,6 – выплаты нерегулярны. На фондовом рынке США «дивидендные аристократы» делятся с инвесторами прибылью по 25 лет и более.

- Изучите дивидендную политику. Ее публикуют на официальном сайте компании. Отыщите информацию, как часто делают выплаты и при каких условиях дивиденды не начисляют. Определите, какую долю прибыли направляют на выплаты акционерам – показатель payout. Если он близок к 100% – это опасный признак. Обычно payout держат в диапазоне 20%-50% за некоторым исключением.

- Проверьте график выплат. Совет директоров определяет дату закрытия реестра акционеров – срок отсечки. Если в этот день акция в собственности, инвестор получит дивиденды. Даже если продать актив после закрытия реестра, доход зачислят на брокерский счет в течение 25 дней с даты отсечки.

- Учтите режим торгов. График проведения сделок на фондом рынке РФ идет в режиме Т+2. Если хотите стать владельцем акций и получить не ней дивидендный доход, проведите сделку за 2 дня до даты отсечки. Например, дата фиксации реестра акционеров 15.07.2021 года, значит, приобрести акцию надо до 13.07.2021 года. Учитывают только рабочие дни, поэтому если сделка пройдет в пятницу, актив перейдет новому владельцу во вторник. Не учитывают и праздничные дни.

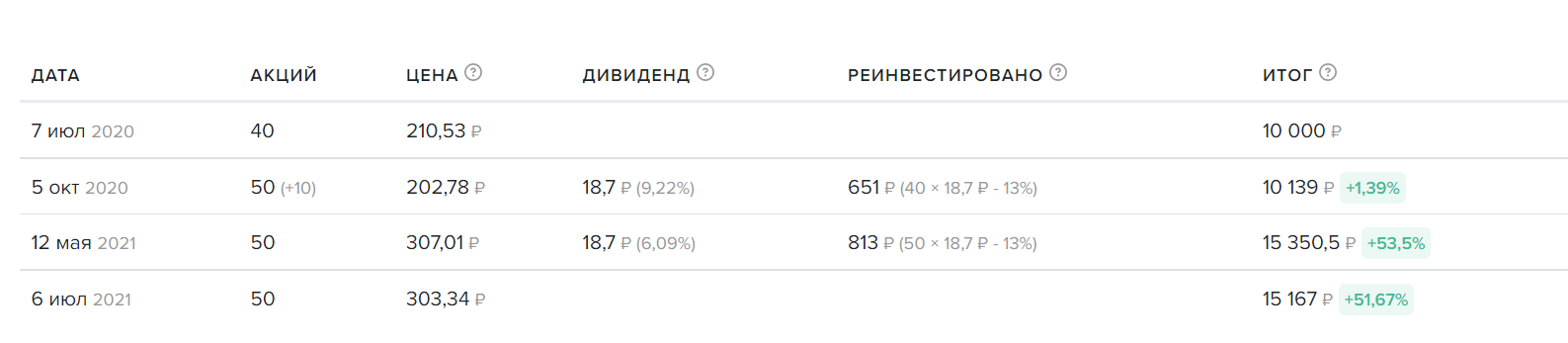

- Посчитайте дивидендную доходность. Поделите размер дивидендной выплаты на цену акции и умножьте на 100%. К примеру, с 6 июля 2020 до 07 июля 2021 года вложено в акции Сбербанка 10 000 рублей. Компания в течение этого срока выплатила дважды по 18,7 рублей, которые были реинвестированы. Дивидендная доходность составила 51,67%, а стоимость актива увеличилась до 15 167 рублей.

Долгосрочные инвесторы ориентируются на компании, которые регулярно выплачивают дивиденды. Некоторые эти деньги выводят, а другие реинвестируют, чтобы повысить доходность портфеля.

Акция роста или дивидендная акция

Анализ растущих и дивидендных акций отличается. Котировки растущих акций более волатильны, то есть их цена сильнее меняется в короткие сроки. Чаще всего такие характеристики у ценных бумаг в высокотехнологичных областях. Например, это акции Amazon, Яндекса или Tesla. Они не платят акционерам дивиденды, а направляют прибыль на новые исследования и разработки с целью завоевать большую долю рынка, чем у конкурентов.

При оценке акций роста инвестор надеется на более высокую прибыль, поэтому готов потратить на покупку больше, чем указывают данные фундаментального анализа. Показатель P/E – цена к прибыли у таких ценных бумаг выше среднерыночного. Ряд компаний при исследованиях бизнеса вообще могут показывать убыток, но спрос на их акции все равно продолжает расти под действием новостного ажиотажа и ожиданий инвесторов. Яркий пример – Tesla.

Дивидендные акции более предсказуемы. Чаще всего долей прибыли с инвесторами делятся крупные компании и концерны, которые давно известны на рынке. У них мало возможностей для роста, но поводов для сильных просадок не так много, особенно для отраслей, которые менее зависимы от цикличности бизнес-процессов. К таким компаниям, к примеру, относятся МТС, Ростелеком, Verizon, Coca-Cola.

Капитализация компании

Рыночная капитализация бизнеса считается как стоимость одной акции умноженная на их количество, которое обращается на бирже. Чаще всего умеренные и консервативные инвесторы вкладывают в «голубые фишки», которые относятся к компаниям с крупной капитализацией.

Небольшую долю в 1-2% портфеля можно отдать под акции второго и третьего эшелона, даже самым осторожным инвесторам. Компании с малой капитализацией способны показывать более высокую доходность на краткосрочных промежутках. Однако некоторые стартапы становятся успешными проектами и в долгосрочной перспективе. Неопытным инвесторам будет сложно их отыскать, но со временем такие умения придут.

Показатели оцененности, финансового здоровья и эффективности компании

| Показатель | Какой уровень должен насторожить | Краткое описание |

| Р/Е отношение стоимости акции к чистой прибыли. Оптимальное значение немного выше среднерыночного в сфере | Отрицательный или очень низкий | Бизнес убыточен, лучше не вкладывать |

| Очень высокий, по сравнению со средним по рынку | Акция переоценена или с ней связаны завышенные ожидания инвесторов | |

| Р/В отношение стоимости компании к ее балансу. Оптимальное значение 1 | Отрицательный | Долги компании больше, чем размер активов, лучше не вкладывать |

| Намного выше 1 | Компания переоценена. За исключением, к примеру, высокотехнологичных компаний, у которых нет масштабной инфраструктуры, поэтому такое значение допустимо | |

| Debt/Eq отношение размера займов к собственному капиталу. Оптимальное значение от 0,3 до 1, но с учетом специфики бизнеса | Повышенный Debt/Eq | Политика агрессивная, что может повлиять на финансовую устойчивость, так как долги окажутся бизнесу не по силам |

| Низкий Debt/Eq | Слишком осторожная политика компании, которая упускает возможности развития за счет заемного капитала | |

| Quick Ratio коэффициент срочной ликвидности, показывает, как быстро компания может закрыть краткосрочные обязательства за счет текущих быстрореализуемых запасов. Оптимальное значение около 1 | Ниже 1 | У компании риск потери платежеспособности |

| Current Ratio как предыдущий показатель, но с учетом труднореализуемых активов. Оптимальный показатель чуть больше или равно 2 | Меньше 1 | Возможны проблемы с исполнением текущих обязательств |

| Больше 3 | Неэффективное использование оборотных средств или излишне краткосрочное финансирование | |

| Net Margin отношение чистой прибыли к выручке. Его также называют чистая рентабельность или чистая маржинальность. Чем выше, тем лучше | Ниже среднего по отрасли | У компании неэффективный менеджмент и плохие перспективы |

| Return on Equity рентабельность собственного капитала. Чем выше, тем лучше | Низкий показатель до 10-15% | Лучше отказаться от таких активов, заменить их на менее рискованные, но с такой же доходностью. Например, на облигации |

Показатели прогнозов

Аналитические инвестиционные центры подсчитывают будущие показатели эффективности бизнеса и публикуют прогнозные коэффициенты:

- PEG – отношение P/E к прогнозируемому росту прибыли, у растущего бизнеса они меньше 1;

- Forward P/E – ожидание роста прибыли, если предрекают компании рост, прогнозируемое значение будет ниже текущего Р/Е;

- EPS – чистая прибыль на акцию, отрицательное значение показывает работу компании в убыток или дополнительную эмиссию акций, рост параметра возможен при увеличении прибыли или обратном выкупе активов.

Не все сервисы публикуют такие показатели, но если задаться целью их можно найти, к примеру, на сайте Simply Wall St. Пример отбора акций для покупки в портфель с помощью фундаментального анализа приведен в отдельной статье сервиса Бробанк.

Дополнительные расходы при сделках с акциями

Доход с акций облагается налогом в большинстве случаев по ставке 13%. При этом доход от дивидендов – неизбежен, а от покупки-продажи акций можно уменьшить или вовсе не заплатить.

Более подробно о том, какие налоговые льготы доступны инвестору и как на этом сэкономить, читайте в отдельном материале Бробанка.

Кроме налогов у инвестора возможны и другие расходы при проведении сделок с акциями:

- комиссии брокера;

- комиссия депозитария;

- плата за вывод средств или пополнение брокерского счета;

Не у всех брокеров встречаются все перечисленные комиссии, поэтому до открытия брокерского счета выясните тарифы на обслуживание и дополнительные услуги.

Резюме

- Перед покупкой акции проанализируйте бизнес, его перспективы и текущие показатели.

- Изучите сферу бизнеса, в которую хотите вкладывать. Подвержен ли он влиянию периодов спада и роста в экономике или нет.

- Определите, какую часть портфеля отведете под акции роста, а какую под дивидендные.

- Определите фазу бизнес-цикла, если будете покупать акции на срок меньше его продолжительности. Если покупаете на долгосрочное хранение, этот показатель не так критичен.

- Оцените финансовые показатели компании и их соответствие рынку.

- Не забывайте, что покупая акции, вы становитесь совладельцем бизнеса, поэтому всегда следите за новостями.

- Периодически проводите повторный анализ акций в своем портфеле: продавайте неэффективные активы и докупайте более перспективные.

Комментарии: 0

Профессионалы при принятии решения о покупке ценной бумаги используют различные методы анализа: новостной (факторный), фундаментальный или технический. В идеале их нужно использовать в комплексе. Хотя если цель — выбрать акцию на долгий срок, то достаточно фундаментального анализа. На короткие сроки чаще используются технический и новостной анализ.

Фундаментальный анализ — это сравнительная и прогнозная оценка операционных и финансовых показателей компании, а также компаний отрасли в целом для определения справедливой стоимости акций. В фундаментальном анализе комплексно оценивается вся информация об эмитенте акций: внешняя среда деятельности компании (глобальные экономические перспективы, баланс спроса и предложения на рынке и перспективы отрасли, доля компании на мировом рынке и её перспективы с учётом развития конкуренции), внутренняя среда (факторы развития внутреннего рынка, положение компании и перспективы развития, корпоративное управление, дивидендная политика, стремление компании к публичности и освещению всех ключевых событий), финансовые показатели компании (анализ отчёта о прибылях и убытках компании на предмет темпов роста выручки и прибыльности деятельности, бухгалтерского баланса на предмет долговой нагрузки, отчёта о движении денежных средств). Также зачастую проводится анализ сравнительных мультипликаторов (сравнительный метод оценки стоимости компании). Он нужен для получения информации о недооценённости или переоценённости акций компании на фондовом рынке на текущий момент.

Новостной анализ — это оценка факторов, которые краткосрочно могут оказать влияние на цену акций. К ним относятся как макроэкономические факторы (различного рода политические и экономические события, динамика зарубежных индексов, законопроекты, в том числе связанные с налогообложением и дивидендами компаний отрасли, динамика цен на сырьё), так и корпоративные события (объявления операционных и финансовых результатов компании, дивидендов, а также buyback, допэмиссии или сплита акций). Обычно акции компании реагируют на слухи и ожидания, закладывая их в котировки.

Технический анализ — это оценка подходящего момента для операции с акциями компании. Такой анализ базируется на предположении, что цена уже включает в себя всю необходимую информацию о компании, включая экономические и политические новости. С помощью технического анализа прогнозируется изменение цен в будущем на основе анализа изменений цен в прошлом и на сегодняшний день, распознаётся так называемый тренд: восходящий или нисходящий.

На чем основан фундаментальный анализ, на какие этапы разбивается его проведение, чем он отличается от технического анализа и за что его критикуют — в обзоре «РБК Инвестиций»

Из этого текста вы узнаете:

- Что такое фундаментальный анализ

- Методы

- Факторы

- Источники данных

- Этапы

- Сравнение с техническим анализом

- Критика

Что такое фундаментальный анализ

Фундаментальный анализ — это способ оценки стоимости финансовых инструментов, исходя из их базовых (фундаментальных) свойств с учетом широкого набора факторов.

Например, акция — это

ценная бумага

, дающая право на долю капитала и дохода компании. Это ее фундаментальное свойство. Значит, стоимость акции должна зависеть от того, сколько капитала компании придется на каждую акцию, в том числе с учетом прошлых и будущих доходов. При этом важно учесть всевозможные обстоятельства (факторы), способные повлиять на уровень дохода компании — размер прибыли и капитала, экономические условия, квалификацию руководства и прочее.

Цель фундаментального анализа — определить ценные бумаги, которые сейчас стоят очень дешево или дорого, согласно фундаментальным факторам. Причем дешевизна или дороговизна бумаг определяются как относительно бумаг-конкурентов, так и относительно их расчетной справедливой стоимости. Недооцененные инструменты покупаются в

инвестиционный портфель

, а от переоцененных акций лучше, наоборот, избавиться.

Использование фундаментального анализа в инвестициях основано на так называемой «концепции внутренней ценности». Она строится на трех основных предположениях:

- Текущая цена акции часто не отражает реальную стоимость компании;

- Стоимость, отраженная в фундаментальных данных компании, скорее всего, будет ближе к истинной стоимости акций;

- В долгосрочной перспективе фондовый рынок стремится приблизить рыночную стоимость к истинной стоимости.

Приверженцы фундаментального анализа стремятся определить «реальную» стоимость акции — сколько она должна стоить, согласно финансовым показателям и другим фундаментальным факторам, и сравнить ее с текущей рыночной ценой. Если текущая биржевая цена акции значительно ниже ее внутренней ценности, то такая бумага считается недооцененной и привлекательной для инвестиций. Когда рынок «догонит» фундаментальные показатели, тогда вложения принесут инвестору прибыль. Как правило, это выравнивание, если вообще происходит, то может происходить в течение достаточно длительного времени — нескольких месяцев, а то и лет.

Поэтому фундаментальный анализ в основном используется долгосрочными портфельными инвесторами.

Уоррен Баффет

— наиболее яркий пример такого инвестора. Также к фундаментальному анализу прибегают финансовые аналитики инвестиционных или консалтинговых компаний для определения ценовых ориентиров и рекомендаций клиентам.

Методы фундаментального анализа

Применяя фундаментальный анализ, инвесторы и аналитики используют несколько приемов или методов:

- Сравнение

- Индукция

- Дедукция

Сравнение

Фундаментальный анализ предполагает постоянное и разнообразное сравнение. Сравниваются размеры и доли рынка, компаний, различные коэффициенты, характеризующие компанию или акцию, — уровни рентабельности и долговой нагрузки, рыночные

мультипликаторы

и так далее.

Индукция

Индукция — это выведение правила из частных случаев. Например, если у разных металлургических компаний показатели рентабельности лежат в одном диапазоне, а у торговых сетей они другие, то можно вывести правило, что для металлургов нормален один уровень показателя, а для торговых сетей — другой. Если результаты компании показывали характерное различие по сезонам, то аналитик предполагает, что такая же сезонность сохранится и в будущем. Например, если торговые сети делали значительные обороты в предновогоднее время, а в первом квартале показывали снижение продаж, то при оценке будущих доходов тоже нужно принять во внимание такую периодичность.

Дедукция

Дедукция — это применение общего правила к частному случаю. Например, снижение цен на золото вызывает снижение доходов у золотодобытчиков. Если мы наблюдаем на биржах снижение золотых котировок, то вероятнее всего доходы золотодобывающих компаний упадут и в этот раз. Дедукция применяется, например, и в сравнении мультипликаторов. Мультипликаторы транспортной компании нужно сравнивать с средним, характерным для транспортных компаний значением.

Факторы фундаментального анализа

Чтобы понять, является ли ценная бумага недооцененной или переоцененной, аналитик должен сопоставить или учесть довольно большое количество факторов. В их числе:

- Финансовые показатели;

- Стоимость акций;

- Отраслевая принадлежность и отраслевая среда;

- Сезонность;

- Корреляция;

- Макроэкономические условия и показатели;

- Качество менеджмента компании;

- Масштаб деятельности и доля рынка;

- Особенности компании.

Финансовые показатели

Финансовые показатели — это самые важные факторы, которые влияют на стоимость акции с точки зрения фундаментального анализа. Прибыль, EBITDA, размер финансового долга, размер активов и капитала и другое. Чем эффективнее работает компания, тем больше прибыль, меньше долговая нагрузка, значительнее прирост капитала. Все это должно влиять на стоимость компании, а, следовательно, и ее акций.

Стоимость акций

Поскольку цель фундаментального анализа — определить недооцененность или переоцененность бумаг, то необходимо сопоставлять финансовые результаты с текущей стоимостью ценных бумаг. Поэтому стоимость акций — это один из важнейших факторов.

У разных компаний достаточно разные по величине финансовые результаты. Например, одна зарабатывает десятки миллиардов рублей прибыли, а другая — сотни миллионов. Но это вовсе не значит, что для владельца акций первая прибыльнее второй. Для корректного сравнения бумаг финансовые показатели соотносятся и с количеством, и с ценой акций. Такое соотношение дает важные оценочные коэффициенты — мультипликаторы. Именно с помощью мультипликаторов производится основное сопоставление акций, позволяющее определить их недооцененность или переоцененность.

Отраслевая принадлежность и отраслевая среда

Отраслевая принадлежность компании — очень важный фактор при оценке недооцененности или переоцененности компании. Последние работают в различных отраслях экономики, а разные сферы деятельности предполагают и разные бизнес-модели. Бизнес-модель производителя электроэнергии в корне иная, чем модель банка. Это необходимо учитывать при сравнении фундаментальной инвестиционной привлекательности акций компаний из разных секторов.

Кроме того, в разное время сектора экономики могут переживать периоды подъема и упадка. Один и тот же размер прибыли компании в период

стагнации

отрасли и в период ее подъема будет означать совершенно разное для инвестора при принятии решения о покупке или продажи бумаги. Поэтому необходимо учитывать не просто отраслевую принадлежность компании, но и текущее и ожидаемое состояние отрасли — отраслевую среду.

Сезонность

Сезонность — это важная отраслевая особенность, которую стоит указать отдельно. Сезонный фактор по-своему играет роль во многих сферах экономики. Сельское хозяйство, энергетика, торговля, транспорт, туристический бизнес, производство удобрений — это примеры отраслей, в которых операционные и финансовые результаты значительно разнятся в зависимости от времени года. Это также важно учитывать в фундаментальном анализе. Например, если компания показала прекрасные финансовые результаты не в сезон, то, с большой вероятностью, в высокий сезон они будут еще лучше.

Корреляция

Есть сектора экономики, в которых результаты компаний значительно зависят от колебаний цен на их продукцию. Это, например, металлургические компании или компании нефтегазового сектора. Однако при росте цен на нефть котировки акций нефтегазовых компаний поднимаются различным образом из-за того, что у этих бумаг различные уровни соответствия или корреляции. Это тоже значительный фактор. Инвестору важно учитывать, что определенные бумаги будут расти или, наоборот, падать более значительным образом, чем другие при одинаковом изменении ситуации на рынке.

Макроэкономические условия и показатели

Огромное влияние на деятельность компании оказывает макроэкономическая среда. Акции компаний из одинаковых секторов, с одинаковыми мультипликаторами будут иметь разную инвестиционную привлекательность в зависимости от инфляции страны, где они работают. Разный уровень процентных ставок — тоже значительный макроэкономический фактор, ведь компаниям придется платить различные проценты при прочих равных условиях.

Также важную роль играет то, ведет ли компания бизнес в стране с быстрорастущим ВВП или в условиях

рецессии

.

Менеджмент

Есть множество примеров, когда акции какой-то компании росли или падали на новостях о смене руководителя. Менеджмент и качество менеджмента — немаловажный фактор для фундаментального анализа. По крайней мере, всегда надо делать поправки в фундаментальные оценки при смене ключевого руководства компании.

Размеры компании и доля рынка

Сравнивая акции компаний одного сектора, инвестор всегда должен учитывать значение компании в своей сфере. Крупная и значительная компания имеет разные возможности и запас прочности по сравнению с небольшой. С другой стороны, у небольшой компании могут оказаться превосходные перспективы в плане роста бизнеса, что может вызвать резкий взлет котировок ее акций.

Особенности компании

У многих компаний могут быть характеристики, которые сдерживают рост или снижение котировок. К ним может относиться структура собственности. Одно дело, если за контроль готовы бороться несколько крупных владельцев, и другое — если подавляющая доля акций сосредоточена в одних руках, особенно у государства — в разные периоды времени акции таких компаний будут показывать разную динамику при всех прочих равных обстоятельствах.

Факторы, которые могут оказать влияние на финансовые результаты и стоимость акций, могут быть количественными (quantitative) и качественными (qualitative). Количественные факторы — имеющие числовое значение — используются при сравнении их влияния или построении математической модели. Примером количественных факторов могут служить финансовые показатели компании (прибыль, капитал, размер долга и пр.), макроэкономические показатели (рост ВВП, уровень инфляции, уровень процентных ставок), доля на рынке и т.п.

К качественным факторам относят, например, менеджмент компании, влияние собственников, страновую принадлежность и т.п. Чтобы использовать их для сравнения и при построении математической модели, аналитики, как правило, переводят их тоже в численный вид, используя оценочную систему баллов.

Источники данных

Для проведения фундаментального анализа инвесторы и аналитики должны использовать разные источники данных. К основным источникам относятся:

- финансовая и операционная отчетность;

- статистика;

- календари отчетностей и событий;

- биржевые данные;

- документация компаний;

- пресс-релизы и новости.

Финансовая и операционная отчетность

Значения финансовых результатов, необходимые в фундаментальном анализе, получают из финансовой отчетности. Данные о выручке и прибыли — из отчета о прибылях и убытках, размер финансового долга, капитала и активов — из бухгалтерского баланса, значение

свободного денежного потока

— из отчета о движении денежных средств.

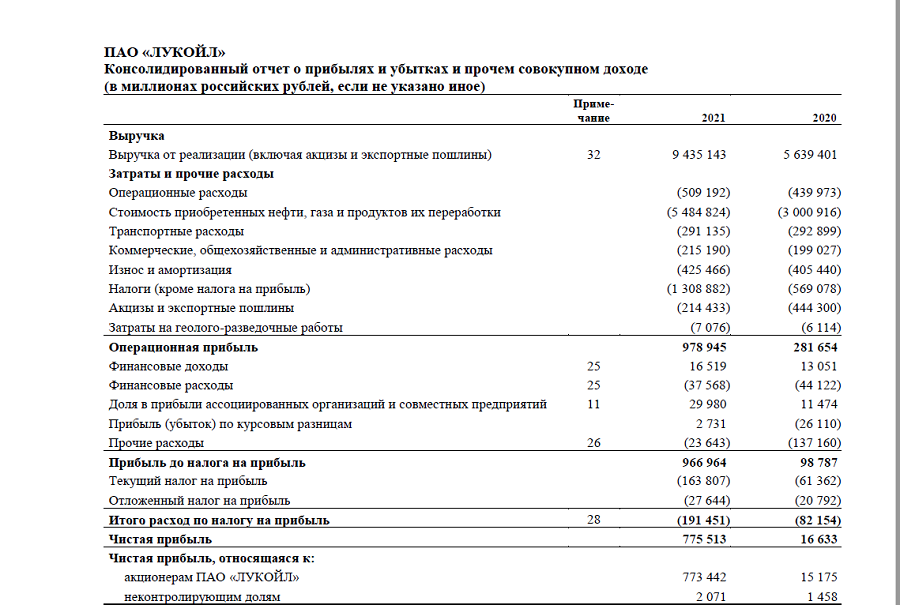

Пример отчетности по МСФО ЛУКОЙЛа

Однако финансовая отчетность показывает результаты уже завершившихся периодов и составляется, как правило, максимум раз в квартал. Чтобы иметь представление о том, какие финансовые результаты компания может получить в текущем периоде, аналитики ориентируются на операционную отчетность, которая может публиковаться оперативнее, чем финансовая.

Статистика

Из публикуемых статистических данных инвесторы узнают свежие макроэкономические показатели, такие, например, как размер и темпы роста ВВП, уровень инфляции. Помимо макроэкономической статистики важные данные содержит различная отраслевая статистика. К ней относятся публикации о количестве построенного жилья, выпуске автомобилей, пассажиропотоке и объеме грузоперевозок и так далее.

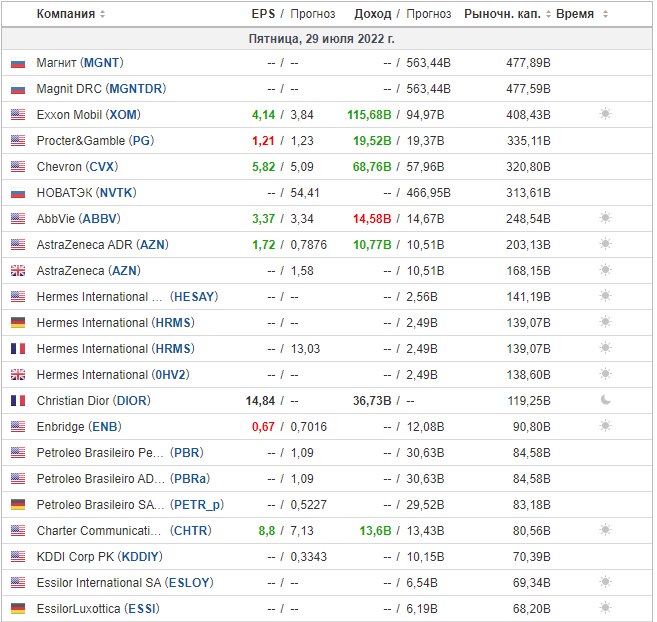

Календари отчетностей и событий

Приверженцы фундаментального анализа должны тщательно следить за обновлением финансовых результатов и экономических показателей. Поэтому в своей работе они ориентируются на календари отчетностей и событий, в которых обозначены даты публикаций отчетов компаний и выхода статданных.

Пример календаря отчетностей

(Фото: Investing.com)

Биржевые данные

Для расчета мультиликаторов, используемых в фундаментальном анализе, инвесторы и аналитики должны владеть оперативными данными о биржевой стоимости акций и других активов. Эти данные публикует биржа. Они важны не только для расчета мультипликаторов. У многих компаний их продукция или основное сырье — биржевые товары. В этом случае для оперативной оценки ожидаемых финансовых результатов биржевые данные необходимы.

Документация компаний

Изменения дивидендной политики, решения о выплате дивидендов, изменения в составе собственников или руководителей и другие важные сведения содержатся в документации компаний. Публичные компании обязаны публиковать такую документацию, а найти ее можно на их сайтах, а также на страницах бирж, регуляторов или специальных информационных ресурсов.

Новости

Неожиданные корпоративные и макроэкономических события, чрезвычайные события (форс-мажоры) могут значительно повлиять на стоимость бумаг. Поэтому для оперативной корректировки оценок, сделанных при помощи фундаментального анализа, инвесторам необходимо следить за публикацией новостей и пресс-релизов компаний.

Этапы проведения фундаментального анализа

Доскональный, сложный классический фундаментальный анализ предполагает, что инвестор поэтапно должен:

- Оценить истинную стоимость акции, учитывая, сколько капитала приходится на одну бумагу, сколько прибыли или свободного денежного потока будет приходиться на нее ежегодно;

- Рассмотреть состояние отрасли, уровень корреляции компании с конкурентами и скорректировать ожидаемую справедливую стоимость с учетом этих факторов — коррекция по отраслевому анализу;

- Рассмотреть состояние экономики, рост ВВП, уровень инфляции, геополитические риски и прочее и скорректировать расчетную справедливую цену акции с учетом этих факторов — коррекция по макроэкономическому анализу;

- Сопоставить текущую цену акции с расчетной справедливой ценой, которая должна учесть всевозможные факторы.

Если текущая цена ниже фундаментальной, то такую акцию надо покупать. Если имеющаяся в портфеле акция, напротив, дороже, чем фундаментальная цена, то от такой акции надо избавляться.

Это очень кропотливый и трудоемкий подход, который в полной мере соответствует концепции фундаментального анализа. По такому принципу действует, например, Уоррен Баффет.

На практике, чтобы при рассмотрении каждой акции не изучать каждый раз заново состояние отрасли и экономики в целом, этапы анализа проводятся в следующей последовательности:

- Макроэкономический анализ;

- Отраслевой анализ;

- Финансовый анализ компании для определения истинной стоимости акции;

- Сопоставление текущей стоимости акции с истинной фундаментальной стоимостью.

Когда инвестор будет корректировать расчетную фундаментальную стоимость каждой бумаги на отраслевые и страновые факторы, он будет использовать уже готовые для всех случаев данные предварительно сделанного макроэкономического и отраслевого анализа.

Гораздо чаще инвесторы используют относительный подход с применением фундаментального анализа — выбирают недооцененные бумаги не потому, что они стоят дешевле, чем должны стоить исходя из прибыли, которую зарабатывает компания, а потому что эти бумаги дешевле других акций со схожей бизнес-моделью.

Этот подход гораздо проще для практического воплощения. Инвестор не рассчитывает досконально, сколько должна стоить бумага, а предполагает, что недооцененные бумаги должны быть среди акций, чья стоимость самая низкая относительно финансовых показателей компании. Основная часть такого сравнения делается с помощью мультипликаторов — коэффициентов, которые учитывают как финансовые результаты компании, так и рыночную стоимость акций. Например, мультипликатор P/E показывает отношение цены акции к прибыли, приходящуюся на каждую бумагу. Чем меньше P/E, тем больше прибыли компании приходится на каждый рубль ваших инвестиций. Понятно, что самые недооцененные акции будут среди тех, у кого самые маленькие показатели мультипликаторов.

Но при таком подходе важно помнить, что для разных бизнес-моделей будет разное среднее значение мультипликаторов. Поэтому такой относительный подход в применении фундаментального анализа возможен только отдельно по разным секторам экономики.

Например, рассматривая следующие бумаги с соответствующими значениями

P/E