Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

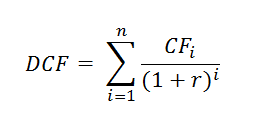

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Как оценить стоимость бизнеса: методы расчета и подходы

Содержание

Бизнес – это совокупность процессов, направленных на производство товаров или услуг с целью получения прибыли. Чтобы понять, насколько ваш проект интересен инвесторам и какой доход может принести в случае продажи, нужно знать его стоимость. В этой статье расскажем, как оценить стоимость бизнеса, какие есть методы расчета и подходы.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Что такое стоимость бизнеса

Стоимостью бизнеса называют аналитический показатель будущих денежных потоков, на которые может рассчитывать собственник экономического объекта: организации или предприятия.

Оценка бизнеса – это система процедур для подсчета экспертами стоимости бизнеса в текущий момент. Оценщик изучает все бизнес-процессы, учредительные документы, состояние имущества, деловую репутацию.

Виды стоимости бизнеса

Есть четыре вида стоимости бизнеса. Они отличаются подходами, целями и задачами определения.

Рыночная

Рыночная стоимость – цена имущества компании, в том числе, ее доходы. Этот формат используют для коррекции долгосрочной стратегии развития. Для ее подсчета анализируют прибыль за текущий период. Предпринимателю нужно знать рыночную стоимость бизнеса, чтобы определить место компании на рынке для организации сделок, связанных со слиянием или поглощением, продажей бизнеса.

Инвестиционная

Эта разновидность определяет стоимость имущества в рамках конкретных инвестиционных целей. Такой формат используют в двух случаях:

- когда владелец бизнеса решает запустить новый инвестиционный проект;

- когда инвесторы планируют вложить средства в развитие компании.

Исходя из потенциального (прогнозируемого) дохода в области инвестиций, цена бизнеса может быть выше или ниже рыночной.

Текущая

Это сумма затрат, которые были вложены на развитие бизнеса с учетом активов. Текущая стоимость бизнеса нужна, если:

- необходимо застраховать имущество компании;

- учредители переоценивают активы;

- требуется оптимизировать систему налогообложения.

Текущую стоимость иногда называют «восстановительной».

Ликвидационная

Ликвидационная стоимость бизнеса рассчитывается в денежном выражении за исключением затрат, которые связаны с продажей. Оценку производят в случае необходимости экстренного закрытия бизнеса. Из-за этого стоимость товаров и бизнеса в целом снижается.

Для чего нужна оценка бизнеса

Существует много причин, по которым владельцу компании нужна экспертная оценка стоимости бизнеса. Например, для продажи дела, привлечения инвесторов, оценки эффективности бизнес-процессов или стартапа.

Для продажи

Оценка стоимости бизнеса с целью продажи предполагает определение вероятной стоимости компании. Заключение основывается на материальных активах и нематериальных элементах, от которых зависит доходность и эффективность бизнеса.

Для привлечения инвестиций

Бизнес нуждается в инвестициях. Особенно, когда это стартап. Расширение масштаба влияния и рост компании – главные ориентиры новичков в сфере бизнеса. Инвесторы захотят вложить деньги в перспективный и надежный проект.

Если сайт приносит прибыль и привлекает новых клиентов, инвесторы захотят вложить деньги в развитие вашего бизнеса, а потенциальные покупатели – стать владельцами актива. Рекомендуем изучить статистику роста трафика и конверсий на сайте компании. Сквозная аналитика Calltouch поможет проанализировать все рекламные каналы, продажи на сайте и оценить работу менеджеров и маркетологов.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Оценка эффективности

Узнав стоимость бизнеса, собственник может оценить перспективу его развития, увидеть проделанную работу и внести коррективы в управленческие, производственные и маркетинговые процессы. Оценка бизнеса помогает понять, насколько эффективна выстроенная система работы, как быстро происходит развитие компании.

Методы оценки бизнеса

Методы оценки бизнеса отличаются способами подсчета стоимости. Выбор способа оценивания зависит от сферы бизнеса. Различают метод дисконтированных денежных потоков, мультипликаторов и коэффициентов, чистых активов.

Метод дисконтированных денежных потоков

Этот способ подходит быстрорастущим стартапам на начальных стадиях развития, если они имеют небольшой доход. Стоимость рассчитывается как сумма свободного денежного потока будущего периода. Его величина формируется с учетом возможных рисков. При этом есть возможность завышения реальной стоимости компании ввиду неточностей и допущений, которые могут связывать с показателем роста или снижения выручки.

Метод чистых активов

Метод подходит для компаний с большими активами. Базой для расчета выступают балансовые показатели бизнеса. Преимущество метода – возможность проверки стоимости бизнеса на основе изучения бухгалтерских документов.

Другие методы оценки стоимости компаний

Для оценки стоимости можно использовать два правила:

- Правило компетенций. Предполагает оценку долей всех сторон с учетом навыков и компетенций участников компании.

- Правило жадности. Инвестиционную сумму нужно умножить на долю директора бизнеса, разделить на инвестиции директора и умножить на долю инвестора. Показатель объективной оценки – результат от 5 до 8. Если он превышает 10, собственник «жадничает» и обделяет инвесторов.

Как посчитать самому, сколько стоит бизнес

Собственник может самостоятельно рассчитать стоимость бизнеса с помощью трех методов: доходного, сравнительного и затратного. Рассмотрим их особенности.

Рассчитываем цену доходным методом

Доходный метод – это расчет стоимости бизнеса в соответствии с ожидаемыми доходами и учетом временной стоимости денег. Чтобы упростить расчет, нужно показатели чистой прибыли за последний год умножить на горизонт планирования (3-5 лет) и сравнить с доходами за предыдущие периоды. Это позволит понять, растет прибыль или уменьшается.

Оцениваем по стоимости похожего бизнеса

Это сравнительный метод, который используют крупные компании с большой прибылью, но скромными активами. Собственник должен найти организации, которые имеют схожую отрасль, географическое положение, операционную и финансовую структуру, выручку, ассортимент товаров или услуг. Если бизнес работает недавно, можно использовать среднюю стоимость 4-5 схожих проектов и реализовывать свой за такую же цену. Если бизнес работает давно, можно сравнивать данные о доходах при помощи мультипликатора: отношения цены бизнеса к чистой прибыли за год.

Оцениваем по затратам на запуск

Этот метод самостоятельной оценки называется затратным. Он основывается на изучении затрат на создание бизнеса. Предприниматель считает, сколько средств потребуется вложить для запуска такого же бизнеса, и на основании этого формирует его стоимость.

Выводим среднее значение из трех оценок

Среднее значение складывается на основании итоговых показателей трех методов: доходного, сравнительного, затратного. Оно может получиться выше стоимости, по которой покупатель готов приобрести бизнес. Предпринимателю придется решить: готов ли он продавать свое дело дешевле. Во многом это зависит от ситуации на рынке и наличии аналогичных предложений.

Корректировка стоимости бизнеса

Корректировка итоговой стоимости проводится с помощью оптимизации системы налогообложения, сокращения дебиторских задолженностей бизнеса. Чем меньше будут эти показатели, тем выше будет оборот, что повлияет на доходную часть. Результаты этих изменений помогут выгоднее продать компанию или оптимизировать бизнес-процессы.

Если вы платите подрядчикам или рекламным площадкам за привлечение звонков в компанию, подумайте о защите от фрода. Это «мусорные» звонки, которые не приносят продаж, а просто тратят бюджет. Система Антифрод Calltouch выявляет такие звонки, помечая их как «Сомнительные», и предоставляет отчеты с неэффективными рекламными источниками.

Антифрод

Автоматически выявляет некачественные звонки, которые не приводят к продажам, а просто расходуют бюджет.

- Выявляет и тегирует сомнительные звонки от недобросовестных рекламных подрядчиков или спам

- Позволяет учитывать в отчетах только качественные обращения

- Упрощает контроль подрядчиков

Узнать подробнее

Выводы

Расчет стоимости бизнеса – это оценка бизнес с точки зрения его предполагаемой доходности в будущем. Процедура подразумевает анализ бизнес-процессов, учредительных документов, состояния имущества, деловой репутации. Зная стоимость бизнеса, собственник может выгодно продать проект, привлечь инвесторов, спрогнозировать развитие действующего предприятия и успех стартапа.

Предложения от наших партнеров

Содержание

:

- Зачем считать стоимость бизнеса?

- Подходы в оценке стоимости бизнеса — и как по ним считать

- Оценка исходя из затраченных на бизнес средств

- Оценка по общей стоимости и производительности активов

- Оценка на основе средних рыночных показателей

- Оценка через опыт конкурентов

- Оценка исходя из ожидаемого свободного денежного потока в обозримом будущем

- Что такое рыночная стоимость компании?

- Что такое инвестиционная стоимость?

- Что такое текущая (справедливая) стоимость?

- Что такое ликвидационная стоимость?

- Как повысить стоимость бизнеса перед продажей?

Зачем считать стоимость бизнеса?

Часто стоимость бизнеса считают, если есть планы по продаже, покупке или консолидации двух или более бизнесов. Реже — при ликвидации и банкротстве. Подобная задача может возникнуть перед владельцем или менеджментом и в других целях. Например, если необходимо:

- оценить максимальный потенциал компании в рамках планируемого привлечения кредита;

- выяснить позиции компании среди конкурентов для разработки долгосрочной стратегии развития;

- выяснить наличие оснований для выполнения условных обязательств компании перед менеджментом, например, выплат в рамках опционов, варрантов и т.д.

Поставленные цели предопределяют подход в оценке стоимости компании и методику расчета. В нашем случае цель определена — это продажа.

Подходы в оценке стоимости бизнеса — и как по ним считать

Рассмотрим, по каким показателям оценивают компанию. Если не привязываться к отраслевой специфике, обычно на практике применяются следующие подходы.

Оценка исходя из затраченных на бизнес средств

На первый взгляд, самый очевидный и логичный способ, как оценить компанию перед продажей. Цена компании здесь равна объему понесенных операционных затрат, то есть в нее включается все, что вкладывалось в создание, развитие и функционирование бизнеса до момента принятия решения о продаже.

Но такой подход приемлем, только если компания не практикует серые схемы — или же их доли составляют незначительный объем в операциях компании, поскольку он предполагает не только формальное наличие всей подтверждающей финансовой документации, но и соответствие этих расходов среднеотраслевым цифрам.

При этом способе в расчетах обычно не учитывается стоимость нематериальных активов, таких как идеи, разработки, права на репутацию бренда и т.д.

Оценка по общей стоимости и производительности активов

Этот подход подойдет компании, у которой на балансе крупные материальные активы, такие как средства производства или недвижимость. Если в вопросе формирования ценообразования по средствам производства более весомый фактор будет иметь производительность оборудования, то по недвижимости — ее локация.

Оценка на основе средних рыночных показателей

Подразумевает использование отраслевых мультипликаторов, по которым рассчитывается средняя стоимость бизнеса для той или иной сферы. Например, средняя цена продажи банковской структуры обычно составляет 1,2-1,5 коэффициента его капитала, страховой компании — 1,6-1,7 коэффициента страховых премий за последние и предстоящие пять лет. Для стоматологической клиники это рыночная стоимость оборудования с дисконтом 15-20% — за текущую моральную старость оборудования по сравнению с его новыми рыночными аналогами — плюс ожидаемый денежный поток в предстоящие три года.

Оценка через опыт конкурентов

Поскольку отраслевые мультипликаторы по большей части относятся к инструментам профессионального сообщества финансистов, этот метод можно считать самым простым. В единую базу собирают информацию о продаже аналогичного, близкого по масштабам и качеству, бизнеса, выводят среднюю цифру и применяют дисконт в размере 10-15%.

Запас в размере 10-15% покрывает просчеты в оценке качества компании по части, например, уникальности опыта и привилегированной локации бизнеса конкурентов, влияния известных и непредвиденных внешних факторов.

Оценка исходя из ожидаемого свободного денежного потока в течение обозримого будущего

Этот подход можно считать более «модельным» по сравнению с предыдущими. Здесь, с оглядкой на специфику отрасли, более весомый коэффициент будет иметь срок обозримого будущего — инвестиционного горизонта потенциального покупателя. Именно этот показатель будет определять уровень ставки дисконтирования всех будущих свободных денежных потоков — величины, выраженной в процентах, которая позволяет спрогнозировать ожидаемую стоимость средств в будущем по сравнению с оценкой на данный момент.

После прояснения подходов по оценке бизнеса логично перейти к методикам расчета. Общеизвестны четыре методики, как оценить стоимость компании — это расчет через ликвидационную, инвестиционную, текущую и рыночную стоимость. Если разложить их в порядке возрастания, то это неравенство приобретет следующий вид:

Ликвидационная стоимость < Инвестиционная стоимость < Текущая стоимость < Рыночная стоимость

В зависимости от внешней конъюнктуры рыночная стоимость временно может поменяться местами с текущей, а текущая — с инвестиционной. Идейное противостояние обычно возникает между двумя методиками расчета — инвестиционной и текущей (справедливой) стоимостями.

Многие оценщики порой их отождествляют — так как в обеих методиках применяются одинаковые ставки дисконтирования будущих денежных потоков по бизнесу, что в корне неверно. Как правильно оценить компанию, рассмотрим далее.

Что такое рыночная стоимость компании?

Как оценить стоимость компании для продажи по этому методу? Если исходить из реальной практики, определение рыночной стоимости не требует специфических расчетов, поскольку ее можно сформировать как среднеарифметическое значение сумм, предложенных потенциальными инвесторами за продаваемый бизнес в течение 90 календарных дней, а в некоторых случаях — в течение 180 дней.

Как показывает опыт, подобная методика в большинстве случаев устраивает все заинтересованные стороны.

Что такое инвестиционная стоимость?

Под инвестиционной стоимостью понимается настоящая стоимость всех будущих предполагаемых свободных денежных потоков от бизнеса, дисконтированных по ставке выше, чем ставка по альтернативным возможностям инвестирования — альтернативной ставке дисконтирования или же ставке по упущенной выгоде. При этом дальность будущего равна инвестиционному горизонту каждого инвестора.

Очевидно, что эта ставка у каждого инвестора разная — даже по объектам инвестиций, совпадающих по всем параметрам.

Фото: Unsplash

Приведем простой пример, как оценить компанию для продажи на базе инвестиционной стоимости. Допустим, два не аффилированных между собой инвестора одновременно просматривают покупку одного и того же объекта коммерческой недвижимости (А), который сдается под крупную сеть розничной торговли. На данный момент имеются действующие контракты аренды без права расторжения сроком на семь лет с ежегодными арендными платежами в размере 7 млн рублей, с возможностью продажи объекта в последний год аренды за 93 млн рублей. У одного инвестора есть альтернативная возможность инвестирования в объект (B) по ставке 11% годовых, а у другого — в объект (C) под 12% годовых. У обоих объектов инвестиционные горизонты и риск-параметры максимально совпадают с объектом (A).

Рассчитаем инвестиционную стоимость объекта (A) для каждого из инвесторов по формуле:

Формула дисконтирования

Если, в качестве ставки дисконтирования применить ставку 11,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (B), то инвестиционная стоимость объекта (A) для первого инвестора равна 72 598 968, 83 руб. Для второго же инвестора при ставке 12,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (С), инвестиционная стоимость объекта (A) будет равна 69 153 871, 58 руб.

Как видно из приведенного примера, один и тот же объект имеет разную инвестиционную стоимость именно из-за разных альтернативных возможностей инвестирования, которые в дальнейшем составляют основу ставок дисконтирования.

При этом вполне закономерно, что маржа в размере 0,5%, составляющая разницу между ставкой дисконтирования и альтернативной ставкой инвестирования, будет увеличиваться с учетом дополнительных нюансов объекта (A) как компенсация за его локацию, техническое состояние, юридический статус и т.д.

Что такое текущая (справедливая) стоимость?

Это настоящая стоимость всех будущих предполагаемых свободных денежных потоков бизнеса, дисконтированных по средневзвешенной ставке. Дальность этого будущего в данном случае равна не инвестиционному горизонту каждого инвестора, а максимальному полезному жизненному циклу того или иного актива.

При этом средневзвешенная ставка должна рассчитываться из ставок альтернативных публичных и непубличных инструментов, которые максимально отражают характеристики бизнеса, который планируется оценить. Альтернативными публичными инструментами могут послужить:

- доходности до погашения (YTM) высокодоходных облигаций или евробондов с невысокими международными кредитными рейтингами;

- средняя общая доходность по акциям компаний, котирующихся на публичном организованном рынке, которые являются представителями отрасли, к которой относится оцениваемый бизнес;

- средняя общая доходность бумаг на сырьевые товары.

Из непубличных оптимальными инструментами для сравнения могут быть:

- ставки долгосрочной аренды коммерческой недвижимости;

- ставки краткосрочной аренды торговых точек формата самообслуживания, кеш-энд-керри, павильон, ларек;

- ставки долгосрочного лизинга промышленного и текстильного оборудования, и т.д.

Определив перечень альтернативных инструментов, их ставкам необходимо присвоить коэффициент в зависимости от того, насколько тот или иной инструмент по своей характеристике приближен к оцениваемому бизнесу. После того как мы получаем расчетную ставку по каждому инструменту, эти значения суммируются, и в итоге получается средневзвешенная ставка для дальнейшего дисконтирования.

Для примера, как оценить стоимость бизнеса для продажи по методу справедливой стоимости, рассмотрим среднюю кондитерскую мастерскую в Москве со средним чеком 500 руб., средней чистой выручкой 120 тыс. руб. в день, или 43,2 млн руб. в год, и полезным жизненным циклом в 10 лет. Среднеотраслевая ставка доходности на активы в этой нише составляет от 20-27% годовых. Рассчитаем, какова будет текущая (справедливая) стоимость этой кондитерской.

В качестве альтернативных инструментов можно выбрать условные доходности на активы средних российских кондитерских производителей. Для простоты расчетов примем, что масштабы бизнеса нижеуказанных производителей максимально близки к нашей кондитерской мастерской. В связи с этим коэффициенты, применяемые по каждому производителю, будут одинаковыми. На практике, естественно, они могут различаться.

| Кондитерские фабрики | Доходность на активы* | Применяемый коэффициент | Расчетная ставка по производителю |

| Кондитерская компания «Князев» | 19% | 0,125 | 2,375% |

| Кондитерская фабрика «Натуральные сладости» | 23% | 0,125 | 2,875% |

| Кизнерская кондитерская фабрика | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Золотая Русь» | 35% | 0,125 | 4,375% |

| Кондитерская фабрика имени Н.К. Крупской | 22% | 0,125 | 2,750% |

| Кондитерская фабрика «Красный Октябрь» | 17% | 0,125 | 2,125% |

| Кондитерская фабрика «Колос» | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Галан» | 28% | 0,125 | 3,500% |

| Итого | 24,75% |

* Рассчитаны как средневзвешенные доходности на активы за последние 10 лет из публичных источников

Текущая (справедливая) стоимость нашей кондитерской мастерской при дисконтировании среднегодовой чистой выручки в размере 43,2 млн руб. по ставке 24,75% будет равна 155 424 789,19 руб. (формула расчета см. рисунок выше). Важно отметить, что при определении справедливой стоимости ставка дисконтирования для всех заинтересованных инвесторов будет одинакова и не будет различаться — как в случае с инвестиционной стоимостью.

Читайте также:

Как купить готовый бизнес: юридические особенности при оформлении сделки

Что нужно учитывать, чтобы выгодно купить или продать бизнес

Как дать оценку компании?

Что такое ликвидационная стоимость?

Это чистая стоимость активов, которую можно выручить при продаже компании. Ее используют в том числе для того, чтобы оценить стоимость капитала компании. При этом все активы бизнеса рассматриваются под углом их превращения в ликвидность в моменте или в самые короткие сроки.

Эти сроки могут отличаться в зависимости от отраслевой специфики, но по стандартам международной финансовой отчетности обычно закладывается от 1 до 30, в исключительных случаях — до 90, календарных дней.

Как повысить стоимость бизнеса перед продажей?

Казалось бы, вопрос — как оценить бизнес для продажи? — требует ответа с финансовыми расчетами, но на самом деле это не так. Как мы определили выше, базовую стоимость бизнеса в основном определяют такие параметры, как объем предполагаемых свободных денежных потоков и исключительное конкурентное преимущество. Стоимость бизнеса можно относительно повысить, если за три года до предполагаемой продажи компании осуществить комбинацию из нескольких несложных управленческих решений:

- Если бизнес оформлен на индивидуального предпринимателя, переведите его на баланс юридического лица.

- Если бизнес формально разведен по разным мелким компаниям, что, к сожалению, часто встречается в России, объедините их на балансе одного юридического лица, если даже в этом есть отрицательный налоговый эффект на текущий момент.

- Проведите аудит по международным стандартам финансовой отчетности. С учетом нынешних обстоятельств в России в качестве аудиторов можно привлечь представителей из бывшей большой четверки.

- Максимально снизьте на балансе компании долю дебиторской задолженности, а также долю налоговых и забалансовых обязательств и требований.

- Поддерживайте операционную маржу бизнеса на среднеотраслевом уровне.

- Показывайте нисходящую динамику административных расходов, если только повышенные административные расходы не связаны с расширением масштаба бизнеса.

Но несмотря на все действия, конечная цена, которую владелец бизнеса получит за свою компанию, будет результатом переговоров с потенциальным собственником. И зачастую главный вопрос заключается в исключительной конкурентоспособности продаваемой компании. Если покупатель действительно заинтересован в компании, то, скорее всего, согласится с ценой, даже если она превышает предварительную оценку в разы.

Фото на обложке: Unsplash.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

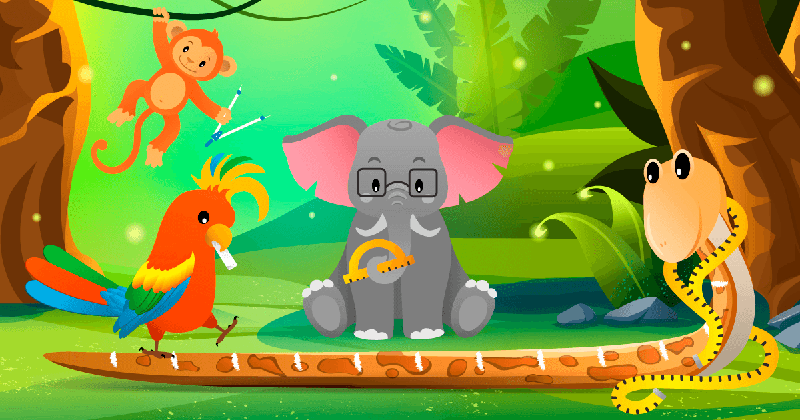

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

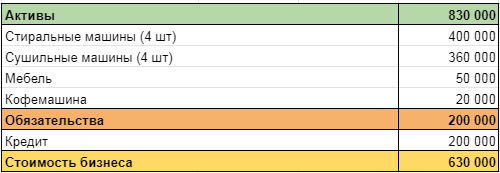

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

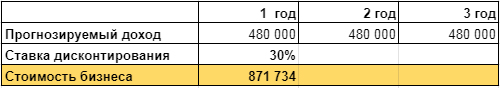

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

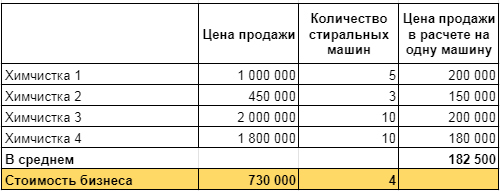

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.

Существует простой способ оценить бизнес. Для этого необходимо суммировать всю прибыль, которую может получить фирма за пару лет работы, а затем прибавить к этому значению стоимость имущества. Этот подход простой, но поверхностный. Существуют другие модели оценки бизнеса – более точные и профессиональные.

Какая бывает стоимость бизнеса

Рыночная

Под рыночной понимается цена всего имущества компании и доходов в будущем. Часто этот вид стоимости нужен, когда две фирмы хотят слиться в одну или когда одна фирма поглощает другую. Чтобы определить рыночную стоимость, необходимо проанализировать прибыль и денежные потоки.

Инвестиционная

Второй вид стоимости – инвестиционная. Она рассчитывается в двух случаях. Во-первых, когда владелец компании хочет запустить инвестиционный проект. Во-вторых, когда инвестор выбирает, куда вложить свои деньги.

Инвестиционная стоимость основана на доходе, который будет получать компания в будущем. Поэтому иногда итоговая стоимость может оказаться выше или ниже рыночной.

Текущая

Третий вид стоимости – восстановительный или текущий. Это сумма всех средств, которые были вложены в создание бизнеса и потрачены на поддержание его в рабочем состоянии. Текущая стоимость используется топ-менеджерами, когда они хотят застраховать имущество. Собственникам бизнеса тоже интересен расчет текущей стоимости, если необходимо переоценить активы, оптимизировать систему налогообложения.

Ликвидационная

Ликвидационная стоимость рассчитывается, когда собственник внезапно планирует продать свой бизнес или по другим причинам закрыть его. Ликвидационная стоимость всегда ниже рыночной, ведь продать компанию нужно срочно. Чтобы вычислить стоимость, необходимо сначала суммировать цены за все имущество, а потом вычесть следующее:

- долги партнерам, кредиторам, поставщикам и другим контрагентам;

- зарплаты работникам, в том числе будущие, которые будут выплачены до перехода бизнеса в собственность нового владельца;

- затраты на техосмотры оборудования, замену деталей другие процедуры для поддержания его в рабочем состоянии;

- выплаты риэлторам, если собственник продает какие-то помещения.

Алгоритм работы

Оценка стоимости бизнеса состоит из нескольких этапов. В первую очередь, необходимо решить, для чего она делается. Кроме очевидной причины – для последующей продажи – бизнес можно оценивать ради повышения эффективности управления, перезапуска инвестиционного проекта, разработки стратегии развития.

Затем необходимо выбрать оценочную компанию, специалист которой возьмется за оценку. Есть определенные критерии, по которым выбирается агентство. Обычно бизнесмены смотрят на общий срок работы агентства, на репутацию его сотрудников, на известных клиентов этой организации. Некоторые оценочные компании предпочитают работать только в определенной отрасли. Например, оценивать только строительные фирмы.

Затем собираются необходимые документы:

- устав, свидетельство о регистрации компании;

- бухгалтерская отчетность за последние три года;

- баланс компании;

- бизнес-план. Важно, чтобы в этом документе была указана планируемая прибыль, выручка и прочие основные показатели, к которым стремится фирма;

- документы, подтверждающие наличие каких-либо залогов или долгов.

Ключевой этап оценки – выбор модели. Всего их существует три – затратный анализ, доходный или сравнительный. Каждый метод оптимально выбирать в разных ситуациях. Например, доходный позволит повысить эффективность управления, а затратный подойдет тем, кто ликвидирует фирму.

Следующий этап оценки – это работа оценщика. Но после того как он выполнит свою часть работы, важно интерпретировать полученные данные. Получиться должно три стоимости, в соответствии с разными подходами. Нужно согласовать одну итоговую. Важно учитывать, какие документы были предоставлены. От этого зависит достоверность информации. К тому же у каждого подхода есть свои плюсы и минусы. Но после интерпретации оценщик выбирает наиболее объективный результат и предоставляет предпринимателю конечную стоимость его бизнеса.

Подходы к оценке бизнеса

Чтобы оценить бизнес, можно использовать три подхода. Приглашается оценщик – независимое лицо, специализирующееся на оценке бизнесов. Он считает стоимость, в соответствии со всеми подходами, чтобы итоговая цена была максимально объективной. Если любой из подходов не удалось применить, то специалист должен обосновать это.

Прогноз прибыли

Первый подход основан на прогнозе прибыли от бизнеса. Чем более прибыльный бизнес, тем выше его стоимость. В рамках этого подхода применяется несколько методов. Первый – метод прямой капитализации. В расчете используется прибыль компании, которую она получит в будущем. Но метод учитывает еще и темп роста компании. То есть прибыль с каждым месяцем будет возрастать (при позитивном росте) и увеличение прибыли тоже учитывается при расчетах.

Этот метод подходит крупным компаниям, а также тем, кто активно развивается на рынке. Используется такая формула:

Стоимость бизнеса = Доходы организации/Ставка капитализации

Доход компании можно искать в отчетах по финансовым результатам. Если компания давно существует на рынке, то оптимально брать за основу данные по последним 3–5 годам, вычислять среднее значение.

Ставки капитализации не получится найти в отчете. Ее можно вычислить таким образом:

Ставка дисконтирования – Прогнозируемые темпы роста доходов

Второй метод вычисления – через дисконтирование денежных потоков, которые ожидаются в будущем. При подсчетах эксперт учитывает, что уже имеющиеся деньги и доходы стоят гораздо дороже, чем гипотетические, возможные в будущем.

Но, несмотря на эту особенность, метод активно используется для оценки стоимости крупного бизнеса, на который влияют внешние факторы. Например, сезонность продаж или колебания стоимости сырья в течение года.

Чтобы дисконтировать денежные потоки, потребуется умножить их на коэффициент дисконтирования.

Сравнительный подход

Второй подход к вычислениям стоимости – сравнительный. Если в рамках прошлого подхода компания оценивалась сама по себе, то сейчас ее сравнивают с ближайшими конкурентами. Однако не всех конкурентов можно использовать для сравнения. Необходимо, чтобы другая фирма была схожа по экономическим показателям, техническим условиям работы, материальному обеспечению.

Для расчетов необходимо выбрать хотя бы три аналога на рынке, данные о которых есть в открытом доступе. Для них придется рассчитать мультипликаторы. Это соотношение экономического показателя и цены компании. Затем мультипликаторы умножаются на ключевые финансовые показатели. Эти показатели берутся из отчетов той организации, которую оценивают.

В рамках сравнительного подхода также используется несколько методов. Первый – метод сделок или продаж. Необходимо взять несколько аналогичных организаций и посмотреть, сколько стоит их контрольный пакет акций. Затем используют мультипликатор. Его необходимо умножить на полученный показатель. В результате получается несколько значений по разным компаниям. Их приводят к среднему арифметическому. Полученное число можно считать примерной стоимостью бизнеса.

Второй метод в сравнительном подходе – метод рынка капитала. Чтобы его использовать, необходимо найти в открытом обращении акции других компаний. Затем проанализировать цены на них. Для этого используются мультипликаторы: в числитель необходимо заложить цену за одну акцию, а в знаменатель выручку, прибыль или другой нужный финансовый показатель.

В итоге вычисление происходит по такой формуле:

Выручка * (Цена акции)/(Выручка за акцию)

Третий метод основан на отраслевых коэффициентах. Оценщик заранее рассчитывает соотношение между ценой реализации компании и ее показателями. Получается уравнение с одним неизвестным – ценой продажи компании. Например, после расчетов видно, что продать компанию можно за 0,9 * годовую выручку. Размер выручки известен из финансовых отчетов.

Несмотря на то что этот метод кажется самым простым, именно он в СНГ пока не получил широкого распространения. Потому что для использования этого способа статистические службы должны предоставлять более глубокую аналитику, чем есть сейчас.

Затратный подход

Еще один распространенный подход к вычислению стоимости бизнеса основан на стоимости за все имущество. Чтобы оценщик правильно определил стоимость, необходимо предоставить ему достоверный перечень всего имущества, которое находится в собственности компании.

Здесь применяется метод чистых активов. Сначала оценщик должен проверить, сколько стоят нематериальные активы фирмы. Потом он оценивает материальные активы, то есть запасы товаров. Когда остальное учтено, в расчет идут дебиторские задолженности. Таким образом, для получения стоимости оценщик вычисляет рыночную стоимость активов, а потом вычитает из нее имеющиеся долги компании перед кредиторами, поставщиками и работниками.

Корректировка стоимости

Не важно, с какой целью ведется оценка стоимости бизнеса. Всегда собственник заинтересован в том, чтобы сделать ее выше. Это можно сделать несколькими способами. Рекомендуется оптимизировать систему налогообложения и сократить любые дебиторские задолженности. Чем меньше будет налоговая база и задолженности, тем выше будет оборот и, следовательно, доход. Это позволит с большей выгодой продать фирму или оптимизировать ее работу.

#статьи

- 27 дек 2022

-

0

Оценка бизнеса: всё, что о ней нужно знать любому предпринимателю и менеджеру

Рассказали, что такое оценка бизнеса, в каких случаях она требуется и как проходит.

Иллюстрация: Оля Ежак для SKillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Оценка бизнеса — определение стоимости компании.

Стоимость компании нужно знать, если её планируют продавать или покупать. Также бизнес обязательно оценивают при его реорганизации или банкротстве.

Хотя официально оценкой бизнеса могут заниматься только сертифицированные оценщики, всем предпринимателям полезно знать, как она проходит. Например, чтобы понимать, от чего зависит стоимость компании, или самому определить её ориентировочный диапазон.

В статье рассказываем:

- что такое оценка бизнеса и для чего её проводить;

- какие есть подходы и методы в оценке бизнеса и от чего зависит стоимость компании;

- как компании подготовиться к оценке и какой пакет документов нужно собрать;

- как проходит оценка бизнеса поэтапно.

Оценка бизнеса — процесс определения его стоимости. Объектом оценки может быть компания целиком, доля в её уставном капитале или пакет акций.

Оценкой бизнеса занимаются независимые оценщики. Они анализируют состояние отрасли, изучают документы компании, делают финансовый анализ, проводят расчёты и подготавливают отчёт об оценке. Дальше бизнес использует этот отчёт для своих целей.

Вот ситуации, когда нужна оценка бизнеса:

- продажа/покупка компании или её доли;

- слияние, поглощение, ликвидация и другие типы реструктуризации компании;

- выкуп акций или имущества у акционеров компании;

- решение споров о стоимости имущества компании — например, налоговых или конфискационных;

- страхование бизнеса.

Во всех этих случаях компания должна обязательно обратиться к оценщикам для того, чтобы они подготовили отчёт об оценке.

Также компания может проводить оценку «для себя». Например, чтобы:

- понимать реальную стоимость компании;

- принимать грамотные управленческие решения — от каких бизнес-процессов лучше отказаться, а в какие, наоборот, инвестировать;

- готовить корректные бизнес-планы, основанные на действительных, а не прогнозных показателях;

- оценить кредитоспособность компании и возможность использовать активы как залог.

Есть три подхода к оценке бизнеса: сравнительный, затратный и доходный. При каждом используют свои методы оценки. Подробно все подходы и методы оценки описаны в ФСО V — Федеральном стандарте оценки. Мы расскажем главное, что о них нужно знать.

Сравнительный подход. Чтобы понять, сколько стоит компания, её сравнивают с аналогичной, стоимость которой известна. Для этого используют цены совершённых сделок или цены из объявлений о продаже.

Предпочтительнее использовать цены совершённых сделок — так стоимость оцениваемого бизнеса будет достовернее. Если сведений о совершённых сделках у оценщика нет или их недостаточно, он может использовать цены в объявлениях.

При сравнительном подходе цены компаний-аналогов корректируют в зависимости от разных нюансов. Вот некоторые из них:

- Возможная разница между ценой предложения и итоговой ценой сделки. На момент оценки итоговая цена сделки неизвестна, поэтому оценщик снижает стоимость для возможного торга.

- Период, в который предложение о продаже находится на рынке. Чем он больше, тем выше вероятность торга.

- Насколько характеристики компаний-аналогов соответствуют характеристикам оцениваемой компании. Например, если у оцениваемого бизнеса три склада, а у аналога четыре, оценщик должен внести корректировку на «лишний» склад.

- Насколько цены аналогов соответствуют другим предложениям на рынке. Если они завышены или занижены, оценщик должен исключить их из расчёта.

В оценке бизнеса сравнительный подход применим не всегда — сложно найти две одинаковые или хотя бы похожие компании. Даже если такой аналог найдётся, будет сложно получить достоверную информацию о нём.

Затратный подход. Опирается на стоимость активов компании. Предполагает, что стоимость бизнеса зависит от размера понесённых на него расходов.

Согласно этому подходу, стоимость бизнеса — деньги, которые останутся у собственников, если они продадут всё имущество компании и раздадут все долги.

Есть два основных метода затратного подхода в оценке бизнеса:

- Метод чистых активов. Оценщик оценивает материальные и нематериальные активы компании — например, недвижимость, транспорт, оборудование, ценные бумаги, товарные знаки, собственные изобретения компании. Затем из этой суммы вычитает величину обязательств — долгов.

- Метод ликвидационной стоимости. Оценщики рассчитывают сумму, которую собственник получит, если ликвидирует компанию и распродаст все материальные активы по отдельности. В этом случае учитывают затраты на демонтаж, комиссионные выплаты, налоги на продажу имущества и другие сопутствующие затраты.

Затратный подход используют в случаях, когда бизнес не приносит стабильных доходов. Например, когда компания создана недавно либо находится на этапе ликвидации. Подход не применяют, когда у компании мало или нет активов.

Доходный подход. Опирается на возможные будущие доходы компании. Предполагает, что стоимость компании зависит от размера доходов, которые компания будет генерировать в будущем. Соответственно, чем больше прибыли приносит бизнес, тем он дороже.