Нередко, даже если в компании существует финансовая система, она не работает. Чаще всего это происходит из-за непонимания руководства, зачем она вообще нужна и какие задачи должна решать. В результате в компанию попадают некомпетентные финансисты, которым руководитель к тому же не может поставить правильную задачу. Есть и другие ошибки, которые приводят к финансовым проблемам.

Неправильное обращение с деньгами

Предприниматель считает, что деньги компании — его собственность. Особенно такое заблуждение распространено в малом бизнесе. Это неверный подход, потому что компания существует по законам рынка, и нельзя просто так забрать из нее какую-то сумму без потерь бизнес-процессов. В некоторых случаях деньги, которые есть на счете предприятия, еще даже не принадлежат ему, если это предоплата за какой-то проект. Пока работа не будет выполнена и закрыта актами, эта сумма — деньги контрагента, которые хранятся у вас на счете.

Еще один нюанс — непонимание, какую часть денег бизнеса нужно пустить в оборот, какую отложить, чтобы перекрыть возможный кассовый разрыв, а какую можно взять на личные нужды без ущерба для компании. Чтобы эти вопросы не появлялись, надо правильно подсчитывать прибыль, планировать будущие расходы и развитие, а также получать дивиденды только после полного обеспечения бизнес-процессов.

Неправильный подсчет прибыли

Если компания считает прибыль по деньгам в кассе или вычитает из доходов расходы и считает полученную сумму прибылью, она поступает неверно. Разница между доходами и расходами — это бухгалтерская прибыль. Чтобы получить финансовую прибыль, надо из бухгалтерской вычесть дополнительные расходы: некомпенсированные собственные издержки, которые не учитываются в себестоимости, упущенную выгоду, предпринимательские риски. Еще необходимо учесть рентабельность инвестиций и возможное списание части прибыли из-за экономического обесценения.

Проблема неправильного подсчета заключается в том, что предприниматель на его основе делает вывод об эффективности работы компании и строит планы развития. В результате бизнесмен может получить неработающий план и неоправданно оптимистическое представление о положении дел в компании.

Неправильная постановка цели и отсутствие плана

Некоторые руководители вообще не планируют развитие компании или ставят цели неправильно. Если у предпринимателя нет четкого понимания, какие действия и в какой последовательности надо совершить в ближайшие год-другой, через три года, через пять лет, сколько денег на это потребуется и как их можно получить, бизнес развиваться не будет. Но и цель, сформулированная без конкретных цифр и сроков, по принципу «чем больше заработок, тем лучше», не сможет никуда привести компанию.

Планирование и продумывание механизмов исполнения плана — это одна из основ управления компанией. Чтобы план максимально реализовался, хотя бы на 80-90 %, нужно грамотно его составить, написать финансовую модель с разными сценариями, просчитать бюджет, установить сроки и ответственных за исполнение мероприятий лиц и постоянно контролировать его реализацию.

Неверное представление о прямой связи продаж и прибыли

На первый взгляд связь между ними самая простая: чем больше продаж, тем больше доход. Но предприниматели зачастую упускают из вида, что вместе с продажами растут накладные расходы. Приходится нанимать новых сотрудников, больше тратить на закупку сырья и товаров, на логистику и организацию хранения.

В итоге вместо прибыли можно получить убыток, если бизнесмен не просчитает заранее, как увеличится выручка, какие дополнительные расходы при этом возникнут, как это отразится на обороте компании и хватит ли у нее на это денег. Есть вероятность, что рост продаж приведет к такому увеличению расходов, что компания станет убыточной.

Как научиться управлять финансами в бизнесе и увеличить денежный поток? Распределение и контроль денег

Научиться контролю над денежными потоками и правильно управлять финансами важно каждому субъекту предпринимательской деятельности. Иначе в лучшем случае вы рискуете не достигнуть желаемых высот в предпринимательстве, в худшем — вам грозит крах бизнеса из-за допущенных ошибок. Советы опытных предпринимателей позволят их избежать, а несложные правила управления денежными потоками окажутся полезными для любого начинающего бизнесмена, вне зависимости от сферы деятельности. Вы можете взять их за основу, чтобы управлять финансами более эффективно, сделать их распределение более рациональным.

Содержание

- Денежные потоки — что это?

- Управлять личными деньгами и финансами для малого бизнеса раздельно

- Нет — увеличению расходов и расширению на старте

- Как увеличить эффективность управления финансами — оперативный учет средств

- Контролировать распределение денежных потоков

- Научиться планированию

- Как научиться вести строгий управленческий и финансовый учет — книги и таблицы доходов и расходов

- Повышать грамотность в сфере финансов

Денежные потоки — что это?

Денежный поток представляет собой наиболее ликвидный оборотный актив компании. Управление им тесно связано со всеми процессами функционирования предприятия в целом и финансами — в частности.

На схеме представлен источник финансов предприятия и порядок их распределения.

Средства на текущем счете используют для расчетов с поставщиками за материалы, выполненные работы (оказанные услуги). Следующий этап — незавершенное производство,которое возникает при использовании полученного сырья. Далее формируется готовая продукция, которая продается потребителю. Образуется дебиторская задолженность, которая со временем конвертируется в средства на счете предприятия.

Денежные потоки принято делить на положительные и отрицательные. Источником первых является погашение клиентами дебиторской задолженности. Отрицательные потоки формируются из погашения кредиторской задолженности, а также затрат: регулярных или разовых. Отрицательные денежные потоки — это далеко не всегда плохо. Например, чтобы увеличить объемы производства или открыть новую торговую точку, нужны определенные затраты. Пример «плохого» отрицательного потока финансов — неучтенные затраты, например, автомобиль, на котором выполнялись грузоперевозки, вышел из строя и требует ремонта.

Чем продолжительнее производственный цикл, тем больше срок вывода финансов из обращения. Повлиять на это можно лишь опосредованно. Но умение управлять потоками денег и навыки в их распределении помогают прогнозировать дефицит и избежать финансовых сложностей.

Управлять личными деньгами и финансами для малого бизнеса раздельно

Это правило одно из самых важных. К сожалению, даже предприниматели со значительным опытом в бизнесе не всегда его придерживаются, пренебрегая распределением денежных потоков на расходы, связанные с бизнесом и личными нуждами.

Некоторые предприниматели считают такой контроль над финансами совершенно излишним, потому что «деньги все равно берутся из одного кошелька». Формально они правы, ведь предприниматель вкладывает финансы в бизнес, а полученную прибыль тратит по своему усмотрению. Однако грамотное ведение раздельного учета средств позволяет провести анализ распределения расходов, оценить, насколько эффективно работает капитал и, в конечном итоге, научиться управлять финансами организации, увеличить эффективность их использования.

Нет — увеличению расходов и расширению на старте

Если вы делаете первые шаги в малом бизнесе, то поначалу нужно расходовать финансы только на самое необходимое:

- выпуск продукции;

- зарплата сотрудникам — как штатным, так и на аутсорсе;

- разработка веб-сайта;

- продвижение продукта;

- закупка техники, программного обеспечения.

К числу необязательных затрат можно отнести аренду (а уж, тем более, покупку) большого офисного помещения, проведение конференций (особенно при наличии сайта). Соблазна необоснованно увеличить штат тоже нужно избегать.

Если есть возможность для получения каких-либо бесплатных услуг или для использования бартера — прекрасно! Не стоит пренебрегать личными связями и полезными знакомствами, желательно искать варианты продвижения собственного бизнес-проекта с минимальными расходами. Такая стратегия не может быть использована постоянно, но для получения первого опыта и привлечения покупателей это верный ход. Возможно, что опыт окажется неудачным, так пусть он будет, по крайней мере, не слишком дорогим. Если продажи выстрелили, можно задуматься о том, чтобы увеличить масштабы предприятия. Как это правильно сделать, можно прочитать в статье «Как масштабировать бизнес? 6 шагов к масштабированию прибыли».

Начало малого бизнеса — время экономии финансов. Расширение — это для устоявшегося проекта. Нужно как можно скорее научиться грамотно управлять денежным потоком и его распределением, держать все процессы под контролем. Завоевать с первых шагов лидерские позиции на рынке, увеличить штат — едва ли это приведет к успеху в любой сфере. Из-за банальной нехватки финансов ваш бизнес-проект будет похоронен раньше, чем потенциальные заказчики или покупатели узнают о том, насколько привлекательно ваше предложение. Логичный вопрос: как увеличить собственную конкурентоспособность на рынке без расширения предприятия? Это можно сделать за счет хорошего сервиса и низкой себестоимости товаров — здесь-то и понадобится умение управлять финансами.

Как увеличить эффективность управления финансами — оперативный учет средств

Сущность оперативного управления финансами — ежедневная проверка поступлений денежных средств. При этом важно не упустить ни одной проплаты, не увеличивая временные затраты на выполнение этой работы. Достичь поставленной цели можно путем автоматизации процессов при помощи программы 1С. Ежедневные рабочие операции включают:

- проверку остатков по текущим счетам;

- сверку поступлений на счет с отчетом по дебиторской задолженности и с плановой сметой;

- принятие и проверку заявок на оплату — особое внимание уделяется заявкам на срочные платежи и тем, срок оплаты по которым истек;

- внесение корректив в недельный план по оплатам;

- формирование внутренних заявок на оплату (заработная плата, кредиты и т. д.);

- контроль над выполнением оплат по договорам.

Практика показывает, что подобный подход занимает не более 5 часов рабочего времени сотрудника притом, что количество оплачиваемых счетов может быть больше сотни.

Контролировать распределение денежных потоков

Роль денег в бизнесе и экономике в целом можно сравнить с кровеносной системой организма. Для стабильного функционирования предприятия необходимо отслеживать движение сумм на текущем счете. Не менее важно научиться управлять распределением финансов, оставшихся на счете. Например, если вы видите, что ресурсов не так много, можно стимулировать более активные платежи от покупателей скидками. Прибыль может уменьшиться, но если интенсивность поступления денег возрастет, это может быть важнее. Еще один источник дополнительного поступления денег, позволяющий увеличить доход, — штрафы за несвоевременное поступление платежей.

В идеале управлять распределением финансов нужно так, чтобы держать баланс между дебиторской и кредиторской задолженностями. Общий принцип таков: получать оплату как можно быстрее и по возможности увеличить промежуток времени для выполнения своих денежных расчетов. Это вовсе не призыв к нарушению договорных условий или обману других предпринимателей. Речь только о разумном распоряжении собственными деньгами.

Стоит проанализировать условия оплаты с клиентами. Хорошие варианты расчетов — предварительная оплата или счета-фактуры, которые должны оплачиваться при доставке. Начиная сотрудничать с новыми клиентами, постарайтесь оценить риски, связанные с их платежеспособностью. Если речь идет о крупном проекте, стоит задуматься о распределении оплаты таким образом, чтобы она производилась не по факту сдачи, а поэтапно. Это поможет получить живые деньги за оказываемые услуги и увеличить доход за текущий период.

Несколько слов о том, как управлять финансами по кредиторской задолженности. По мнению специалистов, целесообразно распределение платежей по степени важности: жизненно необходимые для бизнеса (заработная плата сотрудникам, налоги, арендная плата) и второстепенные, которые можно отсрочить. При этом важно поддерживать хорошие отношения с поставщиками.

Научиться планированию

Большинство предпринимателей понимает, что научиться управлять бизнесом без строгого учета денежных поступлений и контроля расходов никак не получится. Однако нередко получается так, что в теории все понятно, а на практике многие испытывают затруднения. В то же время бизнес без анализа особенностей рынка и четко обозначенных целевых показателей обречен на провал. Управлять предприятием без четкого плана невозможно. Попробуйте проанализировать рынок и выстроить его прогноз на перспективу. Скорее всего, он окажется далеким от истины, но это совсем нестрашно.

План должен быть увязан с анализом денежных потоков. Идеально, если он проводится раз в месяц. Отправная точка — это имеющаяся сумма живых денег, а затем — отображение прихода и расхода средств за определенный временной промежуток. Это могут быть затраты разовые (например, покупка специальной техники), постоянные (арендная плата) и переменные (зарплата, налоги).

Постепенно вы научитесь определять тенденции рынка и управлять финансами так, чтобы бизнес-план выполнялся наилучшим образом. Предприятие, умеющее планировать собственную деятельность и управлять распределением финансов, успешно конкурирует на рынке. Нельзя также забывать о сроках уплаты налогов и сдачи отчетов. Желательно отмечать такие дни в календаре, чтобы избежать случайных ошибок.

Как научиться вести строгий управленческий и финансовый учет — книги и таблицы доходов и расходов

Чтобы грамотно управлять финансами и контролировать их, нужно научиться вести строгий учет доходов и распределения затрат. Для начала необходимо определиться с формой книги, по которой будет проводиться как планирование финансов, так и учет распределения реальных денежных потоков — это может быть обычная таблица Эксель, составленная в произвольной форме «приход-расход». Такой подход необходим с самого начала. Доходы принято делить на поступления от основной деятельности и вспомогательные. Статьи расходования финансов в книге: налоги, фонд оплаты труда, реклама, хозяйственные нужды и т. д.

С развитием бизнеса структура сметы может измениться: появятся новые направления распределения затрат или, наоборот, отпадет необходимость в них. Но в любом случае четкая структура и контроль над распределением финансов позволяет управлять предприятием, оперируя конкретными цифрами. Для корректного учета финансов рекомендуется пользоваться следующими таблицами.

- ДДС — движение денежных средств. Наглядно показывает финансы предприятия: из каких ресурсов они поступают, на что расходуются и на каких счетах размещены.

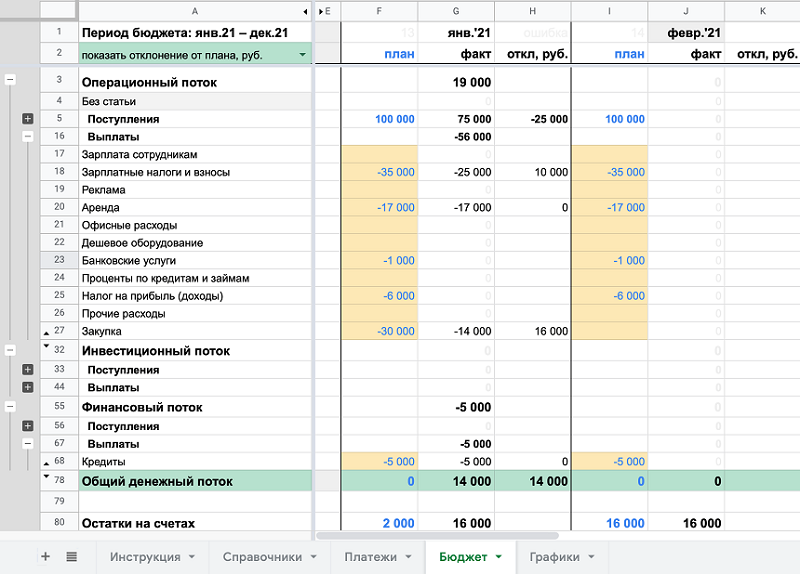

Фрагмент таблицы ДДС

-

Отчет о прибылях (убытках) фирмы — в нем показан расчет финансовых результатов с учетом выполнения обязательств.

Отчет о прибылях и убытках

- Балансовый отчет — один из самых важных учетных документов. Если отследить динамику, можно увидеть, набирает предприятие силу или, наоборот, становится беднее. Отчет также отражает информацию о замороженных средствах.

Фрагмент балансового отчета

- Анализ эффективности проектов и распределения финансов — визуально отражает расходование средств и стадии отдельных проектов.

Таблица анализа эффективности проекта

- Учет активов предприятия — удобно использовать для проведения инвентаризации.

Таблица по учету активов предприятия

- Платежный календарь — отражает поступление и расходование денег, принимаются решения по возможным незапланированным затратам. Ведение платежного календаря помогает избежать кассовых разрывов и управлять финансами более корректно.

Фрагмент таблицы платежного календаря

- Ведомость по заработной плате сотрудникам — содержит сведения о начислениях персоналу.

Фрагмент шаблона ведомости по зарплате

- Финансовая модель — планирование чистой прибыли и выручки предприятия, выявление факторов, влияющих на финансовый результат. Финмодель составляется как для стартапов, так и для работающих фирм и новых направлений в бизнесе.

Пример финмодели

Повышать грамотность в сфере финансов

Бизнес — не просто зарабатывание денег, но и стимул к непрерывному обучению. Контроль над денежными потоками, принятие правильных управленческих решений — все это требует определенных знаний. Если даже на предприятии работает опытный экономист, руководителю нужно научиться разговаривать с ним на одном языке, разбираться в вопросах распределения финансов. Никакой контроль работы подчиненных без этого невозможен. Решить проблему грамотности в сфере финансов помогает чтение тематических изданий, посещение семинаров, вебинаров, а также общение с другими владельцами бизнеса.

Возможно, приведенные правила покажутся очевидными, но их использование в собственных бизнес-проектах помогает не допустить многих досадных ошибок и управлять финансами грамотно.

Отношения с деньгами почти у всех непростые. Кто-то живет без оглядки на завтрашний день, кто-то скрупулезно копит и не тратит сбережения, кто-то думает, что зарабатывать большие деньги — удел избранных. Но деньги — это не священный предмет. Научиться с ними обращаться может каждый. А ещё каждый может их копить и преумножать.

О том, как это сделать, рассказала Мила Колоколова — инвестор и автор блога про финансы. Её вебинар можно послушать на нашем крутом бесплатном онлайн-курсе «Ок, что дальше». Мы же принесли краткую выжимку из презентации Милы — про 10 шагов, которые помогут прокачать финансовые мышцы.

Как сохранить сбережения

Вот несколько советов, которые помогут сэкономить деньги прямо сейчас. Возможно, какие-то из них у вас на слуху. А все потому, что они действительно работают.

Начните считать деньги и вести бюджет

Зачем это нужно делать? Когда вы не знаете, сколько конкретно вы тратите, то не можете оптимизировать свои расходы — вы не видите, на каких сферах можете сэкономить. Попробуйте использовать приложения для учета средств: например, CoinKeeper или Дзен-Мани.

В магазин — только со списком

Список покупок экономит время и ваш бюджет. Тут главное — следовать списку и не выходить за его рамки. Кстати, покупки онлайн менее опасны, чем оффлайн-магазины: когда вы стоите перед полками, больший риск купить то, на что упал ваш взгляд.

Источник

Подумайте, какие статьи расходов можно исключить

Это не значит, что вам нужно ухудшать качество жизни. Это значит, что вместо того, чтобы, например, покупать продукты в соседнем магазине от дома, лучше заранее сделать список покупок, поехать в магазин и приобрести то, что нужно, оптом. Может быть, использовать совместные закупки, пользоваться шеринговыми сервисами: например, для обмена детскими игрушками. Или вместо кофе на вынос, который, например, вы пьете каждый день, купить домой кофемашину и сэкономить немалую сумму. Можно найти способы урезать свои расходы, не ухудшая при этом качество жизни.

Формируйте подушку безопасности

Довольно известный, но очень эффективный способ — откладывать 10% с любых доходов. Заработали 2 000 рублей? Отложили 200 рублей. Заработали 15 000? Положили на счет 1500. Это и есть ваша подушка безопасности.

Ищите дополнительные источники дохода

Тут широкий выбор: начиная с хобби и заканчивая инвестициями. Подумайте, что можно сделать прямо сейчас. Если понимаете, что не хватает компетенции, нужно этому учиться. Не стоит заниматься чем-то одним. Всегда есть опасность того, что вас уволят, сократят, или ваш бизнес окажется в безвыходной ситуации (как во время карантина, например). Каждый может реализоваться в нескольких областях.

Качаем финансовые мышцы

Итак, разобрались, как деньги сохранять — теперь будем преумножать. Пройдите эти 10 шагов и вы почувствуете, что средств и уверенности в завтрашнем дне стало чуть больше.

Шаг 1. Контролируем свои расходы

Заводим таблицу Excel или устанавливаем какое-то приложение, записываем расходы и ни в коем случае не вылезаем из своего бюджета. Вы должны совершенно точно понимать, какой у вас доход и какой расход. И следить за тем, чтобы расход всегда был меньше дохода. То есть богатые вы в этой схеме только в том случае, когда доход минус расход = больше 0.

Шаг 2. Четко разделяем расходы по сферам (конвертам) и не залезаем из одного конверта в другой

Это так называемые «денежные конверты». Разделяйте средства по сферам: например, у вас есть расходы на питание, развлечения, одежду, оплата за квартиру, дом, няню, детский сад. Раскладывайте деньги, исходя из трат своих прошлых месяцев. Допустим, на благотворительность, вы выделяете 10% от своих доходов, 10% — на помощь родителям, 10% — на обучение, курсы, тренинги, книги. К примеру, в этом месяце вы отложили на обучение 8 тысяч рублей и ничего не потратили. В следующем месяце вы также откладываете 8 тысяч рублей — и вот у вас уже 16 тысяч рублей. Вы можете пройти на какой-то более крутой курс или накопить на что-то большее.

Источник

Важно не залезать из одного конверта в другой. То есть, если вы отложили деньги на обучение, то вы не влезаете в этот конверт, чтобы купить себе джинсы.

Что делать, если вдруг что-то произошло? Если переживаете за свою недвижимость и имущество, делайте страховку. Страховка стоит недорого, но позволяет сэкономить немалые деньги.

Шаг 3. Делаем отдельные конверты «форс-мажор» и «спонтанные покупки»

Заведите отдельные конверты «форс-мажор» и кладите туда 5-10% от своих доходов. Если что-то случится, то у вас будут деньги на решение неожиданных вопросов.

Если вы склонны к спонтанным покупкам, сначала нужно задать себе вопрос: «Что я этой покупкой себе замещаю?» Может быть это источник эмоций или удовольствия — просто подумайте об этом. И заведите в кошельке, на счете или на карте отдельную статью на спонтанные покупки. Пусть там будет сумма, в рамках которой вы будете что-то покупать. Сумма закончилась — и спонтанные покупки закончились.

А что делать, если ваша половина не поддерживает этот метод? Тут важно показать пример. Попробуйте откладывать деньги 4-5 месяцев, а затем купить что-то полезное: например, пылесос или холодильник. Так вы покажете, что именно благодаря «конверту», у вас в доме появилась новая вещь. И тогда ваша вторая половина может крепко задуматься.

Шаг 4. Никогда не влезаем в «плохие» кредиты и всегда отдаем все долги

Есть два типа кредитов: хорошие и плохие. «Плохой» кредит — это кредит, который не приносит вам денег. Например, вы покупаете квартиру в ипотеку — это «плохой» кредит. Нет, если у вас платеж по ипотеке примерно равняется платежу за аренду, то, конечно, квартиру логичнее купить. Но не забывайте про то, что при покупке в ипотеку вы морозите деньги на первый взнос, вы вкладываете деньги в ремонт и тратите деньги на мебель, технику и другие вещи. «Хорошие» кредиты — это те кредиты, которые вам приносят доход. Например, вы берете ипотеку и сдаете квартиру.

Если вы часто берете деньги в долг, то тут надо понять: скорее всего, это привычка психологическая.

То есть когда вы начинаете жить не на свои деньги, у вас создается ощущение вседозволенности и всемогущества. Надо учиться адекватно воспринимать свои возможности.

Шаг 5. Улучшаем качество своей жизни. Каждый месяц находим 3 способа, которые можем внедрить в свою жизнь

Жить по расходам правильно. Но нельзя забывать, что нужно себя радовать и награждать. Прямо сейчас подумайте, как при тех же доходах вы можете себя поощрять? Может быть, ходит на массаж, что-то себе купить, не выходя за рамки бюджета. Используйте приложения, которые помогают сэкономить или получить какие-то услуги со скидкой: например, купонаторы.

Шаг 6. Увеличиваем свои доходы (минимум на 10% каждые 3 месяца)

Нельзя просто сказать «Я увеличу свои доходы» и надеяться на Вселенную. Думайте, как увеличить свои доходы. Поставьте планку: например, на 10% каждый месяц. Конечно, многое зависит от первоначальной суммы. Если вы зарабатываете сейчас 20 тысяч рублей, то это сделать гораздо проще: увеличить доход на две тысячи рублей каждые три месяца реально. Если вы зарабатываете 2 миллиона, будет чуть сложнее.

Источник

Подумайте, что вы можете сделать в первом направлении — на вашей текущей работе. Устройте мозговой штурм: пишите, чем вы занимаетесь сейчас и как можно увеличить свой доход. Поговорите с начальством: возможно, ваш руководитель будет не против дать вам новые задачи и платить за это деньги. Если у вас свой бизнес, то вы можете улучшить свой сервис: давать больше за бОльшие деньги.

Шаг 7. Учимся вести семейный бюджет и прописываем финансовый план на ближайший год

Это очень важно сделать, чтобы вы понимали, из каких ресурсов и на какие деньги вы куда-то поедете и что-то купите.

Шаг 8. Учимся жить на 90% от всех своих доходов Оставшиеся деньги не тратим ни при каких условиях. Это наш фонд богатства.

Ещё раз повторим: 10% с любых доходов нужно откладывать. Считайте, что это не ваши деньги — забудьте про них и не тратьте. Это ваш фонд богатства.

Шаг 9. Учимся приумножать деньги. Находим 5 способов, как мы можем начать это делать прямо сейчас.

Даже если у вас есть деньги, но они лежат мертвым грузом, это не очень хорошо. Подумайте, куда вложить деньги, чтобы они приносили доход вам прямо сейчас. Конечно, не стоит инвестировать куда-то, не разобравшись в процессе. Сначала вникнете в тему инвестиций,а лишь потом вкладывайте свои средства.

Источник

Шаг 10. 30 минут в день посвящаем финансовому образованию: читаем книги, проходим курсы, смотрим видео, играем в финансовые игры.

Читайте книги, проходите курсы, слушайте подкасты, играйте в финансовые игры: выбирайте то, что вам удобно, и развивайте навыки финансового планирования.

Обложка: freepik

Ведение бюджета кажется многим предпринимателям сложным и ненужным делом. «Главное – больше заработать, а как потратить – разберемся!». Этот подход очень популярен. Зачем тратить время на скучные и непонятные цифры? Но именно правильное бюджетирование позволяет компании достигать поставленных целей и расти быстрее конкурентов. Стоит только уделить немного времени и разобраться, как составлять и где вести бюджет.

Содержание статьи

Плюсы бюджетирования

1. Бюджет помогает проанализировать работу компании

2. Финансовые потоки лучше контролируются, когда есть четкое понимание, к чему нужно стремиться

3. Ведение бюджета дисциплинирует, позволяет избежать непредсказуемых трат и кассовых разрывов

Минусы ведения бюджета

Этапы составления бюджета:

1. Прогноз спроса на товары или услуги компании

2. Учет переменных расходов

3. Учет постоянных расходов

4. Назначение ответственных

Бюджетный цикл

Бюджет – это постатейный план, который включает доходы и расходы компании на определенный период, с назначением ответственных за каждую статью. Чаще всего он составляется на год, но фирма сама может увеличивать или уменьшать срок, на который рассчитан бюджет. Для маленького бизнеса точное планирование на несколько лет вперед невозможно. А в крупной компании составлять бюджет на месяц нецелесообразно: больше времени уйдет на его подготовку.

Плюсы бюджетирования

1. Бюджет помогает проанализировать работу компании

Процесс планирования заставляет отстраниться и посмотреть со стороны на свой бизнес, что дает возможность увидеть ошибки. Иногда в текущей работе не очевидны большие затраты на аренду, рекламу, недооцениваются мелкие расходы. При составлении и исполнении бюджета на эти моменты приходится обращать внимание.

Светлана Соколова, генеральный директор коммуникационного агентства MYGRIBS:

«У нас небольшая компания – 25 человек, мы занимаемся комплексным продвижением в социальных сетях.

Долгое время мы не вели финансовый учет – примерно представляли соотношение доходов и расходов, отслеживали только крупные для нашей компании затраты, не учитывая мелкие бытовые. Это привело к слишком большим издержкам, которые не было возможности отследить. Смысла нанимать отдельного финансиста в штат не было, поэтому проблемы решали своими силами.

В прошлом году мы подключили облачный сервис ПланФакт, он позволяет автоматизировать и структурировать информацию со всех расчетных счетов и, соответственно, вести бюджет доходов и расходов и бюджет движения денежных средств. Там же мы контролируем оборот компании, количество затрат и их цель.

Сейчас мы имеем возможность отслеживать расходы по каждому проекту отдельно, их маржинальность и себестоимость. Результаты такого анализа помогают четко оценить нашу эффективность как бизнеса, видеть результативность или необходимость каждого контракта, а главное – оценить реальную себестоимость наших услуг, которая оказалась на порядок выше, чем мы считали ранее. В итоге мы пересчитали стоимость услуг агентства и увеличили оборот компании»

2. Финансовые потоки лучше контролируются, когда есть четкое понимание, к чему нужно стремиться

«Много заработать» – звучит как мечта, а не как цель. Много это сколько? За какой период? Какими способами этого добиться? Бюджет помогает конкретизировать цель и определить, сколько нужно потратить средств для ее достижения.

Максим Ковалевский, директор Chocolate Fiesta:

«Оборот стартапа – вещь крайне непредсказуемая.

Например, в 2020 году квартальная выручка колебалась в диапазоне от 100 тысяч рублей (шоковое состояние экономики из-за коронавируса) до 1,5 миллионов рублей (4 квартал 2020). Поэтому жесткое планирование доходов в нашем случае – дело неблагодарное.

Но, например, по маркетинговым затратам планирование действительно необходимо – ежемесячные затраты на маркетинг рассчитываются исходя из планируемой выручки и историческим данным по соотношению выручки к маркетинговым затратам. На данный момент это соотношение у нас в среднем составляет 7. Сейчас, планируя увеличить ежемесячную выручку до 700-800 тысяч, мы начинаем тратить на маркетинг порядка 100 тысяч рублей в месяц»

3. Ведение бюджета дисциплинирует, позволяет избежать непредсказуемых трат и кассовых разрывов

Когда приходит оплата за большой проект, есть соблазн сразу ее потратить. Вот, неплохо было бы обновить технику, устроить корпоратив, вложиться в криптовалюту. Но бюджет не даст этого сделать: в нем четко прописано, какие запланированы расходы.

Александр Высоцкий, основатель консалтинговой компании Visotsky Consulting:

«Финансовое планирование – необходимый инструмент для компаний любого размера. У меня уже довольно крупная консалтинговая компания, есть 2 филиала в России (офис в Москве – 30 сотрудников и в Новосибирске – 15).

По моей модели финансового планирования используется одновременно бюджет доходов и расходов с бюджетом движения денежных средств. Это помогает более точно управлять финансами. Мы никогда не выстраиваем стратегическую работу с финансами «в моменте», а планируем, у нас есть бюджет на год вперед.

При этом еженедельно руководители принимают решение на что тратить деньги «в моменте», рассматривая заявки на выделение средств всех подразделений. Они руководствуются позицией выделения денег на то, что принесет больше результата и соответственно увеличит доход компании в последующий период»

Минусы ведения бюджета

- Составление и контроль исполнения бюджета требуют времени. Невозможно один раз составить план и копировать его из месяца в месяц. Какой бы стабильной ни была работа фирмы, изменения все равно будут.

- Бюджет может добавить сотрудникам «бумажной» работы: отчетов, планов, пояснительных записок.

- Внедрение бюджета может вызвать недовольство у коллектива.

Этапы составления бюджета:

За формирование бюджета обычно отвечает финансовый директор. Данные могут собираться «снизу вверх»: подразделения компании составляют свои бюджеты, информация собирается по всей компании, объединяется и получается общий бюджет. В этом случае бюджет получается максимально приближенным к реальным условиям, но есть риск искажения первоначальных данных. Руководителям подразделений может быть выгодно занизить предполагаемый доход или необоснованно завысить расходы.

При подходе «сверху вниз» формируется общий бюджет для компании, который отвечает целям и стратегии ее развития, а потом «спускается» подразделениям. Минус этого подхода: большие затраты времени на составление.

Комбинированный подход: сначала подразделения формируют свои бюджеты, потом они объединяются и корректируются в зависимости от стратегии компании, а дальше опять «спускаются» вниз.

Независимо от подхода, формирование бюджета включает следующие этапы:

1. Прогноз спроса на товары или услуги компании

При прогнозировании учитывается занимаемая ниша, сезонность, продажи в прошлых периодах. Показатели нельзя взять с потолка. Если в среднем продается сто плюшевых медведей на сто тысяч рублей в месяц, не стоит планировать продажи на десять миллионов. Как бы сильно этого не хотелось.

2. Учет переменных расходов

Производство ста медведей требует определенного количества ткани, фурнитуры, набивки, упаковки. На этом этапе нужно оценить, какие запасы материалов и продукции есть у компании. Может быть, вообще не придется ничего производить – партия из ста игрушек уже лежит на складе. Или нужно купить весь материал, потому что запасы истощились.

К переменным расходам относятся также траты на доставку, хранение товара, продвижение. Компании, давно ведущие учет, например, в нашем сервисе, знают сколько денег нужно тратить на рекламу, чтобы развиваться. Этот показатель можно учитывать при составлении финансового плана.

3. Учет постоянных расходов

Сюда включается аренда швейного цеха и офиса, зарплата административного и производственного персонала, затраты на связь, коммунальные услуги, амортизация и другое. Обычно эти расходы приблизительно одинаковые в каждом периоде, поэтому они называются постоянными.

4. Назначение ответственных

За каждую статью бюджета должен кто-то отвечать. Только так это работает на благо компании.

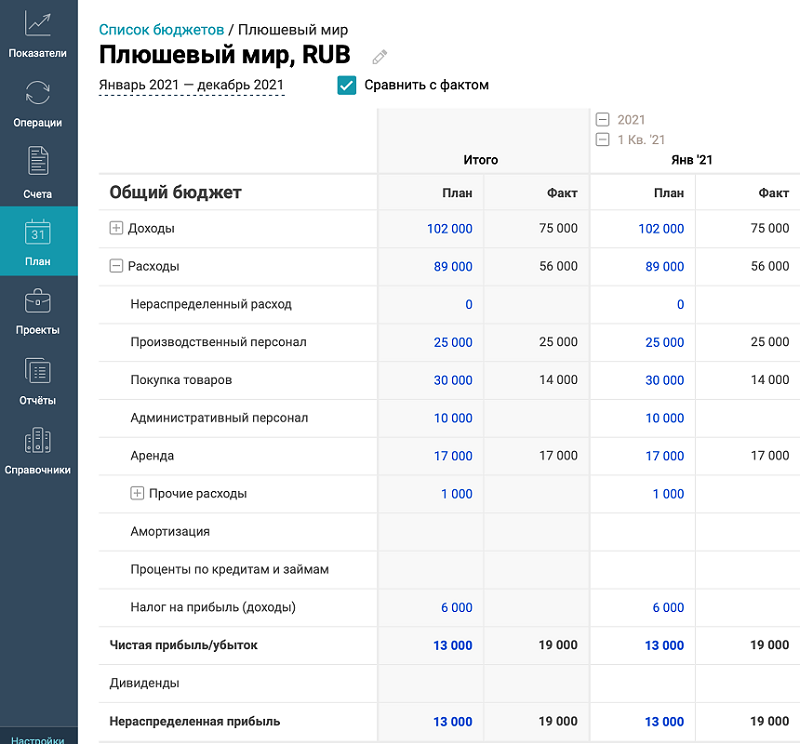

Бюджет доходов и расходов (БДР) – это прогноз прибылей и убытков на будущий период. Он помогает запланировать прибыль, оценить доходность и эффективность бизнеса. Сколько прибыли принесет производство игрушек? Как она изменится по сравнению с прошлым периодом? Как повлияет на бизнес увеличение расходов? На эти вопросы поможет ответить БДР.

Любой бизнес может сам разработать структуру бюджета, которая ему подходит, но проще и быстрее воспользоваться готовыми решениями. В сервисе ПланФакт уже есть готовая модель:

По мере внесения поступлений и платежей, можно будет увидеть, как выполняется бюджет, по каким статьям получается сэкономить, а где идет перерасход. Оперативный учет позволяет увидеть точную картину работы.

Бюджет движения денежных средств (БДДС) – прогноз притоков и оттоков денежных средств. Он показывает, насколько обеспечена компания деньгами, не грозит ли ей кассовый разрыв, нужно ли привлечь дополнительные средства.

Состоит из трех блоков:

- Операционная деятельность – все, что связано с обычной работой компании: доходы от производства и продажи товаров, оказания услуг, траты на сырье и оплату труда, налоги и так далее.

- Инвестиционная деятельность: долгосрочные вложения, например, в основные средства, и доход от продажи активов. Если компания по производству мишек решит купить новое оборудование, расходы нужно будет отнести в этот блок.

- Финансовая деятельность: к ней относятся полученные и погашенные кредиты (кроме процентов по ним), лизинг, вложения учредителей. Компания из нашего примера относит к этому потоку ежемесячные выплаты по кредиту.

Чтобы максимально упростить ведение бюджета, мы разработали шаблон БДДС в Excel. Скачивайте и пользуйтесь бесплатно.

Работать с ним просто:

- Во вкладке «Платежи» достаточно внести остатки по счетам и плановые показатели по статьям доходов и расходов.

- Можно адаптировать бюджет для любого бизнеса. Для этого в «Справочнике» есть возможность добавить новые статьи доходов и расходов. В нашем примере это статья «Закупка», где отражены расходы на сырье.

Все готово, можно работать. Все операции (поступления и расходы) фиксируются в «Платежах». В разделе «Бюджет» будет видно выполнение плана по статьям, а на вкладке «Графики» – финансовый поток, остатки на счетах и прогноз кассового разрыва.

Это удобный инструмент для контроля финансов, с ним плановые показатели всегда под рукой. Вносить платежи может любой уполномоченный сотрудник, ему нужно лишь предоставить права. Руководитель может оценить ситуацию в целом и оперативно корректировать работу компании.

Бюджетный цикл

Он состоит из трех фаз: планирования, контроля и анализа.

Самая важная часть ведения бюджета – планирование, ошибка здесь может дорого обойтись. Но остановиться на планировании нельзя: без выполнения следующих шагов бюджет останется просто проектом.

На этапе контроля все расходы и доходы, возникающие в результате работы компании, аккуратно фиксируются. Бюджетный период обычно разбивают на более короткие отрезки, например, квартал или месяц, чтобы было более четкое понимание показателей, к которым нужно стремиться. Это поможет скорректировать работу, если возникнет какая-то проблема.

После выполнения бюджета наступает стадия анализа. Рассматривается прошедший период, сравниваются плановые и фактические показатели, выясняется, удалось ли достигнуть поставленных целей, что помогло, что помешало, какие факторы нужно учесть в следующем бюджете.

Потом опять начинается стадия планирования: на основе полученных данных формируется бюджет на следующий период.

Каким бы сложным не казалось ведение бюджета, достаточно просто начать. Планирование доходов и расходов дает предпринимателю очень много – это анализ работы компании и возможность объективно оценить свою деятельность. Два числа на листочке с планом по выручке и затратам – уже бюджет, если он основан на анализе и принят к исполнению. Со временем из него может вырасти идеально отлаженная система, подходящая для конкретной фирмы.

В любой кризис есть риск прекращения оплат по договорам. Есть такая поговорка: «кэш рулит». Очень важно, чтобы у компании оставались хоть какие-то денежные средства, поскольку по просроченным оплатам всегда как-то можно договориться. А вот если вы будете без кэша, — то договариваться может быть бессмысленно.

Кэш напрямую зависит от того, какую политику управления деньгами выберет руководитель. От этого выбора будет зависеть не только платежеспособность, но и система планирования и управления денежными потоками.

Рассчитайте стоимость управленческого учета для своего бизнеса.

Какую политику выбрать для управления деньгами компании?

Главная задача — обеспечить компанию ресурсами для оперативной деятельности, правильно планировать и перераспределять их. Политику управления, которой чаще всего придерживаются собственники и финансовые директора, можно разделить на два типа:

- «денежных средств нет» — такой финансовый директор неохотно расстается с деньгами, жестко контролирует расходы;

- «денежные средства есть всегда» — такой финансовый директор всегда все оплачивает.

В каждой политике есть свои плюсы и минусы.

Чтобы эффективно управлять денежными потоками, не стоит придерживаться строго одной политики. Необходимо взвешивать и выбирать наиболее удачные методы управления и балансировать между обеими политиками, усиливая их плюсы и нивелируя минусы.

То есть идеального управленческого учета не бывает? Нет, если делать все в спешке и без специальных знаний. Но если поручить все профессионалам — можно избежать ошибок. У нас есть по «управленке» готовое решение для малого и среднего бизнеса.

В любое время, в любой точке мира и только при помощи доступа в интернет вы сможете контролировать все основные финансовые показатели бизнеса. Руководителю можно спокойно уехать в отпуск или командировку (карантин заканчивается!) и видеть всю финансовую картину. Вот так выглядит наша платформа:

Получите бесплатную консультацию по управленческому учету.

Разберем несколько инструментов и типичных ошибок финансовых директоров

Ошибка 1: финансовый директор оплачивает каждую заявку, которая исходит от руководителя компании.

Чтобы решить эту проблему, финансовый директор, вне зависимости от того, какой политики он придерживается, должен:

- Создать платежный регламент и постоянно собирать прогноз. В случае незапланированного платежа можно будет сослаться на него, чтобы обосновать отказ.

- Расставить приоритеты платежам — утвердить, какие счета можно перенести, а какие недопустимо. Например, перенести оплату процентов банку слишком рисково, а с поставщиком можно договориться об отсрочке.

- Оценить целесообразность платежа для бизнеса. Если платеж важен, то регламент можно нарушить и оплатить счет.

Это поможет сократить количество незапланированных платежей и выполнять только действительно важные заявки.

Что делать, если покупатели задерживают платежи?

Финансовый директор планирует поступления денежных средств, однако не всегда может влиять на возврат дебиторской задолженности, так как это задача коммерческой службы.

Ошибка 2: финансовый директор закрывает платежи краткосрочными заемными средствами и не работает с дебиторкой.

Если покупатели регулярно нарушают платежную дисциплину, финансовый директор может сделать следующее:

- внедрить превентивные меры — обзванивать крупных дебиторов за несколько дней до планируемой даты платежа и напоминать об оплате;

- если платеж не поступил, обзвонить других дебиторов, выяснить, может ли кто-то сделать платеж заранее;

- привлечь дополнительные средства (короткий кредит, овердрафт, факторинг).

Работать с дебиторской задолженностью нужно регулярно — наладить процедуры взаимодействия с покупателями, установить регламент работы с просроченными долгами. Так можно будет сократить объем просроченных или безнадежных долгов.

Чтобы наладить эффективное управление деньгами компании, финансовый директор должен:

- организовать отдельное подразделение для контроля и исполнения платежей;

- регламентировать платежную дисциплину;

- грамотно планировать поступления и платежи, вовремя корректировать их, чтобы не допустить кассовых разрывов;

- анализировать ликвидность и платежеспособность компании и своевременно принимать меры, чтобы обеспечить их.

В качестве инструмента для составления прогноза и управления платежами можно использовать платежный календарь. Он поможет:

- контролировать остатки денежных средств на счетах в кассе компании или холдинга;

- формировать детальный план поступления и выбытия денежных средств;

- получать детальную информацию о будущих денежных потоках, которая позволит принимать решения о выплатах. Например, какой платеж «придержать», с какого расчетного счета платить и т. д.;

- контролировать соблюдение лимитов по статьям бюджета и неснижаемых остатков по расчетным счетам;

- моделировать ситуацию по принципу «что если», чтобы выбирать, как избежать кассовых разрывов.

- и еще получить неоспоримое преимущество компании в получении дополнительной скидки от поставщиков: за счет придерживания средств, чтобы проводить оплаты вовремя.

Платежный календарь, как правило, составляют на месяц или квартал с разбивкой по дням или неделям соответственно. Чем выше детализация, тем больше возможностей предотвратить кассовые разрывы.

Знаете, как финансисты называют управленческий учет? Прививка от финансовых потерь, лекарство от финансовой комы, гарантия финансового здоровья бизнеса. Рассказываем, как управленческий учет может закрыть финансовые дыры вашего бизнеса.

Как планировать и анализировать работу с денежными средствами

В рамках план-факт анализа необходимо делать следующее:

- составлять прогноз движения денежных средств до конца года и постоянно его обновлять — формируйте бюджет движения денежных средств;

- отслеживать ключевые показатели бизнеса;

- готовить ежемесячный отчет об исполнении бюджета движения денежных средств;

- оценивать возможные риски кассовых разрывов уже на стадии подготовки бюджета движения денежных средств.

Цель анализа денежных потоков — оценка платежеспособности и ликвидности компании, мониторинг ее финансового состояния и оптимизация потоков так, чтобы у компании не возникало дефицита в средствах. Анализировать отчет о движении денежных средств стоит ежемесячно или ежеквартально.

Анализ по видам деятельности. Проведите анализ отчета по видам деятельности:

- операционная — определите, достаточно ли поступлений для финансирования деятельности компании, в том числе на инвестиции, нет ли сбоев из-за недобросовестного выполнения дебиторами своих обязательств и т.д. Отдельно оцените динамику затрат;

- финансовая — если у компании есть кредиты, важно определить, хватает ли средств на покрытие процентов и тела долга, исполняются ли банковские ковенанты и т.д.;

- инвестиционная — если у компании есть инвестиционные проекты или она планирует приобрести внеоборотные активы, необходимо отслеживать денежные потоки по этому виду деятельности.

Важно обращать внимание и на динамику абсолютных показателей, и на причины, повлиявшие на их значения. Например, не произошел ли приток денежных средств за счет:

- возникновения краткосрочных обязательств, которые потребуют оттока (погашения) в будущем;

- распродажи имущества и прочих активов компании.

Отток денежных средств может быть, например, из-за:

- недостаточной рентабельности продаж;

- значительных капитальных затрат, не обеспеченных соответствующими источниками финансирования;

- высокой налоговой нагрузки;

- неоправданно больших дивидендов, выплачиваемых акционерам;

- высокой долговой нагрузки и (или) существенной стоимости заемных ресурсов (проценты по кредиту, погашение долгов).

Анализ показателей. Выбор коэффициентов, которые нужно регулярно мониторить, каждая компания выбирает индивидуально исходя из финансового состояния, специфики деятельности, структуры капитала и т.д. Обратите внимание на следующие показатели:

- рентабельность операционной деятельности;

- денежный поток в чистой прибыли;

Как работать с кассовыми разрывами?

Кассовый разрыв — нехватка денег для проведения оплат. Такой разрыв может возникнуть, если:

- дебиторы несвоевременно отвечают по своим обязательствам;

- неправильно спрогнозировали поступления и выплаты;

- возникли срочные платежи, которые нельзя перенести.

Если из текущего прогноза движения денежных средств виден кассовый разрыв, который ранее не прогнозировался (покупатели просрочили платеж и фактическая выручка ниже плановой), подойдет политика «денежных средств нет».

Ошибка 3: финансовый директор придерживается политики «денежные средства есть всегда».

Чтобы закрыть кассовый разрыв, нужно:

- рассчитать «жесткий» вариант оплат: зарплата, налоги, основные кредиторы;

- определить, кто из дебиторов может перечислить аванс или оплатить досрочно;

- оценить, какие расходы из бюджета можно сократить (заморозить или перенести заявленные проекты);

- оценить возможности и риски банковского финансирования для покрытия кассовых разрывов.

Здесь финансовому директору подойдет политика «денежных средств нет».

Задача финансового директора — сделать так, чтобы в платежном календаре не было отрицательных остатков на конец дня. Для этого ему нужно:

- разобраться, на какие поступления в ближайшее время может рассчитывать компания, удастся ли покрыть дефицит собственными силами;

- постараться согласовать с поставщиками перенос сроков оплаты на более удобные для компании даты;

- оценить возможность привлечения дополнительного финансирования.

Как лучше управлять наличными денежными средствами?

В первую очередь финансовому директору нужно оценить реальную необходимость кассы. В нынешних рыночных условиях можно вполне обойтись без нее.

Ошибка 4: финансовый директор не ищет путей перевода наличных платежей в безналичные.

Если касса нужна — инициировать ее как отдельный проект. Тогда работу с наличными нужно регламентировать:

- указать все допустимые операции по приходу и расходу наличных денежных средств;

- установить порядок хранения и выдачи средств;

- назначить ответственных лиц;

- оформить документооборот и т. д.