Ведение бюджета кажется многим предпринимателям сложным и ненужным делом. «Главное – больше заработать, а как потратить – разберемся!». Этот подход очень популярен. Зачем тратить время на скучные и непонятные цифры? Но именно правильное бюджетирование позволяет компании достигать поставленных целей и расти быстрее конкурентов. Стоит только уделить немного времени и разобраться, как составлять и где вести бюджет.

Содержание статьи

Плюсы бюджетирования

1. Бюджет помогает проанализировать работу компании

2. Финансовые потоки лучше контролируются, когда есть четкое понимание, к чему нужно стремиться

3. Ведение бюджета дисциплинирует, позволяет избежать непредсказуемых трат и кассовых разрывов

Минусы ведения бюджета

Этапы составления бюджета:

1. Прогноз спроса на товары или услуги компании

2. Учет переменных расходов

3. Учет постоянных расходов

4. Назначение ответственных

Бюджетный цикл

Бюджет – это постатейный план, который включает доходы и расходы компании на определенный период, с назначением ответственных за каждую статью. Чаще всего он составляется на год, но фирма сама может увеличивать или уменьшать срок, на который рассчитан бюджет. Для маленького бизнеса точное планирование на несколько лет вперед невозможно. А в крупной компании составлять бюджет на месяц нецелесообразно: больше времени уйдет на его подготовку.

Плюсы бюджетирования

1. Бюджет помогает проанализировать работу компании

Процесс планирования заставляет отстраниться и посмотреть со стороны на свой бизнес, что дает возможность увидеть ошибки. Иногда в текущей работе не очевидны большие затраты на аренду, рекламу, недооцениваются мелкие расходы. При составлении и исполнении бюджета на эти моменты приходится обращать внимание.

Светлана Соколова, генеральный директор коммуникационного агентства MYGRIBS:

«У нас небольшая компания – 25 человек, мы занимаемся комплексным продвижением в социальных сетях.

Долгое время мы не вели финансовый учет – примерно представляли соотношение доходов и расходов, отслеживали только крупные для нашей компании затраты, не учитывая мелкие бытовые. Это привело к слишком большим издержкам, которые не было возможности отследить. Смысла нанимать отдельного финансиста в штат не было, поэтому проблемы решали своими силами.

В прошлом году мы подключили облачный сервис ПланФакт, он позволяет автоматизировать и структурировать информацию со всех расчетных счетов и, соответственно, вести бюджет доходов и расходов и бюджет движения денежных средств. Там же мы контролируем оборот компании, количество затрат и их цель.

Сейчас мы имеем возможность отслеживать расходы по каждому проекту отдельно, их маржинальность и себестоимость. Результаты такого анализа помогают четко оценить нашу эффективность как бизнеса, видеть результативность или необходимость каждого контракта, а главное – оценить реальную себестоимость наших услуг, которая оказалась на порядок выше, чем мы считали ранее. В итоге мы пересчитали стоимость услуг агентства и увеличили оборот компании»

2. Финансовые потоки лучше контролируются, когда есть четкое понимание, к чему нужно стремиться

«Много заработать» – звучит как мечта, а не как цель. Много это сколько? За какой период? Какими способами этого добиться? Бюджет помогает конкретизировать цель и определить, сколько нужно потратить средств для ее достижения.

Максим Ковалевский, директор Chocolate Fiesta:

«Оборот стартапа – вещь крайне непредсказуемая.

Например, в 2020 году квартальная выручка колебалась в диапазоне от 100 тысяч рублей (шоковое состояние экономики из-за коронавируса) до 1,5 миллионов рублей (4 квартал 2020). Поэтому жесткое планирование доходов в нашем случае – дело неблагодарное.

Но, например, по маркетинговым затратам планирование действительно необходимо – ежемесячные затраты на маркетинг рассчитываются исходя из планируемой выручки и историческим данным по соотношению выручки к маркетинговым затратам. На данный момент это соотношение у нас в среднем составляет 7. Сейчас, планируя увеличить ежемесячную выручку до 700-800 тысяч, мы начинаем тратить на маркетинг порядка 100 тысяч рублей в месяц»

3. Ведение бюджета дисциплинирует, позволяет избежать непредсказуемых трат и кассовых разрывов

Когда приходит оплата за большой проект, есть соблазн сразу ее потратить. Вот, неплохо было бы обновить технику, устроить корпоратив, вложиться в криптовалюту. Но бюджет не даст этого сделать: в нем четко прописано, какие запланированы расходы.

Александр Высоцкий, основатель консалтинговой компании Visotsky Consulting:

«Финансовое планирование – необходимый инструмент для компаний любого размера. У меня уже довольно крупная консалтинговая компания, есть 2 филиала в России (офис в Москве – 30 сотрудников и в Новосибирске – 15).

По моей модели финансового планирования используется одновременно бюджет доходов и расходов с бюджетом движения денежных средств. Это помогает более точно управлять финансами. Мы никогда не выстраиваем стратегическую работу с финансами «в моменте», а планируем, у нас есть бюджет на год вперед.

При этом еженедельно руководители принимают решение на что тратить деньги «в моменте», рассматривая заявки на выделение средств всех подразделений. Они руководствуются позицией выделения денег на то, что принесет больше результата и соответственно увеличит доход компании в последующий период»

Минусы ведения бюджета

- Составление и контроль исполнения бюджета требуют времени. Невозможно один раз составить план и копировать его из месяца в месяц. Какой бы стабильной ни была работа фирмы, изменения все равно будут.

- Бюджет может добавить сотрудникам «бумажной» работы: отчетов, планов, пояснительных записок.

- Внедрение бюджета может вызвать недовольство у коллектива.

Этапы составления бюджета:

За формирование бюджета обычно отвечает финансовый директор. Данные могут собираться «снизу вверх»: подразделения компании составляют свои бюджеты, информация собирается по всей компании, объединяется и получается общий бюджет. В этом случае бюджет получается максимально приближенным к реальным условиям, но есть риск искажения первоначальных данных. Руководителям подразделений может быть выгодно занизить предполагаемый доход или необоснованно завысить расходы.

При подходе «сверху вниз» формируется общий бюджет для компании, который отвечает целям и стратегии ее развития, а потом «спускается» подразделениям. Минус этого подхода: большие затраты времени на составление.

Комбинированный подход: сначала подразделения формируют свои бюджеты, потом они объединяются и корректируются в зависимости от стратегии компании, а дальше опять «спускаются» вниз.

Независимо от подхода, формирование бюджета включает следующие этапы:

1. Прогноз спроса на товары или услуги компании

При прогнозировании учитывается занимаемая ниша, сезонность, продажи в прошлых периодах. Показатели нельзя взять с потолка. Если в среднем продается сто плюшевых медведей на сто тысяч рублей в месяц, не стоит планировать продажи на десять миллионов. Как бы сильно этого не хотелось.

2. Учет переменных расходов

Производство ста медведей требует определенного количества ткани, фурнитуры, набивки, упаковки. На этом этапе нужно оценить, какие запасы материалов и продукции есть у компании. Может быть, вообще не придется ничего производить – партия из ста игрушек уже лежит на складе. Или нужно купить весь материал, потому что запасы истощились.

К переменным расходам относятся также траты на доставку, хранение товара, продвижение. Компании, давно ведущие учет, например, в нашем сервисе, знают сколько денег нужно тратить на рекламу, чтобы развиваться. Этот показатель можно учитывать при составлении финансового плана.

3. Учет постоянных расходов

Сюда включается аренда швейного цеха и офиса, зарплата административного и производственного персонала, затраты на связь, коммунальные услуги, амортизация и другое. Обычно эти расходы приблизительно одинаковые в каждом периоде, поэтому они называются постоянными.

4. Назначение ответственных

За каждую статью бюджета должен кто-то отвечать. Только так это работает на благо компании.

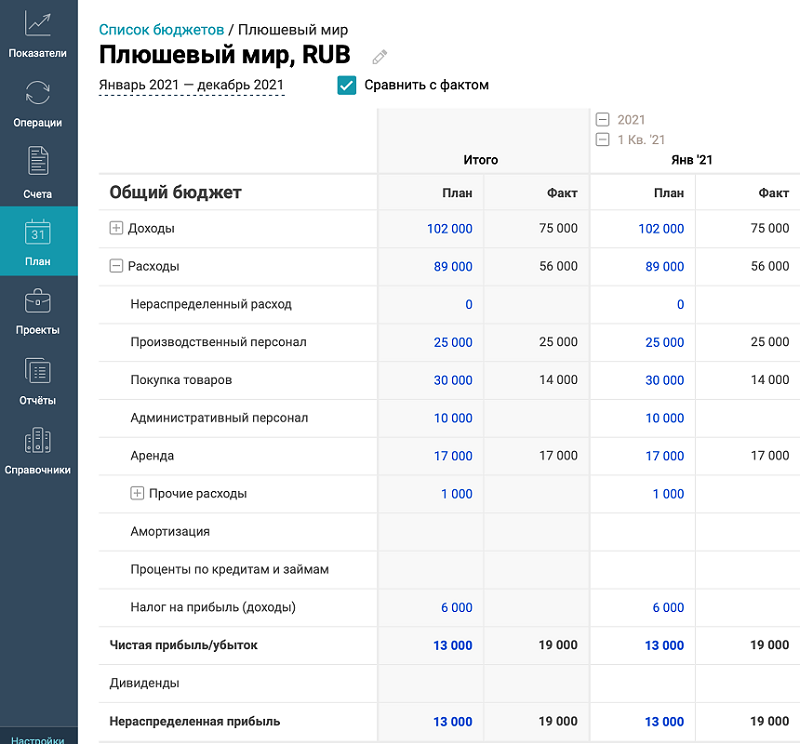

Бюджет доходов и расходов (БДР) – это прогноз прибылей и убытков на будущий период. Он помогает запланировать прибыль, оценить доходность и эффективность бизнеса. Сколько прибыли принесет производство игрушек? Как она изменится по сравнению с прошлым периодом? Как повлияет на бизнес увеличение расходов? На эти вопросы поможет ответить БДР.

Любой бизнес может сам разработать структуру бюджета, которая ему подходит, но проще и быстрее воспользоваться готовыми решениями. В сервисе ПланФакт уже есть готовая модель:

По мере внесения поступлений и платежей, можно будет увидеть, как выполняется бюджет, по каким статьям получается сэкономить, а где идет перерасход. Оперативный учет позволяет увидеть точную картину работы.

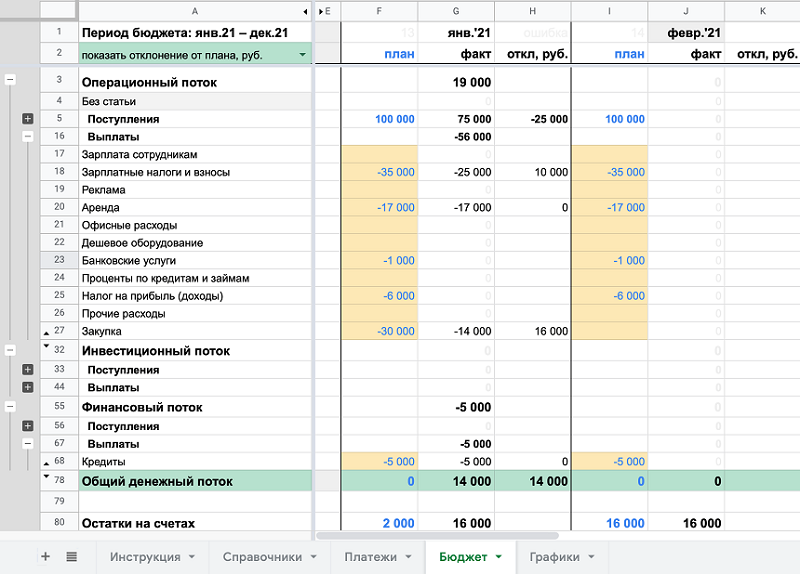

Бюджет движения денежных средств (БДДС) – прогноз притоков и оттоков денежных средств. Он показывает, насколько обеспечена компания деньгами, не грозит ли ей кассовый разрыв, нужно ли привлечь дополнительные средства.

Состоит из трех блоков:

- Операционная деятельность – все, что связано с обычной работой компании: доходы от производства и продажи товаров, оказания услуг, траты на сырье и оплату труда, налоги и так далее.

- Инвестиционная деятельность: долгосрочные вложения, например, в основные средства, и доход от продажи активов. Если компания по производству мишек решит купить новое оборудование, расходы нужно будет отнести в этот блок.

- Финансовая деятельность: к ней относятся полученные и погашенные кредиты (кроме процентов по ним), лизинг, вложения учредителей. Компания из нашего примера относит к этому потоку ежемесячные выплаты по кредиту.

Чтобы максимально упростить ведение бюджета, мы разработали шаблон БДДС в Excel. Скачивайте и пользуйтесь бесплатно.

Работать с ним просто:

- Во вкладке «Платежи» достаточно внести остатки по счетам и плановые показатели по статьям доходов и расходов.

- Можно адаптировать бюджет для любого бизнеса. Для этого в «Справочнике» есть возможность добавить новые статьи доходов и расходов. В нашем примере это статья «Закупка», где отражены расходы на сырье.

Все готово, можно работать. Все операции (поступления и расходы) фиксируются в «Платежах». В разделе «Бюджет» будет видно выполнение плана по статьям, а на вкладке «Графики» – финансовый поток, остатки на счетах и прогноз кассового разрыва.

Это удобный инструмент для контроля финансов, с ним плановые показатели всегда под рукой. Вносить платежи может любой уполномоченный сотрудник, ему нужно лишь предоставить права. Руководитель может оценить ситуацию в целом и оперативно корректировать работу компании.

Бюджетный цикл

Он состоит из трех фаз: планирования, контроля и анализа.

Самая важная часть ведения бюджета – планирование, ошибка здесь может дорого обойтись. Но остановиться на планировании нельзя: без выполнения следующих шагов бюджет останется просто проектом.

На этапе контроля все расходы и доходы, возникающие в результате работы компании, аккуратно фиксируются. Бюджетный период обычно разбивают на более короткие отрезки, например, квартал или месяц, чтобы было более четкое понимание показателей, к которым нужно стремиться. Это поможет скорректировать работу, если возникнет какая-то проблема.

После выполнения бюджета наступает стадия анализа. Рассматривается прошедший период, сравниваются плановые и фактические показатели, выясняется, удалось ли достигнуть поставленных целей, что помогло, что помешало, какие факторы нужно учесть в следующем бюджете.

Потом опять начинается стадия планирования: на основе полученных данных формируется бюджет на следующий период.

Каким бы сложным не казалось ведение бюджета, достаточно просто начать. Планирование доходов и расходов дает предпринимателю очень много – это анализ работы компании и возможность объективно оценить свою деятельность. Два числа на листочке с планом по выручке и затратам – уже бюджет, если он основан на анализе и принят к исполнению. Со временем из него может вырасти идеально отлаженная система, подходящая для конкретной фирмы.

Нередко, даже если в компании существует финансовая система, она не работает. Чаще всего это происходит из-за непонимания руководства, зачем она вообще нужна и какие задачи должна решать. В результате в компанию попадают некомпетентные финансисты, которым руководитель к тому же не может поставить правильную задачу. Есть и другие ошибки, которые приводят к финансовым проблемам.

Неправильное обращение с деньгами

Предприниматель считает, что деньги компании — его собственность. Особенно такое заблуждение распространено в малом бизнесе. Это неверный подход, потому что компания существует по законам рынка, и нельзя просто так забрать из нее какую-то сумму без потерь бизнес-процессов. В некоторых случаях деньги, которые есть на счете предприятия, еще даже не принадлежат ему, если это предоплата за какой-то проект. Пока работа не будет выполнена и закрыта актами, эта сумма — деньги контрагента, которые хранятся у вас на счете.

Еще один нюанс — непонимание, какую часть денег бизнеса нужно пустить в оборот, какую отложить, чтобы перекрыть возможный кассовый разрыв, а какую можно взять на личные нужды без ущерба для компании. Чтобы эти вопросы не появлялись, надо правильно подсчитывать прибыль, планировать будущие расходы и развитие, а также получать дивиденды только после полного обеспечения бизнес-процессов.

Неправильный подсчет прибыли

Если компания считает прибыль по деньгам в кассе или вычитает из доходов расходы и считает полученную сумму прибылью, она поступает неверно. Разница между доходами и расходами — это бухгалтерская прибыль. Чтобы получить финансовую прибыль, надо из бухгалтерской вычесть дополнительные расходы: некомпенсированные собственные издержки, которые не учитываются в себестоимости, упущенную выгоду, предпринимательские риски. Еще необходимо учесть рентабельность инвестиций и возможное списание части прибыли из-за экономического обесценения.

Проблема неправильного подсчета заключается в том, что предприниматель на его основе делает вывод об эффективности работы компании и строит планы развития. В результате бизнесмен может получить неработающий план и неоправданно оптимистическое представление о положении дел в компании.

Неправильная постановка цели и отсутствие плана

Некоторые руководители вообще не планируют развитие компании или ставят цели неправильно. Если у предпринимателя нет четкого понимания, какие действия и в какой последовательности надо совершить в ближайшие год-другой, через три года, через пять лет, сколько денег на это потребуется и как их можно получить, бизнес развиваться не будет. Но и цель, сформулированная без конкретных цифр и сроков, по принципу «чем больше заработок, тем лучше», не сможет никуда привести компанию.

Планирование и продумывание механизмов исполнения плана — это одна из основ управления компанией. Чтобы план максимально реализовался, хотя бы на 80-90 %, нужно грамотно его составить, написать финансовую модель с разными сценариями, просчитать бюджет, установить сроки и ответственных за исполнение мероприятий лиц и постоянно контролировать его реализацию.

Неверное представление о прямой связи продаж и прибыли

На первый взгляд связь между ними самая простая: чем больше продаж, тем больше доход. Но предприниматели зачастую упускают из вида, что вместе с продажами растут накладные расходы. Приходится нанимать новых сотрудников, больше тратить на закупку сырья и товаров, на логистику и организацию хранения.

В итоге вместо прибыли можно получить убыток, если бизнесмен не просчитает заранее, как увеличится выручка, какие дополнительные расходы при этом возникнут, как это отразится на обороте компании и хватит ли у нее на это денег. Есть вероятность, что рост продаж приведет к такому увеличению расходов, что компания станет убыточной.

Стартовать бизнес легко, а вот сохранить его, масштабировать и превратить в зрелую компанию удаётся не каждому.

И в этом важную роль играют знания о финансах бизнеса — разберём базовые понятия, которые помогут собственникам управлять ими правильно.

Некоторые предприниматели ведут бизнес в стиле «то густо, то пусто». Сначала на счетах много денег и компания чувствует себя уверенно: спокойно выплачивает зарплаты и дивиденды, модернизирует бизнес. А потом деньги резко заканчиваются и приходится их искать, чтобы оплатить хотя бы самое необходимое.

Обычно так происходит, когда предприниматели путают два понятия: деньги и выручка.

Деньги, которые поступили на расчетный счёт, становятся выручкой тогда, когда компания выполнила свои обязательства по ним.

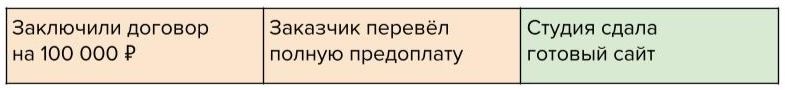

Возьмём для примера дизайн-студию и заказчика, которому надо сделать сайт. Давайте определим, когда студия будет признавать выручку:

Выручку студия признает, когда полностью выполнит обязательства — сдаст сайт. Да, деньги в компанию поступили раньше, но можно считать, что заказчик просто разрешил подержать свои деньги на счетах компании.

Можно вести бизнес «по факту» — как получится, так и получится. Но тогда придётся сталкиваться с неприятными сюрпризами: неоправдавшимися ожиданиями, кассовыми разрывами, стагнацией бизнеса без чётких задач.

Гораздо лучше работать, когда нужный результат организован при помощи финансового планирования.

Для этого нужно составить финансовую модель, определить сценарии развития компании, потом забюджетировать это и контролировать, чтобы бюджет исполнялся.

Для тех, кто ещё не планировал финансы, для начала лучше потренироваться на более простых, но эффективных инструментах: платёжном календаре и план-факте по прибыли.

Это таблица с планируемыми поступлениями и выбытиями денег, которая в первую очередь нужна для того, чтобы не допускать кассовые разрывы. Составляем календарь на месяц или на неделю, проверяем, хватает ли денег — и если нет, то есть время, чтобы исправить ситуацию.

Подробнее о том, почему возникает кассовый разрыв и как бизнесу его избежать при помощи платёжного календаря, рассказали в этой статье.

Представляет собой мини-процесс по организации результата. Лучше всего начинать с планирования прибыли на месяц вперёд: сколько в компанию придёт выручки, какие расходы она понесет — а в конце месяца сравниваем план с фактом.

Первые несколько раз точность, скорее всего, будет низкой. Но со временем придёт понимание закономерностей, связи между действиями и результатом — и можно будет довести точность до 80% и выше.

Если в планах — построить успешную компанию, то следует понимать, что чистая прибыль принадлежит бизнесу и платить собственнику — это только одна из её функций.

Другие важные функции чистой прибыли — развитие компании и формирование резервного фонда. Если предприниматель забирает себе всю прибыль, бизнес будет стагнировать и жить в постоянном риске.

- Получите необходимые знания для ведения собственного дела от выстраивания бизнес-процессов до управления капиталом

- За 1,5 месяца сможете выстроить чёткую финансовую стратегию бизнеса

Обычно в бизнесе происходит так: у всех сотрудников есть зарплаты, которые выплачиваются два раза в месяц, предприниматель же распоряжается деньгами, как ему угодно.

Из-за этого бизнесмены рискуют впасть в одну из крайностей:

- брать себе слишком много. Особенно этим страдают собственники бизнесов, которым платят авансы или дают отсрочки. Денег в кассе много — почему бы не купить себе машину ¯_(ツ)_/¯

- бояться взять себе лишнюю копейку. Предприниматели берут себе самый минимум из страха навредить компании. В итоге живут хуже, чем могли бы, и недополучают мотивацию заниматься бизнесом.

Чтобы собственнику платить себе правильно, нужно осознать свои роли — и платить за каждую из них. В малом бизнесе ролей обычно две: собственник и генеральный директор.

Собственник получает дивиденды — это определённый процент от чистой прибыли, который рассчитывается в зависимости от того, сколько денег нужно вкладывать в развитие компании. Когда компания получает чистую прибыль, предприниматель берёт свой процент. Если не получает — значит, в этом месяце без дивидендов ?

Генеральный директор получает зарплату — ровно так же, как все остальные сотрудники. Бизнесмен назначает себе зарплату, которая соответствует рынку и которую может себе позволить компания, и ежемесячно выплачивает.

С таким подходом предприниматель берёт деньги не как придётся, а по чёткой системе.

Раскроем этот пункт через реальный пример из практики компании «Нескучные финансы».

Предприниматель занимался строительством бань: в роли бригадира управлял небольшой командой, которая выполняла 3‒5 заказов в месяц. У бизнесмена получалось выводить на себя по 300 000 ₽ ежемесячно.

Наш герой хорошо делал свою работу, по сарафану стало приходить много заказов — больше, чем бригада могла взять. И предприниматель решил делать бизнес: нанял администратора, сформировал несколько бригад, запустил сайт — и взял побольше заказов.

Выручка действительно полетела вверх. Вот только на себя он стал выводить не 300 000, а ничего.

Произошло это потому, что рост продаж практически всегда связан с дополнительными расходами: нужно больше зарплат и бонусов, кому-то надо склады дополнительные открывать и другое. А ещё бывает, что приходится снижать цены — раньше на малых объёмах можно было выбирать самые дорогие заказы, а теперь уже так не получится. В итоге одно накладывается на другое — прибыли нет.

Наш герой временно откатился назад, вернувшись на «самозанятость» и честно заработанные 300 000 ₽ в месяц. А потом уже с чувством, толком и расстановкой организовал нормальный бизнес, в котором продумал и этот момент.

Деньги и выручка — это разные вещи. Деньги становятся выручкой, когда полностью выполнены обязательства по сделке.

Нужно планировать финансы. Базовый набор — это план-факт по прибыли и платёжный календарь. Уровень посложнее — финансовая модель и бюджет на год.

Собственнику не стоит думать, что чистая прибыль полностью принадлежит только ему. Она также должна идти на резервы и развитие компании.

Бизнесмену нужно платить себе в соответствии с ролями: зарплату генерального директора и дивиденды собственника.

Не стоит гнаться за ростом продаж ⟶ может снизиться прибыль.

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

Для наглядности покажем теорию на примере Максима. Он — ИП на УСН «Доходы». Месяц назад взял кредит, арендовал отдел в торговом центре и открыл цветочный магазин. Работников нет, всё делает сам.

Погасите расходы за текущий месяц и отложите запас на следующий

Даже если вы знаете, что у вас есть выручка, не стоит сразу забирать её себе или полностью пускать на продвижение. Сначала нужно убедиться, что бизнесу хватит денег на оплату расходов в этом месяце и работу в следующем.

Суммируйте все основные затраты на бизнес:

- на аренду помещения;

- коммунальные услуги;

- зарплату сотрудникам;

- материалы;

- кредиты;

- налоги.

Теперь вы видите, сколько денег нужно, чтобы покрыть расходы на текущий месяц. В идеале эту сумму нужно сразу отложить и на следующий.

Выручка цветочного магазина за первый месяц составила 410 000 ₽. Максим подсчитал, что за это время на бизнес ушло 276 000 ₽: 80 000 ₽ на аренду, 7 000 ₽ на коммунальные услуги, 150 000 ₽ на покупку цветов и расходных материалов, 30 000 ₽ на оплату кредита и 9 000 ₽ на налоги. Эти расходы удалось покрыть за счёт кредита, но 276 000 ₽ Максим заранее отложил на второй месяц работы.

Подсчитайте, какую прибыль принёс бизнес за месяц

Если вы знаете сумму всех расходов, то сможете подсчитать прибыль бизнеса. Для этого нужно вычесть из выручки все траты. Оставшуюся сумму можно распределять без страха застопорить рабочий процесс из-за нехватки средств.

После того как Максим отложил деньги на следующий месяц, у него осталось 410 000 ₽ − 276 000 ₽ = 134 000 ₽. Эта сумма — прибыль цветочного магазина за первый месяц.

Разделите прибыль между вкладом в бизнес, запасом на чёрный день и своими доходами

Примерная схема распределения прибыли выглядит так:

40 % — в развитие бизнеса. Например, на рекламу, запуск новых продуктов, курсы повышения квалификации.

Если не вкладываться в развитие бизнеса, со временем он может рухнуть. Покупатели перейдут к конкурентам, которые регулярно совершенствуют навыки и обновляют ассортимент.

20 % — в резервный фонд. Это запас на случай форс-мажора. Например, если сломается оборудование или подведёт поставщик, резервный фонд поможет избежать кассового разрыва и не влезть в долги.

Эту часть прибыли лучше хранить на отдельном счёте или откладывать на депозит. Но важно, чтобы вы в любой момент могли снять деньги.

40 % — в дивиденды. Это ваш собственный доход. Если не планировать выплаты себе, вся прибыль может незаметно уйти в дело, а вы останетесь ни с чем.

У каждого бизнеса свои цели и потребности, поэтому проценты выше — ориентировочные. Если вы только запускаетесь, большая часть прибыли может уходить на развитие и продвижение. Если у бизнеса уже есть подушка безопасности, половину вложений в резервный фонд можно перекинуть в собственные дивиденды.

Максим хочет, чтобы о нём узнало как можно больше потенциальных клиентов, поэтому половину первой прибыли — 67 000 ₽ — потратил на продвижение. Запустил таргетированную рекламу, чтобы раскрутить профиль магазина во ВКонтакте, а также подключил Рекламную подписку от Яндекс Бизнеса, чтобы привлекать клиентов с площадок Яндекса и Google. 26 800 ₽ (20 % прибыли) Максим отложил на чёрный день и остаток 40 200 ₽ забрал себе в кошелёк.

Было полезно? Хотите что-то добавить или спросить?

Присоединяйтесь к обсуждению во ВКонтакте или Телеграме.

Зачем предпринимателю два финансовых плана и какой из них составить в первую очередь.

Очень часто владельцы бизнеса не разделяют личные финансы и финансы своего бизнеса и в результате вытаскивают из бизнеса деньги на личное, а иногда и наоборот — жертвуют личным ради целей бизнеса. В идеале же нужно иметь два плана: личный финансовый план для себя, а бизнес-план для бизнеса. Так у вас будет два монитора для отслеживания успешности финансов с разных точек зрения.

Какой план составить первым? Я бы советовала личный финансовый план, так как именно он будет определять параметры для бизнес-плана (какую прибыль, как скоро и как часто нужно будет выводить из бизнеса под обозначенные цели финплана, какой риск допустим по бизнесу, в какие еще активы помимо бизнеса стоит инвестировать капитал и т.д.). Как составить личный финансовый план и с его помощью определить параметры для бизнес-плана?

Личный финансовый план – это своеобразный бизнес-план семьи или одного человека, инструмент, увязывающий существующие потребности (финансовые цели) человека и/или его семьи с имеющимися у него финансовыми возможностями, в том числе с помощью подбора наиболее подходящих ему финансовых продуктов российского и зарубежного рынков, включая бизнес.

Стандартов составления личного финансового плана как таковых не существует, но в идеале полноценный комплексный личный финансовый план должен включать в себя следующие основные этапы:

- Анализ финансовых целей: Нужно определить, чего хотелось бы достичь в течение всей жизни, причем максимально конкретно: сроки, стоимость, валюта, приоритет. Например, построить дом, купить недвижимость у моря, оплатить образование детей, обеспечить себе пассивный доход к пенсии или раньше. Цели могут быть любые, но крайне важно их оцифровать по сроку, стоимости, валюте и приоритету. Здесь может быть и цель — создать собственный бизнес. Тогда нужно рассчитать сумму капитальных вложений, сроки инвестиций по годам, чтобы знать, к какому периоду какая сумма потребуется, и найти источник ее финансирования в рамках финплана.

- Анализ всех источников доходов и расходов. На этом этапе определяется разница между доходами и расходам, которую вы сможете направлять на финансовые цели, описанные выше. И задача этого этапа — проанализировать доходы из всех имеющихся источников (в том числе от бизнеса), расходы на все, в том числе на бизнес, чтобы определить дельту, направляемую на личные цели. По итогам этого этапа вы сможете понять, какой должна быть эта дельта, чтобы достичь ваших целей, и возьмете ее в качестве параметра уже для бизнес-плана (причем для нее необходимо считать все расходы на бизнес, даже если они фактически осуществляются от имени физлица, а не ООО).

- Анализ активов и пассивов: На этом этапе анализируется все имущество, накопления, инвестиционный портфель человека, а также все его кредиты и иные задолженности. Так, активы оцениваются с точки зрения ликвидности, соотношения доходности/риска и доходности по сравнению с инфляцией, диверсификации по валюте и по стране. И бизнес-один из активов. Если для покупки и иного финансирования того или иного актива брался кредит, расходы на кредит будут учитываться при расчете доходности этого актива. Все кредиты на бизнес и связанные с бизнесом, даже если это потребкредиты, взятые на физлица, должны учитываться при оценке доходности бизнеса. Если доходность бизнеса ниже инфляции и ниже иных инвестиционных инструментов с меньшим или сопоставимым риском, но требующих меньшего вовлечения, стоит ответить на вопрос, нужен ли вам такой бизнес. Если да – тогда нужно детально разобраться в нем, чтобы повысить рентабельность. Если бизнес составляет 100% всех активов или близко к этому – есть риски, что при ухудшении ситуации в бизнесе весь личный финансовый план пойдет под откос. При анализе пассивов смотрим на стоимость привлеченных средств, на процент выплат по займам и кредитам от ежемесячного дохода, на валюту кредитов и займов, плавающую или фиксированную процентную ставку. Оцениваем риски перекредитованности (на кредиты уходит более 30-40% ежемесячного дохода), чрезмерно высокой стоимости заимствования, риска возрастания выплат по кредитам (из-за роста ставки, валюты и т.д.). Таким образом, при отдельном анализе пассивов мы оцениваем все кредиты и займы семьи, неважно, оформлены они на членов семьи или бизнес, для оценки общей кредитной нагрузки на человека и его семью по отношению к совокупным доходам (от бизнеса и не только) и стоимости всех активов.

- Стресс-тесты и анализ рисков: На этом этапе анализируется устойчивость финансового положения человека к различным рискам (порча или утрата имущества, потеря трудоспособности, потеря дохода или его резкое сокращение, риск развода, взыскания, риск долгожительства и др.). Как будет вести себя человек, если реализуются один или сразу все риски? Не побежит ли сразу распродавать все или часть активов, чтобы закрыть бреши на непредвиденные расходы? Есть ли риск потерять часть или все имеющиеся активы? Нельзя допустить, чтобы любое событие привело к непредвиденному и крупному изъятию из бизнеса: нужно обязательно оформить защиту от таких рисков. Также необходимо защитить бизнес на случай развода и взыскания.

- Составление комплекса инструментов для реализации финансовых целей: На этом этапе составляется прогноз денежного потока до конца жизни человека с учетом финансовых целей, анализируется возможность их достижения, разрабатывается оптимальное финансовое решение для достижения каждой цели. И если по итогам финплана цели недостижимы – одним из решений может стать изменение параметров бизнеса: повышение его рентабельности, в том числе за счет поиска способов снижения расходов (оптимизация кредитов, поиск более энергоемкого и производительного оборудования, пересмотр поставщиков и т.д.), снижение суммы первоначальных вложений или их рассрочка.

Ну а второй этап – это уже составление детального бизнес-плана непосредственно под бизнес, где других активов уже не будет. В этом плане будут не ваши финансовые цели в качестве достижения, а иные целевые параметры, которые будут следовать как раз из личного финплана: планы по определенному денежному потоку в месяц, по кредитной нагрузке, по общей рентабельности и риску, по защите на случай развода и взыскания. Вам необходимо будет составить бизнес-план с тем же шагом, что и личный финплан (например, первые года три помесячно, а потом по годам), чтобы планы были сопоставимы и их было легко мониторить.

После составления личного финансового и бизнес-плана, человек приступает к его реализации. Однако ничто не вечно под луной – ситуация семьи меняется, меняется и ситуация в мире, а вместе с ней требует корректировки и личный финансовый, и бизнес-план. Соответственно, каждый должен пересматриваться на регулярной основе, но никак не реже одного раза в год, но желательно чаще, хотя бы поквартально. Общее правило таково: чем чаще происходят изменения, тем чаще пересматривается план, поэтому в периоды кризисов корректировка может проводиться и раз в месяц-два.

Алексей Захаров

эксперт по корпоративным финансам

Профиль автора

Вести бизнес в кризис — авантюра с высокими рисками.

У предпринимателей возникают вопросы, как рационально использовать ресурсы, чтобы сохранить свое дело и снизить затраты. На некоторые из этих вопросов ответил финансист Алексей Захаров. Мы собрали советы Алексея о том, как управлять бизнесом, чтобы пережить турбулентность рынка и свести потери к минимуму.

Как начинающему предпринимателю правильно планировать бюджет?

У меня совсем небольшой бизнес без сотрудников, маленькое производство — работаю одна. Раньше я особо не вела бюджет: экономика сходилась, это было не нужно. Но сейчас материалы подорожали, и точно надо начинать считать.

С чего стоит начать планировать бюджет? Как понять, каким должен быть уровень затрат, чтобы при этом не просело качество изделия? А если я вышла из бюджета, как понять, что именно на это повлияло?

Как показывает моя практика, чем раньше в бизнесе начинают считать бюджет, тем эффективнее можно принимать решения — цифры не обманешь.

Чтобы решить эту задачу, я бы рекомендовал разбить ее на три этапа.

Прежде всего, посчитать бизнес-модель. Это картина вашего бизнеса: тип клиентов, каналы доходов, средний чек, статьи переменных и постоянных расходов, размер инвестиций и так далее. Считать бизнес-модель стоит при любых экономических изменениях или сложных ситуациях.

Вам нужно перенести стратегию, как ваше дело должно развиваться, в цифры. На этом этапе достаточно учитывать укрупненные расчеты, чтобы понимать общую картину. То есть не нужно считать канцелярию до стоимости каждой ручки, а достаточно в целом прикинуть расходы по такой статье.

После таких расчетов вы увидите общий финансовый результат компании и уже на этом этапе сможете посчитать точку безубыточности — хотя бы как ориентир.

После того как вы увидели стратегию развития в цифрах, можно приступать к подробному расписыванию шагов и более точному подсчету, то есть бюджету.

Начинать лучше с бюджета продаж: их количества, среднего чека, направлений сбыта и других показателей. Далее считаем переменные затраты или себестоимость — то, что напрямую зависит от объема продаваемого товара. После этого добавляем к ним постоянные или условно-постоянные расходы — это аренда помещений, зарплата административного персонала, содержание офиса и другое. То есть те расходы, которые напрямую не связаны с продажами.

Расходы тоже лучше группировать по укрупненным блокам. В дальнейшем это поможет легче управлять ими и анализировать данные. Результатом этого этапа должен быть подробный бюджет компании со всеми доходами, расходами и планом на следующие месяцы.

После того как бизнес-модель сложится, вы сможете менять параметры, например повышать средний чек или добавлять какие-то расходы, и смотреть, как меняется плановый результат. Все это ответит на вопросы о балансе затрат и уровня качества изделия или превышения бюджета.

Стоит ли дробить бизнес, чтобы снизить налоговую нагрузку?

Слышала, что можно сократить налоговую нагрузку, если раздробить бизнес. Когда такой способ оптимизации может быть оправданным? Был ли у ваших клиентов такой опыт оптимизации расходов на налоги? И что тут особенно важно учесть? Речь идет о законных схемах, в первую очередь.

Чаще всего речь идет про использование специальных налоговых режимов, которые помогают снизить налоговую нагрузку на бизнес.

Учитывайте, что ФНС уже давно усилила контроль за подобными схемами. Проверяют как правильность оформления документов, так и благонадежность контрагентов, с кем заключили договоры. И даже если вам кажется, что вы делаете все по закону, вам все равно могут задать много вопросов, а иногда и потребовать доказательства, насколько правомерно дробление бизнеса в вашем случае.

Это происходит, потому что есть много негативных кейсов, когда организация создает несколько юрлиц, чтобы распределить налоговую нагрузку группы компаний, а на самом деле управляет всем из одного холдингового центра.

В любом случае, если бизнес все-таки решился на такой шаг, создавать новое юрлицо нужно, опираясь на экономические обоснования. Например, если вы хотите снизить риски бизнеса, повысить эффективность управления и так далее.

Нужны четкие деловые цели, то есть компания должна быть реальной и суметь подтвердить, что ее новые единицы самостоятельны. Скажем, фирма обладает своим, а не общим для группы компаний персоналом, своими основными средствами, офисы расположены на разных территориях и так далее.

Любую взаимозависимость в ФНС могут трактовать негативно, и из-за этого могут быть налоговые претензии.

Как снизить траты, если показатели ухудшаются, и не увольнять сотрудников?

Мы развиваем продукт в сфере торговли. Когда начались эти «качели», мы несколько недель хотели сохранить все в первоначальном виде, потому что раньше отдел поддержки приносил пользу, но по факту сейчас он работает в минус. Сняли показатели отдела, и оказалось, что несколько человек не выполняют план — и уже давно. Нужно что-то делать, так как лишних денег у нас нет.

Как бороться с тратами? Сократить часть сотрудников или урезать зарплаты всем? Хочется быть человечными, может, есть какие-то мягкие альтернативы? Как вообще сейчас управлять ФОТ? Ну и было бы здорово знать, где находится точка, когда действительно пора сокращать людей, снижать зарплаты или вообще закрывать отдел и бизнес.

Как финансист я бы рекомендовал как можно чаще считать разные показатели бизнеса.

Как правило, в управленческой отчетности есть:

- выручка по сегментам бизнеса;

- доли разных статей по отношению к выручке;

- аналитика выполнения плана продаж по сотрудникам и отделам.

Это самые частые пункты, могут быть и другие. Управленческая отчетность поможет собственнику увидеть картину бизнеса, особенно в кризисные времена.

То, что часть сотрудников давно не выполняет план, говорит о слабой или неработающей системе контроля показателей бизнеса и о том, как работа отдела оценивается. Это первое, на что вам стоит обратить внимание. Понимаю, что бизнес и так требует много сил, но, когда речь идет про реальные потери, стоит уделить этому время и как можно скорее перестроить работу.

Прежде всего я бы выполнил внутренний анализ: пересмотрел бы систему мотивации и, может быть, задачи и функции работников, провел бы внутреннее расследование, почему есть потери. Возможно, планы не выполняются, потому что сотрудники не на своем месте или не понимают задач, — стоит поговорить с ними и все выяснить.

Варианты решения могут быть разные, например усилить «отличников» — тех, кто выполняет план, или перегруппировать «двоечников» — кто давно не выполняет план. Условно: перевести последних в помощники к тем, что хорошо справляется, или на другие участки либо вообще изменить структуру работы.

Например, можно сформировать новые группы во главе с «отличниками», дать им повышенные планы продаж и раз в неделю контролировать исполнение. Для контроля запрашивать подробные отчеты, в которых будут результаты общения с разными типами клиентов. А также стоит отслеживать эффективность рабочих инструментов: обзвонов, писем и других. Эти шаги иногда могут совсем избавить от сокращений персонала.

Еще я бы посмотрел структуру расходов компании: насколько она оптимальна, какова динамика между отчетными периодами и каково соотношение выручки, расходов и прочих показателей.

Очень хорошая практика — в любых кризисных ситуациях, не только в бизнесе — задавать себе неудобные вопросы:

Какие решения могли повлиять на то, что доходы снизились?

Оптимальна ли действующая система управления расходами бизнеса?

Есть ли в компании расходы, которые происходят без согласования руководства? Какого они размера, существуют ли лимиты? Прозрачна ли для меня система, по которой расходуются деньги, доступна ли она онлайн?

Какие инструменты я использую для анализа и контроля показателей бизнеса и как часто?

Что я могу сделать прямо сейчас для исправления ситуации?

И конечно, если обнаружили проблему, надо сразу ее решать. Все это — не волшебная палочка, но в комплексе поможет снизить расходы.

Как владельцу бизнеса отделить зарплату от дивидендов?

Я владелец бизнеса. Принимаю активное участие в работе, а деньги забираю из прибыли — по сути, работаю бесплатно. Перед кризисом думал о том, чтобы назначить себе должность и зарплату, которая пойдет в категорию так называемых постоянных расходов. При этом, конечно, понимаю, что это увеличит себестоимость.

Как считаете, стоит ли сейчас воплощать такой план в жизнь или лучше с этим повременить? Какие есть нюансы вывода денег на себя в кризисное время?

Если я правильно понял, вы управленец и собственник одновременно. Это частая боль предпринимателей — как лучше оформить свою деятельность в таком случае.

В целом идея правильная, лучше в управленческой отчетности отделить зарплату собственника от дивидендов. Тут все просто: управленец и его оплата — это часть операционных расходов компании, их лучше считать «внутри» бизнеса. Например, в какой-то момент развития вы решите нанять управляющего и просто поменяетесь с ним местами, а расходы на него уже будут вписаны в бюджет.

Другое дело, как вы определите размер вашей зарплаты. Это, конечно, нужно считать. Важно учесть не только свои желания, но и то, какой размер оплаты бизнес сможет потянуть на постоянной основе.

Например, если сейчас вы стабильно выводите одну и ту же сумму, ее же можно и взять за основу. Но если прибыль бизнеса нестабильна, включать в расчеты лучше то количество денег, которое компания точно сможет оплачивать без ущерба для своей платежеспособности.

Что касается времени для изменений, я бы не стал с этим тянуть, так как сейчас картина расходов бизнеса искажена и ее лучше исправить.

Нюанс с дивидендами только один: лучше всегда, а в кризис особенно, платить их без ущерба для компании — убедиться, что финансовые показатели бизнеса это позволяют. Иногда собственники это игнорируют.

Как понять, кого из сотрудников стоит оставить в штате, а кого перевести на аутсорс?

У меня курьерская компания. За прошлые годы мы хорошо выросли, и я взял в штат много сотрудников: бухгалтера, администратора, сисадмина и других людей. Но сейчас все больше думаю о том, что мне не всегда выгодно нанимать людей в штат.

Нужен совет с точки зрения финансовой оптимизации: как понять, кого оставить в штате, а кого перевести на аутсорс? И стоит ли игра свеч? Говорят, люди на фрилансе стоят дешевле, но работают настолько хуже, что уж лучше держать свою постоянную команду.

И как быть с индексацией зарплат? Она у нас всегда была в марте, но сейчас все сбилось, и я не понимаю, что с этим делать.

Ваш вопрос гораздо шире, чем просто прием сотрудников, так как касается стратегии работы компании и управления расходами всего бизнеса.

С точки зрения финансов я бы разбил все расходы бизнеса на две части:

- Переменные — относятся непосредственно к продаже товаров или услуг, например закупка материалов, зарплата производственного персонала.

- Постоянные или условно-постоянные — не относятся к продажам напрямую, например аренда помещения и зарплата офисного персонала.

Дальше каждый отдельный блок стоит внимательно рассмотреть. Удобно это делать в бизнес-модели — например, занести максимум параметров в «Эксель», менять вводные и смотреть на изменение результатов.

Логика приблизительно такая: если вы берете курьера, он напрямую влияет на объем развозимых заказов, то есть от его скорости и качества работы зависит, как быстро заказ попадет к клиенту.

Но если объем упадет или вообще исчезнет, для компании работник в штате будет грузом. Брать курьера в штат и на оклад можно только при уверенности в загрузке, хотя бы минимальной. Либо, как вариант, брать такого сотрудника без оклада, а только на процент, тогда и результат не будет утяжелять бизнес.

Другая история с офисным персоналом. Зарплата этих людей относится к категории постоянных или условно-постоянных расходов. Вот тут надо считать аккуратнее, так как любая ошибка может стоить лишних затрат, а в кризисные периоды — неподъемных. Не важно, какие трудности у бизнеса, зарплату людям в штате платить нужно всегда, а еще есть налоги и взносы. Тут также пригодится бизнес-модель. Возможно, вы поймете, что бухгалтер или сисадмин стоят дешевле на аутсорсе.

Не забывайте, что сейчас есть системы налогообложения для разных ситуаций, когда сотрудники на аутсорсе или в штате. Это тоже может помочь сэкономить — конечно, в рамках законодательства.

Кстати, разбив все расходы компании, как я описал выше, и сопоставив их с доходами, вы найдете точку безубыточности — а это уже серьезная граница, после которой и начинается развитие бизнеса.

Чтобы управлять расходами, вам нужно:

- составить полный список расходов компании за выбранный период;

- сгруппировать траты в более крупные статьи;

- крупные статьи разделить на переменные и постоянные;

- проанализировать расходы и на основе анализа принять решения по оптимизации.

Что касается аутсорса, мой многолетний опыт работы с удаленными сотрудниками, например бухгалтерами, сисадминами и менеджерами, показывает, что сложность только одна: правильно выстроить бизнес-процессы и точки контроля. То есть наладить коммуникацию, построить систему отчетов и принципы обмена информацией. Тогда формат работы не будет иметь значения.

Ваш второй вопрос — это, по сути, продолжение первого. Как только вы посчитаете картину всех расходов компании и общую результативность бизнеса, ответы найдутся.

Как правильно повышать цены и оптимизировать расходы, когда у тебя небольшой бизнес?

Я владею частным мебельным производством, делаем лофт-мебель на заказ. В последнее время все расходники и материалы растут в цене, иногда не хватает денег с предоплат клиентов на зарплаты и покупку материалов. Уровень предоплаты — 30%, стоимость изделий и зарплаты сотрудников пока не трогал, опасаюсь, что что-то пойдет не так и останусь без сотрудников или клиентов.

Как вы думаете, стоит ли для оптимизации поднять размер предоплаты? Как на такие меры реагируют клиенты в долгосрочной перспективе?

Хотел бы поднять стоимость изделий соразмерно росту цен на материалы, но думаю, что в текущей ситуации это отпугнет клиентов. Следует делать это постепенно или вообще нет никакой разницы?

Ваше опасение абсолютно справедливо, сейчас многие находятся в такой же ситуации. Однозначного ответа тут нет, скорее, есть варианты.

Если в текущей рыночной ситуации большинство поставщиков вынуждены повышать цены, вам рано или поздно придется делать то же самое. Тут, на мой взгляд, есть несколько приемов.

Как финансист скажу, что все изменения нужно глубоко считать. Я бы посмотрел минимум два-три сценария: оптимистичный, реалистичный, пессимистичный. В оптимистичном сценарии можно заложить и возможность снижения предоплат, а в пессимистичном следует продумать свои действия, если работы не будет.

Так вы сможете увидеть свои возможности: при каких ценах бизнес в плюсе, при каких — в точке безубыточности, а при каких — в минусе. Такие расчеты удобно быстро сделать в «Экселе» и при любом изменении так же быстро пересчитывать.

Я бы составил новые шаблоны и инструкции по работе с клиентами, подготовил сообщение об изменениях и, наверное, подумал о каком-то новом принципе взаимодействия с ними. Например, составил бы универсальное письмо для текущих клиентов, в котором обрисовал ситуацию и объяснил, почему цены повышаются.

Можно дать какое-то время на переход, в течение которого клиенты смогут купить по старым ценам. Кстати, для бизнеса это может стать временным скачком продаж. А если у компании есть сайт, можно повесить объявление о скором повышении цен с кратким пояснением причин.

Еще не будет лишним пересчитать статьи расходов бизнеса с учетом изменений в закупках, скорректировать источники поступлений денег, может быть, проверить актуальность поставщиков и условия работы с ними.

Как делить общие расходы бизнеса, когда есть несколько направлений?

Илья

в поисках решения

Есть несколько направлений бизнеса: производство, B2B-продажи, логистика, арендный бизнес — и один общий офис для всех направлений. Почти все направления курируются из офиса и не имеют отдельных директоров.

У нас постоянно появляются вопросы по способу деления затрат общего офиса на эти направления. Нанимать каждому бизнесу своего эйчара глупо, если справляется один централизованный. Как посоветуете делить расходы центрального офиса при учете финансовых показателей бизнесов?

В управленческом учете общие расходы на разные направления бизнеса обычно называют накладными или распределенными. Самый важный вопрос, на который нужно ответить, — что будет базой распределения таких расходов между подразделениями.

База распределения — это некая величина, относительно которой разносятся все расходы общих подразделений на бизнесы. Для базы лучше использовать что-то постоянное, например офисные площади, занимаемые разными бизнесами, или ФОТ основного персонала.

Расчет очень простой: общую сумму распределенных расходов разносите на подразделения пропорционально базе, например по занимаемым офисным площадям или ФОТ. При таком подходе сумма расходов в разные месяцы будет меняться, а, например, площади всегда или почти всегда неизменны, и это как раз важно.

Давайте посмотрим на примере. Допустим, есть два прибыльных подразделения, площади их офисов — 20 и 30 м². Сумма общих распределенных расходов равна 500 000 Р. Следовательно, накладные расходы распределяются как 200 000 и 300 000 Р соответственно.

Иногда в качестве такой базы берут выручку бизнесов, но я бы такой подход не рекомендовал: выручка меняется из месяца к месяцу, а значит, результаты будут плавать.

Если говорить про управление такими расходами, я бы посоветовал их вести не скопом, а группировать по смыслу. Например, ручки, карандаши, бумагу для принтера и скотч следует отнести к крупной статье «канцелярия». Этот прием поможет управлять расходами и анализировать их динамику.

Стоит ли сейчас брать кредит на развитие и как узнать, что бизнес действительно развивается?

В целом с бизнесом все нормально, денег хватает, росли последние несколько месяцев. Сейчас наблюдается небольшой спад спроса, заказов, но все пока стабильно. Главный вопрос для меня состоит в том, что хочется расти дальше, но не знаю, стоит ли сейчас что-нибудь предпринимать.

Личных денег для расширения пока недостаточно. Насколько целесообразно в нынешней обстановке брать кредиты на развитие? Какой объем заемного капитала будет безопасным для растущего бизнеса и можно ли как-то это рассчитать?

И вообще, может, мне кажется, что я стабильно развиваюсь? За какими показателями нужно следить, кроме оборота, выручки и количества заказов, чтобы вовремя скорректировать возможные просадки?

Если кредит не критичен, я бы переждал. Ключевая ставка слишком высока, значит, любые кредиты очень дорогие, а отдавать придется из заработанных денег.

Чтобы оценить стабильность бизнеса, нужно вести управленческий учет и отчетность — онлайн, с делением по статьям, группировкой по видам деятельности и типам расходов.

Показатели, которые вы перечислили, тоже очень важны. Кроме них, есть такие виды анализа отчетности:

- горизонтальный — когда сопоставляют показатели бизнеса за разные периоды и изучают их динамику за определенное время;

- вертикальный — общую сумму финансового отчета принимают за 100% и каждую статью такого отчета представляют в виде процентной доли от принятого базового значения;

- факторный — анализ зависимости результата от разных факторов, чтобы понять, какой из этих факторов влияет на бизнес больше всего. Например, от чего зависит прибыль, убыток, тип клиентов, изменения выручки или себестоимости, количество заказов.

При горизонтальном анализе можно сравнить динамику выручки и себестоимости за периоды времени. Если их динамика похожа и одинаково меняется, это неплохо, а вот если есть резкие отклонения, например скачок себестоимости при неизменном движении выручки, это тревожный знак — нужно изучать причины.

Периодически я встречаю опасное мнение среди предпринимателей, что для анализа деятельности компании достаточно отчета ДДС — отчета о движении денежных средств. Однако один этот отчет не дает понимания ни финансового результата, ни структуры активов и пассивов, а это важнейшие показатели бизнеса.

Финансы компании важно держать под постоянным контролем. Один из владельцев должен вести учет расходов, знать сумму остатка средств в распоряжении предприятия и в целом понимать математику бизнеса.

Собственники предприятий часто допускают одни и те же ошибки: не разделяют личные деньги и средства бизнеса, не планируют бюджет, игнорируют оценку рисков.

Антон Шулык объясняет, как защитить бизнес в кризис, зачем планировать закупки и продажи, и как использовать трудовые ресурсы на полную мощность.

Финансы

Использование денег бизнеса и на личные нужды

Часто владелец бизнеса тратит деньги, полученные от клиентов, на личные нужды или рассчитывается за свои покупки бизнес-картой. В итоге деньги теряются и кажется, что их и не было. Получается, что бизнес работает, но ничего не приносит.

Как решить проблему:

- Разделите денежные потоки: личные деньги и деньги бизнеса. Назначьте себе зарплату, как управляющему, и забирайте ее в определенные даты. Это снизит число транзакций, сделает учет понятным, а денежный поток — прогнозируемым.

- Тратьте средства на собственные нужды с личной банковской карты.

- Не забирайте дивиденды до подсчета финансового результата. Проверьте есть ли прибыль и хватит ли денег бизнесу на текущие нужды, прежде, чем сделать выплату.

- Регулярно инкассируйте наличные на расчетный счет. Безналичные расчеты проще контролировать.

2. Отсутствие финансового планирования

И на старте бизнеса, и на этапе его роста и развития, планирование — главная задача финансиста. Пускать дело на самотек — плохая идея.

Как решить проблему:

Планируйте выплаты и поступления на 3-5 недель вперед. Заведите платежный календарь и старайтесь его придерживаться. Главная цель — спрогнозировать кассовый разрыв, когда нужно провести срочные платежи, а денег нет. Зная о проблеме заранее, можно ее предупредить.

Есть четыре финансовых источника:

- владелец бизнеса;

- банк (кредит, овердрафт);

- дебитор (контрагент, который должен вам деньги);

- товарный кредитор (поставщик, который может дать отсрочку).

Если вы платите поставщикам раньше срока, а с клиентов получаете платежи с задержками и не следите за дебиторкой — это приводит к хаосу и в платежах, и в делах.

3. Отсутствие подушки безопасности и низкая ликвидность

Ситуация на рынке изменчива, а экономика нестабильна. Если резерва денег совсем нет, то трудные времена бизнес может не пережить.Нормальная ликвидность поможет пережить 2–3 месяца при отсутствии спроса, не теряя оборотный капитал.

Как решить проблему:

Создайте резервный фонд, необходимый на несколько месяцев.

Если формировать резерв не из чего, можно открыть овердрафт. Тогда деньги можно будет взять только на тот период, когда они нужны. Открывать овердрафт нужно, пока у бизнеса все хорошо.

Запишитесь на онлайн-курс “Финансовый директор”. Расскажем, как выйти за рамки составления финансовой отчетности и стать инициатором качественных перемен в бизнесе.

Планы

4. Отсутствие планов на месяц, квартал, год вперед

Неопределенность в экономике растет, ситуация на рынке постоянно меняется, но планы нужны. В процессе планирования можно продумать работу на несколько периодов вперед и спрогнозировать, каким будет финансовый результат.

Как решить проблему:

При высоком уровне риска стоит заложить три возможных сценария развития событий:

- оптимистичный;

- реалистичный;

- пессимистичный.

Постарайтесь точнее определить планируемый объем продаж и изменение цен на основные ресурсы. Полученные суммы, ложатся в основу бюджета, по которому будет работать каждое подразделение и компания в целом. Поэтому в планировании бюджета принимают участие несколько отделов: закупки, продажи, финансы.

Скоординируйте работу отделов продаж и закупок. Если они взаимодействуют неслаженно, продукция не нужна покупателю. Чтобы реализовать продукцию, приходится замораживать оборотные средства в товаре или снижать цену, чтобы она была приемлемой для следующего покупателя.

5. Отсутствие план-фактного анализа

Собственнику важно сверить расчетные цифры с фактическими и понять, получилось выполнить план или нет. Если нет, то почему? Такое сопоставление данных и называется план-фактный анализ. Без него принять правильное управленческое решение — нереально, а учет не имеет смысла и нужен только службе статистики и налоговой.

Как решить проблему:

По итогам каждого месяца сверяйте факт с планом, пересматривайте отчеты и тщательно анализируйте их.

Делайте выводы: либо вы продолжаете двигаться по намеченному плану, либо исправляете ошибки и меняете цели.

Калибровка планов нужна каждый месяц. Со временем бизнес начинает двигаться точно в заданном направлении. Регулярный план-фактный анализ – залог успешной компании.

Учет и отчетность

6. Пробел в финансовой отчетности

Основных отчетов — три. Если один из них отсутствует — ошибку в учете найти очень сложно.

Как решить проблему:

У предприятия должны на постоянной основе формироваться три отчета:

- отчет о движении денежных средств (Сash-flow);

- отчет о прибылях и убытках (P&L);

- баланс.

Один раз в квартал эти отчеты сводить нужно обязательно, но лучше делать это каждый месяц. Вместе они образуют единую систему, которую легко сопоставить и понять, насколько финансовая отчетность корректна.

Чтобы упростить задачу, установите программу по ведению финансового учета.

7. Формирование отчетов с опозданием

Если отчеты составляют с задержкой, то сведения устаревают, а ценность информации падает. Кроме того, это говорит о плохо выстроенной системе учета на предприятии.

Как решить проблему:

Отчетность должна быть сформирована:

- за месяц — на 5–7-й день месяца, следующего за отчетным;

- за квартал – на 10–15-й день месяца, следующего за отчетным кварталом;

- за год – на 20–25-й день после окончания года.

Финансы — это не сложно. Есть азы, которые нужно знать. Есть учет, который нужно проводить. Есть бюджет, который нужно составлять. Хотите освоить эту науку? Пройдите видеокурс “Управление финансами”.

Риски

8. Некорректное соотношение постоянных и переменных расходов

Амортизация оборудования на производстве и оплата труда персонала – это расходы постоянные. Расходы на закупку сырья и материалов – переменные. Соотношение между этими расходами должно соответствовать динамике рынка и этапу развития бизнеса.

Как решить проблему:

Если рынок растет — повышайте постоянные расходы, а если падает, то переменные. В кризис важно избавиться от избыточных мощностей или не наращивать их изначально.

На старте бизнеса делайте ставку на переменные расходы. Если стартап не взлетит — потеряете время, но не деньги. Инвестировать в постоянные расходы разумно только после выхода на стабильный спрос.

Тогда путем снижения себестоимости можно захватить еще большую долю рынка. Если же компания решит перескочить через ступень органического роста и сразу инвестировать в новый рынок — проблемы неизбежны.

Старайтесь оттянуть крупные расходы: на покупку оборудования и расширение помещений для административного персонала. Собственные ресурсы необходимы, но только тогда, когда они полностью загружены. Для остального есть аутсорсинг, аренда, коворкинг.

9. Неоправданные риски при расширении бизнеса

Бывают оправданные риски, а бывают — глупые. Первые приносят положительный результат, вторые – отрицательный. При выходе на новые рынки риск присутствует всегда. Важно удостовериться, что он оправдан.

Грамотный финансист способен просчитать идею нового направления бизнеса и сказать, стоит вкладывать в нее время и деньги.

Как решить проблему:

Хороший управленец должен отсортировать оправданные риски, предугадать подводные камни и застраховать возможный ущерб.

Перед выходом на новый рынок нужно провести разведку и проанализировать полученную информацию, а уже потом планировать инвестиции.

Первый этап разведки — внутренний, цель — оценка готовности компании к новому рывку. Второй — внешний: исследование рынка, опрос специалистов, запуск пилотного проекта.

Разберитесь, как работает рынок изнутри, узнайте, какая продукция пользуются спросом, по какой цене. Подсчитайте, хватит ли емкости рынка, чтобы достичь ожидаемой прибыли.

10. Зависимость бизнеса от одного сотрудника, клиента, поставщика

Сотрудник, который делает основной объем продаж, контролирует большую часть закупок или производства, со временем начинает диктовать владельцу бизнеса свои условия.

Как решить проблему:

Избегайте концентрации большей части операций на одном сотруднике, клиенте или поставщике.

Делите зоны ответственности внутри предприятия, распределяйте функции по отделам, поддерживайте нормальную конкуренцию среди клиентов и поставщиков.

11. Передача налогового планирования на откуп бухгалтеру

Даже самый продвинутый бухгалтер, не склонен брать на себя лишние риски. Оптимизация налогов — не его функция.

Как решить проблему:

Самостоятельно просчитайте варианты налоговой оптимизации – как отдавать бюджету минимальную сумму в рамках закона. Чаще всего это касается выбора правильной системы налогообложения, вариантов трудоустройства персонала.

Налоговое планирование – это забота владельца бизнеса, финдира или налогового консультанта.

Персонал

12. Неквалифицированные сотрудники

В области финансового планирования один настоящий профи может заменить трех-четырех посредственных специалистов. Найти такого сотрудника сложно, но приложенные усилия себя оправдают.

Как решить проблему:

С помощью специальных программ и макросов можно автоматизировать рутинную работу и процесс формирования отчетов. Качество и технологии критично важны.

Хорошие финансисты должны думать быстро и аккуратно, иметь практические навыки, уметь работать на высокой скорости с минимальным количеством технических погрешностей.

Грамотно выстроенные процессы и автоматизация учета помогут повысить продуктивность работ. А настоящие специалисты своего дела переведут эту продуктивность на новый уровень.

13. Недооценка потенциала своего персонала

Часто владелец бизнеса не использует потенциал работников на полную мощность, потому что не подозревает о нем. Если вы ограничиваете функции бухгалтера сдачей бухгалтерской и налоговой отчетности, то он никогда не решится сам подготовить управленческую отчетность.

Любой сотрудник не будет выполнять лишнюю работу по собственной инициативе.

Как решить проблему:

Советуйтесь с работниками, возможно их просто нужно заинтересовать и проконтролировать, как они справятся с новыми задачами.

Запишите своего главбуха на онлайн-курс “Главный бухгалтер”. Этот курс предназначен для специалистов, которые хотят эффективно руководить бухгалтерией. Научим, как выстроить работу отдела, вырастить сильную команду и систематизировать бухгалтерскую, налоговую и управленческую отчетность.