Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Где найти дешевые акции? Купить акции по скидке или как найти справедливую цену за акцию. Что означает «внутренняя стоимость», как ее рассчитать и почему она важна для инвестирования. Сегодня мы разберем концепт Intrinsic value. Другими словами, это уровень стоимости актива. Этот показатель рассчитывается посредством объективного расчета или сложной финансовой модели, а не с использованием текущей рыночной цены данного актива.

Если простыми словами, то на рынке яблоки могут продаваться по 100 рублей за штуку (нонсенс). Возможно, спрос на рынке крайне велик, потому что какой-нибудь Милон Иаск рассказывает про крутость яблок. Однако, помимо «хайпа», за этим ничего фундаментального не стоит. Вы точно знаете, что яблоки стоят 10 рублей за штуку, поэтому сегодняшняя цена является слишком «дорогой». Поэтому логично, что имеет смысл подождать и купить яблоки по справедливой цене. Аналогично происходит и на рынке акций. Но как найти ту самую справедливую цену за акцию?

Кстати, недавно наши подписчики получили инвест-идею по Сбербанку и заработали 10% за 2 недели совершенно бесплатно в нашем Telegram канале. Присоединяйтесь к нам: )

Структура

Сколько стоит акция?

Внутренняя стоимость акций

1. Анализ дисконтированных денежных потоков

2. Анализ на основе финансовой метрики

3. Оценка на основе активов

4. Расчет внутренней стоимости опционов

Почему полезен расчет стоимости

Сколько стоит акция?

Вы можете просто использовать текущую цену акций. Но эта цена зависит от «капризов» рынка. Другой альтернативой является определение внутренней стоимости акции. Внутренняя стоимость акции — это ее истинная стоимость. Это сколько на самом деле стоит акция (или любой другой актив). Вы можете подумать, что вычислить внутреннюю стоимость будет сложно. Но это не так. Вы можете не только определить внутреннюю стоимость акции, но и использовать это для поиска лучших сделок на рынке. Знание истинной стоимости инвестиции полезно для покупки акций или других инвестиций «со скидкой».

Внутренняя стоимость акций

Насколько легко рассчитать внутреннюю стоимость акции? Это зависит от того, какой метод расчета вы используете. Да, есть несколько способов выбора. Мы рассмотрим четыре наиболее популярных подхода.

1. Анализ дисконтированных денежных потоков

Некоторые экономисты считают, что анализ дисконтированного денежного потока (DCF) — лучший способ рассчитать внутреннюю стоимость акций. Чтобы выполнить DCF-анализ, вам необходимо выполнить три шага:

- Оцените все будущие денежные потоки компании.

- Рассчитайте приведенную стоимость каждого из этих будущих денежных потоков.

- Просуммируйте приведенную стоимость, чтобы получить внутреннюю стоимость акций.

Первый шаг, безусловно, самый сложный. Для оценки будущих денежных потоков компании необходимо объединить навыки Уоррена Баффета и Нострадамуса. Вероятно, вам нужно будет вникнуть в финансовую отчетность компании. Вам также необходимо получить хорошее представление о перспективах роста компании, чтобы делать обоснованные предположения о том, как денежные потоки могут измениться в будущем. Вот формула, которую вы можете использовать для расчета внутренней стоимости с использованием анализа дисконтированных денежных потоков:

(CF1)/(1 + r)^1 + (CF2)/(1 + r)^2 + (CF3)/(1 + r)^3 + … + (CFn)/(1 + r)^n

где:

- CF1 — это денежный поток за год 1, CF2 — денежный поток за год 2 и т. Д.

- r — норма прибыли, которую вы могли бы получить, вложив деньги в другое место (например, годовая ставка по вкладам)

Пример: предположим, вы хотите провести анализ дисконтированных денежных потоков для акций «БыстрыйДрон», вымышленной компании, которая производит беспилотный летательный аппарат с дистанционным управлением. Вы смотрите на его текущий отчет о движении денежных средств и видите, что он произвел денежный поток в размере 100 миллионов долларов за последние 12 месяцев. Основываясь на перспективах роста компании, вы оцениваете, что денежный поток «БыстрыйДрон» будет расти на 5% ежегодно. Если вы используете норму доходности 6% (например как средний вклад в банке в 2020 году в РФ), то внутренняя стоимость «БыстрыйДрон» составила бы немногим более 2,8 миллиарда долларов с учетом дисконтированных денежных потоков, рассчитанных на 25 лет.

2. Анализ на основе финансовой метрики

Быстрый и простой способ определить внутреннюю стоимость акции — использовать финансовую метрику, такую как отношение цены к прибыли (P / E). Формула:

прибыль на акцию (EPS) x (1 + r) х коэффициент P/E

где

- r = ожидаемый темп роста прибыли

Пример: предположим, что «БыстрыйДрон» принес прибыль на акцию в размере $3,30 за последние 12 месяцев. Предположим, что компания сможет увеличить выручку примерно на 12,5% в течение следующих пяти лет. Наконец, предположим, что у акции в настоящее время коэффициент P/E равен 35,5. Исходя из этих цифр, внутренняя ценность «БыстрыйДрон» составляет:

Итог: ($3,30 за акцию) x (1 + 0,125) x 35,5 = $131,79 за акцию

3. Оценка на основе активов

Самый простой способ рассчитать внутреннюю стоимость акции — использовать оценку на основе активов. Формула для этого расчета проста:

Справедливая стоимость = (сумма активов компании, как материальных, так и нематериальных) — (сумма обязательств компании)

Пример: допустим, активы компании составили 500 миллионов долларов. Его обязательства составили 200 миллионов долларов. Если вычесть обязательства из активов, то внутренняя стоимость акций «БыстрыйДрон» составит 300 миллионов долларов. Далее, делим на количество акций, получая стоимость одной штуки. Однако у использования оценки на основе активов есть обратная сторона: она не учитывает никаких перспектив роста компании. Оценка на основе активов часто может дать гораздо более низкую внутреннюю стоимость, чем другие подходы.

4. Расчет внутренней стоимости опционов

Существует надежный способ расчета внутренней стоимости опционов на акции, не требующий каких-либо догадок. Вот формула, которую вам нужно будет использовать:

Справедливая цена = (Цена акции — цена исполнения опциона) x (Количество опционов)

Пример: предположим, что данная акция торгуется по $35 за акцию. У вас есть четыре опциона колл, которые дают вам право купить 100 акций за опцион колл за $30.

Расчет: ($35–$30) x (400) = $2000

Но, опционы, которые исчисляются не в «деньгах», означают, что цена исполнения выше текущей цены акции, и такие акции не имеют внутренней стоимости, а торгуются только на временном уровне стоимости.

Почему полезен расчет стоимости

Цель стоимостного инвестирования — найти акции, которые продаются по цене ниже их внутренней стоимости. Существует несколько методов оценки внутренней стоимости акции, и два инвестора могут сформировать два совершенно разных (и одинаково обоснованных) мнения о внутренней стоимости одной и той же акции. Однако общая идея заключается в том, чтобы покупать акции по цене ниже их стоимости, и оценка внутренней стоимости может помочь вам в этом.

Новости·

26 дек 2021, 09:30

0

0

Формула наставника Баффета: как посчитать балансовую стоимость компании

Экономист Бенджамин Грэм считал, что оценка «справедливой» стоимости — единственный эффективный способ узнать, сколько стоит компания. Уоррен Баффет перенял его теорию и заработал миллиарды на бирже

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Финансового аналитика и инвестора Бенджамина Грэма называют отцом стоимостного инвестирования. Таким прозвищем великого экономиста наградили за то, что в течение жизни он призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями. Инвестициями Грэм называл вложения, основанные на тщательном анализе финансовых показателей, поиске внутренней стоимости и оценке долгосрочных перспектив компании. Все остальное — спекуляции.

Уоррен Баффет

— самый известный и успешный ученик Грэма. Он старается следовать формуле определения балансовой стоимости компании и успешно применяет ее уже более 50 лет. В письме акционерам 2015 года Баффет советовал опираться на динамику балансовой стоимости и сопоставлять ее с доходностью индекса S&P 500. Инвестор заявил, что балансовая стоимость на акцию — «грубый, но полезный» способ проследить динамику внутренней стоимости.

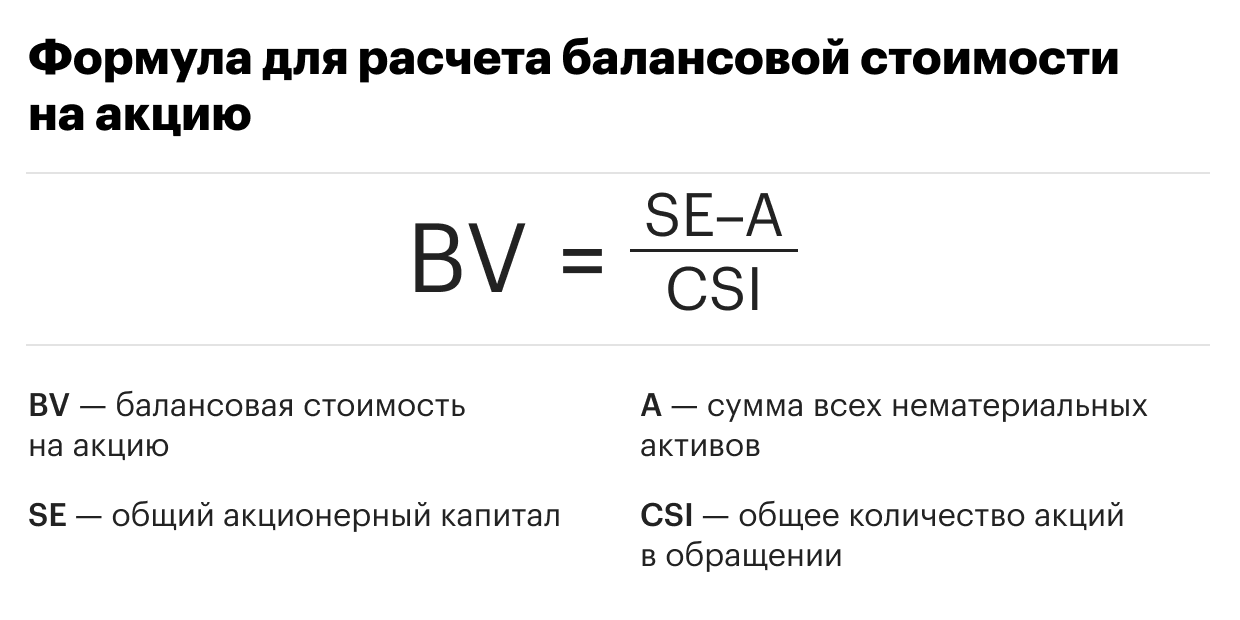

Что такое балансовая стоимость и как ее посчитать

По Грэму, рассчитать балансовую стоимость на акцию можно, если из всего акционерного капитала вычесть сумму нематериальных активов компании и разделить на общее количество обыкновенных акций в обращении. Полученный результат будет отражать стоимость компании на одну акцию. Если рыночная цена акций ниже балансовой стоимости на акцию, то компания недооценена рынком, если выше — переоценена.

Фото: «РБК Инвестиции»

Зная балансовую стоимость компании на одну акцию, инвестор может самостоятельно определить значение коэффициента P/B (цена/балансовая стоимость). Для этого необходимо рыночную цену одной акции компании разделить на показатель балансовой стоимости на акцию. Бенджамин Грэм считал, что оптимальное значение

мультипликатора

P/B не должно превышать 1,5.

Нематериальные активы компании — активы предприятия, которые не имеют материально-вещественной формы. Сюда относят патенты, объекты интеллектуальной собственности, изобретения, компьютерные программы, товарные знаки, особые виды товаров или услуг и деловую репутацию компании.

В качестве примера рассмотрим финансовые показатели Bank of America за третий финансовый квартал 2021 года. По результатам отчетности, общий акционерный капитал банка (сommon shareholders’ equity) составил $249,023 млрд при 8241,2 млн обыкновенных акций в обращении (еnding common shares issued and outstanding). В данном случае при расчете банк не учитывает нематериальные активы, поэтому балансовая стоимость на одну акцию составляет $30,22.

Bank of America

BAC

$27,84

(-2,38%)

Теперь инвестор может самостоятельно посчитать значение коэффициента P/B.

Рыночная стоимость

бумаг Bank of America на момент закрытия 23 декабря составила $44,42, а балансовая стоимость на одну акцию — $30,22. Поэтому показатель P/B составит 1,46х. Поскольку оптимальное значение в формуле Грэма <1,5, то значение коэффициента P/B американского банка можно считать оптимальным.

Фото: Shutterstock

В дополнение к данному показателю инвестор может посчитать значение еще одного коэффициента, который укажет на степень недооценки или переоценки компании. По мнению Грэма, произведение коэффициентов Р/Е (цена/прибыль) и Р/В (цена/балансовая стоимость) не должно превышать 22,5. Оптимальному значению соответствует произведение 15 (Р/Е) и 1,5 (P/B). Данный способ особенно эффективен для определения оценки стоимости акций промышленного, коммунального и финансового секторов.

Почему нельзя полагаться только на значение балансовой стоимости при оценке компании

Использование одного лишь значения балансовой стоимости не будет в полной мере отображать недооцененность или переоцененность компании. Поэтому одновременно с ним используют другие показатели, например показатель рентабельности собственного капитала (ROE), который можно найти, разделив показатель чистой прибыли на собственный капитал компании. Например, если рыночная цена превышает балансовую стоимость, но рентабельность капитала значительно выше, чем у конкурентов, то акции компании могут быть даже недооценены.

Return on Equity (ROE) — показатель рентабельности собственного капитала, который отражает степень эффективности использования материальных и денежных ресурсов.

При стремительном росте рыночной цены показатель P/B будет слишком высоким, поэтому в этом случае по одному показателю не стоит делать вывод о переоцененности акций. Коэффициенты ROE и

P/E

тоже могут ничего не показать в таких случаях — у многих компаний роста чаще всего на этапе развития нет и прибыли. В этом случае стоит посмотреть на другие показатели, например на отношение стоимости компании к полученной ею прибыли до вычета процентов, налога на прибыль и амортизации активов (EV/

EBITDA

).

Также при расчете балансовой стоимости на акцию финансовых организаций может не учитываться величина нематериальных активов, как указано на примере Bank of America. В таком случае общий акционерный капитал просто делится на количество акций в обращении.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Download Article

Download Article

Many analysts believe that the market price of a particular stock does not represent the true value of the company. These analysts use intrinsic value to determine if a stock’s price undervalues the business. There are four formulas that are widely used for the calculation. The formulas consider the cash and earnings generated by the firm, and the dividends paid to shareholders.

-

1

Look at your investment choices. Intrinsic value is used to measure the true value of an investment, so it’s important to understand the basics of investing. A company has two ways to raise money to run the business. They can issue stock or bonds.

- Companies issue common stock by selling ownership in the business. When you buy stock, you are an owner (investor) in the business. Your shares of stock represent a small percentage of ownership in the company.[1]

- A bond represents a company debt. Investors who buy bonds are considered business creditors. The bond owner receives interest income on the bond investment, usually twice a year. The original amount invested is returned to the bond investor on the maturity date.[2]

- Companies issue common stock by selling ownership in the business. When you buy stock, you are an owner (investor) in the business. Your shares of stock represent a small percentage of ownership in the company.[1]

-

2

Consider how a business becomes profitable. Intrinsic value is based on the ability of a business to generate cash flow into the company and earn a profit. When a company’s revenue (or sales) are higher than their expenses, the firm generates earnings.[3]

- For this discussion, you can think of earnings and profit as the same thing.

- Companies must use cash to buy inventory, make payroll and advertise. That type of spending is considered a cash outflow.

- When customers pay for a product or service, the business has a cash inflow. The ability to generate more cash inflows than outflows over time indicates a valuable company.[4]

Advertisement

-

3

Choose an investment option. Investors have hundreds of investment choices. A bond investor, for example, expects a certain amount of interest income.

- A stock investor is interested in seeing the value of stock increase over time or in receiving a share of the earnings in the form of dividends.

- The intrinsic value formulas make assumptions about an investor’s required rate of return

- You can think of this return as the investor’s minimum expectation. If the investment cannot meet the expectation, it’s assumed that an investor would not invest.[5]

Advertisement

-

1

Understand the definition. The dividend discount model (DDM) considers the dollar value of dividends paid to shareholders. This model also factors in a projected growth rate of the dividend. Dividends are discounted to their present value using a discount rate. If the dividend discount model values the stock at a higher price than the current market value, the stock’s price is considered to be undervalued. The DDM formula is (Dividend per share)/ (Discount rate – Dividend growth rate).[6]

-

2

Consider the growth rate for dividends. A dividend is a payment of a company’s earnings to shareholders. If a company’s earnings are expected to grow, an analyst may also assume that the dividends paid to shareholders may grow. You should assume a growth rate for the DDM formula.[7]

- Say, for example, that your company has earnings for the year of $1,000,000. You decide to pay $500,000 to shareholders in the form of a dividend.

- If your firm had 500,000 shares of common stock outstanding, you would pay a $1 dividend on each share of stock.

- Assume that the company earns $2,000,000 in the following year. The firm may decide to pay a larger dollar amount as a dividend- say $1,000,000. If the number of common stock shares is still 500,000, each share of stock would receive a $2 dividend.

-

3

Apply a discount rate. The discount rate is the percentage rate used to discount future payments into today’s dollars. Discounting payments to the current day allows the analyst to make a “apples to apples” comparison of cash flows from different periods of time.[8]

- Remember that, for this formula, the discount rate is the rate of return required by the investor. It should take into account the stability of the dividend payment. For example, if the dividend payment is erratic, the discount rate should be higher.

- Assume that you expect to receive a $100 payment in five years. Assume also that the discount rate each year will be 3%.[9]

- You can use a present value table to determine the present value factor for $100 received in 5 years, at a discount rate of 3%. The factor is .86261 (Other tables or calculators may be slightly different, due to rounding). [10]

- The present value of the payment is ($100 multiplied by .86261 = $86.26).

-

4

Input your assumptions into the DDM formula. The DDM formula is (Dividend per share)/ (Discount rate – Dividend growth rate). Dividend per share is the dollar amount of dividend paid for each share of common stock. Assume the dividend is $4 per share.

- The discount rate is the investor’s required rate of return. Assume a 12% discount rate.

- Assume a 4% percentage rate of dividend growth each year.

- The DDM formula is ($4 / (12% — 4%) = $50). If the current market price of the stock is less than $50 per share, the formula indicates that the stock price is undervalued. In other words, the intrinsic value of the stock is higher than the stock’s current price.

Advertisement

-

1

Analyze the concept of dividend growth in perpetuity. Many companies grow their sales and earnings over time. If earnings grow, the firm has the option of paying more earnings to shareholders as a dividend.

- The Gordon Growth Model makes an assumption that dividends will grow at a specific rate forever.[11]

- The formula is (Expected dividend per share, one year from today)/ (Investor required rate of return — Growth rate in dividend in perpetuity).

- The Gordon Growth Model makes an assumption that dividends will grow at a specific rate forever.[11]

-

2

Understand that a business can pay earnings as a dividend to shareholders, or can keep the earnings for future business use. Earnings kept by the company are referred to as retained earnings. A company’s balance in retained earnings is the sum of all earnings less all dividends paid since the business started.[12]

-

3

Make some assumptions for the variables in the formula. Assume the company’s expected dividend per share one year from now is $5. Decide on an expected rate of return required for an equity (stock) investor of 10%. Make an assumption that the annual dividend growth rate in perpetuity is 2%.

-

4

Use the formula to calculate intrinsic value. The Gordon Growth Model would be ($5 / (10% — 2%) = $62.50). $62.50 is the intrinsic value of the stock, using this model. If the current market price of the stock is less than $62.50, the model indicates that the stock is undervalued.

Advertisement

-

1

Look at book value per common share. Book value is defined as a company’s assets – liabilities. It can also be defined as a firm’s equity. If a company sold all of the assets and used the available cash to pay off all remaining liabilities, any cash left over would be considered equity (book value).[13]

-

2

Understand the concept of residual value. A company has book value as a starting point. The formula then adds new (expected) earnings that the company generates over and above a required rate of return.

- You’re adding “extra value” to the existing book value of the stock.

- If the company can grow earnings at a faster rate than required, the firm will be more valuable.

- If the calculation’s intrinsic value is more than the current market value, the stock is undervalued.

-

3

Add in residual value. The formula for residual value has two components. It is the current book value of the equity plus the present value of future residual income.[14]

Advertisement

-

1

Learn the formula. The formula for the discounted cash flow method is:

…

.[15]

-

2

Consider free cash flow. Free cash flow is defined as operating cash flow less capital expenditures. Operating cash flow is the cash inflows and outflows from your day-to-day business. That includes buying inventory, making payroll and collecting cash from customers.[16]

- A capital expenditure represents your spending on fixed assets, such as machinery and equipment. Think about the assets you will use in your business over a period of years.

- Successful companies are able to generate most of their cash from operations. If you manufacture and sell denim jeans, for example, selling jeans should be your primary sources of cash.

- If you have free cash flow, you have the flexibility to spend cash on areas that can grow your sales and earnings. If a competitor’s business was up for sale, for example, a firm could use their free cash flow to buy the operation and expand the company.

-

3

Go over weighted average cost of capital (WACC). Capital represents money you raise to run your business. If you issue stock to investors, they will expect some rate of return on their equity investment. Bond investors want an interest rate paid on their bond investment.[17]

- Issuing bonds (debt) and stock (equity) comes with a cost. We refer to that cost as the cost of capital.

- If the profit you expect to generate on a project is more than the cost of capital, it makes financial sense to raise capital for a project.

- The discounted cash flow method uses WACC in the formula.

-

4

Plug in assumptions to the discounted cash flow (DCF) formula. Consider the valuation of Sun Microsystems in 2012. It was traded at $3.25. But the long-term growth rate was estimated to be 13 percent. This means the stock was valued at $5.50, making the $3.25 price a very good deal.[18]

- Changes in the growth rate and interest rates have a huge impact on valuation.

Advertisement

Ask a Question

200 characters left

Include your email address to get a message when this question is answered.

Submit

Advertisement

References

About This Article

Article SummaryX

To calculate the intrinsic value of a stock, first calculate the growth rate of the dividends by dividing the company’s earnings by the dividends it pays to its shareholders. Then, apply a discount rate to find your rate of return using present value tables. Once you’ve calculated the growth rate and the discount rate, you can put these into the Dividend Discount Model to get the intrinsic value. The equation for the model is the dividend growth rate divided by the discount rate less the growth rate. If you want to learn how to include residual income in your calculation, keep reading the article!

Did this summary help you?

Thanks to all authors for creating a page that has been read 350,205 times.

Reader Success Stories

-

Oliver Thuqea

Oct 13, 2016

«Using the information provided to cement some financial decisions being made.»

Did this article help you?

Intrinsic value is a philosophical concept wherein the worth of an object or endeavor is derived in and of itself—or, in layman’s terms, independently of other extraneous factors. Financial analysts build models to estimate what they consider to be the intrinsic value of a company’s stock outside of what its perceived market price may be on any given day.

The discrepancy between market price and an analyst’s estimated intrinsic value becomes a measure for investing opportunity. Those who consider such models to be reasonably good estimations of intrinsic value and who would take investing action based on those estimations are known as value investors.

Some investors may prefer to act on a hunch about the price of a stock without considering its corporate fundamentals. Others may base their purchase on the price action of the stock regardless of whether it is driven by excitement or hype. However, in this article, we will look at another way of figuring out the intrinsic value of a stock, which reduces the subjective perception of a stock’s value by analyzing its fundamentals and determining its worth in and of itself (in other words, how it generates cash).

Key Takeaways

- Intrinsic value refers to some fundamental, objective value contained in an object, asset, or financial contract. If the market price is below that value it may be a good buy—if above a good sale.

- When evaluating stocks, there are several methods for arriving at a fair assessment of a share’s intrinsic value.

- Models utilize factors such as dividend streams, discounted cash flows, and residual income.

- Each model relies crucially on good assumptions. If the assumptions used are inaccurate or erroneous, then the values estimated by the model will deviate from the true intrinsic value.

Dividend Discount Models

When figuring out a stock’s intrinsic value, cash is king. Many models calculate the fundamental value of a security factor in variables largely pertaining to cash (e.g., dividends and future cash flows) and utilize the time value of money (TVM). One popular model for finding a company’s intrinsic value is the dividend discount model (DDM). The basic formula of the DDM is as follows:

Value of stock

=

E

D

P

S

(

C

C

E

−

D

G

R

)

where:

E

D

P

S

=

Expected dividend per share

C

C

E

=

Cost of capital equity

D

G

R

=

Dividend growth rate

begin{aligned}&text{Value of stock} =frac{EDPS}{(CCE-DGR)}\&textbf{where:}\&EDPS=text{Expected dividend per share}\&CCE=text{Cost of capital equity}\&DGR=text{Dividend growth rate}end{aligned}

Value of stock=(CCE−DGR)EDPSwhere:EDPS=Expected dividend per shareCCE=Cost of capital equityDGR=Dividend growth rate

Intrinsic value may also refer to the in-the-money value of an options contract. In this article, we concern ourselves only with valuing stocks and will ignore intrinsic value as it applies to call and put options.

One variety of this dividend-based model is the Gordon Growth Model (GGM), which assumes the company in consideration is within a steady state—that is, with growing dividends in perpetuity. It is expressed as the following:

P

=

D

1

(

r

−

g

)

where:

P

=

Present value of stock

D

1

=

Expected dividends one year from the present

R

=

Required rate of return for equity investors

G

=

Annual growth rate in dividends in perpetuity

begin{aligned} &P=frac{D_1}{(r-g)}\ &textbf{where:}\ &P=text{Present value of stock}\ &D_1=text{Expected dividends one year from the present}\ &R=text{Required rate of return for equity investors}\ &G=text{Annual growth rate in dividends in perpetuity} end{aligned}

P=(r−g)D1where:P=Present value of stockD1=Expected dividends one year from the presentR=Required rate of return for equity investorsG=Annual growth rate in dividends in perpetuity

As the name implies, it accounts for the dividends that a company pays out to shareholders, which reflects on the company’s ability to generate cash flows. There are multiple variations of this model, each of which factors in different variables depending on what assumptions you wish to include. Despite its very basic and optimistic assumptions, the GGM has its merits when applied to the analysis of blue-chip companies and broad indices.

Residual Income Models

Another such method of calculating this value is the residual income model, which expressed in its simplest form is as follows:

V

0

=

B

V

0

+

∑

R

I

t

(

1

+

r

)

t

where:

B

V

0

=

Current book value of the company’s equity

R

I

t

=

Residual income of a company at time period

t

r

=

Cost of equity

begin{aligned} &V_0=BV_0+sumfrac{RI_t}{(1+r)^t}\ &textbf{where:}\ &BV_0=text{Current book value of the company’s equity}\ &RI_t=text{Residual income of a company at time period }t\ &r=text{Cost of equity} end{aligned}

V0=BV0+∑(1+r)tRItwhere:BV0=Current book value of the company’s equityRIt=Residual income of a company at time period tr=Cost of equity

The key feature of this formula lies in how its valuation method derives the value of the stock based on the difference in earnings per share and per-share book value (in this case, the security’s residual income) to arrive at the intrinsic value of the stock.

Essentially, the model seeks to find the intrinsic value of the stock by adding its current per-share book value with its discounted residual income (which can either lessen the book value or increase it).

Discounted Cash Flow Models

Finally, the most common valuation method used to find a stock’s fundamental value is the discounted cash flow (DCF) analysis. In its simplest form, it resembles the DDM:

D

C

F

=

C

F

1

(

1

+

r

)

1

+

C

F

2

(

1

+

r

)

2

+

C

F

3

(

1

+

r

)

3

+

⋯

C

F

n

(

1

+

r

)

n

where:

C

F

n

=

Cash flows in period

n

d

=

Discount rate, Weighted Average Cost of Capital

(WACC)

begin{aligned} &DCF=frac{CF_1}{(1+r)^1}+frac{CF_2}{(1+r)^2}+frac{CF_3}{(1+r)^3}+cdotsfrac{CF_n}{(1+r)^n}\ &textbf{where:}\ &CF_n=text{Cash flows in period }n\ & begin{aligned} d=&text{ Discount rate, Weighted Average Cost of Capital}\ &text{ (WACC)} end{aligned} end{aligned}

DCF=(1+r)1CF1+(1+r)2CF2+(1+r)3CF3+⋯(1+r)nCFnwhere:CFn=Cash flows in period nd= Discount rate, Weighted Average Cost of Capital (WACC)

Using DCF analysis, you can determine a fair value for a stock based on projected future cash flows. Unlike the previous two models, DCF analysis looks for free cash flows—that is, cash flows that exclude the non-cash expenses of the income statement (such as depreciation) and include spending on equipment and assets as well as changes in working capital. It also utilizes WACC as a discount variable to account for the TVM.

Why Intrinsic Value Matters

Why does intrinsic value matter to an investor? In the models listed above, analysts employ these methods to see whether or not the intrinsic value of a security is higher or lower than its current market price, allowing them to categorize it as «overvalued» or «undervalued.» Typically, when calculating a stock’s intrinsic value, investors can determine an appropriate margin of safety, wherein the market price is below the estimated intrinsic value.

By leaving a «cushion» between the lower market price and the price you believe it’s worth, you limit the amount of downside you would incur if the stock ends up being worth less than your estimate.

For instance, suppose in one year you find a company that you believe has strong fundamentals coupled with excellent cash flow opportunities. That year it trades at $10 per share, and after figuring out its DCF, you realize that its intrinsic value is closer to $15 per share: a bargain of $5. Assuming you have a margin of safety of about 35%, you would purchase this stock at the $10 value. If its intrinsic value drops by $3 a year later, you are still saving at least $2 from your initial DCF value and have ample room to sell if the share price drops with it.

For a beginner getting to know the markets, intrinsic value is a vital concept to remember when researching firms and finding bargains that fit within his or her investment objectives. Though not a perfect indicator of the success of a company, applying models that focus on fundamentals provides a sobering perspective on the price of its shares.

The Bottom Line

Every valuation model ever developed by an economist or financial academic is subject to the risk and volatility that exists in the market as well as the sheer irrationality of investors. Though calculating intrinsic value may not be a guaranteed way of mitigating all losses to your portfolio, it does provide a clearer indication of a company’s financial health.

Value investors and others who prefer to select investments based on business fundamentals consider this indication a vital component for successfully picking stocks intended for long-term holdings. From their point of view, picking stocks with market prices below their intrinsic value can help save money when building a portfolio.

Although a stock may be climbing in price in one period, if it appears overvalued, it may be best to wait until the market brings it down to below its intrinsic value to realize a bargain. This not only saves you from deeper losses, but it also allows for wiggle room to allocate cash into other, more secure investment vehicles such as bonds and T-bills.

Определяясь с активами для вложения, инвесторы преимущественно используют стандартные инструменты оценки ликвидности акций или внутренней стоимости компании. Однако такие методы не отличаются высокой эффективностью. С помощью данные инструменты позволяют определить ценность одного актива в сравнении с другим. То есть указанные методы не отличаются объективностью. В частности, с помощью таких инструментов не всегда удается выявить переоцененные или недооцененные компании.

Для определения общей, или точной (абсолютной), стоимости актива применяются методы финансового моделирования. К таким инструментам относится модель дисконтирования денежных потоков, или Discounted Cash Flow (DCF).

Что такое модель DCF: определение и особенности понятия

Инвесторы и кредиторы часто оценивают бизнес, ориентируясь на показатель свободного денежного потока (FCF). Последний применяется для расчета экономической эффективности вложений. При помощи данного параметра удается выявить 2 важных фактора, определяющих результативность деятельности компании. В частности, объем свободного денежного потока применяется для анализа следующих обстоятельств:

- объем средств, которые компания может выделить в качестве дивидендных выплат держателям акций;

- способность компании своевременно погашать долговые обязательства;

- наличие возможности у компаний выкупать ранее выпущенные акции.

Как показывает практика, показатель чистой прибыли у компании может быть положительным при отрицательном денежным потоке. Такие результаты деятельности свидетельствуют о неэффективности проводимой финансовой политики. То есть данное сочетание указывает на то, что компания не приносит денег. Поэтому, ориентируясь на размер денежного потока, инвесторы и кредиторы получают больше информации об эффективности конкретной организации.

Модель DFC основана на FCF. Данный метод отличается высокой эффективностью применительно к анализу конкретной компании. Также модель используется при оценке отдельных проектов либо активов. С помощью DFC можно определить, способна ли компания генерировать денежный поток.

Чтобы провести такой анализ, параметр FCF рассчитывается с дисконтом. То есть при определении размера будущих денежных потоков данный показатель приводят к значениям, которые компания демонстрирует в настоящем. Для этого используют специальную ставку, определяемую на основании текущей доходности бизнеса либо отдельной ценной бумаги.

В рамках рассматриваемой модели оценка проводится с учетом стоимости:

- «Северстали» (расчет проводится с использованием всего собственного капитала и заемных средств);

- капитала компании без учета заимствованных средств.

В основном в рамках рассматриваемой модели используется второй показатель (обозначается как FCFF).

В связи с тем что размер дисконта бывает разным (причем параметр со временем нередко меняется), для понимания особенностей DFC можно использовать в качестве данного показателя средневзвешенную стоимость капитала (WACC). В этот параметр входят:

- общая стоимость задолженности компании перед всеми кредиторами;

- размер акционерного капитала.

Алгоритм расчета справедливой стоимости акции

Для расчета данного показателя рекомендуется применять DFC, рассчитанный в двух периодах. Такая модель учитывает:

- размер промежуточного финансового потока в выбранном временном отрезке;

- объем денежных средств после наступления периода, когда компания начинает демонстрировать стабильный рост.

Во втором случае применяется так называемый метод расчета терминальной стоимости (TV).

Для получения объективной цены компании в рамках модели DCF нужно необходимо сначала определить, сколько сейчас стоит выбранный бизнес, и размер ставки для расчета дисконта для денежных потоков. Далее составляется прогноз изменения FCF. После этого рассчитываются характер движения ставки дисконтирования, терминальной и справедливой стоимости компании (в том числе и отдельной акции).

Для проведения анализа необходимы следующие показатели:

- отчет о прибылях и убытках;

- баланс;

- отчет о движении денег.

Для понимания особенностей модели DCF можно в качестве примера рассмотреть компанию «Северсталь», которая публикует финансовую отчетность по стандарту МФСО, отражая прибыли и убытки в долларах.

Алгоритм расчета реальной стоимости бизнеса

Данный показатель определяется как сумма:

- общей капитализации;

- долей, которые не находятся в собственности компании;

- рыночной цены всех обязательств перед кредиторами.

В расчете текущей стоимости не принимаются во внимание любые денежные средства, в том числе и их эквиваленты.

Рыночная капитализация — это совокупная стоимость всех акций (получается путем умножения цены одной акции на количество выпущенных бумаг). Под чистым долгом понимаются:

- долгосрочная задолженность;

- долг, который нужно погасить в течение года;

- финансовый лизинг.

Проведенный расчет на основании данных финансовой отчетности «Северстали» показал следующую стоимость компании:

Алгоритм расчета размера дисконта

Этот показатель рассчитывается по следующей формуле:

Доля собственного и заемного капитала рассчитывается по формуле (заемный капитал)/ (заемный капитал + собственный капитал). Исходя из данных отчетности «Северстали», получается, что данный показатель у компании составляет 85,7%. Соответственно, доля заемного капитала равна 14,3%.

Алгоритм расчета стоимости всех акций

Чтобы определить требуемую доходность инвестирования в акции, можно воспользоваться моделью ценообразования финансовых активов (CAPM). Данный показатель рассчитывается как сумма размера риска (в качестве примера взята ставка в 2,7%), Country premium и результат умножения коэффициента дисконтирования и премии за риск.

Последний параметр можно рассчитать самостоятельно. Но для примера будет взят показатель, который предоставила одна независимая консалтинговая компания, пользующаяся высоким авторитетом в кругах американских аналитиков. В данном случае этот параметр равен 5%.

В качестве бета-коэффициента взят параметр 0,9. Этот показатель также был взят у одного авторитетного аналитика и рассмотрен только в качестве примера. Инвесторы могут самостоятельно выбирать подходящий для конкретного случая бета-коэффициент.

В связи со спецификой рассматриваемой компании необходимо провести корректировку бета-коэффициента. Для этого применяется формула:

Указанный коэффициент равен 1,02. После подставления всех показателей в приведенную формулу получается, что стоимость акционерного капитала составляет 10,8% (2,7%+1,02*5%+2,88%).

Алгоритм расчета размера долговых обязательств

Для расчета данного параметра часто применяют следующий метод: берется каждый кредит по отдельности. После этого необходимо получить сумму всех доходов к погашению процентов по задолженности. Кроме того, в этой формуле учитываются выплаты по ранее выпущенным бондам. В рамках данной процедуры также необходимо определить доли в общем долге.

Но для упрощения понимания принципа расчета этого параметра можно взять из отчета «Северстали» сумму, которая показывает, сколько компания платит для погашения задолженности, и разделить показатель на общую сумму кредита. С учетом сказанного, получается, что стоимость капитала, который компания заняла у сторонних организаций и частных лиц, составляет 7,2%.

Кроме того, средневзвешенная цена капитала (WACC) у «Северстали» равна 10,1%. В рамках рассматриваемого примера размер налоговой ставки был взят за 2017 год. Поделив этот параметр на размер прибыли до уплаты налогов (EBT), получаются 23,2%.

Алгоритм составления прогноза будущих денежных потоков (UFCF)

Для расчета UFCF необходимо выяснить следующие параметры:

- размер прибыли до внесения налоговых отчислений и уплаты кредита;

- размер налоговых отчислений;

- расходы на обновление оборудования (амортизацию);

- затраты на капитальное строительство и обновление оборудования;

- изменение оборотного капитала.

Чтобы определить размер свободных денежных потоков, нужно определить каждый из указанных параметров по отдельности. Вначале необходимо спрогнозировать выручку, для чего применяется один из следующих методов:

- Прогноз, учитывающих скорость роста компании. Он выстраивается на предположении, что в будущем развитие будет идти стабильными темпами. Этот подход применяется в отношении зрелого бизнеса.

- Прогноз на драйверах. В этом случае учитывается множество факторов, влияющих на финансовые показатели (стоимость продукции, количество клиентов и так далее). Такой прогноз сложен в составлении, но дает более точные результаты.

Применительно к рассматриваемой компании подходит первый метод. Использовать второй вариант не целесообразно, так как в этом случае потребуется подобрать все ключевые факторы, влияющие на финансовую деятельность бизнеса.

Для прогнозирования денежных потоков необходимо взять показатели изменения выручки, EBITDA и маржу валовой прибыли в период с 2010 по 2017 годы (сведены в таблицу).

С учетом приведенных значений получается, что размер выручки «Северстали» ежегодно увеличивается на 1,4%. Для расчета EBITDA и валовой прибыли в рамках рассматриваемого примера будет учитываться средняя маржа. В итоге получаются следующие показатели:

Для расчета размера денежных потоков потребуется показатель EBIT, который можно получить, если из EBIDTA вычесть амортизационные расходы.

Для расчета размера налогов в рамках рассматриваемого примера взята следующая формула: Tax Rate*(EBIT— Interest Expense); процентные расходы — постоянные. Последний показатель, согласно отчету за 2017 год, составляет 151 миллион долларов. Расчет налогов приведен в таблице.

Размер капитальных расходов (CapEx) указан в отчете о движении средств. Для прогнозирования изменения данного показателя используется оценка усредненной доли в выручке.

В рамках рассматриваемого примера размер капитальных расходов взят на уровне 700-800 миллионов долларов. Эти деньги, согласно опубликованному отчету, «Северсталь» планировала потратить на модернизацию производства в 2018-2019 годах.

Также для определения размера потока денежных средств необходим показатель изменения оборотного капитала, который можно рассчитать по следующей формуле:

Change NWC = Change (Inventory + Accounts Receivable + Prepaid Expenses + Other Current Assets— Accounts Payable— Accrued Expenses— Other Current Liabilities).

Приведенная формула показывает, что снижение денежного потока происходит на фоне увеличения дебиторской задолженности и объемов запасов, а рост — при кредиторской.

Характер изменения оборотного капитала определяется на основании полученной выручки (Revenue) либо себестоимости (COGS) выпускаемой продукции. Далее необходимо определить, какой процент от Revenue приходится на:

- кредитную задолженность третьих лиц, которые те должны выплатить «Северстали»;

- объем складских запасов;

- расходы на ближайшие несколько месяцев (лет);

- иные текущие активы.

Себестоимость продукции в рамках рассматриваемой модели связана с показателями кредиторской задолженности и накопленных обязательств. Используя полученные параметры, можно составить прогноз по изменениям операционных активов. Также следует проанализировать возможные повышения и снижения объема обязательств, применяя средние показатели.

После этого рассчитываются изменения операционных активов и обязательств в двух периодах: историческом и прогнозируемом. Полученные в итоге значения нужно подставить в приведенную формулу, получив таким образом расчет изменения оборотного капитала.

После этого рассчитывается размер денежного потока по формуле: (Прибыль до внесения платы по кредитам и уплаты налогов) — (Налоги) + (Расходы на амортизацию) — (Капитальные расходы). К полученному показателю нужно прибавить также показатель изменения оборотного капитала.

Справедливая цена актива

После завершения описанных действий необходимо выполнить следующее:

- Применить ставку дисконтирования к компании, чтобы получить реальную стоимость. Для этого можно воспользоваться функцией ЧПС в Exel. Исходя из приведенных данных, получается, что реальная стоимость «Северстали» составляет 4057,7 миллиона долларов.

- Определить стоимость в прогнозируемом периоде. Для этого можно воспользоваться упрощенной формулой EV/EBIDTA, где EV рассчитывается как (1+WACC)^5, а EBIDTA берется за последний отчетный период. Стоимость «Северстали» составляет 8578,5 миллиона долларов.

Сложив полученные показатели, можно получить общую стоимость компании — 12631 миллионов долларов. Но для получения справедливой оценки необходимо из указанной суммы вычесть чистый долг и цену всех неконтролируемых долей. В итоге стоимость акционерного капитала «Северстали» составит 11566 миллионов долларов, а одной акции — 13,8 доллара.

В связи с тем что указанные показатели меняются в зависимости от используемого мультипликатора (в приведенной выше формуле это EV) и ставки дисконтирования, после проведенных расчетов необходимо составить таблицу чувствительности. В ней учитываются как увеличение, так и уменьшение данных параметров.

Итоги

Рассмотренная модель DCF отличается следующими достоинствами:

- позволяет подробно проанализировать финансовые результаты компании;

- не требует сравнительного анализа с другими отраслевыми компаниями;

- позволяет получить информацию о реальных финансовых потоках, что важно для инвестора;

- отличается гибкостью, то есть позволяет составлять прогнозы в зависимости от изменения ключевых факторов.

Из недостатков данной модели можно выделить следующее:

- для проведения расчетов необходимо вводить множество допущений и применять прогнозы, составленные на основе оценочных суждений;

- сложна в применении, так как требует расчета множества параметров.

Кроме того, столь детализированный анализ, который применяется в рамках данной модели, заставляет инвестора чувствовать себя увереннее. Из-за этого тот утрачивает способность учитывать все возможные риски, что может привести к потере вложений.

Несмотря на сказанное, модель DCF отличается высокой эффективностью, так как позволяет глубоко изучить деятельность компании, выявить все денежные потоки, выяснить разные аспекты производства и сбыта и другие факторы, определяющие реальную цену акции. Этот инструмент можно использовать для составления долгосрочных прогнозов развития бизнеса. По сути, данная модель — это один из методов, применяемых аналитиками, специализирующихся на оценке компаний.

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

- • Публичность. 5.000 человек на YouTube канале «Бизнес по плану».

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

![[TCF/(k-g)]/(1+k)^{{n-1}}](https://wikimedia.org/api/rest_v1/media/math/render/svg/9e4a6520cfbd495075246a26535a0a943406f964)