Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как подсчитать справедливую стоимость компании по модели DCF

Справедливой называют обоснованную цену сделки купли-продажи, устраивающую и покупателя, и продавца. О том, как выполнить расчет справедливой цены компании по модели дисконтированных денежных потоков (DCF), — в статье.

Денежный поток (cash flow) — это сумма денег, которой располагает компания после вычета всех расходов. Очевидно, что покупатель не захочет продать компанию ниже, чем текущая стоимость генерируемых ею будущих денежных потоков, а покупатель — заплатить больше этой величины. Таким образом, мы можем получить справедливую оценку стоимости бизнеса.

- Как устроена модель DCF

- Формула DCF

- Расчет денежных потоков

- Расчет ставки дисконтирования

- Терминальная стоимость

- Ограничения модели DCF

- Пример расчета

- Кратко

Как устроена модель DCF

Методика дисконтированных денежных потоков (discounted cash flow, DCF) основана на суммировании всех денежных потоков, которые компания может генерировать в будущем. Денежные потоки дисконтируются к настоящему моменту времени, поскольку стоимость денег сегодня выше, чем стоимость денег в будущем.

Модель DCF может использоваться в двух основных направлениях:

- при оценке бизнеса для продажи, инвестиционных целей, при кредитовании;

- при расчете справедливой стоимости акций при фундаментальном анализе.

Полученная оценка стоимости компании доходным методом не зависит от сиюминутных, конъюнктурных факторов, поскольку она основана на объективных показателях деятельности.

Метод DCF заслужил хорошую репутацию при оценке крупных, финансово устойчивых компаний, но при этом его не применяют при оценке стартапов и быстро растущих технологических компаний, которые еще не приносят прибыль.

Также этот метод стараются не использовать при оценке финансовых учреждений и управляющих компаний в сфере недвижимости.

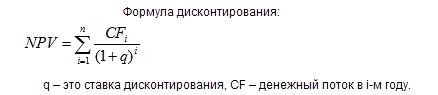

Формула DCF

Формула расчета приведенной стоимости по модели DCF выглядит следующим образом:

PV=CF11+r+CF2(1+r)2+ CF3(1+r)3+ CF4(1+r)4+ CF5(1+r)5+ FV,

где PV — это суммарная величина дисконтированных денежных потоков, генерируемых компанией за все время ее деятельности;

CFi — годовые денежные потоки в ближайшие пять лет;

r — ставка дисконтирования;

FV — суммарная величина денежных потоков за пределами прогнозного периода в настоящее время, т. н. терминальная стоимость.

Обычно в модели DCF прогнозный срок составляет пять лет, хотя в период нестабильности экономики российские эксперты закладывали в оценку компаний трехлетний прогнозный период.

Таким образом, расчет справедливой стоимости компании по методу дисконтированных денежных потоков включает следующие действия:

- Анализ денежных потоков в предыдущие годы для обоснования прогнозных величин;

- Прогнозирование денежных потоков на пятилетний период с учетом анализа рыночной конъюнктуры, корпоративных планов, макроэкономической ситуации и рисков;

- Расчет ставки дисконтирования;

- Расчет приведенной стоимости каждого расчетного годового денежного потока;

- Определение темпа роста бизнеса и ставки дисконтирования в постпрогнозный период для расчета терминальной стоимости;

- Суммирование дисконтированной стоимости компании в прогнозный и постпрогнозный периоды.

Спрогнозировать будущие обороты и величину ставки дисконтирования можно лишь приблизительно: качество выполненных оценок будет зависеть от квалификации экспертов и располагаемой ими информации. Поскольку объем информации о рынке и компании может существенно меняться со временем, оценка методом DCF обладает ограниченным сроком годности. Специалисты советуют обновлять оценки стоимости компании на ежегодной основе.

Расчет денежных потоков

Свободный денежный поток фирмы (FCF) определяется как разность всех поступлений и всех издержек, налогов и чистых инвестиций. При расчете неважно, приобретены ли активы на деньги акционеров или на заемные средства. Чистые инвестиции, в свою очередь, рассчитываются как суммарные капиталовложения минус амортизация и плюс увеличение оборотного капитала.

СF = EBIT* (1 – T) + D&A – CapEx – CWK,

где СF — денежный поток, EBIT — прибыль до вычета процентов и налогов, Т — налоговая ставка на прибыль, D&A — амортизационные расходы, CapEx — вложения в основные средства компании, CWK — изменения в оборотном капитале компании (увеличение оборотного капитала уменьшает денежный поток, сокращение оборотного капитала увеличивает его).

Эти данные можно взять из финансовой отчетности по международным стандартам, показатель EBIT рассчитывается вычитанием амортизации из чаще указываемого бизнес-показателя EBITDA.

Для компаний, отчитывающихся по российским стандартам бухгалтерской отчетности, денежный поток можно определить на основании данных отчета о движении денежных средств. Для этого из чистого денежного потока от операционной деятельности нужно вычесть величину капитальных затрат.

Для того чтобы обосновать величину будущих денежных потоков для модели DCF, будет полезным рассчитать денежные потоки за предыдущие три года и оценить динамику их изменений.

При анализе отчетных документов нужно изучить структуру расходов, обратив особое внимание на единовременные и чрезвычайные статьи расходов, которые встречались в прошлом, но вряд ли возникнут в будущем. Для полноценного анализа будет не лишним провести сравнение структуры расходов оцениваемой компании с соответствующими показателями конкурентов.

При прогнозе показателей будущих периодов следует учесть множество факторов, включая:

- рост спроса на продукты или услуги компании,

- общий рост цен,

- общеэкономические и отраслевые тренды,

- будущие инвестиции и отдачу от них,

- конкурентные преимущества компании.

Однако в простейшем расчете можно отказаться от столь громоздкого анализа, предположив стабильный рост оборотов компании на определенную величину.

Расчет ставки дисконтирования

Ставка дисконтирования — это коэффициент, отражающий ожидаемую или требуемую ставку доходности капитала. Уровень ставки должен быть выбран таким, чтобы учитывать инфляцию и все виды рисков, присущие оцениваемому бизнесу.

В качестве ставки дисконтирования можно принять средневзвешенную стоимость совокупного капитала фирмы (weighted average cost of capital, WACC). Это усредненная стоимость собственного и заемного капиталов, где в качестве весов выступают доли собственных и заемных средств в балансе компании.

Формула расчета по методу WACC выглядит следующим образом:

WACC (%)= wd*rd*(1-T) +we*re,

где wd — доля заемного капитала в общем капитале бизнеса, rd — ставка по заемному капиталу, we — доля собственного капитала, re — ставка по собственному капиталу и T — ставка налога на прибыль.

Стоимость заемного капитала — это средние ставки по кредитам компании. В том случае, если данные по взятым компанией обязательствам недоступны, берутся рыночные ставки по кредитам для юридических лиц.

Доходность собственного капитала либо устанавливается с помощью экспертных оценок, либо рассчитывается с помощью модели CAPM (Capital Asset Pricing Model) — подробнее в статье Ставка дисконтирования: суть и методы расчета.

Терминальная стоимость

Терминальная стоимость компании равна дисконтированной на сегодняшний день сумме всех денежных потоков за пределами прогнозного периода. Обычно считается, что бизнес компании будет стабильно расти постоянными темпами, а ставка дисконтирования останется неизменной.

Расчет терминальной стоимости производят по модели Гордона:

FV=CFn+1r-t

где: FV — терминальная стоимость, r — ставка дисконтирования, t — темп прироста денежного потока компании.

Процент прироста денежных потоков не должен превышать величину ставки дисконтирования, поскольку в противном случае можно получить негативную стоимость компании.

Ограничения модели DCF

В модели DCF используется большое количество экспертных оценок, касающихся как будущих денежных потоков, так и ставки дисконтирования. При этом неправильная оценка одного из факторов может привести к существенному изменению в конечной оценке бизнеса.

Также в рамках модели полагают, что весь денежный поток будет доступен для владельцев, размер дивидендных выплат не учитывается. Кроме этого, расчет по модели DCF достаточно трудоемкий и требует умения работать с бухгалтерской отчетностью.

Терминальная стоимость нередко превышает суммарную величину приведенных денежных потоков в прогнозном периоде. Однако оценить с высокой точностью то, что будет происходить за пределами прогнозного периода, практически невозможно.

Таким образом, наибольшую точность метод DCF демонстрирует при оценке стабильно растущих компаний, с долговременными рыночными перспективами, либо тех компаний, которые созданы на проектной основе, обладающих конечным сроком деятельности.

Пример расчета

Допустим, что денежный поток компании в первый прогнозный год составит 100 млн рублей, во второй — 110, в третий — 115, в четвертый — 125, в пятый — 130 и в шестой — 140 млн рублей. Оценим стоимость компании по модели DCF, если ставка дисконтирования составляет 15%, а рост в постпрогнозном периоде составит 3%.

Тогда (в млн рублей):

PV=1001,15+110(1,15)2+ 115(1,15)3+ 125(1,15)4+ 130(1,15)5+1400,15-0,03≈1550

В нашем примере 75% общей стоимости компании приходится на терминальную стоимость в постпрогнозном периоде.

Кратко

-

1

Методика дисконтированных денежных потоков (discounted cash flow, DCF) основана на суммировании всех денежных потоков, которые компания может генерировать в будущем. -

2

Метод DCF заслужил хорошую репутацию при оценке крупных стабильно растущих компаний, но при этом его не применяют при оценке стартапов и быстро растущих технологических компаний, которые еще не приносят прибыль. -

3

Для расчета стоимости компании по модели DCF требуется спрогнозировать денежные потоки компании на прогнозный период, вычислить ставку дисконтирования и терминальную стоимость компании. -

4

Терминальная стоимость компании равна дисконтированной на сегодняшний день сумме всех денежных потоков за пределами прогнозного периода. Считается, что бизнес компании будет стабильно расти постоянными темпами, а ставка дисконтирования останется неизменной. -

5

Поскольку в модели DCF используется большое количество экспертных оценок, неправильная оценка одного из факторов может привести к существенному изменению в конечной оценке бизнеса.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Где найти дешевые акции? Купить акции по скидке или как найти справедливую цену за акцию. Что означает «внутренняя стоимость», как ее рассчитать и почему она важна для инвестирования. Сегодня мы разберем концепт Intrinsic value. Другими словами, это уровень стоимости актива. Этот показатель рассчитывается посредством объективного расчета или сложной финансовой модели, а не с использованием текущей рыночной цены данного актива.

Если простыми словами, то на рынке яблоки могут продаваться по 100 рублей за штуку (нонсенс). Возможно, спрос на рынке крайне велик, потому что какой-нибудь Милон Иаск рассказывает про крутость яблок. Однако, помимо «хайпа», за этим ничего фундаментального не стоит. Вы точно знаете, что яблоки стоят 10 рублей за штуку, поэтому сегодняшняя цена является слишком «дорогой». Поэтому логично, что имеет смысл подождать и купить яблоки по справедливой цене. Аналогично происходит и на рынке акций. Но как найти ту самую справедливую цену за акцию?

Кстати, недавно наши подписчики получили инвест-идею по Сбербанку и заработали 10% за 2 недели совершенно бесплатно в нашем Telegram канале. Присоединяйтесь к нам: )

Структура

Сколько стоит акция?

Внутренняя стоимость акций

1. Анализ дисконтированных денежных потоков

2. Анализ на основе финансовой метрики

3. Оценка на основе активов

4. Расчет внутренней стоимости опционов

Почему полезен расчет стоимости

Сколько стоит акция?

Вы можете просто использовать текущую цену акций. Но эта цена зависит от «капризов» рынка. Другой альтернативой является определение внутренней стоимости акции. Внутренняя стоимость акции — это ее истинная стоимость. Это сколько на самом деле стоит акция (или любой другой актив). Вы можете подумать, что вычислить внутреннюю стоимость будет сложно. Но это не так. Вы можете не только определить внутреннюю стоимость акции, но и использовать это для поиска лучших сделок на рынке. Знание истинной стоимости инвестиции полезно для покупки акций или других инвестиций «со скидкой».

Внутренняя стоимость акций

Насколько легко рассчитать внутреннюю стоимость акции? Это зависит от того, какой метод расчета вы используете. Да, есть несколько способов выбора. Мы рассмотрим четыре наиболее популярных подхода.

1. Анализ дисконтированных денежных потоков

Некоторые экономисты считают, что анализ дисконтированного денежного потока (DCF) — лучший способ рассчитать внутреннюю стоимость акций. Чтобы выполнить DCF-анализ, вам необходимо выполнить три шага:

- Оцените все будущие денежные потоки компании.

- Рассчитайте приведенную стоимость каждого из этих будущих денежных потоков.

- Просуммируйте приведенную стоимость, чтобы получить внутреннюю стоимость акций.

Первый шаг, безусловно, самый сложный. Для оценки будущих денежных потоков компании необходимо объединить навыки Уоррена Баффета и Нострадамуса. Вероятно, вам нужно будет вникнуть в финансовую отчетность компании. Вам также необходимо получить хорошее представление о перспективах роста компании, чтобы делать обоснованные предположения о том, как денежные потоки могут измениться в будущем. Вот формула, которую вы можете использовать для расчета внутренней стоимости с использованием анализа дисконтированных денежных потоков:

(CF1)/(1 + r)^1 + (CF2)/(1 + r)^2 + (CF3)/(1 + r)^3 + … + (CFn)/(1 + r)^n

где:

- CF1 — это денежный поток за год 1, CF2 — денежный поток за год 2 и т. Д.

- r — норма прибыли, которую вы могли бы получить, вложив деньги в другое место (например, годовая ставка по вкладам)

Пример: предположим, вы хотите провести анализ дисконтированных денежных потоков для акций «БыстрыйДрон», вымышленной компании, которая производит беспилотный летательный аппарат с дистанционным управлением. Вы смотрите на его текущий отчет о движении денежных средств и видите, что он произвел денежный поток в размере 100 миллионов долларов за последние 12 месяцев. Основываясь на перспективах роста компании, вы оцениваете, что денежный поток «БыстрыйДрон» будет расти на 5% ежегодно. Если вы используете норму доходности 6% (например как средний вклад в банке в 2020 году в РФ), то внутренняя стоимость «БыстрыйДрон» составила бы немногим более 2,8 миллиарда долларов с учетом дисконтированных денежных потоков, рассчитанных на 25 лет.

2. Анализ на основе финансовой метрики

Быстрый и простой способ определить внутреннюю стоимость акции — использовать финансовую метрику, такую как отношение цены к прибыли (P / E). Формула:

прибыль на акцию (EPS) x (1 + r) х коэффициент P/E

где

- r = ожидаемый темп роста прибыли

Пример: предположим, что «БыстрыйДрон» принес прибыль на акцию в размере $3,30 за последние 12 месяцев. Предположим, что компания сможет увеличить выручку примерно на 12,5% в течение следующих пяти лет. Наконец, предположим, что у акции в настоящее время коэффициент P/E равен 35,5. Исходя из этих цифр, внутренняя ценность «БыстрыйДрон» составляет:

Итог: ($3,30 за акцию) x (1 + 0,125) x 35,5 = $131,79 за акцию

3. Оценка на основе активов

Самый простой способ рассчитать внутреннюю стоимость акции — использовать оценку на основе активов. Формула для этого расчета проста:

Справедливая стоимость = (сумма активов компании, как материальных, так и нематериальных) — (сумма обязательств компании)

Пример: допустим, активы компании составили 500 миллионов долларов. Его обязательства составили 200 миллионов долларов. Если вычесть обязательства из активов, то внутренняя стоимость акций «БыстрыйДрон» составит 300 миллионов долларов. Далее, делим на количество акций, получая стоимость одной штуки. Однако у использования оценки на основе активов есть обратная сторона: она не учитывает никаких перспектив роста компании. Оценка на основе активов часто может дать гораздо более низкую внутреннюю стоимость, чем другие подходы.

4. Расчет внутренней стоимости опционов

Существует надежный способ расчета внутренней стоимости опционов на акции, не требующий каких-либо догадок. Вот формула, которую вам нужно будет использовать:

Справедливая цена = (Цена акции — цена исполнения опциона) x (Количество опционов)

Пример: предположим, что данная акция торгуется по $35 за акцию. У вас есть четыре опциона колл, которые дают вам право купить 100 акций за опцион колл за $30.

Расчет: ($35–$30) x (400) = $2000

Но, опционы, которые исчисляются не в «деньгах», означают, что цена исполнения выше текущей цены акции, и такие акции не имеют внутренней стоимости, а торгуются только на временном уровне стоимости.

Почему полезен расчет стоимости

Цель стоимостного инвестирования — найти акции, которые продаются по цене ниже их внутренней стоимости. Существует несколько методов оценки внутренней стоимости акции, и два инвестора могут сформировать два совершенно разных (и одинаково обоснованных) мнения о внутренней стоимости одной и той же акции. Однако общая идея заключается в том, чтобы покупать акции по цене ниже их стоимости, и оценка внутренней стоимости может помочь вам в этом.

Определяясь с активами для вложения, инвесторы преимущественно используют стандартные инструменты оценки ликвидности акций или внутренней стоимости компании. Однако такие методы не отличаются высокой эффективностью. С помощью данные инструменты позволяют определить ценность одного актива в сравнении с другим. То есть указанные методы не отличаются объективностью. В частности, с помощью таких инструментов не всегда удается выявить переоцененные или недооцененные компании.

Для определения общей, или точной (абсолютной), стоимости актива применяются методы финансового моделирования. К таким инструментам относится модель дисконтирования денежных потоков, или Discounted Cash Flow (DCF).

Что такое модель DCF: определение и особенности понятия

Инвесторы и кредиторы часто оценивают бизнес, ориентируясь на показатель свободного денежного потока (FCF). Последний применяется для расчета экономической эффективности вложений. При помощи данного параметра удается выявить 2 важных фактора, определяющих результативность деятельности компании. В частности, объем свободного денежного потока применяется для анализа следующих обстоятельств:

- объем средств, которые компания может выделить в качестве дивидендных выплат держателям акций;

- способность компании своевременно погашать долговые обязательства;

- наличие возможности у компаний выкупать ранее выпущенные акции.

Как показывает практика, показатель чистой прибыли у компании может быть положительным при отрицательном денежным потоке. Такие результаты деятельности свидетельствуют о неэффективности проводимой финансовой политики. То есть данное сочетание указывает на то, что компания не приносит денег. Поэтому, ориентируясь на размер денежного потока, инвесторы и кредиторы получают больше информации об эффективности конкретной организации.

Модель DFC основана на FCF. Данный метод отличается высокой эффективностью применительно к анализу конкретной компании. Также модель используется при оценке отдельных проектов либо активов. С помощью DFC можно определить, способна ли компания генерировать денежный поток.

Чтобы провести такой анализ, параметр FCF рассчитывается с дисконтом. То есть при определении размера будущих денежных потоков данный показатель приводят к значениям, которые компания демонстрирует в настоящем. Для этого используют специальную ставку, определяемую на основании текущей доходности бизнеса либо отдельной ценной бумаги.

В рамках рассматриваемой модели оценка проводится с учетом стоимости:

- «Северстали» (расчет проводится с использованием всего собственного капитала и заемных средств);

- капитала компании без учета заимствованных средств.

В основном в рамках рассматриваемой модели используется второй показатель (обозначается как FCFF).

В связи с тем что размер дисконта бывает разным (причем параметр со временем нередко меняется), для понимания особенностей DFC можно использовать в качестве данного показателя средневзвешенную стоимость капитала (WACC). В этот параметр входят:

- общая стоимость задолженности компании перед всеми кредиторами;

- размер акционерного капитала.

Алгоритм расчета справедливой стоимости акции

Для расчета данного показателя рекомендуется применять DFC, рассчитанный в двух периодах. Такая модель учитывает:

- размер промежуточного финансового потока в выбранном временном отрезке;

- объем денежных средств после наступления периода, когда компания начинает демонстрировать стабильный рост.

Во втором случае применяется так называемый метод расчета терминальной стоимости (TV).

Для получения объективной цены компании в рамках модели DCF нужно необходимо сначала определить, сколько сейчас стоит выбранный бизнес, и размер ставки для расчета дисконта для денежных потоков. Далее составляется прогноз изменения FCF. После этого рассчитываются характер движения ставки дисконтирования, терминальной и справедливой стоимости компании (в том числе и отдельной акции).

Для проведения анализа необходимы следующие показатели:

- отчет о прибылях и убытках;

- баланс;

- отчет о движении денег.

Для понимания особенностей модели DCF можно в качестве примера рассмотреть компанию «Северсталь», которая публикует финансовую отчетность по стандарту МФСО, отражая прибыли и убытки в долларах.

Алгоритм расчета реальной стоимости бизнеса

Данный показатель определяется как сумма:

- общей капитализации;

- долей, которые не находятся в собственности компании;

- рыночной цены всех обязательств перед кредиторами.

В расчете текущей стоимости не принимаются во внимание любые денежные средства, в том числе и их эквиваленты.

Рыночная капитализация — это совокупная стоимость всех акций (получается путем умножения цены одной акции на количество выпущенных бумаг). Под чистым долгом понимаются:

- долгосрочная задолженность;

- долг, который нужно погасить в течение года;

- финансовый лизинг.

Проведенный расчет на основании данных финансовой отчетности «Северстали» показал следующую стоимость компании:

Алгоритм расчета размера дисконта

Этот показатель рассчитывается по следующей формуле:

Доля собственного и заемного капитала рассчитывается по формуле (заемный капитал)/ (заемный капитал + собственный капитал). Исходя из данных отчетности «Северстали», получается, что данный показатель у компании составляет 85,7%. Соответственно, доля заемного капитала равна 14,3%.

Алгоритм расчета стоимости всех акций

Чтобы определить требуемую доходность инвестирования в акции, можно воспользоваться моделью ценообразования финансовых активов (CAPM). Данный показатель рассчитывается как сумма размера риска (в качестве примера взята ставка в 2,7%), Country premium и результат умножения коэффициента дисконтирования и премии за риск.

Последний параметр можно рассчитать самостоятельно. Но для примера будет взят показатель, который предоставила одна независимая консалтинговая компания, пользующаяся высоким авторитетом в кругах американских аналитиков. В данном случае этот параметр равен 5%.

В качестве бета-коэффициента взят параметр 0,9. Этот показатель также был взят у одного авторитетного аналитика и рассмотрен только в качестве примера. Инвесторы могут самостоятельно выбирать подходящий для конкретного случая бета-коэффициент.

В связи со спецификой рассматриваемой компании необходимо провести корректировку бета-коэффициента. Для этого применяется формула:

Указанный коэффициент равен 1,02. После подставления всех показателей в приведенную формулу получается, что стоимость акционерного капитала составляет 10,8% (2,7%+1,02*5%+2,88%).

Алгоритм расчета размера долговых обязательств

Для расчета данного параметра часто применяют следующий метод: берется каждый кредит по отдельности. После этого необходимо получить сумму всех доходов к погашению процентов по задолженности. Кроме того, в этой формуле учитываются выплаты по ранее выпущенным бондам. В рамках данной процедуры также необходимо определить доли в общем долге.

Но для упрощения понимания принципа расчета этого параметра можно взять из отчета «Северстали» сумму, которая показывает, сколько компания платит для погашения задолженности, и разделить показатель на общую сумму кредита. С учетом сказанного, получается, что стоимость капитала, который компания заняла у сторонних организаций и частных лиц, составляет 7,2%.

Кроме того, средневзвешенная цена капитала (WACC) у «Северстали» равна 10,1%. В рамках рассматриваемого примера размер налоговой ставки был взят за 2017 год. Поделив этот параметр на размер прибыли до уплаты налогов (EBT), получаются 23,2%.

Алгоритм составления прогноза будущих денежных потоков (UFCF)

Для расчета UFCF необходимо выяснить следующие параметры:

- размер прибыли до внесения налоговых отчислений и уплаты кредита;

- размер налоговых отчислений;

- расходы на обновление оборудования (амортизацию);

- затраты на капитальное строительство и обновление оборудования;

- изменение оборотного капитала.

Чтобы определить размер свободных денежных потоков, нужно определить каждый из указанных параметров по отдельности. Вначале необходимо спрогнозировать выручку, для чего применяется один из следующих методов:

- Прогноз, учитывающих скорость роста компании. Он выстраивается на предположении, что в будущем развитие будет идти стабильными темпами. Этот подход применяется в отношении зрелого бизнеса.

- Прогноз на драйверах. В этом случае учитывается множество факторов, влияющих на финансовые показатели (стоимость продукции, количество клиентов и так далее). Такой прогноз сложен в составлении, но дает более точные результаты.

Применительно к рассматриваемой компании подходит первый метод. Использовать второй вариант не целесообразно, так как в этом случае потребуется подобрать все ключевые факторы, влияющие на финансовую деятельность бизнеса.

Для прогнозирования денежных потоков необходимо взять показатели изменения выручки, EBITDA и маржу валовой прибыли в период с 2010 по 2017 годы (сведены в таблицу).

С учетом приведенных значений получается, что размер выручки «Северстали» ежегодно увеличивается на 1,4%. Для расчета EBITDA и валовой прибыли в рамках рассматриваемого примера будет учитываться средняя маржа. В итоге получаются следующие показатели:

Для расчета размера денежных потоков потребуется показатель EBIT, который можно получить, если из EBIDTA вычесть амортизационные расходы.

Для расчета размера налогов в рамках рассматриваемого примера взята следующая формула: Tax Rate*(EBIT— Interest Expense); процентные расходы — постоянные. Последний показатель, согласно отчету за 2017 год, составляет 151 миллион долларов. Расчет налогов приведен в таблице.

Размер капитальных расходов (CapEx) указан в отчете о движении средств. Для прогнозирования изменения данного показателя используется оценка усредненной доли в выручке.

В рамках рассматриваемого примера размер капитальных расходов взят на уровне 700-800 миллионов долларов. Эти деньги, согласно опубликованному отчету, «Северсталь» планировала потратить на модернизацию производства в 2018-2019 годах.

Также для определения размера потока денежных средств необходим показатель изменения оборотного капитала, который можно рассчитать по следующей формуле:

Change NWC = Change (Inventory + Accounts Receivable + Prepaid Expenses + Other Current Assets— Accounts Payable— Accrued Expenses— Other Current Liabilities).

Приведенная формула показывает, что снижение денежного потока происходит на фоне увеличения дебиторской задолженности и объемов запасов, а рост — при кредиторской.

Характер изменения оборотного капитала определяется на основании полученной выручки (Revenue) либо себестоимости (COGS) выпускаемой продукции. Далее необходимо определить, какой процент от Revenue приходится на:

- кредитную задолженность третьих лиц, которые те должны выплатить «Северстали»;

- объем складских запасов;

- расходы на ближайшие несколько месяцев (лет);

- иные текущие активы.

Себестоимость продукции в рамках рассматриваемой модели связана с показателями кредиторской задолженности и накопленных обязательств. Используя полученные параметры, можно составить прогноз по изменениям операционных активов. Также следует проанализировать возможные повышения и снижения объема обязательств, применяя средние показатели.

После этого рассчитываются изменения операционных активов и обязательств в двух периодах: историческом и прогнозируемом. Полученные в итоге значения нужно подставить в приведенную формулу, получив таким образом расчет изменения оборотного капитала.

После этого рассчитывается размер денежного потока по формуле: (Прибыль до внесения платы по кредитам и уплаты налогов) — (Налоги) + (Расходы на амортизацию) — (Капитальные расходы). К полученному показателю нужно прибавить также показатель изменения оборотного капитала.

Справедливая цена актива

После завершения описанных действий необходимо выполнить следующее:

- Применить ставку дисконтирования к компании, чтобы получить реальную стоимость. Для этого можно воспользоваться функцией ЧПС в Exel. Исходя из приведенных данных, получается, что реальная стоимость «Северстали» составляет 4057,7 миллиона долларов.

- Определить стоимость в прогнозируемом периоде. Для этого можно воспользоваться упрощенной формулой EV/EBIDTA, где EV рассчитывается как (1+WACC)^5, а EBIDTA берется за последний отчетный период. Стоимость «Северстали» составляет 8578,5 миллиона долларов.

Сложив полученные показатели, можно получить общую стоимость компании — 12631 миллионов долларов. Но для получения справедливой оценки необходимо из указанной суммы вычесть чистый долг и цену всех неконтролируемых долей. В итоге стоимость акционерного капитала «Северстали» составит 11566 миллионов долларов, а одной акции — 13,8 доллара.

В связи с тем что указанные показатели меняются в зависимости от используемого мультипликатора (в приведенной выше формуле это EV) и ставки дисконтирования, после проведенных расчетов необходимо составить таблицу чувствительности. В ней учитываются как увеличение, так и уменьшение данных параметров.

Итоги

Рассмотренная модель DCF отличается следующими достоинствами:

- позволяет подробно проанализировать финансовые результаты компании;

- не требует сравнительного анализа с другими отраслевыми компаниями;

- позволяет получить информацию о реальных финансовых потоках, что важно для инвестора;

- отличается гибкостью, то есть позволяет составлять прогнозы в зависимости от изменения ключевых факторов.

Из недостатков данной модели можно выделить следующее:

- для проведения расчетов необходимо вводить множество допущений и применять прогнозы, составленные на основе оценочных суждений;

- сложна в применении, так как требует расчета множества параметров.

Кроме того, столь детализированный анализ, который применяется в рамках данной модели, заставляет инвестора чувствовать себя увереннее. Из-за этого тот утрачивает способность учитывать все возможные риски, что может привести к потере вложений.

Несмотря на сказанное, модель DCF отличается высокой эффективностью, так как позволяет глубоко изучить деятельность компании, выявить все денежные потоки, выяснить разные аспекты производства и сбыта и другие факторы, определяющие реальную цену акции. Этот инструмент можно использовать для составления долгосрочных прогнозов развития бизнеса. По сути, данная модель — это один из методов, применяемых аналитиками, специализирующихся на оценке компаний.

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

- • Публичность. 5.000 человек на YouTube канале «Бизнес по плану».

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

Первый вопрос, с которым сталкивается любой инвестор при знакомстве с компанией, это то насколько справедлива в текущий момент она оценена. Является ли компания недооцененной инвестиционной идеей или же наоборот, её стоимость уже сильно переоценена, и компания представляет из себя финансовый пузырь, который может лопнуть в любой момент времени.

Для правильной оценки и правильного принятия решения нам необходима какая-то точка отсчета, относительно которой мы могли бы ориентироваться по стоимости акции и судить насколько она интересна для инвестирования на текущий момент. Иными словами, нам необходимо знать, сколько компания должна стоить «по-настоящему», какова её справедливая стоимость.

И тут мы зачастую сталкиваемся с одним из главных заблуждений на фондовом рынке среди начинающих инвесторов, это оценка стоимости акций, руководствуясь непосредственно только графиком цены акций компании. При этом, зачастую выводы такие, если акции компании продолжительное время или просто достаточно сильно растут, то это «дорогая» компания и наоборот, если акции компании падают, то значит, что она оценена «дешево», намного ниже её справедливой стоимости.

На само деле это наиболее частое заблуждение и ошибка, на практике получается скорее даже наоборот, что компании, которые растут, это дешевые компании, которые не достигли своей справедливой стоимости. И соответственно, те компании, акции которых падают, это компании справедливая стоимость которых находится еще ниже.

Как рассчитать справедливую стоимость акции

В этой статье мы рассмотрим, какие могут быть методы определения справедливой стоимости акций. Какие есть плюсы и методы у каждого метода и постараемся определиться, каком образом действовать инвестору при определении справедливой стоимости акций.

Итак, существует три основных метода, как мы можем определить справедливую стоимость акции, это:

-

Сравнительный метод на основе инвестиционных мультипликаторов.

-

Простой и продвинутый метод расчета стоимости с помощью модели дисконтированных денежных потоков.

-

Метод комбинированного анализа и определения справедливой стоимости.

Рассмотрим данные методы по порядку.

Инвестиционные мультипликаторы

Для того, чтобы определить насколько оценена акция той или иной компании существует ряд инвестиционных коэффициентов (мультипликаторов). Большинство этих коэффициентов построены по принципу соотношения одного из операционных показателей компании и её стоимости. Под операционными показателями подразумеваются такие показатели, как чистая прибыль компании, выручка компании, EBITDA. Подробнее об инвестиционных коэффициентах мы писали в нашей предыдущей статье «Недооцененные акции».

Одним из самых популярных и распространенных коэффициентов сравнительного инвестиционного анализа является коэффициент Р/Е (Price to Earnings) или соотношение прибыли компании к её капитализации. Сам по себе данный коэффициент показывает, за сколько годовых прибылей компании, то есть, по сути, за сколько лет, окупится стоимость покупки всей компании целиком. Более подробно про коэффициент Р/Е и то, как его правильно использовать и интерпретировать мы писали в этой статье «Коэффициент P/E».

Отдельно взятое значение какого-либо инвестиционного коэффициента само по себе не несет большой аналитической ценности, в том числе и значение показателя Р/Е. Для того чтобы понять, как компания смотрится относительно её справедливой стоимости, нужно видеть объективную рыночную картину целиком. То есть иметь информацию по всему рынку и отраслям.

Суть данного метода анализа предполагает, что в качестве ориентира по справедливой стоимости компании мы определяем среднеотраслевое и среднерыночное значение показателя Р/Е или же других инвестиционных коэффициентов. Это и будет отражением средней справедливой стоимости компаний данного сектора, к которой и должна стремиться стоимость выбранной нами компании.

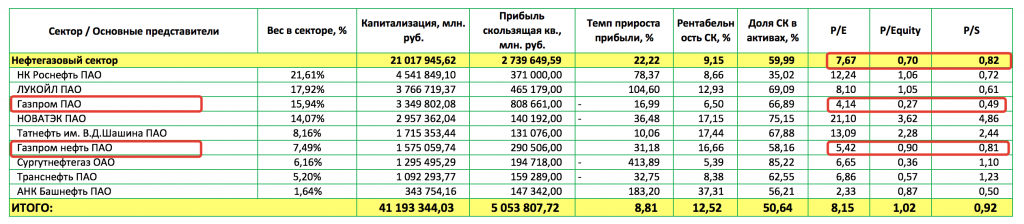

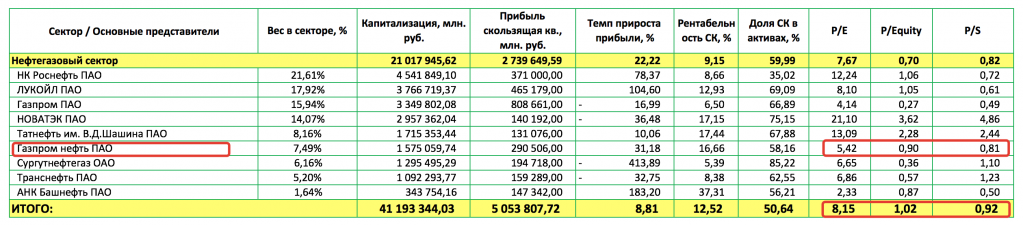

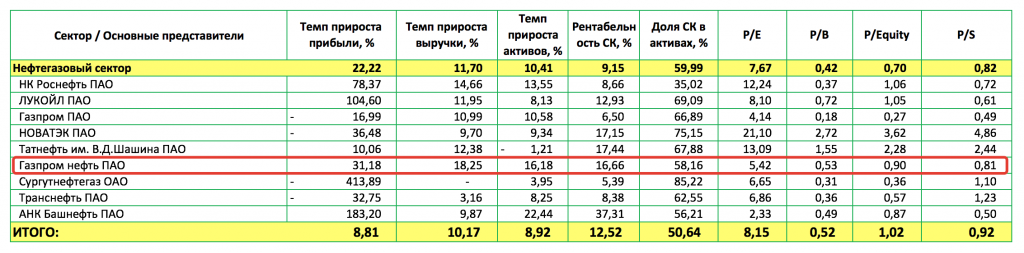

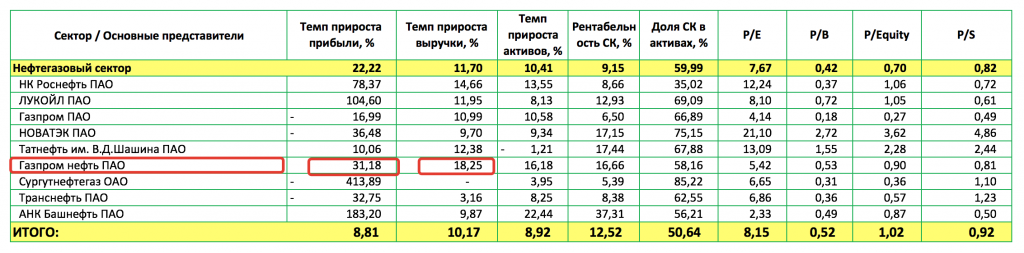

Так в качестве примера мы проанализируем нефтегазовый сектор российского рынка.

Из сводной таблицы финансовых и инвестиционных показателей компаний сразу же можно выделить те компании, которые оценены ниже среднего по сектору по показателю Р/Е.

Так же стоит обратить внимание и на дополнительные инвестиционные коэффициенты этих компаний, где мы так же можем заметить, что они являются одними из самых «дешевых» компаний сектора.

На последнем этапе мы смотрим и сравниваем инвестиционные коэффициенты компании со среднерыночными значениями, в целом по всему российскому фондовому рынку.

На данном этапе анализа мы видим подтверждение того, что выбранная нами компания по своим инвестиционным коэффициентам дешевле не только внутри своего сектора, но и всего рынка в целом.

Все это позволяет сделать нам вывод, что такая компания на текущий момент стоит меньше, чем её справедливая стоимость, исходя из рыночной оценки остальных компаний.

Особенности применения инвестиционных мультипликаторов

Поскольку компания оценена ниже справедливой стоимости на основе оценки других компаний, то инвестору обязательно необходимо убедиться в том, что данная оценка не вызвана негативными факторами фундаментального характера. Для этого необходимо обязательно провести дополнительный финансовый анализ компании и обратить внимание на ключевые коэффициенты эффективности работы компании.

В данном случае динамика всех операционных показателей и показателей эффективности работы компании так же очень хорошие и превышают, как среднеотраслевые, так и среднерыночные показатели.

Плюсы и минусы инвестиционных мультипликаторов

Плюсы данного метода:

-

При наличии необходимой информации по всему рынку, проанализировать и определить справедливую стоимость акций компании практически не составляет труда.

Минусы данного метода:

-

Большая трудоемкость сбора среднерыночных и среднеотраслевых показателей;

-

Данный метод имеет заметную границу применения, так в поле анализа не попадут компании, которые с точки зрения инвестиционных коэффициентов уже слишком дорогие, но при этом имеют огромные перспективы роста в дальнейшем.

-

Бывают ситуации, когда весь рынок или какой-то сектор рынка переоценен или недооценен. Например, средний P/E по всем компаниям равен 2, тогда с помощью только данного метода весьма трудно будет найти лучшие идеи на фоне других.

Метод дисконтированных денежных потоков

Суть данного метода строится на основном финансовом и экономическом принципе, что деньги в настоящий момент времени стоят всегда дороже, чем будущем. Это исходит из того, что за определенный период времени денежные средства обязательно подвергаются тем или иным определенным рискам и процессам обесценения.

Задача данного метода, это привести все будущие денежные потоки компании к справедливой оценке, с точки зрения всех рисков, в настоящий момент времени.

Метод дисконтированных денежных потоков, это один из самых продвинутых методов определения справедливой стоимости компании. В данном случае стоимость компании определяется как сумма всех будущих денежных потоков компании. При этом будущие денежные потоки компании должны быть приведены к стоимости денег на текущий момент времени. С экономической точки зрения – это наиболее объективная оценка стоимости конкретной компании.

Модели дисконтированных денежных потоков по компаниям лежат в основе практически всех аналитических рекомендаций, которые публикуют инвестиционные компании. Каждый аналитик строит по отдельной компании модель дисконтированных денежных потоков и определяет её справедливую стоимость.

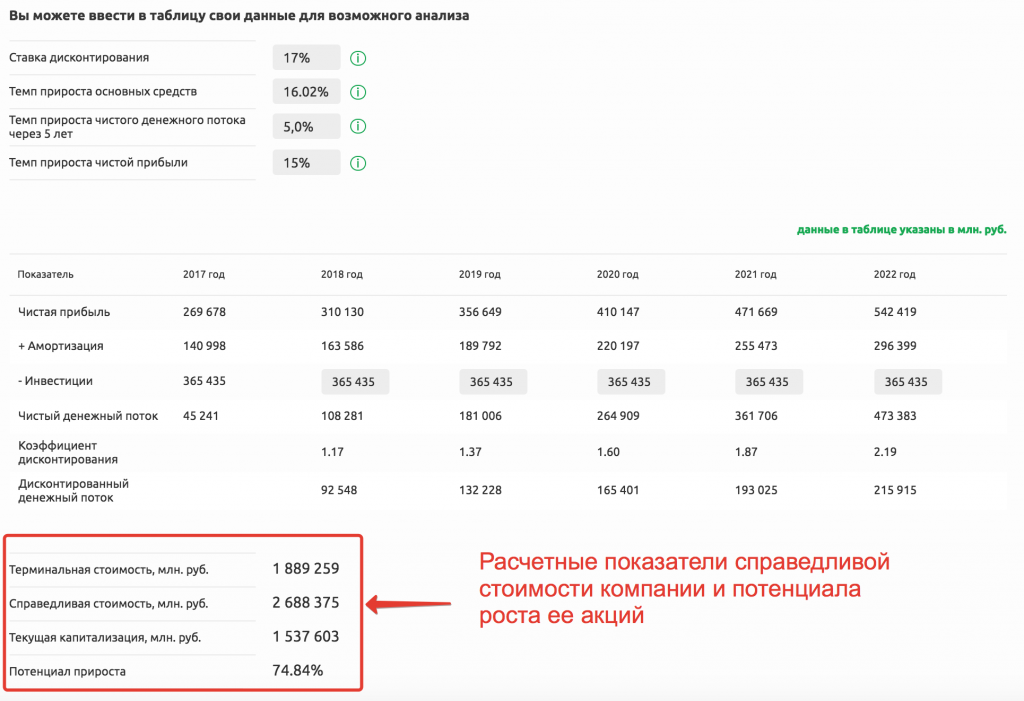

Мы подробно рассматриваем данный методы работы в рамках курса повышения квалификации инвесторов «Секреты фундаментального анализа». А также именно на основе модели дисконтированных денежных потоков построен блок инвестиционного анализа в сервисе Fin-plan Radar.

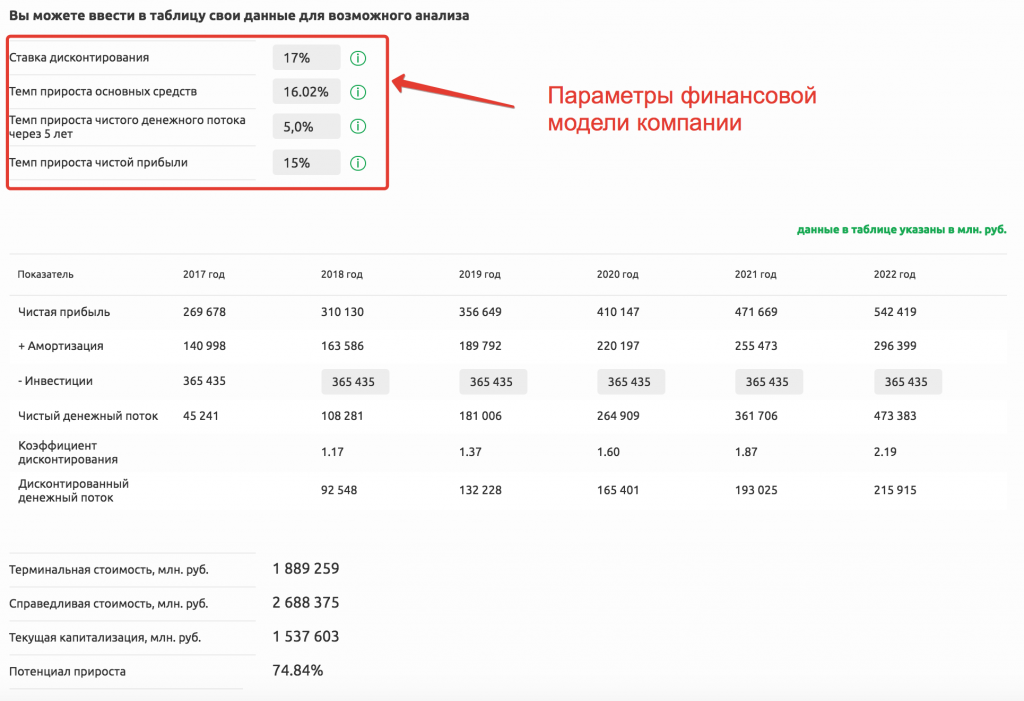

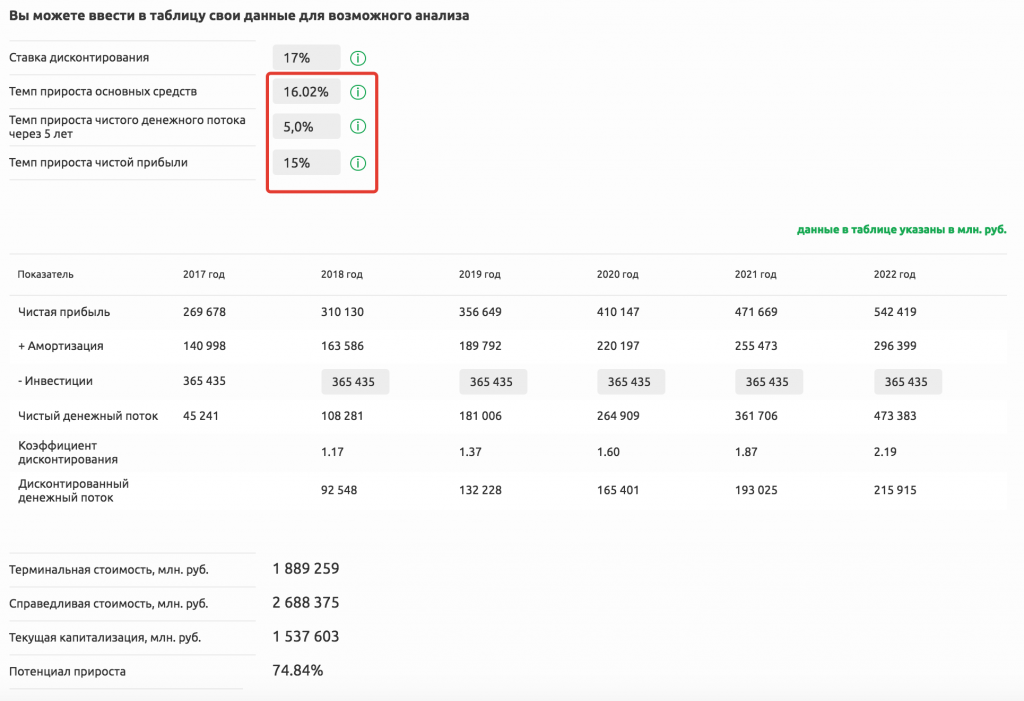

Рассмотрим более подробно модель построения дисконтированных денежных потоков.

Для построения данной модели используются изначальные параметры будущих темпов роста компании и рисков, с которыми компания может столкнуться на протяжении своей деятельности.

Уровень рисков в данной финансовой модели регулируется с помощью коэффициента дисконтирования. В статье «Коэффициент дисконтирования» мы подробно рассмотрели, как определяется данный показатель.

С помощью коэффициента дисконтирования мы учитываем все будущие риски финансовой модели компании, это возможные сезонные колебания финансовых результатов, и инфляционные процессы, которые безусловно обесценивают будущие денежные потоки, это и различные риски техногенного плана, которые могут негативно повлиять на бизнес компании. При этом в данном случае лучше придерживаться более консервативного принципа и ставить перед моделью компании максимально жесткие условия, применяя к ней коэффициент дисконтирования чуть выше средних значений. Так же при определении коэффициента дисконтирования мы учитываем возможность альтернативных вложений со ставкой равной коэффициенту дисконтирования. То есть, если наша модель по результатам расчетов дает определенный потенциал роста, то значит вложения именно в эту инвестиционную идею предпочтительнее инвестиций в других направлениях с доходностью равной ставке дисконтирования.

То есть, в расчетном примере выше мы сознательно уменьшаем будущий денежный поток компании на 17% каждый последующий год. Это очень серьезные испытания для темпов роста бизнеса компании. В данном случае в нашей модели, мы применяем достаточно жесткий коэффициент дисконтирования на уровне 17%. При этом стоит понимать, что альтернативных вложений, с высоким уровнем надежности и фиксированной ставкой доходности на уровне 17% на текущий момент на самом деле нет. Это искусственное преувеличение – своеобразный стресс-тест для компании.

Параметры роста и развития бизнеса компании закладываются через среднегодовые темпы роста прибыли, основных средств компании и темпа прироста чистого денежного потока компании.

Для корректного установления данных параметров, от инвесторов требуется провести всесторонний анализ финансовой отчетности компании, провести анализ её бизнес-среды, инвест-программы и анализ действий и планов руководства.

Так же в данном случае есть более простой метод, это взять средние темпы роста компании за последние несколько лет и заложить в модель именно их, но при этом немного уменьшив это значение, чтобы сделать финансовую модель более устойчивой.

В нашем примере мы поступаем именно так, используя темп роста в 15%. При этом мы понимаем, что этот темп роста на текущий момент значительно ниже того роста, что компания демонстрирует в последнее время.

После этого, мы можем оценить результативность данной модели, какова должна быть её справедливая стоимость при работе компании в таких внешних и внутренних условиях и такой среднегодовой результативностью.

В данном случае мы видим, что справедливая стоимость компании при таких условиях оказывается существенно выше, чем её текущая рыночная капитализация, что определяет на текущий момент существенный инвестиционный потенциал её роста в 97,67%.

Модель, которую мы рассмотрели, является сокращенной моделью построения дисконтированных денежных потоков компании.

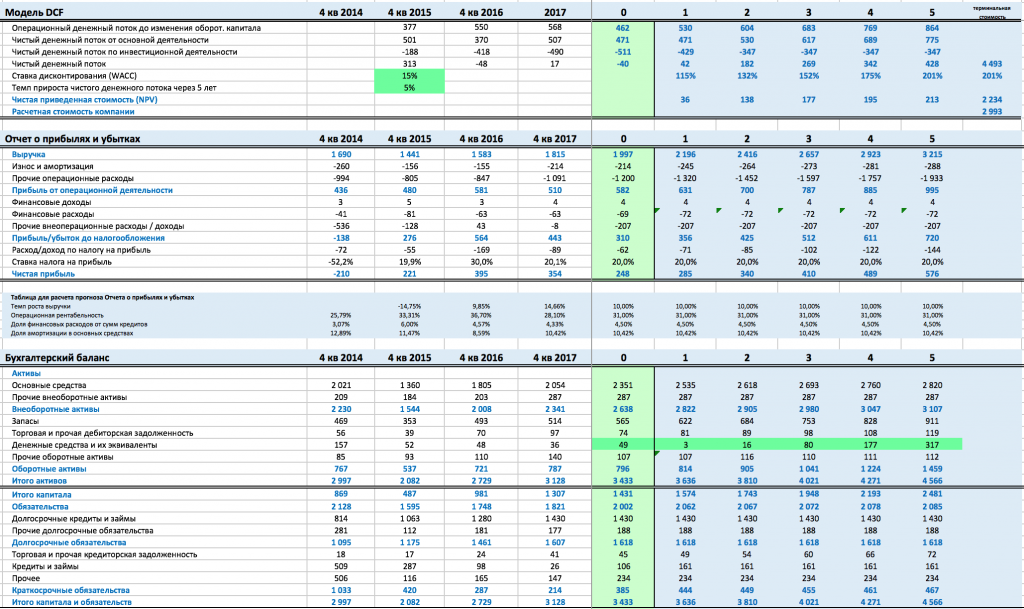

Так же в инвестиционной практике мы используем построение полной максимально развернутой модели дисконтированных денежных потоков компании.

Отличие развернутой модели заключаются в том, что в ней полностью моделируется прогнозный баланс компании, прогнозный отчет о прибылях и убытках компании и развернутый будущий денежный поток компании.

Это позволяет максимально точно и корректно спрогнозировать будущие результаты компании и её денежные потоки.

Построение данной развернутой модели дисконтированных денежных потоков компании детально изучается в нашем курсе повышения квалификации для профессиональных инвесторов «Секреты фундаментального анализа».

Плюсы и минусы модели дисконтированных денежных потоков

-

Безусловным плюсом метода является то, что данные расчеты полагаются на реальные финансовые результаты компании и позволяют максимально корректно оценить справедливую стоимость компании.

-

Очевидным минусом является то, что построение таких моделей требует наличия определенного уровня экспертности, для того чтобы правильно спрогнозировать будущие темпы роста бизнеса и заложить соответствующие риски. И без использования средств автоматизации (например, Fin-plan Radar) процесс подобной аналитики занимает существенное время.

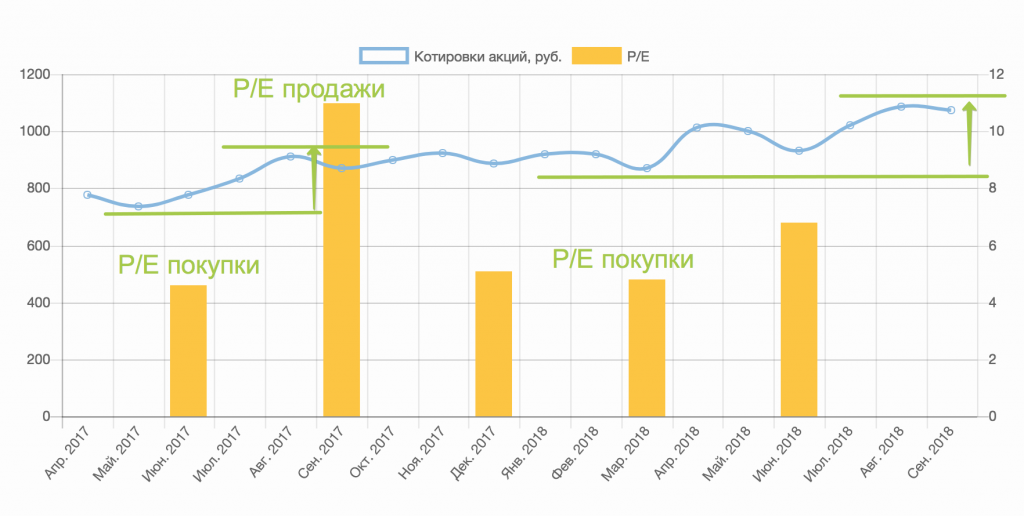

Комбинированный инвестиционный анализ компании

Данная методология представляет из себя наиболее объективный и разносторонний подход к определению справедливой стоимости компании, так как он сочетает в себе оценку с помощью сравнительных коэффициентов, финансовую оценку компании и экспертный анализ внешней и внутренней среды компании.

Главным преимуществом данного метода является то, что он позволяет инвестору выходить на уровень активного инвестирования, так как с помощью данной методологии можно определить те фундаментальные границы инвестиционной оценки компании, по достижении которых у нас формируются точки входа и точки выхода. В данной методологии такие точки обозначают как «P/E покупки» и «P/E продажи».

На графике ниже представлена реализация активной стратегии на акциях Северстали с помощью оценки P/E покупки и P/E продажи.

Плюсы и минусы у данного подхода практически те же, что и у построения модели дисконтированных денежных потоков.

-

Это максимально точная и разносторонняя модель оценки справедливой стоимости компании, которая позволяет учесть разные факторы, которые определяют справедливую стоимость копании.

-

Как минус стоит отметить, что данный подход, требует более глубоких знаний и более сложных методик расчета показателей, с которыми мы знакомим инвесторов на наших курсах повышения квалификации.

Выводы

Нахождение справедливой стоимости компании нельзя назвать простым процессом, однако в качестве вознаграждения за этот труд инвестор получает очень многое. Начиная от того, что детальное изучение компании позволяет проникнуться её бизнесом, лучше понять приоритеты и ориентиры по компании. И, несомненно, это дает максимальное четкое понимание положения компании. Позволяет понять потенциал роста бизнеса, а также определить наиболее интересные с фундаментальной точки зрения точки входа в акции компании.

Начать процесс изучения продвинутых методик аналитики можно с наших бесплатных вебинаров, ориентированных на практикующих инвесторов. Записаться по ссылке — https://finplan.expert/zakupki?utm_source=site&utm_medium=blog&utm_campaign=veb/

Удачных вам инвестиций!

Блог им. trade_execution

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

— Чистая прибыль на одну акцию (EPS);

— Выручка с продаж;

— Среднегодовой темп роста (CAGR) этих показателей за три года или 5 лет.

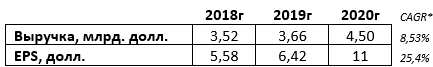

Например, я вижу растущий тренд выручки и прибыли на одну акцию (EPS) по годам:

* CAGR — совокупный среднегодовой темп роста с учетом сложного процента. Показывает на сколько процентов за год прирастает изучаемый показатель. Формула: [(Окончательное значение) / (Начальное значение)] ^ (1 / n) – 1, где n –кол-во лет.

А что дальше? Как из этого определить справедливую цену акции?

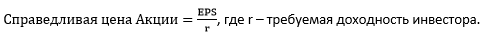

Ответ как всегда на поверхности:

Как правило, консервативные инвесторы требуют:

— в облигациях, чтобы r=ключевая ставка ЦБ*1,5

— в акциях, чтобы r=ключевая ставка ЦБ*2

Для вышеприведенного примера ответ будет:

На самом деле, у каждого инвестора своя требуемая доходность, т.е. субъективная цифра. Это из-за того, что на всё есть свои альтернативные варианты вложения денег, поэтому r может быть абсолютно любой.

Для объективной оценки используются более сложные методы: с темпами роста показателей, с оценкой по мультипликаторам и с моделью оценки доходности капитальных активов (англ. CAPM). В последнюю очередь используют самый сложный метод оценки — DCF (метод дисконтированных денежных потоков), где вероятность ошибки очень велика, из-за чего с ним нужно быть очень осторожным.

Количество собранных лайков ♥ под этим постом будет указывать на вашу заинтересованность темой справедливой оценки акций!

От этого еще и будет зависеть дальнейшее развитие обсуждение темы на моем Т-канале, где можно будет узнать больше о других способах оценки акций, таких как:

— использование показателей с учетом темпов роста (Активов, Продаж и Долгов) и финансового рычага;

— оценка справедливой стоимости акции по аналогии с такими мультипликаторами, как EV/EBIT других компании;

— CAPM.

Также не забудьте подписываться на мой Телеграм-канал: @trade_execution

- хорошо

-

162

Ранее в Шаге 1 я описал, как выбирать потенциальную бумагу для инвестирования. При этом опирался я только на базовые финансовые показатели эмитента.

Данные показатели могут участвовать в прогнозировании справедливой стоимости компании, но за счет метода сравнительного анализа, в рамках которого акции эмитента сравниваются с отраслью бизнеса, в которой он находится. Метод сравнительных аналогов я опишу в Шаге 3.

Итак, что же такое метод дисконтирования денежных потоков? Коротко его называют так – DCF (discounted cash flow). По-русски сокращенно ДДП. ДДП – один из самых популярных и востребованных методов фундаментального анализа.

Мне кажется, что более правильно ДДП-модель называть финансовым анализом, ведь в процессе своей работы аналитик проводит большое количество времени за штудированием финансовой информации предприятия.

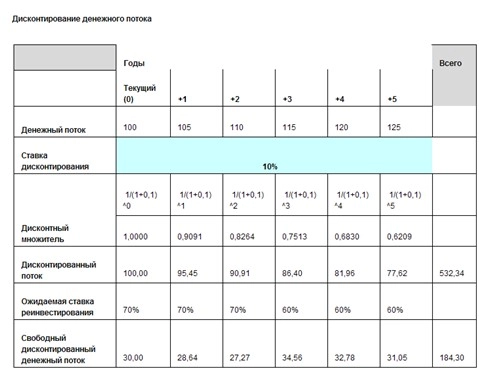

Само понятие «дисконтирование» вкратце можно охарактеризовать так: деньги сегодня дороже, чем через год, два года и т.д. Следовательно, метод дисконтирования есть приведение будущей стоимости денег к их эквиваленту здесь и сейчас. Для приведения используется определенная процентная ставка – ставка дисконтирования.

Получается так, что инвестор приобретает долю в предприятии в расчете на то, что его денежные потоки будут увеличиваться со временем.

Делая ставку на ту или иную компанию, инвестор, прежде всего, смотрит на динамику дивидендов, работу самого бизнеса, его финансовую устойчивость. То есть, инвестору важно, что он покупает. Динамика курса акций в последнее время инвестора интересует в последнюю очередь. Ведь если бизнес устойчивый и хорошо развивается, то рано или поздно рынок восстановит недооцененный потенциал.

Свободный денежный поток предприятия получается, если из доходов вычесть расходы и инвестиции. Это своего рода допущение для расчета.

Еще одна условная величина – ставка дисконтирования. Ставка дисконтирования – это величина потери потребительской стоимости денег. Понятно, что изменение ставки дисконтирования на небольшую величину способно существенно повлиять на конечный результат. Разные аналитические отделы могут рассчитывать ставку дисконтирования по-разному, но расхождение в величине ставки обычно невелико.

Широко распространена практика дисконтирования денежных потоков по ставке WACC (Weighted Average Cost of Capital), средневзвешенной стоимости капитала компании.

Далее приведена формула расчета ставки дисконтирования:

WACC = (E*Ke+D*Kd*(1-t))/(D+E), где:

Е — сумма собственного капитала

D —долг компании

Ke — стоимость собственного капитала

Kd — стоимость долга

T — ставка налога на прибыль

Процедура выполнения расчета по DCF-модели выглядит так:

1) оценивают денежный поток — величины денежных поступлений и соответствующие риски по периодам;

2) устанавливают требуемую доходность денежного потока из расчета риска, с ним связанного, и доходности, которую можно достичь при иных альтернативных вложениях, при этом требуемая доходность может быть либо постоянной, либо изменяемой в течение анализируемого промежутка времени;

3) денежный поток дисконтируют по требуемой доходности;

4) дисконтированные величины суммируют для определения стоимости актива.

Для определения справедливой стоимости могут оцениваться разные типы денежного потока, остановимся на наиболее распространенном – FCFF:

— Все денежные поступления минус издержки (кроме процентов по кредиту), налоги и чистые инвестиции. Это так называемый денежный поток фирмы (free cash flow firm = FCFF). Он создается активами фирмы, которые куплены как на собственный капитал, так и на заемные средства.

Для того чтобы оценить сегодняшнюю стоимость будущих потоков, требуется вычислить, каким будет этот денежный поток в каждом следующем году. Нужный нам показатель, характеризующий денежный поток фирмы, называется операционной прибылью, или EBIT (earnings before interest and taxes — прибыль до учета налогов и процентов).

Далее мы убираем налоги — умножаем EBIT на (1-t), где t — налоговая ставка, и отнимаем от того, что получилось, чистые капиталовложения. Чистые инвестиции – это капвложения в основные средства минус амортизация и плюс увеличение оборотного капитала. В реальном расчете можно использовать не абсолютные значения, а ставку реинвестирования — то есть, долю EBIT, которая расходуется на инвестиции.

Определить эту величину можно, основываясь на истории или планах компании. Тогда FCFF = EBIT*(1-ставка реинвестирования).

Если у нас есть соображения, каким будет EBIT и чистые капитальные вложения, к примеру, на протяжении последующих десяти лет, расчет их текущей стоимости становится совсем несложным делом:

Далее я приведу пример значения DCF-модели для акций завода «ДИОД», а пока что закончим теоретическую часть.

Итак, мы теперь можем рассчитать, сколько стоят сейчас возможные денежные потоки компании за какой-то конкретный отрезок времени. Для того чтобы оценить, сколько сейчас стоят денежные потоки, можно воспользоваться моделью стабильного роста. Эта модель предполагает, что компания будет функционировать бесконечно долго. Если денежные потоки будут расти одинаковыми темпами, то заключительная стоимость определяется по формуле:

Заключительная ценность = (денежные потоки года n+1)/(стоимость капитала – темп стабильного роста) = FCFFt+1/(WACC-g).

Получив заключительную ценность, дисконтируем ее по формуле дисконтирования:

Полученная сумма дисконтированных потоков прогнозного периода и дисконтированной заключительной ценности и является ценностью всех будущих потоков. Последний шаг, который нам требуется сделать — посчитать, сколько стоит собственный капитал фирмы, ведь мы считали доходы, приходящиеся и на собственный и на заемный капитал. Из нашей оценки вычтем текущее значение долга компании:

Справедливая стоимость компании = ценность FCFF-долг.

Ну и если ценность для акционеров разделить на общее количество выпущенных акций — получим как раз долгожданную справедливую стоимость акции.

Далее я привожу выкладку из аналитического обзора по компании «ДИОД», которая недавно провела IPO:

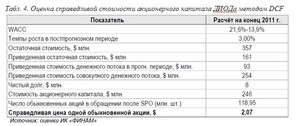

Оценка справедливой стоимости «ДИОДа». Оценка методом DCF.

Наши аналитики провели оценку ОАО «ДИОД» методом дисконтированных денежных потоков.

Стоимость объектов недвижимости, принадлежащих компании (строения на 72 сотках земли в центре Москвы в районе станции метро «Павелецкая» с правом аренды до 2053 г., а также 5,8 га в Подольске), они оценивали отдельно, ориентируясь на экспертные оценки, и полагали, что она может составлять не менее 400 млн. руб. При оценке «ДИОДа» использовались макроэкономические прогнозы аналитического отдела ИК «ФИНАМ».

Прогноз свободного денежного потока. В 2009 г. чистый денежный поток компании составил $10,8 млн. Наши аналитики полагали, что в 2010 г. он составит $11,6 млн., а к концу прогнозного периода (в 2018 г.) достигнет $39,0 млн. Средний темп его роста в 2010-2018 гг. будет находиться, таким образом, в районе 17% (6,5% в 2018 г.).

Расчет средневзвешенной стоимости капитала «ДИОДа». Согласно расчетам наших специалистов, в 2009 г. стоимость собственного капитала компании составила 22,3%, что отражает текущий уровень рисков инвестирования в акции компании. В дальнейшем, по мере созревания бизнеса компании и снижения рисков инвестирования, будет происходить постепенное удешевление стоимости ее собственного капитала.

Аналитики полагают, что в 2018 г. она сократится до 15,5%. В отношении стоимости заемных средств специалисты сходятся во мнении, что по тем же самым причинам к концу прогнозного периода она опустится с текущих 22% до 11%, что в целом соответствует прогнозной стоимости кредитов для средних по величине предприятий. Таким образом, рассчитанная аналитиками нашей компании средневзвешенная стоимость капитала будет стремиться в долгосрочной перспективе к 13,9% (при доле заемных средств в 23%).

Расчет справедливой стоимости акционерного капитала «ДИОДа». При расчете справедливой стоимости «ДИОДа» в терминальном периоде специалисты исходили из того, что чистый денежный поток в конце прогнозного периода составит $39,0 млн., а дальнейшие темпы его роста зафиксируются на уровне 3%. При заданных условиях порядка двух третей чистой приведенной стоимости компании формируется за счет терминальной стоимости. Согласно данным, справедливая стоимость собственного капитала ДИОДа на конец 2011 г. составляет $246 млн.

ВЫВОД: Обыкновенные акции «ДИОДа» обладают существенным потенциалом роста. Цитата аналитика: «По результатам проведенной нами оценки, целевая цена одной обыкновенной акции “ДИОДа” на конец 2011 г. составила $2,07, что подразумевает 106%-й потенциал роста с уровня текущих котировок. Мы присваиваем бумагам “ДИОДа” рекомендацию “ПОКУПАТЬ”».

Кажется, что подсчитать модель очень просто, но на самом деле – это долгий и кропотливый труд, который занимает на одного эмитента до двух месяцев, в зависимости от сложности расчетов и доступности необходимой информации. Если вы инвестор и собираетесь инвестировать в акции, используя фундаментальный анализ, думаю, не стоит самостоятельно заниматься такими сложными подсчетами. Например, в нашей компании вас могут подписать на постоянную рассылку от нашего аналитического отдела.

В рамках аналитических обзоров все необходимые цифры уже будут подсчитаны, а на плечи инвестора ляжет тяжелое бремя выбора… Но я считаю, что любой инвестор должен хотя бы поверхностно знать о том, что это за модель, которая предсказывает справедливую стоимость акций и на чем именно строится процесс подсчета. До встречи в Шаге три!