Дополнительная информация

Сервис помогает компаниям осуществить подбор государственных программ поддержки бизнеса на основании данных из открытых источников, нормативных и правовых актов, определяющих меры поддержки (Протокол Наблюдательного совета Московского Фонда поддержки промышленности и предпринимательства от 14.09.2020 г. №10/2020, Постановление Правительства Москвы от 23 марта 2022 г. №445-ПП, Постановление Правительства Москвы от 31 марта 2020 №279-ПП, Постановление Правительства РФ от 30 декабря 2018 №1764, Постановление Правительства РФ от 5 декабря 2019 N 1598, Постановление Правительства Московской области от 25 октября 2016 г. №788/39, Постановление Правительства РФ от 30 апреля 2020 №629, Постановление Правительства РФ от 21 декабря 2020 г. №2186, Постановление Правительства РФ от 29 декабря 2016 г. № 1528). Информация о доступных программах не является офертой и не гарантирует получение кредитов на льготных условиях по подобранной с помощью сервиса программе. Окончательное решение принимается при рассмотрении заявки, и банк вправе отказать в выдаче кредита без объяснения причин. Сервис развивается и для подбора доступен ограниченный перечень государственных программ. Информацию по остальным мерам поддержки, реализуемым через банк, вы можете уточнить у своего клиентского менеджера. Информация о доступных некредитных программах поддержки бизнеса (субсидии, гранты, льготы и пр.) имеет ознакомительный характер и не гарантирует их получение.

Законы

Программа льготных кредитов на инвестиции для малого и среднего бизнеса начала действовать в августе 2022 года . Кредиты получили 450 инвестпроектов. В 2023 году программу продлили и вдвое увеличили её лимит — до 100 миллиардов рублей. Это значит, что обратиться за господдержкой смогут больше предпринимателей.

Кто может получить льготный кредит

Помогли разобраться эксперты Эвотора

Чтобы оформить льготный кредит, предприятие должно находиться в «Едином реестре субъектов малого и среднего предпринимательства»». Это может быть:

- микропредприятие — не больше 15 сотрудников, годовая выручка до 120 000 000 ₽;

- малое предприятие — не больше 100 сотрудников, годовая выручка до 200 000 000 ₽;

- среднее предприятие — в штате не больше 250 человек, годовая выручка до 2 000 000 000 ₽.

Предприятие должно относиться к одной из отраслей:

- обрабатывающее производство и переработка сельхозпродукции (ОКВЭД 10, 11.06, 11.07 и 13–33),

- логистика (ОКВЭД 52),

- гостиничный бизнес (ОКВЭД 55),

- профессиональные научные исследования и технические разработки (коды ОКВЭД 72 и 74),

- архитектура и инженерно-техническое проектирование, технические испытания (ОКВЭД 71, кроме подкода 71.12.2 «Деятельность заказчика-застройщика, генерального подрядчика»).

ОКВЭД — это общероссийский классификатор видов экономической деятельности. Он нужен государству, чтобы понимать, какие отрасли бизнеса действуют в стране. Коды ОКВЭД предприниматель выбирает самостоятельно, когда регистрирует бизнес.

Льготные кредиты могут получить только налоговые резиденты РФ.

Какую сумму можно получить и на каких условиях

Льготные кредиты можно получить, чтобы закупить оборудование, сделать капитальный ремонт в помещениях на производстве или запустить новое производство.

Сумма кредита: от 50 000 000 до 1 000 000 000 ₽.

Срок кредита: до десяти лет.

Ставка кредита зависит от типа предприятия:

- для среднего бизнеса — 2,5% годовых,

- для малого и микробизнеса — 4%.

Низкая ставка действует не на весь срок кредита, а лишь на льготный период — три года. Затем процент переплаты будет рассчитан по формуле: ключевая ставка на дату подписания договора + не более чем 2,75%.

Предположим, что ИП получил льготный кредит в марте 2023 года. Тогда ставка будет меняться так:

- с 2023 по 2026 год — предприниматель будет платить кредит по ставке 4% годовых,

- с 2026 года и до конца выплат — по ставке от 7,5% (ключевая ставка ЦБ в феврале 2023 года) до 10,25% (ключевая ставка + 2,75%) годовых.

Узнать актуальную ключевую ставку можно на сайте Центрального Банка.

Как получить кредит по низкой ставке

Получить льготный кредит можно в одном из 48 банков. Среди них Сбербанк, ВТБ, Промсвязьбанк, «Открытие», Россельхозбанк, Газпромбанк, Райффайзен и другие. Полный список банков есть на сайте Министерства экономического развития (Перечень участвующих в программе банков по программам 1764 и «ПСК»).

Чтобы оформить кредит, нужно подготовить комплект документов:

- Анкету банка.

- Учредительные и регистрационные документы. Для ООО это устав, учредительный договор, свидетельства ИНН и ОГРН, выписка из реестра юридических лиц (ЕГРЮЛ). Для ИП — ИНН, ОГРНИП, выписка из реестра предпринимателей (ЕГРИП).

- Оригиналы паспортов владельцев бизнеса.

- Официальную финансовую отчётность.

- Документы, которые подтверждают управленческую выручку. Это могут быть договоры, накладные, счета-фактуры, акты сверки с контрагентами.

- Документы, которые подтверждают право собственности на основные средства, используемые в бизнесе: договоры купли-продажи, акты приёма-передачи оборудования.

При необходимости банк может запросить дополнительные документы.

Для оформления кредита понадобится залог — это могут быть товары в обороте, недвижимость, оборудование или транспорт. Залог за предпринимателя могут внести третьи лица.

Если залога нет, вместо него банки принимают поручительства и гарантии, но не от всех. Подойдут поручительства фондов поддержки малого предпринимательства, гарантии или зонтичное поручительство «Корпорации МСП».

В большинстве банков подать заявку на льготный кредит можно по телефону или через интернет-банк.

Для тех, кто с Эвотором

Покупайте сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе и интеграции с 1С. Они помогут наладить складской учёт, контролировать и анализировать продажи, вести КУДиР, а ещё рассчитывать налоговые платежи и взносы.

Подытожим

- Программу льготных кредитов на инвестиции продлили на 2023 год. Их можно получить, чтобы закупить оборудование, сделать капитальный ремонт в помещениях на производстве или запустить новое производство.

- Займы по низкой процентной ставке могут получить малые, средние и микропредприятия.

- Программа действует не для всех сфер. Кредиты выдают только тем, кто работает в сферах логистики или гостиничного бизнеса, занимается обрабатывающим производством или переработкой сельхозпродукции, проводит научные исследования или технические испытания, проектирует здания или архитектурные сооружения.

- На срок до десяти лет можно получить от 50 000 000 до 1 000 000 000 ₽.

- Ставка кредита для среднего бизнеса — 2,5% годовых, для малого и микробизнеса — 4%. Она будет действовать только первые три года, затем вырастет, но не больше чем до 10,25%.

- Льготные кредиты выдают 48 банков. В большинстве заявку можно подать по телефону или через интернет, затем подготовить комплект документов.

- Для оформления кредита понадобится залог — это могут быть товары в обороте, недвижимость, оборудование или транспорт. Вместо залога можно заручиться поддержкой «Корпорации МСП».

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

На ту же тему

Лайфхаки

Предприниматели делятся неочевидными решениями бизнес-задач

Часть госпрограмм, которые были приняты до введения санкций, продолжают действовать. Но помимо них вводятся дополнительные меры для развития бизнеса в кризисных условиях.

На сегодняшний день государство предлагает широкий спектр мер поддержки как для начинающих предпринимателей, так и для уже работающих бизнесов. Эти меры становятся частью общей концепции развития бизнеса.

- Проекты по поддержке бизнеса от Банка России

- Цифровая платформа МСП как экосистема поддержки бизнеса

- Социальный контракт на открытие бизнеса

- Грантовая поддержка

- Какие программы господдержки действуют в 2023 году

- Поддержка малого агробизнеса в 2023 году

- Федеральные программы поддержки бизнеса

- Региональные программы поддержки

- Поддержка самозанятых в 2023 году

На ближайшие два года Банк России разработал Дорожную карту поддержки малого и среднего бизнеса, ее основная цель — сделать более доступными кредиты. Но есть и другие меры поддержки, которые предусмотрены на 2023-2024 гг.:

- распространение льготных программ на факторинг;

- расширение возможностей бизнеса по использованию небанковских источников финансирования;

- предоставление малому и среднему бизнесу доступа к сервису «Знай своего клиента» для проверки контрагентов;

- снижение транзакционных издержек благодаря приему оплаты через Систему быстрых платежей.

Оформите ИП бесплатно без визита в налоговую через сервис регистрации бизнеса в Контуре и получите год обслуживания в онлайн-бухгалтерии Эльба в качестве бонуса

Зарегистрировать ИП

Основным источником получения информации о мерах поддержки на сегодняшний день является Цифровая платформа МСП. По сути это система персонального подбора услуг, которые можно оформлять дистанционно.

Постановление Правительства РФ от 21.12.2021 №2371 утвердило сроки запуска эксперимента по оказанию поддержки на базе цифровой платформы МСП. Он стартовал с 1 февраля 2022 года и продлится до 1 февраля 2025 года.

Поддержка затрагивает:

- малый и средний бизнес;

- самозанятых;

- граждан, которые только собираются начать свое дело.

Предполагается, что новый подход максимально упростит открытие, ведение и развитие бизнеса. К платформе подключатся федеральные министерства и ведомства, институты развития, банки и страховые организации. Все они будут обмениваться нужной информацией через систему межведомственного электронного взаимодействия.

Цель новшества — объединить в экосистеме все сервисы для МСП и позволить предпринимателям выбирать и получать необходимые меры поддержки дистанционно. Цифровая платформа обеспечивает адресный подбор и проактивное одобрение мер поддержки, а также предоставление услуг, которые требуются на разных этапах развития бизнеса, без личного присутствия предпринимателей. В 2023 году на платформе доступны более 20 различных онлайн-сервисов и порядка 350 мер поддержки.

У каждого пользователя платформы формируется свой цифровой профиль. Благодаря этому федеральные и региональные инструменты поддержки и сервисы предлагаются участникам с учетом потребностей и стадии развития бизнеса.

Для тех, кто планирует открыть свое дело и вести личное подсобное хозяйство, предусмотрены единовременные выплаты по социальному контракту (Постановлению Правительства от 29.06.2022 № 1160). В 2023 году максимальная выплата для ИП составляет 350 000 руб., а для граждан, ведущих личное подсобное хозяйство, — 200 000 руб.

Узнайте, как оформить социальный контракт и получить деньги на открытие бизнеса в 2023 году.

Такую меру господдержки обычно оказывают региональные власти. Грант предоставляется как начинающему, так и опытному предпринимателю в форме софинансирования или на безвозвратной и безвозмездной основах.

Но в зависимости от региона условия получения грантов могут отличаться. Поэтому все детали лучше узнавать на местах. Деньги выделяются тем, чьи заявки прошли конкурсный отбор. В числе критериев отбора — сфера деятельности бизнеса, размер выручки, количество рабочих мест и др.

Ближайший год однозначно будут поддерживать такие направления, как IT, туризм, АПК.

Чтобы узнать подробности получения грантов и субсидий, заходите на официальные государственные сайты, которые предоставляют информацию о мерах поддержки бизнеса. Так, например, на сайте Министерства экономики Республики Татарстан подробно расписаны все направления государственной поддержки. По Подмосковью такую информацию дает сайт Центра Развития Предпринимательства Московской Области. На сайте «Малый бизнес Кубани» приводится подробный список субсидий для предпринимателей, работающих на юге России.

Проще воспользоваться поиском в разделе «Центры инфраструктуры МСП в вашем регионе» на сайте «Мой бизнес». Просто укажите на карте регион — и система выдаст информацию о местных отделениях, в том числе сайт, на котором можно найти всю информацию по поддержке.

Эта поддержка распространяется на все субъекты МСП, зарегистрированные лицами в возрасте от 14 до 25 лет. Минимальная сумма гранта — 100 000 руб., максимальная — 500 000 руб.

Деньги можно использовать на компенсацию аренды и ремонта нежилого помещения, приобретение необходимых стройматериалов и оборудования, оплату коммуналки и услуг электроснабжения и др. Ознакомиться с условиями программы.

Гранты для социального бизнеса

В 2023 году государство продолжит выдавать гранты до 500 000 руб. социальным предприятиям. Для регионов Арктической зоны сумма поддержки выше — до 1 млн руб.

На что можно потратить деньги:

- аренда и ремонт помещения;

- лизинговые платежи;

- оплата коммунальных услуг;

- приобретение оргтехники и оборудования;

- покупка сырья, ПО, комплектующих для медтехники или протезно-ортопедических изделий;

- переоборудование транспортных средств для перевозки маломобильных групп населения, в том числе инвалидов.

За подробной информацией стоит обращаться в региональные отделения Центра «Мой бизнес» либо узнать подробности через личный кабинет на цифровой платформе МСП.рф.

Ростуризм определил регионы, которые получат гранты в 2023 году.

Деньги выделят тем, кто:

- планирует создавать и развивать пляжи на берегах морей, рек и озер, а также развивает национальные туристические маршруты;

- создает кемпинги и автокемпинги;

- приобретает туристическое оборудование, создает электронные путеводители, развивает турсреду для людей с ограниченными возможностями, приобретает оборудование для инфоцентров и пунктов проката, разрабатывает новые маршруты, включая маркировку, навигацию, организацию зон отдыха и др.

Условия программы. Суммы грантов составляют от 3 до 10 млн руб. в зависимости от типа проекта.

О мерах поддержки можно узнавать на официальном сайте Ростуризма.

В этом году государство планирует сделать более доступным российское ПО, усовершенствовать процесс получения заёмных средств, поддержать импорт, а также IT, турбизнес.

Поддержка импорта

Минэкономразвития еще в 2022 году выпустило Навигатор по мерам поддержки импорта в связи с санкционным давлением (Письмо Минэкономразвития РФ от 22.09.2022 № 35970-ДВ/Д12И), но некоторые меры продолжат действовать и в 2023 году. Речь идет об упрощении процедур таможенного оформления импортируемой продукции, о возмещении недополученных доходов по кредитам, выданным на приобретение приоритетной для импорта продукции и др.

Полный список мер поддержки импорта.

Поддержка IT

Поскольку в условиях санкционных ограничений растет интерес к отечественным разработкам и государство заинтересовано в удержании грамотных специалистов, то для IT-сферы подготовили комплексные меры. Они направлены как на сокращение финансового бремени компаний, так и на создание комфортных условий для работы.

Часть мер представлено на сайте Минцифры.

Кроме того, IT-компании могут рассчитывать на:

- Налоговые льготы. До конца 2024 года ставка налога на прибыль будет нулевой (Указ Президента РФ от 02.03.2022 № 83).

- Снижение ставки страховых взносов до уровня 7,6% (Федеральный закон от 14.07.2022 № 321-ФЗ).

- До 3 марта 2025 года приостановлены внеплановые и плановые проверки для аккредитованных IT-компаний (Письмо ФНС РФ от 24.03.2022 № СД-4-2/3586@).

- Освобождение аккредитованных IT-компаний на срок до трех лет от налогового, валютного контроля, других видов государственного контроля (надзора) и муниципального контроля.

- Упрощение процедуры трудоустройства иностранцев, привлекаемых для работы.

- Предоставление возможности оформления льготной ипотеки сотрудникам IT-компаний.

- Отсрочка от службы в армии для специалистов IT-компаний (Постановление Правительства РФ от 28.03.2022 № 490).

Компенсация расходов на покупку российского ПО

В рамках нового механизма поддержки малого и среднего бизнеса у предпринимателей появилась возможность приобрести российское ПО на 50 % дешевле. Но для этого нужно соответствовать требованиям по среднесписочной численности работников и доходам.

В Минцифры отметили, что на реализацию этой меры поддержки до конца 2024 года выделено 7 млрд руб.

«Зонтичный» механизм для получения заёмного финансирования

«Зонтичный» механизм предоставления поручительств позволит бизнесу получать кредиты и снижать конечные процентные ставки по ним. Поручительство будет обеспечивать до 50% от суммы кредита, а предприниматель сможет получить его в «одном окне» банка.

Оплата комиссии за поручительство возложена не на предпринимателя, а на банк. Заёмщики со средним риском смогут увеличить объем привлеченных средств за счет поручительств и высвободить залоги, с низким риском — получить кредитные средства в среднем ниже на 1–2%.

Субсидирование МСП при размещении бумаг на бирже

Программа будет действовать до 2024 года и, как и прежде, доступ к ней получат те бизнесы, сведения о которых содержатся в Едином реестре субъектов МСП (Постановление Правительства РФ от 30.12.2020 № 2374). Она предполагает частичную компенсацию затрат на выпуск акций и облигаций (до 1,5 млн руб.) и выплаты по купонам (до 70 %).

Отбор эмитентов для участия в программе субсидирования осуществляется два раза в год — до 1 июля и до 1 октября календарного года.

Субсидии на возмещение процентов по кредиту

Бизнес может рассчитывать на компенсацию затрат на уплату процентов по кредитам, полученным в кредитных организациях на поддержку и развитие деятельности, в том числе на обновление основных средств (за исключением кредитов, полученных для приобретения легковых транспортных средств).

Условия получения субсидии нужно уточнять в регионах.

Субсидии для животноводов. С 1 января 2023 года они могут рассчитывать на возмещение части затрат на выращивание крупного рогатого скота и последующее производство продукции (Постановление Правительства РФ от 01.12.2022 № 2201).

Для некоторых категорий аграриев условия поддержки будут смягчены: для фермерских хозяйств, занимающихся развитием семейных ферм, а также для сельскохозяйственных кооперативов, использующих гранты на укрепление материально-технической базы. По условиям предоставления поддержки они должны брать одного работника на каждые 10 млн руб.

Грант «Агротуризм». Постановление Правительства РФ от 16.12.2021 № 2309 ввело грант на проекты, связанные с сельским туризмом. С 1 января 2022 года малый аграрный бизнес может претендовать на сумму до 10 млн руб., если, например, занимается строительством или ремонтом помещений для приема туристов, создает развлекательную инфраструктуру, закупает туристическое оборудование и т.д.

Грант «Агропрогресс». В 2021 году поддержка расширилась за счет нового гранта «Агропрогресс» (Постановление Правительства РФ от 26.11.2020 № 1932). На него могут претендовать сельскохозяйственные товаропроизводители, официально работающие не менее двух лет на сельской территории.

Сумма господдержки — не более 30 млн руб. Средства могут направляться на развитие базы по производству, хранению, переработке и реализации продукции, покупку, строительство новых объектов для производства и др.

«Агростартап». Начинающим аграриям (КФХ, ИП) подойдет грант на приобретение оборудования для переработки сельхозпродукции или на выращивание самой сельхозпродукции. Суммы: 3-5 млн руб.

Проект «Развитие овощеводства и картофелеводства». В 2023 году аграрии из Дальнего Востока и Калининградской области могут воспользоваться новым проектом «Развитие овощеводства и картофелеводства». Деньги можно потратить на проведение агротехнологических работ и производство картофеля и овощей в открытом грунте и теплицах с использованием технологии досвечивания.

Для сельхозпроизводителей установлен повышенный коэффициент при расчете и распределении федеральных субсидий: для регионов ДФО — 2, для Калининградской области — 1,2.

Такой вид поддержки бизнеса можно разделить на несколько программ от различных ведомств и организаций.

Минэкономразвития России

Его интересы распространяются на реализацию программы по предоставлению субсидий из федерального бюджета для оказания господдержки субъектам МСП.

Средства распределяются на конкурсной основе между регионами и выделяются на мероприятия, предусмотренные региональными программами, но при условии, что расходы софинансируются регионами.

Программа Минэкономразвития предполагает прямые и непрямые меры поддержки, на которые могут рассчитывать те, кто занимается производством товаров, разрабатывает и внедряет инновационную продукцию, специализируется на народно-художественных промыслах, осуществляет ремесленную деятельность, продвигает сельский и экотуризм, развивает социальное предпринимательство.

Гранты на инновационные производства

Российская компания, планирующая запуск или расширение инновационного производства, может претендовать на грант в размере до 30 млн рублей. Минэкономразвития приступило к приему заявок от малого бизнеса.

К бизнесу есть требования:

- Компания должна быть включена в Единый реестр СМП как микро- или малое предприятие.

- Руководитель компании не должен иметь открытых договоров с Фондом содействия инновациям.

Грант можно получить только при условии софинансирования затрат за счет собственных или привлеченных средств в размере не менее 50% суммы гранта.

Корпорации МСП

Эта организация занимается решением различного спектра задач, в числе которых оказывает финансовую, имущественную, юридическую, инфраструктурную, методологическую поддержку; организовывает различные виды сопровождения инвестпроектов и др.

На сайте корпорации можно узнать обо всех льготах, субсидиях и грантах, которые положены вашей компании.

АО «МСП Банк»

Занимается госпрограммой финансовой поддержки предпринимательства, предоставляя МСП прямые гарантии для получения банковских кредитов и помогая воспользоваться кредитными ресурсами при недостаточности залогового обеспечения.

Организация выступает в роли гаранта исполнения субъектами МСП своих кредитных обязательств, разделяя с банками риски, которые могут возникать в результате ухудшения финансового состояния заемщика. Гарантийные продукты доступны субъектам МСП, желающим получить кредиты в банках-партнерах МСП Банка.

Фонд содействия инновациям

Эта организация отвечает за развитие и поддержку малых предприятий в научно-технической сфере и непосредственно оказывает финансовую помощь целевым проектам. Особенно известна программа «Умник», ориентированная на поддержку талантливых молодых инноваторов. Но также есть программа для стартапов «Старт», разные предложения по поддержке предприятий «Развитие», «Интернационализация», «Коммерциализация».

Минсельхоз России

Для агропромышленного комплекса предусмотрены различные меры господдержки в 2023 году. Товаропроизводители, организации и ИП, осуществляющие производство, переработку и реализацию соответствующей продукции, могут обратиться в уполномоченный Минсельхозом банк за краткосрочным или инвестиционным кредитом по ставке не более 5%.

Также предусмотрены субсидии производителям сельскохозяйственной техники, субсидия на повышение продуктивности в молочном скотоводстве и др.

Региональные программы поддержки

Детали и условия программ поддержки, на основании которых можно претендовать на помощь государства в развитии бизнеса, можно узнать на региональных порталах малого и среднего предпринимательства. В поисковиках можно вбивать запрос таким образом: «региональный портал малого и среднего предпринимательства <город>».

Например, вводим запрос «региональный портал малого и среднего предпринимательства Саратов» и выходим на сайт, который дает подробную информацию и по видам, и по формам, и по инфраструктуре поддержки.

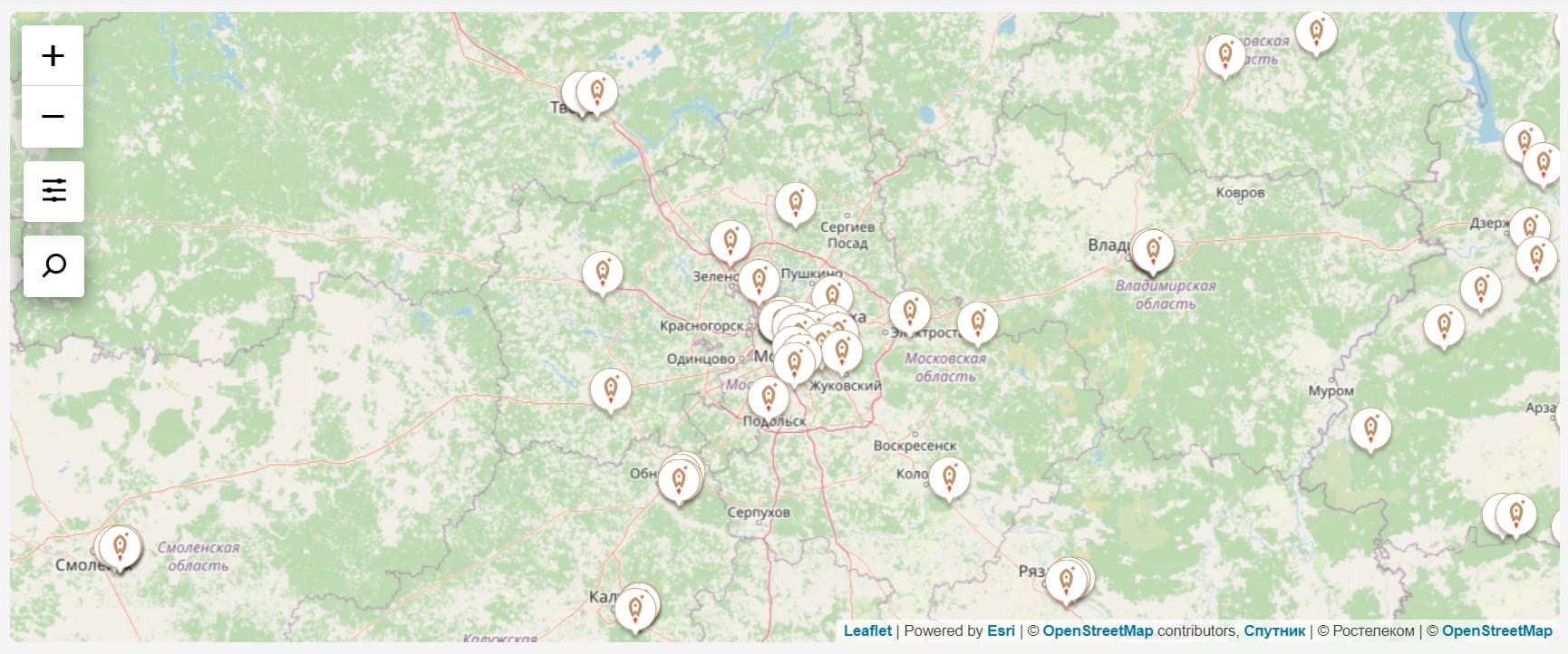

Центры инфраструктуры МСП в регионах на сайте «Мой бизнес»

Поддержка самозанятых в 2023 году

Постановление Правительства РФ от 29.09.2020 № 1563 распространило на самозанятых меры поддержки, которые ранее были предусмотрены для МСП.

Теперь они смогут воспользоваться полным набором услуг, сервисов и финансовых инструментов в центрах «Мой бизнес».

Также они вправе претендовать на аренду коворкингов и бизнес-инкубаторов по льготным ставкам, займы в размере до 1 млн руб. от государственных МФО.

За последние несколько лет экономическая ситуация в России значительно ухудшилась. Пандемия нанесла удар по предпринимателям, став причиной закрытия многих организаций малого и среднего бизнеса. Для поддержки частных компаний государство разработало специальные программы финансовой помощи. Среди таковых и кредит для бизнеса по льготной процентной ставке – 2% в год. Последняя субсидируется из бюджета страны. Компания получает сумму, необходимые для восстановления и развития, при условии минимальной переплаты.

Одобрение доступно компаниям, подходящим под ограничения программы по кодам ОКВЭД. Учитываются не только основные, но и дополнительные направления деятельности. Примечательно, что при сохранении 90 и более процентов штата возвращать деньги в бюджет не придется.

Условия получения льготного кредита на возобновление деятельности

Процентная ставка по предложению кредитования на восстановление деятельности фиксирована. Вне зависимости от банка она составляет 2 процента годовых. Максимальная сумма рассчитывается в зависимости от величины штата и периода заключения договора с финансовой организацией.

На какие цели выдается кредит с господдержкой для малого бизнеса?

Средства можно потратить на выплату задолженности по заработной плате, на текущие нужды предприятия или погашение долговых обязательств. Также:

- закупку материалов;

- приобретение оборудования;

- расчеты с контрагентами.

Как рассчитывается сумма кредита для бизнеса под 2%?

Сумма кредита вычисляется индивидуально для каждого предприятия. Она определяется минимальным размером оплаты труда в конкретном регионе с учетом всех надбавок (МРОТ), количеством людей в штате компании и продолжительностью заключения договора. Для расчета применяют формулу:

(МРОТ + 30 процентов МРОТ на страховые нужды) х количество работников в штате х продолжительность договора.

Срок возврата и порядок погашения льготного кредита

Кредит для бизнеса под 2 процента подразумевает срок выплаты, включающий такие временные промежутки:

- базовый – не подразумевающий погашения;

- наблюдение – доступно для некоторых компаний из определенных отраслей;

- погашение – 3 месяца после завершения наблюдения.

Выплаты производят на двух последних этапах. Схема погашения определяется периодом, именно:

- Базовый этап. При снижении количества работников более, чем на 20 процентов, придется выплачивать кредит по обычной ставке без льгот от государства. При сохранении 80 и более процентов штата начинается следующий период и погашение не проводится. Льготная ставка остается действующей.

- После наблюдения. При сохранении свыше 90 процентов штата, продолжении деятельности и отсутствии инициированной процедуры банкротства долг будет списан. Если осталось более 80 процентов работников, то долг спишут наполовину. В остальных случаях кредит нужно погасить.

Кто может брать льготные кредиты на возобновление деятельности?

Существуют определенные ограничения для получения одобрения по кредитным программам для бизнеса. В частности учитываются:

- Организационно-правовая форма. Кредитные средства доступны любым компаниям, в том числе индивидуальным предпринимателям.

- Наличие в штате наемных работников. Если компания не предоставляет рабочие места официально, то не может претендовать на участие в программе.

- Отрасль. Кредит для малого бизнеса доступен только организациям, относящимся к направлениям, пострадавшим от пандемии. Код проверяется по состоянию на 1 марта 2020 года. Микропредприятия и малый бизнес могут получить деньги на основании дополнительного направления деятельности. ОКВЭД можно проверить в выписке.

- Организация должна действовать. Если работа приостановлена или ведется процедура банкротства, то одобрение будет недоступно.

Полный перечень отраслей размещен на сайте Министерства экономического развития РФ. Среди таковых: предприятия общественного питания, гостиницы и отели, автомобильные и авиаперевозки пассажиров. Кроме того:

- физкультурно-оздоровительная деятельность;

- культура и организация досуга;

- бытовые услуги населению;

- дополнительное образование;

- здравоохранение;

- розничная торговля непродовольственными товарами;

- СМИ.

Какую максимальную сумму можно взять в кредит под 2%?

Кредит на развитие бизнеса не подразумевает единого ограничения по сумме. Предельный размер помощи рассчитывается по формуле, указанной ранее. Для каждой компании «потолок» будет индивидуален.

Стоит ли брать льготный кредит?

Для компаний, не планирующих сокращение штата или приостановку деятельности данная программа станет выгодным решением. Государство фактически берет на себя оплату окладов работников. Освободившиеся средства организация может пустить на восстановление или расширение, либо просто сэкономить свой бюджет.

Как банк контролирует работу компании?

Для подтверждения правильности расходования средств финансовая организация запрашивает подтверждающие документы. При их отсутствии банк имеет право поставить под сомнение законность заключения договора. Недобросовестным предпринимателям придется гасить долг по базовой ставке.

Алгоритм по получению кредита на возобновление деятельности

Получить кредитные деньги можно, следуя алгоритму. Основные шаги:

- оформить заявление на получение кредита в банке;

- приложить к заявлению учредительные документы, копию бухгалтерской отчетности, правоустанавливающие документы;

- подготовить отчет СЗВ-М, если кредит необходим для выплаты заработной платы;

- предоставить справку о величине задолженности по действующим кредитам, если деньги требуются для закрытия обязательств;

- приложить документы для оформления залога, если требуется обеспечение по сделке с рефинансированием.

На что нельзя потратить льготный кредит

По сути за счет кредита можно погасить любые долги, связанные с деятельности компании и подверженные документами. Нельзя направить средства на выплату дивидендов, благотворительность и выкуп долей/акций в собственном уставном капитале.

Какие организации могут выдать заем для малого бизнеса под 2%?

Полный список банков приведен на нашем портале. Он регулярно обновляется и расширяется. На данный момент кредиты компаниям на льготных условиях выдают в:

- Сбербанк

- ВТБ

- Промсвязьбанк

- Росбанк

- Банк Открытие

- Альфа-банк

- Райффайзенбанк

- Россельхозбанк и другие.

Пролонгация программы

Первоначально кредитование охватывало период до 31 декабря 2021 года. Однако из-за популярности финансовой помощи и необходимости содействия предприятиям было принято решение о пролонгации. Кредитование будет доступно пострадавшим компаниям до 31 марта 2022 года.

Часто задаваемые вопросы

Каковы условия льготного кредита на возобновление бизнеса под 2%?

Для получения одобрения нужно подходить под условия программы по ОКВЭД и иметь хотя бы одного наемного сотрудника. Ставка по программе фиксирована, предельная сумма рассчитывается по количеству сотрудников и величине МРОТ в регионе. При нарушении условий программы погашать задолженность придется по базовой ставке.

Насколько реально избежать необходимости возвращать кредит?

Достаточно сохранить штат работников на 90 или более процентов. Это вполне реально для работодателя, который не собирается уменьшать штат и держит под контролем утечку кадров.

Стоит ли участвовать в программе государственной поддержки бизнеса?

Каждый предприниматель самостоятельно принимает решение и оценивает потенциальные риски. Для компаний, готовых сохранить персонал и бизнес предложение актуально, выгодно и удобно.

На какую сумму льготного кредита можно рассчитывать?

Рассчитать сумму можно по формуле, размещенной в данной статье. Чем ближе к концу программы, тем меньше доступный лимит.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Власти перезапустили программы льготного кредитования, чтобы поддержать малый и средний бизнес. Субъекты МСП могут получить кредит на выгодных условиях в банках-участниках госпрограммы.

Ак Барс Банк вносит свой вклад в поддержку бизнеса и продолжает участвовать в реализации самых востребованных льготных программ.

Программа стимулирования кредитования МСП

Эта программа была запущена Центробанком и Корпорацией МСП. При поддержке государства и банка малый бизнес сможет, несмотря на кризис:

- купить оборудование;

- реконструировать здания и сооружения;

- модернизировать производственные линии;

- выполнить инженерные изыскания;

- заказать проектную документацию

- и даже покрыть текущие расходы на уже запущенный инвестиционный проект (не больше 30% от суммы кредита).

То есть направить денежные средства на инвестиционные цели.

Кто может участвовать

Компании и ИП, которые состоят в Едином реестре, субъектов МСП.

Исключение: предприятия, которые производят и продают подакцизные товары. Исключение не распространяется на общепит, гостиницы и микропредприятия.

Ставка, срок и сумма кредита

- для микропредприятий и малого бизнеса — 15%;

- для среднего бизнеса — 13,5%.

Срок льготной ставки — 36 мес.

Сумма кредита: от 3 млн до 2 млрд рублей

Подать заявку

Льготная программа Минэкономразвития

Программа кредитования с низкими процентными ставками входит в специальный национальный проект, разработанный Минэкономразвития. Цель государства — развивать малое предпринимательство в социально-значимых сферах, несмотря на сложную экономическую ситуацию.

Кто может участвовать

Субъекты МСП, которые ведут деятельность в приоритетных отраслях экономики:

- производство;

- переработка;

- сельское хозяйство;

- металлургия;

- здравоохранение;

- образование;

- транспорт;

- связь;

- гостиницы;

- общественное питание и другие отрасли.

На какие цели можно получить кредит

1. На рефинансирование:

- для микропредприятий и малого бизнеса — 15%;

- для среднего бизнеса — 13,5%.

2. На развитие предпринимательской деятельности — 16% годовых.

Срок кредита

- на инвестиционные цели до 10 лет (срок льготного кредитования — не более 5 лет);

- на пополнения оборотных средств до 1 года;

- на развитие предпринимательской деятельности до 3 лет.;

- рефинансирование ранее выданного кредитного договора согласно правилам (постановление Правительства от 30.12.2018 № 1764).

Сумма кредита

1. На инвестиционные цели:

- до 200 млн руб. — микропредприятиям;

- до 500 млн руб. — малому бизнесу;

- до 1 млрд руб. — среднему бизнесу.

2. На цели пополнения оборотных средств:

- до 200 млн руб. — микропредприятиям;

- до 500 млн руб. — малому и среднему бизнесу.

Подать заявку

Льготная программа в сфере информационных технологий

Ключевая цель программы — развитие цифровых технологий на территории России и подъем этой отрасли на новый уровень.

Деньги, полученные на льготных условиях можно направить на внедрение:

- программного обеспечения;

- программно-аппаратных комплексов (оборудования);

- сервисов и платформенных решений, созданных на базе российских цифровых технологий.

А также на разработку: сервисов, платформенных решений и ПО.

При этом не менее 70% общего бюджета проекта должны составлять расходы на приобретение российских товаров (работ, услуг) из сферы высоких технологий.

Кто может участвовать

Российские компании — резиденты РФ, которые не находятся в стадии ликвидации или банкротства.

Ставка

- от 1 до 5% — для компаний, которые реализуют проекты по цифровой трансформации;

- до 3% — для аккредитованных ИТ-компаний и российских разработчиков, поставщиков товаров и исполнителей, которые оказывают услуги или выполняют работы в рамках реализации проектов в сфере ИТ.

Сумма кредита

От 5 млн до 10 млрд рублей.

Срок льготной ставки

До конца 2024 года.

Подать заявку

Полные условия всех описанных программ размещены на сайте банка: akbars.ru.

Специалисты банка проконсультируют вас по любым вопросам. Гарантируем индивидуальный подход к вашему бизнесу.