Содержание страницы

- Освобождение от налогов и взносов за II квартал 2020 года

- Меры поддержки для организаций и индивидуальных предпринимателей

- Дополнительные меры поддержки для организаций и ИП в наиболее пострадавших отраслях по перечню Правительства

- Дополнительные основания отсрочки (рассрочки)

ФНС России реализовала меры по поддержке бизнеса, занятого в пострадавших от коронавируса отраслях, включая малое и среднее предпринимательство. Соответствующее постановление от 02.04.2020 № 409 подписал председатель Правительства РФ Михаил Мишустин.

Освобождение от налогов и взносов за II квартал 2020 года

В чем суть меры

Речь идёт об освобождении от уплаты налогов, сборов, страховых взносов за отчетные налоговые периоды, относящиеся ко II кварталу 2020 года.

Обратите внимание, что налогоплательщики не освобождены от представления налоговых деклараций с исчисленными суммами налогов.

Кому положена мера

Перейти

Проверить возможность получения меры поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам поможет специальный сервис

Согласно Федеральному закону № 172 от 08.06.2020 освобождены от уплаты налогов следующие категории налогоплательщиков:

- индивидуальные предприниматели, занятые в наиболее пострадавших отраслях

- юр.лица, которые включены на основании налоговой отчетности за 2018 год в реестр МСП, занятые в наиболее пострадавших отраслях экономики

- юр.лица, включенные в реестр социально ориентированных некоммерческих организаций, которые с 2017 года являются получателями грантов Президента РФ, субсидий и грантов в рамках специальных программ. Их реализуют федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ, органы местного самоуправления, исполнители общественно полезных услуг, поставщики социальных услуг

- централизованные религиозные организации, учрежденные ими социально ориентированные некоммерческие организации, а также религиозные организации, входящие в структуру централизованных религиозных организаций

- некоммерческие юрлица, включенные в реестр некоммерческих организаций, в наибольшей степени пострадавших из-за распространения новой коронавирусной инфекции

От каких платежей за II квартал освободят

Для освобождения от уплаты налогов налогоплательщику делать ничего не нужно. Налоговый орган самостоятельно обнулит все исчисленные в представленных декларациях суммы, и в вашем состоянии расчетов с бюджетом данные отражаться не будут.

Если льгота на вас распространяется, не забудьте про НДС, налог на игорный бизнес и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Налоги на доходы

|

Налог |

Период списания |

|

Налог на прибыль организаций |

|

|

ЕСХН |

Авансовый платёж за отчетное полугодие 2020 года* *Авансовый платеж засчитывается в счет уплаты ЕСХН по итогам 2020 года |

|

Налог, уплачиваемый при УСН |

Авансовый платёж за полугодие 2020 года, уменьшенный на сумму авансового платежа за первый квартал |

|

ЕНВД |

Налог за второй квартал 2020 года |

|

НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики |

Авансовый платёж за первое полугодие 2020 года, уменьшенный на сумму платежа за I квартал |

|

ПСН |

Из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2020 года* *если приобретенный патент включал месяцы, приходящиеся на этот период, то будет произведен пересчет и налоговый орган уведомит об этом налогоплательщика |

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги

Страховые взносы

Прочие налоги

МЕРЫ ПОДДЕРЖКИ ДЛЯ ОРГАНИЗАЦИЙ И ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

1. Приостановлены проверки

2. Продлены сроки сдачи отчетности

3. Продлены сроки представления документов по требованию

4. Не принимаются решения о банкротстве

С 16 марта по 1 мая ФНС России не принимала решения о банкротстве во исполнение решений оперативного совещания Председателя Правительства Российской Федерации М.В. Мишустина.

Действие моратория на возбуждение дел о банкротстве для налогоплательщиков из наиболее пострадавших отраслей сохраняется.

Дополнительные меры поддержки для организаций и ИП в наиболее пострадавших отраслях

Есть отрасли, которые в период распространения коронавирусной инфекции больше всего пострадали от ограничений и снижения деловой активности. Проверьте, входит ли ваш бизнес в список пострадавших отраслей.

Осуществление организациями и индивидуальными предпринимателями деятельности в пострадавшей отрасли определяется по коду основного вида деятельности, информация о котором содержится в ЕГРЮЛ либо в ЕГРИП по состоянию на 1 марта 2020 г.

Для бизнеса в этих отраслях предусмотрены дополнительные меры поддержки.

1. Перенесены сроки уплаты налогов для субъектов МСП

2. Перенесены сроки уплаты страховых взносов для субъектов МСП

3. Мораторий на возбуждение дел о банкротстве

Дополнительные основания отсрочки (рассрочки) для наиболее пострадавших отраслей

Отсрочка или рассрочка по уплате налога — это изменение срока уплаты налога по заявлению налогоплательщика. Для пострадавших отраслей предоставляется беспроцентно.

Если есть основания для отсрочки или рассрочки, нужно подать заявление и обязательство соблюдения условий отсрочки в налоговый орган по месту нахождения или учета.

Перейти

Проверить возможность получения отсрочки или рассрочки по заявлению в соответствии с Постановлением Правительства от 02.04.2020 № 409 поможет сервис

Рекомендованная форма предлагается для удобства пользователей и направлена на упрощение взаимодействия налогоплательщиков с налоговыми органами. Заявление/обязательство может быть подано также в произвольной форме, в которой будут содержаться необходимые для рассмотрения сведения.

По каким платежам и для каких отраслей

Отсрочку или рассрочку можно получить по платежам, сроки уплаты которых наступили в 2020 году

|

Кому положено |

По каким платежам |

|

Организациям и ИП, осуществляющим деятельность в наиболее пострадавших сферах, определенных в Постановлении №570 и подпункте «д» пункта 3 Постановления № 792 |

|

|

Организациям и ИП, осуществляющим деятельность в наиболее пострадавших сферах, определенных в Постановлении № 479, |

|

|

Стратегическим, системообразующим и градообразующим организациям, пострадавшим, но не относящимся к сферам деятельности, в соответствии с отдельными решениями Правительства РФ |

|

|

Организациям и ИП, предоставившим отсрочку уплаты арендной платы по договорам аренды торговых объектов недвижимого имущества в соответствии с требованиями постановления Правительства Российской Федерации от 03.04.2020 № 439 |

|

|

Организациям и ИП, получающим доход преимущественно от деятельности в сфере туризма и гостиничного бизнеса. При этом должны соблюдаться следующие условия:

|

|

Какие условия?

Должно выполняться хотя бы одно из двух условий:

- Снижение доходов, доходов от реализации или доходов от операций по нулевой ставке НДС более чем на 10%.

- Есть убыток за отчетные периоды 2020 года, хотя за 2019 год убытка не было.

Нужно ли обеспечение для отсрочки или рассрочки?

На период до 6 месяцев включительно — не нужно.

Для отсрочки или рассрочки более 6 месяцев возможен любой из вариантов:

- залог — недвижимость, кадастровая стоимость которой больше суммы налоговой задолженности;

- поручительство;

- банковская гарантия по требованиям статей 74, 74.1 и пункта 2.1 статьи 176.1 НК РФ.

Сроки, на которые предоставляется отсрочка

|

Обстоятельства |

Срок |

|

Доход снизился более чем на 50%, или есть убыток при одновременном снижении дохода более чем на 30% |

1 год |

|

Доход снизился более чем на 30%, или есть убыток при одновременном снижении дохода более чем на 20% |

9 месяцев |

|

Доход снизился более чем на 20%, или есть убыток при одновременном снижении дохода более чем на 10% |

6 месяцев |

|

Другие случаи |

3 месяца |

Срок, на который предоставляется рассрочка

|

Кому положено |

По каким платежам |

|

Доход снизился более чем на 50%, или есть убыток при одновременном снижении дохода более чем на 30% |

до 3 лет |

Особые сроки отсрочки или рассрочки

Для некоторых налогоплательщиков есть особые сроки отсрочки и рассрочки. Это касается крупнейших налогоплательщиков, стратегических, системообразующих, градообразующих организаций, а также реализующих социально-значимые товары или услуги.

Отсрочка по особым условиям

|

Обстоятельства |

Срок отсрочки |

|

Доход снизился более чем на 30% |

1 год |

|

Доход снизился более чем на 20% |

9 месяцев |

|

Доход снизился более чем на 10% |

6 месяцев |

|

Другие случаи |

3 месяца |

Рассрочка по особым условиям

|

Обстоятельства |

Срок рассрочки |

|

Доход снизился более чем на 50% |

до 5 лет |

|

Доход снизился более чем на 30% |

до 3 лет |

Как производится расчет снижения доходов?

Снижение доходов определяется по данным налоговой декларации за квартал, предшествующий кварталу, в котором подается заявление об отсрочке или рассрочке. Эти данные сравниваются с показателями за аналогичный период 2019 г.

Исключение сделано для второго квартала 2020 года — если прогнозируется снижение доходов в этом квартале, а в первом квартале снижения не было, заявления могут быть поданы заранее, не дожидаясь окончания второго квартала. Это приостановит взыскание сумм, заявленных к отсрочке или рассрочке до момента, когда будет возможным рассмотрение заявления.

Убыток определяется по данным налоговой декларации по налогу на прибыль организаций за отчетный период, предшествующий кварталу, в котором подается заявление об отсрочке или рассрочке.

|

Пример |

Расчет показателей |

|

Если организация применяет общую систему налогообложения |

Снижение доходов определяется налоговым органом по данным налоговой декларации по налогу на прибыль; Снижение доходов от реализации определяется налоговым органом по данным декларации по НДС. |

|

Если организация или ИП применяет УСН |

Вместе с заявлением об отсрочке или рассрочке документы, подтверждающие снижение доходов, подавать не нужно, достаточно указать на снижение доходов в самом заявлении. Проверка таких показателей будет производиться налоговым органом по данным декларации по УСН по итогам 2020 года. |

|

Если организация или ИП зарегистрированы с 2019 года |

Снижение доходов (доходов от реализации) будет определено налоговым органом на основании данных налоговых деклараций за два квартала, предшествующих кварталу подачи заявления |

Кто и в какие сроки рассмотрит заявление

Заявление об отсрочке или рассрочке рассмотрит налоговый орган по месту нахождения, а для крупнейших налогоплательщиков — инспекция по крупнейшим налогоплательщикам, в которой он стоит на учете.

|

Подача заявления |

Срок |

|

Если заявление на отсрочку или рассрочку подано во втором квартале и все необходимые документы и сведения сданы |

Срок рассмотрения налоговым органом составит не более 30 рабочих дней с момента подачи заявления |

|

Если декларации (расчеты) с платежами, срок уплаты которых нужно перенести, не сданы |

Заявление начнет рассматриваться налоговым органом после их сдачи |

|

Если декларации по налогу на прибыль или НДС, по данным которых можно будет определить снижение дохода или появление убытков, не сданы |

Заявление начнет рассматриваться налоговым органом после их сдачи Исключение: когда снижение дохода при применении УСН указано в самом заявлении |

В октябре 2017 года я получила от центра занятости 98 000 Р рублей субсидии на открытие малого бизнеса.

В таком размере субсидии малому бизнесу выплачивали в Крыму в 2017 году, в 2023 году максимальный размер субсидии на открытие своего дела составляет 255 840 Р. В Москве и других городах сумма субсидий может быть меньше или больше.

Это не кредит и не ссуда, а программа государственной финансовой поддержки субъектов РФ. Я потратила средства на развитие правильно, сдала финансовый отчет и плачу налоги на бизнес, поэтому возвращать ничего не придется.

Вот что нужно сделать для получения единовременной государственной субсидии малому бизнесу в своем городе, если вы безработный, совершеннолетний, не учитесь и не служите.

О какой финансовой поддержке идет речь

Государство борется с безработицей в субъектах по-разному, в том числе помогая безработным стать предпринимателями или самозанятыми с помощью субсидий. Это называется государственной поддержкой предпринимательской инициативы в регионах. Разработкой конкретных программ субсидирования малого бизнеса в субъектах РФ занимаются региональные органы власти.

В разных субъектах государственные программы поддержки отличаются незначительно — в большинстве случаев только суммой субсидии на открытие бизнеса. Например, в городах Курской области на развитие бизнеса предпринимателям и самозанятым дают 150 000 Р, а в Тюменской — в размере до 192 000 Р. Информацию о сумме и порядке предоставления поддержки в вашем субъекте можно уточнить в центре занятости.

В 2021 году появилась еще одна возможность получить деньги на открытие бизнеса — социальный контракт. Обязательное условие — доходы ниже прожиточного минимума.

Соцконтракт — это договор между малоимущим человеком и местным органом соцзащиты, по которому человек должен трудоустроиться, пройти обучение или начать свой бизнес. Сумма помощи на открытие бизнеса — до 350 000 Р. Этот вид поддержки дают безработным и трудоустроенным людям с низкими доходами. Условия соцконтракта отличаются от субсидий безработным — если планируете получать такую поддержку, внимательно изучите местное постановление о соцконтракте.

В Крыму государственная субсидия на открытие бизнеса для безработных составляет 20 максимальных пособий по безработице — 255 840 Р в 2023 году. В 2017 году сумма поддержки в моем городе составила 98 000 Р. Именно такую сумму субсидий мне дали на развитие своего дела.

Шаг 1

Встать на учет в центре занятости

Я подала заявку в центре занятости в середине июня 2017 года. Меня предупредили, что программа поддержки моего региона на этот год еще не запущена: государственное финансирование будет только к осени.

На этом этапе задавали вопросы о том, какое дело я хочу открыть. Государство готово дать субсидию не всем проектам малого бизнеса: например, еще один табачный ларек или магазин пива городу не нужен. Моя идея — интернет-магазин товаров для детского творчества — была полезна для региона и встретила безусловную поддержку.

Документы для постановки на учет по безработице у меня были с собой, поэтому я решила не ждать сентября и сдаваться сразу. Оформление заявки заняло полчаса, и через 10 дней я стала безработной официально. Еще я получила право на государственные субсидии при открытии ИП и начала получать небольшую материальную помощь — пособие по безработице в размере 850 Р в месяц. В 2023 году минимальное пособие по безработице составляет 1500 Р в месяц.

К концу лета я пожалела, что встала на учет заранее. Пока я ждала получения субсидии на открытие своего бизнеса, каждые две недели мне вручали три направления на собеседование. Мне пришлось бегать по городу, чтобы сохранить статус безработной для участия в программе. Я 12 раз убеждала разных работодателей отказать мне хоть по какой-нибудь причине — это не самые приятные впечатления.

Поэтому не стоит подавать заявку на учет, если средства для субсидирования малого бизнеса еще не поступили, а у вас нет времени ходить по направлениям от центра занятости. Попросите сотрудника сообщить вам новости о поступлении государственных средств для субсидий в вашем субъекте — скорее всего, вам не откажут.

В конце августа в моем городе запустили программу государственной поддержки. Меня попросили заполнить заявку на получение субсидии малому бизнесу от государства, и поиски работы закончились.

Шаг 2

Пройти курс основ предпринимательской деятельности

Всех, кто хотел получить государственные субсидии на открытие своего бизнеса, отправили на курсы по основам предпринимательской деятельности. В 2017 году на моем потоке было 9 человек.

Курсы предпринимателей оказались платными — 2815 Р, но оплата обучения входит в программу государственной поддержки субъектов. Я заключила трехсторонний договор на предоставление образовательных услуг с центром занятости и образовательным центром и в начале сентября пошла учиться.

Занятия длились 2 недели по 3—4 часа в день. Строгой программы у курсов нет: у потока, который учился до нас, были другие преподаватели и темы. Думаю, в разных субъектах содержание тоже может отличаться.

Для получения государственной поддержки мы готовили бизнес-планы и тренировались отвечать на вопросы воображаемой комиссии. К концу обучения у каждого предпринимателя в группе был готовый проект своего будущего бизнеса. Мы писали их без помощи преподавателей.

В последний день курсов мы сдали простой экзамен: каждый ответил на вопросы по окупаемости своего бизнеса и выбранной системе налогообложения. По итогам мы получили корочки о прохождении курсов предпринимателей.

Шаг 3

Согласовать и сдать бизнес-план в центр занятости

В центре занятости нам выдали памятку с форматом титульного листа и рекомендуемой структурой бизнес-плана. У нас не было строгих требований к объему. Чтобы претендовать на получение поддержки в своем регионе, важно было раскрыть:

- Востребованность продукции или услуг в городе, регионе.

- Конкурентоспособность.

- Сроки реализации проекта.

- Количество создаваемых рабочих мест (если есть).

- Финансовые показатели и ожидаемый экономический эффект.

- Обеспечение безопасности условий труда.

В моем проекте интернет-магазина товаров для детского творчества было всего 20 страниц.

Готовый бизнес-план я сдала в центр занятости, чтобы получить доступ к защите. Просто отнести и забыть не получилось: проект бизнеса возвращали на доработку два раза. Я переписывала раздел об охране труда и исправляла ошибки в оформлении.

Параллельно с подготовкой бизнес-плана я прошла тестирование в центре занятости. Психолог определял, есть ли у меня предпринимательские способности и правильно ли я выбрала бизнес как сферу деятельности. Заключение специалиста можно воспринимать как рекомендацию — результаты тестов не влияют на предоставление государственной субсидии для малого бизнеса.

Лучше писать бизнес-план самостоятельно, а не скачивать готовый из интернета. Во-первых, это несложно: в центре занятости дадут памятку, всё объяснят и помогут исправить ошибки. Во-вторых, это дополнительная поддержка: на защите вы будете выглядеть уверенно, отвечая на вопросы комиссии.

Шаг 4

Защитить бизнес-план

На 26 сентября нашей группе назначили защиту бизнес-планов. Давать ли субсидию малому бизнесу, решали наш преподаватель с курсов, сотрудница налоговой и несколько человек из центра занятости.

На презентацию каждого проекта выделили 10 минут. Этого времени хватило, чтобы рассказать о сути моего будущего бизнеса и о том, как я планирую действовать, когда получу субсидию на его открытие. Комиссия задала только один финансовый вопрос — как я собираюсь рассчитывать налоги.

Защита оказалась похожей не на экзамен, а на презентацию бизнес-проекта для инвесторов региона. Строгого регламента у выступления не было — все просто пересказывали свой бизнес-план. Парень из нашей группы решил заручиться поддержкой комиссии и угостил их фруктами, которые планировал продавать жителям города.

Когда мы защитились, председатель комиссии объявил решение: субсидии на развитие малого бизнеса получают все. В общем, бороться за государственную поддержку было совсем несложно: защита дипломной работы в университете мне показалась гораздо страшнее.

Шаг 5

Зарегистрировать ИП и открыть счет

Перед тем как получить субсидию от государства на открытие и ведение бизнеса, нужно зарегистрировать ИП, ООО, фермерское хозяйство или стать самозанятым. Я выбрала ИП и подготовила все необходимые документы для участия в программе развития бизнеса:

- Заявление на регистрацию ИП по форме № Р21001.

- Копию паспорта.

- Уведомление о переходе бизнеса на УСН.

- Квитанцию об уплате пошлины в 800 Р за регистрацию ИП.

При открытии ИП нужно выбрать вид деятельности, которым вы будете заниматься. Для этого существует ОКВЭД — общероссийский классификатор видов экономической деятельности. Предприниматель может совмещать несколько видов деятельности, но основным нужно указать тот, который приносит большую часть дохода.

Я сразу подстраховалась на случай, если через пару лет мне надоест торговать: кроме основного кода ОКВЭД — «интернет-торговля» — зарегистрировала еще несколько видов деятельности, которые связаны с разработкой сайтов, писательством и информационными услугами.

В итоге мне это пригодилось. Весной 2018 года я закрыла свой интернет-магазин, и мне не пришлось ничего переоформлять в налоговой — спустя год я просто переключилась на новый вид деятельности.

Когда я регистрировала ИП, то сразу подала уведомление о переходе на упрощенку со ставкой налога 6% от доходов, потому что это самый простой и дешевый режим для малого бизнеса.

Я сдала все бумаги в налоговую по месту жительства и через 5 дней стала индивидуальным предпринимателем. На этапе предоставления документов не было никаких сложностей: раньше мне помогали в центре занятости, а сейчас — в налоговой. Зря я готовилась к бюрократии и злым лицам.

Я волновалась, что сделаю что-то не так, и поэтому обратилась в налоговую лично. На самом деле зарегистрироваться в качестве индивидуального предпринимателя можно и на сайте госуслуг. Там это займет 3 рабочих дня и будет стоить также 800 Р. Если есть усиленная квалифицированная электронная подпись, регистрация ИП на сайте госуслуг бесплатна. Еще можно бесплатно зарегистрировать ИП, подав документы через МФЦ, или через банк, где вам сразу откроют расчетный счет.

Еще я сразу заказала себе печать. По закону предприниматель может обойтись и без нее, но мне показалось, что поставить печать на документах намного проще, чем объяснить, что у тебя пока ничего нет.

Последним важным делом в открытии бизнеса стало оформление расчетного счета. Вообще, индивидуальный предприниматель может работать и без него и рассчитываться наличными, но со счетом удобнее. В банке у меня попросили паспорт, ИНН и лист записи из ЕГРИП, который подтверждает, что я зарегистрировала ИП. Процедура заняла 20 минут. Из отделения я вышла с реквизитами расчетного счета, привязанной к счету корпоративной картой и доступом в личный кабинет в интернет-банке.

Чтобы компенсировать в центре занятости расходы на регистрацию индивидуального предпринимателя, нужно сохранить квитанцию об уплате пошлины, чек на покупку печати и акт выполненных работ по ее изготовлению.

Шаг 6

Получить деньги на карту «Мир»

Я отнесла в центр занятости копию листа записи из ЕГРИП — это документ, который подтверждает, что я зарегистрировала ИП. Чтобы компенсировать свои расходы при получении субсидии на открытие бизнеса, вместе с этой копией я отдала оригинал квитанции об уплате пошлины за регистрацию ИП, чек за печать и акт выполненных работ.

Последний документ, который меня попросили представить в центр занятости, — реквизиты карты «Мир», на которую мне перечислят субсидию на открытие бизнеса. Карта у меня уже была — я завела ее для получения пособия по безработице, а реквизиты взяла за 5 минут в банке.

Договор с центром занятости о предоставлении субсидии на развитие малого бизнеса я подписала 9 октября. 10 октября мне пришла смска о зачислении субсидии в размере 98 000 Р, а уже 11 октября пришла компенсация средств за печать и пошлину.

Получение средств — это еще не конец истории. Субсидию нужно не только получить, но и умудриться ее не вернуть. Чтобы субсидию на открытие и ведение бизнеса не потребовали назад, нужно отчитаться государству в расходовании средств и сохранить ИП.

Карта «Мир»

На «Визу» или «Мастеркард» получить субсидию малому бизнесу не удастся. Согласно статье 30.5 Федерального закона «О национальной платежной системе», выплаты за счет государственного бюджета должны зачисляться на банковские счета с использованием национальных платежных инструментов, то есть карты «Мир».

В центре занятости мне сразу сказали, что для субсидии малому бизнесу нужна именно карта «Мир». Таковы условия договора.

Шаг 7

Отчитаться за целевое расходование средств

По условиям договора о выделении субсидии у предпринимателя есть 90 дней, чтобы потратить полученные деньги и подтвердить траты оригиналами документов. Расходовать субсидию на открытие малого бизнеса я могла только так, как указано в бизнес-плане. Если написала, что материальная помощь нужна для покупки товара и кассового аппарата, значит, оплачивать аренду или оборудование нельзя.

Закупка товаров для детского творчества и сбор документов вызвали у меня панику. Внезапно я узнала, что конец октября у поставщиков в любом регионе — это уже предновогодний период, поэтому обработка заявок задерживается, некоторых позиций не оказывается в наличии и все это всплывает, когда распаковываешь посылку с заказом.

За 3,5 недели до истечения срока для отчета я наконец потратила всю сумму субсидии на открытие и ведение бизнеса и пошла в центр занятости. С собой я взяла:

- Договоры с поставщиками.

- Выставленные мне счета.

- Платежные поручения.

- Товарные чеки, потому что некоторые вещи я покупала за наличку.

- Накладные на товар.

- Акт выполненных работ по настройке кассы.

После проверки у меня не приняли документы, которые подтверждали траты на 20 000 рублей: по двум заказам у одного поставщика суммы в счетах не совпадали с суммами в накладных. В первый раз поставщик не доложил товар на 200 Р и поэтому во второй раз выставил счет на 200 Р меньше. Я и не думала, что это станет проблемой.

Я запросила у поставщика акт сверки, из которого было понятно, что в итоге я получила товары ровно на оплаченную сумму. Акт ситуацию не спас, потому что он не входит в список документов, которые принимает центр занятости. Спасибо поставщику, который срочно переделал и отправил мне накладные с нужными суммами — такими же, как и в счетах.

25 декабря я сдала исправленные документы и получила акт о выполнении обязательств, который подтверждает, что центр занятости не имеет ко мне претензий по субсидии для малого бизнеса. Было страшно: если бы поставщик не переделал документы, мне пришлось бы вернуть все средства — то есть 98 000 Р субсидии, которые я уже потратила.

Что делать, чтобы не было проблем с отчетом

Вот о чем нужно помнить, чтобы не было проблем с отчетом по субсидии для малого бизнеса:

- Тратить субсидию сразу — 90 дней пролетают незаметно.

- Расходовать средства строго на то, что указано в бизнес-плане, непредвиденные траты — только за свой счет.

- Оплачивать товары и услуги только с расчетного счета и на расчетный счет, не платить наличкой.

- Всегда заключать договор.

- Сдавать документы в центр занятости сразу после того, как потратили сумму субсидии на развитие малого бизнеса. Если в бумагах найдут ошибку, будет время разобраться.

Шаг 8

Оставаться ИП и платить налоги в течение года

Последнее условие договора, которое мне осталось выполнить, — не закрывать ИП в течение года с момента предоставления субсидии на открытие малого бизнеса и вовремя платить все налоги и взносы. С этим у меня проблем не возникло.

Взносы и налоги на бизнес я автоматически рассчитываю с помощью специального сервиса. Мне остается только нажать кнопку «Оплатить» в личном кабинете и подтвердить платеж в банке. Самой отслеживать сроки оплаты не нужно: я контролирую их с помощью смс-оповещений.

В процессе своей предпринимательской деятельности я поняла, что мне неинтересно торговать. Стало ясно, что самый кайф был в процессе развития: в том, чтобы создавать сайт интернет-магазина, настраивать смс-оповещения и подключать онлайн-кассу. Давать сдачу и общаться с клиентами мне не понравилось. Поэтому через год я свернула свой магазин товаров для детского творчества и стала работать как индивидуальный предприниматель с заказчиками, которым нужна помощь с сайтами.

Несмотря на то что я поменяла сферу бизнеса, закрывать ИП я не собираюсь. От всей истории у меня остались положительные впечатления. Сотрудники центра занятости и налоговой помогали подготовить документы для получения субсидий и понять порядок действий при открытии малого бизнеса, отвечали на вопросы в непонятных ситуациях.

Что делать, чтобы начать бизнес за счет государства

- Подать заявку для постановки на учет в центре занятости.

- Пройти курсы предпринимателей и итоговое тестирование.

- Написать бизнес-план и защитить его на комиссии.

- Зарегистрировать ИП.

- Получить субсидию малому бизнесу на карту «Мир» и отчитаться за целевое расходование средств.

- Платить взносы и налоги на бизнес минимум год.

Коронавирусная пандемия поставила многие бизнесы на грань выживания. Из-за самоизоляции и профилактических карантинных мер многие бизнесы не могут работать, сворачивают производство, сокращают штат. Поэтому государством была принята специальная государственная программа поддержки малого бизнеса. Эти меры поддержки рассчитаны на самую слабо защищенную часть Российского предпринимательства — малый и средний бизнес.

Государственная поддержка малого бизнеса включает в себя целый комплекс мер. Программа поддержки предусматривает, что предпринимателям будет оказана не только финансовая помощь, но и сделаны послабления в налогообложении, лицензировании и т.д.

Кого коснутся все эти льготы, послабления и поддерживающие выплаты?

В первую очередь на государственную поддержку предпринимательства могут рассчитывать предприятия, которые входят в список из девяти наиболее пострадавших от пандемии коронавируса отраслей:

-

Авиаперевозки, аэропорты, автоперевозки

-

Культура, организация досуга и развлечений

-

Физкультурно-оздоровительная деятельность и спорт

-

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма

-

Гостиничный бизнес

-

Общественное питание

-

Организации дополнительного образования, негосударственные образовательные учреждения

-

Организация конференций и выставок

-

Предоставление бытовых услуг населению (ремонт, стирка, химчистка, услуги парикмахерских и салонов красоты)

Этот список утвержден постановлением Правительства РФ от 3 апреля 2020 года, однако позже было значительно расширен. С полным списком можно ознакомиться здесь. Предприятия малого и среднего бизнеса, ОКВЭД которых входит в этот список, имеют право не только на выплату компенсационных субсидий, но и на другие послабления.

Мораторий на банкротство

Для предпринимателей, входящих в этот список риска, прием заявлений о банкротстве со стороны кредиторов будет приостановлен. Все уже начатые производства по принятым делам о банкротстве тоже будут приостановлены. Предприниматель-должник теперь не обязывается обращаться в суд при наличии признаков банкротства, хотя и сохраняет за собой право это сделать.

Что такой мораторий даст предпринимателю, оказавшемуся в такой ситуации?

-

Должнику не будет начисляться неустойка за просрочку платежей, будет приостановлено исполнительное производство по имущественным взысканиям.

-

Если до введения моратория был наложен арест на имущество, он не снимается, но вводится запрет на взыскание заложенного имущества.

-

Если должник самостоятельно подал на банкротство во время действия моратория, будет упрощена процедура заключения мирового соглашения. Достаточно будет простого большинства голосов присутствующих на общем собрании кредиторов.

Проверить, действителен ли для вас, как для предпринимателя, этот мораторий, можно здесь, на сайте ФНС России.

Мораторий на проверки бизнеса

До 30.06.2020 года приостановлены все плановые проверки МСБ. Плюс автоматически на 6 месяцев продлеваются все необходимые для ведения бизнеса разрешения и лицензии. Этот мораторий будет действителен для всех без исключения налогоплательщиков.

Будут приостановлены:

-

все выездные проверки, в том числе, уже начатые ранее;

-

выездные налоговые проверки;

-

проверки онлайн-касс и другого торгового оборудования.

Исключение составляют проверки, связанные с криминалом и опасностью для жизни и здоровья людей или связанные с чрезвычайными ситуациями природного и техногенного характера (стихийные бедствия, пожары, наводнения и т.п.).

Подробнее от этом можно узнать в постановлении приказе ФНС России от 20.03.2020 № ЕД-7-2/181.

Кредитные каникулы

Что такое кредитные каникулы? Это отсрочка по кредиту на 6 месяцев и снижение суммы отсроченной задолженности за счет федеральных субсидий. Правда, получить такие налоговые каникулы можно лишь в том случае, если организация или банк, выдавший кредит предпринимателю, участвует в программе Минэкономразвития РФ. действовать такие каникулы будут с 1 апреля по 1 октября 2020 года.

Для того чтобы устроить себе налоговые каникулы, предприниматель должен просто обратиться в свой банк или кредитную организацию. Кстати, если ваш банк участвует в программе Минэкономразвития, вы можете рассчитывать на снижение платежей по кредиту даже после окончания льготного периода.

Что делать, если банк не участвует в программе?

Предприниматель должен обратиться в банк, в котором брал кредит (по телефону или онлайн) и подать заявку на получение отсрочки. Оставляя заявку, предприниматель сам определяет льготный период (но не более 6 месяцев) и указывает это в заявлении. Банк обязан в течение 5 дней рассмотреть обращение и изменить условия кредитного договора, направив заявителю соответствующее уведомление и уточненный график платежей.

Как всегда, для получения отсрочки по кредиту должны быть выполнены некоторые условия:

-

Компания должна быть зарегистрирована в Едином реестре субъектов МСП.

-

Сфера деятельности компании есть в перечне отраслей, наиболее пострадавших от распространения COVID-19.

-

На момент подачи заявки компания не должна проходить процедуру банкротства.

-

Индивидуальный предприниматель во время налоговых каникул не должен прекращать деятельность в качестве ИП.

Отсрочка может быть предоставлена не только компаниям, но и ИП, у которых есть потребительские кредиты. Естественно, сфера деятельности ИП должна входить в список пострадавших отраслей. И здесь тоже есть некоторые условия:

-

доходы ИП за прошлый месяц снизились, по сравнению с прошлым годом, на 30% и более;

-

размер кредита не превышает максимальной суммы, установленной Правительством РФ (в частности, для потребительских кредитов — 250 тыс. руб., автокредит — 600 тыс. руб., или кредит, обеспеченный ипотекой — 1,5 млн руб.);

-

если в отношении кредитного договора уже не применяются ипотечные каникулы.

Если все условия соблюдены, то индивидуальный предприниматель получит кредитные каникулы.

Беспроцентный кредит на зарплату

В зависимости от вида деятельности, представители МСБ и ИП из наиболее пострадавших отраслей могут взять в своем банке беспроцентный кредит на шесть месяцев для выплаты зарплаты сотрудникам. При этом для малых компаний, микропредприятий и ИП банки будут предоставлять кредит, учитывая основной и дополнительный ОКВЭД. Для крупных и средних компаний — только основной код.

Для того чтобы получить такой кредит, компания на момент подачи заявки должна существовать и вести свою деятельность не менее года, а количество работников для всех видов организаций, кроме малого и микробизнеса, в течение отчётного месяца должно быть не менее 90% чем в предыдущем. Кроме того, в отношении компании не должна быть инициирована процедура банкротства — таковы условия поддержки.

Максимальная сумма кредита на зарплату рассчитывается исходя из количества официально трудоустроенных наемных сотрудников умноженного на МРОТ (с учетом всех коэффициентов и выплат в фонды) и умноженного на срок кредитования (максимум 6 месяцев). Беспроцентный заем рассчитан на полгода, но по желанию предпринимателя может быть продлен еще на 6 месяцев, но уже под 4%.

Получить такой кредит на выплату зарплат можно в одном из банков из этого списка.

Снижение страховых взносов

Для организаций и ИП, которые входят в Единый реестр МСП, общий объем страховых взносов, которые платит предприниматель, снижается с 30% до 15%.

Теперь ставка взносов для организаций и ИП составит:

-

взносы в ПФР — 10%,

-

взносы в ФОМС — 5%.

-

взносы в ФСС (по нетрудоспособности и материнству) не уплачиваются.

Снижение действует с 1 апреля и до конца 2020 года. Вполне возможно, что этот срок будет продлён еще на некоторое время.

Уменьшенные страховые взносы будут применяться для части зарплат, которые превышают МРОТ (в 2020 году МРОТ составляет 12130 рублей).

Налоговые каникулы

Для компаний из наиболее пострадавших от эпидемии будет предоставлена отсрочка от уплаты почти всех налогов, а для остальных предпринимателей — отсрочка от уплаты некоторой части налогов.

Для представителей малого и среднего бизнеса на 6 месяцев продлен срок уплаты налога на прибыль, УСН, ЕСХН за 2019 год, и авансовые платежи по налогам за март и I квартал 2020 года. Исключения составляют налоги, которые уплачиваются через налогового агента: НДС, НПД, НДФЛ. Для этих видов налога срок уплаты не переносится. На 4 месяца продлен срок уплаты этих же видов налогов за II квартал 2020 года, за исключением НДС и НДФЛ.

До 30 октября 2020 года продлены сроки уплаты авансовых платежей по налогу на транспорт, налогу на имущество организаций и налогу на землю (в регионах, в которых установлены авансовые платежи) за I квартал 2020 года, а для этих же видов налога за II квартал 2020 года — до 30 декабря 2020 года.

На 3 месяца продлены сроки уплаты НДФЛ за 2019 год в соответствии с п.6 ст.227 Кодекса (для ИП)

Для организаций и ИП из списка пострадавших сфер деятельности, которые по состоянию на 01.03.2020 не были включены в реестр МСП, на 3 месяца продлен срок уплаты налога на прибыль, УСН, ЕСХН за 2019 год. Кроме того, продлен срок уплаты налогов (авансовых платежей по налогу), за отчетные периоды, приходящиеся на I и II квартал 2020 года, за исключением НДС и НДФЛ.

До 30 июля 2020 года продлены сроки уплаты авансовых платежей по транспортному налогу, налогу на имущество организаций и земельному налогу (в регионах, в которых установлены авансовые платежи) за I квартал 2020 года. Для этих же платежей и налогов за II квартал 2020 года срок уплаты продлен до 30 октября 2020 года.

На 3 месяца продлены сроки уплаты налога для физических лиц (НДФЛ) за 2019 год в соответствии с п.6 ст.227 Кодекса (для ИП).

Для того чтобы получить налоговые каникулы, необходимо до 1 декабря 2020 года подать заявление и обязательство по отсрочке в налоговый орган по месту нахождения организации.

Перед тем как подать заявление, проверьте, распространяется ли на вас и вашу компанию такая отсрочка. Проверить можно здесь, на сайте ФНС.

Отсрочки по аренде

Арендаторы государственного имущества из числа малых и средних предпринимателей имеют право на отсрочку арендных платежей с 1 апреля 2020 года по 1 октября 2020 года.

Если арендатор относится к отрасли из перечня наиболее пострадавших, то он получает освобождение от платежей по аренде госимущества с 1 апреля 2020 года по 1 июля 2020 года. По истечении этого срока, он получает дополнительную отсрочку от уплаты арендной платы до 1 октября 2020 года.

Оплатить отсроченную задолженность можно будет в течение двух лет, с 1 января 2021 года по 1 января 2023 года. Причем оплачивать отсроченную аренду сразу, одним или несколькими платежами, не получится. Это нужно будет делать поэтапно, не чаще одного раза в месяц, равными платежами, размер которых не превышает половину ежемесячной платы по договору аренды.

Владельцам недвижимости в этот срок запрещается вводить дополнительные платежи в связи с предоставлением отсрочки, применять к арендатору штрафы или какие-то другие санкции за несоблюдение порядка и сроков оплаты. Кроме того, владельцам арендуемой собственности рекомендовано уменьшить размер арендной платы по обоюдному соглашению с арендатором.

Важно: эта отсрочка не предоставляется на оплату коммунальных услуг и расходов за содержание арендуемого имущества, если такие платежи включены в арендную плату.

Организации или ИП, которые предоставляют своим арендаторам отсрочку уплаты арендной платы за торговые площади и объекты, освобождаются на этот период от налога на имущество организаций, земельного налога и авансовых платежей по ним, а также от налога на имущество физических лиц.

Автоматическое продление лицензий

Если ваше предприятие занимается деятельностью, которая требует лицензирования, в 2020 году вам не нужно будет продлевать действие имеющейся лицензии: она автоматически продлится еще на год.

Правда, это касается не всех видов лицензий. Решение об увеличении срока действия касается следующих отраслей:

-

производство, оборот и розничную реализацию алкоголя,

-

недропользование,

-

услуги связи и коммуникаций,

-

теле- и радиовещание,

-

частная охранная и детективная деятельность,

-

госрегистрация лекарств для медицинского и ветеринарного применения,

-

разрешения на судовые радиостанции, используемые на морских и речных судах и судах смешанного плавания.

Кроме того, федеральные органы исполнительной власти на местах могут самостоятельно принимать решения о продлении некоторых видов лицензий для физлиц, ИП или юрлиц на период до одного года. К таким лицензиям и разрешениям относятся:

-

лицензии на право заниматься медицинской и фармацевтической деятельностью,

-

лицензии в области оценки пожарного риска,

-

аттестация на право проведения экспертизы проектной документации,

-

аттестация специалистов для проведения санитарно-эпидемиологических экспертиз,

-

допуск к международным автомобильным перевозкам,

-

государственная аккредитация деятельности в области образования,

-

сертификация медицинских работников,

-

выдача лицензий и разрешений в сфере оборота оружия.

Безвозмездные субсидии

Малые и средние предприятия, которые относятся к пострадавшим отраслям и входят в реестр субъектов малого и среднего предпринимательства, могут получить и финансовую поддержку из бюджета — безвозмездные субсидии для малого бизнеса. Размер субсидий — по 12 310 рублей на каждого сотрудника компании или наемного работника ИП.

Есть и некоторые другие условия, для получения выплат малому бизнесу, которые должны быть соблюдены:

-

на дату подачи заявки у вас есть не более 3 000 рублей долгов по налогам и страховым взносам;

-

ваша компания или ИП не находится в процессе ликвидации и не проходит процедуру банкротства;

-

количество наемных сотрудников (апрель, май) составляет не менее 90% от мартовских показателей;

-

заявитель вовремя подал сведения о застрахованных лицах в Пенсионный фонд РФ.

Точнее узнать, положена ли вам, как предпринимателю, государственная поддержка бизнеса, можно узнать на сайте ФНС России.

Что нужно сделать для того чтобы получить помощь? Нужно подать заявление в налоговый орган по месту регистрации в любой удобной форме: через личный кабинет налогоплательщика (для юрлиц) или личный кабинет ИП на сайте ФНС. Заявление можно отправить обычной или электронной почтой или принести самостоятельно. Для субсидии за май 2020 года заявление в ФНС нужно подать с 1 июня до 1 июля 2020 года.

Вся дальнейшая информация о рассмотрении вашей заявки, о размере выделенной субсидии и о перечислении средств на ваш счет будет отправляться вам в личный кабинет или на указанный вами почтовый адрес.

На что может быть потрачена эта компенсация малому бизнесу? Потратить субсидии можно не только на выплату заработных плат сотрудникам, но и на другие неотложные затраты и нужды компании: оплату аренды, коммунальных услуг, погашение задолженностей и т.д.

Невозвратные кредиты

Предприятия, которые относятся к пострадавшим отраслям, а также социально ориентированные некоммерческие организации могут получить от государства специальный невозвратный кредит.

Сумма кредита для каждого предприятия рассчитывается по формуле:

N × МРОТ × 6 месяцев

(где N – количество сотрудников компании на момент подачи заявки на кредит, а МРОТ составляет 12130 руб.).

Ставка по кредиту для потребителей составит всего 2%, остальное субсидирует государство, а срок его погашения — 1 апреля 2021 года.

Самое интересное, что предприятиям, которые в течение всего срока сохранят не менее 90% работников, кредит будет списан вместе с процентами: всю сумму долга выплатит государство. Если в штате останется не менее 80% наемных работников, то вернуть придется только половину ссуды и процентов по ней.

Этот кредит можно тратить как на выплату зарплат, так и на погашение ранее взятого беспроцентного зарплатного кредита.

Получить такой невозвратный кредит можно с 1 июня 2020 года.

Как еще можно помочь своему бизнесу?

Экономическая поддержка малого бизнеса — это лишь один вариант пережить сложные времена и переждать карантин. Многие на время изоляции перешли на удаленный формат работы, в том числе и розничная торговля. Интернет-магазин с доставкой товаров до покупателя — сегодня самый удобный и безопасный способ продаж.

Для перехода в онлайн нужно всего лишь три вещи:

-

интернет-магазин,

-

служба доставки,

-

продвижение в Интернете.

И организовать это не так сложно и не так дорого, как кажется на первый взгляд.

Касса Лайтбокс предлагает решение для тех, кто хочет перевести бизнес в онлайн — готовый интернет-магазин с доставкой.

Мы создадим для вас простой и легкий в управлении интернет-магазин, наполним его товарами, поможем подключить и настроить платежные системы, дадим инструменты для привлечения клиентов в онлайне. В качестве кассы интернет-магазина вы можете использовать одну из имеющихся у вас онлайн-касс. Если же онлайн-кассы у вас нет — ее можно арендовать или пользоваться виртуальной кассой Orange Data.

Для организации доставки вам понадобятся курьеры. Эту работу могут выполнять сотрудники, которые временно оказались без работы из-за кризиса, например, официанты в закрывшемся кафе. Покупать отдельные онлайн-кассы каждому курьеру тоже нет необходимости: установите на их личные смартфоны бесплатное приложение касса Лайтбокс и свяжитесь через личный кабинет кассового сервиса с онлайн-кассой интернет-магазина. Таким образом, курьеры смогут принимать оплату при выдачи заказа, не нарушив при этом закон.

Сколько всё это стоит? Вы будете тратить около 2000 рублей в месяц, если уже используете кассу Лайтбокс. Если же этого оборудования у вас еще нет, его можно взять в аренду — это гораздо дешевле покупки новой кассы.

Получить консультацию

Начинать продавать можно уже на следующий день после запуска магазина. Конечно, такой переход в онлайн актуален для розничной торговли и некоторых видов услуг. Сферам которые больше всего пострадали от пандемии, например, туристической отрасли или сфере развлечений и организации мероприятий, придется рассчитывать только на государственные компенсации и послабления.

Остались вопросы? Пишите, звоните и работайте с удовольствием!

Дата публикации: 30.06.2020

Прежде чем бизнес начнет окупаться и приносить доход, нужны затраты на аренду помещения, закупку сырья, рекламную кампанию и т. д. Многие хотят открыть свое дело, но не у всех достаточно сбережений. Один из способов привлечения денег в бизнес — помощь государства.

Из этой статьи вы узнаете:

- Какие виды субсидий существуют и на что их можно потратить

- Кто может получить субсидию на открытие малого предпринимательства

- Что для этого нужно сделать

- Как составить бизнес-план, который одобрят в центре занятости

- Почему могут не выдать субсидию

- В каких случаях потребуют вернуть субсидию

- Шпаргалка: как получить господдержку на открытие малого бизнеса

Что такое государственная субсидия на открытие бизнеса

Государственная субсидия на открытие собственного дела — безвозмездная финансовая помощь начинающим предпринимателям. Она выплачивается из государственного или регионального бюджета.

Благодаря программе единовременной помощи государства на открытие собственного дела в выигрыше остаются обе стороны. Начинающий бизнесмен получает дополнительное финансирование, а государство — налоговые отчисления, новые рабочие места и рост ВВП.

Однако открыть бизнес на деньги государства без собственного капитала не получится. Собственные вложения предпринимателя или эквивалентное им имущество должны составлять минимум 120 – 170 тысяч рублей, иначе финансовую помощь не окажут.

Какие виды субсидий существуют и на что их можно потратить

Начинающий предприниматель может получить два вида субсидий, которые предоставляет государство на открытие малого бизнеса.

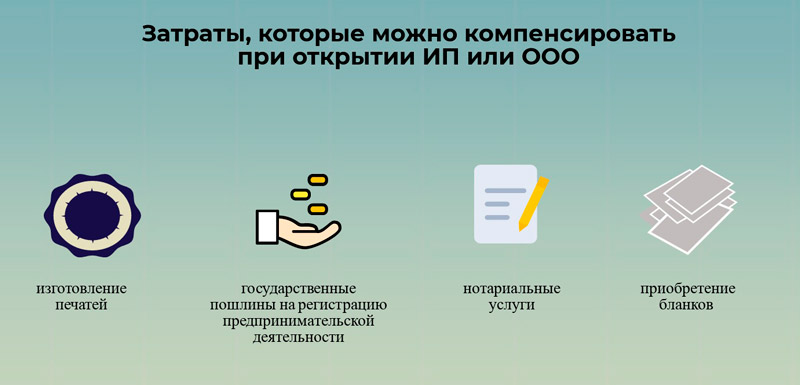

Затраты, которые можно компенсировать при открытии ИП или ООО

- Компенсация расходов на регистрацию ИП или ООО. Регионы сами устанавливают размер компенсации затрат, понесенных в результате оформления фирмы. Как правило, сумма составляет 7 – 10 тысяч рублей.

- Субсидия от центра занятости на открытие малого бизнеса.

Эту компенсацию можно потратить на:

- аренду или ремонт помещения;

- закупку оборудования и сырья;

- покупку программного обеспечения и лицензий.

Государственная субсидия на поддержку малого бизнеса выдается по целевой программе, поэтому если вы расходуете полученные деньги не по назначению, комиссия по контролю за целевым использованием денежных средств заставит вас вернуть всю сумму в бюджет.

Некоторые регионы устанавливают повышающие районные коэффициенты, и размер субсидии возрастает.

Размер субсидии можно увеличить еще на 58 800 рублей, если трудоустроить официально безработного. При заключении трудового договора с человеком, который не стоит на учете в центре занятости, размер субсидии не увеличится.

Важно учитывать, что компенсация расходов на регистрацию фирмы есть везде, а «подъемная» субсидия доступна не во всех регионах. Можете ли вы получить выплаты и каков их размер — уточните в центре занятости по месту прописки.

Программы финансовой поддержки бизнеса меняются каждый год. В некоторых регионах устанавливают дополнительные требования к бизнесу. Например, для Санкт-Петербурга в 2018 году нет общепринятой программы государственной поддержки для начинающих предпринимателей. Но есть варианты государственной финансовой поддержки уже существующих фирм, а также специальная программа «Субсидирование затрат субъектов малого и среднего предпринимательства на создание и (или) развитие групп дневного времяпрепровождения детей дошкольного возраста».

Программы финансовой поддержки «Развитие предпринимательства и потребительского рынка в Санкт-Петербурге»

Размер государственной поддержки, на которую может рассчитывать начинающий предприниматель, зависит от региона. Минимум — 7 000 – 10 000 рублей, компенсация расходов при регистрации компании. На открытие бизнеса сумма субсидии составляет 58 800 рублей.

Кто может получить субсидию на открытие малого бизнеса

Чтобы претендовать на государственную финансовую помощь, предприниматель должен удовлетворять четырем условиям:

- Быть совершеннолетним гражданином РФ;

- Быть официально безработным, последняя запись в трудовой книжке — об увольнении;

- Состоять на учете в центре занятости населения более 10 дней и получать пособие по безработице;

- Получить отказы от всех работодателей, к которым его направил центр занятости населения.

Согласно статье 3 Закона РФ от 19.04.1991 N 1032-1 «О занятости населения в Российской Федерации», чтобы человека признали безработным, он должен:

- Быть трудоспособным;

- Не иметь постоянного заработка;

- Быть зарегистрированным в центре занятости;

- Искать работу и быть готовым к ней приступить, то есть ходить на собеседования по направлению от центра занятости и незамедлительно приступить к работе, если работодатель одобрит кандидатуру.

Для того чтобы статус безработного был присвоен официально, нужно собрать пакет документов и лично прийти в центр занятости по месту прописки.

Документы, необходимые для получения статуса безработного

Центр занятости вправе не присвоить статус безработного, если гражданин официально не работал без уважительной причины более 5 лет. Встать на учет повторно можно через месяц после того, как центр занятости откажет в присвоении статуса безработного.

Помимо требований, которым должен соответствовать будущий предприниматель, существуют критерии для выбора бизнес-идеи. Эти условия не обязательные, но они повышают шансы на одобрение проекта:

- Идея бизнеса должна быть оригинальной. Очередной салон красоты или продуктовый магазин комиссия забракует сразу же;

- Ваш проект должен быть связан с сельским хозяйством, народными художественными промыслами, экологией или локальным туризмом. Хорошо, если это социально значимый проект в области медицины, образования или спорта. Такие проекты государство чаще всего поддерживает;

- В проекте предусмотрены дополнительные рабочие места;

- Чем больше начальный капитал, который предприниматель планирует вложить в дело, тем больше шансов на получение субсидии;

- Бизнес должен выйти на окупаемость не более чем через три года с момента открытия.

Чтобы рассчитывать на государственную финансовую поддержку своего бизнеса, нужно получить официальный статус безработного. Если фирма уже зарегистрирована, воспользоваться помощью не удастся.

Кому не выдадут субсидию

Компенсацию не выдадут, а субсидию не одобрят, если предприниматель планирует открыть бизнес в следующих направлениях:

- Кредитование и страхование;

- Инвестиционная деятельность и торговля на Форекс;

- Азартные игры и тотализаторы;

- Производство и продажа подакцизных товаров;

- Ломбарды.

Также на поддержку государства не могут рассчитывать некоторые категории граждан:

- Несовершеннолетние;

- Пенсионеры;

- Некоторые категории военных;

- Студенты дневных отделений;

- Граждане, нарушившие требования центра занятости населения;

- Граждане, работающие по трудовому договору;

- Осужденные по решению суда.

Что нужно сделать, чтобы получить субсидию

Вы можете получить обе субсидии одновременно: компенсацию за оформление документов при регистрации фирмы и субсидию на открытие малого бизнеса. При этом порядок действий одинаковый, поэтому дальше речь пойдет только об алгоритме оформления субсидии.

Изучите сайт центра занятости населения

Чтобы проверить, есть ли в вашем регионе субсидия на открытие бизнеса, изучите информацию на сайте центра занятости.Скорее всего, вам поможет раздел «Содействие самозанятости».

Например, для жителей Красноярска информация о единовременной государственной помощи предпринимателям находится во вкладке «Соискателям».

Если на сайте ничего не написано о программе поддержки малого бизнеса или возникли вопросы, позвоните в центр занятости или направьте туда запрос.

Встаньте на учет в службе занятости по месту прописки

Заполните в службе занятости два заявления: на получение пособия по безработице и о намерении заняться малым бизнесом. Если поступят предложения с вариантами трудоустройства, нужно получить отказы от работодателей

Пройдите тестирование

Тестирование помогает понять серьезность намерений будущего предпринимателя и оценить его знания. Оно напоминает тест на определение уровня IQ. Вам нужно дополнить последовательность, выбрать лишний элемент или один из вариантов ответов. Еще в тесте есть вопросы о маркетинге и налогообложении.

Если вы плохо выполните тест, то можете пройти обучающие курсы по направлению от центра занятости.

Напишите бизнес-план

Это самый сложный и трудозатратный этап. Общепринятого регламента по оформлению бизнес-плана нет. У всех центров занятости свои требования к его составлению: где-то выдадут методическое пособие, где-то расскажут об общих рекомендациях, а где-то и вовсе предложат найти бизнес-план в интернете и сделать по аналогии.

Подайте документы в центр занятости

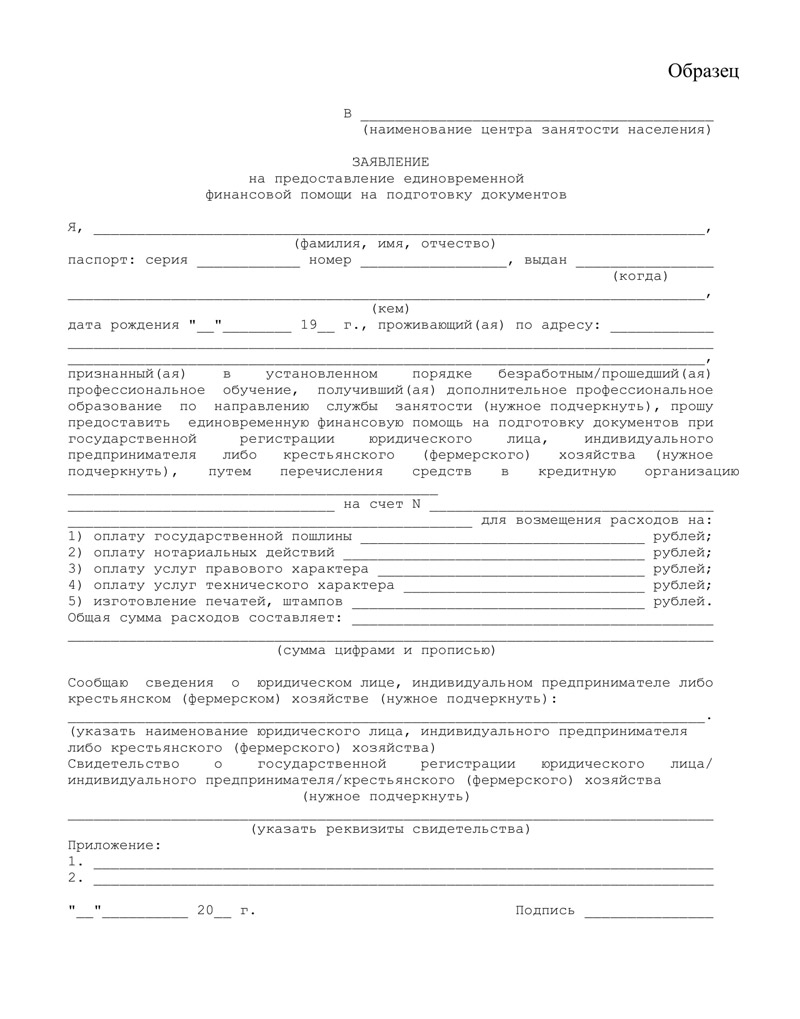

Чтобы стать соискателем субсидии, подайте в центр занятости следующие документы:

- Копию паспорта;

- Бизнес-план на бумажном носителе и в электронном виде;

- Копию документа о прохождении профессионального обучения;

- Заявление о предоставлении единовременной финансовой помощи на открытие малого бизнеса;

- Заявление о единовременной материальной помощи на подготовку документов для государственной регистрации.

Образец заявления на предоставление единовременной финансовой помощи на подготовку документов

Дождитесь оценки проекта

Ее определяет экспертная комиссия на основании бизнес-плана. Бывают ситуации, когда идея нравится, но есть недочеты в бизнес-плане или не соблюдены требования по оформлению документа. В таком случае необходимо защитить свой проект лично.

Защита бизнес-плана похожа на защиту диплома в институте. Сначала нужно сделать презентацию проекта, а потом ответить на вопросы членов комиссии. Как и на любом экзамене, нужно отвечать уверенно, четко и по делу. Важно доказать, что вы понимаете, о чем рассказываете.

При положительном решении заключается договор о предоставлении финансовой помощи.

Зарегистрируйте ИП или ООО в налоговой инспекции

О том, что лучше открыть ИП или ООО, как зарегистрировать ИП или ООО — читайте в нашем блоге.

Уведомьте центр занятости о регистрации компании

После регистрации компании предоставьте в центр занятости подтверждающие документы:

- Выписку из Единого государственного реестра юридических лиц или Единого государственного реестра индивидуальных предпринимателей;

- Документы, подтверждающие расходы на подготовку документов для государственной регистрации, оплату государственной пошлины, оплату нотариальных услуг, приобретение бланочной документации, изготовление печатей, штампов.

Дождитесь перевода денег на расчетный счет

Центр занятости проверит документы и зачислит деньги на расчетный счет вашей компании.

Подтвердите целевое использование субсидии

В течение трех месяцев с момента получения субсидии нужно предоставить центру занятости документы, которые подтверждают, что субсидия была потрачена по назначению: договоры, акты приема-передачи, товарные накладные.

Пройдите проверку комиссии

Будьте готовы к проверке комиссии по контролю за целевым использованием денежных средств, полученных в рамках государственной поддержки самозанятости населения. Она появится через 6 и 12 месяцев после получения единовременной финансовой помощи и проверит, как развивается проект и используется финансирование.

Если комиссию все устроит, будет составлен акт о выполнении условий договора о предоставлении единовременной финансовой помощи. Если нет — составят акт о нецелевом использовании средств и требование вернуть деньги в бюджет.

Как составить бизнес-план, чтобы его одобрили в центре занятости

Самое сложное при подготовке комплекта бумаг — создание бизнес-плана.

Можно обратиться к специалистам, они сделают бизнес-план за 2 – 3 дня, стоимость их услуг — от 15 000 рублей. Но гораздо выгоднее и полезнее разработать бизнес-план самому.

В большинстве центров занятости 2 – 4 раза в месяц проводятся консультации по составлению бизнес-плана, где подробно рассказывают о том, что в нем писать и что нужно сделать, чтобы он понравился комиссии.

Оптимальный объем бизнес-плана — 60 – 80 страниц, с титульным листом, 9 разделами и приложениями.

1. Титульный лист

На первой странице бизнес-плана укажите вид деятельности проекта, автора, планируемую организационно-правовую форму деятельности, город и год составления документа.

2. Резюме

Основная задача этого раздела — заинтересовать читателя и сформировать первое впечатление о проекте. Объясните идею бизнеса, расскажите о его преимуществах. Докажите, что ваш бизнес жизнеспособен и социально значим. Приведите основные финансовые показатели проекта. Эту часть легче написать в последнюю очередь.

3. Цели бизнес-проекта

В этой главе расскажите о целях проекта, кратко опишите его технологические особенности. Покажите, что продукция или услуга будет уникальной. Не обязательно придумывать что-то инновационное — можно усовершенствовать производство или повысить качество уже существующих товаров.

4. Анализ рыночной ситуации

В этом разделе расскажите о ситуации на рынке, проанализируйте конкурентов, укажите предполагаемые объемы потребления товаров или услуг.

5. План производства

Расскажите об организации процесса производства, если оно необходимо. Опишите способы приобретения сырья, оборудования и материалов, политику взаимодействия с поставщиками, механизм создания рабочих мест.

6. План маркетинга

В этом пункте проанализируйте целевую аудиторию, сформируйте ценовую политику и план маркетинговых мероприятий по привлечению клиентов.

7. Организационный план

В этом разделе опишите иерархию сотрудников в фирме, уделите внимание законодательным и нормативным актам, которые могут оказать влияние на бизнес. Не забудьте о лицензиях и патентах, сертификации качества и соответствии продукции установленным нормативам.

Уделите внимание тому, как и когда будет получено разрешение на возведение построек и подключение к инфраструктуре, расскажите о статусе земельных участков и их соответствии целевому назначению.

8. Финансовый план

Оцените, сколько средств потребуется вложить в проект, рассчитайте величину накладных расходов, спрогнозируйте потенциальную прибыль, рентабельность и срок окупаемости проекта. Подробно опишите, на что вы планируете потратить субсидию. Лучше всего указывать такие статьи расходов, как покупка сырья, лицензий и программного обеспечения. Комиссия должна понимать, что ни один рубль не будет израсходован напрасно.

9. Анализ рисков

В этом пункте рассматриваются возможные риски, которые могут оказать негативное влияние на деятельность фирмы: начиная от неурожая и порчи сырья и заканчивая разработкой законопроектов, регулирующих или ограничивающих деятельность фирмы.

Рассмотрите как можно больше негативно влияющих на проект факторов и разработайте меры по борьбе и нейтрализации рисков. Так вы сможете убедить комиссию в серьезности своих намерений.

Если в дальнейшем что-то случится, вы не будете паниковать: на руках будет готовый план действий. Не нужно впадать в крайности и описывать землетрясения и цунами в качестве рисков (если не предполагаете вести бизнес в сейсмически активных районах).

10. Приложения

Это необязательный раздел, но его лучше сделать, чтобы доказать достоверность представленной информации. Поместите сюда образцы договоров и прайс-листы возможных поставщиков, фотографии готовой продукции или план-схемы помещений, в которых будет ваше производство, офис, мастерская. Подойдет любая информация, которая покажет, что бизнес-идея действительно прорабатывалась, а не взята «с потолка».

Содержание разделов бизнес-плана может отличаться. Полный список требований к бизнес-плану уточните в своем центре занятости.

Быстро создать бизнес-план и смоделировать различные сценарии развития проекта можно при помощи таких программ, как Project Expert, Business Plan или COMFAR.

Моделирование проекта с помощью программы Project Expert

Почитайте статью о том, как составить финансовый план на год, и историю про то, как Игорь писал бизнес-план, чтобы открыть кофейню.

Бизнес-план лучше составлять лично — это экономичнее и полезнее, чем поручать другому. В процессе работы над ним часто выявляются нюансы бизнес-процессов, которые раньше не приходили в голову.

Почему могут отказать в выдаче субсидии

- Неправильный выбор направления бизнеса. Как уже говорилось, государство не поддерживает открытие ломбардов, инвестиционных фирм и производство подакцизных товаров;

- Ошибки в бизнес-плане. Если проект составлен без подробностей, не очевидна его привлекательность, слишком большой срок окупаемости, присутствуют ошибки в вычислениях — в финансировании могут отказать;

- Нет понятной схемы расходов. Если нет четкой схемы использования денег, субсидию не дадут;

- Повторная заявка. Если учреждение бизнеса уже финансировалось государством, при повторном обращении деньги получить скорее всего не получится.

Если комиссия отказала по проекту, подайте заявку снова сразу после устранения всех недочетов.

Когда могут потребовать вернуть субсидию

Хотя единовременная помощь государства на открытие малого бизнеса является безвозмездной, существуют случаи, когда ее приходится возвращать в бюджет:

- субсидия использовалась не по назначению;

- при оформлении документов были предоставлены недостоверные сведения;

- фирма закрылась в течение первых 12 месяцев с момента ее регистрации;

- часть субсидии не израсходована в течение года.

В случае смерти предпринимателя или получения им инвалидности, которая не позволяет продолжить предпринимательскую деятельность, возвращать деньги не нужно.

Лучше всего оформить заявку на получение субсидии в начале года, когда у центра занятости еще есть денежные средства: государство выделяет фиксированную сумму для помощи в каждом регионе. Когда она заканчивается, любой проект, каким бы выгодным он не был, финансирования не получит. Если вы не успели подать заявку в начале года, можно сделать это с ноября по декабрь, иногда центры занятости получают дополнительные деньги, которые им необходимо потратить до конца года.

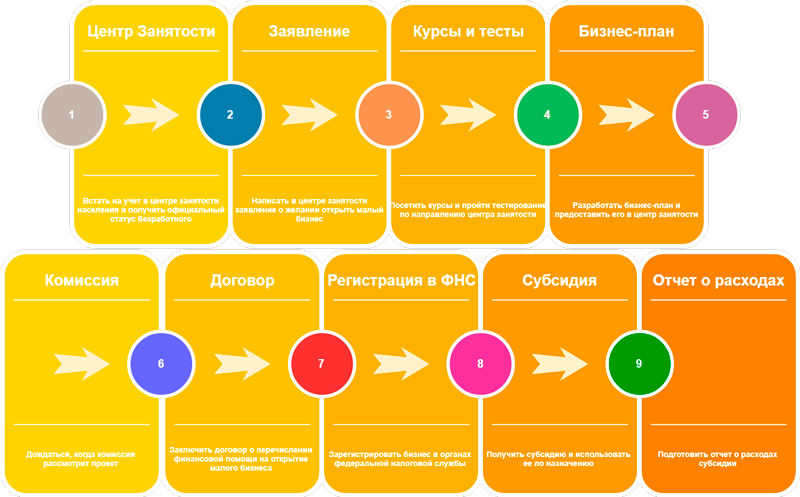

Шпаргалка: как получить господдержку на открытие малого бизнеса

Чтобы получить государственную финансовую помощь на открытие малого бизнеса, нужно действовать по следующему алгоритму:

- Встаньте на учет в центре занятости населения для получения официального статуса безработного;

- Напишите в центре занятости заявление о желании открыть малый бизнес;

- Посещайте курсы и пройдите тестирование по направлению центра занятости;

- Разработайте бизнес-план и предоставьте его в центр занятости;

- Дождитесь, когда комиссия рассмотрит проект;

- Если бизнес-план одобрили, заключите договор о перечислении финансовой помощи на открытие малого бизнеса;

- Зарегистрируйте бизнес в органах федеральной налоговой службы;

- Получите субсидию и использовать ее по назначению;

- Подготовьте отчет о расходах субсидии.

Алгоритм получения субсидии на открытие бизнеса

В процедуре получения денег от государства на открытие собственного дела нет ничего сверхъестественного. Главное — рабочая бизнес-идея и желание действовать.

Конечно, общение с государственными органами — длительный процесс, и субсидия достанется единицам. Но возможность получить безвозмездную помощь для своего бизнеса стоит потраченных усилий, а грамотно разработанный бизнес-план всегда будет полезен для развития фирмы.

Комментарий Лилии Аракеловой, начальника отдела внешнеэкономических связей Ленинградской областной торгово-промышленной палаты, администратора Программы бизнес-акселерации для малого и среднего бизнеса

Возместить до 80% затрат и получить до 500 тысяч рублей

Предприятия и индивидуальные предприниматели Ленинградской области, начавшие свою деятельность менее года назад, при соответствии ряду критериев и по результатам конкурсного отбора могут возместить до 80% затрат и получить до 500 тысяч рублей по субсидии «Стартовый капитал». По данным Комитета по развитию малого, среднего бизнеса и потребительского рынка Ленинградской области, в 2017 году на субсидирование деятельности начинающих предпринимателей муниципалитетами было выделено 20 миллионов рублей. Средства получили 67 предпринимателей, благодаря чему было создано 112 рабочих мест.

Удачный старт для 60 субъектов МСП

В 2018 году на субсидии «Стартовый капитал» областным предпринимателям было распределено 23 млн рублей. В соответствии с заключенными договорами между Комитетом и администрациями 17 муниципальных районов и Сосновоборского городского округа, планируется предоставить финансовую поддержку 60 субъектам МСП, которые обеспечат создание не менее 80 рабочих мест.

Возмещение затрат (до 80%) не распространяется на уставной капитал, приобретение недвижимости и легковых автомобилей, аренду помещений, выплату заработной платы, проектирование и возведение капитальных строений, приобретение рекламной продукции и ряд других целей. Отметим, что главным образом, субсидия «Стартовый капитал» способствует самозанятости граждан, находящихся в непростых жизненных условиях.

Планируется, что в 2019 году размер субсидии «Стартовый капитал» для предприятий и индивидуальных предпринимателей Ленинградской области будет увеличен до 700 тысяч рублей