Как положить деньги на счет ИП в Сбербанке

Что потребуется для пополнения

Как пополнить счет ИП через банкомат

Как внести деньги через перевод

Как положить деньги на счет ИП в Сбербанке

Пополнить расчетный счет ИП в Сбербанке за счет личных средств можно несколькими способами: при помощи банкомата, безналичным переводом со своего личного счета, в отделении банка, а также посредством платежных систем.

Наиболее актуальными и удобными считаются первые 2 способа, так что они в этой статье будут рассмотрены подробнее.

Через банкомат

У Сбербанка есть определенный список банкоматов, которые поддерживают специальную услугу для ИП, которая называется «Самоинкассация». Ее смысл в том, что если ИП получает деньги наличными, то при помощи данной функции он сможет внести их на счет ИП через банкомат. Следует учитывать, что эта услуга платная. Комиссия составляет 0,3% от суммы. Другие условия:

-

Вносить можно только рубли.

-

За одну операцию устройство старой модели не может принять более 50 купюр вне зависимости от их номинала.

-

За одну операцию устройство новой модели не может принять более 200 купюр вне зависимости от их номинала.

-

Монеты в любом виде не принимаются.

Перевод с личного счета

Более выгодный вариант, так как он не предполагает оплату комиссии. У каждого клиента Сбербанка, включая сюда и ИП, есть личный кабинет Сбербанк Онлайн. С его помощью можно перечислить средства со своего личного счета на счет ИП без комиссий, ограничений, лимитов и так далее. Главная особенность заключается в том, что при перечислении в комментарии нужно указать фразу типа «Пополнение личными деньгами».

Если этого не сделать, налоговая служба будет рассматривать такой перевод как прибыль и потребует оплаты налогов.

В отделении банка

Еще один вариант – пополнение в отделении банка. Общий смысл такой же, как и в банкомате (0,3% комиссии), однако сумма ничем не ограничена. Единственная проблема: отделений намного меньше, чем банкоматов и не всегда можно найти подходящее. Тем более, что рекомендуется деньги вносить в том же отделении, в котором открывался счет.

Платежные системы

Допускается пополнение и при помощи платежных систем, однако эта операция может рассматриваться налоговой службой как сомнительная, так что пользоваться ею не слишком рекомендуется. Есть и другой недостаток – придется заплатить комиссию за перевод, и сумма тут уже зависит от выбранной платежной системы.

Что потребуется для пополнения

ИП Сбербанк практически не ограничивает в операциях, если они проходят в рамках действующего законодательства. При пополнении через банкомат не потребуется вообще ничего, кроме счета ИП и суммы, которую нужно пополнить. В отделении банка дополнительно потребуют паспорт клиента.

Как пополнить счет ИП через банкомат

Для того, чтобы пополнить счет через банкомат, нужно:

-

Найти подходящее устройство. Ссылка на такие банкоматы представлена выше.

-

Подойти к устройству.

-

Выбрать пункт «Прочие услуги».

-

Нажать на «Самоинкассация по коду»

-

Ввести все данные ИП, которые затребует сервис.

-

Внести деньги.

-

Подтвердить операцию.

Как внести деньги через перевод

Внести деньги на счет ИП можно и при помощи обычного перевода в Сбербанк Онлайн. Для этого, нужно:

-

Зайти в Сбербанк Онлайн.

-

Выбрать раздел переводов и платежей.

-

Нажать на пункт «Между своими счетами и картами».

-

Указать сумму перевода, счет, на который производится пополнение, также счет, с которого будут списываться деньги.

-

Указать в комментариях «Личные деньги» или «Перевод с личного счета».

-

Подтвердить операцию.

Аудиоверсия этой статьи

Владельцы бизнеса и их доверенные лица могут пополнять расчетный счет компании разными способами. Рассказываем, что это за способы и какие позволяют избежать лишних трат

Содержание

Как пополнить расчетный счет

Кто может пополнять расчетный счет

Нужно ли платить налоги с внесенных на счет средств

Безналоговые операции ИП

Безналоговые операции юрлиц

💶. Откройте счет и получите бонусы

Откройте расчетный счет в Сбербанке и получите бонусы на развитие бизнеса

Открыть расчетный счет

Прежде чем рассказывать о том, как можно пополнить расчетный счет компании, определимся с понятиями.

Пополнение счета подразумевает, что владелец бизнеса, будь то ИП или учредитель юрлица, сам вносит средства на р/с. В ряде случаев это могут делать доверенные лица: сотрудники, члены семьи, знакомые. Как, подробно описали ниже.

Поступление же средств на расчетный счет предполагает, что они стекаются туда из разных источников: не только от владельца бизнеса, но и от клиентов, контрагентов, инвесторов.

Еще важно учесть, что пополнять расчетный счет ИП так, чтобы не платить за это налоги, проще — средства предпринимателя, личные и полученные от ведения бизнеса, не разделены.

Поступление денежных средств на расчетный счет компании, воспринятое ФНС как выручка, облагается налогом. Кроме того, банки и платежные системы берут комиссию за переводы, внесение наличных и обслуживание корпоративной карты. Рассказываем, как владельцам бизнеса пополнять расчетный счет без лишних трат.

Как пополнить расчетный счет

Положить деньги на счет ИП или организации можно наличными — через банкомат или кассу банка, а также безналичным путем — через онлайн-сервисы и терминалы. За некоторые операции банк взимает процент. Чтобы экономить на банковской комиссии, нужно подобрать наиболее выгодный тариф на расчетно-кассовое обслуживание (РКО).

Выбирая способ пополнения счета, следует учитывать:

-

как планируется вносить деньги — наличными или переводом;

-

есть ли комиссия за внесение денег через кассу;

-

где расположены банкоматы и терминалы, через которые можно пополнить корпоративную карту;

-

списываются ли проценты за перевод между расчетными счетами, открытыми в одном банке, и в каком размере;

-

можно ли пополнить счет через кассы, банкоматы и онлайн-сервисы банков-партнеров и на каких условиях.

С банковской карты

Если карта оформлена в том же банке, что и расчетный счет компании, в большинстве случаев комиссия за транзакции не взимается. Перевод с личной карты может быть осуществлен самим индивидуальным предпринимателем.

С корпоративной карты

Бизнес-карту оформляют при заключении договора на РКО. Она автоматически привязывается к счету ИП или организации. За обслуживание корпоративной карты банк может взимать дополнительную плату или включить его стоимость в тариф РКО.

Карта дает доступ к расчетному счету ИП или организации через онлайн-кабинет и банкоматы, в том числе для внесения наличных. При необходимости владелец бизнеса может оформить доверенность на ее использование третьими лицами, например сотрудниками.

Через кассу банка

Пополнить расчетный счет через кассу обслуживающего банка может индивидуальный предприниматель, учредитель или генеральный директор организации, сотрудник по доверенности. Проходит ли эта операция без комиссии, зависит от условий РКО.

Нужно учесть, что иногда зачисление денег через кассу может происходить не моментально, а в течение одного-трех рабочих дней.

Чтобы пополнить счет, ИП потребуется личная карта, оформленная в банке, который работает с СБП. Перечислять деньги можно круглосуточно в онлайн- и офлайн-режиме по номеру мобильного телефона, привязанного к бизнес-карте.

Перевод с одной карты на другую происходит сразу же. Если не превышен лимит по сумме операций в 100 000 рублей, комиссия не взимается. До конца 2022 года уплаченную комиссию можно вернуть по заявлению в банк.

С электронного кошелька

Этот способ практически невозможно использовать для переводов, не облагаемых налогом. ФНС получает все сведения о движении денег с электронных кошельков на расчетные счета организаций и предпринимателей.

Таким образом, пополнение счета ИП или юрлица приравнивается к внесению выручки. Помимо налога на прибыль придется заплатить комиссию за совершение самой операции.

💶 Расчетный счет + бонусы

Откройте расчетный счет в Сбербанке и активируйте бонусы для бизнеса

Подать заявку онлайн

Кто может пополнять расчетный счет

Пополнять счет с банковской карты или электронного кошелька могут физические и юридические лица. Это может быть сам индивидуальный предприниматель, директор и учредители ООО, сотрудники по доверенности или с именной корпоративной картой.

Для пополнения счета через кассу и корпоративную карту третьим лицом, например работником фирмы, нужны соответствующие полномочия. Можно воспользоваться следующими вариантами:

-

дать одному или нескольким служащим право на управления расчетным счетом; имена этих сотрудников указывают в договоре с банком на РКО, а образцы подписей добавляют в специальную карточку;

-

выпустить для работника именную корпоративную карту;

-

оформить физическому лицу доверенность на пополнение счета; при этом неважно, является этот человек сотрудником фирмы, родственником владельца бизнеса или сторонним гражданином.

Нужно ли платить налоги с внесенных на счет средств

Когда деньги на расчетный счет или бизнес-карту поступают от клиентов — физлиц или организаций, — они считаются выручкой компании и облагаются налогом. ИП, который получает от клиентов наличные, может сам вносить деньги на р/с и тоже платить с этого налог.

Налоговая ставка зависит от направления деятельности фирмы и выбранной системы налогообложения. Так, IT-компании платят государству налог от 0 до 3 % при стандартной ставке для ОСНО в 20 %, предприниматели на УСН — 6–8 или 15–20 % в зависимости от выбранной схемы, при этом ставка может быть снижена региональными властями.

В ряде случаев за пополнение расчетного счета платить налог не нужно. Операции отличаются для ИП и ООО.

Безналоговые операции ИП

Внесение личных средств. Деньги на расчетном счете и собственные накопления предпринимателя, не имеющие отношения к бизнесу, юридически равнозначны. Налоговая служба считает их личными средствами гражданина. Поэтому любое пополнение счета из своих денег не облагается налогом, будь то внесение наличных или перевод. Исключение — перевод с электронного кошелька.

Третье лицо может пополнить корпоративную карту ИП наличными через банкомат или терминал. Для этого ему нужно знать ПИН-код. Зачисление будет идентифицировано как выполненное владельцем бизнеса или доверенным лицом, имеющим соответствующие полномочия. Такое поступление средств подпадает под категорию «пополнение счета из личного бюджета» и налогом не облагается.

Главное — не ошибиться в назначении платежа. Если в платежной квитанции и бухгалтерских документах будет указан другой статус, ФНС посчитает этот взнос доходом от коммерческой деятельности.

❗️ Внимание

Не все банкоматы и терминалы дифференцируют вносимые средства по типам платежа. Существуют системы, классифицирующие любое поступление на расчетный счет как выручку. Если в назначении платежа можно выбрать только строку «выручка», эти деньги будут облагаться налогом.

Получение займа. Еще один вариант пополнения расчетного счета, свободный от налоговых сборов, — заем. Предприниматель берет деньги в долг у частного лица или организации. Но если ИП таким образом проводит финансовую помощь, ему нужно вернуть кредитору всю сумму, поступившую на счет, в предусмотренный договором срок.

💰 Финансирование бизнеса

Получите кредит для бизнеса от Сбербанка на любые цели — с возможностью подать заявку онлайн

Подать заявку на кредит

Безналоговые операции юрлиц

У юридического лица есть уставной капитал, который формируется из средств учредителей. Прочие деньги, поступающие на расчетный счет компании, являются ее выручкой и облагаются налогом.

Существуют исключения:

-

Договор беспроцентного займа. Кредитором может выступать юридическое лицо, если совершение такой процедуры прописано в уставе, или физическое лицо, включая учредителя предприятия. Одолженные средства возвращают без налоговых отчислений в сроки, предусмотренные договором.

-

Пополнение уставного капитала. Данный способ не предусматривает возврата денег и требует предварительного изменения устава компании, потому что меняются размер капитала и доли учредителей. Средства могут внести один, несколько или все участники в суммах, пропорциональных их долям в бизнесе.

-

Вклад учредителя без увеличения уставного капитала. Это может быть безвозмездная передача денег, недвижимости, оборудования или акций, которая проводится как вклад в имущество компании. При этом все собственники фирмы должны сделать одинаковый взнос.

-

Повышение активов через формирование добавочного капитала. Способ во многом схож с процедурой пополнения уставного капитала, но менее трудоемкий в плане документации. Поступившие на расчетный счет деньги проводятся по договору как суммы для «увеличения чистых активов» компании. В отличие от займа, эти деньги возвращать не нужно.

Кроме того, существует вариант безвозмездного дарения. Он классифицируется как оказание материальной помощи учредителем — физлицом или некоммерческой организацией, владеющими более чем 50% предприятия.

Важно, что деньги, поступившие на счет от любого другого дарителя, приравниваются к доходу от коммерческой деятельности и облагаются налогом.

🚀 Сервис для быстрого старта бизнеса

Зарегистрируйте бизнес удаленно и бесплатно — через сервис от Деловой среды

Подать заявку онлайн

С бизнес-карты можно переводить деньги на другие карты Сбера и других российских банков, причём как бизнес-карты, так и карты физических лиц. Для операции понадобится только номер карты получателя.

Для быстрой оплаты напрямую контрагенту. Например, вы открываете салон красоты и заказываете цветы и воздушные шары на день открытия. Оплатить услуги студии флористики и ИП, который занимается декором мероприятий, можно с помощью перевода по бизнес-картам. Тогда вам не придётся создавать платёжное поручение, платить за него комиссию и ждать поступления денег: платёж будет зачислен мгновенно.

Только номер карты получателя. Вам не придётся заполнять номер счёта, имя, ИНН и другие сведения. Также не требуется выставлять счёт для оплаты, чтобы получатель оплатил его по реквизитам.

Мгновенно. Классические платежи по реквизитам на расчётный счёт могут идти дольше.

Получателю-физлицу поступит СМС о переводе. Владелец бизнес-карты получит СМС-уведомление о переводе, если у него подключена услуга СМС-информирования, и увидит поступление в режиме онлайн в выписке по карте в интернет-банке СберБизнес.

Операции по переводу отражаются в выписке по карте, ИП или юрлицо увидит их в СберБизнесе, физлицо — в СберБанк Онлайн.

Перевод делается на карту прямо в мобильном приложении СберБизнес. Зайдите в раздел «Создать», кликните «С карты на карту» и выберите бизнес-карту, с которой хотите сделать перевод. В поле «Карта получателя» введите номер карты, на которую хотите отправить деньги. Укажите сумму и назначение платежа и нажмите «Перевести». На ваш телефон придёт одноразовый пароль для подтверждения перевода. Также перевод можно сделать в веб-версии СберБанк Онлайн.

Да. Для этого зайдите в раздел «Переводы и платежи» в веб-версии СберБанк Онлайн. Найдите «Перевод клиенту Сбера», выберите свою карту, введите номер карты получателя, сумму — и нажмите «Перевести».

За оплату бизнес-картой комиссия не взимается. В этом преимущество бизнес-карты перед оплатой с расчётного счёта. А за перевод с бизнес-карты на карту Сберакомиссия составит 1,5% от суммы перевода, но не менее 50 рублей, на карту другого банка — 1,5% от суммы, не менее 75 ₽

Лимиты на переводы разнятся в зависимости от типа карт. Так, при переводах с цифровой бизнес-карты на все карты суточный лимит равен 170 000 рублей, ежемесячный — 5 млн рублей.

При переводе с дебетовой бизнес-карты вы можете переводить на все счета и карты до 5 млн рублей в месяц. А если у вас премиальная бизнес-карта — до 300 000 рублей в сутки кумулятивно или до 15 млн рублей в месяц по счёту в случае снятия кумулятивного лимита на все счета и карты.

С моментальной карты можно перевести до 50 000 рублей в сутки. Все суммы не включают комиссию.

Можно распечатать чек проведённой операции из интернет-банка СберБизнес или, если речь идёт о переводе с карты физлица на бизнес-карты, из СберБанк Онлайн. Подтверждает факт перевода и наличие операции в выписке по расчётному счету.

Деятельность ИП и юридических лиц связана с необходимостью отправлять деньги физическим лицам. Как перевести нужную сумму с расчетного счета? Может ли предприниматель отправить перевод на собственную карту? Какая комиссия будет удержана за совершение этой операции? Разбираемся в нюансах вместе.

Перечисление денег со счета частному лицу

Сбербанк Бизнес Онлайн позволяет предпринимателям направлять средства как юридическим, так и физическим лицам. Для этого необходимо на главной странице слева выбрать пункт «Создать», а затем вкладку «Платеж контрагенту». В открывшейся форме требуется указать сумму платежа, счет зачисления, дату отправки, а также отметить, что данная операция не облагается НДС. Получателя можно добавить либо выбрать из списка имеющихся контактов.

Чтобы подписать платежное поручение, нажмите «Получить смс-код». На номер мобильного телефона, зарегистрированного в системе, поступит сообщение. Кодовую комбинацию из него нужно ввести в специальное поле. Проверьте правильность указанных данных и нажмите «Отправить в банк».

Для предпринимателей существует еще один способ отправить средства с расчетного счета на карту физического лица:

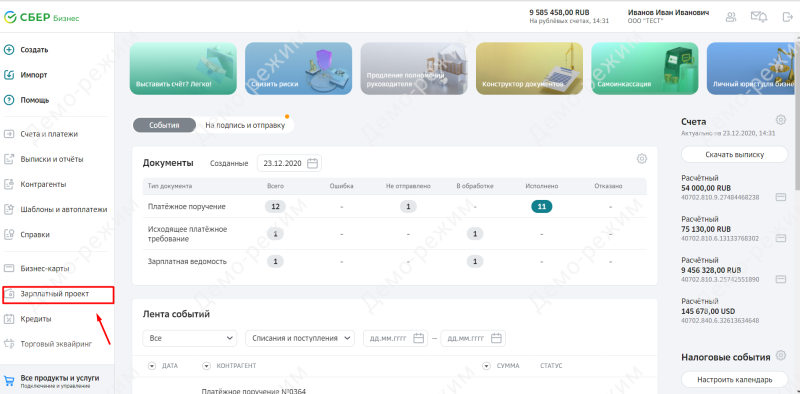

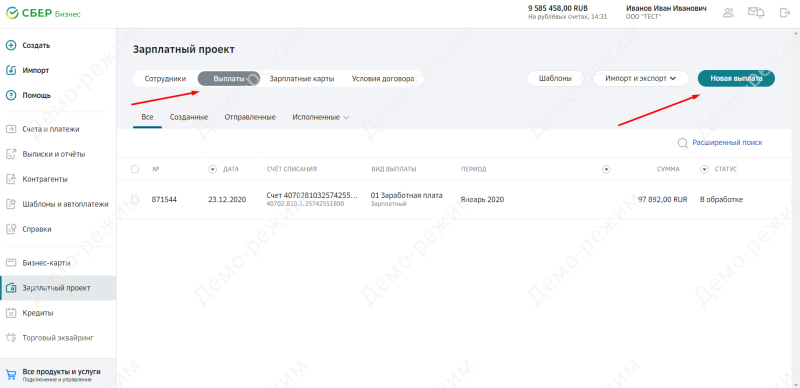

- Зайдите в личный кабинет Сбербанк Бизнес Онлайн и выберите в левом меню пункт «Зарплатный проект».

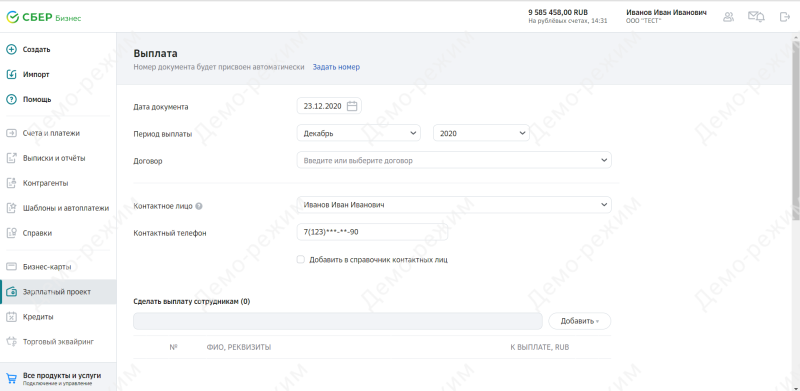

- В разделе «Выплаты» выберите «Новая выплата».

- Заполните открывшуюся форму.

- Нажмите «Добавить» и укажите реквизиты вашего пластика.

- Создайте платежное поручение, подпишите его с помощью смс или электронной подписи, а затем отправьте в финансовую организацию.

Важно! Сведения о дате заключения договора с и его порядковом номере можно найти в разделе «Выпуск зарплатных карт». Там же содержится информация о количестве выпущенных банковских продуктов.

Порядок перевода денег через СберБизнес

Чтобы перевести средства, необходимо войти в личный кабинет и выбрать в меню раздел «Счета и платежи». В выпадающем списке выберите пункт «Платеж контрагенту» – он находится в верхней части первого столбца. В открывшейся форме необходимо заполнить платежное поручение. Для этого нужно указать:

- информацию об отправителе;

- дату отправки;

- вид и порядковый номер поручения;

- счет списания;

- сумму, которая будет перечислена.

В соответствующем поле необходимо указать получателя. В выпадающем списке найдите нужного контрагента и выберите его. Если ранее вы не перечисляли средства данному лицу, то контакт следует добавить в список получателей, нажав кнопку «Создать нового», расположенную под выпадающим списком. В открывшейся форме укажите сведения о контрагенте, затем нажмите «Добавить». Система сохранит указанную вами информацию. При последующем совершении операции вам не потребуется вводить данные вручную.

Комиссии и ограничения на перевод

Сбербанком предусмотрена комиссия за зачисление средств с расчетного счета на карту физического лица. Удержанный процент зависит от общего объема совершенных платежей. Если сумма проведенной операции составляет менее 300 000 рублей, клиенту придется оплатить комиссию 0,5%. Если клиент перевел до 1 500 000 рублей, будет удержано 1,5%. При сумме до 5 000 000 рублей комиссия составит 2%. Если же сумма транзакции превышает 5 000 000 рублей, то у клиента спишется 4%.

Важно! Система позволяет перечислять денежные средства в любое время суток. Это удобно, так как не нужно тратить время на посещение офиса финансовой организации. Кроме того, деньги остаются в безопасности.

Деньги на карту физического лица, выпущенную Сбербанком, поступают в день совершения транзакции. Обычно зачисление происходит в течение нескольких минут. При отправке средств на пластик другой финансовой организации следует ознакомиться с тарифами, так как размер комиссии в этом случае может отличаться. Также нужно учитывать, что зачисление средств может произойти через 2−3 дня.

Почему может быть отказано в переводе

На этапе создания платежного поручения клиент может получить отказ в формировании этого документа. Причин этому может быть несколько:

- На расчетном счете недостаточно денег. В таком случае необходимо либо внести недостающие средства, либо совершить платеж на меньшую сумму.

- Счета могут быть заблокированы по решению суда. Разблокировать счет можно будет после отмены судебного решения, либо если будет доказано, что в дальнейшей блокировке нет необходимости.

- Возникли проблемы технического характера. В таком случае обновите страницу или перезагрузите компьютер. Если на сайте ведутся технические работы, дождитесь их окончания.

- Данные были введены некорректно. Чтобы исправить ошибки, вернитесь к заполнению формы. Проверьте правильность всех указанных сведений.

После того как платежное поручение создано в системе, можно перейти к следующему этапу – добавлению подписи. Сделать это можно при помощи смс-кода.

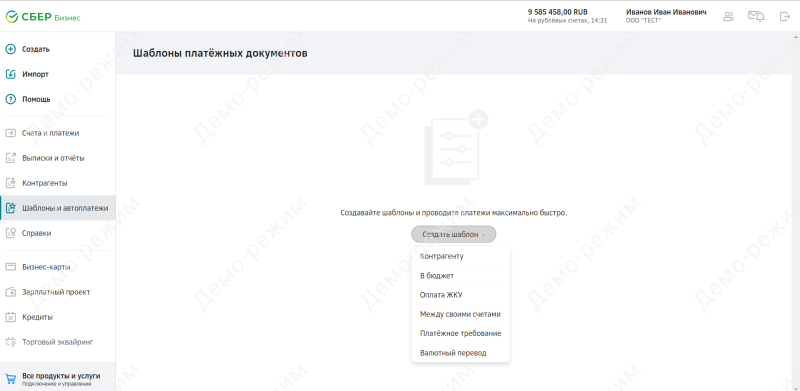

Создание шаблона в СберБизнес

Сбербанк Бизнес Онлайн позволяет предпринимателям и юридическим лицам создавать шаблоны для быстрой оплаты. Благодаря этому управлять компанией становится удобнее и проще.

Чтобы создать шаблон в Сбербанк Бизнес Онлайн, необходимо авторизоваться в системе. Далее в левом меню необходимо выбрать пункт «Шаблоны и платежи». После этого остается только подтвердить операцию.

Кроме того, шаблон можно создать непосредственно после совершения платежа. Для этого предусмотрена специальная кнопка.

Также можно создавать шаблоны на основе документов, регулярно поступающих от клиента в банк. Это выполняется следующим образом:

- Выберите из списка документов тот, для которого будет создаваться шаблон.

- Выберите в меню «Создание шаблона» или нажмите соответствующую кнопку.

- В открывшемся окне необходимо задать название для шаблона.

- После этого нажмите «ОК».

- Система осуществит переход обратно к списку документов.

- В перечне шаблонов появится новый, только что созданный.

Раздел «Управление шаблонами» позволяет пользователю при необходимости изменять настройки шаблонов – переименовывать, удалять, добавлять напоминание и т. д.

Заключение

Сбербанк Бизнес Онлайн был создан специально для предпринимателей и организаций. Система позволяет оперативно управлять бизнес-процессами. При необходимости клиент может вывести средства с расчетного счета на карту физлица. Личный кабинет позволяет совершить эту операцию с максимальной быстротой и удобством.

Рекомендуемые дебетовые карты

Можно платить за рубежом

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Cash back: до 10%

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1,5% | 200 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 200 000 в день | 1 500 000 в месяц |

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах банка | |

| Евро | 2 800 в день | |

| 21 000 в месяц | ||

| Рубли | 200 000 в день | |

| 1 500 000 в месяц | ||

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах других банков | |

| Евро | 2 800 в день | |

| 21 000 в месяц |

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| Доллары США | Любая | 0% | 0 | |

| Евро | Любая | 0% | 0 | |

| В банкоматах других банков | Рубли | Любая | 1% | 300 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 350 000 в день |

| 2 000 000 в месяц | ||

| В банкоматах других банков | Рубли | 350 000 в день |

| 2 000 000 в месяц |

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 5%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 299 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 300 000 в день |

| 1 200 000 в месяц | ||

| В банкоматах других банков | Рубли | 300 000 в день |

| 1 200 000 в месяц |

Кэшбэк рублями, а не бонусами

Обслуживание

0 — 99 ₽ в месяц

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: MasterСard World, Мир Классическая

- Обслуживание: 0 — 99 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: при сумме остатка от 3 000 до 300 000 рублей процентная ставка 6%

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: да

- Доставка карты: курьером

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | до 500000 | 0% | 0 |

| от 500000 | 2% | 90 | ||

| Доллары США | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| Евро | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| В банкоматах других банков | Рубли | от 3000 до 100000 | 0% | 0 |

| до 3000 | 0% | 90 | ||

| от 100000 | 2% | 90 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 500 000 в месяц | Доллары США |

| 5 000 в месяц | В банкоматах банка | Евро |

| 5 000 в месяц | Рубли | |

| 100 000 в месяц | Доллары США | |

| 5 000 в месяц | В банкоматах других банков | Евро |

SMS информирование

99 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание: бесплатно

- Cash back: до 100%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 50000 | 0% | 0 |

| от 50000 | 1,99% | 199 |

ИП может не хватить денег на оплату товаров, а также на налоги, взносы и другие обязательные платежи. В этом случае расчетный счет придется пополнить собственными средствами. Это можно сделать четырьмя способами. Но прежде всего нужно соблюдать важное правило.

Предприниматель может внести деньги на свой счет, если продает товары или услуги за наличный расчет. Чтобы пополнение счета нельзя было перепутать с выручкой, нужно правильно указать назначение платежа — «Внесение собственных средств». Если ничего не указывать, налоговая инспекция может расценить пополнение как доходы и посчитать с них налоги.

Внесенные для пополнения собственного расчетного счета суммы не надо учитывать в книге учета доходов и расходов (КУДиР).

У предпринимателя может появиться соблазн всю выручку или её часть вносить как собственные средства, но лучше так не делать, поскольку бизнес, у которого почти нет доходов, но есть расходы, вызовет подозрение.

А если у предпринимателя есть онлайн-касса, то информации для расчета налогов уже достаточно, и попытки схитрить приведут только к лишним вопросам.

Техника пополнения счета

Возможны несколько вариантов: с личного банковского счета физлица; наличными через банкомат на корпоративную карту, привязанную к расчетному счету; через оператора в банке; с помощью платежных систем и электронных кошельков.

Вариант 1: с личного банковского счета физлица

Для такого перевода нужны реквизиты расчетного счета ИП. В личном кабинете банка, в котором открыт счет, надо найти, как перевести деньги по свободным реквизитам. Эта услуга может быть в разделе «Переводы» или «Оплата услуг».

Дальше останется ввести:

- название ИП;

- номер счета;

- ИНН;

- БИК банка;

- назначение платежа — внесение собственных средств.

Способ простой, ходить никуда не нужно, но за переводы может взиматься комиссия, особенно когда личный и расчетный счета в разных банках. Условия лучше узнать заранее.

И еще надо учитывать, что при переводе между разными банками срок зачисления денег на счет может доходить до трех дней. Привязать карту от личного счета к расчетному счету ИП не получится.

Вариант 2: наличными через банкомат на корпоративную карту, привязанную к расчетному счету

При открытии расчетного счета банк предлагает выпустить корпоративную карту. Если возник вопрос: «Как привязать карту к расчетному счету?», то отвечаем: «Специально это делать не нужно». Корпоративная карта работает так же, как обычная дебетовая: позволяет оплачивать покупки в магазинах или онлайн, снимать наличные деньги. Пополнять корпоративную карту с расчетного счета не нужно.

Онлайн-бухгалтерия для самостоятельных предпринимателей. Подходит ИП и ООО на УСН и патенте.

Попробовать бесплатно

Как пополнить расчетный счет ИП, если есть карта? Это зависит от банка. При выборе этого способа надо обратить внимание на такие моменты:

- Наличие у банка услуги по пополнению счета через дебетовую карту.

- Размер комиссии и от чего она зависит. Например, комиссия может увеличиваться пропорционально внесенной сумме или зависеть от того, через банкомат какого банка вносятся наличные на счет.

- Время, которое может пройти между внесением денег в банкомат и их зачислением на счет.

- Порядок внесения собственных средств и возможность указать назначение платежа. Некоторые банки выдают клиентам логины и пароли для пополнения счета через банкоматы. В устройствах есть специальные окна, где можно указать реквизиты, в том числе и назначение платежа.

Если при пополнении счета через корпоративную карту нельзя идентифицировать сумму, лучше использовать другие способы.

Вариант 3: через оператора в банке

Нужно прийти в банк с паспортом и реквизитами счета, обратиться к специалисту, который заполнит необходимые документы и примет деньги для пополнения.

| Плюсы варианта | Минусы варианта |

|---|---|

| просто | комиссия за перевод |

| можно указать назначение платежа | не у всех банков есть отделения деньги попадут на счет не сразу, от момента внесения денег до их |

| удобно, не нужно разбираться с онлайн-банком или банкоматом | зачисления на счет может пройти до трех дней |

Такой способ подойдет тем, кто редко вносит наличные на расчетный счет и не хочет вникать в тонкости этой операции.

Вариант 4: с помощью платежных систем и электронных кошельков

Пополнить счет таким способом можно онлайн:

- во-первых, нужно зарегистрироваться в системе или электронном кошельке,

- во-вторых, перечислить деньги по реквизитам корпоративной карты или расчетного счета.

Также можно прийти в офис выбранной платежной системы с паспортом, назвать оператору реквизиты и пополнить счет наличными.

Основное отличие такого способа — достаточно высокая комиссия. Но он удобен для тех предпринимателей, которые хранят часть своих денег на электронных кошельках или им по каким-то причинам не подходят другие варианты.

Пополнение счета третьим лицом

Если деньги на расчетный счет будут перечислены не предпринимателем, а кем-то другим, даже с назначением платежа

«Пополнение счета», это приведет к вопросам и может быть приравнено к оплате товаров и услуг. А так как чек в такой ситуации не будет выписан, это нарушение закона об онлайн-кассах и плюс к доходам ИП.

Идентифицировать человека, который вносил деньги, не получится только в том случае, когда предприниматель даст свои логин и пароль от онлайн-банка или корпоративной карты для пополнения через банкомат. Что небезопасно и маловероятно. А в остальных случаях личность плательщика скрыть не получится.

Чтобы узаконить пополнение счета третьими лицами, например, кем-то из сотрудников, можно:

- при заключении договора на расчетно-кассовое обслуживание указать этого человека среди тех, кто имеет право на управление расчетным счетом, и его добавят в карточку с образцами подписей;

- выдать сотруднику именную корпоративную карту;

- составить доверенность на пополнение счета, при этом лицо, которому доверяет предприниматель, необязательно должно быть работником, это может быть и кто-то из семьи.

Выводы

Предприниматель может пополнить расчетный счет собственными деньгами. Для этого есть четыре разных способа. Главное, что надо помнить — в назначении платежа должно быть написано «Пополнение расчетного счета».

Предприниматель должен сам вносить деньги. Но если такая возможность передается сотрудникам или членам семьи, это надо оформить документально, чтобы потом не доплачивать налоги.

Юлия Стерхова, независимый налоговый консультант

Банковское обслуживание корпоративных клиентов – ниша, в которой лидирующие позиции занимает СберБанк, предлагая пользователям расчетные счета, торговый эквайринг, кредиты и другие популярные услуги. Бизнес-карта СберБанка – дебетовый финансовый инструмент, обеспечивающий удобное управление средствами на расчетном счете. Пластик ориентирован на юридических лиц и индивидуальных предпринимателей – всех тех, кто не хочет тратить время на сложные расчеты с контрагентами, желает получать кэшбэк за платежи и снимать деньги в банкоматах в режиме 24/7, без ожидания, когда откроется бухгалтерия.

СберКартаСберБанк, Лиц. № 1481

До 10% бонусами

на остаток по карте

Оформить карту

Что такое бизнес-карты СберБанка?

Каждая организация, ведущая коммерческую деятельность, имеет расчетный счет, куда поступают деньги от партнеров, откуда отправляются средства в адрес поставщиков, а наличные можно получить только в кассах банка. Дебетовая бизнес-карта СберБанка упрощает работу с расчетными счетами – пластик обеспечивает прямой доступ к деньгам предпринимателя или компании, а для пополнения и снятия наличных не требуется посещение офиса.

Корпоративные карты предназначены не только для владельцев бизнеса – организации могут выпустить сразу несколько карточек для руководящего состава и сотрудников, отправляющихся в командировки. С помощью финансового инструмента выдавать деньги на расходы не нужно – достаточно установить лимит трат, средства будут автоматически списываться со счета компании.

Возможности бизнес-карты

Бизнес-карта СберБанка для ИП и юридических лиц привязана к основному счету компании, поэтому с пластиком можно проводить полный перечень операций, доступных бизнесмену, но в более удобном формате. В числе основных возможностей:

- внесение выручки через банкоматы;

- снятие наличных без визита в офис;

- оплата картой коммерческих расходов;

- онлайн управление через сервис «Сбер Бизнес Онлайн»;

- получение бонусов за покупки при подключении кэшбэка;

- платежи и переводы по всему миру в любой валюте.

Карточка призвана сократить операционные расходы, тратить меньше времени на визиты в банк, разгрузить бухгалтерию. Пластик создан не только для малого бизнеса – продукт будет полезен и крупным компаниям, в т.ч. в сфере торговли, где высок оборот наличных.

Тарифы бизнес-карты в СберБанке

Сбер выпускает обширную линейку карт для бизнеса – в числе предложений представлен пластик платежных систем Visa, MasterCard, «МИР». Однако условия бизнес-карты СберБанка для каждого продукта во многом совпадают – актуальные тарифы представлены в таблице.

|

Стоимость выпуска (открытия) |

бесплатно |

|

Обслуживание |

100 руб. в месяц для цифровой карточки; 250 руб. – для пластиковой |

|

Услуга SMS-уведомлений |

60 руб. в месяц для одной карты |

|

Лимит выдачи наличных |

от 50 до 300 тыс. руб. в сутки; от 500 тыс. до 5 млн. руб. в месяц в зависимости от программы |

|

Лимит внесения средств в банкоматах |

не установлен |

|

Запрос истории операций |

бесплатно в Сбер Бизнес Онлайн; 15 руб. в банкомате; 150 руб. в отделении |

|

Количество выпускаемых карт к одному счету |

не ограничено |

|

Валюта для расчетов |

рубли, евро, доллары (для «МИР» только рубли) |

Тарифы во многом зависят от подключенного к расчетному счету пакета услуг – в зависимости от оборота предприниматель выбирает наиболее оптимальную программу. Чем больше выручка, тем дороже будет обходиться ежемесячное обслуживание, но комиссии окажутся минимальными.

Порядок оформления

Получить карточку вправе организации либо ИП, открывшие расчетный счет в Сбер – для прохождения этой процедуры потребуется подготовить обширный пакет документов (включая устав, образцы подписей, доверенности и т.д.). Заявление на получение бизнес-карты СберБанка можно подать несколькими способами:

- на сайте кредитного учреждения по кнопке «Оформить» с заполнением анкеты (ФИО, город, телефон);

- в Сбер Бизнес Онлайн – удаленный выпуск через личный кабинет (требуется авторизация);

- в отделениях, обслуживающих корпоративных клиентов;

- через наш портал – с изучением подробных тарифов, плюсов, минусов, подводных камней, отзывов.

Если оформлена цифровая карточка, посещение офиса банка не требуется. Если же клиент выбрал привычный пластик, необходимо дождаться изготовления и обратиться в выбранное отделение, предварительно согласовав время встречи с менеджером.

Условия обслуживания и комиссии в 2023 году

Обслуживание бизнес-карты СберБанка предполагает внесение ежемесячной либо ежегодной платы (в зависимости от тарифа). По основным операциям установлены следующие комиссии:

- выдача наличных в банкоматах и кассах Сбера – от 0% до 4% (в зависимости от суммы);

- получение средств в других банках – от 4% до 10% от суммы (по некоторым картам недоступно);

- экстренная выдача денег за границей с обращением к платежной системе – 6 000 руб.;

- прием наличных вне зависимости от способа внесения – до 0,3% от суммы.

Чтобы узнать точный размер комиссии, необходимо ознакомиться с условиями подключенного тарифного плана в Сбер Бизнес Онлайн – указаны подробные условия и лимиты.

Как пользоваться бизнес-картой СберБанка?

После получения пластика его необходимо активировать, выполнив любую операцию в банкомате Сбера – если этого не сделать, активация произойдет автоматически в течение одного дня. Как пользоваться бизнес-картой СберБанка? Особых отличий от обычных дебетовых карточек нет – клиент вправе проводить любые операции для нужд компании:

- переводить средства третьим лицам и на собственные счета;

- снимать деньги в банкоматах и операционных кассах;

- оплачивать покупку билетов, бронирование отелей, приобретение канцтоваров;

- списывать средства в счет представительских и иных расходов;

- заправлять автомобиль и обслуживать его на СТО;

- проводить иные транзакции, связанные с коммерческой деятельностью.

Расчеты карточкой требуют документального учета для предпринимателей, использующих УСН 15% или ОСН – им нужно сохранять все чеки по операциям. Организациям, выбравшим патентную систему налогообложения или УСН 6%, собирать отчетность необязательно.

Читайте также: Как узнать лицевой счет карты Сбербанка?

Снятие наличных с бизнес-карты

Снятие наличных с бизнес-карты СберБанка доступно, как и по расчетному счету, в офисах обслуживания корпоративных клиентов, а также банкоматах (Сбера и сторонних учреждений). Транзакция облагается комиссией – ее размер зависит от совокупного объема операций по всем карточкам, привязанным к одному счету, в месяц. Чем больше снимает пользователь, тем выше размер комиссии – плата может достигать 10% от получаемой суммы.

Перевод денег на бизнес-карту

Карточка привязана к расчетному счету организации, куда зачисляются денежные средства от коммерческой деятельности. Как пополнить бизнес-карту СберБанка? Есть несколько способов:

- наличными в офисах Сбера;

- в устройствах самообслуживания с функцией приема наличности;

- через интернет-банк – перевод со счетов и карт.

Как перевести деньги на бизнес-карту СберБанка? Воспользуйтесь сервисом СБО и отправьте средства с других счетов – пополнение привязанной карточки произойдет автоматически, деньгами можно будет сразу же пользоваться.

Кэшбэк бизнес карты СберБанка – обзор привилегий

Ключевое преимущество корпоративной карточки от Сбера – не только удобство круглосуточного обслуживания, но и выгода от использования пластика. Предусмотрены привилегии и кэшбэк по бизнес-карте СберБанка, в т.ч.:

- фиксированный кэшбэк 0,5% за любые покупки;

- скидка до 10% на оплату топлива и иных товаров на АЗС;

- привилегии от платежных систем – скидки, акции, приятные подарки;

- специальные предложения от партнеров, например, скидка на рекламу ВКонтакте 15%.

Cashback можно использовать у партнеров или обменять на рубли при накоплении 3 000 бонусов. Курс обмена 1 балл = 1 руб. Для участия в программе лояльности требуется подключение через интернет-банк – здесь же можно отслеживать поступления и конвертировать бонусные баллы.

Установка лимита на карту

Владелец бизнес-карты Сбера вправе устанавливать собственные лимиты по операциям – это позволит избежать необоснованных трат, исключит злоупотребления со стороны сотрудников. Так, можно ограничить:

- общую сумму расходных операций в день и месяц;

- размер трат для каждой карточки в отдельности;

- сумму переводов и снятия наличных;

- безналичные расчеты в терминалах, банкоматах, торговых организациях.

Услуга доступна в «Сбер Бизнес Онлайн» – необходимо заполнить и подписать электронное заявление. Также можно задать ограничения в отделении, обратившись в ближайший офис.

Преимущества и недостатки

Использование бизнес-карты – это удобно и выгодно для клиента в сравнении с обычным расчетным счетом, для управления которым доступен только интернет-банк и офисы. Корпоративные карточки обладают рядом достоинств:

- дистанционное оформление – без визита в отделение;

- невысокая стоимость обслуживания;

- наличие программы лояльности с кэшбэком на все операции;

- неограниченное число карт, привязанных к одному счету;

- круглосуточный доступ к средствам и платежам;

- возможность установки многочисленных лимитов в СБО.

Вместе с тем, по бизнес-карте СберБанка отзывы держателей включают и негативные моменты. Так, пользователей не устраивает размер комиссий за снятие средств и относительно невысокие лимиты на операции с наличными.

Молодёжная СберКартаСберБанк, Лиц. № 1481

До 0.5% бонусами

на остаток по карте

Оформить карту

Премиальная бизнес-карта СберБанка – в чем особенности?

Предусмотрены в линейке предложений кредитного учреждения и особенные программы для самых требовательных клиентов. Премиальная бизнес-карта СберБанка – в их числе. Стоимость обслуживания здесь выше, зато держатель получает массу бонусов от платежной системы:

- скидки в рамках акций от партнеров;

- бесплатную страховую защиту за рубежом;

- доступ в бизнес-зал аэропортов мира;

- специальные цены на поездки в такси бизнес-класса.

Премиальная бизнес-карта СберБанка для юр. лиц отличается и повышенными лимитами – пластик подойдет для клиентов, которые привыкли много тратить, не хотят столкнуться с ограничениями.

Бизнес-карта СберБанка – интересный финансовый инструмент, облегчающий работу с расчетными счетами, наличными средствами и платежами. Кэшбэк, выгодное обслуживание, круглосуточный доступ к деньгам и онлайн оформление – ключевые аргументы в пользу корпоративного пластика от крупнейшего кредитного учреждения страны. Выпуск карточки доступен в двух форматах – в привычном (с физическим носителем) или электронном (цифровой).

При возникновении проблем или вопросов при обслуживании необходимо обратиться в банк, к специалисту круглосуточной службы поддержки (персональному менеджеру) или в чат личного кабинета. Представляем ответы на самые частые вопросы клиентов.

Часто задаваемые вопросы

Какие расходы можно оплачивать с бизнес-карты?

Оплата картой СберБанк Бизнес доступна только для расходов на нужды организации – для личных целей руководителя или работника использовать пластик нельзя.

Где получить бизнес-карту Сбера?

Забрать готовый пластик можно в офисе, обслуживающем расчетный счет компании. Доставка не осуществляется, хотя банк и заявляет о скором запуске такой возможности.

Работает ли карта за рубежом и в интернете?

Оплачивать товары и услуги можно за пределами России, а также в интернет-магазинах – ограничений на эти виды операций не установлено.