Идея построить бизнес на перепродаже китайских товаров не нова. Однако такая незатейливая бизнес-модель не теряет своей актуальности. Аргументов в пользу сотрудничества с Китаем можно привести множество, ограничимся самыми основными.

- Поднебесная постоянно расширяет свои производственные возможности и осваивает все новые ниши. Здесь вы найдете товары практически любой категории: от резинок для волос до промышленного оборудования.

- Постоянно совершенствуется экспортный менеджмент. Как известно, Китай — это фабрика мирового масштаба, поэтому система производства и поставок товара здесь отлажена до автоматизма.

- Местные предприятия предлагают гибкую линейку цен, производя товары от совсем бюджетных до дорогостоящих позиций европейского качества. Импортируя товары отсюда, вы можете занять сразу несколько ценовых ниш.

- Ни для кого не секрет, что наши государства являются друзьями, партнерами и активно развивают двусторонние отношения в политике, культуре и бизнесе. Обе стороны способствуют предпринимателям, которые за счет своей деятельности укрепляют процесс налаживания деловых связей, поэтому направление очень перспективное.

В этой статье поговорим об открытии торговой компании на территории Китая с целью экспорта товаров в Россию.

С какими налогами столкнется российский предприниматель, решивший организовать такое дело, рассказала Ольга Коновалова — эксперт по бизнесу с Китаем и основатель Торгового Дома «Цайшень».

Основные налоги для бизнеса в Китае:

|

Вид налога |

Ставка |

Срок уплаты |

|

Налог на прибыль |

25% |

1 раз в год |

|

Налог на дивиденды |

20% |

1 раз в год |

|

Гербовый сбор (от суммы всех контрактов за год) |

0,03% |

1 раз в год |

|

НДС |

13% |

каждый месяц |

|

Социальное страхование сотрудников |

37,66% |

каждый месяц |

|

Накопительный фонд или налог на недвижимость (в дополнение к соцстрахованию) |

14% |

каждый месяц |

Налог на прибыль в Китае составляет 25%, и компания должна заплатить его до 31 мая. Иногда налоговая инспекция устанавливает сроки самостоятельно, и они могут быть изменены.

Для некоторых малорентабельных предприятий существует пониженная ставка 20%. Льготная ставка 15% также предусмотрена для предприятий из сфер высоких технологий, биомедицины и науки.

Налог на дивиденды будем платить, соответственно, при выводе дивидендов — здесь все стандартно.

Социальное страхование сотрудников. Сумма распределяется между работодателем и сотрудником в таком соотношении: на компанию приходится 27,16%, а на работника — 10,5%.

Здесь существуют зафиксированные пределы: нижний предел составляет 1856 юаней, верхний — 9277 юаней. В этот пакет входят пенсионное и медицинское страхование, страхование от безработицы, травматизма и рождаемости.

|

Распределение соцстрахования |

Компания, ставка (%) |

Сотрудник, ставка (%) |

|

Пенсионное страхование |

16% |

8% |

|

Медицинское страхование |

9,50% |

2,00% |

|

Страхование безработицы |

0,50% |

0,50% |

|

Страхование травматизма |

0,16% |

0 |

|

Страхование рождаемости |

1,00% |

0 |

|

Итого |

27,16% |

10,50% |

Накопительный фонд, или налог на недвижимость. В России аналогичного налога нет — тем интереснее.

Здесь также имеет место распределение сумм между сторонами: 7% платит компания, 7% — сотрудник. Этот фонд создается для ситуации, когда работник захочет купить жилье и воспользоваться ипотечным кредитом. По задумке, именно из данного фонда государство будет брать финансы для погашения процентов за заемщика.

Хитрость заключается в том, что налог платит каждый, а вот ипотечный кредит одобрят далеко не всем желающим китайцам.

Нижний предел составляет 338 юаней, верхний — 3 290 юаней.

Отдельно рассмотрим НДС. Если вы открываете компанию, которая будет работать исключительно на экспорт продукции из Китая, то НДС вы платить не будете, а, наоборот, будете возвращать НДС после продажи товара за границу.

Возврат НДС в Китае работает четко, как часы, главное — подтвердить все документы. Такая система разработана для поощрения экспорта из Китая и привлечения к сотрудничеству большего числа иностранных предпринимателей.

Ставки возврата НДС разные — от нуля до 13%. Ежегодно эти ставки пересматриваются. Если государство считает, что объемы экспорта какого-то вида товара надо увеличить, то могут поднять ставку до максимальной или, наоборот, снизить.

На некоторые виды товаров и природные ресурсы (например, ферромарганец, боксит) есть заградительная пошлина. То есть экспортировать их невыгодно, вы уплатите НДС при покупке внутри Китая в полном объеме, получите нулевой возврат и вдобавок заплатите налог при вывозе из страны.

Но если ваша компания будет заниматься торговлей внутри Китая, то платить НДС будете в размере 13%. Еще два года назад ставка НДС была 17%, но за два года правительство КНР понизило ее два раза — сначала до 16%, затем до 13%, таким образом они стимулируют экономику и компенсируют потери от снижения ВВП.

Для малых предприятий существует ставка НДС 3%.

Подоходный налог в Китае, в отличие от России, считается по прогрессивной шкале в зависимости от суммы дохода. Также отличие от России в том, что считается этот налог только от дохода, то есть за минусом всех налогов, а не с полной заработной платы.

Есть минимальный порог, который не облагается доходом, — 5000 юаней в месяц. То есть люди, получающие менее 50 000 руб. в месяц, НДФЛ не платят — довольно справедливо для малообеспеченных граждан.

|

Годовой доход (юань) |

Ставка, % |

|

менее 36 000 |

3 |

|

36 000 — 144 000 |

10 |

|

144 000 — 300 000 |

20 |

|

300 000 — 420 000 |

25 |

|

420 000 — 660 000 |

30 |

|

660 000 — 960 000 |

35 |

|

более 960 000 |

45 |

Вот, пожалуй, и все, что стоит знать предпринимателю на первом этапе планирования бизнеса совместно с Китаем. Несмотря на все эти внушительные цифры, разобравшись, можно понять, что бизнес с Поднебесной выгоден.

Планируйте бизнес самостоятельно или обращайтесь за консультацией к профессионалам — в любом случае, Китай встретит вас дружелюбно и пойдет навстречу в организации вашего собственного дела.

Минфин и МИД России предложили отказаться от налоговых соглашений с недружественными странами. Как инициатива о двойном налогообложении отразится на инвесторах и сколько придется платить, разбираемся с экспертами

Российских инвесторов могут обложить двойными налогами

Минфин и МИД России предложили президенту Владимиру Путину издать указ о приостановке действия соглашений об избежании двойного налогообложения со странами, которые ввели против России санкции.

СОИДН — соглашение об избежании двойного налогообложения. Оно позволяет инвесторам перезачитывать налоги, оплаченные в других странах, в полном или частичном объеме.

По общим правилам:

- юридические лица имеют право на зачет налогов, уплаченных за рубежом вне зависимости от наличия СОИДН, кроме дивидендов: зачет в отношении налогов с дивидендов можно сделать только в том случае, если это предусмотрено положениями СОИДН;

- физические лица имеют право на зачет уплаченного за рубежом налога, только если это предусмотрено положениями СОИДН.

В большинстве случаев доплачивать в России налог не требуется, если сумма удержанного налога в иностранном государстве перекрывает сумму налога к уплате в России. Если же за рубежом налог ниже, то в России инвестор доплачивал недостающую часть до 13–15%. Например, за границей ставка 8%, тогда в России надо доплатить 5% или 7% в зависимости от ставки российского налогообложения. Однако по ряду стран соглашения об избежании двойного налогообложения содержали отдельные указания, какая конкретно сумма налога может пойти в зачет.

Последний раз Минфин России обновлял список международных договоров об избежании двойного налогообложения между Российской Федерацией и другими государствами 10 января 2023 года. В нем значится 84 страны.

Однако, например, соглашение с Нидерландами с 1 января 2022 года прекратило свое действие. Инвесторы, получившие в 2022 году дивиденды компаний, зарегистрированных в Нидерландах, уже должны платить налоги на

дивиденды

дважды: 15% от дохода в Нидерландах и 13% от того же дохода в российский бюджет.

С 1 января 2023 года прекращено действие СОИДН между Россией и Украиной.

С 26 сентября 2022 года приостановлено действие соглашения между Россией и Латвией. Со своей стороны Латвия в одностороннем порядке 16 мая 2022 года приостановила действие СОИДН. Ставка налога в Латвии на доходы с капитала (проценты, прирост с капитала, дивиденды, если за распределенную прибыль не уплачен подоходный налог с предприятия) — 20%.

С какого момента начнут начислять двойные налоги

«В случае поддержки предложения Минфина России и МИД России применение пониженных ставок налога у источника (освобождений от уплаты налога) в отношении доходов, на которые распространяется действие соглашений об избежании двойного налогообложения, будет приостановлено с момента издания соответствующего указа», — сообщили в пресс-службе Минфина.

«РБК

Инвестиции

» спросили экспертов, как российские налоговые органы будут расценивать приостановку действия СОИДН и с какого момента инвесторам придется платить двойной налог.

Партнер департамента налогов и права компании ДРТ Наталья Кузнецова отметила, что на данный момент не вполне понятно, как налоговые органы будут трактовать приостановление СОИДН, так как при приостановлении СОИДН оно не считается расторгнутым, прекращенным или несуществующим.

«Однако при самом плохом сценарии все положения российского Налогового кодекса, которые так или иначе опираются на наличие СОИДН или присутствие в нем неких норм (например, как про зачет), применяться не будут. Соответственно, в случае приостановления СОИДН механизм зачета может быть недоступен с момента приостановления», — полагает Наталья Кузнецова.

Как пояснила автор блога «ФинОснова» и совладелец налогового проекта ndfl.guru Александра Янковская, особенности расторжения соглашений об избежании двойного налогообложения нужно смотреть в каждом конкретном случае отдельно по той стране, по которой будет запущена процедура.

Александра Янковская рассказала об особенностях СОИДН между США и Россией

Договор между Россией и США об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17 июня 1992 года регулирует обширный перечень сфер, в том числе дивиденды, доходы от авторских прав и лицензий и другие виды доходов.

Согласно ст. 28 соглашения, настоящий договор остается в силе до тех пор, пока его действие не будет прекращено договаривающимся государством. Каждое договаривающееся государство может прекратить действие договора в любое время по истечении пяти лет со дня вступления договора в силу путем передачи по дипломатическим каналам по меньшей мере за шесть месяцев письменного уведомления. В таком случае договор прекращает действие:

a) в отношении налогов, взимаемых у источника, — к суммам, выплаченным или начисленным 1 января или после 1 января, следующего за датой истечения шестимесячного периода;

б) в отношении других налогов — к налогооблагаемым периодам начиная с 1 января или после 1 января, следующего за датой истечения шестимесячного периода.

Александра Янковская обратила внимание на важную тонкость: «В инициативе Минфина и МИДа идет речь о приостановке соглашения, но в соглашении 1992 года такой нормы нет. Возможно только прекращение его действия».

Сколько налогов придется платить по двойной ставке

Для резидентов России в настоящий момент ставка НДФЛ составляет 13% или 15%. Если инвестор получает доход от зарубежных акций или облигаций, то с него удерживают налоги по ставке, предусмотренной в стране эмитента, и выплачивают сумму, уже «очищенную» от налога. «Если ставка в стране

эмитента

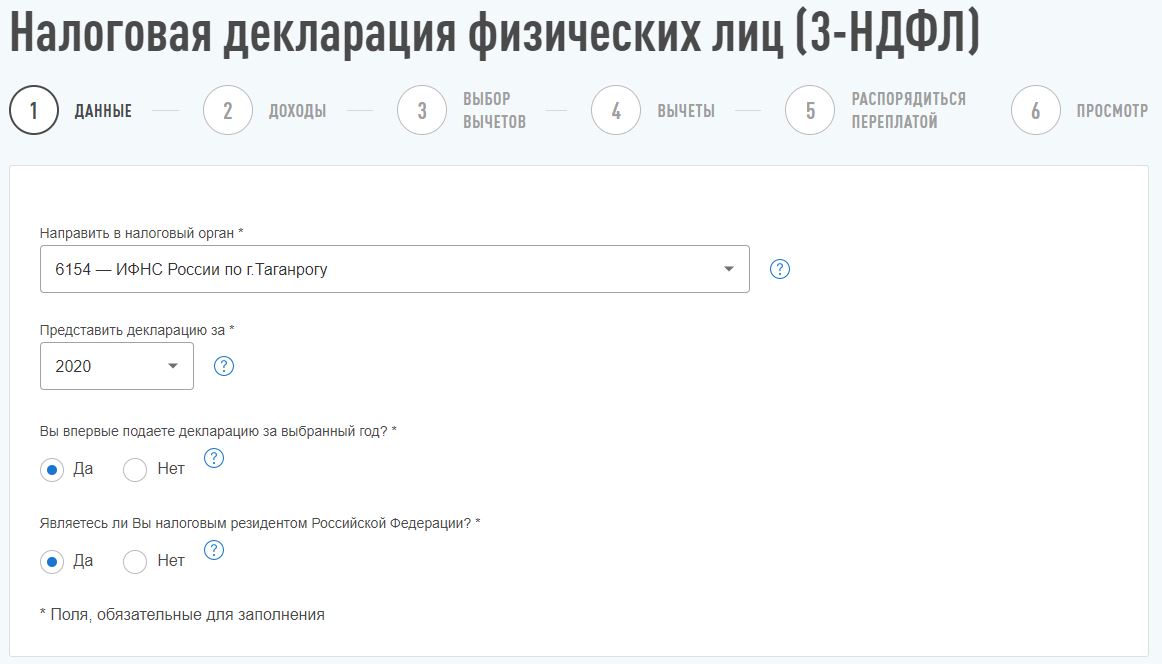

превышает 13% или 15%, в России налог не уплачивается, но декларация по форме 3-НДФЛ предоставляется в любом случае. Если ставка ниже, чем в России, то разница между ставками начисляется, отражается в декларации и уплачивается в российский бюджет», — рассказала соучредитель консалтинговой компании «ТаксМейт» Валерия Назаренко.

Если ряд СОИДН с отдельными государствами будет отменен, то российские граждане, как резиденты, так и нерезиденты, заплатят за один и тот же доход двойной налог — в стране эмитента бумаг и в России, подтвердила Назаренко.

Налоговый резидент — это физическое лицо, фактически находившееся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Гражданство значения не имеет, то есть российский гражданин может не являться налоговым резидентом, если более полугода находился за пределами страны, а иностранец будет считаться налоговым резидентом, если находился на территории России не менее 183 дней.

Как будет уплачиваться двойной налог по доходам, полученным по американским ценным бумагам

Фото: Shutterstock

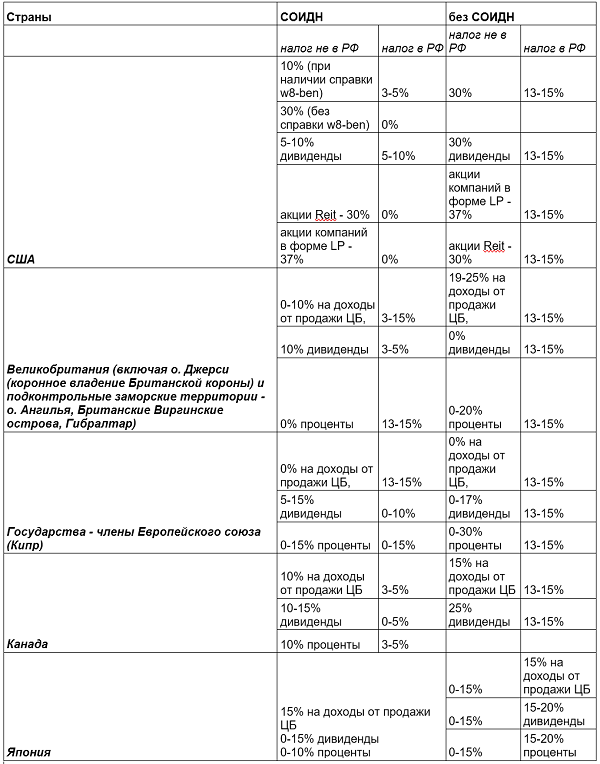

При действующем на текущий момент соглашении об избежании двойного налогообложения с США и с подписанной справкой формы W8-BEN с российского инвестора удерживают в США налог по дивидендам в размере 10%, а в России доплачивается только 3–5%. Если справка W8-BEN не подписана, то в США удерживают налог в размере 30%, но в России тогда налог нулевой, поскольку сумма удержанного налога в США перекрывает сумму налога к уплате в России.

При прекращении действия СОИДН инвестор будет платить 30% в США и 13–15% в России, то есть совокупный налог по дивидендам с американских

ценных бумаг

составит 43–45%.

В иных странах дополнительные справки не требовались. Налогообложение на дивиденды происходило по ставке той страны, где зарегистрирован эмитент, а Федеральная налоговая служба России (ФНС) делала перезачет на основании соглашения об избежании двойного налогообложения с ней.

Валерия Назаренко специально для «РБК Инвестиций» составила таблицу, где показано, какие будут размеры налогов в случае отмены СОИДН с США, Великобританией, Кипром, Канадой и Японией.

Фото: Консалтинговая компания «ТаксМейт» специально для «РБК Инвестиции»

В прошлом году после нарушения «моста» между Национальным расчетным депозитарием и европейскими депозитариями российские инвесторы перестали получать дивиденды по иностранным бумагам. В конце мая СПБ

Биржа

была вынуждена заблокировать часть акций, которые обращались на ее платформе и находились в контуре санкционного НРД. Активы инвесторов, торговавших на бирже, разделились на обособленные (учтены у брокера на неторговом счете) и необособленные (с ними можно свободно совершать сделки).

В ноябре 2022 года биржа возобновила выплаты дивидендов по акциям эмитентов США, но только по тем, операции с которыми не были ограничены — необособленным. СПБ Биржа уже выплатила дивиденды по ценным бумагам эмитентов США по корпоративным действиям, состоявшимся после 1 июня 2022 года. Сейчас СПБ Биржа выплачивает дивиденды по ценным бумагам, по которым корпоративные действия прошли до 1 июня 2022 года, рассказали «РБК Инвестициям» в пресс-службе торговой площадки.

Придется ли платить двойные налоги на дивиденды российских компаний

В теории доходы по ценным бумагам российских компаний, которые листингованы как иностранные, при отмене СОИДН будут облагаться двойным налогом.

Список российских компаний, листингованных как иностранные:

- «Яндекс»;

- «Полиметалл»;

- Ozon;

- HeadHunter;

- Softline (уже нет российского бизнеса);

- ЕМЦ;

- «Мать и Дитя»;

- Globaltrans;

- VK;

- «Русагро»;

- «Эталон»;

- Cian;

- ГМС;

- VEON;

- Евраз (не торгуется в России);

- TCS Group;

- Fix Price;

- О’КЕЙ;

- QIWI;

- Х5;

- Global Ports (не торгуется в России).

Из перечисленных компаний дивиденды в 2022 году выплачивала только «Мать и Дитя», отметил директор аналитического департамента инвестиционного банка «Синара» Кирилл Таченников.

Аналитики ФГ «Финам» считают, что в горнодобывающем секторе ситуация с отменой СОИДН могла бы затронуть Polymetal International plc, имеющую первичный листинг на LSE и регистрацию на острове Джерси в юрисдикции Великобритании. «Однако компания приостановила выплату дивидендов еще в прошлом году и сейчас рассматривает возможность редомициляции в дружественную юрисдикцию. В приоритете — Казахстан, где у «Полиметалла» имеются добывающие активы и

листинг

на бирже международного финансового центра. До смены юрисдикции компания вряд ли вернется к выплате дивидендов, а после смены на нее уже не повлияет решение об отмене СОИДН, так как Казахстан не просто является дружественным, но и входит вместе с Россией в Евразийский экономический союз (ЕАЭС)», — говорят аналитики.

Почти все представители российского IT-сектора имеют первичный листинг за рубежом — это компании Cian, HeadHunter, Ozon, VK, Yandex. «Но никто из них, за исключением HeadHunter, не платил дивиденды, а HeadHunter последние выплаты осуществила в январе 2022 года, еще до начала СВО», — напомнили в «Финаме».

Как отметили эксперты «Финама», нидерландская компания Yandex N.V. и VK Company Limited, зарегистрированная на Британских Виргинских островах, ведут основную деятельность в России и находятся в процессе редомициляции. В случае «Яндекса» возможно также разделение активов. Поскольку обе компании не платили дивиденды, то и вопрос об уплате налогов с них не стоит. Свои

облигации

обе компании выкупили либо конвертировали в акции в прошлом году, так что сейчас решения об их продаже тоже принимать не придется, рассказали эксперты.

В финансовом секторе инициатива может затронуть TCS Group, материнскую структуру банка «Тинькофф». Однако TCS Group еще в 2021 году приостановила выплату дивидендов и пока возвращаться к выплатам не планирует. Новые владельцы намекали, что изучают вопрос о редомициляции в Россию, однако какой-то конкретики пока нет, добавили аналитики «Финама».

На текущий момент выплаты в пользу акционеров для перечисленных выше компаний затруднены из-за иностранной регистрации бизнеса и невозможности перечислять средства нерезидентам.

«Мы не ожидаем, что отмена соглашений об избежании двойного налогообложения окажет какой-либо эффект на котировки компаний и на акционеров», — подчеркивают аналитики ФГ «Финам».

Как оценить портфель на наличие в нем иностранных ценных бумаг, которые могут подпасть под двойное налогообложение:

- проверить налоговое резидентство эмитентов, ценные бумаги которых есть в вашем портфеле, можно по ISIN-коду на сайте Организации международных идентификационных номеров ценных бумаг или по справочнику иностранных финансовых инструментов, составленному НРД;

- проверить ставку налога по дивидендам можно на платформе Deloitte International Tax Source (DITS), которая содержит налоговые ставки и информацию по 68 юрисдикциям по всему миру (просмотр сайта возможен с включенным VPN).

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Процедура включения ценной бумаги в список торгуемых на бирже активов.

Налоги по операциям с американскими акциями: в каких случаях платить

Важно! В 2022 году при работе с иностранными активами учитывайте санкционные риски. Отслеживайте информацию бирж и брокеров. Уже объявлено о возможных приостановках в торгах акциями иностранных эмитентов. Гарантии, что не будет более радикальных мер и негативных последствий, никто сейчас дать не может.

Налоги с иностранных акций следует платить, если вы:

- покупали и продавали бумаги;

- получали дивиденды.

Как платить налоги с дивидендов иностранных акций, мы расскажем ниже, а начнем с торговли ЦБ.

В первую очередь на налогообложение иностранных акций влияют степень активности на рынке и временной горизонт инвестиций. Ведь можно зарабатывать спекуляциями (купил-продал), а можно ждать прироста капитала на долгом горизонте (кто-то успешно совмещает и тот и другой вариант). Это ключевой момент, который и определяет, как платить налоги с иностранных акций: платим только когда с ними расстались. Налога на прирост капитала в нашей стране нет. А значит, до тех пор, пока вы держите ЦБ у себя, НДФЛ не возникает. Даже если актив выбран удачно и хорошо растет в цене. Иными словами, покупка иностранных акций налоги платить не требует, только их продажа.

Теперь, когда мы выяснили, у кого возникает обязанность уплаты налога на акции иностранных компаний, расскажем, как его посчитать за 2021 год и перечислить. По налогу за 2022 год в целом принцип будет тот же. Здесь изменения могут возникнуть не в части налогообложения, а в части самого порядка/процесса инвестирования в иностранные активы и торговли ими.

Рекомендуем также нашу статью «Покупка валюты на бирже физическим лицом — налогообложение».

Налогообложение при покупке иностранных акций: расчет НДФЛ

Налог с продажи иностранных акций физическим лицом считают по каждой сделке отдельно.

Налоговая база = Доходы – Расходы.

Расходы определяются по методу ФИФО: первый пришел, первый ушел. Это важно, если вы заходите в позицию не разом, а набираете ее частями.

Прочитать о методе ФИФО и посмотреть, как он применяется на примере, вы можете в этой статье. В ней описан порядок, предусмотренный для бухучета запасов, но понять сам принцип ФИФО материал поможет.

Очень подробные разъяснения о том, как воспользоваться вычетом расходов при продаже ЦБ, дали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

При подсчете налога прибыли и убытки от отдельных операций сальдируются.

Например, по одной сделке у вас прибыль 106 888 рублей, а по другой убыток 66 444 руб. Налоговая база будет равна 40 444 рублей (106 888–66 444), а НДФЛ к уплате 5 258 рублей (40 444 х 13%).

Внутри одного года убытки в счет прибылей вам зачтет брокер. Налог он рассчитает с чистого финрезультата. Убытки, полученные по итогу года (ряду лет), переносить на следующие периоды брокер не будет. Уменьшать базу по НДФЛ текущего года на убытки прошлых лет вам придется самостоятельно. Для этого потребуется подать налоговую декларацию.

Есть также льгота на долгосрочное (более 3 лет) владение акциями, о которой вы можете прочесть здесь.

Ставка НДФЛ:

|

Общая |

13% |

|

С дохода свыше 5 млн руб. |

15% |

|

Для нерезидентов РФ |

30% |

Посчитать и перечислить НДФЛ с продажи иностранных ЦБ в бюджет должен:

- Налоговый агент, если у вас наш брокер: он делает все расчеты, подает соответствующие сведения в налоговую и предпринимает необходимые действия по удержанию НДФЛ у клиента и перечислению налога в бюджет, либо сообщает налоговикам, что не смог удержать налог полностью, либо в части.

- Налогоплательщик, если он работает через заграничного брокера. Подробнее см. здесь.

Валютная переоценка: как она влияет на сумму налога

Расчеты за иностранные акции ведутся в долларах, евро или иной валюте, а налоговую базу по НДФЛ мы оцениваем в рублях (доходы пересчитываем по курсу ЦБ РФ на дату продажи, расходы — на дату покупки). Из-за этого возникает валютная переоценка, влияющая на величину НДФЛ.

Важно! По иностранным акциям на Московской бирже налог рассчитывается без валютной переоценки, поскольку расчеты за них сразу идут в рублях.

Проще всего влияние валютной переоценки на налоги можно объяснить на примерах. Так мы и поступим. Будем рассматривать сделку по купле-продажи 100 акций условной компании Y в разрезе четырех возможных на рынке сценариев.

|

Сценарий |

Цена покупки, $ |

Цена продажи, $ |

Курс на дату покупки, руб. за $ |

Курс на дату продажи, руб. за $ |

Финансовый результат в валюте, в рублях |

НДФЛ, руб. |

|

Акция растет, доллар растет |

70 |

80 |

75 |

76 |

прибыль 1 000$ (100 шт. х 80$ – 100 шт. х 70$) и прибыль 83 000 руб. (100 шт. х 80$ х 76 руб. – 100 шт. х 70$ х 75) |

10 790 |

|

Акция растет, доллар снижается |

70 |

80 |

81 |

69 |

прибыль 1 000$ (100 шт. х 80$ – 100 шт. х 70$) но убыток 15 000 руб. (100 шт. х 80$ х 69 руб. – 100 шт. х 70$ х 81 руб.) |

Нет |

|

Акция снижается, доллар снижается |

70 |

60 |

77 |

75 |

убыток 1 000 $ (100 шт. х 60$ – 100 шт. х 70$) и убыток 89 000 руб. (100 шт. х 60$ х 75 руб. – 100 шт. х 70 х 77 руб.) |

Нет |

|

Акция снижается, доллар растет |

70 |

60 |

65 |

81 |

убыток 1 000 $ (100 шт. х 60$ – 100 шт. х 70$) и прибыль 31 000 руб. (100 шт. х 60$ х 81 руб. – 100 шт. х 70$ х 65) |

4 030 |

Вот такая она, валютная переоценка.

Налоги на дивиденды по американским акциям

В настоящее время налоги с дивидендов по акциям иностранных компаний платит не брокер, а сам налогоплательщик.

Сейчас российские брокеры не являются налоговыми агентами по дивидендам иностранных эмитентов. Однако в СМИ проходила информация о том, что разрабатываются поправки в НК РФ, которые должны наделить их такими обязанностями, что упросит жизнь инвесторам.

Сначала налог с дивидендов удерживается в США по ставке:

- 10%, если вы подписывали у брокера форму W-8BEN;

- 30% — если не подписывали.

Исключения — ЦБ фондов недвижимости (REIT), а также предприятий в форме LIMITEDPARTNERSHIP (LP). Даже при подписанной форме W-8BEN ставки по ним 30% и 37% соответственно. Это особенность налогообложения США.

Некоторые инвесторы считают, что не подписав W-8BEN и позволив эмитенту забирать 30% налога, они избавят себя от общения с российской налоговой. Это не так. Независимо от того, подписана она или нет, по дивидендам нужно подавать 3-НДФЛ. А значит, смысла отказываться от подписания документа нет.

Важно! С 24 февраля 2022 года США приостановили обмен с РФ налоговой информацией. Однако само соглашение об избежании двойного налогообложения не денонсировано и продолжает действовать. Поэтому появившаяся в этой связи в СМИ информация о том, что формы W-8BEN аннулируются и взимать налог теперь будут дважды: американский эмитент и российский бюджет, неверна. Пока с налогом по дивидендам США всё по-старому.

Если эмитент удержал налог по ставке 30%, декларацией все и закончится, без доплат. Если по 10% — придется доплатить в россбюджет разницу между их и нашим НДФЛ (то есть 3%, либо 5% с суммы свыше 5 млн руб. с 2021 года). Зачесть американские удержания в счет российского НДФЛ можно в силу наличия между нашими странами Договора об избежании двойного налогообложения (подписан от 17.06.1992).

Подтверждением уплаты налога в США для налоговиков послужат:

- отчет брокера;

- форма 1042-s, которую нужно получить у него же (документ — на английском, уточните в налоговой, нужен ли ей построчный перевод).

Налоги при инвестировании в европейские бумаги и депозитарные расписки

Подход к налогообложению акций европейских компаний аналогичен работе с акциями США.

Если брокер иностранный, самостоятельно считаем весь НДФЛ и отчитываемся по нему.

Российский брокер является налоговым агентом по доходам от купли-продажи ЦБ, он сам рассчитает налог, удержит и перечислит его в бюджет, подаст в налоговую сведения.

Налог с дивидендов сначала удержит эмитент — по ставке, действующей в его стране. Дальше налогоплательщик сам выясняет:

- из какой страны эмитент;

Вам в помощь сайт Национального расчетного депозитария.

- есть ли с этой страной соглашение об избежании двойного налогообложения;

Это легко сделать на сайте ФНС по ссылке.

- по какой ставке эмитент удержал налог с дивидендов.

Здесь поможет сайт https://dits.deloitte.com/.

А дальше так:

- соглашение есть и ставка эмитента ниже 13% (15%) — декларируем дивиденд и доплачиваем в России разницу;

- соглашение есть и ставка эмитента выше российской — только декларируем дивиденд, доплата не нужна;

- соглашения нет — сдаем декларацию и дополнительно к иностранному налогу платим НДФЛ 13% (15%) в казну РФ.

С депозитарными расписками схема такая же. Но здесь нужно учитывать, что расписка — это не всегда 1 акция. Она может соответствовать нескольким акциям (1 ДР = 5 или 10 акций) и даже долям акции (1 ДР = 0,1 акции). Узнать состав ДР, а также сумму дивидендов можно на сайте эмитента в разделе для инвесторов.

Обратите внимание! На 20.04.2022 торги акциями, номинированными в евро, у российских брокеров приостановлены из-за заморозки операций между НРД и европейскими депозитариями Euroclear и Clearstream, которые являются верхнеуровневыми депозитариями по иностранным бумагам. Информации о времени возобновления торгов нет.

Как выгоднее покупать иностранные бумаги: в России или за рубежом

Разница, если покупать иностранные акции в России или за рубежом, безусловно, есть. Но для начала уточним, что считать покупкой акций в России, а что за границей.

Российские инвесторы могут покупать иностранные акции как через наших брокеров, так и через некоторых иностранных. Через брокера РФ иностранные акции можно приобрести:

- на Санкт-Петербургской бирже — номинированные в валюте;

Внмание, риски! По сообщению Санкт-Петербургской биржи от 19.04.2022, возможны случаи приостановок торгов ценными бумагами иностранных эмитентов. Предстоящие приостановки торгов будут осуществляться по решению Банка России на основании расчетных биржевых показателей, получаемых Банком России от Биржи. Информация о предстоящей приостановке торгов будет размещена за 15 минут до указанной приостановки на сайте Биржи.

- Московской бирже — номинированные в рублях;

- иностранных биржах (например, Nasdaq, NYSE) — естественно, в валюте и только при определенных условиях (доступно только квалифицированным инвесторам).

Как видим, первые два способа можно назвать покупкой в России, а последний — за рубежом.

Но для налогообложения это не важно. Важно, что брокер — российский. Он является налоговым агентом. А значит, инвестору придется разбираться только с НДФЛ по дивидендам. Налогами с купли-продажи будет заниматься брокер.

Иностранный же брокер, как мы неоднократно говорили выше, налоговым агентом не является. Поэтому все налоговые обязанности лягут на инвестора. В этом вся разница для налогообложения.

Есть и неналоговые моменты в работе с зарубежными брокерами, как преимущества, так и недостатки. Из плюсов:

- более разнообразный ассортимент инструментов для торговли и более простой доступ к ним — в РФ для неквалифицированных инвесторов покупка достаточно большого количества инструментов запрещена, у зарубежных брокеров некоторые ограничения тоже есть, но они не такие широкие;

- страхование клиентских депозитов на достаточно крупные суммы — у брокеров РФ страховки нет.

А минус у всех на слуху — это страновой риск, связанный с политикой. Некоторые из работавших с клиентами РФ иноброкеры уже отказали им в обслуживании и попросили продать активы, вывести деньги и закрыть счета. Гарантий, что этого не сделают остальные, никто не даст. К тому же сейчас из-за санкций, наложенных на некоторые банки, и валютных ограничений внутри РФ затруднен (а в некоторых случаях невозможен) перевод средств на зарубежный брокерский счет и обратно.

НДФЛ при покупке акций иностранных компаний на ИИС

ИИС — особый тип брокерского счета, который дает его владельцу налоговые преимущества в виде права на инвестиционный налоговый вычет.

Подробно о разновидностях инвестиционного вычета по НДФЛ и о том, как его получить, читайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Иностранные акции также могут быть доступны для покупки на ИИС (те, которые торгуются на Санкт-Петербургской и Московской биржах). Однако не у всех брокеров — уточняйте это до того, как откроете счет.

Налогообложение иностранных акций на ИИС зависит от типа вычета, который вы по нему применяете. Вы вправе либо:

- Получить возврат НДФЛ на внесенные на счет средства и при этом заплатить налог с купли-продажи акций. Расчет налога с положительного финрезультата от торговли происходит в обычном порядке, за тем лишь исключением, что брокер исчислит его по истечении 3 лет при закрытии ИИС (тип вычета А);

- По истечении 3 лет получить освобождение от НДФЛ всего дохода от купли-продажи акций, включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов по иностранным акциям на ИИС уплачивается по общим правилам. Даже для типа Б освобождение от налога к дивидендам в настоящее время не применяется.

Декларация и срок уплаты НДФЛ с иностранных акций

Декларировать нужно следующие доходы по иностранным акциям:

- дивиденды — независимо от того, у какого брокера вы обслуживаетесь: российского или заграничного;

- от купли-продажи акций — при торговле через иностранного брокера, российский отчитается за это сам.

Заполнить декларацию при продаже акций вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

К декларации обязательно прикрепите:

- отчет брокера;

- форму 1042-s по дивидендам.

Рекомендуем также прилагать сам расчет НДФЛ в разрезе всех закрытых в отчетном году позиций. Удобно делать его в формате Excel. Форма и набор показателей — произвольные. Главное, чтобы налоговикам был понятен перевод доходов и расходов в рубли, виден финрезультат (по каждой сделке и совокупный), а исчисленный налог совпадал с заявленным в декларации. Но имейте в виду, что прикрепить файл в формате xlxs к декларации при отправке ее через личный кабинет на сайте ФНС не получится, нужно делать скриншоты.

Поскольку в данном случае подача декларации — ваша обязанность, успеть отправить ее нужно до 30 апреля года, следующего за отчетным. В 2022 году это выходной, поэтому срок сдачи отчета сдвигается на 4 мая.

Срок уплаты налога, который вы декларируете самостоятельно, — не позднее 15 июля.

По операциям, где брокер — налоговый агент, удержание и перечисление НДФЛ в бюджет производит он в следующем порядке:

- Если в течение года вы выводите деньги с брокерского счета, брокер удерживает НДФЛ с каждой снимаемой вами суммы (лимит на удержание — до 50% от выводимых средств).

- Если в течение года деньги не выводились, снимать налог брокер начнет в последних числах декабря и продолжит это делать до конца января следующего года (пока не удержит весь начисленный НДФЛ). Это если в данный период у вас на счете будут рубли. Если рублей на уплату налога не хватит или их не будет вовсе, о невозможности удержать налог брокер сообщит в ИФНС, а она предъявит вам налог налоговым уведомлением.

Штрафы для инвестора в иностранные ЦБ

За нарушения с налогами инвесторов в иностранные ЦБ могут оштрафовать:

- за неподанную 3-НДФЛ — штраф 5% от налога за каждый месяц просрочки, но не более 30% и не менее 1 000 руб. (ст. 119 НК РФ);

- за неуплату НДФЛ — штраф 20% (до 40% при наличии умысла) от незадекларированной и неуплаченной суммы налога (ст. 122 НК РФ).

Важно! Если подать декларацию, штрафа за неуплату налога не будет, только пени в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Есть и административная ответственность по ст. 15.25 КоАП РФ за нарушения с уведомлением об открытии (закрытии) зарубежного брокерского счета и отчетом о движении денежных средств.

Итоги

Налоги с иностранных акций платят:

- при купле-продаже бумаг;

- при получении дивидендов.

В первом случае это делает брокер — налоговый агент, и только если он таковым не является — сам налогоплательщик. Налог с дивидендов — пока полностью зона ответственности инвестора. Все основные правила мы описали в нашей статье.

Антироссийские санкции заставили отечественный бизнес обратить внимание на страны СНГ и Востока. Многие бенефициары переориентировались на сотрудничество с Гонконгом. Этот город никогда не относился к классическим оффшорам и не числился в соответствующем черном списке Минфина. Соглашение с Гонконгом об отсутствии двойного налогообложения было подписано 18.01.2016 года и действует с 01.01.2017 года.

В соответствии с данными фонда Heritage Foundation Гонконг на протяжении 25 лет (за исключением 2020 года) занимает первую строчку в мировом рейтинге экономической свободы. Власти страны не присоединились к санкциям и не осудили действия России в ООН. Эксперты компании Самитов Консалтинг рассказывают, как гонконгский бизнес можно использовать в налоговом планировании.

Налоговая система юрисдикции

Территориальная методика налогообложения

Налогом облагается только тот доход, который получен от источников в Гонконге. Те доходы, которые получены от источников или от деятельности за пределами Гонконга, не облагаются налогом. Ежегодно компании платят пошлину за сам факт своего нахождения в этой юрисдикции. С первых двух миллионов прибыли налог исчисляется по ставке 8,25%, далее он рассчитывается по ставке 16,5%.

К налоговым обязательствам за отчетный год добавляется «Provisional Tax», представляющий собой налог на доходы, которые бизнес предположительно получит в следующем году. Налоговая база определяется соответствующим департаментом Гонконга.

Налог на доходы физлиц исчисляется по прогрессивной шкале и может варьироваться в пределах от 2 до 17%. Проценты, начисленные на депозит, размещенный в Гонконге, не облагаются налогами. Не удерживаются налоги и с прироста капитала, НДС, а также при выплате и получении дивидендов. Роялти также не подлежат налогообложению. Гонконг стремится к стандартам ОЭСР.

Налог на прибыль

Компании, не ведущие деятельности в пределах Гонконга, для освобождения от сдачи отчетности и налогообложения могут направить в инспекцию соответствующее заявление. Чтобы заявление было одобрено, компания должна соответствовать определенным критериям:

-

отсутствие какой-либо деятельности на территории Гонконга;

-

отсутствие офиса, сотрудников, контрагентов в Гонконге;

-

реализуемая продукция не должна изготавливаться в этом городе;

-

директор должен быть резидентом другой страны;

-

компания не может заключать и исполнять договоры в пределах Гонконга;

-

запрещено перевозить товары через гонконгские порты;

-

товар не должен поступать на таможенную территорию Гонконга.

При принятии решения о налогообложении в Гонконге или освобождении от него инспекторы учитывают следующие критерии:

-

Наличие бизнеса в других странах.

-

Характер операций. Если географическую принадлежность транзакций определить затруднительно, налоговики анализируют характер операций и их экономическую сущность.

-

Операционный тест. Инспекторы определяют, какие операции способствовали появлению доходов и где они возникли.

-

Предшествующие и побочные транзакции. Инспекторы изучают все транзакции, связанные с получением прибыли, а не только последнюю.

-

Место эффективного принятия решений. Инспекторы попытаются выяснить, где находятся и где принимают решения лица, руководящие компанией.

Если не возникнет спорных ситуаций и определится идеальное место управления, то компании не придется нести общее налоговое бремя.

Гербовый сбор

В случае отчуждения акций компаний из Гонконга придется уплатить гербовый сбор. Он составляет 0,2% от суммы сделки либо чистой стоимости активов. Если в результате сделки бенефициар остается тем же, гербовый сбор уплачивать не надо, так как в данной ситуации меняется лишь номинальный акционер. Со сделок с акциями компаний, которые не имеют регистрации Гонконге, гербовый сбор также не уплачивается.

Филиалы

Многих наших бизнесменов волнует вопрос об открытии филиала иностранного общества в Гонконге. Филиалы могут открывать лишь местные бизнесмены. А иностранные юрлица могут зарегистрировать дочернее предприятие или вести деятельность, как иностранная компания. Для этого потребуется зарегистрироваться в соответствующем реестре и встать на учет в налоговом органе.

Отчетность

Юрлицо обязано вести бухгалтерский учет и сдавать финансовую отчетность. Первый отчет должен включать в себя не более 18 месяцев со дня инкорпорации.

Налоговое соглашение с РФ

При выплате дивидендов из России в Гонконг налог у источника можно уменьшить до 5% в соответствии с подп.5 п.2 ст.10 Соглашения от 18.01.2016. Льготная ставка действует, если доля гонконгской компании в российском обществе составляет 15% и более. В остальных случаях ставка налога на дивиденды составляет 10%. При этом требования о размере доли и сроке владения ею отсутствуют. Если дивиденды выплачиваются из Гонконга в другие юрисдикции, налог не уплачивается.

В соответствии со ст.11 Соглашения от 18.01.2016 при выплате дивидендов гонконгскому обществу с источника налог не удерживается. При выплате роялти ставка налога достирает 3% (ст.12 Соглашения). Такие выгодные условия отечественный бизнес не найдет в соглашениях других стран с Россией. Кроме того, привлекательность Гонконга перед другими юрисдикциями объясняется принципом территориального налогообложения прибыли.

Сертификат о постоянном местопребывании, полученный от уполномоченного органа Гонконга, не требует апостиля. Данный документ может потребовать налоговая, суд и иные госорганы.

Как видно, Гонконг является отличным вариантом для открытия бизнеса. Если вы задумались об этом, но у вас остались вопросы, можете обратиться к нам за разъяснениями. Специалисты компании Самитов Консалтинг проконсультирую вас по вопросам, которые касаются налогов, бухучета и юридической составляющей. Также мы готовы оказать практическую помощь в открытии бизнеса в данной юрисдикции. Для начала сотрудничества напишите нам в онлайн-чат или закажите обратный звонок. Наши менеджеры сразу свяжутся с вами.

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, этот выпуск Fingram — вам. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т. д. Сохраняйте себе эту пошаговую инструкцию!

Открыть демо-счет

Может ли брокер оплатить налог за вас?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

Как определить, что компания иностранная?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

Какой размер ставки налога на дивиденды иностранной организации?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

Как оплатить налог с иностранных дивидендов?

Пошаговая инструкция:

1) Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

19.05.2021 23:00

2) Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3) Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4) В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

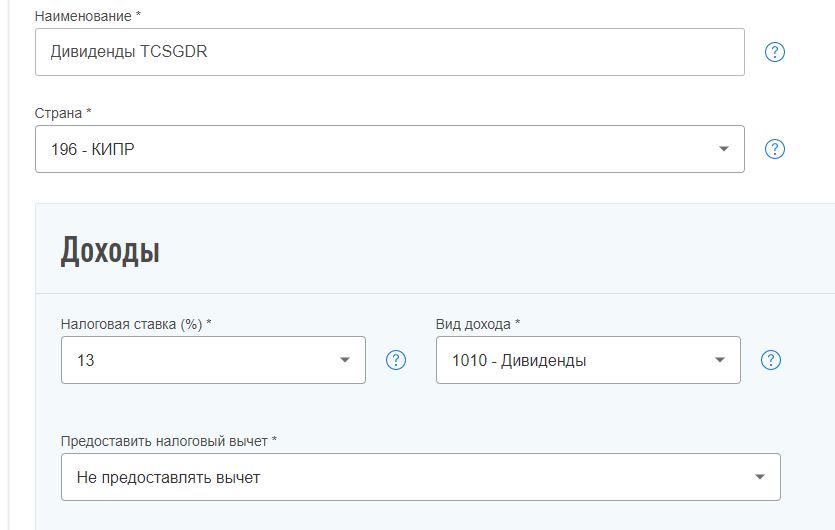

5) Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании ( бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

9). Если вы считаете, что все заполнили правильно, нажмите кнопку «Подтвердить и отправить». В течение трех месяцев декларация будет проверена налоговым агентом.

Краткие итоги по налогу на прибыль по иностранным дивидендам

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

Открыть счет

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

Зоя ВАСЮТЧЕНКО, Banki.ru

Министерство финансов КНР, Комиссия по регулированию рынка ценных бумаг КНГ, а также Главное государственное налоговое управление КНР серьезно взялись за фондовые биржи. Первого января этого года начало действовать Уведомление, касающееся налогообложения дивидендов по акциям компаний, которые находятся в обращении на Шэньчжэньской и Шанхайской фондовых биржах.

То есть, теперь в Китайской народной республике будет действовать прогрессивная ставка налога, которым облагаются доходы физлиц, и который уплачивается с дохода в виде дивидендов по акциям – только находящимся в свободном обращении. В зависимости от того, сколько времени физическое лицо было владельцем акций, рассчитывается ставка НДФЛ.

Обычно ставка НДФЛ на доход в виде дивидендов в КНР держится в размере 20%. Только в том случае, если налогоплательщик владеет акциями меньше, чем один месяц, он должен внести налог со 100% дохода, облагаемого налогами.

Если же налогоплательщик владеет акциями уже больше месяца – от одного месяца до одного года, то он должен уплатить НДФЛ уже с 50% налогооблагаемого дохода, и налоговая ставка в таком случае уменьшена до 10%. В том случае, если человек является владельцем акций уже больше года, он платит НДФЛ с 25% налогооблагаемого дохода, а фактическая налоговая ставка составляет 5%.

День, когда акции были приобретены, считается отправной точно для расчета времени владения ими. Концом срока считается день, который предшествует дню, в который акции продаются.

Все это необходимо, чтобы на рынке ценных бумаг долгосрочное инвестирование могло существовать в благоприятных условиях, а также за тем, чтобы избежать спекуляций.

Первыми обратить свое внимание на Уведомление должны индивидуальные инвесторы, имеющие право покупать акции А класса – это акции компаний Китая, которые размещаются на фондовых биржах страны. Доступ к этому виду акций закрыт для инвесторов из-за границы. Кроме акций А класса такие инвесторы могут приобретать акции В класса – они размещены на фондовых биржах Китая, это акции только китайских компаний, но покупать и продавать их можно за гонконгские доллары или доллары США. Кроме этой группы инвесторов, Уведомление касается инвесторов-иностранцев, которые могут покупать акции В класса.

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

Правила не влияют на деятельность тех иностранных инвесторов, которые являются обладателями акций Н класса – размещенных на Гонконгской фондовой бирже, а также N класса – размещенных на NASDAQ и NYSE.

Правила, начавшие действовать в начале 2013 года, должны быть применены при выплате дивидендов теми компаниями, которые обладают акциями, торгующимися на Шэньчжэньской или Шанхайской бирже после первого января.

О налоге на доходы физических лиц

Налог должны платить физические лица, которые:

— имеют доходы от источников, которые располагаются и в Китайской народной республике, и за рубежом, а также живущие в КНР;

— получают доходы от источников, размещающихся в КНР, но не живущих там постоянно.

Что является объектами налогообложения?

Следует указать, что это могут быть не только доходы, получаемые от источников внутри страны, но и из-за рубежа.

Доходы, принадлежащие физлицам, в КНР делятся на виды согласно закону «О налоге на доходы физических лиц». При разделении учитываются различия в налоговых ставках и определении налоговой базы:

— доходы, полученные благодаря зависимой трудовой деятельности. Здесь помимо зарплаты – премии, бонусы, оклады, субсидии, компенсации, и все остальные виды доходов, которые получены благодаря приему на работу;

— доходы торгово-промышленных хозяйств, являющихся индивидуальными, полученные в результате ведения в промышленной сфере предпринимательской деятельности, а также подобной деятельности в сферах транспорта, кустарного производства, торговли, общепита, ремонта, услуг;

— доходы, полученные во время ведения деятельности согласно договору подряда. Это, как правило, доходы, приобретенные благодаря хозяйственной деятельности, которая ведется согласно договорам подряда, которые физлица заключают с различными учреждениями;

— доходы от трудовой деятельности, которая является независимой. Это доходы физлиц, которые получены в результате предоставления услуг профессионалов в разных сферах: дизайне, проектировании, медицине, консультировании, рекламе, переводе, каллиграфии, живописи, преподавании, а также благодаря предоставлению бухгалтерских, юридических, посреднических, технических и других услуг;

— гонорары, полученные в результате написания статей в периодике, а также издания книг;

— лицензионные отчисления, получаемые за предоставления прав использования правами на интеллектуальную собственность другим людям;

— проценты и дивиденды;

— доходы, полученные благодаря сдаче в аренду разнообразного имущества – не только недвижимого – зданий и строений, а также земли, но и, например, транспорта, оборудования;

— доходы, полученные вследствие реализации различного имущества. Например, строений, транспорта, оборудования и т.п., а также переуступке прав на использование земли, долевого участия и т.п.;

— доходы, появившиеся случайно, такие, как выигрыш в лотерею;

— остальные виды доходов.

Налоговая база определяется в зависимости от вида дохода:

1.Налоговая база дохода от трудовой деятельности, являющейся зависимой – это доход, из которого вычитается сумма 3 500 юаней жэньминьби каждый месяц. А 4 800 юаней – это сумма для физических лиц, обладающих квалификацией. Например, для иностранцев, которые работают в Китайской республике в предприятиях, являющихся иностранными или использующих иностранный капитал, а также для иностранных граждан, являющихся экспертами; в этот же перечень входят лица, которые устроены на работу за рубежом, но место их постоянного проживания – КНР;

2.База дохода от предпринимательской деятельности, которую ведет индивидуальное торгово-промышленное хозяйство – это доход минус 42 000 юаней жэньминьби каждый год, кроме этого – расходы, которые были предъявлены к вычету и убытки;

3. База дохода от ведения деятельности согласно договору подряда – это доход минус все расходы, которые были необходимы;

4.Налоговая база по доходам, полученным благодаря трудовой деятельности, являющейся независимой – лицензионным отчислениям, гонорарам, доходам, полученным благодаря сдаче в аренду какого-то имущества. В случае если доход не больше 4 000 юаней жэньминьби – налоговая база – это доход минус 800 юаней жэньминьби, если доход больше четырех тысяч – налоговой базой считается 80% от всей суммы, которую он составляет.

5.База доходов, которые были получены благодаря реализации разного имущества, дивидендам, процентам, а также случайным доходам – это вся сумма дохода целиком.

Какие ставки на доход бывают?

— ставка на доходы от трудовой деятельности, являющейся зависимой. Налоговые ставки – всего семь уровней – от 3% до 45%;

— налоговая ставка на доходы, полученные в результате предпринимательской деятельности торгово-промышленного хозяйства, являющегося индивидуальным, а также доходы от ведения деятельности, касающейся договора подряда. Здесь довольно сложная шкала ставок – от 5% до 35%, всего в шкале пять уровней;

— ставка на доходы, полученные от независимой трудовой деятельности – здесь работает пропорциональная ставка – 20%. Есть особенность – если услуги были оказаны разово, а сумма дохода получилась достаточно большой, применяются определенные коэффициенты. Это делается, если налоговая база дохода – больше 20 000 юаней жэньминьби. Коэффициенты следующие: полторы – к части дохода, облагаемого налогами, а 2 – к части дохода, облагаемого налогами, если она больше 50 000 юаней жэньминьби;

— ставка на доходы, имеющие форму гонораров – пропорциональная ставка в 20%, причем предполагается последующее уменьшение суммы налога на 30%;

— ставка на доходы, имеющие вид лицензионных отчислений, или роялти, а также дивидендов, процентов, реализации имущества и сдачи его в аренду, сюда же относятся случайные доходы и иные виды доходов. Применима пропорциональная ставка в 20%.

Существует ли порядок уплаты налога на доходы физического лица? Да, и схема выглядит так:

— платится налог с доходов от трудовой деятельности, являющейся зависимой, он удерживается непосредственно работодателем, который несет на себе обязанности налогового агента по закону КНР «О налоге на доходы физических лиц»;

— уплачивается налог с доходов от источников, расположенных в Китайской народной республике, и выплачиваемых физическому лицу, не являющемуся резидентом страны, за рубеж. В таком случае налог удерживается тем лицом, которое несет на себе обязанности налогового агента;

— налог с других видов доходов уплачивается самим физлицом, которое получило этот доход.

Есть в КНР и налоговые льготы. Доходы, которые освобождены от уплаты налога на доходы физлиц, это:

— премии, получаемые за достижения в образовании, науке, спорте, культуре и т.п., выданные госорганами, которые имеют статус не ниже народного правительства провинциальной ступени, иностранной народной организации и ряда других организаций;

— дотации, субсидии, которые были выплачены по единым госправилам;

— проценты по облигациям, выпущенным государством и облигациям госдолга;

— расходы, ушедшие на соцобеспечение, материальную помощь, пособия по потере кормильца;

— возмещение по страховке;

— пособия при демобилизации рядовых военнослужащих и кадровых служащих, подъемные;

— доходы сотрудников консульских учреждений и иностранных посольств на территории КНР, доходы дипломатических представителей;

— доходы, которые были освобождены от налога благодаря международным соглашениям, в которых принимает участие Китай;

— другие доходы, которые были освобождены решением госсовета КНР.

От НДФЛ могут быть освобождены физические лица, которые понесли ущерб из-за стихийных бедствий, а также инвалиды, одинокие пожилые люди, семьи тех военных, которые погибли. Народное правительство провинциального уровня может принимать решение о том, чтобы освободить от НДФЛ доходы тех или иных лиц.