Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Почему вообще так происходит, почему пострадавшему выплачивают меньше, чем ему нужно для ремонта автомобиля. И самое главное — что делать, если не устраивает сумма страховой выплаты. Об этом — на Бробанк.ру.

-

Почему страховая занижает выплаты

-

Как происходит расчет страховой выплаты

-

Откуда берется занижение цены

-

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

Почему страховая занижает выплаты

На практике почти во всех случаях пострадавшие получают меньше, чем нужно. Если это выплата наличными, то ее не хватает на необходимый ремонт. Если выбран ремонт, сервис может указать на необходимость доплаты. И так случается повсеместно. Но небезосновательно.

При расчете положенной выплаты учитывается износ транспортного средства, его деталей. И это самый главный фактор, из-за которого рассчитанная сумма страхового возмещения неприятно удивляет автовладельца.

То есть, если ваше авто выпущено в 2010 году, то износ деталей явно будет большим, и вы давно не тратились на их замену. После ремонта вы получаете новые детали, и вроде как частично должны оплатить их из своих средств, так как ранее установленные и поврежденные были изношены.

По закону максимальное занижение за износ — 50%, оно рассчитывается по специальной утвержденной формуле.

Кроме того, заниженная выплата по ОСАГО может быть результатом следующих особенностей ее расчета:

- если говорить объективно, то осмотр авто представителем страховщика сложно назвать экспертизой. Поэтому часто встречаются погрешности, осмотр неглубокий, много чего упускается из вида;

- заниженная стоимость деталей при расчете страхового возмещения. Цена берется из специального, утвержденного законом каталога. И часто эта стоимость ниже, чем реальная рыночная.

А еще есть “экспертная погрешность”, которая позволяет страховщикам законно занижать положенную выплату на 10%. И естественно, компании этим пользуются. Одно накладывается на другое, и пострадавший автовладелец получает меньше денег, чем ему реально нужно для ремонта машины.

Как происходит расчет страховой выплаты

Вообще, сумма определяется не просто так, а на основании методики расчета и определения размера расходов на ремонт авто после ДТП. Это регулирует положение Центрального Банка РФ №755-П.

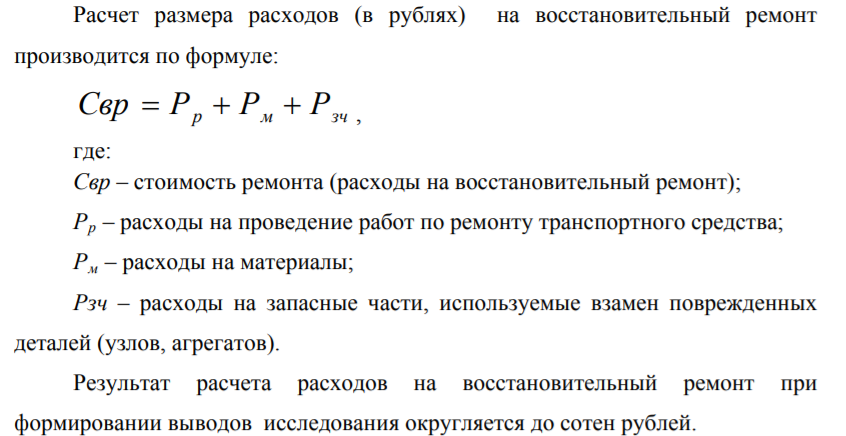

На деле простому человеку практически нереально изучить этот документ и определить, сколько ему положено по закону, не занижает ли страховая выплату. Например, вот формула расходов на восстановительный ремонт:

Формула расчета износа:

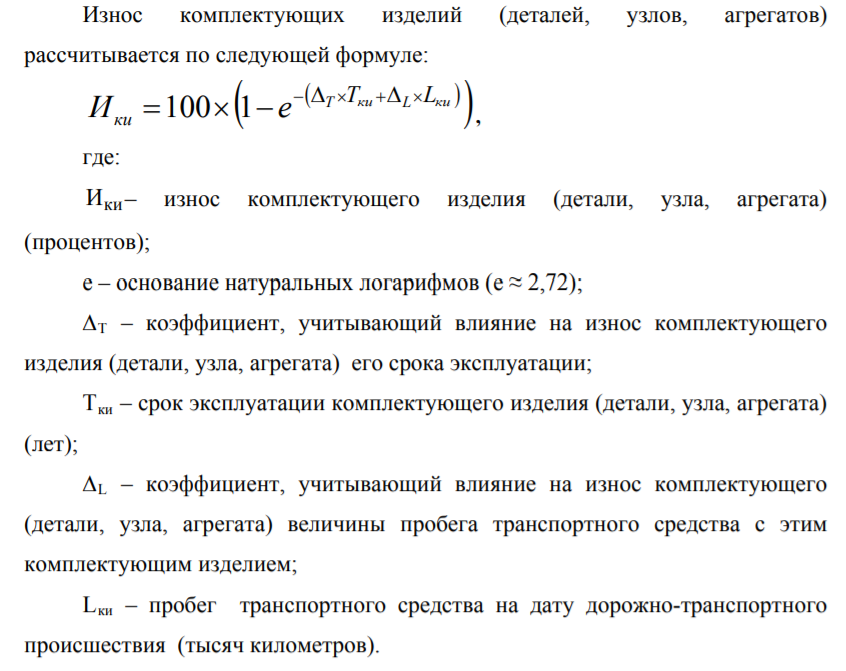

Если потерпевший выбирает не денежную компенсацию, а ремонт, в расчет идут трудозатраты работников сервиса:

Более того, при расчете играет роль регион пользования автомобилем, срок эксплуатации транспортного средства, объем механических повреждений. Есть даже отдельная формула для определения износа шин, предусмотрен отдельный порядок расчета при полной гибели ТС.

Важный момент расчета — стоимость запчастей, которая регулируется Главой 7 указанного выше положения Центрального Банка. В каждом регионе формируются свои справочники, делается выборка запчасти, устанавливается ее средняя цена.

Самое интересное, в справочники включаются не только розничные, но и оптовые цены. И понятно, что при выведении средней цены она будет не в пользу пострадавшего. Хоть и оговаривается, что оптовые цены учитываются с наценкой, но вряд ли с реальной рыночной.

В интернете можно найти калькуляторы, которые якобы считают положенную по ОСАГО выплату. Но на них не стоит полагаться, эти программы не учитывают регион и стоимость запчастей, которая может постоянно меняться. Не нужно слепо верить таким программам.

Запросить среднюю цену запчастей, материалов и нормочасов можно на сайте РСА →

Откуда берется занижение цены

Вообще, сначала нужно объективно оценить ситуацию. Если у вас старое авто, скорее всего, к нему применен большой коэффициент износа, который может достигать 50%. Но, конечно, если машина относительно новая, а сумма сильно занижена, нужно разбираться.

Откуда может взяться занижение цены:

- Машина далеко не новая, имеет высокую степень износа.

- Погрешности эксперта, который недооценил повреждения.

- Учтены цены на запчасти из установленного реестра, которые ниже реальных.

- Законна погрешность 10%, примененная страховщиком. И можно не сомневаться, что он ее применил.

С первым пунктом спорить бесполезно. Есть закон, есть утверждена формула. В подавляющем числе случаев причиной маленькой выплаты по КАСКО или ОСАГО является плохая экспертиза. Действительно, она редко бывает качественной, осмотр быстрый и поверхностный.

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

В течение 20 дней после подачи заявления страховая компания проводит экспертизу транспортного средства, делает на ее основании расчет положенной суммы и переводит ее автовладельцу. Если вас не устраивает сумма выплаты по ОСАГО, нужно сразу приступать к действиям.

Что делать, если не устроила сумма выплаты по страховке:

- Обратиться к страховой компании и попросить предоставить вам детали экспертизы, на основе которой проводился расчет. На этом этапе нужно определить, почему назначили так мало.

- Изучите представленные материалы. Если вы видите, что ущерб недооценен, нужно подать страховщику заявление о несогласии с установленной суммой. Бланк можно скачать с сайта компании и заполнить дома. Если отправляете заказным письмом или приносите лично, ответ на заявление дается в течение 30 дней. Многие компании принимают претензии на электронную почту и рассматривают их 15 дней.

- В большинстве случаев требуется проведение независимой экспертизы, которую оплачивает потерпевший. Если правда окажется на его стороне, страховщик обязан возместить затраты.

- Управляющий в течение 18 дней дает ответ. Если требуется еще одна экспертиза, срок увеличивается еще на 10 дней. Если получен отказ, дается его обоснование. Если ответ снова вас не устраивает, можете идти в суд. Если ответ положительный, ваши претензии обоснованы, с заключением управляющего вы идете в суд.

- Дальше все зависит от решения суда. Если он встанет на вашу сторону, то кроме недоплаченной суммы вы можете также затребовать пени (сразу указываете в иске) в размере 1% в день от неоплаченной суммы, начиная с 20-го дня.

После получения ответа на претензию, если он не в вашу пользу, нужно взять этот ответ, приложить к нему отчет независимой экспертизы и обратиться к финансовому омбудсмену.

Обратиться к финансовому омбудсмену по ОСАГО можно через онлайн-приемную, вход в которую выполняется через Госуслуги.

С недавнего времени обращение к омбудсмену по этому вопросу — обязательная часть. Только после его оценки ситуации можно идти в суд.

Так что, если вы не согласны с оценкой страховой компании, в 2021 нужно сначала написать претензию страховщику, после провести оценку повреждений, написать обращение к омбудсмену и только после этого писать исковое заявление в суд.

Обратите внимание, что если ваши требования не будут удовлетворены, суд встанет на сторону страховой компании, вы понесете потери на независимой экспертизе. Поэтому инициируйте дело только в том случае, если максимально уверены, что страховая компания занижает выплату. Причем делайте собственную оценку ситуации объективно с учетом того, как именно страховая рассчитывает выплату.

Частые вопросы

Что делать если не устраивает выплата по ОСАГО?

Для начала обратитесь к страховщику, запросите детали экспертизы. На их основании составляйте претензию, проводите независимую оценку и обращайтесь к финансовому омбудсмену. Только после выполнения всех шагов идите в суд.

Я не согласен с оценкой страховой, ущерб больше 400000. Что делать?

По закону за повреждение транспортного средства страховая компания может заплатить максимально 400 000 рублей. Если реальный ущерб больше, оставшуюся часть вы должны взыскивать с виновника ДТП в добровольном порядке или через суд.

В какой суд обращаться, если страховая занижает выплату по ОСАГО?

Если сумма иска меньше 50 000 — к мировому судье. Если больше — в районный суд.

Можно ли сразу обратиться в суд, если не согласен с выплатой по ОСАГО?

Нет, сначала нужно направить претензию страховой компании и получить на нее ответ. После обратиться к омбудсмену и получить его заключение. И только после этого можно идти в суд.

Сколько времени занимает разбирательство?

Единых сроков нет. Если пройти все этапы вплоть до суда, все займет 3-4 месяца.

Комментарии: 8

14 Ноября 2022

Как оспорить оценку ущерба по ОСАГО

Верховный суд в своем постановлении 8 ноября подробно разъяснил порядок обращения потерпевших к страховщику, а также процедуру оформления документов о ДТП, в том числе без участия полиции. Кроме того, высший судебный орган указал на последствия введения в заблуждение страховой компании при заключении договора и уточнил случаи, при которых возможно досрочное прекращение действия автогражданки. «Парламентская газета» выясняла, как сегодня автовладельцу получить компенсацию при аварии и что нужно сделать, если не согласен с суммой, выплаченной страховой компанией.

Только квалифицированная экспертиза

Пленум Верховного суда принял постановление, касающееся рассмотрения споров по ОСАГО. Как сообщается на сайте ведомства, документ, сохранивший многие положения прежнего постановления 2017 года, дополнен разделами о возмещении вреда лицом, застраховавшим свою ответственность по договору ОСАГО, и об исковой давности.

По словам судьи Верховного суда Андрея Марьина, в постановлении нашел отражение пункт, более полно раскрывающий соотношение специального правового регулирования, закрепленного в законе об ОСАГО, с положениями Гражданского кодекса. Речь идет о случаях, когда страхователь при заключении договора сообщает о себе заведомо ложные или неполные сведения. «В связи с выявлением заведомо ложных сведений страховщик вправе потребовать досрочно прекратить действие договора, признав его недействительным», — уточнил Марьин. Судья добавил, что в постановлении указывается, какие именно сведения при заключении договора автогражданской ответственности могут быть признанными ложными.

В документе также перечисляются случаи, при которых возможно прекращение действия договора ОСАГО. К ним относятся: смерть автовладельца, ликвидация юрлица страхователя, ликвидация юрлица страховщика, гибель или утрата транспортного средства.

«При этом досрочное прекращение действия договора ОСАГО в связи с гибелью или утратой транспортного средства допускается только после получения страховщиком документа от органов регистрации, в котором содержится информации о снятии транспортного средства с госучета после его утилизации», — уточнил Марьин. Судья отметил, что сама по себе страховая выплата «на условиях полной гибели транспортного средства» не означает прекращение действия договора ОСАГО.

В документе даны разъяснения о расчете ущерба в случае полной утраты транспортного средства или утраты его товарной стоимости. Уточняются и требования к выдаваемому страховщиком направлению на восстановительный ремонт и критерии доступности станций техобслуживания по отношению к месту ДТП или к месту жительства потерпевшего.

Помимо этого, в постановлении появилось уточнение порядка оформления документов о ДТП, в том числе без участия полиции. Объясняются в новом документе и последствия оформления происшествия в упрощенном порядке, случаи прямого возмещения ущерба, порядок осмотра поврежденного имущества и проведения технической и независимой экспертизы оценки. Оговаривается, что техэкспертизу поврежденного транспортного средства, в том числе назначенную судом, могут проводить только эксперты-техники, прошедшие профессиональную аттестацию и включенные в реестр экспертов-техников.

С оценкой ущерба не согласен

Как пояснил «Парламентской газете» руководитель Федерации автовладельцев России Максим Едрышов, по закону об ОСАГО за повреждение транспортного средства страховая компания может заплатить максимально 400 тысяч рублей на каждый пострадавший автомобиль. Но если был нанесен ущерб жизни и здоровью человека, выплата может увеличиться до 500 тысяч рублей. Когда же виноваты оба водителя, то они получают по 50 процентов компенсации, то есть не более 200 тысяч рублей в одни руки.

В то же время если реальный ущерб больше, то оставшуюся часть потерпевший может взыскивать с виновника ДТП в добровольном порядке или через суд (на этот счет есть соответствующие разъяснения Верховного суда).

Однако иногда бывают ситуации, когда сами страховые компании занижают стоимость ущерба, и в этом случае необходимо обратиться к страховщику за деталями экспертизы, на основе которой проводился расчет выплаты, советует автоюрист. Следует написать претензию о несогласии с установленной суммой и обратиться за независимой экспертизой.

После получения отрицательного ответа на претензию нужно взять письмо, приложить к нему отчет эксперта и постучаться через онлайн-приемную к финансовому омбудсмену. Если на этом этапе потребуется еще одна экспертиза, срок может быть увеличен на 10 дней.

Неудовлетворительный ответ и из этой инстанции означает, что потерпевший имеет все основания написать заявление в суд, затребовав в иске в том числе и пени в размере 1 процента в день от неоплаченной суммы, начиная с 20-го дня.

При этом следует помнить, что, если Фемида встанет на сторону страховой компании, расходы на независимую экспертизу никто истцу не компенсирует.

Источник: Парламентская газета

Если страховая выплатила меньше стоимости ремонта – это повод начать разбирательство по данному вопросу, ведь занижение выплаты страхового возмещения после ДТП, достаточно распространенная ситуация, но при этом крайне неприятная.

Что делать если не согласен с расчетом страховой?

Занижение выплаты после ДТП встречается довольно часто.

- После того как случилась авария, вы первоначально должны отправить документы о выплате своей страховой компании. Страховая компания часто занижает выплаты по осаго, но узнаете вы об этом позже, когда ваше заявление будет рассмотрено, на это уходит около пяти рабочих дней.

- Помимо документов для страхования, вы должны компании предоставить свой автомобиль после аварии или его части для проведения независимой экспертизы на наличие технических проблем с автомобилем.

Скорее всего вас не устроила выплата после аварии, потому что занижена она бывает довольно часто. В таком случае страховщик должен в обязательном порядке провести процедуру независимой экспертизы, чтобы точно быть уверенным в обоснованности претензий. Если виновник ДТП не согласен с суммой ущерба, это нужно обязательно доказывать, ведь денежные средства не бывают лишние, особенно если они должны быть выплачены по обязательствам. Чаще всего страховая компания проведет экспертизу на базе компании, с которой у нее уже был заключен договор.

- Если потерпевшего не устраивает результат, то он может обратиться за проведением экспертизы к независимым экспертам, то есть самостоятельно выбрать для работы другую компанию.

- Экспертизу и все расходы по ней придется взять полностью на свой счет, и в конце вы должны предоставить страховой компании отчет, на основе которого вам в будущем будут возмещены убытки.

- Стоимость проведенной экспертизы тоже может быть возмещена в установленном порядке.

- Страховая компания должна знать где и в какое время будет проводиться экспертиза.

Обязательно экспертиза должна проходить в компании, имеющей в штате эксперта-техника, в противном случае она может быть признана недействительной. В организацию, при подаче заявления на экспертизу нужно предоставить полное наименование страховой компании, инициалы, дату рождения, место жительства и рождения потерпевшего лица; перечень спорных моментов, ради которых проводится экспертиза.

Далее вы получаете на руки заключение о проведенной экспертизе и отправляйте ее страховой компании. Важно прислать не только заявление, но к нему еще и список документов, которые подтверждают необходимость доплаты. В течение пяти рабочих дней страховая компания выносит свое решение по доплате или наоборот отказывает в ней. В последнем случае можно обращаться в суд, где вы будете дальше требовать получение выплаты в надлежащем для этого размере. Для этого вы подаете иск о страховом возмещении убытков, штрафа и плюс к этому можете потребовать компенсацию морального ущерба, если он был вам нанесен. К поданному вами заявлению искового типа нужно сделать копии самого документа и остальных, относящихся к делу бумаг, которые нужны для других участников разбирательства. Дополнительные бумаги, приложенные к делу, должны подтверждать требования истца, и его попытку урегулировать вопрос без обращения в суд – заявление на доплату средств страховой компанией, ее отказ или любые другие подтверждающие это бумаги. Если стоимость иска будет меньше одного миллиона рублей, то потерпевший может не уплачивать государственную пошлину на основе принятого закона по данному поводу.

Что делать если страховой выплаты не хватает на ремонт?

Есть несколько способов решить сложившуюся проблему, когда страховая компания слишком сильно занизила стоимость выплат и их не хватает на осуществление ремонта. Сначала можно попробовать все решить через страховую компанию, для этого вы должны написать в нее заявление, далее за свой счет провести экспертизу в независимой компании и с ее результатам отправиться в суд, чтобы уже он вынес решение о доплате в вашу сторону компанией.

Еще может произойти так, что вас не будет устраивать ремонт по ОСАГО, в таком случае нужно тоже провести независимую экспертизу, далее грамотно составить заявление-претензию, а позже отправить ее страховщику на подписание и согласие с определенными положениями документа. Если на вашу претензию не поступает ответа длительное время, то здесь нужно задуматься об обращении в судебный орган, для решения проблемы через него непосредственно.

Если вы не согласны с суммой выплаты, то нужно составить письменное обращение в компанию, далее провести за свой счет экспертизу, чтобы она определила точную стоимость нанесенного ущерба. Данные действия нужно совершать только в том случае, если вы на 100% уверены, что стоимость была занижена и вы должны получить больше. Если доказать это не получится, то все расходы на осуществление экспертизы вам придется взять на себя, а это достаточно дорого.

Страховщик зачастую просто отказывается выплачивать страховку, ссылаясь при этом на различные нюансы в договоре или еще на что-либо. Когда вы понимаете, что его действия противозаконны, то можно составлять и отправлять компании претензию, в которой вы должны самостоятельно определить срок рассмотрения обращения. Также стоит отметить, что если вам поступит отказ или документ не будет принят к сведению, то вы дальше направляйтесь в суд, где уже будете отстаивать свои права в индивидуальном порядке.

Еще один способ получить большее количество средств на ремонт, если страховая компания занизила его стоимость – это лично обратиться к виновнику происшествия, только в письменной форме. На бумаге будет нужно описать требования в возмещении средств, приложить доказательства. Если вам придет согласие на оплату, то сразу возьмите расписку о выплате, чтобы быть уверенным, что это не просто слова.

Почему страховая может отказать?

Есть две причины, согласно которым компания может отказать вам в выплате компенсации. Первая состоит в том, что вы не сообщили компании, что наступил страховой случай и таким образом, время подачи заявления уже прошло, доказать вы ничего не можете. Вторая причина – это невозможность доказать наступление страхового случая, так как вы уже провели ремонтные работы на автомобили, а экспертизу не провели предварительно.

Получить юридическую помощь по вопросам стоимости ремонта автомобиля можно на нашем сайте.

В феврале 2019 года в BMW 750Li Тимофея Саланова* врезался ВАЗ 21074. Водителя «Жигулей», который был застрахован в АО «Группа Ренессанс Страхование», признали виновником ДТП. Поэтому владельцу иномарки страховщик выплатил 80 365 руб. на ремонт. Потерпевшему сумма показалась слишком маленькой, и он заказал независимую экспертизу, по результатам которой ущерб оценили в 473 647 руб.

В апреле 2019 года Саланов написал претензию в АО «Группа Ренессанс Страхование». Он приложил оценочное заключение и попросил не только доплатить недополученное страховое возмещение, но и выплатить стоимость услуг специалиста, которые обошлись ему в 10 000 руб. Страховщик претензию не удовлетворил. После этого потерпевший обратился к финансовому уполномоченному по правам потребителей. В рассмотрении обращения отказали, не обнаружив доказательств, что собственник BMW пытался урегулировать спор в досудебном порядке. Тогда Саланов пошел в суд, попросив восстановить срок для подачи иска.

Решение первой инстанции

Тимашевский районный суд Краснодарского края частично удовлетворил требования Саланова. Суд решил, что направление претензии ответчику подтверждается накладной и описью почтовой корреспонденции. Поэтому — даже несмотря на отсутствие ответа страховщика — досудебный порядок урегулирования спора потерпевший выполнил. Восстанавливая срок для подачи иска, суд сослался на то, что Саланов неоднократно обращался за возмещением ущерба и в страховую компанию, и к финансовому уполномоченному, но безрезультатно.

А вот досудебную экспертизу Саланова первая инстанция не приняла: вторая сторона при ней не присутствовала, а эксперта не предупреждали об уголовной ответственности. Поэтому по ходатайству истца в январе 2020 года Тимашевский райсуд назначил судебную автотехническую экспертизу. Ее провел Алексей Вронский из ООО «Судэксперт», который оценил ущерб потерпевшего в 430 917 руб.

По итогам рассмотрения дела в первой инстанции Саланову присудили страховое возмещение в размере 319 635 руб., неустойку 319 635 руб., штраф 150 000 руб., компенсацию морального вреда 1000 руб., расходы на проведение независимой экспертизы 7000 руб. и почтовые расходы 600 руб. АО «Группа Ренессанс Страхование» с такими выводами не согласилась и обжаловала их. Но акт Тимашевского райсуда подтвердил сначала Краснодарский краевой суд, а затем и Четвертый кассационный суд общей юрисдикции. После чего владелец иномарки пожаловался в Верховный суд.

Позиция Верховного суда

В ВС дело рассматривала тройка судей под председательством Александра Киселева. Они нашли несколько нарушений в автотехнической экспертизе от ООО «Судэксперт»: у эксперта была просрочена аттестация, а сама процедура прошла не по методике Центробанка.

Чтобы определить размер страхового возмещения потерпевшему в ДТП, надо провести судебную экспертизу по Единой методике Центробанка, об этом говорит закон «Об ОСАГО». В документе прописано, что первично установить наличие и характер повреждений машины можно с помощью осмотра, результаты которого фиксируются актом. Если осмотр машины невозможен (авто продали или оно находится в труднодоступном месте) и при согласии потерпевшего со страховщиком, достаточно фото- и видеоматериалов. Эксперт сопоставляет повреждения машины потерпевшего с повреждениями авто других участников аварии, смотрит протокол ДТП, слушает показания участников аварии, оценивает следы шин на проезжей части и строит графическую модель столкновения. Ничего из этого Вронский не сделал, а значит, экспертизы как таковой и не было, постановил Верховный суд.

На этом проблемы не закончились. Приказ Министерства транспорта РФ устанавливает требования к специалистам, которые занимаются оценкой повреждений машин. В п. 3 документа указано, что эксперты должны войти в специальный реестр и пройти профессиональную аттестацию. Когда Вронский проводил исследование, аттестации у него не было: ее аннулировали 25 апреля 2018 года и восстановили только 30 июня 2020 года. А экспертизу работник ООО «Судэксперт» готовил 14 февраля 2020 года, чего по закону не имел права делать.

ВС удовлетворил кассационную жалобу АО «Группа Ренессанс Страхование», отменил предыдущие судебные решения и направил дело на новое рассмотрение в Краснодарский краевой суд (дело № 33-42420/2021).

Мнение экспертов

Эксперты сходятся во мнении: нижестоящие суды проигнорировали вполне очевидные нарушения.

Искреннее удивление в этой ситуации вызывает лишь то обстоятельство, что все нижестоящие суды проигнорировали доводы АО «Группа Ренессанс Страхование», у которой имелись все законные основания требовать назначения по делу повторной судебной экспертизы.

Айнур Ялилов, управляющий партнер юридической фирмы

Региональный рейтинг.

группа

Уголовное право

группа

Недвижимость, земля, строительство

группа

Разрешение споров в судах общей юрисдикции

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Банкротство

При этом управляющий партнер юридической фирмы

Региональный рейтинг.

группа

Разрешение споров в судах общей юрисдикции

группа

Интеллектуальная собственность

группа

Корпоративное право/Слияния и поглощения

группа

Арбитражное судопроизводство (крупные споры — high market)

Семен Кирьяк отмечает, что на практике обсуждаемые проблемы возникают из-за разных подходов судов общей юрисдикции и арбитражных судов к назначению судебных экспертиз. СОЮ поручает проведение экспертизы учреждению, которое выбирает сам суд, не выясняя заранее готовность провести исследование, наличие экспертов с достаточным уровнем квалификации и необходимого оборудования. А арбитражные суды требуют ответов от экспертных организаций о готовности провести исследование, его стоимости, сроках проведения и квалификации специалистов. Это позволяет «отфильтровать» специалистов без необходимого образования и аттестации.

В любом случае ВС дал нижестоящим судам четкое представление о процедуре проведения судебной автотехнической экспертизы, обращает внимание юрист юридической группы

Федеральный рейтинг.

группа

Семейное и наследственное право

Лилия Малышева. Выводы ВС, по ее мнению, можно определить как инструкцию для аналогичных споров.

* Имя и фамилия изменены редакцией.

Что делать если страхования занижает оценку ущерба по ОСАГО

Если вашему автомобилю причинен вред в ДТП, виновником которого вы не являетесь, можно воспользоваться правом на страховое возмещение (выплату), направив соответствующее заявление и необходимые документы страховщику. В течение следующих пяти рабочих дней вы обязаны представить страховщику поврежденное транспортное средство или его остатки для осмотра и (или) независимой технической экспертизы (п. п. 1, 10 ст. 12 Закона от 25.04.2002 N 40-ФЗ).

Примечание. Если в ДТП участвовали два автомобиля и более (в последнем случае, если ДТП произошло после 25.09.2017), ответственность владельцев которых застрахована по ОСАГО, и вред причинен только автомобилям, заявление о прямом возмещении убытков направляется страховщику, застраховавшему вашу ответственность. В иных случаях заявление о страховом возмещении (выплате) направляется страховщику, застраховавшему ответственность виновника ДТП (п. 1 ст. 12, п. 1 ст. 14.1 Закона N 40-ФЗ; п. 3 ст. 3 Закона от 28.03.2017 N 49-ФЗ).

На практике страховщики сразу проводят экспертизу автомобиля силами экспертной организации, с которой у страховщика заключен договор. Если результат такой экспертизы вас не устраивает и вы не согласны с размером предлагаемого страховщиком страхового возмещения, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Получите рассчитанную страховщиком сумму страховой выплаты

Если вас не устраивает сумма страховой выплаты, которую страховщик рассчитал после проведения экспертизы поврежденного автомобиля, не отказывайтесь от нее, ведь это не препятствует дальнейшим вашим действиям в целях получения доплаты к страховой выплате.

По общему правилу страховщик должен произвести страховую выплату в течение 20 календарных дней, не считая нерабочих праздничных дней, со дня принятия к рассмотрению вашего заявления и документов.

При нарушении указанного срока страховщик должен уплатить вам неустойку (пеню) за каждый день просрочки в размере 1% от рассчитанной суммы страхового возмещения (п. 21 ст. 12 Закона N 40-ФЗ).

Шаг 2. Самостоятельно обратитесь к экспертам для получения заключения независимой экспертизы (оценки)

Для того чтобы подтвердить, что полученная страховая выплата занижена и не покрывает ваши расходы на ремонт автомобиля, потребуется еще одна экспертиза. Ее вы должны организовать самостоятельно и за свой счет.

Обратите внимание!

Если вы не представили поврежденный автомобиль или его остатки для осмотра и (или) независимой экспертизы страховщику в согласованную с ним дату, вы не вправе самостоятельно организовывать независимую экспертизу (оценку), а страховщик вправе вернуть без рассмотрения представленное вами заявление. Результаты самостоятельно организованной экспертизы в таком случае не принимаются страховщиком для определения размера страхового возмещения (п. 11 ст. 12 Закона N 40-ФЗ).

Обратитесь к эксперту-технику (физическому лицу, прошедшему профессиональную аттестацию и внесенному в государственный реестр экспертов-техников) или в экспертную организацию (к юридическому лицу, имеющему в штате не менее одного эксперта-техника) с заявлением о проведении экспертизы (п. 4 ст. 12.1 Закона N 40-ФЗ).

В заявлении наряду с предложением о заключении договора о проведении экспертизы обязательно указываются:

— полное фирменное наименование и место нахождения страховщика;

— ваши Ф.И.О., дата и место рождения, а также место жительства;

— вопросы, требующие разрешения в процессе проведения экспертизы.

Стоимость проведенной экспертизы включается в состав убытков, подлежащих возмещению (п. 14 ст. 12 Закона N 40-ФЗ).

Рекомендуем уведомить страховщика о месте и времени проведения инициированной вами экспертизы.

По результатам экспертизы вы получите экспертное заключение (отчет эксперта).

Шаг 3. Направьте страховщику претензию

В претензии необходимо указать о несогласии с размером произведенной страховщиком страховой выплаты и заявить требование о доплате к ней. Приложите к претензии документы, обосновывающие ваше требование, в частности договор ОСАГО и документы, подтверждающие наступление страхового случая и величину причиненного имущественного вреда (экспертное заключение).

В течение десяти календарных дней, не считая нерабочих праздничных дней, со дня поступления претензии страховщик должен рассмотреть ее и удовлетворить ваше требование о доплате к страховой выплате либо направить вам мотивированный отказ в удовлетворении такого требования (п. 1 ст. 16.1 Закона N 40-ФЗ).

Примечание. Указанный десятидневный срок рассмотрения страховщиком претензии потерпевшего подлежит применению к отношениям между страховщиком и потерпевшим, возникшим в связи с ДТП, имевшими место после 04.07.2016 (п. 4 ст. 3 Закона от 23.06.2016 N 214-ФЗ).

Если ответ страховщика на заявленное требование вас не удовлетворит или ответа не последует в указанный выше срок, переходите к следующему шагу.

Шаг 4. Подготовьте исковое заявление и предъявите его в суд

В случае отказа страховщика добровольно удовлетворить требование о доплате страхового возмещения вы вправе обратиться в суд с иском о взыскании страхового возмещения в недостающей части, неустойки, штрафа и морального вреда (п. 21 ст. 12, п. п. 2, 3 ст. 16.1 Закона N 40-ФЗ; п. 1 ст. 17, ст. 15 Закона от 07.02.1992 N 2300-1; п. 3 Постановления Пленума Верховного Суда РФ от 26.12.2017 N 58).

Срок обращения в суд по спорам, вытекающим из договоров обязательного страхования риска гражданской ответственности, составляет три года и исчисляется с момента, когда вы узнали или должны были узнать об осуществлении страхового возмещения или прямого возмещения убытков не в полном объеме (п. 2 ст. 966 ГК РФ; п. 4 Постановления Пленума Верховного Суда РФ N 58).

Следует учитывать, что сроки осуществления страхового возмещения и размер санкций за несвоевременность их исполнения страховщиком должны быть рассчитаны в соответствии с законодательством, действовавшим на момент заключения договора лицом, виновным в ДТП (п. 7 Обзора, утв. Президиумом Верховного Суда РФ 16.02.2017).

В части подсудности и уплаты госпошлины (освобождения от нее) к отношениям, возникающим из договора ОСАГО, применяется законодательство о защите прав потребителей. Так, вы вправе по своему выбору обратиться с иском в суд по месту нахождения страховщика (ответчика), по вашему (истца) месту жительства или пребывания либо по месту заключения или исполнения договора страхования (п. 2 ст. 16.1 Закона N 40-ФЗ; п. 2 ст. 17 Закона N 2300-1; п. 2 Постановления Пленума Верховного Суда РФ от 28.06.2012 N 17).

К исковому заявлению необходимо приложить копии (по количеству ответчиков и третьих лиц) иска и документов, подтверждающих обстоятельства, на которых вы основываете свои требования, а также соблюдение вами досудебного порядка урегулирования спора, например заявление страховщику о страховом возмещении (выплате), требование о доплате и отказ страховщика добровольно удовлетворить это требование (ст. 132 ГПК РФ).

Документы представляются в виде надлежащим образом заверенных копий (ч. 2 ст. 71 ГПК РФ).

Вы освобождаетесь от уплаты госпошлины, если цена иска не превышает 1 млн руб. Если цена иска превышает 1 млн руб., госпошлина уплачивается в сумме, исчисленной исходя из цены иска и уменьшенной на сумму госпошлины, подлежащей уплате при цене иска 1 млн руб. (пп. 4 п. 2, п. 3 ст. 333.36 НК РФ; п. 3 ст. 17 Закона N 2300-1).

При удовлетворении судом ваших требований, которые не были удовлетворены страховщиком добровольно, суд взыскивает со страховщика в вашу пользу штраф в размере 50% от разницы между суммой страхового возмещения, подлежащего выплате, и суммой страховой выплаты, осуществленной страховщиком в добровольном порядке (п. 3 ст. 16.1 Закона N 40-ФЗ).

Страховая компания занизила возмещение по ОСАГО

Однако автовладелец может в три шага добиться увеличения размера страховой выплаты, если ее не хватило на ремонт автомобиля после ДТП

Распространенная ситуация: человек попал в ДТП. После этого он как потерпевшая сторона обратился в страховую компанию за возмещением, но полученной суммы оказалось недостаточно для приведения автомобиля в доаварийное состояние. Не беда, ведь можно настоять на увеличении размера страховой выплаты.

Шаг № 1: организуйте проведение экспертизы после получения возмещения

После ДТП автовладелец направляет заявление и документы в страховую компанию для получения страхового возмещения (п. 1 ст. 12 Закона об ОСАГО). Далее в течение 5 рабочих дней с даты подачи заявления он обязан представить поврежденный автомобиль или его остатки для осмотра или независимой технической экспертизы. Осмотр и экспертиза проводятся за счет страховой компании, и она не может обязать автовладельца их оплачивать (п. 10 ст. 12 Закона об ОСАГО; Информационное письмо Банка России от 19 октября 2020 г. № ИН-06-59/151).

Если потерпевший автовладелец не согласен с результатами экспертизы и размером полученной страховой выплаты, он может самостоятельно организовать и оплатить экспертизу. Это необходимо для подтверждения того, что страховая выплата занижена и не покрывает расходы на ремонт автомобиля (ст. 12.1 Закона об ОСАГО).

С просьбой провести экспертизу надо обратиться в экспертную организацию или к эксперту-технику. При этом эксперт, который подготовит заключение, должен соответствовать требованиям Приказа Минтранса России от 22 сентября 2016 г. № 277. В частности, он должен быть включен в реестр экспертов-техников Минюста России.

После того как будет проведена экспертиза и установлено, что размер возмещения занижен, необходимо соблюсти досудебный порядок разрешения спора.

Шаг № 2: подайте заявление в страховую компанию, а затем претензию финансовому уполномоченному

Сначала необходимо подать еще одно заявление в страховую компанию (ст. 16 Федерального закона от 4 июня 2018 г. № 123-ФЗ; п. 1 ст. 16.1 Закона об ОСАГО; п. 34 Постановления Пленума Верховного Суда РФ от 22 июня 2021 г. № 18). В заявлении должно быть изложено требование о доплате разницы между полученным страховым возмещением и суммой, определенной в ходе проведения экспертизы, которую организовал автовладелец. Срок рассмотрения заявления – 15 рабочих дней.

При отказе или неполучении ответа от страховой нужно направить претензию финансовому уполномоченному (ст. 1, ч. 1, 2 ст. 15, ч. 4 ст. 16 Федерального закона от 4 июня 2018 г. № 123-ФЗ; п. 35 Постановления Пленума Верховного Суда РФ от 22 июня 2021 г. № 18). Срок рассмотрения претензии – 15 рабочих дней. Но он может быть и больше, например из-за проведения независимой экспертизы.

Если результат рассмотрения претензии автовладельца не устраивает, он вправе подать иск в суд.

Шаг № 3: обратитесь в суд

После соблюдения претензионного порядка урегулирования спора автовладелец имеет право подать иск о взыскании со страховой компании возмещения в недостающей части (ст. 16.1 Закона об ОСАГО; ст. 17 Закона о защите прав потребителей). Обратиться в суд можно только спустя 30 дней со дня вступления в силу решения финансового уполномоченного (ч. 3 ст. 25 Федерального закона от 4 июня 2018 г. № 123-ФЗ)

Если цена иска не превышает 100 000 руб., он подается мировому судье. В остальных случаях – в районный суд. Автовладелец сам выбирает, в какой суд обращаться: по месту своего жительства, либо по месту нахождения страховой компании, либо по месту заключения или исполнения договора страхования (ст. 23, 24, 28, 29 ГПК РФ; ст. 16.1 Закона об ОСАГО; ст. 17 Закона о защите прав потребителей; п. 2 Постановления Пленума Верховного Суда РФ от 28 июня 2012 г. № 17).

Автовладелец вправе рассчитывать не только на получение разницы между выплаченным страховым возмещением и суммой, которая была определена экспертом. Также можно потребовать выплаты неустойки, штрафа, компенсации морального вреда и возмещения судебных расходов, в том числе на проведение досудебной экспертизы (ст. 15, 16.1 Закона о защите прав потребителей; п. 83 Постановления Пленума Верховного Суда РФ от 8 ноября 2022 г. № 31).

Фото: фотобанк Freepik/@rawpixel.com

Я ехала на свадьбу младшей сестры и попала в ДТП.

Водитель автомобиля, который врезался в меня, выбежал и поинтересовался, все ли целы. И для него, и для меня это была первая авария, поэтому мы решили вызвать сотрудников ГАИ. Наряд приехал через два часа, нам вручили бланк европротокола и уехали. Видимо, посчитали удар незначительным, а мы с этим по неопытности согласились.

Сейчас я уверена, что нам стоило настоять на оформлении документов сотрудниками или хотя бы воспользоваться приложением «Помощник ОСАГО». Тогда бы я получила на 20 тысяч рублей больше. А в ходе этой истории у меня были все шансы остаться вообще ни с чем. В статье расскажу, как так получилось.

Первичный осмотр в сервисе, который предложила страховая

На следующий день после аварии я позвонила в свою страховую компанию. Менеджер предложил несколько СТО, станций технического обслуживания, и время, на которое можно записаться. К дилеру меня отправить уже не могли: это возможно, если машине менее двух лет, а моему Ниссану было десять.

Я выбрала мастерскую, которая была ближе всего к моему дому. В ней были готовы принять меня уже через день.

Когда я в назначенное время приехала на осмотр, было уже темно. Мужчина с фонариком на телефоне осмотрел внешние повреждения автомобиля: помятую крышку багажника и разорванный бампер. Было непонятно, есть ли у машины какие-то скрытые повреждения, но вскрывать ее сотрудник СТО не собирался: сказал, что только осмотрит, а собирать и разбирать не умеет.

Осмотрев машину, мужчина начал настаивать на ремонте в его мастерской. Предупредил, что при выборе денежной компенсации страховая выплатит деньги с учетом износа автомобиля — и на ремонт может не хватить. К тому моменту я начиталась в интернете, что ремонт от страховой может быть очень дешевым и не очень качественным, а еще машину могут держать пару месяцев. Поэтому я отнеслась к словам мастера скептически. К тому же мне не понравились отзывы об этой СТО, я не хотела ремонтировать машину именно тут.

Мужчина составил акт. В нем мне предлагали два варианта действий: провести восстановительный ремонт или получить денежную компенсацию. Вот какие повреждения были указаны в акте:

- Разрыв заднего бампера.

- Деформация крышки багажника.

- Задир защитного молдинга крышки багажника.

- Разрыв фары заднего хода.

Сумму компенсации рассчитали на компьютере. Специалист сказал, что мне выплатят 37 000 Р. Эта сумма меня шокировала, потому что одна только крышка багажника на разборке стоит около 30 тысяч. Я возмутилась — решила провести независимую экспертизу и подать досудебную претензию, чтобы вместо 37 000 Р в акте была указана сумма, на которую реально можно отремонтировать машину.

Я написала в акте большой комментарий о том, что не согласна с проведенным осмотром. При этом я не выбрала в документе ни один из двух предложенных мне вариантов: ни ремонт в СТО, ни деньги. Как потом выяснилось, комментарии владельца в акте никто не читает, важны именно проставленные галочки. Впоследствии из-за отсутствия этой галочки в моем акте все сильно усложнилось.

Независимая экспертиза и досудебная претензия

В марте, спустя месяц после ДТП, по отзывам на Яндексе я выбрала агентство, которое должно было помочь мне сделать независимую оценку повреждений. За услуги агентство просило 7000 Р. Можно было найти и за 5000 Р, но у этих ребят был очень хороший рейтинг. В итоге я осталась довольна их работой.

Мы согласовали время и место оценки: оценщик должен был приехать туда, где стоит мой автомобиль. Мне рассказали, что важно уведомить страховую телеграммой за 3 рабочих дня, чтобы те тоже прислали своего оценщика.

Представитель страховой и независимый оценщик вдвоем осмотрели мою машину и зафиксировали скрытые повреждения. Между ними не было разногласий, каждый составил свой акт осмотра, и все разъехались.

Через неделю от агентства пришел отчет. Они оценили стоимость ремонта с учетом износа в 113 307,76 Р.

В апреле мы с юристом составили досудебную претензию в страховую с требованием выплатить мне компенсацию в размере 120 307,76 Р: 113 307,76 Р — за ремонт, 7000 Р — за независимую экспертизу. Чеки и копии заключения экспертизы мы прикрепили к претензии.

Спустя месяц, в мае, пришел ответ: страховая отказала мне в выплате на законных основаниях. Проблема была вот в чем: при первичном осмотре я не указала в акте, что выбираю денежную компенсацию, — не проставила ту самую галочку.

Меня снова отправили на тот же восстановительный ремонт в мастерскую с ужасными отзывами. Судиться было бесполезно.

Как я все-таки получила деньги

По совету независимого оценщика я поехала на ту же СТО, где проводили первичный осмотр моего Ниссана. Мне нужно было получить от них отказ ремонтировать мою машину. Этот отказ позволил бы мне получить компенсацию деньгами от страховой.

Такой отказ можно получить, если мастерская откажется делать ремонт по одной или нескольким веским причинам. Вот их список:

- Невозможно приобрести запчасть по стоимости единой методики расчета, ЕМР.

- Клиент отказывается доплачивать недостающие деньги.

- Необходимые для ремонта запчасти не получится доставить в установленные сроки ремонта.

- Представители СТО не согласны со списком ремонтных воздействий, которые предусмотрела страховая.

Я спросила, как работники СТО собираются уложиться в 100 000 Р — это ограничение по бумажному европротоколу, — если независимая оценка насчитала за ремонт новыми запчастями 170 000 Р. Мне сразу же написали отказ в ремонте. На следующий день страховая выплатила мне 93 374 Р.

Я до сих пор не разобралась, почему сумма именно такая. Перед тем как написать отказ, мастер сказал, что мне выплатят не больше 50 000 Р. То ли их оценщик так оценил урон, то ли дело было в том, что мы с оценщиком повздорили. А может быть, в страховой посмотрели на результаты независимой экспертизы и решили выплатить 93 тысячи в расчете на то, что меня это устроит и я не пойду в суд. И я действительно решила не тратить нервы и время из-за семи тысяч.

Как я ремонтировала машину

К июню машину отремонтировали. На ремонт я потратила 85 700 Р. Это был третий сервис, куда я ездила по рекомендациям друзей и советовалась по ремонтным работам. В первых двух мне рекомендовали менять крышку багажника и просили за работу и запчасти 120 000 Р, а в третьем сервисе мастера смогли выправить все вмятины и отремонтировали машину дешевле. Работы заняли четыре дня, в конце мне прислали фотоотчет.

Запомнить

- Если произошло хоть сколько-то серьезное ДТП и у машины могут быть скрытые повреждения, не оформляйте европротокол, вызывайте сотрудников ГАИ.

- Если сотрудники приехали и говорят что-то вроде «ничего страшного, оформляйте европротокол», не соглашайтесь и настаивайте на оформлении ДТП. Если бы я так поступила, выплата была бы больше.

- Внимательно читайте и заполняйте документы. Если где-то надо выбрать один из вариантов, отметив его галочкой, не забудьте это сделать.

- Не бойтесь тратиться на независимую экспертизу. В моем случае она окупилась.