Что такое товарный кредит? В чем его преимущества?

Как рассчитать лимит товарного кредитования и сроки товарного кредита?

Как оценить эффективность предоставления товарного кредита с отсрочкой платежа покупателю?

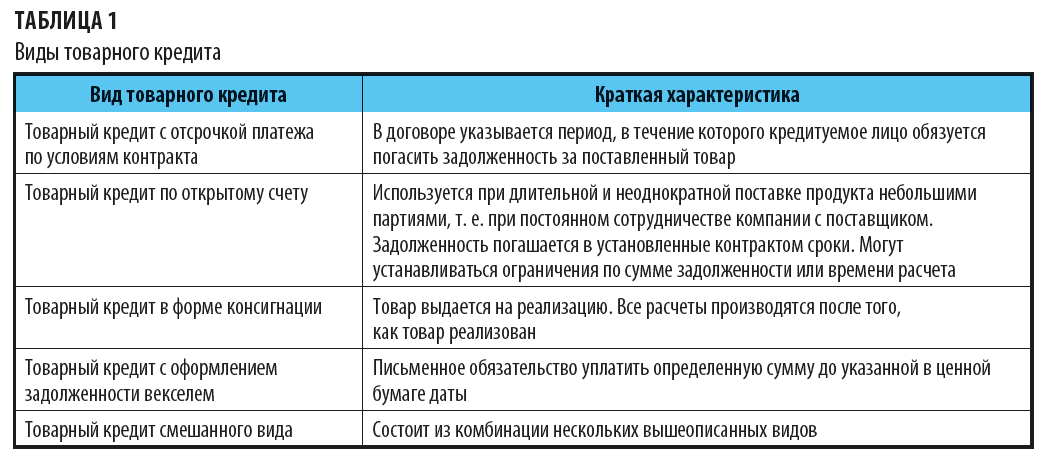

Виды товарного кредита

Товарный кредит — это кредит, который оформляется между продавцом и покупателем. Он предоставляется на условиях отсрочки платежа за поставленные товары, а его срок и условия фиксируются в договоре поставки.

Виды товарных кредитов представлены в табл. 1.

К сведению

На практике товарный кредит с отсрочкой платежа — самая распространенная разновидность коммерческого товарного кредита, который оговаривается условиями контракта на поставку товаров и не требует специальных документов по его оформлению.

Привлекая к использованию заемный капитал в форме товарного кредита, покупатель максимально старается удовлетворить свои потребности в финансировании, тем самым снизить объем привлеченного заемного капитала в виде денежных средств.

Выдавая товарный кредит, продавец расширяет рынок сбыта, увеличивает обороты и за счет этого наращивает свою прибыль.

Но при этом у продавца должен быть отлажен системный подход к определению размера лимита по товарному кредиту и сроков отсрочки платежа. Если в компании нет инструментов для определения индивидуальных пределов по сумме и сроку заимствования, это может негативно отразиться на ликвидности компании.

Как рассчитать лимит товарного кредитования и сроки товарного кредита?

Лимит товарного кредитования — это то максимальное количество продукта в денежном выражении, которое продавец может отгрузить покупателю с отсрочкой платежа с минимальными рисками для себя.

Размер лимита товарного кредита и срок отсрочки платежа для каждого покупателя определяется индивидуально. При этом обязательно учитываются:

- прошлый опыт работы с покупателем его потенциальные возможности по закупке продукции;

- платежеспособность покупателя, т. е. возможности погашать задолженность за отгруженный товар;

- информация из внешних источников о благонадежности покупателя, если с ним еще не работали.

Обратите внимание!

Обязательно следует оговарить и закрепить документально: объем закупок в квартал.

Чтобы рассчитать лимит товарного кредита для покупателя, необходимо знать:

- запланированный объем продаж на определенный период времени для этого покупателя (месяц, квартал, год);

- срок, на который будет предоставлена отсрочка по платежам.

Вариант 1

С покупателем есть опыт работы

Лимит товарного кредита на месяц можно рассчитать по формуле:

Кредитный лимит = Запланированный объем продаж на месяц / Срок отсрочки платежа;

Срок отсрочки платежа = 30 / Количество оборотов за месяц.

Запланированный объем продаж — это:

- среднемесячный объем продаж, рассчитанный на основании прошлых закупок;

- объем продаж на определенный период согласно контракту.

При определении срока отсрочки платежа учитывают:

- опираясь на прошлый опыт, количество закупок в периоде, для которого определяется объем продаж (если объем продаж взяли за месяц, то и количество закупок берут за месяц);

- территориальную удаленность покупателя от продавца, чтобы срок оплаты не наступил ранее срока поставки продукции покупателю;

- интересы продавца, если он привлекает для пополнения оборотных средств заемные средства, так как срок отсрочки платежа влияет на оборачиваемость всей дебиторской задолженности, а при наличии в обороте заемных средств ее срок оборачиваемости должен быть выше срока оборачиваемости заемных средств.

Пример 1

Покупатель ООО «Север» покупал продукцию в ООО «Прима» со 100%-ной предоплатой.

Планируется изменить договорные условия работы с покупателем ООО «Север», так как через три месяца он планирует увеличить объем закупок на 30 % в месяц.

Чтобы определить лимит товарного кредита и срок отсрочки платежа, которые можно предложить покупателю, необходимо проанализировать предыдущий опыт работы с ним:

За последние три месяца ООО «Прима» отгрузила ООО «Север» товара на 69 236 тыс. руб., т. е. среднемесячная отгрузка составляет 23 079 тыс. руб. (69 236 / 3).

Количество закупок на последние три месяца — 8, т. е. 2,67 раза в месяц. Количество оборотов за месяц — 3.

Тогда:

- срок отсрочки платежа = 30 / 3 = 10 дней;

- кредитный лимит = 23 079 / 10 = 2308 тыс. руб.

Чтобы сохранить объем и частоту отгрузок, покупателю ООО «Север» предложены следующие условия для договора на товарный кредит с отсрочкой платежа:

- срок отсрочки — 10 календарных дней;

- кредитный лимит — 2500 тыс. руб.

В дальнейшем размер кредитного лимита и срок отсрочки платежа могут быть изменены, так как:

- планируется увеличить объем закупок;

- просрочки по оплате (если они будут) могут привести к сокращению или отказу в предоставлении отсрочки.

Вариант 2

С покупателем раньше не работали

В этом случае при расчете лимита товарного кредита и определении срока отсрочки платежа необходимо проанализировать дебиторскую задолженность в компании и принять решение, которое позволит получить компании дополнительную прибыль.

Характер дебиторской задолженности (ДЗ) определяется с помощью коэффициента дебиторской задолженности (КОДЗ):

КОДЗ = Выручка / Средний остаток ДЗ.

К сведению

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерской отчетности на начало и конец анализируемого периода, деленное на 2.

Коэффициент оборачиваемости показывает, сколько раз за анализируемый период компания получает от покупателей оплату в размере среднего остатка неоплаченной задолженности.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2019.

Каждый финансовый директор стремится минимизировать продажи в долг, так как менее рискованно работать с клиентами по предоплате. Санкционируя отгрузку с отсрочкой (рассрочкой) платежа, руководитель понимает, что существует вероятность не получить денежные средства за проданную продукцию или получить ее с просрочкой ожидаемой даты.

Отказаться на 100 % от отгрузок в долг современная компания не может. Причины понятные: боязнь потерять оптовых и постоянных покупателей, стремление увеличить лояльность со стороны крупных бизнес-партнеров, желание собственников и топ-менеджмента компании максимизировать продажи.

Выход один — регламентация и установление жестких критериев отбора покупателей-дебиторов, расчет лимита дебиторской задолженности и периода отсрочки.

АВС-анализ покупателей

В первую очередь финансовому специалисту нужно разобраться в клиентах компании и понять истинную значимость каждого покупателя. Для этого запрашивают сведения по клиентам у менеджеров по продажам, используют имеющуюся информацию о дебиторах: анализируют анкеты клиентов, выясняют принципы отнесения покупателя к определенной категории, сопоставляют данные бухгалтерской отчетности о реализации и дебиторской задолженности с аналитикой.

Если перед экономистом стоит задача выработать регламент поставки продукции с отсрочкой платежа или проверить адекватность действующих лимитов для дебиторов, рекомендуется обратиться к элементам АВС-анализа. В основе анализа лежит принцип Парето: контроль 20 % клиентов обеспечивает 80 % оборота (объема продаж) компании.

Это важно

Если в компании есть аналитика, сколько прибыли принес каждый клиент, тогда предпочтительнее проводить АВС-анализ не по объему продаж, а по сумме прибыли, полученной от клиента.

Для анализа по прибыли необходимо знать себестоимость своей продукции, уровень наценки (рентабельности), размер скидки каждого клиента (если она есть) в каждом периоде. Когда клиентская база широкая, а ценообразование у каждой ассортиментной позиции разное, то сделать это проблематично. Проще взять данные об объемах реализации у бухгалтера.

В анализе АВС выделяют произвольное количество групп (как правило, три):

- группа А — наиболее ценные клиенты (20 % клиентов обеспечивают 80 % продаж);

- группа В — клиенты средней важности (30 % клиентов приносят 15 % продаж);

- группа С — наименее ценные (50 % клиентов дают 5 % продаж).

Возможны и другие варианты. Все зависит от работы компании. Может быть, в вашей компании 5 % клиентов дадут 80 % продаж.

Отсортируйте клиентов в порядке убывания объемов продаж (от самых крупных к самым мелким суммам). Просуммируйте объемы продаж клиентов в полученном списке (первого, второго, третьего и далее) до тех пор, пока сумма не достигнет 80 % от объема продаж за период. Все клиенты, которые попали в эту группу, относятся к группе А.

Повторите то же действие для оставшихся 20 % общего объема продаж. Набираем 15 % — это клиенты группы В. Таким образом, 100 % – (80 % + 15 %) = 5 %. Этих клиентов относим к группе С.

Рассмотрим АВС-анализ покупателей, который провела компания «Источник» — производитель очищенной воды. Результаты анализа клиентов по объемам реализации представлены в отчете «АВС-анализ покупателей за период: 01.07–30.09.2016».

ООО «Источник»

АВС-анализ покупателей за период: 01.07–30.09.2016

|

№ п/п |

Покупатель |

Категория |

Объем реализации, тыс. руб. |

Удельный вес, % |

Накопительный вклад, % |

Группа |

|

1 |

ООО «Константа» |

ДО |

320,00 |

16,24 |

16,24 |

А |

|

2 |

ООО «Корчагин-Групп» |

ДО |

315,00 |

15,98 |

32,22 |

А |

|

3 |

ООО «Альфа-Омега» |

ДО |

312,20 |

15,84 |

48,06 |

А |

|

4 |

ИП Глазунов А. П. |

КП |

240,00 |

12,18 |

60,24 |

А |

|

5 |

ООО «Мега» |

КП |

202,00 |

10,25 |

70,49 |

А |

|

6 |

ООО «Дистрибьютор» |

ДО |

187,50 |

9,51 |

80,00 |

А |

|

7 |

ООО «Напитки-Люкс» |

ДО |

59,00 |

2,99 |

83,00 |

В |

|

8 |

ИП Кузнецов Т. И. |

МО |

50,50 |

2,56 |

85,56 |

В |

|

9 |

ООО «Маркет-сити» |

ДО |

39,80 |

2,02 |

87,58 |

В |

|

10 |

ООО «Фудстрит» |

ДО |

37,20 |

1,89 |

89,47 |

В |

|

11 |

ИП Белова Л. Д. |

МО |

32,60 |

1,65 |

91,12 |

В |

|

12 |

ООО «Оазис» |

КП |

31,00 |

1,57 |

92,69 |

В |

|

13 |

ООО «Пикник-сервис» |

КП |

22,00 |

1,12 |

93,81 |

В |

|

14 |

ООО «Премиум-продукты» |

МО |

18,00 |

0,91 |

94,72 |

В |

|

15 |

ООО «Остров» |

ВП |

13,00 |

0,66 |

95,38 |

В |

|

16 |

ООО «Доминант-Опт» |

ДО |

12,00 |

0,61 |

95,99 |

С |

|

17 |

ООО «Оптовый ЛТД» |

ДО |

11,00 |

0,56 |

96,55 |

С |

|

18 |

ООО «Максимус-продакт» |

ДО |

9,20 |

0,47 |

97,02 |

С |

|

19 |

ООО «Ароматный кофе» |

КП |

9,10 |

0,46 |

97,48 |

С |

|

20 |

ООО «Визит» |

КП |

7,60 |

0,39 |

97,86 |

С |

|

21 |

ООО «Уютное кафе» |

КП |

7,40 |

0,38 |

98,24 |

С |

|

22 |

ООО «Околица» |

МО |

6,30 |

0,32 |

98,56 |

С |

|

23 |

ООО «У Татьяны» |

КП |

6,10 |

0,31 |

98,87 |

С |

|

24 |

ИП Гаврилова А. А. |

МО |

5,20 |

0,26 |

99,13 |

С |

|

25 |

ИП Власов К. Н. |

ВП |

5,00 |

0,25 |

99,39 |

С |

|

26 |

ООО «Морской берег» |

КП |

3,20 |

0,16 |

99,55 |

С |

|

27 |

ООО «Гостиница» |

КП |

3,10 |

0,16 |

99,71 |

С |

|

28 |

ИП Щукина Т. В. |

МО |

2,50 |

0,13 |

99,83 |

С |

|

29 |

ИП Морозов Ф. Н. |

ВП |

2,30 |

0,12 |

99,95 |

С |

|

30 |

ИП Крюков В. Д. |

МО |

1,00 |

0,05 |

100,00 |

С |

|

Итого |

1970,80 |

100,00 |

Экономист по финансам Грызлова О. Н. Грызлова

На основании АВС-анализа покупателей компании «Источник» можно сделать следующие выводы:

- покупатели группы С: каждый клиент вносит в общий объем реализации меньше 1 %, большинство — меньше 0,5 % (наименее ценные клиенты). Если данной категории разрешить работать по отсрочке, то затраты на управление дебиторской задолженностью (зарплата финансового контролера, телефонные звонки и т. п.) будут слишком высокими по сравнению с объемом получаемых денежных средств. Следовательно, этим клиентам отсрочку не разрешать, расчеты только по предоплате;

- покупатели группы В: предоставлять отсрочку или нет, на какой период и на какую сумму — для этого нужны дополнительные данные, аналитика;

- покупатели группы А: данным клиентам отсрочку платежа разрешать, но необходимо урегулировать вопросы, касающиеся сроков ее предоставления, и расчет лимитной суммы дебиторской задолженности.

Категории клиентов

Покупателей можно разделить на четыре категории:

1. Мелкие оптовики (МО) — мелкие торговые точки, магазинчики. Эти клиенты регулярно закупают небольшие партии продукции. Цель закупок — продажа продукции в розницу. Потенциал роста есть, но ограниченный.

Специфика работы таких торговых точек: вы привезли товар, с вами расплатился продавец. Если заказ поставляется раз в неделю, отсрочка должна быть на 7 календарных дней. Размер дебиторской задолженности — это размер заказа.

Возможны варианты, которые зависят от специфики рынка, сложившейся практики делового оборота:

- торговый представитель принимает заказ и забирает «дебиторку» в один день, экспедитор привозит товар в другой день;

- все выполняется в один день.

Период отсрочки во многом определяется логистическими возможностями работы вашей компании и конкретным географическим расположением торговой точки. Если ваши торговые представители ездят в данную часть города два раза в неделю — период отсрочки 4 календарных дня, один раз в неделю — 7 дней. Если вы делаете доставку в удаленную часть города, пригород один раз в две недели, то период отсрочки — 14 календарных дней.

Обратите внимание

Нужно придерживаться данного принципа, чтобы избежать внутренних конфликтов между финансовыми специалистами и менеджерами по продажам, ответственными за сбор дебиторской задолженности.

2. Конечные потребители (КП) — гостиницы, кафе, рестораны, пиццерии, кейтеринговые компании. Цель закупок — продажа приобретенной продукции в составе собственной продукции/услуг. Потенциал роста ограничен.

Специфика бизнеса иная, но данная категория увеличит закупки в вашей компании, если откажется от других поставщиков. Расчеты с категорией конечных потребителей не проблема, поэтому применяются другие принципы для расчета сроков отсрочки и лимита дебиторской задолженности.

3. Внутреннее потребление (ВП) — предприятия, закупающие продукцию не для последующей продажи, а для потребления своими сотрудниками. Потенциал роста практически отсутствует. Как правило, такие заказчики пользуются услугами одного поставщика (например, доставка питьевой воды в офис).

Сотрудничество с данной категорией не имеет стратегического, весомого маркетингового значения, поэтому если клиент категории ВП согласно АВС-анализу принадлежит к группе В, то отсрочку ему не предоставлять, работать по предоплате.

4. Крупнооптовые, дистрибьюторские компании (ДО) — закупают продукцию с целью дальнейшей перепродажи более мелкими оптовыми партиями или в розницу. Часто такие клиенты имеют собственную торговую сеть (широкую клиентскую сеть). За каждым покупателем данной категории закрепляют менеджера по продажам.

Для отнесения покупателя к этой категории компании могут установить минимальный объем закупок. Представители категории ДО будут настаивать на максимальной отсрочке — как по срокам, так и по сумме. Такие компании стремятся платить производителям деньгами за их перепроданную продукцию. Это типичные представители группы А.

Это важно

Для каждой категории покупателей вырабатывают отдельную кредитную политику.

Расчеты для категории покупателей «Мелкий опт»

Рассмотрим пример расчета лимитов по дебиторской задолженности для торговых точек категории МО (см. форму «Расчет кредитных лимитов для категории покупателей “мелкий опт”»).

ООО «Источник»

Расчет кредитных лимитов для категории покупателей «мелкий опт»

Дата: 01.10.2016

|

№ п/п |

Покупатель |

Категория |

Группа АВС |

Объем реализации за 01.07–30.09.2016, тыс. руб. |

Периодичность посещения торговой точки |

Объем реализации за предшествующие три месяца (01.04–30.06.2016), тыс. руб. |

Решение о кредитной политике |

||||

|

установить период отсрочки (гр. 8 = гр. 6) |

среднемесячная сумма отгрузки, тыс. руб. |

условная среднемесячная сумма реализации с потенциалом роста 20 %, тыс. руб. |

лимит дебиторской задолженности на принятый период отсрочки, тыс. руб. |

фиксация лимита, руб. |

|||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

|

1 |

ИП Кузнецов Т. И. |

МО |

В |

50,5 |

1 раз в неделю |

40,4 |

7 календ. дней |

15,15 |

18,18 |

4,24 |

4300 |

|

2 |

ИП Белова Л. Д. |

МО |

В |

32,6 |

2 раза в неделю |

29,5 |

4 календ. дня |

10,35 |

12,42 |

1,66 |

1700 |

|

3 |

ООО «Премиум-продукты» |

МО |

В |

18 |

1 раз в две недели |

25,3 |

14 календ. дней |

7,22 |

8,66 |

4,04 |

4000 |

|

Итого |

101,1 |

95,2 |

32,72 |

39,26 |

9,94 |

10 000 |

Экономист по финансам Грызлова О. Н. Грызлова

В графе 6 указана периодичность посещения торговой точки. В соответствии с этой графой принимается решение о периоде отсрочки (гр. 8). Экономисту важно знать специфику построения маршрутов торговых представителей, выяснить у начальника торгового отдела, супервайзеров истинное положение дел.

Часто экономисту говорят одно (как должно быть), а в реальности положение дел другое. Если торговых точек в категории МО много, они занимают значительный удельный вес как в объеме реализации, так и в объеме дебиторской задолженности, то экономисту нужно один раз проехать по маршруту торгового представителя, увидеть процесс сбора «дебиторки», прежде чем зафиксировать методику расчета в Положении о кредитной политике.

Для расчета лимита дебиторской задолженности взят объем реализации по каждой торговой точке за последние шесть месяцев (гр. 5, 7), выведена среднемесячная сумма отгрузки (гр. 9). Так как предполагается рост объема продаж, то среднемесячная сумма отгрузки увеличивается на планируемый рост объема продаж (например, торговая точка закажет товара на 20 % больше) (гр. 10). С помощью данной графы можно предусматривать сезонные изменения спроса, увеличение отпускных цен, которые влекут за собой увеличение стоимости заказа и суммы дебиторской задолженности.

Объем продаж напитков, воды увеличивается в летние месяцы. Если бы расчет сделали в марте и экономист имел статистику продаж за зимний и весенний периоды, то в графу 10 можно было бы заложить увеличение сезонного спроса (например, на 50 %).

Если специалисты компании знают, что будет спад, в графу 10 можно заложить ожидаемое снижение, например, на 40 %, по сравнению со средним значением за предыдущие шесть месяцев.

Это важно

Установите правило: больше одного заказа в долг не давать.

В графе 11 среднемесячная сумма пересчитана на принятые календарные дни отсрочки. Для предпринимателя Кузнецова Т. И. (гр. 12):

18,18 тыс. руб. / 30 дней в месяце x 7 (срок отсрочки) = 4,242 тыс. руб. (округленно — 4300 руб.).

Таким образом, для Кузнецова Т. И. установлено:

- максимальный лимит отгрузки в долг — 4300 руб.;

- срок отсрочки — 7 календарных дней от даты поставки.

Расчет следует проверить двумя способами:

- сравните полученную сумму (4300 руб.) с суммами последних заказов данной торговой точки. Если 4300 больше стоимости каждого из них, расчет выполнен логически правильно;

- 4300 руб. x 4 = 17 200 руб. (4 — количество посещений торговой точки: еженедельно, то есть 4 раза в месяц).

Полученные 17,2 тыс. руб. больше среднемесячной суммы отгрузки (15,5 тыс. руб.) — расчет правильный.

Расчет лимитов для категорий «Конечные потребители» и «Дистребьютеры, Оптовики»

Чтобы выработать условия отгрузки с отсрочкой платежа категориям ДО и КП, нужно оперировать следующими данными:

- период работы с покупателем (чем дольше работаешь с клиентом, тем больше знаешь его платежную дисциплину);

- период существования предприятия-клиента (количество лет с момента его регистрации);

- платежная дисциплина (имеется ли у клиента просроченная дебиторская задолженность или задолженность «старше» определенного периода, например свыше трех месяцев);

- средний объем закупок клиента за период (квартал, год) или удельный вес закупок клиента в общем объеме реализации предприятия;

- значимость клиента;

- местоположение клиента;

- принадлежность клиента к перспективному каналу сбыта или рынку;

- выгодность клиента;

- средний срок просрочки по клиенту в днях;

- количество отгрузок, по которым просрочен платеж.

На основании перечисленных данных специалист по финансам составляет Расчет кредитных лимитов для категорий «конечные потребители», «дистрибьюторы, оптовики».

Графы 1–13 данного отчета информационные, на их основе делают расчеты (гр. 14–16), принимают решения (гр. 18 и 19).

В графе 14 выведен среднемесячный объем реализации. По аналогии с графой 10 Расчета кредитных лимитов для категории покупателей «мелкий опт» в графе 15 среднемесячный объем увеличен на желаемый 20%-ный прирост. Например, ожидается увеличение на 10 % объема заказов и увеличение на 10 % отпускной цены из-за роста производственных затрат (итого — 20 %).

Обратите внимание

Для дальнейших расчетов нужно знать, с какой периодичностью отгружается каждый клиент и типовой представитель группы А и В.

Срок отсрочки можно установить исходя из времени между отгрузками, чтобы к моменту приезда за следующим заказом предыдущая поставка уже была оплачена. Однако часто крупные покупатели, к которым относятся представители категорий КП и ДО, могут отгружаться один и несколько раз в неделю. Если считать срок от одной до другой отгрузки, получится слишком короткий промежуток, а ведь это главные клиенты для компании.

Важно знать специфику работы дистрибьютора. Отдельные из них не скрывают, что поставляют вашу продукцию своим клиентам с отсрочкой в 5 банковских дней, поэтому от вашей компании им требуется минимум 8 банковских дней (5 + 3) для проведения оплаты.

ООО «Источник»

Расчет кредитных лимитов для категорий «конечные потребители», «дистрибьюторы, оптовики»

Дата: 01.10.2016

|

№ п/п |

Покупатель |

Категория |

Группа АВС |

Объем реализации за 01.07–30.09.2016, тыс. руб. |

Удельный вес в реализации, % |

Период работы с покупателем, мес. |

Просроченная дебиторская задолженность на дату расчета, тыс. руб. |

Средний срок просрочки на дату расчета, дн. |

Количество отгрузок, по которым просрочен платеж на дату расчета |

Наличие фактов просрочки оплаты с начала года, количество/срок |

Дебиторская задолженность старше 30 дней (VIP-поставка), тыс. руб. |

Принадлежность покупателя к стратегически важному каналу сбыта |

Расчеты типовых кредитных лимитов |

Принято решение |

||||

|

среднемесячный объем реализации, тыс. руб. |

условная среднемесячная сумма реализации с потенциалом роста 20 %, тыс. руб. |

кредитный лимит при оплатах: А -— два раза в месяц, В — четыре раза в месяц, тыс. руб. |

типовой период отсрочки по группам покупателей, календ. дней |

фиксация максимального лимита, руб. |

срок отсрочки |

|||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

|

1 |

ООО «Константа» |

ДО |

А |

320,00 |

16,24 |

52 |

1 раз/2 дня |

20 |

V |

106,67 |

128,00 |

64,00 |

14 |

64 000 |

14 |

|||

|

2 |

ООО «Корчагин-Групп» |

ДО |

А |

315,00 |

15,98 |

46 |

15 |

2 |

1 |

105,00 |

126,00 |

63,00 |

14 |

63 000 |

14 |

|||

|

3 |

ООО «Альфа-Омега» |

ДО |

А |

312,20 |

15,84 |

54 |

104,07 |

124,88 |

62,44 |

14 |

62 500 |

14 |

||||||

|

4 |

ИП Глазунов А. П. |

КП |

А |

240,00 |

12,18 |

32 |

2 раза/4 дня |

80,00 |

96,00 |

48,00 |

14 |

48 000 |

14 |

|||||

|

5 |

ООО «Мега» |

КП |

А |

202,00 |

10,25 |

22 |

50 |

V |

67,33 |

80,80 |

40,40 |

14 |

41 000 |

14 |

||||

|

6 |

ООО «Дистрибьютор» |

ДО |

А |

187,50 |

9,51 |

15 |

27,5 |

5 |

2 |

62,50 |

75,00 |

37,50 |

14 |

20 000 |

7 |

|||

|

7 |

ООО «Напитки-Люкс» |

ДО |

В |

59,00 |

2,99 |

10 |

19,67 |

23,60 |

2,95 |

7 |

3000 |

7 |

||||||

|

8 |

ООО «Маркет-сити» |

ДО |

В |

39,80 |

2,02 |

5 |

4 раза/10 дней |

13,27 |

15,92 |

1,99 |

7 |

1000 |

3 |

|||||

|

9 |

ООО «Фудстрит» |

ДО |

В |

37,20 |

1,89 |

48 |

7,2 |

15 |

1 |

V |

12,40 |

14,88 |

1,86 |

7 |

1900 |

7 |

||

|

10 |

ООО «Оазис» |

КП |

В |

31,00 |

1,57 |

2 |

||||||||||||

|

11 |

ООО «Пикник-сервис» |

КП |

В |

22,00 |

1,12 |

4 |

||||||||||||

|

Итого |

1765,70 |

89,59 |

570,90 |

685,08 |

304 400 |

Экономист по финансам Грызлова О. Н. Грызлова

Еще один ограничитель из практики любого финансиста — не давать клиентам отсрочку более двух недель. Это обусловлено тем, что нужно два раза в месяц платить зарплату, оплачивать налоги, электроэнергию, не говоря о собственных поставщиках.

Предположим, у вашего клиента возникли трудности с платежеспособностью. Если период отсрочки месяц, то вы узнаете об этом только через месяц, когда он вам не заплатит, а для вас эта сумма критична (ждали для выплаты зарплаты). А если бы узнали о проблемах, например, через две недели, то казначей зарезервировал бы сумму на расчетном счете для выплаты зарплаты, вы прекратили бы отгрузку в долг. Сумма дебиторской задолженности, которая рискует перейти в категорию безнадежной, была бы меньше в два раза.

На основании перечисленных положений в компании принято решение по максимальным отсрочкам:

- группа А — 14 календарных дней от даты отгрузки (при прочих идеальных условиях (гр. 8–13));

- группа В — 7 календарных дней.

Соответственно, при расчете лимита дебиторской задолженности принято, что клиент должен расплатиться:

- группа А — два раза в месяц (поэтому в графе 16 условная среднемесячная сумма делится на 2);

- группа В — один раз в неделю, то есть четыре раза в месяц (поэтому в графе 16 условная среднемесячная сумма делится на 4).

Согласно АВС-анализу клиенты групп А и В — это в целом 95 % всего объема реализации. Компания не может позволить себе отгружать такой объем продукции с отсрочкой, поэтому для категории В установлено: 50 % — предоплата, 50 % — отсрочка. Это целесообразно, потому что ни один из клиентов группы В не приносит компании более 3 % объема выручки.

Для ООО «Напитки-Люкс» расчет выглядит так:

23,6 тыс. руб. / 4 x 50 % = 2,95 тыс. руб. (с округлением — 3000 руб.).

Сумма лимита и срок отсрочки, принятые руководством на основании расчета, указываются соответственно в графах 18 и 19.

Период отсрочки платежа и лимит дебиторской задолженности по клиентам, которым допускается отгрузка в долг, указаны в форме «Расчетные лимиты дебиторской задолженности на октябрь 2016 г.».

ООО «Источник» УТВЕРЖДАЮ

Директор

Береговой М. В. Береговой

Расчетные лимиты дебиторской задолженности на октябрь 2016 г.

|

№ п/п |

Покупатель |

Категория |

Группа |

Лимит дебиторской задолженности, руб. |

Максимальный срок отсрочки, календ. дней |

|

1 |

ООО «Константа» |

ДО |

А |

64 000 |

14 |

|

2 |

ООО «Корчагин-Групп» |

ДО |

А |

63 000 |

14 |

|

3 |

ООО «Альфа-Омега» |

ДО |

А |

62 500 |

14 |

|

4 |

ИП Глазунов А. П. |

КП |

А |

48 000 |

14 |

|

5 |

ООО «Мега» |

КП |

А |

41 000 |

14 |

|

6 |

ООО «Дистрибьютор» |

ДО |

А |

20 000 |

7 |

|

7 |

ООО «Напитки-Люкс» |

ДО |

В |

3000 |

7 |

|

8 |

ИП Кузнецов Т. И. |

МО |

В |

4300 |

7 |

|

9 |

ООО «Маркет-сити» |

ДО |

В |

1000 |

3 |

|

10 |

ООО «Фудстрит» |

ДО |

В |

1900 |

7 |

|

11 |

ИП Белова Л. Д. |

МО |

В |

1700 |

4 |

|

12 |

ООО «Премиум-продукты» |

МО |

В |

4000 |

14 |

Начальник финансового отдела Дюжева Д. К. Дюжева

Экономист по финансам Грызлова О. Н. Грызлова

С расчетом ознакомлен:

Начальник отдела продаж Петров Е. М. Петров

ООО «Константа» — имела место незначительная просрочка, вызвана ошибками в работе персонала данной компании (важно перед принятием решений знать причины просрочек своих клиентов). У этого клиента самый большой объем отгрузки, поэтому ему установлен максимально допустимый расчетный лимит.

ООО «Корчагин-Групп» — по умолчанию принят срок отсрочки в 14 дней. Компания сотрудничает с данным клиентом 46 месяцев, в 2016 г. это первое нарушение, поэтому оснований для урезания лимитов нет. Однако нужно запретить следующую отгрузку до выяснения причин непоступления оплаты и получения дебиторской задолженности. Если нарушение будет существенным, пересмотреть кредитное решение, перевести на предоплату.

ООО «Альфа-Омега» — нарушений нет, идеальный пример, приняты расчетные значения.

Предприниматель Глазунов А. П. — нарушения были, признаны несущественными, срок сотрудничества длительный (32 мес.), поэтому лимиты соответствуют типовым расчетам.

ООО «Мега» — клиент представляет сеть гостиниц, стратегически важный. За ним числится непросроченная дебиторская задолженность сроком более 30 дней (50 тыс. руб.). Клиент отнесен к группе А. Расчетный лимит — 41 тыс. руб. (дополнительный к уже существующей задолженности).

ООО «Дистрибьютор» — просрочена оплата двух отгрузок, срок сотрудничества ниже, чем с другими представителями группы А (15 мес.). Необходимо провести переговоры, выяснить причины, приостановить отгрузки до погашения задолженности. Сумма просроченной задолженности меньше расчетного лимита. За нарушение платежной дисциплины лимит снижен до 20 тыс. руб., отсрочка — 7 календарных дней.

ООО «Маркет-сити» — существенные нарушения имели место, была просрочена оплата 4 отгрузок, срок просрочки — 10 дней, поэтому лимиты снижены в два раза.

ООО «Фудстрит» — клиент стратегически важный, но имеет длительную просрочку (15 дней). Нужно выяснить причину просрочки. Данному клиенту не отгружать в долг следующие заказы до погашения задолженности. Предоплата, пока не погасит долг. После погашения задолженности допускается работа по расчетным лимитам.

ООО «Оазис», ООО «Пикник-сервис» — компании категории КП (группа В). Если объем реализации за три месяца менее 100 тыс. руб., в отсрочке отказывать. Если выберут продукции на 100 тыс. руб., рассмотреть вопрос о предоставлении отсрочки.

Обратите внимание

Приведенные в графах 18 и 19 лимиты — максимально допустимые. Менеджеры по продажам имеют право заключать договоры с клиентом на более выгодных условиях. Ответственность несет начальник отдела продаж.

Если по ООО «Альфа-Омега» установлен максимальный лимит дебиторской задолженности в сумме 62 500 руб., то это не значит, что данной фирме можно сделать три поставки с отсрочкой платежа на 62,5 тыс. руб. каждая. Это означает, что все три отгрузки не должны превышать 62,5 тыс. руб. Если клиент заказывает продукции больше, то он должен погасить имеющуюся задолженность или сделать предоплату по новым заказам.

Важная деталь: если ваши клиенты привыкли быть на отсрочке месяц, сделайте первоначальный регламентный расчет на месяц; если привыкли платить еженедельно, то изначально делите среднемесячную сумму на 4 (гр. 15–17).

Представленные в расчетах данные клиентоориентированные. Можно сказать, что они слишком рискованные для компании, но направлены на удержание клиентов.

Среднемесячный объем продаж — 656,9 тыс. руб. (1970,8 / 3).

Соотношение объема реализации и максимально допустимой дебиторской задолженности: 656,9 / (304,4 + 10) = 2,1.

Из этого следует, что 50 % продукции компания продает с отсрочкой платежа. В таких условиях необходимо:

- четко контролировать сроки погашения;

- оперативно реагировать на малейшие нарушения.

Финансовый отдел делает расчеты ежемесячно. Если в форму «Расчетные лимиты дебиторской задолженности» клиент не попадает — предоплата; если первая поставка, клиент новый — предоплата в течение месяца.

Кредитная политика

Предложенные расчеты позволяют компании выстроить по клиентам определенную кредитную политику и обосновать установленные лимиты дебиторской задолженности.

Представим пример Положения об установлении лимитов дебиторской задолженности при поставках продукции с отсрочкой платежа.

ООО «Источник» УТВЕРЖДАЮ

Директор

Береговой М. В. Береговой

Положение об установлении лимитов дебиторской задолженности при поставках продукции покупателям в долг (с отсрочкой платежа)

1. Категории покупателей.

В целях регламентации порядка поставки продукции с отсрочкой (рассрочкой) платежа начальник отдела продаж присваивает покупателям категорию:

- мелкооптовые покупатели (МО) — приобретают продукцию с целью продажи на своей торговой площади. К данной категории относят торговые точки, небольшие магазины с объемом реализации продукции до 80 тыс. руб. за квартал. Продажи, приемка заказов, доставка продукции, мониторинг дебиторской задолженности покупателей, отнесенных к категории МО, несут торговые представители;

- покупатели — конечные потребители продукции (КП). К категории относят субъекты хозяйствования в сфере общественного питания: гостиницы, кафе, рестораны, столовые, кейтеринговые компании и т. д. Цель закупок — продажа продукции компании в составе собственной продукции/услуг;

- внутреннее потребление (ВП) — субъекты хозяйствования, приобретающие продукцию не для продажи, а для потребления внутри компании (в основном для обеспечения питьевых потребностей собственных сотрудников);

- крупнооптовые, дистрибьюторские компании (ДО) — закупают продукцию с целью дальнейшей перепродажи более мелкими оптовыми партиями или в розницу. Для получения категории ДО клиент обязан закупить продукции на сумму минимум 80 тыс. руб. за три месяца.

2. Управление группами клиентов.

Для определения перечня покупателей, которым допускается продажа с отсрочкой платежа, экономист по финансовой работе ежемесячно проводит АВС-анализ покупателей по объему реализации за последние три месяца (форма «АВС-анализ покупателей за период: ________ »).

Деление клиентов на группы выполняется в следующих соотношениях:

- группа А — 80 % объема реализации;

- группа В — 15 % объема реализации;

- группа С — 5 % объема реализации.

Клиентам, которые по результатам АВС-анализа отнесены к группе С, отгрузка с отсрочкой платежа запрещена.

3. Расчет лимитов дебиторской задолженности по категории мелкооптовых покупателей (МО).

Расчет выполняется согласно форме «Расчет кредитных лимитов для категории покупателей “мелкий опт”».

При расчетах кредитных лимитов экономисту следует руководствоваться следующими правилами:

- период отсрочки должен быть равен периоду (частоте) посещений торговой точки торговым представителем компании, но не более 14 календарных дней от даты поставки;

- размер дебиторской задолженности — это средняя стоимость заказа данной торговой точки.

В лимит дебиторской задолженности ежемесячно закладывается процент изменений (рост/спад) объема продаж, увеличение цены, предоставление сезонных скидок (гр. 10). Перед использованием процента в расчетах данный показатель согласовывается с главным бухгалтером, начальником отдела продаж, начальником финансового отдела.

4. Расчет лимитов дебиторской задолженности по категориям «конечные потребители» (КП) и «дистрибьюторы, оптовики» (ДО).

Расчет выполняется согласно форме «Расчет кредитных лимитов для категорий “конечные потребители”, “дистрибьюторы, оптовики”».

В лимит дебиторской задолженности ежемесячно закладывается процент изменений (рост/спад) объема продаж, увеличение цены, предоставление сезонных скидок (гр. 15). Перед использованием процента в расчетах данный показатель согласовывается с главным бухгалтером, начальником отдела продаж, начальником финансового отдела.

Максимальный период предоставляемой отсрочки не может превышать:

- группа А — 14 календарных дней от даты отгрузки;

- группа В — 7 календарных дней от даты отгрузки.

Период отсрочки может быть сокращен, если:

- компания работает с покупателем меньше шести месяцев;

- на дату расчета лимитов покупатель имеет просроченную дебиторскую задолженность по более чем двум поставкам и более чем на 5 банковских дней;

- в течение года у покупателя были просрочки оплаты.

Для клиентов группы В установлен порядок расчетов:

- 50 % — предоплата стоимости заказа;

- 50 % — отсрочка.

Указанные 50 % отсрочки не должны превышать установленные лимиты дебиторской задолженности по срокам и сумме.

По категории КП: если объем закупок за три месяца меньше 100 тыс. руб., отсрочка запрещена, отгрузка должна выполняться на условиях предоплаты. После реализации продукции на сумму 100 тыс. руб. и больше рассматривается вопрос о предоставлении отсрочки.

Если клиент признан стратегическим партнером и за ним числится непросроченная дебиторская задолженность, то расчетный лимит согласно графам 16 и 18 — это дополнительный лимит к уже существующей дебиторской задолженности с признаком VIP-поставка. Во всех остальных случаях сумма всех поставок покупателю не должна превышать установленный лимит дебиторской задолженности.

Если срок оплаты не наступил, за покупателем числится дебиторская задолженность в максимально допустимой сумме и он желает приобрести дополнительную продукцию, то такая поставка выполняется на условиях предоплаты либо клиент должен погасить дебиторскую задолженность раньше регламентированного срока.

Лимиты в графах 18 и 19 — это максимально допустимые значения. Менеджеры по продажам имеют право заключать договоры с клиентом на более выгодных для компании условиях. Чем короче период отсрочки, тем меньше сумма дебиторской задолженности.

Ответственность за все сделки по поставке продукции с отсрочкой платежа несет начальник отдела продаж.

5. Порядок отгрузки.

Накладная на поставку продукции с отсрочкой платежа выписывается бухгалтером на основании Разрешения на отгрузку (Приложение).

Разрешение на отгрузку — документ, оформляемый менеджером отдела продаж на основании поступившего от покупателя заказа и заключенного договора.

В разрешении на отгрузку указывается:

- ассортимент продукции или ссылка на заявку, заказ клиента;

- стоимость заказа;

- договор, заключенный между компанией и покупателем, на основании которого выполняется отгрузка.

Разрешение на отгрузку подписывают менеджер отдела продаж, ответственный за отгрузку, и начальник отдела продаж.

Менеджер отдела продаж подает разрешение на отгрузку экономисту финансового отдела минимум за 24 часа до планируемого срока отгрузки.

Экономист финансового отдела, получив разрешение на отгрузку, проверяет:

- не числится ли за данным клиентом просроченная дебиторская задолженность;

- есть ли нарушения иных финансовых обязательств со стороны контрагента;

- наличие заключенного договора на отсрочку платежа;

- разрешена ли клиенту отгрузка с отсрочкой платежа, есть ли на него расчетные лимиты (срок, сумма) дебиторской задолженности, соответствует ли планируемая отгрузка расчетным условиям, не превышен ли лимит с учетом текущей дебиторской задолженности клиента;

- соответствуют ли условия в договоре на отсрочку условиям планируемой поставки (ассортимент, общая сумма, срок оплаты).

Если все условия соблюдены, экономист подписывает Разрешение на отгрузку, ставит штамп «Отгрузка разрешена» и возвращает его менеджеру по продажам.

Если условия предоставления отсрочки платежа не соблюдены, экономист возвращает Разрешение на отгрузку без подписи финансового отдела и штампа. Сделка передается на урегулирование начальнику отдела продаж.

6. Заключительные положения.

Лимит дебиторской задолженности и максимальный срок отсрочки по каждому покупателю заносятся в ведомость «Расчетные лимиты дебиторской задолженности на ________ ». Ведомость утверждается директором компании.

Начальник отдела продаж знакомится с расчетными лимитами на текущий месяц, ставит в ведомости свою визу.

Финансовый отдел выполняет расчеты лимитов дебиторской задолженности ежемесячно.

Если покупатель в список не попал, отгрузку выполнять только на условиях предоплаты. Если планируется первая поставка новому клиенту — в течение месяца предоплата, дальше клиент будет участвовать в расчетах в общем порядке. С покупателем, допустившим просрочку, необходимо провести переговоры, выяснить причины, согласовать новые сроки платежей.

Покупателям с просроченной дебиторской задолженностью отгрузка в долг запрещена.

Согласовано:

Главный бухгалтер Селищева Н. Ф. Селищева

Начальник финансового отдела Дюжева Д. К. Дюжева

Начальник отдела продаж Петров Е. М. Петров

Проект положения разработал:

Экономист по финансам Грызлова О. Н. Грызлова

Разрешение на отгрузку № 105 от 03.10.2016

|

Клиент, которому планируется поставка с отсрочкой платежа |

ООО «Корчагин-Групп» |

||

|

Плановая дата отгрузки |

04.10.2016 |

||

|

Заказ |

№ 173-01/10 |

||

|

Сумма клиентского заказа, отгружаемого в долг |

10 000 руб. |

||

|

Период отсрочки |

10 календарных дней от даты поставки |

||

|

Договор |

№ 115 от 20.02.2016 |

||

|

Менеджер, ответственный за отгрузку |

Ф.И.О. |

Подпись |

|

|

О. Р. Кириллов |

Кириллов |

||

|

Начальник отдела продаж |

Ф.И.О. |

Подпись |

|

|

Е. М. Петров |

Петров |

||

|

Условия сделки на соответствие Положению об установлении лимитов дебиторской задолженности проверены |

Ф.И.О. |

Подпись |

Дата |

|

О. Н. Грызлова |

Грызлова |

03.10.2016 |

|

|

ОТГРУЗКА РАЗРЕШЕНА |

Статья опубликована в журнале «Планово-экономический отдел»

Предприниматели часто берут кредиты на развитие бизнеса. Например, на закупку оборудования или запуск нового направления. Но заемные средства могут привести и к потере своего дела, если нечем расплатиться. Рассказываем, что такое кредитная нагрузка и как ее считать, чтобы кредитные деньги не стали проблемой.

Что такое кредитная нагрузка

Кредитная нагрузка — это сумма всех ежемесячных платежей, которые бизнес платит банкам. Например, производитель деталей для нефтяной промышленности взял 2 кредита на закупку станков и сырья. Каждый месяц предприниматель платит банкам по 120 тысяч рублей. Это и есть кредитная нагрузка.

У каждого предпринимателя своя потребность в кредитах. Но исследования показывают, что в России 58% представителей малого бизнеса нуждаются в заемных средствах для развития своего дела. Поэтому предприниматели активно берут в долг у банков или физических лиц.

Показатель кредитной нагрузки используют, чтобы не допустить финансовые проблемы. Если производитель деталей заплатил по кредиту, а потом — коммунальные платежи, аренду цеха, но на зарплату денег не осталось, то кредитная нагрузка явно бизнесу не по силам. Поэтому нужно регулярно контролировать этот показатель.

Начальник управления клиентских отношений банка «СДМ» Иван Лонкин считает, что показатель кредитной нагрузки объективно демонстрирует, может ли предприниматель рассчитывать на кредит:

«Не всегда физические лица и предприниматели могут объективно оценить уровень будущей кредитной нагрузки при планировании платежей. Кажется, что вот сейчас возьмут кредит, решат текущие вопросы, но недостаточно хорошо оценивают, как будут потом ежемесячно расплачиваться. Именно для этого банки считают уровень кредитной нагрузки и отказывают в кредитах тем, у кого он уже высокий. Предприниматель может взять кредит на текущую, как ему кажется, выгодную сделку, но при этом недооценивать возможные риски. Например, товар может быть плохого качества или не доехать в срок. В итоге у клиента будет и плохой товар, и взятый под него кредит. Также ошибочно брать кредит, в котором платежи рассчитываются из будущей прибыли, а не из текущих доходов. К сожалению, практика показывает, что бывает масса ситуаций, когда ожидаемой будущей прибыли нет, а кредит надо возвращать»

Показатель кредитной нагрузки считают и в процентах. Это делается для удобства и наглядности. Выше мы привели пример, что компания ежемесячно платит 120 тысяч рублей по кредитным платежам. Но много это или приемлемо в разрезе всей финансовой деятельности? Чтобы это оценить — сумму ежемесячных платежей делят на сумму кредита и переводят в проценты.

Например, производство берет кредит 3 000 000 рублей на покупку станков на 3 года под 20 %. За 3 года компания должна вернуть:

- Основной долг — 3 000 000 рублей.

- Проценты — 1 800 000 рублей (3 000 000 x 20 % x 3 года).

- Общая сумма долга — 4 800 000 рублей.

Считаем ежемесячный платеж — 4 800 000 / 36 месяцев = 133 000 рублей.

Теперь считаем кредитную нагрузку в процентах:

133 000 рублей / 3 000 000 рублей x 100 % = 4,43 % в месяц, а годовая — 53,16%.

Этот показатель удобно оценивать в разрезе новых кредитов: предприниматель увидит, что нагрузка стала больше или меньше. Кроме этого, данные цифры удобно использовать в управленческом учете.

Как определить комфортный уровень долга для компании

Если говорить про малый бизнес, то в большинстве случаев считают прибыль и уже от этого показателя определяют, какую кредитную нагрузку выдержит компания. То есть определяют соотношение прибыли и кредитных платежей. В самом простом варианте используют следующие показатели:

- Доходы;

- Расходы;

- Валовая прибыль;

- Кредитные платежи.

Мы писали в блоге ПланФакт про виды прибыли. Напомним, что валовая прибыль — это разница всех доходов и расходов. Вот как этот показатель используют в расчетах кредитной нагрузки.

Компания по производству деталей в августе проработала с такими показателями:

- Доходы — 1 600 000 рублей;

- Расходы — 700 000 рублей;

- Валовая прибыль(1600 000 — 700 000) — 900 000 рублей;

- Кредитные платежи — 133 000 рублей.

Кредитная нагрузка = 133 000 / 900 000 рублей x 100 % = 14, 8%.

В сентябре поставщики подняли цены на сырье, в цехе провели ремонт и был сезонный спад продаж. В результате компания показала такие результаты:

- Доходы — 1 500 000 рублей;

- Расходы — 1 100 000 рублей;

- Валовая прибыль(1 500 000 — 1 100 000) — 400 000 рублей;

- Кредитные платежи — 133 000 рублей.

Кредитная нагрузка = 133 000 / 400 000 рублей x 100 % = 33, 3%.

Цифры показывают, что в сентябре кредитная нагрузка выросла. Если в следующие месяцы компания увеличит продажи и сократит издержки, то вернет ситуацию к уровню августа. Если продолжится спад продаж, а сырье не упадет в цене, то показатели могут стать еще хуже.

Приемлемая кредитная нагрузка зависит от направления бизнеса. Директор по развитию МСБ в банке SBI Анна Корнелюк определяет ее в 25% от годовой выручки:

«Данное значение — это наша экспертная оценка. Считаем, что с таким уровнем кредитной нагрузки предприниматель может решать текущие вопросы бизнеса за счет кредитных средств или получить дополнительный импульс развития предприятия. При этом, данный уровень не должен стать критическим в случае ухудшения конъюнктуры рынка, иных краткосрочных затруднений. Но каждый волен определять это значение, исходя из своих целей и вводных позиций»

Финансовые эксперты считают, что приемлемая кредитная нагрузка составляет до 50%, а все что выше, приносит бизнесу проблемы.

Зачем нужна EBITDA

Некоторые компании для расчета кредитной нагрузки используют показатель EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — это прибыль компании до вычета кредитных процентов, налога на прибыль и амортизации по основным нематериальным активам. Этот расчет показывает реальную прибыль предпринимателя, а инвесторы по этому показателю оценивают, как быстро вернут вложенные средства.

Для расчета берут цифры из «Отчета о прибылях и убытках» и добавляют сумму амортизации основных средств и нематериальных активов.

Формула для расчета EBITDA:

Прибыль (убыток) до налогообложения + (Проценты к уплате + Амортизация основных средств и нематериальных активов).

Затем долг компании делят на показатель EBITDA и получают показатель кредитной нагрузки.

Например, показатель EBITDA у компании из примера выше равен 8 000 000 рублей, а общий долг 4 800 000 рублей. Значит, кредитная нагрузка будет равна:

4 800 000 / 8 000 000 = 0,6.

Считается, чем ниже этот показатель, тем у компании больше шансов расплатиться с долгами без проблем. Эксперты считают, что данный показатель нужно распределять так:

- От 0 до 2 — выплата кредита не вызовет проблем.

- От 2 до 4 — средняя нагрузка. Возможно, предприятие внедряет новое оборудование или запускает проект.

- Больше 4 — есть риск, что компания не сможет расплатиться с кредитом.

Директор департамента разработки продуктов банка «Юнистрим» Лев Соколов считает, что не каждый предприниматель может самостоятельно рассчитать кредитную нагрузку:

«По идее, этим должен заниматься грамотный бухгалтер, чтобы приземлить собственников, которые любят набирать заемные средства. По своему опыту скажу, что предприниматели чаще всего совершают 2 ошибки, когда берут кредиты. Во-первых, не учитывают валютные колебания. Да, можно взять долг в рублях, но и рубль проседает, и в результате возвращаешь больше. А если кредит в долларах или евро, то рисков еще больше. Во-вторых, кредит стоит брать, когда есть отработанная модель бизнеса. Часто предприниматель просто не готов к кредитам. Например, кафе работает какое-то время и каждый день приносит 30 тысяч рублей. Но завтра могут поднять аренду или появятся соседи, которые распугают клиентов, или, в конце концов, новый локдаун. В итоге прибыли не станет, и не будет возможности погасить кредит. Поэтому обязательно нужно закладывать возможность форс-мажора»

На практике не все знакомы с понятием «кредитная нагрузка» и не высчитывают этот показатель даже при кредитовании. Сооснователь Центра загородного строительства «ВИЛЛАВИЛЬ» Тагир Галимов считает, что на это влияют тренды:

«По правилам финансового планирования кредитную нагрузку можно вешать только на бизнес, который уже работает несколько лет. Собственник знает, сколько он будет зарабатывать и какие расходы понесет в ближайшие 2-3 года. Поэтому он берет кредит, а в голове есть цифры, потянет он его или нет. Это свойственно предпринимателям нулевых. Более молодые бизнесмены продают на маркетплейсах или работают с криптовалютой. Эти сферы более рискованные, и там редко привлекают кредиты»

Может ли бизнес обойтись без кредитов

Это зависит от вида бизнеса. Например, если компания работает с тендерами, то вряд ли получится обойтись без заемных средств. Государственные компании требуют обеспечение заявки и контракта, а это иногда миллионы рублей. И если у предпринимателя несколько таких договоров, то вряд ли получится обойтись без кредитов.

Сооснователь салона лазерной эпиляции Lisse Ленар Латыпов считает, что без кредитов развивать бизнес нереально:

«Думаю, что развивать бизнес совсем без обязательств, без кредитов и без инвесторов — невозможно. Это будет ремесленничество или очень долгий рост. Его еще называют органический. Когда мы открываем новые точки, анализируем уже действующие салоны. Смотрим, сколько они приносят, и какая сумма платежа не влечет проблем при погашении кредита. Эти цифры помогают планировать нагрузку в новых салонах. Мы знаем примерно, какие суммы для нас нормальные, а какие неподъемные»

С этим мнение не согласен сооснователь магазина «Ячей» Александр Мясников:

«Мы никогда не брали кредитов. Это принципиальная позиция. При этом один наш магазин работает 15 лет, а второй уже 8. Мы всегда старались откладывать деньги на развитие и делать подушку безопасности. Я часто видел, к чему приводят кредиты в торговом бизнесе. Предприниматели живут не по средствам или не умеют анализировать ситуацию. Они продают несколько лет один товар и уверены, что так будет всегда. Потом берут кредит для закупки, а тренды поменялись, и товар уже не берут. В итоге бизнес разрушается. Поэтому кредиты подходят только тем, кто умеет считать, анализировать и жить по средствам»

Тагир Галимов рассказывает про свой опыт кредитования в экстремальных условиях:

«Мы брали кредит на запуск своей компании в апреле 2020 года, в самый разгар пандемии. Взяли обычный потребительский кредит и уже год успешно работаем. Но мы до этого несколько лет работали в сфере строительных кровельных материалов. Поэтому хорошо представляли все маржинальности и особенности этого бизнеса: какой объем реально продать, по какой цене, в какие периоды. Поэтому кредитная нагрузка не стала для нас проблемой на старте»

Как оптимизировать кредитную нагрузку

Все рекомендации по оптимизации связаны с более глубокой проработкой финансовой политики бизнеса. Нужно стараться, чтобы кредитные деньги не сильно влияли на устойчивость компании. Для этого есть ряд эффективных приемов.

Финансовый учет

Если у предпринимателя есть финмодель, то он контролирует цифры бизнеса. А это значит, что он сразу увидит неподъемную кредитную нагрузку. Например, компании нужны средства для ремонта производственных площадей. Если взять кредит, то ежемесячный платеж равен 70 000 рублей, но финмодель показывает, что такая сумма принесет проблемы. Значит, нужно подождать с кредитом или искать более выгодное предложение.

Подушка безопасности

Конечно, бизнес делают для зарабатывания денег, но не стоит стремиться сразу выводить всю прибыль. Лучше откладывать часть денег, чтобы у компании всегда были средства, которые уменьшат зависимость от кредитных денег. Эти же деньги можно инвестировать или положить в банк, чтобы они работали, пока не понадобятся.

Реструктуризация долга

Если ситуация с платежами стала критичной, то лучше сразу обратиться в банк. Более крупные банки чаще всего идут навстречу предпринимателям, чтобы дать рассрочку или уменьшить сумму кредитных платежей. Но надо готовиться к тому, что банк попросит стратегию по выходу из сложившейся ситуации.

Деньги знакомых или собственные средства

Часть предпринимателей обращаются за деньгами к знакомым или родственникам. Это хороший способ получить средства на развитие под небольшой процент и не зависеть от финансовых структур.

Есть вариант, когда предприниматель дает в долг компании собственные деньги. Только в договоре нужно обязательно указать, что даете деньги без процентов. После этого займ можно без проблем положить на расчетный счет компании. В противном случае появятся вопросы от ФНС, а проценты рассчитают от ставки ЦБ.

Но не стоит обращаться к частникам, которых вы не знаете. Среди таких попадаются представители криминала. Эти люди не станут вести переговоры, если появятся проблемы с возвратом займа. Они просто отберут все, что есть.

Разделять личные деньги и средства бизнеса

Иногда предприниматели не до конца понимают, что у бизнеса есть обязательства. И прежде всего нужно платить по ним, а уже потом тратить деньги на собственные нужды.

Привлечение инвестиций

Для расширения бизнеса или запуска новых проектов можно привлечь инвесторов или новых партнеров. Но в этом случае тоже нужно внимательно просчитать участие новых людей. Они могут не требовать возврата денег, но захотят долю в бизнесе. А это тоже не всегда выгодно. Потому что право влиять на решения может появиться у человека, который смотрит на развитие дела иначе. В будущем это спровоцирует конфликты.

Кроме этого, Лев Соколов советует более вдумчиво вести бизнес-процессы:

«Надо стремиться увеличивать активы. Например, можно купить машину не себе, а в лизинг на компанию. Через какое-то время она станет активом. Так же с помещениями: реально купить объект недвижимости в лизинг и через какое-то время он перейдет в собственность. Его уже можно сдавать по субаренде и получать дополнительные деньги. Если есть сверхприбыль, то часть денег лучше вложить в гособлигации. Это обеспечит какой-то прирост, эти средства реально довольно быстро «вытащить». Еще рекомендую заключить с клиентами долгосрочные отношения на взаимовыгодных условиях. Например, при помощи программы лояльности. Обговорить, например, что клиенты точно закупаются у вас раз в месяц или квартал. Так у бизнеса будет уверенность, что всегда будут деньги, чтобы заплатить кредитные платежи»

Кредиты помогают бизнесу развиваться, но эти же деньги могут стать причиной для закрытия бизнеса. Поэтому предпринимателям нужно наладить финансовый учет, чтобы знать, какое количество заемных денег можно привлечь для продолжения работы. Для этого рассчитывают кредитную нагрузку, которая покажет, как быстро бизнес закроет долги.

Как рассчитать кредитный лимит дебитора не в ущерб себе

Николаев И.А. — Финансовый директор. — 2009. — № 5.

Сегодня от просроченных и безнадежных долгов не застрахована ни одна компания. Тем не менее можно значительно снизить риск их возникновения, если предварительно смоделировать динамику дебиторки и на ее основе рассчитать кредитные лимиты, выделяемые контрагентам.

Какой уровень дебиторки будет допустимым

Прежде чем договариваться с покупателями о сокращении отсрочек платежа, кредитных лимитов и т.д., финансовому директору придется ответить на главный вопрос: какую дебиторскую задолженность может себе позволить компания? Бессистемный подход к изменению лимитов и сроков по поставкам с отсрочкой платежа грозит обернуться для компании либо потерей существенной доли клиентов, либо проблемами с ликвидностью. Наоборот, зная равновесный уровень дебиторской задолженности и планируемый на соответствующий период объем продаж, можно менять кредитную политику компании разумно.

Для этого нужно смоделировать будущую структуру активов и пассивов баланса компании. Считать приемлемым размер дебиторки, который сложился на конец прошлого года, было бы некорректно. У подавляющего большинства компаний упали объемы продаж, сократилась доля кредитов и кредиторской задолженности в пассиве баланса. В подобных условиях величина дебиторской задолженности просто не может оставаться неизменной.

Поэтому баланс компании корректируется с учетом существующих тенденций на рынке и прогнозов менеджмента. Другими словами, предстоит определить, как изменятся основные показатели баланса в ближайшем будущем (например, на конец года) и главное — размер дебиторской задолженности. Дальнейшие меры по работе с дебиторами — ужесточение кредитной политики, сокращение доли продаж в кредит будут приниматься с учетом цифры, полученной по строке «Дебиторская задолженность».

Пример

Укрупненный баланс компании представлен в табл. 1. С развитием кризиса ситуация в компании и на рынке, который осваивает предприятие, кардинально изменилась. Руководители компании пришли к выводу, что грядут следующие изменения.

1. За счет падения спроса сократится оборот, что приведет к снижению поступления денег от покупателей. Остаток средства на счетах в итоге сократится на 35 процентов.

2. Снижение выручки приведет к уменьшению объемов закупок. В связи с ужесточением кредитной политики поставщиков сокращение кредиторской задолженности окажется даже более радикальным, чем снижение продаж, и составит 50 процентов.

3. Спад закупок повлечет за собой снижение запасов сырья на складах компании, а сокращение производства приведет к снижению запасов готовой продукции. Общая сумма запасов, по оценкам менеджмента, сократится на 30 процентов.

4. Банки заморозят предоставленные компании кредитные линии, а взятые ранее кредиты придется досрочно вернуть. При самом пессимистичном сценарии сумма задолженности по кредитам и займам сократится до нуля.

Отразив все эти изменения в балансе, можно смоделировать финансовое положение компании в момент кризиса (см. вторую часть табл. 1) и допустимый размер дебиторской задолженности — он составит 235 млн рублей — на 41 процент меньше, чем раньше.

Таблица 1. Укрупненный баланс, руб.

| Активы | Пассивы | |||

| Фактические данные по итогам предыдущего года | Денежные средства | 100 000 | Кредиторская задолженность | 600 000 |

| Дебиторская задолженность | 400 000 | Кредиты и займы | 200 000 | |

| Запасы сырья и готовой продукции | 1 000 000 | Собственный капитал | 1 000 000 | |

| Основные средства | 300 000 | |||

| ИТОГО | 1 800 000 | ИТОГО | 1 800 000 |

| Активы | Пассивы | |||

| Смоделированная структура баланса | Денежные средства | 65 000 | Кредиторская задолженность | 300 000 |

| Дебиторская задолженность | 235 000 | Кредиты и займы | 0 | |

| Запасы сырья и готовой продукции | 700 000 | Собственный капитал | 1 000 000 | |

| Основные средства | 300 000 | |||

| ИТОГО | 1 300 000 | ИТОГО | 1 300 000 |

Тут надо отметить другой важный аспект деятельности компании, в котором тоже необходимо соблюдать равновесие, — баланс денежных потоков. Немало в новейшей экономической практике было случаев, когда компании с положительными чистыми активами и хорошей рентабельностью становились банкротами и меняли собственников только потому, что не могли расплатиться в срок по своим обязательствам из-за отсутствия денег. Поэтому помимо моделирования баланса крайне важно уделить внимание и модели движения денежных средств.

На какую сумму верить в долг

После того как определен целевой уровень дебиторской задолженности компании, а также сформированы требования к объему поступлений, предстоит распределить кредитные лимиты по клиентам. Решить эту задачу можно, используя показатель оборачиваемости дебиторской задолженности.

Суть подхода — экспертно оценить, как изменится период оборачиваемости по каждому клиенту и с учетом планового объема продаж этому контрагенту рассчитать кредитные лимиты покупателей по следующей формуле:

Кредитный лимит покупателя = Планируемый объем продаж : Ожидаемый период оборачиваемости.

После того как подобным образом будут выполнены расчеты кредитных лимитов покупателей, итоговую сумму среднемесячной дебиторской задолженности сравнивают с целевым значением дебиторки, которое было получено при построении модели баланса. Если выяснится, что сумма лимитов больше допустимой дебиторской задолженности, придется либо пропорционально уменьшить рассчитанные лимиты, либо отказаться от работы с некоторыми контрагентами.

Пример

Данные о планируемых объемах продаж с поправкой на кризис и ожидаемые показатели оборачиваемости в разрезе клиентов представлены в табл. 2. В ходе переговоров с представителями ООО «Альфа» выяснилось, что контрагент собирается ежемесячно приобретать продукцию на 40 тыс. рублей. При этом с «Альфой» было достигнуто соглашение об отсрочке платежа на 34 дня (оборачиваемость — 0,9 (30 дней в месяце : 34 дня отсрочки платежа)). Соответственно кредитный лимит «Альфы» составил 44,44 тыс. рублей (40 000 рублей : 0,9). Итоговая сумма рассчитанных кредитных лимитов составляет 281 993 рубля. Между тем целевое значение предельно допустимого уровня дебиторской задолженности составило 231 000 рублей. Очевидно, что это недопустимо и компании придется корректировать столь щедро выделенные лимиты.

Таблица 2. Расчет ежемесячных кредитных лимитов в разрезе клиентов, руб.

| Клиент | Среднемесячный планируемый объем продаж клиенту, тыс. руб. | Оборачиваемость дебиторской задолженности клиента, раз в месяц | Лимит дебиторской задолженности на год (планируемая выручка × оборачиваемость) |

| ООО «Альфа» | 40 000 | 0,9 | 44 444 |

| ЗАО «Гамма» | 60 000 | 1,5 | 40 000 |

| Финансовая группа «Бета» | 90 000 | 0,85 | 105 882 |

| ОАО «Омега» | 70 000 | 1,0 | 70 000 |

| ГК «Дебт» | 26 000 | 1,2 | 21 667 |

| Итого | 286 000 | 1,0 | 281 993 |

Переоценка дебиторов

Если изменились условия работы с контрагентами (объемы продаж, сроки отсрочки платежа и т. д.), значит нужно заново переоценить, так ли выгодно компании сотрудничество с ними. А в идеале провести клиентский скоринг — ранжировать покупателей по уровню дохода, который они приносят компании. Соответственно те клиенты, у которых показатель доходности будет минимальным, будут лишены права пользоваться отсрочкой платежа. В основе скоринга — следующая формула:

Доходность клиента = Оборот × (1 — 1 / (1 + Процент наценки) — Индивидуальная скидка — (Период инкассации дебиторской задолженности : 30 дней) × (Цена капитала (стоимость кредитных ресурсов) / 12 мес.) — Доля переменных затрат в обороте).

Но в нынешних условиях в эту формулу оправдано внести некоторые поправки.

Во-первых, показатель оборота умножить на поправочный коэффициент, характеризующий вероятность невозврата денежных средств покупателем. Сразу оговоримся, что определить коэффициент невозврата средств иначе, кроме как экспертным методом, нельзя. На практике чаще всего он устанавливается следующим образом. К примеру, по данным бухгалтерской отчетности, процент безнадежной дебиторской задолженности составляет 10 процентов. Именно от этого значения исходят, определяя коэффициент невозврата средств. Например, если риск того, что дебитор не погасит свои обязательства чуть выше, чем у других, средний коэффициент риска неплатежа может быть увеличен, к примеру, на 20 процентов и составит 12 процентов. И наоборот, если речь идет о проверенном надежном клиенте, средний коэффициент риска будет уменьшен на 50 или даже 80 процентов.

Во-вторых, цену капитала стоит скорректировать с учетом текущих ставок привлечения финансовых ресурсов и возможности их привлечения компанией в текущих условиях.

В-третьих, период инкассации дебиторской задолженности (оборачиваемость дебиторской в днях) брать не по фактическим данным предыдущих периодов, а с учетом консервативной экспертной оценки этого показателя.

Пример

Пример расчета доходности клиентов с учетом риска невозврата денежных средств представлен в табл. 3. При заданных условиях (скидка, прямые затраты, оборачиваемость, индивидуальная скидка и т.д.) работа с ОАО «Омега», доходность которой составила минус 1020 рублей в месяц, невыгодна компании. А если компания откажет в кредитном лимите ОАО «Омега», то уложится в заданное целевое значение дебиторской задолженности (235 тыс. руб.), которое было рассчитано при моделировании баланса, и дебиторка составит 211 993 рубля (281 993 руб. — 70 000 руб.).

Таблица 3. Расчет доходности клиентов

| № | Клиент | Прямые затраты, руб. | Процент наценки, % | Индиви- дуальная скидка, % | Выручка, руб. | Маржа, руб. | Период инкассации ДЗ, руб. | Цена капитала, % | Риск | Доходность клиента, руб. |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 1 | ООО «Альфа» | 33 333 | 30 | 10 | 40 000 | 6 667 | 34 | 30 | 0,12 | 733 |

| 2 | ЗАО «Гамма» | 40 000 | 60 | 10 | 60 000 | 20 000 | 20 | 30 | 0,10 | 13 000 |

| 3 | Финансовая группа «Бета» | 69 231 | 30 | 0 | 90 000 | 20 769 | 35 | 30 | 0,12 | 7 344 |

| 4 | ОАО «Омега» | 60 870 | 30 | 15 | 70 000 | 9 130 | 30 | 30 | 0,12 | -1 020 |

| 5 | ГК «Дебт» | 19 259 | 40 | 5 | 26 000 | 6 741 | 25 | 30 | 0,08 | 4 199 |

| Итого | 222 693 | 285 999 | 63 307 | 24 177 |

Для принятия решения помимо скоринга можно также использовать составление анкеты на каждого клиента с данными, позволяющими оценить финансовую устойчивость дебиторов и понять, насколько на их деятельность повлиял кризис. В такой анкете достаточно простые вопросы:

- насколько изменились (упали) обороты контрагента;

- есть ли возможность у контрагента кредитоваться в банке;

- были ли проблемы с платежами этой компании другим партнерам;

- изменились ли сроки оплаты контрагента по договорам с компанией.

Собрав подобную информацию, можно понять, какие клиенты стали опасны, чтобы давать им отсрочку, а с кем можно работать на старых условиях. Конечно же, важный вопрос — из каких источников получить данные.

Во-первых, от самой компании-контрагента. Если она рассчитывает на продолжение сотрудничества и работу с отсрочкой, то достаточно охотно будет делиться информацией. Нежелание предоставлять запрашиваемые сведения уже свидетельствует о том, что нужно скорректировать политику работы с этим партнером.

Во-вторых, не стоит пренебрегать внешними источниками информации — общедоступные рыночные сведения, профильная пресса, информация от третьих лиц. Ну и, наконец, фактические данные о платежной дисциплине контрагента за последние 3-6 месяцев дадут немалую пищу для размышлений.

На практике по одной компании-контрагенту всю необходимую информацию можно получить за 2-3 дня.

Личный опыт

Елена Тябутова, финансовый директор ОАО «Инмарко»

Прежде всего мы используем информацию от самих дистрибьюторов. Наши региональные менеджеры работают непосредственно на территории дистрибьюторов и в прямом контакте с ними. Мы и ранее получали отчеты об их продажах, о состоянии оборудования, но часто отчеты были не совсем корректны. В этом году качеству информации о состоянии дел у наших партнеров мы уделяем большее внимание. Начали проект по сбору информации о вторичных продажах.

Кроме того, мы занимаемся сравнением эффективности бизнеса дистрибьюторов и наших филиалов прямых продаж (аналог дистрибьютора) с целью выявить зоны улучшений как у наших партнеров, так и у нас. Также мы мониторим информацию с рынка — от партнеров, из банков, в СМИ.

Личный опыт

Елена Агеева, финансовый директор «Голдер Электроникс»

Всю информацию о наших контрагентах мониторим очень и очень тщательно. Одной бухгалтерской отчетности нам уже недостаточно. Сведения стараемся получать из различных источников. Это и СМИ (в том числе интернет), и непосредственное общение с представителями контрагента. Если это розничная сеть, то очень полезно посетить магазины, посмотреть наличие товаров на полках, количество покупателей и т.д.

Если контрагент находится в регионе, то стараемся анализировать общую ситуацию в этом регионе (особенно если есть какие-либо градообразующие предприятия и сейчас у них финансовые проблемы). Также посещаем различные мероприятия и конференции, особенно специализирующиеся на нашей отрасли. Нам нужно понимать, каково реальное положение дел в бизнесе партнера, не грозит ли ему в ближайшее время «технический» дефолт по облигациям либо что похуже. Любые негативные сведения — сигнал для пересмотра условий сотрудничества.

Закрепить на бумаге

Понятно, что недостаточно просто определить кредитные лимиты, необходимо обеспечить их выполнение. В идеале — ввести в учетную систему, которую использует компания, автоматическую блокировку отгрузок сверх лимита.

Но далеко не у всех компаний учетные системы обладают подобным функционалом, к тому же времени на эту работу сегодня финансовому директору может просто не хватить. Как минимум рассчитанные кредитные лимиты и порядок оценки доходности клиентов необходимо закрепить в кредитной политике, которая также должна содержать данные об обязанностях подразделений, задействованные в управлении дебиторской задолженностью, последовательность действий персонала в случае просрочки платежа, форматы документов, используемых в процессе управления дебиторской задолженностью.