В платежном поручении нужно заполнять только те поля, которые соответствуют вашему виду оплаты – платежка может использоваться и для оплаты налога, и для возврата займа и требования к заполнению поручения разные. Для платежного поручения самозанятому-физлицу правила заполнения полей такие:

- Поля 1 и 2 не заполняются, в поле 1 указывается название документа – платежное поручение, оно заполняется автоматически. Поле 2 – номер формы, тоже не редактируется, он есть в любом шаблоне платежного поручения;

- Поля 3 и 4 — шапка. Укажите в них дату и номер платежки. Дата указывается в числовом виде, а номер поручения можно присвоить самостоятельно.

- В полях 6 и 7 укажите суммы выплаты. В поле 6 нужно указать сумму прописью, а в 7 — ту же сумму цифрами, рубли отделите от копеек с помощью дефиса.

- В полях 8–12 укажите данные о компании: название и номер банковского счета, и реквизиты банка.

- В полях 13–17 укажите информацию получателя: его ФИО, название банка, БИК и номер счета.

- Поле 18 — номер самого платежного поручения. Для него ЦБ установил код 01.

- Поле 20 сообщает банку, кому именно вы переводите деньги. Для выплат самозанятым закреплен код «1», он указывается для выплат вознаграждений по гражданско-правовым договорам.

Это поле для банка, так он поймет, нужно ли удерживать задолженности по исполнительными листам с данного дохода. Например, если у самозанятого долг по алиментам и он получает выплату по договору ГПХ, то по значению «1» банк увидит, что с этой суммы можно удерживать задолженность.

- В поле 21 нужно указать очередность платежа. Для выплат по договорам это код «5».

- В поле 24 укажите назначение платежа — реквизиты договора и вид услуги или работы. Лучше описывать назначение платежа подробно, например: «Оплата по договору оказания услуг №12 от 15.10.2022 за услуги по маркетинговому исследованию рынка».

Чтобы не было никаких нарушений, необходимо строить правильные взаимоотношения и грамотно проводить оплату самозанятому от юридического лица.

Как строить финансовые взаимоотношения

Самозанятые могут решать, как им принимать оплату: наличными или по безналичному расчёту. Каждый из вариантов имеет свои особенности и преимущества:

Безналичный расчёт. Плательщики НПД не имеют специального счета в банке для предпринимательской деятельности. Все переводы зачисляются на карту, но юридическое лицо не может отправлять деньги по ее номеру. Чтобы оплатить услугу самозанятого с расчётного счета ООО и официально провести операцию через бухгалтерию, нужно запросить у исполнителя полные реквизиты его банковского счета:

- ФИО получателя;

- № расчетного счета;

- наименование банка получателя;

- БИК;

- № корсчета;

- код подразделения и адрес банка получателя.

Все операции проходят через банк. Поэтому денежно-кредитная организация видит, что оплата поступает физическому лицу, за которого заказчик не платит НДФЛ и страховые взносы. Если банку это покажется подозрительным – счет будет заблокирован. Это ограничение можно снять после подтверждения того факта, что все операции являются оплатой услуг самозанятого на основании двустороннего договора.

Расчет наличными. Если работа происходит при личном контакте, оплачивать его услуги можно наличными. Но каждая финансовая операция должна быть внесена в бухгалтерскую отчётность, а плательщик НПД обязан предоставить заказчику чек. В противном случае доказать факт оплаты будет невозможно даже через суд. Рассчитываться наличными можно и без договора, но только в случае немедленной сделки.

Что указать в договоре

Когда плательщик НПД оказывает услуги ИП, сделку можно согласовать устно или составить договор. Но если планируется сотрудничество с организацией, то письменное соглашение требуется в обязательном порядке. Тип документа будет зависеть от вида услуги. С плательщиком НПД можно заключить договор на:

- какие-либо работы;

- авторских заказ;

- куплю-продажу и прочее.

В любом бумажном соглашении обязательно должны быть указаны:

- способ расчёта: наличные или перевод;

- ФИО, адрес, ИНН и полные реквизиты счёта исполнителя;

- Условия: предоплата, постоплата;

- сроки оказания услуги.

Также в договоре нужно прописать, что исполнитель является самозанятым и имеет право на НПД. Это поможет в случае проверки объяснить, почему организация не платит за него налоги и взносы.

Скачать образец договора подряда с самозанятым лицом

Нюансы соглашения

Как заполнить платёжку

Если оплата услуг происходит по безналичному расчёту, заказчик обязан отправить в банк платежное поручение и указать в нем:

- дату;

- номер;

- сумму;

- реквизиты обоих участников сделки.

Также юридическому лицу необходимо корректно сформулировать назначение платежа при оплате услуг самозанятого. Если халатно отнестись к этому факту, у организации могут возникнуть проблемы с налоговой и банком. При сотрудничестве с плательщиком НПД категорически нельзя прописывать в назначении платежа такие формулировки, как «заработная плата», «премия» или «вознаграждение». Зарплату можно начислять только трудоустроенным сотрудникам, за которых юридическое лицо отчисляет налоги и взносы.

При сотрудничестве с плательщиком НПД оплачивается конкретная работа, и, чтобы банк не заблокировал счета, а налоговая не оштрафовала за нарушение, в назначении платеже стоит указать так:

- выплата по счёту за бухгалтерские услуги;

- оплата консультации по договору.

Образец заполнения платежного поручения:

Скачать образец платежного поручения

Предусматривает ли закон лимиты

Ограничения по выбору способа оплаты за услуги плательщика НПД законом не предусмотрены. Но если самозанятый является ИП, то при расчёте с ним наличными установлен лимит в 100 тысяч рублей. При этом не имеет значения: будет ли эта сумма выплачена одноразово или частями, ограничение не снимается. Если проигнорировать это правило, налоговая оштрафует ИП и организацию заказчика. При оплате услуг лиц без статуса ИП в наличной форме ограничений по сумме не предусмотрено.

При безналичном расчёте никаких лимитов закон не устанавливает. Главное, правильно оформить платёжное поручение, чтобы в нём не было признаков трудового соглашения.

Основания для оплаты

Если отношения юридического лица и самозанятого оформлены документарно, после выполнения работы обе стороны должны подписать акт. Это нужно, чтобы закрыть сделку и подтвердить факт оказания услуги. Как только подписи поставлены, ООО может платить самозанятому оговоренную сумму.

Но если материальный результат работы отсутствует, без акта вполне можно обойтись. При оказании консультаций, юридических и бухгалтерских услуг он вообще не нужен. Для оплаты самозанятому необходимо выставить юридическому лицу счёт и указать свои реквизиты. Официального шаблона для этого нет, за основу можно взять счет ИП. Для бухгалтерии это будет достаточным основанием для оплаты услуги.

Образец счета на оплату от самозанятого

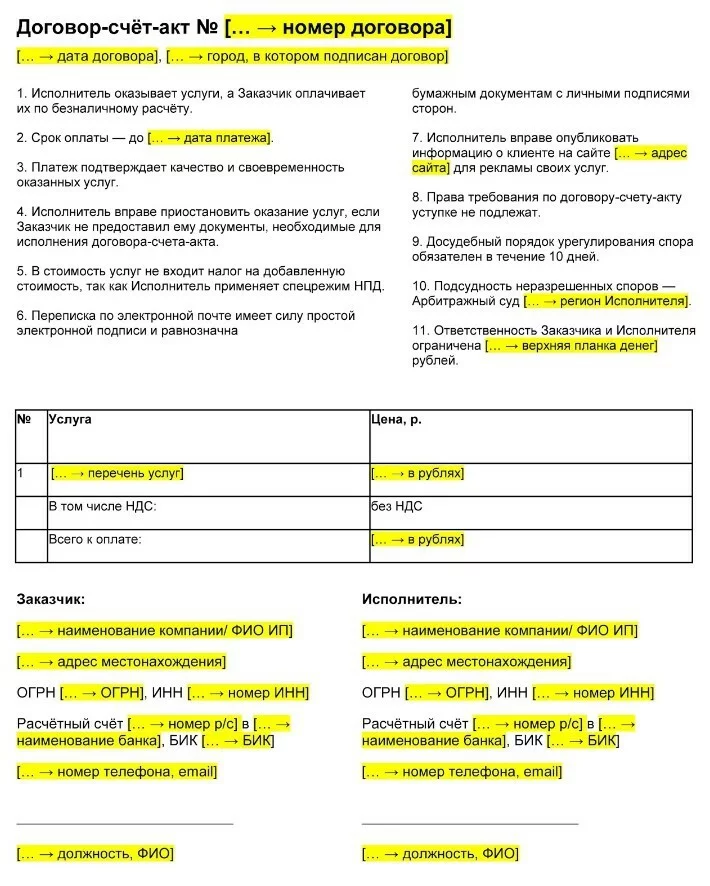

Для упрощения процесса можно подписать с самозанятым договор-счет, где сразу будут указаны и условия сделки, и реквизиты для оплаты.

Нужны ли самозанятому касса и счёт в банке

Стать самозанятым могут как физические лица, так и ИП. Требование открыть специальный счёт для бизнеса и привязать к нему кассовый аппарат применимо только к индивидуальным предпринимателям. Закон не требует соблюдение этих условий от самозанятых, в качестве которых выступают физлица. Установить кассу они могут лишь по собственному желанию.

Как подтвердить факт оплаты

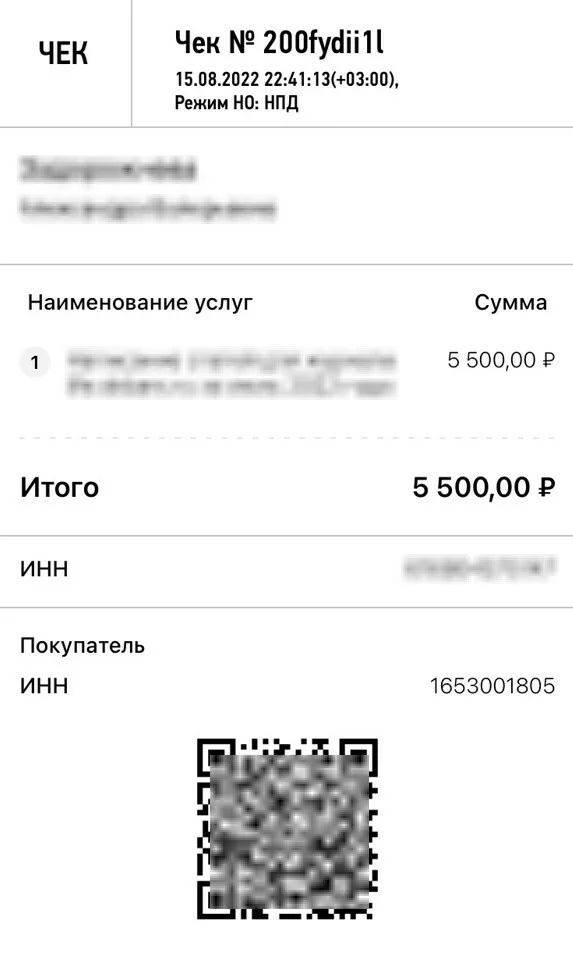

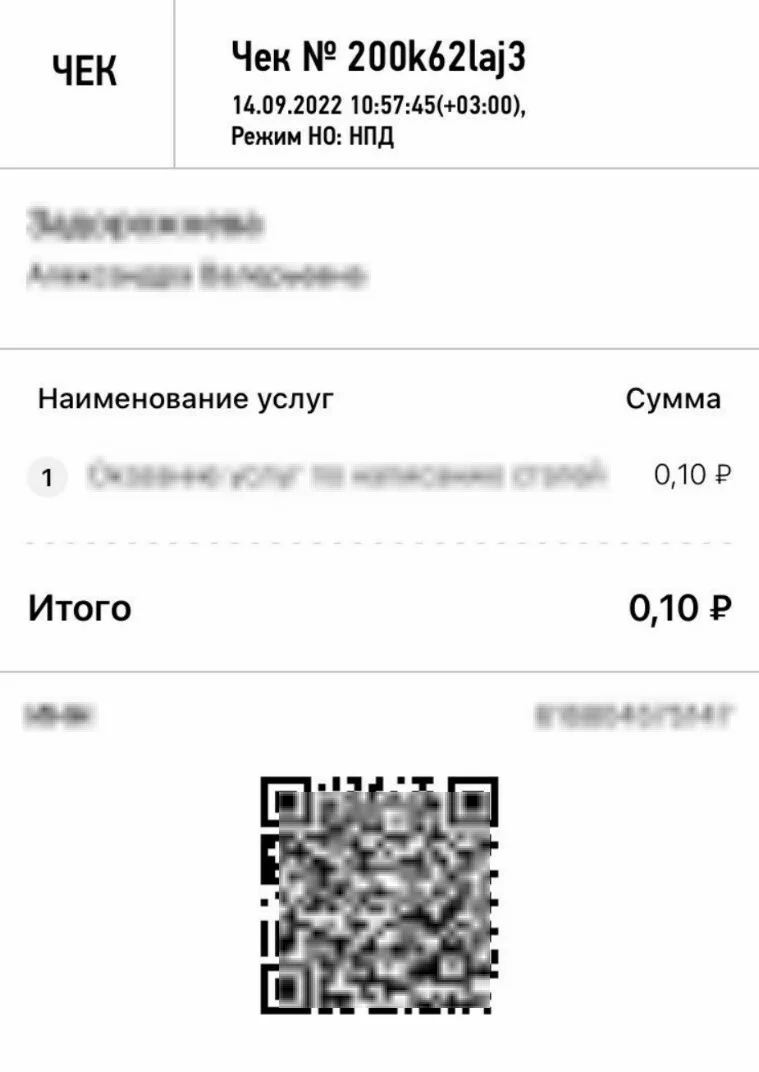

Официальный отчётный документ самозанятого – это чек, который:

- является подтверждением факта получения денег;

- формируется после получения оплаты;

- может быть предоставлен в электронном или бумажном виде.

Вся необходимая информация для оформления чека есть в договоре и уведомлении от банка, в приложении нужно указать:

- ФИО предпринимателя;

- ИНН;

- официальное название компании заказчика.

Чек от самозанятого:

Чаще всего для создания чека плательщики НПД используют приложение «Мой налог». Но это также можно сделать через:

- банк, в котором у самозанятого есть счёт;

- оператора электронной площадки, через которую работает самозанятый, например, Рокет Ворк.

Самозанятый не имеет права объединять платежи от разных клиентов в единый чек и вносить в приложение под общей суммой. На каждую оплату придется формировать отдельное поручение. Организации важно отследить факт получения этого документа и приложить к бухгалтерской отчётности, чтобы при необходимости использовать в качестве доказательства об оплате услуг самозанятого.

По закону плательщик НПД обязан каждый раз формировать такой документ и предоставлять заказчику. Обычно сразу после получения денег в приложение вносится запись о сделке и формируется чек. Но в некоторых случаях его нужно передать до какого-то установленного числа в следующем после оплаты месяце. Если заказчик не получил подтверждение даже после напоминания, он вправе обратиться с жалобой в ФНС.

Налог для самозанятых

По закону банки не уполномочены удерживать налоги со своих клиентов. Поэтому предприниматели самостоятельно оплачивают 6% от дохода со сделки с юридическим лицом. Расчёт нужной суммы предоставляется им до 12 числа месяца, который следует за отчётным. Самозанятый может оплатить налог как через предложение Сбербанка, так и через «Мой налог» или один их электронных сервисов, которые упрощают взаимодействие с заказчиками.

Как упростить работу

Закон освобождает самозанятых от ведения бухгалтерии, поэтому они не обязаны хранить первичную документацию и договоры. При желании они даже может работать через специальную систему вроде Рокет Ворк, которая возьмет на себя всю бумажную и отчетную работу за небольшой процент от сделки. После создания личного кабинета на сайте плательщики НПД смогут искать здесь работу. Взаимодействие с заказчиком и исполнителем происходит через платформу Рокет Ворк, что значительно упрощает задачу как работодателю, так и исполнителю.

Работаем с самозанятыми

25.12.2019

Как бизнесу безопасно платить самозанятым

Организация или ИП не может просто «закинуть» самозанятому деньги на карту — расходы нужно подтвердить документами. И ошибки в этих документах могут обернуться штрафами или блокировкой счёта. Рассказываем, как настроить выплаты самозанятым фрилансерам, чтобы не потерять деньги.

Содержание

Выберите способ оплаты

Самозанятому можно платить наличными, на банковскую карту или электронный кошелёк. Но процедура будет отличаться.

Наличный расчёт

Если вы работаете с самозанятым не удалённо, можно расплатиться наличными, законом это не запрещено. Главное — внести эту операцию в бухгалтерию и получить чек, чтобы вычесть расходы из налогооблагаемой базы.

А ещё исполнитель может сказать, что вы ему не заплатили и снова потребовать гонорар. И будет прав. Так что чек — «наше всё» даже при наличных расчётах.

Безналичный расчёт

Здесь всё немного усложняется. У ИП и ООО есть расчётный счёт, с которого можно проводить выплаты «с обоснованием». А у самозанятого (если он не ИП на НПД) есть только лицевой счёт или обычная банковская карта. ИП или ООО не может перевести деньги только по номеру карты, потому что:

- Платёж не пройдёт через бухгалтерию. Для перевода узнайте у самозанятого полные реквизиты: имя получателя, номер расчётного счета, наименование банка, БИК, корреспондентский счёт, код подразделения банка и его адрес.

Эти реквизиты самозанятый может найти в интернете или получить в банке.

- Банк может заблокировать счёт. Оплата поступает физлицу, а не ИП или ООО, а налоги и взносы вы при этом не платите. Это кажется подозрительным, и банк может временно заблокировать счёт. Чтобы снять блокировку, достаточно предоставить банку договор с самозанятым.

Сервис для выплат самозанятым 🧑💼

Поможем найти исполнителя, подготовим документы, автоматизируем процессы и повысим эффективность вашей компании

Подробнее

Оплата через сервис

С выплатами для пары-тройки самозанятых в месяц предприниматель может справиться сам. Проблемы возникают, когда число самозанятых в компании приближается к двузначным числам. Проводить выплаты, следить за документацией и чеками — большая нагрузка на бухгалтерию и высокая вероятность ошибок, которые приводят к штрафам.

Эту проблему решает сервис «Бизнес»: вам нужно только пополнить счёт для выплат исполнителям, а мы — подключим к вашей компании самозанятых, подготовим документы, оплатим услуги и пришлём чеки.

Чтобы подключиться к сервису «Бизнес», нужно:

- Связаться с нами: проконсультируем и откроем демо-доступ к сервису.

- Подписать договор: подберём индивидуальный тариф и подключим к платформе.

- Заполнить данные: добавить самозанятых и пополнить баланс для выплат.

Если вы планируете проводить выплаты самозанятым самостоятельно, то следующие пункты для вас.

Безопасная работа с самозанятым. Как защититься от блокировки расчётного счёта

Зафиксируйте способ и порядок оплаты в договоре

Договор с самозанятым понадобится для банка в случае блокировки счёта. В нём нужно указать:

- способ расчётов: наличными или на банковскую карту,

- сроки оплаты, например в течение 5 дней после принятия работы,

- условия предоплаты и постоплаты.

И самое главное — зафиксировать, что исполнитель применяет налог на профессиональный доход. Это объяснит, почему вы не платите за него налоги и взносы. В разделе с контактами и реквизитами нужно указать ФИО, ИНН, адрес фрилансера, а также полные реквизиты его банковской карты.

Когда можно платить самозанятым без договора?

Устные сделки возможны в ситуациях*Сноска: П. 2 ст. 159 ГК РФ, когда они совершаются моментально. Например, ИП заказал у самозанятого флориста цветы в офис, получил товар и тут же заплатил. В этом случае договор заменяет чек: с его помощью заказчик может подтвердить легальность расходов.

Составляем договор с самозанятым: инструкция для компаний и ИП

Получите от фрилансера счёт на оплату

Счёт на оплату подтверждает, что вы оплатили работу исполнителя, а не поездку начальника на Мальдивы — то есть дополнительно обосновывает эти расходы. И бухгалтерии так удобнее: не выяснять реквизиты самому, а использовать готовые.

Может ли самозанятый выставить счёт?

Такой обязанности по закону у самозанятого нет, получить оплату можно и без счёта. Но вы можете попросить его сформировать и отправить документ, займёт это пару минут.

В приложении «Мой налог» у самозанятого есть такая функция — здесь инструкция по заполнению. Если по каким-то причинам исполнитель не может прислать вам счёт из приложения, воспользуйтесь нашим шаблоном.

Правильно укажите назначение платежа

Чтобы провести безналичную оплату самозанятому через банк, нужно оформить платёжное поручение. Этот документ подтверждает, что деньги вы переводите самозанятому и налоги со страховыми взносами платить не должны. Обычно платёжку отправляют в банк вместе с копией договора.

Образец заполнения платёжного поручения — здесь. На что обратить внимание при заполнении:

- Попросить у исполнителя полные ФИО, номер лицевого счёта и реквизиты банка: название, ИНН/КПП, БИК, номер корреспондентского счета. К этому моменту информация об исполнителе у вас уже есть (в договоре и счёте на оплату).

- В поле «Вид оплаты» пишем код «01».

- В поле «Назначение платежа» — код «1». Он означает выплату самозанятым по договорам ГПХ.

- В поле «Очерёдность платежа» — код «5» (выплаты по договорам).

- Перед подписью остаётся поле «Назначение платежа»: там нужно подробно его описать. Например, «Оплата по договору подряда №51 от 10.03.2023 за услуги по дизайну корпоративного сайта».

Но ни в коем случае не писать «зарплата», «премия» или другие слова, которые намекают на трудовые отношения. Зарплату и премию можно платить только сотрудникам, а сотрудника вы обязаны устроить по трудовому договору и платить за него налоги и отчисления. За такую ошибку банк заблокирует счёт, а налоговая оштрафует за неуплату налогов и взносов.

И главное — перед каждой выплатой нужно проверять статус самозанятого. Исполнитель может «слететь» с налогового режима из-за превышения годового лимита или из-за других нарушений. И тогда заказчик заплатит не самозанятому, а обычному физику. А значит, к гонорару исполнителя нужно плюсовать 13% НДФЛ, страховые и пенсионные взносы. Проверить статус самозанятого можно здесь.

Сервис «Бизнес» автоматически проверяет статус исполнителя перед каждой выплатой, чтобы вам не пришлось переплачивать налог и страховые взносы.

Обязательно требуйте чек

При расчетах с самозанятыми вам не нужны акты. Их официально заменяет чек, который самозанятый формирует в приложении «Мой налог» и отправляет вам на электронную почту или в любой мессенджер. Чек можно приложить к бухгалтерским документам и использовать как доказательство, что вы приняли и оплатили работу. Ставить на нём подписи не нужно.

По закону самозанятый должен сам отправить вам чек. Если он забыл — напомните. Если всё равно не отправляет — пожалуйтесь в ФНС на сайте налоговой.

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь

материалом в

социальных сетях — так о нюансах НПД узнает больше людей ❤️

Как организации делать переводы самозанятому правильно

Все больше компаний при привлечении новых сотрудников на некоторых участках работы обращаются к услугам самозанятых. Объясняют это тем, что за них не нужно платить страховые взносы и НДФЛ.

Компания заплатит за работу или услугу только сумму, прописанную в договоре. Самозанятый сам платит налог — 6% при оказании услуг юрлицу. Очевидной выгодой для компаний при сотрудничестве с самозанятыми является снижение налогооблагаемой базы и уменьшение отчетной документации.

С чего начать работу, какие правила следует соблюдать и как оплачивать услуги самозанятых, рассказывают эксперты платформы Наниматель.

Договор — основание работы с самозанятым

Сотрудничество с самозанятым начинается с подписания договора гражданско-правового характера. При этом следует помнить, что если статус плательщика налога на профессиональную деятельность имеет бывший сотрудник, с момента увольнения которого не прошло двух лет, то договор компания заключить не может. Налоговая тщательно отслеживает такие действия и в случае нарушения этого правила применяет санкции.

Решив обратиться к услугам самозанятого, необходимо удостовериться, что гражданин зарегистрирован в качестве плательщика НПД (обязательно указать в договоре его налоговый режим). Соглашение следует составить таким образом, чтобы в нем не было никаких признаков трудового договора.

В этом документе обычно прописываются основные условия. Описание работы или услуги, срок действия договора, ответственность в случае нарушения условий договора, приемка работы и порядок расчета.

Последнее является одним из главных положений документа. Поэтому в пункте «Порядок расчетов» необходимо указать сумму сделки, сроки и способы ее оплаты. Чтобы избежать путаницы, обязательно следует указать, что исполнитель является плательщиком НПД, и сумма сделки не облагается НДС.

Есть варианты оказания услуги, которые не требуют заключения письменного договора. Это допускается, когда сделка и оплата совершаются единовременно. Например, самозанятый продал компании визитки, изготовленные собственноручно.

В письме ФНС от 20.02.2019 № СД-4-3/2899@ уточняется, что письменный договор не нужен, если услуга оказывается по сделке, исполняемой немедленно при заключении договора. В этом случае заключение договора будет подтверждаться уплатой заказчику денег за оказанные услуги.

Чек — основной документ, подтверждающий оплату услуги

Обязательный документ для обеих сторон сделки — это чек. Самозанятый после получения денег безналичным способом должен сформировать его в приложении «Мой налог» до 9 числа следующего месяца и отправить заказчику по электронной почте, через соцсети, на телефон. При личном контакте можно показать заказчику QR-код на чеке в приложении. Можно распечатать и передать бумажный чек от самозанятого клиенту. Для компаний на УСН, ОСНО и ЕСХН, к примеру, — чек является отчетным документов. Так как оплата самозанятому считается расходом, то это дает им возможность уменьшить налогооблагаемую базу.

За несвоевременное формирование и предоставление чека самозанятым, последует штраф в размере 20% от суммы заказа. Если нарушение повторится, то штраф возрастает до 100%.

Нужен ли счет на оплату услуги самозанятого

Если самозанятые заинтересованы в сотрудничестве с крупными заказчиками, то для них не должно стать неожиданностью предоставление счета об оплате. Это обусловлено устройством бухгалтерии юридического лица, которая не может оплатить услуги без этого документа.

В законе этой обязанности для самозанятых не предусмотрено — только чеки. Но если юрлицо требует от самозанятого счет на оплату, то можно, ввиду отсутствия унифицированной формы, использовать свободную. Главное в документе должны быть данные исполнителя (ФИО, ИНН, номер телефона и адрес), наименование и ИНН организации, дата и номер документа, наименование услуги, товара, количество и общая сумма заказа.

Способы оплаты

Самозанятые могут принимать оплату разными способами — ограничений для них в этом нет. Деньги могут поступать безналичным способом на личную банковскую карту, на расчетный счет, посредством интернет-эквайринга.

Но эти способы не всегда подходят юридическому лицу. Компания может перевести оплату на карточный счет самозанятого. Есть вариант оплаты наличными, но не больше 100 тыс. рублей в месяц.

Юридическое лицо не может перевести самозанятому оплату по номеру карты — такой платеж не пропустит бухгалтерия, которой для отчетности требуются полные реквизиты. В них входят: наименование банка, номер расчетного счета, БИК, корреспондентский счет; код подразделения банка и его адрес.

В некоторых случаях компании удобнее платить наличными. Это возможно, если компания работает с плательщиком НПД лично, а не удаленно. Например, компания решила купить у самозанятого какие-либо подарочные изделия ручной работы.

Оплату наличными обязательно следует прописать в договоре, операцию внести в бухгалтерскую отчетность и потребовать у самозанятого чек.

Рассчитывать на честность контрагента приходится не всегда. Самозанятый может не предоставить чек и сказать, что он не получил деньги и потребовать оплату. Закон в этом случае будет на его стороне.

Когда юрлицо рискует

Самозанятый снялся с учета, но не поставил об этом в известность заказчика. Компания, будучи уверенной, что гражданин пребывает в прежнем статусе, оплатила его услуги.

Почему же юрлицо может не знать об изменении статуса самозанятого? Дело в том, что в счете бухгалтерия видит только банковские реквизиты. И гражданин получит деньги, но не сможет предоставить чек. Без этого документа компания будет обязана перечислить с суммы оплаты все страховые взносы и НДФЛ.

Следует быть очень внимательным при заключении сделки с бывшим сотрудником, работавшим по трудовому договору, но получившим статус самозанятого. Нужно помнить, что начинать сотрудничать с ним можно только, если со дня его увольнения прошло два года. При несоблюдении этого положения закона компании придется уплатить взносы: в ПФР, ФСС и НДФЛ.

При этом работодателю не нужно будет оплачивать налоги и взносы за самозанятого, так как НПД самозанятый оплачивает самостоятельно в мобильном приложении «Мой налог». От других налогов и сборов в отношении получаемых доходов, которые предусмотрены новым специальным режимом, самозанятый освобожден.

Преимущества работы по договору ГПХ с самозанятым:

- нет необходимости оформления соц. пакета работнику;

- исполнитель не нуждается в предоставлении оборудованного рабочего места;

- за сотрудника не нужно платить НДФЛ, а также отчисления в ФСС РФ и ФФОМС.

Как платить самозанятому с расчетного счета

Самозанятый (СЗ) это тот кто платит налог на профессиональный доход. Налог на профессиональный доход это такой налоговый режим который могу применять не только физлица но и Индивидуальные Предприниматели.

Этот налоговый режим получил широкое распространение, поэтому у компаний все чаще возникает вопрос: как платить самозанятому с расчетного счета ООО или ИП.

Если СЗ зарегистрирован в качестве Индивидуального Предпринимателя, то он может завести счет в банке. Тогда процедура оплаты происходит стандартным образом: деньги перечисляются по реквизитам р/с.

Если у самозанятого нет статуса ИП, то расчетный счет ему попросту не заведут. В таком случае обычно СЗ принимают оплату:

- наличными;

- на банковскую карту.

Разберем подробнее каждый из способов как платить самозанятому со счета ИП или юрлица.

Наличными

Расчет с самозанятым наличными возможен в двух случаях:

- совершая немедленную сделку. Немедленная сделка – это когда СЗ продает товар покупателю и сразу же получает наличность. Например, владелец кафе в срочном порядке вызвал частного мастера по ремонту кофемашин. Так как вопрос был срочный, а поломка не сложная, стороны решили не заключать договор, мастер объяснил, что его услуги можно оплатить наличными, и провести такой платеж по бухгалтерии;

- заключив договор. Стороны прописывают в нем соответствующий способ взаиморасчетов.

На банковскую карту

Как оплатить с р/с самозанятому на банковскую карту. Для этого нужно узнать полные реквизиты карты:

- ФИО самозанятого;

- номер р/с;

- наименование банка;

- БИК банка;

- адрес банка;

- код подразделения банка;

- номер корреспондентского счета.

Возьмите чек

После оплаты у компаний обычно возникает два вопроса: сколько идут деньги на расчетный счет самозанятого, и как подтвердить факт совершения сделки документально.

Если вы платите самозанятому у которого нет статуса Индивидуального Предпринимателя, то это считается как перевод физлицу. А по закону если компания платит физлицу, на ней лежит обязанность уплатить за него НДФЛ.

Но за самозанятого НДФЛ платить не нужно, по закону эта обязанность лежит на нем самом.

Поэтому, если компания платит самозанятому она должна быть готова подтвердить этот факт документами.

Основной документ, подтверждающий оплату самозанятому — это чек. После приема средств от клиента СЗ должен указать эту сумму у себя в личном кабинете налоговой, и выдать сформированный чек клиенту.

Такой чек обязательно нужно получить, это основной документ подтверждающий перевод средств.

Еще перед тем как отправить деньги самозанятому со счета, с ним нужно заключить договор, за исключением случаев совершения немедленных сделок. Немедленная сделка – это когда СЗ продает товар покупателю и сразу же получает наличные.

В остальных случаях нужен договор. Он особо ничем не отличается от других, в нем также прописывается предмет, права и обязанности, условия взаиморасчетов, способ расчетов (наличными / на карту / на счет). Особенность таких договоров в том, что нужно указать что исполнитель применяет режим НПД (налог на профессиональный доход).

Соответственно, если с самозанятым заключен договор, реквизиты этого документа нужно указывать в назначении платежа. То есть в назначении платежа указывают:

- реквизиты и предмет договора;

- то что оплата без НДС, т.к. исполнитель / продавец применяет НПД.

Например, «за ремонт принтера по Договору №87 от 17.02.2022 без НДС».

Таким образом, договор – это еще один документ, подтверждающий, что деньги были оплачены физлицу, но без уплаты НДФЛ и взносов, т.к. физлицо – СЗ.

Еще перед тем как оплатить услуги самозанятого со счета, можно договориться с ним о том, что результаты сделок будут фиксироваться актами. Но требовать этого от СЗ нельзя, только если договоритесь.

Еще эксперты рекомендуют подписывать с самозанятыми «Договор-счет-акт». Из названия документа можно понять, что это документ, объединяющий в себе три отдельных документа. Как правило он состоит из одной страницы и описывает предмет, условия сотрудничества, форму, способ и условия взаиморасчетов, а также подтверждает заключение сделки, выполнение его условий сторонами и приемку работ, товара или услуг.

Это были основные моменты по вопросу «Как платить самозанятым с расчетного счета».

Если вы СЗ и решили, что удобнее будет принимать оплату на счет, для начала нужно будет зарегистрировать ИП, а уже затем открывать р/с. Подобрать выгодный расчетный счет вы можете на нашем сайте, на странице Открыть расчетный счет для ИП.

23.04.2022

Изменено: 11.08.2022

Многие предприятия стали активно сотрудничать с самозанятыми лицами, привлекая их для удаленной работы. Взаимодействие с данной категорией исполнителей выгодно еще и по той причине, что организация не платит за них взносы в Пенсионный фонд и не выполняет социальные отчисления и НДФЛ.

Чтобы избежать проблем с налоговой службой, бухгалтерам важно заблаговременно узнать, какие существуют способы оплаты услугу самозанятому. Такое лицо самостоятельно осуществляет в ФНС отчисление по налогу на профессиональную деятельность (НПД). Однако бухгалтер со своей стороны должен правильно оформить платежный документ, передаваемый в банк, чтобы избежать проблем со службой финансового мониторинга банка.

Варианты оплаты услуг самозанятому лицу

Лицо, которое работает в режиме НПД, может получать вознаграждение за свои услуги разными способами, включая следующее:

- Перевод на банковскую карточку. Для получения вознаграждения самозанятый может оформить личную пластиковую карточку для физлиц в любом банке. Также ему нужно взять все необходимые реквизиты и передать их в бухгалтерию предприятия, с которым заключен договор на оказание услуги.

- Перевод на расчетный счет. Самозанятый имеет полное право открыть расчетный счет в банке и использовать его для получения вознаграждения от своей профессиональной деятельности. Ему не обязательно открывать его на юридическое лицо или ИП, поскольку достаточно р/с на обычное физическое лицо.

Преимущества оплаты услуг самозанятому по расчетному счету

Бухгалтерии любого предприятия выгоднее и проще производить оплату на расчетный счет самозанятого, нежели перечислять ему деньги наличными. При переводе на банковскую карту самозанятого также могут возникнуть определенные проблемы, поскольку далеко не всегда бухгалтерия может перечислять средства предприятия на личные карточки исполнителей, которые не являются штатными специалистами.

Чаще всего банки принимают оплату с зачислением на пластиковые карточки в рамках заключенного зарплатного проекта. Если же этого нет, то бухгалтеру приходится писать в платежке дополнительное обоснование по перечисляемому вознаграждению. Когда у самозанятого открыт расчетный счет, компаниям удобно производить оплату, поскольку бухгалтерам не требуется заключать отдельные договора.

Для самого самозанятого открытие расчетного счета также имеет определенные преимущества:

- Возможность разделять доходы от заказов на личные и рабочие. Это позволяет лучше отслеживать прибыль и рассчитывать рентабельность от своей деятельности.

- Возможность получения единоразового крупного перевода за какой-либо проект без привлечения излишнего внимания налоговой службы, поскольку счет будет позиционирован как р/с самозанятого.

- Подключение эквайринга, при помощи которого можно будет осуществлять безналичные платежи картой.

Порядок выставления счетов между компанией и самозанятым:

Чтобы компания взаимодействовала с самозанятым, предусматривается определенный порядок выставления счетов:

- Заключение письменного договора между обеими сторонами.

- Выставление счета после оказания услуги.

- Перечисление плательщиком на основании счета денежных средств получателю по безналичному каналу.

- Предоставление получателем кассового чека, который передается в бухгалтерию.

Счет требуется выставлять для того, чтобы в нем можно было указать банковские реквизиты получателя, причем документ также будет основанием для перечисления вознаграждения за выполненную работу.

Как выставить счет на оплату самозанятому

Для выставления счета на оплату, самозанятое лицо может найти образец счета в сети Интернет или же заказать в типографии специальный бланк, где будут сразу введены определенные реквизиты, если сотрудничество происходит на постоянной основе. В нем указываются такие данные:

- Назначение платежа;

- Сумма платежа;

- Банковские реквизиты;

- ИНН и наименование организации (для ИП и компаний).

Всегда соблюдаются такая очередность: самозанятый получает денежные средства путем перечисления средств по безналичному расчету, после чего формирует чек через приложение «Мой налог» и оплачивает налог.

Чтобы быстро, удобно и безопасно осуществлять оплату работы самозанятого, советуем зарегистрироваться на нашей онлайн-платформе «Мои самозанятые», которая имеет удобный и понятный интерфейс. Расширенный функционал дает возможность легко платить исполнителю по реквизитам счета, а также путем перевода денежных средств на карту или по номеру телефона. Чтобы заказать услугу, а также получить ответы на любые интересующие вопросы, просим звонить по телефону +7 (499) 553-09-77.

Часто задаваемые вопросы

- Нужно ли оформлять отдельный расчетный счет?

Согласно разъяснениям со стороны ФНС, самозанятый может получать вознаграждение любым удобным для него способом: наличными, переводом на карточный или расчетный счет. Для удобства отчисления налога НПД с поступающих платежей самозанятому лучше открыть отдельный карточный счет для дохода, поступающего от его деятельности.

- Где взять реквизиты самозанятого?

Для перевода самозанятому лицу вознаграждения, бухгалтеру необходимы такие реквизиты, как ИНН, номер счета (или номер банковской карты), БИК, корреспондентский счет, код подразделения банка и его адрес. Получить данную информацию можно у самозанятого.

Как самозанятому принимать оплату с клиентов

Картами, наличными, на расчетный счет

Мария Макеева

самозанятая, работает с бизнес-клиентами

Содержание:

- Как принимать оплату от бизнеса и ИП

- Как брать деньги у физических лиц

- Памятка

Самозанятых интересует: как им получать деньги от клиентов, чтобы не было проблем; как учитывать поступления и платить налог; нужно ли составлять договор, подписывать акты, счета или достаточно выдать чек.

Плательщик НПД может получать оплату наличными и перечислением. Для учета дохода ему достаточно ввести суммы в приложение «Мой налог», но есть нюансы — о них рассказываем в статье.

Как принимать оплату от бизнеса

Нужен ли договор. Если самозанятый сотрудничает с ИП, он может подписать договор или устно согласовать сделку. Условия партнеры обсуждают лично — по телефону или при встрече — либо в переписке.

Если самозанятый заключает сделку с организацией, нужно обязательно оформить договор. Это может быть договор подряда, возмездного оказания услуг, договор поставки или агентский договор. Тип документа зависит от вида сотрудничества. Самозанятые не ведут бухгалтерского учета, поэтому не обязаны хранить договоры и первичные документы.

Чтобы упростить документооборот, можно использовать оферту — предложение о заключении сделки. Самые простые примеры оферты — цена товара на сайте, ценники в магазине, печатные каталоги товаров и услуг. Оферта не требует подписания. Если клиент платит, значит, он согласен с условиями сделки.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

Чтобы ускорить процесс и избежать лишних бумаг, договор и счет можно заменить единым документом. Договор-счет включает основные условия сделки и банковские реквизиты для оплаты. Можно скачать шаблон и внести в него свои реквизиты.

Так выглядит договор-счет для самозанятого

Нужна ли касса и банковский счет. Выбрать НПД для бизнеса может ИП и физическое лицо. Открыть расчетный счет для бизнеса или подключить кассовый аппарат вправе только самозанятые ИП. Если вы не индивидуальный предприниматель, этот пункт можете пропустить.

Бизнес обязан принимать наличные через онлайн-кассу, однако на самозанятых это требование не распространяется. По закону они входят в число исключений и могут применять онлайн-кассу по собственному желанию.

Если бизнес-клиентам удобнее проводить безналичные платежи, самозанятому ИП нужно открыть расчетный счет. Индивидуальные предприниматели могут открыть отдельный счет для самозанятости в том же банке, в котором уже обслуживаются. Так будет проще отслеживать поступления от разных видов деятельности.

Для ведения счета можно выбрать абонентское обслуживание или оплату за операцию. При абонентском обслуживании с владельца счета ежемесячно взимается определенная сумма. По тарифу без абонентского обслуживания владелец счета платит комиссию за каждую операцию. Если по счету проходит много операций, выгоднее абонентское обслуживание.

К банковскому счету можно подключить эквайринг и принимать платежи картами. Для этого предприниматель устанавливает платежный POS-терминал — специальное оборудование, которое считывает информацию с платежной карты и отправляет запрос в банк. Если у клиента достаточно денег, покупка оплачивается, и терминал распечатывает чек. Если самозанятый продает через сайт, он может подключить интернет-эквайринг и получать оплату картой онлайн.

Чтобы подключить эквайринг, нужно обратиться в банк и заключить договор, при этом взимается комиссия в размере 1–2% от всех карточных платежей.

Как брать деньги. Самозанятый может принимать оплату любым способом:

- перечислением на расчетный счет;

- безналом через сервис интернет-эквайринга;

- корпоративной банковской картой через POS-терминал;

- наличными.

Важно! Для самозанятых ИП действует ограничение. Оплата наличными от других организаций и ИП не может быть больше 100 000 ₽ по одному договору. Безналичную оплату ИП принимают на расчетный счет.

Если самозанятый получает оплату перечислением, необходимо соблюсти очередность: сначала получить деньги и только потом сформировать чек в приложении «Мой налог». Это можно сделать до 9 числа следующего месяца. Если оплата картой или наличными, чек важно передать сразу — в момент расчетов.

Иногда приходится возвращать деньги, например, товар клиенту не подошел. В этом случае самозанятый аннулирует чек. В приложении он нажимает кнопку «Аннулировать» и указывает причину: возврат средств или неправильная операция. Аннулировать чек можно в любой момент, ограничений по сумме или количеству чеков не установлено.

Как выдать чек. Чек от самозанятого — это отчетный документ. Он подтверждает, что организация действительно перевела деньги за оплату товара или услуги. Клиенту можно отправить чек в электронном или бумажном виде. Нельзя объединять несколько платежей от разных клиентов в один чек и вносить одну запись с общей суммой. На каждый платеж — свой чек.

Чтобы правильно сформировать чек, в приложении указывают название компании или ФИО предпринимателя, ИНН. Эту информацию можно посмотреть в договоре или в уведомлении от онлайн-банка.

Важно! Оформить чек можно не только в приложении, но и через оператора электронной площадки, на которой работает самозанятый, или через банк, в котором у него открыт счет. Например, можно зарегистрировать самозанятость в мобильном приложении «Ак Барс Банка» и там же формировать чеки для клиентов.

Такой чек самозанятый формирует в приложении «Мой налог», когда получает деньги от организации

Как брать деньги у частных лиц

Нужны ли документы. Если сумма сделки между самозанятым и клиентом больше 10 000 ₽ — по закону нужно составить договор, чтобы при разногласиях в суде можно было подтвердить сделку, если сумма меньше — по договоренности сторон. Чтобы избежать формальности, стороны обсуждают условия сотрудничества в переписке или устно. Частным клиентам не нужны акты или счета — достаточно передать клиенту реквизиты для оплаты: номер карты, электронного кошелька или телефона, к которому привязана карта. Можно взять оплату наличными.

Как получать деньги. Частные лица могут заплатить самозанятому несколькими способами:

- на карту любого банка;

- на электронный кошелек любой платежной системы;

- наличными;

- через сервис онлайн-платежей на сайте или в соцсетях.

Отдельная карта для доходов от самозанятости необязательна, но ее можно завести, чтобы отделить бизнес-доход от других источников. Кстати, банк

не заблокирует личную карту самозанятого, если на нее поступают деньги от профессиональной деятельности. Для этого нужно уведомить банк о работе со счетом в качестве самозанятого и предоставить справку. Справку формируют в приложение «Мой налог».

Иногда самозанятые принимают деньги несколькими способами: на разные электронные кошельки и карты разных банков, чтобы клиенты могли выбрать удобные им варианты оплаты.

Как выдавать чеки. Когда самозанятый получит деньги, он выдает клиенту чек из приложения «Мой налог». В чек достаточно ввести суть сделки — описание платежа и сумма. Указывать информацию о клиенте не нужно.

В чеке для частного клиента самозанятый указывает суть сделки и полученную сумму

Если общение проходит в соцсетях или в мессенджерах — чек отправляют онлайн, при сделке лично — достаточно показать чек на экране своего телефона. Отправлять чек не надо, если клиент этого не просит.

За работу без чека самозанятому грозит налоговая ответственность. За первое нарушение придется заплатить 20% от суммы в чеке. За повторное нарушение в течение полугода штраф будет выше — 100% от суммы в чеке.

Памятка

Как самозанятому брать деньги с клиентов

-

Зафиксировать договоренности

Договоритесь устно — если работаете с физлицами или ИП, или письменно — если сотрудничаете с компаниями.

-

Выполнить свою работу

По итогам сделки оформите акт и счет по запросу корпоративных клиентов, хотя для самозанятых это необязательно.

-

Получить деньги от клиента

Получите деньги на карту любого банка, электронный кошелек, наличными. Самозанятые ИП могут получать оплату на расчетный счет.

-

Внести запись о доходах

Добавьте запись о сделке в приложение «Мой налог»: укажите наименование и сумму платежа, а при работе с юрлицами или ИП – еще название компании и ИНН.

-

Выдать клиенту чек

Сразу сформируйте чек при оплате наличными или на карту. Или до 9 числа следующего месяца, если деньги поступили на расчетный счет.

Самозанятым

Life.Profit посвятил теме самозанятости множество публикаций. Мы можем назвать себя одним из самых подкованных в этой сфере онлайн-изданий в России. Наши авторы и герои — самозанятые. Они делятся своим опытом и подробно рассказывают, как работать в новом налоговом режиме.