Краудфандинг: как развивать бизнес за чужой счет

Все больше владельцев заведений и ресторанных стартаперов отказываются рисковать своими деньгами. Они приходят на Boomstarter и другие краудфандинговые сервисы, чтобы собрать деньги на бизнес. Блог Jowi узнал, как собирают с миру по нитке в XXI веке.

Краудфандинг вместо высоких рисков

Краудфандинг (от англ. сrowd — «толпа» и funding — «финансирование») — это привлечение средств на проект силами сообщества, которое вы сможете собрать вокруг своей идеи. Если ваша задумка нужна людям, они готовы поддержать ее деньгами или рассказать о ней в социальных сетях.

Сообразительные и социально активные рестораторы используют краудфандинг, чтобы финансировать расширение бизнеса или новые затеи: еду на колесах, доставку продуктовых наборов, ужины-сюрпризы; всё, на что хватит фантазии.

По оценке «Форбс», к 2016 году инвестиции в бизнес по модели краудфандинга перешагнут отметку в 5 миллиардов долларов. Для ресторанного бизнеса один только сервис Kickstarter собрал 78 миллионов долларов.

Как купить оборудование для цеха на чужие деньги

Саша — хозяйка кондитерской Mon petit ami в Москве. Она с двумя помощниками печет традиционную американскую выпечку: капкейки, торты, чизкейки и печенье. Сначала Саша пекла для друзей и знакомых, а потом стало пора развиваться. Она пришла на платформу Planeta.ru, чтобы купить оборудование для профессионального кондитерского цеха за счет любителей ее выпечки.

В ролике для проекта Саша печет торт и рассказывает о своем деле, планах и идеях:

Сашина история привлекла внимание интернет-изданий и деньги 125 акционеров. В результате собрали 250 тысяч рублей вместо заявленных 200 тысяч.

Тренд искать деньги у сообщества перебивает традиционные способы финансирования ресторанного бизнеса, который обычно связан с высокими рисками и сложен в прогнозах. Сколько потенциальных владельцев заведений превратили свою жизнь в авантюру без поддержки инвесторов или богатого дядюшки. Люди ставят на кон свои сбережения, кредиты и даже свои дома, чтобы воплотить в реальность мечту о ресторане. Краудфандинг дает возможность развиваться без риска.

Как работает краудфандинг

Есть два вида сделок через краудфандинг.

Первый — это создать систему пожертвований, основанную на наградах. Люди помогают деньгами и получают подарок от создателей проекта. Это может быть обед на двоих, бесплатный аперитив или просто брендированная футболка. Такую систему сделали популярной Kickstarter и Indiegogo, и сейчас это самое обычное дело при краудфандинге.

Второй путь — отдать в обмен на деньги долю в новом бизнесе. Так можно сделать не в каждой стране, всё зависит от законодательства. Например, в США этот способ получил право на существование только в 2015 году, и уже успел собрать около 800 миллионов долларов, как утверждает Crowdnetic. Из них на ресторанный бизнес пришлось 6,9 миллионов. Перспектива стать акционерами бизнеса нравится многим.

Цель любой краудфандинговой кампании — собрать необходимую для осуществления идеи сумму. Обычно проекту дается от 30 до 180 дней на сбор денег. Чтобы успеть показать свое предложение как можно более широкой аудитории, нужен маркетинг.

Kickstarter придерживается принципа «всё или ничего», если проект не достигает заявленной цели, он не получает ни цента. Это дает инвесторам убедиться, что проект жизнеспособен, и их деньги не потратят ребята, которые так никогда ничего и не сделают.

Другие сервисы не так требовательны и позволяют забрать деньги, если собрано больше половины. А кто-то отдает вообще любую часть суммы. Вот популярные площадки и основные условия работы с ними.

Российские площадки

Boomstarter.ru

Комиссия: 5% с итоговой суммы + 5% берут платежные системы

Условия: Сбор всей суммы

Вознаграждение акционерам: подарок, связанный с проектом; можно запускать проекты без вознаграждений

Planeta.ru

Комиссия: 5% с итоговой суммы

Условия: сбор 50% от суммы

Вознаграждение акционерам: подарок, связанный с проектом;

Западные площадки

Kickstarter

Комиссия: 5% + 3-5% заберет Amazon Payments

Условия: сбор всей суммы

Indiegogo

Комиссия: 4%, если собрана вся сумма или 9%, если собрана часть

Условия: сбор любой суммы

RocketHub

Комиссия: 8%, если собрана вся сумма или 12%, если собрана часть

Условия: сбор любой суммы

Краудфандинг привлекает евангелистов бренда

Кроме самих денег краудфиндинг помогает молодым предпринимателям еще в одном жизненно важном деле: создать сообщество первых последователей и евангелистов бренда. Инвесторы выбирают проекты, в которые сами верят, услугами которых будут пользоваться. Они гордятся тем, что помогают классной идее. И с удовольствием расскажут друзьям и знакомым о том, что было создано благодаря их участию.

Вот муж и жена Крис Толиао и Юка Лорой, владельцы кафе-пекарни Cassava Backery в Сан-Францииско. Молодые люди решили собрать на Kickstarter деньги, чтоб построить патио для своего кафе. И у них получилось:

— Мы не только построили патио, но и подняли продажи на 30%, так как у нас стало больше столиков. Нам это было просто необходимо, когда наши инвесторы узнали о нас, к нам повалили настоящие толпы, — говорит Юка Лорой.

5 правил для успешного запуска краудфандингового проекта

1. Четко назовите конечный продукт всей затеи: открыть магазин фермерских продуктов, расширить кафе за счет открытой веранды, купить профессиональные печи в пекарню. Чем сложнее ваша идея, тем подробней следует описать этапы и цели. Если люди вас не поймут, они не поддержат деньгами.

2. Заранее подумайте о подарках и доставке в другие регионы. Краудфандинг — не благотворительность в чистом виде, люди хотят получать подарки и участвовать в жизни проекта. За небольшую сумму можно отблагодарить инвесторов открыткой, видео или письменной благодарностью, которую вы разместите на сайте или публичной страничке проекта. Более серьезные суммы предполагают сувениры с символикой бренда или что-то из того, что вы производите: подарочный набор десертов, блюдо или ужин в вашем заведении.

3. Распишите, как вы будете расходовать средства. Если это запуск производства, покажите, сколько денег нужно на закупку оборудования, сколько на зарплату работникам. Не стоит жадничать: лучше собрать больше нужной суммы, верхняя планка обычно никак не ограничена. Раздутый бюджет – это риск не получить вообще ничего на тех площадках, которые следят за результатом.

Не забудьте включить в итоговую сумму расход на подарки и их отправку, налоги, комиссию площадке и платежным системам.

4. Очень важно правильно подать свой проект. Расскажите свою историю так, чтобы вас захотелось поддержать. Детально распишите, что и зачем будет делаться на собранные средства, и какую пользу вы принесете людям, если всё получится. Покажите себя: не скупитесь на качественные фото команды и продукта. Позаботьтесь о том, чтобы сделать красивое видео. Активно привлекайте всех к продвижению проекта. Подключайте соцсети, друзей и коллег. Будет отлично, если вы сможете рассказать свою историю через СМИ и онлайн-издания.

5. Выполняйте обещания. Если кампания закончится успехом, с вами свяжутся владельцы площадки, вы подпишите бумаги и получите на счет собранную сумму (минус комиссии и налоги). Прежде, чем праздновать победу и приняться за дело, отправьте людям обещанные подарки. Это дело вашей ответственности и репутации. Предложите инвесторам способ следить за развитием проекта: через блог или социальные сети.

А что вы думаете о такой возможности? Поделитесь с нашими читателями!

Читайте также

Многие воспринимают инвестиции в бизнес как пассивный доход: отдал свои деньги кому-то и сидишь ждешь, а там — получилось или не получилось. Нет, это работает не так.

Во-первых, не надо отдавать «кому-то», выбор проекта для инвестирования — это сложный аналитический процесс, а не гадание на кофейной гуще.

Во-вторых, покупая долю в чужом бизнесе, вы можете войти в совет директоров и инвестировать в бизнес не только деньги, но и свой опыт, знания, связи — а значит, напрямую влиять на успешность бизнеса. Да, это работа, а не пассивный доход, но это намного прибыльнее и менее рискованно, чем полагаться на волю судьбы. Такие инвестиции называются SMART, именно на них я делаю ставку.

В-третьих, в этой статье я расскажу вам об очевидных преимуществах и значимости инвестиций именно в бизнес.

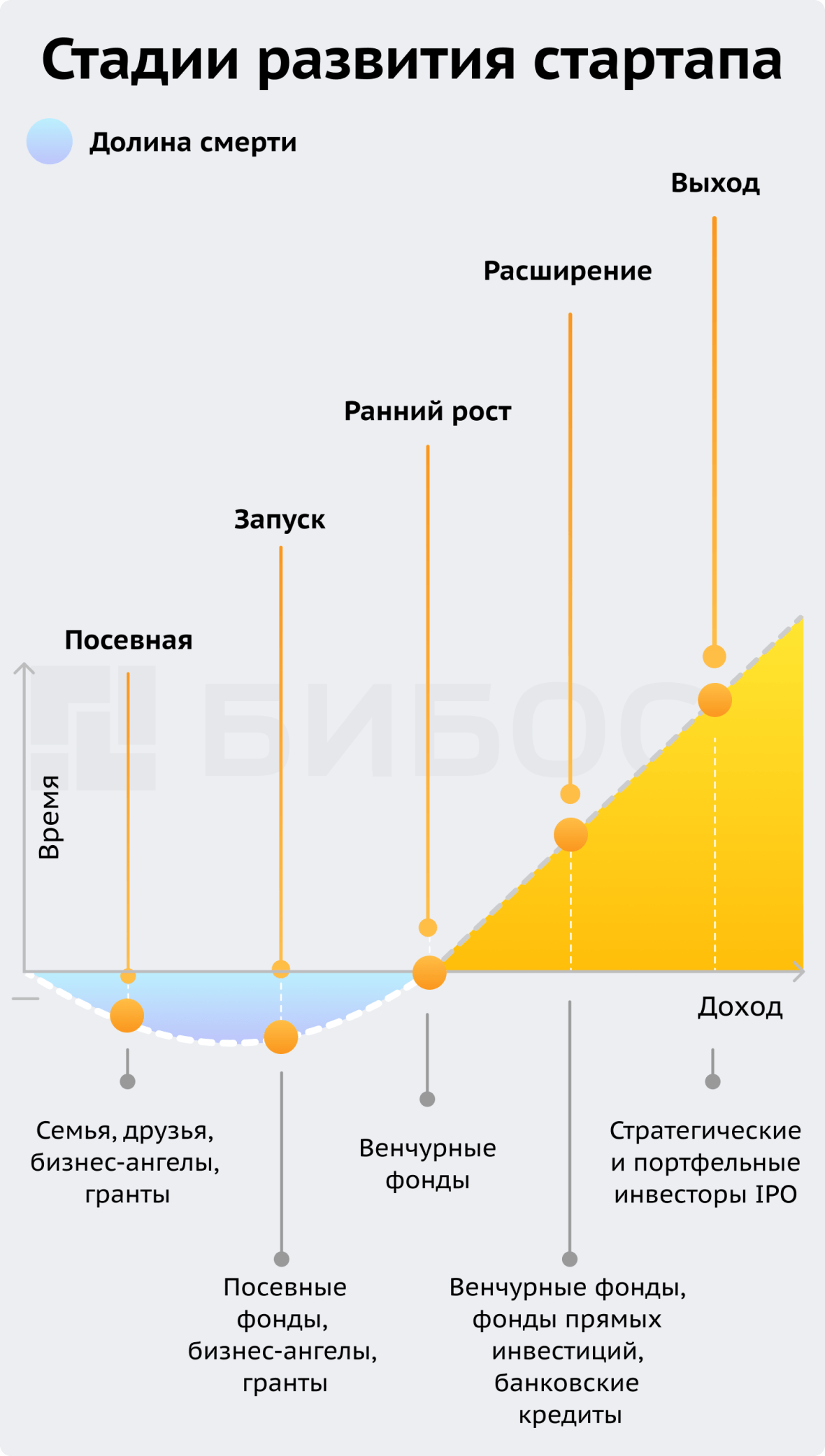

Уточню сразу: тут речь пойдет именно про инвестиции раунда А, я рекомендую вкладывать именно в такие проекты. По статистике, 80% стартапов умирает, а раунд А, на мой взгляд, идеален — рисков меньше, а доходность от инвестиций все еще высокая, на уровне 30-50% годовых. Это реальные цифры!

Раунд А — это этап привлечения инвестиций, на котором компания уже перешла из разряда стартапа в рабочую бизнес-модель с клиентами, опытом работы на рынке, доходностью и сложившейся командой. Достигнута точка безубыточности, проверена гипотеза масштабируемости.

Из стартапа до раунда А доходят единицы!

1. Чужой бизнес генерирует денежный поток

МСП (малое и среднее предпринимательство) как раз и есть генератор денежного потока, не цифр, как на бирже, а реальных денег. К тому же, при правильном выборе ниши внешнее влияние на бизнес минимально. Средняя годовая доходность 30-50% в долгую, эти цифры реальны не в перспективе месяца, конечно. Такие короткие дистанции я не рассматриваю в качестве серьезные инвестиций.

Если хочется 13% годовых с ежемесячной выплатой, без рисков, воспользуйтесь предложением популярных банков. Кстати, акция с 20% годовых уже закончилась. Вы должны понимать, это не стратегия роста капитала, не инвестиции для предпринимателей, скорее, это инструмент-бонус на пару месяцев для людей. Способ сохранить свои деньги от инфляции.

В прямых инвестициях в бизнес один из главных факторов при выборе проекта — это масштабируемость и перспектива роста компании и как следствие — капитала. 30-50% годовых в течение 3-5 лет — вполне реальные цифры. При этом должен быть среднемесячный прирост выручки компании на 5%, (то есть 50-60%в год). Согласны, что это намного интереснее? А бонусом вас еще ждут и дивиденды.

Преимущества инвестирования в проекты раунда А в том, что они имеют большую перспективу роста, им далеко до своего потолка, но риски прогореть уже очень малы, в отличие от 80% стартапов, которые не могут этим похвастаться.

2. Вы диверсифицируете

Самая возлюбленная пословица английских финансистов — («Не кладите яйца в одну корзину»).

Я думаю, смысл этой пословицы объяснять не нужно. Главная задача диверсификации — это снижение рисков. Как показали последние события, произойти может все что угодно: валюта взлетает и падает, биржу могут закрыть, бизнес? Бизнес тоже подвержен изменением, признаю, но МСП быстрее и гибче адаптируется к новым правилам игры, у них есть пространство для маневра. К тому же это единственный сектор, где реально многое зависит от вас, а не только от внешних факторов.

Выбрав несколько разных, но стабильных ниш, наименее подверженных внешним факторам влияния, вы минимизируете свои риски.

3. Вы можете усилить свой собственный бизнес

Можно выбирать выгодные и стабильные ниши, а можно усиливать имеющийся бизнес. Не хотите заходить в новое? Инвестируйте в бизнес, который полезен или непосредственно касается вашего — это хорошее усиление и поддержка проекта.

Вы всегда можете инвестировать в своих подрядчиков или в производство/ сырье необходимое вашему основному продукту, в сопутствующие товары/услуги вашего основного бизнеса, усилив свое дело в производственной части или даже расширив рынок сбыта и целевую аудиторию. Как правило это выгоднее, чем создавать этот же проект с нуля.

4. Растет не только ваш капитал, но и вы сами

Каждый предприниматель, специалист, эксперт — одним словом, профессионал своего дела, рано или поздно приходит к тому, что у него появляется потребность не только использовать потенциал на благо своего финансового роста, но и благо других людей. Сейчас я говорю о потребности человека передавать свои знания и накопленный опыт — мы так устроены.

SMART-инвестиции идеальны для этого. Вы одновременно с помощью своих компетенций и связей работаете на продвижение проекта, а как следствие и на рост вашего капитала. И закрываете свою потребность в передаче опыта другим. При этом вы находитесь в окружении сильной команды (о значимости окружения уже много сказано и без меня), получаете новый опыт, новые знания, личностный и профессиональный рост, расширяете свои горизонты. SMART — это точно не про стагнацию, это всегда про движение вперед.

5. Вы приносите пользу

Инвестиции в бизнес, какая тут польза? Социальные проекты что ли?

Да, есть социально значимые проекты, которые тоже требуют инвестиций, например, детские образовательные программы или адаптационные мультфильмы. Они могут быть одновременно и полезны, и прибыльны — это, конечно, идеальное сочетание.

Но можно рассмотреть этот вопрос «пользы» в более прагматичном ракурсе.

МСП — это тот сектор, который оказывает прямое влияние на экономику страны. По официальной статистике, всего 20% ВВП приходится на малый и средний бизнес, при этом 60% населения заняты в МСП. Хорошим показателем для нашего ВВП (по примеру более развитых стран) было бы 40%, ну никак не 20%.

Соответственно, инвестируя в этот сектор и развивая предпринимательство внутри страны, мы увеличиваем эту долю. Как следствие, доходы населения и в целом благосостояние страны будет выше. И экономика будет диверсифицированной, а значит, более стабильной. Разве не этого мы все хотим? Большей пользы сейчас и не придумаешь

Есть еще много причин, по которым вложения в «чужой» бизнес выгодны и оправданы, но расписывать сотню — это уже какая-то пропаганда. Эти факты для меня самые важные и уже закрывают большинство ваших вопросов. Остальные можем обсудить в комментариях 😊

Разбираемся вместе с экспертами, кто такие бизнес-ангелы, как их найти и как оформить с ними отношения

Чтобы перейти от стартапа к многомиллионному бизнесу, нужно финансирование. Яркий пример — компания Apple. Она начала свой путь в гараже одного из основателей — Стива Джоббса, но затем получила финансирование от бизнес-ангела [1]. Когда и чем могут помочь бизнес-ангелы, рассказывают эксперты.

- Кто такие бизнес-ангелы

- Чем отличаются от обычных инвесторов

- Где искать

- Как их найти

- Как оформить отношения

Кто такие бизнес-ангелы

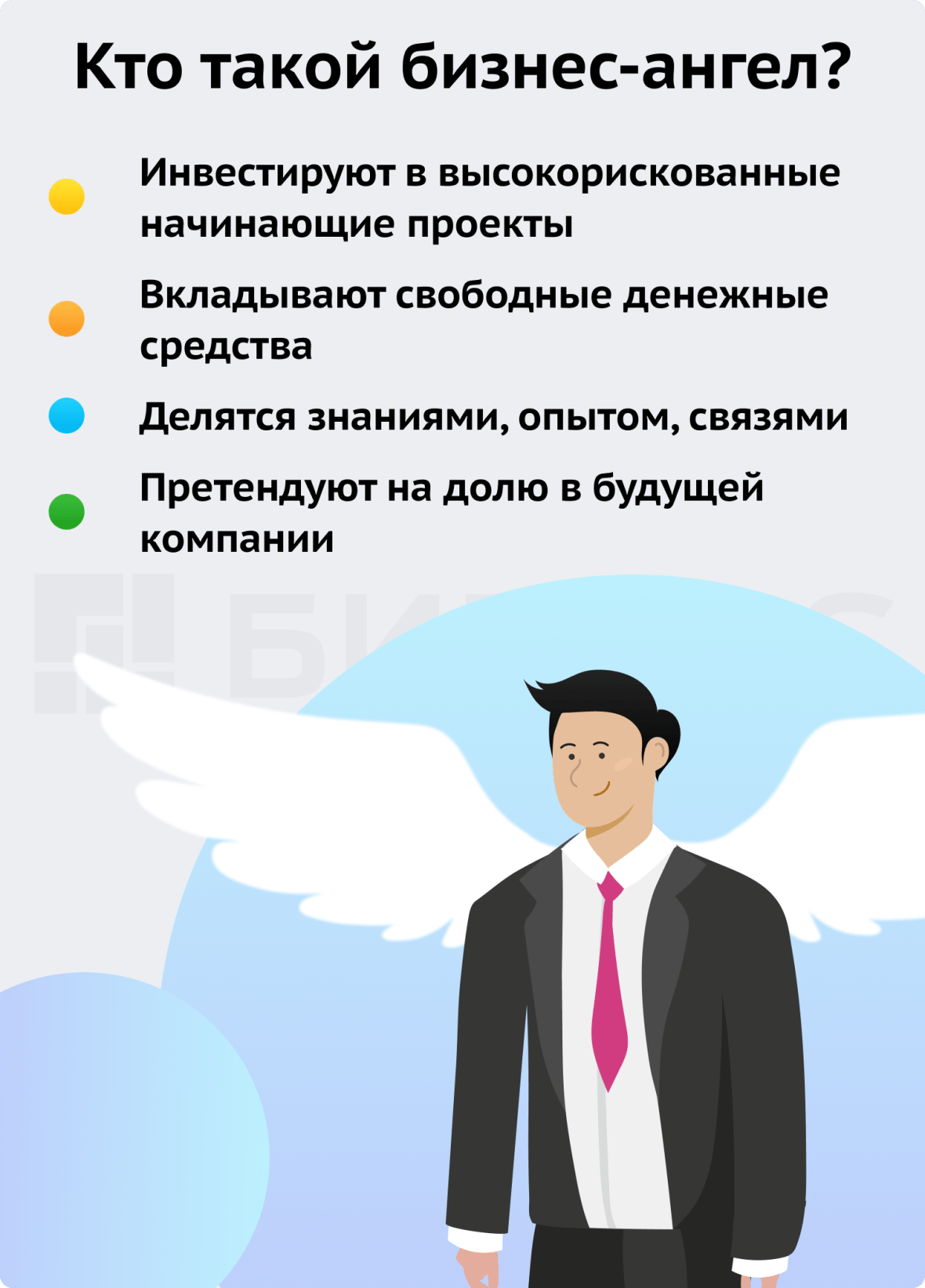

Бизнес-ангелы — это частные инвесторы, готовые вкладываться в стартапы на самых ранних стадиях, принимая активное участие в развитии бизнеса. Несмотря на огромные риски, бизнес-ангелы все же рассчитывают получить от своих инвестиций прибыль, что отличает их от благотворителей. Они могут инвестировать как индивидуально, так и в составе синдиката [2].

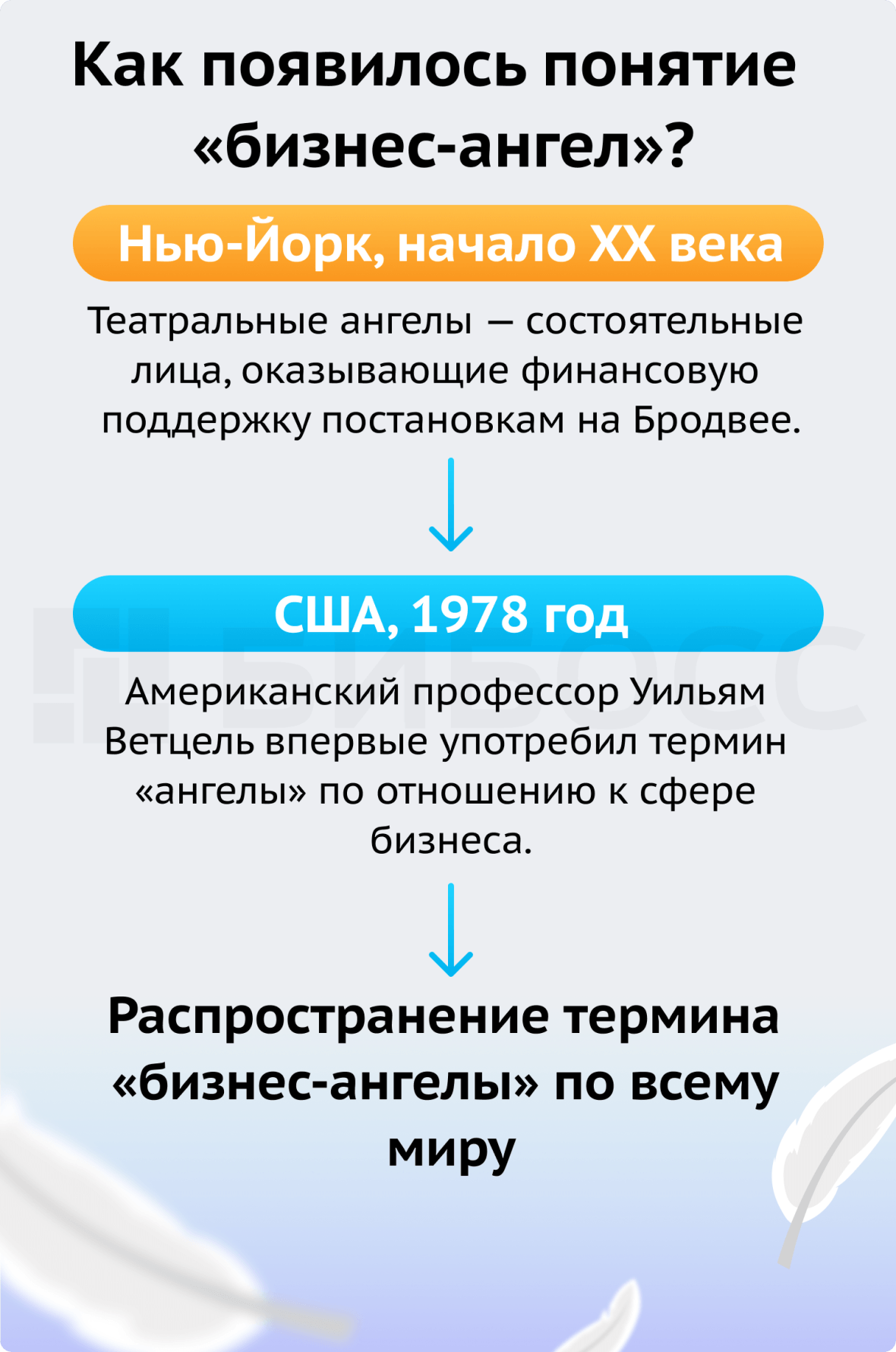

Исторически понятие бизнес-ангела близко к меценату, потому что зародилось в театральной среде. В США в начале XX века так стали называть тех щедрых инвесторов, которые давали деньги бродвейским постановкам на грани закрытия [3]. Обычно они не рассчитывали на прибыль, а просто помогали из любви к искусству.

По отношению к бизнесу термин «ангелы» стали использовать благодаря Уильяму Ветцелю, профессору Университета Нью-Хэмпшира и основателю Center for Venture Research. В 1983 году вышла его статья «Ангелы и неформальный рисковый капитал», где он впервые вывел термин для описания инвесторов, которые вкладывают деньги в начинающие предприятия [4]. С тех пор стартапы и компании, которые находятся на сложной стадии развития, ищут тех, кто готов помогать им с учетом больших рисков.

«Пожалуй, самый яркий в мире пример бизнес-ангела — это человек, который пришел в Apple, когда они сидели в гараже, и дал им денег тогда, когда никто еще не давал. Бизнес-ангелы — это обычно люди из индустрии, которые понимают какую-то технологию и пытаются ее поймать. Либо это просто богатые люди, которые готовы инвестировать в бизнесы в интересных для них сферах», — рассказал Сергей Беляев, управляющий директор инвестиционного департамента UFG Wealth Management.

На начальном этапе Apple получила средства от Майкла Марккулы, бывшего менеджера по маркетингу продукции Intel, выпускника Университета Южной Калифорнии в области электротехники [5]. Он вложил $250 тыс. в обмен на 20% акций Apple и был председателем совета директоров до 1996 года [6].

Бизнес-ангелы помогают, когда у предпринимателя недостаточно оснований рассчитывать на институциональных инвесторов

(Фото: Shutterstock)

Чем бизнес-ангелы отличаются от обычных инвесторов

Инвестором можно стать разными способами. Например, купить акции и стать акционером — так инвестор вкладывает свои средства в развитие компании, однако его права и возможности будут ограничены в зависимости от доли в компании. Другой способ — вложить средства в фонд, где управляющие будут выбирать активы с расчетом на получение прибыли для инвесторов.

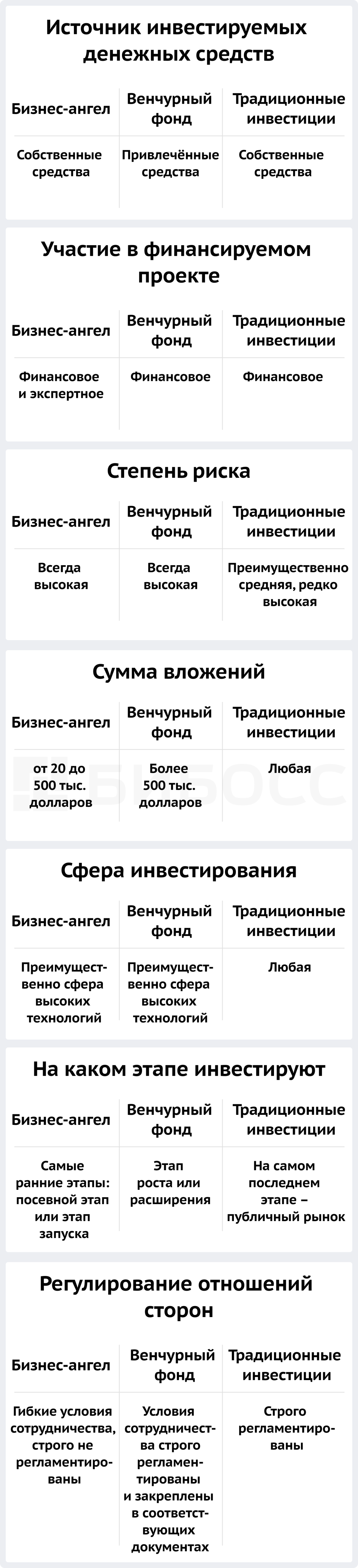

Аналогичным образом работают венчурные фонды, только они инвестируют в компании, которым нужны средства для старта или очередного этапа развития. Важное отличие в том, что венчурный фонд определяет заранее, в какого типа компанию он вкладывает деньги и на каких условиях.

Бизнес-ангелы же могут инвестировать самостоятельно, могут по своему усмотрению выбрать стартап и поставить свои условия. Для компании в этом есть плюс — отношения с частными инвесторами более гибкие, чем с венчурными фондами со сводом правил и жесткими условиями.

Таким образом, можно отметить основные отличительные черты бизнес-ангелов [7]:

-

вкладывают собственные деньги;

-

выбирают проекты в инновационной сфере;

-

могут делать выбор с учетом собственных знаний и опыта в отрасли;

-

могут вложиться в компанию в «мертвой зоне», от которой, скорее всего, откажутся венчурные фонды;

-

не рассчитывают на получение операционной прибыли, а инвестируют в расчете на то, что при успехе

капитализация

компании и стоимость их доли в ней кратно вырастет; -

помогают компании не только деньгами, но и связями, рекомендациями и советами.

Сергей Беляев считает, что понятия «обычный инвестор» не существует. Каждый этап развития компании рассчитан на определенный тип инвестора. Задача компании после каждого успешного раунда — подготовиться для продажи следующему инвестору. «Любая компания проходит определенные стадии развития: от подвала до Google. На первом этапе все ищут деньги среди друзей и членов семьи. А вот когда появляется концепция, но не хватает денег, то приходят бизнес-ангелы. Дальше приходят венчурные инвесторы ранней стадии, preseed. Эти ребята видят прототип будущего бизнеса, верят в него и вкладывают деньги. Каждый следующий раунд идет по более высокой оценке», — отметил Беляев.

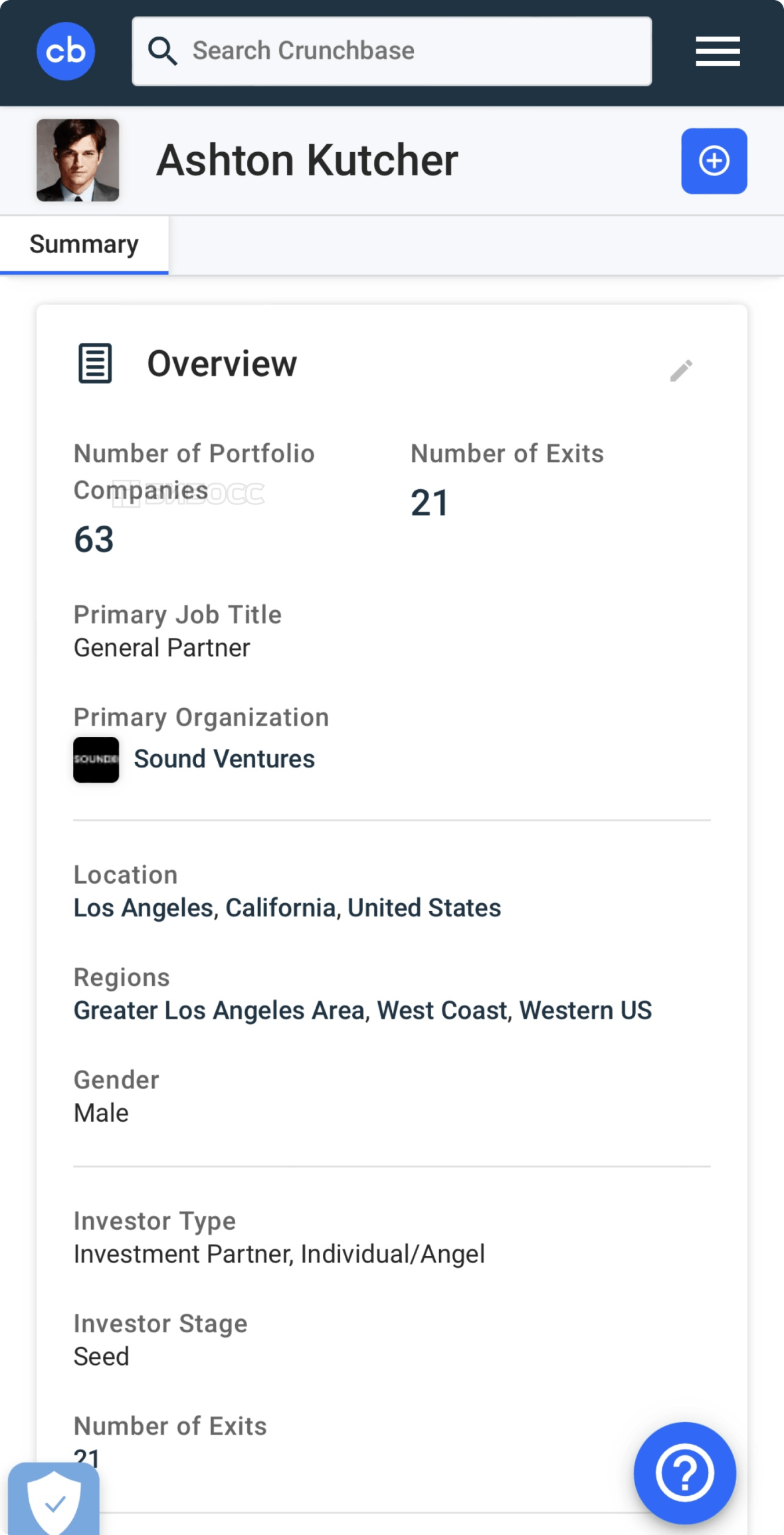

От венчурных фондов бизнес-ангелы отличаются тем, что они дают небольшое количество денег, берут, как правило, достаточно высокий процент в доле и помогают перейти на следующий уровень. Согласно исследованию российского рынка венчурных инвестиций, проведенному проектом Barometer в 2021 году, средний чек инвестиций от бизнес-ангелов составляет $20–50 тыс. [8].

«Инвесторы приносят «живой» внешний капитал. Обычно этот капитал они дают под определенный инвестиционный горизонт. Допустим, компании на следующий год нужен $1 млн, бизнес-ангел выделяет необходимую сумму, но получает за это долю в компании и место в совете директоров, — объяснил Сергей Беляев. — А также помогают создать организационно-регуляторную структуру компании. Обычно бизнес-ангелы получают достаточно приличную долю от бизнеса: до 20% в зависимости от условий. На следующих этапах доля размывается за счет увеличения количества акций».

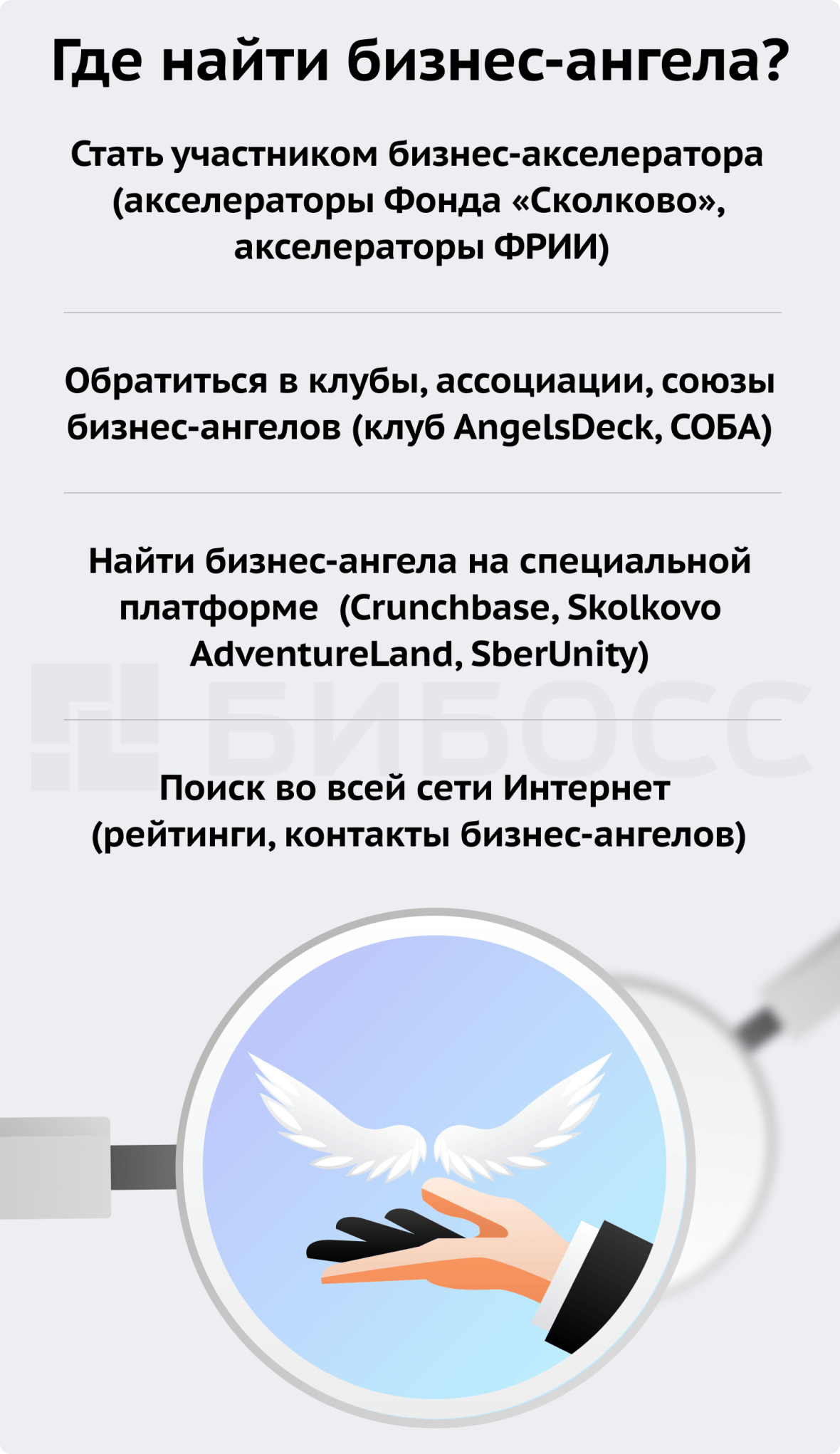

Где искать бизнес-ангелов

Обращаться к бизнес-ангелам стоит, когда вы понимаете, что у вас недостаточно оснований рассчитывать на институциональных инвесторов. Например, ваш проект находится на стадии идеи или показатели пока слишком невелики, чтобы привлечь серьезные средства.

«Бизнес-ангел хорошо работает в случае, если стартап не знает, как ему развиваться дальше. Например, компания хорошо работает, генерирует прибыль, но со временем упирается в потолок по выручке. И чтобы перейти на следующий этап, нужен большой скачок в виде инвестиций. Тут как раз могут помочь бизнес-ангелы», — отметил управляющий директор инвестиционного департамента UFG Wealth Management Сергей Беляев.

По его словам, тут очень важно правильно рассчитать оценку бизнеса в текущий момент. «Есть ситуации, когда люди готовы продаться за любые деньги, потому что им нужен кеш. А есть ситуации, когда основатели сильно завышают оценку компании и из-за этого бизнес не складывается. Грамотный бизнес-ангел как раз и занимается тем, что, проинвестировав, помогает выстроить бизнес-процессы», — рассказал эксперт.

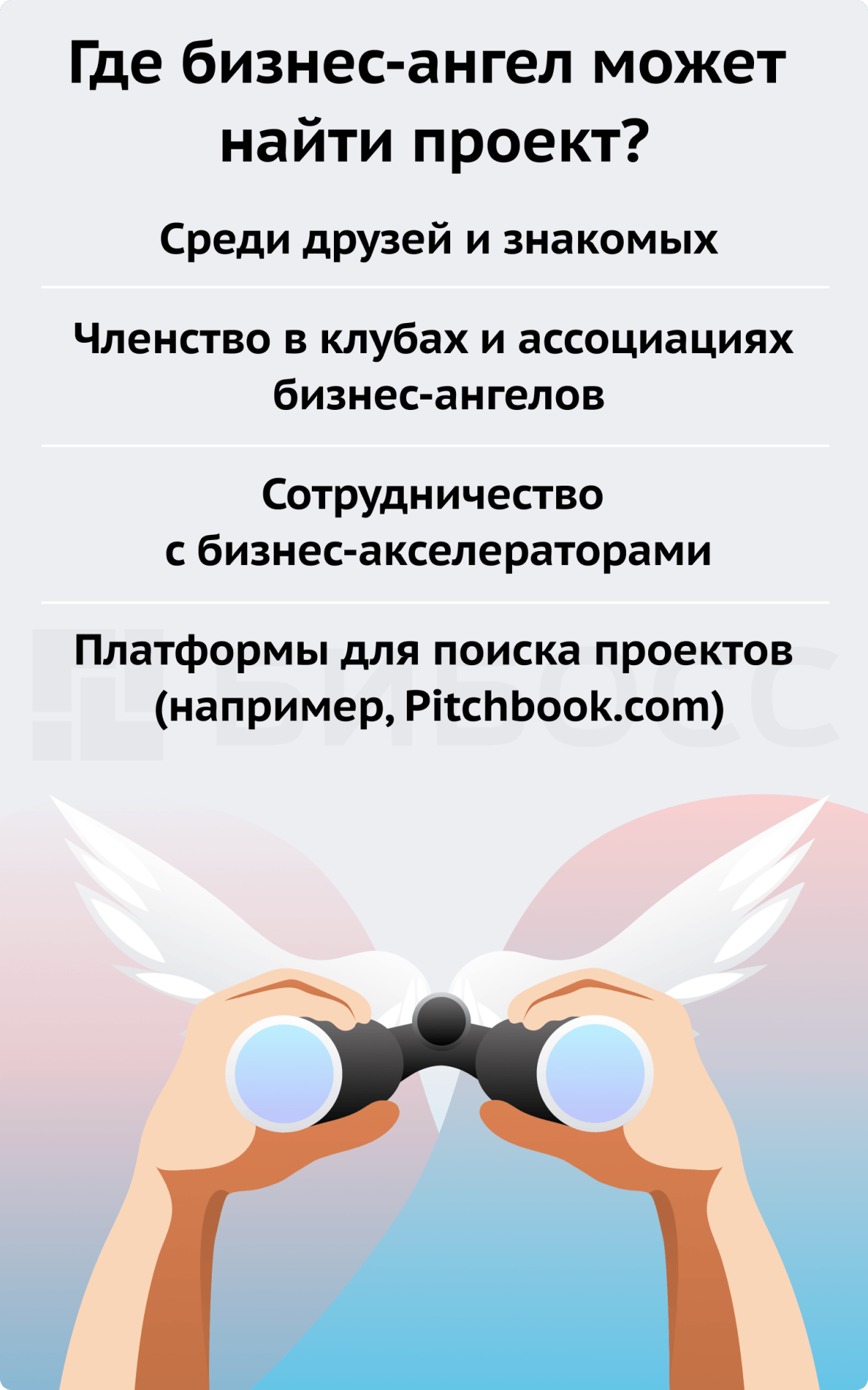

Наиболее вероятные способы найти частного инвестора:

-

искать среди знакомых бизнесменов, которые готовы вложиться в ваш бизнес;

-

обратиться в клуб бизнес-ангелов, там проект будет проходить определенный отбор;

-

поискать профессионального бизнес-ангела самостоятельно и обратиться к нему напрямую.

С последним помогут источники:

-

рейтинги венчурных инвесторов, частных инвесторов и бизнес-ангелов;

-

биржи стартапов;

-

разнообразные профессиональные сообщества, где есть активный нетворкинг — создание и развитие сети полезных знакомств.

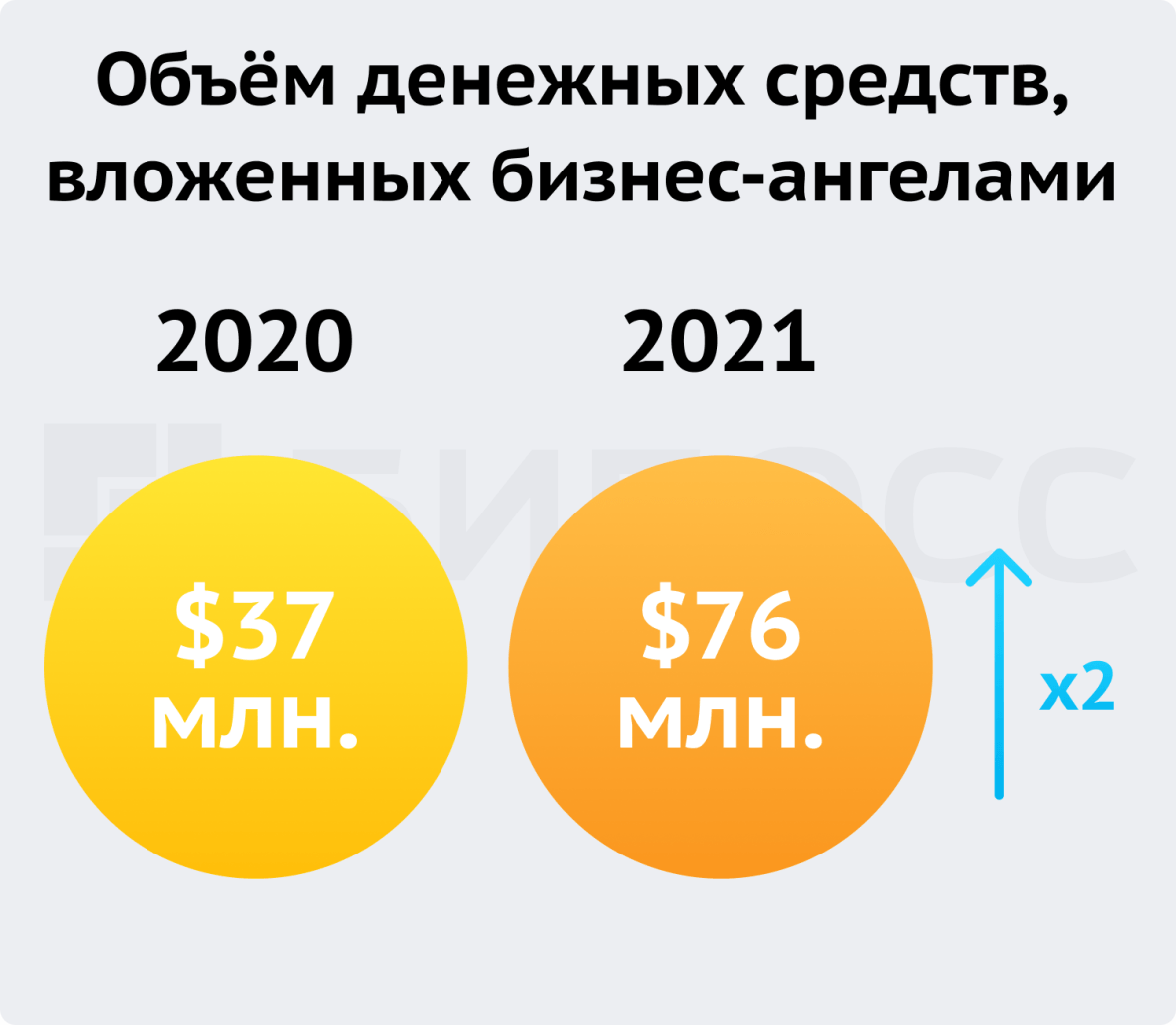

В России такой формат инвестирования достаточно популярен, и объем вкладываемых средств растет. Согласно исследованию журнала Inc [9], в 2020 году инвестиции бизнес-ангелов в российские проекты выросли почти в три раза — за год объем сделок увеличился с ₽1,7 млрд до ₽3,7 млрд. Количество сделок выросло с 19 до 55. Однако повышение суммы вложенных средств произошло за счет всего одной крупной сделки — миллиардер и предприниматель Роман Абрамович инвестировал $20 млн в игровой сервис 110 Industries.

Для частных инвесторов создаются фонды и ассоциации, которые помогают подбирать проекты и оформлять правовые отношения. Как показало исследование Venture Barometer, 83% бизнес-ангелов предпочитают именно такой формат взаимодействия с бизнесом.

Как правило, бизнес-ангелы в ответ на свои вложения рассчитывают получить долю в компании

(Фото: Shutterstock)

Как найти бизнес-ангела

Для стартапа или компании важно подобрать бизнес-ангела, который не просто вложит деньги, но сможет помочь опытом или связями, не будет ставить чрезмерные условия или слишком активно вмешиваться в операционную деятельность компании. Чтобы понять, что перед вами именно тот, кто нужен, можно обратить внимание на следующие особенности [10]:

-

опыт в индустрии. Лучше искать бизнес-ангела с опытом инвестирования в индустрии, в которой работает стартап. Они обладают полезными связями и могут быть более заинтересованными в сделке;

-

опыт в инвестировании. Новоиспеченному основателю стартапа лучше иметь дело с опытным инвестором, а не начинающим;

-

финансовая стабильность. Чтобы не было дополнительной нагрузки на стартап и дополнительных рисков, стоит учитывать финансовое состояние бизнес-ангела, чтобы он мог инвестировать средства без потенциальных проблем в будущем;

-

опыт наставничества. Бизнес-ангелы могут выступать в качестве советника, в частности помогать ориентироваться в этапах финансирования. Если это необходимо, можно учитывать и этот фактор.

Как оформить отношения с бизнес-ангелом

Инвестор стремится заработать на своих инвестициях в стартапы, а значит, отношения с ним должны быть четко отрегулированы. Как правило, бизнес-ангелы в ответ на свои вложения рассчитывают получить долю в компании, и здесь могут возникнуть две проблемы:

-

если стартап окажется успешным, ангел может уменьшить свою долю за счет регулярных вложений других инвесторов. С точки зрения предпринимателя, это риск потери контроля или значительной степени дохода от стартапа в случае сильного размытия его доли при успешном развитии проекта, отметил управляющий партнер BMS Law Firm Алексей Матюхов;

-

риск того, что вложения не принесут результата и компания провалится. Со стороны основателя стартапа это может привести к последующему истребованию средств или выставлению претензий со стороны бизнес-ангела, добавил эксперт.

Риски, связанные с провалом стартапа и последующими возможными финансовыми претензиями со стороны бизнес-ангела минимальны при условии, что предприниматель не допускал грубой небрежности и тем более злоупотреблений или нецелевого расходования денежных средств, рассказал Алексей Матюхов. Он рекомендовал два варианта оформления отношений: либо вхождение бизнес-ангела в капитал юридического лица, либо выдача займа, конвертируемого в акции стартапа.

В первом случае инвестор станет полноценным соучредителем или акционером компании, получая права как на прибыль, так и разделяя риски потери вложений при провале, рассказал Матюхов. Стартап со своей стороны тоже рискует, потому что в зависимости от доли и условий бизнес-ангел может влиять на операционную деятельность и вынуждать принимать определенные решения.

«В целях сохранения контроля над стартапом необходимо прописывать порядок, а в ряде случаев и прямые ограничения участия бизнес-ангела в принятии решений, что можно сделать в рамках учредительного договора. В отдельных случаях можно выпустить привилегированные акции, доход от которых будет начисляться инвестору вне зависимости от финансового положений компании, но при этом данный инвестор может быть ограничен в принятии решений касательно развития стартапа», — отметил управляющий партнер BMS Law Firm.

Вариант займа несет прямо противоположные риски — у инвестора очень ограниченные возможности влиять на деятельность компании, если в соглашении не прописано иное. Однако это действительно до момента конвертации займа в акции или доли компании, рассказал Алексей Матюхов. Эксперт отметил, что если изначальные условия привлечения финансирования по соглашению с бизнес-ангелом не требуют личного поручительства предпринимателя, то все, что требуется предпринимателю для избежания возможных материальных претензий, это:

-

соблюдение корпоративных процедур принятия решений;

-

должное согласование крупных сделок и сделок с заинтересованностью;

-

следование согласованному с бизнес-ангелом плану развития бизнеса и должное документирование описанных моментов.

«Злоупотребления и нецелевое расходование средств являются табу, так как в негативном сценарии напрямую ведут к привлечению предпринимателя к субсидиарной (дополнительной личной материальной) ответственности по обязательствам перед бизнес-ангелом», — рассказал Матюхов.

Документы, которые регулируют подобные отношения, стандартны — это Гражданский кодекс России, закон «Об обществах с ограниченной ответственностью», закон «Об акционерных обществах», а также некоторые нормативные документы Центробанка и документы, регулирующие рынок

ценных бумаг

, отметил эксперт.

Читайте также:

- Что такое индекс Биг Мака и как он рассчитывается

- Что такое оборотный капитал компании и как учитывать этот показатель

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Благодаря широкому распространению интернета финансовая грамотность населения растет не по дням, а по часам. Не говоря уже о доступности любых инвестиционных инструментов.

Новые способы заработка, неизвестные нам ранее, все более привлекают к себе заинтересованность соотечественников.

Инвестор — кто это, и в чем секрет его богатства? Это отважный человек, который вкладывает свои средства в проекты, сопряженные с риском, стремясь получить доход либо прочие блага.

Читайте в статье ответы на популярные вопросы: кто сможет им быть, как и сколько он зарабатывает, с какой суммы можно начать, и как научиться инвестировать деньги с прибылью. Ну, а если Вы, наоборот, ищете инвестора для своего бизнеса, — на что нужно обратить внимание при его выборе.

Принципы инвестирования

У человека есть три способа распорядиться своими деньгами (капиталом):

- первый — тратить все, что зарабатываешь

- второй — тратить меньше, чем зарабатываешь

- третий — тратить больше, чем зарабатываешь

Инвестор кто это

В первом случае человек остается финансово зависимым от работы и работодателя. В третьем случае человек становится должником и головной болью для кредиторов. Во втором случае у человека возникает вопрос — куда вложить неизрасходованные средства? Задавшись этим вопросом, человек становится инвестором.

Инвестор — лицо, совершающее вложение капитала с целью получения дохода (прибыли). Инвестиции — это вложение капитала с целью получения прибыли. Эти определения самые общие, однако существуют и другие.

Например, одно из самых распространенных, что инвестор — это неудавшийся спекулянт. Это определение немного шутливое и означает, что инвестор — это человек, неудачно вложившийся в акции и теперь вынужденный неопределенно долго ждать, пока его инвестиции снова вырастут.

Инвестор действительно может очень долго держать акции на протяжении многих лет, но не потому что, он их неудачно купил, а потому что они приносят ему хороший доход.

Бенджамин Грэхем в своей книге «Разумный инвестор» дал следующее определение: «Инвестиционная деятельность означает, что инвестор на основании серьезного анализа предполагает как возмещение вложенного капитала, так и получение соответствующего дохода. Операции, которые не отвечают этим требованиям, являются спекулятивными».

Как видно из этого определения, инвестор — это человек, который прежде всего делает свои инвестиции на основе серьезного анализа. Инвестирование — это вложение капитала в различные финансовые инструменты на основе тщательного анализа с целью сохранения вложенного капитала и получения дохода на вложенный капитал.

Самым ярким примером инвестора может послужить Уоррен Баффет.

Перед инвестором открывается большое количество возможностей — депозиты, акции, облигации, недвижимость, инвестиционные фонды, бизнес и другие. И в зависимости от своего характера, склада ума и цели инвестор строит свой инвестиционный флот (инвестиционный портфель), чтобы отправиться в увлекательное, полное опасностей (риск) и сокровищ (доход) плавание.

Типы

Все инвесторы делятся на два типа:

- активные,

- пассивные.

Давайте разберемся, чем они отличаются друг от друга. В первую очередь пассивного инвестора отличает время, которое он тратит на свою инвестиционную деятельность. Пассивный инвестор обычно тратит мало времени на управление своими вложениями, у него просто нет времени или желания на это. Управлением средствами инвестора чаще всего занимается управляющая компания или банк.

- Основные инструменты пассивного инвестора — инвестиционные фонды (индексные или активно управляемые паевые инвестиционные фонды, биржевые фонды ETF).

- Основные инструменты активного инвестора — отдельные ценные бумаги (акции, облигации), недвижимость в виде домов, квартир, торговых площадей.

Активного инвестора отличает гораздо большее время, которое он отводит на отбор активов в свой портфель и управление своими вложениями. Активный инвестор старается найти активы с хорошей доходностью, в надежде не только сохранить капитал, но и получить доход.

Активный инвестор должен иметь не только время, но желание и умение заниматься анализом отдельных активов, чтением финансовых отчетов компаний, делать расчеты, изучать методики анализа и совершенствовать их.

Обязательно ли получаемая активным инвестором доходность будет больше доходности, получаемой пассивным инвестором? Не обязательно, так как доходность, получаемая активным инвестором, зависит в первую очередь от умений инвестора находить хорошие доходные активы. Активный инвестор, в отличие от пассивного, принимает на себя дополнительный риск выбора «плохих» активов, что может снизить доходность.

Подытоживая сказанное, можно сделать вывод: активные инвестиции подойдут людям, имеющим достаточное количество свободного времени и желание заниматься анализом и отбором активов. Пассивные инвестиции подойдут тем, кто предпочитает простые решения, не требующие много времени и специфических знаний.

Источник: "activeinvestor.pro"

Инвестор — кто это, и почему вкладывает деньги

Один из первых вопросов, с которыми сталкиваются предприниматели при открытии бизнеса, – поиск инвестора. При этом сегодня многие ищут частных инвесторов, так как инвестиционные фонды отдают предпочтение вложению в ценные бумаги, а не начинающему бизнесу.

Как правило, российские инвесторы вкладывают деньги в малое число проектов, но с максимальной гарантией возврата денег. Обычно они рассчитывают, что возврат средств превысит вложения на 30-50%.

Как же заинтересовать инвестора вашим проектом? Можно найти инвестора, имеющего опыт в подобной области бизнеса. Такой инвестор лучше Вас поймет, а сотрудничать с ним станет проще, однако данные инвесторы жестко подходят к выбору проектов.

Непрофильный инвестор может довольно быстро откликнуться на ваш проект, но сотрудничество будет более сложным, и есть риск того, что инвестор выйдет из дела после старта бизнеса.

Главное – уговорить инвестора на встречу, для чего необходимо узнать о нем как можно больше. Стоит также подготовить грамотные ответы на его потенциальные вопросы. Нет необходимости составлять стостраничный бизнес-план.

Пообщавшись с Вами, опытный инвестор поймет, серьезно ли Вы подходите к делу. Как правило, его интересуют следующие вопросы:

- сколько денег Вы хотите, в какие сроки, и на что пойдут вложения;

- за счет чего бизнес принесет прибыль;

- когда окупится проект;

- процент инвестора от дохода.

В течение нескольких встреч важно выстроить доверительные отношения с инвестором, в чем помогут такие рекомендации:

- Вы должны быть уверены в проекте, так как инвестор сразу почувствует вашу неуверенность и не станет вкладывать средства в ваш бизнес;

- тщательно подготовьте аргументы в защиту проекта, предусмотрев возможные вопросы инвестора о тех или иных слабых местах бизнеса;

- отвечайте на вопросы инвестора прямо, в том числе о сроках окупаемости и т.д.;

- инвесторы оценивают не только ваши деловые качества, но и личность, поэтому нужно грамотно сочетать деловой и личностный стили общения.

Распространенные предложения о совместной работе от инвесторов:

- выжидая, инвестор предлагает Вам начать проект самостоятельно, и если бизнес идет, то вкладывает деньги, – не стоит соглашаться на такие условия, скорее всего, инвестор Вам не доверяет и не верит в ваш бизнес;

- до начала проекта инвестор подписывает с Вами необходимые договоренности – в этом случае стоит оформить документы быстро, так как инвестор может передумать, однако не забудьте юридически закрепить все, что связано с получением вложений, их величиной и возвратом.

Делая расчеты, не превышайте необходимых сумм, ведь для начала можно обойтись без высоких зарплат, офиса в центре и других привилегий. Мотивировать персонал можно премиями и бонусами.

Важно также четко контролировать затраты, не экономя при этом на профессиональном программном обеспечении, продвижении и других расходах, делающих бизнес эффективнее.

Не стоит забывать, что при сотрудничестве может случиться так, что инвестор по личным причинам не выделит на проект очередные вложения. Поскольку Вы теперь выступаете с инвестором в одной связке, подумайте, чем Вы можете помочь ему в его делах. Если помочь нечем, то старайтесь проявить терпение, сохраняя доверительные отношения.

Источник: "prostoy.ru"

Кто получает прибыль, инвестируя в проекты

Инвестор — это юридическое или физическое лицо, которое вкладывает собственные денежные средства в инвестиционные проекты ради получения прибыли.

Существует понятие квалифицированный инвестор. Такое звание дает право инвестировать (вкладывать) деньги в особые инструменты, которые предназначены для лиц, имеющих особую квалификацию.

Также существуют институциональные инвесторы. К ним относятся кредитно-финансовые институты, выступают в качестве держателя денежных средств, к примеру, в виде паев или взносов, и осуществляют:

- инвестирование в недвижимость;

- инвестирование в ценные бумаги;

- инвестиции в бизнес (покупка бизнеса, создание и т.д.);

- инвестирование в сырьевые товары (уголь, газ, нефть, драгоценные металлы);

- инвестирование в валютный рынок Форекс;

- прочие способы инвестиции с целью получения прибыли.

При инвестировании денег, инвестор планирует получить прибыль со всех своих вложений (зарабатывая на инвестициях). Важно отметить, что чем большую сумму инвестор вкладывает, тем больше он рискует.

Никто и никогда не может дать инвесторам 100 процентную гарантию того, что получится заработать деньги. Любой инвестор не застрахован от неудач, ошибок и поражений. Таким образом, инвестор вкладывает свои деньги на свой риск и страх.

На финансовом рынке (фондовом, валютном и т.д.) в качестве крупных и известных инвесторов выступают инвестиционные банки и компании.

Инвестиционные фонды — это компании, которые сосредотачивают деньги мелких организации или частных инвесторов (как физических, так и юридических лиц) для управления этими денежными средствами, как единым инвестиционным портфелем в будущем.

Поэтому, если у вас нет желания вкладывать, инвестировать деньги (например, покупать акции или фьючерсы) самостоятельно, то эти деньги можете доверить инвестиционной компании.

Важно помнить, что существует большое количество недобросовестных управляющих компаний (лохотроны, мошенники), поэтому к выбору такого фонда отнеситесь внимательно.

Чтобы стать успешным и богатым инвестором, например как Уоррен Баффет, Джордж Сорос, Бенджамин Грэм и другие успешные личности, необходимо владеть финансовой грамотностью, хорошо понимать и четко осознавать свои действия.

Источник: "odostatke.ru"

Позаботьтесь о своем будущем

Частный инвестор — немного непривычное для российского жителя понятие, поскольку большинство людей в нашей стране не особо заботятся о завтрашнем дне и живут, что называется, от зарплаты до зарплаты. Большинство людей ничего не знают об учете личных финансов, ничего не знают об игре под названием «деньги» и о законах этой игры.

И тем не менее всю жизнь в нее играют, даже не подозревая, что в этой игре можно преуспеть и стать по-настоящему богатым и обеспеченным человеком. Но для этого нужно, во-первых, знать правила игры, а во-вторых, нужно применять их в реальной жизни.

Единственное, что известно среднестатистическому человеку — это то, что после школы (института, техникума) нужно идти работать, зарабатывать там деньги и все до копейки тратить. Если же не хватает денег на нечто дорогостоящее, то единственный правильный выход — взять кредит в банке и тогда вообще себе ни в чем не отказывать.

Так вот, частный инвестор преследует несколько другие цели. Он заботится о своем будущем и инвестирует деньги для того, чтобы спустя некоторое время получить их больше.

Инвестиции — это вложение денежных средств с целью получения прибыли. Инвестировать — означает вложить деньги для того, чтобы через определенное время получить их больше, чем вложил. Соответственно, инвестор — это тот, кто вкладывает деньги в инструменты инвестирования и получает с этого прибыль.

Как делают деньги

Если вы совершенно ничего не знаете про инвестиции, то пока вам трудно понять, каким образом частный инвестор получает прибыль с инвестиций.

Приведу пару примеров. Частный инвестор купил акции и, скажем, через год их продал в 2 раза дороже. Доходность его инвестиций составила 100% годовых.

Еще пример. Частный инвестор приобрел недвижимость на начальном этапе строительства и, когда стройка закончилась, продал эту недвижимость в 1,5 раза дороже.

Вы спросите, а почему его зовут именно ЧАСТНЫЙ инвестор? Да потому, что это не какая-то абстрактная инвестиционная компания, не высоколобый профессор с другой планеты, а обычный человек, который грамотно распоряжается своими деньгами, вкладывает их и получает с этого доход.

Частным инвестором может стать каждый человек, независимо от того, какое у него образование и где он работает. Что очень важно: чтобы стать частным инвестором, совсем не нужно сразу увольняться с работы и, потеряв единственный источник дохода, с головой окунаться в мир инвестиций.

Инвестициями можно (и нужно) заниматься в свободное от основной работы время. Хотя никто не запрещает уделять инвестициям много времени, особенно если вам понравится, и окунуться с головой в это дело.

Почему это трудно

Главным препятствием для того, чтобы стать частным инвестором и начать инвестировать, является незнание того, что делать, непонятно с чего начать, как работать. И вообще, «я не понимаю, для чего все это нужно и к тому же у меня нет столько денег, чтобы их вкладывать». Ведь проще жить так, как сейчас живешь и не загружать свою голову ненужными, сложными и совершенно непонятными вещами.

Может быть это и так, но подумайте о том, что если вы и дальше будете жить, игнорируя правила игры под названием «деньги», то с высокой долей вероятности вы НИКОГДА не станете богатым, обеспеченным, финансово независимым человеком.

Все не так сложно и запутано, как кажется на первый взгляд, на самом деле все гораздо проще, чем кажется. Нужно только приложить некоторые усилия, чтобы разобраться в этом вопросе.

Понятно, что сейчас у вас в голове если и есть некие знания по поводу того, чем занимается частный инвестор и про инвестиции вообще, то скорее всего — эти знания не имеют ничего общего с действительностью.

Вообще, деятельность инвесторов и сфера инвестиций для обычного «непосвященного» человека окутана облаком тайны. Есть множество мифов, недостоверной информации, которая крепко осела в умах тысяч людей.

Какие преимущества дает инвестиционная деятельность

У вас появляется капитал, который вы вкладываете и получаете прибыль. Вы богатеете. Это чуть ли не единственный способ стать по-настоящему богатым и финансово независимым. Богатым — у вас будет столько денег, чтобы ни в чем себе не отказывать. Финансово независимым — значит свободным от денег, не ВЫ будете работать на деньги, а ДЕНЬГИ будут на вас работать.

Таким образом, вы избавитесь от необходимости всю жизнь работать и сможете посвятить себя более интересным вещам. Не сразу, но со временем частный инвестор сможет получать пассивный доход, сравнимый с зарплатой, которую он бы получал на наемной работе — этого уже достаточно, чтобы больше не работать (разве это не мечта?)

Вкладывая и наращивая свой капитал, вы не только сможете накопить на дорогостоящую покупку, но и можете пойти еще дальше — ваш капитал может достигнуть таких размеров, что вы без труда будете жить лишь на одни проценты с этого капитала и станете настоящим рантье.

Как вы думаете, где крутятся самые большие деньги? И сколько из этих денег достается простым работникам по найму? Ответ прост: самые большие деньги — в бизнесе, солидная доля прибыли компании достается ее владельцам, но никак не обычным работягам. Занимаясь инвестициями, у вас появляется возможность стать совладельцем предприятия и получать прибыль пропорционально вашей доле.

Источник: "damoney.ru"

Человек, который вкладывает деньги

Инвестор — это человек, который вкладывает средства в проекты, приносящие прибыль. Как правило, сумма, которую он вкладывает, не имеет значения. Самое главное это то, что в результате он должен получить прибыль.

Вкладывая средства, он рискует, при этом, чем больше он вложит, тем выше риск. Точных гарантий успешного развития нет, поэтому он либо выигрывает прибыль, либо его вложения не оправдываются, и он разоряется.

Основной задачей является не трата средств, а заработок при помощи вложения тех самых средств в тот или иной бизнес-проект.

Прежде, чем заключать сделку, с ним необходимо решить ряд вопросов, например:

- как будет делится прибыль или убыток в случае, если сделка окажется провальной,

- кто будет управлять бизнесом,

- у кого остается контрольный пакет,

- период инвестиций — долгосрочные или разовые.

Стоит помнить, что инвестор не претендует на управление бизнесом и его заполучение, он лишь заинтересован в прибыли. Но для того, чтобы лучше понимать специфику бизнеса, в который вкладывает свои средства, он должен быть ознакомлен с основными инструментами правления.

Должен:

- обладать знаниями в области, в которой работает,

- иметь прагматический подход,

- иметь склонность к риску,

- полагаться и на свою интуицию, помимо профессиональных знаний,

- хорошо чувствовать, стоит ли вложить деньги в тот или иной проект.

Источник: "ubiznes.ru"

Что нужно, чтобы быть инвестором

Инвестор — это человек, который выделяет капитал с ожиданием финансовой отдачи в будущем. Инвестором может быть физическое или юридическое лицо, которое покупает активы, включая акции, облигации, недвижимость, товары и предметы коллекционирования.

Инвестор, который владеет акциями компании, называется акционером. Кроме покупки акций инвестор может вкладывать деньги в капитал для создания нового бизнеса. Как правило, главной задачей инвестора является сведение к минимуму риска при максимизации прибыли.

Например, инициатор бизнес-проекта может заниматься продажей профессионального оборудования для предприятий общественного питания, но инвестор может не совсем понимать что и для чего. Поэтому ему необходимо предоставить все преимущества использования пароконвектоматов на профессиональной кухне.

Портфель инвестора обычно включает в себя разнообразные активы, которые балансируются между прибылью и риском каждой инвестиции. Инвестор платит деньги за идеи, проекты или компании с надеждой превратить вложения в многократную финансовую отдачу.

Кто может стать

Инвестором может стать каждый. Здесь главное наличие желания, ресурсов для вложения и здравого ума. Разумный вклад, даже небольшой, денежный или материальный, может в итоге принести щедрые плоды. Обычно, инвестором называют людей, которые имеют крупные суммы на своих банковских счетах, иными словами «толстые кошелки», но, на самом деле, это не совсем правильно.

Инвестором может стать даже студент-первокурсник, который дал 10 долларов своему соседу в общежитии для того чтобы тот купил три пачки бумаги для написания новых курсовых работ для сокурсников.

С одной стороны это смешно, а с другой стороны – студент-первокурсник, ничего не делая, получит свои 10 долларов обратно да еще и с прибавкой (процентами). Кроме того, представьте себе его восторг от того, что он причастен к важному делу, и может даже без его участия у соседа ничего бы не получилось.

Сколько иметь денег

Все зависит от того, какая желаемая сумма дохода от вложенных средств. Все понимают, что чем больше инвестировать, тем больше можно получить дохода. Параллельно с этим, также, прослеживается еще одна зависимость: чем более рискованное вложение, тем более прибыльным оно будет в случае не оправдания рисков.

Как зарабатывает

Схема зарабатывание достаточно проста. Конечно, она может варьироваться в зависимости от договоренности контрагентов инвестиционного процесса.

В основном алгоритм один и тот же: инвестор дает определенную сумму денег тому, кто будет вести бизнес и договаривается о проценте, который вкладчик будет получать от прибыли бизнеса или от вложенного количества денег. Через некоторое время, когда бизнес начинает процветать, инвестор видит результаты своего причастия к бизнесу и зарабатывает все больше или теряет, если бизнес «в пролете».

Сколько зарабатывает

Заработок инвестора зависит от договоренного процента дохода или, в случае владения акциями, установленного процента от номинальной стоимости ценного документа. Продолжая тему акций, следует напомнить, что прибыль от них называется дивидендами.

Они не всегда могут выплачиваться в денежном эквиваленте, в некоторых предусмотренных случаях, выплата проводится иным имуществом (собственными акциями или акциями дочерних предприятий). Обычно, проценты от инвестиций составляют примерно 10-20%, и опять же, все зависит от случая и результата договора всех сторон инвестиционного процесса.

Источник: "investgo24.com"

Какова величина дохода и риски

Представим такую ситуацию: у вас появились определенные накопления и было бы неплохо, если деньги, которые у вас имеются на данный момент не лежали без дела, а приносили определенный доход или хотя бы покрывали уровень инфляции.

В такой ситуации вы можете, к примеру, воспользоваться депозитами и отнести деньги в банк. И уже в данном случае вы бы стали инвестором, так как поспособствовали притоку капитала в банк, исходя из чего он сможет выдать больше кредитов и заработать больше денег.

Другими словами, инвестор — это человек, который направляет определенные денежные средства на развитие своего или чужого бизнеса, напрямую или посредством покупки определенного рода активов — то есть объектов, способных приносить доход (недвижимость, акции, паи паевых фондов и т.п.).

Но это было лишь одной стороной определения, поскольку существует и другая их отличительная особенность, а именно: они вкладывают денежные средства на длительный срок (обычно этот рубеж определяют годом).

Иногда инвестором называют человека, хорошо разбирающегося в экономике или по крайней мере является знатоком определенного дела и может увидеть перспективы того или иного предприятия.

Как бы то ни было, полноценным вкладчиком может стать любой человек, абсолютно не причастный к финансовому миру. Наиболее примитивным является случай, когда вы вкладываете деньги в покупку товара для своего магазина.

Достаточно часто под вышеупомянутом термином, подразумевается человек, покупающий акции. И это вполне оправдано, ведь в данном случае происходят инвестиции в крупный бизнес, существующий в форме акционерных обществ. Таким же образом иностранные инвесторы вкладывают средства в российские компании и наоборот.

Объектом инвестирования конечно же могут быть не только ценных бумаги, но и реальные активы вроде недвижимости, драгоценных металлов или земли (часто это является способом диверсификации рисков в инвестиционном портфеле).

Но как бы то ни было, вкладчик быть хорошо знаком с рынком, на котором он работает. Например, перед тем как купить те или иные акции опытный акционер совершит фундаментальный анализ и сделает выводы о своевременности покупки или продажи (если таковые активы имелись).

Чтобы получать стабильный доход, инвестор постоянно оценивает состояние рынка и его перспективы, но в большинстве случаев прибыль делается именно в момент покупки (качественно отобранный инструмент, купленный в нужное время). В целом же, деятельность профессионального вкладчика достаточно интересна и определяет высокий уровень доходности. Как правило, эффект капитализации процентов увеличивает средства на длительных интервалах.

В чем особенности трейдеров

На фондовой бирже существует два типа участников, а именно:

- инвесторы

- трейдеры

Конечно же, четкого деления нет и один и тот же человек может быть как трейдером, так и вкладчиком. Другое дело в том, что это два принципиально разных подхода к заработку на бирже.

Трейдеры, в отличие от инвесторов, которые могут, к примеру купить акции ОАО «Сбербанк» или стать акционером ОАО «Газпром» и заниматься непосредственно другими делами, сидя «в бумагах», должны постоянно анализировать движение цен на торгуемый актив.

Конечно же, можно не проводить время постоянно за монитором (хотя, к примеру, скальперы так в большинстве случаев и делают), но, в целом, суть ясна: трейдеры это активные игроки фондового рынка, которые совершают сделки намного чаще инвесторов.

Конечно же, их доходность заметно выше (годовые проценты могут доходить до нескольких тысяч!), чем у «пассивных» акционеров, но ведь и риск здесь также постоянно присутствует в большей мере.

Если первый тип вкладчиков использует фундаментальный анализ, то трейдеры делают технический анализ рынка на основе индикаторов, а также порой анализируют новости.

Плюс ко всему трейдеры предпочитают более ликвидные инструменты — как минимум голубые фишки, в то время, как вкладчики могут покупать, к примеру, облигации или акции второго эшелона.

Источник: "a1invest.ru"

Частный инвестор — кому это нужно

Частный инвестор – это человек, который вкладывает в некий вид бизнеса свои личные финансы, получая с этого определенную прибыль. Частный инвестор – это отличный вариант для начинающей компании, у которой не хватает собственных денежных средств. Частный инвестор дает деньги в долг, тем самым обеспечивая себе прибыль в будущем.

Поиск частного инвестора – не такое простое занятие, как может показаться на первый взгляд. После того, как частный инвестор найден, необходимо его заинтересовать, представить проект совей компании в выгодном свете, чтобы он увлекся этим бизнесом.

Очень часто случается так, что инвестор попросту не знает, где ему найти компанию для вложения своих средств. Поэтому необходимо использовать все возможности, чтобы заявить о себе и представить свой бизнес-план. Для этого можно задействовать СМИ, частные встречи, телефонные звонки, размещение предложений на специализированных биржах.

Отношения с частными инвесторами строятся на взаимном доверии. Исходя из этого, можно дать рекомендацию – производите поиск частного инвестора для получения финансов без залога среди своего окружения. Во-первых, подобное инвестирование менее рискованное, а во-вторых, оно будет более успешным (т.к. риску подвергаются деньги знакомых или родственников, а не богатых бизнесменов).

Чтобы получить денежные средства в кредит от частного инвестора, его необходимо по-настоящему заинтересовать. Самые большие преимущества будут иметь фирмы, где есть квалифицированная команда, которая может воплотить инвестиционную программу в жизнь. Также для успешного поиска частного инвестора важны качественно составленные документы, которые будут ему представлены.

Частные иностранные инвесторы обращают внимание пристальное внимание на актуальность бизнес-идеи, предлагаемой к инвестированию.

Частный инвестор – это человек, который вкладывает в некий вид бизнеса свои личные финансы, получая с этого определенную прибыль.

Давая займ, частный инвестор заботится не о судьбе компании, а о своем будущем, собственной выгоде. Обычно частный инвестор не имеет больших средств на финансирование, чаще всего сумма денег от частного инвестора составляет не более миллиона долларов.

На что обратить внимание

Следует помнить, что поиск частного инвестора нужно проводить достаточно осторожно, ведь здесь тоже есть свои подводные камни. Проверку потенциальному инвестору нужно устраивать тщательную, практическую такую же, как и он вам.

Если вы не хотите разочароваться, то следует убедиться, что ваши с инвестором цели совпадают. Поэтому перед тем, как найти частного инвестора, – уточните, какой у него опыт в этой сфере деятельности, узнайте о фирмах, которые уже участвовали в инвестиционных программах, и попробуйте получить от них отзывы.

Как найти

Очень часто под видом таких индивидуальных инвесторов встречаются преступники. Наиболее распространенная схема мошенничества выглядит так: псевдоинвестор просит оплатить какие-либо инвестиционные услуги (это может быть изучение вашего бизнес-плана, нотариальное или юридическое заверение, любое страхование, приезд к вам потенциального частного инвестора).

Для того, чтобы не пострадать от такого обмана необходимо помнить, что любые оплаты до заключения договора сигнализируют о мошенничестве. Еще одной схемой обмана является банальное похищение представленной вами идеи для получения инвестиций.

Из вышесказанного становится ясным, что самые надежные инвесторы – это те, которые были найдены среди знакомых. Второе место занимают инвесторы, найденные через организации-посредники, например, ассоциацию частных инвесторов.

Источник: "kak-bog.ru"

Какою стратегию выбрать

Почему одни инвесторы покупают акции и забывают о них, а другие — тратят на торговлю на фондовом рынке по 10 часов в день?

Ценные бумаги — хороший способ увеличить капитал. Проблема с ним только в том, что никто не знает, какую точно прибыль он принесет: прошлые показатели не гарантируют такой же доход в будущем.

Стабилизировать или примерно предсказывать прибыль помогает выбор стратегии: с активным или пассивным инвестированием. Пассивные инвесторы избегают риска, а активные — постоянно обновляют портфели, наблюдают за сигналами и изучают финансовые отчеты.

Активный

Активный инвестор — профессионал в финансовой сфере, который зарабатывает инвестированием на жизнь. Торговля на фондовом рынке для него — работа, поэтому он посвящает ей по полдня. Его цель — находить быстро растущие компании и получать прибыль за их счет. Из-за этого активный инвестор часто меняет содержимое портфеля.

Активный инвестор дотошно изучает компанию: сколько она стоит, финансовые отчеты, активы, насколько перспективна и рентабельна ее деятельность. И на основе этой информации принимает решение: брать акции или не брать. Если у компании много активов, порядок с отчетностью и растущее производство, а акции при этом дешевые, компания недооценена.

Инвесторы любят такие компании, потому что их акции способны вырасти в 10-20 раз. Но покупка их — риск, потому что такие компании, скорее всего, малоизвестные, их судьбу трудно предсказать. Зато низкорисковые акции крупных, известных компаний, вроде Гугла, наоборот, вряд ли покажут такой же большой рост.

Активный инвестор необязательно совершает сделки каждый день или даже месяц. При ответственном инвестировании большую часть времени занимает подготовка к сделке. Каждая сделка — большая ответственность, потому что торговля на бирже — главный источник дохода для инвестора. Он зарабатывает себе им на жизнь и еще доход сверх этого, который снова вложит в ценные бумаги и получит новую прибыль. То есть, реинвестирует его.

Активный инвестор, как предприниматель, все время на чеку. Он постоянно следит за рынком, анализирует бухгалтерскую отчетность и оценивает потенциал роста ценных бумаг. Это требует знаний в области экономики.

Пассивный

Если человек не уделяет инвестированию много времени и предпочитает умеренный низкорисковый доход высоким рискам, он пассивный инвестор. Торгует по стратегии «купил и держи». Инвестиции для него — дополнительный пассивный источник дохода.

Такой инвестор вкладывается в бумаги разной доходности, чтобы снизить риски. Это называется диверсификацией портфеля. С ней возможность потерять деньги снижается.

Например, если бы вы в начале прошлого года вложили все свои деньги в акции Яндекса, за год вы бы потеряли две трети вложений. А если вы инвестировали в акции Яндекса, Эпла, ETF индекса S&P 500 и еще пару компаний, вы не почувствуете потерь: Яндекс упал, Эпл вырос, прибыль уравняла потери.

Пассивный инвестор не следит за рынком постоянно, потому что уверен, что в его портфеле нет бумаг, которые могут резко изменить цену.

Пассивные инвесторы часто вкладываются в облигации. Они приносят невысокий доход в 13-17%, зато риски минимальные. Также они покупают акции крупных компаний со стабильным ростом или передают управление инвестициями профессионалам: инвестируют в ETF, ПИФ.

Отличительная черта пассивного инвестора — время, в течении которого он держит бумагу в портфеле. Некоторые инвесторы даже не изменяют портфель в кризис, а просто ждут, когда котировки вернутся к прежним показателям и снова станут расти. Это требует силы воли и решений без эмоций.

Поскольку пассивный инвестор не тратит много времени на изучение рынка, он не владеет полной информацией, чтобы самостоятельно принимать решения о покупке ценных бумаг. По этой причине он обращается за услугами к финансовым консультантам, управляющим компаниям или активным инвесторам.

Конечно, чтобы подстраховаться, активные инвесторы иногда включают в портфель пассивные инвестиции, а пассивные инвесторы наоборот. Они это делают, скорее, ради эксперимента. Ведь если пассивный инвестор начнет вкладывать, к примеру, 50% портфеля в активную часть, он рискует потерять деньги из-за некомпетентного управления деньгами.

Поэтому если у него и возникнет желание рискнуть в погоне за большой прибылью, лучше это делать на небольшие суммы. Активный инвестор не держит в портфеле много долгосрочных инвестиций. Если он найдет во что можно вложить деньги с большей доходностью, продолжать держать подорожавшие бумаги невыгодно.

Какая стратегия подходит вам, зависит от целей и способностей. Если вы хотите постоянного участия, вам интересна финансовая тематика и есть жажда знаний, ваш выбор — активное инвестирование.

А если вы работаете в другой сфере, имеете приличный доход и любите свое дело, разбираться в работе финансовых инструментов вам будет сложно, потому что потребует много сил и времени. Их вам может не хватить, если вы уже работаете на полный рабочий день. Лучше выберите пассивное инвестирование, чтобы получать стабильный дополнительный доход.

Пример

Для примера рассмотрим акции Северстали (тикер на бирже CHMF). Двое инвесторов в январе 2010 года инвестируют 400 000 руб.: покупают по 1170 акций по 340 руб. за штуку. Один придерживается активной стратегии и занимается постоянным поиском компаний с наибольшим потенциалом к росту. А второй — пассивной.

Таблица показывает сделки активного инвестора (для простоты расчетов не учтены размеры лотов, расходы на брокерскую комиссию и налог на прибыль от торговли ценными бумагами):

Аббревиатуры в первом столбце означают название акции, которое используют на бирже ММВБ.

После продажи акций Северстали активный инвестор купил акции Газпрома, но продал их достаточно быстро, т.к. они не показали необходимую доходность. По тем же принципам он совершил несколько сделок с бумагами МТС, Магнита, Сургутнефтегаза и РусАл.

В результате стоимость портфеля активного инвестора на 27 февраля 2015 при цене 490 руб. за акцию «Русского алюминия» (RUALR) будет 8 358 910 руб., с первой сделки портфель вырос в 21 раз.

Пассивный инвестор тоже в плюсе. Он купил и держал акции Северстали все это время: с января 2010 стоимость акций выросла на 106% (Для простоты пример не учитывает диверсификацию портфеля).

Чтобы тратить часть прибыли, а оставшееся реинвестировать — активный инвестор начинает инвестировать с суммы не меньше 500 000.

Пассивный инвестор может начать инвестировать даже с 50 000 — это никак не скажется на его уровне жизни. У него есть основной источник дохода, а инвестиции в ценные бумаги для пассивного инвестора — способ сохранить и приумножить накопления.

Источник: "money.tradernet.ru"

Образ жизни инвестора

Инвестор — это такая же профессия как и все остальные. Но жизнь, вернее образ жизни инвестора, может кардинально отличаться от многих других профессий.

Помню себя до того, как я занялся этим делом. 6 рабочих дней, с утра до вечера в рамках по графику, мало времени на семью, детей, себя. Нет времени заниматься спортом, следить за здоровьем, мало времени на отдых и развлечения… Радости конечно есть, просто они другие.

Работа не дает нам возможности зарабатывать и отнимает у нас самое ценное – это время. Время можно купить, и знаете где? У денег, и за деньги. Работая с деньгами, мы их инвестируем в успешные финансовые проекты, причем получаем с этого опять же деньги. А еще очень важный момент при инвестировании — нам отдается и время.

Инвестор – это сложная и высоко развитая профессия, разносторонняя и разнообразная, хоть и имеет одну суть, может быть направлена в разные русла. Конечно инвестор не сидит ничего не делая, наоборот, он может делать очень многое, но все это он решает сам, и является хозяином своего времени.

Инвестициями занимаются все богатые люди, состоятельные, знаменитые, люди которые думают о будущем, так как инвестиции сами по себе — это всегда будущее. Инвестировав сегодня, вы прокормите себя на долгие годы вперед. Вам не придется работать по графику 6 дней в неделю, вы будете абсолютно мобильны, вы сможете находиться в любой точке мира и управлять своими финансами при помощи ноутбука.

Самый интересный и развивающийся способ инвестирования при помощи интернета являются инвестиции в бинарные опционы, активы которых и акции, и индексы, и товары, и валютный рынок. Способ быстрый, удобный, и самое важное надежный, это значит вы не только сохраните свои деньги, но и получите не плохую прибыль.

При этом вам не нужно будет находиться где то в определенном месте, определенное время. Многие мультимиллионеры заработали свои миллионы именно здесь – на валютном рынке. Среди них такие знаменитости как Джордж Сорос, Уоррен Баффет заработал более чем 1,3 миллиарда, и это только вначале нашего века, Ричард Денис, Вильям Экхард… и многие другие. Именно в инвестициях собраны самые значительные сумы денег.

Это говорит о том, что богатые люди не спроста занимаются инвестициями. Как думаете, образ жизни таких людей сравним с обычными офисными служащими? Даже если опуститься на землю и представить возможные доходы от инвестиций обычных людей, то относительно сегодня их уровень и образ жизни может значительно увеличиться в лучшую сторону.

Инвестор – это всегда развитая личность, потому что на развитие у него есть время. Это всегда интересная личность, потому что на получение информации у него есть время. Это всегда приятная личность, потому что на уход за собой всегда есть время.

Развитый, интересный, приятный человек разве может неинтересно жить, разговаривать, думать? Нет. Такие люди интересны всем. Что разделяет вас от того чтобы стать таким? Всего лишь один шаг.

Источник: "pammtoday.com"

Чем рискует лицо, приумножающее капитал

Кто такой инвестор? В чем особенности его деятельности? И чем он собственно занимается? Познакомьтесь с целями, которые ставят перед собой инвесторы любых типов, а также с инструментами, которые они используют для их достижения.

Инвестор — это лицо, физическое либо юридическое, которое обладает капиталом и приумножает его благодаря реализации инвестиционных идей.

Инвестиционные идеи носят достаточно широкий характер. Большое количество вариантов для инвестиционных решений обеспечивается разнообразием существующих способов инвестирования, огромным числом объектов и мест для вложений и многими другими факторами.

Основной и реальной целью для каждого инвестора является получение выгоды от совершенных им инвестиций. Выгода может быть материальной в виде финансов, объектов имущества, акций и др., а также нематериальной в виде благополучного эффекта от сделки, достижения конкретной стратегической цели, экономических, социальных либо других благ. Успешность инвестиций инвестор напрямую влияет на его доход.

Перед принятием решения об инвестициях каждый частный инвестор непременно знакомится с объектом своего вложения, выявляет все сильные и слабые стороны этой инвестиционной идеи, и только в случае если это способно реализовать и удовлетворить его цели осуществляет инвестиции.

Инвестор — это достаточно свободная единица финансового мира. Он вправе сам делать выбор как, куда, сколько и для каких целей он планирует инвестировать собственный капитал. Имея всю необходимую информацию об условиях сделки, инвестор самостоятельно принимает решение об инвестициях и несет все риски и ответственность за это.

Цели и права

Существует целый ряд основных инвестиционных целей, которые ставят перед собой инвесторы. Каждая из этих целей имеет ряд методов и инструментов, используя которые возможно обеспечить ее реализацию. Не стоит забывать, что любая инвестиционная цель обладает совокупностью инвестиционных рисков и выгод.

Права инвесторов это своего рода негласное поле их деятельности. Существуют законопроекты, определяющие и регулирующие те сферы деятельности и инструменты, которые инвестор вправе использовать. Стоит отметить, что четко прописанные законодательные акты в области права инвесторов является неким гарантом для привлечения иностранных и других сторонних вкладчиков.

Доход и портфель

Любая полученная выгода от сделки будет носить название доход инвестора. В большинстве случаев под доходом инвестора понимают денежные средства, полученные от процесса инвестирования, однако доходом могут являться активы, носящие нематериальный характер.

Пакет ценных бумаг, дифференцированных по уровню доходности и существующим рискам, носит название портфель инвестора.

Существуют различные виды инвестиционных портфелей. Каждый вид создан для определенных целей и задач и состоит из конкретного набора ценных бумаг, позволяющих эти задачи достигнуть.

Классификация

Казалось, при общей схожести задачи и мотивов инвестиционной деятельности существуют различные типы инвесторов. Все они различается способами достижения и целями их инвестиционного действия. Классификация инвесторов — это структурированный по определенным признакам перечень существующих видов инвесторов и их краткая характеристика:

- Частный инвестор — это достаточно общее понятие, включающие в себя общие постулаты и законы, с которых следует начинать и которым следует придерживаться вновь нашедшим себя в этом деле лицам.

- Иностранный инвестор — это лицо, занимающиеся реализацией инвестиционных идей на территории другого государства. Привлечение такого инвестора дает целый ряд преимуществ для экономического субъекта.

- Следующий вид — это институциональный инвестор. Институциональный инвестор выполняет функции регулировщика капитала. Это осуществляется путем накопления и перемещения средств частных и государственных инвесторов. Как правило, от лица институциональных инвесторов выступают крупные представители бизнеса и государственных структур.

- Крупной рыбой среди всего разнообразия видов вкладчиков является cтратегический инвестор. Данного инвестора интересует, как правило, лишь одна цель, а именно — получение контроля над тем субъектом, акции которого были приобретены. Примером таких инвестиций может служить покупка либо поглощение какой-либо компании.

- Прямой инвестор — это как частное, так и государственное лицо которое отличается от остальных тем, что объектом его инвестиций становится процентная доля в уставном капитале какого-либо экономического субъекта и приобретение его акций. Цель такой инвестиции получение прибыли в результате последующей продажи собственной доли.

- Финансовый инвестор, напротив, объектом своих инвестиций делает ценные бумаги, инструменты и все что связано с финансовым сектором экономики. Доминирующая функция и цель такого инвестирования это получение прибыли от изменения котировок на ценные бумаги.

- Также будет нечестным не выделить форекс инвестора.

- Квалифицированный инвестор — это профессиональный участник рынка ценных бумаг, имеющий специализированную лицензию и должный опыт осуществления торговых. Главная отличительная черта заключена в том, что данный тип инвестора имеет доступ к более широкому и привилегированному списку ценных бумаг доступных для торгов.

- Инновационная инвестиционная деятельность, связанная с высокими уровнями дохода и риска является основой и смыслом венчурного инвестора. Инвестиции осуществляются в новые и молодые инвестиционные проекты с целью получения прибыли от раскрутки, роста и развития бизнес идеи.

- Потенциальные инвесторы — это лица имеющие необходимый капитал для воплощения в жизнь какой-либо инвестиционной идеи или бизнес задумки.

- Индивидуальный инвестор — это мелкий участник инвестиционных торгов на фондовых рынках, в большинстве случаев это физическое лицо, не так часто юридическое.

Данный вид специализируется только на торговле на валютном рынке форекс и использует инструменты и способы с этим связанные. Можно сказать, что это достаточно узконаправленный вид инвестиционной деятельности.

Однако уровень прибыли, который может быть достигнут благодаря использованию данного вида инвестирования, имеет достаточно ощутимый размер и при должен подходе, является очень существенным источником пассивного дохода.

Основные виды рисков

Риски инвесторов — это вероятность того, что полученная прибыль от инвестиций, будет меньше запланированной.

Перед каждым инвестором, как правило, встают три основных вида рисков:

- риск изменения цен на мировом рынке (изменение стоимости ваших инвестиций)

- риск изменения курса иностранных валют (изменение курса валют влияет на стоимость объекта инвестиций)

- риск, связанный с объектом (надежность и стабильность компании, в которую вы осуществили инвестиции).

Одними из самых знаменитых и богатых инвесторов считают Джорджа Сороса и Уорена Баффета. Состояние Джорджа Сороса оценивается в 8,5 миллиардов долларов, а Уорена Баффета — в 62 миллиарда. Интересный факт, что оба этих состоятельных человека родились в один год, да еще и в один месяц, а именно в августе 1930.

Источник: "investicii-v.ru"

Содержание:

- 1 Принципы инвестирования

- 1.1 Типы

- 2 Инвестор — кто это, и почему вкладывает деньги

- 3 Кто получает прибыль, инвестируя в проекты

- 4 Позаботьтесь о своем будущем

- 4.1 Как делают деньги

- 4.2 Почему это трудно

- 4.3 Какие преимущества дает инвестиционная деятельность

- 5 Человек, который вкладывает деньги

- 6 Что нужно, чтобы быть инвестором

- 6.1 Кто может стать

- 6.2 Сколько иметь денег

- 6.3 Как зарабатывает

- 6.4 Сколько зарабатывает

- 7 Какова величина дохода и риски

- 7.1 В чем особенности трейдеров

- 8 Частный инвестор — кому это нужно

- 8.1 На что обратить внимание

- 8.2 Как найти

- 9 Какою стратегию выбрать

- 9.1 Активный

- 9.2 Пассивный

- 9.3 Пример

- 10 Образ жизни инвестора

- 11 Чем рискует лицо, приумножающее капитал

- 11.1 Цели и права

- 11.2 Доход и портфель

- 11.3 Классификация

- 11.4 Основные виды рисков

Количество стартапов в условиях современной экономики стремительно растёт. Реализация многих из них способна улучшить жизнедеятельность общества, но при этом требует крупных вложений. Именно в этот момент бизнес-ангелы протягивают руку помощи стартапам. На каких условиях бизнес-ангелы готовы стать ангелами и всегда ли их участие благоприятно для стартапа – рассмотрим далее:

- Кто такие бизнес-ангелы и почему их так называют?

- Чем занимаются бизнес-ангелы?

- Как привлечь инвестиции бизнес-ангела?

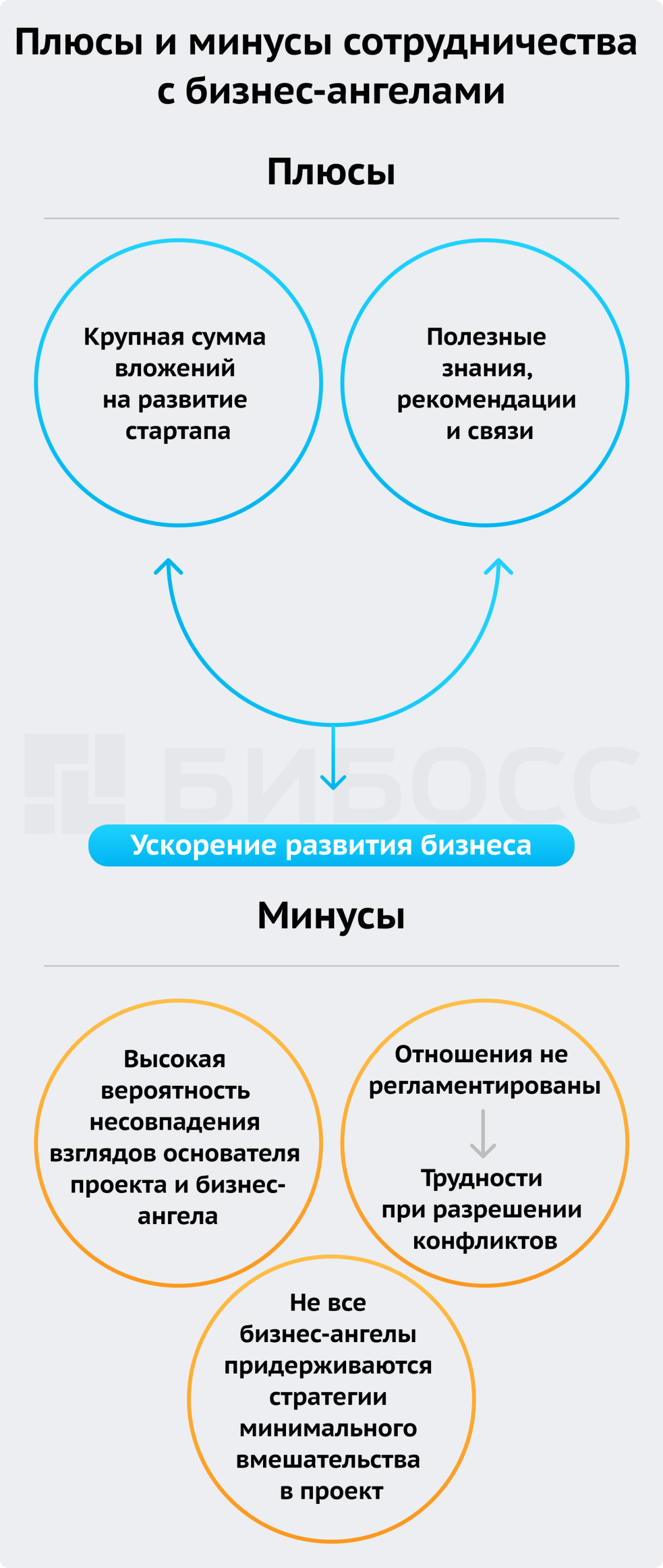

- Плюсы и минусы сотрудничества с бизнес-ангелом

- Выдающиеся бизнес-ангелы России

Бизнес-ангел – это частный инвестор, способствующий развитию начинающего проекта (стартапа) путём вложения собственных свободных средств, а также знаний и личного опыта.

Кто такой бизнес-ангел?

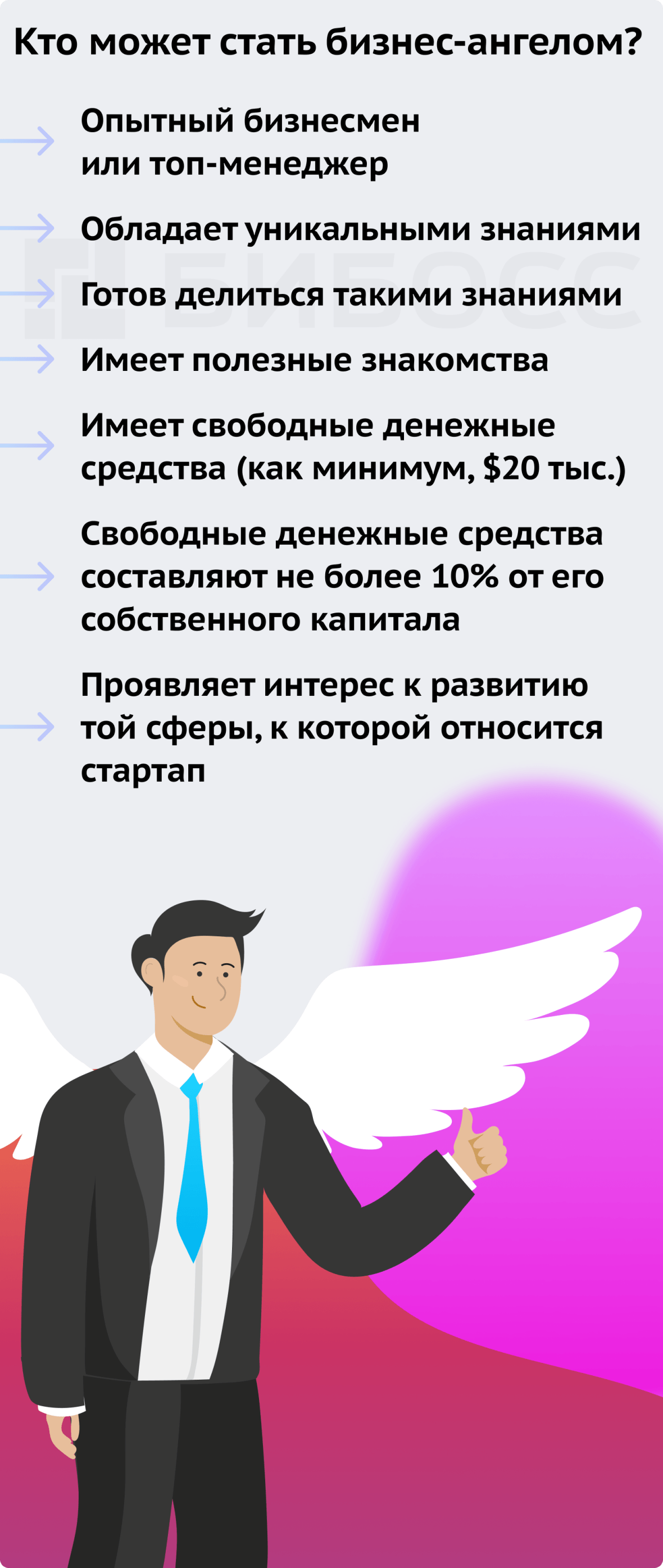

Типичный портрет бизнес-ангела – состоявшийся опытный бизнесмен или топ-менеджер корпорации, решивший вложить свободные денежные средства в начинающий бизнес-проект из интересующей его сферы.

Проекты, в которые бизнес-ангелы инвестируют, всегда высокорискованные, уже с самого начала ангельские инвесторы должны осознавать возможность полной потери вложений. Поэтому бизнес-ангелы никогда не инвестируют свои последние средства, более того, инвестируемая сумма не подрывает благосостояние бизнес-ангела.

Хотя бизнес-ангелы и осознают риск потери собственных средств, это вовсе не значит, что они не предполагают извлечь максимальную прибыль от своих вложений. Бизнес-ангелы инвестируют в стартап свои денежные средства и экспертность взамен на долю в будущей компании. Большая часть бизнес-ангелов рассчитывают выгодно продать такую долю в долгосрочной перспективе. Бизнес-ангелы не поддерживают проекты безвозмездно, они не являются благотворителями.

Как появились бизнес-ангелы?

Исторически понятие «ангелы» было подобно понятию «меценат» – состоятельный человек, оказывающий безвозмездную финансовую поддержку науке и искусству. В начале XX века в Нью-Йорке ангелами стали называть состоятельных людей, которые давали деньги начинающим или находящимся на грани закрытия театральным постановкам на Бродвее. Такие ангелы оказывали финансовую помощь в первую очередь из-за любви к искусству, на прибыль они почти никогда не рассчитывали. Для таких ангелов ценно было приложить руку к театральному искусству, которым они восхищались.

Понятие «ангелы» в сферу бизнеса пришло в 1978 году благодаря Уильяму Ветцелю, американскому профессору и основателю Центра венчурных исследований.

Одна из его работ была посвящена тому, как предприниматели США привлекают стартовый капитал для своих проектов. В рамках этой работы Ветцель употребил термин «бизнес-ангелы» в отношении опытных состоятельных инвесторов, поддерживающих бизнес на ранних стадиях развития.

Так, термин «бизнес-ангел» прочно закрепился в США, а позже распространился по всему миру.

Однако бизнес-ангелы существовали ещё до того, как таких инвесторов стали обозначать столь романтичным термином. Томас Сандерс и Гардинер Грин Хаббард, которые в 1874 году вложили определённую сумму денежных средств в телефонную компанию Александра Белла, Джон Пирпонт Морган и Спенсер Траск, проинвестировавшие в 1878 году в исследования Томаса Эдисона в сфере электричества, – все они по праву могут быть названы бизнес-ангелами.

Немногие знают, что такие крупнейшие компании, как Google, Amazon, Facebook, Apple, получили поддержку бизнес-ангелов ещё в самом начале своего пути.

Так, например, бизнес-ангел Питер Тиль, основатель крупнейшей платёжной электронной системы PayPal, стал первым инвестором компании Марка Цукерберга – Facebook. Ещё на самом раннем этапе создания Facebook Питер Тиль предоставил $500 тыс., а в результате смог заработать более $1 млрд.

Чем занимаются бизнес-ангелы?

Основная задача бизнес-ангелов – распознать потенциально успешный проект и содействовать его реализации не только денежными средствами, но и опытом, профессиональными знаниями, иногда даже связами. Ввиду того, что бизнес-ангелы – это опытные бизнесмены, управленцы, они имеют достаточное количество знаний о том, как правильно выстроить те или иные бизнес-процессы. За свою карьеру они смогли приобрести много полезных знакомств, которые были бы просто недоступны стартапу без такого ангельского инвестора.

Инвестиции от бизнес-ангелов часто называют «умными деньгами», поскольку финансовая поддержка всегда сопровождается экспертным мнением бизнес-ангела.

Если проект успешен и действительно перспективен, то участие одного бизнес-ангела довольно часто привлекает и других, состоящих в одном сообществе, бизнес-ангелов.

Более подробно о деятельности бизнес-ангелов можно узнать в следующем видео: