Портфельные инвестиции — покупка ценных бумаг инвесторами с целью получения дохода, но без намерения участвовать в управлении бизнесом. Как правило, портфельные инвестиции осуществляются на специализированных торговых площадках, например, на бирже.

Инструменты для портфельных инвестиций

Портфельные инвестиции могут состоять из долевых инструментов — обыкновенных и привилегированных акций, а также из долговых ценных бумаг — государственных и корпоративных облигаций. То есть ценных бумаг, прошедших регистрацию выпуска и допущенных к продаже неограниченному кругу лиц. Это позволяет инвесторам максимально легко открывать позиции, а когда потребуется, закрывать их, получая прибыль или ограничивая возможные убытки.

Кроме того, возможно участие в портфельных инвестициях также и векселей, и банковских сберегательных сертификатов, однако эти бумаги в меньшей степени отвечают одному из главных требований к инструментам для портфельных инвестиций — ликвидности.

Ликвидность портфельных инвестиций

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Под ликвидностью на рынке ценных бумаг подразумевается возможность продать тот или иной актив быстро и с минимальными потерями. Наиболее ликвидные активы — государственные облигации, акции, входящие в понятие «голубых фишек», и так далее. Эти бумаги можно продать в любой момент, так как на рынке всегда есть предложения с минимальным спредом, то есть с небольшой разницей между ценой покупки и продажи.

Менее ликвидными считаются акции второго эшелона. Позицию по ним закрыть сложнее, и можно потерять достаточно много денег, если по тем или иным причинам придется это сделать быстро.

Совсем иначе дело обстоит с приобретением и продажей акций закрытых акционерных обществ, а также долей в обществах с ограниченной ответственностью. Здесь для того, чтобы получить свои деньги назад, надо искать инвестора, который захочет купить долю, в ручном режиме. Поэтому такие вложения к портфельным инвестициям не относятся, их принято называть прямыми инвестициями.

С другой стороны, бывают ситуации, когда ранее популярные акции, торгующиеся на бирже или внебиржевых площадках в результате кризиса или каких-либо иных ситуаций вдруг теряют свою ликвидность. И тогда владелец пакета акций из портфельного инвестора вынужденно превращается в стратегического совладельца бизнеса на долгие годы.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Диверсификация портфельных инвестиций

Когда формируется инвестиционный портфель, наверное, каждый знает, что его следует диверсифицировать, то есть разделять риски между входящими в его состав ценными бумагами.

К сожалению, многие к этому вопросу относятся — скажем так, упрощенно. В действительности настоящая диверсификация портфеля — это анализ и разделение рисков на составляющие и математическая оценка корреляции тех или иных инструментов, расчет специальных коэффициентов, и так далее.

Диверсификация — действительно сложная тема, но попробуем объяснить это просто хотя бы в очень кратком варианте. Например, покупка двух бумаг из нефтегазового сектора может защитить от проблем одной компании, но не спасает — в случае кризиса всей отрасли, например, в результате снижения цен на энергоносители. Или покупка евробондов двух стран, даже если они находятся на разных континентах, могут спасти от проблем отдельного государства, но не всего, например, рынка облигаций развивающихся стран в целом.

Консервативные и агрессивные портфели

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Портфельные инвестиции могут существенно отличаться по уровню консервативности. Это зависит от инструментов, выбираемых инвестором. Например, портфель, состоящий исключительно из государственных ценных бумаг, будет считаться консервативным. К сожалению, одновременно с этим он окажется с минимальной прибылью.

На другой полярной стороне — портфель из акций мелких компаний венчурного типа, потенциально сулящих высокий доход, но за счет принимаемого на себя риска.

Участники рынка портфельных инвестиций

Формированием инвестиционных портфелей занимаются как частные инвесторы, так и фонды. И те, и другие участвуют в торгах ценными бумагами через профессиональных участников — брокеров. Для начинающих инвесторов есть целый ряд возможностей собрать свой первый портфель, в зависимости от имеющихся знаний и опыта.

- Во-первых, можно ничего не делать самостоятельно вообще, а приобрести паи паевого инвестиционного фонда, изучив заранее его результаты за прошлые годы. К сожалению, положительная история еще не гарантирует будущее. Но тем не менее, активами в фондах управляют сертифицированные специалисты.

- Во-вторых, можно за определенный процент от прибыли или от стоимости портфеля нанять профессионального управляющего, который сформирует портфель для инвестора. К сожалению, самая большая проблема при такой схеме — выбрать успешного управляющего. Потому что люди все разные, причем все с удовольствием рассказывают клиентам о своих достижениях и умалчивают о промахах.

- Во-третьих, сегодня можно инвестировать деньги на рынке ценных бумаг самостоятельно, но с поддержкой сотрудников брокерской фирмы. Тогда комиссия составит, например, не 0.06% от сделки, а 0.2%. Не такая уж и высокая плата за инвестиционные идеи. Подобную услугу предоставляют Тинькофф, ВТБ, Финам и другие.

- В-четвертых, принимать инвестиционные решения по формированию портфеля можно полностью самостоятельно. Тогда комиссия будет минимальной. Но и ответственность за свои деньги — по-максимуму.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Инструкция, как делать портфельные инвестиции

Для того, чтобы начать делать портфельные инвестиции, необходимо для начала:

- Открыть брокерский счет. В том числе можно использовать так называемый ИИС, индивидуальный инвестиционный счет, дающий налоговые льготы.

- Затем основная работа грамотного инвестора заключается в изучении проспектов эмиссии ценных бумаг, бухгалтерской отчетности предприятий, оценке ее планов, перспектив. Востребованности ее продукции на рынке, и так далее.

Один из правильных путей формирования портфеля — не торопиться. И даже не создавать весь портфель сразу, а периодически пополнять его новыми инструментами, как только открывается подходящая возможность.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Вопрос о том, кто такой инвестор, крайне актуален для рыночного уклада экономики. Поэтому ответ на него заслуживает отдельной статьи. Тем более, с учетом важной роли, какую играют инвестиции в эффективном функционировании рынка.

Кто такой инвестор?

Инвестором называют человека или организацию, которые вложили собственные деньги в развитие какого-либо бизнеса. Целью инвестирования выступает получение прибыли в будущем. Если такая задача не ставится, говорить об инвестициях некорректно, правильнее называть подобные вложения благотворительностью.

Направления инвестиций

Сегодня финансовые рынки предоставляют немало возможностей для инвестирования. Основными направлениями вложений выступают такие:

- Фондовый рынок. Представляет собой площадку для торговли ценными бумагами – акциями и облигациями. Отличается высокой ликвидностью и доходностью, которые компенсируются серьезной рискованностью вложений.

- Недвижимость. Делится на жилую и коммерческую. Характерной особенностью инвестирования в объекты недвижимого имущества становится надежность, которая достигается стабильным спросом на подобные активы.

- Бизнес. В этом случае происходит инвестирование в открытие собственного дела или перспективный стартап. В обоих случаях инвестор получает право влиять на управление бизнесом и участвовать в непосредственном его развитии.

- Сырьевые ресурсы. Их количество весьма велико, но инвестирование в такие биржевые товары, как нефть, газ, сельхозпродукция, металлы и т.д. требует серьезного и ответственного подхода, а также крупных вложений.

- Драгоценные металлы. Включают золото, платину, серебро, палладий и т.д. Сочетают высокую ликвидность, стабильную ценность и серьезные инвестиционные перспективы.

- Форекс. Относительно новый рынок. Отличается высокой рискованностью и доходностью. Подходит для спекулятивного инвестирования на короткий срок. Долгосрочных вложений практически не предусматривает.

Приведенный перечень демонстрирует обширный инвестиционный инструментарий. Правильное определение направления вложений – первый и самый актуальный вопрос, интересующий как опытного инвестора, так и новичка. Ответ на него зависит от персональных предпочтений и задач, стоящих перед вкладчиком.

Виды инвесторов

Классификация инвесторов производится по нескольким критериям. По объему осуществляемых операций различают институционального и частного инвестора. Первые занимаются аккумуляцией средств вторых с целью последующего управления. Примерами подобных организаций выступают брокеры, банки, различные инвестиционные фонды.

Частный инвестор вкладывает собственные средства. Нередко он делает это посредством передачи финансовых ресурсов в управление профессиональных участников фондового рынка. Такой подход сводит к минимуму требования к знаниям вкладчика и сокращает его персональные риски.

По характеру инвестиционной стратегии инвесторы делятся на пассивных и активных. Первые ставят во главу угла надежность вложений. При этом приходится жертвовать доходностью, что вполне логично: чем ниже риск, тем ниже получаемая прибыль. Активная инвестиционная стратегия применяется, например, на рынке Форекс. Она характерна для инвесторов-спекулянтов, которые занимаются вложениями на профессиональном уровне.

Еще один критерий для классификации инвесторов на виды – психологическая оценка выбранной инвестиционной стратегии. По этому параметру различают три категории вкладчиков:

- агрессивные. Включают самых активных инвесторов из предыдущей классификации. Они готовы рисковать и получать за это повышенную прибыль;

- консервативные. Риск при инвестировании сводится к минимуму. Используется осторожная стратегия вложений в активы с максимальной надежностью;

- умеренные. Комбинируют особенности поведения двух описанных ранее категорий вкладчиков. Пытаются найти баланс между уровнем потенциально возможного дохода и риском в процессе инвестирования.

По уровню квалификации инвесторы делятся на неквалифицированных и квалифицированных. Под первыми понимаются обычные участники рынка, под вторыми – профессионалы, в большинстве случаев имеющие лицензию или другие разрешительные документы.

Завершающий критерий классификации инвесторов – цели вложения. По этому параметру различают стратегических и портфельных вкладчиков. Первые занимаются инвестированием самостоятельно, вторые – с привлечением профессиональных участников фондового рынка.

Риски инвесторов

Инвестиционная деятельность неизбежно сопровождается рисками. Они делятся на несколько групп, каждая из которых заслуживает более детального рассмотрения. В их число входят такие виды рисков:

- Системные. Представляют собой внешние факторы по отношению к объекту вложений. Речь идет об инфляционных процессах, колебаниях валютных курсов, ключевой ставке Центробанка и т.д.

- Несистемные. Включают факторы, которые непосредственно касаются объекта инвестирования. Например, кредитный или отраслевой риск, упущенная выгода, управленческие ошибки и другие подобные параметры.

- Спекулятивные. Предусматривают недобросовестные поступки отдельных участников рынка, например, направленные на заключение сговора или саботажа по отношению к третьим лицам. Основной принцип инвестора остается неизменным – чем выше риск, тем больше возможная прибыль.

- Юридические. Включают изменения в нормативно-правовой базе. Выступают разновидностью системных рисков, так как также мало предсказуемы и не подвержены влиянию со стороны инвестора.

- Персональные. Личные характеристики вкладчика. Предусматривают уровень профессиональной подготовки, знаний и навыков в части анализа получаемой информации.

Базовой задачей любого инвестора становится минимизация рисков. Параллельным и также очень важным мероприятием выступает повышение инвестиционной доходности. Поиск баланса между двумя разнонаправленными процессами позволяет добиться достижения поставленных целей в виде сохранения и приумножения собственного капитала.

Права инвесторов

Помимо рисков, инвестиционная деятельность предусматривает для вкладчика определенный набор прав. В его состав входит исполнение нескольких базовых функций, включая:

- осуществление инвестиций в соответствии с действующими правилами и актуальным законодательством в этой сфере;

- самостоятельный выбор направлений инвестирования;

- при необходимости или желании – заключение договоров на представление интересов с профессиональными участниками рынка;

- обладание и распоряжение приобретенными на законных основаниях инвестиционными активами;

- передача права распоряжаться капиталом третьим лицам, имеющим необходимые лицензии и разрешительную документацию;

- объединение своих активов с капиталами других инвесторов для совершения коллективных инвестиций в рамках действующего законодательства;

- использование других прав, предоставленных актуальной версией нормативно-правовой базы.

Приведенный перечень сложно назвать исчерпывающим. Но он наглядно показывает разнообразие прав инвесторов, которые надежно защищены действующим в России законодательством. Любое государство стремится создать благоприятную для инвестирования финансовую обстановку, так как она способствует развитию экономики страны.

Инвестиционная обстановка в мире

Практика наглядно демонстрирует: без создания эффективно работающего рынка инвестиций, добиться формирования успешной экономики удается крайне редко. Именно поэтому наиболее привлекательными для вложений государствами становится самые крупные и развитые. В их числе:

- США. Инвестирование на фондовом рынке – обычная практика для значительной части населения (более 50%). Хорошо развиты институциональные инвесторы и другие сопутствующие системы;

- Япония. Активно инвестируют в разных форматах примерно 40% взрослого населения страны. С высокой интенсивностью работает Центробанк государства, в том числе – в части защиты прав вкладчиков любых категорий;

- Индия. Слабое развитие инвестиционного рынка выступает одним из главных факторов сдерживания роста экономики страны. Количество инвесторов составляет полтора процента взрослого населения, что не позволяет аккумулировать достаточный объем инвестиционных ресурсов.

Текущий инвестиционный климат в России ближе не к развитым странам (США или Япония), а к Индии. В этом нет ничего удивительного, если учесть сравнительно небольшое количество активных инвесторов. Их число быстро увеличивается в последние несколько лет, что дает основания для позитивных прогнозов. Количество участников фондового рынка составляет сегодня более 3,5 млн. человек, что уже в несколько раз больше, чем аналогичная доля населения в Индии. Остается рассчитывать на сохранение положительной тенденции и дальнейший быстрый рост отечественного инвестиционного рынка.

Почти каждый из нас мечтает стать инвестором, вкладывать капитал в различные активы и жить на дивиденды. Однако в реальности все оказывается гораздо сложнее. Разберемся в статье, что значит быть инвестором и в какие финансовые инструменты можно инвестировать капитал.

Инвестор — это

Инвестор – это, простыми словами, физическое или юридическое лицо, которое инвестирует капитал в финансовые активы с целью получить прибыль. Если инвестор вкладывает деньги в социальные проекты, которые в будущем не принесут денежный доход, то это уже благотворительность, а не инвестиции.

Размещенный капитал инвестора не обязательно должен принадлежать лично ему. Это могут быть также заемные средства или совместный объединенный капитал нескольких вкладчиков.

Чем занимается инвестор и во что вкладывается

Рассмотрим основные виды финансовых активов.

Ценные бумаги

Ценная бумага – документ, который подтверждает право инвестора на получение части прибыли компании, возврат занятых денег и др.

К ценным бумагам принято относить акции, облигации, еврооблигации, паи инвестиционных фондов, фьючерсы, опционы, свопы и прочее.

Покупка ценных бумаг рассматривается в первую очередь как инвестиция, то есть вложение средств с целью получить прибыль в будущем или застраховать финансовые риски.

Поскольку ценные бумаги делятся на биржевые и внебиржевые, то купить их можно либо на фондовой бирже, либо напрямую у эмитента или другого держателя.

Валюта

Инвестиции в валюту – это сравнительно надежный, ликвидный и доступный для многих способ вложения денежных средств. Можно купить доллары США, евро, фунт стерлингов, китайский юань, японскую иену, южнокорейские воны и т. д.

Официально приобрести валюту разрешено в банке или на фондовом рынке. Наиболее выгодно купить ее по биржевому курсу. Пользуйтесь услугами брокера, так как в отделениях банка валюта всегда продается с определенной наценкой.

Драгметаллы

Еще один отличный способ сохранить и приумножить капитал – приобрести драгоценные металлы: золото, серебро, платину, палладий и др. Это финансовый инструмент для защиты капитала в период экономической нестабильности, так как в момент кризиса драгоценные металлы всегда растут в цене. Как и валюту, официально драгметаллы купить можно только в банке или на фондовой бирже.

С марта 2022 года в России отменен налог на добавленную стоимость при покупке золотых слитков. Таким образом Правительство РФ стремится сделать золото альтернативой доллару и евро и ускорить процесс дедолларизации отечественной экономики.

Недвижимость

Если недвижимость используется для получения дохода путем сдачи ее в аренду или от последующей перепродажи по более высокой стоимости, то это тоже относится к инвестиционной деятельности.

Недвижимость считается одним из наиболее защищенных финансовых активов и хорошим способом диверсификации портфеля инвестора. Кроме того, рынок недвижимости менее волатилен, чем рынок ценных бумаг или драгоценных металлов.

Вложить финансовый капитал можно в строительство или покупку уже готовых офисов, торговых помещений, производственно-складских объектов, гостиниц, хостелов, апартаментов и т. д.

Бизнес-проекты и стартапы

У инвестора есть два пути, как распорядиться финансовым капиталом: вложить деньги в уже готовое дело или придумать собственный бизнес. В том и в другом случае инвестиции – это зачастую единственный способ развития бизнес-проекта или стартапа. Поэтому инвестор должен четко понимать, на какой стадии развития находится бизнес, в каком объеме требуются инвестиции, на что будут потрачены деньги, какой финансовый эффект получит компания от этих вложений.

Отличным примером бизнес-проекта служит открытие пекарни, рыболовного магазина, молочного завода и т. д. При этом к стартапам чаще всего относятся идеи из сферы IT: разработка программного обеспечения, мобильного приложения, создание электрокаров, облачных сервисов и т. д.

Криптовалюта

Новый и очень модный способ сберечь и приумножить капитал – инвестировать деньги в криптовалюту. С экономической точки зрения это надежный финансовый актив, который невозможно подделать, отобрать или отследить. Он полностью децентрализован и неподконтролен государству.

К криптовалютам можно отнести Bitcoin, Litecoin, Dogecoin, Ripple, Moreno и сотни других цифровых монет.

Единственный недостаток криптовалютных инвестиций в том, что это волатильный инвестиционный инструмент. Поэтому консервативным инвесторам данный тип не подойдет.

Виды инвесторов

Классификация типов инвесторов многообразна и производится по нескольким критериям. Ознакомимся с ними.

По форме организации

По организационно-правовой форме профессиональными инвесторами могут быть:

- частное лицо (резидент/нерезидент РФ);

- кредитные организации (Сбербанк, ВТБ, Альфа-Банк и др.);

- коммерческие компании (Норильский никель, Лукойл, МТС и др.);

- пенсионные фонды (Пенсионный фонд РФ, Газфонд, Открытие и т. д.);

- страховые компании (Ингосстрах, Росгосстрах, СОГАЗ и т. д.);

- государственные органы (Министерство финансов РФ);

- субъекты РФ (Кемеровская область, Республика Башкортостан и т. д.).

Также в качестве инвесторов могут выступать различного рода объединения юридических и физических лиц на основе договора о совместной деятельности.

По целям инвестирования

Чаще всего по целям инвесторов подразделяют на две категории:

- Стратегические. Задача инвестора – стать владельцем как можно более крупной доли в компании, чтобы иметь право принимать стратегические решения по развитию бизнеса.

- Портфельные. Цель инвестора – купить небольшой пакет акций, чтобы заработать на перепродаже или получить дивидендные выплаты. Такой тип инвесторов не стремится обеспечить себя дополнительными правами в компании, чтобы влиять на решения совета директоров.

Разное количество акций предоставляет инвестору разные права. Например, если во владении меньше одного процента акций, то вы портфельный инвестор. Вы можете только получить дивиденды или компенсацию в случае ликвидации АО.

Стратегическое инвестирование начинается, как только в вашем инвестиционном портфеле оказался хотя бы один процент всех акций компании. В таком случае вы можете уже требовать доступ к реестру акционеров и понимать, кто, помимо вас, находится в списке акционеров. 10% акций дает инвестору право инициировать внеочередное собрание акционеров, а 50% + 1 акция и вовсе позволяет инвестору получить контрольный пакет и принимать самостоятельно решения по большинству корпоративных вопросов.

По уровню квалификации

В силу того, что многие начинающие инвесторы пренебрегают инвестиционными рисками при вложении капитала в тот или иной биржевой инструмент, Центральный банк РФ ограничил для них доступ к некоторым активам. Таким образом, в России всех инвесторов разделили на две группы – квалифицированные и неквалифицированные.

Квалифицированные инвесторы обладают определенными знаниями и опытом работы на бирже, а также имеют большие финансовые возможности, чтобы осознанно вкладывать капитал во все типы активов, в том числе и в высокорискованные с большей потенциальной доходностью (депозитарные расписки АДР / ГДР, иностранные ETF, REIT, CEF, SPAC и т. д.).

Неквалифицированные инвесторы этим критериям не отвечают и вкладывают капитал только в ограниченный круг активов: акции и облигации российских и иностранных компаний, которые торгуются на ММВБ и СПБ биржах, ОФЗ и паи российских инвестиционных фондов.

По инвестиционной стратегии

В зависимости от стратегии инвестирования всех участников рынка принято делить на следующие категории инвесторов:

- Активный. Инвестор предпочитает вкладывать капитал в быстрорастущие отрасли, где можно за один год потенциально получить доход в десятки процентов годовых. Например, покупка акций роста или облигаций с низким кредитным рейтингом.

- Пассивный.Такой тип инвесторов ориентируется исключительно на покупку консервативных активов, по которым не ожидается резкий прирост их стоимости. Инвестора больше заботит сохранение капитала с медленным, но стабильным увеличением их котировок. Пример таких инвестиций – покупка акций голубых фишек, государственных облигаций, паев индексных фондов.

Многие инвесторы предпочитают именно активное инвестирование в силу того, что можно обыграть рынок и получить высокую доходность от своих вложений. Как показывает практика, в долгосрочной перспективе даже опытные финансисты порой не могут превзойти рынок. В лучшем случае доходность их портфелей ненамного превысит показатели прибыли индексных фондов.

По степени риска

Еще одна классификация инвесторов – по степени рискованности вложений:

- Агрессивный. Инвестор предпочитает вкладывать капитал в самые рискованные активы. Например, покупка доли в стартапе до его IPO (публичное размещение акций на бирже). Такие инвестиции чаще всего убыточны, но когда инвестор угадывает с вложениями, рост его капитала может исчисляться в сотни или даже тысячи процентов.

- Консервативный. Этот тип инвесторов – противоположность агрессивному подходу. Такие финансисты предпочитают не рисковать и вкладывать капитал только в надежные активы. Консервативный инвестор редко теряет деньги на бирже, но не может похвастаться и ошеломляющими показателями по прибыли. Как правило, инвестор покупает только акции и облигации крупных компаний с отличной финансовой отчетностью.

- Умеренный. Это смесь агрессивного и консервативного подхода к инвестированию. Такой тип инвесторов умело диверсифицирует свой портфель активов и знает, как лучше всего распределить капитал, чтобы его не потерять. Как правило, в его портфеле есть как акции голубых фишек, так и бумаги малоизвестных компаний.

Чаще всего тип инвестора определяется его целями на бирже. Если ваша цель – накопить на образование детям, то консервативный подход – наиболее оптимальная стратегия. Если у вас есть свободные средства и вы хотите получать доходность выше, чем по банковским депозитам, лучше рассмотреть умеренный или агрессивный способ инвестирования.

По срокам вложений

По срокам вложений инвестиции разделяются на:

- Краткосрочные. Срок вложений – до 1 года. Лучше всего покупать краткосрочные облигации, валюту и акции крупнейших компаний.

- Среднесрочные. Срок инвестиций – от 1 до 3 лет. Предпочтения во вложениях лучше отдать паям инвестиционных фондов, корпоративным облигациям со сроком обращения не более трех лет и драгоценным металлам.

- Долгосрочные. Срок вложений – от 3 лет и выше. В данном случае наиболее логично вложить капитал в акции роста, недвижимость и облигации с низкой ликвидностью.

Прежде чем покупать тот или иной актив, определите для себя, как скоро вам понадобятся деньги, которые вы сейчас планируете инвестировать. Если вы намерены совершить крупную покупку через 6 месяцев, то вкладывать капитал в инвестиционную недвижимость нет смысла. Маловероятно, что вы успеете быстро продать актив.

Доходы от инвестиций

Доходность финансового портфеля зависит от стратегии инвестирования. Выясним далее, какую прибыль можно потенциально получить при разной степени инвестиционного риска.

Консервативный подход

В среднем портфель будет приносить доходность в 4–15% годовых. Многие акции, облигации и деривативы могут за год вырасти и в разы больше. Из-за того, что вы выбрали такой инвестиционный подход, ваши активы будут расти в цене очень медленно, но зато без резких падений.

Агрессивный подход

Отличается самой высокой степенью доходности. В среднем этот показатель нередко превышает 100% годовых. Как правило, добиться подобной доходности помогают высокорискованные инвестиции в стартапы, недооцененные ценные бумаги мелких предприятий или покупка сложных производных инструментов (фьючерсы, опционы).

Умеренный подход

Как правило, умеренное инвестирование приносит инвестору пассивный доход в 25% годовых. При данной стратегии инвесторы вкладывают капитал в надежные активы, но уже со средним уровнем риска. Например, в акции крупнейших предприятий, но при этом не входящих в список голубых фишек, или в высокодоходные ETF-фонды.

Какие бывают риски

Вне зависимости от того, какие виды инвестиционных активов вы покупаете, всегда есть шанс всё потерять. Даже если вы провели тщательный анализ актива и убедились в его надежности, неожиданно могут возникнуть риски, которые будут угрожать вашему капиталу. В основном все риски делятся на коммерческие и государственные. Разберем их более подробно.

Коммерческие риски

Возникновение неблагоприятных ситуаций внутри компании в период осуществления своей деятельности.

К ним относят:

- падение спроса на продукцию фирмы;

- снижение курсовой стоимости акции;

- рост издержек производства;

- потерю качества товара;

- невозможность погасить кредит.

Возникновение коммерческих рисков всегда напрямую влияют на вложения инвесторов.

Государственные риски

Это разновидность рисков, которая зависит от экономического и политического курса страны и находится вне контроля отдельно взятой компании.

Виды государственных рисков:

- экономический кризис;

- дефолт государства;

- смена политического режима;

- рост инфляции;

- увеличение налогов;

- удорожание пошлин;

- санкции;

- девальвация национальной валюты.

Государственные риски, как и коммерческие, влияют на капитал инвесторов. Даже если с точки зрения финансовой отчетности инвестиции кажутся надежными, то возникновение любого государственного риска может полностью перечеркнуть выгодность данной сделки. К сожалению, для большинства финансистов предугадать то или иное политическое решение невозможно. Поэтому даже при консервативном подходе ваши вложения периодически будут подвергаться негативному влиянию извне.

Защита прав инвесторов

В Российской Федерации инвестиционную деятельность регламентирует Налоговый кодекс и ряд федеральных законов. Например, ФЗ «Об иностранных инвестициях в Российской Федерации», ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» и т. д.

Если мы говорим об инвестициях как о способе вложения денег в ценные бумаги, то в России издан закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг». Цель данного ФЗ – обеспечить государственную и общественную защиту прав инвестора, а также определить порядок компенсации инвестору в случае нанесенного ущерба ему на рынке ценных бумаг.

Если речь идет об инвестициях в недвижимость, различные бизнес-проекты или в криптовалюту, то вышерассмотренный федеральный закон не подходит. Необходимо рассматривать законодательные акты именно из той сферы, куда были направлены вложения инвестора.

Подведем итоги

Если простыми словами объяснять, что делает инвестор, то он инвестирует капитал. Однако как именно работает инвестор с деньгами – вопрос, на который трудно дать ответ.

Легко вложить деньги в ценные бумаги, валюту, недвижимость или во что-либо иное. Другой момент, как правильно это сделать, как учесть все риски и подводные камни, как разумно диверсифицировать свои активы, какую инвестиционную стратегию предпочесть и т. д.

Без экономического образования и практического опыта стать искушенным инвестором невозможно. Именно поэтому инвестор – это не просто человек с капиталом, который может купить любой понравившийся ему актив, а специалист со знаниями в области налогообложения, брокерского обслуживания и финансового менеджмента предприятия.

Популярные вопросы

Куда пойти учиться на инвестора?

Знания по инвестированию можно приобрести, если вы пройдете специальные инвестиционные курсы, получите высшее экономическое образование или самостоятельно прочитаете книги о разумном инвестировании.

Инвестор и трейдер, в чем разница?

Инвестор в своей деятельности опирается на фундаментальный анализ и вкладывает деньги в ценные бумаги на основе финансовой отчетности компаний. Срок его инвестиций – от одного года.

Трейдер фокусируется только на техническом анализе, пренебрегает отчетностью компании и покупает ценные бумаги ради сиюминутной выгоды. Срок его инвестиций – от пары секунд до одного года.

Чем отличается инвестор от акционера?

Акционер – лицо, которое владеет только акциями компании. Инвестор же может вкладывать капитал в строительство недвижимости, открывать банковские депозиты, создавать бизнес и т. д.

3.7

Рейтинг статьи 3.7 из 5

Инвестиции бывают разными — в ценные бумаги публичных компаний, молодые стартапы, в несколько видов активов и другое. Разбираемся, что это такое, как начать и какие известные инвесторы могут послужить вдохновением

В этой статье:

- Что это

- Виды

- Куда инвестировать

- Доходность и риски

- Как начать

- Налог

- Портфель

- Известные инвесторы

Что такое инвестиции

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Большой энциклопедический словарь в редакции 2000 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для этих людей это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

Притом что

инвестиции

направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные пути получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности. Кроме того, дивестиции могут совершаться в том числе по морально-этическим причинам, например, это может быть продажа акций компании, которая вредит окружающей среде. Помимо этого, иногда дивестиция становится результатом антимонопольной политики.

Виды инвестиций

Понятие инвестиций не ограничивается частными инвестициями в

ценные бумаги

или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией, будь то деньги, материальные средства или нематериальные активы.

По объектам инвестирования

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

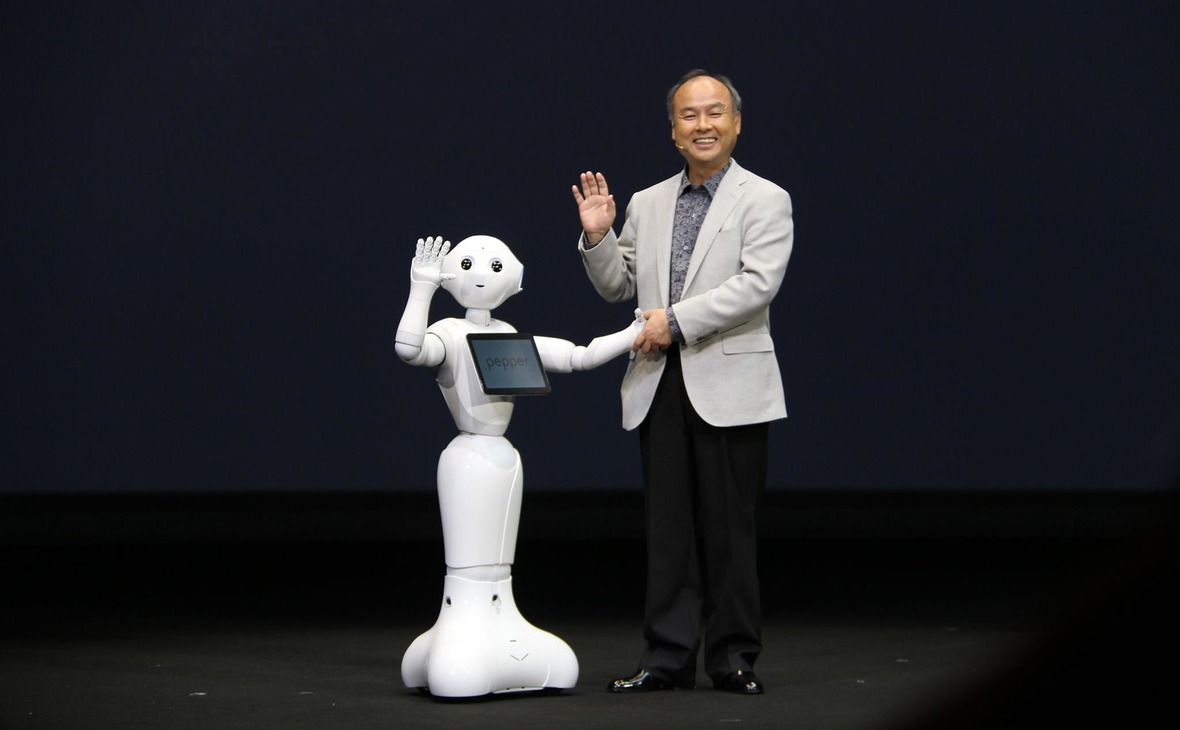

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковыми могут являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

Фото: Unsplash

По срокам инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от одного года до трех лет);

- долгосрочные (от трех лет и дольше).

По степени риска

В наше время сформировалось два основных стиля инвестирования:

- пассивные инвестиции. Для них характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании и несколько лет держит их, не продавая. Как правило, пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды;

- агрессивные инвестиции. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынков такие бумаги сильнее растут или падают (то есть обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Куда инвестировать деньги

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции;

- Инвестиции в облигации (государственные или корпоративные);

- Инвестиции в драгоценные металлы (золото, серебро, платину);

- Инвестиции в биржевые фонды (ETF) или паевые инвестфонды (ПИФы);

- Покупку валюты;

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Фото: Spencer Platt / Getty Images

Доходность и риски инвестирования

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины — от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с десятилетним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения

облигации

, тем больший риск берет на себя инвестор (все-таки за десять лет даже с гособлигациями многое может произойти) и, соответственно, тем больше его нужно за этот риск вознаграждать.

Как начать инвестировать

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть

брокерский счет

, после чего его владелец получает возможность покупать/продавать ценные бумаги.

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Фото: Unsplash

Налог с дохода от инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или

дивиденды

. Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета, инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у российских граждан.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходы в виде материальной выгоды, полученные в 2021–2023 годах, не облагаются НДФЛ. В частности, от приобретения ценных бумаг и производных финансовых инструментов.

Портфель инвестиций и его диверсификация

Совокупность всех вложений инвестора называют инвестиционным портфелем. Он может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений,

инвестиционный портфель

диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и

стагнации

. Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рисковой, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют его в случае сильной

волатильности

, это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды, когда одни акции падают, другие растут, это создает баланс и позволяет свести потери к минимуму.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Его называют «Провидцем», «Волшебником из Омахи», «Оракулом из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. Bloommberg оценивает его состояние в $103 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании, как Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2022 году Forbes оценивал состояние Юрия Мильнера в $7,3 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

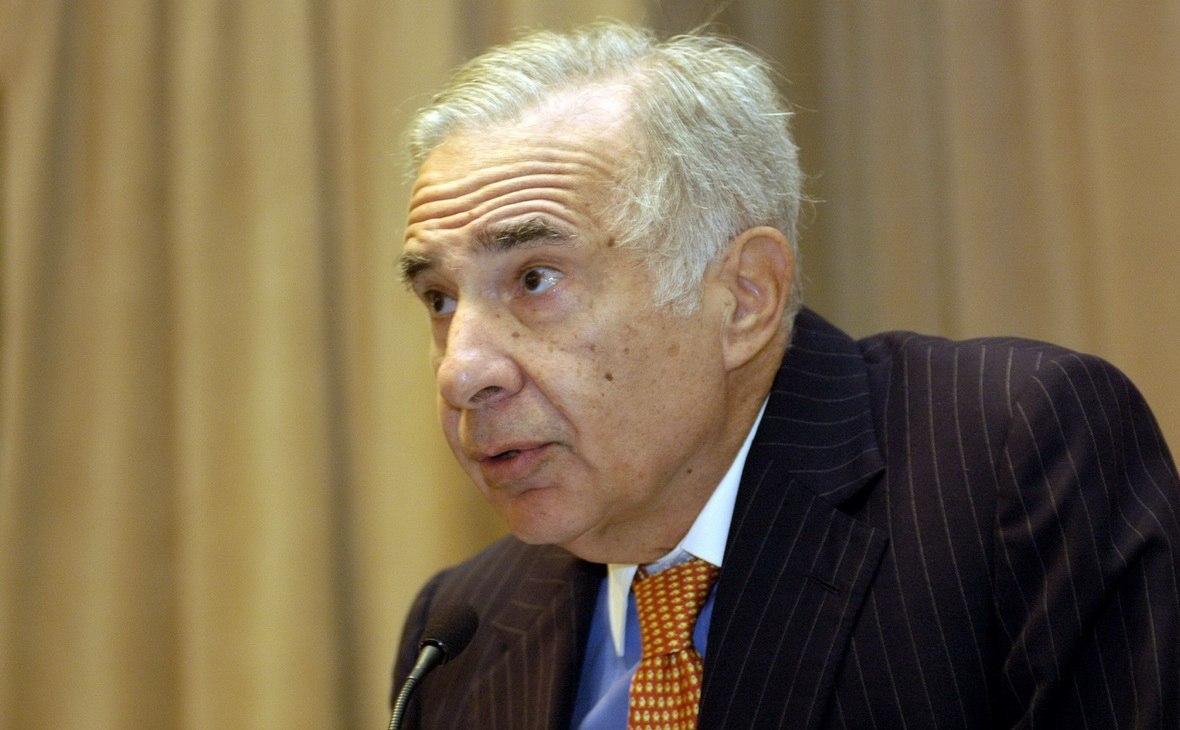

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook*) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

*Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Инвестиции и инвестиционная деятельность: определение и виды

Открытие депозита в банке или оплата обучения — это вклад в будущее или инвестиции. Как их определяет закон и кто такой инвестор — в статье.

Определения инвестиций и инвестиционной деятельности дает Федеральный закон №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

- Виды инвестиций

- Кто может инвестировать

- Инвестиции на финансовом рынке

- Доходность и риски инвестиций

- Диверсификация инвестиционного портфеля

- Кратко

Виды инвестиций

Закон определяет инвестиции максимально широко. Если человек покупает иностранную валюту — это инвестиции. Вклад в банке, покупка квартиры для перепродажи или сдачи, покупка ценных бумаг, вложения в компании — все это инвестиции. Хотя в тратах на образование, «зеленую экономику» и медицину не всегда есть прямая выгода в виде прибыли, они тоже считаются инвестициями, потому что направлены на улучшение качества жизни.

Инвестиции можно условно разделить по объекту:

- Реальные — покупка квартир, земельных участков, станков и производственных линий, машин и т. д. Сюда же входят произведения искусства, антиквариат, коллекционные монеты. Инвестор может вкладывать средства напрямую в капитал компании.

- Финансовые — покупка ценных бумаг, валюты, драгоценных металлов и сырья.

- Нефинансовые — вложение в изобретения, технологии, патенты. Например, покупку франшизы можно считать нефинансовыми инвестициями.

- Интеллектуальные — вложения в образование.

Инвесторы часто разделяют инвестиции по времени вложения:

- Краткосрочные — до года.

- Среднесрочные — на 1–3 года.

- Долгосрочные — больше трех лет.

Именно сроком получения прибыли инвестиции отличаются от трейдинга, торговли на бирже. Трейдер может купить акции и продать их уже через пару часов, а инвестор чаще всего ждет прибыли несколько лет. Остальные различия — в статье «Инвестирование и трейдинг: в чем разница».

Кто может инвестировать

Инвестировать может кто угодно — государственные и муниципальные организации, частные компании и обычные люди. Чаще всего отличаются масштабы и цели инвестирования.

Государство развивает экономику, оно может вложиться в инфраструктурные проекты — например, в строительство нового моста или электростанции. Компании сосредоточены на развитии бизнеса. Чаще всего это реальные инвестиции в производство или исследование новых технологий.

Частные инвесторы хотят увеличить капитал или получать стабильный пассивный доход. Поэтому они покупают ценные бумаги или открывают вклады в банках.

Инвестиции на финансовом рынке

Инвестиции могут быть практически любыми, но на фондовом рынке под ними понимают именно вложения в ценные бумаги, покупку валюты и драгоценных металлов.

Ценные бумаги — это акции, облигации, паи инвестиционных фондов и другие инструменты фондового рынка, которые можно купить на бирже. В России их две — Московская и СПБ Биржа. Подробнее о биржах — в статье «Биржа: как она устроена и что там купить».

Физическое лицо по закону не может напрямую торговать ценными бумагами на бирже, и ему нужна помощь посредника — брокера. Поэтому чтобы начать инвестировать в ценные бумаги, нужно открыть брокерский или индивидуальный инвестиционный счет.

Доходность и риски инвестиций

Ценные бумаги и другие инвестиции не застрахованы, поэтому инвестор может потерять весь капитал. Например, если обанкротится компания, которая выпустила акции. При этом обычное накопление тоже может стать причиной потери денег — они могут обесцениться из-за инфляции.

Доходность — показывает, сколько процентов принесет вложение средств за определенный период. Чаще всего ее считают по результату года. Например, акции выросли на 20%, вклад под 5% годовых, квартира подорожала на 12%.

Риск — показывает процент капитала, который может потерять инвестор. Например, вклады в России застрахованы до 1,4 млн рублей. Если разместить во вклады миллион рублей в банке, являющемся участником системы страхования вкладов, риск практически нулевой.

Чем выше доходность, тем выше риск. Самые безопасные и низкодоходные инвестиции — это банковские вклады. Часто их доходность ниже инфляции. Одни из самых рисковых инвестиций — вложение в стартапы на ранней стадии развития. Можно получить прибыль от вложений в десять раз, но также легко все потерять.

Диверсификация инвестиционного портфеля

Диверсификация — это распределение капитала в разные активы для снижения риска. Например, если инвестор владеет акциями одной компании и она обанкротится, то он потеряет 100% капитала. А если он покупает ценные бумаги сразу 20 компаний, то при банкротстве одной потеряет только часть своего капитала.

Диверсификация может быть нескольких видов. Диверсификация по типам активов. Инвестор покупает разные ценные бумаги — акции, облигации, паи фондов, инвестирует в золото, недвижимость и сырьевые товары. Обычно выбирают активы, стоимость которых не зависит от одних и тех же причин. Например в финансовые кризисы растет золото и сырье, а акции падают.

Диверсификация по отраслям экономики. Выбирается несколько различных активов в разных секторах экономики. Например, акции компаний по добыче нефти, маркетплейсов, облигации банков и ИТ-компаний.

Диверсификация по эмитентам. Даже в одной отрасли лучше распределить капитал по эмитентам — например, выбрать акции нескольких российских и зарубежных компаний в ИТ-секторе, чтобы портфель не зависел от страны или валюты.

Кратко

- Инвестиции — это вложение активов для получения прибыли или полезного эффекта. Инвестировать может кто угодно, различаются цели, масштабы и возможные инструменты.

- Чтобы инвестировать в ценные бумаги, нужно открыть счет у брокера.

- У каждой инвестиции есть ожидаемая доходность и возможный риск. Инвестор может потерять часть или даже весь капитал при любой инвестиции. Чем выше доходность, тем выше риск.

- Чтобы снизить риски, нужно диверсифицировать портфель, то есть распределять капитал по типам активов, отраслям экономики и разным эмитентам.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Главное

Hide

- Что такое прямые инвестиции

- Разновидности прямых инвестиций

- Плюсы и минусы прямых инвестиций

- Процесс инвестирования

- Что такое портфельные инвестиции

- Плюсы и минусы портфельных инвестиций

- Процесс инвестирования

- Прямые и портфельные инвестиции: отличия

- Прямые и портфельные инвестиции — как выбрать?

Инвестировать можно по-разному: многое зависит от амбиций инвестора, целей и суммы, которую он готов потратить. Отталкиваясь от этих трех критериев, выделяют прямые и портфельные инвестиции. Рассказываем, что они собой представляют и чем отличаются.

Разберемся с понятиями прямых и портфельных инвестиций — прежде всего они отличаются целями, которые преследует инвестор.

Что такое прямые инвестиции

В этом случае инвестор стремится получить управление над активами, чтобы не просто приумножить доход, но и влиять на их стоимость. Часто прямая инвестиция выглядит как покупка доли в уставном капитале компании — как правило, от 10%. Тогда вкладчик начинает управлять бизнесом, став членом совета директоров. Есть и другие способы инвестировать напрямую: вложить средства в производственные фонды предприятия или купить недвижимость, которая растет в цене. Для этого требуются значительные ресурсы, поэтому прямым инвестированием обычно занимаются государства, инвестиционные фонды, группы индивидуальных инвесторов или физические лица с большим объемом свободных средств.

Разновидности прямых инвестиций

Вложения в отечественную экономику называются внутренним инвестированием, в иностранную — внешним. Первые стимулируют развитие экономики страны, особенно если деньги приходят из-за рубежа. Это подтверждает опыт крупнейших импортеров инвестиций — США, Великобритании, Германии, Японии.

Плюсы и минусы прямых инвестиций

Прямые инвестиции — как игра вдолгую: нужно быть готовым к тому, что вы получите серьезную отдачу только лишь спустя несколько лет. Поэтому инвестора не слишком интересует доходность активов здесь и сейчас — важнее то, какой она станет в будущем. В среднем прямые инвестиции менее ликвидные, чем портфельные — то есть избавиться от активов быстро и с минимальными потерями не выйдет. Вкладчик лишится дохода и понесет другие риски, связанные с предпринимательской деятельностью. С другой стороны, прямые инвестиции более прибыльные, чем портфельные. Первые создают новые рабочие места, стимулируют конкуренцию и положительно влияют на внутренний рынок.

Процесс инвестирования

У вкладчика есть несколько вариантов ввести своего представителя в совет директоров компании, в которую он намерен инвестировать. Самые популярные — это выкупить долю предприятия, получить его акции в обмен на деньги или другое имущество. В любом случае, прямое инвестирование — процесс индивидуальный и непредсказуемый: кто бы мог подумать, что из пары «гаражных» компаний когда-то вырастут Apple и Microsoft. А ведь это удалось сделать в том числе благодаря привлечению прямых инвесторов, которые поверили в идею основателей этих IT-гигантов.

О том, каковы различия между прямыми и портфельными инвестициями, станет понятно из следующего пункта.

Что такое портфельные инвестиции

В этом случае инвестор заинтересован получать пассивный доход от вложений, распределенных между несколькими активами: акциями, облигациями, векселями и другими финансовыми инструментами. Это так называемый портфель, которым управляет сам вкладчик или биржевой брокер. Состав портфеля выбирают произвольно, учитывая предполагаемые риски и уровень доходности. При таком подходе инвестор защищен (это диверсификация, о которой мы писали) и получает прогнозируемую прибыль: пока одни активы падают в цене, другие продолжают расти. В роли инвесторов выступают частные лица, инвестиционные фонды, банки и другие финансовые организации.

Плюсы и минусы портфельных инвестиций

Портфельным инвесторам прежде всего интересна реальная доходность активов в момент их покупки: это принципиальное различие между прямыми и портфельными инвестициями. Правильно оценивая перспективы роста котировок, инвестор может получить доход за короткий период. Вникать в тонкости работы биржи не обязательно, если портфелем управляет брокер, которому вы доверяете, а избавиться от нежелательных ценных бумаг в портфеле можно довольно быстро и с умеренными потерями. Кроме того, порог входа низкий: стартовать можно с небольшой суммы свободных денег. Главный минус портфельных инвестиций на фоне прямых — относительно низкая доходность.

Процесс инвестирования

Самый очевидный путь выглядит так: найти хорошего брокера и заключить с ним договор, открыть и пополнить брокерский счет, а затем установить специальную программу и начать торговать на бирже. Если не хотите вникать в тонкости биржевых торгов, можно заключить договор и передать деньги доверительному управляющему — тогда доход будет полностью пассивным.

Прямые и портфельные инвестиции: отличия

Чтобы вам было проще ориентироваться между различиями в прямых и портфельных инвестициях, мы оформили их в виде таблицы:

| Прямые | Портфельные | |

| Активы | Пакет акций (10% и более), доля в уставном капитале, недвижимость | Несколько видов ценных бумаг: акции, облигации, векселя |

| Цели | Получить контроль над активом и повлиять на рост его стоимости, чтобы увеличить свой доход | Получить пассивный доход и минимизировать риски |

| Модель инвестирования |

Инвестор покупает пакет акций, долю в уставном капитале или недвижимость, учреждает дочернее предприятие или вводит своих представителей в совет директоров | Инвестор формирует портфель акций или других ценных бумаг через посредников — биржевых брокеров |

| Объемы и инвестиций |

Требуется большой начальный капитал (несколько миллионов рублей) | Можно начать с небольшой суммы (рассказываем, как ее вычислить) |

| Риски | Высокие: избавиться от неликвидных активов сложно, в худшем сценарии вкладчик понесет большие убытки | Умеренные: в любой момент можно продать акции, которые падают в цене или весь портфель, если срочно понадобились деньги |

| Получение дохода | В долгосрочной перспективе, если (!) стоимость активов увеличится | Есть варианты: можно получить доход в краткосрочной перспективе (самые рисковые операции) или в долгосрочной (менее рисковые операции с более низкой доходностью) |

Прямые инвестиции — это история про контроль над компанией, при котором инвестор вкладывает ресурсы в том, чтобы привести ее к успеху и таким образом увеличить свой доход. Портфельные помогают получить доход из разных источников, не принимая участия в управлении активами.

Прямые и портфельные инвестиции — как выбрать?

Разница между прямыми и портфельными инвестициями существенная, и на этапе выбора стоит оценить, какую сумму вы готовы вложить в покупку активов. Если хотите повысить доход за короткий период и у вас на руках относительно небольшая сумма (от тысячи до пары сотен тысяч рублей), подойдут портфельные инвестиции. Но если вы готовы принимать участие в управлении компанией, влиять на распределение активов и принятие стратегических решений, а также рискнуть крупной суммой (активы могут подешеветь) — есть смысл детальнее вникнуть в прямые инвестиции, а затем переходить к активным действиям.

Цель деятельности любой коммерческой компании – получение прибыли. Одним из инструментов для извлечения средств являются инвестиции. Они подразделяются на множество разновидностей.

Вопрос: Как отразить в учете АО получение бюджетных инвестиций на реконструкцию объекта недвижимости, учитываемого в составе основных средств (ОС) (сумма инвестиций признается взносом государства в уставный капитал АО)? Реконструкция ведется подрядным способом.

Общая сумма бюджетных инвестиций составляет 90 000 000 руб. На эту сумму АО передает в собственность РФ акции дополнительного выпуска по рыночной стоимости. С уполномоченным федеральным органом исполнительной власти заключен договор об участии РФ в собственности субъекта инвестиций. Общая номинальная стоимость переданных акций — 50 000 000 руб. В текущем месяце часть полученных средств направлена на оплату выполненных в этом месяце подрядчиком работ по реконструкции стоимостью 1 200 000 руб., в том числе НДС 200 000 руб. В результате реконструкции увеличивается первоначальная стоимость объекта ОС. Увеличение первоначальной стоимости реконструированного объекта ОС и начисление по нему амортизации в данной консультации не рассматриваются.

Посмотреть ответ

Что такое инвестиции?

Инвестиции – это вложение денег (ценные бумаги, предприятия и прочее) с целью получения средств. Это могут быть:

- вклады в банковские учреждения;

- паи;

- ценные бумаги;

- оборудование;

- кредитование;

- интеллектуальная собственность;

- предпринимательские проекты.

Компания может вкладывать деньги в такие отрасли, как промышленность, транспортная сфера, сельское хозяйство.

Краудфандинг как альтернативный способ привлечения инвестиций в предпринимательскую деятельность

Разновидности инвестиций

Инвестиции подразделяются на разновидности на основании разных своих характеристик.

Как организации получить инвестиционный налоговый кредит?

Реальные инвестиции

Реальные инвестиции (РИ) предполагают вложение денег в материальные и нематериальные объекты. Это могут быть как физические (техника, транспорт и прочее), так и нефизические (патенты) объекты. РИ подразделяются на эти виды:

- Вклад в увеличение эффективности производства компании. Функции этих инвестиций: снижение затрат на замену оборудования, модернизация.

- Вклад в увеличение производства. Функции: повышение объемов производства.

- Вклад в формирование нового производства. Это может быть также реконструкция.

- Инвестиции в другие фирмы.

- Вклады, необходимость которых связана с требованием государственных структур. Функции: обеспечение безопасности товара, соблюдение стандартов.

Как правило, РИ являются долгосрочными. То есть прибыль от вклада можно получить только спустя год или спустя более длительное время.

Финансовые инвестиции

Финансовые инвестиции – это вклад денег в финансовые инструменты: ценные бумаги, драгоценные металлы, валюта. ФИ подразделяются на эти разновидности:

- Частные. Это инвестиции, выполняющиеся частными лицами.

- Государственные. Это вклады местных или центральных органов управления или же предприятий, являющихся государственными.

- Иностранные. Это инвестиции, которые делаются иностранными компаниями или государствами.

- Совместные. Это вклады, которые выполняются совместными усилиями частных лиц, государств, компаний.

Финансовые и реальные вклады – это основные типы инвестиций. Некоторые инвесторы предпочитают оперировать финансовыми инструментами, другие – вкладывать средства в реальные объекты. Первый вариант является более распространенным.

В зависимости от степени участия

Инвестиции классифицируются в зависимости от характера участия:

- Прямые. Это инвестирование, в котором лицо принимает личное участие. Это может быть вклад средств в уставной капитал организации с целью получения или выгоды, или права управления.

- Косвенные. В этом случае предмет инвестирования подбирается не лично инвестором, а посредниками: консультантами, паевыми фондами.

Доля прямых инвестиций в мировом масштабе составляет 25%.

В зависимости от срока получения прибыли

Инвестиции классифицируются в зависимости от срока вкладов:

- Краткосрочные. Деньги вкладываются в какой-либо проект на срок меньше года.

- Среднесрочные. Деньги вкладываются на срок, составляющий 1-5 лет.

- Долгосрочные. Деньги вкладываются на срок более 5 лет.

Как правило, краткосрочные инвестиции обладают большим риском. Долгосрочные инвестиции предполагают получение большего объема прибыли.

В зависимости от их доходности

В большинстве случаев доходность вклада можно просчитать. Выделяют следующие типы инвестиций:

- Высокодоходные. Предполагает доходность выше среднего показателя.

- Среднедоходные. Предполагаемый доход соответствуют среднему уровню.

- Низкодоходные. Доход ниже среднего уровня.

- Бездоходные. Не предполагают получение дохода. Выполняются с целью экологической и социальной пользы.

Чем выше доходность инвестиций, тем они более рискованные. Наиболее надежные вклады отличаются низкой доходностью.

В зависимости от степени риска

Риск – это одна из основных характеристик инвестиций. Рассмотрим виды вкладов с этой точки зрения:

- Безрисковые. Риск отсутствует полностью. Инвестор гарантированно получит доход.

- Низкорисковые. Риск ниже средних показателей.

- Среднерисковые. Риск соответствует средним значениям по рынку.

- Высокорисковые. Риск значительно превышает средние показатели.

К безрисковым и низкорисковым инвестициям можно отнести банковские вклады, покупку акций крупных предприятий. К высокорисковому виду относятся спекулятивные инвестиции.

В зависимости от показателей ликвидности

Ликвидность – это возможность продать активы по рыночной цене или по стоимости, приближенной к рыночной. Инвестиции классифицируются в зависимости от степени их ликвидности:

- Высоколиквидные. Данные инвестиции можно быстро обратить в деньги по рыночной стоимости.

- Среднеликвидные. Это вклады, которые можно конвертировать в деньги без утраты их стоимости в течение 1-6 месяцев.

- Низколиквидные. Это те инвестиции, которые нельзя конвертировать в деньги самостоятельно.

Компаниям рекомендуется запастись высоколиквидными инвестициями. Они позволят быстро пополнить баланс организации в случае необходимости. Один из показателей ликвидности – востребованность объекта инвестиции на рынке.

В зависимости от направления применения капитала

Вклады подразделяются на виды в зависимости от того, какие именно средства вкладываются. Рассмотрим разновидности инвестиций:

- Первичные. Предполагают использование средств, аккумулированных из собственных финансов или займов.

- Реинвестиции. Предполагают вклад средств, которые появились от доходов ранее выполненной инвестиции.

- Дезинвестиции. Это изъятие ранее вложенных средств из оборота. При этом средства не будут инвестироваться в дальнейшем.

Вид вклада позволяет определить характер инвестирования.

В зависимости от совместимости

Как правило, у компаний есть множество инвестиций. Они могут быть связаны между собой. Рассмотрим эти разновидности вкладов:

- Взаимозависимые. Порядок вкладов определяется очередностью и зависит от состояния прежних объектов инвестиции.

- Независимые. Средства вкладываются в автономные объекты, которые не зависят от прочих объектов инвестирования.

- Взаимоисключающие. Это вклады с похожими характеристиками.

В последнем случае инвестору на выбор предоставляется несколько вариантов. Из представленного перечня нужно выбрать один вариант. Взаимоисключающие вклады отличаются такими характеристиками, как низкая ликвидность, продолжительность владения. Перед приобретением взаимоисключающих вкладов нужно провести инвестиционный анализ.

В зависимости от предмета вклада

Выделяют следующие виды инвестиций в зависимости от предмета вклада:

- Физические активы.

- Нематериальные активы (к примеру, право пользования).

- Инновационные инвестиции (к примеру, вклад средств в обучающие системы).

- Нетто-инвестиции (покупка новой компании).

- Брутто-инвестиции (покупка новых средств производства).

Тип инвестиций определяется в зависимости от их предположительных характеристик. Большинство свойств вкладов можно предугадать. Это сроки получение прибыли, риски, ликвидность и прочее.