Инвестиции в разные активы называют диверсификацией. Она позволяет сохранить и даже приумножить средства. Рассказываем, что такое инвестиционный портфель, каким он бывает и как его собрать

В этом тексте вы узнаете:

- Что это

- Виды

- Стратегия Asset allocation

- Как собрать портфель

Что такое инвестиционный портфель

Инвестиционный портфель

— это совокупность различных видов инвестиций, которые принадлежат одному человеку или компании.

Если говорить о частных инвесторах, то обычно портфель — это набор

ценных бумаг

, валют и других активов, собранных таким образом, чтобы доход от них соответствовал определенным целям. Портфель может быть сформирован как по срокам достижения цели, так и по составу активов. Формирование эффективного портфеля связано с грамотным распределением рисков и доходности.

Отцом теории портфельного инвестирования стал Гарри Марковиц. В 1952 году он опубликовал статью о распределении активов в портфеле с учетом рисков «Выбор портфеля» (Portfolio selection). На тот момент его идеи казались революционными, так как до него в теории инвестиций никто не обсуждал риски инвестирования, а вместо них рассматривали идею максимизации прибыли. Однако Марковиц математически доказал, что есть прямая связь между риском и доходностью. В 1990 году он получил Нобелевскую премию по экономике за свой вклад в развитие инвестиционных стратегий.

Портфельная теория Марковица, или современная портфельная теория основана на математическом подсчете соотношений доходности и рисков и формировании из них разнообразных портфелей. Марковиц утверждал, что инвесторы должны измерять, отслеживать и контролировать риски на уровне всего портфеля, а не отдельных ценных бумаг. Соответственно, бумаги стоит подбирать не только на основе их достоинств, но и того, как они повлияют на портфель в целом.

Стратегия инвестирования с помощью портфелей отвечает главной цели большинства инвесторов — снизить риски и не потерять в доходности. Причем диверсификацией пользуются не только осторожные пассивные инвесторы. Активные инвесторы, которые предпочитают агрессивную тактику на рынке, также могут составить для себя консервативный портфель, а под активную стратегию выделить другой портфель с рисковыми активами.

В инвестиционный портфель могут входить любые ценные активы, которые приносят доход:

- валюта и валютные депозиты;

- банковские вклады;

- ценные бумаги;

- драгоценные металлы;

- паи;

- недвижимость;

- опционы, фьючерсы.

Соотношение активов в портфеле может быть любым. Главное, чтобы они балансировали друг друга так, чтобы приносить ожидаемую доходность в предполагаемые сроки с приемлемым для инвестора уровнем риска.

Существует два вида рисков:

- недиверсифицируемый, или системный риск связан с факторами, которые не зависят от инвесторов и влияют на весь рынок, его нельзя сгладить с помощью диверсификации. В эту категорию входят такие риски, как:

- Рыночный — риск падения цены актива;

- Валютный — риск изменения курса валюты, которое может стать причиной снижения стоимости и доходности инвестиций, а также убытков;

- Риск ликвидности — риск того, что купленные бумаги сложно или невозможно будет продать без потерь. Чем выше ликвидность, тем проще купить и продать актив;

- Процентный — риск изменения процентных ставок, в частности ключевой ставки Центробанка;

- Инфляционный — риск снижения покупательной способности доходов от инвестиций из-за инфляции;

- Событийный — возможность того, что наступит событие, которое повлияет на рынки и стоимость бумаг, например, как в случае с пандемией коронавируса;

- В отдельную категорию можно выделить геополитические риски, связанные с ухудшением геополитической обстановки, отношения к стране на мировой арене, введением санкций и другим. В него также можно включить политический риск, то есть вероятность потерять вложения, если ситуация в стране изменится или сменится политический курс;

- диверсифицируемый, или несистемный риск связан с определенной отраслью или компанией, ее бизнесом, финансовой и операционной деятельностью, то есть уникален для отдельных отраслей и бизнесов. В него входят:

- Финансовый риск. Связан с возможной неспособностью компании выполнять взятые на себя финансовые обязательства, например платить по кредитам, по облигациям;

- Операционный риск. Связан с деятельностью компании, он может возникнуть в результате сбоев во внутренних процессах, системах компании, а также из-за некомпетентности сотрудников — в отличие от рисков, вызванных внешними факторами, то есть систематических;

- Деловой риск. Это неопределенность будущих объемов продаж и прибыли компании, которые могут ухудшаться. Кроме того, он может возникнуть в случае, если руководство приняло неверное решение, которое может привести в том числе к банкротству компании или потере репутации.

Несистемные риски можно сгладить с помощью диверсификации активов, то есть покупки ценных бумаг из разных стран, отраслей, разных видов, чьи доходности не связаны между собой. С подобными рисками как раз работает портфельное инвестирование.

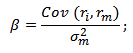

Для определения влияния рисков в портфеле используется коэффициент бета. Он показывает уровень риска конкретного актива (акции,

облигации

или целиком портфеля) по отношению к рынку.

Формула для подсчета коэффициента использует показатели доходности акции, рыночной доходности и ее дисперсии:

ri — доходность i-й акции;

rm — рыночная доходность;

σ2m — дисперсия рыночной доходности.

Дисперсия — это диапазон потенциальной доходности инвестиций, основанный на их рисках, который можно рассчитать с использованием исторических доходностей или исторической волатильности на основе этих доходностей. Другими словами, дисперсия может помочь измерить риск инвестиции — чем больше диапазон потенциальной доходности, тем волатильнее актив и выше риски.

Подсчитав коэффициент бета, можно выяснить не только уровень рисковости акции по отношению к рынку, но и направленность. То есть формула покажет, двигается акция вместе с рынком или в противоположном направлении.

Инвестору периодически нужно проводить ребалансировку своих портфелей. Требуется это, чтобы восстановить исходный баланс пакета бумаг, который изменился из-за подорожания одного или нескольких активов. Например, ваш портфель состоит на 30% из дивидендных акций, 30% облигаций и 40% индексных фондов. За полгода облигации подорожали и их доля в портфеле увеличилась. Требуется продать часть облигаций и докупить других активов, чтобы восстановить баланс портфеля.

Некоторые специалисты рекомендуют проводить ребалансировку не чаще одного раза в полгода, поскольку операции с бумагами приводят к дополнительным затратам на комиссии брокерам. Таким образом, можно ориентироваться либо по времени и проводить ревизию портфелей с конкретной периодичностью, либо на порог изменения баланса и проводить ребалансировку, когда один актив станет больше своей пропорции, например, на 10% или 15%

(Фото: Unsplash)

Виды инвестиционных портфелей

При составлении портфеля необходимо определить конечную цель и, исходя из этого, собрать активы. Портфели могут различаться по уровням риска, форматам доходности и инвестиций, а также срокам. Можно собрать самые разные варианты по широкому кругу параметров.

По степени риска

- Консервативный — низкий уровень риска. В него можно положить депозиты крупных банков, государственные облигации, драгоценные металлы. При формировании такого портфеля необходимо просчитать, будет ли доходность покрывать и превышать инфляцию.

- Сбалансированный — средний уровень риска. Его обеспечат фонды акций и облигаций, отдельные акции и облигации крупных, стабильных компаний. Даже если их стоимость на рынке будет меняться, дивиденды и купоны сбалансируют риски.

- Агрессивный — высокий уровень риска. Включает активы, которые высокодоходны, но одновременно более рисковые, например акции, опционы, бумаги недавно разместившихся на бирже компаний. Чаще всего такие портфели рассчитаны на короткий срок и требуют регулярного контроля активов, купли-продажи. При составлении таких портфелей всегда следует учитывать затраты на комиссии при частых сделках.

По типу доходности

- Дивидендный портфель. Его также называют купонный или комбинированный. В него можно включать те ценные бумаги, которые приносят регулярную прибыль. Например, «дивидендные аристократы» обычно выплачивают своим акционерам прибыль несколько раз в год или с иной периодичностью, а по облигациям регулярно начисляются купоны.

- Портфель роста. Ценные бумаги подбираются с учетом перспектив их роста. Когда портфель вырастет в цене, инвестор сможет его продать, если его цель заключается в получении определенной прибыли в определенный срок.

По степени вовлеченности

- Активный портфель. Предполагает активную стратегию управления, цель которой — превзойти рынок, то есть получить доходность выше индексов. Инвестор, выбравший такой вариант, старается найти недооцененные бумаги, выявить рыночные тренды. Соответственно, такие вложения сопряжены с большим уровнем риска.

- Пассивный портфель. Предполагает следование за определенным индексом, значит, и ожидаемая доходность инвестора зависит от доходности выбранного индекса.

По сроку достижения цели

- Краткосрочный портфель. Предполагает инвестиции на непродолжительный срок, (один — три года).

- Среднесрочный портфель. Формируется с более длительным горизонтом инвестирования (пять — десять лет).

- Долгосрочный портфель. Предполагает срок инвестирования от десяти лет.

Эксперты «БКС Экспресс» отметили, что инвестиции на длительный срок позволяют получить большую доходность, а при краткосрочных вложениях вырастают риски из-за высокой волатильности и возможности того, что инвестор выберет неудачный момент для покупки активов.

По словам аналитика ФГ «Финам» Юлии Афанасьевой, инвестиционный горизонт зависит от предполагаемого результата, который инвестор хочет получить, исходного объема вложений и суммы, которые планируется довносить на счет, а также от приемлемого уровня риска и выбора активов. Эксперт отметила, что консервативные бумаги, например государственные облигации или банковские депозиты, приносят меньший доход, поэтому не позволяют быстро достичь цели, а высокодоходные активы сужают горизонт инвестирования, но повышают риски.

Существуют разные способы распределять активы в портфеле, в том числе готовые стратегии и популярные принципы инвестирования, как, например, портфель 60/40. Он подразумевает, что портфель должен состоять на 60% из акций и на 40% из облигаций, однако его давно критикуют из-за низкой доходности в периоды активного роста рынков и корреляции между акциями и облигациями

(Фото: Unsplash)

Стратегия Asset Аllocation

Asset Allocation переводится с английского как «распределение активов». Этот способ предполагает распределение средств между различными классами активов, чтобы снизить инвестиционные риски, то есть диверсификацию. Ее суть заключается в том, что условия на рынке могут приводить к росту доходностей одного класса активов и снижению другого, соответственно, если стоимость одного актива в портфеле будет падать, ее может компенсировать рост другого.

Есть несколько широких категорий активов:

-

акции;

-

инструменты с фиксированным доходом (например, облигации);

-

денежные средства и их эквиваленты (например, краткосрочные долговые бумаги);

-

альтернативные активы, к которым можно причислить недвижимость, товары, предметы искусства и другие.

На распределение активов в портфеле влияют различные факторы, в частности цель инвестирования и его временной горизонт, уровень приемлемого риска. Кроме того, диверсифицированный портфель предполагает распределение на двух уровнях: между классами активов и внутри классов активов. Допустим, что в портфеле есть акции и облигации (первый уровень). Но внутри каждого класса они тоже различаются — акции различных отраслей из нескольких стран, государственные и корпоративные облигации в разных валютах.

В качестве примера распределения можно привести «всепогодный портфель», автором которого стал знаменитый инвестор Рэй Далио:

-

40% — долгосрочные облигации;

-

30% — акции;

-

15% — среднесрочные облигации;

-

7,5% — золото;

-

7,5% — сырьевые товары.

Американские инвестфонды публикуют квартальные отчеты по своим портфелям ценных бумаг в течение 45 дней после окончания квартала

(Фото: Unsplash)

Как новичку собрать портфель

Действовать нужно, исходя из собственных целей и времени, в течение которого инвестор планирует держать инвестпортфель: нужно ли вам получить конкретную прибыль к определенному сроку или вы вкладываете деньги, чтобы их сохранить и опередить инфляцию. Для всех этих задач будет подходить комбинированный тип портфеля. Кроме того, необходимо определиться с суммой инвестирования (и чем она крупнее, тем больше активов будет доступно), а также со стратегией и приемлемым уровнем риска.

Следующий шаг — определиться со структурой портфеля, то есть с тем, что и в каких пропорциях покупать. Как отмечают аналитик ФГ «Финам» Юлия Афанасьева и управляющий директор УК «Финам Менеджмент» Николай Солабуто, опытные инвесторы стараются сочетать три стратегии — консервативную, умеренную и агрессивную. В частности, выделяют три части портфеля:

- накопительную, куда входят самые консервативные инструменты (например, вклады и государственные облигации);

- стабилизационную, на которую приходятся активы, которые можно в любой момент выгодно продать;

- доходную, в которую входят самые рисковые и потенциально доходные активы.

Если составлять универсальный вариант для старта, то рекомендуется начинать с комбинации голубых фишек и государственных облигаций. Для большей диверсификации можно положить в портфель бумаги из разных секторов экономики — так вы защитите себя от неожиданностей на рынке.

Другой стабильный вариант — индексный портфель, здесь есть возможности инвестировать через биржевые фонды —

ETF

и БПИФ, так комиссии будут значительно ниже.

Один из вариантов — вложения в дивидендный портфель. Купив акции «дивидендных аристократов», вы будете получать доход в виде дивидендов, которые потом сможете реинвестировать, то есть вложить заново. Стоит учитывать, что в определенных случаях компании могут отказаться от выплаты дивидендов.

Кроме диверсификации по типам активов и секторам экономики, можно также раскладывать финансы по разным странам и валютам. Однако здесь стоит помнить о дополнительной налоговой нагрузке, которая появляется при инвестировании в иностранной валюте, а также об ограничениях и рисках вложений в иностранные активы.

Серьезные известные инвесторы делают свои портфели публичными, что позволяет ориентироваться на их стратегию, учиться на ней, а также отдавать предпочтение компаниям, которые имеют в числе своих инвесторов Уоррена Баффета или Билла Гейтса.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Полцарства и коня в придачу – это же контрольный пакет!

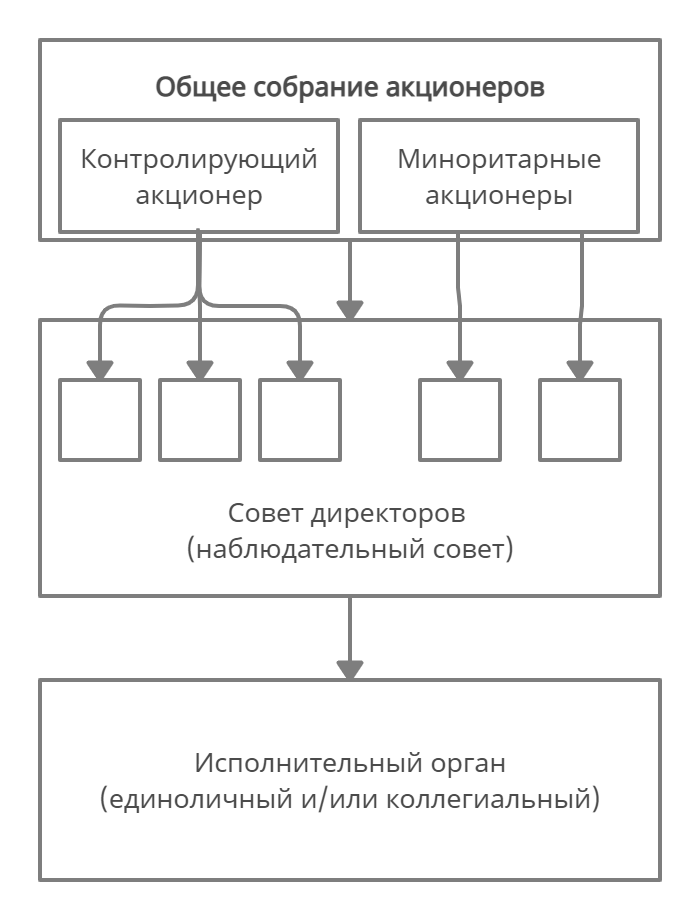

Акционер покупает акции и становится, таким образом, владельцем части компании, которая эмитировала бумаги. Чем больше обыкновенных акций им куплено, тем выше доля компании, которой владеет инвестор. Из этого следует, что если вложиться в значительное количество акций, то можно получить право распоряжаться компанией.

Инвесторы преследуют разные цели в процессе инвестирования. Большинству достаточно покупать акции или фонды акций различных компаний, чтобы получать дивиденды и зарабатывать на росте бумаг. К тому же для этого не требуется значительный капитал. Речь таким образом идет не о влиянии на бизнес, а о правах получать прибыль от его деятельности.

Другие стремятся приобрести пакет акций для того, чтобы помимо участия в прибыли иметь возможность влиять на деятельность компании. Это возможно, когда число акций в пакете оказывается достаточно большим относительно общего числа выпущенных бумаг.

Пакет акций: раскрываем понятие

Под пакетом акций принято понимать некоторое количество ценных бумаг, эмитированных одной компанией, которое находится во владении одного лица. Важно помнить, что ими могут выступать как физические лица, так и компании или инвестиционные фонды.

Основное свойство пакета акций это количество входящих в него бумаг. Точный размер пакетов акций российских компаний не зафиксирован законодательно: например, его нет в 39-ФЗ «О рынке ценных бумаг». Но понятно, что чем выше доля акций, сосредоточенная в руках одного акционера, тем больше у него возможностей влиять на компанию и ее бизнес.

Классификация пакетов акций

Сегодня выделяют четыре пакета акций. Ранее многие экономисты считали, что основных пакетов всего три, но современные исследователи придерживаются следующей классификации:

-

миноритарный пакет (ранее не выделялся);

-

мажоритарный пакет;

-

контрольный пакет;

-

блокирующий пакет

Каждый из них обладает своими особенностями, причем не все они обязательно существуют в рамках одного акционерного общества.

Точный размер пакета варьируется в зависимости от компании и зависит по большей части от общего количества акционеров, а также от условий, изложенных в Уставе акционерного общества.

| Виды пакетов | Размер | Влияние на деятельность АО |

| Миноритарный | От 1% и выше | Не оказывает существенного влияния |

| Мажоритарный | В зависимости от количества акций, принадлежащих миноритариям: в России от 25%, в США от 3-5% | Оказывает большое влияние на управление обществом |

| Контрольный | 50% + 1 акция, иногда меньше | Фактически управляет обществом |

| Блокирующий | 25% + 1 акция | Оказывает существенное влияние, так как обладает правом вето на собрании акционеров |

Помимо размера, у каждого пакета акций есть характерные особенности. Они описаны в Федеральном законе 208-ФЗ «Об акционерных обществах» от 26.12.1995 г. с изменениями и дополнениями.

Миноритарный пакет

Считается, что обладателям миноритарного пакета принадлежит как минимум 1% от общего числа обыкновенных акций. Держатели миноритарного пакета, так называемые миноритарии, имеют право не только получать дивиденды, но и принимать участие в голосовании на собраниях акционеров, отправлять запросы о деятельности акционерного общества.

Миноритарии, владеющие привилегированными акциями, могут принять участие в годовом собрании в случае решения вопросов о внесении в устав общества изменений, которые связаны с реорганизацией или ликвидацией общества, а также ограничивающие права акционеров.

В России к миноритариям часто относят тех, у кого пакет акций составляет менее 50%. Это связано с тем, что многие акционерные общества принадлежат государству (Сбербанк, Газпром). В свободном биржевом обращении в этом случае находится меньше половины акций.

В США, напротив, акции многих компаний практически полностью обращаются на бирже. Величина free-float обычно составляет 80 и более процентов. Классический подход гласит, что (как и в России) миноритарными пакетами считаются те, где менее 50% акций. На практике к миноритарным пакетам обычно относят доли акций 1% и выше.

Мажоритарный пакет

Мажоритарным называют пакет акций, который дает владельцу не только право голоса, но и возможность влиять на деятельность компании.

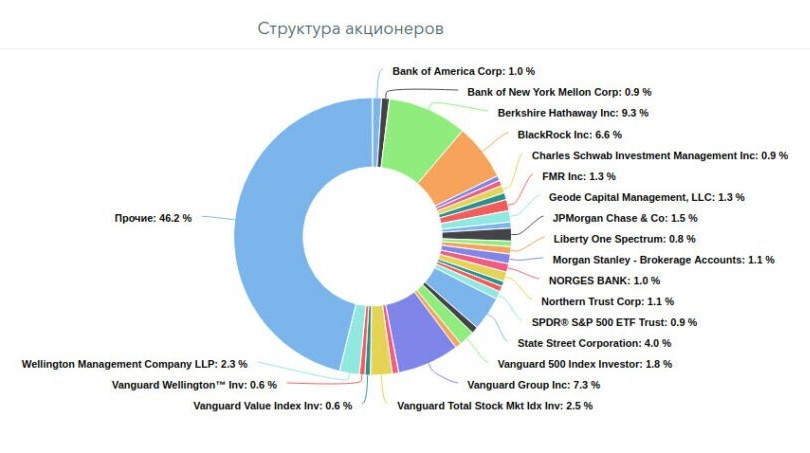

Держатели мажоритарного пакета — мажоритарии, как правило владеют 20-40% акций, если миноритариев не очень много. Но это в России. На западных рынках мажоритарии обычно владеют 5-10% акций. Например, в компании Кока-Кола крупнейшими акционерами являются:

- Berkshire Hathaway, Inc — 9,33 %;

- The Vanguard Group — 7,3 %;

- BlackRock — 6,6 %;

- State Street Corporation — 4 %

Аналогичную картину можно наблюдать в отношении фармацевтического гиганта Pfizer. Крупнейшими акционерами являются:

Кстати интересно, что в обоих случаях обладателем мажоритарных пакетов стали сразу три компании, занимающиеся выпусков взаимных и биржевых фондов ETF. Читайте о них здесь. Мажоритарий может оказывать решающее влияние на ежегодном собрании акционеров, если в компании ни одному инвестору не принадлежит контрольный пакет.

В России же чаще наблюдается обратная ситуация, когда корпорациями владеет государство через принадлежащие ему структуры (Минфин РФ, Росимущество, Внешэкономбанк и др.). Таблица ниже показывает примеры владения РФ как мажоритарным, так и контрольным пакетом:

| Компания | Контролирующий акционер | Доля госучастия, % | |

| 1. | Газпром | Росимущество | ~ 40% |

| 2. | Сбербанк | Минфин РФ | 50% +1 акция |

| 3. | Алроса | Росимущество | > 30% |

| 4. | ВТБ | Росимущество | ~ 60% |

| 5. | РусГидро | Росимущество | > 60% |

| 6. | РОССЕТИ | Росимущество | ~ 90% |

Это дает возможность государству получать дивиденды от деятельности акционерных обществ, а также управлять ими. В настоящее время по оценке Росимущества в РФ насчитывается не менее тысячи акционерных обществ с госучастием.

Вывод: мажоритарный и миноритарный пакеты это относительное понятие, которое зависит от ситуации в компании. В случае США мажоритарный пакет крупной компании может насчитывать лишь 3-5% акций, тогда как в России это как правило доля около 50%, в том числе с собственником в виде госструктуры.

Контрольный пакет

Из названия следует, что владелец контрольного пакета может осуществлять контроль над деятельностью компании. Не всегда держатель этого пакета руководит ей, но именно он принимает решение о стратегии развития компании.

При наличии большого числа миноритариев контрольный пакет может составлять всего 20-30% от общего числа акций. В этом случае необходимо следить за тем, чтобы миноритарии не объединились против держателя такого пакета. Существует также опасность того, что акции миноритариев будут выкуплены недружественным конкурентом, который может таким образом приобрести контрольный пакет.

В качестве примера получения контролирующего пакета можно привести ООО «Максимус», которое в 2021 году стало владельцем более 50% акций компании Селигдар и ее контролирующим акционером. Для этого ООО «Максимус» провело реорганизацию с присоединением двух других ООО, увеличив свою долю обыкновенных акций в Селигдаре с 23,24% до 50,0001%.

У многих российских компаний количество акционеров невелико, и контрольный пакет как правило включает более 50% всех акций. Например, структура акционеров компании Энел выглядит следующим образом:

Аналогичную картину можно видеть у компании Северсталь:

Блокирующий пакет

Держателю блокирующего пакета доступно право запрета решений, принимаемых на общем собрании. Доля акций зависит также от распределения общего количества бумаг между акционерами, но обычно составляет не менее четверти от общего объема (25%).

Держатель контрольного пакета автоматически становится и владельцем блокирующего пакета. В рамках одного акционерного общества может быть несколько мажоритарных пакетов, а блокирующий и контрольный пакет — только один.

Можно ли приобрести пакет акций на бирже?

Инвестору может быть доступно приобретение мажоритарного или даже контрольного пакета на бирже, однако это зависит от политики компании. Миноритарный пакет приобрести легче ввиду меньшего количества акций.

Перед покупкой необходимо определить цели инвестирования: для права на прибыль АО хватит одного лота акций, для влияния на деятельность компании нужно купить мажоритарный пакет, а вот для решающего контроля придется приобрести контрольный.

Если на бирже обращается более половины количества всех обыкновенных акций компании, теоретически можно собрать мажоритарный или контрольный пакет простым выкупом акций на вторичном рынке. По этой причине многие российские АО предпочитают выставлять на рынок большую долю привилегированных, а не обыкновенных акций, опасаясь потери влияния. Так, ПАО «Аптечная сеть 36,6» имеет в свободном обращении только 6% обычных акций.

Если 50% и 1 акция компании принадлежат ограниченному кругу инвесторов, можно провести с ними переговоры. В случае успеха они продадут свои акции, и в руках покупателя окажется контрольный пакет.

Более сложная ситуация возникает, если акции принадлежат множеству миноритариев. В этом случае придется скупать бумаги по частям, начиная с самого крупного пакета акций, до тех пор, пока не будет собран нужный по объему пакет. Важно проводить переговоры по покупке втайне от других акционеров, которые могут завысить цены на свои бумаги.

Возможность получения контрольного пакета относится только к частным акционерным обществам. Как упоминалось выше, в России многие АО принадлежат государству, поэтому их контрольный пакет приобрести невозможно.

Объединенная Авиастроительная Корпорация (ОАО «ОАК»), которая выпускает и обслуживает гражданскую и военную авиатехнику, принадлежит Росимуществу. На бирже обращается всего 3% акций, так что передать контроль над деятельностью такой корпорации другому лицу не получится.

Аналогично распределяются акции акционерных обществ типа Роснефти, Сбербанка, Газпрома и прочих, деятельность которых жизненно важна для России.

Пакеты акций на бирже в США

Как уже отмечалось, в России и в США существует заметное различие в размерах мажоритарных пакетов: мажоритарии российских акционерных обществ часто владеют 30-50% акций, в то время как американские мажоритарии считаются таковыми при наличии 5-10% акций. Это связано с тем, что акции американских компаний принадлежат большому числу институциональных и портфельных инвесторов.

В частности поэтому американские корпорации стремятся поощрить своих миноритариев, которые имеют высокую суммарную долю в компании относительно крупных игроков. В той же Кока-Кола на них приходится основной пакет акций (почти половина), что больше первых четырех позиций главных мажоритариев. Помимо выплаты дивидендов, некоторые компании предоставили своим миноритариям право выдвигать свои кандидатуры в совет директоров.

Это политика получила название proxy access и была введена в 2010 г. (Rule 14a-11). В этом правиле говорится о том, что держатели 3% акций могут выдвигаться или предлагать кандидатов в совет директоров компании. Многие корпорации приняли эту политику в штыки, однако с 2015 г. число компаний, принявших ее, неуклонно растет. Среди них есть такие гиганты, как:

- General Electric;

- JP Morgan;

- Fidelity;

- А&T;

- Apple;

- Citigroup;

- Occidental Petroleum;

- McDonald’s

Одним из самых активных деятелей, продвигающих новую корпоративную культуру, стал Скотт Стрингер, государственный ревизор Нью-Йорка. По его словам, в идеале новую политику должны принять не менее половины компаний, входящих в S&P 500.

Борьба с мажоритарными акционерами началась после того, как было доказано, что миноритарии получают меньшее вознаграждение за свои акции при слиянии, поглощении или реорганизации компании. Например, при поглощении News Corp. компании Fox Entertainment Group была применена процедура тендерного предложения. В результате миноритарии поглощаемой Fox недосчитались не менее 500 миллионов долларов США.

Не все корпорации в США находятся в распоряжении владельцев мажоритарных пакетов: акционеры нередко передают управление компании в руки назначенных руководителей. Отдельно стоят семейные корпорации, которых в Америке большое множество.

В погоне за привлечением капитала посредством эмиссии акций собственники компании могут потерять контроль над ней. Чтобы избежать этого, владельцы корпораций, например, Ford Motors или Google оставляют за собой большинство голосующих акций, становясь мажоритариями.

Заключение

Четыре основных вида пакета акций определяют степень влияния их владельцев на компанию, причем тут заметны отличия между Россией и США. В мировой корпоративной культуре все острее встает вопрос защиты интересов миноритариев: крупные корпорации идут по пути уступок и предоставления различных привилегий держателям миноритарных пакетов. Россия пока не вышла на такой уровень в связи с тем, что большое число мажоритарных и контрольных пакетов крупных корпораций принадлежит госструктурам.

Словарь инвестора и трейдера. Ценные бумаги и торговля на бирже: основные понятия и определения

В статье представлены основные понятия и термины по инвестированию, ценным бумагам, фондовому рынку, торговле на бирже. Информация будет полезна как начинающим инвесторам так и опытным трейдерам.

Общие понятия. Рынки

Активы

Под активами подразумевают собственность, которая со временем дорожает или приносит доход, покрывающий затраты на ее содержание.

Активы могут быть материальными (например, земельный участок) и нематериальными (авторские права, патенты, торговые марки) — главное, чтобы была перспектива получить прибыль.

Актив может приносить прибыль опосредованно.

Например, вы владеете автомобилем, на котором иногда ездите на работу, за покупками и т.д. Но, автомобиль никак не влияет на ваши доходы (на работу вы также можете ездить на общественном транспорте или ходить пешком), но вы несете расходы на его содержание. В данной ситуации автомобиль — пассив.

Но, если вам, например, предложили высокооплачиваемую работу на предприятии, которое находится далеко за городом, и куда вы можете добираться только на автомобиле, в таком случае автомобиль становится активом, потому что с его помощью вы получаете доход, которой окупает затраты на его содержание и приносит прибыль. Также, например, автомобиль или квартира могут стать активами если вы их выгодно сдаете в аренду.

Финансовые активы

Финансовые активы – это вложения в средства финансового рынка: валюту, драгоценные металлы и ценные бумаги с целью получать регулярный доход в виде процентов и/или в будущем продать дороже, чем купили.

Пассивы

С инвестиционной точки зрения это любая собственность, которая не приносит доход.

Сюда же относятся кредиты и другие долговые обязательства — то есть все, что предстоит отдать.

Фондовый рынок

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Рынок ценных бумаг имеет определенные признаки:

— у него всегда есть фиксированная торговая площадка (например, фондовый рынок Московской биржи);

— наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

— установлены торговые процедуры по времени и стандартам;

— оформление сделок централизованно;

— деятельность всех участников рынка контролируется уполномоченными органами;

— существуют официальные котировки активов.

В торговлю ценными бумагами вовлечены три типа участников:

Эмитенты — компании, которые выпускают и продают свои ценные бумаги;

Инвесторы — частные лица или компании, которые покупают ценные бумаги;

Профессиональные участники — люди или компании, чья деятельность официально связана с биржей. Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Деятельность фондовых рынков в России регулируется федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

FOREX

Рынок FOREX (Форекс) – это не какая-то отдельная биржа, а общее понятие валютного рынка, котировки на котором определяются в том числе и биржевыми данными.

FOREX – это глобальное обозначение мирового рынка, на котором торгуют валютой.

Чем отличается текущий курс доллара к рублю на FOREX от курса на Московской бирже (ММВБ)?

В часы работы Московской биржи курс валют к рублю на FOREX соответствует курсу ММВБ (+/- несколько копеек). Именно, Московское биржа является определяющим источником курса российской валюты, и когда она работает, весь мир ориентируется по ней. По данным торгов Московской биржи Центральный банк России устанавливает официальный курс.

Ценная бумага

Документ, который доказывает, что у вас есть определенные имущественные права. Чаще всего это право собственности на долю в компании (акция), право на возврат долга с процентами (облигация), право купить-продать ценную бумагу по определенной цене (деривативы) и т.п..

Оборот рынка

Оборот рынка рассчитывается как общая стоимость ценных бумаг, умноженной на количество тех бумаг, с которыми совершены сделки. Может быть выражен в процентах от уровня капитализации рынка.

Эмиссия

Выпуск ценных бумаг. Это может делать государство или юридические лица: все они в этом случае называются эмитентами.

IPO

Первичное размещение ценных бумаг на бирже.

Главная цель IPO — привлечь акционерный капитал, но этим выгоды компании не ограничиваются. Публичное размещение бумаг позитивно влияет на деловую репутацию, и эмитент может привлечь выгодные международные кредиты.

IPO делится на два типа: PPO (Primary Public Offering) — первичное публичное предложение акций нового или дополнительного выпуска, и SPO (Secondary Public Offering) — вторичное предложение акций основного выпуска.

IPO организуют андеррайтеры (инвестиционные банки). Вместе с эмитентом они определяют цену, тип акций и сумму, которую рассчитывают получить. В регулирующий орган (у нас это Банк России) подается меморандум. В нем содержится необходимая для допуска на биржу информация: финансовая отчетность, список акционеров, позитивные стороны деятельности компании, риски, цели выпуска акций.

Эмитенты организуют road-show, которые включают рекламные компании и встречи с потенциальными инвесторами. Далее происходит сбор заявок на приобретение ценных бумаг. После проверки документации назначается дата IPO.

Размещение акций на бирже позволяет объективно оценить стоимость компании и повышает ликвидность бумаг.

Эмитент

Эмитенты выпускают ценные бумаги, чтобы на вырученные от продажи бумаг средства развивать и финансировать свою деятельность.

Выпускать бумаги могут юридические лица, органы власти или самоуправления, если они наделены соответствующими полномочиями. Они отвечают за процесс эмиссии от начала до конца и обязаны реализовывать права владельцев выпущенных бумаг, например, выплачивать дивиденды и купонные доходы.

Капитализация

Основная оценка рынка — это его капитализация. По сути, это стоимость всех ценных бумаг, выпущенных на конкретном рынке. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с изменением котировок.

Инвестиционный портфель

Набор ценных бумаг и инвестиционных инструментов. К ним относится то, что потенциально приносит доход от вложений.

Если вы вкладываетесь в разные инструменты, это поможет уменьшить риски потери средств — это называется диверсификацией.

Чем выше доходность, тем больше риск. По степени риска портфели подразделяют на агрессивные, консервативные и умеренные.

Инвестор изменяет долю тех или иных инструментов в портфеле в зависимости от целей — так он минимизирует риски или сохраняет доходность.

Агрессивный портфель включает высокорисковые инвестиционные инструменты, при этом он наиболее доходный.

Консервативный портфель направлен на сохранение средств, а не на получение прибыли, поэтому он состоит из инструментов с низкой степенью риска.

Но целесообразнее комбинировать рисковые и консервативные инструменты — такой портфель называется умеренным.

Инвестиционный фонд

Форма коллективных инвестиций. Мелкие инвесторы вместе создают некий «денежный мешок» и передают его в управление менеджеру. Прибыль делится между инвесторами, а управляющий получает комиссию. Это простой способ диверсифицировать портфель. В России популярны ПИФы и ETF.

Хедж фонд

Хеджирование — способ снижения рисков, страхования актива от нежелательных рыночных трендов в будущем. Основная цель хедж фондов, напротив, максимизация прибыли при заданном вкладчиками уровне риска или минимизация риска при определенном уровне доходности.

Хедж фонд —это частный инвестиционный фонд, который:

-управляется профессионалами в интересах инвесторов.

-действует по агрессивной стратегии инвестирования.

-не ограничен в выборе способов вложения средств, активно использует производные хеджирующие инструменты (деривативы) и их сочетания.

— ориентируется на минимизацию риска при жестко заданном инвесторами уровне доходности или максимизацию прибыли при заданном уровне риска.

Как следствие, хедж фонд отличается следующими особенностями:

большая гибкость и возможность следовать любой стратегии инвестирования, в том числе агрессивной;

большой выбор потенциально выгодных инвестиционных активов с ограниченной для прочих инвесторов доступностью: бумаги иностранных эмитентов, драгоценные металлы, биржевые деривативы (фьючерсы, опционы);

неограниченный размер кредитного плеча;

возможность применения самых современных финансовых технологий (fintech, blockchain);

ограниченное право участия и жесткие требования к вкладчикам — фонды предназначены только для профессиональных инвесторов.

Венчурный фонд

Венчурный фонд (англ. venture — рискованное предприятие) — рискованный инвестиционный фонд, ориентированный на работу с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или доли предприятий с высокой или относительно высокой степенью риска в ожидании чрезвычайно высокой прибыли. Как правило, 70-80 % проектов не приносят отдачи, но прибыль от оставшихся 20—30 % окупает все убытки.

Особенностью данного вида фондов является законодательное разрешение проводить более рискованную деятельность: отсутствует или резко снижена необходимость диверсификации рисков, им разрешено не только покупать корпоративные права, но и кредитовать компании (например, через покупку векселей). Единственное, что им запрещено, — вкладывать средства в банковскую, страховую, инвестиционную отрасли.

Венчурный инвестор

Венчурный инвестор — любое физическое или юридическое лицо, которое целенаправленно и осознанно вкладывает деньги в инновационный проект, принимая на себя все риски и надеясь на получение в отдаленном будущем сверхприбыли за счет роста стоимости своих вложений.

Венчурный капиталист — вкладчик, имеющий стратегический интерес к проекту, претендующий на полный контроль и управление.

Инвестор-партнер — вкладчик, имеющий финансовый интерес к проекту, не претендующий на полный контроль и участие в управлении, рассчитывающий на выход из проекта путем продажи своей доли.

Доверительное управление

Доверительное управление капиталом — это передача средств в распоряжение управляющему, с целью их вложения в прибыльные кампании. Положения о доверительном управлении регулируются статьей 1012 Гражданского кодекса РФ.

Передача имущества не означает переход права собственности на него.

В качестве доверительного управляющего может выступать как профессиональная организация, так и отдельно взятое лицо, имеющее достаточные для этого навыки и умения — трейдер.

Задача управляющего — увеличить прибыль инвестора посредством использования переданных ему в управление активов. В том случае, если положительного финансового результата по итогам работы трейдера не было, в большинстве случаев вознаграждения он не получит.

Виды доверительного управления

В зависимости от рисков доверительное управление может быть активным и пассивным.

Пассивное управление подразумевает, что управляющий формирует пакет сделок вместе с клиентом. Состав пакета зависит от того, насколько клиент готов принять на себя риски. Более того, управляющий не может вносить корректировки без согласия клиента. Стратегия пассивного управления эффективна в том случае, если доверитель заинтересован в долгосрочном получении прибыли.

Активное управление направлено на получение дохода в краткосрочной перспективе, что связано с большими рисками — управляющий самостоятельно принимает решение о том, куда вкладывать средства, как и в какое время. При таком управлении трейдер не оповещает клиента о конкретных сделках.

Также доверительное управление может быть коллективным, индивидуальным и консультационным.

Чтобы получить совет эксперта, но не передавать права на управление капиталом, можно воспользоваться услугами финансового консультанта.

Ключевая ставка

Ключевая ставка (в России) — это одновременно и тот процент, под который коммерческие банки могут оформить у Центрального банка кредит сроком на 1 неделю, и та верхняя граница, под которую сам регулятор готов принимать от кредитных организаций депозиты.

Другими словами, Банк России не кредитует ниже значения ключевой ставки и не принимает деньги под процент, превышающий его.

Главное, на что влияет размер ключевой ставки — на то, какие проценты будут по кредитам и по вкладам для частных клиентов и компаний.

Чем ниже значение, тем на более привлекательных условиях банки возьмут у Центробанка кредит.

Аналогична и ситуация с депозитами — чем выше тот процент, под который Банк России принимает депозиты, тем лучше условия коммерческие банки смогут предложить своим клиентам.

Дефляция

Дефляцией называют общее снижение уровня цен в экономике. Сам термин «дефляция» произошел от латинского слова «deflatio», что означает сдувание или опускание.

На первый взгляд кажется, что этот экономический процесс несет исключительно благо, но это далеко не так. Серьезный уровень дефляции не менее опасен для экономической системы страны и населения, чем инфляция и даже гиперинфляция.

Дефляция, в отличие от многих других экономических процессов, не может возникнут в течение нескольких месяцев. Это долговременный процесс, который вызывается целом рядом факторов.

Выделяют следующие причины, способные вызывать общее снижение цен:

-существенный рост производства национальных предприятий (так называемый кризис перепроизводства);

-жесткие меры по экономии бюджетных средств;

-лавинообразное увеличение капиталовложений в производство;

-активные действия государства по борьбе с деноминацией и инфляцией.

Платежная система SWIFT

Денежные переводы SWIFT — система, созданная в 1973 году в Бельгии.

С ее помощью банки не просто отправляют валюту практически по всему миру, но и обмениваются информацией, не опасаясь за ее защищенность — все сведения передаются исключительно по зашифрованным каналам.

Аббревиатура SWIFT происходит от англоязычного названия компании — Society of Worldwide Interbank Financial Telecommunications (в переводе «Общество всемирных межбанковских финансовых каналов связи»).

Основная задача общества — обмен между банками информацией и проведение платежей на международном уровне.

Для передачи данных банками используется общая система шифрования, разработанная SWIFT. Отправитель посылает данные по защищенным каналам, а получатель расшифровывает и направляет заинтересованным пользователям. Так банки, например, уточняют реквизиты платежа или обмениваются сведениями о назначении полученных/отправленных сумм.

Для частных клиентов SWIFT перевод дает возможность совершить денежную операцию в иностранной валюте как с собственного счета, так и не открывая его.

Отправить денежную сумму с использованием системы СВИФТ можно в любой желаемой валюте. При этом будет взиматься комиссия за конвертацию (перерасчет суммы из одной валюты в другую).

По российскому закону, при конвертации валюты между отправляющим и получающим банком необходимо задействовать посредника. Банк-корреспондент — кредитная организация, в которой нужная валюта является национальной. Например, при отправке евро из России на Украину банком-посредником может быть кредитное учреждение в Германии.

Каждый участник системы имеет уникальный СВИФТ код (SWIFT code или SWIFT ID) — номер, по которому идентифицируется кредитная организация.

Биржа. Брокеры

Биржа

Биржа ведет учет всех сделок, организует и гарантирует расчеты и поставку ценных бумаг. Единицей измерения торговых инструментов являются стандартные контракты, или лоты, их размер также предусмотрен правилами.

Юридически биржа — коммерческая организация, извлекающая прибыль из сделок продавцов и покупателей. Для этого она берет комиссию — главный источник ее доходов. Также торговая площадка может зарабатывать на продаже биржевой информации.

Для полноценной работы бирже требуется многосоставная инфраструктура.

В первую очередь, это функционал самой биржи — торговые площадки и другие системы.

На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы.

И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

Главные участники торгов:

инвесторы — физические и юридические лица, желающие вложиться в те или иные активы;

эмитенты — компании, желающие привлечь инвестиции и размещающие для этого на бирже свои ценные бумаги. Эмитентом может быть даже регион, город или государство. Чтобы бумаги эмитента были допущены до торгов, им нужно пройти процедуру проверки;

брокеры — профессиональные участников торгов. По сути — посредники, которые обеспечивают взаимодействие инвесторов и эмитентов. Они обязаны получить лицензию на брокерскую деятельность от Банка России.

В биржевых торгах также участвуют доверительные управляющие — они выступают в интересах инвесторов, передавших им свои средства, и стараются приумножить их с помощью инвестиций. К доверительным управляющим обращаются те, у кого недостаточно времени или опыта для самостоятельной торговли.

Также на бирже работают регистраторы — лицензированные компании, ведущие реестры с полным учетом всех владельцев ценных бумаг. А еще существуют депозитарии — компании, хранящие и учитывающие ценные бумаги. Они выступают гарантом прав инвесторов.

Виды бирж

По типу предлагаемых товаров биржи можно условно разделить на фондовые, товарные и валютные.

На фондовых биржах торгуют различными ценными бумагами. В первую очередь — акциями и облигациями. Паи, ETF, фьючерсы и опционы также можно купить на фондовом рынке.

Товарные биржи предназначены для торговли реальными товарами и производными инструментами на них (фьючерсами). Например — драгоценными металлами, сельскохозяйственной продукцией и полезными ископаемыми.

На валютных биржах ведется торговля валютой. Важный момент: международный валютный рынок FOREX не относится к ним и считается внебиржевой площадкой.

Существуют и специальные фьючерсные площадки, а с появлением первых криптовалют получили распространение криптовалютные биржи.

При этом разделение нельзя считать строгим: многие площадки являются универсальными и предоставляют доступ к торговле разными типами финансовых инструментов. Например, на Чикагской товарной бирже (CME) можно купить не только товары и фондовые индексы, но и валютные и криптовалютные фьючерсы.

В мире имеется довольно большое количество бирж — только фондовых бирж насчитывается около 250. Глобальное значение имеет всего несколько десятков бирж.

Крупнейшие торговые площадка мира (по капитализации компаний-эмитентов) — Нью-Йоркская фондовая биржа (NYSE), NASDAQ — биржа, специализирующаяся на акциях высокотехнологичных компаний, Japan Exchange Group — компания-оператор нескольких японских бирж, крупнейшей из которых является Токийская.

Кроме них, важнейшими фондовыми биржами являются площадки в Лондоне, Гонконге, Шанхае, Франкфурте и Торонто.

Крупнейшими товарными биржами, ценообразование которых влияет на торговлю по всему миру, являются биржи CME Group в Чикаго и Нью-Йорке (CME, NYMEX, COMEX). На них ведется торговля энергоносителями, сельскохозяйственной продукцией и другими товарами.

Крупнейшим в мире оператором рынка фьючерсных контрактов является Межконтинентальная биржа (ICE) — по сути, это сеть площадок, на которых сосредоточено около 50% срочного рынка нефти и нефтепродуктов. Отдельно стоит выделить Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы.

В России есть две основные фондовые биржи — Московская (MOEX) и Санкт-Петербургская (SPBEX). Главной торговой площадкой России является Московская биржа — сложная структура, куда помимо торговых площадок входят клиринговый центр и центральный депозитарий.

Это универсальная биржа: на MOEX обращаются акции российских и с недавних пор некоторых иностранных компаний, есть возможность торговли валютой, драгметаллами и иными биржевыми товарами, а также деривативами — фьючерсами и опционами на активы.

Санкт-Петербургская биржа не столь масштабна, но у нее есть своя специализация — возможность торговли иностранными ценными бумагами.

Крупнейшей товарной биржей России является Санкт-Петербургская Международная Товарно-сырьевая Биржа (SPIMEX). На ней торгуют нефтью и нефтепродуктами, газом, лесом, минеральными удобрениями, углем, сельскохозяйственной продукцией, а также фьючерсами на эти товары.

Над биржами всех стран есть свои регуляторы, которые контролируют процесс торговли: выдают лицензии всем профессиональным участникам рынка, выявляют нарушения и публикуют официальную информацию. На российском рынке функции регулятора выполняет Банк России, на американском — Комиссия по ценным бумагам и биржам (SEC).

У каждой биржи есть свой график работы: например, Московская биржа работает каждый будний день с 10:00 по 18:50, Санкт-Петербургская — с 10:00 до 01:45, а Нью-Йоркская биржа и NASDAQ — с 16:30 до 23:00 по московскому времени в период летнего времени и с 17:30 до 00:00, когда в Америке переходят на зимнее время. Выходные дни тоже у всех бирж свои: если Мосбиржа не работает во время российских государственных праздников, то выходные на СПб бирже следуют за Нью-Йоркской биржей и соответствуют нерабочим дням в США.

Брокер

Частным лицам напрямую торговать на бирже нельзя — доступ может предоставить только посредник. Поэтому потенциальному инвестору нужно открыть счет у одного из лицензированных брокеров.

Брокер (от англ. broker — маклер, брокер, посредник) — юридическое лицо, выполняющее посреднические функции между продавцом и покупателем (на фондовой, товарной, валютной биржах), между страховщиком и страхователем (страховой брокер). Брокер получает вознаграждение в виде комиссионных от суммы сделки, либо в твёрдой сумме.

Биржевой брокер обязан иметь лицензию и быть зарегистрированным на бирже, либо являться её членом. Брокер на рынке ценных бумаг — это торговый представитель, юридическое лицо, профессиональный участник рынка ценных бумаг, имеющий право совершать операции с ценными бумагами по поручению клиента и за его счёт или от своего имени и за счёт клиента на основании возмездных договоров с клиентом.

Также брокер может проконсультировать своего клиента по той или иной ценной бумаге и дать рекомендации о её приобретении. Для этого брокеры анализируют рынок (ценных бумаг, товарный рынок, валютный рынок) для выявления и прогнозирования тренда цен на тот или иной актив

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Брокерская деятельность на рынке ценных бумаг является лицензируемым видом деятельности. В Российской Федерации лицензия на осуществление брокерской деятельности выдаётся Центральным банком Российской Федерации.

Все решения по сделкам вы принимаете самостоятельно, а брокер лишь исполняет их и берет небольшую комиссию за каждую. Деятельность российских брокеров контролирует Центробанк.

При этом брокеры отличаются друг от друга не только комиссиями, но и инструментами, к которым предоставляют доступ: например, не все дают возможность торговать бумагами иностранных компаний на Санкт-Петербургской бирже.

Крупнейшие российские брокеры — ВТБ, Сбербанк, «Тинькофф Инвестиции», «БКС Брокер», «Финам», «Открытие Брокер», «Альфа-Директ», АТОН, «Фридом Финанс», «Церих», ITI Capital, «КИТ Финанс», «АЛОР Брокер».

Также можно открыть счет у одного из зарубежных брокеров. В этом есть смысл, поскольку выбор инструментов на зарубежных биржах шире, чем на российских.

Однако в случае открытия счета у зарубежного брокера инвестору придется самостоятельно платить налоги, а также мириться с высоким порогом входа и большими издержками на комиссии и валютные переводы.

Брокерский счет

Брокерский счет — это счет инвестора, открытый у брокера.

Когда инвестор открывает счет у брокера, ему открывают сразу два счета — брокерский и депозитарный. На брокерском счете хранятся деньги, на депозитарном — ценные бумаги.

Вы можете открыть: брокерский счет, индивидуальный инвестиционный счет (ИИС) и субсчет.

Брокерский счет нужен, чтобы покупать и продавать ценные бумаги на бирже. В нашем брокере, чтобы инвестировать на бирже, на счету можно хранить деньги в 6 валютах: в рублях, евро, долларах США, швейцарских франках, фунтах стерлингов и юанях.

ИИС. Это специальный брокерский счет, с помощью которого можно получить налоговый вычет.

Субсчет. Это дополнительный счет, который будет частью основного брокерского.

В рамках брокерского счета и ИИС есть еще 3 типа счетов: основной, срочный и внебиржевой.

На основном учитываются деньги и ценные бумаги. Срочный счет нужен для покупки и продажи фьючерсов и опционов. Внебиржевой счет нужен для сделок на внебиржевом рынке.

Депозитарий

Юридическое лицо, которое хранит ценные бумаги и учитывает права на них. Чаще всего это подразделение банка. Работа депозитария упрощает торговлю акциями на рынке, так как не приходится после каждой сделки вносить изменения в реестр акционеров.

Депозитарии делятся на два вида: кастодиальные обслуживают частных инвесторов, которые сами брокерами или дилерами не являются; расчетные депозитарии работают с профессиональными участниками рынка.

Владелец хранящихся в депозитарии бумаг называется депонентом. С ним депозитарий заключает договор, который дает ему право на хранение этих бумаг и проведение процедур с ними.

Листинг

Ли́стинг (от англ. list — список) — совокупность процедур и правил включения ценных бумаг в биржевой список (список ценных бумаг, допущенных к биржевым торгам), осуществление контроля за соответствием ценных бумаг установленным биржей условиям и требованиям.

Листингом также часто называют сам биржевой список.

Ценные бумаги признаются прошедшими процедуру листинга после осуществления экспертизы документов и включения ценной бумаги в котировальный лист определенного уровня.

В соответствии со сложившейся системой взаимодействия трейдеры получают доступ только к тем акциям, которые удовлетворяют всем требованиям котировальных списков, используемых в рамках отдельно взятой торговой площадки.

Листинг представляет собой сложную процедуру, которая включает несколько ступеней проверки качества и надёжности эмитента. Это позволяет минимизировать риск появления на бирже ценных бумаг недобросовестных компаний.

Делистинг

Делистинг — исключение ценных бумаг определённого эмитента из котировального списка фондовой биржи.

После делистинга ценные бумаги компании-эмитента не могут торговаться на бирже, где компания исключена из котировального списка. Ценные бумаги, исключенные из котировального списка, могут торговаться на внебиржевом рынке ценных бумаг.

Торговая сессия

Период, когда биржа открыта и на ней можно совершать сделки.

Фондовые биржи имеются почти во всех странах, и каждая работает по собственному локальному расписанию, зависящему от часового пояса и принятых правил конкретного государства.

Все фондовые биржи работают с понедельника по пятницу, а суббота и воскресение являются выходными днями. Что касается перерыва на обед, то он распространен только в Азии.

Торговая сессия делится на три части – пре-маркет, основная торговая сессия и пост-маркет.

Помимо локального расписания работы каждой конкретной биржи, существуют четыре основные торговые сессии:

Тихоокеанская – период с 00:00 до 09:00 (MCK);

Азиатская – период с 03:00 до 12:00 (MCK);

Европейская – период с 10:00 до 18:00 (MCK);

Американская – период с 16:00 до 23:00 (MCK).

В 10:00 (по Москве), в Лондоне начинается европейская биржевая сессия. Заканчивает торговую эстафету сессия в 16:00 США, где основные рынки располагаются в Нью-Йорке. Именно в этот период на рынках наблюдается основная волатильность.

На Московской бирже торговые сессии проходят по рабочим дням в строго определенное время:

10:00-18:40 — для акций,

10:00-18:45 — для большинства облигаций,

10:00-23:50 — для срочного, валютного рынков и рынка драгметаллов.

Клиринг

Перерыв в работе биржи, когда учитываются все проведенные операции и меняются состояния счетов. Процедуру проводит партнер биржи — Национальный Клиринговый Центр.

На Московской бирже ежедневно проводятся 2 клиринговые сессии: дневная (14:00-14:03) и вечерняя (18:45-19:00). На это время все торги останавливаются.

Биржевые сделки (биржевые торги)

Биржевой сделкой называется зарегистрированный биржей договор (соглашение), заключаемый участниками биржевой торговли в отношении биржевого товара в ходе биржевых торгов. Порядок регистрации и оформления биржевых сделок устанавливается биржей.

Сделка, заключённая на организованном внебиржевом рынке (NASDAQ, РТС), юридически не считается биржевой сделкой.

Заключение сделок на бирже происходит путём подачи участником торгов заявок на сделку. В случае если две разнонаправленные заявки (одна на покупку — одна на продажу) удовлетворяют условиям друг друга, то на их основе заключается сделка. Гарантом исполнения обязательств по сделке выступает биржа. То есть, если даже один из контрагентов не выполнит свои обязательства, они будут выполнены биржей.

Типы биржевых сделок c ценными бумагами

Сделка с расчётами день в день (today) — сделка, по которой исполнение обязательств сторонами выполняется практически моментально. Контрагентом по такой сделке как правило выступает биржа. Для заключения таких сделок необходимо предварительное резервирование денежных средств и/или ценных бумаг на бирже.

Наличная сделка (spot) — сделка с расчётами в течение двух дней. Сделка «today» является разновидностью spot-сделки.

Форвардная сделка (forward, срочная сделка) — сделка с расчётами от 3-х дней. Для таких сделок как правило не требуется резервировать средства накануне торгов. Обозначается как T+N1+N2. Где N1 — количество рабочих дней со дня заключения до дня планируемой поставки ценных бумаг. N2 — количество рабочих дней со дня заключения до дня планируемой оплаты. Если оплата и поставка производится в один день, то сделка обозначается как T+N1, где N1 — дата поставки и оплаты.

Пример обозначения:

T+3+5 — сделка заключённая на следующих условиях: дата поставки через три дня после заключения сделки, дата оплаты через 5 дней после заключения сделки

Самый распространенный на Московской бирже торговый режим — Т+2. Это значит, что деньги и ценные бумаги поступают на счет на второй день после совершения сделки, а не мгновенно.

Сделка РЕПО — сделка по продаже (покупке) эмиссионных ценных бумаг (первая часть РЕПО) с обязательной последующей обратной покупкой (продажей) ценных бумаг того же выпуска в том же количестве (вторая часть РЕПО) через определенный договором срок по цене, установленной этим договором при заключении первой части такой сделки.

Маржинальная сделка — сделка, совершаемая на кредитные средства (предоставляемые брокером или банком).

Трейдер

Трейдер (от англ. Trader «торговец») — торговец, действующий по собственной инициативе, и стремящийся извлечь прибыль непосредственно из процесса торговли. Обычно подразумевается торговля ценными бумагами (акциями, облигациями, фьючерсами, опционами) на фондовой бирже. Трейдерами также называют торговцев на валютном (форекс) и товарном рынках (например, «зернотрейдер»): торговля осуществляется трейдером как на биржевом, так и на внебиржевом рынках.

Трейдеры по целям сделок

Работа — обеспечение проведения иных операций или исполнение заявок клиентов (например, покупка на бирже валюты для оплаты закупки оборудования или продажа валютной выручки для возможности выплаты заработной платы). Обычно это выполняют профессиональные торговцы.

Инвестор — рассматривает сделку в качестве инвестиции.

Спекулянт — сделка ради извлечения прибыли из разницы цен.

Арбитражёр — заключает встречные сделки (одна покупка, другая продажа) со связанными инструментами с целью получения прибыли на движении цен одного актива относительно другого. Общее рыночное движение цен конкретного актива нивелируется.

Хеджер — сделка заключается ради уменьшения или фиксации уровня риска, например, риска изменения закупочных цен на сельхозпродукцию или валютных котировок. Чаще всего применяется товаропроизводителями в форме опционов или фьючерсов для обеспечения возможности финансового планирования внутри производственного цикла.

По длительности

Дневной трейдер (дейтрейдер) — заключает встречные сделки внутри одного торгового дня (одной торговой сессии), закрывает все позиции перед закрытием операционного дня. Часто имеет относительно небольшой капитал. Закрытие позиций обычно мотивируется опасением гэпов («разрывов» между ценой закрытия предыдущего и ценой открытия нового торгового дня)].

Скальпер, пипсовщик — совершает большое количество сделок малой продолжительности: от нескольких секунд до десятка минут (скальпинг). Как правило, результативность отдельной сделки невелика, но велико число сделок.

Позиционный трейдер (краткосрочный) — заключает сделки, предполагая закрытие позиций через несколько дней, закрывает все позиции перед периодами уменьшения ликвидности (праздниками, летними каникулами и т. п.)

Среднесрочный трейдер — заключает несколько сделок в год, закрывает позиции при изменении недельных трендов.

Долгосрочный инвестор — открытые позиции могут держаться несколько лет, закрывает позиции при изменении глобальных трендов.

Считается, что дневные и позиционные трейдеры больше опираются на технический анализ рынков, а среднесрочные и долгосрочные инвесторы — на фундаментальный анализ.

Трейдинг

Трейдинг — непосредственная работа трейдера: анализ текущей ситуации на рынке и заключение торговых сделок.

Торговля

Фондовый рынок (рынок ценных бумаг)

Это все сделки по торговле ценными бумагами, которые проводятся на бирже и за ее пределами (например, акции закрытых акционерных обществ не торгуются на бирже — их можно купить только с разрешения общего собрания акционеров).

Срочный рынок

Срочный рынок (рынок производных финансовых инструментов, деривативов) — это рынок, на котором происходит заключение срочных контрактов (форварды, фьючерсы, опционы).

Срочные валютные сделки — операции по купле-продаже валют на условиях договоренности сторон по их поставке и зачислению на счет контрагента в период, превышающий 2 рабочих дня с момента заключения сделки, но по курсу, зафиксированному в момент заключения.

Срочный рынок может быть как биржевым (например — рынок фьючерсов), так и внебиржевым (рынок, на котором заключаются форвардные контракты).

На биржевом срочном рынке обращаются биржевые контракты, стандартизованные биржей.

Котировка

Котировка (фр. Cote, англ. Financial quote) — текущая цена финансового актива, которую объявляет продавец или покупатель и по которой они готовы совершить покупку или продажу (предлагается оферта). Обычно подразумевается относительно быстро меняющаяся цена, например биржевая.

Котировкой, в зависимости от вида финансового актива, могут называть валютный курс, стоимость ценной бумаги, процентную ставку кредита, цену товаров или сырья.

Иногда котировкой считается цена только заключенной сделки, а не цена оферты покупки или продажи.

На биржах цены регистрирует специальная котировальная комиссия (комитет), которая публикует их в специальных биржевых бюллетенях оптовых цен товаров, курсов ценных бумаг и иностранных валют. Обычно публикуются цены открытия и закрытия биржевой сессии, максимальная и минимальная цена дня. Такие публикации называют «официальная котировка».

Рыночная цена акции (котировка, курс акции)

Цена, по которой на бирже готовы продать или купить ценную бумагу. В течение дня цены на бирже постоянно меняются, специальная котировальная комиссия их фиксирует и публикует официальные котировки: цены открытия и закрытия биржевой сессии, максимальную и минимальную цену дня.

Если рыночную цену умножить на число размещенных акций, то результатом станет капитализация компании (рыночная стоимость собственных средств компании-эмитента).

Инвестиционный счет / Маржинальный счет

Эти термины относятся к тому, как вы оплачиваете актив, который хотите купить через свой брокерский счет.

Самым простой и менее рискованный способ – это оплачивать сделки собственными средствами, которые вы зачисляете на свой же инвестиционный счет, например, пополняя его с помощью своей обычной банковской карты.

Маржинальный счет позволяет вам занимать деньги у вашего брокера для осуществления инвестиций. Заемная сумма называется маржей или маржинальным кредитом, а залогом для нее является текущая стоимость инвестиций в вашем портфеле.

Маржин колл

Счета с использованием маржи (т.е. покупок в кредит) намного более рискованны, чем обычные инвестиционные счета, потому что, если активы, которые купили в кредит, упадут в цене, вы можете в конечном итоге оказаться в долгу у брокера, который заставит вас в определенный момент покрыть стоимость покупок, которые вы сделали с помощью маржинального кредита, распродав ваши активы по текущим (часто не самым для вас привлекательным) ценам.

Такая ситуация, когда брокер принудительно распродает ваши активы или закрывает открытые позиции по текущим ценам, чтобы обеспечить себе возврат выданного кредита, называется «маржин колл».

По сути, это означает, что существует вероятность потери на вашем счете большего количества денег, чем вы вложили. Поэтому обычные инвестиционные счета (без привлечения маржи) являются более правильным выбором для начинающих инвесторов.

Лонг

Лонг (long (англ.), длинный)— долгосрочная позиция, или длинная. Таковой считается покупка ценных бумаг, которая приносит доход в долгосрочной перспективе, т.е. трейдер открывает позицию с расчётом получения прибыли от роста рынка.

Названия длинной и короткой позиции не имеют отношения к длительности сделок. Например, шорт может длиться сутки или даже неделю, а лонг — полчаса или час. Название связано с тем, что рост рынка — обычно процесс более длительный, поэтому с ним ассоциируется слово long.

На биржевом сленге держателей длинных позиций называют быками, а коротких — медведями.

Шорт

Шорт (short (англ.), короткий) — краткосрочная (короткая) позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

В этом случае трейдер берёт ценную бумагу у брокера и продаёт её по определённой цене. Дождавшись падения цены, трейдер покупает акцию и возвращает её брокеру.

На российском фондовом рынке помимо акций большой популярностью для открытия спекулятивных сделок в «Шорт» пользуются фьючерсные контракты. Комиссия покупку/продажу на фьючерсные контракты в несколько раз ниже, чем комиссия покупку/продажу акций, в связи с чем данный тип активов чаще всего используют трейдеры торговая стратегия которых, включает в себя открытие большого количества краткосрочных сделок.

Инвесторы не используют данный инструмент так как, по акциям, проданным в шорт, не начисляются дивиденды.

На рынке фьючерсов область инструмент используется трейдерами для открытия и краткосрочных и долгосрочных спекулятивных сделок

Лот

Лот— единица купли-продажи во время торгов на аукционах, биржах.

Размеру лота соответствует определённый заранее объём товара в натуральном выражении. Стандартный размер сделки, контракта, совершаемых во время торгов, устанавливается правилами аукционной и биржевой торговли.

В применении, к слову, лот на фондовой бирже используются такие термины как полный лот, неполный лот, нефасованный лот, фасованный лот.

Полный лот (круглый лот, Round Lot) — пакет из 10, 100, 500 либо другого количества ценных бумаг.

Неполный лот (нестандартный лот, некруглый лот, Odd lot, Broken lot) — пакет, содержащий меньшее количество ценных бумаг, чем полный лот.

Нефасованный лот (Broken lot) — дробный лот, определяемый в зависимости от установленного (наименьшего) числа акций определённого номинала, входящих в лот.

Фасованный лот (Board lot) — лот, определяемый количеством ценных бумаг в зависимости от их номинала.

Тикер

Короткий набор букв, цифр или символов, который обозначает акции определенной компании. Используется для удобства, чтобы постоянно не печатать в биржевых сводках полное наименование.

Чаще всего тикеры состоят из 3−6 латинских заглавных букв, обычно это аббревиатуры или сокращенные названия компаний. На азиатских биржах используют цифровые и буквенно-цифровые тикеры.

Компании могут иметь несколько тикеров — для каждой биржи, где представлен эмитент.

Тикеры отображаются в котировках и упрощают работу с наименованиями торгующихся эмитентов — они короче названий компаний и легче читаются.

Спред

Разница между ценой покупки (цена бид) и продажи (цена аск) акции в один и тот же момент.

Если разница мала, спред считается узким, если значительна — широким. Чем ликвиднее ценная бумага, тем уже спред.

Tom и Tod

Приставки _TOD и _TOM в валютах показывают режим торгов.

TOD – это сокращение от английского слова «today» — «сегодня».

Это означает, что валюта торгуется в режиме Т+0 — если вы купили валюту, то она учитывается на вашем счёте сразу в день покупки.

Т.е. купив на бирже USDRUB_TOD вы можете вывести валюту со счёта в этот же день.

TOM – это сокращение от английского слова «tomorrow» — «завтра».

Это означает, что валюта торгуется в режиме Т+1, т.е. если вы купили валюту сегодня, то на счету она фактически отразится только на следующий рабочий день.

Соответственно вывести валюту сразу у вас не получится, вы сможете это сделать только на следующий рабочий день.

Вся валюта, купленная сегодня в режиме TOM на следующий рабочий день, всегда превращается в валюту с пометкой TOD, а когда валюта имеет пометку TOD, то вы можете её вывести с брокерского счёта.

Комиссия

Один из источников дохода для брокеров – это взимание комиссии при совершении сделки клиентом.

Это может быть процент от стоимости вашей сделки или фиксированная комиссия за транзакцию.

Если вы часто совершаете сделки важно обратить пристальное внимание на комиссионные и сборы, которые вы платите, поскольку они могут влиять на вашу общую прибыль.

Шорт-сквиз

На фондовом рынке шорт-сквиз (англ. Short squeeze, варианты перевода: короткое сжатие, короткое выжимание ) — это быстрое повышение цены акции, главным образом из-за избытка коротких продаж этой акции, а не других фундаментальных факторов .

Шорт-сквиз происходит, когда наблюдается недостаток предложения и избыток спроса на акции из-за того, что продавцы в короткую вынуждены покупать акции для покрытия своих коротких позиций.

Короткие продажи — это финансовая практика, при которой трейдер (продавец в короткую) берёт в долг акции и сразу же продает их, надеясь выкупить их позже по более низкой цене.

Продавцы в короткую могут быть вынуждены покупать акции, которые они заимствовали по более высокой цене, чем они покупали, чтобы предотвратить рост своих убытков в случае дальнейшего роста цены акций. Шорт-сквиз возникает, когда продавцы в короткую закрывают свои позиции, покупая большие объемы акций по сравнению с объёмом рынка.

Прирост курсовой стоимости

Каждый раз, когда вы продаете инвестиционный актив по цене выше той, по которой вы его купили, вы получаете прибыль в виде прироста курсовой стоимости ценной бумаги или иного рыночного актива.

И наоборот, если вы продаете инвестицию за меньшую цену, чем вы ее купили, это считается потерей стоимости, и этот убыток уменьшить вашу налогооблагаемую базу.

Диверсификация

Это распределение. Смысл в том, чтобы, распределяя инвестиции, распределять и риски.

Цена одного актива может пойти вниз, а цена другого актива — вверх: так они будут уравновешивать друг друга, и общая доходность по портфелю не просядет.

Хеджирование

Хеджирование (от англ. hedge — ограда, изгородь) — открытие сделок на одном рынке для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке. Обычно хеджирование осуществляется с целью страхования рисков изменения цен путём заключения сделок на срочных рынках.

В самом широком смысле представляет собой способ страхования актива от нежелательных рыночных трендов, заключающийся в том, что вы покупаете возможность продажи (или покупки) актива в будущем на заранее согласованных условиях.

Наиболее часто встречающийся вид хеджирования — хеджирование фьючерсными контрактами.

Механизм хеджирования заключается в балансировании обязательств на наличном рынке (товаров, ценных бумаг, валюты) и противоположных по направлению на фьючерсном рынке.

Помимо операций с фьючерсами, операциями хеджирования могут считаться и операции с другими срочными инструментами: форвардными контрактами и опционами.

Результатом хеджирования является не только снижение рисков, но и снижение возможной прибыли.

Различают хеджирование покупкой и продажей. Хеджирование покупкой (хедж покупателя, длинный хедж) связано с приобретением фьючерса, что обеспечивает покупателю страхование от возможного повышения цен в будущем. При хеджировании продажей (хедж продавца, короткий хедж) предполагается осуществить продажу на рынке реального товара, и в целях страхования от возможного снижения цен в будущем осуществляется продажа срочных инструментов.

Целью хеджирования (страхования рисков) является защита от неблагоприятных изменений цен на рынке акций, товарных активов, валют, процентных ставок, и прочее.

Типы хеджирования

По величине страхуемых рисков

Полное — охватывает весь объем страхуемой сделки.

Частичное — этот метод хеджирования относится только к части объема сделки (целесообразно в случае низкой вероятности рисков, затраты на защиту снижены).

По отношению к времени заключения базовой сделки

Классическое — хеджирование путём открытия противоположных позиций на рынке реального товара и фьючерсном рынке. Например, заключается контракт на поставку пшеницы. Но урожай ещё не вырос, есть риск сорвать контракт. Для минимизации рисков покупается опцион на поставку аналогичной партии пшеницы по аналогичной цене

Предвосхищающее — хеджирующая срочная сделка заключается задолго до момента покупки или продажи защищаемого актива (пример: покупка фьючерса).

По типу актива

Чистое — хеджирующий контракт заключается на тот же (базовый) тип актива.

Перекрестное — контракт заключается на альтернативный тип актива (как правило, дополняющий или заменяющий базовый). Пример: потенциальный инвестор хочет защититься от роста цен, но заключает фьючерс не на акции, а на биржевой индекс.

По условиям хеджирующего контракта

Одностороннее — потенциальные убытки (или прибыли) от изменения цены полностью ложатся на плечи только одного участника сделки (покупателя или продавца).

Двухстороннее — потенциальные убытки (или прибыли) делятся между покупателем и продавцом.

Инсайдерская информация

Инсайдерская информация (англ. Insider information) — это точные и конкретные сведения, которые могут существенно повлиять на цену финансовых инструментов, валют или товаров и не были ранее опубликованы.

Сюда можно отнести: информацию о готовящейся смене руководства и новой стратегии, о подготовке к выпуску нового продукта и к внедрению новой технологии, об успешных переговорах о слиянии компаний или идущей скупке контрольного пакета акций; материалы финансовой отчётности, прогнозы, свидетельствующие о трудностях компании; информация о тендерном предложении (на торгах) до его раскрытия публике, список аффилированных лиц и т. д.

В более широком смысле — любая информация, известная определённому кругу лиц, близких к её источнику, и не доступная иным лицам.

В большинстве стран законы о ценных бумагах содержат нормы, направленные против использования инсайдерской информации в целях дестабилизации рынка и получения ограниченным кругом лиц, имеющих к ней доступ, несправедливой прибыли.

Инсайдер

Тот, кто имеет доступ к конфиденциальной (инсайдерской) информации. Это все, кто знает о финансовом положении компании «изнутри»: директора, члены правления, ключевые сотрудники, акционеры с долей не менее 10%.

Инсайдеры первыми узнают о скором росте или падении курса акций и могут недобросовестно торговать на основании этой информации. Это запрещено законодательством большинства стран, в том числе российским.

Ценные бумаги. Инструменты

Акция