- Москва и обл.

- Екатеринбург и обл.

- Тула и обл.

- Казань и Татарстан

- Санкт-Петербург и обл.

- Владимир и обл.

- Великий Новгород и обл.

- Ярославль и обл.

- Калуга и обл.

- Тверь и обл.

Информация для поставщиков

Работать с нами

Что мы предлагаем

Гарантированный

и растущий объем продаж

Выход на новые

рынки сбыта

Своевременность

проведения оплат

Выстраивание отношений

на принципах прозрачного,

организованного

и взаимовыгодного

партнёрства

В своей работе мы

ориентируемся на условия

отбора контрагента для

заключения договора

Как мы работаем?

-

Все интересующие нас товары и условия размещены в формате электронных спецификаций на сайте

www.verno-zakupka.ru. -

Найдите спецификации на товары, которые вы в настоящий момент готовы поставлять. Если на портале отсутствует спецификация на товар, который вы хотите предложить — это означает, что в настоящий момент наша сеть в данном товаре не заинтересована.

-

Для отправки предложения: зарегистрируйтесь, авторизуйтесь и отправьте анкету на аккредитацию.

-

Мы проверим корректность и полноту введенных данных, после чего вы получите уведомление на электронную почту об аккредитации (до двух рабочих дней).

-

После получения уведомления об аккредитации вы сможете отправлять коммерческие предложения из каталога и получать по ним обратную связь в личном кабинете и по электронной почте.

-

После отправки нам коммерческого предложения вы получаете уникальный номер предложения. В течение 3 рабочих дней вы получите уведомление:

-

Вариант 1: о предварительном одобрении предложенных вами условий (окончательные условия будут обсуждены на встрече);

-

Вариант 2: о готовности заключать договор на предложенных условиях;

-

Вариант 3: о причине отклонения вашего предложения.

-

-

Далее необходимо сделать следующее:

-

Если вы получили уведомление о предварительном одобрении (Вариант 1) — наш закупщик свяжется с вами (в течение 1-2 рабочих дней) по контактному номеру, который указан в вашей анкете на сайте

www.verno-zakupka.ru, либо если вы получили контактные данные закупщика, вы можете связаться с ним напрямую самостоятельно. -

Если в течение 2-х дней вам не удалось связаться с закупщиком, пожалуйста, сообщите нам об этом через

форму обратной связи.Если вы получили уведомление о готовности заключать договор (Вариант 2) —

скачайте архив с договором

(включает все приложения и требуемый набор документов); заполните все данные, соберите все документы

и отправьте их на электронную почту закупщику (полный перечень закупщиков приведен в таблице ниже).

Закупщик свяжется с вами в течение 1-2 рабочих дней после получения вами уведомления о готовности заключать договор, чтобы договориться

о времени встречи для передачи образцов, либо вы можете связаться с закупщиком напрямую самостоятельно.Если в течение 2-х дней вам не удалось связаться с закупщиком, пожалуйста, сообщите нам об этом через

форму обратной связи. -

Если вы получили уведомление о причине отклонения (Вариант 3) — при этом вы можете устранить причину отклонения, устраните её и отправьте предложение еще раз.

-

-

После получения образцов и проведения внутренних согласований закупщик даст вам обратную связь. После получения на адрес офиса полного пакета документов, корректно заполненного договора и всех его приложений, подписанных с вашей стороны

— Верный подпишет и вернет вам договор (в срок не более 7 рабочих дней).

Начало работы:

-

Зарегистрируйтесь на www.verno-zakupka.ru

и отправьте нам анкету на аккредитацию -

В течение 2-х дней Вы пролучите уведомление об аккредитации

-

После получения уведомления Вы можете отправлять коммерческие предложения и получать обратную связь

Отправка коммерческого предложения:

-

Отправьте коммерческое предложение через личный кабинет

-

Получите уникальный номер для отслеживания предложения

-

Дождитесь ответа:

-

Готовность заключить договор на предложеных условиях

Заполните договор и пошлите его закупщику. -

Предварительное одобрение

Закупщик свяжется с вами в течении 1-2 рабочих дней для дальнейшего обсуждения -

Предложение отклонено

Устраните причину отклонения и отправьте предложение ещё раз

-

-

Подписание договора

- Наши требования

- Общие требования к контрагенту (поставщику)

- Требования к транспорту и логистической системе

-

Товары и их упаковка, поставляемые Контрагентом, должны соответствовать условиям, отвечающим санитарно-гигиеническим требованиям, нормам производственного процесса, определенным для каждого товара. Товар должен соответствовать ГОСТ,

ОСТ или ТУ, законодательству о техническом регулировании, условиям и целям Договора. Товары должны сопровождаться всеми необходимыми для данного вида товаров документами (сертификатом или декларацией о соответствии (качества), протоколом

испытаний, гигиеническим сертификатом, ветеринарным свидетельством и справкой, качественным удостоверением, сертификатом пожарной безопасности, лицензией, техническим паспортом, инструкцией по применению с содержанием характеристик, сборке и эксплуатации, упаковочным ярлыком и другими соответствующими документами, предусмотренными законодательством; -

Товар разрешен к реализации на территории Российской Федерации, не находится под арестом, залогом, не обременен правами третьих лиц;

-

Товар имеет безусловное и постоянное качество;

-

Вся рассматриваемая к вводу в сеть продукция Контрагента должна быть востребована на рынке;

-

Товар удовлетворяет запросам покупателей в магазинах соответствующего формата, а также ценовой политике Общества;

-

Товар, срок годности которого составляет менее 5 (пяти) суток, должен поставляться Покупателю свежеизготовленным (дата поставки должна совпадать с датой изготовления товара).

-

Остаточные сроки годности поступающих в сеть товаров желательно должны быть:

-

при сроке годности товара от 5 до 14 суток = не менее 85%

-

при сроке годности товара от 15 до 60 суток = не менее 75%

-

при сроке годности от 61 и более суток = не менее 70%

-

-

Товар должен поставляться Поставщиком бесперебойно;

-

Товар и/или его упаковка имеет штрих-код, соответствующий европейской классификации или созданный специально для Общества;

-

Товар должен быть расфасован Поставщиком, за исключением товара, подлежащего упаковке в магазине силами Общества;

-

Товар должен приходить на склад Общества на паллетах, либо в другой транспортной упаковке, обеспечивающей механизированную выгрузку;

-

Упаковка товара должна выдерживать не менее 5 перегрузок.

-

Имеются достаточные основания полагать, что цена предлагаемых Контрагентом товаров не будет пересмотрена по основаниям, предусмотренным статьей 40 Налогового кодекса Российской Федерации

-

Общество вправе затребовать дополнительные документы, подтверждающие юридический статус Контрагента, либо его финансовое состояние.

-

Контрагент должен быть зарегистрирован в установленном законом порядке.

-

Условия отбора контрагента для заключения договора поставки продовольственных товаров и Существенные условия такого договора.

Определяющим видом деятельности ООО «Союз Св. Иоанна Воина» (далее — Общество), является развитие розничной торговой деятельности в целях обеспечения покупателей товарами высокого качества по оптимальным ценам.

Общество стремится выстраивать отношения с поставщиками и производителями товаров на принципах прозрачного, организованного и взаимовыгодного партнёрства. Ассортиментная политика Компании представляет собой перечень требований к наполнению товарной матрицы, учитывает баланс марок, ценовое сегментирование, товарные линии, сезонность, квоты по количеству товаров в товарных категориях, региональные и локальные особенности. В целях обеспечения максимальной открытости в работе на всех этапах взаимодействия, наша Компания информирует Вас о принципах принятия решений по выбору товаров и критериях выбора поставщиков.

Критерии выбора товаров:

Выбор товаров осуществляется на ассортиментном совете нашей Компании, Наша цель предложить покупателям ассортимент товаров безупречного качества по минимальной цене.

Критерии выбора поставщиков:

Выбор поставщиков осуществляется на основании коммерческих предложений, подготовленных и переданных поставщиками в адрес Общества путем заполнения заявки на официальном сайте Общества — http://www.verno-info.ru (с последующим предоставлением необходимого комплекта документов в соответствии с требованиями, указанными ниже).

Общество может производить отбор поставщиков при наличии свободного или высвобождаемого полочного пространства, то есть потребности Компании в расширении или изменении ассортимента реализуемых товаров, в случае прекращения договорных отношений с поставщиками, в случае получения коммерческого предложения с существенно более выгодными для Общества условиями сотрудничества.

Отбор контрагентов для заключения договора поставки производится на основании оценки коммерческого предложения и условий сотрудничества, которые потенциальный контрагент полагает приемлемыми для себя.

В случае отсутствия оснований для пересмотра текущего ассортимента, отбор контрагентов не производится, полученные коммерческие предложения не оцениваются.

Договоры на поставку товара заключаются в утвержденной типовой форме, размещенной на сайте Общества – http://www.verno-info.ru/partners/.

Если Вы хотите направить коммерческое предложение, заполните на сайте нашей Компании форму для поставщиков.

Для достижения поставленной цели Общество при заключении договоров поставки продовольственных и непродовольственных товаров руководствуется:

-

требованиями действующего законодательства Российской Федерации; в том числе требований Гражданского кодекса Российской Федерации;

-

принципами свободы договора и равенства участников гражданского оборота;

-

взаимовыгодным сотрудничеством и балансом экономических интересов сторон;

-

недопущением установления каких-либо дискриминационных условий в отношении Контрагентов;

-

недопущения навязывания Контрагентам условий договора, невыгодных для них или не относящихся к предмету договора (экономически или технологически не обоснованные и (или) прямо не предусмотренные федеральными законами, нормативными правовыми актами Президента Российской Федерации, нормативными правовыми актами Правительства Российской Федерации, нормативными правовыми актами уполномоченных федеральных органов исполнительной власти или судебными актами требования о передаче финансовых средств, иного имущества, в том числе имущественных прав, а также согласие заключить договор при условии внесения в него положений относительно товара, в котором контрагент не заинтересован, и другие требования).

Во исполнение пункта 1 статьи 9 Федерального закона №381-ФЗ от 29.12.2009г. «Об основах государственного регулирования торговой деятельности в Российской Федерации» (далее по тексту — Закон о торговле) разработаны и утверждены следующие Условия отбора контрагентов для заключения договоров поставки (далее по тексту -Условия), по которым будут приобретать товары для последующей розничной реализации.

-

-

Контрагент обязан предоставить заверенные печатью и подписью руководителя или главного бухгалтера организации копии следующих документов:

Требования к контрагенту (ЮРИДИЧЕСКОМУ ЛИЦУ):

-

Выписка из Единого государственного реестра юридических лиц (ЕГРЮЛ) (не позднее 1 месяца, все страницы);

-

Устав (все страницы);

-

Свидетельство о государственной регистрации в качестве юридического лица (ОГРН);

-

Свидетельство о постановке на налоговый учет (ИНН);

-

Документ, подтверждающий полномочия исполнительного органа;

-

Доверенность или иной документ, подтверждающий в соответствии с законодательством полномочия лица, подписывающего документы;

-

Уведомление о постановке на учет в территориальном органе Росстата;

-

Приказ о назначении главного бухгалтера;

-

Лицензия, если договор заключается на оказание услуг, попадающих под обязательное лицензирование;

Требования к контрагенту (ИНДИВИДУАЛЬНОМУ ПРЕДПРИНИМАТЕЛЮ):

-

Отсутствие фактов неисполнения или ненадлежащего исполнения Контрагентом принятых на себя обязательств;

-

Отсутствие информации о предъявлении к Контрагенту антимонопольными, налоговыми, таможенными, судебными и иными государственными органами претензий и (или) санкций, не обжалованных в установленном порядке, либо по которым Контрагенту

отказано в удовлетворении жалобы; -

Отсутствие в отношении Контрагента процедур банкротства (с учетом конкретных обстоятельств дела о банкротстве и предполагаемых условий сотрудничества);

-

Отсутствие судебных споров с участием Контрагента, претензий третьих лиц, в том числе со стороны потребителей к производимому и/или поставляемому Поставщиком товару;

-

Отсутствие сведений о неоднократных нарушениях со стороны Контрагента договоров поставки товара, заключенных с иными партнерами Контрагента;

-

Отсутствие сведений о фактах незаконного использования Контрагентом объектов интеллектуальной собственности, а равно отсутствие подтверждения правомерности использования Контрагентом объектов интеллектуальной собственности;

-

Документооборот Контрагента соответствует действующему законодательству;

-

Себестоимость производства и сырья Контрагента одна из самых низких в отрасли;

-

Контрагент имеет надежное технологическое оборудование и устойчивое финансовое положение;

-

Логистика Контрагента обеспечивает бесперебойную поставку товаров по утвержденному Компанией графику и своевременное предоставление сопроводительной документации;

-

Контрагент заинтересован в повышении спроса на товар и оптимизации товародвижения;

-

Платежеспособность Контрагента;

-

Отсутствие фактов нарушения Контрагентом положений действующего законодательства РФ;

-

Транспортно-логистические возможности Контрагента позволяют осуществлять самостоятельный развоз поставляемой продукции в торговые точки Общества и Распределительные центры, расположенные в городах: Москва, Московская область, Владимир,

Нижний Новгород, Санкт-Петербург, Ленинградская область и другие. -

Условия поставок поставляемой продукции должны быть едины для всех магазинов в одного города.

-

В случае если транспортно-логистические возможности Поставщика не позволяют ему осуществлять самостоятельный развоз поставляемой продукции, Поставщик имеет право воспользоваться возмездной услугой по обработке товара на Распределительном

центре Общества и услугой по развозу товара по магазинам. Расценки на вышеуказанные услуги являются едиными для всех Поставщиков. -

Порядок поставки товара Контрагентом Обществу не должен противоречить установленному в Обществе порядку поставки, а также создавать препятствий для поставки товара другими поставщиками.

Наши требования

-

Товары и их упаковка, поставляемые Контрагентом, должны соответствовать условиям, отвечающим санитарно-гигиеническим требованиям, нормам производственного процесса, определенным для каждого товара. Товар должен соответствовать ГОСТ,

ОСТ или ТУ, законодательству о техническом регулировании, условиям и целям Договора. Товары должны сопровождаться всеми необходимыми для данного вида товаров документами (сертификатом или декларацией о соответствии (качества), протоколом

испытаний, гигиеническим сертификатом, ветеринарным свидетельством и справкой, качественным удостоверением, сертификатом пожарной безопасности, лицензией, техническим паспортом, инструкцией по применению с содержанием характеристик,

упаковочным ярлыком, сборке и эксплуатации и другими соответствующими документами, предусмотренными законодательством; -

Товар разрешен к реализации на территории Российской Федерации, не находится под арестом, залогом, не обременен правами третьих лиц;

-

Товар имеет безусловное и постоянное качество;

-

Вся рассматриваемая к вводу в сеть продукция Контрагента должна быть востребована на рынке;

-

Товар удовлетворяет запросам покупателей в магазинах соответствующего формата, а также ценовой политике Общества;

-

Товар, срок годности которого составляет менее 5 (пяти) суток, должен поставляться Покупателю свежеизготовленным (дата поставки должна совпадать с датой изготовления товара).

-

Остаточные сроки годности поступающих в сеть товаров желательно должны быть:

-

при сроке годности товара от 5 до 14 суток = не менее 85%

-

при сроке годности товара от 15 до 60 суток = не менее 75%

-

при сроке годности от 61 и более суток = не менее 70%

-

-

Товар должен поставляться Поставщиком бесперебойно;

-

Товар и/или его упаковка имеет штрих-код, соответствующий европейской классификации или созданный специально для Общества;

-

Товар должен быть расфасован Поставщиком, за исключением товара, подлежащего упаковке в магазине силами Общества;

-

Товар должен приходить на склад Общества на паллетах, либо в другой транспортной упаковке, обеспечивающей механизированную выгрузку;

-

Упаковка товара должна выдерживать не менее 5 перегрузок.

-

Имеются достаточные основания полагать, что цена предлагаемых Контрагентом товаров не будет пересмотрена по основаниям, предусмотренным статьей 40 Налогового кодекса Российской Федерации

-

Общество вправе затребовать дополнительные документы, подтверждающие юридический статус Контрагента, либо его финансовое состояние.

Общие требования к контрагенту (поставщику)

-

Контрагент должен быть зарегистрирован в установленном законом порядке.

-

Контрагент обязан предоставить заверенные печатью и подписью руководителя или главного бухгалтера организации копии следующих документов:

-

Условия отбора контрагента для заключения договора поставки продовольственных товаров и Существенные условия такого договора.

Определяющим видом деятельности ООО «Союз Св. Иоанна Воина» (далее — Общество), является развитие розничной торговой деятельности в целях обеспечения покупателей товарами высокого качества по оптимальным ценам.

Общество стремится выстраивать отношения с поставщиками и производителями товаров на принципах прозрачного, организованного и взаимовыгодного партнёрства. Ассортиментная политика Компании представляет собой перечень требований к наполнению товарной матрицы, учитывает баланс марок, ценовое сегментирование, товарные линии, сезонность, квоты по количеству товаров в товарных категориях, региональные и локальные особенности. В целях обеспечения максимальной открытости в работе на всех этапах взаимодействия, наша Компания информирует Вас о принципах принятия решений по выбору товаров и критериях выбора поставщиков.

Критерии выбора товаров:

Выбор товаров осуществляется на ассортиментном совете нашей Компании, Наша цель предложить покупателям ассортимент товаров безупречного качества по минимальной цене.

Критерии выбора поставщиков:

Выбор поставщиков осуществляется на основании коммерческих предложений, подготовленных и переданных поставщиками в адрес Общества путем заполнения заявки на официальном сайте Общества — http://www.verno-info.ru (с последующим предоставлением необходимого комплекта документов в соответствии с требованиями, указанными ниже).

Общество может производить отбор поставщиков при наличии свободного или высвобождаемого полочного пространства, то есть потребности Компании в расширении или изменении ассортимента реализуемых товаров, в случае прекращения договорных отношений с поставщиками, в случае получения коммерческого предложения с существенно более выгодными для Общества условиями сотрудничества.

Отбор контрагентов для заключения договора поставки производится на основании оценки коммерческого предложения и условий сотрудничества, которые потенциальный контрагент полагает приемлемыми для себя.

В случае отсутствия оснований для пересмотра текущего ассортимента, отбор контрагентов не производится, полученные коммерческие предложения не оцениваются.

Договоры на поставку товара заключаются в утвержденной типовой форме, размещенной на сайте Общества – http://www.verno-info.ru/partners/.

Если Вы хотите направить коммерческое предложение, заполните на сайте нашей Компании форму для поставщиков.

Для достижения поставленной цели Общество при заключении договоров поставки продовольственных и непродовольственных товаров руководствуется:

-

требованиями действующего законодательства Российской Федерации; в том числе требований Гражданского кодекса Российской Федерации;

-

принципами свободы договора и равенства участников гражданского оборота;

-

взаимовыгодным сотрудничеством и балансом экономических интересов сторон;

-

недопущением установления каких-либо дискриминационных условий в отношении Контрагентов;

-

недопущения навязывания Контрагентам условий договора, невыгодных для них или не относящихся к предмету договора (экономически или технологически не обоснованные и (или) прямо не предусмотренные федеральными законами, нормативными правовыми актами Президента Российской Федерации, нормативными правовыми актами Правительства Российской Федерации, нормативными правовыми актами уполномоченных федеральных органов исполнительной власти или судебными актами требования о передаче финансовых средств, иного имущества, в том числе имущественных прав, а также согласие заключить договор при условии внесения в него положений относительно товара, в котором контрагент не заинтересован, и другие требования).

Во исполнение пункта 1 статьи 9 Федерального закона №381-ФЗ от 29.12.2009г. «Об основах государственного регулирования торговой деятельности в Российской Федерации» (далее по тексту — Закон о торговле) разработаны и утверждены следующие Условия отбора контрагентов для заключения договоров поставки (далее по тексту -Условия), по которым будут приобретать товары для последующей розничной реализации.

-

Требования к контрагенту ЮРИДИЧЕСКОМУ ЛИЦУ:

-

Выписка из Единого государственного реестра юридических лиц (ЕГРЮЛ) (не позднее 1 месяца, все страницы);

-

Устав (все страницы);

-

Свидетельство о государственной регистрации в качестве юридического лица (ОГРН);

-

Свидетельство о постановке на налоговый учет (ИНН);

-

Документ, подтверждающий полномочия исполнительного органа;

-

Доверенность или иной документ, подтверждающий в соответствии с законодательством полномочия лица, подписывающего документы;

-

Уведомление о постановке на учет в территориальном органе Росстата;

-

Приказ о назначении главного бухгалтера;

-

Лицензия, если договор заключается на оказание услуг, попадающих под обязательное лицензирование;

Требования к контрагенту ИНДИВИДУАЛЬНОМУ ПРЕДПРИНИМАТЕЛЮ:

-

Отсутствие фактов неисполнения или ненадлежащего исполнения Контрагентом принятых на себя обязательств;

-

Отсутствие информации о предъявлении к Контрагенту антимонопольными, налоговыми, таможенными, судебными и иными государственными органами претензий и (или) санкций, не обжалованных в установленном порядке, либо по которым Контрагенту

отказано в удовлетворении жалобы; -

Отсутствие в отношении Контрагента процедур банкротства (с учетом конкретных обстоятельств дела о банкротстве и предполагаемых условий сотрудничества);

-

Отсутствие судебных споров с участием Контрагента, претензий третьих лиц, в том числе со стороны потребителей к производимому и/или поставляемому Поставщиком товару;

-

Отсутствие сведений о неоднократных нарушениях со стороны Контрагента договоров поставки товара, заключенных с иными партнерами Контрагента;

-

Отсутствие сведений о фактах незаконного использования Контрагентом объектов интеллектуальной собственности, а равно отсутствие подтверждения правомерности использования Контрагентом объектов интеллектуальной собственности;

-

Документооборот Контрагента соответствует действующему законодательству;

-

Себестоимость производства и сырья Контрагента одна из самых низких в отрасли;

-

Контрагент имеет надежное технологическое оборудование и устойчивое финансовое положение;

-

Логистика Контрагента обеспечивает бесперебойную поставку товаров по утвержденному Компанией графику и своевременное предоставление сопроводительной документации;

-

Контрагент заинтересован в повышении спроса на товар и оптимизации товародвижения;

-

Платежеспособность Контрагента;

-

Отсутствие фактов нарушения Контрагентом положений действующего законодательства РФ;

Требования к транспорту и логистической системе

-

Транспортно-логистические возможности Контрагента позволяют осуществлять самостоятельный развоз поставляемой продукции в торговые точки Общества и Распределительные центры, расположенные в городах: Москва, Московская область, Владимир,

Нижний Новгород, Санкт-Петербург, Ленинградская область и другие. -

Условия поставок поставляемой продукции должны быть едины для всех магазинов в рамках всех магазинов в одном городе.

-

В случае если транспортно-логистические возможности Поставщика не позволяют ему осуществлять самостоятельный развоз поставляемой продукции, Поставщик имеет право воспользоваться возмездной услугой по обработке товара на Распределительном

центре Общества и услугой по развозу товара по магазинам. Расценки на вышеуказанные услуги являются едиными для всех Поставщиков. -

Порядок поставки товара Контрагентом Обществу не должен противоречить установленному в Обществе порядку поставки, а также создавать препятствий для поставки товара другими поставщиками.

Получайте информацию об акциях и скидках

Содержание статьи

Показать

Скрыть

Декларация 3-НДФЛ — отчетность, которую гражданам нужно заполнять и подавать самостоятельно. Часть россиян никогда не сдавали 3-НДФЛ, хотя имеют доходы для декларирования и рискуют нарваться на штрафы. Многие могут получить налоговые вычеты, но упускают выгоду, потому что не понимают принципы заполнения декларации.

Рассказываем, когда и кому нужно заполнять и сдавать 3-НДФЛ, какие штрафы за несдачу документа положены и как заполнить его верно с первого раза.

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ — утвержденный налоговый отчет о доходах физического лица. Его подают все граждане, которые получают налогооблагаемый доход. На основании данных в документе налоговая служба исчисляет размер налога на доходы физического лица (НДФЛ) и контролирует его уплату.

Если вы получили доход, то подать справку 3-НДФЛ — ваша обязанность.

Кроме задач по декларированию полученных доходов и расчета суммы налога, форма 3-НДФЛ необходима в следующих случаях:

- Для оформления налогового вычета — возврата части ранее уплаченного НДФЛ.

- При оформлении кредита. В этом случае 3-НДФЛ поможет подтвердить заявленный уровень доходов.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Когда нужно подавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно подать при получении следующих доходов в отчетном году:

- Вознаграждение за труд, другие выплаты от организаций и ИП.

- Доход от предпринимательской деятельности. Подают ИП, работающие по основной системе налогообложения (ОСНО).

- Подарки от граждан и компаний.

- Доход от продажи недвижимости и другого имущества, если с момента оформления его в собственность не прошло 3 или 5 лет.

Также справку 3-НДФЛ подают граждане, которые хотят получить налоговый вычет.

Остановимся подробнее на каждом виде дохода.

Вознаграждение от организаций и ИП. К этой категории доходов относятся:

- заработная плата, вознаграждение по договору ГПХ;

- премии по итогам работы;

- доплаты за особые условия труда, звания и классность;

- матпомощь и другое.

Если сотрудник в течение года получил матпомощь или подарок на сумму до 4 тыс. рублей, НДФЛ с них уплачивать не нужно, как и включать эти статьи доходов в декларацию. Работодатель сам заполняет декларации о матпомощи и заработной плате сотрудников.

Оформить декларацию 3-НДФЛ самостоятельно нужно при выигрыше в лотерее или конкурсе, организатором которого выступает ИП или компания. Ставки НДФЛ и формы справок в таких случаях будут отличаться.

Оформить декларацию 3-НДФЛ и уплатить налог необходимо, если сумма выигрыша составляет от 4 до 15 тыс. рублей. Если эта сумма выше, подавать отчетность и перечислять налог должен организатор конкурса.

Подарки от частных лиц. Оформить 3-НДФЛ и уплатить налог придется, если даритель не является близким родственником налогоплательщика. Денежные подарки налогом не облагаются. Но уплатить его придется с подаренного движимого и недвижимого имущества.

При оформлении дарственной нотариус передает сведения в налоговую. Поэтому получателю необходимо в определенный срок направить 3-НДФЛ в ФНС и вовремя уплатить налог.

Игнорирование этого требования может грозить нарушителю штрафом, а в некоторых случаях и уголовной ответственностью.

Доход от продажи имущества. Оформить декларацию и уплатить налог при продаже имущества необходимо, если собственник владел им менее 3 или 5 лет. Налоговой базой здесь будет разница между суммами продажи и покупки. Для продажи автомобиля необходимый срок владения составляет 3 года, а для недвижимости — 5 лет. Исключение — продажа единственного жилья или доли в нем, подаренного, унаследованного, приватизированного или полученного в результате ренты с пожизненным содержанием жилья. В этих случаях необходимый срок составит 3 года.

Прочие доходы. К таким относятся доходы от сдачи недвижимости в аренду, преподавательской деятельности, иностранных источников и инвестиционной деятельности.

Ставка НДФЛ составит 13%.

Общие требования к заполнению 3-НДФЛ

Кто обязан подавать декларацию 3-НДФЛ

Согласно ст. 227 и 228 Налогового кодекса РФ, справку подают:

- индивидуальные предприниматели;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — не налоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 тыс. рублей.

Кому не нужно подавать декларацию

От налога на доходы, а также обязанности подавать декларацию освобождены граждане, которые продали недвижимость, выждав необходимый минимальный период.

С 1 января изменились условия для освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом снизили с 5 до 3 лет, если жилье или доля в нем были единственными, в том числе в совместной собственности супругов.

Срок необходимого владения снижается также до 3 лет в случаях, когда продавец получил жилье в результате дарения, наследования, приватизации, договора ренты с пожизненным содержанием.

В большинстве случаев срок отсчета необходимого периода владения отсчитывается с момента государственной регистрации прав собственности на недвижимость.

После ее продажи налоговая в следующем году вышлет вам уведомление о необходимости подать декларацию 3-НДФЛ, независимо от периода владения квартирой. Если минимальный срок выждан, достаточно подать в ФНС пояснение об этом и подтверждающие документы. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы.

Где взять справку

Бланк для справки можно скачать на сайте ФНС. Его нужно распечатать и заполнить от руки или внести необходимые сведения в текстовом редакторе. Кроме того, заполнить документ можно с помощью программы «Декларация». Система удобна тем, что автоматически проверяет правильность внесения данных и вычислений.

Порядок заполнения декларации

Прежде чем заполнить декларацию, важно подготовить необходимые документы:

- паспорт;

- свидетельство о постановке на учет в налоговой — ИНН;

- справка о доходах за отчетный период;

- документы на декларируемые доходы и расходы, за которые положена компенсация, например, квитанции или платежные поручения.

Как заполнить декларацию в бумажном виде

Бланк 3-НДФЛ заполняют синей или черной ручкой. Данные вносят печатными буквами, а в пустых ячейках ставят пропуски.

На первой странице декларации необходимо указать количество листов отчета и прилагаемых к нему документов.

Если вы заполняете бланк в текстовом редакторе, стоит использовать шрифт Courier New высотой 16 или 18 пунктов. Выравнивание текста по правой стороне.

Если страниц в форме недостаточно, можно использовать дополнительные. Нумерацию необходимо указывать в поле «Стр.» в формате 001, 002, 003 и так далее.

В каждой ячейке допустимо указывать только один символ. Исключение — точки в датах и дробных числах.

Сумму подоходного налога округляют в меньшую сторону, для сумм от 50 копеек — в большую.

Валютные доходы переводят в рубли по курсу Центробанка на момент получения.

Как заполнить декларацию в электронном виде

Вы также можете заполнить декларацию на сайте налоговой. Для этого:

- Авторизуйтесь на сайте ФНС. Если у вас есть учетная запись на «Госуслугах», войти можно по ней.

- Необходимо заказать электронную подпись, если вы не сделали этого раньше. Выберете на сайте раздел «Получить ЭП» и сформируйте заявку. На создание электронной подписи может уйти несколько дней.

- Перейдите в раздел «Жизненные ситуации», нажмите кнопку «Подать декларацию 3‑НДФЛ».

- Укажите период, за которые вы подаете сведения.

- Ответьте на вопросы о повторном заполнении и статусе резидента.

- Заполните раздел «Доходы». С помощью кнопки «Добавить доход» по каждому коду дохода можно указать сумму поступлений и вычетов за отчетный год.

- Проверьте правильность суммы поступлений, удержаний и облагаемого дохода в строке «Налоговая база».

- Если вам нужно подать отчетность по дополнительным поступлениям, откройте раздел «Физическое лицо или иной источник».

- Прикрепите копии подтверждающих документов, введите пароль к электронной подписи.

- Нажмите кнопку «Подтвердить и отправить».

Отследить статусы проверки, уведомления и запросы от ФНС можно в разделе «Сообщения».

Аналогичная процедура заполнения формы действует и на «Госуслугах».

Куда подавать налоговую декларацию

Это можно сделать в электронном виде:

- в личном кабинете налогоплательщика на сайте ФНС. Нужна регистрация и электронная подпись;

- через портал «Госуслуги».

В бумажном виде:

- заказным письмом в налоговую с описью вложений;

- лично в территориальном отделении ФНС.

Декларацию необходимо подать в отделение налоговой по адресу временной или постоянной регистрации. Уточнить ваше отделение можно на сайте ФНС.

Сроки подачи декларации

Если вы хотите получить налоговый вычет, то 3-НДФЛ нужно подать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были расходы. Так, в 2023 году налогоплательщик может обратиться для получения вычетов за период с 2020 по 2022 годы.

Если речь об отчетности о доходах, то подать декларацию необходимо до 30 апреля календарного года, следующего за отчетным.

Если 30 апреля выпадает на выходной, то декларацию необходимо подать не позднее ближайшего рабочего дня после. В 2023 году по проекту производственного календаря этот день выпадает на 2 мая.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит 1 тыс. рублей. Если платить НДФЛ было нужно, то штраф составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить налог все равно придется.

Вычеты из доходов налогоплательщика

При продаже имущества до истечения минимального срока можно применить налоговый вычет.

Налогоплательщик может уменьшить сумму налога на расходы, которые он понес на приобретение жилья, сказано пп. 2 п. 2 ст. 220 Налогового кодекса РФ.

Также гражданин может получить вычет в 1 млн рублей при продаже жилых домов, квартир, комнат, садовых домов, земельных участков или долей в них. Вычет в 250 тысяч рублей можно получить при продаже иных объектов недвижимости, например, машины или гаража. Такой вид вычета применяют, если расходы нельзя подтвердить документально. При этом из суммы продажи вычитают размер вычета.

Имущественные вычеты при заполнении декларации через сайт ФНС вносятся автоматически на основании имеющихся данных. Галочку необходимо проставить напротив того объекта недвижимости, по которому вы хотите получить вычет.

Вкладку со стандартными вычетами необходимо заполнить в том случае, если работодатель не предоставлял вычеты на детей.

Во вкладке «Социальные вычеты» вы указываете потраченные суммы на лечение, обучение, благотворительность, страхование и так далее. Туда же вносите данные из справки 2-НДФЛ — ее можно получить у работодателя, а также данные организации, к услугам которой вы прибегали.

Вы также можете указать данные по инвестиционному вычету, если проводили операции с ценными бумагами.

В разделе «Просмотр» отобразится сумма налога к возврату/уплате. В этом разделе необходимо прикрепить сканированные образы (фотографии) подтверждающих документов. Ввести пароль электронной подписи, подтвердить и отправить декларацию в налоговую.

После заполнения необходимо нажать кнопку «Далее». Программа самостоятельно рассчитает сумму положенного вам вычета.

Помните, что по социальным расходам вы можете получить 13% от потраченной суммы. При этом она не может быть больше 120 тысяч рублей в год по всем социальным вычетам. Исключение — дорогостоящее лечение. Здесь сумма рассчитывается отдельно. Так, по социальным вычетам можно получить максимально до 15 600 рублей.

При стандартных вычетах сумма на первого и второго ребенка составит 1 400 рублей в год. На третьего и последующих — 3 тыс. рублей.

На ребенка с инвалидностью вычет составит 12 тыс. рублей для родителей и усыновителей и 6 тыс. рублей — для опекунов и попечителей.

Вычет предоставляют ежемесячно, пока доход налогоплательщика за год без учета НДФЛ не превысит 350 тыс. рублей.

Для инвестиций вычет составит 13% от внесенных на ИИС средств, но не более 52 тыс. рублей.

Как рассчитать сумму налога по декларации 3-НДФЛ

Согласно ст. 224 Налогового кодекса РФ, предусмотрено 5 налоговых ставок на доходы физлиц: 9%, 13%, 15%, 30% и 35%.

Самая распространенная ставка — в 13%. Ее применяют для доходов физлиц по договорам ГПХ, продажи имущества, выигрышей в казино, букмекерских конторах и гослотереях и так далее.

9% используют для исчисления налога по доходам резидентов РФ:

- от долевого участия в деятельности компании;

- процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- от доходов учредителя доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 1 января 2007 года.

Ставку подоходного налога в 30% применяют, если выигрыш получает нерезидент РФ. Ставка 35% НДФЛ для граждан РФ распространяется на выигрыши от коммерческих компаний, которые они проводили в рекламных целях.

Ставка в 30% используется для доходов от трудовой деятельности нерезидентов РФ.

Ставку в 15% применяют для доходов, которые превысили за год 5 млн рублей. При реализации имущества стоимостью более 5 млн рублей тем не менее применяется ставка в 13%.

Сумму доходов по каждой категории за отчетный период умножают на необходимую ставку. Полученные значения необходимо сложить. Это и будет предварительная сумма для уплаты налога за прошедший год.

Если вы заполняете декларацию на сайте ФНС или в программе «Декларация», суммы налога рассчитают автоматически.

После подачи декларации налоговая еще раз проверит все сведения. Если вы подаете бумажную декларацию, стоит приложить к ней пояснения с расчетами, чтобы исключить вероятность вопросов от налоговых инспекторов.

Особенности заполнения 3-НДФЛ для ИП и фрилансеров

ИП обязаны заполнять декларацию, если работают на ОСНО. Для фрилансеров декларация необходима, если они получили доход по договору ГПХ не от налогового агента, а, например, в результате сдачи квартиры в аренду и не имеют статуса самозанятого.

С 2023 года действует Единый налоговый счет. Предприниматель или фрилансер перечисляют средства на счет, а затем подают в ФНС уведомление о снятии с него определенной суммы в счет уплаты НДФЛ.

Предприниматели также могут подать декларацию онлайн. Однако в этом случае им потребуется квалифицированная электронная подпись.

Декларацию за 2022 год подают по новой форме из приказа ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Предприниматель также вправе заявить в декларации право на вычеты.

Ответы на часто задаваемые вопросы

Какие ошибки допускаются при заполнении 3-НДФЛ?

Частая ошибка при заполнении декларации 3-НДФЛ — отсутствие данных по стандартным вычетам. Например, если работник получал вычет за ребенка у работодателя, но не указал эти сведения в отчетности.

При заполнении раздела «Продажа», например авто, в строке «Наименование покупателя…» многие указывают «продажу», хотя надо указать ФИО покупателя.

Какие штрафы предусмотрены за неправильное заполнение?

Штрафы предусмотрены только за несвоевременную подачу декларации или неподачу ее в принципе. При неправильном заполнении формы ФНС вышлет уведомление об ошибках.

Какие ситуации могут привести к отказу в учете налоговых вычетов?

ФНС имеет право отказать в вычете в следующих ситуациях:

- Вы не предоставили оригиналы подтверждающих документов по просьбе инспектора.

- Предоставили не все подтверждающие документы или они заполнены с ошибками.

- Опоздали со сроком оформления вычета. Например, подали в 2023 году заявление на вычет по расходам на лечение в 2019 году.

- У вас не было права на вычет. Например, в год, когда вы проходили платное обучение, вы не являлись плательщиком НДФЛ.

- Подали декларацию не по той форме, которая действовала за отчетный период. Ежегодно утверждают новую форму бланков.

- В декларации допущены ошибки, которые исказили достоверность представленных данных.

- Подали декларацию в отделение ФНС не по месту регистрации.

Заключение

- Декларацию 3-НДФЛ заполняют и подают самостоятельно.

- Подавать декларацию необходимо, если вы получили доходы по договорам ГПХ, если заказчик — не налоговый агент, от продажи имущества, выигрышей, инвестиционной и предпринимательской деятельности. В этом случае ее нужно подать до 30 апреля года, следующего за отчетным. Если этот день выходной, ее подают в ближайший рабочий день после.

- Декларацию также подают, если планируют получить вычет. В этом случае ее можно подать в течение трех лет после налогового периода.

- Заполнить форму можно на сайте ФНС, в программе «Декларация», на портале «Госуслуги» или от руки.

- К декларации стоит приложить подтверждающие документы и расчеты. Это снизит вероятность возникновения вопросов у налоговой службы.

- За опоздание в подаче декларации грозит штраф в размере 1 тыс. рублей, если платить налог было не нужно, или 5% от суммы ежедневно до момента подачи отчетности, но не более 30%.

Памятка для самостоятельной подготовки и отправки декларации 3-НДФЛ через сервис ФНС «Личный кабинет налогоплательщика физического лица»

В памятке приведены шаги по подготовке декларации в отношение следующих видов доходов и вычетов:

- Дивиденды по акциям иностранных эмитентов

- Доходы от российских компаний для целей получения налоговых вычетов или учета убытков

- Вычет типа, А по ИИС (в размере внесенных на ИИС денежных средств)

Обращаем ваше внимание, что за налоговый период может быть подана только одна налоговая декларация. В связи с этим при заполнении, пожалуйста, убедитесь, что вы вносите в декларацию все, что планировали задекларировать, и все виды вычетов, которые вы планируете получить.

Обратите также внимание, что если вы уже ранее подавали декларацию и сейчас будете подавать уточненную, то в эту версию также необходимо включить все то, что было в первоначальной декларации. Уточненная декларация не является отдельной дополнительной, а корректирует ранее поданную версию.

Данная памятка носит информационный характер. Для получения налоговой консультации, в том числе по порядку заполнения и подачи налоговой декларации, а также списку необходимых подтверждающих документов, необходимо обратиться непосредственно в налоговые органы или к налоговому консультанту.

Зайдите в ваш «Личный кабинет налогоплательщика» (далее – ЛК) через сайт Федеральной налоговой службы www.nalog.ru.

Для этого необходимо ввести логин (ИНН) и пароль. В ЛК можно также войти, используя пароль от портала «Госуслуги» (ЕСИА), выбрав данный вариант при входе.

В личном кабинете налогоплательщика выберите раздел «Получить вычет» или «Заявить доход» в зависимости от причины подачи декларации:

Мы рассмотрим пример заполнения декларации для отражения нескольких видов доходов и вычетов. Для этого необходимо выбрать «Заявить доход» (рис. 1).

Далее вам будет предложено выбрать, один или несколько видов доходов вы хотите заявить. Необходимо выбрать опцию «Подать декларацию 3-НДФЛ» (рис. 2).

Вам будут представлены 8 этапов заполнения декларации. Первое окно «Данные» заполняется автоматически. При необходимости поменяйте год, за который предоставляется декларация, и «да» на «нет», если в этом году вы подаете не первую декларацию и/или не являетесь налоговым резидентом РФ*. Затем нажмите кнопку «Далее».

*Обращаем внимание, что налоговые нерезиденты РФ не имеют право на получение налоговых вычетов, в том числе по ИИС.

Также рекомендуется указать номер телефона в соответствующем окошке, чтобы при возникновении вопросов инспектор мог оперативно с вами связаться.

На следующей вкладке «Доходы» может быть несколько вариантов. Рассмотрим следующие примеры:

Пример 1. Отражение доходов в виде дивидендов по иностранным акциям.

Для этого необходимо выбрать «За пределами РФ» и «Добавить источник дохода».

В следующем окне в строке «Наименование» нужно ввести наименование ценной бумаги (например, Apple).

В строке «Страна источника выплаты» — страну нахождения источника дохода. Чтобы определить страну, можно воспользоваться ресурсом https://cbonds.ru: для этого на сайте необходимо ввести ISIN ценной бумаги.

Для определения кода страны можно воспользоваться классификатором стран мира — https://classifikators.ru (поле — ОКСМ) или начать вводить в строке название страны, которую вы определили, и код будет указан автоматически.

В строке «Страна зачисления выплаты» необходимо указать код страны, на счет в финансовой организации которой был зачислен этот доход. Например, если доход получен на счет российского брокера, то необходимо выбрать Россию — 643. Далее нажмите «Добавить».

Далее вам необходимо будет заполнить данные о полученных дивидендах.

В строке «Код дохода» начните ввод наименования или код дохода и выберите подходящее значение «1010 — Дивиденды». Ниже выберите «Не представлять налоговый вычет».

Далее укажите «Сумму дохода в валюте» и «Дату получения дохода» (рис.6).

Эту информацию можно получить из отчета о выплате дивидендов по иностранным эмитентам. Запросить его можно увашего менеджера.

Также необходимо заполнить поле «Дата уплаты налога». Как правило, по дивидендам с удержанным у источника выплаты налогом это та же дата, что и дата получения дохода.

В строке «Наименование валюты» необходимо указать валюту, в которой был получен доход (рис.7). Код валюты можно также найти на ресурсе https://classifikators.ru (поле — ОКВ). Для автоматического определения курса валюты необходимо поставить флаг «Определить курс автоматически».

Ниже необходимо заполнить информацию о сумме налога, удержанного эмитентом у источника. В поле «Сумма налога в иностранной валюте» необходимо указать сумму налога.

Эту информацию можно также получить из отчета о выплате дивидендов по иностранным эмитентам.

Сумма налога автоматически рассчитается в рублях по курсу ЦБ РФ на дату уплаты налога, которую вы указали выше.

ВАЖНО: по иностранным ценным бумагам нельзя внести общую сумму всех доходов одного вида, а необходимо вносить отдельно по каждой бумаге на каждую отдельную дату получения дохода.

Для того, чтобы добавить несколько выплат дивидендов необходимо заново пройти шаги начиная от добавления источника выплаты дохода.

После того, как вы внесли все доходы, нажмите «Далее».

Пример 2. Справка 2-НДФЛ

Справку 2-НДФЛ необходимо вносить, если Вы планируете получать налоговые вычеты или учитывать убытки других брокеров. Если цель заполнения декларации — только уплата налога, то данный шаг можно пропустить.

На вкладке «В пределах РФ» необходимо выбрать источник дохода из трех вариантов: «организация РФ», «индивидуальный предприниматель» или «физическое лицо или иной источник».

Организация РФ — работодатель или брокер. В данном разделе заполните все сведения о компании: наименование, ИНН, КПП и код организации по ОКТМО (пункт 1 из справки 2-НДФЛ).

Далее укажите все виды доходов, которые были получены от этой организации (пункт 3 из справки 2-НДФЛ). Обратите внимание на общие суммы, получившиеся в итоге (раздел «общие суммы дохода и налога»), они должны соответствовать пункту 5 из 2-НДФЛ. Чтобы внести каждый дополнительный доход нужно нажать на кнопку «Добавить доход» в правом верхнем углу данного раздела.

К доходу по операциям с ценными бумагами можно также добавить соответствующие суммы расходов или внести сумму предоставленного налоговым агентом инвестиционного налогового вычета (Рис.9). Код вычета расхода и сумму можно также увидеть в пункте 3 справки 2-НДФЛ.

В случае, если вы заполняете информацию об убытке, вам необходимо получить дополнительный отчет у брокера, где будут видны фактические суммы расходов, которые будут превышать суммы доходов, и внести их при заполнении данного раздела. В АТОНе таким документом является отчет НОБ, который можно запросить через мобильное приложение или у вашего менеджера.

Обращаем ваше внимание, что отчет НОБ является справочным, предварительным расчетом налоговых показателей.

Налоговая база (строка «Сумма облагаемого дохода») посчитается автоматически. Сумму удержанного налога (строка «Сумма налога удержанная») необходимо заполнить самостоятельно исходя из раздела 5 справки 2-НДФЛ (рис.6).

Внесите столько источников дохода, сколько необходимо. Затем нажмите «Далее».

Следующее окно «Выбор вычетов». Тут необходимо поставить галочку рядом с теми вычетами, которые Вы хотите заявить в декларации. Ознакомиться с описанием каждого вида вычета можно, нажав соответствующую кнопку «?».

Обратите внимание, что с 2021 года, если ваши единственные источники дохода — это инвестиционные доходы (доходы по ценным бумагам), в том числе дивиденды, или доходы ИП/самозанятого, то получить какой-либо вычет не представляется возможным.

Чтобы получить вычеты необходимо внести на странице с доходами данные о вашей зарплате.

Вычет ИИС. Необходимо отметить галочкой «Инвестиционные налоговые вычеты» и нажать «Далее».

Согласно налоговому законодательству, по ИИС можно рассчитывать на вычет в размере не более 400 тысяч рублей, внесенных на инвестиционный счет.

Информация о брокере должна уже отражаться в данном разделе. Если автоматического заполнения не произошло, то вам необходимо самостоятельно заполнить все требуемые данные по брокеру.

В строке «Сумма средств, внесенных на индивидуальный инвестиционный счет, принимаемая к вычету» нужно указать сумму, которую Вы внесли на счет в отчетный год.

Обратите внимание, что если единственная причина подачи декларации — это вычет ИИС, то процесс заполнения можно упросить, выбрав на Шаге 2 «Получить вычет» и далее «При инвестировании». Последуют 6 этапов заполнения декларации в более упрощенном виде.

Далее вы переходите к окну «Возврат переплаты». Если она у вас есть по итогу заполнения декларации, ее можно вернуть на ваш счет. При этом, вам будет предложен список счетов, из которого можно выбрать необходимый.

Альтернативно можно нажать «Добавить новый» и ввести реквизиты счета самостоятельно, если среди предложенных вам счетов нет того, на который вы хотели бы получить возврат.

Если при заполнении декларации у вас был как налог к доплате, так и возврат, они учтутся между собой. Если по итогам расчета переплаты не возникает, данный раздел можно пропустить.

Далее раздел «Документы». Следующим действием необходимо прикрепить все требуемые документы. Важно учитывать, что все файлы не должны по объему превышать 20 Мб.

Документы, необходимые по каждому виду вычета, будет автоматически поименованы отдельными полями, куда их можно подгрузить. Отдельно ознакомиться со списком документов по вычетам можно на официальном сайте ФНС.

Для подтверждения суммы удержанного налога эмитентом с дивидендов по иностранным акциям необходимо приложить документ, в котором указана сумма дохода и налога. В АТОНе такой документ можно запросить у вашего менеджера.

Для подтверждения суммы убытка необходимо подгрузить документ, в котором видна сумма дохода и расхода, полученные у брокера, на основании которого вы заполняли декларацию. В АТОНе данную информацию подтверждает отчет НОБ и его можно запросить через мобильное приложение или у вашего менеджера.

Обращаем ваше внимание, что отчет НОБ является справочным, предварительным расчетом налоговых показателей.

Теперь можно посмотреть предварительные результаты и размер налога, подлежащий доплате/возврату. Рекомендуется сохранить декларацию перед её отправкой, а также сверить суммы со своими расчетами.

Для подписания и отправки декларации нужно ввести пароль к сертификату электронной подписи и нажать «Отправить».

После того, как вы нажмете кнопку «Отправить», ваши документы будут отправлены в налоговую инспекцию. О результатах камеральной налоговой проверки декларации вы можете узнать из раздела «Сообщения» или в разделе «Доходы и вычеты».

В разделе «Доходы и вычеты» вы также можете просмотреть данные о ранее поданных декларациях и черновики деклараций, которые сохраняются, если вы прерываете процесс заполнения.

Продолжая использовать этот сайт, вы даете согласие на обработку файлов cookie и пользовательских данных (сведения о местоположении; тип и версия ОС; тип и версия браузера; тип устройства и разрешение его экрана; источник, с которого пользователь пришел на сайт; с какого сайта или по какой рекламе; язык ОС и браузера; какие страницы открывает и на какие кнопки нажимает пользователь; ip-адрес). Это позволит функционировать сайту, проводить ретаргетинг, статистические исследования и обзоры.

Тесты по МСФО с ответами

1. Отчеты о проведенных мероприятиях по охране природы и отчеты о добавленной стоимости:

a) неизменно отражаются в финансовой отчетности;

b) не регламентируются МСФО;

c) при любых обстоятельствах формируются отдельно от финансовой отчетности;

d) формируются в составе финансовой отчетности при исключительных обстоятельствах.

О трансформации отчетов в МСФО см. в статье «Порядок трансформации отчетности из РСБУ в МСФО».

2. Уровень знаний исполнителя о хозяйственной активности фирмы и о системе ее бухучета изначально подразумевается:

a) достаточным;

b) необязательным;

c) в обязательном порядке ограниченным рамками национальных стандартов;

d) обширным, всеохватывающим.

3. Учетная политика, идущая вразрез с МСФО, раскрывается путем:

a) расшифровки сведений о применяемой учетной политике;

b) разъяснений;

c) подготовки сопроводительной записки;

d) без использования вышеуказанного.

Об учетной политике см. в статье «Учетная политика в формате МСФО — основные положения».

4. Если несоответствие требованиям МСФО на протяжении длительного времени влияет на показатели:

a) необходимо строго исполнять требования МСФО;

b) сведения об этом необходимо указывать и пояснять во всех отчетных периодах;

c) не требуется создавать актив, сведения о котором необходимо предоставлять.

5. Отчетность, подготовленная с соблюдением принципа непрерывности, подразумевает, что фирма будет и дальше активно функционировать:

a) полгода;

b) один год;

c) пять лет;

d) в обозримом будущем.

6. Принцип последовательности формирования и представления финансовой отчетности о деятельности фирмы подразумевает:

a) сопоставимость значений итоговых показателей, характеризующих разные временные отрезки из жизни фирмы;

b) применение неизменной учетной политики;

c) то, что новые МСФО не вступали в силу за отчетный период.

7. Активы и обязательства в балансе должны быть представлены:

a) с разделением по критериям: оборотные и внеоборотные, долгосрочные и краткосрочные;

b) в общем виде, ориентируясь на градацию ликвидности;

c) хаотично;

d) возможен как ответ (а), так и ответ (b).

8.Чистая стоимость реализации рассчитывается как:

a) определенная цена реализации, включающая расходы по укомплектованию, из которой исключены расходы на продажу;

b) определенная цена реализации, из которой исключены расходы по укомплектованию и расходы на продажу;

c) допускается любой из вышеперечисленных вариантов;

d) ни один из указанных ответов не является верным.

9. Справедливая стоимость выступает для фирмы суммой, за которую:

a) актив может быть реализован (или обязательство может быть погашено) между заинтересованными независимыми участниками сделки, которые совершают такую сделку в соответствии со своей доброй волей;

b) актив может быть реализован (или обязательство может быть погашено) между заинтересованными независимыми участниками сделки, которые совершают такую сделку по чьему-либо принуждению;

c) обязательство допускается погасить;

d) обязательство допускается приобрести.

10. Чистая стоимость отличается от справедливой стоимости следующим:

a) чистую стоимость рассчитывают в зависимости от исключительных особенностей конкретного бизнеса; справедливую стоимость рассчитывают главным образом опираясь на рыночные цены, уделяя меньшее внимание договорным ценам;

b) справедливую стоимость рассчитывают в зависимости от конкретного бизнеса компании; чистую стоимость продажи рассчитывают опираясь на рыночные цены, не принимая во внимание цены, отраженные в договоре;

c) допускается любой из вышеуказанных методов;

d) отсутствует правильный вариант.

Ответы:

- b

- a

- d

- b

- d

- a

- d

- b

- a

- a

Задача по МСФО с решением: расчет видов стоимости

Частный предприниматель Николаев затрачивает 30 долл. США на доставку своего товара на рынок, где по итогам заключенной c независимым лицом сделки реализует его частному предпринимателю Петрову по договорной цене 200 долл. США. Петров, в свою очередь, доставляет товар на личное предприятие, израсходовав на транспортные расходы 30 долл.

Необходимо подсчитать:

- цену реализации Николаева;

- чистую стоимость реализации Николаева;

- цену покупки для Петрова;

- справедливую стоимость для Николаева перед реализацией;

- справедливую стоимость для Петрова после реализации.

Решение:

Реализация товара проводилась по итогам договора, заключенного двумя независимыми сторонами по договорной цене. В данном случае цена реализации предпринимателя Николаева соответствует цене покупки для предпринимателя Петрова и равна 200 долл. США.

Чистая стоимость реализации — это расчетная цена продажи без учета расходов, которые сопутствуют процессу продажи. Как следует из условий, расходы на доставку Николаев понес в размере 30 долл., а продал товар за 200 долл. Поэтому чистая стоимость реализации будет равняться 170 долл. (200 — 30).

Справедливая стоимость — это сумма, которая может выступить эквивалентом при обмене актива либо с помощью которой фирма имеет возможность произвести расчеты по обязательству (при том, что сделка осуществлялась между независимыми и заинтересованными лицами, которые по доброй воле заключили договор). Как правило, таковой выступает рыночная цена. Если сделка по условиям рассматриваемого кейса совершилась по цене 200 долл., то подразумевается, что обе стороны согласны с данным значением цены. Соответственно, справедливая цена и для предпринимателя Николаева, и для предпринимателя Петрова равна 200 долл.

Задача по МСФО с решением: отражение выручки

Для того чтобы получить членство в гольф-клубе, требуется внести вступительный взнос 50 долл. и оплатить членские сборы за год в сумме 250 долл.

Каким образом в данном случае отражается выручка клуба?

Решение:

Величину взноса в 50 долл. допускается признавать в качестве выручки непосредственно после регистрации нового члена, если в результате такого взноса клуб не должен будет оказать члену какие-либо услуги. Если новый член гольф-клуба, уплатив рассматриваемый взнос, приобретает право на получение каких-либо услуг, выручку признавать не следует. Сделать это будет необходимо непосредственно после оказания соответствующих услуг либо при истечении права на их получение.

Величину членских сборов за год (250 долл.) допускается признавать, исходя из каких-либо специально предусмотренных локальных принципов распределения выручки, относящейся к нескольким отчетным периодам. Второй вариант признания выручки по годовым членским взносам — равномерно в течение года.

Цель — контроль за соблюдением налогоплательщиками законодательства о налогах (ст. 87 НК РФ). Поэтому налоговая проверяет каждую полученную декларацию, а при необходимости — запрашивает у налогоплательщиков пояснения.

В работе инспекторы смотрят не только на правильность заполнения, но и на следующие моменты:

- верно ли определены суммы налогов и вычетов;

- совпадают ли данные из отчетности налогоплательщика с данными отчетов его партнеров, поставщиков и других контрагентов;

- соблюдены ли контрольные соотношения;

- не противоречит ли отчет по НДС за текущий период другим декларациям, например, по налогу на прибыль;

- есть ли у налогоплательщика право на заявленные льготы и т.д.

При выявлении нарушений ИФНС может доначислить налог, пени и взыскать штрафы. Если ошибка была случайной или технической, последствия будут минимальны, а вот за умышленное деяние компания будет отвечать по всей строгости.

Как только налогоплательщик сдал отчет, налоговики сразу приступают к его сверке. Это называется камеральной проверкой, ее проходят все декларации и расчеты без исключения.

Есть еще одна процедура — выездная проверка. Это более серьезное и затратное для налоговиков мероприятие, поэтому по декларациям ее проводят редко, только если выявлены существенные нарушения на камералке.

Камеральная проверка декларации по НДС

Камералка — это контрольное мероприятие ФНС. Ее проводят на основании полученных от компании документов прямо в инспекции практически без привлечения налогоплательщика. Только в некоторых случаях инспекторы могут запросить документы или пояснения. Порядок ее проведения регулируется ст. 88 НК РФ.

Камеральная проверка состоит из двух этапов. Рассмотрим их подробнее.

Этап 1 — Автоматизированная проверка

Всю работу выполняет программа АСК НДС, которая в автоматическом режиме без привлечения сотрудников налоговой сверяет:

- выполнение контрольных соотношений (КС);

- согласованность внутренних показателей декларации;

- согласованность с другими отчетами за текущий период;

- согласованность данных из книги покупок и продаж и журнала счетов-фактур с аналогичной информацией у поставщиков и покупателей налогоплательщика.

По итогу автоматической сверки станет понятно, правильно ли рассчитан НДС и не заявлен ли к вычету налог, неуплаченный контрагентом.

Если первый этап прошел успешно — камералка будет завершена. Если АСК НДС обнаружит несоответствия, то отчетность перейдет на проверку к инспектору.

Узнать о том, что камеральная проверка закончилась успешно, нельзя, так как инспекция об этом не информирует. Можно считать, что, если вопросов от налоговиков в течение двух месяцев после сдачи не поступало, всё прошло хорошо.

Важно! Сейчас АСК НДС при обнаружении явных ошибок может без привлечения инспектора направить налогоплательщику требование о предоставлении документов.

Этап 2 — Углубленная проверка

Углубленный анализ проводят сотрудники ФНС. Задача — понять, нарушил налогоплательщик законодательство или нет. Для этого он может:

- пригласить в инспекцию свидетелей для дачи показаний (ст. 90 НК РФ);

- выехать на осмотр офиса, помещений и территории (ст. 91, 92 НК РФ);

- запросить у налогоплательщика документы и пояснения (ст. 93 НК РФ);

- провести «встречную» проверку — запросить документы у контрагента налогоплательщика (ст. 93.1 НК РФ);

- назначить проведение экспертизы (ст. 95 НК РФ) и так далее.

При сверке декларации инспекторы обычно ограничиваются запросом документов и пояснений. Требование об их предоставлении налоговики направляют по ТКС. Налогоплательщику рекомендуется своевременно направить квитанцию о приеме и ответить на запрос.

Важно! Углубленная проверка с запросом документов проводится в любом случае, если организация заявила налог к возмещению (п. 8 ст. 88 НК РФ).

Срок проведения камеральной проверки декларации по НДС

ФНС приступает к проверке отчета сразу после его получения (Письмо Минфина РФ от 22.12.2017 № 03-02-07/1/85955). Срок проведения — два календарных месяца (абз. 4 п. 2 ст. 88 НК РФ). Если крайний день окончания проверки выпадает на выходной или праздник, то процедура будет завершена в следующий рабочий день (п. 7 ст. 6.1 НК РФ).

При обнаружении признаков, указывающих на возможное нарушение законодательства о налогах и сборах, камералка может быть продлена до трех месяцев (абз. 5 п. 2 ст. 88 НК РФ).

Например, если отчет по НДС за I квартал 2023 года был сдан в последний день — 25 апреля 2023 года, то проверять его будут до 26 июня 2023 года. Здесь работает правило переноса сроков, так как 25 июня — выходной.

Выездная проверка декларации по НДС

Суть выездной проверки в том, что налоговики выезжают на адрес организации. Прямо у налогоплательщика они на месте изучают документы, осматривают офис, задают вопросы. Порядок проведения процедуры регулирует ст. 89 НК РФ.

Важно! Камеральная и выездная проверки не заменяют друг друга. Первая будет проведена в любом случае, а вторая — только при наличии веских оснований.

Выезд охватывает сразу несколько налогов и периодов — вплоть до трех календарных лет, предшествующих году, в котором вынесено решение о проверке (п. 3, 4 ст. 89 НК РФ). Проверяющие вправе сверить в том числе текущий период (Письмо Минфина РФ от 26.07.2018 № 03-02-07/1/52519).

Например, если выездная проверка назначена в 2022 году, то сверить могут сразу несколько налогов, в том числе НДС за 2019, 2020, 2021 и даже частично 2022 год.

Срок проведения выездной проверки — два календарных месяца. Однако он может быть продлен до четырех, а в исключительных случаях — до шести месяцев (п. 6 ст. 89 НК РФ).

В рамках этой процедуры налоговики могут:

- провести инвентаризацию (п. 13 ст. 89 НК РФ);

- вызвать свидетеля на допрос (ст. 90 НК РФ);

- осмотреть офисы, склады, другие помещения, территорию (п. 13 ст. 89, ст. 91, 92 НК РФ);

- истребовать документы и информацию у налогоплательщика и у его контрагентов (ст. 93, 93.1 НК РФ);

- произвести выемку документов (ст. 94 НК РФ);

- назначить экспертизу (ст. 95 НК РФ) и так далее.

Выездную проверку назначают, если у налоговиков есть сомнения в добросовестности налогоплательщика. При этом оценивают вероятный размер налоговых доначислений, чем он выше — тем выше шанс назначения выезда. По статистике, количество выездных проверок уменьшается, но суммы доначислений налогов и штрафов растут.

Важно! Приказом ФНС РФ от 30.05.2007 № ММ-3-06/333@ утверждены критерии самостоятельной оценки риска назначения выездной проверки. С их помощью налогоплательщик может оценить вероятность личного визита инспекторов.

Налоговиками были разработаны различные соотношения как между строками внутри декларации, так и между данными разных отчетов. Это нужно для контроля за правильностью заполнения и достоверностью предоставляемых отчетов.

Контрольные соотношения в декларации по НДС

Отчетность по налогу состоит из нескольких разделов. Форма разработана таким образом, что определенная часть строк взаимосвязана друг с другом формулами и равенствами. Всё это — контрольные соотношения (КС), которые утверждены ФНС.

Текущие версии КС закреплены в трех документах:

- Приказ ФНС РФ от 25.05.2021 № ЕД-7-15/519@;

- Письмо ФНС РФ от 04.03.2022 № СД-4-3/2616;

- Письмо ФНС РФ от 23.03.2015 № ГД-4-3/4550@.

Если не соблюдены КС из Приказа ФНС РФ от 25.05.2021 № ЕД-7-15/519@, то отчет по НДС считается непредоставленным наравне с прочими основаниями, перечисленными в п. 4.1 ст. 80 НК РФ. За этим сразу последуют пени и штрафы за просрочку сдачи отчетности.

Соотношения данных из декларации по НДС с иными отчетами

В течение налогового периода, кроме отчетности по НДС, налогоплательщик сдает разные отчеты. Налоговая проверяет, чтобы сведения из них соответствовали и не противоречили друг другу.

Например, инспектор сопоставит сумму реализации из декларации по НДС с бухгалтерским отчетом о финансовых результатах и с суммой выручки из декларации по налогу на прибыль. Эти цифры не всегда будут равны, но при их расхождении могут потребовать пояснений.

Проверка прошла успешно, если она завершилась на автоматическом этапе камералки. В таком случае компания не получит от ИФНС никаких писем или уведомлений.

Помните, что требование о предоставлении документов или пояснений — это еще не штраф. Главное — своевременно и грамотно на него ответить, чтобы у инспекции не осталось вопросов. А если ошибка действительно есть, лучше оперативно подать уточненную декларацию.

Поможет найти ошибки в декларации по НДС сервис Контур.НДС+. Программа проверяет соблюдение контрольных соотношений в декларации и проводит сверку счетов-фактур в книгах покупок и продаж налогоплательщика и его контрагентов. Еще до подачи отчета можно убедится, что покупатель или поставщик верно записал в свои регистры номера фактур, суммы, даты.

Также сервис Контру.НДС+ поможет быстро расшифровать требование ФНС и подскажет, в какие строки отчетности нужно внести исправления.

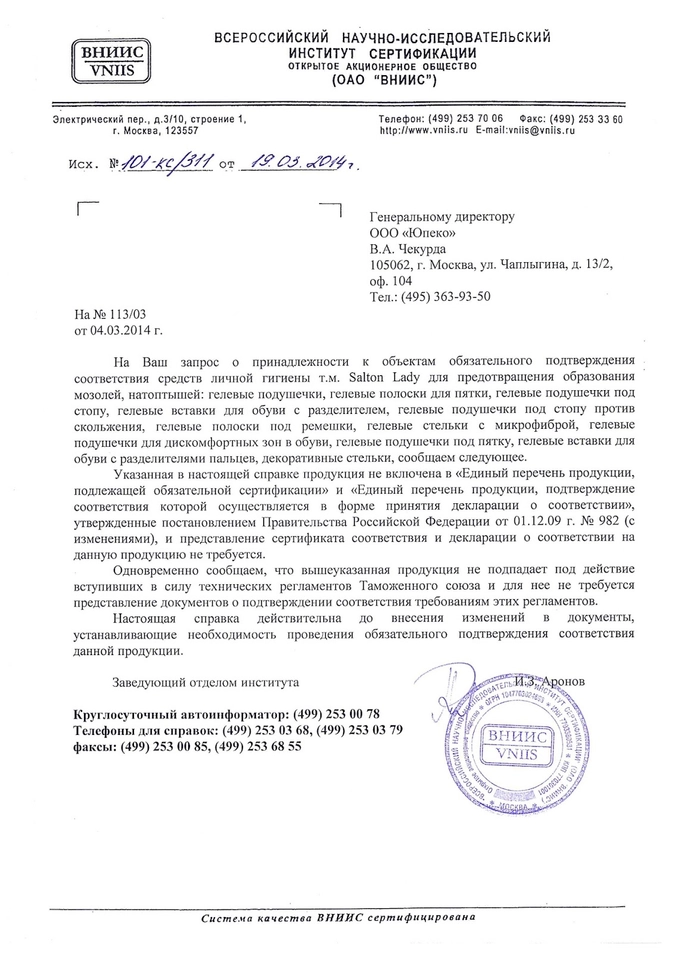

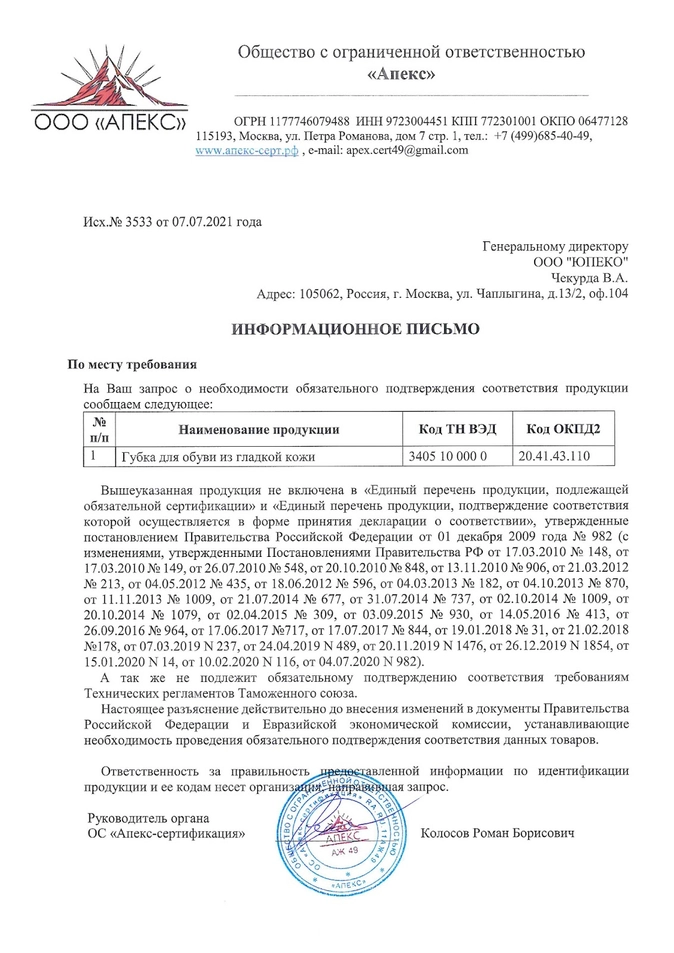

Как оформить отказное письмо для маркетплейсов

Некоторые товары нельзя продавать на маркетплейсах без специальных документов – нужно предоставить сертификат соответствия, декларацию или отказное письмо. С последним у селлеров часто возникают вопросы. Снимаем вопросы в этой статье и рассказываем, как оформить отказное письмо, где его требуют и нужно ли оно вообще.

Отказное письмо не является официальным документом

И не имеет законодательно утвержденной формы.

Отказное письмо – это информационный документ, который сообщает, что товар не нужно сертифицировать. Он ничего не регламентирует. При этом оформлять его не обязательно – такого требования нет в законодательстве. Также нет и госреестра таких писем, чтобы их проверить.

Оформление отказных писем – это всего лишь бизнес

Появился в начале 2010, когда только начинали делать декларации. Был всего один уполномоченный орган, и он зашивался от количества заявок, поэтому снял с себя эту обязанность. Ниша оказалась пустой, и органы по сертификации решили в ней зарабатывать. Теперь этим занимаются и аккредитованные органы, и добровольные центры, а в последние пару лет даже ООО стали делать.

Сколько действует отказное письмо и кто может его оформлять

Отказное письмо не имеет срока действия и действует до внесения изменений в перечни продукции (ПП № 2425) или Технические регламенты. После принятия изменений придется переоформлять.

Не важно, кто вы: ИП, юрлицо или самозанятый – отказные письма оформляются одинаково, нет каких-то особых правил. Есть нюансы с точки зрения закона для самозанятых.

Юридически оформлять отказное письмо на самозанятого некорректно – так же, как и любые другие сертификационные документы. Фактически это сделать возможно: просто получателем укажут ФИО и адрес, без ОГРНИП. В остальном никаких различий не будет. Иногда такие письма помогают самозанятым.

С 1 сентября 2022 года действует новое постановление Правительства № 2425 с перечнем продукции для обязательной сертификации. Оно заменило старое постановление № 982 от 01.12.2009.

Что это значит для продавцов:

-

сертификаты и декларации, оформленные до 1 сентября, действуют до окончания своего срока;

-

отказные письма, оформленные до 1 сентября со ссылкой на ПП № 982, больше не действуют;

-

при необходимости нужно переоформить отказное письмо со ссылкой на ПП № 2425.

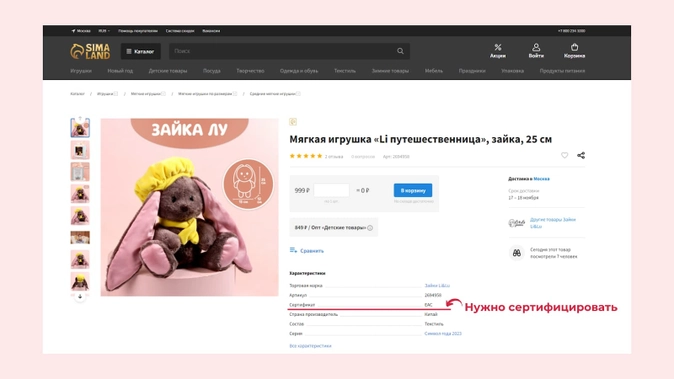

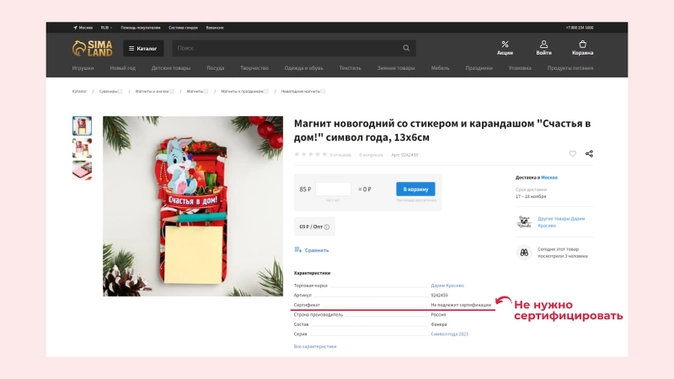

Примеры товаров, на которые нужны разные сертификационные документы

Вот список некоторых таких товаров, которые часто продают на маркетплейсах.

|

Сертификат соответствия |

Декларация соответствия |

Отказное письмо |

|

детские принадлежности и игрушки одежда (первый слой и детская) батареи отопления презервативы табачные изделия |

косметика кухонная посуда продукты питания обои аккумуляторы предметы личной гигиены корма для животных |

канцелярские товары для взрослых аксессуары для гаджетов сувениры бижутерия спортинвентарь массажеры пряжа печатная продукция для взрослых |

Что делать, если покупатель на маркетплейсе просит отказное письмо

На Вайлдбериз – можете просто сослаться на перечень продукции для обязательной сертификации, утвержденный государством. И добавить, что по закону это не обязательный документ.

На Озон – Ozon может ответить сам без привлечения вас. Если покупателю этого мало, то придется делать письмо и загружать в кабинет – так ответили в службе поддержки.

В Яндекс Маркете – можете ответить сами, что по закону это не обязательный документ. Или это сделает сам Маркет. Так нам сказал оператор по телефону из службы поддержки.

В СберМегаМаркете – поддержка отказалась разговаривать с нами, поэтому неизвестно, как быть.

Если товар не подлежит сертификации – не надо делать отказное письмо. Так вы сэкономите 3 000 – 5 000 рублей.

Если покупатель требует письмо через личное общение, попробуйте сначала объяснить ему, что это не нужно. Можете использовать формулировки из нашей статьи. Если запросили письмо через поддержку – придется раскошелиться.

Что будет, если письмо не предоставить

Обычно товар, на который запросили документ, скрывают. Иногда могут оштрафовать, хотя юридически это необоснованно. Зависит от площадки и ее правил, оферты.

Например, в Яндекс Маркете нам сказали, что ничего не требуют вообще и регулируют вопрос сами с случае чего. А в Ozon требования другие – ваш товар временно заблокируют.

Где можно сделать отказное письмо

Где удобнее. На сегодня отказные письма бывают:

-

от аккредитованных органов по сертификации: Ростест, ВНИИ сертификации и другие;

-

от добровольных органов по сертификации;

-

от обычных ООО.

В теории еще можно в Минпромторг обратиться, но только месяц будете ждать рассмотрения заявки, и неизвестно, ответят ли. Если вам совсем скучно жить, этот способ для вас.

Какие документы нужны для оформления

Никаких документов для подготовки отказного письма не нужно. Для очень спорной продукции максимум попросят фото продукта и словесное описание. Также ленивые органы и посредники могут запросить коды ТН ВЭД.

Если выбора особо нет, то добровольные органы сертификации предпочтительнее ООО.

В целом, без разницы, где заказать отказное письмо – установленной формы нет, законодательно процесс и порядок никак не регламентированы. Можете сделать от аккредитованного, добровольного органа по сертификации или ООО.

Но есть социальный контекст: де-юре письма от ООО котируются наравне с ВНИИС, де-факто они менее предпочтительны. Потому что непонятно, на каком основании ООО имеет право решать, подлежит продукция сертификации или нет.

Как правильно оформить отказное письмо

Рассказываем, что должно быть в грамотно составленном отказном письме. Вот основные пункты, которые нужно указать в документе со ссылками:

-

Продукция не попадает под постановление Правительства № 2425 со всеми изменениями и дополнениями.

-

Продукция не попадает под Технический регламент. Это покажет, что товар не подлежит сертификации не только по ГОСТ, но и по ТР ТС.

Есть категории товаров, которые не нужно сертифицировать по ГОСТ, а вот декларировать по ТР ТС обязательно – например, бальзам для губ. Ниже рассказали алгоритм, как проверить, подлежит ли товар сертификации.

-

Продукция не попадает под постановление № 620, о котором мало кто знает. Оно перекликается с ПП № 2425 (бывшим № 982), можете сделать единую декларацию, чтобы действовала на ваш товар во всех странах, даже если на продукцию нет действующих Техрегламентов Таможенного союза.

-

Коды ТН ВЭД и ОКПД2. Хотя в последнее время тенденция такова, что коды ОКПД2 в письма не добавляют, так как в ПП № 2425 ОКПД2 убрали из перечня.

Отказное письмо не имеет срока действия и действует до внесения изменений в перечни продукции (ПП № 2425) или Технические регламенты. Если изменения приняты, но не коснулись вашего товара, все равно придется переоформить письмо с учетом обновленного постановления и новых версий регламентов. Это быстро: уходит 1–2 дня.