Размеры страховых выплат по полису ОСАГО — предмет частых споров и конфликтов между владельцами автомобилей и страховыми компаниями. Первые считают оценку повреждений причиненного ущерба неправильной и суммы компенсаций заниженными. Вторые утверждают, что выделенных денег для восстановительных расходов вполне достаточно. С целью исключения споров разработана единая методика Центробанка по ОСАГО.

Методика расчета ущерба по ОСАГО — общие сведения

Впервые единая методика Центробанка по ОСАГО была представлена в 2014 году. Далее данную методику расчета корректировали, вносили важные изменения, чтобы упростить и сделать более прозрачным каждый этап, позволяющий точнее рассчитать ущерб и размеры выплат. Сегодня действует новая единая методика ОСАГО 2021, утвержденная Положением Центрального Банка РФ № 755‑П.

Методика применяется для наиболее точной оценки величины ущерба, определения размеров расходов на восстановительный ремонт и сумм компенсационных выплат по договору ОСАГО.

Требования единой методики являются обязательными к использованию страховыми компаниями и их представителями при самостоятельном проведении осмотра пострадавшего автомобиля, а также при проведении судебных и независимых экспертиз.

Структура документа

Методика ЦБ РФ ОСАГО 2021 года включает семь глав и десять приложений. Документ описывает методы определения стоимости восстановительного ремонта автомобиля. В главах изложена следующая информация:

- порядок идентификации транспортного средства и повреждений автомобиля;

- расчет стоимости запасных частей, материалов, ремонтных работ;

- определение степени износа деталей, запчастей, подлежащих замене;

- методика определения стоимости остатков, которые можно реализовать или использовать, если произошла полная гибель ТС;

- принцип создания справочников средней стоимости запчастей, ремонта ТС с учетом цен в данном регионе.

Приложения к методике ЦБ ОСАГО содержат справочные материалы и указания по ряду вопросов:

- принцип съёмки поврежденного авто — установка даты, времени, расстояние до авто, угол обзора, перечень деталей, подлежащих фотографированию, схемы;

- типовые характеристики повреждений;

- нормо-часы на проведение работ при кузовном ремонте в зависимости от категории сложности;

- коэффициенты износа для каждой марки с учетом пробега, периода эксплуатации;

- коэффициенты величины износа комплектующих с учетом индивидуальных факторов;

- перечень комплектующих, для которых не учитывается износ;

- данные о среднегодовых пробегах ТС;

- коэффициенты, влияющие на стоимость с учетом периода эксплуатации авто и спроса на его детали, оставшиеся целыми;

- коэффициенты, учитывающие степень повреждений;

- соотношение стоимости деталей, оставшихся целыми, к цене всего автомобиля.

Применяется единая методика для физических лиц только по страховке ОСАГО. После проведения экспертизы транспортных средств оформляется акт.

При привлечении независимых экспертов специалисты обязаны получить разрешение на проведение данных работ, быть членами СРО, иметь высшее образование, соответствующую квалификацию.

Формула расчета размера расходов на восстановительный ремонт

Страховые компании для расчетов размера суммы ущерба обычно используют следующую формулу:

ИС = СР + ЦМ + ЦЗ, где

- ИС — итоговая сумма величины компенсации;

- СР — стоимость ремонта ТС;

- ЦМ — цена расходных материалов;

- ЦЗ — цена запчастей и деталей, которые нужно заменить.

Единая методика ОСАГО помогает определить стоимость запчастей на момент ДТП в регионе, где будет производиться ремонт, цену работ, материалов и расходников, которые необходимы. Итоговые расчеты производятся с учетом износа по методике Центробанка.

Введение единой методики расчета ущерба по ОСАГО в 2022 году позволяет рассчитать сумму компенсационных выплат быстро и точно. Процедуры расчета стали типовыми и более прозрачными.

Что влияет на итоговую сумму

Главный документ для расчета ущерба — акт экспертного осмотра автомобиля после ДТП. При дальнейшей работе возможно проведение дополнительных экспертиз и обнаружение повреждений, которые были скрыты. Все изменения вносятся в акт и влияют на размер компенсации.

При расчете убытков на итоговую сумму дополнительно влияют следующие критерии:

- марка автомобиля;

- год выпуска и начала эксплуатации;

- дополнительная комплектация;

- регион регистрации ТС,

- место, где произошло ДТП;

- состояние машины до ДТП.

Формулы расчета компенсаций используют средние показатели стоимости работ, материалов и запчастей. Данные берутся по справочнику РСА, размещенному в открытом доступе. Базы РСА регулярно обновляются. Для того чтобы рассчитать стоимость на сайте РСА, необходимо сформировать запрос, заполнив электронную форму. Если после расчетов стоимость ремонта оказывается больше, чем новый автомобиль, страховщик выплачивает сумму, достаточную для его приобретения. Но размер выплат уменьшают на цену запчастей, оставшихся от старого авто, которые владелец сможет продать. Методика расчета ОСАГО содержит коэффициенты для определения их стоимости.

Как проверить правильность расчета самостоятельно

Для того чтобы самостоятельно рассчитать стоимость ущерба, рекомендуем воспользоваться сайтом Российского союза автостраховщиков:

- Откройте сайт РСА.

- Перейдите в раздел ОСАГО.

- Откройте раздел «Выплаты по ОСАГО».

- Кликните по строчке «Проверка средней стоимости запасных частей».

- Заполните электронную форму калькулятора РСА. В ней указываются даты ДТП, название субъекта РФ, марка ТС, номер запчасти, тип ТС или название материала.

- Нажмите на кнопку «Отправить запрос».

- Получите расчет величины компенсации.

Полученная информация является справочной. Точный расчет величины компенсации будет осуществлен страховой компанией на основании акта экспертного осмотра машины.

Кроме РСА, есть множество сайтов, предлагающих рассчитать размер страховых выплат. Их расчеты могут быть некорректными. Пользуйтесь только официальными ресурсами.

Что делать, если страховая занижает размер выплаты

Если вы уверены, что при расчете величины страховой выплаты допущена ошибка, можно обжаловать действия СК. Для этого выполняются следующие действия:

- Оценка ущерба. Владельцы транспортных средств, не согласные с размером компенсации, имеют право заказать проведение независимой экспертизы. При этом необходимо предупредить СК о начале процедуры минимум за три дня. Страховщику владельцы полиса сообщают дату и место, где пройдет новая экспертиза.

- Отправка досудебной претензии. Страховщику направляется заявление, к которому прикладывается акт независимой экспертизы. В документе указываются размер ущерба согласно новому акту и требование выплаты компенсаций на основании новых данных.

- Подача иска в суд. Если компания, с которой заключен договор обязательного страхования ОСАГО, отказывается признать новый размер ущерба, владелец полиса направляет иск в суд и копию страховщику. Вместе с иском подается пакет документов. Обязательным приложением является акт независимой экспертизы, ответ страховщика с отказом в выплате страховки по досудебной претензии.

- Получение решения суда. Отслеживать этапы прохождения судебного дела можно на сайте суда, куда подан иск. После рассмотрения дела заявителю направляется решение, где указывается, будет выплачена увеличенная компенсация или нет. Если заявитель не согласен с решением, подается апелляция.

- Получение денег. Деньги выплачиваются по исполнительному листу. Получить его можно в судебной канцелярии, если суд решил дело в пользу истца. Исполнительный лист передается в СК, где и производятся расчеты. Обычно деньги зачисляются на счет застрахованного лица в течение нескольких дней.

Кроме суммы на ремонт автомобиля, можно включить в иск и компенсацию морального вреда. Зачастую суд принимает решение произвести все выплаты согласно иску.

Действия в случае банкротства СК

Владелец полиса ОСАГО, чья страховая компания объявлена банкротом, имеет право обратиться в РСА. Союз направит эксперта, чтобы оценить ущерб и рассчитать цену ремонта. Приглашение для выполнения процедуры расчета направляется почтой или о ДТП сообщается по телефону. При оценке используется единая методика ОСАГО с учетом износа. После проведения работ составляется акт. В течение десяти дней после экспертизы пострадавший получает расчет компенсации. Деньги выплачиваются в течение четырнадцати дней из специального гарантийного фонда. Пострадавшая сторона имеет право обращаться за выплатами не в свою СК, которая лишена лицензии, а к страховщику виновника аварии или в РСА.

Применение страховщиками единой методики сократило количество спорных ситуаций, сделав расчеты более прозрачными. Калькулятор РСА даёт возможность самостоятельно оценить ущерб и сравнить с размером компенсации. Такой метод позволяет избежать ситуаций, когда пострадавший заказывает независимую экспертизу необоснованно, теряя деньги и время.

Популярные вопросы

Какие показатели используются для характеристики повреждений деталей кузова?

Единая методика ОСАГО 2021 № 755 П Банка России обязывает использовать следующие показатели:

- площадь повреждений и/или их глубина;

- вид деформации;

- конструктивные особенности в поврежденной зоне;

- место повреждения, определяющее возможность ремонта.

С учетом характера повреждения транспортных средств рассчитывается метод и количество денег, необходимых для проведения ремонтных работ.

Что делать, если сумма ущерба больше, чем страховка?

Когда размер страховых возмещений меньше, чем сумма, требующаяся для ремонта транспортного средства, обращайтесь в суд. Предварительно необходимо отправить досудебную претензию в страховую компанию с оценкой ущерба повреждения ТС и стоимостью восстановительных работ. В заявлении указываются суммы возмещения и реальные затраты. При отказе страховщика решить вопрос до суда подается судебный иск.

Чья страховая выплачивает ущерб по ОСАГО?

Выплаты всегда осуществляет страховая компания, которая оформила полис ОСАГО виновнику ДТП. В ряде случаев для возмещения причиненного ущерба потерпевший имеет право обратиться к своему страховщику. Суммы выплат страховой компании пострадавшей стороны затем возмещаются страховщиком, выдавшим ОСАГО лицу, причинившему вред (№ 40 ФЗ ст. 14.1).

3.4

Рейтинг статьи 3.4 из 5

Один из важных вопросов, интересующих любого автовладельца, заключается в том, как определяется и производится выплата по страховке при ДТП. Речь идет, главным образом, об ОСАГО или обязательном автостраховании. Попробуем дать детальный и исчерпывающий ответ с учетом актуальной в 2022 году версии законодательства.

Страховые выплаты по ОСАГО

Что не возмещают по ОСАГО?

Необходимые документы и порядок действий для выплаты

Сроки страховых возмещений

Страховые выплаты по ОСАГО

Оформление полиса обязательного автострахования позволяет получить компенсацию ущерба, нанесенного водителем другим участниками дорожного движения и их транспортным средствам. Для получения выплаты необходимо обратиться в страховую компанию с комплектом документов, перечисленных в договоре.

После этого автостраховщик должен в течение 20 рабочих дней перечислить необходимую сумму пострадавшей стороне. При отсутствии выплаты страхователю дается еще 5 суток на повторное обращение. Если страховая снова отказывается платить, нужно обращаться в контролирующие инстанции (Прокуратура, РСА), к регулятору (Центробанк России) или в суд.

Важно учитывать, что действующее законодательство допускает не только компенсацию в виде денежной выплаты, но и ремонт пострадавшей машины. В этом случае действуют специальные правила возмещения ущерба, нанесенного транспортному средству, который не относятся к теме данной статьи.

Суммы страховых выплат

Действующая редакция базового документа в области обязательного автострахования — №40-ФЗ (датируется 25 апреля 2002) устанавливает такой максимальный размер компенсации по ОСАГО:

- 400 тыс. руб. – при причинении ущерба имуществу пострадавшего;

- 500 тыс. руб. – при нанесении вреда его жизни или здоровью.

Претендовать на большую сумму в рамках обязательного автострахования возможно в том случае, если такой пункт содержится в тексте заключенного со страховой компанией договора. В противном случае придется обращаться в суд.

Для большей наглядности имеет смысл рассмотреть несколько практических ситуаций, для каждой из которых действуют разные правила определения суммы компенсации. Чаще всего встречаются следующие из них.

При ДТП по Европротоколу

Если аварийная ситуация оформляется с применением Европротокола, максимальная сумма страховой выплаты равняется 100 тыс. руб. Причем речь идет исключительно об ущербе, который нанесен транспортному средству. Если пострадали люди, такая схема урегулирования конфликтной ситуации, возникшей в результате дорожно-транспортного происшествия, не допускается.

На законодательном уровне допускается увеличение компенсации до максимальных по №40-ФЗ 400 тыс. руб. На практике такая ситуация невозможна, так как требует одновременного выполнения трех условий. Два из них вполне достижимы: ДТП на территории Москвы, СПб, Подмосковья и Ленинградской области, а также фиксации происшествия устройством с поддержкой ГЛОНАСС. А вот третье нереализуемо, так как заключается в обработке данных специальной программой, которая до настоящего времени на разработана или, по крайне мере, не введена в действие.

При повреждениях авто

Сумма компенсации в этом случае определяется на основании экспертного заключения. Если страхователь не согласен с выводами оценщика, он инициирует проведение независимой экспертизы. Полученные по ее результатам данные становятся основанием для обращения в суд.

Авто не подлежит восстановлению

На практике нередко возникает ситуация, когда максимальная сумма выплаты, равная 400 тыс. рублей, не покрывает ущерба, так как транспортное средство попросту не может быть отремонтировано. В этом случае допускается компенсация фактической стоимости автомобиля, даже если она превышает установленный лимит.

Денежные средства сверх 400 тыс. рублей, выплаченные пострадавшей стороны, взыскиваются с виновника дорожно-транспортного происшествия.

Нанесен ущерб жизни или здоровью

Действующие сегодня правила определения компенсации вреда, нанесенного здоровью и жизни пострадавшего в результате ДТП человека, увязывают сумму выплаты с тяжестью ущерба. Таблица выплат по ОСАГО за вред здоровью приводится ниже.

|

Уровень вреда |

Сумма компенсации, тыс. руб. |

В %% от максимальной выплаты по №40-ФЗ |

|

Инвалидность ребенка любой степени |

500 |

100% |

|

Инвалидность взрослого 1 степени |

500 |

100% |

|

Инвалидность взрослого 2 степени |

350 |

70% |

|

Инвалидность взрослого 3 степени |

250 |

50% |

Если ДТП привел к смертельному исходу, выплачивается максимально возможная компенсация в размере полумиллиона рублей. Денежные средства распределяются следующим образом:

- 475 тыс. руб. перечисляются выгодоприобретателям покойного;

- Оставшиеся 25 тыс. руб. направляются в качестве возмещения расходов на похороны усопшего.

Что не возмещают по ОСАГО?

Положения №40-ФЗ четко регламентируют перечень оснований, при наличии которых выплата по ОСАГО не производится. В его состав входят:

- умышленное нанесение вреда;

- пребывание в алкогольном или наркотическом опьянении;

- отсутствие законных оснований для управления транспортным средством (лишение прав, невключение в страховку ОСАГО и т.д.);

- несоблюдение установленной правилами обязательного автострахования процедуры оформления страхового случая;

- покидание места ДТП;

- предоставление недостоверных сведений при оформлении полиса ОСАГО;

- отсутствие обязательной страховки и т.д.

Необходимые документы и порядок действий для выплаты

Для получения выплаты при ДТП по ОСАГО, необходимо подготовить и предоставить в страховую компанию следующий комплект документов:

- заявление о наступлении страхового случая;

- справка из ГИБДД;

- полис обязательной страховки;

- права водителя;

- ПТС и регистрационное свидетельство на машину;

- паспорт автовладельца;

- ИНН.

Формы страховых выплат

Начиная с марта 2017 года, введена еще она форма компенсации ущерба в рамках ОСАГО. Она предусматривает проведение ремонта транспортного средства пострадавшей стороны. Но законодательство оговаривает несколько ситуаций, когда допускается исключительно страховая выплата. В их числе:

- пострадавший признан инвалидом первой или второй группы;

- сумма ущерба превышает 400 тыс. руб.;

- нанесен тяжелый вред здоровью, вплоть до летального исхода;

- машина не подлежит ремонту;

- автосервис, аккредитованный страховой компанией, либо не может выполнить ремонт, либо находиться на расстоянии, превышающем 50 км от расположения автомобиля.

Сроки страховых возмещений

Страховая компания обязана выплатить компенсацию в течение 20 рабочих дней после получения от страхователя полного комплекта необходимых документов.

Нарушение сроков становится основанием для жалобы в контролирующие органы и весьма вероятных штрафных санкций в отношении автостраховщика.

Ответы на вопросы

В чью страховую компанию обращаться?

Если наступил страховой случай по ОСАГО, требуется обращаться к автостраховщику, выдавшему полис виновнику ДТП.

Как распределяется компенсация, если виновны две стороны?

Возможны два варианта решения проблемы. Первый – распределение выплат по 50% каждой из сторон. Второй – урегулирование конфликтной ситуации посредством обращения в суд. Инициатором подачи иска могут стать как участники дорожно-транспортного происшествия, так и страховые компании, выдавшие им полисы ОСАГО.

Когда полис ОСАГО не покрывает ущерб от ДТП?

Если его величина превышает максимальный размер компенсации, составляющий 400 тыс. руб. Оставшуюся сумму придется заплатить виновной стороне, но для ее взыскания потребуется обращение в суд.

От чего зависят величина страховой выплаты?

Страховое возмещение по ОСАГО определяется с учетом нескольких факторов. Первый – это характер ущерба. Если речь идет о вреде здоровью и жизни человека, далее определяется его тяжесть. Максимальное возмещение ущерба при ДТП, повлекшем смерть одного или нескольких людей, составляет полмиллиона рублей.

В ситуации нанесения вреда транспортному средству или другому имуществу пострадавшего, компенсация по ОСАГО не превышает 400 тыс. рублей.

Когда выплаты по ОСАГО не производятся?

Подробный перечень подобных случае приводится в №40-ФЗ. Типичным примером, нередко встречающимся на практике, становится пребывание водителя в состоянии опьянения, наркотического или алкогольного.

Подведем итоги

Механизм совершения страховых выплат по ОСАГО отработан на практике за время действия законодательства об обязательном автостраховании. Поэтому в большинстве случаев он реализуется без возникновения конфликтных ситуаций. На величину компенсации влияют обстоятельства ДТП, а также характер и величина нанесенного ущерба. В случае нарушения прав любой из заинтересованных сторон для их защиты нужно обращаться либо к регулятору, либо в суд.

Страховой полис ОСАГО – это обязательное страхование гражданской ответственности. Его оформляют для того, чтобы не платить деньги во время ДТП, если владелец оказался виновником. Целью страхования по полису ОСАГО является снижение финансовых затрат в случае возникновения непредвиденной ситуации. Существует множество особенностей проведения выплат, а в некоторых случаях возмещение ущерба вовсе не выдается.

- Страховые выплаты по полису ОСАГО

- Что не возмещают по ОСАГО

- Сумма страховых выплат по ОСАГО

- Выплата ОСАГО по европротоколу

- Как рассчитывается стоимость полиса ОСАГО — формула

- Как рассчитывается выплата по ОСАГО — формула

- Выплаты при отсутствии ОСАГО

- Документы для выплаты по ОСАГО для страховой

- Типы возмещений по полису ОСАГО

- Выплата по ОСАГО, если виновник скрылся

- Куда направлять претензию по выплатам ОСАГО

Страховые выплаты по полису ОСАГО

В законодательстве Российской Федерации существует несколько законов, регулирующих обязательное страхование. В них есть информация о размерах выплат, которые может получить пострадавшие лицо в дорожно-транспортном происшествии и другие положения. Это глава 48 Гражданского Кодекса, законопроект от 1992 г. №4015-I «Об организации страхового дела в Российской Федерации» и №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Согласно этим официальным данным, процедура страхования при участии транспортного средства разделена на несколько случаев. После их установления и принятия, финансовая выплата передается указанным в соглашении лицам. Среди них:

- Нанесение имущественного вреда.

- Нанесение вреда здоровью и жизни.

- Летальный исход.

Для каждой ситуации действует ограничение по выплатам, которые получает застрахованный человек или выгодоприобретатель.

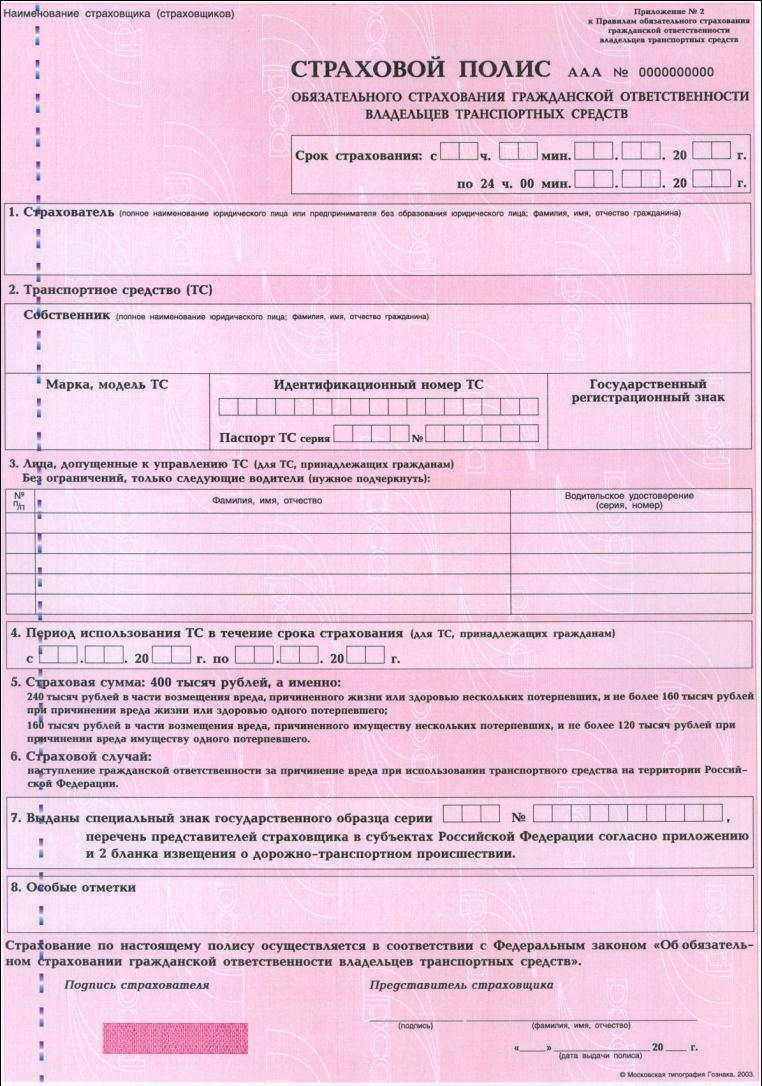

Образец полиса ОСАГО

Что не возмещают по ОСАГО

Любые финансовые операции по полису ОСАГО контролирует законодательная и исполнительная система Российской Федерации. Условия получения четко прописывают в соглашении. Тем не менее, существует ряд случаев и ситуаций, когда владелец полиса не может получить возмещение ущерба. Определяет их страховая компания после проведения проверок и расследования инцидентов. На решение комиссии могут оказать влияние следующие обстоятельства:

- ДТП случилось по вине природных катаклизмов или в результате маневров, проводимых военными.

- Случаи, которые официально признаны не страховыми и описаны в законодательстве страны. Например, это повреждение транспортного средства участвующего в гонках, проведение тест-драйва или обучения новых водителей.

- Выплата не проводится в том случае, если владелец полиса подал заявление на возмещение ущерба по истечению срока, указанного в соглашении. Изменить эту ситуацию может только постановление суда. Для этого заявителю придется представить документы, подтверждающие наличие уважительной причины просрочки.

- Преступное деяние, которое привело к преднамеренному возникновению страховой ситуации.

- Автомобиль был отремонтирован до осмотра страховым агентом.

- Если водитель, попавший в ДТП, не является владельцем транспортного средства.

- Страховой полис ОСАГО был подделан.

- Просрочен платеж за страхование автомобиля, оформленного в рассрочку.

- В момент возникновения страхового случая, у владельца отсутствовал действующий полис ОСАГО.

Детальную информацию о страховых случаях можно получить из Федеральных законов №309-ФЗ, №306-ФЗ, №223-ФЗ и №78-ФЗ.

%colored_text_box=7%

Сумма страховых выплат по ОСАГО

Всего существует три вида выплат, которые может получить владелец страхового полиса. За них можно получить деньги, фиксированной законодательством суммы. А именно:

- За нанесение вреда имуществу. Согласно действующим правилам полиса ОСАГО, каждый пострадавший может получить до 400 000 российских рублей.

- За причинение вреда здоровью или жизни. Если в результате ДТП нанесены увечья или травмы, пострадавшая сторона может получить до 500 000 российских рублей компенсации.

- За смерть застрахованного лица. В данном случае выплата делится на две части. Первые 475 000 российских рублей получает лицо, указанное как выгодоприобретатель. Другую часть, в размере 25 000 российских рублей получает организатор погребения.

%colored_text_box=8%

Существует вероятность, что пассажир, пребывающий в транспортном средстве на момент ДТП, был застрахован в другой организации. В этом случае действие полиса ОСАГО на него не распространяется.

Выплата ОСАГО по европротоколу

При возникновении аварии, ее участники могут составить протокол европейского образца. Это официальный документ, который позволяет не только решить ситуацию без прибытия правоохранительных органов, но и окажет влияние на сумму выплат по страховому полису ОСАГО.

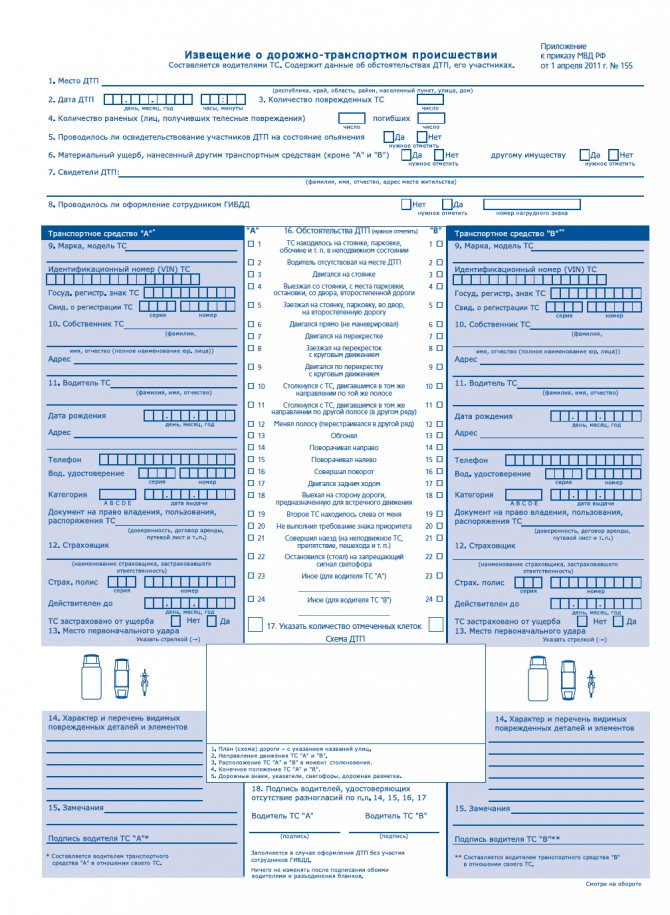

Европротокол — образец

На данный момент сумма финансового возмещения ущерба равна 100 000 российских рублей по всей территории Российской Федерации, за исключением, городов Москва и Санкт-Петербург, а также их областей. В этих регионах страны размер выплаты равен максимум 400 000 российских рублей.

Для того чтобы европротокол приняли во внимание в страховой компании, его должны заполнить оба участника ДТП. После этого документ направляют на рассмотрение, но не позже, чем за 5 суток после аварии. К протоколу должны быть приложены видео или фото доказательства нанесенного ущерба. Единственным условием, которое должны соблюдать оба участника ДТП до момента осмотра работником страховой компании, является отсутствие ремонта пострадавших автомобилей.

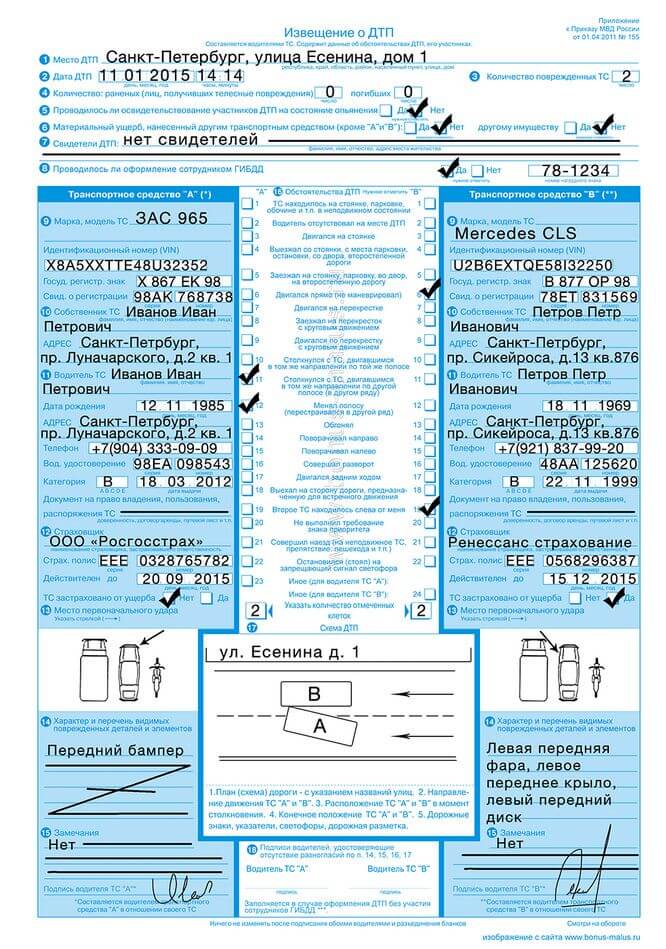

Образец заполнения европротокола

%colored_text_box=1%

Как рассчитывается стоимость полиса ОСАГО

Самостоятельно рассчитать выплату может каждый владелец полиса ОСАГО. Для этого специально разработана формула. Главную роль в ней играет базовый тариф и переменные, указанные в договоре или получаемые после оценки ущерба от ДТП. Формула выглядит следующим образом:

ОСАГО=БТ×ТК×КБМ×КВС×КДВ×КМ×КПИТ×КСОП×КН

%colored_text_box=9%

Расшифровка буквенных символов:

- БТ – базовый коэффициент.

- ТК – территориальный коэффициент.

- КБМ – коэффициент бонус-малус.

- КВС – коэффициент возраста и стажа водителя.

- КДВ – коэффициент допущенных водителей.

- КМ – коэффициент мощности.

- КПИТ – коэффициент периода использования транспорта.

- КСОП – коэффициент срока оформления полиса.

- КН – коэффициент нарушений ОСАГО. Его используют лишь в тех случаях, когда имеет место грубое нарушение договора страхования.

%colored_text_box=3%

Как рассчитывается выплата по ОСАГО

Самостоятельно трудно, а в большинстве случаев и невозможно осуществить подсчет выплаты, которую владелец транспортного средства получит по полису ОСАГО. Причиной тому являются отсутствие информации о стоимости ремонта, оценки повреждений специалистом-ремонтником, цены на приобретаемые материалы, а также расценок на детали, которые невозможно отремонтировать.

%colored_text_box=2%

Самым интересным пунктом считается то, что сумма выплаты зависит от даты ДТП и места где оно произошло. Поэтому стоимость и ремонта одних и тех же повреждений будет разной, так как в календаре стоит другое число, а авария случилась в другом регионе страны.

В процессе применения методик Банка России, работник страховой компании обязан обратить внимание на износ автомобиля и его отдельных механизмов. Расчет же стоимости материалов, потраченных на ремонт, высчитывает исходя из средней цены на них по всей стране, а не в конкретной области.

Тем не менее, формула, позволяющая рассчитать сумму выплаты такова:

РК=СР+СМ+СД

- Где РК – размер компенсации;

- СР – стоимость ремонта;

- СМ – стоимость материалов;

- СД – стоимость деталей.

Специальный калькулятор для подсчета размещен на официальном сайте Российского союза автостраховщиков.

Выплаты при отсутствии ОСАГО

В статье 4 Федерального закона №40-ФЗ «Об ОСАГО» четко прописаны условия того, что страховка должна быть оформлена каждым владельцем транспортного средства. Если она отсутствует, водителю грозит административное взыскание, согласно действующему постановлению 12.37 КоАП РФ.

Если у пострадавшего участника дорожно-транспортного происшествия нет полиса ОСАГО, а виновник его имеет, то возмещение ущерба может быть затребовано у страховой компании.

%colored_text_box=10%

Пострадавшему лицу достаточно попросить у виновника аварийной ситуации страховой полис, записать его данные и подать, согласно Положения ЦБ РФ №431-П «О правилах ОСАГО», в страховую компанию необходимые документы.

%colored_text_box=4%

Если же полиса ОСАГО нет у обоих участников ДТП, то урегулировать конфликт можно без судебного разбирательства. Для этого виновник должен будет возместить ущерб или провести ремонт автомобиля. Если же он отказывается, придется обратиться в суд. Страховые компании в этом случае никаких выплат не делают.

Документы для выплаты по ОСАГО для страховой

Чтобы лицо, имеющее оформленный страховой полис ОСАГО, смогло получить компенсацию, понадобится собрать комплект документов. Среди них:

- заявление, написанное для получения выплаты;

- договор страхования и протокол, описывающий ДТП с подписями обеих сторон;

- в зависимости от ситуации – европротокол, документ об административном правонарушении, постановления по делу или отказ от его возбуждения;

- права собственности на машину;

- доверенность на управление автомобилем, в случае аварии без участия владельца ТС;

- расчетный счет для проведения выплаты, а также разрешение социальной защиты, если выгодоприобретатель не достиг совершеннолетия;

- документы, указанные в правилах и договоре ОСАГО.

%colored_text_box=11%

Типы возмещений по полису ОСАГО

Любая страховая организация, имеющая юридическое право выдавать ОСАГО, может проводить выплаты двумя различными способами. Среди них:

- натуральный;

- денежный.

Первый тип возмещения ущерба является приоритетным. Это означает, что страховая компания за свои личные деньги, исходя из расчета по полису ОСАГО, проводит ремонтные и восстановительные работы. При этом организация уполномочена сама выбрать СТО. У большинства компаний имеются заключенные договора со станциями технического обслуживания. Если же автомобиль новый и у него не истек срок гарантийного ремонта, его отправляют на восстановление к дилеру. Любые работы, проведенные таким способом, имеют гарантийное обязательство, которое действует 1 год.

Чтобы владелец автомобиля смог получить денежную компенсацию, нужно появление особых условий. Среди них:

- Автомобиль получил серьезные повреждения, которые невозможно устранить во время ремонта.

- Пострадавший в автомобильной аварии погиб.

- Водитель получил тяжелые и средней тяжести травмы, а также указал именно этот вид компенсации в заявлении.

- Стоимость ремонтных работ оценивается дороже, чем максимально допустимая выплата.

- Потерпевшим является инвалид, имеющий медицинское заключение, разрешающее управление транспортным средством. При этом он обязан указать этот способ выплаты в заявлении.

- Если станция обслуживания, из перечня тех, с которыми заключен договор страховой компании, не может выполнить ремонтные работы из-за отсутствия компетенции.

%colored_text_box=12%

Выплата по ОСАГО, если виновник скрылся

%colored_text_box=6%

В большинстве случаев возместить ущерб, нанесенный автомобилю, не получится. Владельцу придется проводить ремонт за собственные деньги. Исключением является ситуация, когда в результаты ДТП пострадало здоровье водителя и/или пассажиров. В этом случае выплату можно получить. Только рассчитываться с пострадавшей стороной будет Российский Союз Автостраховщиков.

Куда направлять претензию по выплатам ОСАГО

После того, как претензия была юридически грамотно составлена, ее вместе с копиями, отсылают в юридический отдел той страховой организации, где был получен полис ОСАГО и зафиксировано нарушение. Выполнить эту процедуру можно лично. При этом подающему претензию лицу выдается номер документа и отметка о вручении. Также, можно отправить письмо почтой. Его необходимо оформить как заказное с уведомлением.

Если ответ не поступил по истечению выделенного периода на рассмотрение заявления, можно обращаться в компании, защищающие права страхователей.

%colored_text_box=5%

Обязательное страхование ответственности граждан — непременный договор для автовладельцев на территории РФ. Не стоит относиться к ОСАГО, как к “дамоклову мечу”, так как он содержит ряд преимуществ для участников дорожного движения.

Когда осуществляет Росгосстрах выплаты по ОСАГО?

Погашение страховых сумм при признании страхового случая наступает, если нанесен урон:

- имуществу других лиц со стороны виновника автопроисшествия;

- другому автотранспортному средству;

- здоровью участников дорожного движения.

Поэтому ОСАГО — цивилизованный выход из вынужденной ситуации для всех участников ДТП. У виновного водителя есть шанс не выплачивать всю стоимость ущерба, а у потерпевшей стороны в кратчайшие сроки возместить потери.

Каковы условия выплат по ОСАГО при ДТП?

Выплаты по ОСАГО при ДТП Росгосстрах осуществляет при соблюдении таких условий:

- За рулем авто должны находится только вписанные в полис водители;

- Полис по ОСАГО должен иметь действующий статус, то есть вовремя продлен (за 60 дней или 2 месяца до истечения текущего соглашения);

- Прямое урегулирование убытков — заявление на выплату по ОСАГО Росгосстрах принимает через компанию, где приобретался ОСАГО, если имело место столкновение двух транспортных средств и участники ДТП имеют страховку по ОСАГО;

- Нет урона здоровью или жизни участвовавших в данном ДТП;

- При наличии такого ущебра пострадавший обращается в страховую компанию виновного участника;

- С 1. 07 2015 г. должны быть соблюдены новые условия для выплат по ОСАГО: после того, как произошел страховой случай, необходимо включить аварийную сигнализацию при выставленном знаке аварийной остановки и зафиксировать при помощи фото или видеоаппаратуры детали ДТП (повреждения авто и остальные следы происшествия), затем освободить проезжую часть.

Если имеют место конфликтные моменты или неразрешенные ситуации, компания вправе ответить отказом на требование о выплате. Существует альтернативная возможность оплаты ремонта страховой компанией на СТО, с которым у нее заключено соглашение. Время ремонта соответствует срокам выплат по страховке и составляет 20 календарных дней.

Когда выплачивается ОСАГО и каковы суммы выплат?

Сумма и сроки выплат по ОСАГО Росгосстрах осуществляет по закрепленным положениям в законодательстве. Их можно рассчитать самостоятельно.

При вычислениях принимаются во внимание такие критерии:

- цены на имущество для региона, в котором заключался договор;

- страна сборки авто;

- регион регистрации и страхования транспортного средства;

- износ, продолжительность и интенсивность эксплуатации машины.

Как компанией “Росгосстрах” определяется процент износа авто, представим в таблице.

Для Росгосстрах сроки выплаты по ОСАГО прописаны Федеральным законодательством. В результате произошедших изменений в 2014 г. период выплат сократился с 30 дней до 20. Этот срок продлевается за счет выходных и праздников.

Срок подачи документов является важным фактором. Так как отсчет времени, с которого последуют выплаты от Росгосстраха начнется именно с момента передачи требуемого портфеля документов, то стоит обратится в эту организацию в течение 3-х дней после автопроисшествия (но не позже 15 дней).

Существует альтернативная возможность оплаты претензий осуществлением ремонта страховой компанией на СТО, с которым у нее заключено соответствующее соглашение. Время ремонта соответствует срокам выплат по страховке и составляет 20 календарных дней.

Максимальное возмещение по страховке ОСАГО представим в таблице.

Какой существует порядок оформления страховки по ОСАГО?

Компенсационные выплаты осуществляются компанией-страховщиком в результате:

- Подачи пакета документов потерпевшим;

- Признания случая страховым.

Стоит напомнить, что срок выплат страховой компанией в течение 20 календарных дней с момента подачи документов может быть продлен, если ситуация будет признана спорной.

Документы для предоставления в страховую компанию на выплаты по ОСАГО

Необходимо собрать такой портфель документов:

- заявление потерпевшего об имевшем место страховом случае;

- извещение о ДТП;

- справка ГИБДД (форма 748);

- постановление ГИБДД о правонарушении;

- протокол о совершенном правонарушении;

- протокол и талон техосмотра;

- паспорт владельца ТС, доверенность, если есть;

- свидетельство о регистрации ТС;

- водительское удостоверение участника ДТП;

- банковские реквизиты для выплат. компенсационных сумм или ремонта.

Не страшно, если не все документы будут у вас в наличии сразу, их можно донести позже. Основное — успеть подать заявление о компенсационных выплатах в 15-и дневный срок с момента наступления страхового случая.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Закон об ОСАГО и так был сложным, а стал еще менее понятным для обычных людей. Например, как быть владельцам старых полисов, машин на гарантии и тем, у кого ремонт дороже максимальной выплаты?

С нюансами по ОСАГО разобрался Верховный суд. Он изучил неоднозначные ситуации и вынес общее постановление, в котором объяснил, как правильно возмещать ущерб по ОСАГО. В постановлении 103 пункта и много сложных формулировок. Но вам необязательно читать их в оригинале: мы все изучили и выбрали главное.

Почему это важно

Разъяснения по поводу ОСАГО выпустил Пленум Верховного суда — специальный орган, в который входят главные судьи страны. У них есть полномочия объяснять непонятные законы. Судьи изучают дела в регионах, смотрят, какие проблемы чаще всего возникают из-за ОСАГО и где больше ошибок. Они много обсуждают, спорят, приглашают экспертов, а потом публикуют большой и важный документ.

Этим постановлением будут руководствоваться все суды во всех регионах. Оно нужно не только судам, но и всем автовладельцам. Когда страховая компания откажется платить за эвакуатор или не выдаст направление в нужный автосервис, можно найти подходящий пункт в постановлении Пленума и разобраться, как правильно.

Какие правила возмещения на вас распространяются

Главное изменение в законе — о порядке возмещения: должна ли страховая выплачивать компенсацию деньгами или отправит на ремонт. Раньше можно было выбрать. По новым правилам только ремонт.

Если ДТП массовое

С 26 сентября 2017 года при массовых ДТП можно получить прямое возмещение. Прямое возмещение — это обращение в свою страховую компанию. В законе так и написали, что это работает для всех ДТП с этой даты.

Запомните:

Массовое ДТП → прямое возмещение.

Всё.

Если полиса нет в общей базе

Иногда бывает, что виновник аварии купил полис легальным способом, но по техническим причинам не попал в общую базу. Если можно доказать, что покупка была действительной и легальной, то ущерб возместят.

Если автовладелец захотел сэкономить и купил подделку на сомнительном сайте, договор ОСАГО не признают заключенным и ущерб пострадавшему за счет страховой не возместят. Деньги придется требовать напрямую с виновника через суд.

Если в полисе ошибки

При оформлении е-ОСАГО автовладелец сам заполняет данные о себе и машине. Их проверяют по общим базам, но ошибки все равно бывают. Раньше из-за таких ошибок могли просто отказать в выплате: мол, стоимость полиса занижена, полис недействителен, до свидания. Верховный суд решил, что это незаконно.

Даже если есть ошибка в полисе виновника, это не повод признавать договор ОСАГО незаключенным и отказывать в возмещении. Верховный суд предлагает два варианта решения проблемы — в зависимости от того, когда обнаружилась ошибка в заполненных водителем данных.

До страхового случая — страховая компания обнаружит недоплату и потребует внести недостающую сумму за полис. В случае ДТП ущерб по такой страховке возместят как обычно.

После страхового случая — пострадавшая сторона все равно получит возмещение, независимо от ошибки в стоимости полиса виновника. Но страховая взыщет всю сумму возмещения с виновника. Это называется регрессным требованием.

Пострадавший получит возмещение в любом случае. Для него не имеет значения, какие там дела между виновником и его страховой. А вот для виновника есть вариант возвращать всю сумму ущерба или доплатить за полис до страхового случая — тогда ущерб возместит страховая.

Проверьте данные в своих полисах, если оформляли их через интернет. Если что-то не так, признайтесь страховой и доплатите разницу. Иначе к вам могут применить регрессное требование и платить придется гораздо больше.

Если вам отказывают в возмещении из-за ошибки в полисе виновника, требуйте положенное по закону — он на вашей стороне.

Менять данные в полисе нельзя, только покупать новый полис

Указать нового страхователя или заменить машину в полисе не получится. Передать полис новому владельцу при продаже машины тоже нельзя. Бесполезно прикладывать копию договора купли-продажи или делать пометки в полисе с заверением покупателя и продавца. В случае ДТП возмещения от страховой по такому полису не будет.

Например, полис купили на год, а через полгода машину продали. Новый владелец должен сам купить себе ОСАГО, а прежний сможет вернуть страховую премию за полгода.

Так же с новой машиной. Автовладелец продал одну машину и купил новую. Он вернет часть страховой премии за ОСАГО для проданной машины и оформит отдельную страховку на новый автомобиль.

Если вам предлагают что-то исправить в страховом полисе, это незаконно — потом будете возмещать ущерб своими деньгами. Если продавец предлагает отдать вместе с машиной свою страховку, это бесполезная опция и при ДТП она не поможет.

Какие лимиты у европротокола и можно ли получить больше

Если водители оформили аварию по европротоколу без вызова ДПС, есть лимит по сумме ущерба. В 2022 году это 100 000 Р при заполнении извещения в бумажном виде и 400 000 Р, если у водителей нет разногласий по поводу вины или обстоятельств ДТП и они сделают фотофиксацию через приложение «Помощник ОСАГО» или «ДТП.Европротокол». Страховая компания не обязана возмещать ущерб в большем размере.

Но если после ДТП обнаружился вред здоровью или имуществу, о котором не было известно сразу, пострадавший может обратиться в страховую виновника за дополнительной компенсацией — даже если аварию оформили без вызова ДПС.

Не стоит ремонтировать машину до осмотра страховщиком, даже если оформлен европротокол. Верховный суд пояснил, что страховая может отказать выплате и будет права.

Если машина в аренде, продается или покупается

Получить возмещение по ОСАГО может только владелец автомобиля. Арендатор машины не может требовать компенсации от страховой. По доверенности тоже нельзя.

Если возмещение еще не получили, а машина продана, у нового хозяина нет права требовать что-то от страховой компании по прошлым ДТП. Даже если ремонтировать машину собирается именно он.

Если покупаете машину после ДТП и вам обещают автоматически передать право на ремонт за счет страховой, не верьте: не будет у вас такого права. Вас не признают потерпевшим, и ничего вы от страховой не получите. А вот продавец вполне может получить — и ничего потом не докажете.

Арендатор или новый покупатель может получить возмещение в страховой, если оформить переуступку права требования. Это делается в письменной форме. Переуступить можно только право на возмещение вреда имуществу, а требование о возмещении вреда здоровью переуступке не подлежит.

Когда работает прямое возмещение ущерба

Прямое возмещение — это когда обращаются не в страховую виновника, а в свою. То есть виноват другой водитель, у него полис в какой-то там страховой компании. Тогда вы идете за выплатой в свою страховую, которую сами выбрали и с которой хотите иметь дело. Ваша страховая возместит вам ущерб, а ей потом все возместит страховая виновника.

За прямым возмещением в свою страховую можно обращаться только при повреждении машин. Вред здоровью по этой схеме не компенсируют.

Если у виновника нет полиса ОСАГО, прямого возмещения не будет. Компенсацию за вред имуществу придется требовать напрямую с виновника — по договоренности или через суд.

Если пострадавший обратился в свою страховую за прямым возмещением, а потом узнал о вреде здоровью, можно обратиться за компенсацией вреда здоровью в страховую виновника.

За что положено возмещение

Пострадавший имеет право не только на ремонт или выплату, когда она положена по закону. Полис ОСАГО покрывает и дополнительные расходы: на эвакуатор с места ДТП, хранение автомобиля, доставку пострадавших в больницу.

Если повреждены дорожный знак, оборудование на АЗС или ограждение, их восстановление в пределах страховой суммы тоже оплатят в рамках ОСАГО. Даже за повреждение или утрату груза можно получить компенсацию. Естественно, груз должен принадлежать пострадавшей стороне, а не виновнику.

ОСАГО — это страхование не имущества, а гражданской ответственности. Полис покрывает не ущерб виновника, а тот ущерб, который виновник нанес кому-то. Чтобы возместить свои убытки и расходы, даже если виноват в ДТП, нужно покупать другую страховку, например КАСКО или страхование груза.

Компенсация за утрату товарной стоимости

В рамках ОСАГО можно даже получить возмещение за утрату товарной стоимости — УТС. Например, была новая машина и при продаже она бы стоила условные 700 тысяч рублей. И вот ее поцарапали в ДТП по вине другого водителя.

Страховая выдала направление на ремонт, в автосервисе покрасили бампер или крыло. Кажется, что все хорошо. Но это уже крашеная машина, и даже после ремонта она не будет стоить те же 700 тысяч. Из-за покраски и замены деталей она может стоить на 20 тысяч меньше — эту сумму можно включить в сумму ущерба в пределах общего лимита для полисов ОСАГО.

Величину УТС определяет эксперт. Рассчитывают ее не для всех автомобилей. Например, если легковой автомобиль старше пяти лет или ранее уже попадал в ДТП, утрату товарной стоимости считать не будут.

Как считают компенсацию

Сумму расходов на ремонт машины считают по единой методике ЦБ. Если в методичке нет каких-то видов ремонта, их не оплатят. Например, по полису ОСАГО страховая не обязана оплачивать восстановление рисунков на кузове, даже если это дорогая и сложная аэрография. Тут спасет только КАСКО.

Для расчета ущерба другому имуществу, кроме самой машины, нужен оценщик. Например, по методичке ЦБ нельзя посчитать расходы на ремонт ограждения на АЗС. Для этого составят отдельную смету.

Полная гибель

Полная гибель — это когда машину нельзя отремонтировать или расходы на ремонт превысят стоимость автомобиля до ДТП.

При полной гибели имущества выплачивают его стоимость на момент ДТП за вычетом годных остатков. Точную сумму установит экспертиза, но можно обойтись и без нее — если страховая и автовладелец сами договорятся о размере выплаты. Тогда подписывают соглашение, а оценку не проводят. Кстати, так можно сделать и при меньших повреждениях.

Возьмите это на заметку: иногда лучше получить деньги по соглашению и без оценки, чем провести экспертизу и получить небольшую сумму и ненужные запчасти. Но если согласитесь на такую выплату, потом не сможете оспорить сумму даже в суде. Считается, что страховая компания вам ничего не должна.

Если виновника ДТП нет в полисе

ОСАГО — это страхование ответственности при использовании конкретной машины. В полисе указан конкретный человек или несколько. Это их ответственность при использовании автомобиля застрахована. Но если в ДТП с конкретной машиной виноват человек, который не указан в полисе ОСАГО, — это не повод отказать пострадавшему в возмещении убытков.

Например, столкнулись два автомобиля. Выясняется, что виновника нет в полисе ОСАГО, машина принадлежит одному человеку, а за рулем его друг, брат или сват. Иногда пострадавшему отказывали в возмещении: ущерб приходилось взыскивать с этого друга или брата через суд. Суды на местах часто поддерживали такой подход.

Верховный суд объяснил, что это неправильно. Пострадавший все равно имеет право на возмещение по полису ОСАГО, хотя в нем и не указан виновник.

А вот для виновника это даром не пройдет. Потом страховая будет разбираться с водителем — например, предъявит ему регрессное требование. Но пострадавшего эти суды уже не будут касаться: ему отремонтируют машину за счет страховой.

Можно ли получить деньги, если у вас возмещение ремонтом

Если владелец автомобиля получил направление на ремонт, он все равно имеет право на денежную компенсацию дополнительных расходов, например на эвакуацию и хранение машины.

Если из-за страхового случая появились расходы, которые нужно возместить деньгами, а вам говорят, что всё, теперь возмещение только ремонтом, — не верьте и добивайтесь своего. Возмещение ремонтом касается только повреждений автомобиля, а ОСАГО покрывает не только его. Правда, нельзя забывать о лимите выплат за вред имуществу. Если суммы не хватит, разницу можно потребовать с виновника.

Кто отвечает за качество ремонта

Ответственность за качество и срок ремонта перед пострадавшим автовладельцем несет страховая компания. Все претензии нужно предъявлять ей, и решать проблемы будет она. Если дойдет до суда из-за ремонта, то в суд тоже нужно подавать на страховую, а не на автосервис.

Страховая компания и станция техобслуживания сами потом разберутся. Потерпевшего и его права на ремонт или выплату их взаимоотношения касаться не должны.

Затянулся ремонт — идите в страховую. Плохо отремонтировали машину — аналогично.

Это касается даже тех случаев, которые не попадают под действие закона о приоритете ремонта над выплатами. Если страховая выдала направление на ремонт, она взяла на себя ответственность за его качество и сроки.

Если пропущен срок обращения за ремонтом

Когда страховая компания выдает направление, там указан срок, когда нужно обратиться в конкретный автосервис. Если этот срок пропущен, нельзя просто так приехать на ремонт когда угодно. Нужно получить в страховой компании новое направление с новой датой.

Если машина на гарантии

Направление в сертифицированный автосервис выдадут, только если машине не больше двух лет. Если со дня выпуска прошло больше времени, страховая не обязана выдавать направление в тот сервис, где официально ремонтируют автомобили конкретной марки. Даже если в этом случае автомобиль снимут с гарантии или вы просто не доверяете другим сервисам.

Машина может быть на гарантии три года или даже больше, но для ОСАГО это не аргумент. По закону после двух лет страховая не обязана давать направление в тот сервис, который сохранит гарантию. Может, но не обязана.

Убедитесь, что ваша страховая будет готова выдать направление в авторизованный сервис даже для трехлетней машины. Лучше всего, если этот сервис есть в списке по умолчанию. Потому что если там его нет, обещания будут только на словах. А это почти ничего не значит, и вы запросто останетесь без гарантии.

Если страховая не работает с нужным автосервисом

Если страховая не работает с вашим любимым автосервисом, есть шанс получить направление куда нужно. Закон не запрещает договариваться со страховой компанией. Если она согласится, то имеет право выдать уведомление в любой автосервис, который подходит пострадавшему.

Если такое направление выдано, то страховая отвечает за срок и качество ремонта, как и за автосервисы из числа ее партнеров. Переложить ответственность за качество ремонта на автовладельца не получится. Верховный суд объяснил, что такой ремонт выполняется по поручению страховой — она отвечает за качество.

Но нельзя заставить страховую компанию выдать направление в нужный автосервис. Можно только договориться.

Если прошло 15 дней после официальной просьбы, а страховая не реагирует, это означает отказ. Обжаловать его в суде не получится.

Доплата за ремонт

Если на ремонт нужно больше денег, чем предусмотрено лимитом или правилами ОСАГО, автовладельцу придется доплачивать. Требование о доплате в таком случае законное.

Стоимость ремонта известна заранее — она указана в направлении.

Можно отказаться вносить доплату и забрать возмещение деньгами. Страховая компания не сможет отказать.

Бывает так, что в направлении указали сумму доплаты за ремонт, а после диагностики в автосервисе стало понятно, что доплачивать нужно больше. Например, собирались менять бампер, а там полетели крепления, повело стойки и изменилась геометрия кузова. Тогда автовладелец все равно имеет право отказаться от ремонта и забрать денежную компенсацию. Даже если сначала он согласился доплатить и взял направление. Компенсировать расходы на диагностику при этом должна страховая компания — их не вычтут из выплаты.

Когда можно продавать права на возмещение автоюристам

Право на возмещение ущерба можно продать по договору уступки. На этом зарабатывают автоюристы. Они выплачивают компенсацию пострадавшему, а потом требуют ее со страховой компании в большем размере или с неустойкой.

Продать право на возмещение можно, только если страховой случай уже наступил. Заранее нельзя.

Право на возмещение вреда жизни и здоровью, а также компенсацию морального ущерба продать нельзя. Также нельзя заранее уступить право требования штрафа по закону о защите прав потребителей.

Эти суммы суд присуждает конкретному пострадавшему человеку. Только потом можно передать право требования по исполнительному листу кому угодно, например автоюристам. А можно и не передавать. В любом случае изменить эту сумму автоюрист уже не сможет.

Что еще можно получить от страховой

Если страховая компания нарушит сроки или занизит размер возмещения, к ней можно применить финансовые санкции по закону об ОСАГО или неустойку по закону о защите прав потребителей. Это не одно и то же.

Дополнительные компенсации могут быть такими:

- за немотивированный отказ в страховой выплате — 0,05% от страховой суммы за каждый день просрочки;

- за просрочку выплаты или направления на ремонт — 1% от суммы за каждый день;

- за затянувшийся ремонт — 0,5% в день.

Если дело дойдет до суда, можно кроме финансовых санкций и неустойки потребовать еще штраф по закону о защите прав потребителей. Например, если страховая компания занизила выплату, а суд назначил больше. Пострадавший получит еще 50% от этой разницы. Но это не значит, что сумма неустойки может быть какой угодно: у таких санкций есть лимиты по закону.

Даже если после иска страховая все-таки доплатит, это не повод отказываться от штрафа. Если иск подан, значит, добровольной оплаты не было — есть право на штраф. Иногда это куча денег.

Но этим лучше не злоупотреблять. Если в суде выяснится, что страховая не виновата, а это вы вовремя не предоставили автомобиль или привезли не все документы, не будет ни неустойки, ни штрафа, ни компенсации за моральный вред. А страховая компания получит право взыскать с вас судебные расходы.

Готовясь к суду, нужно обратиться за консультацией юриста и делать все честно. В неустойках при ОСАГО много нюансов, не запоминайте их сейчас. В отличие от остальных пунктов они не пригодятся заранее, а только когда дело дойдет до суда.

Если придет время разбираться, почитайте пункты 77—87 постановления Пленума ВС. Там про расчет неустойки. А в пунктах 88—103 подробно про то, в какой суд обращаться с иском.

Как проходят осмотр и экспертиза

После того как в страховую поступило заявление о возмещении, у нее есть пять рабочих дней на осмотр машины и назначение экспертизы. Провести экспертизу или оценку страховая должна не позже чем через двадцать рабочих дней после того, как пострадавший подал заявление. После этого страховая должна произвести выплату, если она положена, или выдать направление на ремонт.

Если нужна экспертиза, о ней нужно уведомить владельца машины. Страховая может сделать это по почте, указав в уведомлении дату и место проведения экспертизы или оценки. Даже если автовладелец не захочет получать уведомление, считается, что он уведомлен. Но доказывать факт отправки должна страховая, а не вы.

Если потерпевший не предоставит машину на экспертизу, страховая назначит повторную. Если и во второй раз не получится, документы вернут и возмещения не будет. Не помогут даже данные той экспертизы, которую автовладелец проведет сам. Если вы задумали не приехать на экспертизу страховой и провести ее сами в удобном месте, не делайте так: потеряете время и зря потратите деньги.

Но даже после возврата документов можно обратиться за возмещением еще раз. Сроки для возмещения будут считать со дня повторного обращения, как будто первого и не было. Чтобы не затягивать, вовремя предоставляйте машину для осмотра и не уклоняйтесь от экспертизы.

Если машину нельзя доставить на осмотр

Бывает, что машина сильно повреждена, находится в другом регионе и ее нельзя привезти на осмотр. Тогда страховая компания должна организовать осмотр по месту нахождения автомобиля.

Если она отказывается или не может, вот тогда автовладелец имеет право провести свою экспертизу — ее результаты будут иметь силу. Но схитрить не получится: если выяснится, что машину все-таки можно было предоставить на осмотр страховщику, данные экспертизы не признают.

Как общаться со страховой

После страхового случая потерпевший должен сообщить о нем страховой компании и предоставить машину для осмотра. Пакет документов можно отправить в любой офис или филиал страховой компании, который есть в приложении к полису.

При использовании приложений «ДТП.Европротокол» и «Помощник ОСАГО» заявление в страховую в бумажном виде все равно нужно. Надеемся, что в ближайшем будущем этот процесс упростится с появлением у страховых компаний собственных приложений.

Оправлять документы, претензии и уведомления нужно таким способом, чтобы было понятно, когда именно они переданы в страховую.

Для ОСАГО важны сроки. Фиксируйте переписку и этапы общения со страховой компанией и ее подразделениями. Лично передавайте документы только под подпись. Почтой отправляйте с описью вложения и уведомлением о вручении. Храните номера и даты всех сообщений.

Следите за почтой по тому адресу, который указали в страховой для обратной связи. Недостающие документы у вас тоже могут потребовать по почте.