Даны следующие макроэкономические показатели, млрд. долл.:

| 1 | Индивидуальные налоги | 30 |

|---|---|---|

| 2 | Чистые частные внутренние инвестиции | 45 |

| 3 | Нераспределённая прибыль корпораций | 21 |

| 4 | Трансфертные платежи | 11 |

| 5 | Пособия по безработице | 4 |

| 6 | Экспорт | 13 |

| 7 | Прибыль корпораций | 61 |

| 8 | Импорт | 4 |

| 9 | Доходы от продажи акций | 10 |

| 10 | Взносы на социальное страхование | 20 |

| 11 | Проценты по государственным облигациям | 7 |

| 12 | Личные сбережения | 27 |

| 13 | Амортизация оборудования | 24 |

| 14 | Амортизация зданий | 12 |

| 15 | Налог на прибыль корпораций | 23 |

| 16 | Потребительские расходы | 255 |

| 17 | Арендная плата | 16 |

| 18 | Процентные платежи частных фирм | 15 |

| 19 | Доходы от собственности | 42 |

| 20 | Косвенные налоги на бизнес | 32 |

| 21 | Дивиденды | 17 |

| 22 | Чистый факторный доход из-за границы | -6 |

Определить: стоимость потреблённого капитала, валовые инвестиции, государственные закупки товаров и услуг, чистый экспорт, заработная плата, сальдо государственного бюджета, ВВП, ВНП, ЧВП, ЧНП, НД, ЛД, РЛД.

Решение:

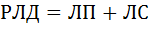

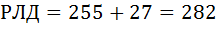

1) Найдём Располагаемый личный доход домашних хозяйств – РЛД (disposable personal income – DPI), который они тратят на Личное потребление и Личные сбережения.

Отсюда

2) РЛД рассчитывается также как разность между Личным доходом и Индивидуальными налогами. Отсюда Личный доход равен:

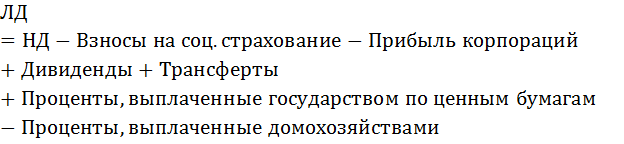

3) Личный доход (personal income – PI) рассчитывается также как разность между НД и всем тем, что не поступает в распоряжение домохозяйств и является частью коллективного, а не личного дохода, и добавить всё то, что увеличивает доходы домохозяйств, но не включается в НД:

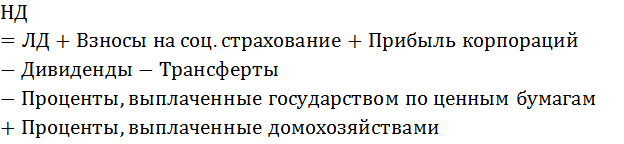

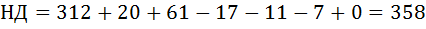

Выразим отсюда Национальный доход – НД (National Income — NI) – это совокупный доход, заработанный собственниками экономических ресурсов.

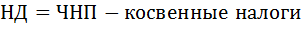

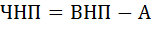

4) Национальный доход можно рассчитать и другим способом, как разность между Чистым национальным продуктом (ЧНП) и косвенными налогами.

Отсюда выразим ЧНП:

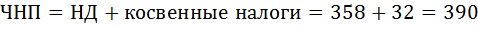

5) Кроме этого Национальный доход равен сумме: Заработная плата плюс Арендная плата плюс Процентные платежи плюс Доходы от собственности плюс Прибыль корпораций.

Выразим отсюда величину заработной платы:

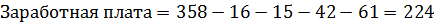

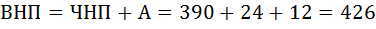

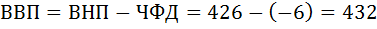

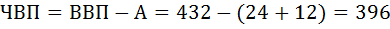

6) ЧНП также равен разности между валовым национальным продуктом и стоимостью потреблённого капитала (А):

Отсюда выразим ВНП:

7) Зная ВНП, а также величину чистых факторных доходов из-за границы можно найти ВВП:

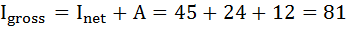

9) Найдём валовые частные внутренние инвестиции (gross private domestic investment – Igross)

Валовые инвестиции представляют собой сумму чистых инвестиций и стоимости потреблённого капитала (амортизации):

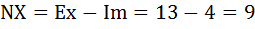

10) Чистый экспорт (net export – NX) представляет собой разницу между доходами от экспорта (export – Ex) и расходами страны по импорту (import – Im) и соответствует сальдо торгового баланса:

11) Теперь зная ВВП, сумму валовых частных внутренних инвестиций, величину чистого экспорта и величину потребительских расходов (consumption spending – C), можно определить государственные закупки товаров и услуг (government spending – G)

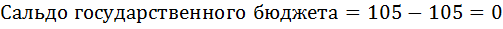

12) Сальдо государственного бюджета рассчитывается как разница доходов и расходов бюджета.

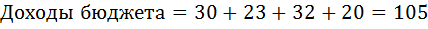

Доходы бюджета равны сумме Индивидуальных налогов, Налога на прибыль корпорации, Косвенных налогов на бизнес и Взносов на социальное страхование.

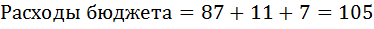

Расходы бюджета равны сумме Государственных закупок товаров и услуг, Трансфертов и Процентов по государственным облигациям.

Государственный бюджет сбалансирован.

Условие задачи взято из: Матвеева Т. Ю.. Введение в макроэкономику : учеб. пособие; Гос. ун-т — Высшая школа экономики. — 5-е изд., испр. — М.: Изд. дом ГУ ВШЭ, 2007

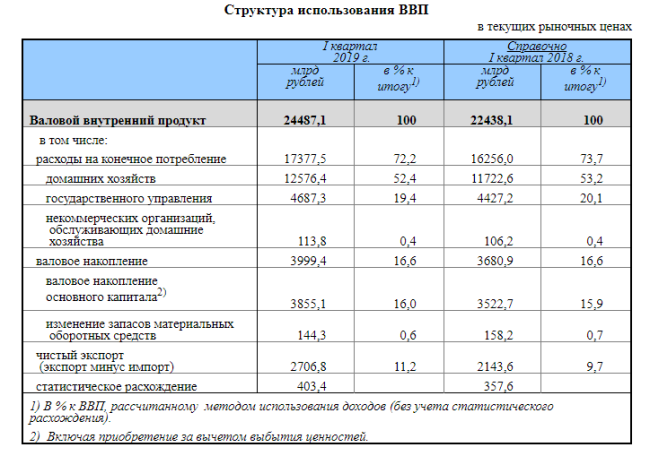

Понять, что происходит в экономике можно через экономические показатели. Один из основных — ВВП (валовый внутренний продукт). Он отражает рост и состояние всей экономики страны, поскольку является суммой дохода от произведённой в стране продукции и выполненных услуг. Его ежемесячно подсчитывают, чтобы следить за изменениями в производстве и экономике. Резкое падение говорит о снижении покупательской способности и падении темпов производства.

Валовый внутренний продукт (ВВП) — сумма рыночной стоимости всей конечной продукции, произведённой на территории страны в течение календарного года. В расчёт берутся все сферы экономики, а также товары, произведённые как для внутреннего потребления, так и для экспорта.

Размер ВВП по разным периодам можно найти на сайте Росстата. Подсчётами занимается Госкомстат, ежемесячно уточняя данные. На их основе делаются выводы не только об объёмах производства и покупательской активности населения, но и о распределении ВВП.

Расчёты делаются тремя основными методами, о которых пойдёт речь ниже. Зная методы подсчётов, можно понять, как формируется ВВП, что в него входит и какая зависимость между развитием производства, развитием экономики и уровнем жизни населения.

Каждый из трёх видов расчётов должен привести к одному результату, но попутно каждый из них решает дополнительные задачи, поэтому выбор зависит от поставленных задач.

Валюта расчёта может быть разной:

- национальная;

- иностранная по текущему биржевому курсу;

- доллары США (применяется, когда надо сравнить ВВП разных стран)

Метод добавленной стоимости (производственный)

Для подсчёта ВВП берутся только конечные товары и услуги, чтобы исключить задвоение в расчётах и завышения ВВП. Промежуточные товары, которые являются сырьём для производства конечной продукции, во внимание не берутся.

Например, столярная мастерская производит стулья.

Фото: 2gis

Рыночная стоимость стула будет включена в расчёт ВВП, а доски, из которых делались стулья нет, поскольку это промежуточная продукция и её цена уже заложена в окончательную стоимость стула.

Конечные товары и услуги:

- бытовая техника;

- услуги населению;

- продукты и товары народного потребления.

Промежуточные:

- мука для выпечки хлеба на хлебозаводе;

- цемент для строительства домов;

- молоко для изготовления кефира.

Чтобы исключить задвоение, в подсчётах применяют метод добавленной стоимости. То есть, вычисляют разницу между ценой продукции и затратами на её производство (материалы, инструменты, топливо, электричество, услуги других фирм). ВВП страны — сумма добавленных стоимостей всех фирм из всех отраслей производства. На значение будет влиять размер наценки и затраты. Поднять добавленную стоимость можно за счёт увеличения наценки, что отразится на конечной стоимости, либо сократить затратную часть.

Формула расчёта ВВП производственным способом:

ВВП = сумма ВДС + ЧНП, где

- ВДС — валовая добавленная стоимость;

- ЧНП — чистые налоги на продукты (налоги на продукты за вычетом субсидий.)

Приведём простой пример.

Исходные данные:

- Доходы от продажи выпущенной продукции — 200 млн руб.

- Расходы на закупку материалов и услуг, которые использовались в производстве — 60 млн руб.

- Налоги — 10 млн руб.

- Субсидии — 4 млн рублей.

Подставляем данные в формулу:

ВВП = (1 — 2) + (3 — 4)

ВВП = (200 — 60) + (10 — 4) = 146 млн рублей.

Метод расчёта по расходам

В таком методе расходов суммируются расходы всех экономических субъектов на приобретение конечной продукции. Логически этот метод вытекает из предыдущего. Там мы считали по произведённой конечной продукции, а здесь по потреблённой. Здесь учитывается обеспечение бюджетной и военной сферы, нововведения в производстве и прочее.

В расчётах участвуют:

- потребительские расходы населения — все расходы граждан страны на покупку одежды, продуктов, услуг, товаров длительного пользования;

- валовые частные инвестиции — чистые инвестиции или прирост капитальных благ длительного пользования (здания, машины, оборудование). Сюда не относятся инвестиции с точки зрения экономики — акции, облигации и прочие ценные бумаги. При расчёте ВВП к частным инвестициям относятся только те, которые образуют капитал;

- государственные закупки — деньги, которые потратили государственные учреждения и органы власти на покупку товаров и приобретение услуг. Сюда не учитываются пособия (трансферные платежи), поскольку они выплачиваются безвозмездно, а не в обмен на услуги или товары;

- чистый экспорт — разница между экспортом и импортом.

Метод расчёта по доходам

Метод основан на суммировании доходов всех субъектов (зарплата, иные доходы, рента и прочее), которые осуществляют свою деятельность на территории страны. Получается, что при этом методе надо учитывать в том числе и доходы нерезидентов, если они получены в географических границах государства. Кроме основной задачи, этот метод показывает дефицит производства или излишки обеспечения.

После продажи продукции добавленная стоимость переходит компании и формирует факторный доход.

Чтобы организовать производство, компании должны приобретать различные факторы производства. Благодаря этому наёмные рабочие получают зарплату, собственники помещений — арендную плату, собственники денег — процент, что становится доходами уже для них.

Доходы, которые используются в подсчёте ВВП:

- заработная плата — цена труда. В расчёт берётся начисленная, а не выплаченная зарплата. Получается, что сюда же входит подоходный налог, страховые выплаты, премии и доплаты. Сюда не входит зарплата госслужащих, поскольку она выплачивается из государственного бюджета из распределения ВВП;

- проценты от займов домашних хозяйств и бизнеса. Государственный долг сюда не входит;

- рента — доходы от любого вида недвижимости, в том числе и условная рента (предполагаемый доход);

- чистый косвенный налог (налоги на производство минус импорт и минус субсидии — плата государству за его услуги). Прямые налоги (получил зарплату — заплатил 13%) в расчёте не участвуют, поскольку они просто переходят из рук частных лиц в руки государства. Косвенные налоги формируются по-другому, они включаются в цену продукции. Например, НДС и акцизы. Эти налоги увеличивают конечную цену продуктов и включаются в ВВП;

- прибыль — доход юридических лиц, в числе которого выделяются дивиденды, нераспределённую прибыль, налоги;

- доход малого бизнеса, который не использует наёмный труд, считается как единый факторный доход.

Кроме всего перечисленного в расчёте ВВП по доходам включаются амортизационные отчисления, которые относятся к добавленной стоимости, а не к факторному доходу.

Итак, формула расчёта выглядит так: ВВП = зарплата + процент + рента + доходы собственников + косвенные налоги + прибыль + амортизация

В каждом из методов есть ряд показателей, которые не используются в подсчётах:

- Сделки с ценными бумагами, поскольку они не связаны с производством.

- Сделки по покупке подержанных вещей, поскольку они были уже учтены в ВВП прошлых лет.

- Частные подарки, поскольку это перераспределение средств.

- Государственные трансферты — социальная помощь и пособия.

Все три метода должны в итоге давать одинаковые результаты. Оценки ВВП пересматриваются, что выражает цикличный метод подсчётов. На первом этапе анализируются первичные отчёты и прогнозы для быстрой оценки ситуации в стране, динамики развития и объёмов производства. Затем данные уточняются. Наиболее важным показателем является годовая оценка. Для этого создан “Регламент разработки и представления данных по валовому внутреннему продукту”, в котором определены методы подсчёта и сроки сдачи данных.

3.3

Рейтинг статьи 3.3 из 5

Косвенный налог — налог на товары и услуги, который производитель платит не напрямую, а устанавливает как надбавку к цене. Эти деньги он вычтет из выручки и отдаст государству. По факту налог платит покупатель, а производитель его только собирает. Самые распространенные виды косвенных налогов — акцизы и налог на добавленную стоимость (НДС). Косвенные налоги всегда зачисляются в федеральную казну, а не в местные бюджеты.

Что делает налог косвенным

Именно тот факт, что компания платит не свои деньги, а передает от покупателя государству, и делает налог косвенным. При этом часто покупатель даже не подозревает, что оплачивает какой-то налог, так как он уже включен в цену. Бывает по-другому: в США, например, на ценниках указывают стоимость товара без НДС, но на кассе клиент должен заплатить и дополнительный налог.

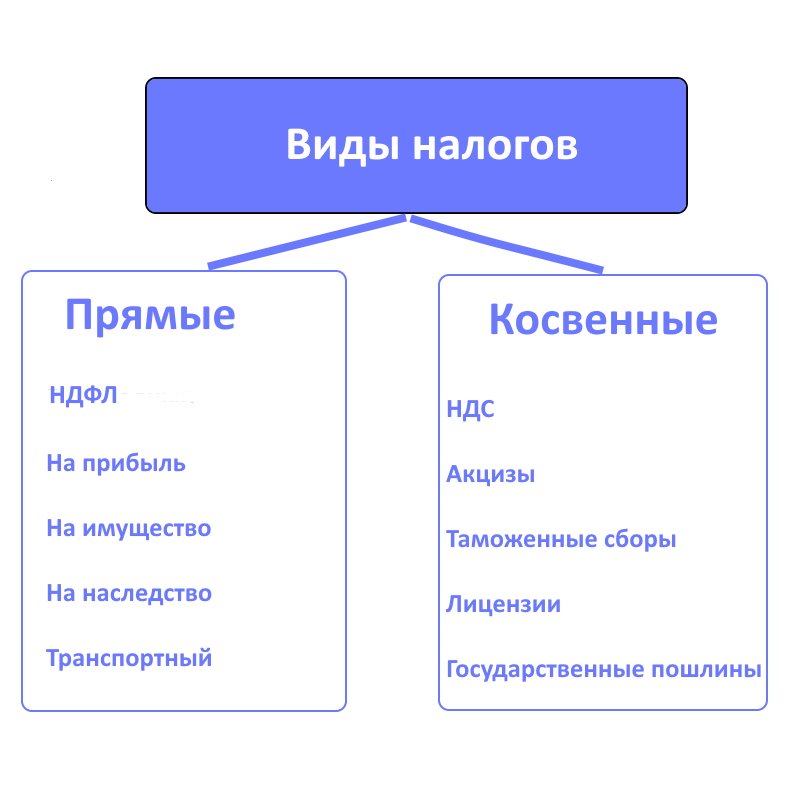

Отличие косвенных налогов от прямых

Главное отличие косвенных налогов от прямых в том, что прямые налоги компания платит из своих денег, а косвенные перекладывает на плечи клиента, просто увеличивая цену продукта. По сути, это налог на потребление.

Виды косвенных налогов

Акциз — налог, включенный в цену определенных товаров, перечень которых утвержден государством. Как правило, налог составляет фиксированную сумму для конкретного количества товара — литра, одной единицы и т. п.

В России, например, акцизы включены в стоимость сигарет, алкоголя, топлива. Единой ставки по акцизам нет, ее устанавливают индивидуально для каждой группы товаров.

НДС — самый распространенный налог. В России на его долю приходится почти треть всех бюджетных доходов. Налог на добавленную стоимость устанавливают почти на все виды товаров, работ или услуг.

Бизнес, который производит товар или услугу, а также перепродает что-либо, включает в свою цену продукта некую маржу — добавленную стоимость. НДС — налог на эту добавленную стоимость. Но платит его покупатель.

Ставка НДС в России может иметь три значения:

- 20% — основная ставка.

- 10% — льготная ставка для определенной продукции, например для продуктов из потребительской корзины: мука, хлеб, мясо, сахар, соль, овощи и т. д. Кроме того, сниженной ставкой облагаются детские и медицинские товары, школьные принадлежности, газеты и журналы.

- 0% — льготная. Например, НДС не платят компании, которые занимаются экспортом, а также международными перевозками, транзитом нефти и газа.

Расчет НДС. НДС — это налог не с прибыли и не с выручки, а именно на добавленную стоимость. Вот как его считают.

НДС делится на исходящий — тот, который продавец выставляет покупателю и получает от него. Еще есть входящий НДС — тот, который сами продавцы платят своим поставщикам, когда закупают у них товар или услуги. Входящий НДС при правильно оформленных документах принимают к вычету — уменьшают на него сумму исходящего НДС. В бюджет нужно заплатить только разницу, то есть налог не со всей суммы выручки, а только с добавленной стоимости конкретного товара или услуги.

Например, торговая компания «Стройка» купила у оптовика 10 банок краски за 6000 Р. В этой сумме 5000 Р — цена товара, а еще 1000 Р — налог на добавленную стоимость. Для «Стройки» это входящий НДС.

Потом «Стройка» продала эту краску строительной фирме за 9000 Р. В документах эта сумма разделена на цену товара без НДС — 7500 Р — и сумму НДС — 1500 Р. Это исходящий НДС «Стройки», который она получит от своего покупателя при продаже краски.

В бюджет стройка заплатит не 1500 Р, а разницу:

1500 − 1000 = 500 Р.

Так сделает каждый продавец в цепочке. Получится, что все они платят только часть общей суммы НДС в конечной цене — то есть процент только от своей добавленной стоимости, а не от всей цены товара. А весь налог заплатит последний покупатель товара.

Косвенные налоги в бухгалтерском учете

Косвенные налоги продавец включает в цену товара, значит, деньги поступают в организацию вместе с выручкой. По факту они не являются частью дохода — налог надо перечислить в бюджет.

Акцизы, в соответствии с главой 22 НК РФ, обязаны платить компании — производители подакцизной продукции, например алкоголя или табачных изделий. В бухгалтерском учете отражают акцизы не только по проданным товарам. Если в качестве сырья для производства подакцизного товара используется тоже подакцизный товар, то и его акциз надо отражать в балансе. Проще говоря, если предприятие выпускает алкоголь, то по бухгалтерии пройдет и акциз на водку, и акциз на спирт, купленный для ее производства.

Налог на добавленную стоимость рассчитывается в конце налогового периода. В бухгалтерском учете НДС отражается в четырех типах операций:

- При покупке товаров, работ или услуг отдельно учитывается покупка и отдельно — НДС по ней.

- При продаже товаров, работ или услуг отдельно начисляют НДС, если реализуют произведенную продукцию, отдельно — если продают основные средства или нематериальные активы.

- С предоплаты будущих поставок.

- По суммам, предъявляемым к вычету НДС.

Соотношение прямых и косвенных налогов

Государства сочетают прямые и косвенные налоги в своей налоговой политике. Экономисты выделяют четыре основные системы соотношения этих двух типов налогов.

- Англосаксонская — когда большая часть приходится на прямые налоги. Подобная система действует в США и Великобритании.

- Евроконтинентальная — когда основную часть доходов государства составляют косвенные налоги. Практикуется в государствах с высоким уровнем жизни и высокими расходами на социальную сферу, например в странах Западной Европы.

- Латиноамериканская — когда доходы бюджета формируют преимущественно косвенные налоги. Но основная цель — синхронизировать сбор налогов с ростом цен. Такую систему используют многие страны Латинской Америки и Африки, подверженные частым экономическим кризисам.

- Смешанная — когда в бюджет поступают прямые и косвенные налоги примерно в равных долях. При этом государство сознательно развивает предпринимательство в стране, чтобы увеличить прямые налоговые поступления, сняв налоговую нагрузку с физлиц. Применяется также в европейских странах.

В России косвенные налоги составляют примерно 47% доходов госбюджета, на прямые приходится около 15%, остальное — доходы от экспорта энергоносителей. Причем поступления от НДС превышают прибыль от продажи нефти и газа. Поэтому российская экономика ближе всего к латиноамериканской модели.

Таблица прямых и косвенных налогов

| Кто платит | Прямые налоги на доходы |

на имущество | Косвенные налоги |

|---|---|---|---|

| Все: организации и физлица, включая ИП | Транспортный налог Земельный налог Водный налог |

||

| Только физлица, включая ИП | НДФЛ | Налог на имущество физических лиц | |

| Только ИП | Патент на ПСН | ||

| Только организации и ИП | Налог на УСН Единый сельскохозяйственный налог |

НДС Акцизы |

|

| Только организации | Налог на прибыль организаций |

Все: организации и физлица, включая ИП

Прямые налоги на имущество

Только физлица, включая ИП

Прямые налоги на имущество

Косвенные налоги

НДС

Акцизы

Преимущества и недостатки косвенных налогов

Косвенные налоги выгодны странам с высоким уровнем жизни населения: чем больше люди покупают, тем чаще они отчисляют в казну косвенные налоги. Гражданам, в свою очередь, не надо откладывать деньги, чтобы заплатить налог в какую-то конкретную дату, — в отличие от прямого налога, например на имущество или доходы.

Кроме того, косвенные налоги удобны для населения тем, что, если человек не хочет платить такой налог, он может не покупать, например, подакцизные товары — сигареты или алкоголь. Но некоторые налоги, например НДС, включены почти во все группы товаров, поэтому, покупая один и тот же продукт по одинаковой цене, и бедный, и богатый платят в бюджет одинаковую сумму.

Чтобы собирать косвенные налоги, государство должно содержать большой штат чиновников, наблюдающих за оборотом товаров. А еще налоговым органам надо отслеживать цепочки вычетов по НДС.

Сбор косвенных налогов идет вразрез с интересами предпринимателей, ограничивает размеры прибыли, потому как не всегда возможно повысить отпускную цену пропорционально увеличению ставки косвенного налога.

Правительство

взимает определенные налоги, называемые

косвенные налоги на бизнес. Предприятия

рассматривают их как издержки и потому

прибавляют к ценам на товар. Тем самым,

перекладывая уплату косвенных налогов

на потребителей. К косвенным налогам

относятся:

— налог на добавленную

стоимость (НДС);

— акцизы;

— лицензионные

платежи;

— таможенные

пошлины.

Техника взимания

косвенных налогов состоит в том, что

предприятие из своего валового дохода,

прежде всего, уплачивает величину

соответствующего косвенного налога

государству и только оставшаяся сумма

распределяется между поставщиками

ресурсов в виде заработной платы, ренты,

процентов, прибыли.

Таким образом,

особенность косвенных налогов состоит

в том, что косвенные налоги являются

незаработанным доходом государства,

потому что в обмен на поступления от

косвенных налогов государство не вносит

никакого вклада в создание текущего

объема производства.

Таким образом, в

случае взимания косвенных налогов,

например акциза, потребитель получает

товар, в цену которого включается

соответствующий косвенный налог. В

связи с этим при расчете общего объема

дохода, созданного в каждом году

(национальный доход) косвенные налоги

исключаются.

Таким образом,

часть стоимости ВНП данного года не

выступает в виде заработной платы,

ренты, процентов, прибыли.

Другие показатели национальных счетов

-

Чистый национальный

продукт (ЧНП)

ЧНП = ВНП –

амортизация

-

Национальный

доход (НД)

НД = ЧНП – косвенные

налоги на бизнес

(поскольку

национальный доход включает только те

доходы, которые увеличивают реальный

объем национального производства, то

есть доходы, заработанные поставщиками

ресурсов, то косвенные налоги, являющиеся

незаработанным доходом государства

исключаются при расчете национального

дохода).

-

Личный доход (ЛД)

ЛД = НД – взносы

на социальное страхование – налоги на

прибыль корпораций – нераспределенная

прибыль корпораций + трансфертные

платежи.

Таким образом,

личный доход может складываться как из

дохода заработанного, так и дохода

полученного, то есть трансфертов.

-

Личный доход после

уплаты налогов (располагаемый доход)

(РД)

РД = ЛД (до уплаты

налогов) – индивидуальные налоги.

Измерение уровня цен.

Необходимо по

другим важным обстоятельствам:

-

В течение года,

за который рассчитывается стоимость

объема ВНП, уровень цен мог измениться,

то есть могла иметь место либо инфляция,

либо дефляция, поэтому необходимо знать

в каком направлении, в каких масштабах

мог измениться уровень цен. -

Поскольку ВНП

представляет собой рыночную или денежную

стоимость всех конечных товаров и

услуг, то денежные показатели используются

в качестве наиболее распространенных

при сведении к единому основанию

разнородных компонентов ВНП.

Известно, что для

определения состояния экономики в

данном году необходимо сравнить стоимость

объемов производства (объемов ВНП)

данного года и предыдущего. Но объемы

производства разных лет могут быть

сопоставимы только в том случае, если

они измерены в сопоставимых ценах, то

есть в денежных единицах, которые имеют

одинаковую покупательную способность.

Таким образом,

именно эти два важных обстоятельства

подводят к необходимости измерения

уровня цен.

Уровень цен,

выражается в виде индекса. Индекс цен

представляет собой соотношение между

совокупной ценой определенного набора

товаров и услуг, называемых «рыночной

потребительской корзиной» для данного

временного периода и совокупной ценой

аналогичной, либо сходной группы товаров

в базовом году.

Базовый год

– это указанный ориентир или начальный

уровень отчета, то есть базовым является

любой год, выбранный для сравнения с

данным годом.

В виде формулы:

*

100%

Индекс

Цена рыночной корзины данного

года

цен

Цена аналогичной рыночной корзины

в базовом году

Для базового года

индекс цен принимается равным 100%, потому

что

он рассчитывается

по той же формуле, что и для любого

другого года, но в этом случае данный

год и базовый совпадают.

Одним из наиболее

распространенных рассчитываемых

индексов является индекс

потребительских цен

(ИПЦ), предназначенный для измерения

цен потребительских товаров и услуг,

в частности товаров и услуг, составляющих

рыночную корзину.

Однако для измерения

общего уровня цен предназначен другой

индекс, который называется индекс

цен ВНП или дефлятор ВНП.

Этот индекс шире, поскольку включает

цены не только потребительских товаров

и услуг, но также цены инвестиционных

товаров, товаров, покупаемых правительством

и товаров, купленных и проданных на

мировом рынке.

По этой причине

дефлятор ВНП представляет собой индекс

цен, связанный с корректировкой

номинального или денежного объема ВНП.

Номинальный

или денежный объем ВНП

– это объем производства продукции,

рассчитанный в ценах, которые существовали

на тот момент времени, когда этот объем

был произведен.

Пример расчета

индекса цен ВНП:

Предположим, что

в 1990 году в экономике было произведено

только два вида товаров:

-

Потребительский

товар – 2 шт. по 14$. -

Инвестиционный

товар – 1 шт. по 12$. -

Товар, покупаемый

правительством – 1 шт. по 8$. -

Товар на экспорт

– 1 шт. по 16$.

Таким образом,

цена рыночной корзины 1990 года в ценах

1990 года

64$, но цена рыночной

корзины 1990 года в ценах 1982 года

(базовый год) — 50$,

таким образом, индекс цен 1990г. = 64/50 * 100%

= 128%

Этот индекс служит

показателем уровня цен 1990 году и в

частности указывает на инфляцию, которая

составила 28%.

Кроме того, уровень

цен можно рассчитать при помощи формулы

темпа инфляции (дефляции):

* 100%

Темп

Индекс цен данного года – индекс цен

прошлого года

и

индекс цен прошлого года

Вывод.

Таким образом,

если в данном году по сравнению с

предыдущим годом индекс цен увеличился,

это указывает на инфляцию и наоборот.

Если в данном году по сравнению с

предыдущим годом индекс цен уменьшился,

это указывает на дефляцию.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Представление о прямых и косвенных налогах

Взимаемые с налогоплательщиков налоги можно разделить на следующие виды:

- по месту поступления (ст. 12 НК РФ):

- федеральные (п. 2);

- региональные (п. 3);

- местные (п. 4);

Подробнее см. в этой статье.

- по применимости:

- общие;

- специальные;

- по изъятию средств (методу взимания):

- прямые;

- косвенные;

- по субъектам взимания:

- с физических лиц;

- с юридических лиц.

Система налогообложения Российской Федерации построена с использованием сочетания прямых и косвенных налогов. Взимание прямых налогов производят непосредственно с получаемого дохода или стоимости имущества налогоплательщика. Такие налоги поступают в соответствующий бюджет сразу после перечисления. Для них законом определен процент изъятия дохода. По ряду прямых налогов предусмотрены льготы по оплате, а иногда и полное освобождение.

Косвенными налогами облагаются товары и услуги. В стоимость вводят либо весь налог, либо его часть. Продающий товары или услуги собственник получает эти суммы налога, которые затем возмещает государству. Тем самым косвенные налоги практически оплачивает покупатель, а продавец является посредником при оплате косвенного налога, но именно с него спрашивают о своевременности и правильности его перечисления. Косвенные налоги связаны с потреблением товаров или услуг.

Прямые налоги легче рассчитывать и контролировать (в отличие от косвенных). При этом косвенные налоги позволяют гибко распределять налоговую нагрузку.

Налог на имущество, или Что причисляют к прямым налогам

Прямые налоги позволяют управлять экономикой страны. Они избирательно воздействуют на отрасли производства, способствуют созданию лучших условий для работы организаций по направлениям деятельности, требующих поддержки государства. Они же могут создать и неблагоприятные условия для областей экономики, развитие которых для государства неприемлемо.

К прямым налогам относятся:

- для физических лиц:

- НДФЛ;

- на имущество;

- на автотранспорт;

- на земельный участок;

- для юридических лиц:

- НДФЛ с сотрудников;

- на прибыль;

- на имущество;

- на транспорт;

- на участок земли;

- на добычу полезных ископаемых;

- на игорный бизнес;

- на водные ресурсы.

Примеры прямых налогов

Государство в лице налоговой службы заранее знает о величине налоговых поступлений по тому или иному прямому налогу. Это достигается путем предоставления организациями деклараций или других отчетных документов, в которых производится расчет налога. Примеры таких налогов приведены ниже.

1. Налог на доходы физических лиц (НДФЛ) предназначен для взимания доли их дохода, полученного в организациях Российской Федерации. Это касается граждан РФ и иностранцев, работающих на ее территории. Ставка налога составляет от 13 до 35% — в зависимости от вида получаемого дохода и статуса лица, его получающего. Налог поступает в региональные и местные бюджеты.

О том, как рассчитать налоговую базу, см. в публикации «Порядок определения налоговой базы по НДФЛ».

Не подвержены обложению налогом:

- пенсии;

- пособия по безработице;

- пособия по беременности и родам;

- вознаграждения донорам;

- алименты;

- гранты для поддержания науки;

- международные или российские премии за высочайшие достижения в различных областях знания и искусства;

- материальная помощь семье умершего работника от фирмы;

- выплаты пострадавшим от стихийных бедствий;

- доходы от продажи заготовленных дикорастущих ягод, грибов и других лесных даров природы;

- доходы от продажи домов, квартир и другой недвижимости при условии владения ими более 5 лет (по объектам, приобретенным в собственность до 2016 года, более 3 лет);

- доходы от наследования имущества;

- доходы, полученные в результате дарения родственниками;

- подарки стоимостью ниже 4 000 руб.;

- другие доходы по ст. 217 НК.

Подробнее о доходах, не подлежащих обложению НДФЛ, читайте здесь.

2. Налог на прибыль для юридических лиц, который является для них основным по налоговым выплатам. Налогоплательщиками по этому налогу являются российские и иностранные организации, работающие в РФ. Объект взимания налога — прибыль, полученная организацией по результатам ее деятельности по производству и реализации товаров. Ставка налога на 2020–2021 годы составляет 20%.

Как рассчитывается прибыль до налогообложения (формула), узнайте здесь.

3. Налог на имущество взимается с компаний и физических лиц.

Имущество подразделяется на движимое и недвижимое. Понятие движимого и недвижимого имущества дается в ст. 130 ГК РФ. Недвижимым имуществом считается все, что связано с землей (недра, сама земля, здания и сооружения, которые на ней располагаются). Для признания здания недвижимостью нужно, чтобы его нельзя было переместить с этого места без разрушения. К нему должны быть подведены коммуникации. Движимым имуществом считают все, что не подпадает под понятие недвижимости: деньги, акции, вклады, коллекции, автомобили, оружие и др.

С 2019 года движимое имущество от налогообложения освобождается.

За базу при исчислении налога берется его среднегодовая стоимость, за исключением объектов, стоимость которых исчисляется по кадастровой стоимости (п. 2 ст. 375 НК РФ). Ставки налога оговорены в ст. 380 НК РФ. Это региональный налог.

Актуальную информацию об изменениях в имущественном налоге см. в материалах специальной рубрики «Налог на имущество организаций — ставки, период и др.».

Налог на имущество для физических лиц предусматривает изъятие налога на объекты недвижимости, оговоренные в ст. 401 НК РФ. Он относится к местным налогам. Здесь также применяются положения о кадастровой стоимости объектов недвижимости (ст. 403 НК РФ). Налоговые ставки и льготы по налогу предусмотрены ст. 406 и 407 соответственно. Исчисление налога производит налоговая служба путем рассылки квитанций для оплаты.

- Земельный налог взимается с организаций и физических лиц, имеющих в собственности земельные участки, с учетом их кадастровой стоимости. Это также местный налог. Существуют земельные участки, в отношении которых налог не взимается (п. 2 ст. 389 НК РФ). Ставка налога установлена ст. 394 НК РФ. Исчисление налога и его оплату организации проводят самостоятельно. Физическим лицам налог рассчитывает ИФНС, высылая им квитанции для произведения оплаты.

Об особенностях взимания земельного налога см. в материале «Объект налогообложения земельного налога».

- Транспортный налог относят к региональным. Его платят собственники автомобилей, самолетов и другого транспорта, перечисленного в п. 1 ст. 358 НК РФ. Ставки налога приведены в ст. 361 НК РФ. Предусмотрены повышающие коэффициенты (п. 2 ст. 362 НК РФ) для автомобилей стоимостью больше 3 000 000 руб. Кодекс допускает 10-кратное увеличение ставки налога при условии принятия соответствующего закона властями региона. По отношению к автовладельцам предусмотрено принятие различных ставок налога в зависимости от года выпуска машины и ее экологического класса. Расчет и оплата транспортного налога юрлицами производится самостоятельно, а физлицами — на основании уведомлений из ФНС.

Что относят к косвенным налогам

Косвенные налоги относятся к таковым потому, что взимаются они не с производителя, а с конечного покупателя. Косвенный налог включают в стоимость товара или услуги. Применение этих налогов позволяет собирать значительные средства на государственные расходы. Косвенные налоги используют для обложения товаров повышенного спроса.

К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы.

Косвенные налоги в виде НДС обеспечивают более 35% всех поступлений в бюджет страны. Это федеральный налог, суть которого заключается в том, что им облагается не вся стоимость произведенного товара или услуги, а только добавленная, появляющаяся на разных стадиях производства.

Данным налогом облагают реализацию большинства товаров и услуг. Налог не взимается со следующих категорий товаров и услуг (ст. 149 НК РФ):

- с некоторых товаров и услуг медицинского назначения (подп. 1 п. 2);

- при предоставлении в аренду помещений для иностранных организаций (п. 1);

- с услуг по медицинскому уходу за гражданином, имеющим соответствующее медзаключение (подп. 3 п. 2);

- с услуг организаций, осуществляющих дошкольное воспитание детей (подп. 4 п. 2);

- с продуктов питания столовых в организациях медицинского и образовательного характера (подп. 5 п. 2);

- с услуг, оказываемых архивными учреждениями (подп. 6 п. 2);

- при перевозке пассажиров в городе или другом поселении (подп. 7 п. 2);

- при оказании ритуальных услуг (подп. 8 п. 2);

- с других видов услуг (подп. 9–34 п. 2).

Список товаров, реализация которых освобождена от НДС, приведен в п. 3 ст. 149 НК РФ. При наличии операций, облагаемых и не облагаемых НДС, фирма обязана осуществлять их раздельный учет. Это же необходимо и в случае использования различных ставок обложения НДС. Используемые для обложения НДС ставки (ст. 164 НК РФ) следующие: 0, 10 и 20%.

Льготную ставку 0% применяют при экспортных операциях, международных перевозках, в космической отрасли, при транспортировке нефти и газа (п. 1).

Ставка 10% предназначена для обложения реализации товаров и услуг:

- продуктового назначения (подп. 1 п. 2);

- для детей (подп. 2 п. 2);

- медицинского назначения (подп. 4 п. 2);

- периодической печати (подп. 3 п. 2);

- при перевозке самолетами и другим воздушным транспортом;

- при приобретении племенного скота.

Реализацию всех остальных товаров и услуг (кроме вышеупомянутых) облагают налогом по ставке 20%.

При доходе за квартал ниже 2 000 000 руб. фирма или ИП имеет право подать заявление и получить освобождение от уплаты НДС .

О том, как получить освобождение от НДС, читайте здесь.

Косвенные налоги в виде НДС самые сложные и противоречивые в применении. Поэтому по ним достаточно много судебных исков.

Косвенные налоги в виде акцизов первоначально предполагали использовать только для обложения товаров, спрос на которые отрицательно сказывается на здоровье приобретающих их людей. Это относится к табачным изделиям и алкоголю. Введением этого налога хотели уменьшить потребление вредных продуктов. Дополнительно его предполагали распространить и на предметы роскоши.

В настоящее время акцизы включены в стоимость следующих товаров (ст. 181 НК РФ):

- алкогольные напитки;

- табачные изделия;

- легковые автомобили;

- мотоциклы;

- бензин и дизельное топливо;

- различные масла для двигателей;

- керосин для заправки самолетов;

- газ природный;

- топливо для печей.

Способы и формулы для расчета величины акцизов см. здесь.

Налоговые ставки на каждый вид подакцизного товара закреплены в ст. 193 НК РФ. В настоящий момент ставки в Налоговом кодексе указаны до 2022 года включительно. Косвенные налоги в виде акциза исчисляют по налоговой базе каждого из подакцизных товаров. Сумма акциза исчисляется по итогам каждого месяца реализации (ст. 192 НК РФ).

О ставках акциза на горючее узнайте здесь.

Что входит в прямые и косвенные налоги, рассмотрим в таблице.

Таблица прямых и косвенных налогов

Все виды налогов можно свести в таблицу:

|

Вид налога |

Наименование налога |

Бюджеты |

||

|

федеральный |

региональный |

местный |

||

|

Прямые налоги |

Для физических лиц |

|||

|

НДФЛ |

v |

|||

|

Налог на имущество |

v |

|||

|

Транспортный налог |

v |

|||

|

Земельный налог |

v |

|||

|

Водный налог |

v |

|||

|

Для юридических лиц |

||||

|

Налог на прибыль |

v |

|||

|

НДФЛ с работников |

v |

|||

|

Налог на имущество |

v |

|||

|

Транспортный налог |

v |

|||

|

Земельный налог |

v |

|||

|

НДПИ |

v |

|||

|

Налог на игорный бизнес |

v |

|||

|

Водный налог |

v |

|||

|

Торговый сбор |

v |

|||

|

Косвенные налоги |

НДС |

v |

||

|

Акциз |

v |

Итоги

В законодательстве РФ предусмотрена градация налогов на прямые и косвенные. Прямые налоги уплачивает налогоплательщик со своих доходов. Косвенные налоги заложены в цене товара или услуги, и их оплачивает конечный покупатель. А в обязанность налогоплательщика входит своевременное перечисление полученных косвенных налогов в бюджет.

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс РФ

Косвенные налоги — это налоговое обязательство, которое рассчитывается не напрямую к налоговой базе, а включается в стоимость реализованного или купленного товара, работы, услуги.

Налоговые обязательства — это платежи в бюджетную систему, которые взимаются с доходов, имущества и иных объектов, признанных налогооблагаемыми. Все обязательства перед бюджетом можно разделить на прямые и косвенные налоги.

Общая характеристика

Ключевая группировка налоговых обязательств подразумевает разделение всех бюджетных платежей на две большие группы: прямые и косвенные налоги, перечень которых приведем ниже. Разберемся, с ключевыми понятиями.

Так, к прямым обязательствам следует относить все платежи, которые взимаются напрямую с имущественных активов налогоплательщика либо с полученных им доходов. Иными словами, налогоплательщик самостоятельно исчисляет и уплачивает транши в бюджет. Причем перечисления осуществляются за счет собственных средств собственника имущества или доходов. Примерами таких НО могут выступать:НДФЛ, ННО, обязательства по имуществу, транспорту, земельным участкам и прочим активам.

К косвенным налогам относится обязательство, которое рассчитывается не напрямую к налоговой базе, а включается в стоимость реализованного или купленного товара, работы, услуги. Простыми словами, продавец при определении конечной цены реализации товара закладывает определенный тариф налогового обязательства. Следовательно, косвенные налоги взимаются с покупателя при осуществлении расчетов за приобретенный товар. Именно покупатель оплачивает учтенный в цене дополнительный тариф. После чего этот тариф, оплаченный покупателем, продавец товаров перечисляет в бюджет.

Иными словами, ключевое отличие заключается в характере изъятия. То есть прямые сборы применяются именно к имущественным или доходным активам налогоплательщика. А непрямые исчисляются как определенная надбавка. В большинстве случаев надбавка устанавливается к стоимости реализуемых активов или услуг. Однако к КН можно отнести и фиксированные платежи, которые определяются независимо от налогооблагаемой базы.

Что такое косвенный налог: определение

Фактически, косвенным налогом является дополнительный тариф, который продавец включил в стоимость реализуемых ценностей или услуг. Однако оплачивать эту наценку приходится покупателю. Продавец — всего лишь посредник, который устанавливает наценку и уплачивает ее в бюджет по окончании расчетов.

Также можно сказать, что к косвенным налогам относят обязательства на потребление. То есть такие платежи в бюджет уплачиваются с объектов, приобретаемых для собственных нужд, то есть для нужд потребления. Такие обязательства еще называют сборы за потребление.

Теперь определим, какой налог является косвенным?

Виды косвенных налогов

Согласно действующему фискальному законодательству, чиновники определили, какие налоги относятся к косвенным. Так,главы 21 и 22 НК РФ устанавливают ключевые нормы применения НДС и акцизов. Именно эти платежи считаются косвенными налогами, обязательными для уплаты в бюджет.

Отметим, что все КН зачисляются в федеральный бюджет. То есть ставки и порядок налогообложения устанавливаются Правительством РФ.

Помимо НДС и акцизных платежей, в пользу государства уплачиваются другие КН: это таможенные сборы и косвенные налоги на бизнес. Рассмотрим особенности каждого НО подробнее.

НДС

Самое распространенное налоговое обязательство, которое устанавливается практически на все виды товаров, работ или услуг, реализуемых на территории нашей страты. Также НДС применяют при определении стоимости товаров при ввозе их на территорию России из других государств.

Ставка НДС имеет три ключевых значения: 0 % — льготная, 10 % — для определенного рода продукции, 20 % — распространяется на все остальные товары.

Как мы отметили выше, обязательства оплачивают покупатели реализуемых товаров, работ, услуг. Однако у данного НО имеется обязательное условие — наличие посредника между покупателем и государственным бюджетом. В роли этого посредника выступает продавец.

Акциз

Обязательство, которое распространяется только на определенные виды товаров и произведенной продукции. Например, акцизы включаются в стоимость:

- бензина;

- этилового спирта;

- сигарет;

- алкоголя;

- легковых автомобилей;

- спиртосодержащей продукции;

- дизельного топлива.

Единой ставки по акцизам не существует, так как значение устанавливается в индивидуальном порядке. То есть отдельно для каждой группы подакцизной продукции. Причем значения утверждаются на календарный год и на 2 последующих.

Таможенные сборы

Платежи, которые уплачивают компании и индивидуальные предприниматели, осуществляющие ввоз товаров на территорию РФ. Для косвенного налога не характерно наличие фиксированной тарифной ставки. Объем платежей по таможенным пошлинам определяется исключительно из действующих условий соглашений, заключенных между РФ и странами-импортерами.

Расчеты осуществляются на основании деклараций, которые заполняют импортеры. Напомним, что при ввозе продукции в нашу страну необходимо подать декларацию в установленной форме не позднее 15 дней с момента ввоза.

Лицензирование бизнеса

Косвенные налоги, наряду с прочими, включают в себя лицензирование бизнеса. Что это такое? Определенный вид обязательств, который нельзя отнести к прямым. Так, например, для осуществления определенного рода деятельности компания обязана получить соответствующее разрешение. Простыми словами, пройти лицензирование.

Государственные пошлины

Данный вид сборов также можно отнести к непрямым платежам в бюджет. Почему? Государственная пошлина взимается за определенную юридическую услугу, которая оказывается госорганом. Платеж не является обязательным, то есть он оплачивается только тогда, когда налогоплательщику требуется оформить определенное юридическое действие. Значит, к прямым бюджетным траншам отнести госпошлину никак нельзя.

Также размер госпошлины имеет фиксированные значения, которые устанавливаются вне зависимости от имущественных и материальных характеристик экономического субъекта.

Другие материалы раздела Налоги