— Мне нужно было оплатить дачные поборы за два участка. Сейчас из-за коронавируса бухгалтер принимает оплату путём перевода с карты на карту. У меня не Сбербанк, поэтому при переводе 30 тысяч рублей на карту Сбера с меня сняли комиссию 606 рублей. Это очень много. При этом мне необходимо было совершить ещё несколько переводов на карту Сбера, правда суммой меньше. В итоге только на одни комиссии я потратила около 1000 рублей, — пожаловалась дачница Анастасия.

Высокие комиссии при переводах действительно очень волнуют граждан. У некоторых имеется по две карты разных банков, и, чтобы перевести деньги без комиссий, приходится усложнять себе задачу. Например, искать банкомат одного банка, снимать деньги и класть их на карту второго банка.

Как избежать комиссий?

Как правило, в российских банках комиссия за переводы составляет от 0,5 до 2% от суммы перевода. Однако если переводить деньги со счёта на счёт по реквизитам, то комиссий можно избежать. Председатель правления «БКС Банка» Дмитрий Пешнев-Подольский рассказал, что такой перевод можно сделать в большинстве мобильных и интернет-банков. Однако всегда стоит уточнять наличие комиссии у банка, так как такая услуга может быть предусмотрена не по всем тарифам. Реквизиты счёта у отправителя можно сохранить, если понадобится повторить операцию.

Если сумма составляет до 100 тысяч рублей, её можно бесплатно переводить по номеру телефона через систему быстрых платежей. Дмитрий Пешнев-Подольский отметил, что при переводах выше 100 тысяч банк может взимать комиссию до 0,5% от суммы, но не более 1500 рублей.

Кроме того, сейчас многие банки предлагают бесплатный перевод в рамках определённого лимита. Обычно он составляет 20–50 тысяч в месяц. Даже если речь о переводе между разными банками.

Проще бесплатно пересылать деньги между разными физлицами в рамках одного банка. Аналитик «Фридом Финанс» Евгений Миронюк говорит, что многие кредитные организации предлагают данную операцию бесплатно или по низким (относительно среднерыночных) тарифам.

Клиент может избежать комиссий при переводе из одного банка в другой, если пользуется мобильными приложениями обоих банков. Заместитель руководителя информационно-аналитического центра «Альпари» Наталья Мильчакова рассказала, как это сделать.

— Заходите в мобильное приложение того банка, карту которого вы хотите пополнить. Далее нажимаете на номер её счёта. Здесь выбираете в меню «Пополнить», а следом — опцию «С карты другого банка». Потом вы вводите реквизиты той карты, с которой вы делаете перевод. В итоге деньги приходят мгновенно и без всякой комиссии, — пояснила Наталья Мильчакова.

Можно ли сэкономить на переводах?

В качестве примера возьмём Сбербанк. Там взимается комиссия за перевод свыше 50 тыс. руб. в месяц между своими клиентами. Избежать её будет непросто. Чтобы не переплачивать, можно оформить, например, подписку на переводы. За фиксированную сумму можно увеличить лимит сумм, которые будут перечисляться в месяц с карты на карту. Впрочем, условия переводов у Сбера в принципе хуже, чем у других банков. Если вам нужно регулярно перечислять деньги с одной карты на другую, то стоит изучить тарифы разных финансовых организаций и выбрать оптимальный.

Наталья Мильчакова предупреждает, что банки очень хорошо зарабатывают на комиссиях — это вторая статья доходов после процентов по кредитам. Даже если они рекламируют какие-то услуги, обещая отсутствие комиссий, в этом есть какой-то подвох. Комиссия обязательно возникнет — не в одном случае, так в другом.

-

В России резко сократилась выдача потребительских кредитов

18 августа 2020, 12:16

-

Российскую экономику признали стабильной и неспособной к дефолту

18 августа 2020, 11:48

-

«Потрясающие характеристики». Сечин подарил Путину первую нефть из новой скважины «Восток Ойл» — видео

18 августа 2020, 11:41

Даже в одном банке вы можете перевести деньги другому человеку разными способами. Одни будут платны, другие – без комиссии. Возьмем, к примеру, Сбербанк. Только ленивый не слышал, как сильно госбанк боролся за право сохранить платные денежные переводы. Но в итоге сдался и подключил бесплатную Систему быстрых платежей. При этом запрятал опцию в настройки так, что её можно подключить, только набравшись терпения. Не мудрено, что многие не знают базовые правила бесплатных переводов. Рассказываем, как отправлять деньги без комиссии и экономить.

В своём банке

Спросите у получателя, какими картами он пользуется. Возможно, у него несколько «пластиков» разных финансовых организаций, и один совпадёт с вашим. Внутрибанковские переводы – в основном бесплатные.

У Сбербанка переводы без комиссии между разными регионами – до 50 000 рублей в месяц. Свыше лимита взимается плата – 1%, но можно подключить подписку и расширить лимиты. У подписки есть несколько тарифов, которые зависят от суммы расширенного лимита. Стоимость тарифов мы разбирали в материале «Сбербанк сделал бесплатные переводы. Но в отмене «роуминга» кроется подвох». Все переводы внутри одного региона в Сбербанке по-прежнему бесплатные.

Откройте дополнительную карту к основной, чтобы отдать её родственнику или супругу. Тогда у вас будет общий счёт, а у близкого человека – деньги под рукой. На допкарте можно установить лимиты на снятие и траты и отдать её ребёнку. Или же оформить детскую карту в своём банке – в большинстве случаев они бесплатные.

До 100 000 рублей без комиссии

Система быстрых платежей Центробанка работает уже больше года, но платежи без комиссии до 100 тыс. рублей появились недавно. В СБП участвуют больше 70 банков и платёжных агентов, поэтому вы быстро переведёте получателю деньги только по номеру телефона. Полный список подключённых финансовых организаций – на сайте sbp.nspk.ru.

В большинстве банков бесплатные переводы по номеру телефона вшиты в функционал мобильного приложения. Вы найдёте сервис в разделе «Платежи и переводы». Кроме Сбербанка. В его случаях придётся покопаться в настройках «Сбербанк Онлайн», чтобы подключить СБП. Как это сделать – читайте в нашей подробной инструкции.

Переводы до 100 тыс. рублей в месяц – без комиссии. Когда лимит исчерпается, взимается плата 0,5% от суммы перевода, но не более 1 500 рублей. Как сэкономить в этом случае? Сравните размер комиссии в своём банке и в СБП. Если внутренние переводы стоят дешевле, лучше воспользуйтесь ими, как превысите лимит в Системе.

Как перевести в другой банк?

СБП работает только в России, в зарубежный банк перевести деньги не получится. Международный перевод проще всего сделать по номеру карты получателя в мобильном приложении. Но за трансакцию придётся платить, иногда – в валюте карты принимающей стороны.

Но есть другой способ, чтобы перевести деньги с меньшей переплатой или без комиссии – по реквизитам. Не путайте с номером карты: счёт, БИК, корреспондентский счёт, ИНН, КПП и другие данные обычно находятся в разделе «Информация о карте». Чтобы не тратить время на постоянный ввод реквизитов, сохраните данные получателя в мобильном приложении.

Некоторые карты можно бесплатно пополнить из другого банка в мобильном приложении. Для этого выберите опцию «Пополнить карту», затем – «С карты другого банка» и введите номер «пластика». Эта хитрость поможет вам перевести без комиссии деньги родственникам или друзьям: скажите номер своей карты получателю денег, чтобы он ввёл его в мобильном приложении. Но говорите данные «пластика» только людям, которым вы доверяете.

Кошельки и социальные сети

В социальной сети «Вконтакте» можно бесплатно перевести от 300 до 75 000 рублей в месяц с MasterCard и Maestro, комиссия на другие суммы – 0,6% + 20 рублей. У переводов с Visa и «Мир» комиссия 0,75%, минимум 35 рублей. На кошелёк VK Pay переводы бесплатные.

Платёжные системы не берут плату за переводы между своими электронными кошельками. Поэтому можно свободно отправлять деньги с «Яндекс.Деньги» или WebMoney на электронный кошелёк получателя.

Но иногда сэкономить не получится. Например, при почтовом или банковском переводе наличных. В этом случае оператор всегда взимает плату.

Пользуйтесь разными финансовыми инструментами, не только переводом с карты на карту. Можно отправить деньги на электронный кошелёк. Главное – не бойтесь читать документы, интересоваться комиссиями и сравнивать стоимость различных способов перевода.

Глаза боятся, а руки подписывают на нас в Дзене.

3.4

Рейтинг статьи 3.4 из 5

Рекомендуемые дебетовые карты

Можно платить за рубежом

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Cash back: до 10%

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1,5% | 200 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 200 000 в день | 1 500 000 в месяц |

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах банка | |

| Евро | 2 800 в день | |

| 21 000 в месяц | ||

| Рубли | 200 000 в день | |

| 1 500 000 в месяц | ||

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах других банков | |

| Евро | 2 800 в день | |

| 21 000 в месяц |

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| Доллары США | Любая | 0% | 0 | |

| Евро | Любая | 0% | 0 | |

| В банкоматах других банков | Рубли | Любая | 1% | 300 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 350 000 в день |

| 2 000 000 в месяц | ||

| В банкоматах других банков | Рубли | 350 000 в день |

| 2 000 000 в месяц |

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 5%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 299 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 300 000 в день |

| 1 200 000 в месяц | ||

| В банкоматах других банков | Рубли | 300 000 в день |

| 1 200 000 в месяц |

Кэшбэк рублями, а не бонусами

Обслуживание

0 — 99 ₽ в месяц

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: MasterСard World, Мир Классическая

- Обслуживание: 0 — 99 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: при сумме остатка от 3 000 до 300 000 рублей процентная ставка 6%

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: да

- Доставка карты: курьером

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | до 500000 | 0% | 0 |

| от 500000 | 2% | 90 | ||

| Доллары США | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| Евро | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| В банкоматах других банков | Рубли | от 3000 до 100000 | 0% | 0 |

| до 3000 | 0% | 90 | ||

| от 100000 | 2% | 90 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 500 000 в месяц | Доллары США |

| 5 000 в месяц | В банкоматах банка | Евро |

| 5 000 в месяц | Рубли | |

| 100 000 в месяц | Доллары США | |

| 5 000 в месяц | В банкоматах других банков | Евро |

SMS информирование

99 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание: бесплатно

- Cash back: до 100%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 50000 | 0% | 0 |

| от 50000 | 1,99% | 199 |

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим, как перевести деньги без комиссии с карты на карту или на счет. Какие методы всегда сопровождаются комиссиями. А также расскажем, как бесплатно перевести большую сумму. Инструкции и условия — на Бробанк.ру.

-

Перевод с карты на карту без комиссии

-

Перевод между картами одного и того же банка

-

Перевод на карту стороннего банка по ее номеру

-

Перевести деньги на карту без комиссии через СБП

-

Перевод путем пополнения

-

Если нужно перевести деньги на банковский счет

-

Как перевести большую сумму денег без комиссии

-

Какие способы всегда сопровождаются комиссиями

Перевод с карты на карту без комиссии

Самая популярная схема переводов — с карты на карту. Чаще всего именно о таком переводе говорят граждане, которые намерены отправить куда-то деньги без комиссии. И здесь играют роль такие аспекты:

- один банк обслуживает эти карты или разные;

- тариф на обслуживание карты отправителя;

- способ перевода — по номеру пластика или по номеру привязанного к нему телефона.

Для получателя перевода операция всегда будет бесплатной. На рынке практически не осталось банков, которые бы брали плату за входящие поступления.

Перевод между картами одного и того же банка

Это самый простой вариант того, как переводить деньги без комиссии. Каждый банк устанавливает свои тарифы на пользование дебетовыми платежными средствами. И всегда переводы любого типа внутри банка выполняются без комиссии.

Нужно зайти в банкинг или мобильное приложение, открыть там раздел платежей и переводов, выбрать вариант перечисления средств на карту и указать ее номер (16 чисел). После останется внести сумму и подтвердить операцию. С баланса спишут столько, сколько и было отправлено.

Перевод на карту стороннего банка по ее номеру

Другая ситуация — если вы хотите сделать перевод на карточку другого банка. В этом случае не всегда получится это сделать без комиссии. Банки работают не просто так, они должны получать прибыль, плату за пользование своими продуктами, тем более если клиент уводит деньги в другой банк. Поэтому, если клиент хочет отправить деньги на стороннюю карту, комиссии часто не избежать.

Но некоторые банки с целью повышения уровня лояльности и для привлечения клиентов (делают свои карты более привлекательными) устанавливают лимиты на бесплатные переводы на карты других банков. Некоторые, но не все.

Прежде чем выполнять операцию, загляните в тарифы на обслуживание своей банковской карты. Если есть доступ в мобильное приложение, найдете их там. Если есть лимит на переводы без комиссии на карты других банков, это будет указано.

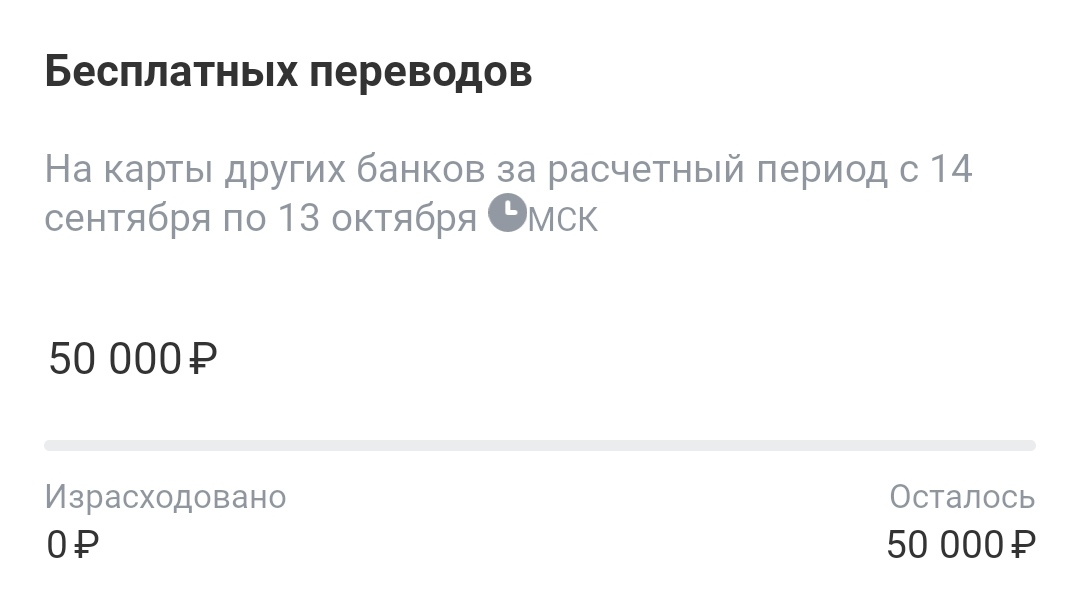

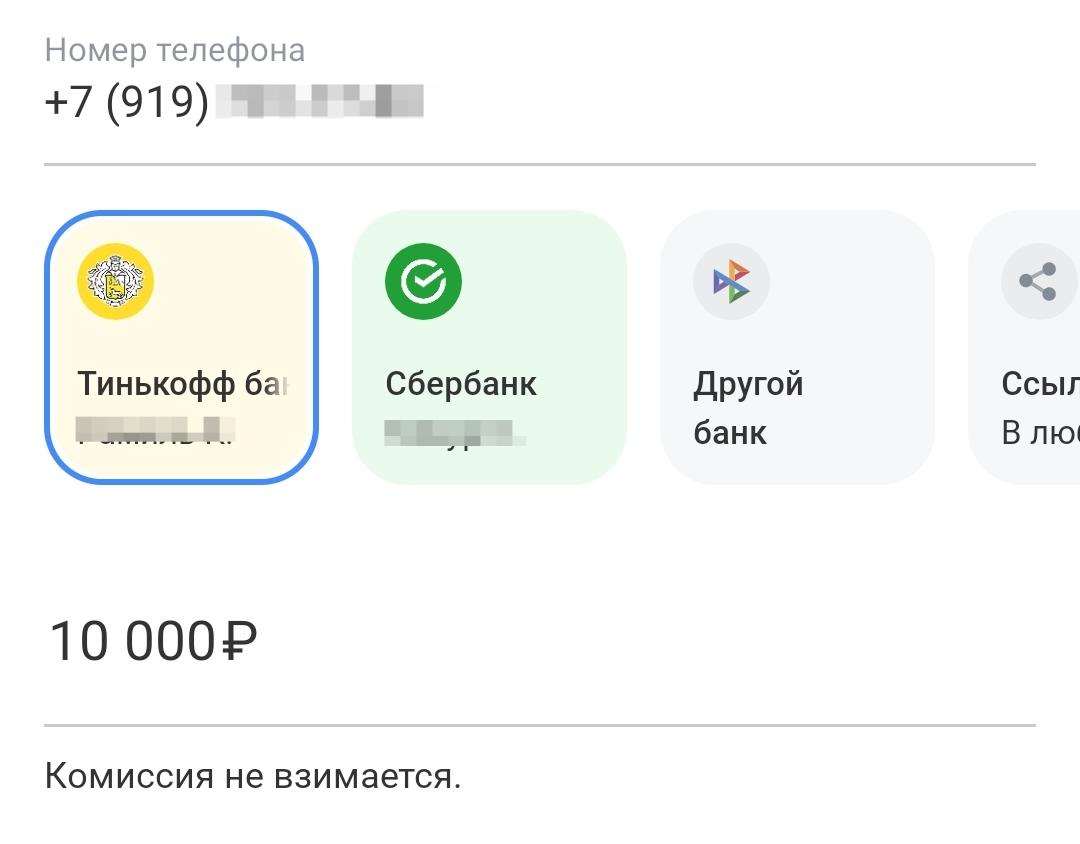

Например, если речь о карте Тинькофф Блэк, которая является одной из самых популярных дебетовых карточек на рынке, при стандартном обслуживании банк позволяет делать бесплатно переводы на платежные средства сторонних банков на общую сумму в 20000 рублей за расчетный месяц. А если подключена подписка ПРО, лимит повышается до 50000 рублей.

| Стоимость от | 0 Р |

| Кэшбек | До 30% |

| % на остаток | До 6% |

| Снятие без % | От 3000 руб. |

| Овердрафт | Нет |

| Доставка | 1-2 дня |

Для примера: так указана информация о лимите переводов без комиссии на карты сторонних банков в мобильном приложении Тинькофф. Указана оставшаяся сумма и даты расчетного периода, в рамках которого действует бесплатный лимит. При его превышении берется комиссия согласно тарифам на обслуживание карты.

Информацию о том, можно ли и сколько можно переводить денег без комиссии на карту другого банка, уточняйте по телефону горячей линии банка-отправителя. Звонок всегда бесплатный.

Перевести деньги на карту без комиссии через СБП

Если рассматривать то, как перевести деньги в другой банк без комиссии, то идеальным будет вариант именно через СБП — Систему Быстрых Платежей. Это межбанковский сервис, в который входят все банки России. В результате такого сотрудничества держатели карт таких банков-партнеров могут делать бесплатные переводы друг другу.

Перевод в этом случае выполняется по номеру телефона, который привязан к банковской карте получателя. Именно по телефону происходит идентификация пользователя. Если его номер привязан к нескольким карточкам разных банков, отправителю укажут их все и дадут выбрать нужную.

Сколько можно перевести денег без комиссии таким образом:

- за месяц с одной карты можно отправить бесплатно переводы на другие карты на общую сумму в 100 000 рублей;

- при превышении этого лимита берется небольшая комиссия в 0,5% от суммы, но не более 1500 рублей.

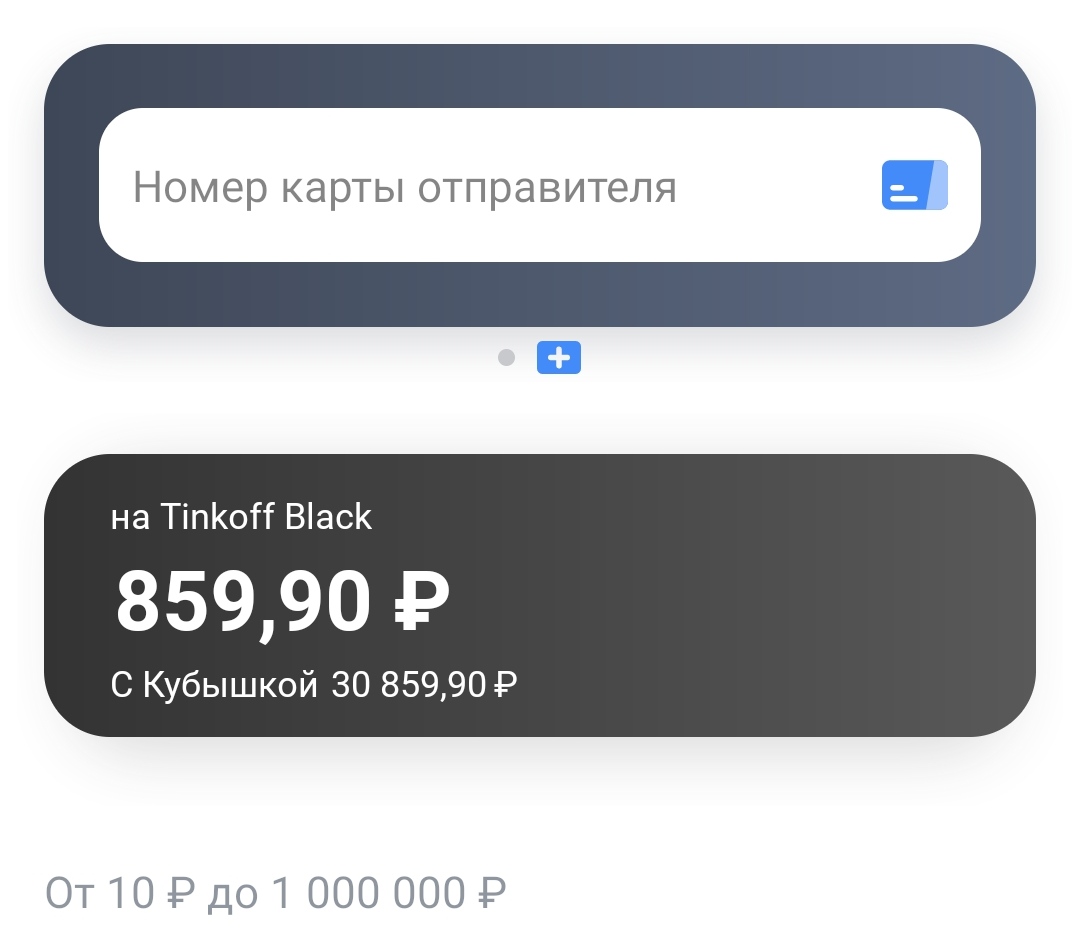

Для примера рассмотрим, как перевести деньги по СБП без комиссии через мобильное приложение банка Тинькофф. В других все происходит идентично:

- Зайти в мобильное приложение в раздел Платежи. Там выбрать вариант “перевод по номеру телефона” или “перевод по СБП” (каждый банк обозначает операцию по-своему).

- Ввести номер телефона получателя. Если к нему привязано несколько карт разных банков, система укажет их и даст выбрать.

- Вписать сумму и подтвердить операцию.

Некоторые банки создают сложности для тех, кто хочет перевести деньги без комиссии по СБП. Например, так делает Сбер. Он не подключает такую возможность для клиентов по умолчанию, они должны подключить отдельно прием и отдельно получение бесплатных переводов по СБП.

Перевод путем пополнения

Можно воспользоваться тем, что многие банки позволяют пополнять свои карты без комиссии с карточек другого банка. Гражданин, на карту которого нужно перевести деньги без комиссии, заходит в свой банкинг, выбирает свою карточку и в ее меню нажимает кнопку “Пополнить”, далее — “С карты другого банка”. Останется только ввести ее реквизиты и подтвердить операцию.

Стандартно такая операция проводится без комиссии с обеих сторон. Но при подтверждении операции все же смотреть на сумму, которая спишется со счета.

ВК При выполнении такой операции на телефон, привязанный к карте, с которой списываются деньги, придет проверочное СМС. Перевод выполнится только при его введении.

Если нужно перевести деньги на банковский счет

Здесь снова все зависит от банка, который обслуживает карту или счет отправителя — единого правила просто нет. Если обслуживающий банк установил комиссию за перевод средств на счет стороннего банка, ее не избежать. Так что, смотрите на тарифы своего банка.

Некоторые банки, как и в случае с переводами на карты, устанавливают лимиты на перечисление денег на сторонние банковские счета без комиссии, но это случается не так часто. Например, Сбербанк такие операции бесплатно не проводит, берет комиссию в 1%.

Если перевод выполняется между счетами одного и того же банка, комиссии не будет.

Как перевести большую сумму денег без комиссии

Если вам нужно перевести на карту или счет приличную сумму с минимальными потерями, например, речь о сделке с недвижимостью или транспортными средствами, лучше всего использовать межбанковский перевод.

Если у вас и у получателя денег нет счета в одном и том же банке, это нужно исправить. Например, если у него открыт счет в Сбере, то и вам тоже нужно открыть там счет, благо, что эта процедура бесплатная. А после выполните межбанковский перевод.

Но тут нужно учитывать лимиты на проведение таких операций, предварительно уточните их в банке. Например, тот же Сбербанк позволяет переводить дистанционно на счета, открытые в нем же, до 1 млн рублей без комиссии. Сумму свыше можно перевести только через отделение с комиссией 2,5%, максимум 1500 руб.

Какие способы всегда сопровождаются комиссиями

Граждане часто ищут альтернативы, но все они сопровождаются сбором комиссионных:

- если воспользоваться системой денежных переводов, придется платить за ее услуги, например, 1%, минимально 30 рублей;

- если отправить деньги на мобильный телефон, вывод с него всегда будет платным;

- если использовать терминалы или точки приема платежей, они также будут брать свою комиссию;

- если использовать электронные кошельки, то только перечисления между ними будут бесплатными, а вывод — всегда с комиссией.

Из всего сказанного выше можно сделать вывод, что варианты перечислений денег без комиссии зависят от банка, который обслуживает карту или счет отправителя. Если у него есть лимиты на бесплатные переводы в сторонние банки, вы ими воспользуетесь. Если нет, придется платить комиссию. Информацию о лимитах можно уточнить по горячей линии банка.

Частые вопросы

Можно ли перевести деньги со своего счета на свой бесплатно?

Если они обслуживаются в одном банке, то да. Если разными банками, тогда перевод тарифицируется согласно тарифам банка, из которого совершается перевод. И не важно, что это ваш же банк.

Можно ли без комиссии перевести деньги за границу?

Ситуация с переводами денег из России в другие страны в целом сложная, и бесплатных вариантов просто нет.

Можно ли перевести без комиссии деньги с карты Сбербанка в другой банк?

Можно, если вы воспользуетесь переводом по номеру телефона по СБП. Если делать перевод по номеру карты, Сбер возьмет комиссию 1,5%, минимально 30 рублей.

Можно ли без комиссии перевести деньги с кредитной карты?

Нет, в случае с кредитными картами банки устанавливают за вывод средств высокую комиссию.

Будет ли браться комиссия при переводе между картами одного банка?

Нет, в этом случае комиссия не берется. Но если речь о крупной сумме, предварительно уточните лимиты.

Комментарии: 0

Здравствуйте, уважаемые читатели и читательницы блога!

Кто поспорит с утверждением, что каждый хочет больше получать и меньше тратить? И если о первом – больше получать – вы можете прочитать в статье о сайтах для заработка или о лучших идеях для заработка, то о втором – меньше тратить – мы поговорим сегодня. А именно узнаем, как перевести деньги без комиссии.

Разберем все способы перекидывания денег без дополнительной платы и узнаем, какие банковские учреждения и при каких условиях позволяют совершать такие денежные манипуляции.

Между клиентами одного банка

Перечислить деньги можно или с карты на карту, или с карточки на счет, или же между собственными счетами. А провести эту операцию можно с помощью банковского сотрудника или самостоятельно через мобильный или интернет-банк.

Для этой операции нужно ввести 16- или 18-значный номер пластика получателя или его номер мобильного, который привязан к карточке. Самый простой и быстрый метод – это транзакция через мобильный или интернет-банк. Всего-то и нужно сделать несколько шагов:

- Войти в личный кабинет.

- Выбрать функцию “Перевод”, “Платежи” или что-то похожее в зависимости от интерфейса вашего онлайн-банка.

- Написать номер телефона или карточки.

- Ввести сумму.

- Подтвердить проведение денежной операции.

Но у каждого свои разовые, суточные и месячные лимиты на суммы. Например, Альфа-Банк поставил суточный лимит от 100 000 до 600 000 руб., а за месяц максимальная сумма может быть от 1,5 до 3 млн руб. Точные цифры зависят от выбранного тарифа.

ВТБ позволяет своим клиентам перечислять между собой до 1 млн руб. в сутки, месячный лимит и вовсе отсутствует.

Клиенты Тинькофф могут переводить до 100 000 руб. за раз и до 500 000 руб. за сутки.

Пользователи Сбербанка могут в месяц максимум выслать 50 тыс. руб.

С помощью системы быстрых платежей

Чем полезна эта система? Благодаря ей клиенты различных банковских учреждений могут совершать быстрые денежные операции, например, переводить деньги с Альфа-Банка в Газпромбанк, с Райффайзенбанка в ВТБ, с Тинькофф в Сбербанк совершенно бесплатно.

И хоть эти быстрые переводы осуществляются лишь между банками-участниками системы, есть большая вероятность, что ваш банк входит в их число, ведь сервис насчитывает в своих рядах более 200 финансовых учреждений.

Чтобы перевести энную сумму с помощью этого метода, необходимо зайти в приложение или интернет-версию банка.

В большинстве случаев услугу можно найти в разделе “Переводы”. Там нужно выбрать “Перевести в другой банк”, далее найти в длинном списке нужное банковское учреждение, ввести номер телефона получателя и необходимую сумму, после нажать на “Отправить”. Как видите, достаточно простая процедура.

Обратите внимание: чтобы перевести деньги без комиссии из Сбербанка, его клиентам необходимо сначала активировать функцию СБП в настройках, которую вы найдете в профиле. Как только вы попали в настройки, листайте в самый низ и находите раздел “Другие”, а в нем “Система быстрых платежей”. Вы увидите пункты “Входящие переводы” и “Исходящие переводы”, под которыми будет кнопка “Подключить”.

После того как вы дадите согласие на обработку персональных данных и функция активируется, можно будет перебрасывать деньги через эту удобную и быструю систему.

Чтобы ничего не перепутать, надо ориентироваться на логотип системы быстрых платежей.

Любые транзакции через СБП, вне зависимости от банка, совершаются по QR-коду или номеру телефона, а не по номеру пластика. Кроме того, сумма платежа не должна превышать месячного лимита в 100 000 руб.

Но некоторые банковские учреждения обходят это правило и позволяют совершать более крупные переброски. К таким учреждениям относятся:

- МКБ;

- Тинькофф;

- Хоум Кредит;

- ДОМ.РФ;

- Кредит Европа Банк;

- ВБРР;

- Открытие;

- Авангард.

По реквизитам счета

В редких случаях в чужой банк можно бесплатно перевести деньги по реквизитам. Такую услугу предоставляют следующие финансовые учреждения:

- ВТБ. При наличии Мультикарты и при условии, что с нее тратится на покупки от 5 000 руб. в месяц.

- Альфа-Банк.

- Тинькофф. При наличии карты Tinkoff Black.

Хоум Кредит не предоставляет эту услугу бесплатно. Он взимает небольшую сумму – всего 10 руб.

Чтобы перевести энную сумму, необходимо знать реквизиты пластика. Они доступны в личном кабинете в приложении, а также можно запросить выписку, в которой будут прописаны все данные.

Сам процесс идет по следующей инструкции:

- Входите в личный кабинет.

- Выбираете вкладку “Переводы” или подобную в соответствии с интерфейсом вашего интернет-банка.

- Нажимаете “По реквизитам”.

- Вводите реквизиты и сумму перевода.

Процедура достаточно проста и интуитивно понятна, даже если названия вкладок несколько иные.

А теперь разберем, что же входит в реквизиты. Это БИК (банковский идентификационный код) банка, Ф.И.О. получателя и номер счета. Еще для отправки могут потребовать назначение платежа, например, возврат долга или подарок.

Этот способ неудобен тем, что деньги приходят не сразу, а в течение 1–3 рабочих дней. Поэтому для срочного перевода такой метод не подойдет.

Через социальные сети

Через ВКонтакте есть возможность переводить денежные средства без начисления процентов. Для этого необходимо иметь карту MasterCard или Maestro. С Visa без комиссии отправить деньги не получится, придется заплатить 1 % от платежа.

Как перевести через социальную сеть:

- На странице пользователя, кому перечисляются деньги, находим под аватаркой “Отправить деньги”.

- Вводим сумму. Запрашиваемый минимум – 50 руб., но если отправить менее 300 руб., то будет комиссия.

- Далее выбираем карточку списания. Если она уже привязана, то дополнительно вводить ничего не нужно. Если же карта новая, то нужно будет заполнить поля: номер пластика, срок действия, Ф.И.О. и CVC-код. То же происходит и с карточкой получателя. Если она не привязана, нужно будет ввести данные.

- Нажимаем на “Отправить”.

- Вводим код из СМС.

В месяц без комиссии можно отправить не более 75 000 рублей.

В Одноклассниках тоже есть похожая функция, но в этой социальной сети комиссию платить в любом случае надо.

Переводы Card2Card

Чтобы перевести денежные средства, нужно знать номер пластика, срок его действия и CVC-код.

Обратите внимание, что без комиссии совершить перевод можно только с дебетовой карты, с кредитной же придется платить проценты.

Правда, не с каждым банком получится осуществить такую операцию. Список финансовых учреждений, которые позволяют проводить подобные денежные процедуры, зависит от метода перевода. Их всего два: стягивание и толкание. О них мы сейчас поговорим подробнее.

Метод “Стягивание”

Что собой представляет такой способ? Это своего рода запрос на перевод денег с карты одного банка на карту другого. После одобрения операции происходит пополнение на определенную сумму.

Чтобы осуществить подобную денежную операцию, надо войти в приложение мобильного банка или зайти в личный кабинет интернет-банка. Например, нужно из Совкомбанка перевести деньги на карточку Хоум Кредита. В этом случае пластик Совкомбанка будет донором.

Все действия необходимо совершать из личного кабинета Хоум Кредита:

- Заходим в него и ищем кнопку “Пополнение”.

- Далее выбираем “С карты другого банка”.

- В открывшееся пустое поле вводим реквизиты карты-донора, т. е. в нашем случае реквизиты пластика Совкомбанка.

- Далее вписываем сумму перевода.

- Осталось только ввести код из СМС для подтверждения. Операция завершена.

Стягивание – это обычный перевод денег, только произведенный наоборот. Обычно эта процедура производится бесплатно, но некоторые банки берут небольшой процент. Прежде чем совершить перевод, лучше все же удостовериться, что комиссии нет. Сделать это можно, прочитав информацию о своем тарифе в личном кабинете.

Как это ни удивительно, но есть финансовые учреждения, которые берут процент за пополнение. То есть комиссия может считываться не с той карточки, у которой мы деньги “стянули”, а с той, на которую мы положили определенную сумму. Это тоже учитывайте и также читайте информацию про тарифы.

Кроме того, не забывайте об ограничениях на переводы. У каждого банка свой лимит, который часто зависит от статуса карты.

Банков, которые позволяют “стягивать” со своего счета денежные средства, намного меньше, чем тех, кто позволяет свой счет пополнять. Предоставляю вам список банков-доноров:

- Сбербанк;

- Тинькофф;

- Хоум Кредит;

- ВТБ;

- Альфа-Банк;

- Совкомбанк.

А вот чьи карточки можно пополнять:

- Сбербанк;

- Ренессанс Кредит;

- Тинькофф;

- МКБ;

- Альфа-Банк;

- ВТБ;

- Райффайзенбанк;

- Совкомбанк;

- Открытие;

- Хоум Кредит;

- Россельхозбанк;

- Почта Банк;

- Банк “Санкт-Петербург”;

- Росбанк;

- АТБ;

- ВБРР;

- Локо-Банк и другие.

Метод “Толкание”

Толкание – это обычный процесс по переводу денежных средств с карточки одного банковского учреждения на карточку другого. Но банки (за редким исключением) берут приличную комиссию за эту процедуру: от 0,5 до 1,5 % от той суммы, что “переезжает” на новый счет.

Например, нам надо перевести деньги с ВТБ на Райффайзенбанк. В этом случае комиссия за 10 000 руб. составит 125 руб.

Но все-таки существуют банки, которые готовы предоставить услугу бесплатно, хотя они ограничивают переводы и ставят лимиты от 10 до 30 тыс. руб. в месяц. Для отправки денежных средств понадобится номер пластика получателя.

Банки, которые могут “толкнуть” деньги:

- Тинькофф. При наличии карты Tinkoff Black и соблюдении лимита в 20 000 руб.

- ВТБ. При наличии Мультикарты. Комиссия за перевод есть, но если потратить с помощью карточки от 5 тыс. за месяц, то сумма комиссии вернется в качестве кешбэка.

- ПСБ. При соблюдении месячного лимита в 20 тыс. и при минимальной сумме перевода в 3 000 руб.

- МКБ. При подключении пакета услуг “Выгодный”, “Премиальный” или “Эксклюзивный”, а также при соблюдении лимита в соответствии с выбранным тарифом.

- Газпромбанк. При наличии Умной карты и соблюдении лимита в 10 000 руб.

- ББР Банк. При соблюдении лимита в 10 000 руб.

- Хоум Кредит. При наличии карты “Польза” и соблюдении лимита в 100 000 руб.

- Ренессанс Кредит. При переводе на свой счет в чужом банковском учреждении.

- Кредит Европа Банк. При соблюдении лимита в 300 000 руб.

- Ситибанк.

- Интерпрогрессбанк.

- СКБ Банк. При наличии Универсальной карты.

- Банк Восточный. При наличии карты “Просто”.

Если не получается перекинуть нужную сумму без комиссии, используйте сразу два метода. Например, можно “стянуть” деньги на Тинькофф, а после “вытолкнуть” их на другую нужную карточку. Так Тинькофф выступает в этом примере посредником.

Через ЮМани

Бывшие Яндекс.Деньги могут оформить своим клиентам карточку. С ее помощью можно совершать покупки или снимать денежные средства в банкомате. Счет пластика и электронного кошелька – это одно целое.

Чтобы пополнить карточку, надо перевести деньги на кошелек. Как это сделать бесплатно:

- Через приложение Сбербанка.

- В офисе, терминале или с помощью приложения любого банка.

- В салонах связи.

Заключение

Мы разобрали все способы, с помощью которых можно избежать злосчастную комиссию. Надеемся, советы вам помогут и вы сможете без труда и бесплатно переводить денежные средства по России.

Какой из методов вам больше всего подходит? Каким будете пользоваться? А может, вы знаете еще парочку? Делитесь своими идеями в комментариях и не забывайте подписываться на наши новости.

Всего доброго!