Содержание страницы

- Платная услуга проезда по магистралям

- Кто платит за проезд

- Способы взимания оплаты с водителей

- От чего зависит сумма дорожного сбора

- Законодательное регулирование платных дорог

- Как появились платные трассы в РФ

- Бухгалтерский учет расходов на проезд по платным магистралям

- Налоговый учет расходов на платные дороги

Дороги – необходимые коммуникации, важность которых не нуждается в обоснованиях. Строительство, поддержание в нужном состоянии, обслуживание, ремонт дорожного покрытия – это довольно затратные статьи расходов федерального бюджета. Для частичного покрытия этих расходов и одновременно улучшения качества передвижения часть путей сделаны платными для водителей.

Как организован в России и за рубежом сбор за движение по платным магистралям? Как регулирует эту сферу закон? Каким образом взимается оплата? От чего зависит сумма? Куда и каким способом требуется ее вносить? Как отражается эта операция в налоговом и бухгалтерском учете? В статье – вся необходимая информация о проезде по платным трассам.

Платная услуга проезда по магистралям

Платная автомобильная магистраль – это трасса или ее участок, за движение по которой с водителей взимается определенная сумма согласно утвержденным тарифам. Цель взимания платы:

- покрытие части затрат на постройку трассы;

- частичная компенсация расходов на эксплуатацию дороги;

- пополнение местного бюджета за счет «транзитных» водителей.

Как правило, параллельно с платной трассой существует возможность добраться в точку назначения бесплатно. Но такой путь обычно отличается большей протяженностью и худшим качеством дорожного покрытия, а часто и загруженностью и отсутствием необходимой инфраструктуры.

СПРАВКА! На сегодня в РФ единственным оператором платных дорог является государственная компания «Автодор».

Оценим плюсы и минусы

Для получателя средств преимущества платных магистралей очевидны, а какие плюсы платного проезда для самых пользователей – водителей? Рассмотрим ожидаемые и реальные преимущества платных дорог.

- Лучшее дорожное покрытие – по сравнению с «бесплатными» магистралями, во многом ставшими «притчей во языцех», на платных за качеством покрытия следят и своевременно ликвидируют наиболее вопиющие недостатки.

- Меньшая загруженность – на таких автобанах водителям предоставляется больше полос для движения, на некоторых трассах это может быть 5-6 полос в одном направлении.

- Большая разрешенная скорость – не некоторых магистралях она превышает среднее значение для аналогичных бесплатных трасс.

- Быстрое реагирование спецслужб – если что-то произойдет на платной дороге, например, авария, затор, гололед и т.п., службы приедут и выполнят свой долг значительно быстрее. Оператором дороги предоставляется бесплатный эвакуатор до места стоянки и возможность находиться там в течение суток.

- Большая безопасность – достичь пункта назначения можно не только с большим комфортом и скоростью, но и с меньшей вероятностью аварии.

- Исключение возможности пробок – все условия в совокупности делают пробки на платных трассах весьма малореальным явлением.

- Развитая инфраструктура – помимо самой дороги, оборудуются объекты, значимые для водителей, расположенные не слишком далеко один от другого (заправки, площадки для отдыха, кафе, ремонтные базы и т.п.).

Для автотранспорта предприятий к этим преимуществам добавляются дополнительные:

- увеличение скорости доставки груза;

- меньшее время занятости водителей;

- экономия топлива, ГСМ, запчастей;

- более редкие ремонты автомобилей вследствие меньшего износа;

- повышение экономической эффективности грузоперевозок.

Наконец, лучшие дороги автоматически ведут за собой развитие и других отраслей: прежде всего, туризма, торговли, промышленности, сельского хозяйства и др., каждая из которых, в свою очередь, развиваясь, поднимает благосостояние нации.

Что не понравится на платной дороге

Конечно, никто не будет в восторге от самого факта необходимости оплаты. Огорчают пользователей устанавливаемые тарифы: на сегодня стоимость проезда по платным магистралям РФ является одной из самых дорогих в европейской зоне.

Еще один недостаток, который, к сожалению, проявляется в РФ, — это то, что в некоторых случаях платной дороге нет нормальной альтернативы. Законодательно нельзя взимать плату за проезд, если не существует бесплатной аналогичной дороги. Но на практике, далеко не все существующие бесплатные дублеры трасс «удобоваримы» для проезда.

Наконец, неприятно может быть расположение некоторых платных дорог. Например, трасса М-11 «Петербург – Москва», в настоящее время еще не оконченная, проходит очень близко от жилого района, жители которого не в восторге от такого соседства.

Кто платит за проезд

Вносить деньги за право ехать по такой дороге должны только водители:

- легковых автомобилей, в том числе такси;

- междугородних автобусов;

- грузовых авто.

Бесплатное движение на платных дорогах предусмотрено исключительно для специального и общественного транспорта, а именно:

- карет скорой помощи;

- полицейских машин;

- пожарных;

- всех видов общественного транспорта, кроме такси, междугороднего и международного.

ОБРАТИТЕ ВНИМАНИЕ! Пешеходы, велосипедисты, водители гужевого транспорта освобождены от обязанности оплачивать проезд по такой магистрали, но, как правило, они ею практически не пользуются.

Способы взимания оплаты с водителей

На сегодня функционируют три системы взимания оплаты за движение по магистралям:

- Открытый способ оплаты. При такой системе пункт внесения средств располагается прямо на трассе и перекрывает движение. Проезжают через него только оплатившие дальнейшее движение автомобили. Минусы такой системы:

- дополнительные затраты на организацию пунктов сбор пошлины и оплату труда сборщиков;

- возможные заторы в пунктах пропуска;

- возможность для водителей уклониться от оплаты, объезжая пункты сбора по другим дорогам или бездорожью.

- Закрытая система дорожного сбора. Пункты приема средств ставятся только при въезде на дорогу или при выезде. Плату берут только в одном конце дороги либо водители покупают право въехать на магистраль, подтверждаемое билетом, а на выезде производится окончательный расчет. За утерянный билет платится максимальная сумма. Недостатками являются те же дополнительные расходы на организацию.

- Автоматическая система оплаты полностью нивелирует недостатки первых двух. Она подразумевает установку в автомобиль специального устройства – транспондера. В нем содержится информация о счете водителя, внесении и расходовании им средств за проезд. Электронные системы оплаты считывают информацию с транспондера даже на большой скорости автомобиля, поэтому для внесения денег не нужно останавливаться и производить отдельные операции.

На трассах удобно комбинируются разные системы оплаты. С автомашин, оборудованных транспондерами, она считывается автоматически, остальные могут внести средства в операторских кабинках либо в терминалах.

Водители могут оплатить проезд по трассе разными способами:

- наличными;

- кредитной картой;

- бесконтактной смарт-картой;

- посредством специального терминала;

- обратившись к агенту по приему дорожного сбора.

На многих платных трассах существует фото- и видеофиксация номеров и самих водителей: если у них нет транспондера, а мимо операторской кабинки они проехали «зайцем», квитанция на дородный сбор им придет по почте.

От чего зависит сумма дорожного сбора

Максимальную стоимость проезда определяет правительство, а варьирует оплату региональная власть. В РФ за проезд 1 км той или иной платной трассы придется выложить от 3 до 10 руб. Сумма определяется рядом факторов:

- классом транспорта;

- его весом;

- габаритами;

- количеством колесных осей;

- временем движения (дневным или ночным);

- особенностями трассы.

Некоторые категории транспорта на определенных участках могут пользоваться специальными льготами и скидками. Подробно о них информирует официальный сайт «Автодора».

Законодательное регулирование платных дорог

Законы о плате за проезд по магистралям появились раньше, чем открылись такие участки дорог. Существует несколько законодательных попыток урегулировать этот вопрос.

- «Первой ласточкой» был указ Б. Ельцина «О строительстве и эксплуатации автомобильных дорог на коммерческой основе» от 08.12.1992 г.

- Им же был подписан указ «О дополнительных мерах по развитию сети автомобильных дорог общего пользования» от 27.06.1998 года, где вводились правила создания платных дорог.

- Современная законодательная процедура опирается на подписанный В.Путиным 08.11.2007 года Закон «Об автомобильных дорогах и о дорожной деятельности в Российской Федерации» № 257-ФЗ, частью которого является регламент пользования платными путями сообщения.

- Правила, согласно которым взимается оплата за движение, утверждены постановлением Правительства Российской Федерации № 18 от 19.01.2010 г.

- Особенности налогового учета платного проезда регламентированы в письме УФНС РФ по г. Москве № 13-11/050285 от 07 июня 2012 г.

Как появились платные трассы в РФ

Первый опыт по взиманию платы с водителей был осуществлен в России в 1999 году – платным был сделан проезд на участке трассы М-4 «Дон» протяженностью в 20 км, расположенный в Липецкой области, а через год длину платного проезда увеличили до 50 км.

Далее проект платных дорог практически не реализовывался вплоть до 2010 года, когда согласно ФЗ № 257, к вышеуказанному участку присоединился еще один платный путь – отрезок в 22 км в Московской области. Появляются платные отрезки дорог на других трассах:

- 4 участка в Псковской области;

- 5 км внутригородской трассы в Санкт-Петербурге;

- новый выход на МКАД с трассы М-1 «Москва – Брест».

На 2017 год действует ряд платных участков трасс М-3, М-4 и М-11.

С 2010 года ведется строительство новых платных магистралей:

- М-10 «Москва – Санкт-Петербург»;

- Центральная кольцевая автодорога в Московской области;

- двухполосной скоростной дороги между Кубинским шоссе и трассой «Наро-Фоминск – Васильчиново».

Могут быть объявлены платными некоторые существующие дороги, если им есть бесплатная альтернатива.

К СВЕДЕНИЮ! Объявление платными реконструированных участков старых дорог не бесспорно, так как их строительство уже было профинансировано путем взимания транспортного налога.

Бухгалтерский учет расходов на проезд по платным магистралям

Средства, затрачиваемые на пользование автодорогой, удобнее всего учитывать на счете 26 «Общехозяйствнные расходы» или 44 «Коммерческие расходы». ПБУ и Инструкция по его применению разрешают производить учет на одном из счетов диапазона 20–29, в зависимости от учтенной политики и особенностей деятельности организации.

Если эти затраты несет транспортная компания, их удобнее отражать в связи с определенным объектом калькулирования, то есть тем или иным видом перевозок.

Если оплата вносится автоматически, расходы можно списать так:

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 51 «Расчетные счета» – внесение оплаты за проезд по платной дороге;

- дебет 20 (…–29), кредит 76 – учет оплаты проезда по скоростной магистрали в составе расходов.

Если в организации нет своего транспорта, но для частых поездок ими были приобретены транспондеры для автоматической оплаты проезда, эти расходы также можно отнести к дорожным.

Образец проводки:

- дебет 44 «Коммерческие расходы», кредит 60 «Расчеты с поставщиками и подрядчиками» – отражение расходов по проезду по платной магистрали;

- дебет 19 «НДС» – отражение входного НДС;

- дебет 68 «Расчеты по налогам и сборам» – принятие входного НДС к вычету.

Налоговый учет расходов на платные дороги

Минфин и ФНС в соответствующих документах (письмо Минфина РФ № 03-11-11/57133 от 06 октября 2015 г., письмо УФНС РФ по г. Москве № 13-11/050285 от 07 июня 2012 г.) признают затраты на движение по платным магистралям в составе «Прочих расходов», связанных с производством или продажей, а также затрат на содержание автотранспорта, сборов на право проезда.

Плательщики УСН по системе «доходы минус расходы» прямо не могут учесть такие траты в «минусе», поскольку их нет в соответствующем перечне (п. 1 ст. 346.16 НК РФ). Но если отразить их не как самостоятельные траты, а как часть комплексного расхода, такой путь экономии при уплате налога возможен. Плата за проезд по дорогам при грамотном обосновании может быть сочтена частью:

- материальных расходов;

- командировочных;

- затрат по оплате товаров для дальнейшей реализации;

- трат по изготовлению или покупке основного средства (например, доставка купленного актива или материалов для него средствами самой фирмы).

Налоговый кодекс разъясняет ряд моментов, касающихся определения затрат на движение по платным трассам как уменьшающих базу налога на прибыль:

- такие расходы могут быть обоснованы как материальные затраты на содержание автотранспорта (подп. 11 п. 1 ст. 264 НК РФ);

- если водитель поехал по платной дороге, следуя в командировку или обратно, расходы можно счесть командировочными (подпункт 13 п. 1 ст. 346.16 НК РФ);

- штатные водители в своих разъездах платят за движение по таким магистралям, совершая «материальные расходы на услуги сторонних организаций» (подпункт 5 п. 1 ст. 346.16 НК РФ).

ВАЖНО! Поскольку, как правило, наряду с платным всегда имеется альтернативный бесплатный проезд, требуется для обоснования таких расходов доказать их целесообразность или производственную необходимость. Руководитель в качестве такого доказательства может расписать экономию времени, ГСМ, оплаты труда водителей, сбережение других ресурсов, подтвердить это статистическими выкладками, сравнительной справкой-расчетом.

Если экономическая обоснованность не будет доказана подтверждающими документами, удовлетворяющими требованиям п. 1 ст. 252 НК РФ и ч. 2 ст. 9 Закона № 402-Ф, налоговая не сможет принять эти затраты для целей уменьшения базы налога на прибыль. Ведь необоснованный с точки зрения экономики дополнительный комфорт передвижения должен обеспечиваться уже после уплаты этого налога.

Российское законодательство предусматривает дорожный сбор за проезд по платным дорогам. Кроме того, с 15 ноября 2015 года для грузовых автомобилей, имеющих разрешенную максимальную массу свыше 12 тонн, введен новый вид платы в счет возмещения вреда, причиняемого федеральным дорогам общего пользования. Этот дорожный сбор обязаны платить все владельцы указанных выше транспортных средств, при этом масса перевозимого груза значения не имеет. Сбор платят даже в том случае, когда фуры двигаются по федеральным автомагистралям порожняком.

Например, несколько лет назад было принято решение о возможности введения платы за проезд по автомобильным магистралям или их участкам (Указы Президента РФ от 27.06.1998 № 728, от 08.12.1992 № 1557). В настоящее время средства, взимаемые в виде платы за проезд по платным дорогам, направляются на ремонт и содержание существующих автотрасс, а также строительство новых дорог. Кроме того, недостаток бюджетных средств на развитие дорожной инфраструктуры частично восполняется путем взимания платы в счет возмещения вреда, причиняемого автомобильным дорогам тяжеловесными транспортными средствами.

Правовая природа дорожных сборов

В настоящее время отношения, возникающие в связи с использованием автомобильных дорог, в том числе на платной основе, регулируются Федеральным законом об автомобильных дорогах и о дорожной деятельности в Российской Федерации (Федеральный закон от 08.11.2007 № 257-ФЗ (далее — Закон № 257-ФЗ)).

Основным условием эксплуатации автомобильных дорог на коммерческой основе является обеспечение возможности альтернативного бесплатного проезда транспортных средств по автомобильной дороге общего пользования (ст. 37 Закона № 257-ФЗ). То есть проезд по платной автомагистрали — это право автомобилиста, решение о необходимости проезда по такой дороге он принимает самостоятельно и всегда имеет возможность отказаться от данных расходов.

В отличие от платы за проезд плата в счет возмещения вреда, причиняемого автомобильным дорогам, имеет не добровольный, а обязательный характер. То есть отказаться от внесения такой платы владельцы тяжеловесных транспортных средств не могут.

До недавнего времени компенсировать причиненный дорогам вред необходимо было только в том случае, если масса транспортного средства и (или) осевые нагрузки превышали допустимые значения (ст. 31 Закона № 257-ФЗ; Правила возмещения вреда, причиняемого транспортными средствами, осуществляющими перевозки тяжеловесных грузов, утв. пост. Правительства РФ от 16.11.2009 № 934 (далее — Правила № 934)). Внесение платы в счет возмещения такого вреда осуществляется при оформлении специального разрешения на движение транспортных средств (Приложение № 1 к Порядку выдачи специального разрешения, утв. приказом Минтранса России от 24.07.2012 № 258). Расчет этих платежей осуществляют:

- на участках автодорог федерального значения — Федеральное дорожное агентство;

- на участках автодорог регионального или межмуниципального значения — органы исполнительной власти субъектов РФ;

- на участках автодорог местного значения — органы местного самоуправления;

- на участках частных автодорог — владельцы этих автомобильных дорог (п. 3 Правил № 934).

С 15 ноября 2015 года для грузовых автомобилей, имеющих разрешенную максимальную массу свыше 12 тонн, введен новый вид платы в счет возмещения вреда, причиняемого федеральным дорогам общего пользования. Ее обязаны платить все владельцы поименованных транспортных средств, при этом масса перевозимого груза значения не имеет. Плата вносится даже в том случае, если указанные большегрузы двигаются по федеральным автомагистралям порожняком (ст. 31.1 Закона № 257-ФЗ; Правила взимания платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн, утв. пост. Правительства РФ от 14.06.2013 № 504).

Взимание платы осуществляется с использованием специальной системы «Платон» (http://platon.ru/ru/about/). Размер такой платы — фиксированный и составляет 3,73 рубля на один километр пути, пройденного по указанным автомобильным дорогам. По многочисленным просьбам представителей бизнес-сообщества о минимизации дополнительной финансовой нагрузки на предприятия Правительством Российской Федерации было принято решение о существенном снижении платы на первые месяцы эксплуатации системы «Платон». Так, до 29 февраля 2016 года включительно размер платы будет составлять 1,53 рубля на один километр пути (на этот период к размеру платы 3,73 руб. применяется коэффициент 0,41). С 1 марта 2016 года до 31 декабря 2018 года включительно будет применяться коэффициент 0,82, что обеспечит снижение размера платы в этот период до 3,06 рубля на один километр (п. 2 пост. Правительства РФ от 03.11.2015 № 1191).

Бухгалтерский учет дорожных сборов

Плату за проезд по платным дорогам, равно как и плату в счет возмещения вреда, причиняемого автомобильным дорогам, по мнению автора, следует учитывать в составе расходов по обычным видам деятельности организации (пп. 5, 7, 16, 18 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению (утв. приказом Минфина России от 31.10.2000 № 94н) формирование информации о таких расходах ведется на счетах 20-29. Выбор конкретных счетов учета затрат осуществляется исходя из положений учетной политики организации с учетом особенностей хозяйственной деятельности, в которой используется автотранспорт.

Расходы на проезд по платной автодороге могут быть произведены путем перечисления средств непосредственно на счет оператора платного участка дороги.

ПРИМЕР

Оплата проезда осуществляется с помощью технического средства автоматической электронной оплаты (транспондера). В учете это отразится следующим образом:

ДЕБЕТ 76 КРЕДИТ 51

— перечислена плата за проезд по скоростной автомагистрали;

ДЕБЕТ 20, 23, …, 44 КРЕДИТ 76

— плата за проезд по скоростной автомагистрали учтена в составе затрат.

Однако обычно расчеты с оператором осуществляются через сотрудников организации, которые либо самостоятельно приобретают талоны на проезд по платным дорогам, либо оплачивают возможность проезда непосредственно на въезде через специальный терминал. Необходимая сумма выдается работнику заранее или возмещается по факту.

ПРИМЕР

При направлении сотрудника в командировку на служебном автомобиле в учете могут быть сделаны записи:

ДЕБЕТ 71 КРЕДИТ 50

— выданы сотруднику денежные средства под отчет;

ДЕБЕТ 20, 23, …, 44 КРЕДИТ 71

— отражены расходы на оплату проезда по платной автомобильной дороге.

Если на проезд сотрудник тратит собственные средства, а затем обращается в бухгалтерию за компенсацией понесенных затрат, вместо счета 71 «Расчеты с подотчетными лицами» применяется счет 73 «Расчеты с персоналом по прочим операциям».

Плата в счет возмещения вреда, наносимого автомобильным дорогам тяжеловесным транспортом, отражается в регистрах бухгалтерского учета аналогичным образом. Обращаем внимание, что по своей правовой природе данная плата не является налоговым платежом (пост. КС РФ от 17.07.1998 № 22-П), поэтому учитываться на счете 68 «Расчеты с бюджетом» она не должна. Как и в случае с оплатой проезда по платной дороге, при перечислении данного вида дорожного сбора кредитовать следует счет 76 «Расчеты с разными дебиторами и кредиторами».

НДС по дорожным сборам

Обязанность по уплате любого налога, в том числе и НДС, непосредственным образом связана с возникновением у налогоплательщика соответствующего объекта налогообложения (п. 1 ст. 38 НК РФ). Если объект налогообложения отсутствует, то исчислять и уплачивать налог не нужно. Все виды операций, признаваемых объектом налогообложения по НДС, перечислены в пункте 1 статьи 146 Налогового кодекса. В частности, там упомянуты операции по реализации услуг (работ) на территории Российской Федерации, в том числе на безвозмездной основе (подп. 1 п. 1 ст. 146 НК РФ).

Для целей Налогового кодекса реализацией товаров признается передача на возмездной основе права собственности на товары, работы или услуги (ст. 39 НК РФ). Очевидно, что при перечислении платы в счет возмещения вреда автодорогам, причиненного тяжеловесом, речи о реализации не идет, соответственно, и говорить об объекте налогообложения по НДС не приходится. Согласны с данным выводом и представители Минфина России, прямо указывающие, что перечисление оплаты в счет возмещения вреда, причиняемого автомобильным дорогам, не связано с определением налоговой базы по НДС (письмо Минфина России от 06.10.2015 № 03-11-11/57133). А если НДС к оплате не предъявляется, то и права на вычет у налогоплательщиков, уплачивающих рассматриваемые дорожные сборы, не возникает (ст. 171 НК РФ).

Вместе с тем следует понимать, что если в дальнейшем компания расходы на уплату данных платежей планирует включать в стоимость оказываемых ею услуг по перевозке грузов, то есть фактически возмещать данные затраты за счет своих клиентов, то базой для начисления НДС будет являться вся стоимость транспортных услуг, указанная в договоре на перевозку (письмо Минфина России от 19.08.2015 № 03-07-11/47815).

По мнению автора, начислять НДС также необходимо и в том случае, если платежи за возмещение вреда автодорогам в цену транспортных услуг включаться не будут, но по условиям договора на покупателя возложена обязанность по компенсации данных расходов поставщику. Суммы такой компенсации следует считать связанными с оплатой реализованных услуг. Налоговый кодекс содержит прямую норму, обязывающую налогоплательщиков увеличивать налоговую базу по НДС на такие суммы (подп. 2 п. 1 ст. 162 НК РФ). В связи с этим денежные средства, поступающие налогоплательщику в качестве возмещения понесенных им расходов на уплату дорожных сборов, подлежат включению в налоговую базу по НДС.

Что касается услуг по организации проезда по платным автомобильным дорогам и (или) их участкам, то в общем случае такие услуги являются объектом налогообложения (подп. 1 п. 1 ст. 146 НК РФ). Соответственно, при их реализации дополнительно к цене (тарифу) предъявляется к оплате сумма налога и выставляется счет-фактура (пп. 1, 3 ст. 168 НК РФ).

Вместе с тем из этого правила существует одно исключение: из-под объекта налогообложения выведены услуги по предоставлению права проезда транспортных средств по платным автомобильным дорогам общего пользования федерального значения (платным участкам таких автомобильных дорог), осуществляемых в соответствии с договором доверительного управления автомобильными дорогами, учредителем которого является Российская Федерация (подп. 4.2 п. 2 ст. 146 НК РФ). Данная норма не распространяется на услуги, плата за оказание которых остается в распоряжении концессионера в соответствии с концессионным соглашением.

Обратите внимание, речь идет о проезде именно по федеральным автодорогам. Услуги по предоставлению права проезда по дорогам местного и регионального значения, а также по магистралям, находящимся в частной собственности, сюда не относятся и должны облагаться НДС на общих основаниях (пост. ФАС ПО от 31.07.2013 № Ф06-6502/13 по делу № А65-24984/2012 (определением ВАС РФ от 28.10.2013 № ВАС-14434/13 отказано в передаче дела в Президиум ВАС РФ), ФАС ДВО от 01.11.2007 № Ф03-А04/07-2/4306).

Наличие объекта налогообложения, в свою очередь, свидетельствует и о возможности применения вычета по данным услугам, естественно, при наличии правильно оформленного счета-фактуры (п. 1 ст. 172 НК РФ).

Дорожные сборы при расчете налога на прибыль

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода, экономически обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ). Соблюдение этих требований является основополагающим условием для учета тех или иных расходов в целях налогообложения.

Виды расходов, которые могут быть учтены при расчете налога на прибыль, поименованы в главе 25 Налогового кодекса. И хотя расходы на проезд по платным автодорогам и на возмещение вреда, причиняемого дорогам тяжеловесными транспортными средствами, прямо в этой главе не называются, их экономическая обоснованность и направленность на получение дохода сомнений не вызывает.

Так, внесение платы в счет возмещения вреда, причиняемого автодорогам, для владельцев транспортных средств является необходимым условием для дальнейшего использования автомобильной дороги. Эти сборы прямо установлены законом, отказаться от их уплаты автовладелец не может, следовательно, уплата таких платежей экономически оправдана и прямо связана с возможностью дальнейшего получения дохода (пост. АС ВВО от 11.03.2015 № Ф01-437/15, Второго ААС от 21.11.2014 № 02АП-8621/14, от 03.04.2014 № 02АП-483/14, ФАС ВВО от 03.07.2014 № Ф01-2082/14).

Использование платных автомобильных дорог позволяет существенно сэкономить время на доставку груза до пункта назначения, что, безусловно, выгодно налогоплательщику (пост. ФАС СЗО от 24.03.2009 № А21-1241/2008). В то же время с учетом наличия возможности бесплатного альтернативного проезда в том же направлении для подтверждения экономической целесообразности проезда по платной дороге необходимо запастись дополнительными аргументами. Например, можно составить некую справку-расчет, в которой на конкретных цифрах показать, что проезд по платной дороге в сравнении с проездом по дороге общего пользования позволяет существенно сэкономить горюче-смазочные материалы (при движении в дорожной пробке расход бензина значительно увеличивается), а также сокращает время доставки груза (как следствие, возрастает число выполняемых заказов в день). Кроме того, можно запастись статистическими данными, подтверждающими, что на платных трассах количество дорожно-транспортных происшествий значительно меньше, нежели на обычных дорогах.

Отметим также, что понятие «экономически оправданные расходы» является оценочным. По мнению судей, критерием оценки в этом случае является связь тех или иных расходов с намерением получить доход независимо от того, будет ли получен доход в действительности. Компания самостоятельно определяет, являются ли для нее определенные расходы экономически оправданными. Обязанность доказать отсутствие связи между расходами и намерением получить доход лежит на налоговом органе (определения КС РФ от 04.06.2007 № 366-О-П, от 04.06.2007 № 320-О-П).

По мнению Минфина России и ФНС России (письма Минфина России от 06.10.2015 № 03-11-11/57133, УФНС России по г. Москве от 07.06.2012 № 13-11/050285), затраты на проезд по платным дорогам и на возмещение вреда, наносимого автомобильным дорогам тяжеловесным транспортом, могут быть включены налогоплательщиком в состав прочих расходов, связанных с производством и (или) реализацией как затраты на содержание служебного автотранспорта (подп. 11 п. 1 ст. 264 НК РФ) или в качестве сборов за право проезда (подп. 12 п. 1 ст. 264 НК РФ).

Документальным подтверждением затрат на возмещение вреда, причиненного автодорогам тяжеловесами и большегрузами, могут служить документы, свидетельствующие о заключении договора с оператором системы «Платон», специальное разрешение на движение транспортных средств, оформленное в установленном порядке (определение ВАС РФ от 03.05.2012 № ВАС-14022/11), а также любые расчетно-платежные документы. В качестве документов, подтверждающих проезд по платным дорогам, могут быть использованы проездные талоны, чеки, выдаваемые в пункте взимания платы за проезд, путевые листы, в которых указан маршрут следования транспортного средства.

Учет дорожных сборов при УСН

Компании, применяющие УСН и выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, могут уменьшить полученные доходы только на исчерпывающий перечень расходов (п. 1 ст. 346.16 НК РФ). Рассматриваемые нами виды затрат в нем отсутствуют. Следовательно, учесть эти расходы в целях налогообложения нельзя. По крайней мере, такой точки зрения на сегодняшний день придерживается Минфин России (письмо Минфина России от 06.10.2015 № 03-11-11/57133). Так, по мнению финансового ведомства, в состав расходов налогоплательщика, применяющего УСН, не должна включаться плата владельца транспортного средства в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн. Официальных разъяснений, касающихся затрат на проезд по платным автодорогам и затрат на возмещение вреда, наносимого тяжеловесными автомобилями при превышении допустимых максимальных значений, нам обнаружить не удалось; вместе с тем полагаем, что по данным расходам Министерство финансов будет придерживаться аналогичной позиции.

Тем не менее, на взгляд автора, данные расходы все-таки можно попробовать учесть при расчете налога, уплачиваемого в связи с применением УСН. Только отражать их в книге доходов и расходов нужно не в качестве самостоятельного вида затрат, а в составе некоторых видов расходов. Например:

- материальных расходов (подп. 5 п. 1, п. 2 ст. 346.16, подп. 6 п. 1 ст. 254 НК РФ);

- расходов по оплате стоимости товаров, приобретенных для дальнейшей реализации (подп. 23 п. 1 ст. 346.16 НК РФ);

- расходов на приобретение, сооружение и изготовление основных средств (подп. 1 п. 1 ст. 346.16 НК РФ) (например, в ситуации, когда доставка купленного имущества осуществляется собственными силами: в этом случае дорожные сборы включаются в первоначальную стоимость приобретенного транспортного средства);

- расходов на командировки (подп. 13 п. 1 ст. 346.16 НК РФ) (например, в ситуации, когда сотрудник отправляется в командировку на служебном транспорте).

Виды транспортных расходов

Учет транспортных расходов

Контроль транспортных расходов

Расскажем, как отражать расходы в зависимости от вида деятельности организации, принятой учетной политики, а также исходя из условий доставки товара, как оформлять необходимые документы.

УЧЕТ ТРАНСПОРТНЫХ РАСХОДОВ

Транспортные расходы — составная часть общей величины затрат организаций. В их состав входят расходы, связанные с транспортировкой груза или сотрудников. В российском законодательстве нет индивидуальных правил учета этих расходов, поэтому каждая организация самостоятельно разрабатывает свой вариант учета транспортных расходов.

Бухгалтерский учет транспортных расходов

Общие требования к составу затрат, признаваемых расходами в бухгалтерском учете, содержатся в ПБУ 10/99 «Расходы организации»[1]. Для их учета используют счета:

20 «Основное производство»;

26 «Общехозяйственные расходы»;

44 «Расходы на продажу».

В течение месяца транспортные расходы могут быть отражены полностью или частично на счетах:

23 «Вспомогательное производство»;

25 «Общепроизводственные расходы»

с последующим списанием на счет 20 «Основное производство».

К сведению

Организация вправе утвердить порядок распределения транспортных расходов в подобной ситуации самостоятельно, закрепив его в учетной политике.

Например, транспортные расходы могут распределяться пропорционально стоимости приобретенных товаров, их количеству, весу или другим подходящим для конкретного вида товара характеристикам.

При доставке материалов или товаров необходимо учитывать п. 11 ФСБУ 5/2019 «Запасы»[2], предписывающий учитывать транспортные расходы в себестоимости полученных ТМЦ. Этот порядок применяют, если по документам можно установить сумму транспортных расходов, понесенных на доставку конкретных ТМЦ.

Транспортные расходы могут отражаться в стоимости товара либо в текущих расходах организации. Рассмотрим примеры отражения транспортных расходов в бухгалтерском учете.

Отражение транспортных расходов в стоимости товара

Торговая организация приобрела у поставщика товары на условиях самовывоза. Собственного автотранспорта у организации нет, и она заключила договор с транспортной организацией на доставку этого товара со склада поставщика на свой склад.

Так как в этом случае транспортные расходы связаны с доставкой товара, то они учитываются в стоимости доставленного товара.

Отражение в бухгалтерском учете:

1. Товар получен и доставлен на склад торговой организации (НДС не облагается):

Дебет счета 41 «Товары» субсчет «Центральный склад» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 500 000 руб.

2. Услуги транспортной организации за доставку товара (без учета НДС) отражены в стоимости доставленного товара:

Дебет счета 41 «Товары» субсчет «Центральный склад» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 10 000 руб.

3. Отражена сумма НДС от стоимости услуг транспортной организации:

Дебет счета 19 «НДС по приобретенным ценностям» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 2000 руб.

4. Товар передан в магазин на продажу по фактической себестоимости:

Дебет счета 41 «Товары» субсчет «Склад магазин» Кредит счета 41 «Товары» субсчет «Центральный склад» — 510 000 руб. (500 000 + 10 000).

Отражение транспортных расходов в текущих расходах организации

Производственное предприятие купило пиломатериалы на 200 000 руб. и вывезло их со склада поставщика собственным автотранспортом.

Автотранспорт предприятия регулярно совершает рейсы по доставке приобретенных материалов от поставщиков и изготовленной продукции — покупателям.

Исходя из учетной политики транспортные расходы учитываются по фактическим расходам — 35 000 руб. — по счету 26 «Общехозяйственные расходы».

Отражение в учете:

1. Получен материал от поставщика:

Дебет счета 10 «Материалы» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 200 000 руб. (НДС не облагается).

2. Отражены транспортные расходы:

Дебет счета 26 «Общехозяйственные расходы» субсчет «Транспортные расходы» Кредит счета 02 «Амортизация основных средств»; счета 10 «Материалы» субсчет «ГСМ» — 35 000 руб.

Налоговый учет транспортных расходов

Для налогового учета транспортных расходов необходимо определить в учетной политике, будут они отражаться в составе прямых или косвенных расходов.

К сведению

Организация вправе учесть транспортные расходы в текущих налоговых расходах, если выполняются требования ст. 252 Налогового кодекса РФ (далее — НК РФ) — расходы экономически оправданы, обоснованы и документально подтверждены первичными документами.

Торговые организации отражают транспортные расходы согласно ст. 320 НК РФ: налогоплательщик имеет право сформировать стоимость приобретения товаров с учетом расходов, связанных с их приобретением. Эта стоимость учитывается при реализации товаров (подп. 3 п. 1 ст. 268 НК РФ). Так, расходы, связанные с приобретением товаров, могут:

• включаться в стоимость покупных товаров

• или учитываться как издержки обращения и в стоимость покупных товаров не включаться.

Налогоплательщик имеет право выбрать один из предложенных способов учета расходов на доставку покупных товаров до склада. Порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения и применяется в течение не менее двух налоговых периодов.

Если транспортные расходы оплачиваются сверх цены товара по договору либо доставку осуществляет сторонняя организация, то для целей налогового учета транспортные расходы, связанные с приобретением товаров, всегда включаются в расходы на продажу (ст. 320 НК РФ).

Если транспортные расходы выделены в договоре отдельной строкой, их нужно учитывать отдельно от цены товара.

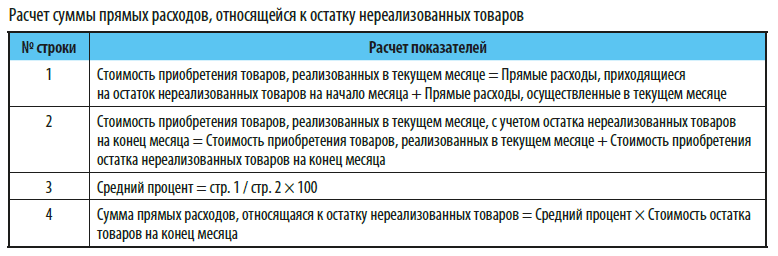

При учете транспортных расходов, относящихся к остаткам нереализованных товаров, их налоговый расход определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке (см. таблицу).

При этом сумма транспортных расходов распределяется не на фактические остатки товаров на складе, а именно на остатки товаров, право собственности на которые еще не перешло к покупателю.

Расчет остатка транспортных расходов на конец отчетного периода

В налоговом учете компании числятся:

800 000 руб. — общая стоимость проданных товаров в октябре;

150 000 руб. — стоимость нереализованных товаров на конец октября;

100 000 руб. — сумма транспортных расходов за октябрь;

30 000 руб. (сальдо счета 44) — сумма прямых транспортных затрат, приходящихся на остаток товаров на начало октября.

Расчет налоговых расходов:

• сумма прямых транспортных расходов, подлежащих списанию в октябре:

100 000 руб. + 30 000 руб. = 130 000 руб.;

• сумма товаров, реализованных в октябре, плюс сумма не реализованных на конец этого же месяца товаров:

800 000 руб. + 150 000 руб. = 950 000 руб.

Определим средний процент как отношение суммы прямых расходов к стоимости товаров:

130 000 руб. / 950 000 руб. × 100 % = 13,68 %.

Чтобы определить сумму прямых расходов, относящихся к остатку нереализованных товаров, умножим средний процент на стоимость остатка товаров на конец октября:

150 000 руб. × 13,68 % = 20 520 руб. Эту сумму не учитываем в налоговых расходах за октябрь.

Рассчитаем сумму транспортных расходов, которые будут учитываться в составе прямых налоговых расходов за октябрь:

130 000 руб. – 20 520 руб. = 109 480 руб.

Если компания реализует несколько видов товаров, то сумма транспортных расходов, которая относится к нереализованным товарам, определяется по общему остатку товаров. Распределять транспортные расходы по видам товаров Налоговый кодекс РФ не требует.

Условия отражения в учете транспортных расходов

Итак, порядок учета транспортных расходов зависит от вида деятельности организации, принятой учетной политики, а также условий доставки по каждой сделке. Но при этом важно также выяснить, имеет ли организация право отражать в своем учете понесенные транспортные расходы.

В договоре купли-продажи оговаривается, какая сторона несет расходы по доставке товаров до склада покупателя. Такое же условие должно быть отражено в счете-оферте или договоре публичной оферты.

В договоре может быть установлено, что расходы по транспортировке товаров несет продавец товаров, который и доставляет товар до склада организации. В этом случае у покупателя нет оснований отражать в учете связанные с доставкой товара транспортные расходы.

Доставку товаров может осуществлять покупатель, если право собственности на товар переходит к нему не на его территории, а, к примеру, на складе продавца. Покупатель может воспользоваться собственными транспортными средствами либо услугами специализированной транспортной организации, но в любом случае транспортные расходы будут отражены на его балансе и в составе его расходов.

Виды транспортных расходов

Для анализа, планирования и учета транспортных расходов необходимо их сгруппировать по видам, например:

• транспортные услуги сторонних организаций;

• расходы по содержанию собственного автотранспорта;

• использование личного автотранспорта сотрудников;

• аренда автотранспорта с экипажем и без экипажа.

Кроме этого, в зависимости от вида деятельности организации и объема выручки внутри каждого вида на практике применяют дополнительный аналитический классификатор учета транспортных расходов исходя из требований локального технологического процесса.

Например, в торговле можно применить классификатор в зависимости от конечного пункта назначения:

• расходы, связанные с закупкой товаров (доставка приобретенных товаров до склада торговой компании);

• расходы, связанные с транспортировкой товаров между подразделениями компании (со склада на склад);

• расходы, связанные с продажей товаров (доставка проданных товаров покупателю).

Проанализируем два наиболее используемых вида транспортных расходов.

Услуги сторонней транспортной организации

Чтобы отразить в учете такие услуги, необходимо иметь следующий комплект документов:

1. Договор или счет на перевозку грузов.

2. Акты сдачи-приемки оказанных услуг.

Составляются ежемесячно в произвольной форме в двух экземплярах, по одному для каждой из сторон. Акт сдачи-приемки оказанных услуг — основание для отнесения на себестоимость затрат по договору перевозки, а также для составления подрядчиком счета-фактуры для расчетов по НДС. Необходим в тех случаях, когда в стоимость услуг, кроме транспортных, входят оплату дополнительных услуг, например: обеспечение постоянной готовности транспортных средств для ускоренной подачи их по заявке организации и др. Реквизиты акта должны соответствовать ст.9 ФЗ «О бухгалтерском учете» № 402-ФЗ от 06.12.2011г.

3. Товарно-транспортные накладные (ТТН) на перевозку грузов, принадлежащих организации.

ТТН выполняет, главным образом, две функции:

• во-первых, она служит доказательством наличия правоотношений между грузоотправителем и перевозчиком по перевозке груза и, соответственно, средством правовой защиты интересов сторон при возникновении спора;

• во-вторых, она регулирует отношения сторон по договору перевозки груза, определяя условия перевозки. При приеме груза перевозчик вправе сделать оговорки в транспортной накладной, в частности, касающиеся недостатков упаковки груза. Если договором предусмотрено, что товар доставляется на склад покупателя автомобильным транспортом, помимо накладной формы ТОРГ-12 (или УПД) оформляется еще и ТТН по форме 1-Т[3] независимо от того, кто доставляет товар — покупатель, продавец или специализированный перевозчик[4].

При этом если доставку товара осуществляет поставщик и стоимость доставки выделяется отдельной строкой, такой договор поставки будет являться смешанным (продажа товара и его доставка, которая регулируется правилами, применяемыми к договорам перевозки). Следовательно, у покупателя тоже должна быть товарная накладная (оформляется поставщиком) и ТТН.

Если доставку товара организует экспедитор, кроме транспортной накладной, ТТН (если покупатель является грузополучателем) необходимо наличие поручения экспедитору и экспедиторской расписки[5].

Если надлежаще оформленной транспортной накладной не будет, факт принятия груза перевозчиком и оказания им услуг перевозки может быть признан судом недоказанным. В этом случае наличие между сторонами договорных отношений может подтверждаться иными доказательствами.

4. Счета-фактуры. Они выставляются транспортной фирмой на организацию согласно требованиям ст. 169 НК РФ, составляются в течение пяти дней с даты составления акта сдачи-приемки оказанных услуг и на основании данного акта.

Счета-фактуры — основание для оприходования НДС, уплаченного подрядчику, а также для принятия его к зачету при соблюдении условий, установленных Налоговым кодексом РФ.

Таким образом, если вы планируете использовать услуги сторонней транспортной организации, позаботьтесь о том, чтобы у вас были оформлены первичные документы. И если у вас будет правильно оформленная документации, вам будет проще контролировать целесообразность данных расходов. Кроме того, так вы сведете к минимуму налоговые риски при проверке контролирующего органа.

Расходы по содержанию собственного автотранспорта

К данным расходам, в частности, относятся:

• расходы на ГСМ (все виды топлива — газ, бензин, дизтопливо, масла и смазки и пр.);

• расходы на технический осмотр;

• расходы на покупку «зимней» резины;

• затраты на мойку автомобиля;

• плата за хранение автомобиля на платной стоянке и др.

Такие расходы относятся к расходам по обычным видам деятельности[6]. Расходы на содержание служебного транспорта отражаются по соответствующей статье затрат — как правило, в составе общехозяйственных расходов по дебету счета 26 «Общехозяйственные расходы» и кредиту счетов 10, 69, 70 и др.

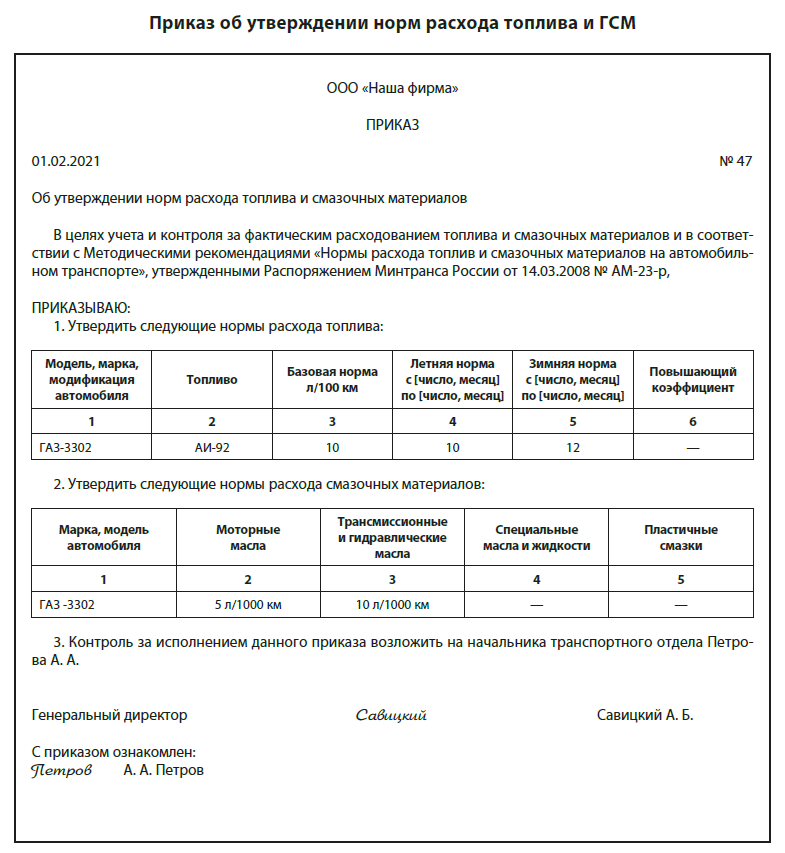

Сумма расходов по ГСМ в учете отражается на основании данных о пробеге автомашины, указанных в путевых листах, по нормам расходования ГСМ, утвержденным организацией.

Сумма расхода отражается по дебету счета учета затрат в корреспонденции с кредитом счета 10 субсчет «Топливо».

Основной документ для учета использования ГСМ — путевые листы, которые не только обосновывают расходы на ГСМ, но и в целом подтверждают экономическую обоснованность и производственную направленность затрат, связанных с использованием автотранспорта.

К сведению

Актуальные обязательные реквизиты и порядок заполнения путевых листов утверждены Приказом Минтранса России от 11.09.2020 № 368, который применяется организациями и ИП, эксплуатирующими легковые автомобили.

Организации, не относящиеся к транспортным, могут разработать собственную форму путевого листа с учетом требований Приказа № 368 и обязательных реквизитов, указанных в ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (в ред. от 26.07.2019).

Сверхнормативный расход топлива в бухгалтерском учете включается в состав прочих расходов, а в налоговом не уменьшает налоговую базу. Базовые нормы расхода ГСМ установлены Методическими рекомендациями[7]. В то же время в письме от 22.06.2010 № 03-03-06/4/61 Минфин России разрешил налогоплательщику руководствоваться технической документацией и (или) информацией, предоставляемой изготовителем автомобиля, до принятия приказа организации, утверждающего нормы, разработанные в установленном порядке.

Расчет расходов по ГСМ

Организация закупает ГСМ для служебных автомобилей. В течение августа топливо заправлялось в бак автомобиля трижды (все цены указаны без НДС):

• 2 августа — 70 л по цене 20 руб. за 1 л на сумму 1400 руб.;

• 10 августа — 60 л по цене 19 руб. за 1 л на сумму 1140 руб.;

• 20 августа — 70 л по цене 22 руб. за 1 л на сумму 1540 руб.

Согласно путевым листам и нормам, установленным в организации, за август израсходовано 170 л бензина.

Согласно учетной политике списание производится по средней себестоимости.

Рассчитаем количество ГСМ, подлежащих списанию в августе месяце.

Сначала определяем среднюю себестоимость единицы материалов (1 л):

(1400 руб. + 1140 руб. + 1540 руб.) / (70 л + 60 л + 70 л) = 20,4 руб.

Тогда стоимость бензина, подлежащая списанию, составит:

20,4 руб. × 170 л = 3468 руб.

Отражение в учете:

Дебет счета 20 Кредит счета 10 субсчет «Топливо в баках» — 3468 руб. — списана стоимость ГСМ за август месяц.

Контроль транспортных расходов

При планировании расходов на содержание служебного автотранспорта рекомендуется сопоставить:

• сумму инвестирования денежных средств в покупку новых автомашин (при необходимости);

• плановую сумму затрат по их эксплуатации (с учетом транспортного налога);

• плановый объем их ежемесячных поездок;

• ликвидную стоимость автомашин

и среднюю стоимость аренды автотранспорта или услуг транспортных организаций.

На основе полученных результатов можно будет сделать вывод об эффективности использования или уровне потребности в наличии собственного автотранспорта.

Расходы на собственный автотранспорт организация должна систематически контролировать. Это позволит выявлять непроизводственные расходы и факты хищения имущества организации при эксплуатации собственного автопарка.

Возможные варианты непроизводственных потерь:

• поездки по личным нуждам;

• завышение норм расхода топлива;

• открытый слив ГСМ;

• махинации на топливных складах предприятий и т. п.

Первоочередная задача контроля — предотвратить как разовые прецеденты, так и систематические действия. О хищениях могут свидетельствовать:

• систематический необоснованный перерасход ГСМ;

• указание маршрутов в путевом листе, не соответствующих производственным целям;

ە время и даты заправок машины, не соответствующие рабочему времени.

При контрольных действиях маршруты должны быть проверены на правильность километража и рациональность.

Если окажется, что непроизводственные потери возникли по вине работника, взыскать сумму ущерба можно с его согласия. Если работник не согласен добровольно возместить ущерб, его можно взыскать только через суд, доказав, что есть вина работника в этом перерасходе.

Вполне обоснованной будет и позиция организации, согласно которой виновник должен не только возместить покупную стоимость ГСМ, но и компенсировать расходы, связанные с его доставкой, хранением: работник обязан возместить работодателю причиненный ему прямой действительный ущерб, который регламентирует данный случай (с. 238 Трудового кодекса РФ).

Потери не по вине работников списываются в состав прочих расходов в периоде их выявления на основании решения руководителя о источнике их списания.

Важный блок контрольных мероприятий — проверка наличия в организации и правильного заполнения следующих документов:

1) при списании ГСМ:

• приказы руководителя организации, утверждающие нормы расхода топлива (см. пример);

• путевые листы;

• документы об оплате топлива или авансовые отчеты, если топливо приобреталось через подотчетное лицо;

• акты о списании материальных запасов.

2) при списании расходов по хранению автотранспортных средств на платных стоянках:

• договор на хранение (сохранная расписка (квитанция) — при кратковременной (разовой) постановке автомототранспортного средства на автостоянку (на срок не более суток));

• документы, подтверждающие оплату услуг (платежное поручение, выписка банка по расчетному счету, чеки ККТ, товарные чеки, БСО);

3) при списании расходов на оказание услуг по мойке, техобслуживанию транспортных средств:

• договор, акт об оказании услуг;

• чеки ККТ, товарные чеки, квитанции, БСО (при оплате наличными денежными средствами).

Резюме

Если у организации есть транспортные расходы, нужно учитывать все составные части этих расходов: расчет норм ГСМ, запчасти, амортизация, оформление путевых листов, текущий и капитальный ремонт автотранспорта, оплата транспортного налога, стоимость услуг транспортных организаций, размер арендной платы при аренде или лизинге автотранспорта.

Все эти показатели должны быть изначально учтены в бизнес-планировании деятельности организации. Все эти показатели нужно систематически мониторить.

[1] Утверждено Приказом Минфина России от 06.05.1999 № 33н (в ред. от 06.04.2015; далее — ПБУ 10/99).

[2] Утвержден Приказом Минфина России от 15.11.2019 № 180н

[3] Утверждена Постановлением Госкомстата России от 28.11.1997 № 78.

[4] Письмо Минфина России от 20.07.2015 № 03-03-06/1/41407, п. 2 ст. 785 Гражданского кодекса РФ.

[5] Письмо УФНС России по г. Москве от 27.09.2011 № 16-15/093505.

[6] Пункты 5, 7 ПБУ 10/99.

[7] Утверждены Распоряжением Минтранса России от 14.03.2008 N АМ-23-р (в ред. от 20.09.2018).

Статья опубликована в журнале «Справочник экономиста» № 7, 2021.

С марта 2023 года для организаций и ИП поменялись правила уплаты утилизационного сбора. Рассказываем, что из себя представляет данный сбор, кто его обязан уплачивать и что изменилось для плательщиков в 2023 году.

Кто и как уплачивает утилизационный сбор в 2023 году

С 1 марта для компаний скорректировали правила уплаты утилизационного сбора – специального неналогового платежа, который должны уплачивать производители и импортеры транспортных средств с учетом их технических характеристик и износа. Обязанность по уплате утилизационного сбора распространяется на организации и ИП, которые (п. 3 ст. 24.1 Федерального закона от 24.06.1998 № 89-ФЗ «Об отходах производства и потребления»):

- осуществляют ввоз транспортных средств в РФ;

- осуществляют производство, изготовление транспортных средств на территории РФ;

- приобрели транспортные средства на территории РФ у лиц, освобожденных от уплаты утилизационного сбора, или у лиц, которые незаконно не уплатили данный сбор.

Порядок и размеры утилизационного сбора в отношении автомобилей и прицепов к ним утверждены в соответствии с постановлением Правительства РФ от 26.12.2013 № 1291, а в отношении самоходных машин (трактора, сельскохозяйственная, дорожная и строительная техника, не предназначенная для участия в дорожном движении) − постановлением Правительства РФ от 06.02.2016 № 81. Сбор уплачивается за каждое ввезенное или произведенное на территории РФ транспортное средство. Сбор взимается однократно в целях покрытия затрат на будущую утилизацию ввезенного (произведенного) транспорта.

По общему правилу утилизационный сбор уплачивается до завершения таможенного оформления ввезенного автомобиля или до выпуска произведенного автомобиля в обращение. Без уплаты сбора транспортное средство надлежащим образом оформлено не будет и зарегистрировать его будет нельзя.

Особые сроки уплаты сбора установлены для крупнейших автопроизводителей. Они обязаны уплачивать сбор в течение 45 календарных дней, следующих за кварталом, в котором составлен расчет утилизационного сбора. За III квартал года крупнейшие производители осуществляют уплату утилизационного сбора в течение 90 календарных дней, следующих за указанным кварталом.

При этом в 2023 году для всех автопроизводителей, которые заключили специальные инвестиционные контракты, были перенесены общие сроки уплаты утилизационного сбора (постановление Правительства РФ от 27.02.2023 № 313). Речь идет об утилизационном сборе, подлежащем уплате за IV квартал 2022 года и за I–III кварталы 2023 года. Теперь производители, заключившие с Минпромторгом специальный инвестиционный контракт в сфере производства транспортных средств, могут произвести уплату утилизационного сбора за IV квартал 2022 года и за I−III кварталы 2023 года до 15 декабря 2023 года.

Также с 1 марта 2023 года был изменен порядок уплаты утилизационного сбора за самоходные машины и прицепы к ним, в том числе ввозимые из Республики Беларусь. Уплата сбора в указанных случаях теперь осуществляется с использованием авансовых платежей, перечисляемых на КБК 153 1 10 09000 01 1000 110. Денежные средства, поступившие на лицевые счета плательщиков до 1 марта 2023 года, могут быть использованы ими при уплате указанного утилизационного сбора без дополнительных действий со стороны плательщика. Причем плательщики больше могут не представлять копии платежных документов об уплате утилизационного сбора.

Помимо прочего изменения коснулись и порядка возврата переплаченного утилизационного сбора. Теперь на сумму переплаты компаниям дополнительно будут начислять еще и проценты.

Новые правила возврата переплаты

Начиная с 7 марта 2023 года для компаний вступил в силу новый порядок возврата переплаченных сумм утилизационного сбора (постановление Правительства РФ от 06.03.2023 № 350). С указанного момента возврат излишне уплаченных утилизационных сборов будет производиться с начислением на сумму переплаты процентов.

Напомним, ранее законодательство устанавливало однозначное правило, согласно которому проценты с излишне уплаченных и взысканных утилизационных сборов не выплачивались и суммы переплаты не индексировались. Однако Конституционный суд РФ признал данную норму необоснованной и потребовал внести в законодательство соответствующие изменения (постановление от 08.11.2022 № 47-П).

В связи с этим теперь на сумму излишне уплаченного утилизационного сбора будут начислять проценты. Проценты станут начислять за период со дня, следующего за днем уплаты сбора по день фактического возврата переплаченной суммы, исходя из 1/300 ключевой ставки Центрального банка РФ, действовавшей в указанный период.

Проценты компании-плательщики получат на свой счет в течение 30 календарных дней со дня представления соответствующего заявления. Сумма денежных средств, начисленных в качестве процентов, ограничена предельными рамками и не может превышать размер переплаченного утилизационного сбора.

Вместе с тем проценты компаниям-плательщикам будут выплачивать далеко не во всех случаях. Проценты можно будет получить, только если переплату признают излишне взысканным утилизационным сбором, а признать ее таковой можно будет либо по решению уполномоченного органа, либо по решению суда. На сумму денежных средств, уплаченных в качестве авансовых платежей в счет исполнения обязанности по уплате утилизационного сбора, проценты в любом случае начисляться не будут.

Таким образом, рассчитывать на получение процентов компании смогут только тогда, когда переплата происходит на основании поступившего в их адрес уведомления о необходимости уплаты утилизационного сбора. Например, в случаях, когда уведомление на уплату поступает в отношении транспортных средств, за которые не нужно платить утилизационный сбор.

Когда не нужно платить утилизационный сбор

По действующему законодательству организации и ИП не обязаны уплачивать утилизационный сбор в отношении следующих транспортных средств (п. 6 ст. 24.1 Федерального закона от 24.06.1998 № 89-ФЗ):

- ввозимых в Россию и помещаемых под таможенную процедуру временного ввоза (допуска);

- с даты выпуска которых прошло менее 3 лет и которые помещаются под таможенную процедуру свободной таможенной зоны, применяемую на территории Особой экономической зоны в Калининградской области;

- с года выпуска которых прошло 30 и более лет, которые не используются в коммерческих целях, имеют оригинальный двигатель, кузов и раму, сохранены или отреставрированы до оригинального состояния;

- ввозимых в Россию и принадлежащих дипломатическим представительствам, консульским учреждениям и международным организациям, пользующимся привилегиями и иммунитетами, а также сотрудникам таких организаций и членам их семей.

Кроме того, утилизационный сбор не уплачивается в отношении автомобилей, ввоз которых осуществляется в качестве личного имущества физлицами, являющимися добровольными переселенцами, либо признанными беженцами, или вынужденными переселенцами.

Если взыскание утилизационного сбора производится за любое из перечисленных транспортных средств, компания вправе вернуть сумму уплаченного сбора с начисленными на нее процентами по правилам, установленным правительственным постановлением от 06.03.2023 № 350.

-

Что такое транспортные расходы в бухгалтерском учёте

-

Транспортные расходы на доставку основных средств

-

Как рассчитать транспортные расходы

-

Примеры расчётов и проводок в бухгалтерском учёте

-

Как списывать транспортные расходы в торговле

Оптимизировать налоги — легко!

Максимально полные рекомендации по снижению расходов от команды специалистов сервиса «Моё дело»

Узнать подробнее

Что такое транспортные расходы в бухгалтерском учёте

Видов затрат на услуги транспорта довольно много, но их можно объединить в три основные группы:

- расходы на доставку приобретаемых объектов имущества (основных средств, сырья, материалов);

- расходы на доставку собственной продукции, товаров, услуг до покупателей и клиентов;

- расходы на содержание парка транспортных средств (ГСМ, техобслуживание, ремонт, аренда).

В зависимости от направления бизнеса, транспортные расходы в составе затрат могут существенно колебаться. Например, в консалтинговых фирмах их доля мизерная, а в экспедиционных компаниях может достигать и 90%.

Чем больше затрат на логистику, тем пристальнее внимание налоговой инспекции к их отражению в учёте.

Организация в своей учётной политике должна предусмотреть распределение транспортных расходов на прямые и косвенные. Есть исключения для двух типов компаний:

- которые применяют кассовый метод учёта (например, при УСН). У них деления на прямые и косвенные затраты нет, так как все расходы учитываются при их оплате;

- которые оказывают услуги. Они могут учитывать все затраты в период их осуществления (п.2 статьи 318 НК РФ).

Прямые расходы ложатся непосредственно на себестоимость продукции и учитываются по мере её реализации. Косвенные расходы учитываются в составе прочих затрат и списываются сразу. Какие расходы и куда относить, организация определяет самостоятельно. Но налоговая инспекция может не согласиться с методикой отнесения на косвенные расходы и доначислить налог на прибыль.

Какие транспортные расходы обычно включают в прямые, а какие в косвенные:

| Прямые расходы | Косвенные расходы |

|---|---|

| доставка ОС | доставка товаров покупателям |

| доставка товаров, сырья и материалов от поставщика | доставка собственной продукции покупателям и заказчикам |

| ГСМ на технологический транспорт и транспорт для доставки имущества | ГСМ на транспорт для перевозки сотрудников |

| аренда транспорта для технологических целей или доставки имущества | аренда транспорта для перевозки сотрудников |

| — | техобслуживание, ремонт, страхование любого вида транспорта |

| — | компенсация расходов сотрудника за использование личного транспорта |

Транспортные расходы на доставку основных средств

Пункты 9, 10 ФСБУ 26/2020 устанавливают, что суммы, уплаченные по доставке ОС, должны включаться в состав затрат на его приобретение или сооружение. При этом не важно как ОС получены — по договору купли-продажи, безвозмездно или построены хозяйственным способом.

Они учитываются как затраты капитального характера и отражаются по дебету счета учёта капитальных вложений (08)

- Дт 08 — Кт 60 — учтена стоимость ОС без НДС;

- Дт 08 — Кт 60(76) — учтены расходы на транспортировку ОС;

- Дт 01 — Кт 08 — объект ОС введён в эксплуатацию.

Затраты на перемещение ОС внутри организации относятся к издержкам текущего периода, не включаются в капитальные вложения (п. 16 ФСБУ 26/2020) и к первоначальной стоимости не добавляются.

То же самое касается строительной техники (экскаваторы, краны, бетономешалки, и т.д) при их доставке и монтажу на объекты строительства.

Транспортные расходы на доставку товара

hidden>

Товар — это вид материально-производственных запасов (МПЗ), приобретаемый с целью дальнейшей перепродажи. Учёт запасов регулируется ФСБУ 5/2019. Расходы на доставку товара до организации-продавца увеличивают фактическую стоимость товара.

Состав затрат, которые можно учитывать как транспортные расходы, законодательно не определён. Поэтому бухгалтеры ориентируются по перечню торгово-заготовительных расходов (ТЗР), указанных в п.11 ФСБУ 5/2019

К ТЗР относятся расходы по:

- погрузке и транспортировке МПЗ;

- содержанию заготовительно-складского аппарата;

- содержанию складов, баз, заготовительных пунктов;

- надбавкам и вознаграждениям организациям-посредникам;

- хранению МПЗ в местах приобретения, ж/д станциях, портах;

- командировкам по непосредственному заготовлению МПЗ;

- процентам за кредиты и займы по приобретению МПЗ;

- недостаче и порче в пределах естественной убыли;

- другим аналогичным причинам.

Торговая организация в своей учётной политике может прописать один из двух вариантов списания транспортных расходов:

- включение их в фактическую себестоимость (п.11 ФСБУ 5/2019);

- отнесение затрат к расходам на продажу (п.21 ФСБУ 5/2019).

В зависимости от выбранного варианта, транспортные расходы будут аккумулироваться на разных счетах бухучёта — 41 (Товары) при отнесении на фактическую себестоимость, и 44 (Расходы на продажу) при их отделении от стоимости товара.

Транспортировка товаров до покупателя тоже имеет свои особенности учёта. Договор купли-продажи определяет, как будет оплачиваться услуга:

- как доплата к цене товара;

- как отдельная услуга.

Применяемая корреспонденция у продавца будет та же (Дт 90 — Кт 44). Разница только в списании расходов. В первом случае она распределится по стоимости реализованной продукции по итогам месяца, во втором — спишется сразу.

Транспортные расходы в налоговом учёте

hidden>

Отражение транспортных расходов в налоговом учёте зависит от условий договора. Для покупателя они будут прямыми, если не включены в стоимость товара. Для продавца — косвенными.

| Договор (условия) | Учёт продавца | Учёт покупателя |

|---|---|---|

| Продавец доставляет товар на склад покупателя. Расходы — в цене товара. Обязанность по оплате доставки отдельно не оговорена. Право собственности переходит к покупателю после доставки на его склад | Доход от доставки отдельно не учитывается | Прямых расходов по доставке нет |

| Продавец доставляет товар на склад покупателя. Расходы на доставку в договоре не указаны. Право собственности переходит к покупателю с момента отгрузки на складе продавца | Доход от доставки отражается отдельно, так как право собственности переходит сразу после отгрузки. Сумма транспортных расходов в первичке пишется отдельной строкой. | Учитываются прямые расходы по доставке товара. Сумма расхода распределяется на остаток товаров на складе. |

| Продавец доставляет товар на склад покупателя. Расходы на доставку указаны отдельно от стоимости товара. Право собственности переходит к покупателю после доставки на его склад | Кроме продажи товара продавец оказывает отдельную услугу по доставке товара. Доход от доставки учитывается отдельно. | Учитываются прямые расходы по доставке товара, так как они оплачиваются сверх стоимости товара. |

Список прямых и косвенных затрат организация определяет самостоятельно и прописывает его в своей налоговой политике.

- В целях расчёта налога на прибыль:

- продавец полностью списывает свои затраты в период реализации;

- покупатель распределяет прямые ТР на остаток товаров на складе.

Как рассчитать транспортные расходы

В статье 320 НК РФ установлены правила расчёта прямых расходов. Они считаются по среднему проценту за отчётный месяц. Порядок подсчёта следующий:

- определяем прямые транспортные расходы (ПТР) на остаток товаров в начале месяца и на реализованные товары в течение месяца;

- определяем стоимость приобретения товаров, проданных в текущем месяце, и стоимость приобретения остатка непроданных товаров на конец месяца;

- считаем средний процент — пункт 1 делим на пункт 2 (отношение ПТР к стоимости товаров);

- считаем сумму ПТР, относящихся к остатку товаров на складе по формуле:

- Средний % = (ПТРн + ПТРо) / (СТо + СТк),

- ПТРост = Средний % х СТк, где:

- ПТРост — сумма ПТР относящихся к остатку товаров на складе;

- ПТРн — сумма ПТР, относящихся к остатку товаров на складе на начало месяца;

- ПТРо — сумма ПТР в отчётном месяце;

- СТо — стоимость товаров проданных в отчётном месяце;

- СТк — стоимость остатка товаров на складе на конец месяца

Примеры расчётов и проводок в бухгалтерском учёте

Как распределить транспортные расходы на стоимость товара покупателю товара.

Пример 1

Бухгалтеру ООО «Альфа» нужно рассчитать и отнести на товар прямые транспортные расходы (ПТР) по итогам июня 2021 года. Организация приобретает товары для последующей перепродажи на условиях доставки до своего склада силами продавца. ТР оплачиваются как отдельная услуга. Право собственности к покупателю переходит после доставки на его склад.

На 1 июня сумма ПТР на остаток на складе (ПТРн) составила 12 тыс. руб.;

сумма полученных ПТР в течение июня (ПТРо) — 56 тыс. руб.;

остаток товара на складе на 1 июля (СТк) — 112 тыс. руб.;

стоимость реализованных в июне товаров (СТо) — 845 тыс. руб.

Считаем средний процент:

(12 тыс.руб. + 56 тыс. руб.) / (845 тыс.руб. + 112 тыс.руб.) = 7%

Считаем ПТР по остатку на складе:

7% х 112 тыс.руб. = 7,8 тыс. руб.

Считаем сумму ПТР, которую можно принять к затратам июня:

(ПТРн + ПТРо) — ПТРост = (12 тыс.руб. + 56 тыс.руб.) — 7,8 тыс.руб. = 60,2 тыс. руб.

В учёте операции отражаются следующими проводками:

- Дт 62 — Кт 90 — отражена выручка от реализации товаров в июне;

- Дт 90 — Кт 41 — отражена себестоимость проданных товаров (845 тыс.руб.);

- Дт 62 — Кт 90 — отражена выручка от транспортных услуг по доставке товара;

- Дт 90 — Кт 44 — в себестоимость товаров включены распределённые ПТР (60,2 тыс.руб.).

Как списывать транспортные расходы в торговле

Покажем на примерах, как списываются транспортные расходы в зависимости от принятого варианта учёта (в фактической себестоимости или в расходах на продажу):

Пример 2.

ООО «Дельта» занимается продажей компьютерной техники. В июне 2021 года пришёл товар на сумму 980 тысяч рублей. Расходы на доставку и разгрузку составили 52 тысячи рублей. Компания работает на ОСНО, товар облагается НДС. В соответствии с учётной политикой, транспортные расходы включаются в фактическую себестоимость на счёте 41 — Товары.

- Дт 60 — Кт 51 — товар оплачен на сумму 980 тыс. руб., в т.ч. НДС 163,33 тыс. руб.;

- Дт 41 — Кт 60 — товар оприходован на сумму 816,67 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60— выделен НДС по товару (163,33 тыс. руб.);

- Дт 60 — Кт 51 — оплачена доставка товара на сумму 52 тыс. руб., в т.ч. НДС 8,67 тыс. руб.;

- Дт 41 — Кт 60 — учтена стоимость доставки 43,33 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по доставке (8,67 тыс. руб.);

- Дт 90 — Кт 41 — списание себестоимости части товаров (с учётом ТР) после её реализации (860 тыс.руб.).

Пример 3.

ООО «Гамма» продаёт автозапчасти. В июне 2021 года пришёл товар на сумму 430 тысяч рублей. Расходы на доставку и разгрузку составили 8 тысяч рублей. Компания работает на ОСНО, товар облагается НДС. В соответствии с учётной политикой, стоимость доставки относится на расходы по продажам. Используется счёт 44 — Расходы на продажу.

ПТР на остаток на складе (ПТРн) — 4 тыс. руб.;

остаток товара на складе на 1 июля (СТк) — 261 тыс. руб.;

стоимость реализованных в июне товаров (СТо) — 612 тыс. руб.

- Дт 60 — Кт 51 — товар оплачен на сумму 430 тыс. руб., в т.ч. НДС 71,67 тыс. руб.;

- Дт 41 — Кт 60 — товар оприходован на сумму 358,33 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по товару (71,67 тыс. руб.);

- Дт 60 — Кт 51 — оплачена доставка товара на сумму 8 тыс. руб., в т.ч. НДС 1,33 тыс. руб.;

- Дт 44 — Кт 60 — учтена стоимость доставки 6,67 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по доставке (1,33 тыс. руб.);

- Дт 90 — Кт 41 — списание себестоимости части товаров после её реализации (358,33 тыс.руб.);

- Дт 90 — Кт 44 — принятая к затратам стоимость ПТР по доставке товаров, реализованных в июне (8,41 тыс.руб.), на основании расчёта:

(4 тыс.руб. + 8 тыс.руб.) / (261 тыс.руб. + 612 тыс.руб.) = 1,4%

1,4% х 261 тыс.руб. = 3,59 тыс.руб.

(4 тыс.руб. + 8 тыс.руб.) — 3,59 тыс.руб. = 8,41 тыс.руб.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Часто задаваемые вопросы

Отражение транспортных расходов в бухгалтерском учёте при реализации готовой продукции и товаров одинаково?

Разницы в учёте нет. Если цена доставки входит в стоимость ГП или товара, все затраты будут собираться на 41 счёте и списываться в дебет счёта 90. Если цена доставки выделена, то затраты по доставке ГП или товара отразятся на 44 счёте и спишутся в дебет счёта 90.

При отнесении ТР на прямые затраты при покупке товаров методика расчёта очень сложная. Могу ли я все ТР относить к косвенным расходам?

Транспортные расходы будут считаться прямыми при доставке товаров до склада покупателя, если они не включены в цену приобретения (Письмо Минфина РФ от 17.08.2012 № 03-03-06/1/420). Во всех остальных случаях — это косвенные расходы. Так что можете регулировать условиями договора купли-продажи.