Программа IDENT позволяет грамотно организовать работу клиники с клиентами, которые лечатся по полису добровольного медицинского страхования (ДМС).

Чтобы в IDENT начать работать со страховой компанией, ее нужно добавить в список контрагентов. Если услуги или цены страховой отличаются от ваших, то необходимо внести их в программу. А чтобы производить расчет страхового пациента, необходимо добавить номер и сроки действия страхового полиса в его карточку. Подробнее обо всем этом читайте ниже.

Варианты работы со страховой компанией

Существует три варианта взаимодействия со страховой компанией:

- За основу берется список услуг клиники, но используются цены страховой компании (например, скидка 10% на весь прейскурант клиники или другие варианты). В этом случае нужно выделить отдельную группу цен для страховой компании.

- Страховая компания предоставляет клинике свой прейскурант, который нужно добавить в программу. С добавлением поможет техподдержка IDENT. Здесь есть важный момент: у страховых, которые работают в соответствии с приказом №804н «Об утверждении номенклатуры медицинских услуг», прейскурант имеет единую структуру и отличается только ценами. В этом случае не нужно загружать каждый прейскурант страховой отдельно. Необходимо один раз добавить прейскурант, соответствующий приказу №804н, назвать его, например, «Страховые», а дальше создавать группы цен для каждой страховой, как во втором варианте.

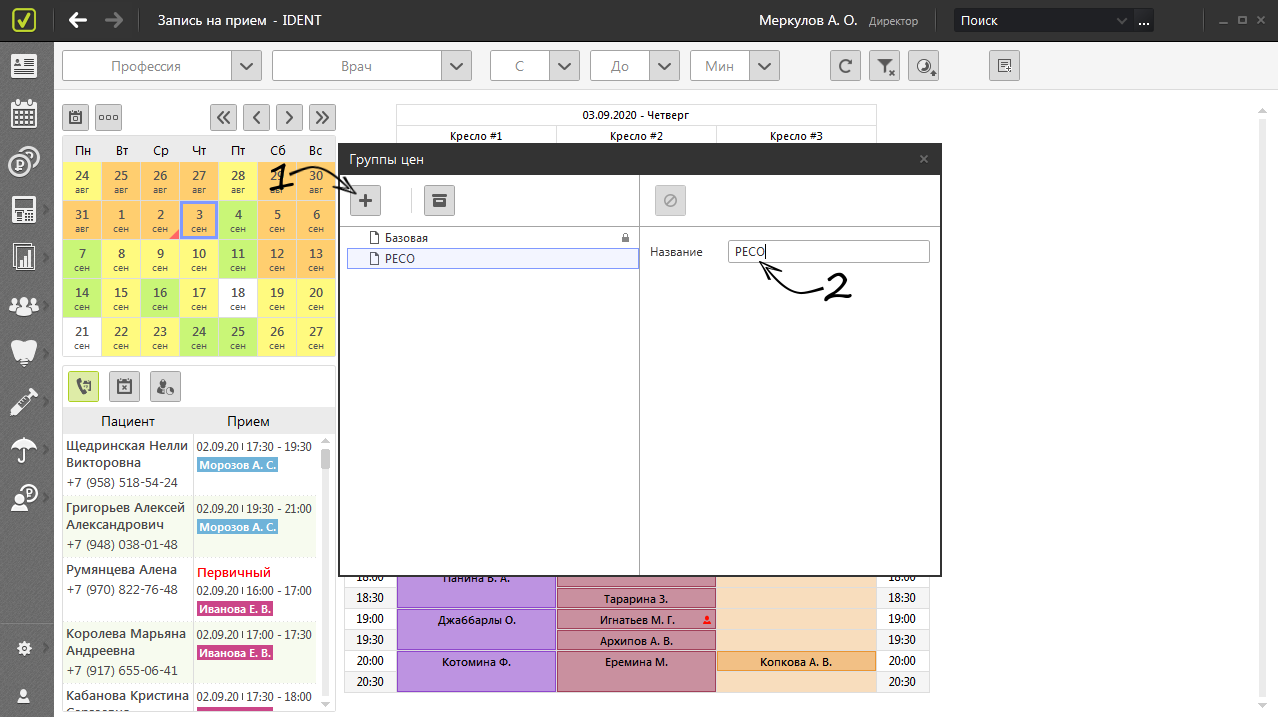

Чтобы выделить отдельную группу цен для страховой компании:

- Перейдите в «Настройки» → «Справочники» → «Группы цен». Нажмите «Добавить».

- Задайте название группы цен. Например, по названию страховой.

О том, как добавить цены в новую группу в прейскуранте, читайте в статье «Прейскурант».

Новый контрагент — страховая компания

Добавьте в IDENT все страховые компании, с которыми сотрудничаете.

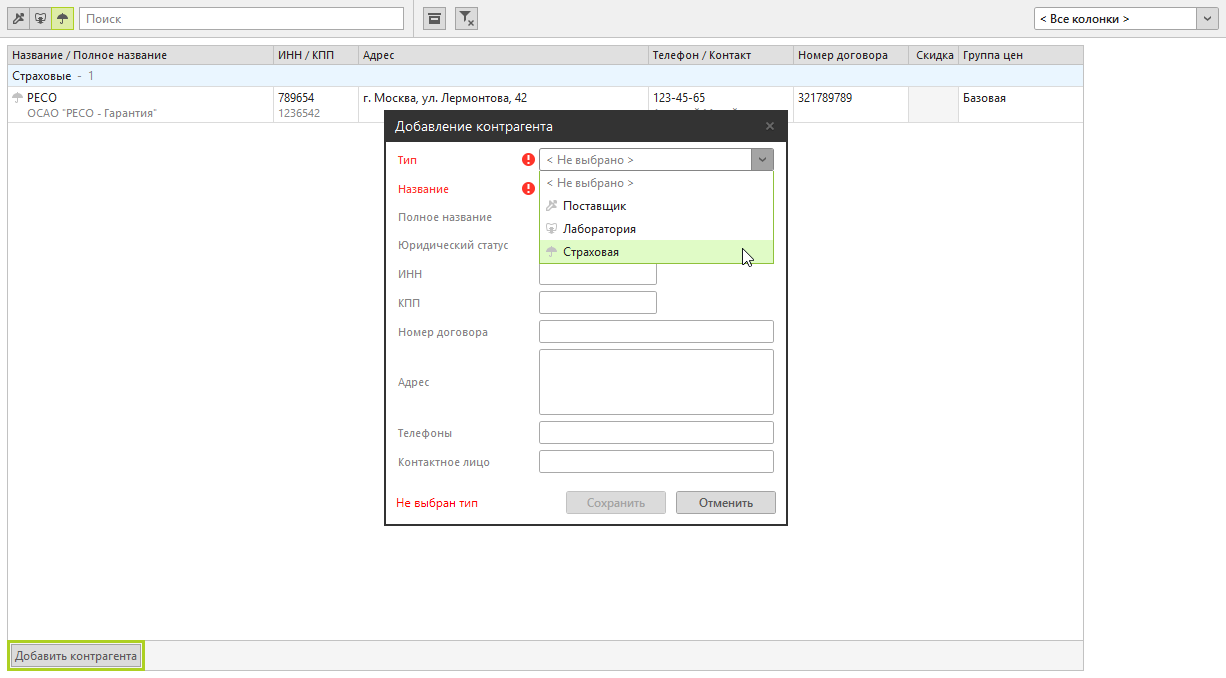

- Перейдите во вкладку «Настройки» → «Справочники» → «Контрагенты». О работе со справочником «Контрагенты»

- Нажмите на кнопку «Добавить контрагента» в левом нижнем углу экрана.

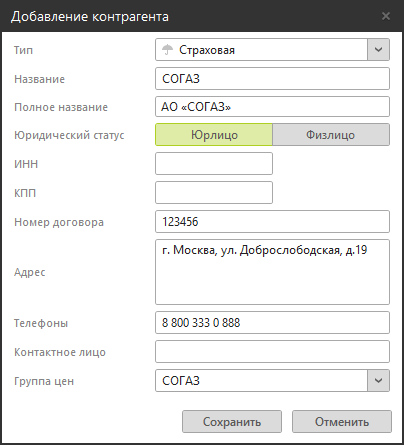

В открывшемся окне заполните информацию о контрагенте:

- Выберите тип контрагента —

«Страховая компания».

- Заполните поле «Название». При вводе название копируется в поле «Полное название». Его можно отредактировать.

- По возможности заполните ИНН, КПП, номер договора, адрес, телефоны и контактное лицо. Эта информация отобразится в списке контрагентов.

- Выберите группу цен, созданную для страховой, или «Базовую», если работа ведется полностью по прейскуранту клиники.

- Нажмите «Сохранить».

Изменение привязки группы цен

Если в прейскуранте вы изменили группу цен для страховой компании, измените привязку группы цен к контрагенту.

Например, страховая работала по ценам клиники — группа цен «Базовая». Если у страховой изменились цены, а у клиники — нет (или наоборот), необходимо создать отдельную группу цен для страховой.

Чтобы привязать новую группу цен к контрагенту:

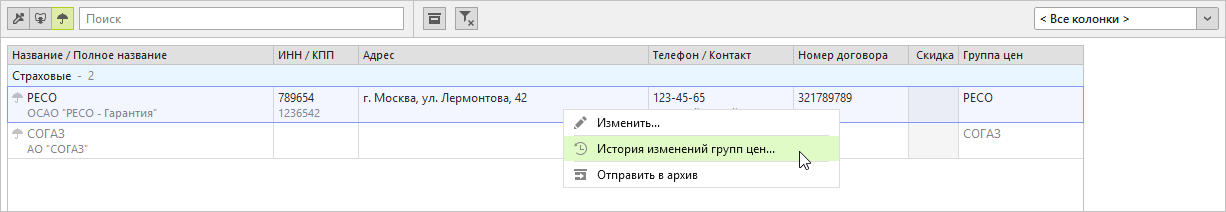

- Нажмите на название компании правой кнопкой мыши, → «Изменить».

- В открывшемся окне в строке «Группа цен» выберите актуальный вариант.

- Нажмите «Сохранить».

Если вовремя не привязать к страховой необходимую группу цен, то врач не сможет добавить в наряд пациенту услуги по полису этой страховой.

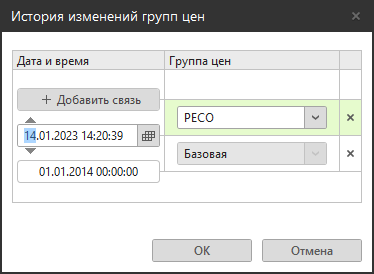

Чтобы изменить время привязки группы цен:

- Нажмите на название страховой правой кнопкой мыши, → «История изменений групп цен…».

- В открывшемся окне измените дату или время.

- Нажмите «ОК».

Информация о страховом полисе в карточке пациента

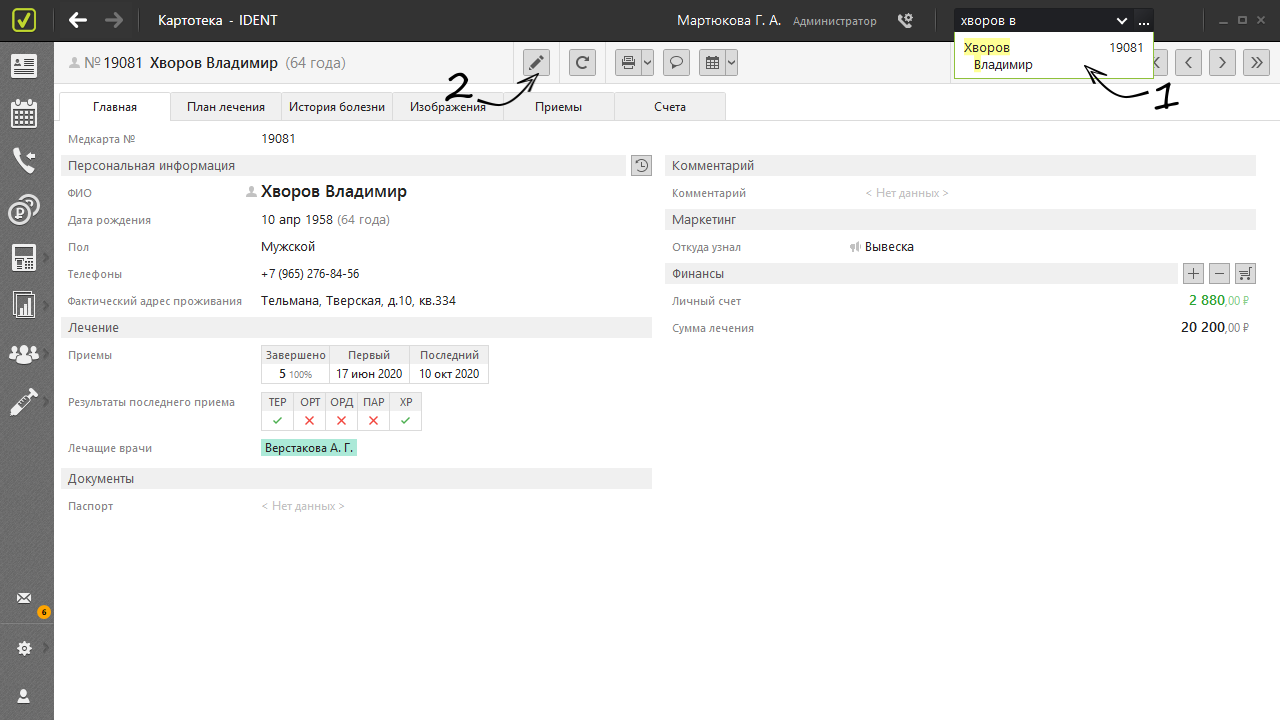

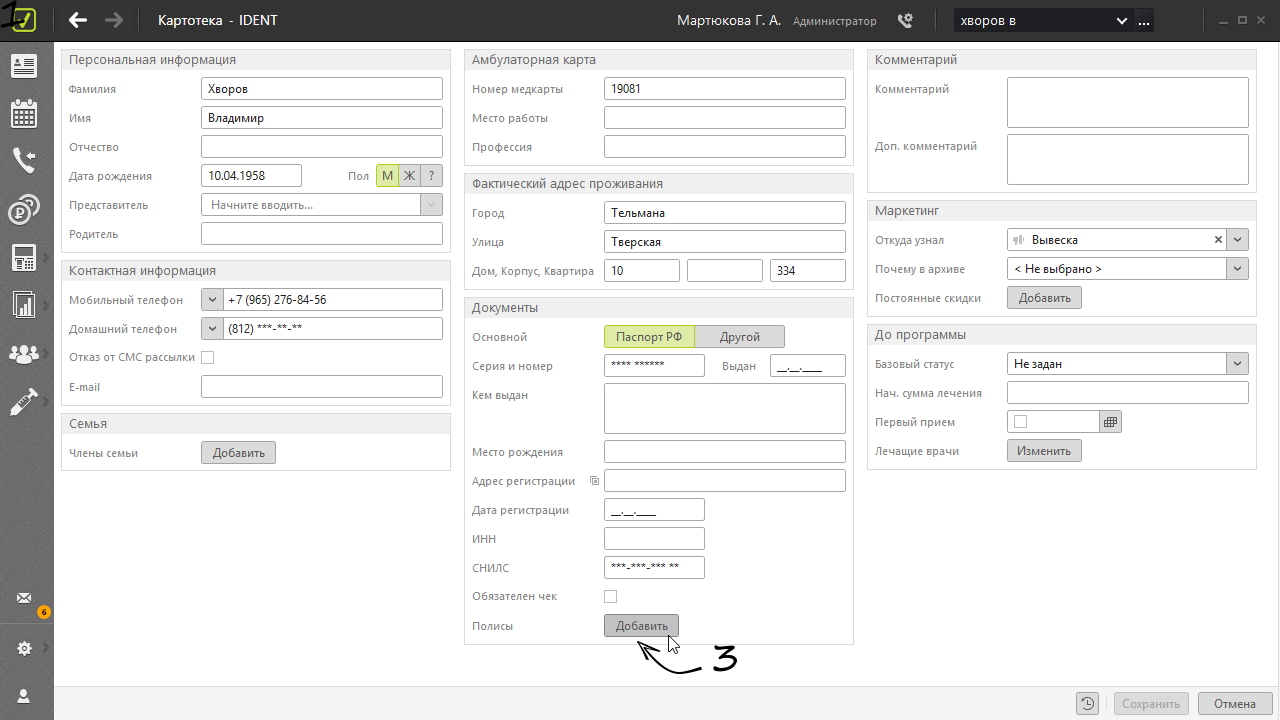

Внесите данные страхового полиса в карточку пациента. Найдите карточку пациента, который собирается лечиться по ДМС (1), и перейдите в режим редактирования (2). Нажмите «Добавить» в строке «Полисы» (3).

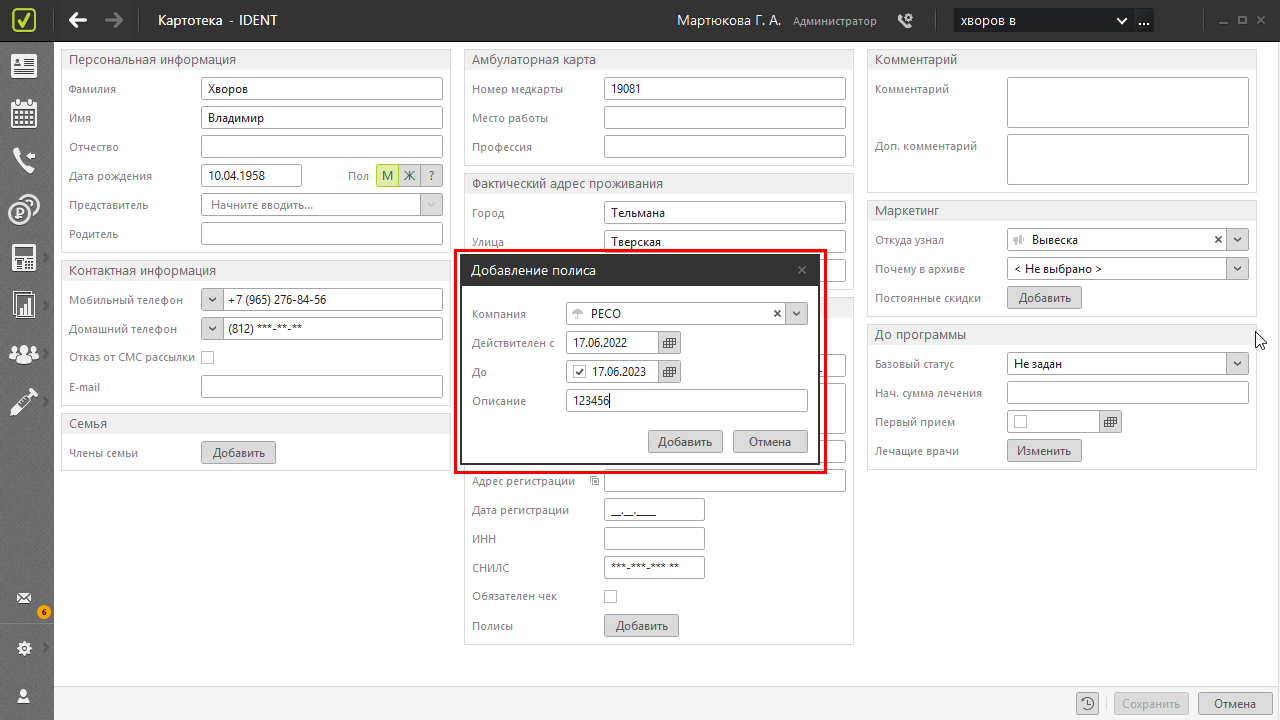

В открывшемся окне «Добавление полиса» с помощью выпадающего меню выберите название страховой компании (из списка, который вы уже внесли в справочник контрагентов), отметьте дату начала действия полиса, если есть дата окончания действия, укажите ее. В поле «Описание» обязательно введите номер полиса и нажмите «Добавить».

Теперь при оформлении наряда на этого пациента рядом с базовым прейскурантом будет отображаться прейскурант страховой компании, и расчет пациента можно будет производить как по основному прейскуранту клиники, так и по прейскуранту страховой компании (подробнее о том, как производится расчет страхового пациента, читайте здесь).

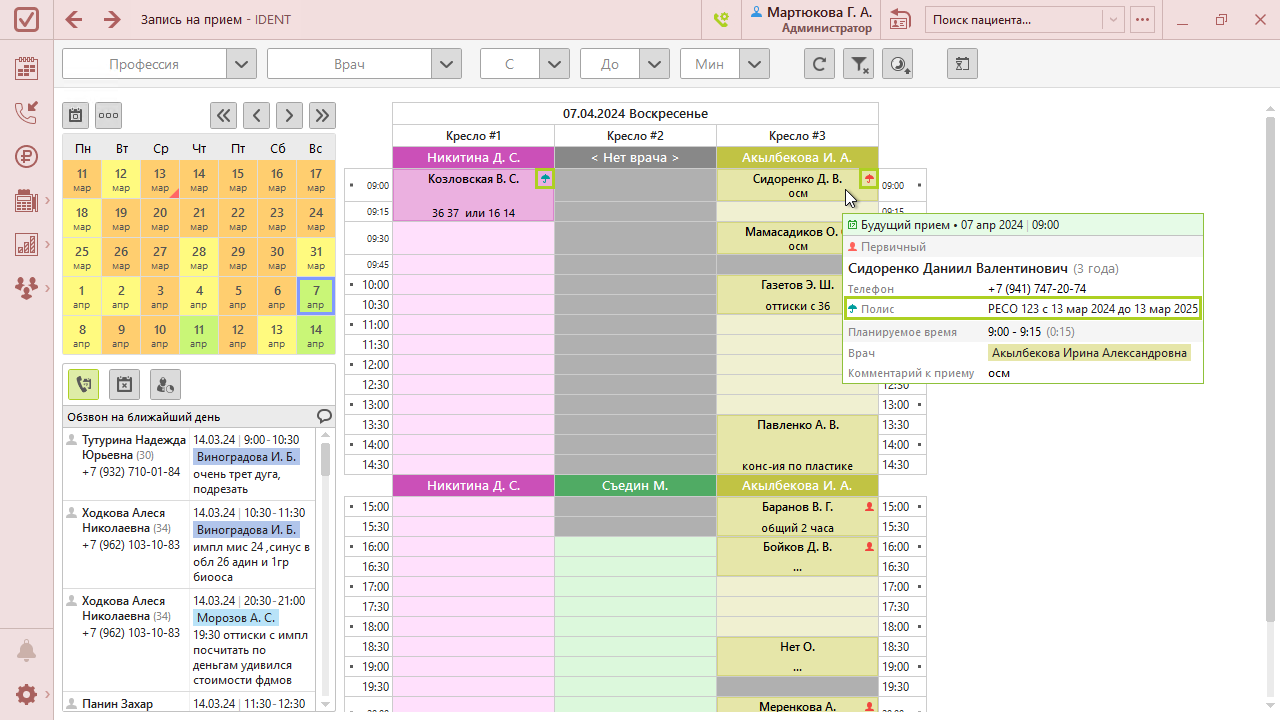

При переходе в расписание (1) вы увидите, что клиенты страховых компаний будут помечаться специальным значком с изображением зонтика. У повторных пациентов зонтик зеленый (2), у первичных — красный (3).

Анна Краснослободцева, глава департамента маркетинга и продаж группы компаний «Центр новых медицинских технологий» (Новосибирск), рассказала НаПоправку о развитии канала ДМС. Клинике удалось за 2019 год увеличить выручку по ДМС на 33% и найти нестандартные инструменты продвижения. Делимся наработанными практиками и ошибками.

ЦНМТ

и рынок Новосибирска

Рынок частной медицины Новосибирска отличается от Москвы и Петербурга. Он достаточно молодой — существует около 20 лет и включает 5-6 крупных игроков. Остальные — небольшие центры, которые не оказывают полный цикл диагностических и лечебных процедур. Около 20% населения пользуется услугами крупных компаний. 40% обращаются в государственные клиники.

ЦНМТ работает уже 17 лет и входит в

тройку лидеров Новосибирска. В рейтинге «ТОП-100 клиник России» за 2018 год

Центр занял 46-е место по объему выручки и 1-ое в Новосибирске.

У нас 6 многопрофильных филиалов, 450+

врачей, 72 000 пациентов в год. Средний чек на пациента в год — 16 000 рублей.

Наш приоритет — качество медицинских услуг. В ЦНМТ приезжают пациенты со всей Сибири, из Казахстана, с Дальнего Востока и других регионов, чтобы сделать ЭКО и некоторые виды операций, получить специализированные услуги. Есть пациенты из европейской части России, например, из Москвы. При этом цены в ЦНМТ сопоставимы с московскими и относятся к сегменту миддл+. Консультация стоит 2200 рублей, базовое ЭКО — 130 000 рублей.

ДМС

Насколько мне известно от коллег, в

Москве и Питере от 40 до 90% выручки клиники обеспечивают пациенты ДМС.

В Новосибирске доля выручки от страховых и юридических лиц редко превышает 20%.

Основную прибыль медцентру дают физические лица.

Дело в том, что в регионах меньше сотрудников работают в крупных фирмах и на производствах. Работодатели не торопятся страховать штат, а если все-таки страхуют, то выделяют скромные бюджеты — около 10 000 рублей на человека. Расходы государственных компаний на ежегодные осмотры еще меньше, порядка 5000 рублей.

Старт

проекта

Направлению ДМС в ЦНМТ больше 10 лет, но серьезно мы занялись им в 2018 году. С момента старта форматы работы несколько раз менялись — начинали с сотрудника, который просто сводил ежемесячные реестры и выставлял счета. Прошли долгий путь — экспериментировали, подбирали оптимальное количество и функционал сотрудников. Не было ясности, какой именно состав и список обязанностей нужен. С одной стороны, надо было поддерживать существующие контракты, с другой — привлекать новых клиентов, но непонятно, как именно.

После запуска проекта, в конце 2018

года доля выручки от ДМС и юридических лиц составляла только 16% от всего

объема.

Первый опыт показал, что рынок ДМС уже поделен. Оставалось только забрать пациентов у конкурентов. Мы выстроили работу заново — открыли новый отдел продаж из 4 человек. Функционал распределили таким образом: сотрудник сопровождения формирует реестры, ведет переговоры с врачами и экспертами из страховых компаний, «отбивает» снятия, выставляет счета, контролирует оплаты, обучает первую линию (операторов, администраторов и иногда врачей) работе с пациентом по ДМС. Два менеджера работают в 5 каналах продаж: торги, ДМС, прямые договоры, агентская сеть, медтуризм. Руководитель отдела разрабатывает новые направления.

Сотрудников наняли, провели аудит и выделили три ключевых направления работы:

- переговоры со страховыми

компаниями, - привлечение юрлиц,

- обучение врачей.

Переговоры

со страховыми

Долгий процесс. В Новосибирске только подписание договора со страховой занимает от 6 месяцев.

Страховые уже набрали пул клиник и

неохотно идут на сделки

с новыми медцентрами, особенно небольшими. Приходится говорить со страховыми компаниями на

одном языке и апеллировать к их задачам: удержать средний чек, соблюдать все

штрафные санкции. Нужно обязательно анализировать ошибки клиник, с которыми

страховая уже работает, и отстраиваться.

Мы не увеличили число договоров с новыми страховыми компаниями, но

расширили список предприятий, прикрепленных к ЦНМТ.

Уже на старте проекта у нас были договоры

с 30 страховыми компаниями, но выручка по некоторым из них могла не превысить

200 000 рублей в год. Зато в 2019 мы значительно улучшили качество работы.

Но ДМС решили развивать не только ради

выручки. Важно было

провести внутренний аудит и создать правильный и нужный уровень бюрократии в

лечении пациента. ДМС — это хорошая школа, которая заставляет выучить

правила работы и их соблюдать.

Частные пациенты клинику в некотором роде

«расслабляют». Вы

заботитесь о пациентах, оказывая максимально возможный сервис, видите их

мотивацию на выздоровление. В условиях ДМС приходится буквально следовать правилам, лечить только острые состояния

и назначать только то, что страховая оплатит.

Как работать со страховыми компаниями?

Первостепенная задача — выучить правила. У каждой страховой свои

регламенты и особенности. Внутри одной страховой компании программы и договоры с юрлицами тоже

отличаются. Их нужно знать и легко ориентироваться — решить задачу помогут партнерские

отношения и опытные сотрудники, которые ведут страховые и знают все тонкости.

В идеале в штате должен быть врач-эксперт — «адвокат» ДМС, который

взаимодействует с врачами и передает им актуальную информацию, учитывая

медицинские специализации. К сожалению, врачи неохотно слушают людей без

медицинского образования.

Читайте статью нашего блога о том, как маркетологу найти общий язык с врачами.

В команде нужен менеджер по сопровождению

или бухгалтер, который ведет документацию. И как минимум один менеджер, который

постоянно будет на связи со страховой компанией, готовый общаться и отвечать на

вопросы, пару раз в год наносить визиты и поздравлять с праздниками.

Работа со страховыми — долгий процесс. Даже подписанный договор не гарантирует, что завтра будет поток пациентов. Их порой приходится искать, и заняться этим могут только ваши сотрудники: регулярно общаться со страховой, выяснять потребности, узнавать, что нужно сделать, чтобы в медцентр пришли пациенты. Или поступать как мы — работать с клиентами страховой.

Работа

с предприятиями

ЦНМТ работает в сегменте миддл+, поэтому

страховые нас не любят — слишком дорогие услуги. В рамках проекта мы придумали

нестандартное решение: взяли все крупные компании Новосибирска, позвонили им и

узнали, есть ли у сотрудников полис ДМС.

Если у предприятия Х была программа ДМС,

но не включала нашу клинику, — выходили на переговоры и пытались таким образом повлиять на

страховую компанию. Добивались, чтобы страховая стала направлять сотрудников

предприятия Х к нам.

Долгая и упорная работа в 2019 году дала

позитивные результаты: многие компании вернулись к нам после трехлетнего

перерыва, появились новые клиенты.

Работа

с врачами

Врачи привыкли работать по определенной схеме и неохотно изучают новые правила и погружаются в бюрократию. С

обычными (не ДМС) пациентами они следуют клиническим рекомендациям, но могут и

опираться на собственный опыт. С ДМС ситуация иная: каждое назначение должно

быть строго

обосновано. Есть жалобы и список рекомендованных услуг по ним. Если пациент

жалуется на насморк — лечим насморк, горло не трогаем.

Каждый шаг в сторону приходится аргументировать, доказывать страховой компании, что он необходим. Врачи не любят аргументировать подобные решения. В итоге страховая предъявляет претензии и не оплачивает часть услуг. Пациент негодует — ему ничего не объяснили. Клиника теряет деньги, а врач злится, что от него что-то требуют. Недовольны все.

Справиться с проблемой помогают

дополнительные инструменты и постоянное обучение докторов. Честно скажу, идет

оно долго и сложно. Впереди у нас много работы, но успехи уже есть. С

2017 года у каждого доктора на рабочем столе лежит распечатанная методичка,

которую мы регулярно обновляем.

Наша МИС «Медиалог» дает подсказки по

каждому пациенту — к какой страховой компании и программе он прикреплен.

Показывает все записи пациента.

Если в один день пациент записался к

нескольким специалистам, но у договора есть лимит, приходится его

останавливать. Врач может направить такого человека к терапевту или сказать,

что он будет его наблюдать и поможет решить все проблемы.

Новых докторов обучает наш менеджер по

ДМС. У него

собрана база критичных ошибок и примеров — на старте проекта мы разбирали

ошибки и противоречия по ДМС даже не ежедневно, а ежечасно, пока не отработали

«узкие места».

Раз в год проводим для всех врачей

большое обучение — освежаем и углубляем знания. Также периодически

приезжают менеджеры страховых компаний и проводят короткие курсы.

Ошибки

проекта

В начале проекта мы совершили ряд ошибок.

Первая ошибка: сразу ждали быстрых результатов и внушительных цифр. Это

невозможно — медицинских маркетологов и специалистов по ДМС нигде не готовят, их нельзя найти

на рынке труда. Мы перестали искать «идеального» сотрудника и начали

обучать штат. Решение принесло результат. Если сначала страховые недоумевали,

почему сотрудники меняются так часто, то потом охотно выстроили партнерские

отношения с командой ЦНМТ.

Успех такого проекта зависит не только от отдела продаж, но и от руководства и/или собственника. Если менеджеру давать все условия и ресурсы, то результаты можно получить уже через 3-4 месяца. Если ограничивать, требовать только отчеты — результата не будет никогда. Мы перепробовали все варианты — результат появился только при благоприятных условиях и свободе действий.

Вторая ошибка — нестрогое следование

правилам страховых. Хотелось работать так, как считаем нужным и правильным.

Казалось, что раз мы оказываем медицинские услуги и знаем, как это делать, то

можем диктовать условия страховым. Нет, не можем. Это надо сразу осознать

и запомнить — в страховой мы заинтересованы больше, чем она в нас.

Третья ошибка — мы не боролись с

причиной. Все клиники, которые работают с ДМС, сталкиваются с удержаниями.

Если клиника нарушила правила (назначила лишнее, записала к нескольким врачам без острого состояния здоровья

пациента, неправильно заполнила документы), страховая отказывается

оплачивать услуги. Какое-то время мы просто соглашались с этими

удержаниями. Не искали корень проблемы — это было неправильно.

Врачей и сотрудников нужно обучать сразу, объяснять все на примерах и разбирать конкретные случаи, не «отходя от кассы». Сначала эти штрафы кажутся небольшими и незаметными, но с ростом количества пациентов и поставленных диагнозов они увеличиваются и грозят серьезными последствиями.

Результаты

Благодаря принятым мерам за год мы увеличили выручку ДМС на 33%. Долю выручки в общем объеме подняли с 16 до 25%.

Важные достижения:

- вырастили стабильную сильную команду;

- создали долгосрочные партнерские отношения со страховыми, которые позволили выработать правила игры и планы на будущее;

- нашли каналы привлечения страховых и юрлиц;

- выучили правила страховых и научились по ним работать;

- построили систему обучения врачей;

- можем формировать продукт в зависимости от потребности рынка;

- разработали инструменты, которые не дают врачам и пациентам лечить хронические заболевания за счет средств ДМС, а в конечном итоге клиники.

Клиентоориентированность

Может показаться, что при работе с ДМС

истинный клиент — страховая, а не пациенты. Это не так. В любом случае

приоритет клиники — здоровье и счастье пациента.

Пациенты и компании, в которых они

работают, голосуют рублем. Юрлица меняют страховую компанию примерно раз в два года. Они всегда

ими недовольны и ищут новые варианты. Но если клиника себя зарекомендовала —

захотят остаться с вами и

новой страховой.

У нас есть клиент, крупнейшая федеральная

IT-компания. Они принципиально обслуживаются только у нас. Меняют страховые компании, но мы остаемся

обязательным условием каждого контракта.

Планы

План на 2020 год: удержать результат, дообучить докторов и улучшить качество работы. Увеличить долю в выручке по каналу ДМС до 40%, затем развивать направление прямых договоров с юрлицами.

ДМС — не самый интересный канал привлечения пациентов из-за высоких рисков: страховая в любой момент может расторгнуть договор, медцентр окажется под угрозой. На мой взгляд, по ДМС должно приходить не более 40% выручки клиники, мы не хотели бы превышать эту цифру.

Продвижение

Эффективный способ продвигать клинику при

работе с ДМС — звонки, поездки, личное общение и любые способы коммуникации с потенциальным клиентом.

Как-то раз мы с коллегой сидели в

кофейне и строили планы по захвату рынка ДМС. За соседним столиком

сидел мужчина и невольно слышал наш разговор. Мы бурно обсуждали проект,

радовались тому, как здорово все придумали.

В итоге мужчина подошел к нам, представился и назвал компанию, которой руководит. Сказал, что хочет, чтобы наша система была в его компании. Дело пошло, и через полгода они стали нашими первыми клиентами по новой программе.

К сожалению, пока о программе рассказать не могу, мы активно вводим ее и дорабатываем. Но с удовольствием раскрою секрет, когда статус коммерческой тайны будет снят. Теперь я в шутку предлагаю коллегам ходить по разным кофейням и обсуждать планы. Почему нет? Каналы продаж ограничены только фантазией продажника.

Еще одна интересная статья нашего блога о поиске нестандартных инструментов продаж.

Советы

Какие советы я могу дать новичкам,

которые только начинают работать с ДМС или развивают его после перерыва?

- Сначала оцените свой прайс и стоимость услуг для страховых. Если вы планомерно не занимались ДМС, то по ошибке можете дать страховой скидку выше вашей себестоимости.

- Определите долю ДМС-пациентов в текущей выручке. На мой взгляд, она должна быть не выше 40%.

- Тщательно рассчитайте экономическую эффективность проекта. Даст ли вам ДМС нужные деньги? Например, помимо расходов на зарплату сотрудников, стоит закладывать деньги на оплату штрафов от страховых. Обычно они составляют от 1 до 10% стоимости всех услуг.

- Обратите внимание на ближайшие компании и предприятия, там находятся ваши потенциальные пациенты. Выделите человека, пусть он идет и рассказывает о ваших преимуществах.

- Не повторяйте наши ошибки, которые я перечислила выше. Уважительно относитесь к себе, своему бизнесу и бизнесу своих партнеров.

- Не ограничивайте себя ненужными правилами. Есть обязательные требования: правовые нормы, пункты контрактов, договоренности с партнерами. Но есть и ограничения, которые мы сами себе ставим. Рынок ДМС развивается, формируется. Ищите каналы, способы продвижения и формулируйте нестандартные предложения.

Бесплатно скачивайте книги от НаПоправку:

Записать больше пациентов в сезон

Каналы трафика, о которых забывают клиники.

Записать больше пациентов на сайте

Чек-лист сайтов и посадочных страниц.

Маркетинг клиники на жителей района

Как сделать клинику самой узнаваемой в районе.

Корпоративный ДМС не означает, что у вас будет доступ к любым услугам частных клиник.

Программу добровольного медицинского страхования для сотрудников выбирает работодатель. Бывает, что сумма страховки совсем небольшая, тогда не всегда получится бесплатно получить нужное лечение, или в программу страхования включены только базовые услуги — и многое по полису будет недоступно.

Я десять лет работала в сфере ДМС: была специалистом пульта экстренной медицинской помощи, врачом-куратором и руководителем отдела обслуживания по ДМС сотрудников крупной компании. Расскажу, что стоит учесть, чтобы не попасть в ситуацию, когда ожидания от корпоративного медицинского страхования не совпадают с реальностью.

Что такое корпоративный ДМС

ДМС от компании — это медицинская страховка, которую оформляет работодатель для сотрудника как часть трудового договора.

От обязательного медицинского страхования корпоративный ДМС отличается тем, что работодатель сам выбирает, какие услуги будут включены в обслуживание. Никто не обязывает его оплачивать какую-то медицинскую помощь для работников — это добровольное страхование. Поэтому в программу ДМС могут входить разные виды медицинской помощи: от обычных консультаций в поликлиниках до госпитализации. Например, бывают полные программы страхования со множеством опций, а бывают базовые, в которые входит тот же перечень услуг, что и по обычному ОМС.

Для сотрудника вся система работает так: есть список медицинских услуг, которые можно получить по полису, когда к этому есть показания. Они перечислены в программе страхования. Если вы обращаетесь за такими медицинскими услугами, то ничего не платите: все расходы несет страховая компания, а ей за вашу страховку заплатил работодатель. Однако если услуга в вашу программу страхования не входит, в клинике вам скажут об этом, придется заплатить самостоятельно. У врачей, как правило, есть доступ к списку услуг, которые вам положены. Еще они всегда могут связаться с представителем страховой компании и уточнить информацию по вашим назначениям.

Отличается ли отношение врачей, принимающих по ОМС и ДМС

Алексей Чашкин

невролог, менеджер в сфере здравоохранения

Обслуживание пациента по ДМС обычно ничем не отличается от обслуживания по ОМС. И там, и там врач должен грамотно обследовать человека и назначить лечение. Разница может быть в том, что в ДМС часто входят частные и ведомственные клиники, а в них выше уровень сервиса. Кроме того, клиника и врач заинтересованы, чтобы пациент получил нужные медицинские услуги. Это значит, что не будет проблем с получением каких-либо процедур или направлений.

Перед тем как назначить лечение или диагностику, врачу надо удостовериться, что все нужные услуги входят в страховку. Бывает, приходится звонить в страховую компанию и согласовывать назначения с ее врачом-экспертом, иногда это занимает много времени.

Как правильно пользоваться ДМС от компании

Получить полис страхования. Полис ДМС может быть электронным, бумажным и в виде пластиковой карточки. В каком виде его выдадут вам, определяет страховая компания. Многие до сих пор делают полисы только в виде пластиковых карточек или на бумаге, как старые полисы ОМС. В этом случае полис должен быть на руках при каждом визите в клинику.

Если полис электронный, то перед первым визитом в клинику его лучше распечатать — на случай, если страховая компания не успела передать туда ваши данные. Потом такой полис уже можно не приносить с собой.

В полисе надо обязательно проверить правильность заполнения, то есть верно ли указаны ваши ФИО. Самостоятельно поправить в нем данные не получится, это может сделать только страховая компания по просьбе работодателя: только он может направить запрос, чтобы скорректировать их.

Если вы нашли в полисе ошибки, сразу сообщите об этом работодателю. Это важно: если в клиники, где вы будете лечиться по договору ДМС, направят ошибочные данные, вам могут отказать в приеме.

Изучить программу страхования. Виды медицинской помощи и конкретные услуги, которые положены вам по ДМС, а также клиники, куда можно обратиться, перечислены в программе страхования. В ней же есть список исключений, которые полис не покрывает.

Работодатель может предоставить программу страхования в бумажном или электронном виде вместе с полисом. Бывает, что на руки сотруднику выдают не полный текст программы, а так называемую памятку с кратким перечнем услуг — выжимку из программы. Ее страховая компания составляет по просьбе работодателя.

Если по памятке непонятно, что входит в ДМС, можно запросить приложение к договору с полным описанием программы в отделе кадров либо позвонить в страховую компанию и уточнить, что вам положено по полису.

Выяснить, как записываться в клиники. До того как воспользоваться полисом в первый раз, нужно уточнить, как вам придется взаимодействовать с клиниками. Если этот момент не прописан в программе страхования — а такое часто бывает, — то узнать эту информацию можно в страховой компании.

Бывает, что запись в клинику возможна только после согласования со страховой компанией. Тогда, чтобы попасть к врачу, надо позвонить в страховую компанию и объяснить ситуацию, после чего представитель компании определит, какие услуги вам нужны и куда за ними обращаться. Затем страховая компания отправит в клинику гарантийное письмо — обязательство о том, что она оплатит услуги, перечисленные в нем. Это занимает в среднем 10—15 минут. Получать гарантийное письмо на руки не нужно: компания всегда сама отправляет его в клинику, а оператор обычно сам записывает на прием к нужному врачу на удобное вам время.

Часто алгоритм проще: вы можете сразу обращаться в клинику, не уведомляя страховую компанию. То есть записываться на прием к нужному врачу как обычно — через регистратуру или другим способом. Клиника потом сама передает информацию о тех услугах, которые вам оказаны, в страховую компанию, вам ничего делать не надо.

Получить направление врача на любое обследование или лечение. По корпоративному ДМС можно получить только те услуги, которые назначил врач. То есть если у вас возникли какие-то проблемы, сначала надо записаться к профильному врачу, а потом уже делать анализы и проходить обследования по его направлению. То, что вы решили пройти самостоятельно, страховая компания не оплатит.

Например, у вас заболела спина и вы пошли на МРТ сами, без направления доктора. В этом случае платить придется самостоятельно: даже если в программе страхования такое исследование есть, страховая компания его не согласует и в клинике потребуют деньги с вас.

Стоит проверить, какую информацию страховая компания передала в клиники

Прикрепление к клинике. Страховая компания направляет в клиники списки сотрудников компании-клиента, которым положено обслуживание по ДМС. До первого визита нужно проверить, прикрепили ли вас к клинике. Во время первой записи, особенно если вы только что получили полис, стоит уточнить в регистратуре, есть ли вы в списках. Обработка информации в клинике может занять некоторое время — иногда несколько дней. Тогда клиника будет запрашивать у страховой гарантийное письмо на ваше обслуживание, пока данные не внесут в базу. Поэтому, если случай не экстренный, проще немного подождать, либо можно самостоятельно попросить страховую компанию направить в клинику гарантийное письмо с обязательством оплатить услуги.

Программа страхования для клиник. Страховая компания направляет страховую программу с перечислением услуг в те клиники, куда вы можете обращаться по полису ДМС. Иногда туда может быть передана не ваша текущая программа, а типовая — бывает, что в них есть значительные различия. Если вы уверены, что какие-то процедуры, обследования или консультации положены по вашему полису, а в клинике говорят обратное, лучше сразу перепроверить: позвонить в страховую компанию самостоятельно или попросить сделать это представителя клиники.

Если вы оплатите услугу, которая была положена по полису ДМС, деньги вернуть можно. Однако потребуется гарантийное письмо от страховой компании, заявление на имя главного врача о возврате денег и чеки, подтверждающие самостоятельную оплату.

Что обычно положено по корпоративному ДМС

В любой программе страхования есть определение страхового случая, то есть события, которое страховая компания должна оплатить. Каждая страховая компания сама определяет, что будет страховым случаем. То, что к нему не относится, придется оплатить за свой счет. Если вы будете сдавать анализы или делать обследования, не указанные в программе страхования, или лечить заболевание из списка исключений, страховая компания, скорее всего, за это платить не будет.

Полис ДМС обычно подразумевает, что вы можете обратиться за медицинской помощью тогда, когда есть жалобы на состояние здоровья: произошла травма, обострилась хроническая болезнь или развилось какое-то острое состояние. То есть пройти профилактический осмотр или диспансеризацию по нему не получится.

Иногда работодатель заключает со страховой компанией дополнительное соглашение на профосмотры и скрининги для сотрудников. В этом случае есть строгий перечень услуг, которые можно получить только в клинике, указанной в соглашении.

Добавить в свою программу страхования новые медицинские услуги или другие медицинские организации можно, если работодатель предоставляет такую возможность. То есть в договор корпоративного медицинского страхования должны быть включены дополнительные опции, на которые страховку можно расширить за ваш счет. Иногда в договоре даже может быть возможность добавить в корпоративный ДМС родственника, например ребенка.

Все подробности о расширении страховки можно уточнить в отделе кадров: вам расскажут, можно ли получить нужную опцию, как оформить заявление и сколько это стоит. Все документы работодатель передает в страховую компанию сам.

Если возможности расширить полис нет, улучшить условия страхования по корпоративному ДМС за свой счет не получится. Страховая компания не может заключать дополнительные соглашения с вами как с физлицом и добавлять услуги в корпоративную программу страхования без ведома работодателя. В такой ситуации вы можете только купить новый собственный полис ДМС.

ДМС в разных ситуациях

Как посетить врача в клинике

В программах страхования есть пункт об амбулаторно-поликлинической помощи — это обычная медицинская помощь в клинике, когда вы приходите к нужному врачу на консультацию и получаете назначения. В программе страхования перечислены специализации врачей, к которым можно обращаться, а также обследования и процедуры, которые вам положены, если есть показания.

Амбулаторно-поликлиническую помощь по ДМС оказывают по определенной схеме. Например, у вас заболело ухо — это будет страховой случай, острое заболевание. Вы можете обратиться к отоларингологу в поликлинику, которая входит в программу страхования. Врач назначает обследование, например общий анализ крови, и лечение, например продувание слуховых труб.

Все назначения врача должна одобрить страховая компания. Врач может связаться с ней для уточнения назначений во время приема, если процедуры и анализы можно сделать сразу. Бывает так, что назначения будут сделаны в другой день: например, вам нужен рентген, а запись есть только через два дня. Тогда врач может передать заявку в электронном виде или по телефону не сразу, а после вашего визита. В этом случае с вами свяжутся позже и сообщат о решении страховой компании.

После лечения вы еще раз приходите на осмотр к врачу. Если все хорошо, он закрывает больничный лист. А если нужны еще процедуры или обследования и наблюдение продолжается, то новые медицинские услуги врач опять согласует со страховой компанией.

Немного другая ситуация с травмами. Травмпункты работают исключительно по ОМС, договоров со страховыми компаниями на обслуживание по ДМС у них нет. Однако по корпоративной страховке можно попасть на консультацию к травматологу либо вызвать скорую, чтобы она отвезла в стационар с травматологическим отделением, если травма тяжелая и это входит в условия программы.

Иногда в программу страхования входят не только обычные поликлиники и частные клиники, но и специализированные медицинские организации, например научно-исследовательские институты или медцентры узкого профиля. Чтобы попасть в такую клинику, нужно получить подтверждение, что в обычной проблему решить невозможно, то есть посетить врача нужной специализации и взять у него направление. В направлении должна быть прописана цель консультации в специализированной клинике, например решение вопроса о дальнейшей тактике лечения. Этого будет достаточно для страховой компании.

ДМС в разных ситуациях

Как вызвать скорую или неотложную помощь по ДМС

В программу страхования может входить скорая и неотложная помощь. Стандартный список услуг: осмотр врача и экстренная помощь на дому, а при необходимости — транспортировка в стационар. Чтобы вызвать бригаду скорой или неотложной помощи, нужно позвонить в страховую компанию по номеру телефона, указанному на полисе ДМС. Он работает круглосуточно.

В программе обычно прописывают территориальные границы, в пределах которых может быть оказана такая помощь: например, «в пределах административной границы города» или «в пределах 30 км за Мкадом». Если вы находитесь дальше указанного радиуса, страховая компания может предложить оплатить дополнительный километраж за свой счет по тарифам коммерческой скорой.

Например, по договору страховая компания обязана оплатить вызов в пределах 30 км за Мкадом, а вы находитесь за 32 км. Значит, эти два километра надо будет оплатить коммерческой станции скорой помощи, откуда направили бригаду. Страховая компания передает информацию о расценках, а вы можете согласиться или отказаться. Если такой вариант не подходит, придется вызвать скорую помощь по ОМС.

Если сотрудник страховой компании принимает вызов и направляет бригаду, значит, выезд согласован и будет оплачен, независимо от того, чем он закончился: госпитализацией или помощью на месте. Обычно, если по полису вам положена скорая и неотложная помощь, сотрудник страховой не будет разбираться в ситуации и отправит бригаду, основываясь только на вашей просьбе.

Однако иногда в программе страхования отдельно прописаны показания к скорой и неотложной помощи — тогда сотрудник учитывает их, когда принимает решение. Это, например, могут быть травмы и ожоги, любые острые боли, нарушение сознания, удушье, внезапная потеря зрения, сильное повышение давления с тошнотой и головокружением или другие проявления состояний, опасных для жизни.

По регламенту время, за которое коммерческая бригада скорой помощи должна до вас доехать, составляет в среднем 40 минут — может быть быстрее, но может быть и дольше в зависимости от загруженности. О том, сколько придется ждать, вам должен сказать представитель страховой компании.

Если есть реальная угроза вашей жизни, то кроме вызова бригады скорой медицинской помощи по ДМС стоит продублировать вызов в городскую скорую по номерам 103 или 112. У такой скорой регламентированное время доезда быстрее — до 15 минут. Эта рекомендация обычно прописана в программе страхования, также представитель компании может сам попросить вас так сделать, если симптомы кажутся угрожающими.

ДМС в разных ситуациях

Как лечь в стационар по ДМС

Экстренная госпитализация. Она нужна при острых состояниях или травмах, которые могут быть связаны с угрозой жизни. Обычно решение о ней принимает врач скорой помощи. Обычная скорая помощь может запрашивать место для экстренной госпитализации только в стационарах по ОМС. Если вы хотите госпитализироваться по полису ДМС, придется дождаться коммерческой скорой помощи.

При этом в стационарах по ДМС может не оказаться свободных мест. Тогда вас транспортируют в медицинскую организацию по ОМС, а как только освободится место, переведут в стационар по ДМС. Куда вас повезут, будет понятно на месте: если врач скорой считает, что нужна госпитализация, он звонит в страховую компанию, ее сотрудник обзванивает стационары и уточняет, есть ли возможность вас принять. Затем представитель страховой звонит врачу и сообщает результат, после чего бригада скорой помощи везет вас туда, где точно есть место.

При экстренной госпитализации страховая компания ориентируется на предварительный диагноз, который ставит врач скорой помощи:

- если диагноз страховой, то есть не входит в список исключений, полис покроет все необходимые расходы: размещение в палате определенного класса, обследование, медикаменты, операции, консультации врачей, питание;

- если диагноз входит в список исключений из программы, страховая компания откажет в госпитализации по ДМС. Однако транспортировку в стационар по ОМС, скорее всего, согласует, и оплачивать ее не придется.

Изредка бывают случаи, когда предварительный диагноз страховой, а клинический диагноз, который ставит врач в стационаре по ДМС, оказывается исключением из программы. В такой ситуации страховая компания откажет в дальнейшем финансировании, несмотря на то, что вас уже госпитализировали. Если стационар, в котором вы оказались, работает как по ДМС, так и по ОМС, скорее всего, вас переведут на обслуживание по ОМС.

В другом случае остается два варианта: продолжать лечение за свой счет или выписаться и лечь в другой стационар по ОМС. Когда ситуация тяжелая, выписаться сам человек не может, его обычно транспортируют в стационар по ОМС. Если транспортировать невозможно, вопрос каждый раз решается индивидуально, но есть риск, что придется оплачивать медицинские услуги.

Такие ситуации возникают редко: обычно речь идет о сложных диагнозах, которые трудно установить, и спрогнозировать исход такой болезни непросто. Когда дело касается рутинной медицинской помощи, например банального аппендицита, то все понятно сразу: входит диагноз в программу страхования или не входит.

Плановая госпитализация. Здесь понадобится письменное заключение врача поликлиники с указанием диагноза и цели стационарного лечения. Если диагноз страховой, вас направят на консультацию в один из профильных стационаров, предусмотренных программой ДМС. Если нет — страховая откажет в дальнейшем обследовании и лечении, надо будет обращаться в стационар по ОМС.

После консультации врач стационара назначит дату госпитализации и направит на анализы и обследования. Пройти диагностику можно в любой клинике, предусмотренной программой. Если вы хотите лечь в стационар по ОМС — например, раньше там уже лечились, нравятся врачи, а в ДМС эта клиника не входит, — тогда предварительное обследование можно сделать по ДМС. Но только при условии, что диагноз страховой, а в вашу программу страхования входит плановая госпитализация.

Что страховая компания не оплатит или оплатит только частично

Сложные для лечения заболевания. Обычно это болезни, требующие постоянного наблюдения и контроля даже без обострений. Либо те, что приходится лечить всю жизнь. Лечение таких заболеваний дорого обходится, страховщики редко его оплачивают.

Чаще всего к ним относят:

- онкологические заболевания;

- врожденные и наследственные заболевания;

- системные заболевания соединительной ткани, например ревматоидный артрит или системную красную волчанку;

- демиелинизирующие заболевания, например рассеянный склероз;

- сахарный диабет;

- хроническую почечную и печеночную недостаточность;

- психические расстройства;

- особо опасные инфекции, например чуму, холеру, сибирскую язву;

- туберкулез;

- венерические заболевания и ВИЧ-инфекцию;

- мужское и женское бесплодие.

Коронавирусная инфекция сначала также не входила в ДМС, однако сейчас страховые компании начали добавлять обследование на COVID-19 в свои страховки.

Если заболевание, которое не входит в полис, только подозревается, страховая компания будет оплачивать медицинские услуги до подтверждения диагноза. Например, при подозрении на онкологию страховая компания не может отказать в обслуживании до результатов гистологического исследования — этот анализ уточняет диагноз. После того как онкологический диагноз подтвердится, страхования компания прекратит финансирование только по этому конкретному заболеванию. Если потребуется медицинская помощь по любому другому поводу, она должна быть оказана по ДМС.

Дорогостоящая диагностика и аппаратное лечение. Так, МРТ или КТ всего тела по ДМС пройти не получится, несмотря на то, что большинством страховых программ такая диагностика предусмотрена. Тут есть определенные ограничения:

- по количеству исследований, например не более двух за срок действия договора ДМС;

- по количеству исследуемых отделов тела, например не более отдела за раз.

Еще полис ДМС не покрывает расходы на генетические исследования, а также любые исследования, связанные с вопросами планирования семьи и подготовки к ЭКО.

Корпоративной страховкой, как правило, не предусмотрено дорогостоящее аппаратное лечение и профилактика с помощью любых аппаратов. Например, кинезиотерапия на медицинских тренажерах для реабилитации после травм или инсультов. Аппаратные методики могут использоваться и в других областях, например в офтальмологии для лечения астигматизма. В любом случае они не будут входить в ДМС.

А вот обычная физиотерапия по полису, как правило, положена: по страховке можно пройти курс электро-, свето-, тепло-, лазеро- или магнитотерапии. Иногда предусмотрены даже курсы лечебного массажа, ЛФК, мануальной терапии. Правда, эффективность мануальной терапии и физиотерапии достоверно не доказана.

Стоматология. Ее работодатели предоставляют довольно редко из-за высокой стоимости услуг. Если стоматологическая помощь и предусмотрена программой, то разрешенных манипуляций в ней, как правило, меньше, чем исключений.

В большинстве программ есть ограничения по лечению кариозных зубов, как количественные — например, не более пяти зубов за срок действия договора ДМС, — так и качественные. Например, ДМС работает только при разрушении коронковой части зуба не более чем на 50%.

Удаление зубов при острой боли входит в большинство программ ДМС по стоматологии, но и здесь есть исключения: если требуется сложное удаление зуба мудрости — например, он не прорезался и находится внутри десны или неправильно размещен, — то страховая компания может отказать даже при острой боли. Такие состояния считаются врожденными аномалиями развития, а они в ДМС не входят.

Еще программами ДМС не предусмотрены ортодонтическая и ортопедическая помощь — то есть по полису нельзя установить брекеты, зубные импланты или протезы — и эстетическая стоматология. Например, отбелить зубы или убрать любой косметический дефект эмали по полису ДМС тоже не получится.

Пластическая хирургия и эстетические процедуры. По полису ДМС нельзя провести диагностику и лечение с косметической целью или чтобы улучшить психологическое состояние. Так, не получится увеличить грудь или сделать инъекции ботулотоксина.

Однако в программах встречается оговорка о пластических операциях, необходимость которых обоснована. К ним, как правило, относят пластику после тяжелых травм, например после ДТП, наступивших в течение срока действия договора. В этом случае следует связаться со страховой компанией и уточнить, как можно согласовать лечение.

Еще в программы страхования не входят лечение заболеваний волос и удаление мозолей, бородавок, папиллом, родинок. Но если родинка травмирована или значительно увеличилась в размерах, то есть появились не косметические, а медицинские показания к ее удалению, страховая компания может пойти навстречу, если случай не указан в исключениях из программы.

Ведение беременности и родовспоможение. Его иногда предоставляют по дополнительному соглашению между работодателем и страховой компанией. Как правило, полис предусматривает только нормально протекающую беременность, а не осложнения или заболевания. Поэтому дородовое ведение будет включать обслуживание на поликлиническом уровне: консультации специалистов, анализы, плановые скрининги. Если же потребуется госпитализация, например в отделение патологии беременных, ложиться, скорее всего, придется в стационар по ОМС.

Программа по родовспоможению, как правило, включает и естественные роды, и кесарево сечение, если оно потребуется. А вот на партнерские роды рассчитывать не стоит: в программы страхования они практически никогда не входят.

Альтернативная медицина и диагностика. Страховые компании обычно руководствуются принципами доказательной медицины, поэтому по полису ДМС не удастся пройти нетрадиционную диагностику вроде иридодиагностики или лечение, например гомеопатию, фитотерапию, гирудотерапию, акупунктуру и другое. Лечение, которое относят к экспериментальному или исследовательскому, тоже не входит в программу страхования.

Расходные материалы. К ним, например, относят хирургические сетки, применяемые при грыжесечении, коронарные стенты для кардиохирургии, металлоконструкции для фиксации переломов, эндопротезы тазобедренных суставов — то, что используют во время различных операций, в том числе высокотехнологичных. Если такая операция нужна в плановом порядке и она входит в программу страхования, вы оплачиваете расходный материал, а страховая компания — само лечение. Расходники стоят дорого, и работодатели стараются не вносить их в страховку. Исключение: если есть дополнительное соглашение, которое работодатель оплачивает отдельно от договора.

Еще расходные материалы могут входить в ДМС при состояниях, угрожающих жизни, — например, установка стентов при инфаркте, если это прописано в программе страхования.

Бывает, что в исключения выносят и названия оперативных вмешательств: например, эндопротезирование тазобедренного сустава. При такой формулировке на ваши плечи ляжет оплата не только расходных материалов, но и всей госпитализации в частной клинике.

Представители страховой компании должны заранее предупреждать о таких исключениях и предлагать другие варианты решения проблемы: например, получить квоту на высокотехнологичную медицинскую помощь по ОМС. То есть после того, как страховая компания получит на согласование направление на госпитализацию, ее представитель должен связаться с вами и объяснить ситуацию.

Что делать, если непонятно, положена вам по ДМС медицинская услуга или нет

Иногда врачи назначают медицинские услуги, не прописанные в программе страхования ни в качестве разрешенных, ни в качестве исключений, при этом они вам нужны, чтобы поставить точный диагноз или вылечить заболевание. Здесь страховая компания может пойти навстречу и согласовать такую услугу, но от вас могут потребоваться дополнительные действия.

Обычно все назначения со страховой компанией согласует врач. Но в спорных случаях вы можете согласовать медицинскую услугу и самостоятельно. Сначала врач все равно позвонит в страховую компанию, объяснит ситуацию, оценит альтернативные варианты, которые ему предложат вместо нужного назначения. Если они не подходят, страховая компания запросит скан заключения с обоснованием назначений для детального разбора ситуации. Врач отдаст его вам на руки.

После визита к врачу вам надо будет составить письменное обращение в страховую компанию с запросом на оказание нужной услуги. Это можно сделать на официальном сайте страховой компании либо позвонить в страховую компанию и уточнить адрес электронной почты, на который можно направить запрос.

К запросу приложите скан заключения врача, в котором он обосновал выбор тактики лечения или диагностики. В течение нескольких дней с вами свяжется представитель страховой компании и сообщит, готова ли компания оказать услугу по полису ДМС.

Если страховая компания не предлагает альтернативных вариантов из страховой программы и отказывает без объяснений, можно направить претензию к ней — также через сайт или по электронной почте. Ее детально изучат в отделе медицинской экспертизы, после чего ответственный врач-эксперт направит вам официальный письменный ответ. Если вы с ним не согласны, можно обратиться за независимой экспертизой, а потом в суд. Однако в моей практике до суда дело ни разу не доходило: эксперты страховой компании стараются найти общий язык с клиентами и решать проблемы так, чтобы обе стороны были довольны.

Запомнить

- По полису ДМС вам могут оказывать разные виды медицинской помощи: от консультаций в поликлинике до экстренной госпитализации. Все это будет указано в программе страхования.

- Перед тем как использовать полис ДМС, внимательно ознакомьтесь с программой страхования.

- Выясните, как вы можете записываться в клиники: самостоятельно или только через страховую компанию.

- При первом посещении медицинской организации не забудьте паспорт и полис ДМС.

- В спорной ситуации настаивайте на звонке в страховую компанию прямо с приема врача.

- Страховая компания оплатит только те медицинские услуги, которые вам положены по полису ДМС, если их назначил врач.

- Когда услуга не входит в страховую программу и не указана в списке исключений, есть шанс получить ее по полису, если она вам необходима по медицинским показаниям.

Как пользоваться ОМС в частных клиниках: подробная инструкция

Воспользоваться полисом обязательного медицинского страхования можно не только в государственных поликлиниках и больницах. Уже больше десяти лет коммерческие медицинские учреждения могут регистрироваться в системе ОМС и бесплатно принимать пациентов. С тех пор в каждом регионе появилось по крайней мере с десяток частных стоматологий и клиник в реестре.

Составили инструкцию, как получать медпомощь в частных медицинских учреждениях и ничего за это не платить.

Все частные клиники должны работать по ОМС?

Не все частные клиники работают по системе обязательного медицинского страхования. Компании регистрируются в реестре добровольно. Причем если это сетевая клиника, то по ОМС может работать лишь часть отделений.

Территориальные фонды обязательного медицинского страхования на своих сайтах ежегодно публикуют реестр частных и государственных больниц, которые работают по ОМС.

Стоит отметить, что все услуги, которые указаны в стандарте лечения, все клиники и больницы должны проводить бесплатно, если они внесены в реестр.

Если какого-то анализа или обследования нет в стандарте, то за него придется заплатить, в том числе и в государственной медицинской организации.

Можно ли получать бесплатно поликлинические услуги в частных больницах?

Если у клиники есть амбулаторно-поликлинические услуги и она зарегистрирована в реестре территориального фонда ОМС, то туда можно прикрепиться на бесплатное обслуживание. Вам понадобятся паспорт, полис и СНИЛС.

В регистратуре нужно будет написать заявление на имя главврача. Сотрудники помогут вам корректно заполнить документ. Его должны рассмотреть в течение 12 дней.

Частная клиника может отказать, если она достигла лимита по пациентам в рамках обязательного медстрахования. Также, как правило, такие медучреждения ограничивают часы приема по ОМС, например, не больше двух пациентов в день к одному врачу. Попросите оповестить вас, когда появится место.

А вот отказать в прикреплении из-за прописки в другом регионе или городе ни государственные, ни частные клиники не могут. В 2012 году Минздрав разъяснил, что регистрация не имеет значения при выборе поликлиники. Если вам отказывают, жалуйтесь в свою страховую компанию.

Менять поликлинику по ОМС можно один раз в течение календарного года.

Можно ли делать обследования и анализы в частных больницах без смены поликлиники?

Частная история, когда врач назначает УЗИ, но свободных слотов для записи нет. В этом случае можно обратиться за бесплатной услугой в частное учреждение.

Найдите на сайте территориального фонда ОМС шаблон направления, это может быть приложение к договору или специальная форма с конкретным номером. Можно позвонить в частную клинику и уточнить, какие документы понадобятся.

Попросите лечащего врача заполнить направление. Он может отказать, конфликт можно урегулировать через страховую компанию, которая через администрацию поликлиники пояснит ваши права как застрахованного. Если правы окажетесь не вы, вам предложат альтернативы.

После того как документы получены, отправьте их в клинику. Когда медучреждение проверит документы, вас запишут на нужное обследование.

Правда, получить направление на любые исследования и анализы нельзя. Они должны быть включены в стандарт медицинской помощи Минздрава. Это документ, в котором указывается, какое лечение и какие обследования назначаются пациенту в том или ином случае. Только в этом случае можно получить помощь по ОМС.

Если это рекомендация, а не направление, то процедуру придется оплачивать. Как правило, лечащие врачи в государственных клиниках назначают по стандарту.

Как оформить полис ОМС?

Получить полис можно в той страховой компании, которая оформляет полис. Их можно найти на сайте территориального отделения Фонда ОМС. Этот раздел обычно называется «Страховые медицинские организации» или «Страховые медицинские компании».

С собой возьмите паспорт и СНИЛС. Детям и подросткам до 18 лет понадобятся также паспорт родителя или законного представителя и свидетельство о рождении, если ребенку нет 14 лет.

Полис придется переоформлять при переезде на долгий срок в другой регион, если ваша страховая не работает в этом субъекте Федерации. Если этого не сделать, то прописаться в поликлинике в другом регионе не получится. Вам доступна будет только скорая помощь.

Более того, в России экстренная помощь является бесплатной для всех граждан и иностранцев, в каком бы регионе они ни находились.

Переоформить полис можно в отделении территориального Фонда ОМС или страховой компании, оформляющей полис. Чтобы заменить полис или получить дубликат, понадобятся те же документы, что и при оформлении в первый раз.

Инструкция, как лечиться по полису ОМС у частных врачей. Кратко

Как прикрепиться к частной клинике на постоянное обслуживание

- Если нет полиса ОМС, то сначала его нужно оформить. Это можно сделать в любой страховой компании, которая работает по системе ОМС. Их можно найти на сайте территориального фонда. Единого реестра нет, только региональные.

- На том же сайте публикуется реестр частных клиник, которые оказывают услуги по ОМС. Подберите подходящую организацию с поликлиническим обслуживанием.

- Придите с полисом ОМС, СНИЛС и паспортом в регистратуру выбранной клиники. Менять медицинскую «прописку» можно раз в год.

- В новое учреждение должны перевести в течение 12 дней. Если заявление буксирует на каком-то этапе, звоните в страховую компанию.

- Страховая компания, которая выдала вам полис, — главный союзник. Специалисты помогут получить бесплатно ту помощь, которая вам гарантирована.

- Не все обследования и анализы бесплатны априори. Их необходимость в каждом случае определяет не врач, а стандарты медицинской помощи Минздрава.

Как бесплатно сделать обследования или сдать анализы в частной клинике

- В первую очередь нужно проверить, входит ли назначенная процедура в стандарт медицинской помощи. Если да, то ее можно сделать бесплатно. Например, аппарата МРТ может не быть в вашей поликлинике и врач отправляет на это обследование по стандарту — не торопитесь делать снимок платно.

- Найдите частную клинику с МРТ-исследованием. Она должна быть в реестре вашего территориального Фонда ОМС.

- Уточните по телефону, какие документы нужны, чтобы записаться на снимок. Точный список определяют местные власти.

- Вернитесь к лечащему врачу и подпишите направление. Здесь может возникнуть проблема: врач может отказаться подписывать направление. В этом случае обратитесь к администрации поликлиники и страховую компанию.

- Отправьте направление в частную клинику и запишитесь на обследование.

Стоит ли покупать полис ДМС, чтобы не разориться на лечении и медикаментах

Болеть дорого, но не факт, что полис добровольного медицинского страхования поможет выздоравливать дешевле.

Что такое ДМС и как это работает

Добровольное медицинское страхование — это страхование, которое позволяет получать медицинскую помощь в клиниках, не работающих по программе обязательного медицинского страхования. Грубо говоря, с обычным полисом обращаются в государственную поликлинику, с полисом ДМС — в платную.

Если обязательную страховку регулирует закон, то для дополнительной отдельного документа нет. То есть каждая страховая компания устанавливает свои правила и сама решает, какие условия включить в договор.

Обычно полис — это конструктор. То есть вам предлагается базовая услуга, а к ней — набор дополнительных. База — это минимальное обслуживание в клинике, а список возможных опций безграничен. Это и вызов врача на дом, и неотложная помощь, и стоматология, и многое другое.

В России ДМС, как правило, оформляют работодатели, это входит в часть привлекательного соцпакета при трудоустройстве. Но стоит ли делать дополнительный полис, если на работе его нет и не предвидится?

Плюсы добровольной медстраховки

Преимущества тут те же, что и у платного лечения перед бесплатным:

- Обслуживание в частных клиниках с более высоким уровнем комфорта и технического оснащения.

- Отсутствие очередей.

- Качественный сервис. Сюда входит и вежливое обращение персонала, и такие мелочи, как бесплатные бахилы и другие одноразовые расходные материалы.

Кроме того, пациент платит за полис ДМС один раз, а потом уже страховая возмещает расходы медицинскому учреждению. Такой подход сокращает количество лишних обследований и назначений, которые иногда делают врачи в платных центрах: страховая просто не одобрит проведение манипуляций, не входящих в стандарт лечения.

Минусы добровольной страховки

Недостаток у ДМС один, зато огромный. Это дорого.

Полис ДМС — это не абонемент со скидкой на посещение больницы, а страховой продукт.

Страховой компании невыгодно, чтобы вы много болели и тратили в больницах все деньги, которые отдали за полис, поэтому у ДМС много ограничений. Итоговые расчёты зачастую оказываются не в пользу пациента.

Что обязательно узнать при оформлении полиса

Если вы задумались о покупке страховки или устроились на работу, где сотрудникам предоставляют ДМС, и хотите подключить к программе родственников, обязательно уточните ряд вопросов:

- Список заболеваний и условия, при которых полис не оформляют. При подготовке статьи я перечитала правила страхования полутора десятков компаний. И везде отказываются заключать договор ДМС с носителями ВИЧ и онкологическими больными, а также людьми старше 65 лет и людьми с хроническими заболеваниями сердечно-сосудистой системы. С точки зрения страховых, это невыгодно.

- Правила обращения в медицинскую организацию. По условиям договора может оказаться, что перед визитом в клинику нужно обратиться в страховую, а уже тамошний оператор направит вас к доктору. А если этого не сделать, то лечение будет за ваш счёт.

- Клиники, с которыми работает страховая организация. Чем меньше выбор и чем скромнее клиники, тем больше вероятность, что врачи не смогут провести то или иное обследование или манипуляцию. Тогда придётся идти в другое место и тратить свои деньги.

Кроме того, внимательно прочитайте все правила страхования и сам договор, в котором указано, какие случаи будут страховыми, а какие — нет.

Что не покрывает страховка

У всех страховых разные условия. Возможно, что именно в вашем договоре за определённую цену будет то, чего нет в других договорах. Но стандартные полисы в большинстве случаев одинаковые. Кроме уже указанных случаев ВИЧ-инфекции и злокачественных новообразований, они не покрывают расходы на:

- Лекарства. Покупать таблетки придётся за свои деньги.

- Профилактические визиты к доктору. Допустим, вас ничего не беспокоит, но вы знаете, что нужно каждый год или даже два раза в год посещать стоматолога и гинеколога. Если вы следите за собой, доктор подтвердит, что вы здоровы. И это обращение не будет считаться страховым случаем. То же можно сказать и о посещении врача, когда вам нужно поставить штамп в справке, например.

- Беременность и роды. Эти события не считаются страховым случаем, а для медицинского сопровождения беременности у страховых и клиник есть отдельные предложения.

- Психиатрическую помощь. О стрессах, выгорании и депрессии с психотерапевтом будете беседовать за свои деньги.

Проще сказать, когда работает базовый полис: когда у вас что-то заболело, вы обратились к доктору и вылечились амбулаторно. Всё остальное, в том числе и госпитализация (в комфортную палату), — это дополнительные фишки за дополнительные деньги.

Как понять, стоит ли покупать полис ДМС

Чтобы выяснить, стоит ли покупать полис, нужно сделать немного:

- Посчитать, сколько вы тратите на лечение.

- Выяснить, какие пакеты услуг вам нужны.

- Проверить, в каких страховых и за какую сумму предоставляют полис.

В прошлом году я потратила на лечение в коммерческих клиниках не так уж много и обращалась за помощью в основном для профилактических осмотров (в таблице — округлённые данные, цены актуальны для моего региона):

| Услуга | Стоимость (руб.) |

| Приём гинеколога | 2 300 |

| Анализы и обследования | 3 750 |

| Медицинские манипуляции и лечение | 4 540 |

| Профилактический осмотр стоматолога | 150 |

| Профессиональная чистка зубов | 3 000 |

| Лечебный массаж | 8 000 |

| Консультация терапевта | 550 |

| Медикаменты | 4 724 |

| Итого | 27 014 |

Калькулятор одной из страховых компаний насчитал, что минимальный полис, который будет включать услуги стоматолога, для меня будет стоить 35 000 рублей в год. При этом я ещё и буду тратить деньги на лечение, потому что вся профилактика, если верить правилам страхования, полностью ляжет на мой кошелёк. То есть массаж, чистка зубов и покупка лекарств — самые дорогие позиции в моём списке — останутся вне страховки.

Можно приобрести полис, который покроет и эти расходы. Но его цена будет заоблачной — под сотню тысяч рублей.

Для интереса я позвонила ещё в две страховые компании, где честные сотрудники прямо сказали, что для физических лиц полис ДМС невыгоден, а если переживаю из-за риска травмы или болезни, то логичнее заключить договор страхования от несчастного случая или заболевания: он в разы дешевле.

Когда есть смысл покупать полис ДМС

Добровольное медицинское страхование выгодно в нескольких случаях:

- С помощью работодателя вы подключаете родственников к программе страхования на выгодных условиях.

- Вы много болеете и лечитесь в платных клиниках.

- У вас много денег и вы хотите получать медицинскую помощь с максимальным комфортом.

Если это не ваш случай, то оставьте ДМС для работодателей, которые думают о подчинённых, хотят быть привлекательными для крутых специалистов и не терять людей, потому что они из-за обычного насморка целый день проторчали в очереди к врачу.

Как получить налоговый вычет за полис ДМС

Например, если вам нужно каждые полгода бывать у гастроэнтеролога из-за хронического гастрита, то полис такие визиты не покроет. Но если гастрит внезапно обострился, то по полису вам помогут. Стоматология — это исключение: здесь плановые осмотры часто включены в перечень услуг.

Предсказать заранее, окупится ли полис, невозможно. Все зависит от того, как будет складываться ситуация со здоровьем застрахованного человека. Например, если в течение года человек подхватит вирус с осложнением в виде синусита, то его лечение в платной клинике в Москве будет стоить около 15 000 ₽:

11 200 ₽ — 8 процедур промывания носа;

1500 ₽ — прием терапевта;

3600 ₽ — 2 приема у отоларинголога;

570 ₽ — общий анализ крови.

А это примерно половина стоимости базового полиса ДМС.

Если вы болеете чаще, чем один раз в год, или случится проблема посерьезнее, чем синусит, то может окупиться даже полис повышенной категории.

Услуги, на которые может рассчитывать клиент, зависят от программы ДМС. Она может быть базовой, расширенной и полной. Первая — самая простая. Обычно она содержит в пакете определенный набор услуг, которые можно получить бесплатно в государственной поликлинике, например визит к терапевту или вызов врача на дом. Но качество сервиса, скорее всего, будет выше, и времени вы потратите меньше, так как не придется ждать очереди на запись к доктору.

По расширенным и полным страховкам единого стандарта нет — каждая компания прописывает в договоре свои условия. Например, в расширенные страховки обычно включена стоматология с простыми услугами: осмотр, чистка зубов, установка световой пломбы. Более сложные проблемы, такие как установка коронки, обычно страховкой не покрываются. Иногда услуги стоматологии по ДМС оказывают клиники конкретной сети. В этом случае лучше заранее проверить, есть ли в вашем городе эта сеть клиник.

Полные страховки обычно включают широкий спектр услуг, например визиты к специалистам, любые анализы, психотерапию, ведение беременности, сложную стоматологию. Стоит такая страховка от 100 000 ₽ на год и выше.

В полис могут быть включены следующие услуги:

- амбулаторно-поликлиническая помощь, если есть жалобы;

- выезд врача на дом;

- скорая медицинская помощь;

- стоматология;

- стационарная помощь, госпитализация, срочные операции;

- чекап — комплексное обследование организма (вроде диспансеризации);

- телемедицина;

- психологическая поддержка.

В полисы ДМС входит диагностика COVID-19, но лечение после постановки диагноза программами не предусмотрено. Коронавирус официально включен в перечень заболеваний, которые представляют опасность для окружающих, поэтому его лечение происходит на базе специализированных клиник, которые контролирует Роспотребнадзор.

Стоимость полиса зависит от нескольких факторов:

- города проживания, так как стоимость медуслуг в разных городах может отличаться;

- пола и возраста страхуемого — обычно страховки для женщин немного дороже, чем для мужчин. Это связано с тем, что женщины, по статистике, чаще ходят к врачам и пристальнее следят за здоровьем;

- сферы деятельности — например, если работа связана с повышенным риском для здоровья, то стоимость полиса будет выше;

- перечня клиник — чем больше выбор и чем выше статус заведений, тем выше стоимость полиса;

- наполнения медицинской программы — чем больше случаев покрывает страховка, тем она дороже.

Оформить ДМС можно несколькими способами.

ДМС от работодателя — это самый простой и выгодный вариант. Многие крупные компании для привлечения лучших кадров стремятся включать такую опцию в социальный пакет: обычно ДМС оформляется сотрудникам, которые прошли испытательный срок. Работодатель сам заключает договор со страховой, участия сотрудника не требуется. В среднем такой полис обходится компании в 25–50 тыс. руб. на человека. Для сотрудника полис бесплатный или с доплатой за стоматологию. Также некоторые работодатели предлагают по корпоративным тарифам застраховать близких родственников, например супруга, родителей или детей.

Коллективный договор страхования — это способ купить полис со скидкой, если работодатель не оформляет ДМС сам. В этом случае сотрудники платят за полис сами, но проводят договор через работодателя. Например, группе от 10 человек страховщик может предложить более выгодные условия. «В случае оплаты полиса за счет сотрудников экономия будет до 10 %», — поясняет Олеся Сабанова, директор по андеррайтингу личных видов страхования страховой компании «Согласие».

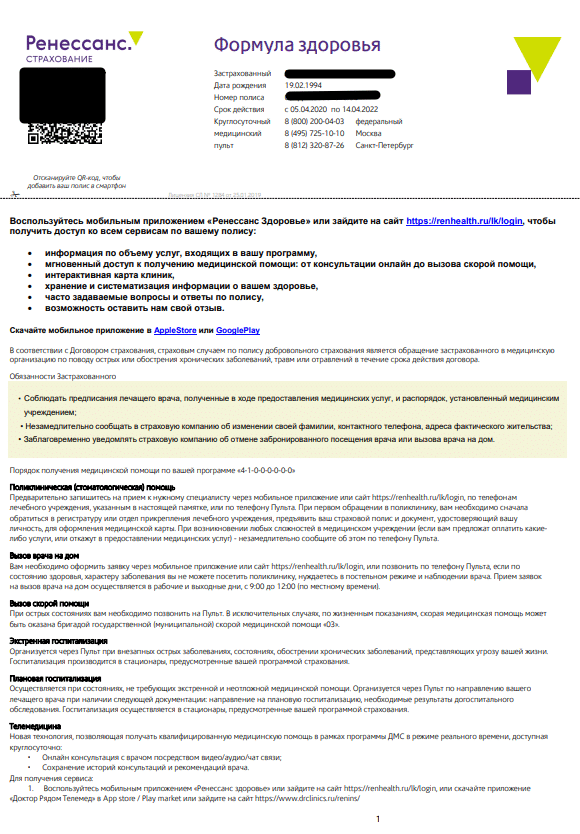

Так выглядит первый лист полиса на ДМС от работодателя. Он содержит номер полиса, срок его действия и телефоны для связи, если наступил страховой случай

Оформить ДМС можно и без работодателя. Чтобы купить полис самостоятельно, нужно:

- Обратиться в страховую компанию или к агенту — это можно сделать онлайн или в офисе страховой компании. Понадобятся паспортные данные страхователя и номер одного из документов: ОМС, СНИЛС или ИНН.

- Заполнить специальную анкету, в которой указать данные о себе и своем здоровье.

- Оплатить страховку.

После этого страховая компания заключает с клиентом договор лично или высылает на электронную почту. В договоре прописаны условия страхования, описание программы, указаны номер полиса и телефоны, по которым нужно звонить, если наступил страховой случай. Иногда все условия прописаны непосредственно в полисе.

Такой полис, по оценке эксперта, в среднем обойдется клиенту на 50 % дороже, чем работодателю. Это связано с тем, что работодатель оплачивает полисы сразу на всех сотрудников.

Каждый страховщик имеет собственные программы и сеть клиник, с которыми он работает, но примерный ориентир по ценам можно понять из примеров.

Примеры стоимости полисов ДМС для физлиц в Москве

на 14 ноября 2021 года

| Компания | Полис | Стоимость на год | Что входит |

|---|---|---|---|

| Ингосстрах | Базовый | 37 700 ₽ | Поликлиника + вызов врача на дом |

| Ингосстрах | Стандарт | От 48 200 ₽ | Поликлиника + стоматология |

| РЕСО-Гарантия | Базовый | 38 000 ₽ | Поликлиника, вызов врача на дом, скорая помощь, телемедицина |

| РЕСО-Гарантия | Стандарт | 49 200 ₽ | Поликлиника, вызов врача на дом, скорая помощь, телемедицина + стоматология |

Топ-10 страховщиков ДМС по данным RAEX

Чтобы сэкономить на стоимости ДМС, можно оформить полис с франшизой. При наступлении страхового случая человек оплачивает услуги в соотношении, которое предусмотрено договором, например пополам. «Обычно франшиза распространяется на поликлинические услуги и стоматологию, а на стационарную помощь, как правило, нет», — поясняет Олеся Сабанова.

Примеры стоимости полисов ДМС с франшизой для физлиц в Москве

на 14 ноября 2021 года

| Компания | Стоимость на год | Что входит |

|---|---|---|

| СОГАЗ, «Доктор Лайк» | 9170 ₽ с франшизой 50 %

12 200 ₽ с франшизой 30 % |

Поликлиника + телемедицина |

| СОГАЗ, «Доктор Лайк» | 13 520 ₽ с франшизой 50 %

18 000 ₽ с франшизой 30 % |

Поликлиника + телемедицина + стоматология |

| РЕСО-Гарантия | 25 000 ₽ (при посещении врача клиент оплачивает франшизу 400 ₽) | Поликлиника |

Полисы для семей с детьми. Полисы для семей предлагают всего несколько страховщиков. Их цена зависит от города проживания, пола и возраста членов семьи, перечня клиник и наполнения медицинской программы. Например, стоимость полиса ДМС, который включает только телемедицину, — от 5000 ₽ в год на семью из трех человек.

Некоторые страховые предлагают скидки при оформлении индивидуальных полисов ДМС на каждого следующего члена семьи.

Полисы для пенсионеров. Страхование для пожилых людей обходится намного дороже обычного, так как страховщики применяют коэффициент к стандартной цене. Для возраста 55–60 лет учитывают коэффициент от 1,5, для людей старше 60–70 лет — от 2,5. Человека совсем преклонных лет компания страховать, скорее всего, откажется.

Страховые компании обычно не оформляют ДМС, если человек состоит на учете в наркологическом, психоневрологическом, противотуберкулезном, кожно-венерологическом, онкологическом и других диспансерах. Также не застрахуют больных СПИДом или людей с инвалидностью 1-й или 2-й группы.

Ислам Шахабов, главный врач медицинского центра «Коопвнешторг»:

— Если работодатель не оформляет ДМС и вы выбираете полис самостоятельно, то нужно обратить внимание на услуги, которые в него включены. Вот что стоит проверить, чтобы страховка была удобной и выгодной:

- Возможность записываться к врачам напрямую через клинику, а не по звонку в страховую компанию. Прямая запись через клинику дает больше возможностей клиенту. Дело в том, что страховщик может долго согласовывать запрос: раздумывать, покрывает ли страховка вашу ситуацию, подбирать специалиста, давать направление. Скорее всего, страховая выберет самый недорогой вариант из доступных вам по страховке, например в самой недорогой клинике и в отдаленном районе. Запись на прием через медицинский пульт страховой компании характерна для бюджетных программ ДМС — это один из способов уменьшения убыточности для страховой.

- Включена ли медпомощь со стоматологией — в этом случае, если вам придется лечить кариес, ДМС это покроет.

- Возможность вызова врача на дом.

- Госпитализация с вызовом коммерческой скорой помощи. Если коммерческая скорая помощь госпитализирует пациента, то его могут разместить с большим комфортом, нежели по ОМС: в одно- или двухместной палате. Обычно в полис включена возможность однократной госпитализации за год.

- Убедиться, что страховая работает с физлицами. Например, ВСК страхуют по ДМС только сотрудников в рамках корпоративного договора.

- Обратить внимание в договоре страхования на перечень услуг, которые попадают в список исключений, — это услуги, которые страховка не покрывает.

- Зачем нужна страховка для путешествия

- 5 способов сэкономить на ипотечном страховании

Содержание статьи

Показать

Скрыть

Полис ДМС — это возможность получать высококвалифицированную медицинскую помощь в комфортных условиях и без очередей в городских поликлиниках. Однако нередко страховые компании отказывают клиентам в компенсации лечения. Почему это может произойти и что в такой ситуации делать, разбираемся на реальных случаях с product owner страховых продуктов Банки.ру Юлией Корнеевой.

Провели исследование, но отказали в лечении

Жительница Санкт-Петербурга Анна П. обратилась по полису ДМС к врачу-флебологу по поводу варикозного расширения вен. Врач провел консультацию и обследование и назначил лечение — эндовенозную лазерную коагуляцию. Программа страхования включает консультацию врачей-специалистов, но не включает лечение вен, поэтому страховая компания не согласовала операцию.

«Это довольно частый случай: клиенты бывают недовольны, но поводов для возмущения здесь нет. В договоре страхования всегда четко прописывается, что не является страховым случаем. И даже в программах с самым широким покрытием высокотехнологичные малоинвазивные операции попадают в список исключений. В случае отказа в лечении по ДМС вы можете обратиться в городскую поликлинику и получить помощь в рамкам ОМС», — объясняет Юлия Корнеева.

Отказывают в лечении и не вписывают нужные риски: с какими проблемами могут столкнуться владельцы полисов страхования здоровья

Отказали в лечении, так как заболевание возникло давно

Александр К. из Москвы два года мучается с болями в спине. Наконец он решился обратиться к врачу по только что приобретенному полису ДМС. Врач провел обследование, выявил межпозвоночную грыжу, предложил лечение, но страховая компания в компенсации отказала.

«Стандартный договор ДМС включает лечение острых состояний и обострений хронических заболеваний. У героя этой истории проблема существует уже давно, и возникла оно до того, как был заключен договор страхования. К сожалению, у страховой компании есть все основания отказать в лечении заболевания, которое возникло до приобретения страхового полиса», — уточняет Юлия Корнеева.

Сказали, что процедура проводится по эстетическим, а не медицинским показаниям — и отказались ее оплачивать

Мария Б. из Москвы решила провести гигиеническую чистку зубов у стоматолога, процедура входит в список услуг по полису ДМС. Однако страховая компания отказалась оплачивать лечение с формулировкой, что данная процедура проводится по эстетическим, а не медицинским показаниям. После отказа Мария обратилась к страховщику с просьбой уточнить, по какой причине в программу ДМС включена услуга, которая изначально не квалифицируется страховщиком как лечение по медицинским показаниям. После выяснения обстоятельств страховая компания признала случай «неоднозначным» и согласилась оплатить процедуру.

Стоматология с ДМС и без: как выгоднее лечить зубы

«Это классический пример, когда одно и то же событие может быть истолковано двояко — как страховой случай и как нестраховой. В такой ситуации многое зависит от настойчивости страхователя и готовности страховой компании идти навстречу клиенту. Как правило, крупные страховые компании, которые дорожат своей репутацией, все же трактуют спорные случаи в пользу клиентов и одобряют проведение лечения. Всегда важно внимательно читать условия договора и не стесняться задавать вопросы своему страховщику. Если вы точно знаете, что отказ неправомерен, постарайтесь аргументированно донести СК свою позицию. Также всегда можно оставить отзыв в Народном рейтинге страховых компаний Банки.ру», — рассказывает Юлия Корнеева.

Как обращаться за помощью по полису ДМС и что делать в случае отказа страховой покрыть лечение

- Запишитесь в клинику через приложение страховой компании или обратитесь непосредственно в клинику, но при записи обязательно уточните, что вы обращаетесь по полису ДМС. Некоторые страховые компании и некоторые клиники настаивают на том, чтобы запись шла только через страховщика.

- При посещении клиники узнайте, пришло ли гарантийное письмо из страховой компании. Это письмо гарантирует оплату медицинских услуг.

- Если страховая компания отказалась оплачивать лечение, изучите договор страхования. Возможно, процедуры не входят в перечень услуг, которые покрывает договор. Если это не так, обратитесь к страховщику и попросите разъяснить причины отказа.

- Если отказ правомерен, а лечение вам необходимо, вы можете получить эту же услугу платно или обратиться в городскую поликлинику по полису ОМС.