Содержание статьи

Показать

Скрыть

Банк России проводит денежно-кредитную политику (ДКП), которая в первую очередь должна обеспечивать стабильность и развитие финансового рынка страны, устойчивость и защиту рубля. Для достижения этих целей у ЦБ есть ряд инструментов, основным из которых является ключевая ставка.

Рассказываем, для чего она нужна, как влияет на вклады и кредиты и есть ли взаимосвязь между динамикой ключевой ставки, курсом рубля и инфляцией.

Что такое ключевая ставка

Ключевая ставка является основным инструментом денежно-кредитной политики ЦБ, с помощью которого он воздействует на динамику процентных ставок в экономике, которая в свою очередь влияет на внутренний спрос и инфляцию.

Фактически ключевая ставка — это минимальный процент, под который Центробанк выдает коммерческим банкам кредиты и принимает у них деньги на депозиты.

Изменение ключевой ставки почти мгновенно приводит к изменению на аналогичную величину однодневных ставок рынка межбанковского кредитования. Вслед за ними меняются ставки по облигациям, кредитам и депозитам.

Таким образом, за счет изменения ключевой ставки постепенно корректируются все процентные ставки в экономике.

Как устанавливается ключевая ставка ЦБ

Ключевую ставку устанавливает совет директоров Банка России, в который входит 15 человек: председатель ЦБ и 14 членов-участников, которые на постоянной основе работают в Центробанке. Члены совета директоров ЦБ назначаются Госдумой на пять лет.

Совет директоров на регулярной основе анализирует ситуацию в экономике, следит за темпом инфляции, оценивает внутренние и внешние риски и другие факторы.

Заседания по ключевой ставке проходят восемь раз в год по заранее определенному графику, но в чрезвычайных обстоятельствах Центробанк может менять ставку, не дожидаясь очередного заседания.

Подобрать вклад

Например, так произошло в феврале 2022 года, когда ЦБ внепланово повысил ключевую ставку c 9,5% до 20% годовых. Это поддержало финансовую стабильность и предотвратило неконтролируемый рост цен.

Когда стремительный рост инфляции и падение курса рубля удалось остановить, а ситуация на финансовых рынках немного успокоилась, регулятор начал снижать ключевую ставку. Уже в апреле индикатор снизился до 17%, а с сентября 2022 года держится на уровне 7,5%.

Как ключевая ставка влияет на экономику

Изменение ключевой ставки и процентных ставок коммерческих банков влияют на готовность участников экономики — бизнеса и обычных людей — брать кредиты, открывать вклады, инвестировать, сберегать и потреблять.

В зависимости от ситуации в экономике Банк России может проводить мягкую (стимулирующую) или жесткую (сдерживающую) денежно-кредитную политику.

Традиционно считается, что когда экономика переживает спад, регулятор проводит мягкую ДКП, то есть снижает ключевую ставку для появления «дешевых денег».

При мягкой ДКП банки выдают кредиты под относительно низкие проценты, производители берут ссуды и открывают новые производства. Население в свою очередь может покупать больше товаров, стимулируя развитие других производств. За счет этого экономика начинает расти. При этом менее привлекательными становятся депозитные продукты.

Однако такая политика может привести к перегреву экономики и разгону инфляции, а также необоснованному росту кредитования.

В условиях чрезмерных темпов роста экономики Центробанк может скорректировать свою ДКП и перейти к жесткому подходу, то есть повысить ключевую ставку для появления «дорогих денег».

Почему при росте ключевой ставки ЦБ проценты по вкладам вряд ли вырастут: объясняют эксперты

При жесткой ДКП банки выдают кредиты под относительно высокие проценты, производители начинают меньше брать кредитов, так как платежи по ним становятся обременительными, бизнес старается оптимизировать свою деятельность. Население также снижает свою кредитную активность. В этих условиях более привлекательными становятся вклады и накопительные счета.

Такая политика снижает риск перегрева финансовой сферы и замедляет инфляцию, при этом ограничивает и развитие экономики.

Поэтому Банк России проводит денежно-кредитную политику таким образом, чтобы, с одной стороны, не дать инфляции разогнаться слишком сильно и не перегреть экономику, а с другой — предоставить оптимальные условия для ее развития.

На что еще влияет ключевая ставка

На ставки по вкладам и кредитам

Ключевая ставка определяет процент, под который ЦБ выдает кредиты коммерческим банкам и принимает у них деньги на депозиты. Таким образом, ставки по кредитам и депозитам в коммерческих банках всегда меняются с учетом динамики ставки ЦБ. Разница в значениях позволяет банкам зарабатывать.

Традиционно ставки по кредитам выше ключевой, так как банки закладывают в стоимость кредитов свои издержки и возможные риски. Если ключевая ставка ЦБ растет, банки увеличивают и свои кредитные ставки, чтобы не нести убытки.

При этом ставки по депозитам чаще всего немного ниже, чем значение процентного индикатора Банка России. Чем ниже ставка, под которую коммерческие банки размещают деньги на депозитах в ЦБ, тем меньше они готовы платить своим вкладчикам.

С помощью сервиса Банки.ру вы можете выбрать подходящий вклад или кредит.

Ключевая ЦБ — 7,5%, а ставки по кредитам — в два раза выше. Почему?

На инфляцию

Банк России использует ключевую ставку для влияния на инфляцию. Это происходит через изменение ставок в экономике, которые влияют на потребление товаров и услуг, на их спрос и предложение. Они в конечном счете влияют на темп прироста цен.

Изменение ключевой ставки в полной мере транслируется в динамику совокупного спроса и инфляции не одномоментно, а в среднем в течение трех — шести кварталов.

Российский регулятор старается удерживать инфляцию на целевом уровне 4% годовых. Его Центробанк считает оптимальным для экономики страны.

По итогам 2023 года регулятор ожидает инфляцию на уровне 5–7%, в 2024-м — на уровне таргета в 4%.

Особую роль для ЦБ играют инфляционные ожидания, так как именно с их учетом участники экономической деятельности (население и бизнес) принимают решения о потреблении, сбережении и инвестировании, строят свои прогнозы, формируют ценовую и зарплатную политику.

На курс рубля

Изменение рыночных процентных ставок, которое происходит вслед за изменением ключевой ставки ЦБ, влияет на привлекательность вложений в рублях.

Рост или спад интереса к рублевым активам способствует укреплению или ослаблению курса российской валюты. Он, в свою очередь, является значимым фактором для формирования внутренних цен.

Традиционно при снижении ключевой ставки рубль слабеет, при повышении, наоборот, растет.

Что будет с рублем в 2023 году и ждать ли 100 за доллар? Прогноз экспертов

На доходность облигаций

Государство и компании выпускают облигации под определенный процент, который обычно немного превышает ключевую ставку ЦБ.

Когда она растет, новые облигации тоже выпускаются с более высокой ставкой купона. Когда она снижается, ставки по новым выпускам становятся несколько ниже предыдущих выпусков.

При снижении ключевой ставки ранее выпущенные облигации растут в цене, ведь их доходность становится ниже.

Если же ставка растет, более привлекательными становятся новые облигации, а старые дешевеют.

С помощью сервиса Банки.ру вы можете подобрать брокера и собрать облигации в свой портфель.

На налоги

В России ключевую ставку учитывают при расчете налогов и некоторых штрафов.

Например, при задержке зарплаты работодатель платит сотрудникам пени в размере 1/300 от ставки ЦБ за каждый день просрочки. Также ключевая ставка используется в расчете пеней за просроченные налоговые платежи.

Значение ключевой ставки участвует и в расчете налога на процентный доход по вкладам.

Другие случаи

Ключевая ставка используется и для других расчетов. Например, по ставке ЦБ исчисляют:

- максимальный размер неустойки за неисполнение или ненадлежащее исполнение заемщиком обязательств по возврату кредита;

- проценты за задержку АСВ выплаты возмещения по вкладу;

- неустойку за нарушение срока передачи объекта долевого строительства.

Рост и снижение ключевой ставки: кратко

Ключевая ставка — важный показатель в экономике страны, который влияет на все процессы и секторы.

При повышении ключевой ставки:

● Кредиты дорожают, депозиты становятся более доходными. В результате люди начинают меньше покупать и больше сберегать.

● Дорогие кредиты заставляют бизнес поднимать цены на продукты и услуги, чтобы не получать убытки и иметь возможность платить по обязательствам.

● Замедляется темп инфляции.

● Растет курс рубля.

При снижении ключевой ставки:

● Кредиты дешевеют, доходность депозитов уменьшается. В результате люди начинают меньше экономить и больше покупать.

● Растет бизнес и экономика. Выгодные условия по кредитам дают возможность расширять производство.

● Ускоряется инфляция.

● Слабеет курс рубля.

Динамика ключевой ставки зависит от конкретной ситуации в экономике. Гибко управляя ключевой ставкой, Центробанк может обеспечить устойчивое развитие экономики, а также ценовую и финансовую стабильность.

С помощью сервисов Банки.ру вы можете подобрать вклад или накопительный счет, заказать подходящую дебетовую, кредитную карту или карту рассрочки, а также изучить тему инвестиций, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Почему ЦБ продлил валютные ограничения и как это повлияет на россиян

Величина процентной ставки Банка России напрямую влияет на различные отрасли экономики и личные финансы каждого из нас. Рассказываем, как это работает

Что такое ключевая ставка

Ключевая (базовая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и розничным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Ключевая ставка

является основным инструментом денежно-кредитной политики.

Все, что нужно знать о ключевой ставке, за три минуты

(Видео: РБК)

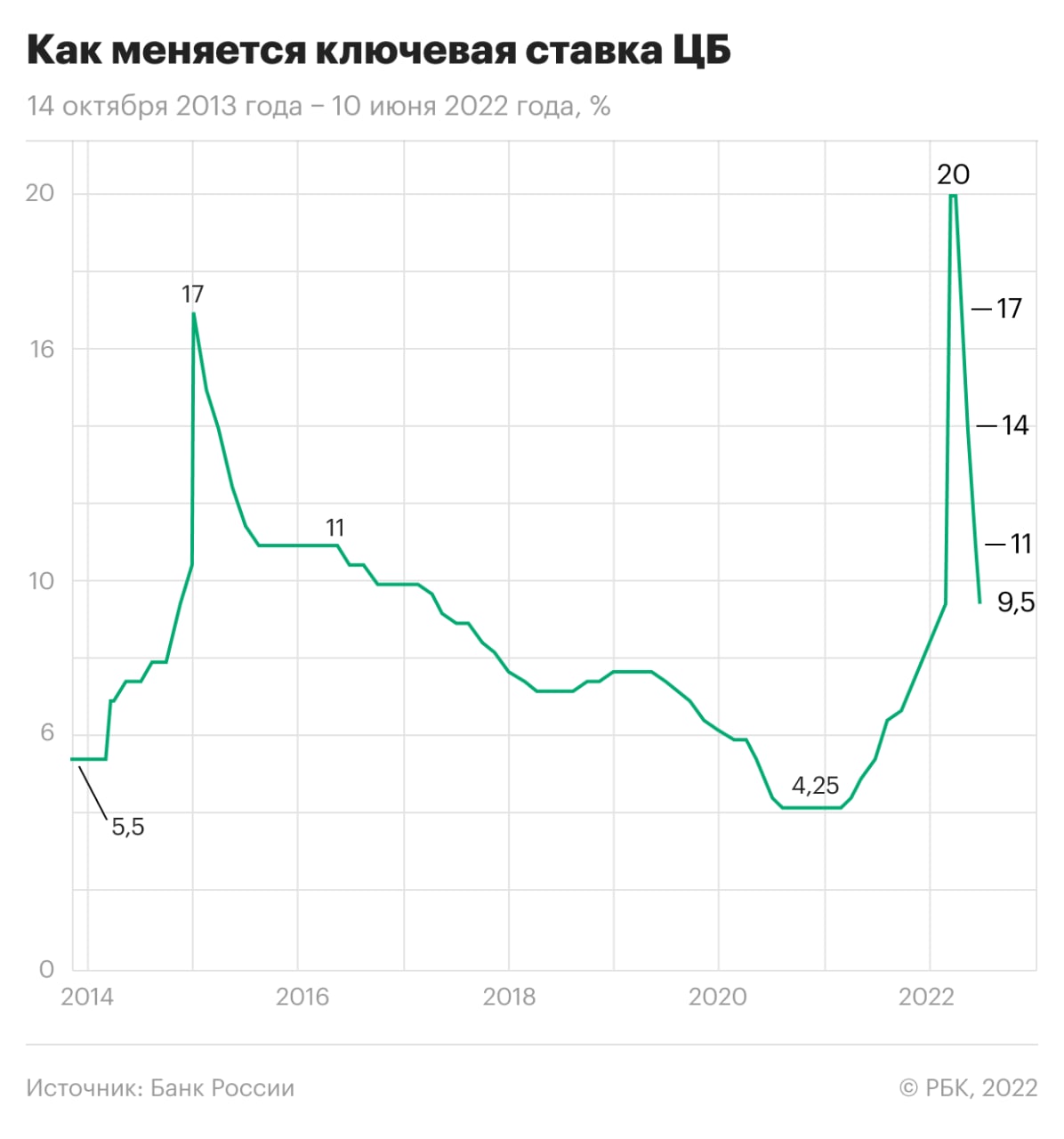

С конца июля 2020 года ключевая ставка была на историческом минимуме — 4,25% — и держалась на таком уровне по март 2021 года. С 17 марта 2021 года ЦБ повышал ставку на каждом заседании. В общей сложности она выросла в 4,7 раза.

С 28 февраля 2022 года ставка составляла рекордные 20%. Исторический максимум продержался на таком уровне более месяца. С 11 апреля Банк России снова перешел к снижению ставки — на текущий момент прошло четыре заседания совета директоров, на которых объявлялось о понижении. 10 июня 2022 года ЦБ объявил о снижении ключевой ставки до 9,5% годовых.

После заседания Центробанка 10 июня ключевая ставка фактически опустилась до прошлогоднего уровня. Как это отразится на экономическом росте, инфляции и курсе рубля, рассказывает Владимир Чернов, аналитик банка «Фридом Финанс» в материале для РБК Pro.

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 10 июня 2022 года

(Фото: РБК)

Рост и снижение ключевой ставки — что это значит?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику страны.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Последствия низкой ключевой ставки:

- низкие ставки по кредитам;

- низкие ставки по банковским депозитам;

- рост экономики и производства;

- рост покупательной способности;

- рост инфляции.

Повышение ключевой ставки ЦБ, как правило, обусловлено желанием взять под контроль и снизить инфляцию. Однако вместе с тем высокая ставка несет и негативные последствия: покупательная способность населения и темпы развития экономики проседают.

Последствия высокой ключевой ставки:

- высокие ставки по кредитам;

- высокие ставки по банковским депозитам;

- замедление экономики и производства;

- снижение покупательной способности;

- снижение инфляции.

Ключевая ставка и ставка рефинансирования: отличия

Ставка рефинансирования — это фиксированный процент, который финансовая организация платит ЦБ за использование заемных средств.

С 1 января 2016 года по решению совета директоров Банка России значение ставки рефинансирования было приравнено к значению ключевой ставки, определенному на соответствующую дату. Соответственно, никаких отличий на текущий момент между ключевой ставкой и ставкой рефинансирования не существует.

Если сравнить прежние данные, когда ставка рефинансирования и ключевая ставка устанавливались как два отдельных показателя, то можно увидеть, что ставка рефинансирования в период с сентября 2012 года по конец 2015 года была неизменно на уровне 8,25%, тогда как ключевая за тот же период подскакивала до 17%.

Сейчас банки используют термин «ставка рефинансирования» для определения процента, под который можно перекредитоваться в конкретной финансовой организации. Рефинансирование предполагает переоформление кредита на условиях, отличающихся от первоначальных. Рефинансирование для населения — заемщиков по потребительским кредитам и ипотеке — имеет смысл, если оно позволяет получить новый кредит на более выгодных условиях, чтобы погасить прежний заем. Соответственно, банки предлагают рефинансирование, только когда ключевая ставка снижается, так как и для них заимствование средств у ЦБ становится более дешевым.

Прежде чем принимать решение о рефинансировании ипотеки или кредитов в другом банке, следует просчитать конечную экономию, чтобы она не обернулась убытком. Переоформление кредита повлечет за собой дополнительные расходы: сбор пакета документов, новая страховка, в случае с ипотекой — оценка стоимости недвижимости и т. п. Оправданными затраты на рефинансирование считаются, когда разница между старой ставкой по кредиту и новой начинается от 1,5 п.п.

При повышении ключевой ставки банки не предлагают рефинансирование, так как это невыгодно ни им, ни клиентам. При этом можно не переживать за то, что в старом банке повысят ставку — им запрещено повышать процентную ставку по кредитам в одностороннем порядке на законодательном уровне согласно ст. 29 ФЗ «О банках и банковской деятельности».

Какая связь между ставкой и фондовым рынком?

В первую очередь ключевая ставка влияет на рынок облигаций. Причина в том, что государство или компании выпускают облигации тоже под процент, и этот процент также чуть выше, чем базовая процентная ставка. Когда ЦБ снижает ставку, процент по облигациям снижается вместе с ней. Но те облигации, которые к тому моменту уже продаются на рынке, растут в цене, ведь их доходность выше, поскольку рассчитывалась на основании предыдущей процентной ставки. Если же Центробанк ставку повышает, то старые облигации дешевеют, потому что новые обеспечивают их владельцам большую доходность (растет ставка ЦБ — значит растет процент от облигаций).

На стоимость акций ключевая ставка тоже влияет, и даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

На валютном рынке ключевая ставка также играет свою роль. Снижение процентных ставок ведет к снижению цены национальной валюты, так как она становится доступнее. Падение национальной валюты, в свою очередь, ведет к тому, что инвесторы стремятся как можно быстрее избавиться от дешевеющих денег и вложить их в какие-либо активы — к примеру, в те же акции. Таким образом, низкая ключевая ставка положительно влияет на

фондовый рынок

. Высокая ключевая ставка, наоборот, повышает курс рубля и охлаждает интерес инвесторов к фондовому рынку.

Что произошло с ключевой ставкой ЦБ?

Совет директоров Банка России 10 июня 2022 года на внеочередном заседании понизил ключевую ставку на 1,5 п.п. — c 11% до 9,5% годовых. Новое значение начало действовать с 13 июня 2022 года.

В ЦБ объяснили решение о снижении ставки замедлением инфляции, в том числе благодаря укреплению рубля, и необходимостью увеличить доступность кредитных ресурсов в экономике и ограничить масштаб снижения экономической активности.

Регулятор допускает снижение ключевой ставки на ближайших заседаниях в зависимости от экономических условий, рисков и отклонения инфляции от целевого уровня (4% к концу 2024 года).

Напомним, решение резко повысить ставку сразу на 1050 б.п., с 9,5% до 20%, было принято 28 февраля 2022 года и стало историческим рекордом в России как по темпу повышения, так и по конечной цифре. В декабре 2014 года ключевая ставка была повышена одномоментно с 10,5% до 17%, то есть на 650 б.п.

Существенное повышение ключевой ставки произошло на фоне обвала рынков и введения санкций против крупных российских банков и активов ЦБ. Регулятор предполагал, что беспрецедентно высокая ключевая ставка позволит защитить сбережения россиян от обесценения, которое рискует произойти из-за девальвации рубля и инфляции.

В апреле Банк России посчитал возможным перейти к снижению ключевой ставки, хотя отмечал в майском докладе о денежно-кредитной политике, что инфляция в 2022 году составит 18–23%. Однако замедление инфляции происходит быстрее, чем ожидал регулятор в апреле. Согласно новому прогнозу ЦБ, годовая инфляция составит 14–17% в 2022 году, снизится до 5–7% в 2023 году и вернется к 4% в 2024 году.

Текущий прогнозный диапазон ЦБ для средней ключевой ставки на 2022 год — 10,8–11,4%, на 2023 год — 7–9%, на 2024 год — 6–7%.

«С учетом того что с 1 января по 13 июня 2022 года средняя ключевая ставка равна 13,8%, с 14 июня до конца 2022 года средняя ключевая ставка прогнозируется в диапазоне 8,5–9,5%», — отметили в ЦБ.

В плановом режиме следующее заседание cовета директоров Банка России по ставке должно состояться 22 июля 2022 года.

Высокая инфляция появилась не только в России: с начала 2020 года по апрель текущего цены на долгоиграющие товары в США выросли на 22,07%. Что будет дальше и какие инструменты помогут сохранить средства? Об этом можно почитать в колонке директора инвестиционного департамента UFG Wealth Management Алексея Потапова для РБК Pro.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Коротко:

- Развитие бизнеса. Когда ставка растёт, повышаются проценты по кредитам. Ставка падает — проценты снижаются и можно выгоднее взять кредит на развитие бизнеса.

- Размер пеней за просрочки платежей. Чем выше ставка, тем больше придётся платить за просрочки по уплате налогов.

- Компенсации от налоговой. Чем больше ставка, тем больше денег можно получить от ФНС за несвоевременный возврат переплаты или ошибочную блокировку счёта.

Подробнее о том, как ставка влияет на кредиты для бизнеса:

Ключевая ставка — это процент, под который коммерческие банки берут кредиты у Центробанка. На 27 мая 2022 года ключевая ставка составляет 11 %: это значит, что банки могут получить кредит от Центробанка минимум под 11 % годовых, а положить на хранение — максимум под 11% годовых.

Рассказываем подробно, на что влияет изменение ключевой ставки и как она связана с малым бизнесом.

От ключевой ставки зависят прибыль и расходы компаний

Коммерческие банки выдают кредиты и открывают депозиты с учетом ключевой ставки: чем она выше, тем больше будут проценты по займам.

Если ключевая ставка растёт, увеличивается и потенциальная долговая нагрузка на бизнес. Вместе с ключевой ставкой растут процентные ставки по кредитам, поэтому новые кредиты обходятся дороже. Также при повышении ключевой ставки люди стараются больше откладывать и меньше тратить — для бизнеса это означает снижение спроса.

Если ключевая ставка падает, долговая нагрузка уменьшается. Бизнес может рефинансировать ранее взятые кредиты и платить по ним меньше. Такое изменение ключевой ставки означает для ИП и юридических лиц возможность развития бизнеса: они могут тратить больше денег на покупку нового оборудования или вкладывать их в оборот, а не отдавать в качестве процентов. Когда ставка снижается, у потребителей остаётся больше денег и они активнее покупают ваши товары или услуги.

Ключевая ставка влияет на размер пеней и неустоек, которые платит бизнес

Для расчёта пеней и неустоек используют ставку рефинансирования. С 2016 года по Указанию Банка России № 3894-У она равна ключевой ставке и влияет на размер:

- пеней за неуплату налогов в ФНС;

- пеней за несвоевременную оплату коммунальных услуг;

- компенсаций за задержку зарплаты и других выплат, положенных сотрудникам.

Когда ставка растёт, размер пеней и неустоек тоже увеличивается. Например, пени за первые 30 дней просрочки по уплате налогов считают как 1/300 ключевой ставки за каждый день. При ставке в 6,5 % это 0,021 % от суммы налога в день. При ставке в 11 %, которая действовала на 27 мая 2022 года, придется платить уже 0,036 % от суммы налога в день.

При росте ключевой ставки бизнес платит за просрочки больше, при снижении — меньше.

Ключевая ставка влияет на размер выплат бизнесу от налоговой

Для расчёта пеней и неустоек, которые налоговая платит бизнесу, тоже используют ставку рефинансирования. Налоговая может платить:

- за опоздание с возвратом налогов, когда бизнес переплатил, а налоговая не вовремя вернула разницу;

- за незаконную или несвоевременную блокировку расчётного счёта.

Пени налоговой начисляют за каждый день просрочки и за каждый день блокировки счёта, если её инициировали по ошибке или не вовремя сняли. И получается, что при росте ключевой ставки вы получите больше денег, а при снижении — меньше.

Оглавление:

- Процентные ставки напрямую влияют на заимствование

- Как процентные ставки влияют на бизнес-стратегию

- Процентные ставки и инвестиции

Процентные ставки напрямую влияют на заимствование

Возможно, самое прямое влияние процентных ставок на бизнес заключается в том, как ставки влияют на бизнес-заимствования. Предприятиям часто приходится брать краткосрочные кредиты, чтобы компенсировать нехватку заработной платы или другие расходы, поэтому более высокие процентные ставки делают такие недостатки более дорогостоящими, поскольку предприятиям придется выплачивать больше процентов кредиторам. Компании также часто берут долгосрочную задолженность за улучшения и инфраструктуру. Чем выше преобладающие процентные ставки, тем более дорогостоящим становится долг и, следовательно, тем меньше вероятность того, что предприятия смогут направить средства на такие проекты.

Как процентные ставки влияют на бизнес-стратегию

Другое важное влияние, которое процентные ставки оказывают на бизнес, заключается в бизнес-стратегии. На самом базовом уровне целью всех предприятий является получение прибыли. Следовательно, предприятие, которое создает бизнес, должно быть тщательно проанализировано с точки зрения его конечных перспектив получения прибыли, а также того, как эти перспективы сравниваются с другими возможными источниками дохода. Поскольку сохранение капитала при текущих процентных ставках является возможным источником дохода, более высокие процентные ставки, как правило, делают новые предприятия менее привлекательными. Например, если анализ затрат и выгод показывает, что новая программа внутри компании может приносить прибыль в размере 4% в год на все деньги, вложенные в программу, но преобладающие процентные ставки составляют 6%, компании лучше отложить их деньги в банке. Таким образом, процентные ставки диктуют, что бизнес посчитает сильной отдачей от инвестиций.

Процентные ставки и инвестиции

Третье влияние процентных ставок на бизнес — это их способность привлекать капитал за счет стоимости акций. Когда компания становится публичной, она продает акции компании в форме акций для привлечения капитала. Впоследствии подразумеваемая стоимость бизнеса привязывается к цене акции, а цена акции привязывается к спросу на акции компании. Когда процентные ставки выше, спрос на инвестиции, как правило, ниже, поэтому более высокие процентные ставки, как правило, наносят ущерб акциям компании и ее способности привлекать деньги посредством предложения акций. Причина, по которой более высокие процентные ставки вредны для акций, заключается в том, что более высокие процентные ставки делают традиционные сбережения более привлекательными; если кто-то может заработать 5% гарантированный доход, сберегая в банке, он будет реже рисковать вложением денег, чем если бы он мог заработать только 1 или 2% на сберегательном счете.

Как рассчитать процентные ставки по формуле

Начисление процентов является функцией будущей стоимости, текущей стоимости и количества начисленных процентов. Сложный процент относится к принципу, а также зарабатывает проценты. Простой процент зарабатывает только по принципу. Простой процент очень легко вычислить, но он не используется в современных инвестициях. …

Как заинтересованные стороны влияют на процентные ставки

Федеральная резервная система устанавливает денежно-кредитную политику, влияя на ставку федеральных фондов, которая представляет собой процентную ставку овернайт, взимаемую финансовыми учреждениями друг с другом. Это вызывает изменения в других процентных ставках, валютных курсах и общих экономических условиях. Хотя процентные ставки влияют …

Как процентные ставки влияют на курсы валют?

Курсы обмена валют определяются ежедневно на крупных мировых рынках обмена валют. Не существует фиксированного значения для любой основной валюты — все значения валюты описаны по отношению к другой валюте. Взаимосвязь между процентными ставками и другой внутренней монетарной политикой и обменом валюты …

Прибыльность банковского сектора увеличивается с повышением процентных ставок. Учреждения банковского сектора, такие как розничные банки, коммерческие банки, инвестиционные банки, страховые компании и брокерские конторы, имеют огромные запасы наличности из-за остатков на счетах клиентов и деловой активности.

Повышение процентной ставки напрямую увеличивает доходность этих денежных средств, а выручка направляется непосредственно в прибыль. Аналогичная ситуация возникает, когда для бурильщиков растет цена на нефть. Преимущество более высоких процентных ставок наиболее заметно для брокерских контор, коммерческих банков и региональных банков.

Ключевые выводы

- Процентные ставки и прибыльность банков связаны между собой, при этом банки получают выгоду от более высоких процентных ставок.

- Когда процентные ставки выше, банки зарабатывают больше денег, используя разницу между процентами, которые банки выплачивают клиентам, и процентами, которые банк может заработать, инвестируя.

- Банк может платить своим клиентам на полный процентный пункт меньше, чем он зарабатывает, инвестируя в краткосрочные процентные ставки.

- Кроме того, более высокие процентные ставки, как правило, отражают период более активного экономического роста, когда Федеральная резервная система повышает ставки для замедления роста.

- Более сильная экономика означает, что больше потребителей ищут ссуды, помогая банкам, поскольку они получают выгоду от разницы между процентами, которые они взимают с инвесторов за ссуду, и суммой, которую они зарабатывают, инвестируя эти деньги.

Как банковский сектор получает прибыль

Эти компании хранят денежные средства своих клиентов на счетах, на которых выплачиваются процентные ставки ниже краткосрочных. Они получают прибыль от маржинальной разницы между доходностью, которую они получают от этих денежных средств, вложенных в краткосрочные облигации, и процентами, которые они выплачивают клиентам. Когда ставки повышаются, этот спред увеличивается, и дополнительный доход направляется прямо в прибыль.

Например, у брокерской компании на счетах клиентов 1 миллиард долларов. Эти деньги приносят клиентам 1% годовых, но банк зарабатывает на этих деньгах 2%, вкладывая их в краткосрочные облигации. Таким образом, банк перечисляет 20 миллионов долларов на счета своих клиентов, но возвращает клиентам только 10 миллионов долларов.

Если центральный банк повысит ставки на 1%, а ставка по федеральным фондам вырастет с 2% до 3%, банк будет приносить 30 миллионов долларов на счета клиентов. Конечно, выплаты клиентам по-прежнему будут составлять 10 миллионов долларов. Это мощный эффект. Всякий раз, когда экономические данные или комментарии должностных лиц центрального банка намекают на повышение ставок, эти типы акций начинают расти первыми.

Краткий обзор

Когда процентные ставки повышаются, увеличивается и разница между долгосрочными и краткосрочными ставками, помогая банкам, поскольку они занимают краткосрочные займы и предоставляют ссуды на долгосрочной основе.

Другой способ повышения процентной ставки – помощь

Еще один косвенный способ повышения прибыльности банковского сектора путем повышения процентных ставок – это повышение, как правило, в условиях сильного экономического роста и повышения доходности облигаций. В этих условиях спрос потребителей и бизнеса на ссуды резко возрастает, что также увеличивает доходы банков.

По мере роста процентных ставок доходность по кредитам также увеличивается, поскольку существует больший спред между ставкой по федеральным фондам и ставкой, которую банк взимает со своих клиентов.Разница между долгосрочными и краткосрочными ставками также увеличивается во время повышения процентных ставок, поскольку долгосрочные ставки имеют тенденцию расти быстрее, чем краткосрочные.Это было верно для каждого повышения ставок,так как Федеральная резервная система была создана в начале 20 -го века. Он отражает сильные основные условия и инфляционное давление, которые, как правило, вызывают повышение процентных ставок. Это оптимальное стечение обстоятельств для банков, поскольку они занимают краткосрочные займы, а ссужают долгосрочную основу.

Что такое ключевая ставка

Ключевая (базовая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и розничным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Ключевая ставка является основным инструментом денежно-кредитной политики.

С конца июля 2020 года ключевая ставка была на историческом минимуме — 4,25% — и держалась на таком уровне по март 2021 года. С 17 марта 2021 года ЦБ повышал ставку на каждом заседании. В общей сложности она выросла в 4,7 раза.

С 28 февраля 2022 года ставка составляла рекордные 20%. Исторический максимум продержался на таком уровне более месяца. С 11 апреля Банк России снова перешел к снижению ставки — на текущий момент прошло четыре заседания совета директоров, на которых объявлялось о понижении. 10 июня 2022 года ЦБ объявил о снижении ключевой ставки до 9,5% годовых.

После заседания Центробанка 10 июня ключевая ставка фактически опустилась до прошлогоднего уровня. Как это отразится на экономическом росте, инфляции и курсе рубля, рассказывает Владимир Чернов, аналитик банка «Фридом Финанс» в материале для РБК Pro.

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 10 июня 2022 года

Рост и снижение ключевой ставки — что это значит?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику страны.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Последствия низкой ключевой ставки:

- низкие ставки по кредитам;

- низкие ставки по банковским депозитам;

- рост экономики и производства;

- рост покупательной способности;

- рост инфляции.

Повышение ключевой ставки ЦБ, как правило, обусловлено желанием взять под контроль и снизить инфляцию. Однако вместе с тем высокая ставка несет и негативные последствия: покупательная способность населения и темпы развития экономики проседают.

Последствия высокой ключевой ставки:

- высокие ставки по кредитам;

- высокие ставки по банковским депозитам;

- замедление экономики и производства;

- снижение покупательной способности;

- снижение инфляции.

Ключевая ставка и ставка рефинансирования: отличия

Ставка рефинансирования — это фиксированный процент, который финансовая организация платит ЦБ за использование заемных средств.

С 1 января 2016 года по решению совета директоров Банка России значение ставки рефинансирования было приравнено к значению ключевой ставки, определенному на соответствующую дату. Соответственно, никаких отличий на текущий момент между ключевой ставкой и ставкой рефинансирования не существует.

Если сравнить прежние данные, когда ставка рефинансирования и ключевая ставка устанавливались как два отдельных показателя, то можно увидеть, что ставка рефинансирования в период с сентября 2012 года по конец 2015 года была неизменно на уровне 8,25%, тогда как ключевая за тот же период подскакивала до 17%.

Сейчас банки используют термин «ставка рефинансирования» для определения процента, под который можно перекредитоваться в конкретной финансовой организации. Рефинансирование предполагает переоформление кредита на условиях, отличающихся от первоначальных. Рефинансирование для населения — заемщиков по потребительским кредитам и ипотеке — имеет смысл, если оно позволяет получить новый кредит на более выгодных условиях, чтобы погасить прежний заем. Соответственно, банки предлагают рефинансирование, только когда ключевая ставка снижается, так как и для них заимствование средств у ЦБ становится более дешевым.

Прежде чем принимать решение о рефинансировании ипотеки или кредитов в другом банке, следует просчитать конечную экономию, чтобы она не обернулась убытком. Переоформление кредита повлечет за собой дополнительные расходы: сбор пакета документов, новая страховка, в случае с ипотекой — оценка стоимости недвижимости и т. п. Оправданными затраты на рефинансирование считаются, когда разница между старой ставкой по кредиту и новой начинается от 1,5 п.п.

При повышении ключевой ставки банки не предлагают рефинансирование, так как это невыгодно ни им, ни клиентам. При этом можно не переживать за то, что в старом банке повысят ставку — им запрещено повышать процентную ставку по кредитам в одностороннем порядке на законодательном уровне согласно ст. 29 ФЗ «О банках и банковской деятельности».

Какая связь между ставкой и фондовым рынком?

В первую очередь ключевая ставка влияет на рынок облигаций. Причина в том, что государство или компании выпускают облигации тоже под процент, и этот процент также чуть выше, чем базовая процентная ставка. Когда ЦБ снижает ставку, процент по облигациям снижается вместе с ней. Но те облигации, которые к тому моменту уже продаются на рынке, растут в цене, ведь их доходность выше, поскольку рассчитывалась на основании предыдущей процентной ставки. Если же Центробанк ставку повышает, то старые облигации дешевеют, потому что новые обеспечивают их владельцам большую доходность (растет ставка ЦБ — значит растет процент от облигаций).

На стоимость акций ключевая ставка тоже влияет, и даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

На валютном рынке ключевая ставка также играет свою роль. Снижение процентных ставок ведет к снижению цены национальной валюты, так как она становится доступнее. Падение национальной валюты, в свою очередь, ведет к тому, что инвесторы стремятся как можно быстрее избавиться от дешевеющих денег и вложить их в какие-либо активы — к примеру, в те же акции. Таким образом, низкая ключевая ставка положительно влияет на фондовый рынок. Высокая ключевая ставка, наоборот, повышает курс рубля и охлаждает интерес инвесторов к фондовому рынку.

Что произошло с ключевой ставкой ЦБ?

Совет директоров Банка России 10 июня 2022 года на внеочередном заседании понизил ключевую ставку на 1,5 п.п. — c 11% до 9,5% годовых. Новое значение начало действовать с 13 июня 2022 года.

В ЦБ объяснили решение о снижении ставки замедлением инфляции, в том числе благодаря укреплению рубля, и необходимостью увеличить доступность кредитных ресурсов в экономике и ограничить масштаб снижения экономической активности.

Регулятор допускает снижение ключевой ставки на ближайших заседаниях в зависимости от экономических условий, рисков и отклонения инфляции от целевого уровня (4% к концу 2024 года).

Напомним, решение резко повысить ставку сразу на 1050 б.п., с 9,5% до 20%, было принято 28 февраля 2022 года и стало историческим рекордом в России как по темпу повышения, так и по конечной цифре. В декабре 2014 года ключевая ставка была повышена одномоментно с 10,5% до 17%, то есть на 650 б.п.

Существенное повышение ключевой ставки произошло на фоне обвала рынков и введения санкций против крупных российских банков и активов ЦБ. Регулятор предполагал, что беспрецедентно высокая ключевая ставка позволит защитить сбережения россиян от обесценения, которое рискует произойти из-за девальвации рубля и инфляции.

В апреле Банк России посчитал возможным перейти к снижению ключевой ставки, хотя отмечал в майском докладе о денежно-кредитной политике, что инфляция в 2022 году составит 18–23%. Однако замедление инфляции происходит быстрее, чем ожидал регулятор в апреле. Согласно новому прогнозу ЦБ, годовая инфляция составит 14–17% в 2022 году, снизится до 5–7% в 2023 году и вернется к 4% в 2024 году.

Текущий прогнозный диапазон ЦБ для средней ключевой ставки на 2022 год — 10,8–11,4%, на 2023 год — 7–9%, на 2024 год — 6–7%.

«С учетом того что с 1 января по 13 июня 2022 года средняя ключевая ставка равна 13,8%, с 14 июня до конца 2022 года средняя ключевая ставка прогнозируется в диапазоне 8,5–9,5%», — отметили в ЦБ.

В плановом режиме следующее заседание cовета директоров Банка России по ставке должно состояться 22 июля 2022 года.

Высокая инфляция появилась не только в России: с начала 2020 года по апрель текущего цены на долгоиграющие товары в США выросли на 22,07%. Что будет дальше и какие инструменты помогут сохранить средства? Об этом можно почитать в колонке директора инвестиционного департамента UFG Wealth Management Алексея Потапова для РБК Pro.

Обратите внимание на дату публикации материала: информация могла устареть из-за изменений в законодательстве или правоприменительной практике.

Как изменение ключевой ставки ЦБ влияет на сбережения населения

Ситуация на рынке может вынудить Банк России поднять ключевую ставку. После этого банки вправе пересчитать проценты по вкладам и кредитам?

Что такое ключевая ставка?

Ключевая ставка – основной инструмент воздействия Центрального банка РФ на денежно-кредитные отношения в государстве. Это минимальная ставка, по которой Банк России предоставляет кредиты (рефинансирование) кредитным организациям. Фактически показатель ключевой ставки демонстрирует «стоимость» денежных ресурсов для банков и других кредитных организаций. Ее повышение или понижение ведет, соответственно, к росту или снижению процентов по кредитам, которые кредитные организации предоставляют гражданам и организациям.

Ключевая ставка как процентная ставка появилась в России в 2013 г. При этом более привычным термином является «ставка рефинансирования». Она используется также во многих зарубежных государствах.

Ключевая ставка и ставка рефинансирования: в чем отличия и сходства?

Ставка рефинансирования – это ставка в процентах годовых, по которой центральные банки выдают денежные средства кредитным организациям. То есть основное отличие ставки рефинансирования от ключевой ставки заключается в том, что первая относится к годичным кредитам, а вторая – к краткосрочному кредитованию.

С 1992 г. ставка рефинансирования являлась ключевым показателем для российской монетарной политики и много раз пересматривалась финансовыми властями с целью воздействия на валютные курсы и кредитную активность банков. Однако с 1 января 2016 г. ставка рефинансирования привязана к ключевой ставке, т. е. ее размер не устанавливается отдельно, а изменяется одновременно с размером ключевой ставки.

Почему продолжают сохраняться оба понятия?

Сохранение ставки рефинансирования объясняется наличием в нормативных правовых актах отсылок к ней при расчете величины штрафов и пеней. Так, она является важным элементом законодательства о налогах и сборах. В ст. 75 НК РФ устанавливается, что, если физлицо, ИП и организация просрочили уплату налога на срок до 30 дней, пеня за каждый календарный день неисполнения такой обязанности определяется 1/300 действующей в это время ставки рефинансирования, а при просрочке более чем на 30 дней – 1/150 ставки рефинансирования.

При этом в гражданском законодательстве величина ключевой ставки применяется уже как полноценный инструмент. Например, согласно ст. 809 ГК РФ, если стороны договора займа не установили условия о величине процентов за пользование займом, их размер определяется действовавшей на тот момент ключевой ставкой. Аналогичная норма предусмотрена ст. 395 ГК РФ в отношении процентов за неправомерное удержание денежных средств и уклонение от их возврата.

В актах Правительства также было принято решение использовать как индикатор и процентный показатель ключевую ставку, что закреплено в Постановлении Правительства РФ от 8 декабря 2015 г. № 1340 «О применении с 1 января 2016 года ключевой ставки Банка России».

Таким образом, несмотря на то что ставка рефинансирования была приравнена к ключевой с 2016 г., они продолжают использоваться параллельно при расчете величины процентов по займам, пеням и штрафам.

На что влияет изменение ключевой ставки?

Повышение и понижение ключевой ставки – основной инструмент воздействия на валютные курсы. Ее повышение обычно влечет рост стоимости национальной валюты, так как повышается стоимость кредитов, отчего уменьшается желание населения и бизнеса брать деньги «в долг» у банков.

Изменение ключевой ставки также является одним из важнейших рычагов воздействия Банка России на накопления граждан и процентные ставки по вкладам, которые изменяются пропорционально ставке. Это объясняется тем, что при понижении ставки банкам становится выгоднее брать деньги у ЦБ, поэтому у граждан они начинают брать деньги под меньший процент для получения большей выгоды. Также изменение ключевой ставки влияет на соотношение накоплений в иностранной валюте и рублях.

Уровень доверия россиян к накоплениям в иностранной валюте в краткосрочной перспективе довольно велик. По подсчетам РБК, в 2018 г. россияне увеличили в 1,5 раза в долларовом эквиваленте объем краткосрочных валютных вкладов (сроком от одного месяца до одного года) – с $15,1 млрд на 1 января 2018 г. до $23,1 млрд на 1 января 2019 г. В рублевом эквиваленте ввиду падения курса национальной валюты прирост был и вовсе двукратным. Но от долгосрочных валютных накоплений население продолжает избавляться (сокращение на 6,3%), отдавая свое предпочтение рублевым накоплениям (8,2% роста).

Одновременно с этим россияне стали чаще брать кредиты: с 2013 г. общий объем их увеличился с 7,74 трлн до 14,9 трлн руб. (+92,5%). Такому активному спросу на кредиты способствовало постоянное снижение ключевой ставки, которое подталкивало к увеличению денежной массы в обращении.

Когда меняется ключевая ставка?

Заседания Совета директоров Банка России по вопросам денежно-кредитной политики проходят по пятницам. В своем Письме от 19 июля 2017 г. № 20-ОЭ/15938 Банк России установил, что с понедельника следующей недели после принятия решения об изменении ключевой ставки оно вступает в силу. Минимальный шаг изменения процентной ставки составляет 0,25 процентных пункта. Впервые такая величина изменения ставки была использована лишь в октябре 2017 г. Ранее регулятор использовал шаг минимум в половину процента.

Последнее заседание Совета директоров состоялось 22 марта 2019 г. На нем было принято решение о сохранении размера ключевой ставки на уровне 7,75%. Это решение нацелено на сдерживание потенциального падения рубля после серьезного укрепления (с начала года рубль заметно вырос по отношению к доллару и евро), а также говорит об умеренном уровне инфляции, не превышающем ожиданий. Такой шаг ЦБ был предполагаемым. При этом его можно признать осторожным, вызванным опасениями внешних санкций и окончанием квартального налогового периода. Следующее заседание Совета директоров, на котором будет рассматриваться вопрос о размере ключевой ставки, запланировано на 26 апреля.

История изменения ключевой ставки

|

Срок, с которого установлена ставка |

Размер ключевой ставки (%, годовых) |

|---|---|

|

с 17 декабря 2018 г. |

7,75 |

|

с 17 сентября 2018 г. |

7,50 |

|

с 26 марта 2018 г. |

7,25 |

|

с 12 февраля 2018 г. |

7,50 |

|

с 18 декабря 2017 г. |

7,75 |

|

с 30 октября 2017 г. |

8,25 |

|

с 18 сентября 2017 г. |

8,50 |

|

с 19 июня 2017 г. |

9,00 |

|

со 2 мая 2017 г. |

9,25 |

|

с 27 марта 2017 г. |

9,75 |

|

с 19 сентября 2016 г. |

10,00 |

|

с 14 июня 2016 г. |

10,50 |

|

с 3 августа 2015 г. |

11,00 |

|

с 16 июня 2015 г. |

11,50 |

|

с 5 мая 2015 г. |

12,50 |

|

с 16 марта 2015 г. |

14,00 |

|

cо 2 февраля 2015 г. |

15,00 |

|

c 16 декабря 2014 г. |

17,00 |

|

c 12 декабря 2014 г. |

10,50 |

|

с 5 ноября 2014 г. |

9,50 |

|

с 28 июля 2014 г. |

8,00 |

|

с 28 апреля 2014 г. |

7,50 |

|

с 3 марта 2014 г. |

7,00 |

|

с 13 сентября 2013 г. |

5,50 |

Источник: «Ключевая ставка и процентная ставка рефинансирования (учетная ставка), установленные Банком России» («КонсультантПлюс»).

Изменения ключевой ставки: что уже было и чего ждать?

В период с декабря 2014 г. по март 2018 г. ключевая ставка снизилась с 17% до 7,25%, а затем была дважды повышена Банком России и в декабре 2018 г. достигла 7,75%. Снижение ставки было связано со множеством факторов: снижение уровня инфляции до рекордного минимума, действие программы доступных кредитов и ипотеки, уменьшение количества кредитных организаций (с 2013 г. Банк России отозвал более 400 лицензий на осуществление банковской деятельности) и др. Все это привело к снижению ставок по кредитам и исторически рекордному показателю выдачи ипотечных займов в 2018 г. – 1,3 трлн руб., как сообщало БКИ «Эквифакс». Сейчас снижение ставки Банком России крайне маловероятно. Большинство экспертов спорят лишь о сохранении или небольшом повышении до 8%.

Учитывать необходимо и другие факторы воздействия ЦБ. Они используются параллельно изменению ставки. В первую очередь речь идет о валютных интервенциях, т.е. прямом участии Банка России на валютном рынке. ЦБ осуществляет операции по покупке и продаже иностранной валюты в целях пополнения или использования золотовалютных резервов. Покупая иностранную валюту, Банк России увеличивает ее стоимость, так как она выводится из обращения и переходит в категорию резервов, а значит, ее количество на рынке уменьшается.

Поскольку ЦБ уже объявил о намерениях в сфере валютных интервенций, а именно о ежедневных закупках на сумму 15,6 млрд руб., ситуация может вынудить регулятора поднять ставку. Ведь в совокупности с еще одной волной ожидаемых санкций и возвращением Банка России к накоплению иностранной валюты рубль может оказаться под большим давлением, а доллар и евро смогут восстановить позиции, потерянные в декабре–январе.

Может ли банк из-за изменения ключевой ставки пересчитать проценты по кредиту или вкладу?

Денежно-кредитная политика государства – далекая от понимания рядовых граждан сфера. Людей интересуют обычно лишь низкая инфляция и дешевые кредиты. Кстати, эти два явления нередко противопоставлены друг другу, так как дешевые кредиты влекут за собой обесценивание денег.

Есть еще один вопрос, который заботит граждан: может ли банк после изменения ключевой ставки пересчитать в одностороннем порядке проценты по вкладам и кредитам? Лишь внимательное изучение договора позволит ответить на этот вопрос.

С одной стороны, в феврале прошлого года ЦБ рекомендовал банкам прописывать в кредитных договорах «плавающую ставку», изменение которой будет пропорционально изменению ключевой ставки. Такая зависимость может быть выгодна клиенту, если ставка снижается. Но это может быть и накладно: если ставка вырастет, то заемщик заплатит значительно больше процентов по кредиту. С другой стороны, доля таких кредитов в российских банках ничтожно мала: 3–5%, по данным ВТБ.

Большинство случаев одностороннего увеличения ставки по кредитам связано не с изменением ключевой ставки, а с отказом граждан от страховых услуг по потребительским кредитам. Тут закон стоит на стороне банка, так как ст. 7 Федерального закона «О потребительском кредите (займе)» предусматривает право кредитора повысить ставку по кредиту, подразумевающему обязательное заключение страхового договора. Такое же право предоставлено банку, если клиент нарушил сроки возврата кредита или если деньги были выданы на льготных условиях (например, в рамках зарплатного проекта), но в период действия договора основания выдачи льготного кредита отпали.

Что касается вкладов, согласно ст. 838 ГК РФ, если не установлен размер процентов в договоре, он определяется ключевой ставкой, а значит, и изменяется вместе с ней. При этом указано, что по срочным вкладам физических лиц банк не может в одностороннем порядке уменьшать процентную ставку даже при изменении рыночной обстановки и ставки рефинансирования, а вот в случае со вкладами юридических лиц возможно предусмотреть такое право в договоре (но эта возможность не распространяется на вклады, удостоверенные сберегательными и депозитными сертификатами). Поэтому отразиться изменение ключевой ставки может в первую очередь на сбережениях организаций, а не населения.

Большие риски должны учитывать валютные заемщики и вкладчики. Ведь банк не обязан пересчитывать проценты по вкладам и кредитам в иностранной валюте при резких колебаниях курса, которые нередко связаны и с изменением ставки. А повышение курсов валют может привести к невозможности заемщиков платить проценты. Поэтому в данном случае кредитные организации могут пойти на изменение ставок и рефинансирование кредитов, т.е. повторно предоставить деньги в долг для погашения ранее полученных кредитов. Параллельно государство может запустить программы поддержки и льготного рефинансирования. Однако они нередко вызывали критику банковского сообщества, так как «убивают» рисковую составляющую валютных кредитов, сохраняя при этом такие риски для банков.