Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?

Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

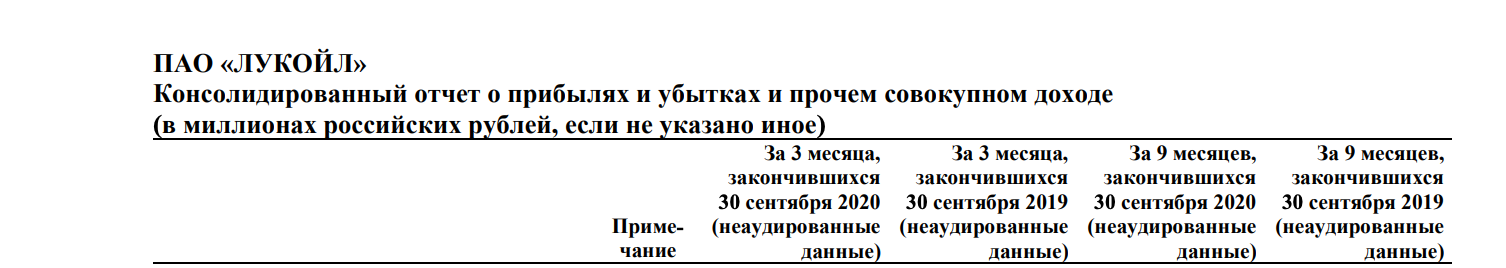

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

Если вам нужно посчитать мультипликаторы на основе квартального отчета, сперва нужно привести данные к годовым значениям. Лучше всего взять 4 квартальных отчета подряд и посчитать так называемый TTM.

В крайнем случае можно экстраполировать данные квартала на весь год, но результат получится не точным.

Бухгалтерские и финансовые отчеты

Здесь объяснение лучше начать с цели:

- Цель бухгалтерского отчета — рассчитать сумму налога для уплаты

- Цель финансового отчета — дать инвесторам оценку компании

Отсюда следуют 2 важных различия:

- Как считается?

Одни и те же активы по разным стандартам учитываются по-разному. И если US GAAP исторически по смыслу близок к международному стандарту IFRS, то РСБУ отчетность отличается значительно. - Что считается?

Бухгалтерский отчет формируется для каждого юридического лица отдельно, в то время как финансовая отчетность строится на основе консолидированных данных.

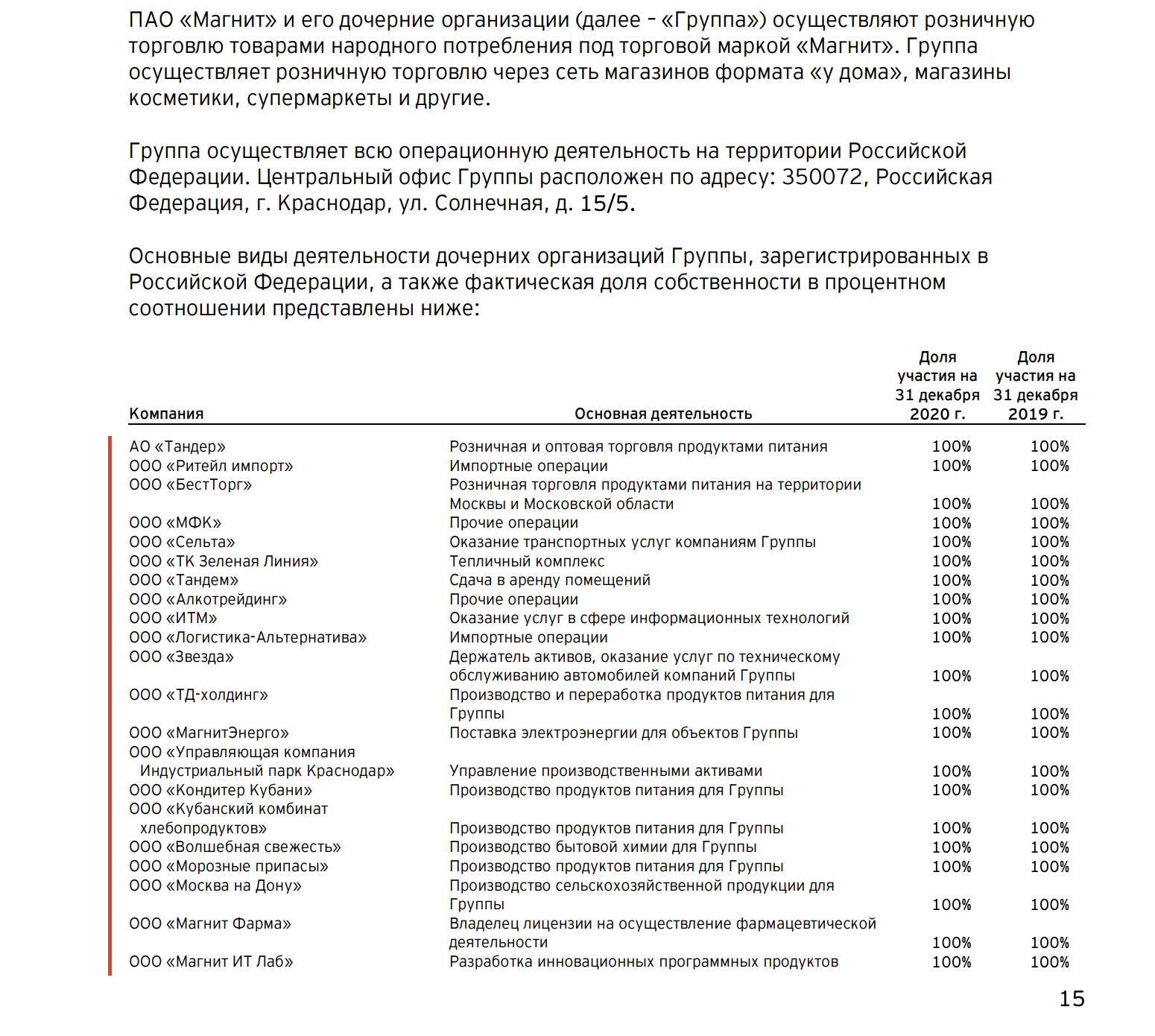

Показательные различия можно найти в ритейле, например в отчете компании Магнит:

Как видите, финансовая отчетность, помимо самого «ПАО Магнит» учитывает группу из более 20 дочерних компаний, тогда как бухгалтерская отчетность считается для каждого юр. лица отдельно.

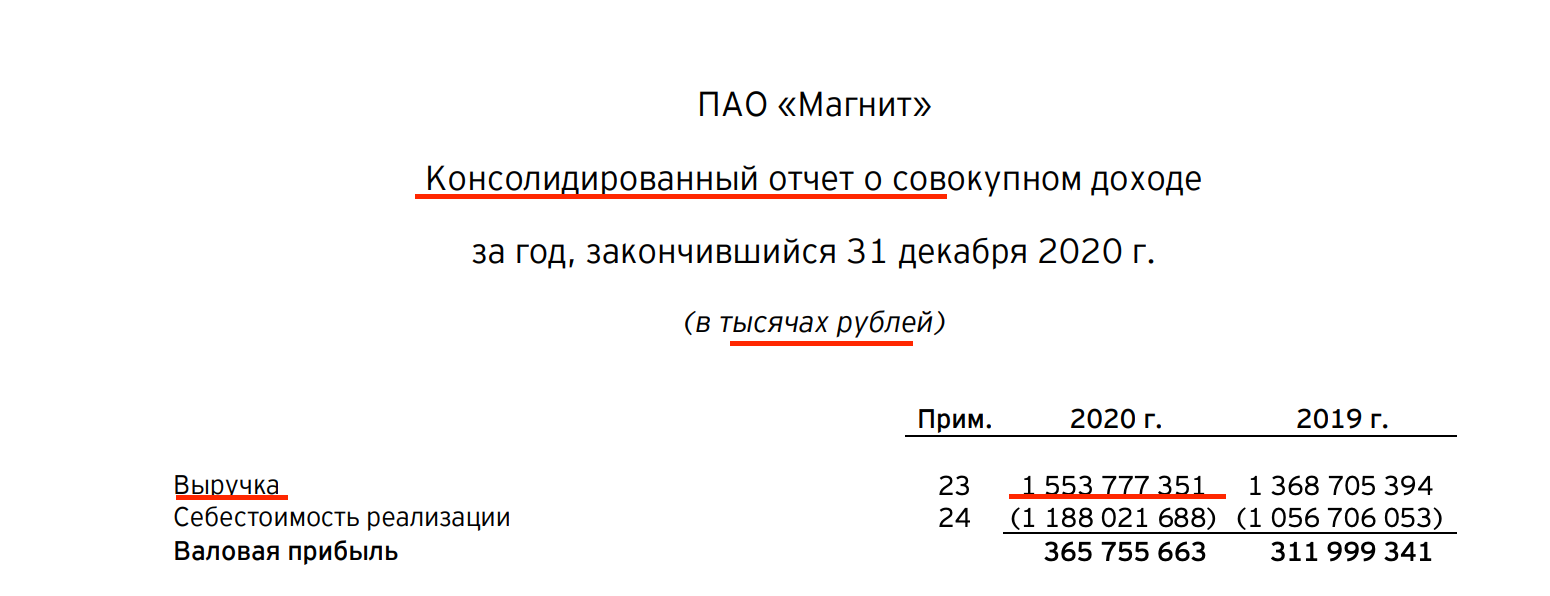

Вот как это отражается на цифрах отчетов:

Нас, как инвесторов интересует весь Магнит, а значит его консолидированная финансовая отчетность.

Аудированные и неаудированные финансовые отчеты

Аудитор — это сторонняя, лицензированная компания, которая проверяет и заверяет финансовую отчетность компании-клиента (за большие деньги), согласно стандартам отчетности и несет за это ответственность, вплоть до уголовной.

Аудированные данные априори достовернее неаудированных данных.

При этом это не означает, что неаудированные данные обязательно содержат искажения, или что аудированные данные эти искажения содержать не могут.

Где брать финансовые отчеты?

На эту тему мы снимали отдельное видео, так что здесь просто перечислим:

- E-disclosure (отчеты РФ)

- SEC.gov (отчеты компаний, торгующихся в США)

- FinanceMarker.ru (и те, и другие — по платной подписке)

Как читать и анализировать финансовые отчеты?

Наконец мы подобрались к главному.

Мы будем читать и анализировать одновременно 2 отчета:

- МСФО отчет российской компании Лукойл

- US GAAP отчет американской компании Apple

Внешне отчеты могут выглядеть по-разному, но по сути окажутся очень похожи.

Не бойтесь большого размера финансового отчета

Размер финансового отчета Лукойл — 61 страница, а Apple — 67 страниц. И поэтому я решил начать с пункта о размере отчетов и том, что его не надо бояться. Какой бы ни был отчет, нас в нем интересуют в первую очередь только 3 страницы:

- Форма баланса

- Форма о прибылях и убытках

- Форма движения денежных средств

Остальное в 99% случаев вам не нужно, если вы не работаете финансовым аналитиком.

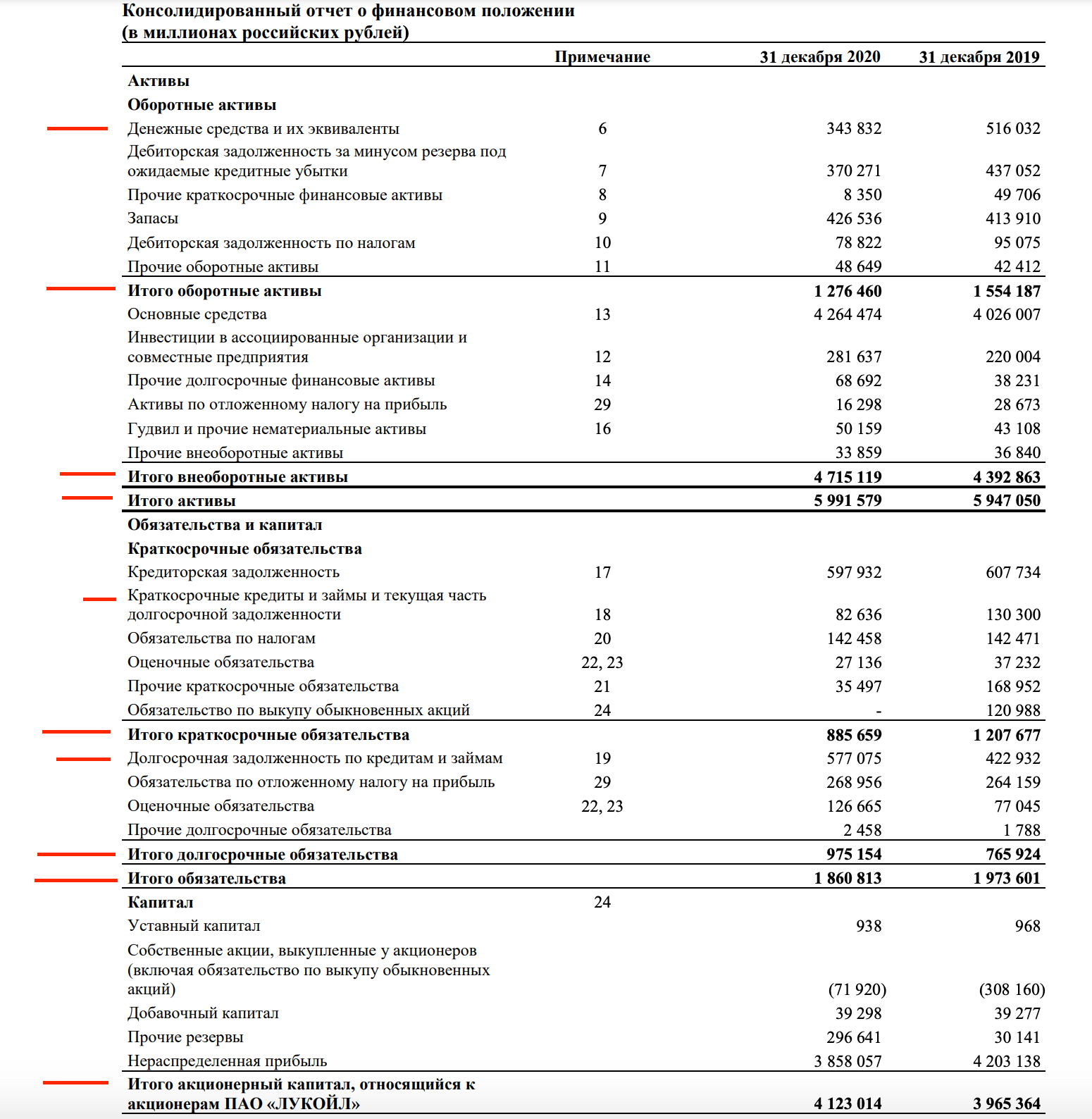

Форма баланса

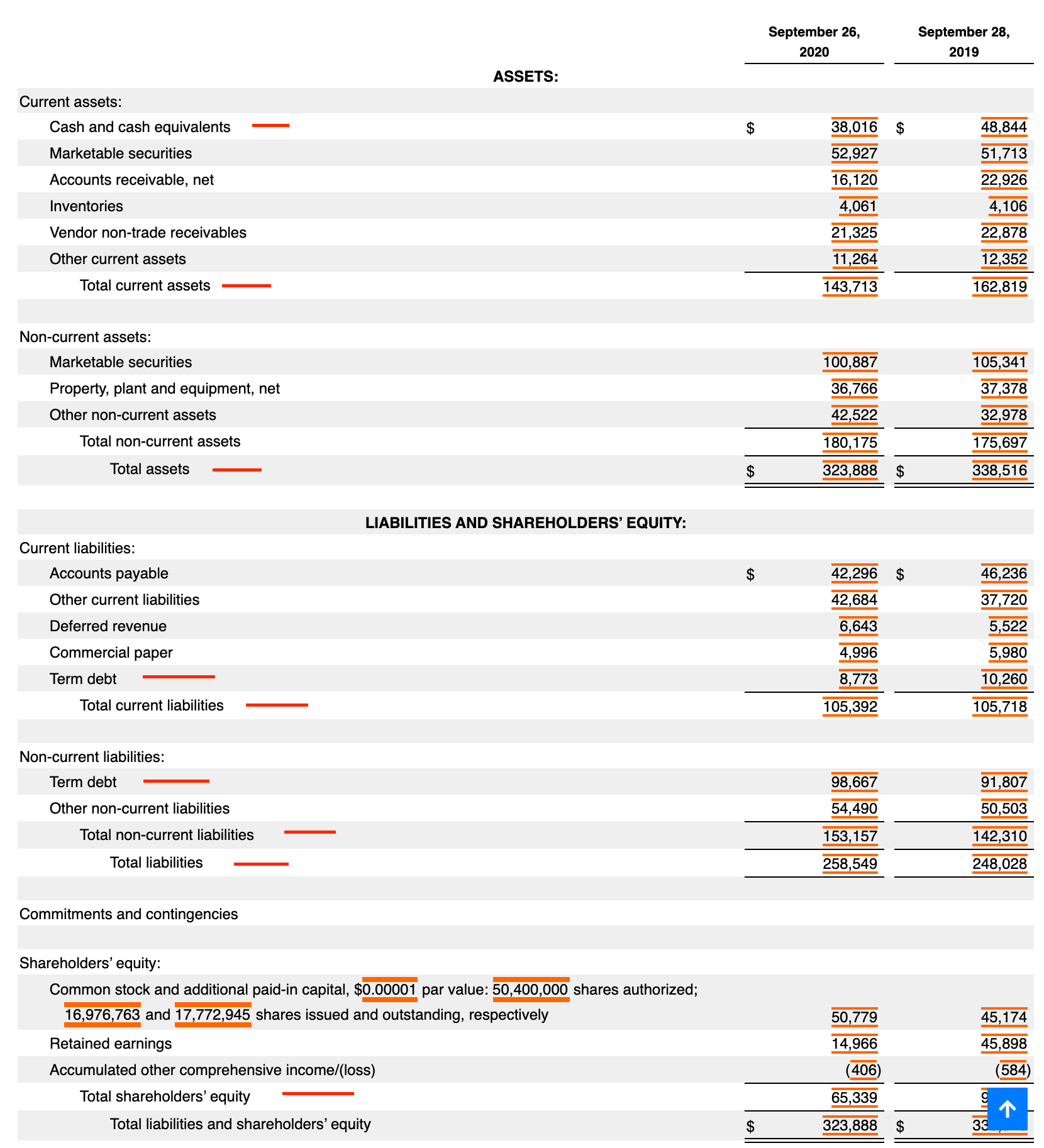

Первая интересующая нас страница финансового отчета — это форма баланса. Форма баланса отражает структуру активов компании: размер собственного капитала и обязательств в подробной разбивке.

На скриншотах я выделил ключевые поля форм. Думаю теперь хорошо видно, что структура форм практически идентична.

Итак, форма баланса помогает ответить на вопрос — а что вообще компания из себя представляет?

- Какой размер собственного капитала?

- Какой размер заемных средств?

- Какой размер денежных средств есть на счетах?

По форме баланса считаются такие мультипликаторы, как P/B, Current Ratio, Debt Ratio, Debt/Equity, EV.

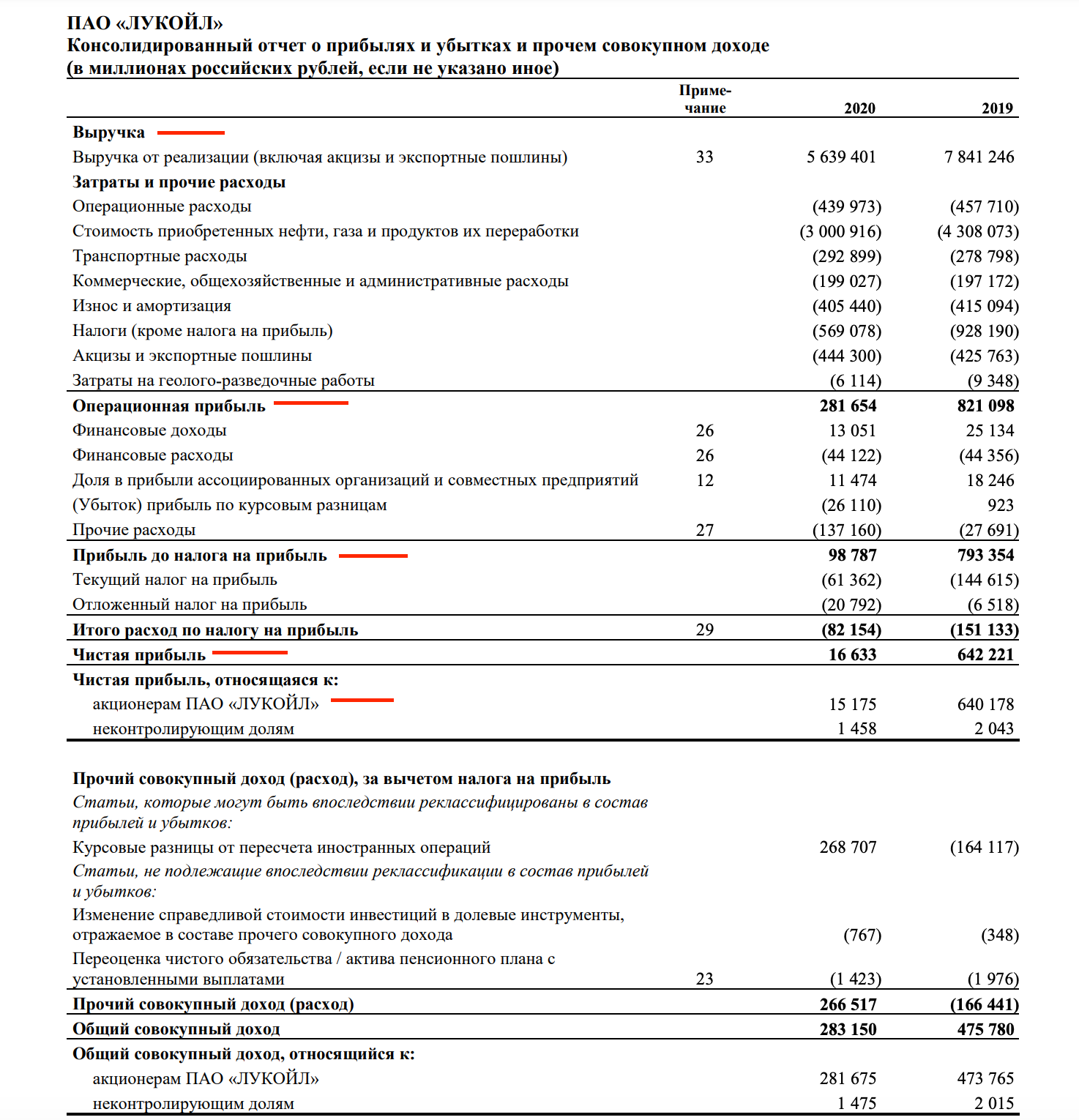

Форма о прибылях и убытках

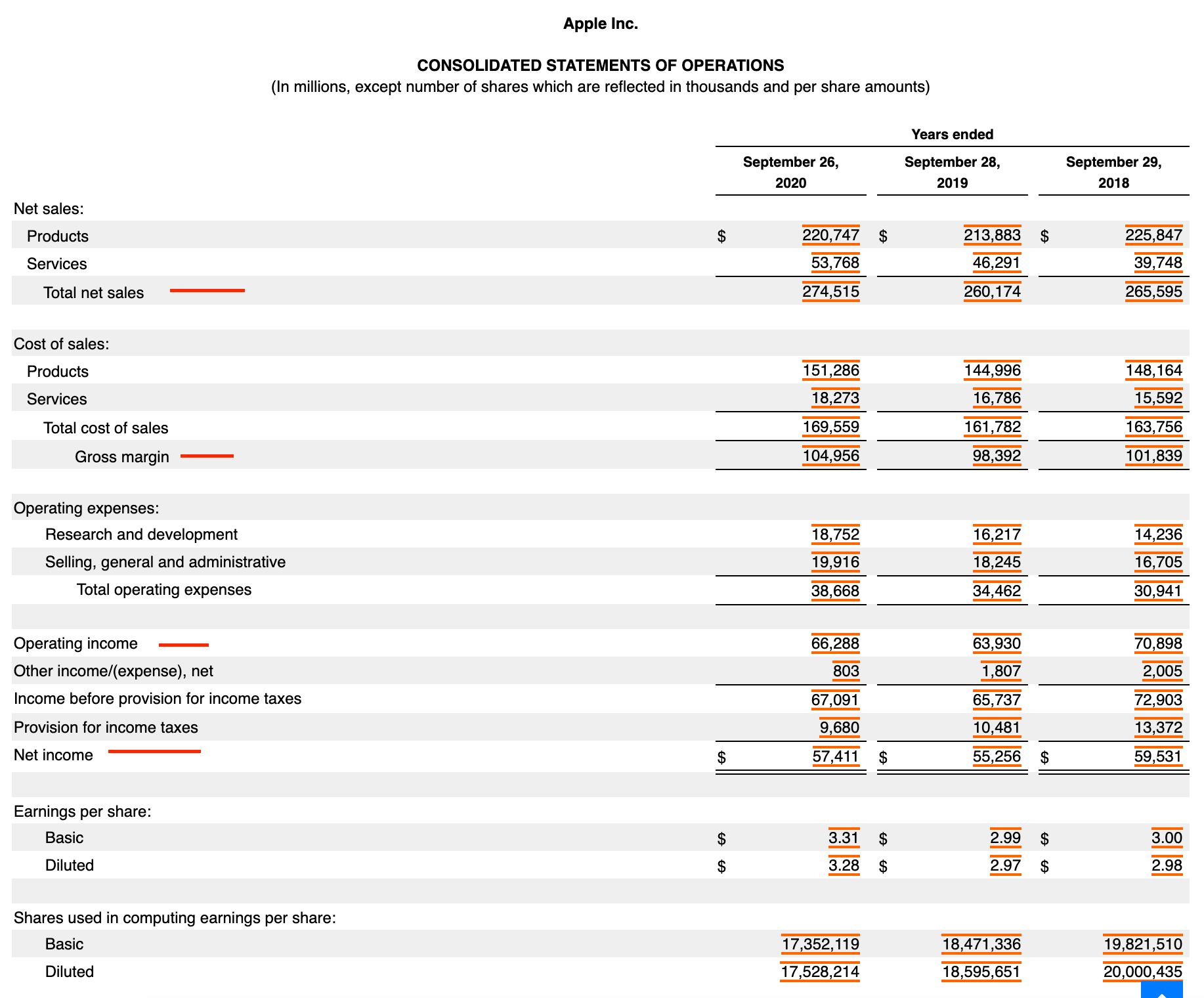

Вторая страница финансового отчета, которая нас интересует — это форма о прибылях и убытках. Данная форма отражает структуру доходов компании от выручки до чистой прибыли или убытка.

Как видите, структура форм опять очень похожа. Я выделил ключевые поля в обеих формах.

Итак, форма прибыли помогает ответить нам на вопрос — а как у компании идут дела?

По форме прибыли считаются такие мультипликаторы как P/E, P/S, EBITDA, ROS и основные показатели рентабельности.

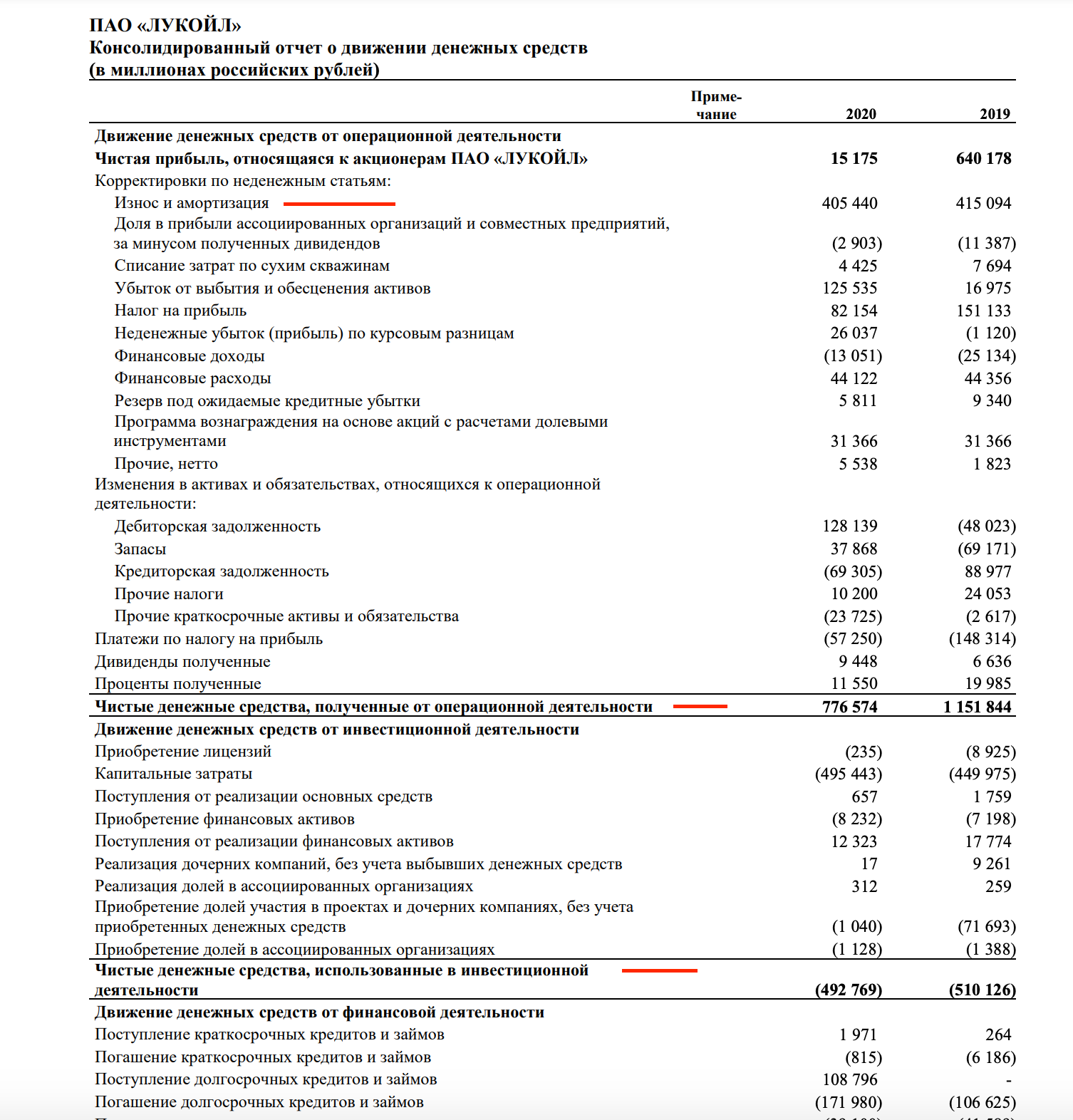

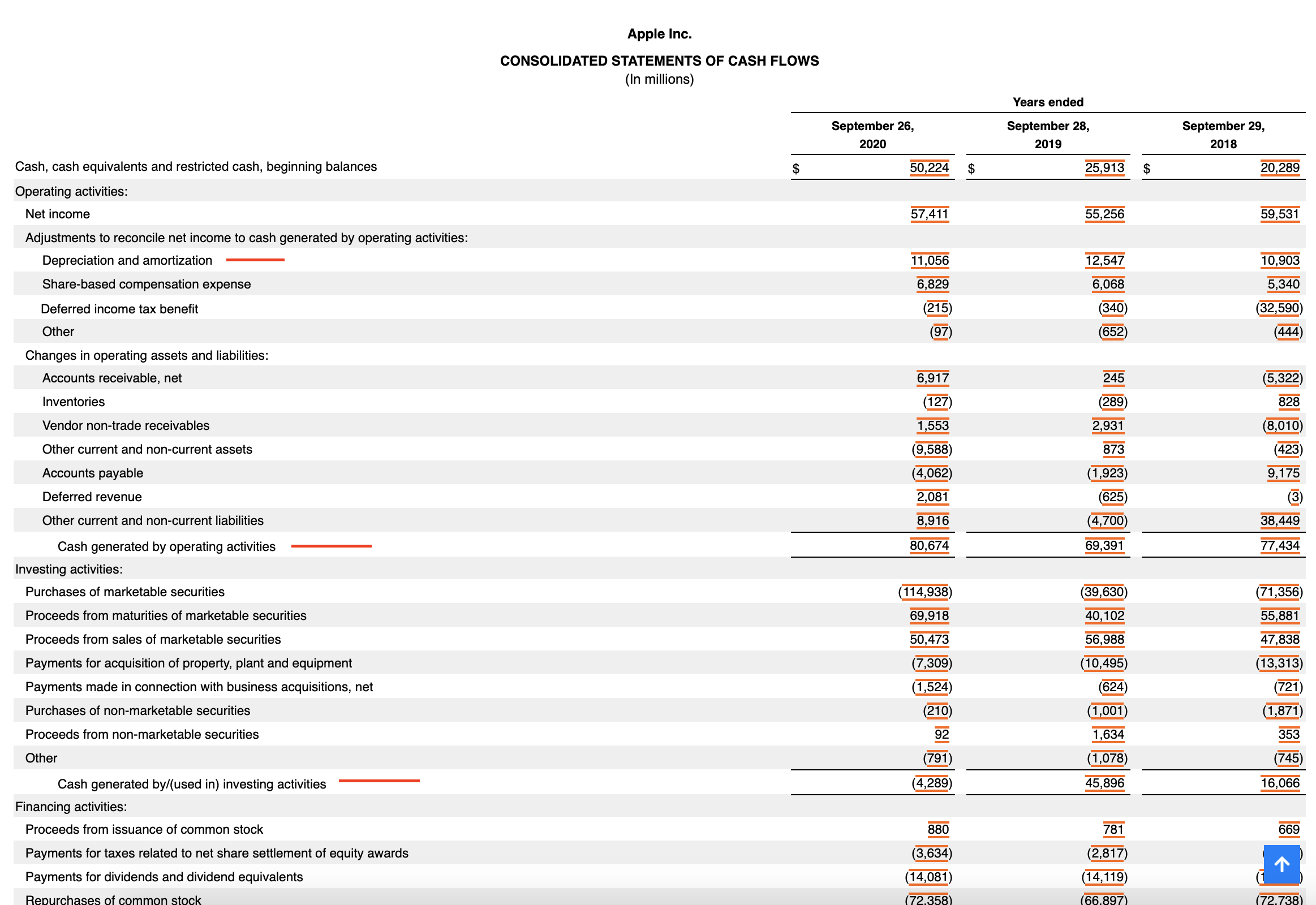

Форма движения денежных средств

Последняя интересующая нас страница финансовой отчетности — это форма движения денежных средств, которая позволяет ответить на вопрос — а остаются ли у компании деньги?

Даже прибыльная на бумаге компания может легко обанкротиться, например из-за кассового разрыва:

За поставленную продукцию компания получает оплату через год, а за сырье расплачивается сразу. И тогда может оказаться, что компания по форме о прибылях и убытках прибыльна, однако в кассе у нее нет денег даже на зарплату сотрудникам.

Форма движения денежных средств создана, чтобы увидеть подобные проблемы.

По форме движения денежных средств считаются такие мультипликаторы как FCF, P/FCF, P/CFO

Примечания

Последний момент, о котором стоит сказать — это работа с примечаниями. Вы можете посмотреть скриншоты выше и увидеть, что ко многим строкам рассмотренных форм, есть сноски на примечания.

Если смотреть их все — анализ 3-х страниц превратится в анализ всего отчета, поэтому важно понять: как правильно работать с примечаниями в финансовом отчете?

Ответ я бы сформулировал так:

Смотрите примечание тогда, когда значение в строке сильно отличается от значения прошлого периода и влияет на ключевые показатели компании

Пример:

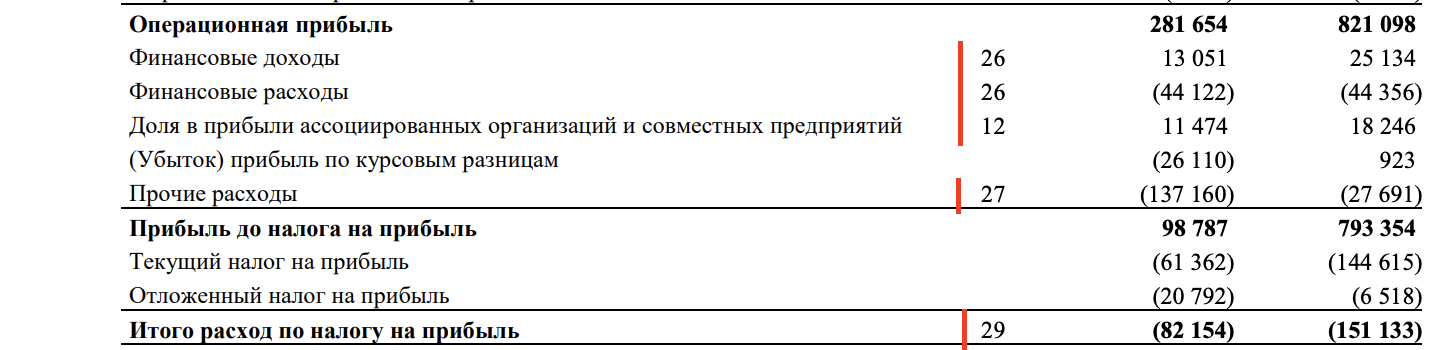

Взгляните на отрывок из отчета Лукойла и подумайте, по какой строке стоит взглянуть на примечание?

Если вы выбрали строку «прочие расходы», то вы правы и вот почему:

- Непонятно, что вообще сюда входит

- По сравнению с прошлым годом расходы по пункту увеличились в 5 раз

- Прочие расходы оказывают значительное влияние на итоговую прибыль

Другими словами значение именно в этой строке нам не понятно, сильно изменилось и оказало существенное влияние на ключевой параметр — чистая прибыль.

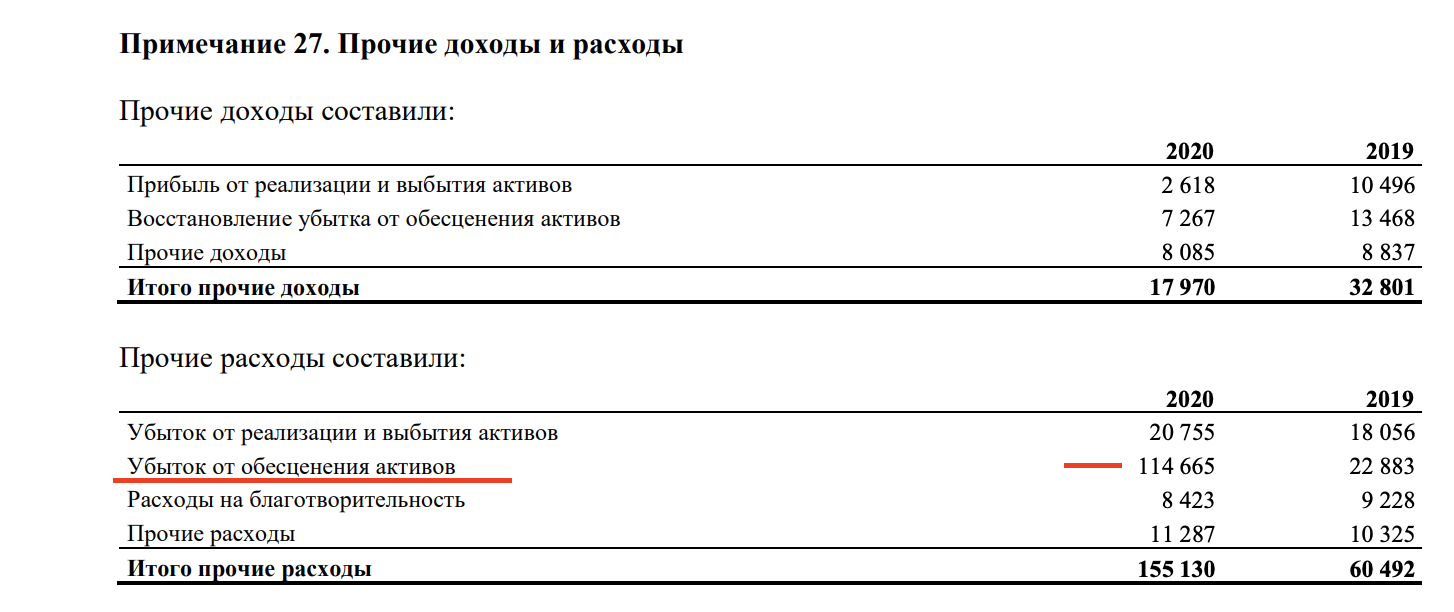

Чтобы посмотреть примечание — листаем отчет вниз, пока не найдем примечание 27:

Мы нашли примечание и увидели причину изменения прочих доходов/расходов. И пусть в данном случае, это не сильно повлияло на наше понимание ситуации и решение по акциям, примечания могут оказаться очень полезными.

Пример из реальной жизни

Мы изучили, как инвестору читать и анализировать финансовую отчетность, а теперь давайте рассмотрим реальный пример и увидим, насколько это может быть важно.

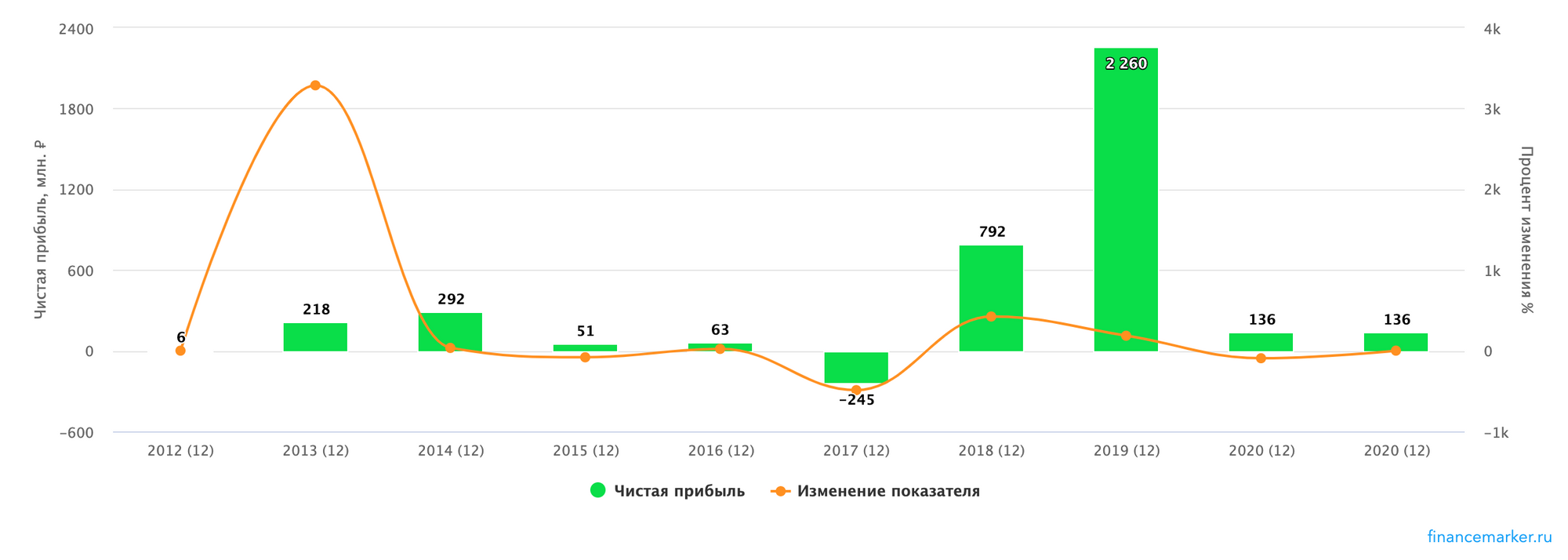

Кейс компании Центральный телеграф

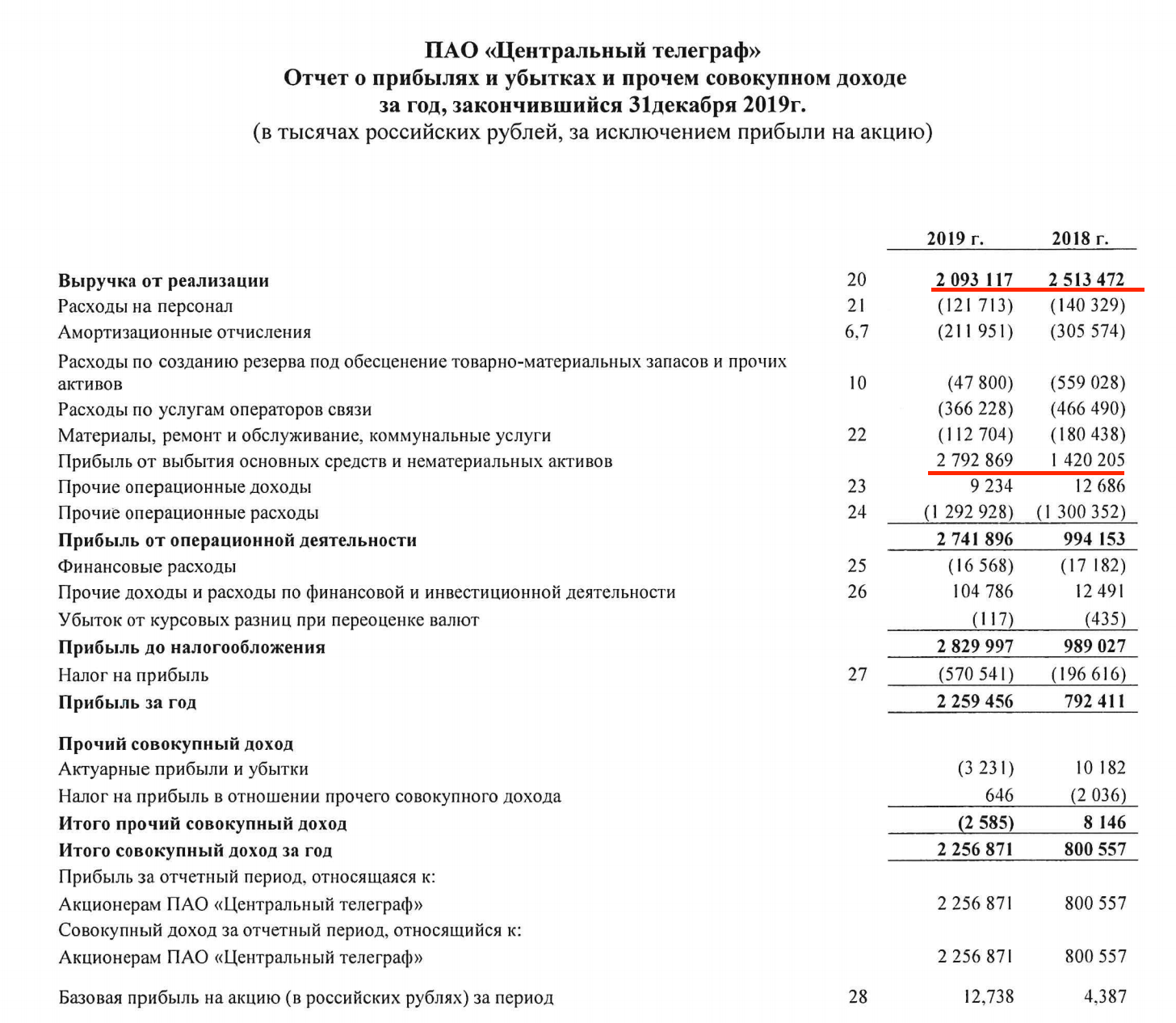

В 2019 году компания центральный телеграф показала рекордную чистую прибыль:

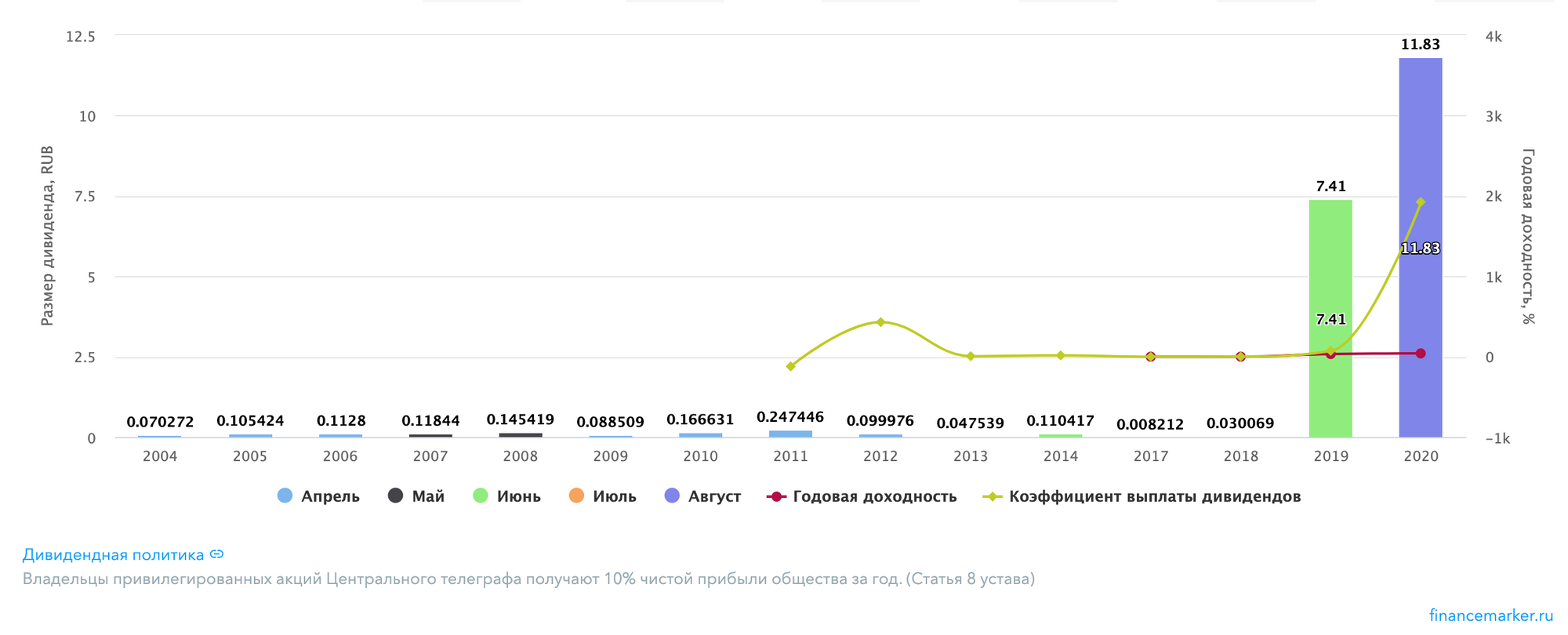

Которая повлекла за собой рекордные дивиденды:

Которые спровоцировали рост акций:

Однако многие инвесторы не изучили вопрос и не увидели, что прибыль разовая и получена от продажи здания центрального телеграфа в Москве:

После рекордных дивидендов акции обрушились:

Также ушли прибыль компании, ее активы и вероятность новых больших дивидендов:

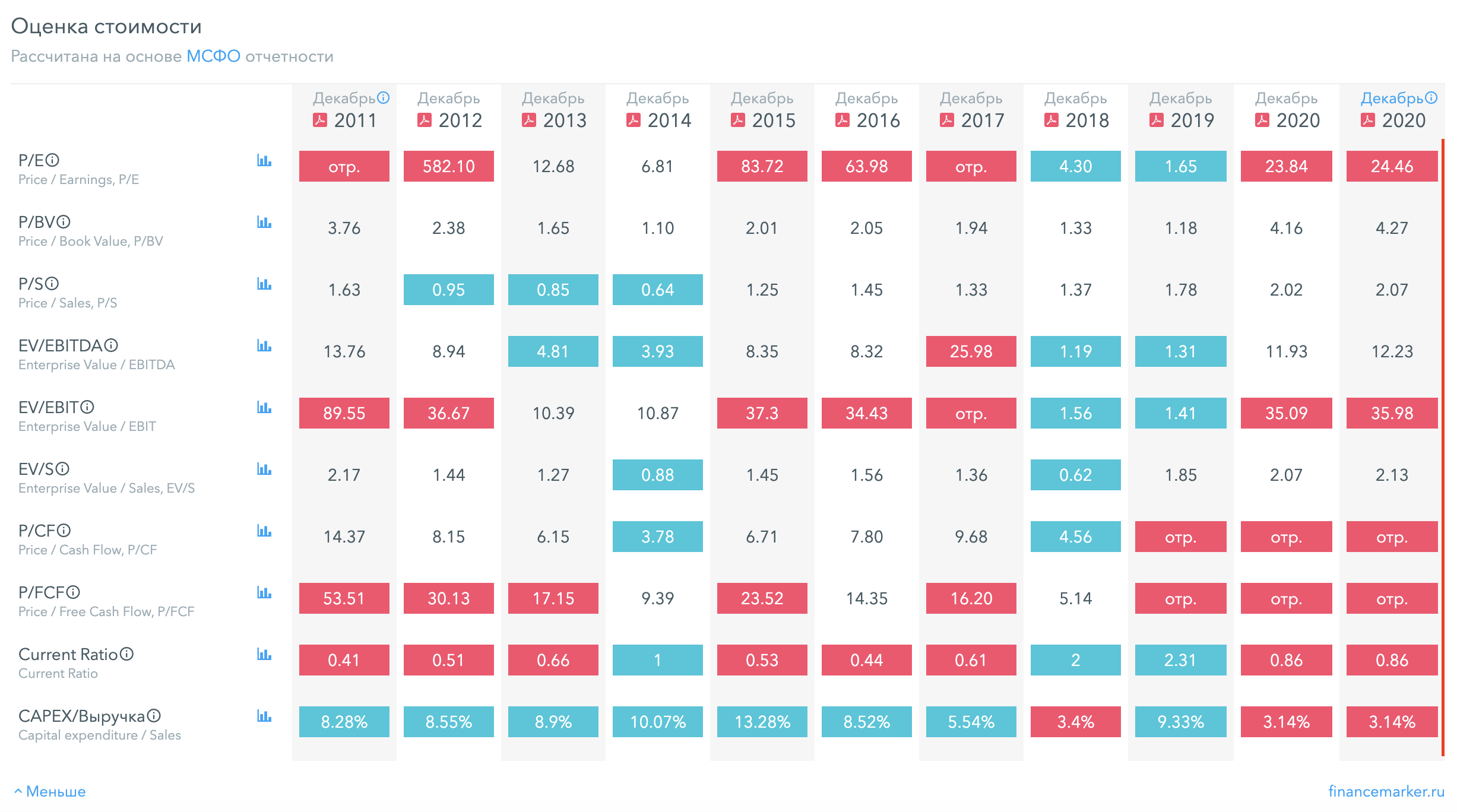

Сейчас, даже после обвала акций, компания стоит дорого по мультипликаторам (большинство в красной зоне):

Многие инвесторы надолго застряли в акциях компании и будут вынуждены зафиксировать убыток. Полученный дивиденд компенсирует его только частично.

Итоги

Мы рассмотрели теорию того, какие бывают финансовые отчеты, на практике узнали, как инвестору читать финансовую отчетность и проанализировали кейс компании Центральный телеграф, чтобы понять почему инвестору важно читать финансовую отчетность компаний.

От себя хочу добавить, что анализ финансовой отчетности — это хоть и интересный, но трудоемкий и энергозатратный процесс и большинству частных инвесторов на регулярной основе он будет недоступен.

В повседневной жизни проще использовать готовые скринеры акций, как рассмотренный в кейсе financemarker.ru или бесплатные finviz и google finance.

Тем не менее, я рекомендую набить руку и в самостоятельном анализе финансовых отчетов — чтобы он вас не пугал.

Спасибо за внимание.

Если вам интересны подобные рассуждения, не вписывающиеся в формат полноценной статьи, подписывайтесь на мой телеграм канал.

Сдавайте годовую отчетность без штрафов

Пройдите новый курс повышения квалификации «Годовая отчетность за 2022 год: Клерк. Аттестация». После курса сможете:

✔︎ Формировать годовую отчетность по новым правилам,

✔︎ Знать все изменения в налогах и бухучете.

✔︎ Использовать все новые шесть ФСБУ.

✔︎ Избежать типичных ошибок.

Торопитесь — скоро стартует первый поток!

Записаться

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

Пользователями результатов финансового анализа выступают все участники финансово-хозяйственной деятельности:

В такой информации заинтересованы следующие пользователи:

- менеджеры и руководители предприятия;

- работники предприятия;

- акционеры и собственники бизнеса;

- покупатели и заказчики;

- поставщики и подрядчики;

- инвесторы;

- арбитражные управляющие;

- налоговые органы.

Источник информации для проведения финансового анализа

Главным источником информации для проведения финансового анализа выступает бухгалтерская отчетность организации.

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Для более глубокого анализа можно использовать отчеты о движении денежных средств и отчет об изменениях капитала организации, которые составляются по итогам года.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Рассмотрим основные группы показателей финансовой деятельности организации, порядок расчета финансовых коэффициентов и дадим рекомендации, как правильно анализировать полученные результаты.

Залог успешной работы бухгалтера – знания о всех изменениях в сфере! Теперь не нужно искать кучу информации в сети, потому что она собрана в нашем курсе повышения квалификации «Актуальные изменения в работе бухгалтера — 2022».

4 преподавателя расскажут обо всех изменениях , на которые необходимо обратить внимание, чтобы вести правильный кадровый учет и подготовиться к проверкам ФНС.

Завершив обучение, вы получите 40 часов ИПБР и удостоверение о повышении квалификации на 120 ак.часов, которое будет указано в государственном реестре ФИС ФРДО Рособрнадзора.

Запишитесь на курс прямо сейчас.

Группы показателей финансового анализа

В финансовом анализе применяется более 200 коэффициентов.

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

- ликвидность;

- рентабельность;

- оборачиваемость активов;

- рыночная стоимость.

Для каждой из этих групп показателей рассчитываются свои финансовые коэффициенты.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

Приведем основные финансовые коэффициенты для каждой группы показателей деятельности:

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

К группе показателей оборачиваемости активов относятся коэффициенты:

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Рассмотрим более подробно коэффициенты каждой из групп показателей финансовой деятельности компании.

Показатели ликвидности

Способность компании погашать свои обязательства за счет реализации текущих активов — одно из условий ее финансовой стабильности.

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Скорость продажи активов может быть:

- Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

- Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

- Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

На практике различают высоколиквидные, низколиквидные и неликвидные активы.

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

- Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

- Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

- Труднореализуемые активы (все внеоборотные активы);

В соответствии с класификацией имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной — для имущества с высокой скоростью продажи;

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

- Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Коэффициенты ликвидности рассчитываются на основании данных бухгалтерского баланса (Формы № 1).

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Так коэффициент текущей ликвидности интересен в первую очередь инвесторам, коэффициент абсолютной ликвидности полезен поставщикам товаров (работ, услуг), а коэффициент быстрой ликвидности необходим кредиторам.

Текущая ликвидность

Коэффициент текущей ликвидности — одна из основных расчетных характеристик, оценивающих платежеспособность компании.

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Коэффициент текущей (общей) ликвидности — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

где:

- Стр. 1200 — номер строки итога раздела II «Оборотные активы» бухгалтерского баланса;

- Стр. 1500 — номер строки итога раздела V «Краткосрочные обязательства» бухгалтерского баланса.

Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента не ниже 1.

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

- Краткосрочную задолженность дебиторов (продается быстро);

- Краткосрочные финансовые вложения (высоколиквидные);

- Денежные средства (не требуют продажи).

Суть коэффициента быстрой ликвидности заключается в расчете доли текущей (краткосрочной) задолженности, которую компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства.

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1230 — краткосрочная задолженность дебиторов;

- Стр. 1240 — краткосрочные финансовые вложения;

- Стр. 1250 — остаток денежных средств;

- Стр. 1510 — остаток краткосрочных заемных средств;

- Стр. 1520 — краткосрочная задолженность кредиторам;

- Стр. 1550 — прочие краткосрочные обязательства.

Нормальным считается значение коэффициента быстрой ликвидности не менее 1.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности показывает, какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

- Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

- Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

- Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

- Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Нормальным считается значение коэффициента не менее 0,2, то есть нахождение его в пределах от 0,2 до 0,5.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Коэффициенты рентабельности предприятия отражают степень прибыльности по различным видам активам и эффективности использования материальных, трудовых и денежных и др. ресурсов.

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств отражает эффективность их применения в процессе изготовления продукции.

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Чем выше полученный показатель, тем эффективнее используется собственный оборотный капитал.

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия.

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Специальных нормативов для рентабельности продаж нет.

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Рентабельность активов показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании.

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Для этого показатель из формы № 2 «Отчет о финансовых результатах» делится на среднее значение показателя из формы № 1 «Бухгалтерский баланс».

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

В знаменатель формулы надо поставить среднее значение стоимости оборотных активов.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие.

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Рентабельность собственного капитала рассчитывается как частное от деления чистой прибыли, полученной за период, на собственный капитал организации.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Чистая прибыль организации берется по данным «Отчета о финансовых результатах», собственный капитал — по данным пассива бухгалтерского баланса.

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1300 — строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Чем выше рентабельность собственного капитала, тем лучше.

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?

Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

Если вам нужно посчитать мультипликаторы на основе квартального отчета, сперва нужно привести данные к годовым значениям. Лучше всего взять 4 квартальных отчета подряд и посчитать так называемый TTM.

В крайнем случае можно экстраполировать данные квартала на весь год, но результат получится не точным.

Бухгалтерские и финансовые отчеты

Здесь объяснение лучше начать с цели:

- Цель бухгалтерского отчета — рассчитать сумму налога для уплаты

- Цель финансового отчета — дать инвесторам оценку компании

Отсюда следуют 2 важных различия:

- Как считается?

Одни и те же активы по разным стандартам учитываются по-разному. И если US GAAP исторически по смыслу близок к международному стандарту IFRS, то РСБУ отчетность отличается значительно. - Что считается?

Бухгалтерский отчет формируется для каждого юридического лица отдельно, в то время как финансовая отчетность строится на основе консолидированных данных.

Показательные различия можно найти в ритейле, например в отчете компании Магнит:

Как видите, финансовая отчетность, помимо самого «ПАО Магнит» учитывает группу из более 20 дочерних компаний, тогда как бухгалтерская отчетность считается для каждого юр. лица отдельно.

Вот как это отражается на цифрах отчетов:

Нас, как инвесторов интересует весь Магнит, а значит его консолидированная финансовая отчетность.

Аудированные и неаудированные финансовые отчеты

Аудитор — это сторонняя, лицензированная компания, которая проверяет и заверяет финансовую отчетность компании-клиента (за большие деньги), согласно стандартам отчетности и несет за это ответственность, вплоть до уголовной.

Аудированные данные априори достовернее неаудированных данных.

При этом это не означает, что неаудированные данные обязательно содержат искажения, или что аудированные данные эти искажения содержать не могут.

Где брать финансовые отчеты?

На эту тему я снимал отдельное видео, так что здесь просто перечислю:

- E-disclosure (отчеты РФ)

- SEC.gov (отчеты компаний, торгующихся в США)

Как читать и анализировать финансовые отчеты?

Наконец мы подобрались к главному.Мы будем читать и анализировать одновременно 2 отчета:

- МСФО отчет российской компании Лукойл

- US GAAP отчет американской компании Apple

Внешне отчеты могут выглядеть по-разному, но по сути окажутся очень похожи.

Не бойтесь большого размера финансового отчета

Размер финансового отчета Лукойл — 61 страница, а Apple — 67 страниц. И поэтому я решил начать с пункта о размере отчетов и том, что его не надо бояться. Какой бы ни был отчет, нас в нем интересуют в первую очередь только 3 страницы:

- Форма баланса

- Форма о прибылях и убытках

- Форма движения денежных средств

Остальное в 99% случаев вам не нужно, если вы не работаете финансовым аналитиком.

Форма баланса

Первая интересующая нас страница финансового отчета — это форма баланса. Форма баланса отражает структуру активов компании: размер собственного капитала и обязательств в подробной разбивке.

На скриншотах я выделил ключевые поля форм. Думаю теперь хорошо видно, что структура форм практически идентична.

Итак, форма баланса помогает ответить на вопрос — а что вообще компания из себя представляет?

- Какой размер собственного капитала?

- Какой размер заемных средств?

- Какой размер денежных средств есть на счетах?

По форме баланса считаются такие мультипликаторы, как P/B, Current Ratio, Debt Ratio, Debt/Equity, EV.

Форма о прибылях и убытках

Вторая страница финансового отчета, которая нас интересует — это форма о прибылях и убытках. Данная форма отражает структуру доходов компании от выручки до чистой прибыли или убытка.

Как видите, структура форм опять очень похожа. Я выделил ключевые поля в обеих формах.

Итак, форма прибыли помогает ответить нам на вопрос — а как у компании идут дела?

По форме прибыли считаются такие мультипликаторы как P/E, P/S, ebitda, ROS и основные показатели рентабельности.

Форма движения денежных средств

Последняя интересующая нас страница финансовой отчетности — это форма движения денежных средств, которая позволяет ответить на вопрос — а остаются ли у компании деньги?

Даже прибыльная на бумаге компания может легко обанкротиться, например из-за кассового разрыва:

За поставленную продукцию компания получает оплату через год, а за сырье расплачивается сразу. И тогда может оказаться, что компания по форме о прибылях и убытках прибыльна, однако в кассе у нее нет денег даже на зарплату сотрудникам.

Форма движения денежных средств создана, чтобы увидеть подобные проблемы.

По форме движения денежных средств считаются такие мультипликаторы как FCF, P/FCF, P/CFO

Примечания

Последний момент, о котором стоит сказать — это работа с примечаниями. Вы можете посмотреть скриншоты выше и увидеть, что ко многим строкам рассмотренных форм, есть сноски на примечания.

Если смотреть их все — анализ 3-х страниц превратится в анализ всего отчета, поэтому важно понять: как правильно работать с примечаниями в финансовом отчете?

Ответ я бы сформулировал так:

Смотрите примечание тогда, когда значение в строке сильно отличается от значения прошлого периода и влияет на ключевые показатели компании

Пример:

Взгляните на отрывок из отчета Лукойла и подумайте, по какой строке стоит взглянуть на примечание?

Если вы выбрали строку «прочие расходы», то вы правы и вот почему:

- Непонятно, что вообще сюда входит

- По сравнению с прошлым годом расходы по пункту увеличились в 5 раз

- Прочие расходы оказывают значительное влияние на итоговую прибыль

Другими словами значение именно в этой строке нам не понятно, сильно изменилось и оказало существенное влияние на ключевой параметр — чистая прибыль.

Чтобы посмотреть примечание — листаем отчет вниз, пока не найдем примечание 27:

Мы нашли примечание и увидели причину изменения прочих доходов/расходов. И пусть в данном случае, это не сильно повлияло на наше понимание ситуации и решение по акциям, примечания могут оказаться очень полезными.

Пример из реальной жизни

Мы изучили, как инвестору читать и анализировать финансовую отчетность, а теперь давайте рассмотрим реальный пример и увидим, насколько это может быть важно.

Кейс компании Центральный телеграф

Которая повлекла за собой рекордные дивиденды:

Которые спровоцировали рост акций:

Однако многие инвесторы не изучили вопрос и не увидели, что прибыль разовая и получена от продажи здания центрального телеграфа в Москве:

После рекордных дивидендов акции обрушились:

Также ушли прибыль компании, ее активы и вероятность новых больших дивидендов:

Сейчас, даже после обвала акций, компания стоит дорого по мультипликаторам (большинство в красной зоне):

Многие инвесторы надолго застряли в акциях компании и будут вынуждены зафиксировать убыток. Полученный дивиденд компенсирует его только частично.

Итоги

Мы рассмотрели теорию того, какие бывают финансовые отчеты, на практике узнали, как инвестору читать финансовую отчетность и проанализировали кейс компании Центральный телеграф, чтобы понять почему инвестору важно читать финансовую отчетность компаний.

От себя хочу добавить, что анализ финансовой отчетности — это хоть и интересный, но трудоемкий и энергозатратный процесс и большинству частных инвесторов на регулярной основе он будет недоступен.

В повседневной жизни проще использовать готовые скринеры акций, как рассмотренный в кейсе financemarker.ru или бесплатные finviz и google finance.

Тем не менее, я рекомендую набить руку и в самостоятельном анализе финансовых отчетов — чтобы он вас не пугал.

Спасибо за внимание.

Если вам интересны подобные рассуждения, не вписывающиеся в формат полноценной статьи, подписывайтесь на мой телеграм канал.

Есть руководители, которые могут эффективно управлять своим бизнесом, руководствуясь только лишь своей интуицией, и решающие все проблемы с помощью денег. Есть руководители, которые, не имея достаточно собственных средств, берут кредиты в банке под большие проценты, влезают в долги и в последствии прогорают достаточно быстро. А есть руководители, которые умеют оперировать имеющимися данными об экономических показателях своего предприятия, с тем, чтобы грамотно планировать расходы, бюджет и дальнейшую деятельность предприятия в целом. Вот им и будет интересна эта статья, ведь в ней мы и поговорим об ключевых экономических показателях предприятия, о том, как их рассчитывать, анализировать и для чего нужен постоянный их мониторинг.

Что такое ключевые показатели деятельности компании

Финансовый анализ предполагает наличие большого количества экономических показателей, которые позволяют оценить эффективность работы, финансовую устойчивость, платежеспособность и т.д. Однако, рассчитывать их все достаточно трудоемко, да и зачастую не имеет смысла. Поэтому и выделяют ключевые показатели эффективности деятельности компании. Следя за их динамикой и изменениями, мы можем делать выводы о работе предприятия в целом, о каждом сегментах отдельно.

Для начала определимся, что такое ключевой показатель деятельности? Иначе его называют KPI (или Key Performance Indiсatоrs) – показатель деятельности, который дает максимально точно оценить работу предприятия, подразделения, сегмента компании в достижении стратегических целей развития. С их помощью руководитель ставит реальные цели развития, может корректировать бизнес-процессы оперативно, мотивировать персонал, повышать качество продукции, увеличивать обороты и многое другое.

Для чего нужны ключевые показатели

Каждый пользователь может применить ключевые показатели в своей работе для оценки деятельности предприятия. Так, маркетологи оценивают эффективность рекламных проектов, состояние рынка потребителей, платежеспособность различных категорий покупателей и т. д, экономисты анализируют ликвидность, финансовую устойчивость предприятия, платежеспособность контрагентов, а руководители могут грамотно и максимально точно осуществлять стратегическое планирование деятельности, корректировать различные бизнес-процессы компании.

Видов показателей много: для каждого пользователя они определяются по своим признакам. Так, маркетолог использует показатели по прибыльности, эффективность ведения бизнеса интересна руководителю, То, что интересно экономисту – не заинтересует менеджера по персоналу, и наоборот. Одни показатели используются для планирования дальнейшей работы, другие – для анализа и оценки уже полученных результатов, что-то измеряется в числах или рублях, другие же дают качественные характеристики объекта.

Примеры видов КРI для бизнеса:

- чистая прибыль,

- себестоимость продукции (работ, услуг),

- показатели рентабельности,

- расчеты величин постоянных и переменных затрат и т.д.

Для менеджмента такими показателями будут различные показатели продаж, для финансиста – показатели маржи прибыли, ликвидности

Выбор показателя: что следует учитывать?

Для каждой конкретной цели выбирается конкретный показатель. Как его выбрать? Основной метод – применение критериев отбора показателя, а именно:

- возможность измерить (количественно или в стоимостном выражении) или оценить (качественно);

- показатель привязан ко времени – возможно отследить его динамику во времени (за несколько периодов);

- показатель конкретный и достижимый – его расчет приводит к конкретным результатам;

- точность данных для расчета критерия.

Также по времени можно выделить KPI запаздывающие (оценивающие уже полученные результаты, подводятся итоги работы за конкретный период времени) и оперативные (в режиме реального времени, что позволяет оперативно корректировать стратегию ведения бизнес-процессов, принимать управленческие решения).

Примеры ключевых показателей в различных сферах. Данные представим в таблице:

|

Вид деятельности |

Ключевые показатели |

|

Производство товаров |

Показатели использования ресурсов: их стоимость и объемы потребления (например, коэффициенты оборачиваемости активов, запасов, основных средств предприятия, дебиторской задолженности, фондоотдача и фондоемкость). Показатели производительности (показывают использование действующих мощностей). Показатели отдачи производства, активов. Показатели, отражающие итоги работы производства и т.д. |

|

Продажа |

Эти показатели отражают, в первую очередь, результаты работы работников отдела продаж: Показатели рентабельности, объема продаж, прибыльности, доходности. Показатели клиентские – оценивают прост покупателей и их качественные характеристики (прирост новых покупателей, рост числа постоянных клиентов, минимизация негативных отзывов и работа с ними, увеличение положительных отзывов). Денежные показатели (рост выручки по отделам, числа заказов, объемов производства по отдельным продавцам и т.д.). |

|

Управление персоналом |

Количественные (нормы выработки, переработка, работа в выходные и праздничные дни, в сверхурочное время и т.д.). Качественные (минимизация брака, положительные отзывы клиентов и их оценка работы сотрудников, отсутствие опозданий, выполнение работы в установленные сроки и т.д.). Стимулирование работы персонала, поощрение лучших работников, премирование сотрудников и т.д. |

Вы подобрали для своих конкретных целей набор ключевых показателей? Проверьте, отвечают ли они в действительности вашим требованиям. Для этого они должны отвечать на следующие вопросы:

- Какие результаты вы хотите получить и какие цели достичь?

- Есть ли все данные для расчета, анализа и оценки ключевых показателей?

- Какие меры возможно предпринять для улучшения результатов расчета показателей?

- Кто является пользователем этой информации?

Важно! Выбор KPI – процесс сложный и трудный. Главное – оперативно и качественно собрать данные для показателей. Ведь если исходная информация будет ошибочна или не актуальна на текущий момент, польза от использования результатов расчета KPI будет минимальна или вовсе отсутствовать.

Анализ ключевых показателей: примеры и выводы

Приведем в качестве примера самый используемый показатель деятельности для сегмента торговли – рентабельность продаж. Данный показатель рассчитывается как отношение прибыли от продажи произведенной продукции к величине полученной выручки. Формула имеет вид:

Рентабельность продаж = (Прибыль от продаж) / (Выручка от продаж) * 100%

При анализе этого показателя мы увидим, сколько же прибыли предприятие получит с каждого рубля проданной продукции. Чаще всего при расчете берутся данные финансовой отчетности предприятия, в этом случае формула рентабельности продаж будет иметь следующий вид:

Рентабельность продаж = (строка 2200 Форма 2 (ОФР)) / (строка 2110 Форма 2 (ОФР)) * 100%

Пример. Компания ООО «Авент» по итогам 2020 года получила прибыль от продаж товаров собственного производства (строка 2200 Отчета о финансовых результатах) 355 002 тыс. руб., в то же время величина полученной выручки за отчетный период составила 6 509 793 тыс. руб. (строка 2110 Отчета о финансовых результатах). Аналогичные показатели за прошлый отчет период (2019 год) составили:

- выручка от продаж = 6 698 050 тыс. руб.,

- прибыль от продаж = 494 769 тыс. руб.

- рентабельность продаж за 2020 год = 355 002 / 6 509 793 * 100%= 5,45%

- рентабельность продаж за 2019 год = 494 769 / 6 698 050 * 100% = 7,39%.

Мы наблюдаем негативную тенденцию – показатель рентабельности снижается, это происходит в результате того, что прибыль снижается более быстрыми темпами, чем общая выручка. Предприятию следует оперативно проанализировать вопросы ценообразования на имеющийся ассортимент продукции, маркетинговую политику, и усилить систему контроля за затратами предприятия.

Итоги

Мониторинг ключевых показателей – процесс постоянный. Его целью является соответствие целям, которое предприятия поставило для достижения запланированных результатов работы. Это результат текущей деятельности предприятия. Грамотный мониторинг ключевых показателей позволяет разрабатывать эффективную политику управления предприятием и план мероприятий по достижению поставленный руководством целей.

Например, для повышения оборачиваемости активов следует увеличить производственные мощности, корректируется или полностью меняется технология производства товара, закупается новое оборудование или модернизируется уже имеющееся, анализируются запасы, проводится работа с дебиторами и т.д. Для увеличения доходов следует расширить производство, выйти на новые рынки сбыта, увеличить число контрагентов-покупателей.

На чтение 7 мин Просмотров 55.4к.

Определить, успешно ли функционирует компания на первый взгляд невозможно. Для этого нужно провести анализ. В ходе исследования рассчитываются основные экономические показатели. Но их перечень напрямую зависит от типа фирмы, а также от специфики вида ее деятельности.

Содержание

- Что такое основные экономические показатели предприятия

- Назначение экономических показателей

- Все основные экономические показатели в таблице

- Порядок определения основных экономических показателей

- Абсолютные

- Рентабельность

- Устойчивость и ликвидность предприятия

- Оборачиваемость

Что такое основные экономические показатели предприятия

Экономическими показателями предприятия являются коэффициенты, которые отражают эффективность деятельности компании.

В теории различают множество видов экономических показателей. Каждый из них предназначен для оценки платежеспособности, финансовой устойчивости, закредитованности и т.д. Но, как правило, анализ всех показателей отнимает немало времени и сил.

Причем многие из коэффициентов указывают на эффективность одного и того же вида деятельности. Именно поэтому в ходе исследования аналитики фирмы определяют перечень основных показателей, которые по-другому называют ключевыми.

Таким образом, основные экономические показатели предприятия – это набор ключевых коэффициентов, которые отражают эффективность главных направлений деятельности фирмы.

Назначение экономических показателей

Назначение основных экономических показателей предприятия напрямую зависит от их вида. Одни показывают доходность фирмы, вторые отражают рентабельность, кредитоспособность, третьи способны оценить оборачиваемость фондов, активов и т.д.

Но в целом, анализ основных экономических показателей позволяет рецензировать продуктивность общей деятельности компании.

Ключевые факторы не имеют единой единицы измерения. Все дело в том, что одни КПИ могут быть представлены в рублях, другие в объеме, а третьи коэффициентами.

Все основные экономические показатели в таблице

Совершенно все основные экономические показатели перечислить не возможно. Как правило, предприятия рассчитывают 5 – 15 коэффициентов. Однако список анализируемых факторов для каждой компании может отличаться.

|

Группа показателей |

Экономический показатель | Описание экономического показателя |

| Абсолютные | Выручка (доходность) | Доход рассматривают в количественном выражении. Его сравнивают с результатами предыдущего периода, а также с прибылью других компании, занимающихся аналогичными видами деятельности. |

| Валовой доход | Маржинальная прибыль показывает, покрыли ли доходы все затраты на производство и реализацию продукции. Положительный показатель говорит об успешности функционирования, а отрицательный о том, что прибыль не в состоянии покрыть все затраты. | |

| Чистая прибыль | Данный показатель отражает уровень доходности фирмы. То есть, сколько компания заработала после вычета совершенно всех расходов. | |

| Нераспределенная прибыль | Нераспределенная прибыль говорит о том, насколько успешно предприятие совершает капиталовложения. | |

| Чистые активы | Данный показатель должен быть всегда положительным. Отрицательное значение говорит о недостатке прибыли и о росте обязательств. | |

|

Рентабельность |

Продаж | Коэффициент отражает доходность фирмы от одного потраченного на производство продукции рубля. |

| Собственного капитала | Указывает на состояние собственного капитала фирмы по сравнению с чистой прибылью. | |

| Активов | Рентабельность активов, отражает, насколько эффективно использование активов. | |

|

Устойчивость и ликвидность |

Фин.зависимость компании | Способен отразить долю заемного капитала в составе активов. |

| Оборотные активы (собственные) | Данный показатель рассчитывают для того, чтобы понять, достаточно ли компания обеспечена собственными оборотными фондами. | |

| Текущая ликвидность | Показывает, сможет ли фирма погасить все текущие обязательства, если реализует свои активы. | |

| Оборачиваемость | Собственного капитала | Низкая оборачиваемость может быть даже в том случае, если компания получает хороший процент от продажи продукции. То есть, товары фирмы плохо продаются на рынке. В связи с этим стоит подумать о снижение расценок. |

| Запасов | Коэффициент показывает, насколько эффективно предприятие использует запасы. | |

| Дебиторской и кредиторской задолженности |

Если фирма функционирует эффективно, то оборачиваемость дебиторской задолженности будет выше, чем кредиторской. |

Важно! Компания может рассчитывать как все вышеуказанные экономические показатели, так и часть из них. Также в ходе анализа могут быть найдены и другие коэффициенты.

Порядок определения основных экономических показателей

Анализ ключевых экономических показателей проводится в порядке, определенном локальной документацией фирмы. Но, как показывает практика, большинство предприятий пользуется общепринятым алгоритмом.

- В первую очередь определяются абсолютные показатели. Их не нужно вычислять, достаточно заглянуть в бухгалтерские документы и сравнить их с результатами прошлых периодов.

- На втором этапе рекомендуется вычислить коэффициенты рентабельности. Набор показателей данной группы определяется в зависимости от специфики деятельности предприятия.

- Далее можно определить финансовую устойчивость и ликвидность фирмы. Для этого, как правило, рассчитывается показатель финансовой зависимости, оборотных активов и текущей ликвидности. Для более полного анализа используются и другие коэффициенты.

- На четвертом этапе важно найти оборачиваемость капитала, запасов, активов, дебиторской и кредиторской задолженности при наличии таковой.

Важно! Предприятие может использовать собственный алгоритм проведения анализа ключевых показателей фирмы.

Абсолютные

Для определения абсолютных показателей нет необходимости прибегать к дополнительным вычислениям. Достаточно обратиться к бухгалтерским документам отчетного и прошлого периодов. Далее найденные результаты сравнивают между собой, что может говорить об объеме фирмы или о росте, а также стагнации.

- выручку берут из отчета о результатах финансовой деятельности;

- валовая прибыль определяется как разница между выручкой и затратами на производство продукции;

- чистая прибыль находится путем исключения из совокупного дохода всех затрат на осуществление деятельности компании;

- нераспределенная прибыль отражается в балансе;

- для определения нераспределенного дохода достаточно уменьшить стоимость всех активов на сумму обязательств, задолженности учредителей и скорректировать данное значение на доходы будущих периодов.

Чтобы найти валовую, чистую прибыль, а также активы, можно воспользоваться простыми арифметическими формулами.

| Показатель | Формула | Расшифровка формулы |

| Валовая прибыль | Д — Сп | Д – доход фирмы;

Сп – себестоимость продукции. |

| Чистая прибыль | Д — СЗК | Д – доход компании;

СЗК – совокупные затраты предприятия. |

| Чистые активы | (АП – ДУ) – (Ок + Од – Дбп) | АП – все активы предприятия;

ДУ – долги учредителей; Ок, Од – краткосрочные и долгосрочные обязательства соответственно; Дбп – доходы фирмы, ожидаемые в будущем. |

В ходе проведения анализа абсолютных показателей важно сравнить их не только с результатами прошлых периодов, но и с аналогичными коэффициентами конкурентов.

Рентабельность

Зачастую для выявления рентабельности фирмы достаточно найти рентабельность собственного капитала и продаж. Но если компания желает более глубже изучить результаты деятельности, то дополнительно можно определить и рентабельность оборотных, внеоборотных активов, инвестированного капитала и т.д.

Рентабельность продаж вычисляется по следующей формуле:

(Чп / Д) * 100, где

Чп – чистая прибыль компании;

Д – доход фирмы без исключения из него затрат.

Чтобы найти рентабельность собственного капитала можно воспользоваться ниже представленным арифметическим выражением:

Чп / СК, где

Чп – чистая прибыль фирмы;

СК – собственный капитал компании.

Результаты вычислений можно сравнить с показателями прошлых лет или с коэффициентами конкурентов. Также рентабельность может понадобиться для инвесторов. Она помогает принять решение о возможных вложениях в развитие фирмы.

Устойчивость и ликвидность предприятия

Группа показателей устойчивости предприятия способны показать, способна ли компания преодолеть возможные трудности, существуют ли в компании сложности с получением доходов и т.д. А ликвидность указывает на достаточность активов фирмы для выполнения всех обязательств в полном объеме за один раз, например в случае ликвидации предприятия.

| Показатель | Формула | Расшифровка формулы |

| Финансовая зависимость | ДП / АФ | ДП – долги предприятия;

АФ – активы фирмы. |

| Собственные оборотные средства | ОА — Ок | ОА – оборотные активы;

Ок – краткосрочные обязательства. |

| (Ск + Од) — ВА | Ск – собственный капитал;

Од – Долгосрочные обязаетлсьтва; ВА – внеоборотне активы. |

|

| Обеспеченность собственного капитала | (Ск – ВА) / ОА | Ск – собственный капитал;

ВА – внеоборотне активы; ОА – оборотные активы. |

| Текущая ликвидность | ОА / Ок | ОА – оборотные активы;

Ок – обязательства краткосрочные. |

| Быстрая ликвидность | (ДЗк + ФВк + ДСП) / Ок | ДЗк – дебиторская задолженность (краткосрочная);

ФВк – финансовые вложения (краткосрочные); ДСП – денежные средства предприятия; Ок – обязательства (краткосрочные) |

Важно! Коэффициент текущей и быстрой ликвидности должен быть больше единицы. В противном случае можно говорить о том, что компания неликвидна.

Оборачиваемость

Основными показателями оборачиваемости являются оборачиваемость собственного капитала, запасов, дебиторской и кредиторской задолженности.

Первый коэффициент рассчитывается путем нахождения отношения между выручкой и собственным капиталом. Чтобы вычислить оборачиваемость запасов, годовые затраты на производство продукции делят на средние запасы.

Оборачиваемость дебиторской и кредиторской задолженности находят путем деления выручки на среднее значение дебиторской, кредиторской задолженности соответственно.

Финансовый учет — это консультант для бизнеса. Отслеживая важные экономические и маркетинговые показатели, вы можете планировать. Посмотрите на табличку в Excel или в отчет системы аналитики, и сразу будет понятно, может ли компания позволить себе еще одного сотрудника, не будет ли кассового разрыва через полгода, выгодно ли брать кредит, или в текущей ситуации он просто разорит бизнес.

Мы собрали несколько показателей, которые являются основными для финансового учета. Без них решения придется принимать наугад. Показываем на примерах, что будет, если их не отслеживать.

- Выручка

- Операционные расходы

- EBITDA

- Прочие расходы

- Чистая прибыль

- Рентабельность

- Денежный поток

- Количество дебиторской задолженности

- Точка безубыточности

- Средний чек

Выручка

Этот показатель еще называют прибылью, и он кажется самым простым — ведь это деньги, которые пришли в компанию. Но есть нюанс — в выручку нельзя записывать деньги, которые уже есть на счетах, но работы за них еще не выполнены.

Например, вы продаете пельмени на заказ. Покупатель отправил вам предоплату, несколько десятков тысяч рублей. Будет ошибкой записать эту сумму в выручку, пока пельмени не доставлены покупателю. Курьер может потерять товар, покупатель во время доставки откажется от покупки и потребует деньги назад, произойдет еще что-то.

Поэтому финансисты обычно считают выручку по факту выполнения обязательств или, если речь про B2B, по подписанному акту.

Выручка — это деньги, которые получила компания за выполненные обязательства.

Если не считать выручку, у бизнесмена может возникнуть иллюзия успешности. Например, у вас веб-студия, вы набрали заказов на миллионы рублей, получили половину денег в качестве предоплаты. А затем из коллектива по какой-то причине выбыли несколько ключевых сотрудников. Оставшаяся команда пропустила сроки сдачи проекта, предоплату пришлось возвращать и еще платить штраф.

Важно четко понимать, какая у вас реальная выручка, какими средствами вы располагаете.

Операционные расходы

Это деньги, которые компания тратит на свою деятельность. Обычно в операционные расходы финансисты закладывают вообще все расходы компании, кроме прибыли и обратных вложений в развитие. То есть закупка товара, зарплата, налоги, аренда и прочее — все это операционные расходы. Этот показатель условно разделяют на две категории.

Переменные расходы

Это расходы, которые меняются вместе с выручкой. Например, если ваша компания продаст 100 кг пельменей, она потратит 200 руб. на муку. Если продажи составят 500 кг, то расходы на муку увеличатся до 1 000 руб. Так работают переменные расходы.

Постоянные расходы

Это траты компании, которые не зависят от выручки. Чаще всего это зарплаты сотрудников, аренда помещения, оплата интернета и офисных принадлежностей.

Не путайте постоянные и переменные расходы. Постоянным расход называется не от того, что эта сумма одинаковая из месяца в месяц, а потому что не зависит от выручки. Те же канцтовары в офис не зависят от выручки, поэтому это постоянные расходы. Хотя в разные месяцы мы можем тратить на них разные суммы.

Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Обратите внимание: финансисты не записывают в операционные расходы дивиденды, но учитывают зарплаты. Если вы открыли ООО и стали гендиректором, то прибыль вы можете не распределять и вкладывать ее в развитие компании — соответственно, тогда это не будет расходом. Но вот зарплату, хотя бы МРОТ, вам нужно записать в постоянные расходы.

В учете зарплат есть два важных нюанса. Например, у вас есть менеджер по продажам, который получает оклад в 10 000 руб. за месяц. Остальной его доход — процент со сделок, премия. Считайте оклад в постоянных расходах, а премию — в переменных, потому что она зависит от выручки.

Еще помните, что в расходы предприниматель должен заносить не сумму, которую работник получает на руки, а деньги, которые вы списываете с расчетного счета. То есть если человек заработает 10 000 руб., то списать придется примерно 15 000 — добавьте налоги и взносы в социальные фонды.

Иван Шкиря, CEO компании «Гудок» и основатель сервиса Callibri

EBITDA

В оригинале звучит как Earning Before Interest, Taxes, Depreciation and Amortization, то есть показатель прибыли без учета налогов, кредитов и амортизации. Считать просто — нужно из выручки отнять операционные расходы.

Вот зачем нужен EBITDA:

- Вы понимаете, есть ли в бизнесе заработок. Если показатель отрицательный или нулевой, с компанией что-то не в порядке на уровне операционной деятельности, высока вероятность ухода в долги.

- Можете сравнить вашу компанию с другими. Операционные расходы обычно у всех более или менее одинаковые, а вот структура капитала, то есть наличие кредитов, обычно разная.

- Показатель обычно используют инвесторы, когда считают индикатор возврата своих средств.

EBITDA является основой других финансовых показателей.

Прочие расходы

В операционные расходы не записываются налоги компании, кредиты и амортизация — эти показатели в финансовых отчетах обычно идут отдельными строками. Но отслеживать их не менее важно.

Кредиты

В расходы идет не весь ежемесячный платеж, а только процент по займу, ведь основное тело кредита вы именно возвращаете, а не тратите.

Налоги

Фиксируются налоги именно компании — например, если вы на УСН «доходы», то это 6 %. Налоги, которые вы платите за сотрудников, записываются в переменные траты, в категории операционных расходов.

Амортизация

С помощью этого показателя в финансовом планировании учитывают расходы на дорогое оборудование и другие материальные вложения в бизнес. Например, когда вы купили новую тестомешалку для пельменной, то ее некорректно записывать в расход конкретного месяца. Если так сделать, у компании будет огромный минус в прибыли. Поэтому сумму равномерно распределяют по месяцам на срок службы купленного предмета.

Например, технику купили за 50 000 руб., а срок службы производителя — 2 года, то есть 24 месяца. Делим деньги на срок и получаем 2 083 руб. в месяц. Именно эту сумму нужно записать в строку «Амортизация» в разделе прочих расходов.

Амортизация — это бухгалтерский термин. При вычислении показателя можно ориентироваться на сроки амортизации, введенные Постановлением Правительства РФ от 01.01.2002 № 1. Или руководствоваться реалиями бизнеса — мы же говорим не о бухгалтерской документации, а о показателях для себя.

Амортизацию полезно отслеживать для планирования. Например, вы понимаете, что через 3 года тестомешалку нужно поменять, и откладываете на отдельный счет сумму, которая занесена в расход.

Чистая прибыль

Это ваши деньги, которые остались после вычета всех расходов, включая налоги, кредиты и амортизацию. В идеальном мире владелец компании, даже малого бизнеса, «вытаскивает» для личных нужд деньги именно из чистой прибыли.

Чистую прибыль нужно отслеживать, чтобы держать эффективность всего предприятия под контролем. И избежать ситуации, когда на счетах бизнеса денег много, а через полгода выясняется, что компания несет крупные убытки.

Пример с пельменной

Компания генерирует большой оборот, с EBITDA все в порядке. Денег в кассе так много, что основатель перестает отслеживать чистую прибыль, ведь его личные расходы незаметны в общем обороте. Через пару лет выясняется, что никто не учитывал расходы на амортизацию. Коммерческое оборудование устаревает быстро: ломаются печи, выходит из строя тестомешалка.

Ситуацию удается исправить с помощью кредита, но в итоге основатель еще несколько лет не мог тратить деньги на себя — все приходилось вкладывать обратно в дело.

Рентабельность

Рентабельность — это экономический показатель, который показывает в динамике эффективность использования каких-либо ресурсов. Рентабельность бывает разных видов. Например, вы можете посчитать эффективность использования всей компании в целом или вычислить рентабельность конкретного актива бизнеса.

Высчитывается рентабельность в виде числа или процента — этот показатель является коэффициентом. Если получившееся число меньше 0 — плохо, если больше, значит лучше.

Вот несколько полезных видов рентабельности.

Маржинальная рентабельность

Берем маржинальную прибыль — это выручка минус переменные расходы. И делим эту прибыль на выручку.

Кофейня продала за месяц 10 000 чашек кофе по цене 100 руб. Выручка — 100 000 руб. Переменные расходы составили 55 000 руб.

Итого:

- Маржинальная прибыль = 100 000 − 55 000 = 45 000 руб.

- Рентабельность по марже = 45 000 / 100 000 = 0,45 или 45 %.

Операционная рентабельность

Это выручка минус постоянные и переменные расходы — сколько зарабатывает бизнес после уплаты всех операционных расходов.

Если предположить, что постоянные расходы кофейни из примера выше 20 000 руб., то считать можно так:

- Операционная прибыль = маржинальная прибыль − постоянные расходы = 45 000 − 20 000 = 25 000

- Операционная рентабельность = 25 000 / 100 000 = 0,25 или 25 %

Рентабельность по чистой прибыли

Считают делением чистой прибыли на выручку.

В примере с кофейней бизнесмен платит 6 000 руб. налогов и еще учитывает амортизацию, то есть 5 000 руб. на кофемашину. Вот что получается:

- Чистая прибыль = 25 000 − 6000 − 5000 = 14 000 руб.

- Рентабельность = 14 000 / 100 000 = 0,14 или 14 %

Рентабельность нужно отслеживать в динамике, сам по себе этот показатель ничего не даст. Со временем можно делать выводы об эффективности управления расходами. Например, если рентабельность по марже падает, значит у вас увеличились переменные расходы. Возможно, поставщик поднял цену, а вы не заметили.

Если рентабельность по операционной прибыли падает, значит, ваш бизнес становится менее эффективным и затрачивает все больше ресурсов на каждый заработанный рубль. Еще по этому показателю инвесторы сравнивают компанию с конкурентами и оценивают риски.

Рентабельность по чистой прибыли покажет, сколько вы получите денег с каждого рубля выручки. Это общий индикатор для компании: если он снижается, нужно срочно разбираться, в чем причина.Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Денежный поток

Еще этот показатель называют «кэшфлоу» или движением денежных средств (ДДС). Суть в том, что показатели выручки и рентабельности отражают состояние компании в конкретный момент. А ДДС демонстрирует финансовое состояние компании в динамике. Грубо говоря, вы всегда понимаете, сколько у вас денег сейчас и сколько будет через 1-3-6 или больше месяцев. Причем смотреть полезно как на общий показатель «Итого» в ДДС, то есть сколько денег есть у компании сейчас, так и на составляющие ДДС.

Чтобы составить ДДС, структурируйте все ваши расходы и доходы в одной табличке. Фиксируйте каждую операцию, когда у компании стало больше или меньше денег.

Еще удобно интегрировать в ДДС платежный календарь — записывайте не только расходы и доходы по факту их появления, но и будущие. Например, в вашей таблице могут быть расходы на аренду, которые появляются каждый месяц, и обещанные доходы — те, которые вы ожидаете на счет через некоторое время.

Если вы ИП, разделяйте личные и рабочие расходы, тогда не будет путаницы. Например, назначьте себе условную зарплату, а остальную чистую прибыль сверх нее вкладывайте в развитие бизнеса.

Если не отслеживать ДДС, легко попасть в ситуацию, когда денег не хватает. Пару раз не записали расходы, не учли несколько личных трат — и вот в конце месяца компания уже не может выплатить зарплату сотруднику.

Количество дебиторской задолженности

Дебиторская задолженность — это обязательства перед вами. Например, веб-студия сделала кому-то сайт, а денег еще не перевели. Или пельменная привезла еды на корпоратив, а оплата будет в конце месяца на счет.

Большая дебиторка — это и хорошо, и плохо одновременно.

- Хорошо, если вам должны больше, чем должны вы — это показатель устойчивости и востребованности компании.

- Плохо, если вам должны много — может произойти кассовый разрыв. Например, по бумагам у компании деньги вроде бы есть, акты подписаны, но средства еще на счет не поступили. А зарплату платить надо прямо сейчас.

Если не следить за дебиторской задолженностью, можно упустить момент, когда компания не может существовать на имеющиеся средства. Плюс большая дебиторка может обернуться безнадежными долгами. Например, если ваши контрагенты разорятся и не смогут выполнить обязательства перед вами.

Точка безубыточности

Этот показатель особенно важен небольшому или начинающему бизнесу. Еще его называют точкой рентабельности или «нулевой точкой». Проще говоря, это ситуация, когда бизнес работает в ноль — не приносит убытков, но и не генерирует чистую прибыль. Обслуживает сам себя.

Точку безубыточности считают в двух видах:

- в деньгах — выясняют, сколько всего выручки нужно для нулевой работы;

- в единицах продукта — сколько нужно продать товаров и услуг, чтобы не генерировать убытки.

Вот как посчитать ТБУ:

- Сначала выяснить маржинальность = (Выручка − Переменные расходы) / Выручка × 100 %

- Затем посчитать в деньгах. ТБУ в деньгах = Постоянные расходы / Маржинальность × 100 %

- И посчитать ТБУ в единицах = ТБУ в денежном выражении / Стоимость продукта

Средний чек

Средний чек, или средняя стоимость заказа — показатель эффективности продаж. Посчитать можно так:

Средний чек = выручка / общее количество совершенных покупок

Показатель пригодится не всем предпринимателям. Если веб-студия делает и небольшие проекты за 10 000 руб., и заключает годовые контракты на несколько миллионов, то средний чек будет только путать. Но та же пельменная этим показателем сможет отслеживать лояльность покупателей или эффективность маркетинговых акций. Например, пельменная запускает акцию — скидку на новинки. И отслеживает средний чек — до акции и после. Если увеличился, все прошло успешно.

Средний чек — это индикатор ситуации с продажами. Помните, что этот показатель зависит от двух составляющих: от выручки и от количества покупателей. Если показатель изменился, даже в большую сторону, нужно выяснять причины. Не всегда рост чека означает, что все хорошо.

- Средний чек уменьшился — однозначно ситуация негативная, сократилось количество выручки.

- Средний чек увеличился — может быть, у вас стали больше покупать, и это хорошо. Но представьте, что вы увеличили цены. Часть покупателей отказывается и уходит к конкурентам, а оставшиеся генерируют больше выручки. В таком случае средний чек может и вырасти, но ситуация не очень — у вас стало меньше покупателей.

Отслеживая изменения среднего чека и количества покупателей в зависимости от цен, можно планировать ассортиментный ряд и стратегию развития. Например, постепенно поменять все товары на дорогие, чтобы дальше привлекать только богатых покупателей. Или сформировать ассортимент эконом-класса. Средний чек уменьшится, но общая прибыль может вырасти за счет роста количества покупателей.

Кратко о том, какие финансовые показатели отслеживать бизнесу и зачем

Финансовый учет нужен для контроля и планирования. Отслеживать полезно не только доходы-расходы, но и различные экономические показатели. Они работают как индикаторы, предупреждают о потенциальных проблемах и подсказывают, какие решения можно принять для исправления ситуации.

Вот основные показатели:

- Выручка — деньги, которые компания заработала. Считать нужно по подписанному акту — если предоплату перевели, но работы еще не сделаны, это еще не выручка.

- Операционные расходы. Бывают переменные, то есть зависящие от выручки, и постоянные — когда не важно, есть приток денег или нет. Например, переменным расходом будут траты на муку для пельменей, а постоянным — аренда цеха.

- EBITDA — показатель прибыли без учета налогов, кредитов и амортизации. Нужен, чтобы понять, есть вообще в операционной схеме заработок или нет.

- Прочие расходы — налоги, кредиты и амортизация. Если не отслеживать, можно внезапно обнаружить сломанный инструмент или большой долг по налогам, который сделает из прибыльного предприятия банкрота.

- Чистая прибыль — деньги, которые вы можете забрать из компании и потратить куда угодно, например, на развитие той же компании.

- Рентабельность — индикатор эффективности использования. Есть много видов показателя. Например, маржинальная рентабельность нужна для отслеживания роста переменных расходов. Рентабельность по операционной прибыли поможет найти инвестора.

- Денежный поток — финансовое состояние компании в динамике. Если отслеживать, сможете понимать, что произойдет с компанией через несколько месяцев.

- Дебиторская задолженность — деньги, которые вам должны. Отслеживайте, чтобы не получить кассовый разрыв.

- Точка безубыточности — финансовой состояние, когда бизнес не генерирует убытков и не приносит доходов. Проще говоря, сколько нужно заработать денег или продать товаров или услуг, чтобы бизнес работал в ноль.

- Средний чек — помогает отследить ситуацию с продажами и оценить эффективность маркетинговых кампаний.

С помощью финансовых отчетов можно проанализировать компанию и сделать вывод о ее деятельности — она либо развивается, либо находится в фазе стагнации, либо близка к банкротству. Такую отчетность сдают в контролирующие органы все предприниматели на территории РФ, некоторые ее формы признаются публичными. Сегодня бизнесу доступны современные IT-решения, существенно упрощающие процесс подачи отчетности. Цифровая платформа СберКорус является лидером российского ЭДО и предлагает клиентам сервис СФЕРА Отчетность, в котором можно передать декларации и другие формы обязательных отчетов в ФНС, ПФР, ФСС и Росстат в режиме онлайн. В статье разберемся, какие документы являются основными в финансовой отчетности компании и как научиться их анализировать.

Классификация финансовых отчетов

Изучение финансовой отчетности следует начать с группировки входящих в нее документов по трем основным признакам:

-

Периодичность подачи. Квартал, полугодие, 9 месяцев, год. Квартальный отчет содержит промежуточные сведения, годовой — суммарные.

-

Применяемые стандарты. Для бухгалтерского отчета используют российские стандарты (РСБУ), для финансового — международные (МСФО).

-

Достоверность сведений. Отчеты подразделяются на прошедшие аудиторскую проверку и не прошедшие. Заверенные аудитором документы принято считать более достоверными.

Основные формы финансовой отчетности

На первый взгляд кажется, что чтение и интерпретация отчетности требует специальной подготовки. Впечатляюще выглядят и объемы финотчетов — не менее 60 страниц. На практике ключевые для анализа сведения представлены на 5-6 страницах основных форм финансовых отчетов. Рассмотрим их далее.

Балансовый отчет (Balance Sheet, BS)

Документ позволяет понять что в целом представляет из себя организация: какой у нее размер собственного капитала, сколько денег имеется на счетах, какие объемы долгов. Бухгалтерский баланс оценивает финансовое состояние и раскрывает информацию по активам (то, чем владеет бизнес) и пассивам (то, за счет чего приобретены активы). При этом работает правило — итоговые показатели по стоимости активов и пассивов должны соответствовать, иными словами, формула баланса выглядит так:

Активы = Капитал + Обязательства

Активы подразделяют на оборотные и внеоборотные. Внеоборотными активами является имущество со сроком полезного использования более 12 месяцев, а оборотными активами — имущество со сроком полезного использования менее 12 месяцев. Оборотными активами являются наиболее ликвидные ресурсы — деньги на счетах, товарно-материальные ценности на складах, дебиторская задолженность.

Пассивы в балансе представлены двумя разделами — капитал и обязательства. Капитал делится на нераспределенную прибыль и уставной капитал. Обязательства делятся в зависимости от их срока — долгосрочные (более 12 месяцев на погашение) и краткосрочные (менее 12 месяцев на погашение).

Отчет о финансовых результатах (Profit and Loss, P&L, IS)

Отчет позволяет понять, как у компании идут текущие дела: сколько заработано денег за определенный период, какие каналы получения выручки, сколько понесено операционных расходов?

В процессе реализации товаров и услуг организация генерирует выручку, которая отображается в первой строке этой отчетной формы. Также указывается себестоимость продаваемых товаров и услуг, то есть количество ресурсов, затраченных на их производство и реализацию. Показатель валовой прибыли в отчете считается как разница между выручкой и себестоимостью. Прибыль от продаж считается как разница между валовой прибылью и расходами (коммерческими и управленческими).

Организация вправе получать прибыль не только от реализации товаров и услуг, но и от участия в других компаниях, от финансовых вложений и от иных источников. Эти показатели могут являться затратами компании, в таком случае их следует вычесть из прибыли от продаж — получится прибыль до налогообложения.