Ценообразование и стоимость — ключевые понятия, на которых основана рыночная экономика. Поэтому каждый директор компании и владелец бизнеса должны четко понимать факторы ценообразования и процесс определения стоимости товара.

Учитывая важность и сложность ценообразования для любого бизнеса, мы поможем разобраться в ключевых факторах, влияющих на цены, найти подходящую стратегию для формирования стоимости ваших товаров или услуг. Благодаря этому появится приток довольных клиентов, повысится уровень прибыли.

ОСНОВНЫЕ ФАКТОРЫ, КОТОРЫЕ ВЛИЯЮТ НА УРОВЕНЬ ЦЕН

Существует очень много факторов, влияющих на уровень цен. Наибольшее влияние оказывают:

- расходы на производство товара;

- конкуренция в выбранной нише;

- показатель спроса на продукт;

- ценность изделия или услуги;

- воздействие со стороны государства.

Все факторы, которые сказываются на цене, можно разделить на внешние и внутренние.

Внешние факторы

Это рыночные аспекты, которыми компания управлять не может. Среди них выделим следующие:

- политические. На цене товара может отразиться антимонопольная политика, наличие государственного регулирования оборота определенных видов товаров, санкции на импорт и экспорт (чаще всего от подобных факторов страдают акции компаний);

- потребительские — воспринимаемая покупателем ценность, престижность, полезность, востребованность, дизайн, эксплуатационные характеристики, соотношение цены и качества продукции;

- макроэкономические — фаза экономического цикла, уровень инфляции в стране, состояние экономики и совокупного спроса. Видимым примером является изменение мировых цен и курсов валют, после чего наблюдаются резкие скачки цен;

- микроэкономические — особенности налоговой политики, которая действует в стране, скорость товарооборота, величина издержек на производство;

- правовые. Иногда государство вводит законы, которые запрещают дискриминацию цен, ограничивают верхний предел стоимости товаров (обычно только жизненно важных). Так, хлебопекарня не имеет права устанавливать наценку на хлеб больше 10 %, даже если изготовление обошлось дороже, поскольку действуют Правила предельно допустимых розничных цен на отдельные виды социально значимых продовольственных товаров первой необходимости, утвержденные Постановлением Правительства РФ от 15.07.2010 № 530 (в ред. от 21.03.2016);

- специфические — сезонность спроса на определенные категории товаров, размер эксплуатационных затрат потребителя, наличие точек сервисного обслуживания или ремонта и т. д.

Дополнительно при установлении цен важно обращать внимание на такие внешние факторы, как показатели предложения и спроса в выбранной нише рынка. Нужно также учитывать аналогичные товары, которыми можно заменить предложенные.

Внутренние факторы

Это факторы, влияющие на формирование цены, которые организация может контролировать. Рассмотрим основные из них.

- Цель компании. Целями могут быть:

- максимальная прибыль от предоставления услуг или реализации товаров. Цель ориентирована на ближайшую перспективу, поэтому задача ставится так, чтобы увеличить валовую выручку и текущие объемы продаж;

- поддержка высокой конкурентоспособности. Ключевая задача для фирм, чьи товары находятся в нише, где наблюдается сильная конкуренция. Совет: в подобной ситуации нужно установить на товар такую цену, чтобы был достаточный спрос, а выручки хватило на дальнейшее существование и развитие организации. Прибыль в этом случае обычно минимальная;

- выход на лидирующие позиции по качеству. Производитель устанавливает достаточно высокую цену на реализуемые услуги или товары, чтобы на полученную прибыль провести модернизацию и повысить качество продукции. Например, компания, занимающаяся производством кукол для девочек, планирует внедрить более качественные материалы (вместо пластика или пластмассы использовать винил или ПВХ) и дополнительно выпускать одежду для этих кукол;

- завоевание выбранной ниши. Цель направлена на постепенное завоевание доверия потребителей и увеличение объемов сбыта продукции без получения достаточной выручки. Здесь нельзя рассчитывать на моментальную прибыль, зато в перспективе (после завоевания позиций на рынке) нехватка дохода компенсируется сокращением издержек, заложенных в первоначальную стоимость товаров.

Такие супермаркеты, как «Перекресток», «Магнит», «Пятерочка», так и действовали в первые месяцы своего открытия, чтобы привлечь клиентов.

1. Жизненный цикл товара. Изделие после производства проходит этапы, на каждом из которых используют различные подходы к формированию стоимости (в зависимости от целей). Продолжительность этого цикла определяется видом продукта.

Возьмем для примера шампиньоны. Жизненный цикл выращиваемых шампиньонов очень короткий, поэтому сразу после сбора (в первые дни продажи) можно поставить максимальную цену, а по мере их старения постепенно ее снижать, чтобы минимизировать убытки.

2. Маркетинговая стратегия. Стоимость продукта — ключевой индикатор, на основе которого его относят к определенной рыночной области. Это определяет дальнейшую стратегию позиционирования и продвижения товара.

3. Прогнозирование действий конкурентов. В случае недооценки данного фактора начинается ценовая война, во время которой каждая из конкурирующих компаний стремится снизить стоимость товара, чтобы удержать спрос.

Подобная стратегия никому не выгодна, поэтому реакцию конкурентов важно прогнозировать заранее. Примером могут стать некоторые разорившиеся российские банки, а также обанкротившиеся строительные компании (СУ-155, Urban Group и др.), демпингующие цены в условиях кризиса.

4. Управление расходами. Расходы предприятия нужно регулярно восполнять, чтобы не прекращался процесс производства товара. Вследствие этого затраты снова трансформируются в материально-производственные ресурсы. Подобный круговорот именуется себестоимостью производства.

МЕТОДИКИ ЦЕНООБРАЗОВАНИЯ, ПОЗВОЛЯЮЩИЕ ВАРЬИРОВАТЬ ЦЕНЫ В УСЛОВИЯХ ОГРАНИЧИВАЮЩИХ ФАКТОРОВ

В зависимости от того, на что организация опирается в процессе формирования стоимости продукта, выбирают один из трех методов.

Ориентация на издержки

Наиболее простое решение, которое не вынуждает собирать данные о спросе и текущем состоянии рынка. Например, для установления оптимальной цены на рыбные консервы достаточно добавить к известной заранее себестоимости товара предусмотренную норму прибыли.

Это оптимальный вариант при реализации продукции через тендеры, а также при продаже товаров государственным структурам и поставках изделий за границу.

Ориентация на спрос

В эту категорию входят методы, основанные на активных маркетинговых кампаниях, рекламных акциях и формировании положительного имиджа бренда.

Например, производитель программы рассылки разделяет товар по техническим и потребительским свойствам, благодаря чему цены легко варьируются. При установлении стоимости нового продукта, что практически не отличается от реализуемого, используют поправочные коэффициенты, которые учитывают внедренные улучшения относительно прежней версии.

Для сохранения оптимальной конкурентоспособности важно, чтобы качество увеличивалось больше, чем цена.

Ориентация на конкурентов

В данном случае необходимо тщательно проанализировать предложения конкурентов, а затем с учетом востребованности, качества и стоимости конкурирующего товара установить цену на свой.

Предположим, в цветочном магазине «Мария» стоимость красной розы — 100 руб. Владельцу цветочного магазина напротив не стоит устанавливать цену выше, иначе его букеты не будут пользоваться спросом.

10 СТРАТЕГИЙ ФОРМИРОВАНИЯ ЦЕН, КОТОРЫЕ ПОМОГАЮТ ВЛИЯТЬ НА ОСНОВНЫЕ ФАКТОРЫ И НИВЕЛИРОВАТЬ ИХ

Каждая компания при определении стоимости своих услуг или товаров придерживается конкретной стратегии или оптимального совмещения двух-трех схожих тактик. Чтобы сделать правильный выбор, важно:

- провести анализ конкурентов, спрогнозировать их дальнейшую реакцию и возможное изменение цен;

- убедиться в актуальности реализуемых товаров и услуг для потребителя;

- определить уровень производственных затрат исходя из текущих расценок;

- вычислить объемы производства, необходимые для достижения поставленной цели.

Когда указанная работа проделана, можно перейти к выбору наиболее подходящей стратегии для формирования цены. За счет этого удастся нивелировать негативное влияние ряда факторов.

Рассмотрим 10 самых популярных стратегий (в рамках некоторых стратегий предусмотрено несколько тактик).

Стратегия № 1. Увеличение ценовых ориентиров.

Покупателю сначала предлагают продукт по максимальной цене или сопутствующие товары в более высоких значениях ценового спектра, а затем предлагают более дешевый товар. Такой подход воздействует на эмоции клиента и заставляет совершать мгновенные покупки.

Если продавать диски по цене 100 руб., на них не всегда обратят внимание. Если рядом выставить на продажу фирменные наушники за 500 руб. или магнитофон за 2000 руб., диски раскупят намного быстрее.

Второй вариант: сначала можно предложить диски другого производителя за 300 руб., а потом диски, которые стоят всего 100 руб. Большинство покупателей выберет более дешевый товар.

Стратегия № 2. Проникновение.

Метод предполагает уменьшение цены при сохранении ценности продукта. Компания устанавливает более низкую цену, чем ожидают потребители, вследствие чего повышается внимание к бренду. Такой подход применяется в случаях, когда нужно отвоевать целевую аудиторию у конкурента.

Примером может служить крупный российский интернет-магазин «Эльдорадо» с множеством торговых точек (гипермаркетов). В самом начале развития владельцы бизнеса сделали рискованный шаг: предложили цены на товары намного ниже, чем у конкурентов.

Компания могла предложить наилучшие рыночные цены только благодаря отсутствию расходов на физические магазины. За счет этого она быстро разрослась и завоевала рынок. Даже несмотря на появление новых онлайн-конкурентов, этот старожил до сих пор удерживает лидирующие позиции.

Стратегия № 3. Дифференцирование и создание платежных механизмов.

Подразумевает периодическое (не слишком частое) внедрение скидок и льготных цен для конкретной целевой аудитории, организацию распродаж. Это помогает стимулировать продажи, привлекать нужные категории клиентов, избежать сезонности сбыта продукции.

Однако здесь нужно учитывать следующее: если проводить акции слишком часто, то ценность товаров в глазах покупателей постепенно снизится, они будут ждать очередной распродажи. Это даст обратный эффект — уменьшение товарооборота. Ярким примером подобной ошибки могут послужить многие секонд-хенды.

Увеличить объемы продаж поможет специальное промежуточное средство, призванное минимизировать сожаление клиента от расставания с деньгами. Таким приемом активно и успешно пользуются казино, предлагая игровые фишки, и крупные гипермаркеты, предоставляющие подарочные карты.

В итоге клиенты платят, но не чувствуют этого (искажается сам факт оплаты). Ведь согласно проведенным исследованиям пересчитать конвертацию между предложенными «валютами» людям просто лень.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 5, 2020.

Когда спрашиваешь современных российских менеджеров о ключевой цели их бизнеса, часто слышишь ответ: “Рост стоимости компании”. Действительно, этот термин сегодня у всех на слуху. Многие хотели бы видеть стоимость компании в качестве ключевой цели бизнеса, однако далеко не все представляют, как ею управлять. В данной статье представлен подход, позволяющий выявить ключевые факторы стоимости ” те рычаги, которые в дальнейшем могут быть использованы для управления и максимизации стоимости компании.

Управление стоимостью компании начинается с определения стратегических целей и разработки системы показателей, обеспечивающей руководителей релевантной информацией о результатах работы их менеджеров. По собственному опыту могу сказать, что успех здесь зависит во многом от того, насколько правильно руководство сможет расставить приоритеты и определить ключевые факторы стоимости верхнего уровня. Как правило, первый этап в данном процессе ” определение финансовых факторов стоимости. Именно этой теме и посвящена настоящая статья.

На первый взгляд, задача определения финансовых факторов стоимости и построения системы финансовых показателей кажется тривиальной и не требующей пояснения. Сегодня известны различные схемы финансового анализа, такие как схема Дюпон, дерево ROIC. Почему бы просто не воспользоваться данными подходами и не построить систему показателей на основе одного из них”

Те, кто так рассуждают, отчасти правы. Построение современной системы показателей невозможно без стандартных схем финансового анализа. Схемы могут быть использованы для разложения показателей верхнего уровня на подфакторы, однако основа системы показателей должна состоять только из ключевых факторов, которые непосредственно влияют на стоимость компании.

Все финансовые факторы стоимости условно можно разделить на 4 группы показателей: показатели, отражающие стратегическую эффективность компании, эффективность операционной деятельности, инвестиционной деятельности и финансовой деятельности (рис. 1). Рассмотрим их по порядку.

Стратегическая эффективность компании.Одна из проблем, возникающая при внедрении стоимостного управления в компаниях, ” невозможность использования самой стоимости для оперативного управления бизнесом. Дело в том, что сама стоимость не всегда отражает исключительно результат работы менеджеров: на нее влияют внешние факторы (например, прогноз развития рынка или поведение инвесторов), и, кроме того, формула ее расчета слишком сложна для понимания рядовыми сотрудниками. Именно поэтому в мире для управления стоимостью используют показатели на основе экономической прибыли, которые, с одной стороны, в наибольшей степени коррелируют с рыночной оценкой стоимости, а с другой стороны, могут быть использованы в оперативном управлении компанией. Одним из наиболее распространенных показателей является экономическая добавленная стоимость (EVA ” Economic Value Added). Не останавливаясь подробно на преимуществах этого параметра, приведу формулу его расчета:

EVA = NOPAT ” NA . WACC, где

- NOPAT (Net Operating Profit After Taxes) ” чистая операционная прибыль после налогообложения;

- WACC (Weighted Average Cost of Capital) ” стоимость капитала;

- NA (Net Assets) ” инвестированный капитал.

Таким образом, показатель EVA отражает успехи менеджмента по достижению стратегической цели бизнеса ” максимизации стоимости компании. При этом задача определения рычагов воздействия на стоимость сводится к определению финансовых факторов, которые в наибольшей степени влияют на экономическую добавленную стоимость.

Эффективность операционной деятельности отражает результаты основной деятельности компании по увеличению продаж, снижению издержек или повышению производительности. Предполагается, что улучшение данных показателей может быть достигнуто без существенных дополнительных инвестиций.

Рис.1 Факторы стоимости компании

Эффективность инвестиционной деятельности отражает эффективность инвестиционных проектов, осуществляемых компанией. Под инвестиционными проектами в данном случае понимаются любые проекты, связанные с инвестированием денежных средств (не меньше заранее оговоренной суммы) в реальные активы на срок более 1 года. Как правило, данная группа показателей закрепляется за директором по стратегии или директором по маркетингу, поскольку именно они часто принимают решения о расширении бизнеса и стимулировании продаж.

Эффективность финансовой деятельности. Данная группа показателей фактически представляет собой прерогативу финансового директора и отражает эффективность его работы по привлечению различных источников финансирования компании, размещению свободных денежных средств на фондовом рынке и управлению оборотным капиталом.

Рассмотрев структуру финансовых факторов стоимости, перейдем к определению критериев, с помощью которых данные факторы стоимости можно проранжировать и выбрать ключевые из них.

Выбор ключевых финансовых факторов осуществляется на основе как минимум 4 критериев:

- стратегии и жизненного цикла компании;

- чувствительности результирующего финансового показателя, например EVA,

- к различным финансовым факторам стоимости;

- потенциала улучшения показателей;

- волатильности (изменчивости) показателей.

Стратегия и жизненный цикл компании

В зависимости от того, на какой стадии жизненного цикла находится компания, она использует различные стратегии максимизации отдачи на вложенные средства. Можно выделить три крайние стратегии в зависимости от жизненного цикла компании:

- стратегия роста;

- стратегия удержания позиций;

- стратегия “сбора урожая”.

Стратегия роста. Рост ” это стадия, которую предприятие проходит в самом начале своего жизненного цикла. Продукты и услуги на данном этапе обладают существенным потенциалом роста. Для того чтобы капитализировать этот потенциал, необходимо привлечь значи- тельные ресурсы с целью развития и продвижения новых продуктов и услуг; построить и расширить производственные мощности; инвестировать в системы, инфраструктуру и распределительную сеть; создать и развивать клиентскую базу. На этом этапе развития денежный поток может иметь отрицательное значение, а рентабельность инвестиций ” быть низкой (средства либо идут на инвестирование в нематериальные активы, либо капитализируются для внутренних целей). Инвестиции в будущее развитие могут превышать доходы, которые бизнес получает от пока ограниченной базы существующих продуктов, услуг и клиентов. Общая финансовая цель на этой стадии развития бизнеса состоит в процентном росте дохода и объемов продаж в целевых сегментах.

Стратегия удержания позиций применяется, когда высокие темпы роста рынка сменились умеренными, а компания сумела занять на нем определенную нишу. В этом случае повысить рентабельность своего бизнеса компания может как за счет улучшения работы с клиентами, так и за счет оптимизации бизнес- процессов. Инвестиционные проекты, в отличие от долгосрочных вложений на первой стадии развития бизнеса, по большей части направлены на ликвидацию “узких мест”, расширение мощностей и постоянное совершенствование бизнеса. Поэтому большинство компаний на данном этапе развития ставят перед собой финансовые цели, связанные с прибыльностью бизнеса, такие как достижение рентабельности компании,продуктов и каналов продвижения.

При наступлении стадии стабилизации или стагнации рынка компания прежде всего заинтересована либо в продаже своего бизнеса, либо в получении максимальной отдачи от него. Последний вариант называется стратегией “сбора урожая”. В этом случае для поддержания приемлемых показателей рентабельности руководство компании должно снизить издержки настолько, насколько возможно. Ключевыми показателями являются удельные, прямые и общие издержки, а также период окупаемости новых капиталовложений, который должен быть наикратчайшим.

Чувствительность EVA к финансовым факторам стоимости

Чувствительность EVA к финансовым факторам стоимости показывает, на сколько процентов изменится этот параметр при изменении одного из финансовых факторов стоимости на 1%. Для такого расчета можно построить детальную финансовую модель и вычислить чувствительность итеративным способом. Однако есть способ проще. Если посмотреть на любую схему финансового анализа, то можно заметить, что между всеми финансовыми показателями существуют четкие причинно-следственные связи. Более того, взяв один из показателей и проведя с ним несложные математические расчеты, мы без труда получим любой другой. Предположив,что изменение фактора 1 влияет исключительно на результирующий показатель, но не оказывает горизонтального влияния на другие факторы, для оценки чувствительности мы можем использовать формулу эластичности:

Eyx= dY /dX x X/ Y,

где Eyx ” эластичность показателя Y по показателю X.

Преимущество формулы эластичности по сравнению с финансовой моделью заключается в быстроте и простоте ее использования: достаточно лишь продифференцировать EVA по любому из факторов. Недостатком является предположение об отсутствии горизонтального влияния факторов друг на друга, что может несколько исказить расчет.

Проиллюстрируем применение формулы эластичности простым примером.

Предположим, что

- Объем продаж = 100 единиц продукции в год.

- Цена 1 единицы продукции = 10 долл.США.

- Себестоимость 1 единицы продукции = 9 долл. США.

Следовательно:

Прибыль = Объем продаж . (Цена – ” Себестоимость) = 100 . (10 ” 9) = =100 долл. США

Рассчитаем коэффициенты чувствительности прибыли к изменению цены, объема продаж и себестоимости, применив формулу эластичности и дифференцирования (см. формулы).

Согласно расчетам при увеличении цены на 1% прибыль вырастет на 9%, при сокращении себестоимости на 1% “вырастет на 8%, а при изменении объема продаж на 1% изменится на 1%.

Потенциал улучшения показателей

Часть факторов оказывает сильное влияние на стоимость компании, однако их улучшение может потребовать значительных ресурсов и времени. Так, далеко не на всех рынках допустимо свободное манипулирование ценой, которое позволяло бы воздействовать на финансовыерезультаты компании. Часто цена диктуется рынком и ее изменение происходит независимо от воли руководства компании.

Формулы расчета коэффициента чувствительности прибыли

Чтобы учесть этот момент, необходимо для каждого финансового фактора стоимости определить “потенциал улучшения” ” на сколько процентов может быть в обозримом будущем изменен тот или иной показатель ” и умножить данную величину на уже рассчитанный коэффициент чувствительности. В результате получится показатель, отражающий максимально возможное изменение EVA под воздействием рассматриваемого фактора стоимости при прочих равных условиях.

Вернемся к нашему примеру и предположим, и предположим, что в течение рассматриваемого промежутка времени мы можем увеличить объем продаж (при сохранении цены) на 30%, снизить издержки на 5% и увеличить цену (при сохранении объема продаж) на 3%.

Соответственно, получаем потенциал изменения прибыли в результате воздействия на цену, объем продаж и себестоимость:

Потенциал увеличения прибыли в результате роста объема продаж = =30% . 1 = 30%.

Потенциал увеличения прибыли в результате роста цены = 3% . 9 = 27%.

Потенциал увеличения прибыли в результате сокращения издержек = 5% . 8 =40%.

Волатильность (изменчивость) показателей

Концентрируясь на управлении исключительно факторами стоимости, которые имеют максимальный рейтинг с точки зрения чувствительности и могут быть улучшены в наибольшей степени, мы игнорируем другой класс факторов стоимости ” те, которые определяют рисковость бизнеса и подверженность его изменениям во внешней среде. К таким факторам могут быть отнесены расходы на закупку сырья и материалов, цена продукции (например, для рынка зерна и муки) и др. Данные факторы диктуются рынком, их влияние в разное время может быть неоднородным и не исключено, что они неблагоприятным образом скажутся на финансовой устойчивости ком- пании. Как оценить значимость данных факторов”

Для оценки рейтинга финансовых факторов стоимости с точки зрения их изменчивости можно для каждого фактора стоимости рассчитать коэффициент вариации, который показывает степень отклонения данных от среднего значения, по следующей формуле:

коэффициент вариации = å /~ x

, где å – стандартное отклонение показа теля Х за период;

~ x – среднее значение выборки.

После того как для различных финансовых факторов стоимости рассчитаны коэффициенты вариации, необходимо помножить их на коэффициенты чувствительности. В результате получится оценка изменчивости EVA под воздействием различных финансовых факторов стоимости.

Так, если коэффициент вариации для цены составляет 10%, а коэффициент чувствительности прибыли к цене продукции равен 9, то изменчивость прибыли за счет колебаний цены при прочих равных условиях будет 90%.

Рейтинг финансовых факторов стоимости

| Название фактора | Модуль коэффициента чувствительности EVA к фактору |

Потенциал улучшения фактора |

Коэффициент вариации фактора, % |

Стратегическая значимость |

Сводный рейтинг

=1x4x(2+3) |

| Эффективность операционной деятельности | |||||

| Объем продаж | 2,2 | 15 | 10 | 5 | 275 |

| Цена | 10,3 | 2 | 10 | 3 | 278,4 |

| Общие расходы | 3,2 | 5 | 5 | 2 | 64 |

| Расходы на сырье и материалы | 5,4 | 10 | 15 | 3 | 232,5 |

| Производительность … |

3,1 | 20 | 0 | 2 | 124 |

| Эффективность инвестиционной деятельности | |||||

| Объем инвестиций в расширение производства | 1,2 | 30 | 0 | 4 | 144 |

| Рентабельность инвестиций в расширение производства | 2,1 | 10 | 0 | 3 | 60 |

| Объем инвестиций в бренд | 0,6 | 100 | 0 | 2 | 120 |

| Отдача от инвестиций в бренд | 0,9 | 50 | 0 | 4 | 180 |

| Эффективность финансовой деятельности | |||||

| Финансовый рычаг | 0,9 | 50 | 0 | 4 | 180 |

| Ставки по кредитам | 0,9 | 50 | 0 | 4 | 180 |

Рис 2. Система финансовых показателей компании ХХХ

Следует сказать, что использовать данный подход для оценки значимости финансовых факторов с точки зрения их изменчивости необходимо аккуратно, поскольку для корректного вычисления коэффициента вариации требуется учет как минимум следующих условий:

- влияние внешней среды. Прежде чем рассчитывать коэффициент вариации для каких-либо показателей, надо убедиться в том, что их колебания были вызваны именно внешними условиями. Так, с экономической точки зрения бесполезно учитывать коэффициент вариации инвестиционных расходов, поскольку данный фактор скорее зависит от политики и стратегии компании, нежели от внешней среды;

- независимость показателя от других факторов стоимости. Для корректного ранжирования факторов стоимости в зависимости от риска их влияния на EVA волатильность необходимо рассчитывать только для тех показателей, изменение которых не зависит от других факторов стоимости.

Например, если цена определяется рынком и при этом полностью зависит от стоимости сырья и материалов, то, рассчитав коэффициент вариации для цены и учтя его при ранжировании факторов, мы тем самым необоснованно увеличим значимость цены, поскольку она является вторичным показателем по отношению к затратам на сырье и материалы; - наличие достаточной истории по показателям. С точки зрения теории вероятности и эконометрики, коэффициент вариации никак не может быть релевантным, если выборка состоит, скажем, из 5 значений. В таком случае может возникнуть ситуация, когда какому-то фактору придают избыточный вес, поскольку его колебания могли быть просто вызваны некими экстраординарными событиями;

- единство методики расчета анализируемых показателей в течение рассматриваемого периода. Если вы оцениваете волатильность расходов на сырье и материалы, необходимо быть уверенным в том, что в течение рассматриваемого периода времени номенклатура сырья и материалов не менялась.

После того как рассчитаны все необходимые коэффициенты, можно приступить к ранжированию финансовых факторов стоимости. В таблице приведен пример финансовых факторов стоимости для компании ХХХ (условное обозначение реальной компании).

Сводный рейтинг факторов стоимости в этой таблице определяется путем перемножения коэффициента чувствительности, рейтинга стратегической значимости и суммы “потенциала улучшения” с коэффициентом вариации2. Суммирование последних показателей фактически означает, что часть прироста факторов может быть обеспечена за счет благоприятных перспектив развития рынка и/или улучшения конкурентной позиции компании, а часть ” за счет внешних колебаний на рынке. Рейтинг стратегической значимости определяется по 5-балльной шкале; при этом оценка “5” отражает максимальное соответствие фактора стратегии развития компании. В рассматриваемом примере компания ХХХ была нацелена на экспансию в регионы, вследствие чего наибольшую значимость получили объем продаж, объем инвестиций в расширение производства и отдача от инвестиций в брэнд. Факторы, получившие оценку “3”, также влияли на позицию компании на рынке, однако уже в меньшей степени.

На основе анализа таблицы можно построить систему финансовых показателей для управления стоимостью ком- пании (рис. 2). В данную систему показателей в обязательном порядке должны войти факторы стоимости 1-го уровня (рис. 1), а также факторы стоимости 2-го уровня, получившие наивысший рейтинг. Так, в приведенной на рис. 2 системе показателей чистая операционная прибыль после налогообложения (NOPAT) была разложена на подфакторы, в то время как стоимость капитала (WACC) не была декомпозирована.

Взглянув на полученную систему показателей, читатель наверняка задастся вопросом: “А что делать с остальными показателями”?.

В действительности на рис. 2 представлена система финансовых показателей верхнего уровня. Разумеется, должны контролироваться и такие финансовые показатели, как рентабельность инвестиций в производство и процентная ставка по кредитам, однако уже на более низком уровне организационной иерархии. В системе же показателей верхнего уровня необходимо сконцентрироваться на ключевых аспектах деятельности ” тех точках, по которым эффективность работы компании будет оцениваться собственниками бизнеса. Так, в компании ХХХ рентабельность инвестиций в производство была передана на уровень стратегического департамента, а ставка по кредитам контролировалась даже не в финансовой дирекции, а в финансовом отделе, поскольку стратегическая значимость данного показателя была определена как низкая, а проблем взаимодействия с банками не возникало.

В заключение хочу отметить, что внедрение системы управления стоимостью невозможно без определения нефинансовых факторов стоимости. Финансовые показатели отражают исключительно результаты деятельности компании, однако не раскрывают пути их достижения. Кроме того, с помощью одних лишь финансовых показателей невозможно проконтролировать эффективность инвестирования в нематериальные активы (брэнд, репутации, персонал), между тем как именно от них во многом зависит успех компании на рынке. Построив систему финансовых показателей, мы тем самым задали ориентиры для дальнейшей декомпозиции факторов стоимости, но еще не решили задачу построения комплексной системы показателей, стимулирующих сотрудников к повышению стоимости бизнеса. Одним из подходов, который может быть использован для решения этой задачи, является “система управления эффективностью? (performance management). О ней мы поговорим в следующих номерах журнала.

Источник: Опубликовано в журнале “Управление компанией” “5 -2004 г

Автор: В.Самохвалов

Пожалуй, это самый сложный вопрос для начинающих инвесторов, так как не всегда сразу можно разобраться во множестве причин, которые влияют на рынок и правильно выделить те, на которые акции реагируют в данный момент времени. На самом деле на котировки акций влияют тысячи разных факторов: начиная от ситуации в мировой экономике, ситуации в самой компании и заканчивая исключительно техническими рыночными моментами – например, краткосрочные спекулятивные действия торговых роботов на рынке.

Стоит понимать, что факторы, действующие в один конкретный момент чаще хаотичны и непредсказуемы, в то время как длительные и долгосрочные факторы более логичны и поддаются высокоточной оценке.

Наш сайт посвящен среднесрочному и долгосрочному инвестированию на сроки от 1 года и более, поэтому мы сегодня будем говорить о факторах, влияющих на акции отдельных компаний именно на таких долгосрочных периодах. Мы выделяем 3 группы таких факторов:

-

Движение всего рынка и макроэкономические события.

-

Ситуация в отрасли.

-

Результаты работы и перспективы самой компании.

На рынке «неформальное» правило 30-30-40, в соответствии с которым считается, что движение всего рынка определяет 30% движения курса акции, ситуация в отрасли 30% и работа самой компании оставшиеся 40%. Давайте разберем все это подробнее.

Фактор №1 — движение всего рынка и макроэкономические события

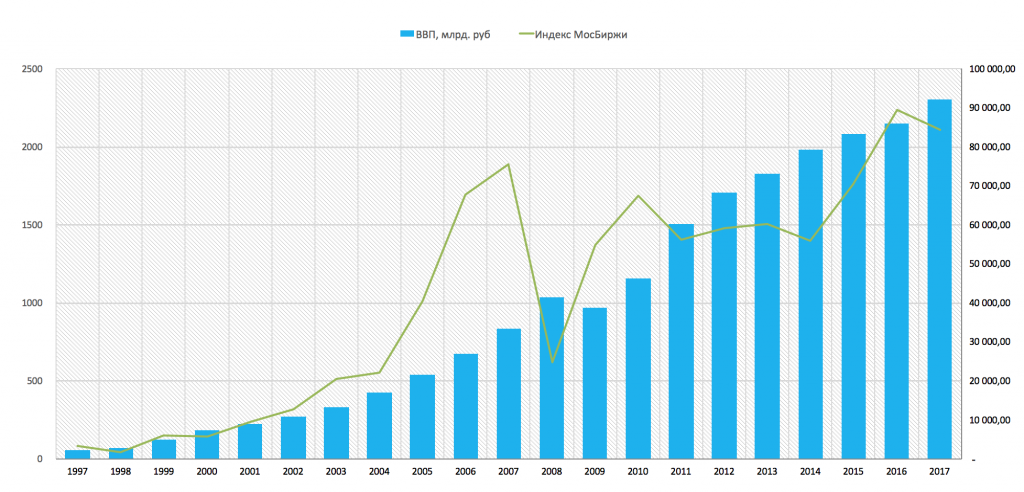

На общую динамику рынка влияют, как правило, глобальные и долгосрочные процессы. Прежде всего это процессы в самой экономике, как страны, так и в целом мировой экономики, а также финансовая политика государства. На долгосрочную динамику рынка акций влияют уровень роста ВВП, рост прибылей компании и рост реальных располагаемых доходов населения. На графике ниже видно рост ВВП России за период с 1997 года по 2017 и в сопоставлении с ним рост фондового рынка. Фондовый рынок несмотря на локальные колебания и даже кризисы (2008 год) в долгосрочной динамике также растет – и толкает этот рост именно экономика (ВВП и другие показатели).

Следующий важный момент – это финансовая политика государства. Здесь важным элементом является учетная ставка центрального банка — это именно тот инструмент, с помощью которого государство и регулирует финансовую политику в стране. Учетную ставку центрального банка можно сравнить с педалью газа, которая дает толчок к ускорению экономического роста или наоборот позволяет сбрасывать обороты, чтобы не допустить чрезмерного разгона экономики, ее перегрева и возникновения рыночных пузырей.

Для фондового рынка, а в частности для рынка акции, движение учетной ставки центрального банка обеспечивает следующую зависимость. Если ставка растет — то это сдерживает рост акции в глобальном плане, если же ставка снижается — это наоборот приводит к повышению привлекательности акций и как следствию роста цен на них (более подробно влияние такой зависимости на примере американского рынка мы разбирали в статье «На что влияет ставка ФРС»). Это происходит, потому что уровень учетной ставки центрального банка определяет глобальную стоимость заимствования в финансовой системе страны. Если ставка низкая, то кредиты можно получить под более низкие проценты, это в свою очередь снижает финансовые издержки компаний и в итоге увеличивает чистую прибыль. Плюс, это позволят компаниям размораживать или приступать к реализации новых инвестиционных проектов, которые при более высоких процентных ставках по кредитам были низко рентабельными. Так же снижение процентных ставок повышает привлекательность инвестиций в акции, за счет эффекта перетока капитала с рынка облигации на рынок акций, так как снижение учетной ставки, оказывает влияние на снижение доходностей облигаций. Доходности в облигациях становятся низкими и мало привлекательными, поэтому инвесторы начинают продавать облигации и перекладывать часть портфелей в акции, чтобы обеспечить более высокую доходность.

Эффект влияния учетной ставки ЦБ на глобальную динамику рынка можно наглядно проследить на исторических данных по рынку за последние 5 лет. Ниже приведены графики изменения процентной ставки ЦБ РФ и динамика индекса ММВБ, который отражает динамику российского рынка акций.

На графике ниже мы видим, что долгосрочные тренды по рынку акций формируются под значительным влиянием учетной ставки ЦБ.

Однако, стоит понимать, что эти факторы влияют на рынок в долгосрочном плане.

Так же в эту группу общерыночных факторов мы можем отнести не только экономические события, но и отдельные события, которые касаются также политической сферы, международной обстановки в стране и в мире.

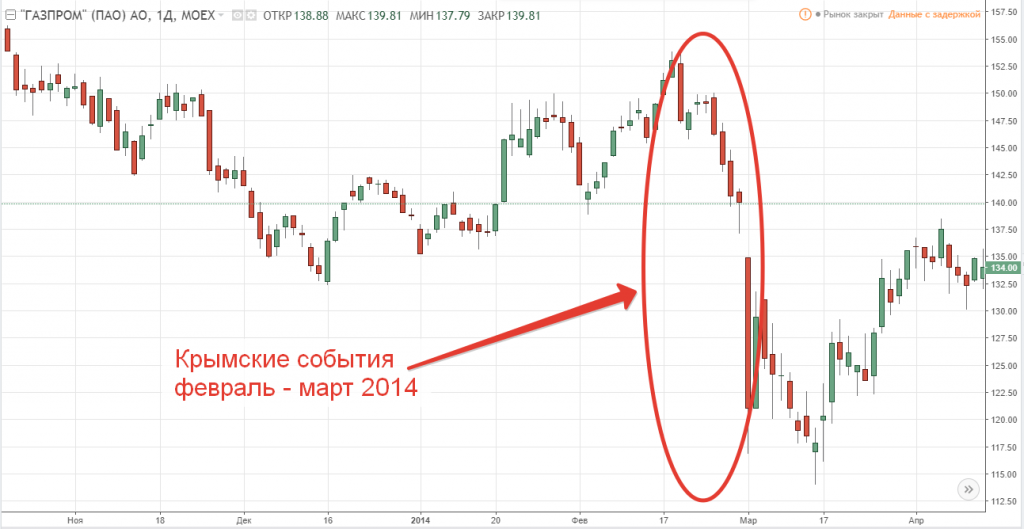

Яркий пример влияния таких факторов мы могли видеть в 2014 году на политических событиях, которые в дальнейшем могли отразиться на экономическом положении страны. Это «Крымские события» 2014 года, которые оказали хоть и краткосрочное влияние, но оно касалось всего рынка целиком, и всех секторов экономики.

На графиках ниже приведен пример влияния данных событий акции из самых разных секторов экономики: от нефтяного до потребительского сектора.

Динамика акций компании Лукойл в 2014 году (нефтяной сектор):

Динамика акций компании Газпром в 2014 году (газовый сектор):

Динамика акций компании ММК в 2014 году (сектор черной металлургии ):

Динамика акций компании Магнит в 2014 году (потребительский сектор):

Динамика акций Московской биржи в 2014 году (финансовый сектор)

Таким образом мы видим, что события весны 2014 года оказали краткосрочное влияние на весь рынок. Однако, как мы видим длительность этого влияния является краткосрочной, поскольку в долгосрочном плане на рынок сильнее влияют реальные экономические события, а не политика и новостной фон.

Итак, подводя итоги по первой группе факторов можно сделать следующие выводы, что глобально на весь рынок акций влияют следующие причины:

-

Динамика роста экономики страны и мировой экономики. Динамика роста ВВП, динамика роста прибылей компаний, реальных располагаемых доходов населения.

-

Динамика учетной ставки центрального банка. С помощью ставки государство регулирует степень экономического роста.

-

Глобальные внешнеэкономические и политические события, способные повлиять на динамику роста реального сектора экономики.

Фактор №2 — ситуация в отрасли компаний

Ситуация в отрасли, в которой работает компания так же значительным образом влияет на цену акций. Отраслевое влияние на цены акций можно в целом разделить на следующие группы факторов:

-

Цены на сырьевых рынках

-

Государственное регулирование

-

Жизненный цикл отрасли

Цены на сырьевых рынках

Цены на продукцию многих компаний формируются на биржевых рынках. Яркими примерами здесь могут быть цены нефть и газ. Биржевые цены на нефть и газ напрямую влияют на выручку компаний нефтегазового сегмента. Давайте рассмотрим примеры.

Рост цен на нефть в 2016 году привел к росту котировок всех нефтегазовых компаний. Ниже приведены графики роста цены фьючерса на нефть и акций отдельных нефтяных компаний.

Рост фьючерса на нефть марки Brent в 2016 году:

Рост обыкновенных акций компании Башнефть в 2016 году:

Рост акций компании Лукойл в 2016 году:

Рост акций компании Роснефть в 2016 году:

В данном случае мы можем видеть наглядную корреляцию и взаимосвязь цен акций нефтяных компаний с ценами на нефть. Точно такое же влияние на цены акций экспортеров оказывают цены и на другие сырьевые активы, такие как цветные и черные металлы, уголь, газ, алмазы, цены на удобрения и сельскохозяйственную продукцию.

Государственное регулирование – как фактор влияния на акции компаний

Так же отраслевым фактором влияния является государственное регулирование отрасли, как в плане введения каких-либо ограничительных барьеров, так и в плане создания выгодных условий и стимулирования развития и продвижения той или иной отрасли. Например, рост тарифов на электроэнергию позволяет компаниям сектора электроэнергетики увеличивать свои доходы и реализовывать масштабные инвестиционные программы. Субсидирование процентных ставок для сельхозпроизводителей, позволяет компаниям повысить отдачу от использования заемного капитала и увеличить чистую прибыль.

Жизненный цикл отрасли

Здесь речь идет о перспективах роста самой отрасли. Если отрасли находится в самом начале своего цикла развития – то у всех компаний в этой отрасли могут быть хорошие перспективы. Если же отрасль увядает, то это также негативно будет отражаться на всех компаниях Хорошим примером может служить отрасль телекоммуникационных услуг. В эпоху, когда сотовые телефоны только входили в нашу жизнь – компании данной отрасли испытывали мощный подъем. Количество новых абонентов и выручка таких компаний росли кратными темпами в начале 2000-х, но уже с 2010 рынок пересытился и отрасль по факту вошла в период насыщения и даже стагнации.

Все это видно, например, на графике акций компании МТС:

Фактор №3 — результаты работы самой компании

Результаты работы самой компании на самом деле самый важный фактор. В некоторых компаниях влияние именно этого внутреннего фактора может быть настолько сильно, что может перевесить даже влияние отраслевых и общерыночных факторов. Если компания демонстрирует действительно стабильные и устойчивые результаты и при этом лояльно настроена к инвесторам, то результаты ее работы играют решающую роль.

Задача любого бизнеса — это генерировать прибыль и при этом максимально эффективно задействовать имеющиеся ресурсы компании. Отражением этого является рост выручки компании, рост ее чистой прибыли и высокая рентабельность собственного капитала.

Можно выделить 3 группы внутренних факторов, которые влияют на акции компании:

-

Стабильный тренд растущих финансовых показателей компании из года в год, что обеспечивает долгосрочное стабильное развитие компании. Стабильные финансовые результаты безусловно находят отражение в динамике акций любой компании.

-

Перелом негативной динамики на позитивную или наоборот – также является сильным стимулом для движения рыночных котировок.

-

Краткосрочное влияние корпоративных новостей и событий на цены акций компании.

Стабильный рост показателей компании

Очень плотную взаимосвязь финансовых результатов компании и динамики ее акций можно увидеть на акциях компании ПАО Казаньоргсинтез.

Результаты работы «Казаньоргсинтез» за 2014 год:

Результаты работы «Казаньоргсинтез» за 2015 год:

Результаты работы «Казаньоргсинтез» за 2016 год:

Динамика котировок акций компанииПАО Казаньоргсинтез за период с 2014 по 2018 годы.

Смена негативной динамики показателей на позитивную

Хорошей иллюстрацией смены динамики показателей может быть последняя отчетность банка ВТБ за 2017 год, с очень хорошей динамикой финансовых показателей.

Прибыль ВТБ в 2017 году оказалась намного выше ожиданий и как следствие – это вызвало бурную реакцию рынка:

Проводя анализ консолидированной финансовой отчетности компаний, мы можем легко понять насколько эффективно работает компания и сколько должен стоить столь эффективно работающий бизнес. Однако для этого нужно действительно понимать принципы фундаментального анализа (см. статью «фундаментальный анализ») и знать конкретные методы работы с отчетностью.

Влияние корпоративных новостей и событий

Так же на цены акций влияние оказывают корпоративные события, которые касаются реальных результатов работы компаний и того денежного потока, который акции способны приносить инвесторам. Это могут быть такие события как: увеличение дивидендных платежей, изменение дивидендной политики, выход компании на новые рынки сбыта, заключение контрактов с новыми крупными потребителями, новые инвестиционные планы и инвестиционные программы.

Так после объявления компанией Лукойл о новом запуске программы выкупа собственных акций, котировки акций незамедлительно отреагировали ростом:

Финансовые результаты компании Мечел за 1 полугодие 2016 года однозначно продемонстрировали перелом динамики финансовых показателей с негативной на позитивную и перспективы выплаты дивидендов по привилегированным акциям.

Выводы:

На котировки акций постоянно и одновременно влияет множество событий и факторов, однако решающее значение оказывают именно те факторы, которые имеют влияние на реальный бизнес компании и определяют ее будущие финансовые результаты. С этой точки зрение ключевое значение имеет именно глубокий анализ бизнеса компаний и их финансовой отчетности. Как это делать на профессиональном уровне, замечая действительно ключевые и определяющие нюансы, мы учим на наших курсах «Школа разумного инвестирования» и курсах повышения квалификации «Секреты фундаментального анализа». Начать знакомство с нашей Школой, а также увидеть как и чему мы учим, Вы всегда можете посетив наши бесплатные онлайн вебинары. Запишитесь прямо сейчас на ближайший вебинар по ссылке – finplan.expert.

Удачных вам инвестиций!

Содержание страницы

- Понятие ценовой политики предприятия

- Главные цели ценовой политики

- Разновидности ценовой политики

- Факторы, влияющие на ценовую политику предприятия

- Как определить эффективность ценовой политики?

Цель деятельности коммерческого предприятия – извлечение прибыли. Доход компания получает за счет реализации товаров и услуг. Продажа может быть как оптовой, так и розничной. Ключевым фактором, влияющим на успех реализации, является стоимость продаваемого продукта. Определение стоимости зависит от ценовой политики предприятия.

Что представляет собой прибыль предприятия?

Понятие ценовой политики предприятия

Ценовая политика (ЦП) – это совокупность принципов установления определенной стоимости на товары и услуги. Это маркетинговый инструмент, который влияет на успех продаж и позиционирование компании.

Какие существуют методические рекомендации по разработке ценовой политики предприятия?

Главная задача ценовой политики – получение стабильной прибыли от реализации, обеспечение конкурентоспособности. Побочных задач может быть множество. Зависят они от особенностей функционирования компании. При формировании ЦП во внимание принимаются следующие моменты:

- Влияние стоимости на конкурентоспособность компании.

- Шансы организации выиграть в «ценовой войне».

- Разумность выбранной ценовой политики в отношении новой продукции.

- Изменение стоимости на основании жизненного цикла продукта.

- Возможность установления различных базисных цен.

Для формирования стоимости допускается выбрать компанию, схожую по характеристикам с предприятием. Она оценивается на предмет соотношения издержек к прибыли.

Какие существуют типы ценовых политик и стратегий?

Главные цели ценовой политики

Рассмотрим главные цели ценовой политики компании:

- Продолжение деятельности организации. Предприятие осуществляет свою деятельность под влиянием таких угроз, как лишние мощности, высокая конкуренция, резкое изменение спроса. С частью этих рисков можно бороться путем снижения стоимости. Однако уменьшение цены должно быть таким, чтобы полученный доход покрывал издержки. Эта цель ЦП считается краткосрочной.

- Краткосрочное увеличение прибыли. Иногда стоимость на товар изменяется для максимального извлечения прибыли. Часто такая цель ставится в рамках переходной экономики. Это краткосрочная задача. В долгосрочной перспективе такая цель не используется, так как значительное повышение стоимости не даст выиграть в конкурентной борьбе.

- Краткосрочное увеличение продаж. В этом случае стоимость на товар, напротив, снижается. Привлекательная цена позволяет увеличить объем сбыта. Альтернативный вариант – назначение комиссионных для посредников, что также помогает повысить продажи. Данная мера позволит извлечь максимальную прибыль, а также завоевать долю в рынке.

- «Снятие сливок». Данная мера актуальна в том случае, если компания реализует новую продукцию. В этом случае назначается максимально высокая стоимость. Если продажи начинают падать, стоимость незначительно снижается для обеспечения оборота.

- Долгосрочное увеличение прибыли. Одна из действующих стратегий – формирование имиджа компании, которая выпускает исключительно качественную продукцию. Если клиент уверен в качестве продукта, он будет готов приобретать его по высокой стоимости. Это позволит добиться долгосрочной максимизации прибыли.

Для установления оптимальной ценовой политики ставится одна цель. Подбирается она в зависимости от особенностей конкретного предприятия, его конкурентов.

Что необходимо делать при разработке ценовой политики и стратегии предприятия?

Разновидности ценовой политики

На практике применяются эти формы ценовой политики:

- Политика высоких цен. При появлении нового товара на рынке устанавливается максимально высокая стоимость. Актуально это только для действительно новой продукции, которая пользуется спросом и защищена патентом. Стоимость постепенно уменьшается в том случае, если замечено снижение спроса.

- Политика низких цен. Актуальна в том случае, если компании нужно быстро войти на рынок и завоевать свою долю. Подходит для стимулирования спроса. Применяется на рынках с увеличенным объемом производства, повышенной эластичностью спроса. Издержки компании покрываются за счет того, что продажи товара по небольшой стоимости максимально увеличиваются.

- Политика дифференцированных цен. Средняя стоимость продукции меняется под влиянием надбавок, скидок. Каждому сегменту потребителей предлагается отдельная стоимость на товар.

- Политика льготных цен. Компания получает возможность привлечь новых клиентов за счет льготных предложений. Этот способ подходит для расширения рынка сбыта.

- Политика гибких цен. Стоимость определяется в зависимости от возможностей потребителей. Довольно часто изменяется.

- Политика стабильных цен. В этом случае цены не меняются в течение длительного времени. Подходит для товаров повседневного спроса.

Перед установлением конкретной ценовой политики нужно внимательно отслеживать изменения цен на товары на рынке. Перед выбором стратегии нужно принимать во внимание внутренние (специфика предприятия) и внешние (особенности рынка) факторы.

ВАЖНО! Выбранная политика время от времени меняется. Нельзя выбрать одну стратегию и пользоваться ей десятилетия. Политика определяется в зависимости от внешних факторов, которые постоянно меняются.

Факторы, влияющие на ценовую политику предприятия

Не существует объективно идеальной ценовой политики. Эффективность ее определяется в зависимости от целого ряда факторов. Рассмотрим факторы, влияющие на ЦП:

- Тип рынка, в рамках которого функционирует компания. Если это рынок совершенной конкуренции, роль ЦП является минимальной, так как компания не властна над ценой. Минимальна также роль ценовой политики в условиях монополии.

- Эластичность спроса. Она может быть прямой, перекрестной, зависящей от дохода.

- Размер компании, число подразделений в ней, имеющийся капитал.

- Если организация выпускает потребительскую продукцию, она имеет большее влияние на ЦП, в отличие от компаний, занимающихся выпуском производственных товаров.

- Свобода влияния на цену у маленьких компаний ограничена.

- Каналы распределения товаров. Производитель продукции может сам заниматься реализацией товара, а также использовать для этого посредников. В первом случае влияние компании на ЦП более высоко.

- Рыночный сегмент.

- Географический район.

- Наличие инфляции.

- Размер налогов.

- Степень вмешательства в деятельность компании государственных органов.

Эффективность ценовой политики зависит не только от усилий компании, но и от множества других предприятий. Не все организации могут влиять на стоимость. Наименьшая результативность ЦП наблюдается у малых компаний с большим налогообложением, в деятельность которых вмешиваются государственные структуры.

Как определить эффективность ценовой политики?

Эффективность ЦП компании определяется следующими путями:

- Соответствие выбранной ценовой политики финансовой стратегии организации.

- Реализация поставленных целей. К примеру, компания желает максимально увеличить показатели сбыта. Подбирается соответствующая ценовая политика. По прошествии времени анализируется, насколько увеличился рынок сбыта. Если показатель достиг поставленных целей, выбранная ЦП считается эффективной.

- Успешность реализации продукции. Основная цель использования ЦП – увеличение продаж товара. Если продукцию не удается реализовать по установленной стоимости, ценовую политику нельзя назвать эффективной.

- Гибкость ценовой политики.

- Влияние установленных цен на показатели рентабельности.

- Влияние ЦП на конкурентоспособность организации, укрепление ее позиций на рынке.

- Обеспечение финансовой устойчивости.

- Адекватность стоимости качеству продукции.

- Сбалансированность цен.

При анализе эффективности ценовой политики нужно принимать во внимание основные показатели успешности деятельности предприятия: рентабельность, уровень продаж, конкурентоспособность, увеличение дохода.