Отправим материал Вам на почту

Первичные документы: обращаем особое внимание

Как гласит федеральный закон № 402-ФЗ «О бухгалтерском учете», каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Первичный документ придает юридическую силу операции. Переговоры, рукопожатие – это еще не сделка. Просто «ударить по рукам» недостаточно, факт договоренностей должен быть отражен в первичном учетном документе. Именно он фиксирует факт хозяйственной операции, именно он поможет вам в случае спора или судебного разбирательства с партнерами или клиентами. Какие первичные документы являются обязательными, без каких реквизитов «первичка» не будет иметь юридическую силу – на эти и другие вопросы ответим в нашей статье.

Первичные бухгалтерские документы важны как в вопросе внутреннего учета, так и с точки зрения учета налогового – например, для определения величины налоговых обязательств. Именно поэтому так важно знать все тонкости первичной документации.

Документам первичного учета посвящена отдельная статья в законе № 402-ФЗ «О бухгалтерском учете» — статья №9 под одноименным названием «Первичные учетные документы». Девятая статья закона «о бухучете» кратко отвечает на ключевые вопросы о «первичке»:

- На какие операции и когда именно оформляются первичные учетные документы?

- Какие реквизиты обязательны для первичного документа?

- Какие формы первичных документов используются?

- На каком носителе оформляются первичные документы?

- Допускаются ли исправления в первичных учетных документах?

В данной статье вы узнаете ответы на вышеперечисленные вопросы согласно существующей законодательной базе, а также получите пояснения к ним.

Вопрос 1: На какие операции и когда именно оформляются первичные учетные документы?

«Каждый факт хозяйственной жизни» (формулировка из № 402-ФЗ, подразумевает экономическую операцию) подлежит оформлению первичным учетным документом. Иначе говоря, первичный учетный документ является свидетельством того, что организация совершила операцию, влияющую на ее экономическое состояние. На каждую операцию заводится учетная первичная документация.

Согласно закону, не допускаются к учету первичные документы, которыми оформлены «липовые» сделки, то есть не имевшие места, мнимые и притворные.

Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, то есть в момент проведения операции. Если в момент проведения операции сделать это не представляется возможным, тогда закон позволяет завести документы первичного учета после окончания операции.

Вопрос 2: Какие реквизиты обязательны для первичного документа?

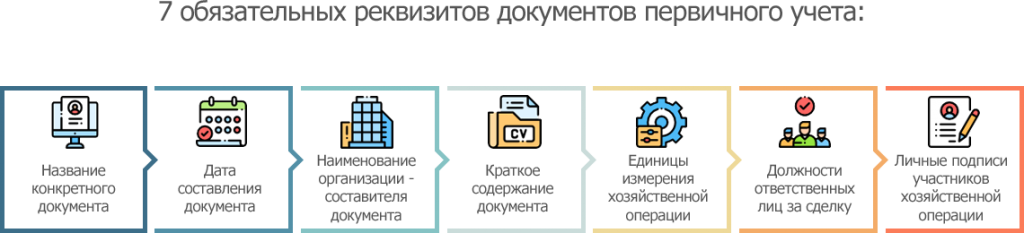

Любая первичная документация должна содержать обязательные реквизиты. Таких реквизитов семь, отсутствие хотя бы одного из них в документе первичного учета означает потерю его официального статуса. Такой документ не может стать аргументом, например, в судебном споре.

7 обязательных реквизитов документов первичного учета:

- название конкретного документа (например: Универсальный передаточный документ, Акт о списании основных средств, Договор и т.п.),

- дата составления документа,

- наименование организации — составителя документа (например: ООО «ФилЭко», ИП Кузнецова Н.И.),

- краткое содержание документа (например: Договор на оказание рекламных услуг, Оплата по счету за воду и т.п.),

- натуральные иили денежные показатели, в которых измеряется хозяйственная операция – указывается в единицах измерения (например: рубли, штуки, литры, метры, квадратные метры и т.п.),

- должности ответственных лиц за сделку, как совершившего сделку, так и ответственного за ее оформление (например: Руководитель коммерческого отдела, Бухгалтер и т.п.),

- личные подписи участников хозяйственной операции с указанием фамилий и инициалов.

Особенно нужно заострить внимание на последнем пункте про личные подписи участников операции, именно он нередко является камнем преткновения при различных разбирательствах. Поставленная за контрагента подпись автоматически нивелирует значимость документа и может разбить все ваши аргументы при споре сторон, и уж тем более – при рассмотрении дела в суде.

Вопрос 3: Какие формы первичных документов используются?

Согласно закону о бухучете, формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Формы первичных учетных документов для организаций государственного сектора устанавливаются в соответствии с бюджетным законодательством Российской Федерации.

Законодательство тем самым дает право хозяйствующим субъектам выбирать формы первичных учетных документов, то есть использовать как унифицированные, так и самостоятельно разработанные формы первичных документов. К собственной первичке выдвигаются два ключевых требования: она должна содержать все обязательные (перечисленные в предыдущей главе этой статьи) реквизиты, а также быть прописана в учетной политике предприятия.

Нередко компании за основу берут унифицированные документы и дорабатывают их под свои потребности, добавляя необходимые пункты, графы, строки. Применение комбинированной формы первичного документа также является допустимым.

Важно помнить, что каждый новый разработанный первичный документ необходимо отражать в учетной политике предприятия. Там же необходимо прописать и «самодельные» учетные документы ваших контрагентов, которые принимаются к учету.

Большинство форм первичных документов могут быть самостоятельно разработанными или доработанными, однако кассовые операции следует оформлять лишь по утвержденным формам документов, например такими формами являются приходные или расходные кассовые ордера.

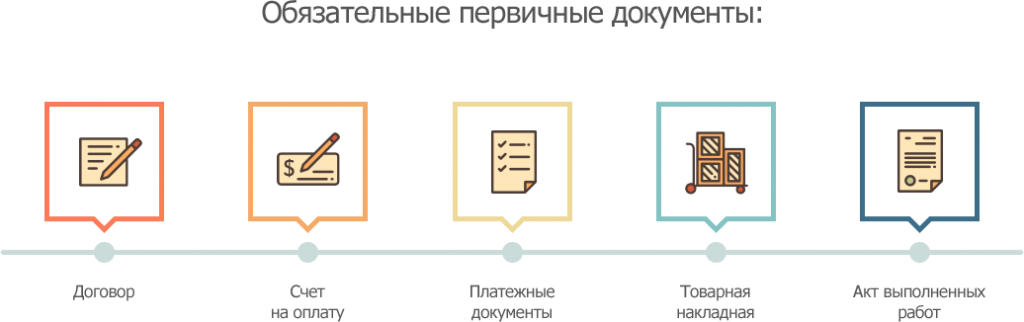

Существует перечень документов, которые оформляются для любого вида сделки.

Обязательные первичные документы:

- Договор.

Документ отражает все достигнутые сторонами договоренности. Оформляется в двух экземплярах с подписями каждой из сторон. Для сделок купли-продажи письменный договор не всегда является обязательным, здесь первичным документом может выступать кассовый или товарный чек.

- Счет на оплату.

Соглашение, в котором продавец фиксирует стоимость товара или услуги.

- Платежные документы.

К платежным документам относятся бланки строгой отчетности, кассовый, товарный чеки, платежные требования и поручения. Эти документы подтверждают оплату товарауслуги наличным или безналичным способами.

- Товарная накладная.

Оформляется преимущественно для юрлиц, отражает все товары и материально-технические ценности, приобретенные клиентом.

- Акт выполненных работ.

Акт выдается исполнителем заказчику по итогу выполненных работ. Является подтверждением того, что условия договора являются выполненными.

Вопрос 4: На каком носителе оформляются первичные документы?

Согласно закону о бухучете, первичный учетный документ составляется на бумажном носителе иили в электронном виде. Электронный документ обязательно должен быть подписан электронной цифровой подписью.

Тем, кто ведет электронный документооборот, необходимо быть готовыми к тому, что если представление первичного учетного документа другому лицу или в государственный орган предусмотрено на бумажном носителе, то предстоит за свой счет делать на бумаге копии первичного учетного электронного документа.

Вопрос 5: Допускаются ли исправления в первичных учетных документах?

В первичном учетном документе исправления допускаются.

Исправление должно быть подкреплено датой исправления, а также подписями лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов. В случае указания неверных сведений, их нужно перечеркнуть тонкой линией, а рядом указать правильные сведения. Около каждого исправления должна стоять сноска «Исправленному верить», с датой и подписями.

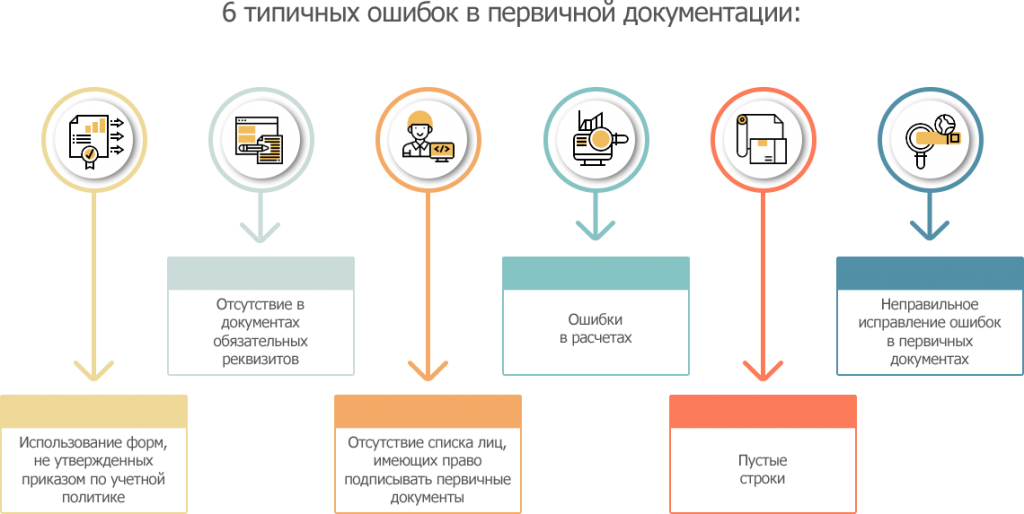

6 типичных ошибок в первичной документации:

- Использование на предприятии форм первичных документов, не утвержденных приказом по учетной политике.

- Отсутствие в документах обязательных реквизитов.

- Отсутствие утвержденного руководителем организации списка лиц, имеющих право подписывать первичные документы.

- Ошибки в расчетах.

- Пустые строки. В случае отсутствия данных необходимо ставить прочерк, оставлять строки пустыми запрещено.

- Неправильное исправление ошибок в первичных документах.

Лица, ответственные за оформление документов, могут быть оштрафованы за ошибки в первичной документации на сумму 2-3 тыс. руб. Отсутствие первичного документа может стоить компании 10-30 тыс. руб., однако штраф – это не самая большая в данной ситуации неприятность. Не найдя в системе учета первичных учетных документов, сотрудники ФНС могут убрать из налогооблагаемой базы часть расходов, как следствие, компанию ждет доначисление налога на прибыль.

Вопрос 6: Как облегчить работу с первичными документами?

Ошибки в работе с первичкой не редкость – объем информации такой, что не мудрено и ошибиться! Избежать неприятностей в работе с первичными документами призваны электронные системы-помощники. Сервис СБИС Электронный документооборот позволит наладить учет первичной документации, обеспечит легкий обмен данными с контрагентами. СБИС Электронная отчетность позволит передавать отчетность во все контролирующие органы – просто, без ошибок и точно в срок!

Подкрепить электронные коммуникации цифровой подписью вам помогут специалисты нашего Центра ЭЦП, которые быстро и четко под вашу задачу изготовят электронную цифровую подпись.

Подробнее о том, как сервис СБИС может помочь при работе с первичной учетной документацией, вам готовы рассказать наши специалисты.

Оставьте заявку и получите бесплатную консультацию уже сегодня!

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

Термин «первичка» знаком, пожалуй, каждому бухгалтеру. Однако четко определить, какие именно документы относятся к первичным учетным документам, бывает сложно даже для специалистов со стажем. Путаницы добавляет еще и то, что для целей бухгалтерского и налогового учета может потребоваться разный набор документов. Так что же такое первичный документ бухучета? По какой форме его составить? Как внести в него исправления? Давайте разбираться.

Для чего нужны первичные документы

Общим термином «первичные документы» принято называть любые документы, которые подтверждают осуществленные налогоплательщиком сделки. В данном случае речь идет о сделках, связанных с хозяйственной деятельностью организации и имеющих определенный экономический эффект. Под первичными документами понимается как бухгалтерская «первичка», так и документы, необходимые для налоговых целей (то есть для подтверждения расходов, вычетов, льгот и т.п.).

Непосредственно для целей бухгалтерского учета используется более узкое понятие «первичный учетный документ». Именно такая формулировка содержится в статье 9 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете». В данной норме сказано, что первичный учетный документ необходимо составлять на каждый факт хозяйственной жизни организации непосредственно при его совершении, а если это невозможно, то сразу после его окончания. Для указанных целей под фактом хозяйственной жизни понимается сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение компании, финансовый результат ее деятельности и (или) движение денежных средств (п. 8 ст. 3 Закона о бухучете).

Далее в Законе о бухучете говорится, что первичный учетный документ может быть составлен как на бумажном носителе, так и в электронной форме (п. 5 ст. 9 Закона о бухучете). Здесь же приводятся обязательные реквизиты, которые должны быть в каждом таком документе (п. 2 ст. 9 Закона о бухучете). Кроме этого, указывается, что первичный учетный документ является основанием для отображения содержащихся в нем данных в регистрах бухгалтерского учета (п. 3 ст. 9 Закона о бухучете).

Важно

Первичный учетный документ может также подтверждать расходы для налоговых целей. В пункте 1 статьи 252 НК РФ (который применяется при УСН на основании п. 2 ст. 346.16 НК РФ) сказано, что каждый расход должен быть подтвержден документами, оформленными в соответствии с законодательством РФ. Закон о бухучете является частью такого законодательства. А значит, первичный учетный документ, оформленный по правилам статьи 9 Закона о бухучете, может стать основанием для формирования налоговых регистров. При этом чиновники не возражают против того, чтобы бухгалтерская «первичка», подтверждающая расходы, была составлена в электронном виде (письма ФНС от 06.02.14 № ГД-4-3/1984@ и Минфина от 13.09.18 № 03-03-06/1/65618).

Обмениваться с контрагентами юридически значимой «первичкой» через интернет

Входящие бесплатно

Обязательные реквизиты бухгалтерской «первички»

Теперь перейдем к нюансам оформления первичной учетной документации. Как уже говорилось, в пункте 2 статьи 9 Закона о бухучете содержится перечень обязательных реквизитов бухгалтерской «первички». Отсутствие хотя бы одного из них лишает документ статуса первичного учетного документа. Поэтому важно отслеживать наличие в документе всех обязательных пунктов. Чтобы это было проще сделать, в документе следует выделить три части: вводную, содержательную и заключительную. Каждую часть нужно проверить отдельно.

Так, во вводной части должны быть указаны следующие сведения: наименование и дата составления документа, а также наименование лица (организации или ИП), от имени которого составлен документ.

Далее следует содержательная часть. В ней необходимо отразить суть факта хозяйственной жизни (выплата или прием денег, передача или прием имущества и т.п.) и привести соответствующие измерители (натуральные или денежные). При этом обязательно следует указать единицы измерения (рубли, доллары США, килограммы, тонны, штуки и т.п.).

Наконец, в заключительной части нужно отразить данные ответственного лица. А именно: наименование должности, фамилию и инициалы лица, совершившего сделку, операцию и ответственного за ее оформление, либо лица, ответственного за оформление свершившегося события. Завершается оформление первичного учетного документа проставлением подписи ответственного лица. Если ответственных лиц несколько, то должны быть указаны данные все этих лиц и проставлены их подписи.

По правилам пункта 4 статьи 9 Закона о бухучете, формы первичных учетных документов, которые применяются организацией, утверждает непосредственно ее руководитель (за исключением организаций государственного сектора). Требования об обязательном применении унифицированных форм в Законе о бухучете нет.

Таким образом, в каждой организации необходимо определить перечень первичной учетной документации, а затем приказом по компании утвердить формы этих документов. Формы «первички» можно разработать полностью самостоятельно («с нуля»), а можно взять за основу соответствующие унифицированные формы. Также не запрещено указать в приказе, что в компании будет применяться та или иная унифицированная форма без каких-либо изменений или дополнений.

Внимание!

В одной и той же организации допустимо использовать все вышеперечисленные варианты (например, можно прописать, что какие-то документы будут оформляться по «своим» формам, а остальные — по унифицированным). Главное, чтобы соблюдались два условия. Первое: формы «первички должны быть утверждены руководителем организации. И второе: в каждой утвержденной форме должны содержаться все обязательные реквизиты первичного учетного документа. Заметим, что в форме документа могут быть отражены только лишь обязательные реквизиты, либо обязательные и дополнительные реквизиты (письмо Минфина от 04.02.15 № 03-03-10/4547; см. «Минфин напомнил основные требования к первичным учетным документам»).

В некоторых случаях использовать самостоятельно разработанные формы первичной документации не получится. Например, обязательными к применению остаются формы первичных учетных документов, установленные уполномоченными органами в соответствии с другими федеральными законами и на их основании (информация Минфина от 04.12.12 № ПЗ-10/2012). В частности, только по унифицированным формам можно создавать приходные и расходные кассовые ордера (КО-1 и КО-2), кассовую книгу (КО-4), книгу учета принятых и выданных кассиром денежных средств (КО-5), а также расчетно-платежные и платежные ведомости (Т-49 и Т-53).

Бесплатно вести кассовую книгу в электронном виде

Счет-фактура и договор: являются ли они «первичкой»?

Отдельно остановимся на документах, которые часто относят к первичным учетным документам, хотя на самом деле они таковыми не являются. Речь идет о счетах-фактурах и договорах.

Как известно, счет-фактура необходим для вычета НДС (п. 1 ст. 169 НК РФ). Соответственно, цель создания этого документа не соответствует цели составления бухгалтерской «первички». Счет-фактура не является основанием для отражения каких-либо данных в регистрах бухгалтерского учета. Также нужно учитывать, что счет-фактура составляется не во время совершения хозяйственной операции и даже не сразу после ее завершения, а в течение пяти календарных дней с даты отгрузки товаров (сдачи работ, услуг) либо с даты получения аванса (п. 3 ст. 168 НК РФ).

Но в то же время реквизиты отгрузочного счета-фактуры во многом совпадают с реквизитами первичного документа на передачу покупателю (заказчику) товаров (работ, услуг). Поэтому ФНС разработала универсальный передаточный документ, в котором помимо сведений из счета-фактуры есть дополнительные реквизиты, характерные для первичного учетного документа (приложение № 2 к письму ФНС от 21.10.13 № ММВ-20-3/96@). Руководствуясь правилами Закона о бухучете, универсальный передаточный документ следует составить во время совершения операции или сразу после ее завершения. Только в этом случае УПД, содержащий в себе показатели счета-фактуры, будет расцениваться как первичный учетный документ. Обычный счет-фактура к «первичке» не относится.

Провести автоматическую сверку счетов‑фактур с контрагентами

Попробовать бесплатно

Аналогичная ситуация и с договором — сам по себе он не является первичным документом для целей бухгалтерского учета. Ведь договор — это всего лишь перечень обязательств сторон. Факт заключения договора, как правило, не подтверждает совершение хозяйственной операции, а говорит лишь о намерениях сторон совершить такую операцию.

Другими словами, договор является документом бухгалтерского учета, который фиксирует возникновение, изменение и прекращение обязательств (п. 3 ст. 5 Закона о бухучете), но не фиксирует факт хозяйственной жизни и его содержание (п. 1 ст. 5 Закона о бухучете). В связи с этим, он не может быть признан первичным учетным документом. Поэтому одного договора, подписанного сторонами, недостаточно для отражения в бухгалтерском учете хозяйственных операций.

В то же время договор может быть признан первичным учетным документом, если он составлен непосредственно при совершении хозяйственной операции, содержит все необходимые реквизиты «первички» и утвержден в качестве таковой руководителем организации. В частности, договор может считаться первичным учетным документом, если он составлен не в виде единого документа, подписанного сторонами, а в виде счета на оплату (инвойса), которым оформляется уже свершившийся факт хозяйственной жизни (продажа товара, выполнение работы, оказание услуги). Это вывод подтверждается в Рекомендациях по проведению годовой бухгалтерской отчетности организаций за 2018 год, приведенных в приложении к письму Минфина от 21.01.19 № 07-04-09/2654.

Таким образом, счет на оплату (инвойс), направляемый покупателю после отгрузки товара, можно расценивать как первичный документ бухгалтерского учета, если в нем есть все реквизиты, предусмотренные Законом о бухучете, и форма счета (инвойса) утверждена руководителем организации в качестве «первички». Также см. «Минфин сообщил, обязательно ли составлять акт приема-передачи оказанных услуг».

Формировать накладные, акты, счета-фактуры и вести бухгалтерию в веб-сервисе для ИП

Как исправлять «первичку»

Как быть, если при составлении первичного учетного документа была допущена ошибка? Как правильно внести изменения в документ?

Прежде всего, бухгалтеру нужно помнить, что есть группа «первички», которую в принципе нельзя исправлять. Речь идет о кассовых и банковских документах (приходные и расходные ордера, платежные поручения и т.п.). Запрет на изменение этих документов установлен в пункте 4.7 Указания ЦБ РФ от 11.03.14 № 3210-У и в пункте 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утв. приказом Минфина от 29.07.98 № 34н). Если в такой «первичке» была допущена ошибка, то испорченный документ к исполнению не принимается. Взамен него необходимо составить новый первичный учетный документ.

Ошибка, допущенная в авансовом отчете, кассовой книге или любых других первичных бухгалтерских документах (за исключением тех, о которых было сказано выше), должна исправляться с сохранением документа (его реквизитов). Полностью заменить испорченный документ на новый в этих случаях уже нельзя (письмо Минфина от 23.10.17 № 03-03-10/69280; см. «Минфин: первичный документ, составленный с ошибкой, нельзя заменять новым документом»). Исправление ошибок возможно двумя способами.

Первый вариант прямо зафиксирован в законодательстве и предполагает внесение исправлений непосредственно в сам первичный документ. Неправильные данные зачеркиваются одной чертой и отдельно вписываются верные. Затем ставится дата, делается надпись «Исправлено» и проставляются подписи тех же лиц, что изначально подписали документ, с указанием их фамилий и инициалов (п. 7 ст. 9 Закона о бухучете, п. 16 Положения по ведению бухучета).

Внимание!

Если «первичка» была составлена в нескольких экземплярах (например, один экземпляр для организации, а другой — для ее контрагента), то исправления в вышеуказанном порядке нужно внести в каждый экземпляр. Без этого изменения не будут иметь законной силы (постановление Первого арбитражного апелляционного суда от 30.06.15 по делу № А43-27322/2014).

Второй способ предложен в письмах ФНС от 05.03.18 № СД-4-3/4226@ и от 23.03.18 № СД-4-3/5412@, Минфина от 22.01.16 № 07-01-09/2235. Чиновники рекомендуют не вносить изменения в первоначальный вариант документа, а составить исправленный первичный документ с тем же номером и датой, что и ошибочный документ. При этом обязательно нужно указать, что документ является исправленным, а также зафиксировать порядковый номер исправления и его дату. То есть в исправленном первичном документе должна присутствовать строка «Исправление № ___ от «__» ________20__ г.» (Это отличит его от нового документа, составленного взамен ошибочного, ведь, как было сказано выше, в описанной ситуации это недопустимо). Как отмечают чиновники, такой вариант корректировки документа оптимален для электронной «первички».

И в заключение отметим, что несущественные ошибки и опечатки, обнаруженные в первичных документах, можно вообще не исправлять. К таким ошибкам относятся те, которые не препятствуют идентификации сторон операции и ее основных условий: наименования товара, работ или услуг, стоимости, количества и т.д. (письмо Минфина от 04.02.15 № 03-03-10/4547, доведено до налоговых органов письмом ФНС от 12.02.15 № ГД-4-3/2104@).

На предприятии каждый день совершаются десятки операций. Бухгалтеры отправляют деньги контрагентам, фондам и учредителям, начисляют зарплату, приходуют компьютеры и мебель, начисляют пени, считают амортизацию и т.п. На каждую такую операцию необходимо оформить первичный документ (п. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее Закон № 402-ФЗ).

Первичный документ создают в момент совершения операции либо по ее окончании как подтверждение факта операции (п. 3 ст. 9 Закона № 402-ФЗ). На основании первички бухгалтеры составляют проводки.

Накладная, акт на оказание услуг по созданию сайта, бухгалтерская справка — все это первичные документы, которые бухгалтеры используют в повседневной работе. Видов первички очень много, и ее разнообразие зависит от особенностей деятельности компании. Например, в транспортной компании одним из основных видов первичной документации будет транспортная накладная, а в библиотеке — акт списания литературы.

Первичные документы полагается хранить на предприятии минимум пять лет, при этом срок начинают отсчитывать после отчетного года (п. 1 ст. 29 Закона № 402-ФЗ). То есть документ, датированный 03.07.2016, нужно хранить как минимум до 2021 года включительно. Отдельные сроки хранения первички установлены Перечнем, утвержденным Приказом Минкультуры от 25.08.2010 № 558. Для сохранности бухгалтерских документов на предприятии часто создают специальные архивы.

Первичка может быть бумажной или электронной. На практике все больше и больше компаний применяют электронный документооборот (ЭДО). В частности, компании обмениваются договорами, счетами на оплату, актами, накладными и счетами-фактурами.

ЭДО значительно упрощает процедуру обработки первичных документов с момента их создания до момента учета, ускоряет работу между контрагентами. Большой плюс — электронные документы не нужно распечатывать, если это не противоречит законодательству или условиям договора (п. 6 ст. 9 Закона № 402).

Электронный документ заверяют квалифицированной электронной подписью. Если стороны примут соответствующее решение, первичку можно подписывать простой или неквалифицированной подписью (письмо Департамента налоговой и таможенной политики Минфина России от 12 сентября 2016 г. № 03-03-06/2/53176).

Отправляйте первичные бухгалтерские документы через Диадок!

Попробовать

Отсутствие в фирме первичных документов может повлечь за собой серьезный штраф от 10 000 до 30 000 рублей (ст. 120 НК РФ). Налоговики также выпишут штраф и за ошибки в оформлении. Кроме того, лица, ответственные за оформление документов, могут быть оштрафованы по статье 15.11 КоАП РФ на сумму от 2 000 до 3 000 рублей. Есть и другая опасность: если при проверке налоговики не найдут нужного документа, они могут убрать из налогооблагаемой базы часть расходов, следовательно, компании придется доплачивать налог на прибыль.

Юридическую силу имеет только первичный документ со всеми обязательными реквизитами (п. 4 ст. 9 Закона № 402-ФЗ):

- название (например, «Акт оказанных услуг», «Платежное поручение», «Бухгалтерская справка»);

- дата составления;

- наименование составителя документа (например, ОАО «СКБ «Контур», ООО «Союз», ИП Иванова Е.В.);

- содержание документа или хозяйственной операции (например, «Услуги доступа в интернет», «Переданы материалы в переработку», «Оплата по счету за канцтовары», «Начислены проценты по договору займа»);

- натуральные и денежные показатели (штуки, метры, рубли и т.п.);

- должности ответственных (например, «Бухгалтер», «Кладовщик», «Менеджер по кадрам», «Начальник отдела сбыта» и т.д.);

- личные подписи сторон.

Правильно оформленный документ поможет при необходимости в судебных разбирательствах, например, когда покупатель не платит долг или пытается признать сделку недействительной. А вот документ с ошибками или фиктивными подписями может сыграть злую шутку — поэтому никогда не стоит расписываться за поставщика, если он вдруг забыл поставить подпись. Бережно храните всю первичку и всегда внимательно проверяйте все реквизиты во входящих документах.

До сих пор на практике можно столкнуться с претензиями клиентов по поводу отсутствия печати. Напомним, что с 07.04.2015 для большей части организаций печать отменена и использовать ее можно по желанию (Федеральный закон от 06.04.2015 № 82-ФЗ). Сведения о наличии печати у организации должны быть прописаны в уставе. Если контрагент настойчиво требует поставить печать, а у вас ее нет на законных основаниях, можно письменно уведомить контрагента о ее отсутствии и дать выписку из учетной политики.

В работе можно применять унифицированные и собственные формы первичных документов (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). При этом самодельная первичка должна иметь все обязательные реквизиты. Многие компании вынуждены разрабатывать свой вариант акта списания материалов, так как унифицированной формы документа не существует.

Допустимо применение комбинированной формы первичного документа, когда за основу берут унифицированную и дополняют необходимыми графами или строчками. При этом все обязательные реквизиты нужно сохранить (Постановление Госкомстата РФ от 24.03.99 № 20).

Выбор компании относительно используемых форм первички нужно прописать в учетной политике.

В процессе деятельности может возникнуть потребность в новых первичных документах, тогда их можно разработать и утвердить учетной политикой.

Обратите внимание! Поскольку ваш контрагент также может применять самостоятельно разработанную первичку, в учетной политике необходимо указать, что эти документы вы также принимаете к учету.

Для большей части документов вы вправе не применять унифицированные формы, но кассовые операции следует оформлять лишь по утвержденным формам документов (информация Минфина РФ № ПЗ-10/2012).

Основные формы первичных документов специалисты могут найти в альбомах унифицированных форм, утвержденных постановлениями Госкомстата РФ. Приведем самые распространенные.

Документы по учету торговых операций

- ТОРГ-12;

- Товарный ярлык;

- Универсальный передаточный документ.

Документы по учету основных средств

- ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)»;

- ОС-4 «Акт о списании основных средств»;

- ОС-6 «Инвентарная карточка учета объекта основных средств».

Кассовые операции оформляют исключительно в соответствии с Порядком ведения кассовых операций (Указание ЦБ РФ от 11.03.2014 № 3210-У). Нельзя, к примеру, оформить «расходник» в свободной форме или разработать свой вариант.

Формы первичных кассовых документов утверждены Постановлением Госкомстата РФ от 18.08.1998 № 88:

- КО-1 «Приходный кассовый ордер»;

- КО-2 «Расходный кассовый ордер»;

- КО-3 «Журнал регистрации приходных и расходных кассовых документов»;

- КО-4 «Кассовая книга»;

- КО-5 «Книга учета принятых и выданных кассиром денежных средств».

Кассовые документы нужно проверять очень скрупулезно, ведь такая первичка напрямую связана с движением наличных денег и всегда привлекает внимание проверяющих органов. Например, налоговики точно обратят внимание на ПКО, в котором сумма превышает 100 000 рублей. А все потому, что наличкой с одним контрагентом нельзя рассчитываться в сумме, превышающей 100 000 рублей. Отсутствие подписей в кассовых документах также станет причиной для разбирательств с ФНС.

Давайте подытожим. Итак, первичные документы — неотъемлемая часть бухгалтерского и налогового учета. Нельзя проводить операции без подтверждающих документов. Часто бухгалтеры формируют проводки в учете на основании копии или скана первички. Очень важно вовремя заменить копии на оригиналы документов, иначе контролирующие органы могут счесть операцию или сделку фиктивной. Только документы, оформленные в соответствии с законом, являются гарантом безопасности и достоверности учета в компании.

Скачать образец доверенности

Скачать акт выполненных работ

Скачать образец приходного ордера

Скачать образец акта о приемке-передаче объекта основных средств

Скачать инвентарную карточку учета объекта основных средств

Первичный документ — это документ, на основании которого бухгалтер может сделать бухгалтерские записи и признать доходы (расходы) в бхгалтерском и (или) налоговом учете. Каждый факт хозяйственной жизни должен быть оформлен первичным учетным документом (ч. 1 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). Рассмотрим основные требования к оформлению первички и налоговые последствия ее ненадлежащего оформления.

Какую первичку можно использовать в 2023 году

С 01.01.2013 можно использовать:

- Формы первичных документов, самостоятельно разработанные хозяйствующим субъектом (ч. 4 ст. 9 закона № 402-ФЗ). Они должны содержать все обязательные реквизиты первичного документа, предусмотренные ч. 2 ст. 9 закона № 402-ФЗ;

- Унифицированные формы первичной учетной документации, разработанные Госкомстатом России, которые были обязательными к применению ранее. Их можно использовать в неизменном виде, а можно скорректировать «под себя», добавив нужные реквизиты и (или) удалив лишние.

Выбранный порядок применения форм документов должен утвердить руководитель хозяйствующего субъекта. Это можно сделать в учетной политике или отдельным приказом.

ВАЖНО! Обязательны унифицированные формы для банковских и кассовых документов, а также для транспортной накладной (Письмо Минфина от 25.01.2017 № 03-01-15/3482).

О действующем порядке оформления операций по кассе читайте в материале «Порядок ведения кассовых операций».

Применение первичных документов также регламентирует новый ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете». Он обязателен к использованию с 01.01.2022, кроме одного пункта, который вступает в силу с 01.01.2024. Упомянутый пункт содержит указание о хранении документов, а также баз данных, содержащихся в первичных документах, на территории РФ.

Новый стандарт требует при составлении первички опираться на правила, установленные законом 402-ФЗ, а также вводит условия:

- дата первичного документа — это дата его подписания ответственным лицом;

- если дата составления документа отличается от даты совершения хозоперации, то должна быть указана информация о дате операции;

- если обязательные реквизиты включаются в документ на основании иного документа (оправдательный документ), содержащего информацию о факте хозяйственной жизни, то в первичный документ включается информация об оправдательном документе.

Как вести документооборот по новому ФСБУ 27/2021, описали эксперты КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

Обязательные реквизиты первичного документа

Каждый первичный документ должен иметь все обязательные реквизиты, перечень которых содержится в ч. 2 ст. 9 закона № 402-ФЗ. Только тогда его можно принять к учету.

Так, документ должен содержать:

- наименование документа;

- дату составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку (хозяйственную операцию) и ответственного за правильность ее оформления. Либо наименование должности лица, ответственного за правильность оформления свершившегося события;

- подписи ответственных должностных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

О наиболее часто применяемых первичных документах читайте в статье «Первичные документы бухгалтерского учета – перечень».

Электронные формы документов

Первичный учетный документ может быть составлен как на бумажном носителе, так и в виде электронного документа с усиленной квалифицированной электронной подписью (ч. 5 ст. 9 закона № 402-ФЗ, ч. 3 ст. 19 закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ).

Причем дублировать электронные документы на бумаге нужно только в тех случаях, когда представление первичного документа другому лицу или в государственный орган на бумажном носителе предусмотрено законом или договором (ч. 6 ст. 9 закона № 402-ФЗ).

Последствия ненадлежащего оформления первичных документов

Прежде всего, нарушения в оформлении первичных документов могут стать основанием для ответственности по ст. 120 НК РФ.

Данной ответственности подлежат:

- налогоплательщики – организации, а с 1 января 2014 г. также индивидуальные предприниматели (абз. 1 п. 1 ст. 120 НК РФ; подп. «а» п. 34 ст. 1, ч. 3 ст. 6 закона от 23.07.2013 № 248-ФЗ);

- налоговые агенты (подп. «б» п. 34 ст. 1, ч. 3 ст. 6 закона № 248-ФЗ; абз. 3 п. 3 ст. 120 НК РФ). Заметим, что до 2014 г. формулировка ст. 120 НК РФ прямо указывала лишь на налогоплательщика, что вызывало сомнения в ее применимости в отношении налоговых агентов. Существовало мнение, что они не могут быть субъектом данного правонарушения. В то же время ФНС настаивала на обратном (письмо от 29.12.2012 № АС-4-2/22690).

Кроме этого, отсутствие надлежаще оформленных первичных документов может повлечь пересчет налоговой базы и налоговые доначисления.

Подробнее об ответственности, вытекающей из ст. 120 НК РФ, читайте в материале «Штраф за грубое нарушение правил учета доходов и расзходов».

ИТОГИ

С 2013 года налогоплательщики вправе использовать как унифицированные так и разработанные самостоятельно бланки первичных учетных документов. Главное закрепить применяемую форму в учетной политике предприятия. Обязательными к применению остались унифицированные формы по учету кассовых и банковских операций, а также транспортне накладные.

Каждая бухгалтерская операция должна подтверждаться соответствующим документом, это закреплено в ФЗ №402-ФЗ «О бухгалтерском учете». Такую документацию в бухгалтерии называют первичными учетными документами — разберем в статье, что это такое и как наладить работу на этом участке.

Каждая бухгалтерская операция должна подтверждаться соответствующим документом, это закреплено в ФЗ №402-ФЗ «О бухгалтерском учете». Такую документацию в бухгалтерии называют первичными учетными документами — разберем в статье, что это такое и как наладить работу на этом участке.

Первичная документация: что это такое и как с нею работают в бухгалтерии

Компании и предприниматели продают и покупают товары, арендуют технику, оказывают услуги. Каждое такое действие (хозяйственная операция) нужно закреплять в специальном документе: покупку или продажу товаров — в накладной, услугу — в акте, кроме этого есть договоры, счета-фактуры, УПД, кассовые документы.

У первичной документации есть требования по оформлению, они приведены в ст. 9 № 402-ФЗ. Прежде всего, у документа должны быть все сведения о нем — то есть, реквизиты.

Вот список обязательных реквизитов первички:

- название и дата оформления;

- наименование компании или ФИО предпринимателя;

- сведения об операции и на каком договоре она основана;

- показатели стоимости (цены) и другие измерители (число единиц, объемы работ, названия товаров или услуг);

- должность и ФИО ответственных лиц, которые проводят операцию и составляют по ней документ, их подписи.

Все эти реквизиты потом придется из документа вводить в систему бухгалтерского учета. Поэтому выгоднее либо сразу работать с электронными документами, либо завести в бухгалтерии программу для распознавания и автоматического ввода документов в вашу учетную систему.

Другие требования к первичной документации

Также важно, в какое время составлен первичный документ. Закон требует оформлять его прямо при выполнении операции: например, при погрузке в грузовик коробок с товарами продавец составляет для покупателя товарную накладную и счет-фактуру. Если невозможно оформить документ одновременно с выполнением хозяйственной операции, это делают после ее завершения, не откладывая.

Поясним еще одно требование: документ должен обладать юридической силой. Налоговой инспекции важно, чтобы операция, которая отражена в документе, происходила на самом деле. Контролирующие органы отлично знают, что некоторые операции совершаются фиктивно — только на бумаге, и стараются по разным признакам выявлять это. Иногда налоговая отказывается признавать юридическую силу документа, тогда и документ признается недействительным — его нельзя отражать в учете, он не влияет на расчет налогов. Налогоплательщик может в суде пытаться отстоять свою правоту, тогда налоговая запросит дополнительные документы, которые косвенно подтверждают юридическую силу первички.

Обработка первичной документации в бухгалтерии

При совершении хозяйственной операции или сразу после нее документ оформляют и подписывают. После этого он попадает в бухгалтерию компании или предпринимателя. Здесь он «проживает» несколько стадий вплоть до уничтожения.

Вот основные стадии обработки первички:

- Бухгалтер принимает документ, и иногда за ним приходится «побегать»: просить менеджеров или поставщиков передать бумагу, чтобы данные по операции можно было принять в учет и вовремя и правильно рассчитать налог.

- Затем бухгалтер проверяет правильность заполнения: если находит ошибки, возвращает документ для исправления.

- После этого документ вносят в систему учета. Если бухгалтер имеет дело с бумажным документом, он аккуратно переносит все реквизиты в программу. Поэтому объемные первичные документы, особенно накладные, счета-фактуры и УПД, отнимают у специалиста много времени. В крупных компаниях с большим документооборотом часто работают отдельные бухгалтеры по первичке, которые день за днем просто вводят данные с бумажных документов в систему учета.

Перенос данных в систему учета — самый трудоемкий и «опасный» в плане ошибок этап работы с документами. Сократить время ввода сведений и предельно снизить число ошибок помогают электронный документооборот и программы по распознаванию первички. Они переносят реквизиты, названия товаров, все цифры и цены с бумажного документа в систему учета, а бухгалтер проверяет правильность ввода данных.

- Когда документ сформирован в учетной системе, бухгалтер делает проводки, фиксирует данные в учетных регистрах. Затем на основании этих сведений рассчитывает налоги, строит налоговую и бухгалтерскую отчетность. На этом этапе работу автоматизирует учетная система — современные учетные сервисы сами рассчитывают налоги и взносы, формируют отчетность по данным учета и проверяют ее по контрольным соотношениям ФНС. Но от внимательности и профессионализма бухгалтера по-прежнему зависит многое: правильные расчеты и отсутствие ошибок, которые могут дорого стоить бизнесу.

- После этого первичные документы складывают в хронологическом порядке и отправляют в архив. Через 5 лет окончится срок хранения, и документ можно будет уничтожить. А в течение пяти лет его нужно хранить: налоговая в любой момент может запросить первичку для проверки, и штраф за отсутствие нужного документа составляет от 10 до 30 тыс. рублей.

Подключите умный бухгалтерский веб-сервис Контур.Бухгалтерия: здесь есть электронный документооборот и система для распознавания первичных документов. Сканы первички и электронные документы можно хранить в специальном архиве и прикреплять к проведенным документам в учете. В сервисе простой учет, расчет налогов, зарплаты и взносов, автоформирование отчетов и отправка через интернет. Первые 14 дней работы бесплатны для всех новых пользователей.