Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Когда последний раз обновлялись КБК по страховым взносам

С 2017 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2016 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2017 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2016 года и за периоды после января 2017 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после — как раньше, а по результатам спецоценки труда.

С января 2019 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2018 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2019 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2019 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2018 года.

В 2020 году перечень КБК определялся приказом Минфина от 29.11.2019 № 207н, в 2021-м — приказом от 08.06.2020 № 99н, а с 2022 года был введен новый перечень КБК, утв. приказом Минфина от 08.06.2021 № 75н. Но КБК по взносам ни один из этих НПА не изменил. Какие КБК поменялись, узнайте здесь.

И вот с 2023 года КБК по вносам изменились (приказ Минфина от 22.11.2022 № 177н). Это, в частности, связано с объединением ПФР и ФСС в новый Социальный фонд России.

Все актуальные КБК по страхвзносам, включая измененные с 2023 года, можно увидеть в далее в нашей статье.

А полный список актуальных КБК по налогам и страховым взносам вы можете найти в КонсультантПлюс, получив бесплатный пробный доступ к правовой системе.

КБК по страховым взносам с 2023 года

КБК по взносам — 2023 будут разными для периодов до и после 1 января 2023 (приказ Минфина от 22.11.2022 № 177н).

За периоды с 01.01.2023 это:

- единый КБК для взносов, распределяемых по видам страхования (кроме травматизма), — 182 1 02 01000 01 1000 160.

За периоды до 2023 года:

- 182 1 02 14010 06 1001 160 — для пенсионных взносов;

- 182 1 02 14030 08 1001 160 — медицинских

- 182 1 02 14020 06 1001 160 — от ВНиМ.

КБК по взносам на травматизм в 2023 году — 797 1 02 12000 06 1000 160.

Предусмотрены также новые КБК по фиксированным платежам ИП:

- 182 1 02 02000 01 1000 160 — страховые взносы в совокупном фиксированном размере (ОПС + ОМС);

- 182 1 02 03000 01 1000 160 — страховые взносы в размере 1% с дохода свыше 300 тыс. руб.

С 01.01.2023 взносы на все виды ОСС уплачиваются с единой базы по совокупным тарифам. Подробнее о новом порядке читайте в Готовом решении от КонсультантПлюс. Пробный доступ бесплатный.

КБК по страховым взносам в 2022 году для ПФР

Уплату страховых взносов в ПФР в 2022 году осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2022 году установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2017 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2022 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (см. письмо Минфина России от 07.04.2017 № 02-05-10/21007).

Об актуальном размере фиксированного платежа ИП узнайте по ссылке.

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2017 года). Это КБК по общему и пониженному тарифу.

КБК по страховым взносам на ОПС по дополнительным тарифам:

- за работников, занятых на вредных работах (перечень работ указан в п. 1 ч. 1 ст. 30 закона о страховых пенсиях):

- взносы по доптарифу, не зависящему от результатов спецоценки, — 18210202131061010160;

- взносы по доптарифу, зависящему от результатов спецоценки, — 18210202131061020160;

- за работников, занятых на тяжелых или опасных работах (перечень в п. п. 2 — 18 ч. 1 ст. 30 закона о страховых пенсиях):

- взносы по доптарифу, не зависящему от результатов спецоценки, — 18210202132061010160;

- взносы по доптарифу, зависящему от результатов спецоценки, — 18210202132061020160.

Образец платежного поручения по взносам на ОПС за работников вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Какие КБК для ФФОМС по взносам установлены в 2022 году

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2017 года) и КБК 18210202103081011160 (если связаны с периодом до 2017 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2017 года) и КБК 18210202101081011160 (для начислений, сделанных до 2017 года).

Образец платежного поручения по взносам на ОМС за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Какие КБК по страховым взносам установлены для ФСС в 2022 году

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) — взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 02 02050 07 1000 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

Образец платежного поручения по взносам на ОСС от ВНиМ за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Подробнее об особенностях исчисления страховых взносов при подписании гражданско-правовых договоров читайте в этой статье.

Таблица КБК по страховым взносам в 2022 году

В нижеприведенной таблице указанные выше по тексту коды КБК дополнены кодами, применяемыми при оплате пеней и штрафов по каждому виду платежей в 2022 году.

КБК по пеням и штрафам по доптарифам страхвзносов для опасных видов работ вы можете посмотреть в этой таблице.

Итоги

Страховые взносы, предназначенные для внебюджетных фондов, обязаны платить как ИП, так и юрлица. КБК на страховые взносы в 2022 — 2023 годах при оформлении платежей следует использовать только актуальные — это важный фактор своевременного учета оплаты у ее получателя.

Дата публикации: 14.09.2022 14:22

УФНС России по Владимирской области сообщает о присоединении 19 сентября 2022 года Межрайонной ИФНС России №10 по Владимирской области и Межрайонной ИФНС России №12 по Владимирской области к ИФНС России по Октябрьскому району г. Владимира, с одновременным переименованием ее в Межрайонную ИФНС России №14 по Владимирской области.

Приём налогоплательщиков будет осуществляться в Межрайонной ИФНС России №14 по Владимирской области в операционных залах для приёма налогоплательщиков по следующим адресам:

- г. Владимир, 1-ый Коллективный проезд, д. 2-а;

- г. Владимир, ул. Садовая, д. 16-Б;

- г. Владимир, Суздальский проспект, д. 9.

При направлении налоговой, бухгалтерской отчетности и других электронных документов необходимо указывать код 3328 Межрайонной ИФС России №14 по Владимирской области.

В платежных документах, начиная с 19 сентября 2022 года, для оплаты налогов, сборов, пеней, штрафов и страховых взносов необходимо указывать следующие реквизиты:

Банк получателя: Отделение Владимир Банка России//УФК по Владимирской области г. Владимир

БИК банка получателя: 011708377

Номер счета получателя: 40102810945370000020 Казначейский счет для осуществления и отражения операций по учету и распределению поступлений 03100643000000012800

Получатель: УФК по Владимирской области (Межрайонная ИФНС России № 14 по Владимирской области)

ИНН/КПП получателя (ИНН/КПП НО администратора платежа): 3328009708/332801001

Код налогового органа: 3328.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

СТРАХОВЫЕ ВЗНОСЫ ВО ВНЕБЮДЖЕТНЫЕ ФОНДЫ РФ, ШТРАФЫ

ЕДИНЫЙ КБК ДЛЯ СТРАХОВЫХ ВЗНОСОВ, РАСПРЕДЕЛЯЕМЫХ ПО ВИДАМ СТРАХОВАНИЯ

| 182 1 02 01000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ НА ОПС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14010 06 1001 160 | На выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года |

| 182 1 02 14010 06 1101 160 | На выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

| 182 1 02 14010 06 1002 160 | На выплату накопительной пенсии за расчетные периоды до 1 января 2023 года |

ДОПОЛНИТЕЛЬНЫЕ СТРАХОВЫЕ ВЗНОСЫ НА НАКОПИТЕЛЬНУЮ ПЕНСИЮ РАБОТНИКА

| 797 1 02 07000 06 1100 160 | уплачиваемые за счет средств работника |

| 797 1 02 07000 06 1200 160 | уплачиваемые за счет средств работодателя |

СТРАХОВЫЕ ВЗНОСЫ НА ОМС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01030 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01030 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14030 08 1001 160 | Страховые взносы на обязательное медицинское страхование работающего населения |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14020 06 1001 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года) |

| 182 1 02 14020 06 1101 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды до 1 января 2017 года) |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЗАБОЛЕВАНИЙ

| 797 1 02 12000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 797 1 02 12000 06 2100 160 | Пени по платежу |

| 797 1 02 12000 06 2200 160 | Проценты по платежу |

| 797 1 02 12000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНЫМ ТАРИФАМ

за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

за застрахованных лиц, занятых на видах работ, указанных в п. 2 — 18 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНОМУ СОЦИАЛЬНОМУ ОБЕСПЕЧЕНИЮ ЧЛЕНОВ ЛЕТНЫХ ЭКИПАЖЕЙ И РАБОТНИКОВ УГОЛЬНОЙ ПРОМЫШЛЕННОСТИ

организации, использующие труд членов летных экипажей воздушных судов гражданской авиации, на выплату доплат к пенсии

| 182 1 02 08000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 08000 06 2100 160 | Пени по платежу |

| 182 1 02 08000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

организации угольной промышленности на выплату доплаты к пенсии

| 182 1 02 09000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 09000 06 2100 160 | Пени по платежу |

| 182 1 02 09000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ В ФИКСИРОВАННОМ РАЗМЕРЕ (ДЛЯ ИП)

на ОПС + ОМС

| 182 1 02 02000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

с дохода, превышающего 300 000 рублей за расчетный период

| 182 1 02 03000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 03000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОПС

| 182 1 02 02010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОМС

| 182 1 02 02020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

уплачиваемые лицами, добровольно вступившими в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

| 797 1 02 06000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

на ОПС за расчетные периоды до 01.01.2023

| 182 1 02 14010 06 1005 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 г. |

| 182 1 02 14010 06 1105 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

на ОМС расчетные периоды до 01.01.2023

| 182 1 02 14030 08 1002 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

КБК ДЛЯ ПЕРЕЧИСЛЕНИЯ ШТРАФОВ ЗА НАРУШЕНИЯ, ВЫЯВЛЕННЫЕ ДОЛЖНОСТНЫМИ ЛИЦАМИ ФОНДА ПЕНСИОННОГО И СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ, ФФОМС, ТФОМС, В РАМКАХ ГЛАВЫ 15 КОАП РФ

| 797 1 16 01230 06 0000 140 | Штрафы за нарушения, выявленные должностными лицами Фонда пенсионного и социального страхования |

| 394 1 16 01230 08 0000 140 | Штрафы за нарушения, выявленные должностными лицами ФФОМС |

| 395 1 16 01230 09 0000 140 | Штрафы за нарушения, выявленные должностными лицами ТФОМС |

Добавить в «Нужное»

С 01.01.2023 при заполнении КБК в платежных поручениях на перечисление обязательных платежей в бюджет необходимо руководствоваться Приказом Минфина России от 17.05.2022 N 75н. При этом указание конкретного КБК зависит от того, какой способ уплаты налогов/взносов вы выбрали в 2023 году:

(или) в рамках ЕНП;

(или) отдельными платежками по каждому налогу/взносу.

КБК-2023 для уплаты налогов/взносов в рамках ЕНП

Если вы выбрали этот способ перечисления обязательных платежей в бюджет, то при уплате основных налогов и взносов, уплачиваемых в ИФНС, указывается КБК 182 01 06 12 01 01 0000 510. А при уплате взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Подробнее о ЕНП можно узнать из нашей статьи.

С образцом заполнения платежного поручения при уплате налогов/взносов в рамках ЕНП можно ознакомиться на специальной промостранице ФНС. При этом при заполнении платежек в январе 2023 г. нужно учитывать правила, озвученные налоговой службой.

КБК-2023 для уплаты налогов/взносов отдельными платежками.

Ниже мы приведем КБК по основным налогам и страховым взносам.

Обратите внимание, что некоторые КБК изменились по сравнению с 2022 г. Кроме того, есть нюансы заполнения платежки. С образцом заполнения платежного поручения при уплате налогов/взносов отдельными платежками вы можете ознакомиться на специальной промостранице ФНС.

КБК для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| – в федеральный бюджет (ставка – 3%) | 182 1 01 01011 01 1000 110 |

| – в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| – по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| – по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя»): | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02020 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

КБК для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог при УСН, когда применяется объект налогообложения: | |

| – «доходы» | 182 1 05 01011 01 1000 110 |

| – «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| Налог при АУСН | 182 1 05 07000 01 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| ПСН: | |

| – при зачислении налога в бюджеты городских округов | 182 1 05 04010 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 |

| – при зачислении налога в бюджеты городов федерального значения | 182 1 05 04030 02 1000 110 |

| – при зачислении налога в бюджеты городского округа с внутригородским делением | 182 1 05 04040 02 1000 110 |

| – при зачислении налога в бюджеты внутригородских районов | 182 1 05 04050 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных округов | 182 1 05 04060 02 1000 110 |

КБК для уплаты прочих налогов для всех организаций и ИП

| Наименование налога, сбора, платежа | КБК |

|---|---|

| НДФЛ с доходов (кроме дивидендов), источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02010 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

| НДФЛ с доходов в виде дивидендов, источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02130 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02140 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| – российским организациям | 182 1 01 01040 01 1000 110 |

| – иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог: | |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских муниципальных образований городов федерального значения | 182 1 06 06031 03 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов | 182 1 06 06032 04 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских районов | 182 1 06 06032 12 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах муниципальных округов | 182 1 06 06032 14 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах межселенных территорий | 182 1 06 06033 05 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах сельских поселений | 182 1 06 06033 10 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских поселений | 182 1 06 06033 13 1000 110 |

| Торговый сбор | 182 1 05 05010 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

КБК по страховым взносам

| Вид страхового взноса | КБК |

|---|---|

| Страховые взносы на травматизм | 797 1 02 12000 06 1000 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды до 01.01.2023 | |

| Страховые взносы на ОПС с выплат работникам* | 182 1 02 14010 06 1001 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ВНиМ с выплат работникам | 182 1 02 14020 06 1001 160 |

| Страховые взносы на ОМС с выплат работникам | 182 1 02 14030 08 1001 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы), уплачиваемые ИП за себя | 182 1 02 14010 06 1005 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 14030 08 1002 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды с 01.01.2023 | |

| Страховые взносы на ОПС*, ОМС, ВНиМ с выплат работникам | 182 1 02 01000 01 1000 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ОПС и ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02000 01 1000 160 |

| 1%-ный взнос на ОПС, уплачиваемый ИП за себя при годовом доходе свыше 300 тыс. руб. | 182 1 02 03000 01 1000 160 |

Форум для бухгалтера:

ПФР и ФСС объединятся. 1 января 2023 года — официальная дата основания Фонда пенсионного и социального страхования. Декабрьские страховые взносы придется платить по новым правилам и реквизитам.

Разбираемся с основными вопросами – когда платить взносы за декабрь, нужно ли использовать единый налоговый платеж и можно ли рассчитаться с бюджетом раньше.

Когда платить страховые взносы за декабрь 2022 года? Изменились ли сроки платежей?

До конца 2022 года рассчитываемся с бюджетом по старым правилам. В декабре 2022 года перечисляем страховые взносы за ноябрь – до 15.12.2022.

Декабрьские взносы платим уже по-новому – до 28 числа следующего месяца (п. 3 ст. 431 НК в редакции закона от 14.07.2022 № 263-ФЗ). Но поскольку 28.01.2023 выпадает на субботу, дата платежа переносится на следующий рабочий день – понедельник 30.01.2023 (п. 7 ст. 6.1 НК).

Можно заплатить взносы раньше? Не накажет ли за это налоговая?

Новый порядок и сроки применяются к правоотношениям, возникшим с 01.01.2023 (п. 2 ст. 5 263-ФЗ). По правилам, плательщики страховых взносов всегда рассчитываются с бюджетом по схеме «в текущем месяце платим за предыдущий». Поэтому взносы за декабрь 2022 года надо платить в январе 2023 и уже по новым срокам.

Но НК не запрещает платить страховые взносы раньше. Если хотите перечислить деньги по схеме «декабрь в декабре» и у вас есть на это средства, рассчитайтесь с бюджетом заранее. Тем более бюджетные, автономные и казенные учреждения именно так и поступают: чтобы исполнить бюджет текущего года, они закрывают декабрьскую зарплату и платят декабрьские налоги до конца финансового года.

Поступите по аналогии: закройте зарплату в конце декабря и рассчитайте налоги. Перечислите страховые взносы в бюджет до 30.12.2022. Отразите начисленные страховые взносы в РСВ.

С 1 января 2023 года РСВ тоже сдают по-новому. Для отчетности установили единые сроки. РСВ по итогам 2022 года надо отправить до 25 января 2023. Подробнее об этом в статье «Расчет по страховым взносам в 2023 году: обзор изменений».

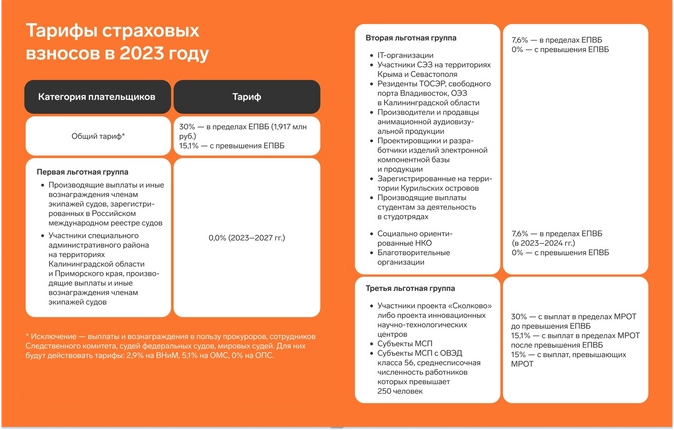

Как теперь рассчитывать страховые взносы? Есть ли изменения в тарифах?

Несмотря на существенные изменения налогового законодательства, порядок расчета страховых взносов не сильно изменился. Рассчитывайте взносы так же, как в 2022 году.

Но есть и ряд изменений. Закон от 14.07.2022 № 237-ФЗ изменил законы об обязательном пенсионном, социальном и медицинском страховании. С 1 января 2023 года круг застрахованных лиц становится единым.

К застрахованным лицам теперь относят:

-

студентов, которые работают в студенческих отрядах – по ОПС;

-

работников по договорам гражданско-правового характера – по ВНиМ;

-

временно пребывающих иностранцев – по ОМС.

Выплаты в пользу этих категорий застрахованных лиц нужно исключить из необлагаемых.

Получайте свежие рекомендации от экспертов, проверяйте свои знания и общайтесь с коллегами в сообществах Контур.Экстерна:

-

Телеграм

-

ВКонтакте

-

Одноклассники

Вот что еще изменится с 1 января 2023 года:

-

Вводят единую базу страховых взносов. Отдельных баз по ОПС, ОМС и ВНиМ больше не будет: для всех взносов действует одна облагаемая база.

-

Рассчитывают единую предельную величину базы. Единая предельная величина на 2023 год – 1 917 000 рублей. Как только база превысит предельную величину, взносы будут начислять по сниженному тарифу. ЕПВБ будут ежегодно индексировать с учетом роста средней зарплаты в России.

-

Устанавливают единый тариф страховых взносов. Страхователи будут рассчитывать 30% взносов в пределах единой базы и 15,1% свыше единой базы. В единый тариф входят взносы на ОПС, ОМС и ВНиМ.

-

Льготные тарифы сохраняются. МСП по-прежнему начисляют взносы по пониженным тарифам для выплат свыше МРОТ. А вот перечень необлагаемых выплат сократят: некоторые пункты статьи 422 НК РФ утратят силу.

Налогоплательщиков на автоматизированной упрощенной системе налогообложения (АУСН) полностью освобождают от страховых взносов. Для организаций и ИП, которые перешли на АУСН, действует льготный тариф 0% (ч. 1.1 ст. 18 закона от 25.02.2022 № 17-ФЗ). Они платят только страховые взносы на травматизм в фиксированном размере.

Все изменения касаются только страховых взносов на ОПС, ОМС и ВНиМ. Страховые взносы от несчастных случаев на производстве и профессиональных заболеваний (на травматизм) платим по-старому. Рассчитываем по действующим тарифам и перечисляем в бюджет до 15 числа месяца, следующего за расчетным (закон от 21.12.2021 № 413-ФЗ).

Как платить декабрьские страховые взносы? Воспользоваться ЕНП или перечислять обычной платежкой?

Если решили заплатить взносы по схеме «декабрь в декабре», действуйте по старым правилам. Сформируйте четыре платежных поручения – три в налоговую (ОПС, ОМС и ВНиМ) и одно в ФСС (травматизм).

Учтите, что в конце года нагрузка на банковские системы очень высока и платежи нередко зависают: лучше перечислить деньги заранее – 27 или 28 декабря, а не в последний рабочий день.

Если же будете платить декабрьские взносы в январе, придется рассчитываться с бюджетом в соответствии с новым порядком. С 01.01.2023 все организации переходят на Единый налоговый платеж. Чтобы рассчитаться по налоговому обязательству, плательщик перечисляет нужную сумму на Единый налоговый счет, а инспекция самостоятельно производит зачет платежа.

В 2023 году действует переходный период, и можно заплатить в бюджет одним из двух способов:

-

Перечислить одним платежом деньги на ЕНС. Через Единый платеж можно отправить нужную сумму или немного больше, чтобы был запас на следующий месяц. Не нужно делать несколько платежек: вы формируете одно поручение с единым КБК. В 2022 году ЕНП перечисляли на КБК 182 1 06 07000 01 1000 110. Код на 2023 год пока не утвердили.

Затем до 25 числа нужно подать в ИФНС уведомление об исчисленном налоге и распределить суммы по налоговым обязательствам, которые надо погасить. А вот в уведомлении обязательные платежи уже распределяют по отдельным (новым) КБК.

-

Сформировать распоряжение на перевод денежных средств, то есть обычное платежное поручение. Но так можно сделать, только если вы еще ни разу не подавали в ИФНС уведомление об исчисленном налоге (п. 12 ст. 4 263-ФЗ). В таком случае заплатите все необходимые страховые взносы через распоряжения о переводе. Порядок такой оплаты налоговики разъяснят позднее. Уведомление не подавайте.

По каким КБК платить страховые взносы? Действуют ли коды 2022 года?

Даже если вы платите страховые взносы по-новому, все равно нужно указать соответствующий КБК. Код отражают в специальном поле уведомления или платежного поручения.

С нового года будут новые КБК – отдельные для всех взносов. Официально КБК на 2023 год пока не утвердили. Но Минфин опубликовал проект приказа с кодами бюджетной классификации для страховых взносов за периоды, истекшие до 01.01.2023:

-

1 02 14010 06 1000 160 – для взносов на обязательное пенсионное страхование;

-

1 02 14020 06 1000 160 – для взносов по временной нетрудоспособности и материнству;

-

1 02 14030 08 1000 160 – для взносов на обязательное медицинское страхование.

Если перечисляете деньги по схеме «декабрь в декабре», указывайте в платежках старые КБК-2022.

Нужно ли подавать уведомление о начисленных взносах? Как его заполнить?

Для декабрьских взносов подавать уведомление не надо. Уведомления нужны, когда вы платите налоги и взносы до сдачи отчетности или без отчетности (закон № 263-ФЗ). Но теперь страхователи подают РСВ раньше – за 2022 год необходимо отчитаться до 25.01.2023.

А заплатить декабрьские взносы следует до 30.01.2023. Поэтому уведомление по декабрьским начислениям не требуется – налоговики получат и обработают информацию об обязательствах страхователя раньше даты платежа.

Если у вас есть другие платежи, которые надо заплатить до 28 января, и вы не отправляете отчетность заранее, то подать уведомление все же придется. Форму и формат уведомления об исчисленном налоге на 2023 года пока не утвердили, но уже опубликовали проект.

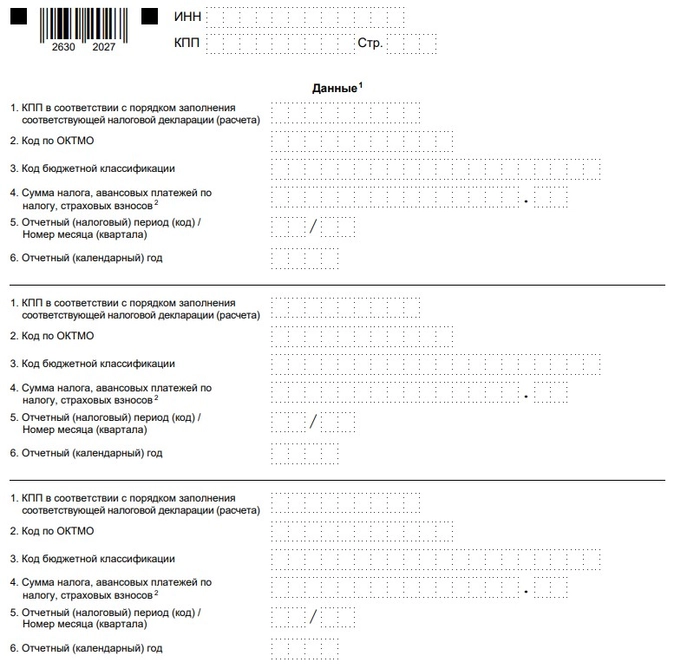

Планируется, что форма КНД 1110355 будет выглядеть так:

Не нужно подавать уведомление на каждый обязательный платеж, достаточно отразить все обязательства налогоплательщика в одном уведомлении. Для этого в форме КНД 1110355 предусмотрено несколько разделов. Например, для НДФЛ, страховых взносов на ОПС, ОМС и ВНиМ надо заполнить четыре раздела.

Уведомления об исчисленном налоге будем отправлять в ИФНС до 25 числа месяца, в котором надо заплатить налог или взнос. До 25 февраля подаем уведомление по январским платежам, до 25 марта – по февральским и так далее.

Если у вашей компании есть обособленные подразделения, подавайте уведомления по месту учета головной организации. Налоговики распределят платежи для ОП по кодам КПП и ОКТМО, которые исполнитель укажет в разделах уведомления.

Вот как заполнить уведомление об исчисленных налогах и взносах:

-

КПП заполняют только юридические лица. У индивидуальных предпринимателей этого реквизита нет. По КПП налоговая сможет распределить платежи по обособленным подразделениям.

-

Впишите корректный ОКТМО. По этому коду определяется территориальная принадлежность бюджетополучателя.

-

В поле КБК укажите код бюджетной классификации налога или взноса. Коды на 2023 год утвердят позднее, но до начала следующего финансового года.

-

В поле суммы отразите сумму исчисленного налога, взноса или аванса к уплате в бюджет.

-

В полях «Отчетный (налоговый) период» и «Отчетный (календарный) год» укажите код налогового периода и фактический год, в котором начислены налоги или взносы. Коды периодов закреплены в приложении 2 к порядку заполнения уведомления. Для I квартала впишите код 21, для полугодия – 31, для 9 месяцев – 33, а для года – 34. Когда указываете коды 21, 31 и 33, напишите порядковый номер квартального месяца, а для кода 34 надо вписать порядковый номер квартала.

Налогоплательщик сможет контролировать платежи, состояние расчетов и баланс Единого налогового счета. Такая функция доступна и в личном кабинете налогоплательщика, и в специализированных системах для электронной отчетности.