Когда речь заходит об оборотном капитале предприятия, руководители финансовых служб в первую очередь рассматривают вопросы его оптимального размера и обеспечения оборачиваемости, а аспекты формирования источников финансирования, как правило, отходят на второй план. Между тем это две стороны одной медали, потому что невозможно оптимизировать структуру оборотного капитала без оптимизации структуры источников его финансирования. Если не найти между ними баланс, компания наверняка станет финансово неустойчивой.

Из статьи вы узнаете, какие средства использовать для финансирования оборотных активов, как определить оптимальную структуру источников финансирования оборотного капитала, каким образом оценить эффективность используемых источников.

КЛАССИФИКАЦИЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Активы любого предприятия состоят из оборотных и внеоборотных активов. Чтобы операционный цикл предприятия был ритмичным, а его бизнес финансово устойчивым, руководителю финансовой службы необходимо обеспечить два равенства:

- финансирование оборотных активов осуществляется за счет собственных и/или краткосрочных заемных источников;

- финансирование внеоборотных активов обеспечивается собственными и долгосрочными заемными источниками.

При этом нужно учитывать, что период использования краткосрочных заемных источников не должен быть меньше периода операционного цикла предприятия. В противном случае оно постоянно будет испытывать недостаток оборотных средств. Если операционный цикл компании больше одного месяца, ей не следует использовать как инструмент финансирования заемные источники со сроком погашения в один месяц и меньше.

Внеоборотные активы в первую очередь нужно финансировать за счет собственных средств, поскольку они непосредственно не генерируют получение прибыли и по этой причине не могут быть источниками погашения долгосрочных заемных средств.

К СВЕДЕНИЮ

Использовать долгосрочные займы в качестве источника финансирования внеоборотных активов допустимо, если показатели деятельности компании гарантируют получение прибыли в размере, достаточном для погашения долгосрочных кредитов.

Рассмотрим подробно типы источников финансирования оборотного капитала, которые может использовать компания:

Собственные средства

Собственные средства в виде уставного фонда и дополнительных инвестиций собственников служат основой финансирования оборотного капитала компании на момент ее создания, поскольку на начальном этапе довольно сложно привлечь заемные источники ввиду высокого риска инвестирования. По мере развития бизнеса полученная компанией прибыль повышает размер собственных средств и позволяет увеличить их финансирование.

Заемные средства

Рост бизнеса делает компанию более привлекательной для внешних инвесторов, и на данном этапе в качестве источника финансирования оборотного капитала начинают использовать заемные средства. К заемным средствам в первую очередь относятся кредиты банков и займы у других компаний. К ним с уверенностью можно прибавить суммы коммерческих кредитов (отсрочек платежа) со стороны поставщиков компании и факторинговые услуги, потому что при этом предприятие получает деньги от банка или факторинговой компании за отгруженную покупателю продукцию и платит за эти услуги проценты.

Привлеченные средства

Привлеченные средства являются средним типом источников между собственными и заемными. С одной стороны, это устойчивый пассив, который находится в постоянном распоряжении компании. С другой стороны, он не принадлежит компании и в то же время не оформлен договорными заемными отношениями. Именно поэтому данные средства выделены в отдельную группу. Их размер постоянно меняется в зависимости от динамики бизнеса компании.

Привлеченные средства можно разделить на внешние и внутренние. К внешним привлеченным средствам относим:

- краткосрочную кредиторскую задолженность перед поставщиками компании;

- авансовые платежи, поступившие от покупателей продукции или товаров.

С некоторой натяжкой к внешним привлеченным средствам можно отнести минимальный размер задолженности компании перед бюджетом. Период финансирования здесь достаточно короткий — от дня начисления налога до дня его фактической уплаты.

Основные внутренние источники финансирования оборотного капитала:

- задолженность по заработной плате перед персоналом;

- не выплаченные учредителям/акционерам дивиденды.

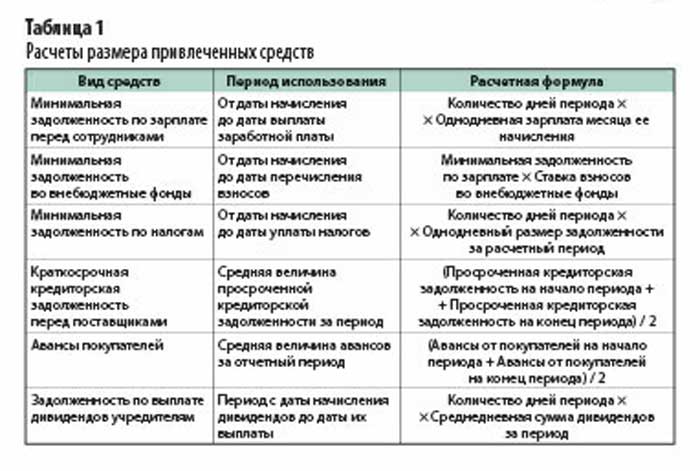

Объем привлеченных средств рассчитывают по каждой составляющей (табл. 1).

К СВЕДЕНИЮ

Чтобы повысить точность расчета средних объемов краткосрочной кредиторской задолженности и авансов от покупателей, можно суммировать размеры этих задолженностей на каждый день расчетного периода и разделить полученную сумму на количество дней в периоде.

ОПРЕДЕЛЕНИЕ КРИТЕРИЕВ ОЦЕНКИ ДЛЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Невозможно эффективно управлять оборотным капиталом, не контролируя структуру источников его финансирования. В процессе хозяйственной деятельности составляющие оборотного капитала и его источников постоянно меняют объем, поэтому на практике затруднительно установить между ними взаимосвязь. Тем не менее руководитель финансовой службы может контролировать состояние капитала и источников его финансирования с помощью экономических формул.

Представим формулы расчета собственного оборотного капитала (СОК):

СОК = ОА – КЗС – КЗ,

СОК = СС + ДЗС – ВА,

где ОА — оборотные активы компании;

КЗС — краткосрочные заемные средства;

КЗ — кредиторская задолженность;

СС — собственные средства;

ДЗС — долгосрочные заемные средства;

ВА — внеоборотные активы.

Эти формулы показывают, какая часть оборотных активов финансируется за счет собственных средств компании. Если мы вычтем из общей массы оборотных активов размер собственного оборотного капитала, то получим значение доли оборотных активов, финансируемых за счет заемных и привлеченных источников.

Для оценки структуры и рациональности использования источников финансирования оборотного капитала руководитель финансовой службы компании может использовать следующие финансовые коэффициенты:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал.

Коэффициент концентрации заемного капитала = Заемный капитал / Пассивы баланса.

Финансовый рычаг = Заемный капитал / Собственный капитал.

Коэффициент устойчивого финансирования = (Собственный капитал + Долгосрочные кредиты и займы) / Активы баланса.

Коэффициент промежуточного покрытия = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочная кредиторская задолженность.

Коэффициент чистого оборотного капитала = Чистый оборотный капитал / Оборотные активы.

Коэффициент платежеспособности по текущим обязательствам = Оборотные активы / Текущие обязательства.

Для целей анализа и управления структурой источников финансирования оборотного капитала рекомендуем использовать баланс задолженностей, смысл которого состоит в группировке краткосрочной дебиторской и кредиторской задолженности по сопоставимым периодам погашения и контроле над соответствием размеров задолженностей в каждой из групп (табл. 2).

Данные табл. 2 показывают общее превышение кредиторской задолженности над дебиторской задолженностью.

Если сравнивать общие показатели задолженностей, то можно сказать, что источником финансирования «дебиторки» выступают привлеченные средства в виде краткосрочной кредиторской задолженности. Однако анализ по периодам погашения свидетельствует о нехватке этого источника по группам дебиторской задолженности с периодом погашения до одного месяца и свыше шести месяцев на общую сумму в 1000 тыс. руб.

ЭТО ВАЖНО

Используя баланс задолженностей, руководитель финансовой службы может выявить негативные тенденции и своевременно принять меры по их устранению.

Предположим, по группе задолженностей с периодом погашения до одного месяца кредиторская задолженность превышает дебиторскую. В таком случае компания может увеличить объем продаж за счет предоставления большему количеству покупателей отсрочки платежа на период до одного месяца или уменьшать размер кредиторской задолженности в этой группе, погашая задолженность по кредитам.

Если превышение наблюдается в части дебиторской задолженности, то это говорит о том, что у компании есть две возможности оптимизировать источники финансирования оборотных активов:

- обеспечить приток краткосрочных заемных средств с периодом погашения не менее месяца (оформить овердрафт);

- уменьшить размер дебиторской задолженности за счет снижения доли продаж с отсрочкой платежа.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 9, 2018.

Деньги — это топливо для компании. Они нужны для покупки сырья, выплаты зарплат, финансирования запасов готовой продукции. Из-за того, что деньги постоянно находятся в обороте, они называются оборотными средствами. Чем быстрее деньги «прокручиваются» в бизнесе, тем выгоднее: каждый круг приносит прибыль.

Что такое оборотные средства

Оборотные средства — это деньги, непосредственно обслуживающие процесс производства: они вложены в сырье, незавершенное производство, готовую продукцию на складе и ту, которая уже отгружена покупателям, но не оплачена. Они включают:

- Запасы: материалы, которые поступили на склад, но еще не переданы в производство. Это сырье, топливо, тара, комплектующие.

- Незавершенное производство — незаконченная продукция. Ее стоимость складывается из потраченного сырья, топлива, энергии, амортизационных отчислений и начисленной заработной платы.

- Готовая продукция — товар, который после изготовления хранится на складе.

- Дебиторская задолженность (средства в расчетах) появляется после реализации товара, если клиент оплачивает ее с задержкой.

- Денежные средства компания получает после оплаты готовой продукции покупателем.

Источники финансирования оборотных средств

Оборотные средства формируются из двух источников:

- Собственные средства, вложенные при создании компании, добавленные собственниками в процессе работы и реинвестированная прибыль.

- Заемные средства — долгосрочные и краткосрочные кредиты, кредиторская задолженность (то, что предприятие должно поставщикам).

Потребность компании в оборотных средствах непостоянна. Например, при производстве вина максимальная потребность в оборотных средствах приходится на август-сентябрь — время, когда собирают урожай винограда и нужно закупить сырье для производства. После того, как виноматериал переработан и отправлен на брожение, компания расстается с сотрудниками, нанятыми на сезон, экономит на зарплатах. Объем необходимых оборотных средств снижается.

Как лучше финансировать оборотные средства?

Можно использовать только собственный капитал в расчете на максимальную потребность, это экономически безопасно, но часть денег будет простаивать. Может появиться соблазн потратить их нецелесообразно.

Второй вариант — финансировать оборотные средства только за счет заемного капитала. Это невыгодно и опасно: нужно платить проценты за пользование кредитом, а любая сложность в работе может привести к банкротству.

Эффективнее сочетать эти два метода и за счет собственных средств финансировать некоторый неснижаемый остаток, а дополнительные потребности покрывать заемным капиталом. Неснижаемый остаток включает минимальный размер производственных запасов и минимальный размер незавершенного производства, обеспечивающие непрерывность работы.

Расчет оптимальной величины оборотных средств

Компании важно знать, какой размер оборотных средств оптимальный. Их избыток и недостаток ведет к снижению эффективности работы.

Последствия нехватки оборотных средств:

- уменьшается количество поставщиков из-за недостатка денег для предоплаты;

- начинаются перебои в снабжении и производстве, а аренду и зарплату приходится платить;

- сужается круг покупателей из-за невозможности предоставить рассрочку.

Последствия избытка оборотных средств:

- увеличиваются расходы на хранение запасов;

- растут потери от порчи, хищения, истечения срока годности;

- готовая продукция теряет актуальность, выходит из моды;

- деньги можно использовать эффективнее и больше заработать.

Избежать негативных последствий поможет нормирование оборотных средств — установка минимальной потребности. Ниже этой нормы опускаться нельзя — будут перебои с производством и отгрузкой готовой продукции клиентам.

Рассмотрим нормирование на примере. Пекарня «Батон» ежедневно выпекает 400 буханок хлеба. Для производства требуется:

- 100 килограммов муки, цена 50 рублей за килограмм;

- 1,5 килограмма соли, цена 10 рублей;

- 1 килограмм дрожжей, цена 600 рублей.

Производство занимает два дня, плюс на складе сырья должен быть запас продуктов минимум на один день работы, готовая продукция на складе лежит один день. Использование оборотных средств можно представить в виде таблицы:

| Первый день | Второй и третий дни | Четвертый день |

| Запасы | Незавершенное производство | Готовая продукция |

| 100 килограммов муки; 1,5 килограмма соли; 1 килограмм дрожжей. |

160 килограммов теста | 400 буханок |

Норма оборотных средств для производственной компании складывается из трех составляющих: норма для производства, для сырья и для готовой продукции. Рассчитаем ее поэтапно:

1. Норма оборотных средств для сырья:

Потребность в оборотных средствах для сырья = Среднесуточные расходы сырья х Средняя продолжительность хранения

Среднесуточные расходы сырья:

100 х 50 + 1,5 х 10 + 1 х 600 = 5 615 (руб.)

Продолжительность хранения включает время на приемку, разгрузку, сортировку и подготовку к производству. Если рассчитывать ее просто как промежуток между поставками, показатель будет завышен, поэтому используют усредненный показатель:

Средняя продолжительность хранения = Интервал между поставками : 2 + Время на выгрузку, сортировку, складирование + Страховой запас

В нашем примере страховой запас для всех видов сырья будет одинаков и равен одному дню.

Доставка муки производится раз в неделю, выгрузка и приемка занимают один рабочий день.

Средняя продолжительность хранения муки:

7 : 2 + 1 + 1 = 5,5 (дней)

Соль закупают раз в три месяца, времени на приемку не тратят. Средняя продолжительность хранения соли:

90 : 2 + 0 + 1 = 46 (дней)

Дрожжи покупают раз в месяц. Средняя продолжительность хранения дрожжей:

30 : 2 + 0 + 1 = 16 (дней)

По плану производства за год компания потратит:

- 36 500 килограммов муки — 1 825 000 рублей;

- 547,5 килограммов соли — 5 475 рублей;

- 365 килограммов дрожжей — 219 000 рублей.

Средняя продолжительность хранения по всему сырью = Сумма произведений продолжительности хранения каждого вида сырья и годовой потребности в каждом виде сырья : Сумма годовой потребности в сырье

Используем эти данные для расчета средней продолжительности хранения по всему сырью:

(5,5 х 1 825 000 + 46 х 5 475 + 16 х 219 000) : (1 825 000 + 5 475 + 219 000) = 6,7 дня

Потребность в оборотных средствах для сырья:

5 546 х 6,7 = 37 158 (руб.)

2. Норма оборотных средств для производства

Это сумма, которая находится в незавершенном производстве.

Потребность в оборотных средствах для производства = Среднесуточные затраты х Продолжительность производства

Потребность в оборотных средствах для производства:

5 615 х 2 = 11 230 (руб.)

3. Норма оборотных средств для готовой продукции:

Потребность в оборотных средствах для готовой продукции = Среднесуточные затраты х Продолжительность хранения

Хлеб хранится на складе один день, потребность в оборотных средствах для готовой продукции составит:

5 615 х 1 = 5 615 (руб.)

Норма оборотных средств = Потребность в оборотных средствах для сырья + Потребность в оборотных средствах для производства + Потребность в оборотных средствах для готовой продукции

В итоге размер нормированных оборотных средств:

37 158 + 11 230 + 5 615 = 54 003 (руб.)

Эта сумма дает понимание оптимального размера оборотных средств. Если их меньше, могут возникнуть перебои в работе: кончится сырье, не получится испечь нужно количество хлеба, клиенты откажутся от работы с ненадежным поставщиком.

Использование оборотных средств неэффективно, если их размер значительно больше нормы. Компания теряет из-за этого деньги. Если источник финансирования кредит, за пользование им нужно платить проценты. Если это свои деньги, может быть выгоднее их положить на депозит, чем «заморозить» в запасах.

Расчет коэффициента оборачиваемости

Чем больше оборотов сделают деньги, тем эффективнее использование оборотных средств. Цикл состоит из нескольких этапов:

Денежные средства → Сырье и материалы → Незавершенное производство → Готовая продукция → Дебиторская задолженность → Денежные средства

Минимальная продолжительность оборота определяется длительностью производственного цикла, но на практике она всегда больше: запасы хранятся какое-то время на складе, как и готовая продукция.

Цикл меняется в зависимости от отрасли. Так в компаниях, которые работают с клиентами без отсрочки, отсутствует дебиторская задолженность, а в рознице цикл самый короткий:

Денежные средства → Готовая продукция → Денежные средства.

На продолжительность оборота влияет экономическая ситуация и политика компании. Рассчитать продолжительность одного оборота сложно, потому что производственные циклы накладываются друг на друга, поэтому сначала считают коэффициент оборачиваемости. Он характеризует число оборотов, совершаемое каждым рублем оборотных средств, за выбранный период.

Коэффициент оборачиваемости = Выручка за период : Средняя величина оборотных средств

Средняя величина оборотных средств = (Оборотные средства на начало периода + Оборотные средства на конец периода) : 2

Например, у компании «Батон» на начало месяца было 78 000 рублей оборотных средств, а на конец — 62 000 рублей.

Средняя величина оборотных средств:

(78 000 + 62 000) : 2 = 70 000 (руб.)

Если учет ведется не вручную, а с помощью сервиса ПланФакт, сглаживать этот показатель можно вплоть до одного дня. Тогда нужно будет просуммировать оборотные средства по дням и разделить на количество дней в месяце. Чем выше коэффициент оборачиваемости, тем лучше.

Выручка за месяц составила 420 000 (руб.)

Коэффициент оборачиваемости = 420 000 : 70 000 = 6

Продолжительность одного оборота = Продолжительность периода : Коэффициент оборачиваемости

Для упрощения расчетов месяц обычно принимают за 30 дней, квартал — за 90, а год — за 360.

Продолжительность оборота:

30 : 6 = 5 (дней)

Карен Петросян, совладелец и CFO UPMARKET:

«Наш бизнес связан с e-commerce — мы реализуем товары на маркетплейсах и помогаем другим продавцам успешно развивать там свои продажи. В онлайн-ритейле лучше не накапливать запасы — это будет означать, что у вас низкая оборачиваемость товаров, к тому же, за длительное хранение на складах приходится платить.

Наивный ответ на вопрос «как повысить эффективность оборотных средств» — не закупать те позиции, которые будут плохо продаваться. Но проблема в том, что мы не знаем, какой будет спрос, поэтому действует принцип «разумного планирования»: если это новинка, лучше сделать заказ на некрупную пробную партию и регулярно следить за коэффициентом оборачиваемости.

Изменение этого коэффициента также поможет продавцам заработать больше, если товар оказался трендовым и вошел в топ. Если спрос оказался минимальным, то пора запускать скидки, чтобы не уйти в минус. Покупатели очень любят товары со скидкой, а для продавца это реальный способ снова заставить свои оборотные средства работать.

Отслеживать динамику изменений коэффициента оборачиваемости рекомендуем не реже, чем раз в неделю — только так можно определить скорость продаж и вовремя проанализировать конкурентное окружение. Еще один важный совет продавцам – не лениться проводить анализ всех доступных показателей продаж на конкретной площадке в разрезе каждого товара. Это позволит своевременно предпринять стратегически важные шаги и повысить эффективность использования оборотных средств»

Что такое оборотный капитал

Оборотный капитал — это деньги, которые инвестированы в деятельность компании в течение каждого цикла. Это замороженные в бизнесе деньги.

Оборотный капитал = Дебиторская задолженность + Запасы + Незавершенное производство + Готовая продукция — Кредиторская задолженность

| Оборотные средства | Оборотный капитал | |

| Кредиторская задолженность | ✔ | |

| Запасы | ✔ | ✔ |

| Незавершенное производство | ✔ | ✔ |

| Готовая продукция | ✔ | ✔ |

| Дебиторская задолженность | ✔ | ✔ |

| Денежные средства | ✔ |

В чем отличие оборотного капитала от оборотных средств:

- в нем не учитываются денежные средства, они уже высвобождены из производственного цикла и могут быть потрачены на что угодно.

- в расчете появляется кредиторская задолженность (долг компании перед поставщиками), чем она больше, тем выгоднее для компании — в оборот вложено меньше своих денег.

Для оборотного капитала и его составляющих также можно рассчитать коэффициенты оборачиваемости и длительность оборота. Чем быстрее оборачивается капитал, тем лучше работают деньги.

Как повысить эффективность использования оборотных средств

Вариант 1. Провести нормирование оборотных средств для производства и запасов, чтобы понимать, какой объем нужен для нормального функционирования компании.

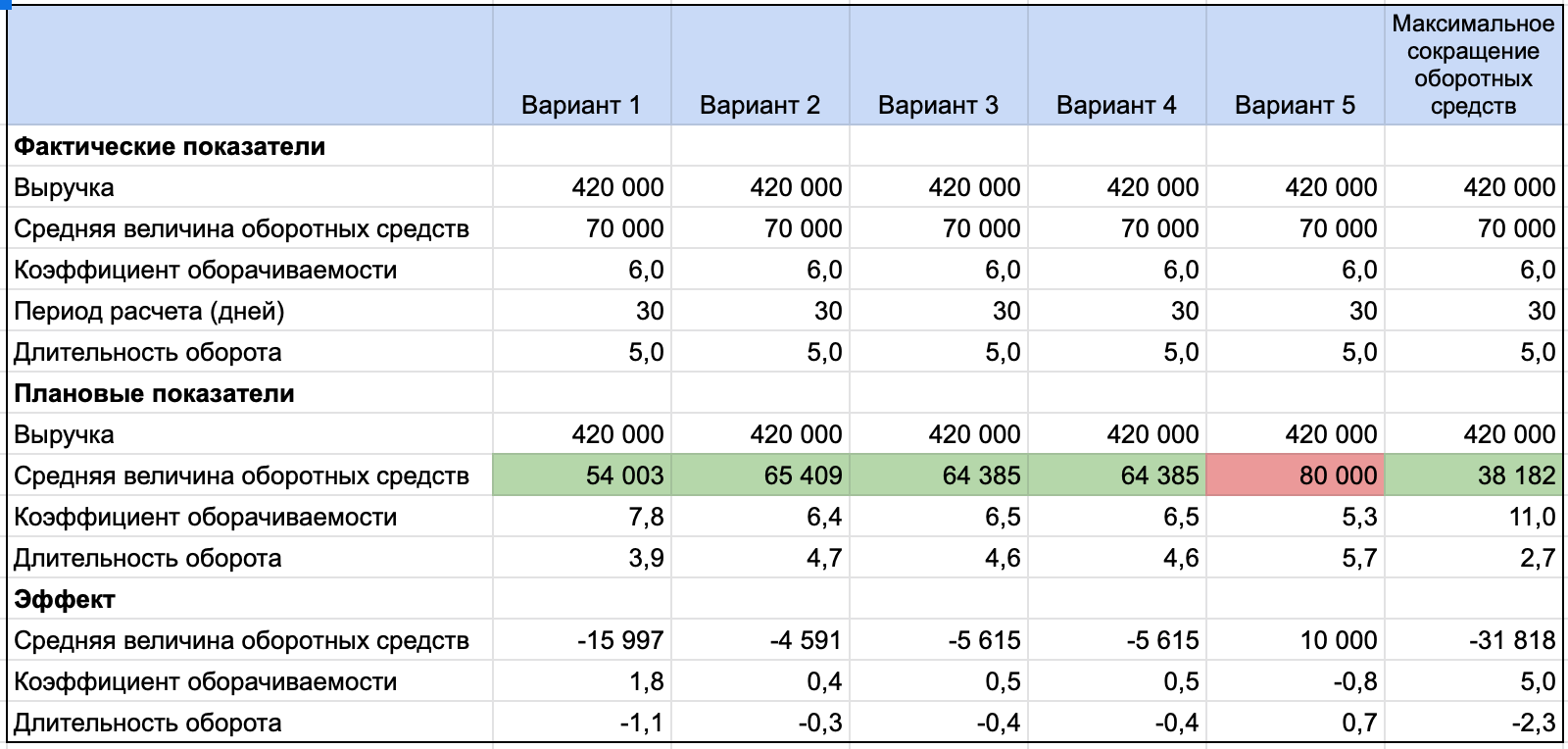

Расчет нормы оборотных средств для компании показал, что для нормальной работы достаточно 54 003 рублей. Это ниже фактического показателя на 15 997 рублей. Сокращение оборотных средств до этой величины увеличит коэффициент оборачиваемости до 7,8, а длительность оборота на 1,1 дня.

Вариант 2. Оптимизировать запасы сырья, чтобы не замораживать в них деньги.

Если проводить контроль качества муки одновременно с разгрузкой, то можно сократить норму оборотных средств для сырья.

Средняя продолжительность хранения муки составит 4,5 дня вместо 5,5.

Средняя продолжительность хранения по всему сырью уменьшится до 5,8 вместо 6,7:

(4,5 х 1 825 000 + 46 х 5 475 + 16 х 219 000) : (1 825 000 + 5 475 + 219 000) = 5,8 дня

Новая потребность в оборотных средствах для сырья:

5 546 х 5,8 = 32 567 (руб.)

Экономия:

37 158 — 32 567 = 4 591 (руб.)

В результате длительность оборота уменьшится на 0,3 дня.

Вариант 3. Сократить производственный цикл — повысить производительность труда, приобрести новое оборудование. Предположим, благодаря новой технологии, удалось уменьшить срок производства с двух дней до одного.

Новая потребность в оборотных средствах для производства:

5 615 х 1 = 5 615 (руб.)

Экономия:

11 230 — 5 615 = 5 615 (руб.)

Эта мера уменьшает длительность оборота на 0,4 дня.

Вариант 4. Уменьшить запасы готовой продукции. Если отгружать продукцию сразу после производства, потребность в оборотных средствах для ее финансирования сократится до нуля. Экономия также составит 5 615 рублей.

Вариант 5. Вести работу с дебиторской задолженностью, чтобы клиенты быстрее отдавали долги, возвращая деньги в оборот.

В примере не было дебиторской задолженности, но представим, что компания решила отгружать продукцию с отсрочкой платежа и оборотные средства увеличились на 10 000 рублей. Это приведет к росту длительности оборота на 0,7.

Суммарный эффект от четырех вариантов сокращения оборотных средств позволит уменьшить их объем почти в два раза, что сократит длительность оборота с 5 дней до 2,7. Использование оборотных средств станет почти в два раза эффективнее.

Резюмируем

- Оборотные средства — это деньги, вложенные в сырье, незавершенное производство, готовую продукцию, дебиторскую задолженность и денежные средства.

- Они финансируются из собственных и заемных средств.

- Нормирование делает использование оборотных средств более эффективным.

- Коэффициент оборачиваемости показывает, сколько оборотов прошло за определенный период. Чем он выше, тем лучше.

- Оборотный капитал не равен оборотным средствам, он не включает денежные средства, но в него входит кредиторская задолженность.

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Начнем с теории.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие активы, удовлетворяющие признакам оборотных активов.

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

- означает, что часть текущих активов формируется за счет текущих обязательств;

- а также, что часть текущих активов формируется за счет инвестированного капитала.

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

- означает, что все текущие активы финансируются за счет текущих обязательств;

- указывает на сумму покрытия инвестиций по внеоборотным активам текущими обязательствами;

- является бесплатным источником финансирования операционной и инвестиционной деятельности.

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

- означает, что сумма текущих активов соответствует величине текущих обязательств.

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

- запасы;

- дебиторская задолженность;

- НДС по приобретенным ценностям;

- прочие оборотные активы, в том числе НДС с авансов полученных, непредъявленная к оплате начисленная выручка, недостачи и потери от порчи ценностей.

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

- краткосрочная и долгосрочная кредиторская задолженность (в том числе, по инвестиционной деятельности);

- доходы будущих периодов;

- краткосрочные оценочные обязательства;

- прочие краткосрочные обязательства, в том числе НДС с авансов выданных.

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

- закупки материалов у поставщиков;

- оплаты поставщикам;

- производства продукции (оказания услуг, выполнение работ);

- отгрузки готовой продукции покупателям;

- и получения денежных средств от покупателей.

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

где:

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

где:

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

где:

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

|

1. |

Коэффициент оборачиваемости оборотных активов |

|

2. |

Период оборота оборотных активов |

|

3. |

Период оборота запасов сырья, материалов и других аналогичных ценностей |

|

4. |

Период оборота дебиторской задолженности по продажам в разрезах учета |

|

5. |

Период оборота авансов полученных по продажам в разрезах учета |

|

6. |

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета |

|

7. |

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности |

|

8. |

Доля просроченной дебиторской задолженности |

|

9. |

Доля неликвидных запасов |

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

Поб.дз .= (Дебиторская задолженность на конец периода * Длительность отчетного периода) / (Доходы за период)

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

- коэффициент текущей ликвидности — представляет собой отношение оборотных активов к краткосрочным обязательствам:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

- коэффициент срочной ликвидности — представляет собой отношение оборотных активов, за исключением запасов и НДС, к краткосрочным обязательствам:

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

- коэффициент абсолютной ликвидности — дает более точную оценку платежеспособности организации на момент его оценки и представляет собой отношение наиболее ликвидных активов к сумме краткосрочных обязательств:

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.