Недооцененные акции — это акции компаний, котировки которых оказались ниже тех, которые должны быть, исходя из анализа деятельности компании и ее сравнения с непосредственными конкурентами — предприятиями той же отрасли в той же стране.

Считается, что недооцененные акции имеют перспективы дальнейшего роста. Иногда аналитики даже находят некоторые математические модели для оценки будущего потенциала компании. Таким образом, для успешного инвестирования — необходимо знать методику и находить акции недооцененных компаний, что должно обеспечить инвестору почти гарантированную прибыль.

Как находят недооцененные акции

Для того, чтобы найти недооцененные акции, обычно используются финансовые коэффициенты, на английском языке ratio, а в России их еще иногда называют «мультипликаторами», хотя это вряд ли правильно по значению. Потому что в них используется обычно не мультипликация, не умножение, а деление.

Чтобы найти недооцененные акции, надо сравнивать, и это важно, компании одной отрасли, максимально близкие друг к другу. Например, молодое предприятие с акциями организации, уже входящей в S&P 500 и работающие в той же сфере.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Найти нужные коэффициенты можно на специализированных сайтах, посвященных торговле акциями, или рассчитать самостоятельно, взяв первоначальные данные из бухгалтерской отчетности и публикуемых новостей компаний.

Чаще всего выявить недооцененные акции помогают следующие показатели.

P/E Ratio

P/E Ratio — представляет собой отношение текущей котировки акций к доходу, приходящемуся на эту акцию. Доход на акцию, или EPS, earnings per share – бухгалтерский показатель, его обычно можно найти в отчетности предприятия. Или опять же, рассчитать самостоятельно, разделив прибыль на число акций в обращении. А текущие котировки взять в интернете, в том числе, на бирже. Или в собственной торговой системе, в приложении брокера, которое используется для заключения сделок.

Мы намеренно не будем приводить некие эталонные показатели, потому что они для разных стран и сегментов экономики существенно различаются. Заметим только, что коэффициент P/E Ratio имеет также и еще одно, возможно, более понятное значение. Фактически он указывает, за сколько лет окупится вложение денег в компанию при текущих котировках акций, если прибыль сохранится на сегодняшнем уровне.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Пример расчета. Возьмем для иллюстрации какую-либо производственную компанию, например, Procter&Gamble Company. В один из дней котировки составили 128.94 доллара за акцию на момент закрытия торгов в Нью-Йорке. Прибыль на акцию за 2020 год на одну акцию 5.29 доллара. Соответственно, PE Ratio 24.37.

Предположим, мы хотели бы сравнить ее с другим предприятием по этому коэффициенту. Мы специально не назовем его, чтобы не давать на данном этапе инвестиционных советов — они будут дальше. Здесь же пусть это будет ΧΥΖ Chemical Company. Это та же страна, США, и та же химическая промышленность. Котировки на момент закрытия 110.76. Доход на акцию EPS равен 3.5 доллара. А PE Ratio – 31.64. Не сложно догадаться, какая из этих двух компаний менее оценена инвесторами и является более привлекательной.

Для так называемых акций роста характерны высокие показатели P/E Ratio. Это объясняется тем, что инвесторы ожидают существенного увеличения прибыли в будущем по сравнению с сегодняшним днем, который, как им кажется, не является показательным.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Сложно сказать, в какой именно момент котировки из состояния «недооцененности» или адекватной оценки переходят за границу, наоборот, «переоцененности». Но, наверное, P/E Ratio одной из известных российских ΙΤ компаний выше 70, исходя из сегодняшних котировок — это все-таки перебор.

|

Название |

P/E Ratio |

|

ФСК ЕЭС |

3,66 |

|

МРСК Центра |

4,63 |

|

Росагро |

4,86 |

|

Интер РАО |

5,23 |

|

Глобалтранс |

5,31 |

|

Россети |

5,41 |

|

Черкизово |

6,28 |

|

ОГК-2 |

7,34 |

|

Татнефть |

11,62 |

|

ЛСР |

11,64 |

|

НМТП |

12,01 |

|

Ростелеком |

12,78 |

|

ММК |

13,4 |

P/BV Ratio

P/BV, или price to balance value, или по-русски коэффициент отношения котировки акции к стоимости приходящейся на нее доли по балансу. Чтобы было понятно, приведем чисто математический пример расчета этого показателя. Предположим, создано некое открытое акционерное общество с уставным капиталом 100 тыс. рублей, и выпущено в обращение 100 тыс. акций. Тогда балансовая стоимость компании, приходящаяся на одну акцию, такая: 100 тыс. рублей разделить на 100 тыс. бумаг равно 1 рубль.

Предположим, акции выпущены на биржу и торгуются по 1.5 рублей за штуку. Тогда P/B ratio равен 1.5 разделить на 1 равно 1.5 — это и есть нужный нам коэффициент.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Теперь предположим, что компания получила чистый доход в размере 50 тысяч рублей. Тогда ее балансовая стоимость стала составлять уже не 100, а 150 тысяч рублей, а если разделить на число акций, то на каждую приходится по 1.5 рубля вместо одного. Тогда коэффициент при той же котировке уже составит 1.5 разделить на 1.5 равно 1.

Обычно хорошие компании имеют коэффициент выше единицы. Потому что инвесторы ожидают генерируемый компанией доход. Но при этом надо понимать, что в случае ликвидации бизнеса получат они, конечно, в лучшем случае, то, что приходится на акцию по балансу. Именно в этом чистый математический смысл этого показателя.

Как ни странно, ниже единицы коэффициент P/Β Ratio обычно находится у акционерных инвестиционных фондов во всем мире. Это говорит о том, что инвесторы оценивают сам фонд дешевле, чем стоимость его активов в портфеле.

В абсолютном большинстве случаев все же коэффициент P/BV больше единицы. Условно считается, что если он менее 1.5, то компания может быть недооценена, а если больше, то переоценена. Но опять же, сравнению подлежат только предприятия одной отрасли и из одной страны, то есть прямые конкуренты.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

|

Название |

P/BV |

|

Россети |

0,28 |

|

ФСК ЕЭС |

0,3 |

|

МРСК Центра |

0,35 |

|

ОГК-2 |

0,63 |

|

Интер РАО |

0,71 |

|

Ростелеком |

0,95 |

|

Росагро |

1,13 |

|

ЛСР |

1,13 |

|

Черкизово |

1,34 |

|

НМТП |

1,51 |

|

Татнефть |

1,53 |

|

ММК |

1,75 |

|

Глобалтранс |

1,8 |

Дивидендная доходность

Третий показатель, который часто используется для оценки, насколько компания оценена инвесторами — обычная дивидендная доходность. То есть отношение выплаченных дивидендов к текущим котировкам, и результат умножить на 100%.

Конечно, этот показатель можно использовать преимущественно по отношению к стабильным предприятиям в давно существующих, традиционных отраслях, так как в сфере инноваций все может быть по-другому. Тем не менее, если мы говорим, например, об энергетике или о нефтегазовых предприятиях, то здесь дивидендная доходность вполне может быть полезна.

Так, скажем, если аналитики ожидают в какой-то момент дивидендную доходность компании ABC размере 2%, а XYZ — 10%, то мы можем предположить, что акции XYZ недооценены по сравнению с ABC, и их котировка должна вырасти, чтобы дивидендная доходность выровнялась. Но надо понимать, что такое сопоставление допустимо только для компаний одной отрасли. Это критически важно!

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

На самом деле, средняя дивидендная доходность по российским акциям, как правило, превышает 10%, и отечественные компании считаются достаточно щедрыми на выплаты акционерам. Для иностранных компаний этот показатель в среднем составляет около 6%. Но опять же, все зависит от отрасли.

Разумеется, существуют и масса других критериев для оценки недооцененности компаний. Однако приведенных трех показателей может быть вполне достаточно для начала. По крайней мере, в абсолютном большинстве случаев именно эти инструменты можно найти уже в готовом виде, и даже, зачастую, в виде таблицы, откуда сразу можно выбрать интересующие акции для дальнейшего анализа.

Самые недооцененные акции российских компаний в 2021 году

По состоянию на начало 2021 года мы можем предположить, что недооцененными остаются следующие акции российских компаний:

- Сургутнефтегаз — по критерию дивидендных выплат по привилегированным акциям. Особая дивидендная политика руководства приводит к тому, что доходность вложений в ценные бумаги этого предприятия оказывается значительно выше среднего по отрасли.

- НОВАТЭК считается рядом экспертов недооцененной компанией из-за того, что стоимость ее активов, в данном случае, долей в проектах, увеличилась, значительно опережая изменения котировок. По оптимистическим оценкам существует потенциал роста активов на 27 и более процентов, если провести их переоценку.

- Татнефть — компания, котировки которой, по мнению экспертов, так и не выросли, в отличие от конкурирующих предприятий, вслед за восстановлением нефтяных цен с минимумов прошлого года.

- ЛСР по сравнению с ПИК считается недооцененной компанией на девелоперском рынке.

- Росагро и Черкизово — по показателю P/Ε Ratio и ряду других критериев.

- А также ряд предприятий энергетики, такие как Россети, ФСК ЕЭС, МРСК Центра и т. д.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Недооцененные зарубежные акции

Зарубежные акции недооцененных компаний в чем-то находить даже проще, потому что существует большое количество всевозможных онлайн сервисов. Конечно, каждый инвестор может и должен собирать для себя данные самостоятельно. Потому что котировки постоянно меняются, и из-за этого необходимо пересчитывать все индикаторы.

Приведем как пример те компании, которые аналитики сегодня называют среди недооцененных:

- Intel – считается, что компания отстает от конкурентов в производстве процессоров на сегодняшний день, но при этом имеет большие перспективы в связи со внедрением сетей 5G в ближайшем будущем.

- ΑΤ&Τ с дивидендной доходностью более 7% и перспективами развития все тех же сетей 5G, которые в настоящее время потребуют больших затрат, зато сулят ростом прибыли в перспективе.

- D.R. Horton – американский девелопер, имеющий большие перспективы при восстановлении рынка после пандемии.

- Lenar Corporation из той же отрасли, и так далее.

Скриннеры акций

На зарубежных ресурсах часто можно встретить так называемые скриннеры акций — специальные таблицы, в которые выводятся, исходя из заданных параметров, ценные бумаги предприятий, которые имеют потенциал роста. Понятие пришло в русский язык из английского, screen – это всего-навсего «экран».

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Один из такого рода скриннеров, например, предлагается интернет-сервисом Yahoo. По мнению этой системы самыми недооцененными акциями можно считать на момент написания этой статьи:

- Kinross Gold Corporation,

- Ebay Inc.,

- SunPower Corporation,

- SLM Corporation,

- Lennar Corporation, и далее.

Скорее всего, большинство инвестиционных «гуру» пользуются именно этим и подобными сервисами для того, чтобы предлагать списки акций недооцененных компаний. Вопрос в том, что ситуация на рынке быстро меняется. Поэтому для тех, кто хочет зарабатывать деньги на покупке недооцененных акций, надо уметь пользоваться такими источниками самостоятельно.

Преимущества и недостатки инвестирования в недооцененные акции

Метод инвестирования при помощи выбора недооцененных акций имеет свои плюсы и минусы. Несмотря на кажущуюся привлекательность идеи, справедливости ради надо отметить, что у такого подхода есть и противники, которые считают, что текущая рыночная котировка — это и есть самая справедливая рыночная стоимость ценной бумаги, которая уже все учитывает. По принципу, что рынок, если его взять в целом, знает и учитывает все факторы. А если для кого-то акция кажется недооцененной, то он просто не знает истинную причину этого.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Плюсы инвестирования в недооцененные акции:

- Системность подхода, конкретные и понятные критерии отбора ценных бумаг для портфеля.

- Потенциально высокая прибыль инвестиций. Выше, чем простая покупка «голубых фишек».

- Получение независимых рекомендаций при использовании скриннеров, таблиц со сравнениями параметров акций.

Минусы:

- Как правило, у недооцененности акций есть свои причины, в которых не всегда просто разобраться. Возможно, рынок знает что-то, чего не знает инвестор.

- В список недооцененных акций чаще попадают бумаги не самых лучших, не самых известных и не самых надежных компаний. Что увеличивает риски.

Таким образом, выбирая акции недооцененных компаний необходимо всегда помнить о рисках, которые с ними связаны. Котировки ценных бумаг могут как расти, так и снижаться. Дивиденды по акциям не гарантированы.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Что такое Недооценен?

«Недооценка» – это финансовый термин, относящийся к ценной бумаге или другому типу инвестиций, которые продаются на рынке по цене, которая предположительно ниже истинной внутренней стоимости инвестиции. Недооцененную акцию можно оценить, просмотрев финансовую отчетность базовой компании и проанализировав ее основные показатели, такие как денежный поток, рентабельность активов, получение прибыли и управление капиталом, чтобы оценить внутреннюю стоимость акций.

Напротив, акция, которая считается переоцененной, считается на рынке более высокой, чем ее предполагаемая стоимость.

Покупка акций, когда они недооценены, является ключевым компонентом стратегии стоимостного инвестирования знаменитого инвестора Уоррена Баффета .

Ключевые моменты

- Недооцененный актив – это актив, рыночная цена которого ниже его предполагаемой внутренней стоимости.

- Покупка недооцененных акций, чтобы воспользоваться разрывом между внутренней и рыночной стоимостью, называется стоимостным инвестированием.

- Недооценка акции означает, что рыночная цена в какой-то степени «неправильная» и что инвестор либо владеет информацией, недоступной для остального рынка, либо делает чисто субъективную, противоположную оценку.

Понимание недооцененного

Однако стоимостное инвестирование не является надежным. Нет никаких гарантий относительно того, когда и будут ли акции, которые кажутся недооцененными, вырастут в цене. Также не существует точного способа определить внутреннюю стоимость акции – что, по сути, представляет собой грамотную игру в угадывание. Когда кто-то говорит, что акция недооценена, все, что они, по сути, говорят, это то, что он считает, что акция стоит больше, чем текущая рыночная цена, но это по своей сути субъективно и может или не может быть основано на рациональном аргументе из основ бизнеса.

Считается, что недооцененная акция имеет слишком низкую цену на основании текущих показателей, таких как те, которые используются в модели оценки . Если акции конкретной компании оценены значительно ниже средней по отрасли, они могут считаться недооцененными. В этих обстоятельствах стоимостные инвесторы могут сосредоточиться на приобретении этих инвестиций как на методе получения разумной прибыли при более низкой начальной стоимости.

Вопрос о том, являются ли акции фактически недооцененными, можно интерпретировать. Если модель оценки неточна или применена неправильно, это может означать, что акции уже правильно оценены.

Инвестиции в стоимость и недооцененные активы

Стоимостное инвестирование – это инвестиционная стратегия, которая ищет недооцененные акции или ценные бумаги на рынке с целью их покупки или инвестирования. Поскольку активы могут быть приобретены по относительно низкой цене, инвестор надеется повысить вероятность возврата.

Кроме того, методология стоимостного инвестирования позволяет избежать покупки любых предметов, которые могут быть сочтены переоцененными на рынке из-за опасения неблагоприятной прибыли.

Недооценка, субъективность и эффективные рынки

Идея о том, что акция может быть постоянно недооценена (или переоценена) таким образом, что инвестор может постоянно достигать доходности выше рыночной, торгуя этими акциями с неверной ценой, в частности, противоречит идее о том, что фондовый рынок полностью эффективно использует все доступная информация. Если бы акция действительно имела более высокую внутреннюю стоимость, чем ее рыночная цена, и это было бы легко установить из ее финансовых отчетов, тогда все рыночные трейдеры имели бы немедленный стимул покупать акции и тем самым повышали цену до их внутренней стоимости. .

Другими словами, если рынки эффективны, то найти действительно недооцененную акцию практически невозможно (если только у вас нет внутренней информации, недоступной другим участникам рынка). Это означает, что инвестор, который считает, что данная акция недооценена, по своей сути делает субъективное суждение, противоречащее остальному рынку (за исключением инсайдерской информации). Это также означает, что существование успешных стоимостных трейдеров, которые могут постоянно перехитрить рынок, станет проблемой для идеи об эффективности рынков.

Ценностное инвестирование или ценностное инвестирование

Стоимостное инвестирование – это концепция покупки акций компаний на основе личных ценностей инвестора, также известная как инвестирование на основе стоимости. В этой инвестиционной стратегии инвестор выбирает инвестировать, основываясь на том, во что он или она лично верит, даже если рыночные индикаторы не подтверждают позицию как прибыльную. Это может включать в себя отказ от инвестиций в компании, продукты которых он или она не поддерживает, и направление средств тем, которые они делают.

Например, если инвестор выступает против курения сигарет, но поддерживает альтернативные источники топлива, он соответственно вкладывает свои деньги. Этот тип инвестирования подразумевает, что инвестор не верит, что рыночная цена отражает внутреннюю стоимость акций из-за какого-либо сбоя рыночного механизма, такого как неучтенные внешние факторы .

Конец года — отличное время, чтобы подумать, как заработать в следующем. «РБК Инвестиции» представляют в своем рейтинге самые недооцененные по значениям мультипликаторов акции, торгующиеся на биржах России и США

Топ-10 российских акций, недооцененных относительно балансовой стоимости

Акция дает своему владельцу право на долю в компании. При этом на каждую акцию приходится доля в имуществе компании. А если акция торгуется на бирже, то у нее есть своя рыночная цена.

Если акция на бирже стоит дешевле, чем доля собственного имущества компании, то получается, что акция недооценена и должна стоить дороже. Ведь если сейчас компания решит прекратить свою деятельность, то каждому акционеру будет причитаться больше денег, чем он заплатил при покупке акций.

При этом если компания еще зарабатывает прибыль, то инвестор либо еще получит

дивиденды

, либо стоимость его доли будет только увеличиваться. А часто и то и другое.

Стоимость собственного имущества компании определяется как стоимость активов компании за вычетом стоимости ее обязательств. А доля собственного имущества компании на одну акцию называется балансовой стоимостью акции.

Соотношение рыночной стоимости акции и ее балансовой стоимости измеряется мультипликатором P/BV. Акции компаний, чьи значения P/BV наименьшие, можно считать недооцененными и имеющими потенциал роста в цене.

Вот десять российских компаний с наименьшими текущими значениями P/BV. Рейтинг составлялся из компаний, чьи акции торгуются на Мосбирже и представлены в каталоге «РБК Инвестиций».

Топ-10 российских компаний с наименьшим P/BV

Разброс значений P/BV в этом списке от 0,16 до 0,49. Это означает, что все эти акции на бирже стоят более чем в два раза дешевле своей балансовой стоимости. А акции лидера — ТГК-2 — более чем в шесть раз дешевле причитающейся инвестору доли в компании. Это означает, что данные акции таят значительный потенциал роста, исходя только из текущей стоимости и даже без учета будущей прибыли.

Любопытно, что восемь компаний из десяти — это электроэнергетические компании. Также в этом топе — второй по величине государственный банк и крупная нефтегазовая компания. Стоит добавить, что у ТГК-2, «Россетей», «Сургутнефтегаза» торгуются как обыкновенные, так и привилегированные акции. Поэтому корректнее говорить о топе именно компаний, а не их акций.

У энергетических и нефтегазовых компаний значительная часть имущества — дорогостоящие сооружения. Например, у ТГК-2 такое неликвидное имущество составляет почти половину всех активов, а у «Россетей» почти 80%. Это означает, во-первых, что в случае ликвидации компании могут возникнуть трудности с его продажей.

Понятно, что такие сооружения продать не так просто. С другой стороны, все эти компании очень важны для экономики и вопроса об их ликвидации не возникает вообще. Большая доля дорогостоящих сооружений в активах, скорее, означает, что компании приходится тратить значительные средства на их содержание — обслуживание, ремонт и обновление.

Поэтому для определения недооцененности с учетом текущей деятельности компании, помимо соотношения стоимости акций и стоимости собственного имущества, инвестору важно учитывать еще и то, как компания зарабатывает прибыль.

Топ-10 недооцененных российских компаний с учетом балансовой стоимости и прибыли

Для инвестора важнее не сколько компания зарабатывает прибыли в рублях или долларах, а сколько прибыли приходится на одну акцию. Еще важнее то, как эта прибыль на каждую акцию соотносится со стоимостью акции. Наиболее часто используется инвесторами

мультипликатор

P/E

, показывающий отношение стоимости акции к прибыли (обычно сравнивают общую стоимость компании с прибылью).

Для комплексного понимания недооцененности акций и перспектив роста можно учесть вместе P/BV и P/E. Один из простых способов общего учета обоих мультипликаторов — это перемножение двух показателей. Компании с меньшим значением произведения будут более недооцененными.

Но этот способ дает значительные искажения в пользу P/E, а соотношение рыночной и балансовой стоимости акции при перемножении почти не играет роли. Это происходит потому, что значение показателя P/E всегда больше показателя P/BV. Чтобы уравнять этот перевес, мы применили расчет сводного балла, учитывающего как P/BV, так и P/E.

Как мы считали. Для выравнивания перекоса в сторону P/E при расчете сводного балла мы брали не сами значения мультипликаторов, а их десятичные логарифмы. Среднее значение логарифмов умножается на 100 для удобства восприятия. Этот способ позволяет сохранить сравниваемость между компаниями по каждому мультипликатору.

Сводный балл = 100х (log10 (P/BV) + log10 (P/E) )/2

Топ-10 самых недооцененных российских компаний с учетом соотношения прибыли, балансовой и рыночной стоимости выглядит следующим образом:

Топ-10 российских компаний с наименьшими P/BV и P/E

Как видим, характер, да и состав списка почти сохранился. Это энергетические и нефтегазовые компании, а банк ВТБ уже возглавляет этот список. Отрицательные значения сводного балла возникли из-за особенности его расчета и говорят только о достаточно низких значениях мультипликаторов компаний. Это дополнительно подчеркивает недооцененность акций этих компаний. Так или иначе, в списке представлены акции, недорогие как относительно балансовой стоимости, так и относительно получаемой прибыли. То есть наш топ-10 по сводному баллу — это список компаний, имеющих значительный потенциал роста котировок.

10 самых недооцененных по прибыли российских компаний

Многие инвесторы не обращают внимания на текущую балансовую стоимость акций, а ориентируются только на результаты деятельности компании в течение года или квартала. Для тех, кто в своих оценках сравнивает рыночную стоимость акций и прибыль компании, мы определили топ-10 российских компаний по наименьшему значению P/E.

Топ-10 российских компаний с наименьшим P/E

Примечательно, что в этом топе есть компании, которые уже отмечены как недооцененные по балансовой стоимости — ВТБ, Россети Центр и Приволжье, «Сургутнефтегаз» и ФСК ЕЭС. На первом месте оказался «Мечел», который отсутствует в двух предыдущих списках. Компания долгое время показывала убыток, главным образом из-за непомерного долга. Но после того как компания продала Эльгинское месторождение, она смогла уменьшить долговую нагрузку и вышла на прибыльность. При этом сейчас компания показывает недооцененность по P/E, несмотря на достаточно значительный рост котировок — с апреля обыкновенные акции «Мечела» подорожали в два раза, а привилегированные — в четыре.

Среди недооцененных российских компаний по P/E, причем на третьем месте топа, оказалась QIWI. Компания показывала снижение котировок практически на протяжении всего года. Но в третьем квартале QIWI отобразила в отчетности значительный рост прибыли до ₽8,8 млрд по сравнению с ₽2,6 млрд во втором. Но рост прибыли произошел за счет продажи своей доли в банке «Точка». Этот факт необходимо принимать во внимание для оценки потенциала роста акций. Кроме того, этот пример показывает, что лучше оценивать акции, ориентируясь на комплекс показателей.

Топ-10 иностранных бумаг, недооцененных по балансовой стоимости

Список десяти самых недооцененных относительно балансовой стоимости иностранных акций составлен из числа бумаг, торгующихся на Нью-Йоркской фондовой бирже NYSE и бирже NASDAQ и представленных в каталоге «РБК Инвестиций».

Топ-10 иностранных компаний с наименьшим P/BV

У всех участников этого топа

рыночная стоимость

значительно меньше балансовой стоимости — в полтора раза у десятого участника, Xerox и в семь раз у лидера топа Vipshop.

Пять акций из лучшей десятки — это бумаги китайских компаний. Китайские бумаги значительно подешевели начиная с февраля и марта этого года. Так, акции Vipshop потеряли в цене более чем в 5,5 раза. Падение бумаг китайских компаний было вызвано регуляторными действиями китайских властей. Значительное снижение цены привело к тому, что мультипликаторы стали показывать значительную степень недооцененности. Покупки инвесторов сдерживает дальнейшая неопределенность с акциями китайских компаний на американских биржах.

Необходимо обратить внимание на такого участника топа, как TCR2 Therapeutics. Этот биотех-стартап не получает выручки и показывает убытки. Пока компания занимается только разработками нового препарата, а более 80% активов компании — это деньги акционеров, лежащие на ее счетах. Сейчас на каждую акцию приходится больше денег, чем бумага стоит на бирже. Дальнейшее движение котировок зависит от успехов компании в своих разработках.

Топ-10 иностранных акций, недооцененных с учетом балансовой стоимости и прибыли

Список самых недооцененных бумаг по сводному баллу, который учитывает текущую рыночную и балансовую стоимость, а также прибыль, выглядит так:

В этом списке, как и в предыдущем, присутствуют Vipshop, PetroChina, Citigroup и Baidu. Причем первые три бумаги заняли первые три места этого топа. Это означает, что компании особо привлекательны по текущим ценам и обладают значительным потенциалом роста.

Балансовая стоимость всех участников этого топа меньше рыночной, а рыночная стоимость у девяти участников не превышает десятикратного размера прибыли. Иными словами, акции этих компаний можно считать достаточно недооцененными по обоим мультипликаторам — P/BV и P/E.

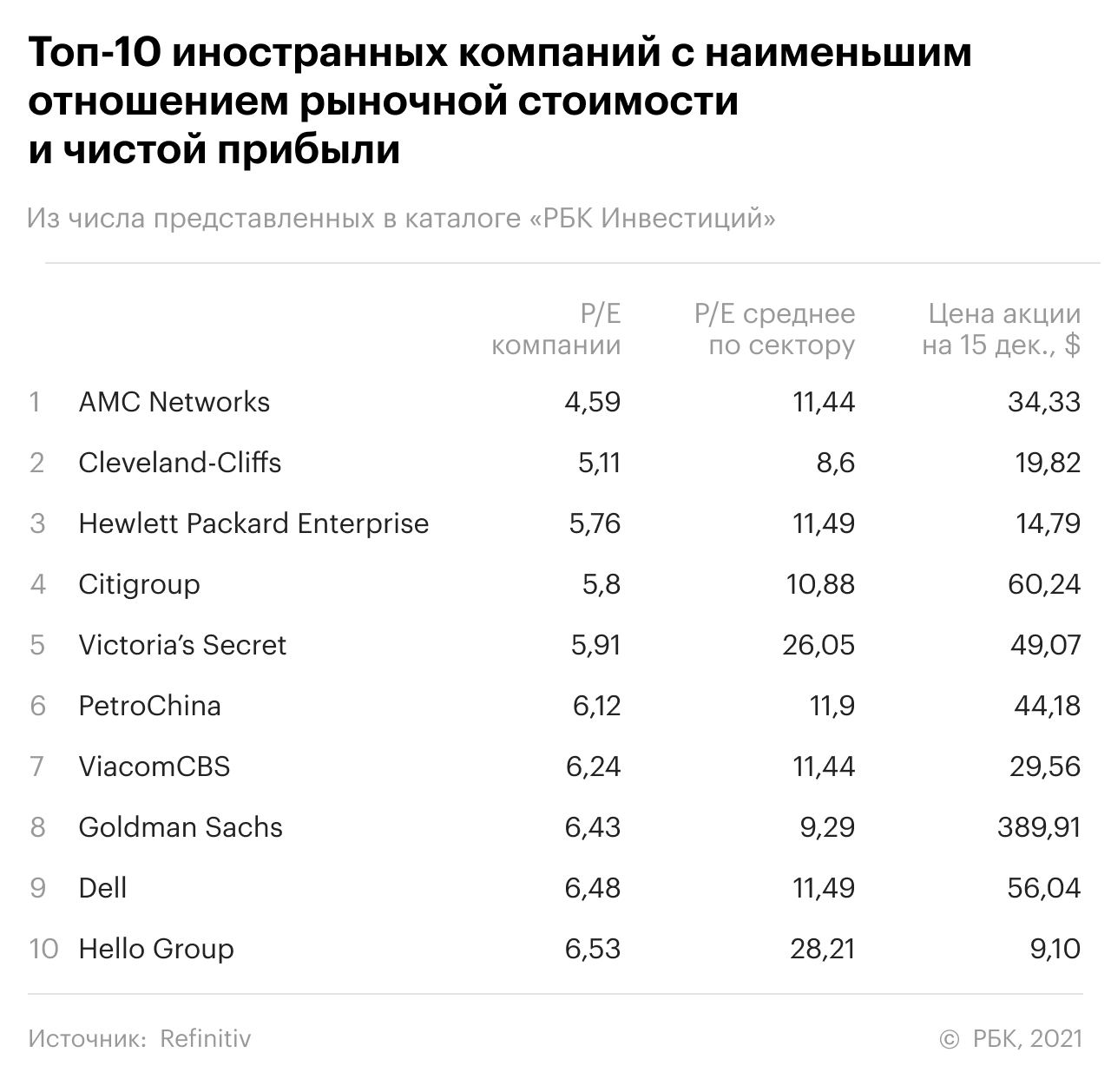

Топ-10 иностранных акций, недооцененных по P/E

Самые недооцененные по P/E иностранные бумаги нашего каталога представлены в следующем топ-10.

Топ-10 иностранных компаний с наименьшим P/E

В этой десятке только две китайские компании. Кроме того, в данном списке трудно определить какие-то секторальные тенденции. Топ представлен просто десятью различными компаниями, зарабатывающими наиболее значительную прибыль для этого уровня цены.

Настоящая статья не содержит предлагаемой стратегии инвестиций и имеет исключительно ознакомительный характер

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Один из способов увеличить доходность инвестиционного портфеля – покупать дешевые акции на рынке. Узнаем, как осуществлять поиск недооцененных акций и почему эта стратегия инвестирования популярна среди инвесторов.

Какие акции считаются недооцененными

Недооцененные акции – это разновидность ценных бумаг, настоящая стоимость которых гораздо выше их рыночных котировок на бирже.

Допустим, акция Сбербанка торгуется на Московской бирже по 130 руб. за шт. Однако финансовые эксперты провели анализ компании и пришли к выводу, что справедливая (настоящая) стоимость акции составляет 160 руб. Таким образом, бумаги российского банка недооценены, и их можно покупать.

Как найти недооцененные бумаги

Как правило, долгосрочного инвестора в первую очередь интересует именно справедливая (настоящая) стоимость актива. Выясним, каким образом можно самостоятельно определить недооцененную бумагу.

По мультипликаторам

Мультипликатор – это финансовый коэффициент, который помогает оценить справедливую стоимость акции. Для поиска недооцененной бумаги инвесторы сравнивают значения мультипликаторов либо одной компании в разное время, либо нескольких компаний в одной отрасли.

Рассмотрим наиболее популярные мультипликаторы.

- P/E. Отношение рыночной цены акции компании к ее чистой прибыли на одну акцию. Мультипликатор P/E дает инвестору понимание того, за сколько лет компания себя окупает. Значение мультипликатора до 15 говорит о недооценке компании. Если больше, то акции, вероятно, переоценены.

- P/BV. Отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. P/BV меньше единицы – хорошо, больше – плохо.

- P/S. Отношение рыночной цены акции к выручке, приходящейся на одну акцию. Для российских бумаг значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность.

Для обзора следующих мультипликаторов нужно понять, что такое EV и EBITDA.

EV показывает справедливую стоимость всей компании. Определяется так:

EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Что касается показателя EBITDA, то он определяет размер прибыли компании до выплаты процентов, налогов и амортизации. Если еще проще, то EBITDA говорит нам, сколько бы компания зарабатывала в идеальных условиях, когда нет амортизации оборудования, а налоговая ставка равна нулю.

- EV/EBITDA. Рыночная оценка единицы прибыли. Аналогичен мультипликатору P/E, но показывает более реальное финансовое положение компании.

- DEBT/EBITDA. Отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше значение, тем лучше. Отличный показатель – меньше единицы.

Значение мультипликатора – это лишь поверхностная оценка деятельности предприятия. Не стоит сильно полагаться на эти данные. Лучше всего их использовать в качестве вспомогательного инструмента для отбора перспективных акций.

Оценить финансовые показатели

Оценка финансовых показателей предприятия помогает инвестору получить объективную информацию о факторах, повлиявших на результаты бизнеса в прошлом, и узнать ее экономические возможности в будущем.

Основной для анализа служит финансовая отчетность компании. Для инвестора лучше всего подойдет отчетность по МСФО, а именно – две формы этого отчета:

- Отчет о финансовых результатах.

- Отчет о прибылях и убытках.

Инвестору важно оценить значения общего долга, прибыли, выручки, собственного капитала и прочих показателей и сравнить их с прошлогодними отчетами (лучше всего в динамике 5–10 лет). Это поможет дать полное понимание реального положения дел в компании.

С помощью скринера

Скринер акций – это онлайн-инструмент, позволяющий инвесторам найти недооцененные акции всего по нескольким параметрам. Самым популярным скринером для инвесторов считается сервис Google Stock Screener. Пользователю необходимо выбрать фильтры для отбора акций, после чего программа предоставит перечень наиболее подходящих бумаг для покупки.

Чаще всего под фильтрами понимается выбор финансовых мультипликаторов и установка пользователем желаемых значений по каждому показателю, по которым будут отбираться ценные бумаги.

Список недооцененных акций российских компаний — ТОП−2022

Недооцененные российские акции присутствуют в каждой отрасли экономики. Поэтому задача инвестора сводится к тому, чтобы найти и приобрести так называемые дешевые бумаги. Давайте выясним, акции каких российских компаний недооценены на отечественном рынке в 2022 году.

Лукойл

В нефтегазовом секторе экономики самыми недооцененными акциями считаются бумаги Лукойла. По состоянию на 28 июня 2022 года одна обыкновенная акция Лукойла стоит 3989 руб. Это на 20% меньше ее справедливой цены. Почему акции могут вырасти в цене?

- Сегодня нефтяные котировки бьют все рекорды на мировом рынке. За один баррель нефти марки Brent предлагают 117 $, а марки Urals — 90 $.

- Прямых западных санкций, направленных против компании, нет.

- Мультипликатор EV/EBITDA по компании всего 2,5х при среднем показателе по отрасли – 3–4х.

Несмотря на то, что текущая цена акции выглядит привлекательной, существуют достаточно высокие риски для бизнеса. Шанс лишиться европейского региона для поставки своей нефти достаточно велик, а оперативно перенаправить продукцию в другие части света в краткосрочном периоде будет проблематично.

Русагро

Еще одной недооцененной акцией в России можно назвать бумаги Русагро.

Сейчас котировки компании держатся на отметке в 887 рублей, но потенциал акции аналитики оценивают ростом до 1100 руб. Почему?

Во-первых, компания только выигрывает от роста цен на продукты. Маловероятно, что сегодня против России отменят западные санкции. Поэтому продовольствие будет дорожать.

Во-вторых, компания попала под программу льготного кредитования. Благодаря этому даже увеличение процентных ставок ЦБ не окажет негативного эффекта на выручку предприятия.

В-третьих, мультипликаторы Русагро отличные. Особенно это касается таких показателей, как P/S (значение – 1,27), P/BV (1,05) и EV/S (1,86).

НЛМК

Среди недооцененных акций российских компаний на сегодня можно также выделить металлургическое предприятие НЛМК.

Акции НЛМК оцениваются в 134 руб. за шт. Будущий прогноз по бумаге составляет 160 руб. (+19,4%). Почему у компании есть перспективы роста?

- Западные страны не вводили против НЛМК прямых санкций, ограничивающих деятельность предприятия на рынке. Поэтому его финансовые результаты в 2022 году будут не хуже прошлогодних значений.

- Мировые цены на сталь в текущем году выросли до максимальных показателей. В отличие от многих своих российских конкурентов, НЛМК находится в более выигрышном положении, так как доля экспортных поставок превышает 60%.

К очевидным рискам при покупке акций НЛМК можно отнести то, что выпуск стали в России до конца года упадет на 26%. Соответственно, частично выручка предприятия может также снизиться, если цены на сталь не продолжат расти.

Плюсы стратегии

Главное преимущество покупки недооцененных акций – возможность получить потенциально высокую прибыль от первоначальных инвестиций.

Так как акции приобретаются с дисконтом, такие бумаги всегда имеют отличные перспективы для дальнейшего роста. Яркое подтверждение успешности данной стратегии можно проследить на примере известного миллиардера Уоррена Баффета, который всегда старался покупать только недооцененные бумаги.

Риски инвестиций в акции с заниженной стоимостью

Безусловно, не все дешевые акции могут потенциально вырасти в цене. Несмотря на то, что они недооценены рынком, их рыночная стоимость может не достигать справедливой оценки годами из-за отсутствия положительной конъюнктуры рынка.

Еще одним риском при поиске акций с заниженной стоимостью может быть неверная интерпретация финансовой отчетности компании, когда инвестор ошибочно предполагает, что бумаги недооценены. В таком случае акции предприятия могут никогда не пойти на графике вверх.

Популярные вопросы

Как узнать, переоценена или недооценена акция компании?

Чтобы определить справедливую стоимость акции, необходимо изучить финансовую отчетность компании и рассчитать значения мультипликаторов. После этого нужно сравнить эти показатели с прошлогодними данными по конкретному предприятию.

Какие самые перспективные российские акции?

Самыми недооцененными российскими акциями на рынке считаются бумаги Лукойла, НЛМК и Русагро.

Что значит, если акции перепроданы?

Перепроданность ценной бумаги означает, что цена акции слишком низкая относительно ее справедливых значений.

Одним из самых интересных для потенциального инвестора направлений вложений справедливо считаются так называемые недооцененные акции. Этим термином обозначают ценные бумаги, выпущенные эмитентами с хорошими перспективами или имеющие стоимость ниже рыночной. Результатом их объективной оценки становится быстрый рост котировок, способный принести вкладчику дополнительный и весьма немалый доход. Поэтому вопрос о том, как найти недооцененные российские акции, как и аналогичные ценные бумаги зарубежных эмитентов, остается злободневным для всех участников фондового рынка.

Что такое недооцененные акции

Недооцененной называют акцию, реальная котировка которой оказывается заниженной, если сравнивать с ценными бумагами эмитентов со схожими результатами финансово-хозяйственной деятельности. Такое развитие событий происходит по разным причинам. В числе самых распространенных нужно отметить такие:

- нестабильность отрасли, в которой работает компания, что крайне актуально для предприятий сырьевой направленности;

- недостаточная активность эмитента ценной бумаги на фондовом рынке или в продвижении собственного бренда;

- недавний выход компании на биржу, когда потенциальные инвесторы попросту не успели оценить ее перспективы;

- запутанная или не достоверная финансовая отчетность, предоставленная эмитентом по тем или иным причинам;

- агрессивная политика конкурентов, в том числе – выраженная в недобросовестных действиях по отношению к компании, например, посредством черного PR.

Интерес, который представляют недооцененные акции для инвестора, легко объясним. Покупка по заниженной цене становится выгодной после того, как рыночные котировки достигнут объективного уровня.

Но все сказанное выше упирается в одну серьезную проблему. Она состоит в сложности определения недооцененных акций из огромного количества ценных бумаг, представленных как на отечественном, так и международном фондовом рынке.

Как искать недооцененные акции

С некоторой долей условности недооцененные акции можно разбить на две большие категории. В первую входят ценные бумаги российских компаний, во вторую – международных в целом и американских в частности. Такое деление объясняется четко выраженной спецификой каждого из сегментов фондового рынка.

Российский

Недооцененные акции российских компаний имеют следующий набор характерных особенностей:

- Эмиссия сравнительно недавно работающими компаниями или имеющими ограниченный региональный рынок сбыта. Несмотря на такие относительно жесткие лимиты, деятельность подобных предприятий часто отличается стабильной и достаточно заметной прибылью.

- Малый объем торгов на бирже. Отражает слабую известность эмитента и выпущенных им ценных бумаг.

- Отсутствие массированной рекламной кампании или каких-либо новостей о выпуске акции и выходе предприятия на фондовый рынок.

- Низкая волатильность изменения курса акции при в целом успешных итоговых результатах финансово-хозяйственной деятельности предприятия.

Статистика показывает: только около 20% российских ценных бумаг, котирующихся на рынке, относятся к высоколиквидным. Многие из оставшихся четырех пятых акций и облигаций можно смело назвать недооцененными. В качестве типичных примеров подобного занижения котировок нужно указать такие:

- ТГК-1 и Мосэнерго, представляющие региональный энергетический сектор;

- Дальневосточное пароходство;

- компания «Соллерс», профиль которой — импорт и выпуск автотранспорта.

Американский и международный

Проще всего наглядно показать специфику международного и американского фондовых рынков, отличную от российского сегмента, на примере трех конкретный компаний. В разное время их акции были сильно недооценены. Своевременные вложения позволили инвесторами получить серьезную прибыль.

В указанную цифру вошли такие эмитенты:

- Amazon. В течение нескольких лет рост котировок акций компании отставал от аналогичного изменения оборотов и общего подъема рынка. Компенсация произошла в 2020 году, когда стоимость ценных бумаг быстро увеличилась.

- Nvidia. Обратный пример. Несмотря на снижение финансовых результатов компании в 2019 году, котировки ее ценных бумаг выросли на три четверти. Это показывает, что акции были недооценены, а также хорошие перспективы предприятия в ближайшем будущем.

- Walt Disney. Компания осуществила несколько серьезных вложений в течение двух-трех последних лет. Это привело к некоторому снижению прибыли и недооценке перспектив бизнеса. Но аналитики считают высокой вероятность окупаемости инвестиций, что приведет к быстрому росту показателей финансовой деятельности и, как следствие, котировок акций. Причем в самое короткое время – в течение одного-двух лет.

Фондовый рынок США развивается намного дольше российского. Поэтому не стоит удивляться тому, что доля недооцененных акций на нем заметно ниже. Но общее количество участников рынка существенно превосходит аналогичный показатель для России, что позволяет найти инвестору достаточное количество вариантов перспективного вложения денег.

Как провести анализ акций

Приведенная в предыдущем разделе информация наглядно демонстрирует, что вопрос определения недооценки акций очень сложен. Он базируется на тщательном изучении внушительного перечня показателей. Основными источниками сведений об эмитенте становится различная отчетность: налоговая, бухгалтерская или инвестиционная. На основании собранной информации выполняются расчеты нескольких критически важных показателей, каждый из которых заслуживает отдельного рассмотрения.

Коэффициент P/E Ratio

Выражает отношение текущей стоимости акции к доходу, который получает ее владелец. Оба исходных показателя несложно найти: первый – на официальном сайте фондовой биржи в результатах торгов, второй – в бухгалтерской отчетности предприятия.

Правильное использование коэффициента предусматривает необходимость обязательного учета специфики деятельности эмитента. Это объясняется разными уровнем доходности, характерным для различных направлений бизнеса. Другим важным следствием данного тезиса становится отсутствие единых для всех нормативных показателей P/E Ratio. Намного эффективнее и правильнее сравнить только данные для близких по видам деятельности компаний, работающих в одной и той же отрасли.

Принцип практического применения показателя достаточно прост. Чем выше значение коэффициента, тем сильнее занижена котировка ценной бумаги эмитента.

Коэффициент P/BV Ratio

Схожий по правилам расчета показатель, который демонстрирует соотношение рыночной цены к балансовой стоимости акции. Первая определяется по описанной схеме. Вторая рассчитывается как доля, которая приходится на ценную бумагу, и рассчитывается простым делением уставного капитала на количество эмитированных акций.

Если значение показателя меньше полутора, это становится основанием для отнесения ценной бумаге к недооцененным. Но и в отношении этого коэффициента справедливо правило, когда объективное сравнение проводится только для компаний из одной отрасли.

Дивидендная доходность

Третий важный показатель рассчитывается как соотношение размера выплаченных дивидендов к текущей котировке ценной бумаги. Такой метод обнаружения недооцененных акций применяется исключительно в том случае, если дивидендные выплаты предусмотрены политикой эмитента. Это вполне логично, так как в иной ситуации попросту невозможность рассчитать значение коэффициента.

Критически важным для правильного и объективного использования показателя становится сравнение предприятий, работающих в одной отрасли. При этом заниженная оценка обычно касается те компании, где значение коэффициента выше. Не стоит забывать про разницу между российским и международным фондовым рынком. Для компаний из России характерна более активная дивидендная политика, поэтому средним показателем считается 10%. Для иностранных эмитентов значение показателя редко превышает 6-7%.

Что такое скринер акций

Перечисленными коэффициентами перечень возможных параметров для анализа не ограничивается. Нередко для обнаружения недооцененных акций применяются и другие количественные показатели, например, коэффициент EV/EBIDTA или DEBT/EBIDTA. Для их расчета используются сведения, указанные в обязательной отчетности компании-эмитента. Подобная информация получается одним из двух способов:

- самостоятельно посредством изучения документации;

- с помощью специальных онлайн-сервисов, которые часто называют скринерами акций.

Второй вариант обычно оказывается заметно более быстрым, точным и объективным. Он представляет собой использование готовых и очень масштабных баз данных, которые регулярно обновляются. Пользователю остается только указать интересующие его параметры, в число которых обычно входят:

- результаты финансово-хозяйственной деятельности компании – текущие и за определенный временной период;

- история дивидендных выплат;

- динамика изменения котировок ценных бумаг;

- обширный набор финансовых коэффициентов, включая приведенные ранее;

- показатели рентабельности и прибыльности;

- состав акционеров;

- структуру уставного капитала и много другой полезной информации.

Не стоит забывать, что для обнаружения недооцененных акций используются не только количественные показатели. Нередко более эффективный поиск предусматривает применение качественных, который часто называют драйверами переоценки стоимости ценной бумаги. К числу таковых относятся:

- прогнозирование быстрого роста прибыльности компании;

- хорошие перспективы погашения дебиторской задолженности;

- прорабатываемые сделки поглощения или слияния, крайне выгодные для меньших по размеру участников рынка.

Приведенный перечень сложно назвать исчерпывающим. Но даже трех перечисленных драйверов достаточно, чтобы понять, насколько непростой выступает задача обнаружить недооцененные акции на фондовом рынке. При этом не имеет значения, идет ли речь о России, США или другой стране.

Важным уточнением становится мультипликативный эффект, который возможен при одновременном воздействии двух или большего числа драйверов переоценки. В этом случае перспективы инвестиций выглядят еще интереснее для потенциального вкладчика.

Преимущества недооцененных акций

Как и любой альтернативный метод инвестирования, вложения в недооцененные акции сопровождаются и очевидными достоинствами, и не менее ярко выраженными недостатками. К числу первых относятся такие:

- Системность подхода к определению направления инвестирования. Предусматривает применение нескольких количественных и качественных критериев выбора, что делает оценку объективной и не зависящей от персональных предпочтений потенциального инвестора.

- Высокая доходность. Достигается за счет быстрого роста котировок акций, купленных по заниженной цене. Результатом часто становится кратное увеличение стоимости активов, контролируемых инвестором.

- Возможность использования специализированных сервисов. Скринеры акций давно доказали эффективность, хотя и не дают 100%-ной гарантии успешных вложений. Но при использовании комплексного подхода к решению стоящих перед инвестором задач вероятность получения высокого дохода с одновременной минимизацией рисков резко возрастает.

В заключении разговора о достоинствах покупки недооцененных акций имеет смысл привести примеры подобных ценных бумаг. Для российского фондового рынка таковыми выступают:

- Сургутнефтегаз;

- Татнефть;

- НОВАТЭК;

- Росагро;

- Россети и другие.

Применительно к зарубежным эмитентам можно выделить несколько компаний. В их числе: Intel, AT&T, Lennar Corporation и D.R. Horton.

Риски недооцененных акций

Выше отмечено: несмотря на логичность и простоту идеи приобретения недооцененных акций, ее практическая реализация требует серьезного и системного подхода. Важно помнить и про несколько дополнительных рисков для инвестора, возникающих по следующим причинам:

- объективный характер заниженной котировки ценной бумаги, который не удалось выявить;

- сложность оценки перспектив эмитента с точки зрения текущей ситуации на фондовом рынке;

- нередкие ошибки при определении недооцененных акций, свойственные даже профессиональным участникам биржевых торгов.

Поэтому крайне важно учитывать возможные риски. Что позволит минимизировать опасность потерять собственные средства при одновременной максимизации вероятности стабильного и высокого дохода.