Компания-инвестор получает преимущества от прямых иностранных инвестиций на рынках принимающей страны по сравнению с местными компаниями[1]:

Прямые иностранные инвестиции – инвестиции, обеспечивающие контроль инвестора над хозяйственными операциями компании-получателя в другой стране, подразумевая прямой контроль над менеджментом или другими активами компании-получателя инвестиций[1].

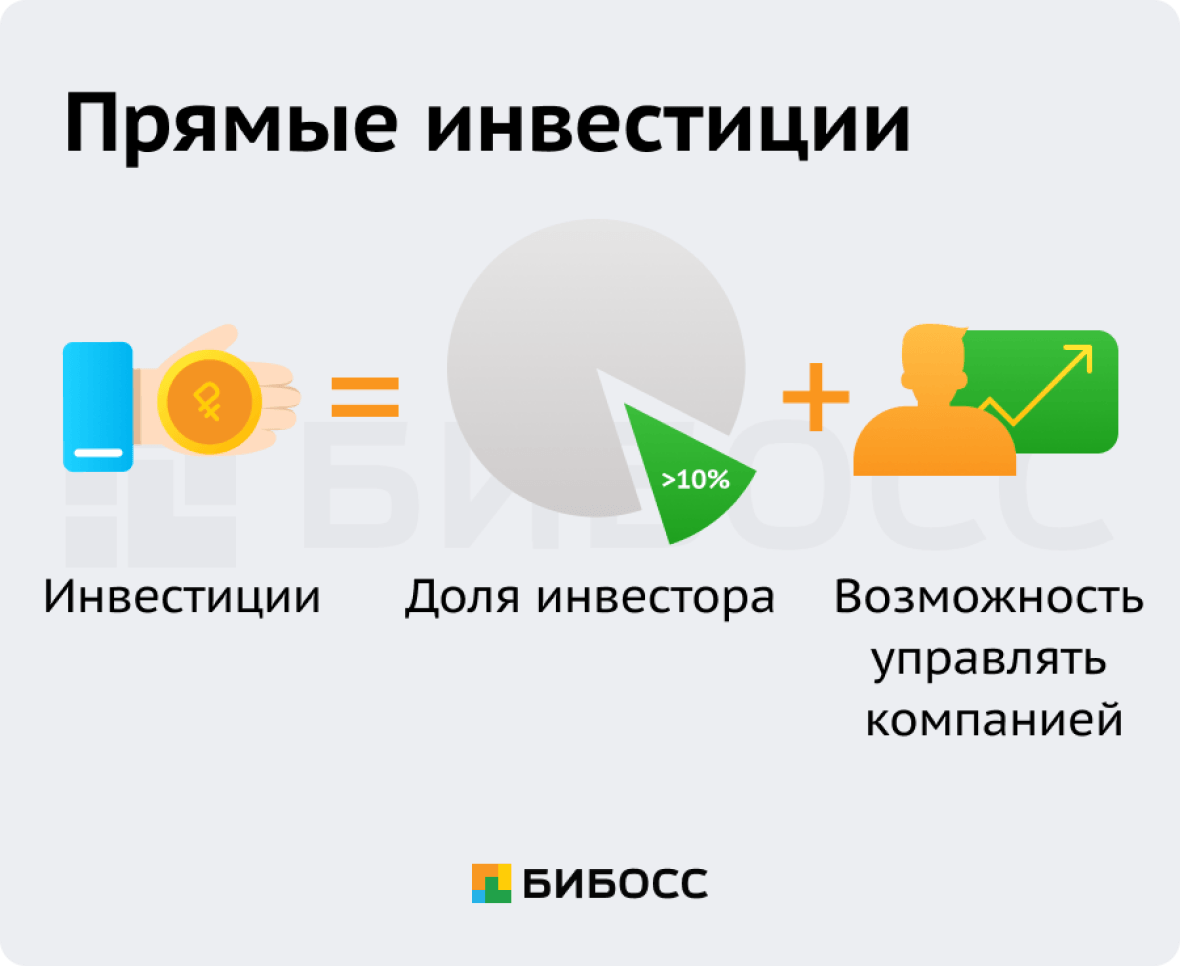

Прямой контроль – участие в собственности компании, которое позволяет эффективно контролировать управление компании. Размер доли собственности компании, необходимой для эффективного управления, в разных странах устанавливается законодательно (в Германии и Великобритании более 20%, в России и в ряде других стран более 10%).

Контроль может осуществляться через владение технологии, ноу-хау, лицензионных соглашений, через контракты, через контроль поставок материалов, соглашений о менеджменте, кредитных ресурсов[1].

Инвестиции – средства, направляемые на достижение целей, а не на потребление: в физический капитал (оборудование, машины, здания и инфраструктуру), в человеческий капитал (расходы на образование, обучение, развитие профессиональной мобильности), в технологии (финансирование НИОКР), в финансовые активы (акции, облигации)

[1].

Иностранные инвестиции – инвестиции одной страны в другую[1].

Прямые инвестиции – вложения, обеспечивающие длительный контроль инвестора над хозяйственными операциями компании-получателя, чем и отличаются от портфельных инвестиций, которые ориентированы на краткосрочные финансовые выгоды[1].

Зарубежный инвестор в принимающей стране — это чаще всего олигополист или монополист на каком-либо рынке, которые осуществляет ПИИ с целью удушения конкуренции и сохранения контроля над рынком согласно выводам Стивена Хаймера[en][9].

По данным UNCTAD, общий объём ПИИ в мире в 2008 году составил $ 2,1 трлн[18], что приблизительно равно 53% от бюджета США 2009 года ($ 3,9 трлн[19])

При этом в общем объёме ПИИ, на долю развивающихся экономик приходится, как правило, более 60%. Это объясняется тем, что развивающиеся рынки хоть и обладают повышенным риском невозврата средств, но компенсируют это более высокой доходностью в более сжатые сроки (в случае успешной реализации инвестиционного проекта).

По состоянию на 2001 год ПИИ в Китае составили $ 493 млрд[21]. В 2009 году общий объём ПИИ из Китая превысил $ 180 млрд[22].

По итогам 2020 года, в Россию поступило $ 41,2 млрд[23], в Китай — $ 105,7 млрд, а в Бразилию — $ 48,5 млрд. Индия получила — $ 23,7 млрд.

По данным UNCTAD за 2020 год крупнейшим реципиентом прямых инвестиций в мире были США, затем шёл Китай, а на 3-ем месте – Россия (которая единовременно поднялась на рекордно высокое место за счёт сделки между BP и Роснефтью)[24]. В 2020 году Россия занимала 19 место в списке стран по полученным ПИИ.

Экспорт-импорт предпринимательского капитала в форме иностранных инвестиций наряду с международной торговлей товарами и услугами, международными финансово-кредитными отношениями и международной миграцией рабочей силы является важнейшей формой МЭО в условиях глобализации мировой экономики.

Прямые иностранные инвестиции — долгосрочные вложения капитала, которые отражают заинтересованность резидентов одной страны (прямых инвесторов или материнской компании) в приобретении собственности, находящейся в другой стране (в форме предприятий с иностранными инвестициями и зарубежных филиалов материнской компании). При этом складываются долгосрочные связи между прямыми инвесторами и предприятиями с иностранными инвестициями, и создается возможность контроля за их деятельностью.

В соответствии с определением экспертов ЮНКТАД, которое является сейчас общепринятым, к НИИ относятся вложения капитала, на которые приходится не менее 10% акций или паев в компании, расположенной на территории страны — реципиента ПИИ.

Портфельные иностранные инвестиции — вложения капитала, не дающие зарубежному инвестору права контроля за деятельностью предприятий с иностранными инвестициями. На них приходится менее 10% акций или паев в компании.

Надо отметить, что такое количественное деление на прямые и портфельные инвестиции является достаточно условным и принято ЮНКТАД для возможности проведения сравнительного анализа. Такое же определение прямых и портфельных иностранных инвестиций принято в законодательстве России, а также, например, США.

Формы осуществления ПИИ:

- — взносы в уставный фонд фирмы;

- — внутрифирменные займы;

- — реинвестированные прибыли.

Инвестиции «зеленого поля» (англ, greenfield investment) — «инвестиции с нулевого цикла», (вложения в новые производства, инвестирование в строительство новых сооружений).

Основными участниками процессов иностранного инвестирования являются транснациональные компании (главным образом, корпорации), которые состоят из материнской компании и ес филиалов, в том числе, зарубежных (более подробно о роли ТНК см. гл. 28 учебника).

Масштабы ПИИ в мировой экономике все время растут. Это не исключает их циклического характера, подъемов и спадов, которые прежде всего связаны с общемировыми трендами развития. По сравнению с 1990 г. приток ПИИ увеличился к 2008 г. в 9 раз (отток — примерно в 10 раз). Даже учитывая, что данные приведены в текущих ценах, нельзя не отметить высокую степень динамичности процессов ПИИ (табл. 21.1).

Таблица 21.1

Отдельные показатели прямого иностранного инвестирования и международного производства в мировой экономике в 1990—2020 гг.,

млрд долл.1

|

Показатели |

1990 |

2008 |

2009 |

2020 |

2020 |

2020 |

2020 |

|

|

Приток ПИИ |

208 |

1493 |

1819 |

1222 |

1422 |

1700 |

1330 |

1452 |

|

Отток ПИИ |

241 |

1532 |

1999 |

1171 |

1468 |

1712 |

1347 |

1411 |

|

Трансграничные слияния и поглощения |

99** III*** |

322 |

344 |

332 |

349 |

* В среднем за предкризисный период.

** Данные в Докладе 2020 г.

*** Данные в Докладе 2020 г.

С начала 1990-х до 2000 г. наблюдался рост объемов прямого иностранного инвестирования в мировой экономике, который усилился в 1996— 2000 гг. (среднегодовой темп прироста ПИИ составил около 40%). Причем среднегодовые темпы прироста ПИИ превышали (иногда в несколько раз) соответствующие показатели в отношении мирового ВВП, мирового экспорта и валовых капиталовложений в основной капитал. Например, в 1991 — 1995 гг. среднегодовой темп прироста мировых ПИИ составил примерно 20%, а мирового ВВП и валовых капиталовложений в мировую экономику — только 6% (меньше почти в 3 раза), а мирового экспорта — 9% (меньше примерно в 2 раза). В 1996—2000 гг. аналогичные показатели для ПИИ равнялись примерно 40%, а для мирового ВВП и валовых капиталовложений — 1%, для мирового экспорта — 4%. Таким образом, процессы прямого иностранного инвестирования стали настоящими «драйверами» развития всей мировой экономической системы в 1990-е гг.

После рекордного уровня мирового объема ПИИ в 2000 г. более 1 трлн долл, началась тенденция к снижению масштабов ПИИ, которая продолжалась в течение 2001—2003 гг. Однако с 2004 г. наблюдается рост объема мировых ПИИ.

Последний мировой экономический кризис не смог не внести свою лепту в процессы иностранного инвестирования: они уменьшились примерно на 14%. Если в 2007 г. объем притока ПИИ в мире составлял 1,975 трлн долл., то в 2008 г. — только 1,791 трлн долл. По оттоку ПИИ соответствующие цифры составили: 2007 г. — 2,198 трлн долл., 2008 г. — 1,969 трлн долл. [1]

Причем надо отметить, что даже эти сниженные показатели превышают «пик» инвестиций 2000 г. В 2020 и 2020 гг. масштабы ПИИ в мировой экономике стали расти, в 2020 г. снизились, однако в 2020 г. опять стали повышаться (см. табл. 21.1).

Если анализировать долгосрочные тренды в масштабах накопленного в различных регионах и странах иностранного капитала в виде НИИ, то складывается следующая картина. Больше всего «накопили» ПИИ развитые страны. По нашим расчетам в 1990 г. на них приходилось 75% всего объема кумулятивного объема ПИИ в мире, в 2000 г. — 76%, в 2020 г. — 62%. Приведенные данные говорят о том, что только за последние 12 лет доля данной группы стран снизилась с 3/4 до 2/3 в общемировом объеме накопленных ПИИ. Это связано с определенными причинами, о которых будет сказано ниже.

Рассмотрим группы стран, которые в последние три года выступили основными реципиентами ПИИ в мировой экономике (табл. 21.2).

Таблица 21.2

Структура мирового притока ПИИ по группам стран, %*

|

Группа стран |

2009 г. |

2020 г. |

2020 г. |

2020 г. |

2020 г. |

|

Развитые страны |

50,6 |

49,4 |

49,7 |

41,5 |

39,0 |

|

PC |

43,3 |

45,2 |

44,5 |

52,0 |

53,6 |

|

Страны с переходной экономикой |

6,0 |

5.3 |

5,8 |

6,5 |

7,4 |

Основываясь на данных (см. табл. 21.3), можно сделать вывод о том, что и в последние годы ключевыми инвесторами остаются развитые страны (на них приходится около 2/3 оттока ПИИ). Примерно половина мирового притока ПИИ теперь приходится на PC (табл. 21.3).

Таблица 21.3

Структура мирового оттока ПИИ по группам стран, %2

|

Группа стран |

2009 г. |

2020 г. |

2020 г. |

2020 г. |

2020 г. |

|

Развитые страны |

73,0 |

68,4 |

70,5 |

65,4 |

60,7 |

|

PC |

22,8 |

27,5 |

25,2 |

30,6 |

32,2 |

|

Страны с переходной экономикой |

4,2 |

4,1 |

4,3 |

4,0 |

7,0 |

В последние годы существенно изменяются позиции различных регионов в притоке и оттоке мировых ПИИ. При этом наиболее модифицируется роль PC и стран Юго-Восточной Европы и СНГ, которые все больше выступают на мировом инвестиционном поле как государства-инвесторы. В первую очередь это касается азиатских стран, в том числе Китая, Гонконга (Китай) и России. [2]

Надо отметить, что Россия в настоящее время входит в 10 ведущих стран — реципиентов ПИИ. В 2020 г. она занимала 8-с место в мире, а объем привлеченных ПИИ составил 41 млрд долл, (по данным ЮНКТАД). В 2020 г. соответствующий показатель равнялся примерно 53 млрд долл. (9-е место), а в 2020 г. — 79 млрд долл. (4-е место после США, 188 млрд долл., Китая, 124 млрд долл, и Британских Виргинских островов, 92 млрд долл.). Более удивительным является выдвижение России в число крупнейших инвесторов в мире. В 2020 г. она также занимала 8-е место по легальному оттоку ПИИ, их стоимость равнялась 52 млрд долл., в 2020 г. — 8-е место (51 млрд долл.), а в 2020 г. 4-е место (95 млрд долл., после США, 338 млрд долл., Японии, 136 млрд долл, и Китая, 101 млрд долл.). Еще несколько лет назад такой сценарий развития событий трудно было представить, поскольку Россия очень медленно «набирала обороты» даже в качестве страны-реципиента. Примерно с середины первого десятилетия XXI в. наступил некий «перелом», и Россию даже стали называть в зарубежной прессе «звездой мирового инвестиционного рынка».

Отметим, однако, что часть ПИИ из России уходит в офшоры, а оттуда, в свою очередь, часть из них возвращается «на Родину». Однако, во-первых, это явление характерно не только для России, а во-вторых, важно, что растут и объемы реальных прямых инвестиций российских компаний в других странах.

Ниже приводятся сравнительные данные по оттоку и притоку ПИИ в страны БРИКС и США за 2005-2020 гг. (табл. 21.4).’

Таблица 21.4

Приток и отток ПИИ в страны БРИКС в 2008—2020 гг., млрд долл.1

|

Страна |

В среднем за 2005-2007 гг.» |

2008 |

2009 |

2020 |

2020 |

2020 |

2020 |

|

Россия Приток ПИИ Отток ПИИ |

|||||||

|

КНР Приток ПИИ Отток ПИИ |

|||||||

|

Бразилия Приток ПИИ Отток ПИИ |

|||||||

|

Индия Приток ПИИ Отток ПИИ |

|||||||

|

ЮАР Приток ПИИ Отток ПИИ |

4,6 |

1 UNCTAD. World Investment Report 2020. UNCTAD: New York; Geneva, 2020; UNCTAD. World Investment Report 2020. UNCTAD : New York ; Geneva, 2020. P. 205—208. URL: http:// unctad.org/en/pages/Statistics.aspx (дата обращения: 11.11.2020).

|

Страна |

В среднем за 2005-2007 гг.* |

2008 |

2009 |

2020 |

2020 |

2020 |

2020 |

|

США Приток ПИИ Отток ПИИ |

* В среднем в предкризисный период.

Из данных табл. 21.4 следует, что КНР прочно удерживает свое лидерство по притоку ПИИ среди стран БРИКС. Кроме того, Китай занимает в настоящее время 2-е место в мире по притоку 11И И после США.

Ниже показаны основные страны-реципиенты (табл. 21.5) и страны- инвесторы (табл. 21.6).

Таблица 21.5

Основные страны-реципиенты в 2020 и 2020 гг.1

|

2020 |

2020 |

|

США |

США (188 млрд долл.) |

|

Китай |

Китай (124 млрд долл.) |

|

Гонконг |

Британские Виргинские острова (92 млрд долл.) |

|

Бразилия |

Россия (79 млрд долл.) |

|

Британские Виргинские острова |

Гонконг (Китай) (76 млрд долл.) |

Таблица 21.6

Основные страны-инвесторы в 2020 и 2020 гг.2

|

2020 |

2020 |

|

США |

США (338 млрд долл.) |

|

Япония |

Япония (136 млрд долл.) |

|

Китай |

Китай (101 млрд долл.) |

|

Гонконг (Китай) |

Россия (95 млрд долл.) |

|

Великобритания |

Гонконг (Китай) (76 млрд долл.) |

Выдвижение Китая и Гонконга (Китай) на высокие позиции как среди стран-реципиентов, так и среди стран-инвесторов в последние годы объясняется не только традиционными факторами их привлекательности, с одной стороны, и возросшей экономической мощью для выхода «на мировую арену» уже в качестве инвесторов — с другой, но и значительными взаимными инвестициями между Китаем и Гонконгом (Китаем). Как 1

UNCTAD. World Investment Reports. URL: http://unctad.org/en/pages/DIAE/World% (дата обращения: 20.12.2020).

2 Там же.

известно, Гонконг является с 1 июля 1997 г. частью Китая, однако провозглашенный принцип: «Одна страна — две экономики» до сих пор реализуется. И статистические данные собираются отдельно по континентальному Китаю и отдельно — по Гонконгу (Китай). Взаимные инвестиции между ними составляют примерно 40—50%. И поскольку их объемы растут, повышаются позиции и Китая, и Гонконга (Китай) на мировом рынке инвестиций. Однако отметим, что примерно половина ПИИ приходят туда из других стран, и эти объемы также весьма значительны.

Существенно изменилась отраслевая структура мировых ПИИ. Если анализировать долгосрочные тренды, то в начале 1970-х гг. на долю сферы услуг приходилась примерно 25% суммарного объема ПИИ в мире, а в 1990 г. — уже 49% (т.е. она возросла почти в 2 раза). По последним данным доля первичного сектора в общемировом объеме ПИИ равна 15%, обрабатывающей промышленности — 45%, а сферы услуг — 40%. Последний мировой экономический кризис позитивно повлиял на рост ПИИ в добывающую промышленность, так как в соответствии с прогнозами экспертов в долгосрочном периоде ожидается рост цен на нефть и газ (несмотря на их снижение в 2009 г.). Более того, среди отдельных отраслей обрабатывающей промышленности возрастет инвестиционная привлекательность наукоемких производств, например, фармацевтики, а также пищевой промышленности, продукция которой имеет относительную низкую эластичность спроса. В то же время, иностранные инвестиции в автомобильную промышленность постепенно снижаются из-за так называемых «избыточных мощностей». Объем ПИИ в сферу услуг существенно различается по их отраслевой структуре и странам-реципиентам, поэтому глубокий анализ можно проводить только с учетом этой специфики.

На макроэкономическом уровне можно выделить как позитивные, так и негативные последствия оттока или притока ПИИ (соответственно для стран-инвесторов и принимающих стран). Это и влияние на объем ВВП, темпы экономического роста, отраслевую и региональную структуру экономики, состояние конкурентной среды, процессы передачи технологии, управленческого опыта, обучения и переобучения рабочей силы, состояние окружающей среды и др.

Существенным образом влияют ПИИ на платежный баланс всех стран, участвующих в экспорте-импорте ПИИ. Это влияние отражается как в первом разделе платежного баланса «Счет текущих операций» — в статье «Доходы от прямых инвестиций», так и во втором разделе платежного баланса «Счет движения капитала и финансовых инструментов» — в статье «Прямые иностранные инвестиции».

Основная задача любой страны, участвующей в процессах иностранного инвестирования, состоит в формировании эффективной системы государственного регулирования объема, структуры и качества ПИИ с точки зрения обеспечения долговременного экономического роста и стабильного социального развития.

В мировой практике существует четыре уровня государственного регулирования иностранных инвестиций: национальный, двусторонний, региональный, многосторонний. Национальная система государственного регулирования государств, участвующих в процессах иностранного инвестирования, включает в себя, как правило, законодательные основы, касающиеся притока и оттока иностранного капитала; режим, устанавливаемый для иностранных инвесторов; гарантии, предоставляемые иностранным инвесторам на государственном уровне; меры государственного регулирования, связанные с регулированием всех вопросов функционирования предприятий с иностранными инвестициями.

На двустороннем уровне заключаются два основных вида договоров, касающихся взаимных процессов инвестирования: двусторонние соглашения об избежании двойного налогообложения (BIT) и двусторонние соглашения о взаимной защите и взаимной поддержке иностранных инвестиций (DTI). В настоящее время существует около 6000 двусторонних соглашений этих типов.

В долгосрочном периоде проявляется тенденция к либерализации условий функционирования предприятий с иностранными инвестициями, хотя в последние годы усиливается стремление стран, владеющих топливно- энергетическими ресурсами и стратегическими запасами черных и цветных металлов, ограничить доступ к ним иностранных инвесторов. На это повлияли как повышение цен на нефть, газ и некоторые другие виды промышленного сырья на мировых рынках, так и стремление PC осуществлять более жесткое государственное регулирование в этих отраслях (вплоть до национализации отдельных производств). Поэтому в настоящее время все больше государств-реципиентов склоняются к протекционистской политике в области привлечения ПИИ.

В 2020 г. доля «менее благоприятных» изменений из общего числа внесенных в национальные системы государственного регулирования привлечения иностранных инвестиций составила 25%. В 2020 г. она была еще больше — 33%. Но это объясняется, скорее, не смягчением протекционистских тенденций в этой сфере, а тем, что в течение нескольких предыдущих лет рядом государств были уже приняты законодательные меры, ограничивающие присутствие иностранных инвесторов в различных сегментах их национальных экономик.

Однако надо отметить, что многие азиатские PC и страны с переходной экономикой все больше применяют селективный подход к проектам с участием иностранных инвесторов. Своеобразным примером может служить Китай, для которого характерна продуманная государственная политика стимулирования и ограничения притока ПИИ. Долгие годы все инвестиционные проекты с ПИИ делились на приоритетные, разрешенные, ограничиваемые и запрещенные. Причем к приоритетным относились следующие проекты:

- – производство нового оборудования и новых материалов, которые КНР не может в достаточном количестве производить «своими силами»;

- – производство экспортной продукции на уровне мировых стандартов;

- – выпуск продукции с улучшенными потребительскими свойствами;

- – ресурсосберегающие технологии;

- – производство машин и оборудования для энергетики, транспорта и добывающих отраслей.

Как видно из приведенного перечня, в качестве приоритетных объектов выбираются не любые производства в определенных отраслях национальной экономики КНР, а стратегически значимые сферы деятельности. Таким образом, в основу приоритетности положен не отраслевой, а проблемный подход, что делает селективность как принцип государственной политики иностранных инвестиций в КНР еще более эффективной.

В настоящее время в КНР приоритетными являются проекты с привлечением ПИИ в сфере энергосберегающих технологий; в наукоемких отраслях; в экологических проектах и ряде других областях, что является вполне грамотной современной корректировкой приоритетов государственного регулирования с целью обеспечения динамичного социально-экономического развития.

Выработка многостороннего соглашения в области регулирования процессов иностранного инвестирования в масштабе мировой экономике – задача серьезная, долговременная, решение которой возможно, скорее всего, по линии ВТО и соответствующих структур этой организации.

В последних докладах ЮНКТАД о мировых инвестициях отмечалось, что глобальные дисбалансы, социальные проблемы приводят к пересмотру экономической политики на глобальном уровне. Во-первых, в долгосрочном периоде произошли существенные изменения позиций PC и стран с переходной экономикой в сторону их усиления по сравнению с позициями развитых стран. Во-вторых, последний мировой финансовый кризис усилил роль государства в экономике как в странах со зрелой рыночной экономикой, так и во многих других группах государств. В-третьих, сама природа «вызовов» современного общества, которое все больше приобретает «глобальные черты», такова, что ни одна страна в одиночку не способна решить все проблемы своего социально-экономического развития, что повышает роль императива международного сотрудничества. В-четвертых, глобальный политический и экономический контекст происходящих событий и «вызовов» приводит «полисмэйкеров» к формированию новой парадигмы развития, в которой проблемы социального развития, охраны окружающей среды и устойчивого развития в целом становятся не менее важными, чем проблемы экономического роста самого по себе.

Таким образом, в условиях нарастания различного рода кризисных явлений, использование потенциала иностранных инвестиций может внести значительный вклад в устойчивое развитие всех стран, участвующих в процессах иностранного инвестирования.

Вопросы и задания для самоконтроля

- 1. Какова динамика притока ПИИ в последние годы в мировой экономике?

- 2. Какие отрасли являются для иностранных инвесторов наиболее привлекательными в разных группах стран?

- 3. Перечислите потенциальные позитивные и негативные последствия привлечения ПИИ в странах-реципиентах.

- 4. Каковы основные формы осуществления НИИ в современных условиях?

- 5. Как изменилась роль отдельных стран и регионов мира как инвесторов и реципиентов ПИИ?

- 6. Какие основные принципы заложены в государственном регулировании иностранного капитала в КНР?

- 7. Какова специфика разных уровней государственного регулирования процессов иностранного инвестирования в мировой экономике?

Рекомендуемая литература

Зубченко, Л. А. Иностранные инвестиции / Л. А. Зубченко. — М.: КноРус, 2020. Ивасенко, А. Г. Иностранные инвестиции / А. Г. Ивасенко, Я. И. Никонова. — М.: КноРус, 2020.

Лучко, М. Л. Иностранные инвестиции в мировой экономике / М. Л. Лучко. — М.: МАКС Пресс, 2009.

UNCTAD. World Investment Report. URL: http://www.unctad.org (дата обращения: 10.10.2020).

Представим, что вы накопили 100 тысяч рублей. Как заставить их работать? Первое, что приходит в голову — положить деньги на вклад в банк. Так сделает большинство. Но не вы — потому что сейчас узнаете о другом, нескучном способе преумножить ваши сбережения. Листайте вниз!

В нашей статье вы узнаете:

- Сколько можно заработать на прямых инвестициях;

- Как выбрать инвестиционный проект;

- В какие сектора вкладываться в 2022 году;

- Как основателю найти инвестора для компании, не выходя на биржу;

- и многое другое.

Прямые инвестиции — это вложения в компанию в размере более чем 10% ее уставного капитала. Вкладывать можно деньги, землю, здания, патенты и даже собственную экспертизу (например, по маркетингу). В обмен на свои вложения инвесторы получают не только доход, но и допуск в «святая святых» — управление предприятием.

Игорь Анатольевич Кох

Доктор экономических наук, профессор Казанского Федерального Университета

Инвестор не просто передает свои средства кому-то, кто будет с их помощью развивать бизнес, а сам (единолично или с партнерами) намерен участвовать в управлении инвестиционными проектом и использовании его результатов.

Если вы хотите превратить сбережения в прямые инвестиции, будьте готовы:

- Вложить активы на длительный срок — 5 лет и больше;

- Решить для себя, когда планируете “выйти” — установите конкретный критерий, например сумма дивидендов или размещение акций на бирже;

- Погрузиться в сферу деятельности компании — это важно по двум причинам: чтобы приносить ей пользу и чтобы не пропустить выгодный момент для увеличения доли или ее продажи.

Чтобы лучше объяснить, что такое прямые инвестиции, их сравнивают с портфельными.

Чем прямые инвестиции отличаются от портфельных?

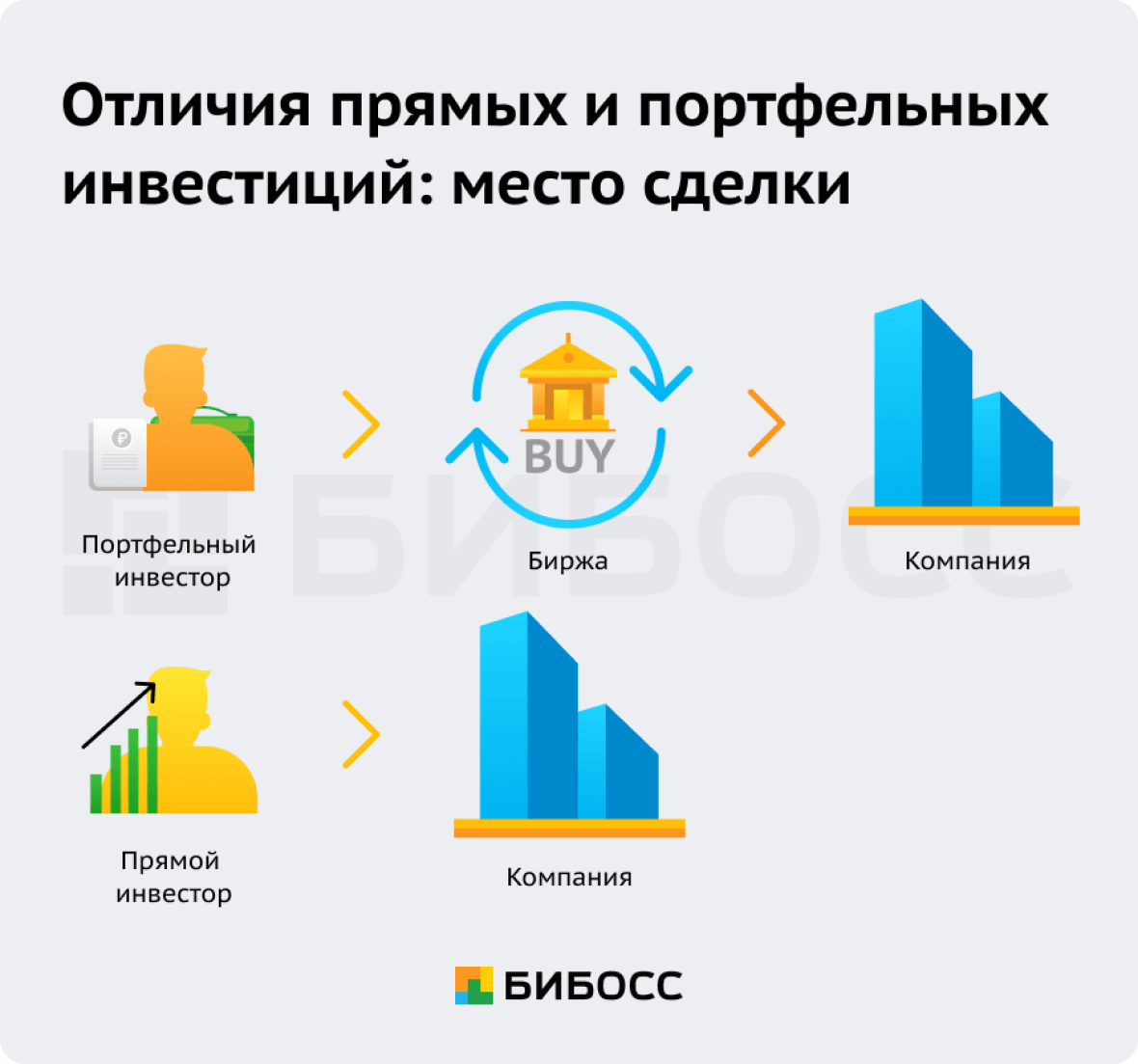

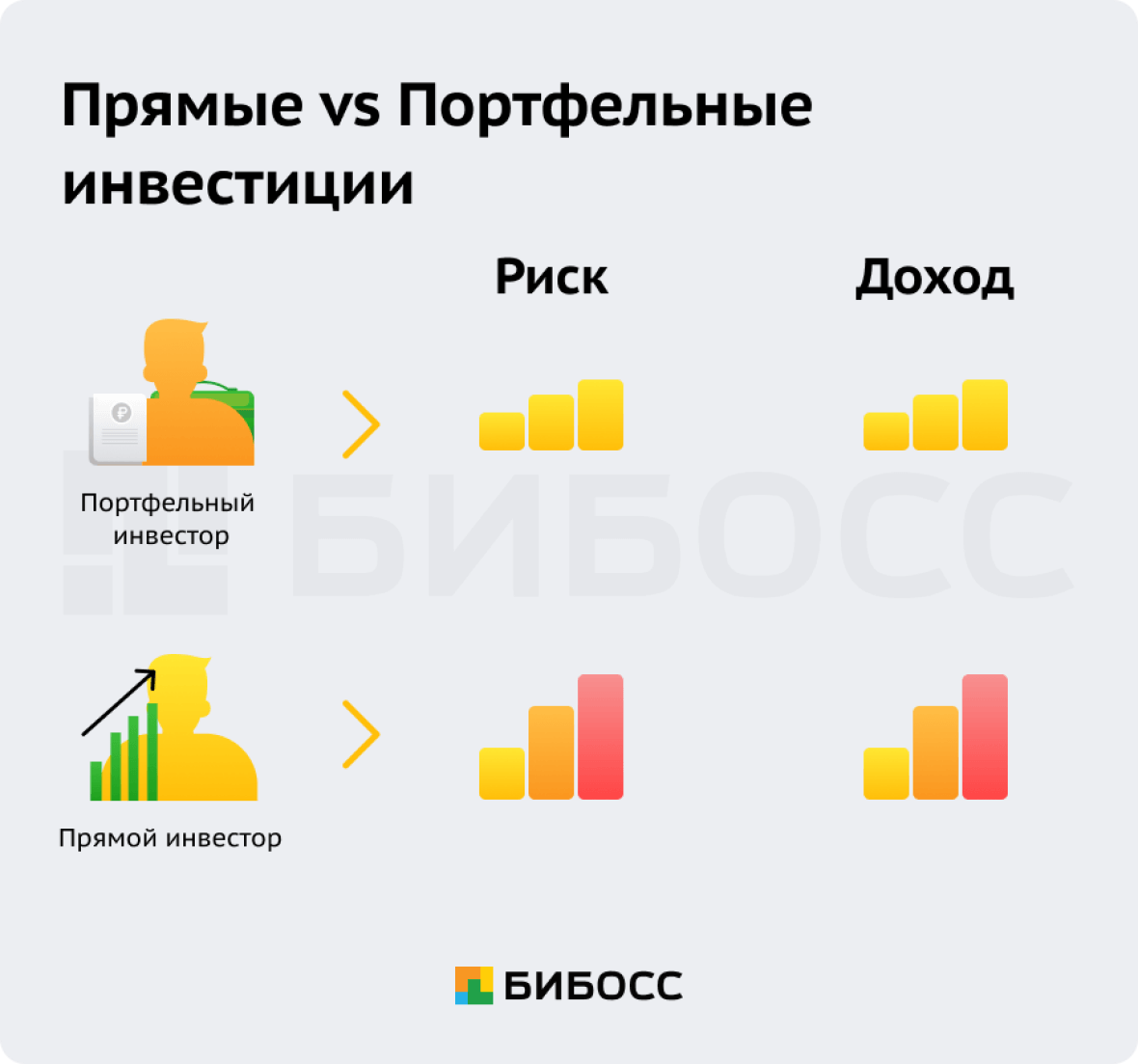

Прямые и портфельные инвестиции отличаются по тому, где совершается сделка, с какой целью, на чем зарабатывает инвестор и уровню его риска.

Место оформления сделки

В случае с портфельными инвестициями вы можете купить акции на бирже через брокера (например, в онлайн-приложении) и не контактировать с компанией напрямую. Такие компании называются публичными.

Купить акции непубличной компании можно на внебиржевом рынке у ее основателей или других собственников. Перед заключением договора стороны встречаются лично и договариваются об условиях входа в состав инвесторов проекта.

Цели инвестиций

В портфельных инвестициях инвестор не участвует в управлении компанией, а прямые предполагают контроль и участие в принятии решений и развитии проекта. Выбирая прямые инвестиции, вкладчик максимально заинтересован в развитии компании. От этого зависит сумма его дохода в будущем, ведь на начальных этапах инвестиции могут не приносить прибыли.

Игорь Анатольевич Кох

Доктор экономических наук, профессор Казанского Федерального Университета

Принципиальная разница между прямыми и портфельными инвестициями заключается в том, что портфельный инвестор не претендует на контроль над объектом вложений, его единственная цель — получение дохода.

Источник дохода

Как портфельный, так и прямой инвестор нацелены на получение двух видов доходов: дивидендов и прибыли от продажи долей в виде разницы между ценой продажи и ценой покупки. Однако прибыль от продажи доли прямого инвестора может быть в разы больше, чем у портфельного инвестора, ведь он вложился в компанию еще до размещения акций на бирже и появления этих акций на счету у портфельно-ориентированного коллеги.

Уровень принимаемого риска

Портфельное инвестирование — это способ снижения инвестиционных рисков, реализация принципа «не кладите все яйца в одну корзину». Прямые инвестиции менее диверсифицированы, в этом случае инвестор готов положить все в одну «корзину» ради большей прибыли.

Портфельные инвесторы охотнее вкладываются в действующие, устойчивые компании, чтобы обеспечить себе минимальный риск. Они выбирают биржевые акции, облигации и паи биржевых фондов, словом, те инструменты, которые можно легко перепродать.

Прямые инвестиции связаны со значительно большим риском, потому что результат инвестиционного проекта заранее неизвестен. Инвестор даже может потерять все свои средства. А вернуть деньги с помощью перепродажи технически сложнее.

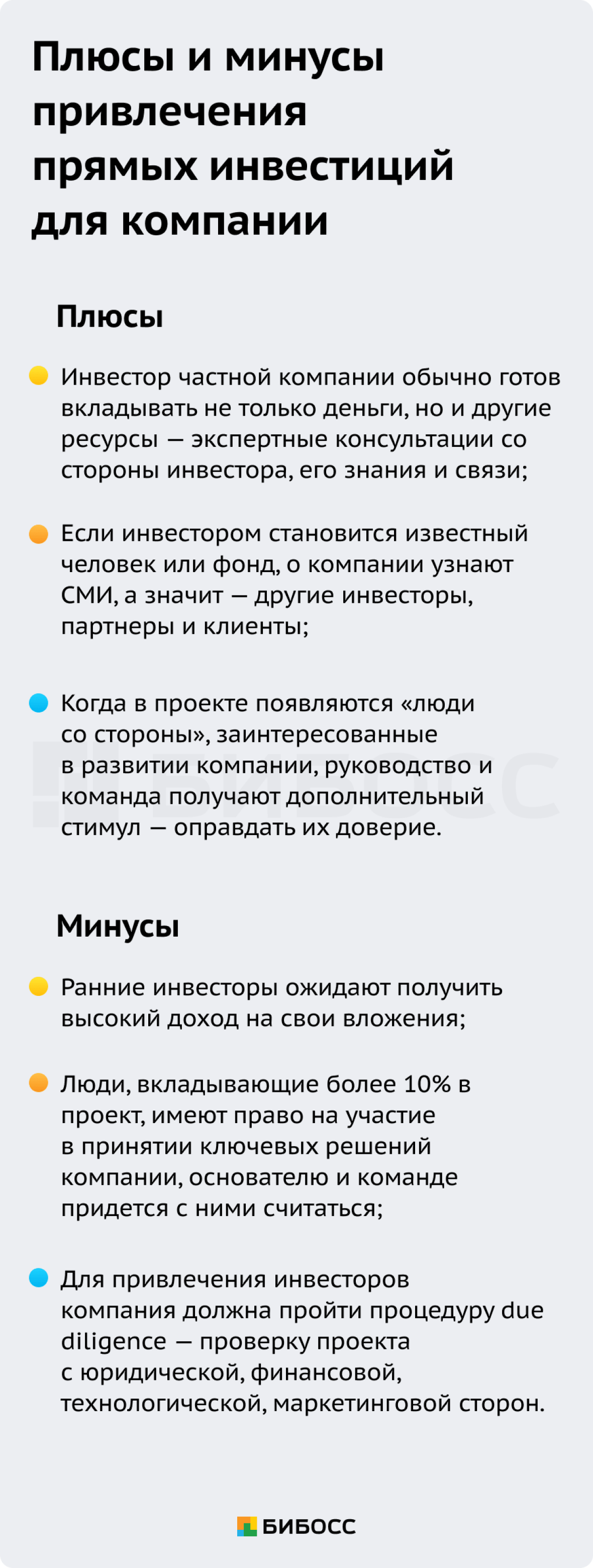

Плюсы и минусы прямых инвестиций

Особенности прямых инвестиций могут быть и плюсом, и минусом, в зависимости от целей и первоначального капитала инвестора.

| Особенность | Плюсы | Минусы |

|---|---|---|

| Участие в управлении компанией |

|

|

| Высокий порог входа — даже небольшие доли перспективных компаний требуют значительных вложений (от 100 тыс. рублей) |

Низкая конкуренция на внебиржевом рынке, возможность выбирать из множества проектов |

Собственных средств инвестора может быть недостаточно для прямых инвестиций, потребуется взять кредит под проценты, что снизит доход |

| Индивидуальное оформление каждой инвестиционной сделки |

Возможность прописать в договоре свои условия и требования |

Низкая ликвидность — прямому инвестору сложнее быстро вывести свои деньги из непубличной компании: нужно найти покупателя на свою долю и договориться с ним о подходящей цене |

| Отсутствие организованного рынка, аналитики, истории цен на доли | Низкая конкуренция, возможность ставить свои условия | Инвестору нужно потратить дополнительное время на самостоятельную оценку выгодности вложений, либо обратиться к финансовым консультантам |

| Соотношение риск/доходность | Высокая доходность в случае успеха проекта | Высокий риск потери вложенных средств |

| Налогообложение | Доход от продажи доли не облагается налогом, если инвестор владел ею более 5 лет |

Есть нюансы, например, если стоимость доли выше расходов инвестора на ее приобретение, эта сумма приравнивается к дивидендам, относится к доходам и облагается по ставке 13% |

Способы прямых инвестиций или как вложиться в непубличную компанию?

Непубличная компания это организация, которая еще не разместила акции на фондовой бирже, например, ЗАО или ООО.

Инвестировать в такую компанию может любой человек: студент, медсестра, учитель, пенсионер, сотрудник компании или женщина в отпуске по уходу за ребенком. У среднестатистического гражданина есть несколько вариантов прямых инвестиций:

1. Создать собственный бизнес — для того, чтобы стать единоличным владельцем компании, нужно учредить ООО с минимальным уставным капиталом в 10 тыс. рублей. Выбирая этот путь, человек становится не только инвестором, но и предпринимателем и должен быть готов самостоятельно заниматься всеми вопросами в компании.

Игорь Анатольевич Кох

Доктор экономических наук, профессор Казанского Федерального Университета

Большая часть малых предприятий создается именно физическими лицами, которые сами являются одновременно и инвесторами (используя свои собственные или заемные деньги), и менеджерами проекта, и руководителями созданного бизнеса, и его собственниками.

2. Стать бизнес-ангелом начинающего проекта — тем человеком, который поверит в идею стартапа и вложится в него самым первым. Риск таких вложений очень высок, поэтому хорошо инвестор должен хорошо проанализировать рынок для удачного выбора. Для того, чтобы стать бизнес-ангелом, нужна сумма денег, достаточная для приобретения первого оборудования и аренды помещения, словом — для старта.

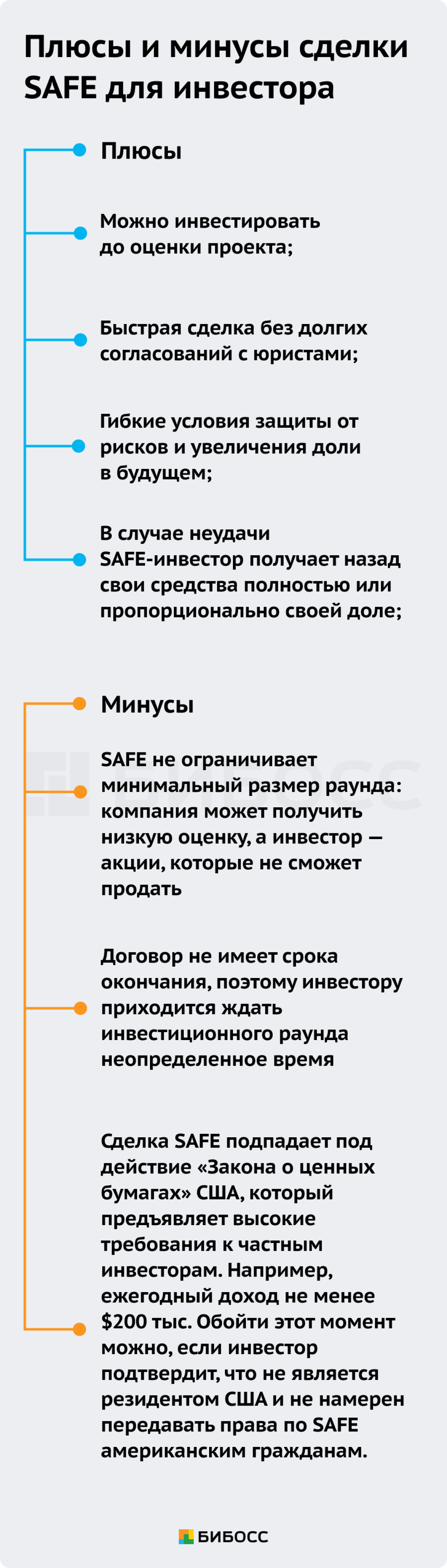

3. Вступить в компанию по договору SAFE (Simple Agreement for Future Equity). Использовать этот способ удобно, когда у компании еще нет выручки и оценить прибыльность вложений невозможно. Суть сделки: инвестор вкладывает деньги без оценки компании, а значит, принимает высокий риск потери инвестиций. За доверие компания выделяет инвестору больше акций на следующем раунде финансирования.

4. Заключить договор конвертируемого займа. Такой договор дает инвестору возможность превратить долг компании в ее акции в случае успешного развития компании или заработать на процентах по договору. Договор конвертируемого займа удобен для обеих сторон возможностью выйти из сделки без потерь. Эксперты советуют использовать такой способ инвестиций в компаниях с небольшим числом инвесторов — до 10 человек. Это связано с тем, что для конвертации займа в акции нужно согласие всех акционеров, которое технически сложно получить при большом числе владельцев акций.

5. Использовать инвестиционные платформы, которые упрощают и автоматизируют отношения между инвестором и бизнесом. Платформы помогают обеим сторонам оформить документы, оценить финансовое состояние заемщика и решить юридические проблемы. На инвестиционных платформах можно заработать на выдаче займов от 10 тыс. рублей.

Из-за высокого риска вложений такие платформы должны регистрироваться и проходить проверку Банка России. Перед использованием сервисов коллективных инвестиций проверьте, входят ли они в список операторов инвестиционных платформ на сайте регулятора — в августе 2022 года в нем 64 компании.

6. Вложиться в фонд прямых инвестиций (ФПИ). В этом случае инвестор подписывает договор с инвестиционной компанией и вносит “в общий котел” солидную сумму. Инвесткомпания объединяет все вклады в ФПИ, ее специалисты анализируют рынок и направляют средства в наиболее перспективные непубличные проекты. Вкладчик получает свой взнос и прибыль по нему через 3-5 лет после закрытия фонда, когда управляющая компания продает доли в профинансированных проектах.

ФПИ также позволяет анонимизировать вложения в компанию, поскольку он не обязан раскрывать список своих участников — никто не будет знать, во что и какую сумму вы инвестировали.

Отдельно выделяются венчурные фонды — вложения в новую компанию на начальном этапе ее существования.

7. Стать участником инвестиционного синдиката, например SPV-компании (Special purpose vehicle). Она создается для реализации проектов под руководством ведущего инвестора. Участники SPV-компании доверяют экспертизе лид-инвестора и вкладывают 5-10% от необходимой суммы инвестиций. Доход распределяется пропорционально вкладам участников. Способ инвестиционного синдиката выгоднее ФПИ тем, что дает инвестору свободу в выборе проектов и независимость от стратегии фонда.

8. Купить пай закрытого паевого инвестиционного фонда (ЗПИФа) — такой фонд похож на ФПИ, им также управляет инвестиционная компания. Например, ЗПИФ «ВТБ Капитал пре-АйПиО Фонд» находится под управлением ВТБ Капитал Управление активами и рассчитан на 8 лет. Фонд вкладывает от 0,5 до 1,5 млрд рублей за 5-33% долю в компании. ЗПИФы отличает низкая сумма входа — купить пай можно за 10 тысяч рублей.

Для покупки паев многих ЗПИФов в России нужно получить статус квалифицированного инвестора.

Как стать квалифицированным инвестором

Когда инвестор впервые приходит на фондовую биржу, он считается неквалифицированным и может приобретать только простые ценные бумаги с низким риском, например акции и облигации. Чтобы зарабатывать на более сложных активах, например иностранных акциях, ЗПИФах и производных финансовых инструментах, нужно пройти тест и соответствовать хотя бы одному из условий:

- Стоимость имущества, денег и других активов составляет минимум 6 млн рублей;

- Есть опыт работы в организации, которая совершала сделки с ценными бумагами или производными инструментами: 2 года, если компания обладает статусом квалифицированного инвестора, и 3 года, если такого статуса у нее нет;

- Объем сделок с ценными бумагами и производными инструментами за последний год составляет не менее 6 млн рублей, а их число составляет минимум 1 в месяц и 10 в квартал;

- Есть высшее экономическое образование в аккредитованных вузах;

- Имеется квалификационный аттестат специалиста финансового рынка или сертификат международных организаций.

Если вы хотите приобрести пай ЗПИФа, но не можете стать квалифицированным инвестором — обратитесь к инвестиционному советнику. По данным на 8 августа 2022 года в России 196 компаний и специалистов, имеющих право консультировать и приобретать ценные бумаги от вашего имени, их список размещен сайте Банка России.

Как инвестировать в компанию, если нет денег?

Прямое инвестирование позволяет использовать и другие активы, кроме денег. Например, в уставный капитал компании в обмен на долю в ней также можно внести:

- Имущество, например квартиры, земельные участки, автомобили, оборудование;

- Акции в уставных капиталах других компаний;

- Государственные и муниципальные облигации;

- Интеллектуальные права и права по лицензионным договорам.

Вложить квартиру в ЗПИФ или фонд прямых инвестиций не получится — инвестиционные компании принимают только денежные средства.

Сколько можно заработать на прямых инвестициях?

Доходность вложений в уставный капитал

Понятно, что информация о том, сколько зарабатывают прямые инвесторы непубличных компаний, отсутствует в отчетах Банка России или Росстата. Международные аналитики оценивают доходность вложений в непубличные компании в 15-17% годовых.

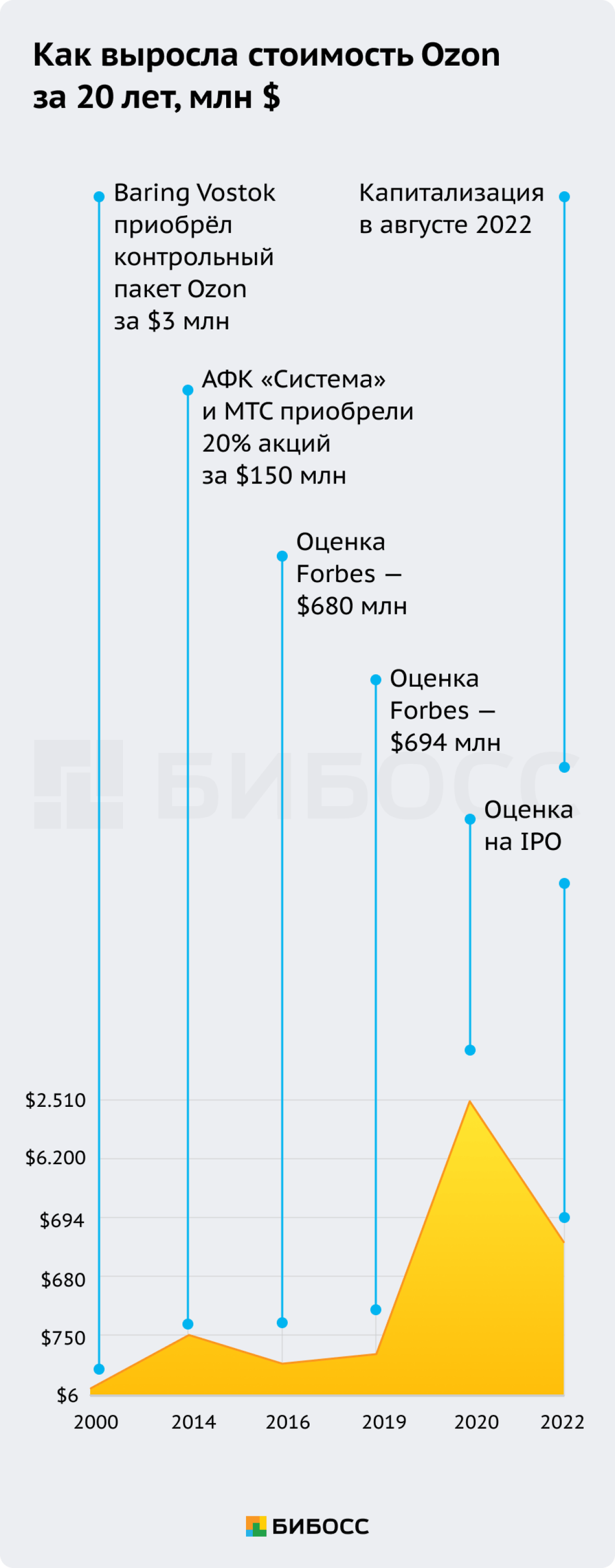

Доходность прямых инвестиций можно оценить, изучив историю компаний, которые со временем стали публичными. Например, маркетплейс Ozon запустили программисты Александр Егоров и Дмитрий Рудаков в 1998 году. По данным СМИ, в 2000 году фонд Baring Vostok приобрел контрольный пакет Ozon за $3 млн, а значит, стоимость всей компании тогда составляла около $6 млн. В 2003 году основатели вышли из проекта, а в ноябре 2020 года маркетплейс Ozon разместил акции на американской бирже NASDAQ. Инвесторы оценили компанию в $6,2 млрд, по $30 за акцию.

Получается, что стоимость компании за 20 лет выросла в тысячу раз.

Доходность краудинвестинговых платформ

Доходность инвестиционной платформы Поток за последние 12 месяцев составила 24%. В прошлом году в капитал платформы вошла Московская биржа, что стало знаком доверия к сервису. Платформа Город Денег обещает 30% в год. Также в России работает платформа для инвестирования в акции Rounds и сервис Penenza, который помогает компаниям расплатиться с поставщиками.

Антон Утехин

CEO и акционер инвестиционной платформы Rounds

Важно отметить, что подобный подход означает высокую рискованность сделок, вплоть до потери всей суммы инвестиции. Это должно компенсироваться потенциалом доходности — и именно малые компании могут обеспечить кратный рост вложенных в них инвестиций.

По данным Банка России, реальная прибыль участника краундинвестинговых платформ по итогам 2021 г. составила 15%.

Доходность ЗПИФов

В 1 квартале 2022 года в России было зарегистрировано 1 595 ЗПИФов и 244 управляющих ими компаний. По данным Банка России наблюдается интересная динамика: число управляющих компаний снижается, а число самих фондов растет. При этом количество владельцев паев ЗПИФов увеличивается с середины 2020 года.

Средняя доходность всех российских ЗПИФов в 2021 году составила 28,8%, подсчитали аналитики Банка России. Самыми выгодными стали вложения в комбинированные ЗПИФы — 34,1%. В их состав могут входить различные активы, например недвижимость и акции. Вторыми по доходности стали ЗПИФ долгосрочных прямых инвестиций и фонды рыночных финансовых инструментов.

В России лидирующие управляющие компании фондов прямых инвестиций могут показывать доходность до 150% годовых, согласно Банку России. Однако оценка может быть неточной: управляющие компании используют разные методы расчета эффективности, а также намеренно искажают доходность.

По оценке портала InvestFunds, за год на вложениях в паи закрытых паевых инвестиционных фондов можно заработать до 122% — такую доходность показал фонд недвижимости «Касимово» по данным портала InvestFunds на 29.07.2022. Также в топ-10 входят фонды сельскохозяйственной недвижимости и земельные фонды.

| № | Фонд | Управляющая компания | Прирост чистых активов за год | Объект инвестирования |

|---|---|---|---|---|

| 1 | Касимово | РИГОРА | 122.43 % | недвижимость |

| 2 | СтройКапиталЪ | Контрада Капитал | 62.59 % | недвижимость |

| 3 | КапиталЪ — инвестиции в строительство | Контрада Капитал | 60.91 % | недвижимость |

| 4 | Сельскохозяйственный | Резерв Эссет Менеджмент | 46.13 % | недвижимость |

| 5 | Рантье | Эдельвейс | 30.78 % | недвижимость |

| 6 | Казанский земельный инвестиционный фонд | Капитал-Траст-Инвест | 27.36 % | недвижимость |

| 7 | Фонд Арендный бизнес | Современные Фонды Недвижимости | 22.37 % | недвижимость |

| 8 | Финам — Капитальные вложения | Навигатор | 21.89 % | недвижимость |

| 9 | Земельный | АК БАРС КАПИТАЛ | 20.31 % | недвижимость |

| 10 | Третий Земельный | Виктори Эссет Менеджмент | 19.34 % | недвижимость |

Топ-10 ЗПИФов по доходности. Источник: InvestFunds на 29.07.2022

Как еще можно заработать на недвижимости, читайте в нашем материале.

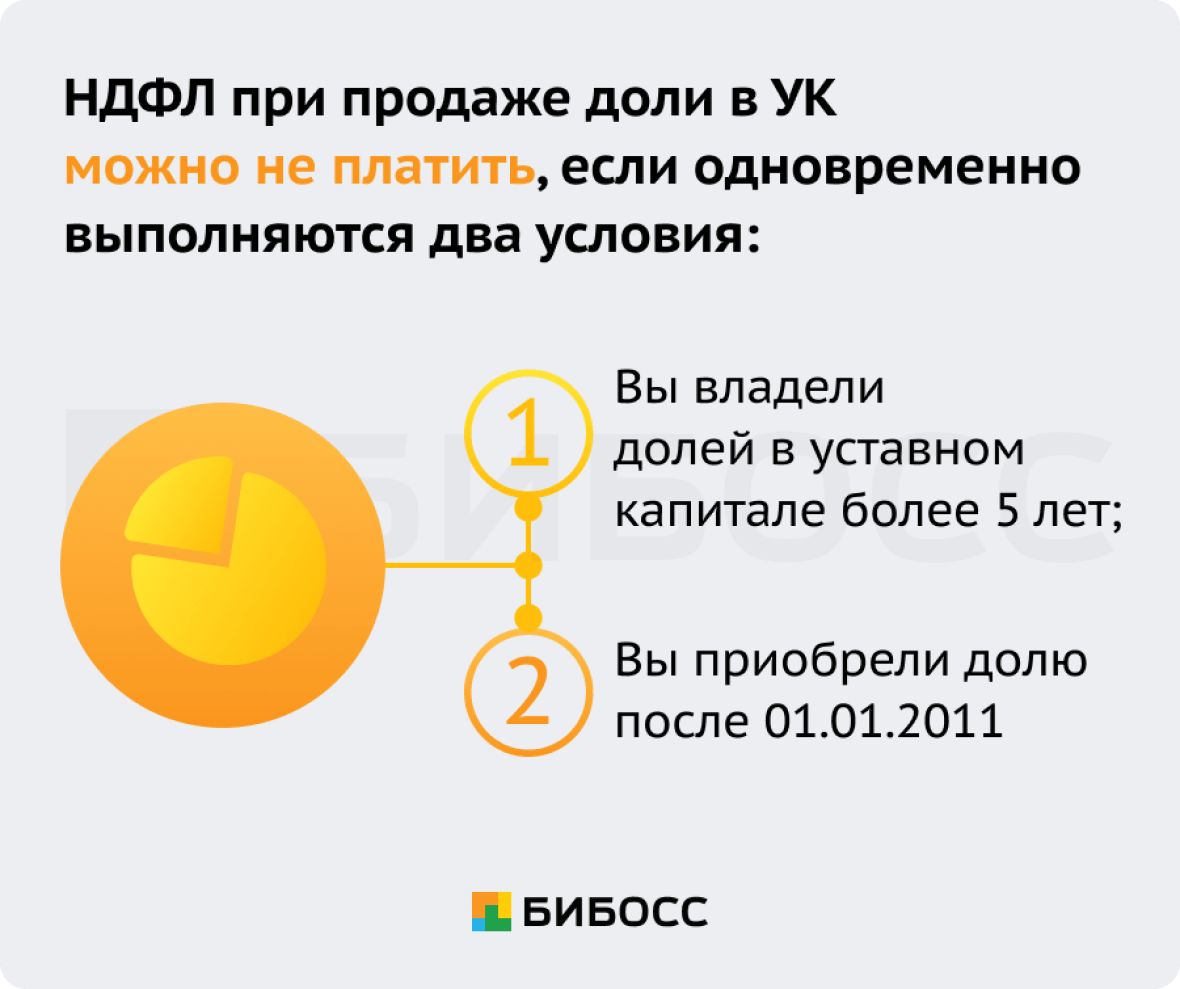

Какие налоги платит инвестор?

Прибыль от инвестиций — это доход, с которого инвестор платит налог. Например, когда вы продаете свою долю в ООО, разница между ценой продажи и ценой приобретения этой доли будет вашим доходом. Ставка НДФЛ по этому доходу составит 13%.

Чтобы узнать, какие документы нужно оформить для получения налоговой льготы и узнать на примере, как рассчитывается налог, посмотрите это видео:

Рынок прямых инвестиций в России 2018-2022

Банк России ежеквартально публикует данные о том, где жители России хранят свои сбережения. Согласно этой статистике, на 1 апреля 2022 года сумма вложений россиян в акции и доли компаний достигла 16,1 трлн рублей.

Доля активов российских семей в акциях и прочих формах участия в капитале за последние 5 лет выросла с 24% до 39%, сообщает Банк России. При этом доля сбережений на депозитах и наличных средствах увеличилась с 38,4% до 59,2%.

Для сравнения, в США в начале 2022 года доля инвестиций американцев в акции составила 53%, а на депозитах и в наличности оставалось всего 12,8% средств.

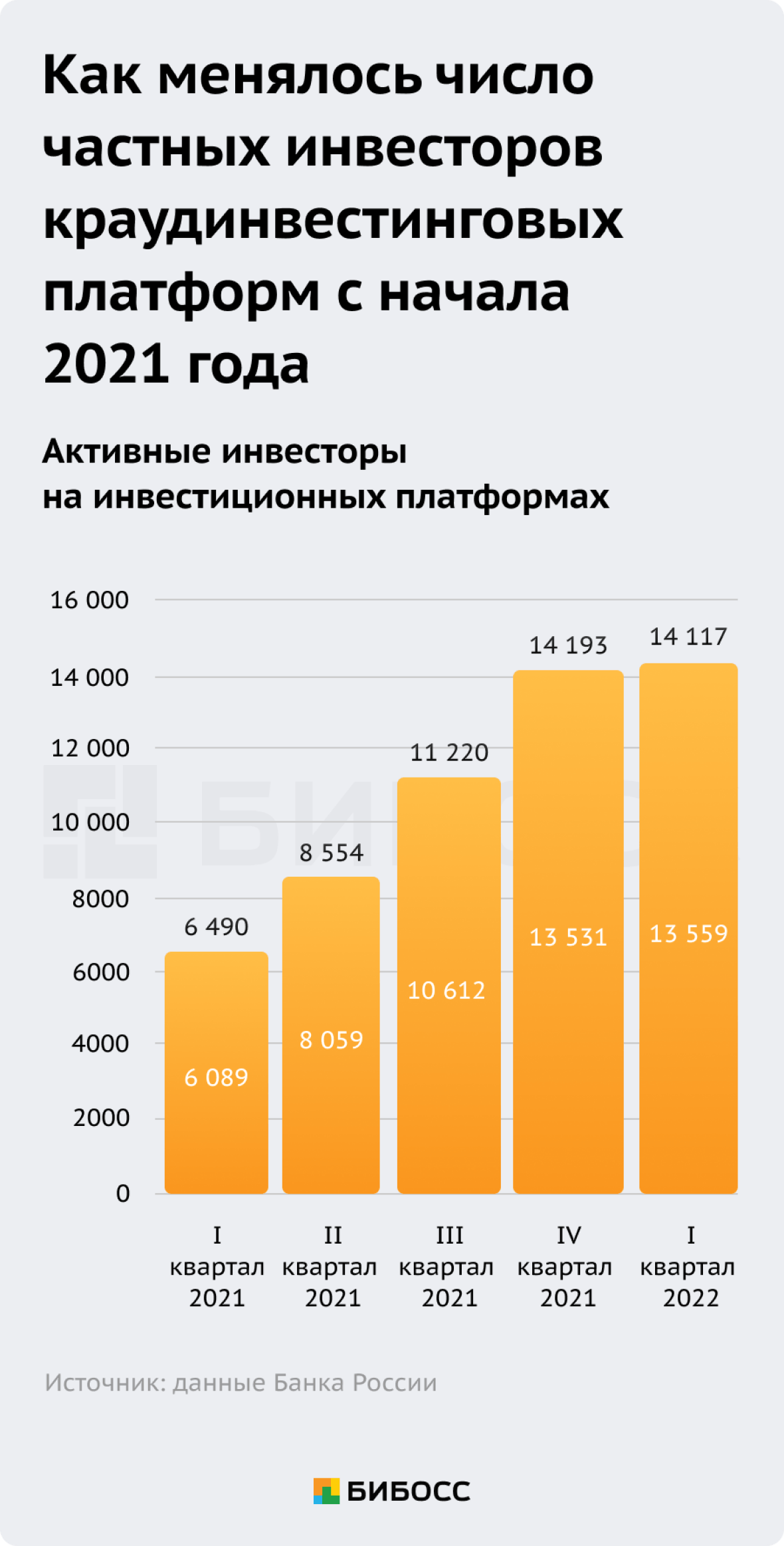

Растет интерес россиян к краудинвестингу: на 1 апреля 2022 года число частных инвесторов на инвестиционных платформах составило 13,5 тыс. человек.

Наиболее активными участниками краудинвестинговых платформ в 2021 году были мужчины в возрасте около 40 лет. Это 80% всех инвесторов таких сервисов в России. Причем только 6,7% зарегистрированных на платформах инвесторов имеют статус квалифицированных.

Официальные данные Банка России не учитывают теневую часть рынка — регистрация покупки и продажи таких активов в России не налажена и часть компаний приобретается на балансы ЗПИФов, принадлежащих одному собственнику. Есть и другие схемы для обхода налогообложения и сохранения анонимности реального собственника. Например, значительная часть венчурных фондов создана крупными компаниями для финансирования проектов, связанных с их собственниками-олигархами.

Развитию прямого инвестирования среди россиян препятствует так называемый «антиотмывочный закон» 115-ФЗ. По нему банки должны проверять операции клиентов и могут заблокировать операцию по покупке доли или акции начинающей частной компании, если она покажется банку подозрительной или высокорискованной.

Прямые иностранные инвестиции

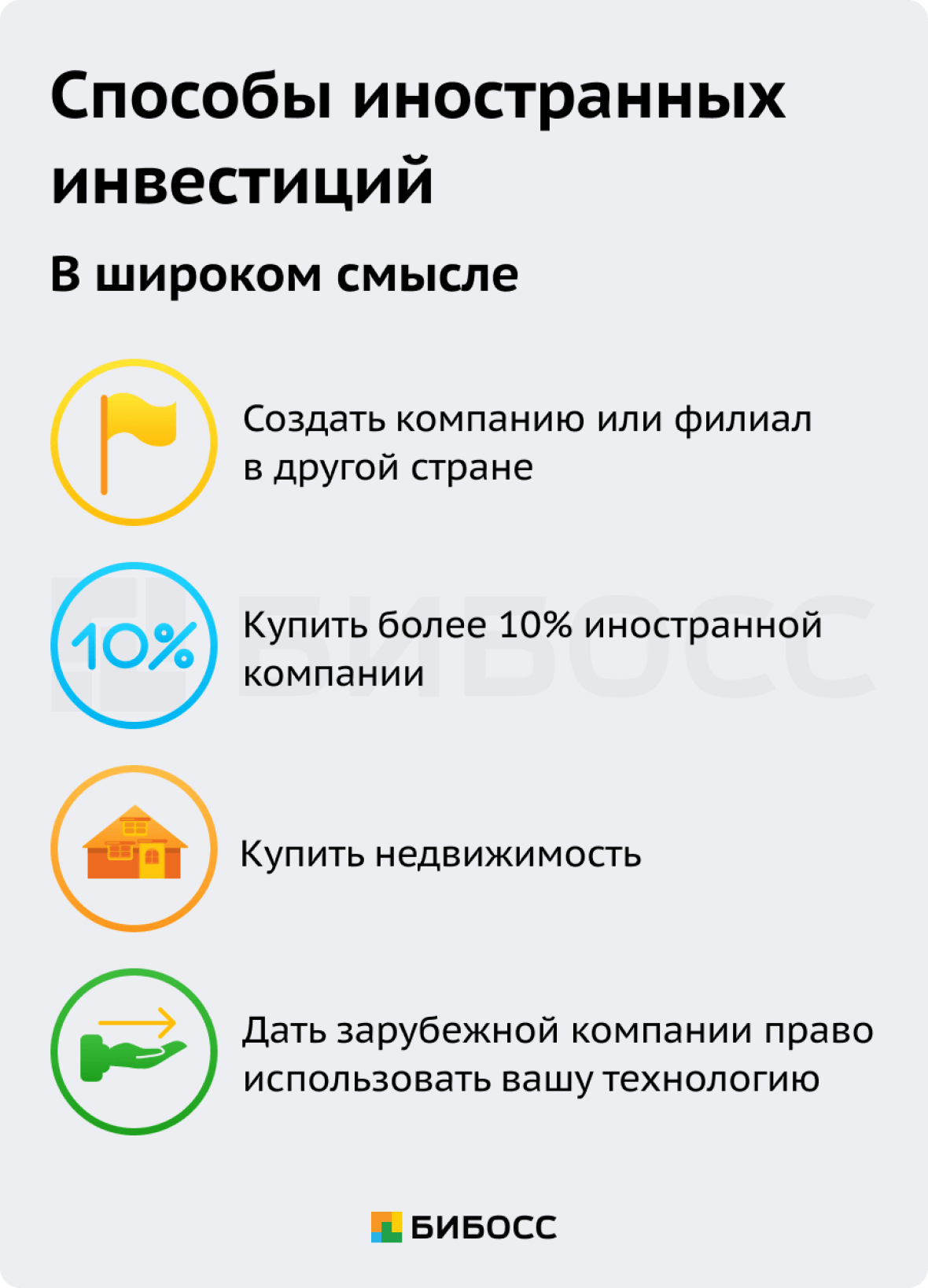

Когда житель или компания одной страны получает контроль над более чем 10% долей в предприятии другого государства, это называется прямыми иностранными инвестициями (ПИИ). Такими инвестициями также считаются приобретение недвижимости и предоставление прав на использование технологий.

Инвестируя в иностранные компании или покупая недвижимость в некоторых странах, вы можете получить гражданство.

Гражданство за инвестиции

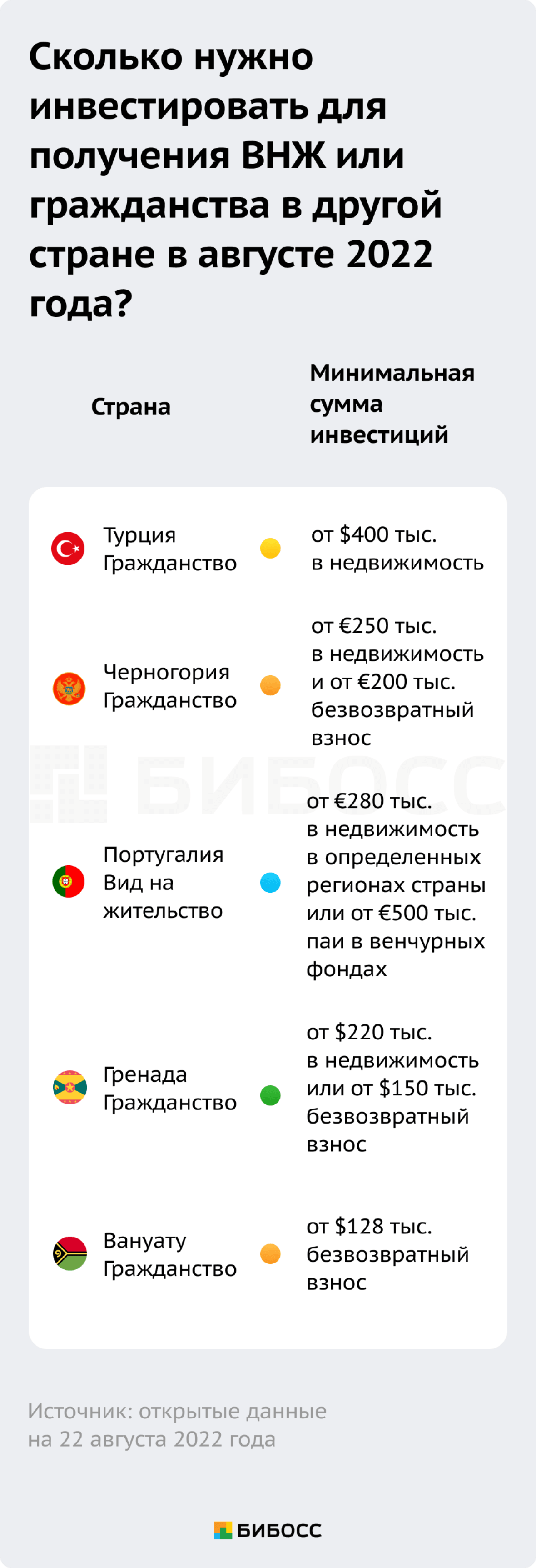

Прямые иностранные инвестиции приносят в страну деньги, поэтому правительства стран стремятся создать выгодные для инвесторов условия инвестирования и предлагают дополнительные льготы. Один из примеров дополнительной выгоды для иностранных инвесторов — получение вида на жительство или гражданства в случае вложения средств в бизнес, недвижимость, государственные или благотворительные фонды. Такие программы называют экономическим гражданством или гражданством за инвестиции, а паспорт, полученный с помощью иностранных инвестиций — «золотым паспортом».

Во многих странах гражданство сохраняется даже после продажи недвижимости или акций в компании.

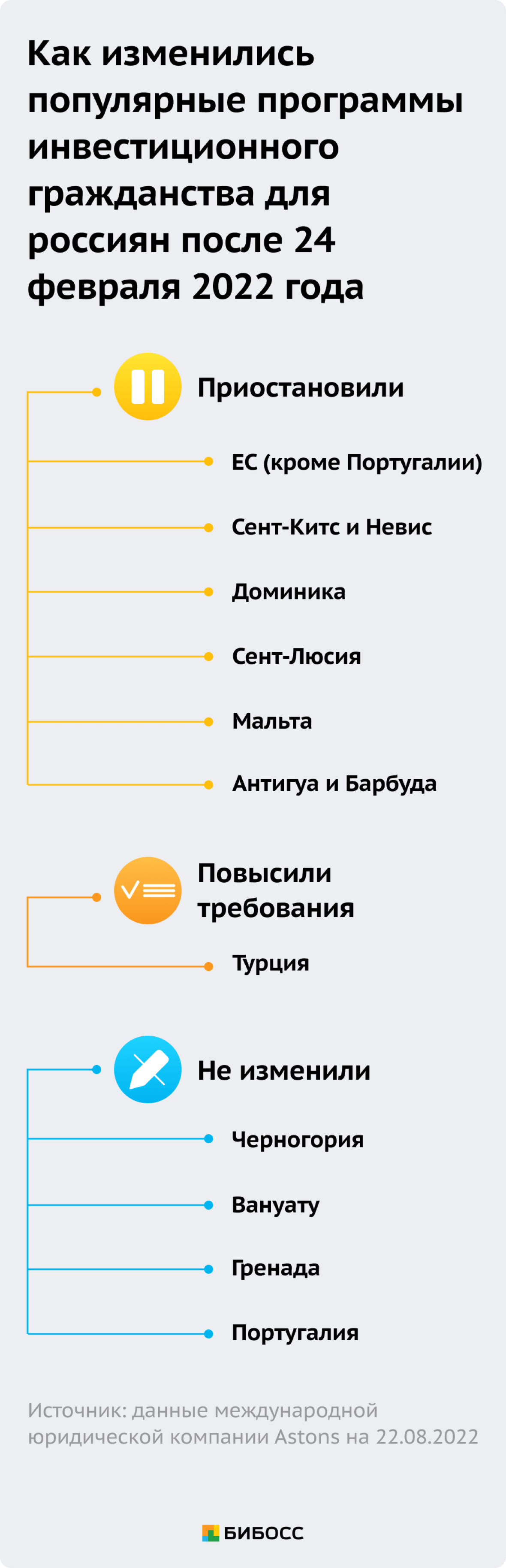

По данным консалтинговой компании Astons, получить гражданство за инвестиции летом 2022 года россиянам и гражданам Беларуси можно в Вануату, Черногории, Турции, и Гренаде. Также работает программа получения вида на жительство (ВНЖ) в Португалии. Например, чтобы стать гражданином Черногории, нужно вложить минимум €250 тыс. в недвижимость и внести безвозвратный взнос на €200 тыс. — суммарно это больше 28 млн рублей.

Как изменились условия программ получения гражданства за инвестиции для россиян в 2022 году?

Нестабильность, ограничения путешествий и мобильности, снижение уровня жизни и политические убеждения — основные причины оформления гражданства за инвестиции россиян в этом году. После 24 февраля 2022 года получить инвестиционное гражданство россиянам стало намного сложнее.

Александр Косовский

Эксперт международной компании Astons

Ситуация изменилась и не в самую лучшую сторону. Для участия граждан РФ были заморожены несколько программ, например, известный Сент-Китс и Невис или Доминика. Также в данный момент они не могут принимать участия в получении гражданства за инвестиции в ЕС, а именно на Мальте.

Мы постоянно отслеживаем изменения в секторе, ждем открытия новых программ. Иногда случается и обратная ситуация. Например, Антигуа и Барбуда сначала приостановили программу, затем возобновили прием заявок, а спустя полтора месяца вновь пересмотрели решение, о чем стало известно лишь несколько дней назад.

Власти стран по-разному отреагировали на ситуацию. Многие страны ЕС приостановили программы для граждан РФ и Республики Беларусь.

В других странах власти повысили требования и усложнили процесс получения документов. Например, в Гренаде решили усилить проверку россиян-кандидатов на благонадежность. А в Турции повысили минимальную сумму, на которую нужно приобрести недвижимость, чтобы получить второе гражданство: с $250 тыс. до $400 тыс. Эти изменения власти страны внесли после того, как россияне заняли первое место в рейтинге иностранных покупателей недвижимости в стране. В апреле этого года российские инвесторы приобрели в Турции 1152 объекта недвижимости.

Технически инвестиции за границей также осложняют санкции на переводы средств россиян в иностранные банки — даже если программа официально работает, перекинуть средства не всегда возможно.

Александр Косовский

Эксперт международной компании Astons

Сложнее стало оформлять ВНЖ за инвестиции. Ряд программ заморожены для граждан РФ, а по тем, которые открыты, есть нюансы с переводом средств для осуществления инвестиции (банки могут разворачивать и не принимать платежи, что усложняет процесс и удлиняет его).

СМИ также сообщили о единичном случае аннулирования паспортов четырех россиян на Кипре из-за введения персональных международных санкций. Такая исключительная практика возможна только в крайних случаях — например, объявления в международный розыск или включения в санкционный список.

Александр Косовский

Эксперт международной компании Astons

У нас есть реальные примеры получения одобрения и документов гражданами РФ после начала СВО по программам Гренады, Сент-Китс и Невиса, Вануату и Турции. Самый быстрый процесс рассмотрения в Вануату: у нас есть реальные кейсы, когда заявитель получил паспорта на руки в течение 1,5 месяцев. Сейчас сроки увеличены в среднем до 2-3 месяцев.

Также по нашей информации Сент-Люсия возобновляет программу для граждан РФ, ждем официальных новостей на этот счет.

Что нужно для получения гражданства за инвестиции?

Самостоятельно подать документы на получение на гражданства за инвестиции нельзя — нужно обратиться к лицензированному страной агенту.

Чтобы участвовать в программе, кандидат также должен пройти проверку миграционных органов страны:

- Инвестор не должен входить в санкционные списки;

- Доходы инвестора должны быть получены на официальной основе: кандидат не должен уклоняться от уплаты налогов, или участвовать в отмывании денег, полученных преступным путем, терроризмом и другой незаконной деятельностью;

- Инвестор не должен иметь судимостей за уголовные преступления;

- Нежелательны отказы других стран в выдаче виз, ВНЖ или гражданства;

- Кандидат должен иметь положительную личную и деловую репутацию.

Политически значимых кандидатов проверяют еще строже из-за высокого риска коррупции.

Кроме самой суммы инвестиций, кандидат также должен оплатить сопутствующие расходы:

- Налог на недвижимость или долю в бизнесе;

- Пошлины, сборы, связанные с оформлением сделки;

- Медицинская страховка;

- Услуги юристов и консультантов.

Из-за более пристального внимания со стороны проверяющих органов и возможных сложностей осуществления банковских переводов гражданство за инвестиции для граждан РФ становиться сделать сложнее, отмечает эксперт международной компании Astons Александр Косовский. Чтобы пройти проверку на благонадежность — обратитесь к профессиональным иммиграционным юристам и консультантам.

Топ-20 стран по объему прямых иностранных инвестиций

К концу 2021 года мировой объем привлеченных инвестиций вырос на 77% составил $1,65 трлн, по сравнению с $929 млрд в 2020 году. Показатель увеличился в основном за счет вложений в инфраструктурные проекты в развитых странах.

Как менялись страны-лидеры этого рейтинга в течение 50 лет можно посмотреть в следующем видео:

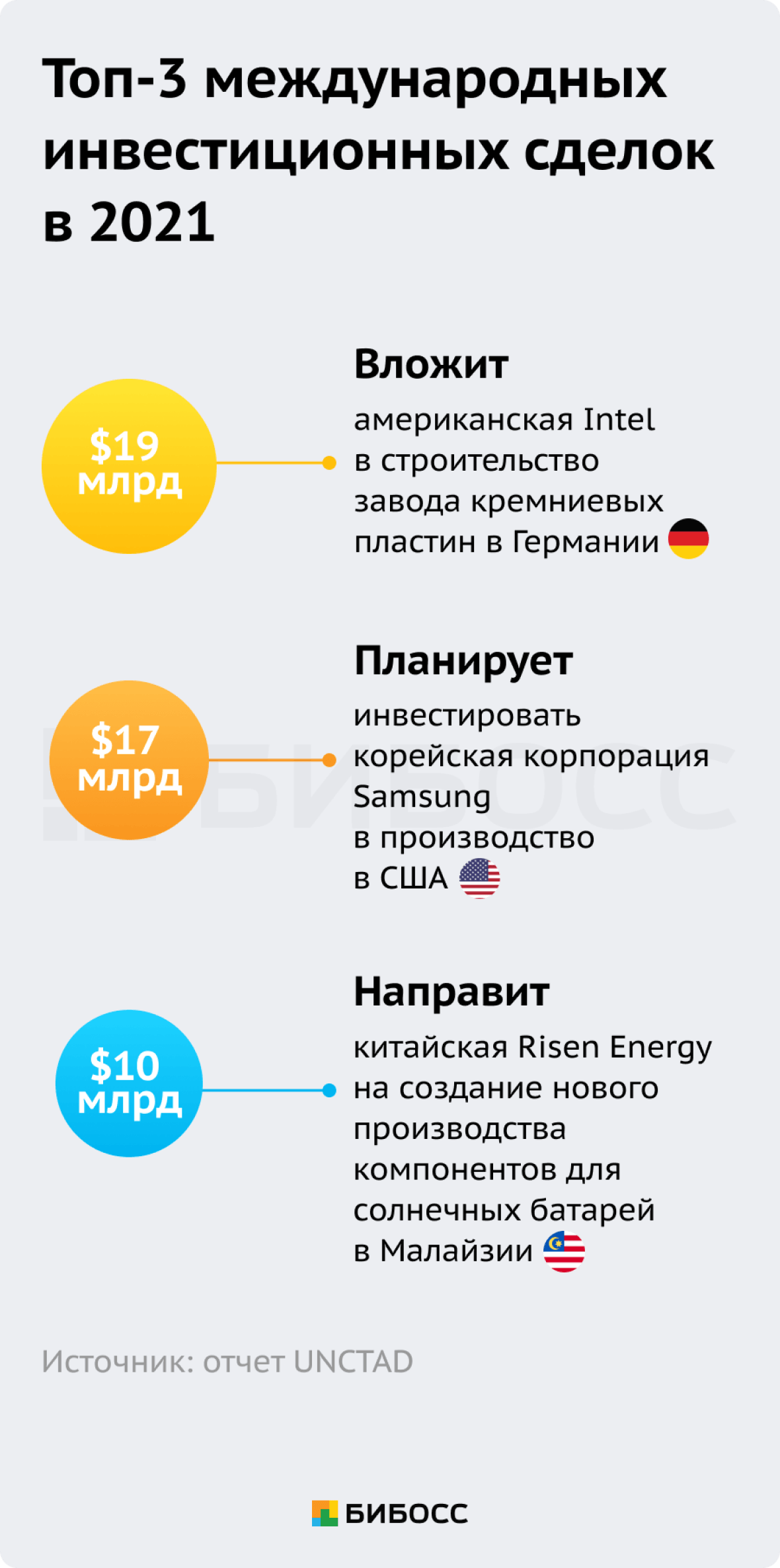

Самую яркую инвестиционную сделку 2021 года провела американская компания Intel: она собирается вложить $19 млрд в строительство завода по производству кремниевых пластин в Германии. Корейская компания Samsung также планирует инвестировать $17 млрд в аналогичное производство в США. А китайская Risen Energy вложит $10 млрд в новое предприятие по производству электронных компонентов для солнечных батарей в Малайзии.

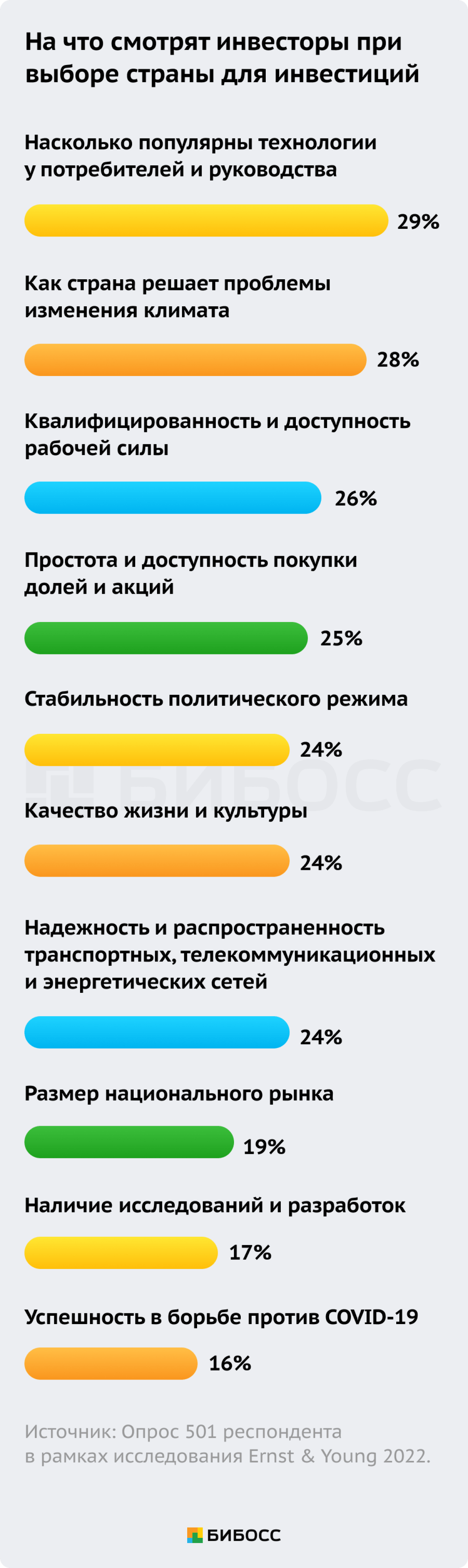

Аналитики консалтинговой компании Ernst & Young ежегодно оценивают инвестиционную привлекательность стран. Эта оценка зависит от доходности и уровня риска инвестиций, условий ведения бизнеса в стране, политической ситуации, уровня налогов и других факторов.

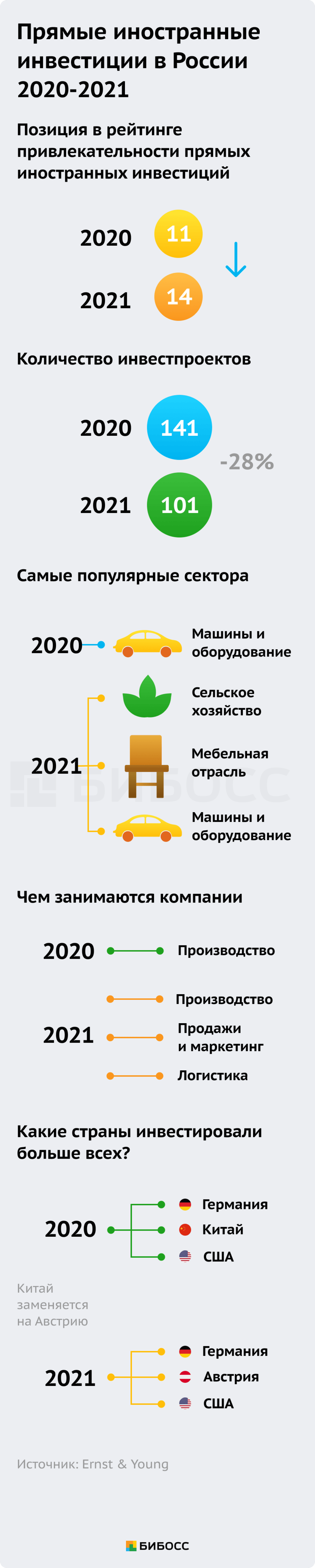

Иностранные инвестиции в Россию

Привлекательность России для иностранных инвесторов снижается: в 2021 году европейские аналитики присвоили стране 14 место. В прошлом году Россия стала 11 страной по привлекательности для иностранных инвесторов.

Объем иностранных инвестиций в страну сокращается: в 2021 году зарубежные инвесторы вложили в российские предприятия $38 млрд — почти в 2 раза меньше максимального значения 2008 года.

Как выбрать инвестиционный проект?

Чтобы сделать верный выбор компании для инвестирования:

1. Определите сумму вложений и уровень принимаемого риска — решите, сколько вы готовы инвестировать, сколько хотите заработать и как сильно вы готовы рискнуть. Уровень риска прямых инвестиций зависит от нескольких факторов: стадии развития компании, ее бизнес-модели, сектора экономики и многих других.

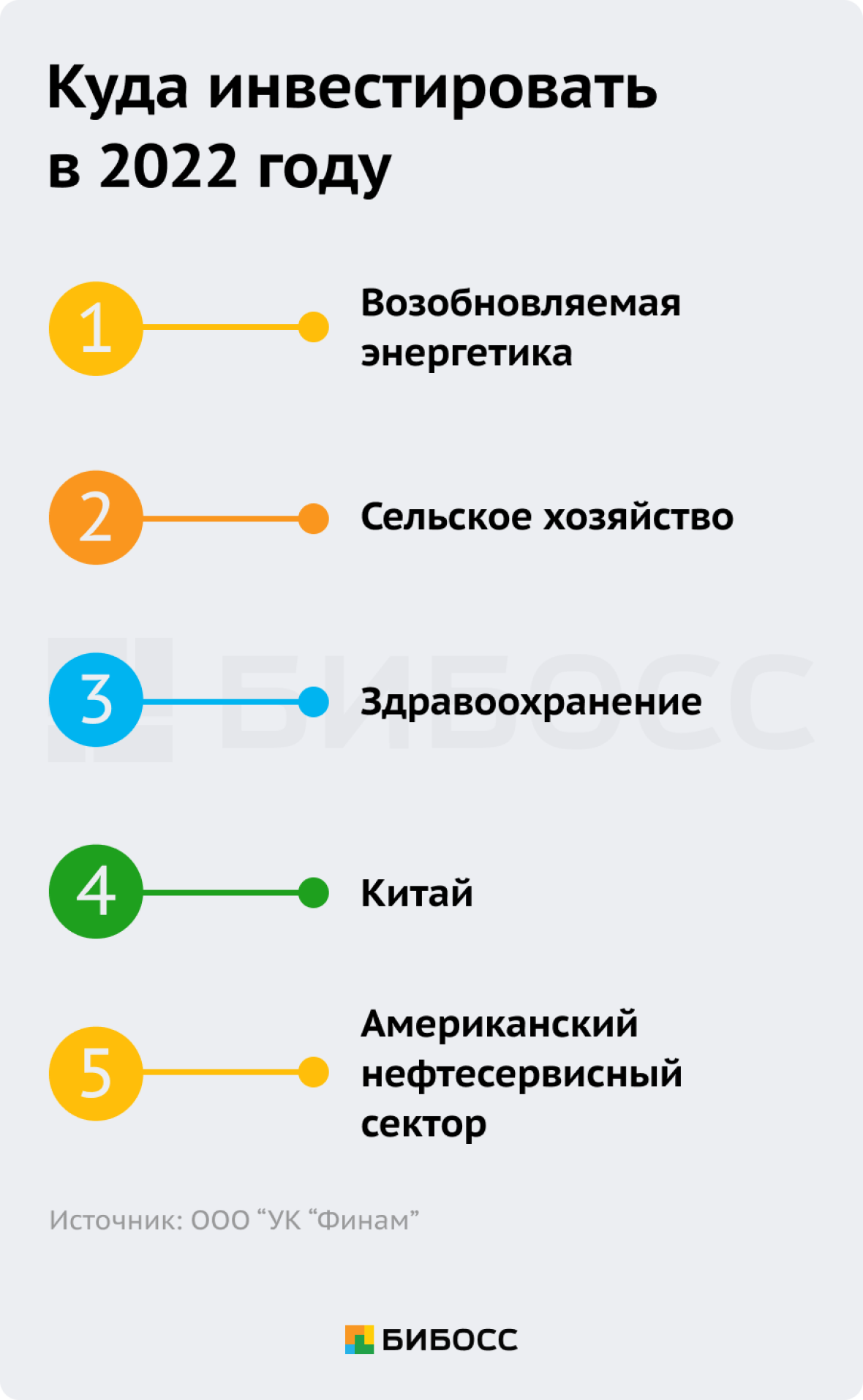

2. Выберите сектор экономики, в котором будете искать компанию. Можно провести собственное исследование или почитать обзоры экспертов. Например, в июле аналитики управляющей компании “Финам” выделили 5 перспективных секторов для инвестиций в 2022 году:

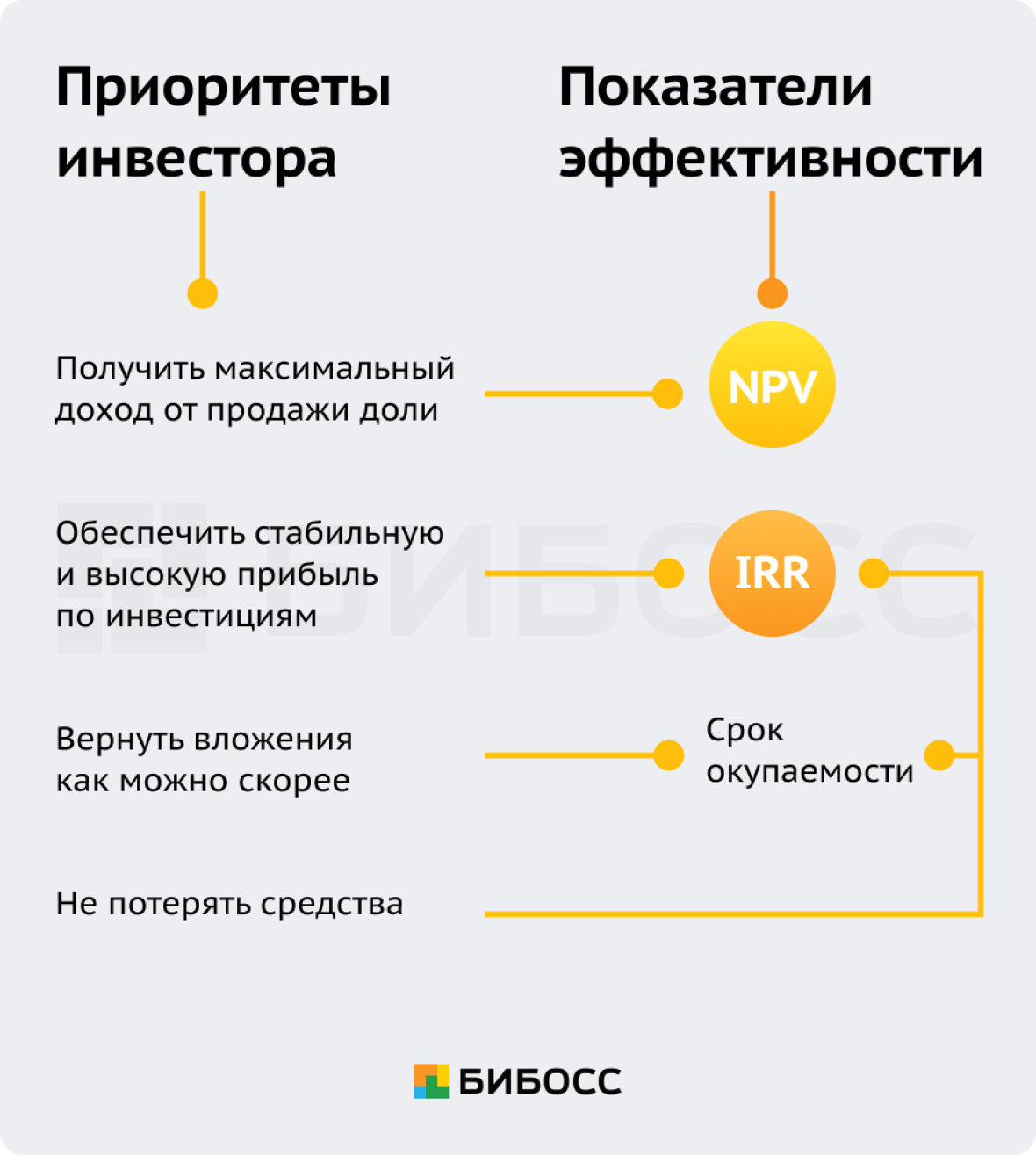

3. Выявите свои приоритеты, ответьте на вопрос — что для вас важнее всего?

- Получить максимальный доход от продажи доли — ищите начинающий проект с большим потенциальным рынком;

- Обеспечить стабильную и высокую прибыль по инвестициям — вкладывайтесь в те компании, которые уже создали рабочий продукт и получают прибыль;

- Вернуть вложения как можно скорее — тогда ориентируйтесь на проекты, которые начнут получать прибыль раньше других;

- Не потерять средства — а значит, нужно выбирать проекты с низким риском;

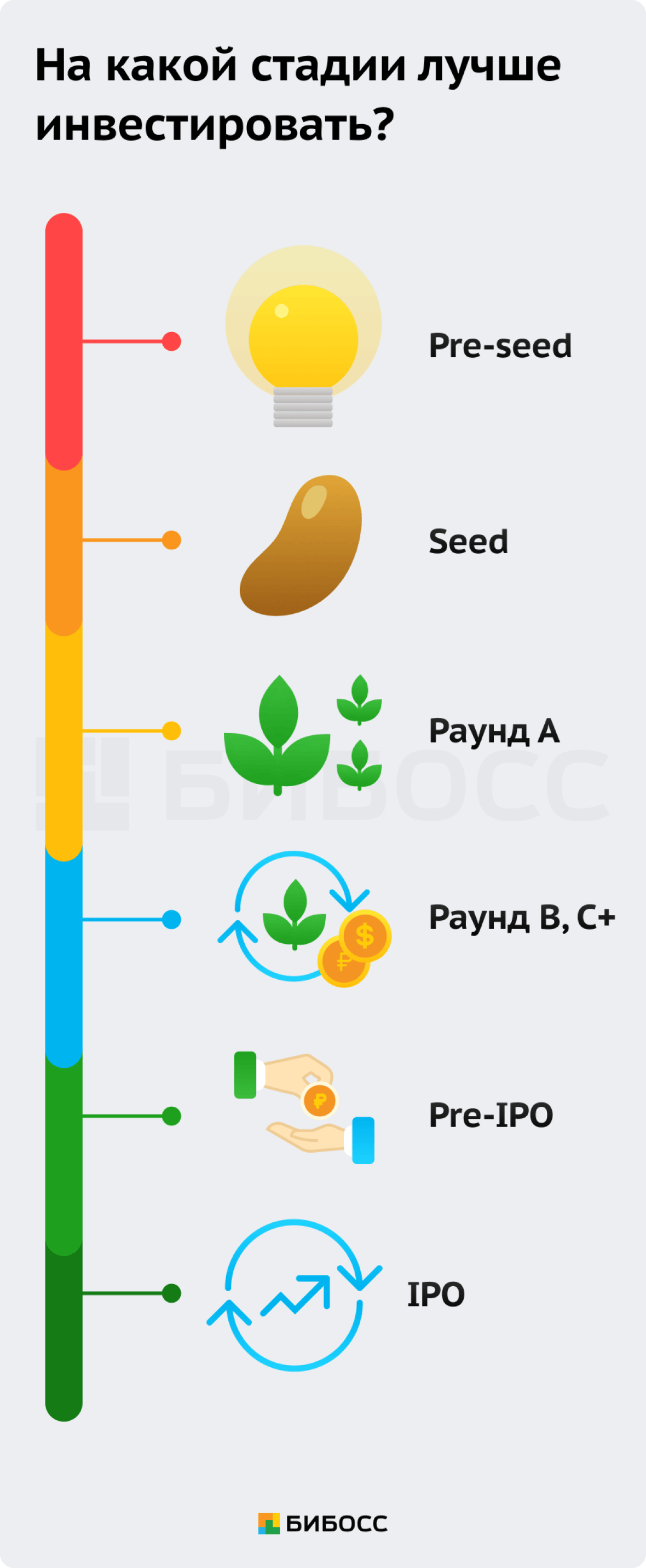

4. Выберите, на какой стадии развития компании вы будете инвестировать. Определить стадию можно по названию последнего раунда финансирования проекта, т.е. того момента, когда инвесторы вносили свои средства:

- Pre-seed, когда компания еще не генерирует выручку, у основателей есть только идея. В такие компании инвестируют бизнес-ангелы, поэтому его еще называют ангельским;

- Seed или посевной раунд, когда у проекта уже есть минимально жизнеспособный продукт (MVP, Minimum viable product) и начинаются первые продажи;

- Раунд А, когда компания выводит на рынок полноценный продукт и запускает серийное производство;

- Раунды B и C предполагают масштабирование компании, например, начало продаж того же продукта в другой стране, создание новых модификаций товара. На этих стадиях компания начинает работать без дополнительных вливаний и становится прибыльной;

- Pre-IPO — это раунд финансирования, который компания организует перед размещением на фондовой бирже. Средства с таких раундов идут на организацию собственно выхода на биржу;

- IPO — это первичное размещение акций на фондовой бирже, когда вложиться в них можно через онлайн-брокеров. К этому моменту цена акции компании уже достаточно высокая, так что многие ранние инвесторы используют этот момент для вывода средств из проекта.

Выбирать стадию инвестирования нужно по уровню риска, который вы готовы принять. Например, вложения в компании на стадиях pre-seed и seed высокорискованные — на этих этапах выживает только 8% стартапов.

На следующей стадии — раунде А — выживают уже 90-95% компаний. Здесь риск потерять средства ниже. Риски на раундах B и С эксперты оценивают как средние, а раунды Pre-IPO и IPO считают низко-рисковыми.

В 2021 году публичными стали FixPrice, Segezha Group, «Циан» и «Европейский медицинский центр». В 2022 году разместить акции на бирже планирует Mercury Retail Holding, владелец сетей «Красное & Белое» и «Бристоль».

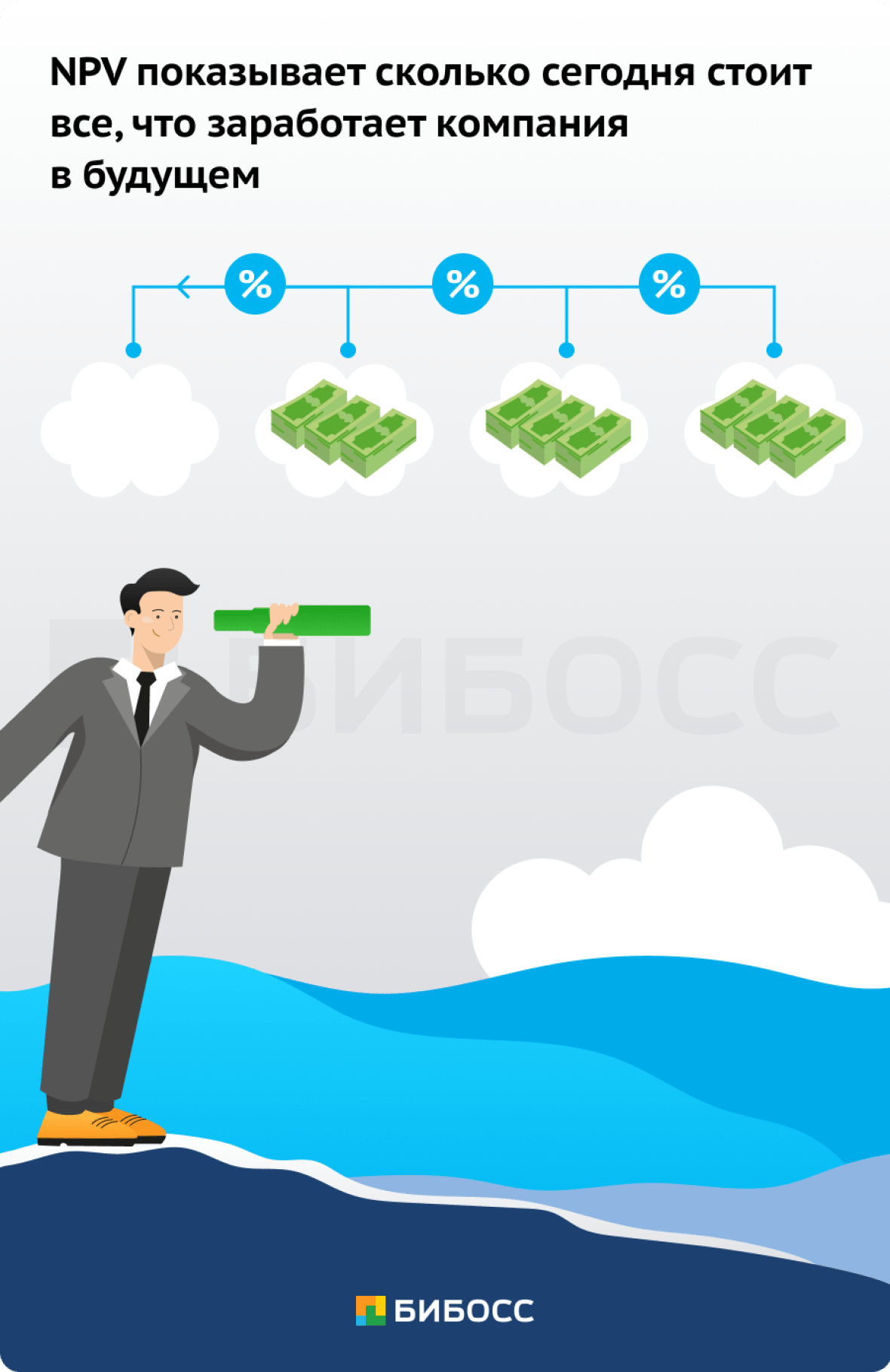

5. Определите метрики, по которым в будущем будете оценивать эффективность инвестиций. Основными показателями, которые помогают оценить уровень доходности вложений, экономисты считают IRR, NPV и срок окупаемости проекта.

NPV (Net Present Value) — это чистая приведенная стоимость всех будущих доходов компании. Проще говоря, NPV показывает сколько сегодня стоит все, что заработает компания с вашими инвестициями. Эксперты советуют инвестировать в проект, если NPV выше нуля.

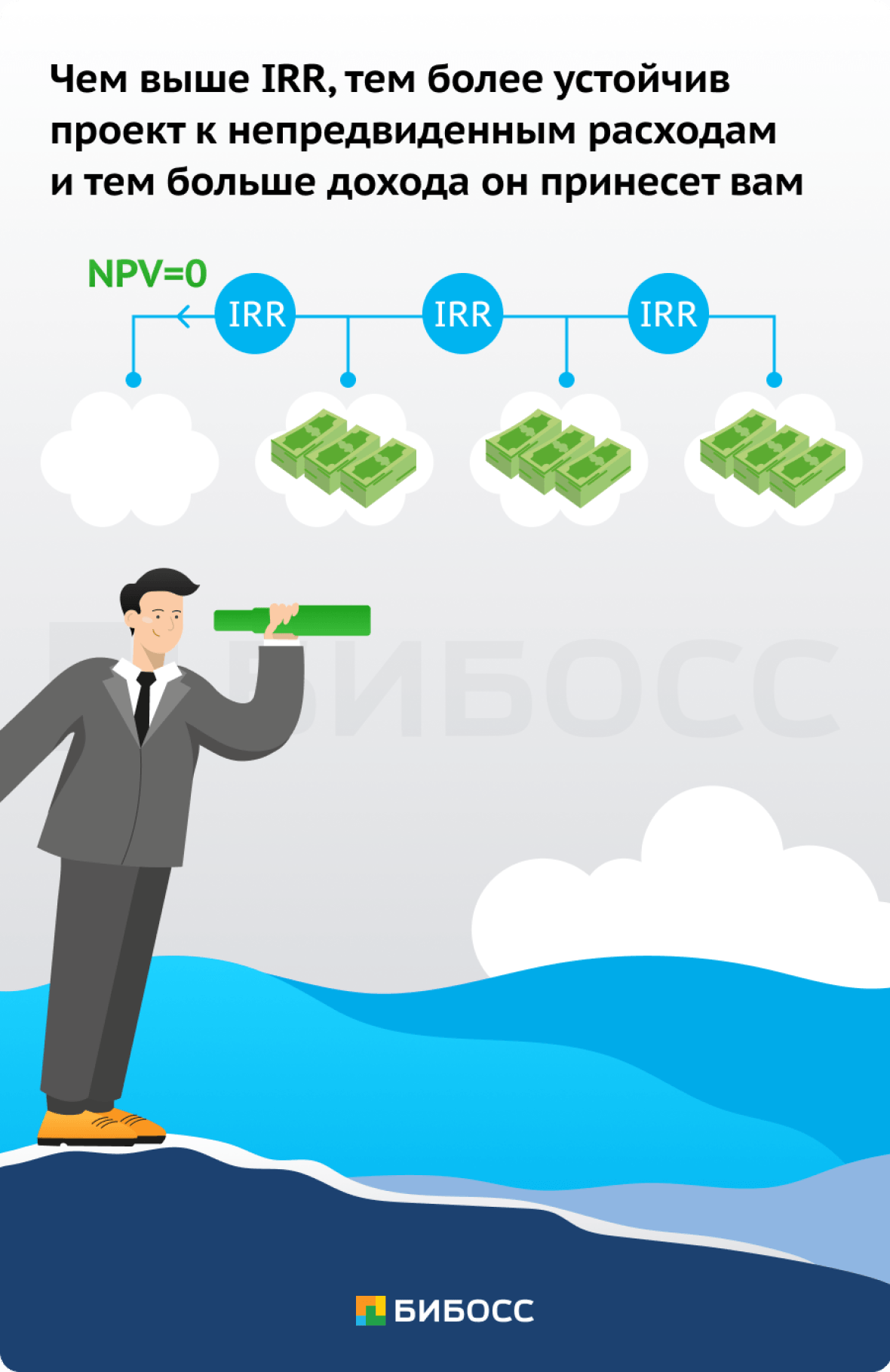

IRR (Internal Rate of Return) — внутренняя норма доходности, она помогает определить ставку дисконтирования, при которой вы получите все свои вложения назад, без убытка, но и без прибыли. Чем выше IRR, тем более устойчив проект к непредвиденным расходам и тем больше дохода он принесет вам.

Срок окупаемости — это время, через которое сумма доходов компании сравняется с вложенными средствами. Чем ниже срок окупаемости, тем быстрее вы получите назад свои вложения.

Чтобы найти действительно выгодную компанию для вложения, вам нужно научиться считать.

6. Сравните значения показателей у разных проектов и выберите подходящий вашим приоритетам.

7. Определите стратегию выхода из проекта. Стратегия выхода из инвестиционного проекта сильно влияет на то, как быстро вы сможете обналичить свои доли, то есть ликвидность вложений. Например, портфельный инвестор может выставить заявку на продажу в приложении и получить свои деньги в течение пары минут. При инвестировании в частную компанию вывод средств может занимать несколько недель или даже месяцев.

Заранее спланируйте, как вы получите свои средства назад: будете ждать выхода компании на биржу или найдете другого инвестора, который захочет приобрести вашу долю.

8. Подберите проект, подходящий под все ваши параметры. Для поиска компании можно использовать инвестиционного советника, управляющую компанию или инвестиционные платформы.

9. Перед подписанием договора изучите его вместе с юристом. Убедитесь, что в документе прописаны все важные для вас условия, например возможность конвертации займа в акции, участие в управлении предприятием, когда и какую сумму вы получите в качестве дивидендов.

Как привлечь прямые инвестиции?

Прямые инвестиции — это первые деньги, которые получает основатель компании или автор идеи для ее развития. Компаний и начинающих проектов гораздо больше, чем инвесторов, поэтому найти последних бывает непросто. Чтобы быстрее и проще привлечь инвесторов, вы должны сделать за них часть работы по поиску прибыльного проекта: оценить свой проект, сделать информативную презентацию, организовать комфортные условия переговоров, подготовить необходимые для сделки документы.

Инвестор будет привлечен не только вашим проектом, но и заботой о нем: организацией переговоров, оформлением документов, предварительной оценкой проекта

Где искать инвестора?

1. Оглянитесь по сторонам: возможно инвестор найдется в вашей семье, среди друзей и знакомых. За границей эту категорию инвесторов в шутку называют FFF — Friends, Family, Fools, то есть друзья, семья и дураки.

2. Зарегистрируйтесь на краудсорсинговых платформах — они разместят информацию о вашем проекте в базе для частных инвесторов. России несколько таких сервисов, например, платформа Поток, Город Денег, Rounds, Ozon.Invest и Penenza.

Эксперты советуют: не жалейте денег на рекламу на инвестиционных платформах. Потратив ₽30 тыс, можно привлечь ₽2 млн.

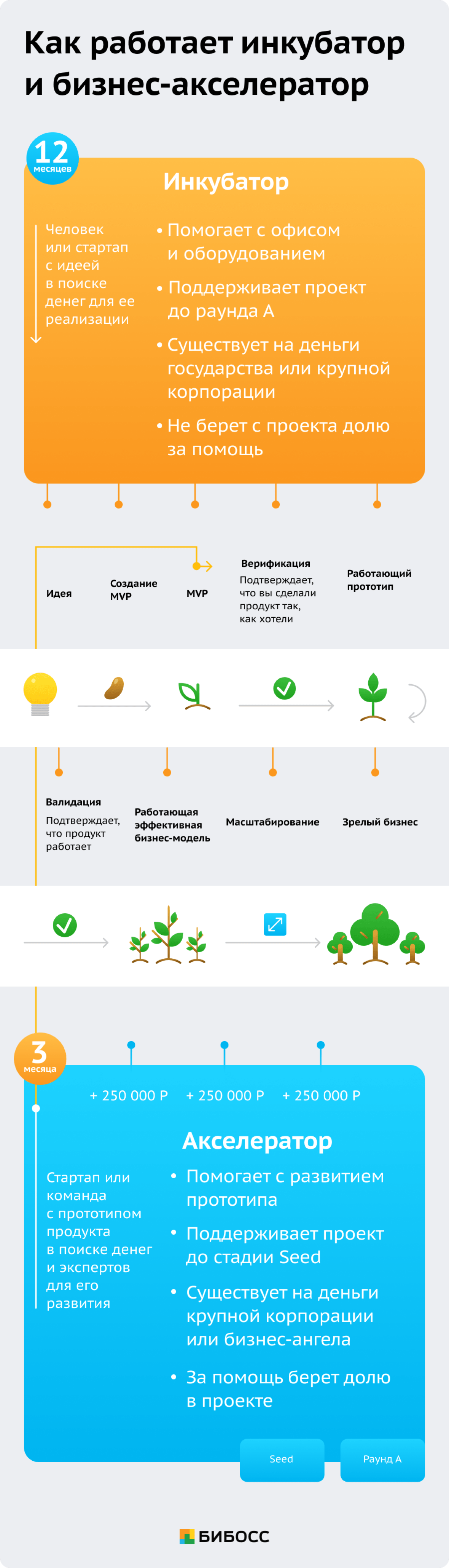

3. Подайте заявки в инкубаторы и бизнес-акселераторы — организации, которые помогают начинающим предпринимателям быстро увеличить прибыль и найти первых инвесторов. Акселерационные программы финансируют банки, инвестфонды или крупные компании, например, «Северсталь», «Магнит», «Росатом». Стартапам помогают Акселератор фонда «Сколково», Фонда развития интернет-инициатив, программа Streamline венчурного фонда «Софтлайн», корпоративный акселератор GenerationS и другие.

4. Станьте резидентом свободной экономической зоны (СЭЗ) — территории, на которой действуют специальные налоговые режимы и экономические льготы. В России открыты 43 СЭЗ, например, в татарстанском «Иннополисе», подмосковном «Иваново» или башкирском «Алга».

5. Обратитесь к коллегам по цеху, попросите познакомить вас с инвесторами. По опыту многих предпринимателей, такие «теплые» контакты работают лучше всего.

6. Ходите на профильные конференции и выставки, знакомьтесь и общайтесь буквально со всеми. Для эффективности такого нетворкинга заранее подготовьте видео-презентацию своего продукта на 1-2 минуты и питч — краткий убедительный текст о том, почему нужно инвестировать именно в ваш проект.

Подробнее о том, как привлечь венчурные инвестиции читайте в нашем материале.

Главное

Hide

- Что такое прямые инвестиции

- Разновидности прямых инвестиций

- Плюсы и минусы прямых инвестиций

- Процесс инвестирования

- Что такое портфельные инвестиции

- Плюсы и минусы портфельных инвестиций

- Процесс инвестирования

- Прямые и портфельные инвестиции: отличия

- Прямые и портфельные инвестиции — как выбрать?

Инвестировать можно по-разному: многое зависит от амбиций инвестора, целей и суммы, которую он готов потратить. Отталкиваясь от этих трех критериев, выделяют прямые и портфельные инвестиции. Рассказываем, что они собой представляют и чем отличаются.

Разберемся с понятиями прямых и портфельных инвестиций — прежде всего они отличаются целями, которые преследует инвестор.

Что такое прямые инвестиции

В этом случае инвестор стремится получить управление над активами, чтобы не просто приумножить доход, но и влиять на их стоимость. Часто прямая инвестиция выглядит как покупка доли в уставном капитале компании — как правило, от 10%. Тогда вкладчик начинает управлять бизнесом, став членом совета директоров. Есть и другие способы инвестировать напрямую: вложить средства в производственные фонды предприятия или купить недвижимость, которая растет в цене. Для этого требуются значительные ресурсы, поэтому прямым инвестированием обычно занимаются государства, инвестиционные фонды, группы индивидуальных инвесторов или физические лица с большим объемом свободных средств.

Разновидности прямых инвестиций

Вложения в отечественную экономику называются внутренним инвестированием, в иностранную — внешним. Первые стимулируют развитие экономики страны, особенно если деньги приходят из-за рубежа. Это подтверждает опыт крупнейших импортеров инвестиций — США, Великобритании, Германии, Японии.

Плюсы и минусы прямых инвестиций

Прямые инвестиции — как игра вдолгую: нужно быть готовым к тому, что вы получите серьезную отдачу только лишь спустя несколько лет. Поэтому инвестора не слишком интересует доходность активов здесь и сейчас — важнее то, какой она станет в будущем. В среднем прямые инвестиции менее ликвидные, чем портфельные — то есть избавиться от активов быстро и с минимальными потерями не выйдет. Вкладчик лишится дохода и понесет другие риски, связанные с предпринимательской деятельностью. С другой стороны, прямые инвестиции более прибыльные, чем портфельные. Первые создают новые рабочие места, стимулируют конкуренцию и положительно влияют на внутренний рынок.

Процесс инвестирования

У вкладчика есть несколько вариантов ввести своего представителя в совет директоров компании, в которую он намерен инвестировать. Самые популярные — это выкупить долю предприятия, получить его акции в обмен на деньги или другое имущество. В любом случае, прямое инвестирование — процесс индивидуальный и непредсказуемый: кто бы мог подумать, что из пары «гаражных» компаний когда-то вырастут Apple и Microsoft. А ведь это удалось сделать в том числе благодаря привлечению прямых инвесторов, которые поверили в идею основателей этих IT-гигантов.

О том, каковы различия между прямыми и портфельными инвестициями, станет понятно из следующего пункта.

Что такое портфельные инвестиции

В этом случае инвестор заинтересован получать пассивный доход от вложений, распределенных между несколькими активами: акциями, облигациями, векселями и другими финансовыми инструментами. Это так называемый портфель, которым управляет сам вкладчик или биржевой брокер. Состав портфеля выбирают произвольно, учитывая предполагаемые риски и уровень доходности. При таком подходе инвестор защищен (это диверсификация, о которой мы писали) и получает прогнозируемую прибыль: пока одни активы падают в цене, другие продолжают расти. В роли инвесторов выступают частные лица, инвестиционные фонды, банки и другие финансовые организации.

Плюсы и минусы портфельных инвестиций

Портфельным инвесторам прежде всего интересна реальная доходность активов в момент их покупки: это принципиальное различие между прямыми и портфельными инвестициями. Правильно оценивая перспективы роста котировок, инвестор может получить доход за короткий период. Вникать в тонкости работы биржи не обязательно, если портфелем управляет брокер, которому вы доверяете, а избавиться от нежелательных ценных бумаг в портфеле можно довольно быстро и с умеренными потерями. Кроме того, порог входа низкий: стартовать можно с небольшой суммы свободных денег. Главный минус портфельных инвестиций на фоне прямых — относительно низкая доходность.

Процесс инвестирования

Самый очевидный путь выглядит так: найти хорошего брокера и заключить с ним договор, открыть и пополнить брокерский счет, а затем установить специальную программу и начать торговать на бирже. Если не хотите вникать в тонкости биржевых торгов, можно заключить договор и передать деньги доверительному управляющему — тогда доход будет полностью пассивным.

Прямые и портфельные инвестиции: отличия

Чтобы вам было проще ориентироваться между различиями в прямых и портфельных инвестициях, мы оформили их в виде таблицы:

| Прямые | Портфельные | |

| Активы | Пакет акций (10% и более), доля в уставном капитале, недвижимость | Несколько видов ценных бумаг: акции, облигации, векселя |

| Цели | Получить контроль над активом и повлиять на рост его стоимости, чтобы увеличить свой доход | Получить пассивный доход и минимизировать риски |

| Модель инвестирования |

Инвестор покупает пакет акций, долю в уставном капитале или недвижимость, учреждает дочернее предприятие или вводит своих представителей в совет директоров | Инвестор формирует портфель акций или других ценных бумаг через посредников — биржевых брокеров |

| Объемы и инвестиций |

Требуется большой начальный капитал (несколько миллионов рублей) | Можно начать с небольшой суммы (рассказываем, как ее вычислить) |

| Риски | Высокие: избавиться от неликвидных активов сложно, в худшем сценарии вкладчик понесет большие убытки | Умеренные: в любой момент можно продать акции, которые падают в цене или весь портфель, если срочно понадобились деньги |

| Получение дохода | В долгосрочной перспективе, если (!) стоимость активов увеличится | Есть варианты: можно получить доход в краткосрочной перспективе (самые рисковые операции) или в долгосрочной (менее рисковые операции с более низкой доходностью) |

Прямые инвестиции — это история про контроль над компанией, при котором инвестор вкладывает ресурсы в том, чтобы привести ее к успеху и таким образом увеличить свой доход. Портфельные помогают получить доход из разных источников, не принимая участия в управлении активами.

Прямые и портфельные инвестиции — как выбрать?

Разница между прямыми и портфельными инвестициями существенная, и на этапе выбора стоит оценить, какую сумму вы готовы вложить в покупку активов. Если хотите повысить доход за короткий период и у вас на руках относительно небольшая сумма (от тысячи до пары сотен тысяч рублей), подойдут портфельные инвестиции. Но если вы готовы принимать участие в управлении компанией, влиять на распределение активов и принятие стратегических решений, а также рискнуть крупной суммой (активы могут подешеветь) — есть смысл детальнее вникнуть в прямые инвестиции, а затем переходить к активным действиям.

Прямое инвестирование возникает, когда иностранный инвестор осуществляет вложение в 10% или более уставного капитала организации. Указанный инвестор называется прямым инвестором, а предприятие, получившее инвестиции, предприятием прямого инвестирования. Пороговое значение в 10% уставного капитала в общем случае считается необходимым для возможности осуществлять влияние на деятельность организации и участвовать в ее управлении. Операции долгового финансирования между прямым инвестором и предприятием прямого инвестирования также относят к прямым инвестициям. В случае, когда предприятие прямого инвестирования дает средства взаймы прямому инвестору либо осуществляет инвестиции в уставный капитал прямого инвестора (при этом совокупные вложения составляют не более десяти процентов уставного капитала прямого инвестора), такое инвестирование называют обратным.

Так называемый метод активов/пассивов в своей основе базируется прежде всего на принципе отражения прямых инвестиций на валовой основе, которая предполагает учет всей совокупности инвестиций в рамках отношений прямого инвестирования, включая как инвестиции прямого инвестора, так и аффилированных компаний-нерезидентов. При составлении статистики прямых инвестиций, основываясь на методе активов/пассивов, в расчет берутся совокупные иностранные активы и пассивы, принадлежащие как прямым инвесторам, так и предприятиям прямого инвестирования.

В отличие от метода активов/пассивов, принцип направленности предполагает определение направления инвестиций с точки зрения их первоначального осуществления, а, следовательно, контроля и влияния. Прямые инвестиции классифицируются на входящие и исходящие. Согласно данному методу прямые инвестиции за границу, производимые российскими компаниями — прямыми инвесторами, рассматриваются как исходящие инвестиции. Прямые инвестиции в Российскую Федерацию, осуществляемые иностранными компаниями — прямыми инвесторами, отражаются в виде входящих инвестиций. В основе метода направленности — расчет показателей на чистой основе, ряд операций прямого инвестирования исключается из агрегатов.

Во-первых, когда данные по прямым инвестициям представлены согласно принципу направленности, делается корректировка на обратное инвестирование.

Обратные инвестиции в форме участия в капитале или долговых инструментов вычитаются из совокупных данных по прямым инвестициям в соответствии с направлением контроля. Например, если прямой инвестор-резидент заимствует средства у своего иностранного предприятия прямого инвестирования, указанное обязательство вычитается при расчете исходящих инвестиций из долговых инструментов прямого инвестора-резидента, осуществленных им в этом периоде (см. числовую иллюстрацию в приложении).

Аналогично, если иностранный прямой инвестор получает средства от предприятия прямого инвестирования — резидента, этот актив вычитается из общей суммы входящих инвестиций страны-резидента.

Во-вторых, согласно «расширенному принципу направленности», охватывающему отношения прямого инвестирования связанных сторон (иначе — сестринских предприятий, находящихся под контролем или влиянием одного и того же инвестора, но не имеющих никакого контроля или влияния друг на друга), направление отношений прямого инвестирования между связанными компаниями и предприятием прямого инвестирования — резидентом определяется по резидентной принадлежности конечного контролирующего инвестора (инвестора, являющегося реальным собственником предприятия прямого инвестирования).

Если конечный контролирующий инвестор является резидентом, прямые инвестиции между связанными компаниями классифицируются как исходящие инвестиции. Если конечный контролирующий инвестор является нерезидентом, прямые инвестиции между связанными компаниями отражаются как входящие инвестиции.

Следует отметить, что, хотя описанные выше два принципа отражают разные значения для показателей остатков, операций или доходов, общее сальдо прямых инвестиций при расчете любым из методов будет одинаковым.

Базовым методом при представлении агрегатов статистики прямых инвестиций согласно методологии шестого издания «Руководства по платежному балансу и международной инвестиционной позиции» Международного валютного фонда признается принцип активов/пассивов. В то же время, другой методологический справочник — четвертое издание «Эталонного определения Организации экономического сотрудничества и развития для иностранных прямых инвестиций» — отдает приоритет при представлении данных по прямым инвестициям принципу направленности. Таким образом, оба метода являются одинаково признанными международным профессиональным сообществом.

Принцип активов/пассивов является более общим, нежели принцип направленности, направление отношений прямого инвестирования не анализируется, однако он полезен при рассмотрении степени, в которой увеличение инвестиций приводит к большему или меньшему уровню активов и обязательств, находящихся у прямых инвесторов и предприятий прямого инвестирования. Он также лучше подходит при анализе структуры активов и обязательств, позволяя определить уровень устойчивости экономики к финансовым кризисам.

Показатели прямых инвестиций, представленные на базе принципа активов/пассивов, позволяют более гармонично производить сопоставления с другими разделами статистики и другой информацией в мировом масштабе, поскольку данные прямых инвестиций, представленные таким образом, следуют той же логике, что и остальные категории инвестиций в платежном балансе и международной инвестиционной позиции, включающие в себя портфельные инвестиции, производные финансовые инструменты, прочие инвестиции, а также международные резервы.

Принцип направленности является более специфическим, позволяя проводить более точный анализ источников и направлений приложения прямых инвестиций, их реальных объемов, а также экономических эффектов от инвестиций.

Приложение

Числовая иллюстрация различий в подходах к представлению данных по принципу активов/пассивов и принципу направленности*

|

Чистая позиция по прямым инвестициям |

45 |

45 |

|

|---|---|---|---|

|

Активы |

Исходящие ПИ |

Входящие ПИ |

|

|

Прямые инвестиции |

345 |

195 |

150 |

|

Участие в капитале и паи/акции инвестиционных фондов |

|||

|

Инвестиции прямого инвестора-резидента в капитал предприятия прямого инвестирования и в паи/акции инвестиционных фондов-нерезидентов (1) |

150 |

150 |

|

|

Инвестиции предприятия прямого инвестирования в капитал прямого инвестора и в паи/акции инвестиционных фондов (обратное инвестирование) (2) |

25 |

-25 |

|

|

Инвестиции между сестринскими предприятиями |

|||

|

если конечной контролирующей материнской компанией является резидент (3) |

100 |

100 |

|

|

если конечной контролирующей материнской компанией является нерезидент (4) |

50 |

-50 |

|

|

Долговые инструменты |

|||

|

Инвестиции прямого инвестора в долговые инструменты предприятия прямого инвестирования (5) |

20 |

20 |

|

|

Инвестиции предприятия прямого инвестирования в долговые инструменты прямого инвестора (обратное инвестирование) |

|||

|

Инвестиции между сестринскими предприятиями |

|||

|

Обязательства |

|||

|

Прямые инвестиции |

300 |

||

|

Участие в капитале и паи/акции инвестиционных фондов |

|||

|

Инвестиции прямого инвестора в капитал предприятия прямого инвестирования и в паи/акции инвестиционных фондов (6) |

225 |

225 |

|

|

Инвестиции предприятия прямого инвестирования в капитал прямого инвестора и в паи/акции инвестиционных фондов (обратное инвестирование) |

|||

|

Инвестиции между сестринскими предприятиями |

|||

|

Долговые инструменты |

|||

|

Инвестиции прямого инвестора в долговые инструменты предприятия прямого инвестирования |

|||

|

Инвестиции предприятия прямого инвестирования в долговые инструменты прямого инвестора (обратное инвестирование) (7) |

75 |

-75 |

|

|

Инвестиции между сестринскими предприятиями |

* Актуальные статистические данные по прямым инвестициям Российской Федерации по принципу активов/пассивов и принципу направленности размещаются на официальном сайте Банка России в информационно-телекоммуникационной сети «Интернет».

В случае (1) прямой инвестор-резидент инвестирует в капитал предприятия прямого инвестирования — нерезидента, данные активов по принципу активов/пассивов и данные исходящих прямых инвестиций по принципу направленности совпадают

В случае (2) предприятие прямого инвестирования — резидент инвестирует в капитал прямого инвестора-нерезидента, в представлении по принципу направленности этот актив уменьшает входящие инвестиции

Случаи (3) и (4) иллюстрируют инвестиции между сестринскими предприятиями: в случае (3) конечным контролирующим инвестором является резидент, данные активов по принципу активов/пассивов и данные исходящих прямых инвестиций по принципу направленности совпадают; в случае (4) конечным контролирующим инвестором является нерезидент, в представлении по принципу направленности входящие инвестиции корректируются в сторону уменьшения

В случае (5) прямой инвестор-резидент инвестирует в долговые инструменты предприятия прямого инвестирования, данные активов по принципу активов/пассивов и данные исходящих прямых инвестиций по принципу направленности совпадают

В случае (6) прямой инвестор-нерезидент инвестирует в инструменты участия в капитале прямого инвестирования — резидента, данные по пассивам по принципу активов/пассивов и данных входящих прямых инвестиций по принципу направленности совпадают

Случай (7) демонстрирует ситуацию инвестирования предприятия прямого инвестирования — нерезидента в прямого инвестора-резидента, производится корректировка исходящих инвестиций

Прямые иностранные инвестиции: что это такое

Инвестор может вложиться в компанию напрямую: проспонсировать производство и получить контроль над бизнесом. Об особенностях такого инвестирования — в статье.

Инвестирование — это вложение средств с целью их сохранения или преумножения. Инвестировать можно во все: от недвижимости до картин Ван Гога. Наиболее популярные инвестиции — в бизнес.

- Виды инвестиций

- Как прямые инвестиции работают на международном уровне

- Как заняться прямыми инвестициями, если нет миллиардов

- Кратко

Виды инвестиций

Есть два типа инвестиций: портфельные и прямые. В первом случае инвестор покупает ценные бумаги компании — кладет их в свой портфель. Например, частный инвестор купил на фондовом рынке 100 акций Газпрома. Всего их — 24 млрд, поэтому влиять на действия компании инвестор не сможет. Зато сможет заработать на перепродаже акций, если они вырастут в цене. Или на дивидендах — части прибыли, которой компания делится с акционерами.

При прямом инвестировании инвестор вкладывается в реальные активы компании и получает возможность влиять на ее деятельность. Например, к инвестору обращается его друг, открывающий собственное кафе. На аренду, зарплаты и мебель деньги у него есть, а вот на оборудование для кухни — нет. Инвестор покупает печи и холодильники — вкладывается в его бизнес. Сумма вложений значительна — теперь инвестор не только будет получать часть прибыли, но и сможет решать, в каком месте открыть новую точку и, вероятно, какие блюда включить в меню.

В случае малого бизнеса все инвестиции обычно прямые — кафе не будет выпускать собственные акции. Однако в случае крупных компаний инвестор может получить контроль над производством и без реальных вложений в компанию. Согласно российскому законодательству инвестор, владеющий 2% акций акционерного общества, может выдвинуть своего представителя в совет директоров.

То есть, если инвестор владеет 1% акций Газпрома, то контроля над действиями компании он не имеет. Если же докупит еще 1%, его мнение уже будет иметь вес при принятии решений.

Как прямые инвестиции работают на международном уровне

Экономика каждой страны уникальна: где-то много рабочей силы, но мало ресурсов, где-то наоборот, где-то — много и того и другого, но бизнес слаб и неактивен. Чтобы развивать экономику, несмотря на эти слабые места, государства разрешают прямые иностранные инвестиции (ПИИ) — вложения инвесторов в иностранный бизнес. Они выгодны всем. Инвестор получает прибыль, бизнес — деньги для развития, государство — налоги и рабочие места.

Как могут выглядеть ПИИ:

- Изготовитель печенья открывает фабрики в других странах, чтобы доставка сладостей в магазины занимала меньше времени и стоила дешевле. 100% капитала новых фабрик принадлежит изготовителю, а бюджеты стран, где открылись филиалы, пополняются новыми налогами.

- Человек хочет открыть ферму рептилий, но климат в его стране слишком холодный. Он дает другу, живущему в южной стране, 50% от необходимой суммы. Они совместно управляют бизнесом и делят прибыль пополам, а в южной стране появляются новые рабочие места.

- Европейская сеть спортивных магазинов покупает станки заводу в азиатской стране с дешевым сырьем и рабочей силой. Снаряжение, производимое на новых станках, поставляется только в европейскую сеть, а в остальном завод работает как прежде.

Согласно российскому законодательству отношения прямого инвестирования начинаются, когда зарубежный инвестор владеет 10% капитала организации. В 2019 году объем ПИИ в Россию составил 32 млрд долларов, а в 2020 — всего 9,5 млрд долларов. Впрочем, и это внушительная цифра — немногим меньше бюджета Санкт-Петербурга.

Как заняться прямыми инвестициями, если нет миллиардов