Стандарты МСФО (IFRS) 3 «Объединения бизнесов» и МСФО (IFRS) 10 «Консолидированная финансовая отчетность» посвящены различным аспектам контроля над инвестициям одной компании в другие компании: как определить и учесть эти инвестиции, а также, как их консолидировать в отчетности.

Еще одним очень частым видом инвестиций является ассоциированная компания, на которую компания-инвестор оказывает значительное влияние.

Правила учета таких инвестиций определяются стандартом МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия». Рассмотрим основные положения этого стандарта.

[см. полный текст стандарта IAS 28, а также IFRS 3 и IFRS 10]

Какова цель МСФО (IAS) 28?

Целью стандарта МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия» является определение:

- правил учета инвестиций в ассоциированные компании;

- требований к применению метода долевого участия при учете инвестиций в ассоциированные компании и совместные предприятия.

[см. параграф IAS 28:1]

Напомним, что означают эти термины:

Ассоциированная организация (‘associate’) является компанией, на которую инвестор оказывает значительное влияние.

[см. определение в параграфе IAS 28:3]

Совместное предприятие (‘joint venture’) представляет собой совместную деятельность, в рамках которой стороны осуществляют совместный контроль над компанией и имеют права на чистые активы компании.

[см. определение в параграфе IAS 28:3]

Что такое значительное влияние и как его идентифицировать?

Стандарт МСФО (IAS) 28 определяет значительное влияние (‘significant influence’) как право участвовать в принятии решений, связанных с финансовой и операционной (хозяйственной) политикой компании, НЕ обладая при этом полным или совместным контролем над принятием этих решений.

[см. определение в параграфе IAS 28:3]

Иногда бывает сложно определить, имеем ли мы дело с контролем или значительным влиянием — и при этом бухгалтер не может ошибаться в этом вопросе, поскольку весь дальнейший бухгалтерский учет и финансовая отчетность зависят от этой классификации.

Как подтвердить наличие значительного влияния?

Основным показателем значительного влияния является (прямо или косвенно) владение более 20% голосующих акций объекта инвестиций.

Но!

Это не строгое правило и часто бывает так, что фактически такая доля не соответствует значительному влиянию.

Иногда бывает так, что когда инвестор владеет более 20% голосов (но менее 50), он получает контроль над объектом инвестиций.

Допустим, компания ABC владеет 40% компании XYZ. Остальные 60% распределены между большим количеством мелких инвесторов, каждый из которых удерживает долю не более 1%.

В данном случае ABC не владеет контрольным большинством голосов (более 50%), и ее доля превышает 20%, что может свидетельствовать о значительном влиянии.

Но, поскольку другие инвесторы владеют максимум по 1% каждый, вероятность одержать верх над голосом ABC в основных решениях очень низка, поэтому компания ABC может фактически обладать контролем над компанией XYZ, а не значительным влиянием. Конечно, такую ситуацию следует изучить более подробно.

Другие способы доказать значительное влияние заключаются в следующем:

- Инвестор заседает в совете директоров (или другом эквивалентном руководящем органе) компании.

- Инвестор участвует в процессе разработки политики компании (включая решения о выплате дивидендов).

- Между инвестором и компанией есть существенные операции.

- Между инвестором и компанией есть обмен управленческим персоналом.

- Компания предоставляет инвестору необходимую техническую и управленческую информацию.

[см. параграф IAS 28:6]

Когда вы оцениваете наличие значительного влияния, вы должны всегда изучать потенциальные права голоса (в виде опционов на покупку акций, конвертируемых долговых инструментов и т. д.).

Как применять метод долевого участия?

Как только инвестор получает значительное влияние или совместный контроль над совместным предприятием, он должен применять в учете метод долевого участия (‘equity method’).

[см. определение в параграфе IAS 28:3]

Основными принципами метода долевого участия являются:

При первоначальном признании:

1. Инвестиции в ассоциированную компанию или совместное предприятие признаются по себестоимости. Проводка:

Дебет. Инвестиции в отчете о финансовом положении.

Кредит. Денежные средства (банковский счет и т.п.).

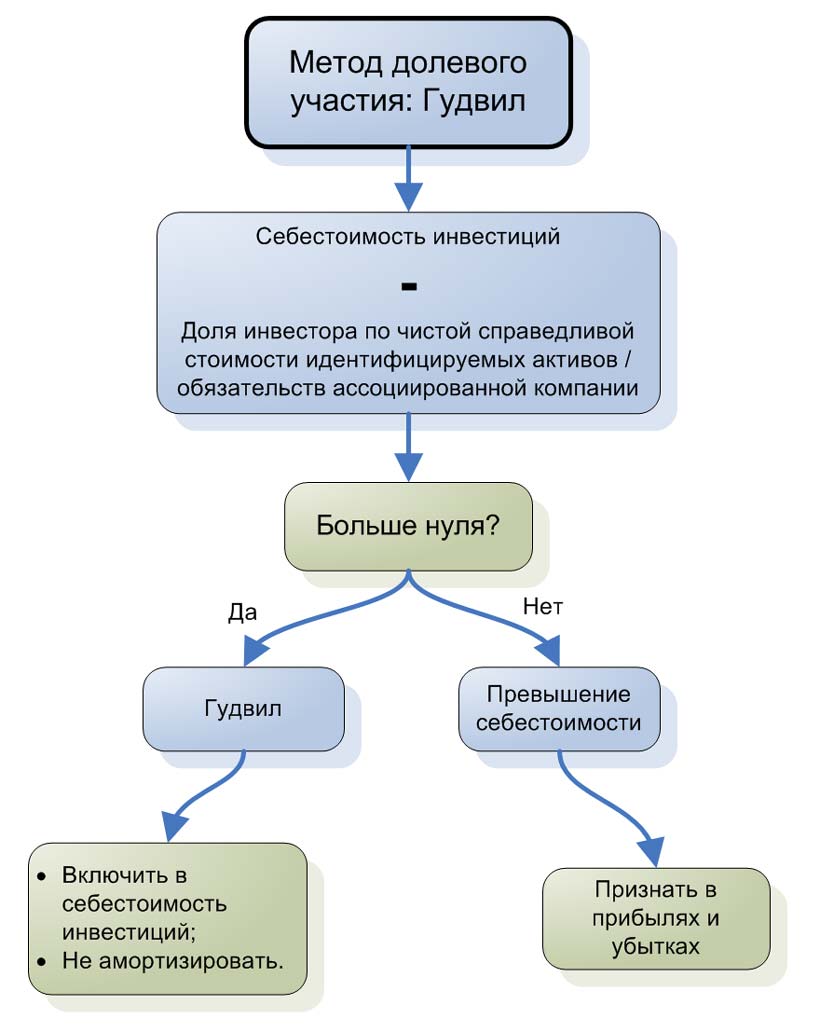

2. Если есть разница между себестоимостью инвестиций и долей инвестора в компании (оцененной по чистой справедливой стоимости идентифицируемых активов и обязательств), то учет зависит от того, является ли эта разница положительной или отрицательной:

- Если разница положительная (себестоимость выше, чем доля инвестора), тогда есть гудвил, который не признается отдельно. Он включается в стоимость инвестиций и не амортизируется.

- Когда разница отрицательная (себестоимость ниже доли инвестора), то она признается как доход в составе прибыли или убытка в период приобретения инвестиций.

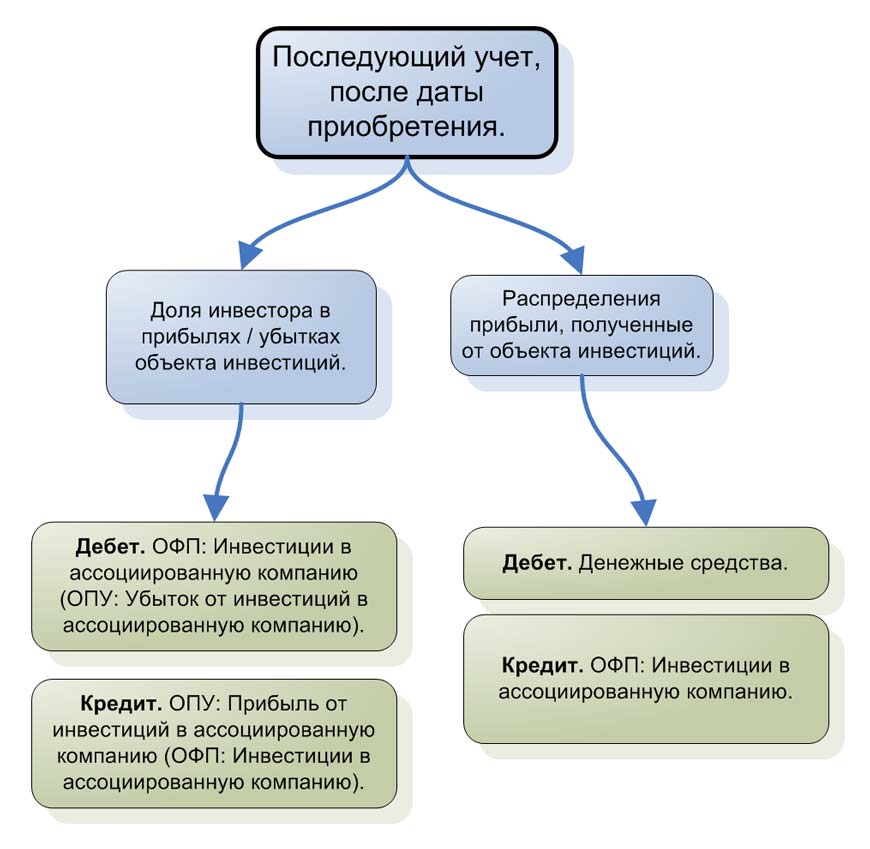

Последующий учет, после первоначального признания:

1. Балансовая стоимость инвестиций увеличивается или уменьшается на долю инвестора от чистой прибыли или убытка от инвестиций после даты приобретения. Проводка:

Дебет. Инвестиции в отчете о финансовом положении и

Кредит. Доход ассоциированной компании в составе прибыли или убытка.

Или, наоборот, в случае убытка ассоциированной компании.

Когда ассоциированная компания или совместное предприятие несет убытки, и эти убытки превышают балансовую стоимость инвестиций, инвестор не может снизить балансовую стоимость инвестиций ниже нуля. Инвестор просто прекращает нести дальнейшие убытки.

2. Когда компания распределяет дивиденды инвестору, такое распределение уменьшает балансовую стоимость инвестиций. Проводка:

Дебет. Денежные средства (или все, что применимо)

Кредит. Инвестиции в отчете о финансовом положении

Процедуры метода долевого участия.

Процедуры метода долевого участия очень похожи на процедуры консолидации, описанные в стандарте МСФО (IFRS) 10 «Консолидированная финансовая отчетность»:

- И инвестор, и объект инвестиций должны применять единообразные учетные политики для подобных операций.

- Используется та же самая отчетная дата, если это не является практически невозможным.

- Доля инвестора в прибыли или убытке от взаимных операций «снизу вверх» (‘upstream’) и «сверху вниз» (‘downstream’) исключается. Таким образом, вы не устраняете остатки на счете (дебиторской или кредиторской задолженности) на конец отчетного периода, но вы исключаете долю инвестора в прибыли.

В каких случаях метод долевого участия не применим?

Инвестору не нужно применять метод долевого участия в следующих обстоятельствах:

1. Инвестор является материнской компанией, которой не нужно подготавливать консолидированную финансовую отчетности в соответствии с исключениями, предусмотренными параграфом IFRS 10:4(a), который сводится к следующему:

- Компания является дочерней компанией, находящейся под полным или частичным контролем другого инвестора, и владельцы этой другой компании-инвестора проинформированы и не возражают против того, что дочерняя компания не примененяет метод долевого участия;

- Долговые или долевые инструменты предприятия не торгуются на открытом рынке;

- Предприятие не предоставляет свою финансовую отчетность в Комиссию по ценным бумагам или другой аналогичный орган с целью эмиссии финансовых инструментов любого класса на открытом рынке;

- Конечная или любая промежуточная материнская компания объекта инвестиций составляет консолидированную финансовую отчетность в соответствии с МСФО, доступную для публичного использования.

2. Когда инвестиции в ассоциированную компанию или совместное предприятие удерживаются в компании, которая является венчурной организацией, взаимным или паевым фондом или аналогичным предприятием, тогда инвестор может оценивать инвестиции по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 9 (и таким образом, не применять метод долевого участия). То же самое относится к ситуации, когда инвестор осуществил инвестиции в ассоциированную компанию, часть которой принадлежит таким организациям.

Здесь следует добавить, что, если инвестиции соответствуют критериям МСФО (IFRS) 5 и классифицируются как удерживаемые для продажи, инвестор должен применять к ним IFRS 5, а не метод долевого участия (если это относится только к части инвестиций, то к этой части применяется МСФО (IFRS) 5).

[см. полный текст стандарта IFRS 5]

Когда прекращать применение метода долевого участия?

Инвестор прекращает применять метод долевого участия, когда его объект инвестиций перестает быть ассоциированным или совместным предприятием.

Способ прекращения зависит от конкретных обстоятельств. Например, если объект инвестиций становится дочерней компанией, тогда инвестор прекращает применять метод долевого участия и начинает применять полную консолидацию в соответствии с IFRS 10 / IFRS 3.

Приложение N 18

к приказу Министерства финансов

Российской Федерации

от 28.12.2015 N 217н

МЕЖДУНАРОДНЫЙ СТАНДАРТ ФИНАНСОВОЙ ОТЧЕТНОСТИ (IAS) 28

«ИНВЕСТИЦИИ В АССОЦИИРОВАННЫЕ ОРГАНИЗАЦИИ

И СОВМЕСТНЫЕ ПРЕДПРИЯТИЯ»

Список изменяющих документов

(в ред. поправок, утв. Приказом Минфина России от 27.06.2016 N 98н,

МСФО (IFRS) 9, утв. Приказом Минфина России от 27.06.2016 N 98н,

поправок, утв. Приказом Минфина России от 20.07.2017 N 117н,

поправок, утв. Приказом Минфина России от 27.03.2018 N 56н,

МСФО (IFRS) 17, утв. Приказом Минфина России от 04.06.2018 N 125н)

Дата принятия

октябрь 1989 год

Дата последних изменений

2011 год

Основная цель

Целью стандарта является определение правил учета инвестиций в ассоциированные организации и требований по применению метода долевого участия при учете инвестиций в ассоциированные организации и совместные предприятия.

Данный стандарт применяется всеми организациями, которые являются инвесторами, имеющими совместный контроль или значительное влияние по отношению к объекту инвестиций.

Ключевые определения

Значительное влияние (significant influence) — полномочие принимать участие в принятии решений по финансовой и операционной политике объекта инвестиций, но не контролировать или совместно контролировать эту политику.

Ассоциированная компания (associate) — компания, на деятельность которой инвестор оказывает значительное влияние.

Совместное предпринимательство (joint arrangement) — предпринимательская деятельность, которая контролируется совместно двумя или более сторонами.

Совместный контроль (joint control) — предусмотренное договором разделение контроля над деятельностью, которое имеет место, только когда принятие решений в отношении значимой деятельности требует единогласного согласия сторон, разделяющих контроль.

Совместное предприятие (joint venture) — совместное предпринимательство, которое предполагает наличие у сторон, обладающих совместным контролем над деятельностью, прав на чистые активы деятельности.

Метод по долевому участию (equity method) — метод учета, при котором инвестиции первоначально признаются по первоначальной стоимости, а затем их стоимость корректируется с учетом изменения доли инвестора в чистых активах объекта инвестиций. Прибыль или убыток инвестора включает долю инвестора в прибыли или убытке объекта инвестиций, а прочий совокупный доход инвестора включает долю инвестора в прочем совокупном доходе объекта инвестиций.

Значительное влияние

При владении 20 % или более голосующих акций (прямо или через дочерние компании) считается, что инвестор обладает значительным влиянием при отсутствии убедительных доказательств обратного. Если инвестор владеет менее чем 20 %, то считается, что он не обладает значительным влиянием при отсутствии убедительных доказательств обратного. Наличие крупного или контрольного пакета акций, принадлежащего другому инвестору, не обязательно исключает наличие у организации значительного влияния.

Существование значительного влияния инвестора обычно подтверждается одним или более из следующих способов:

- представление на совете директоров или равноценном органе объекта инвестиций;

- участие в разработке политик компании, в том числе участие в принятии решений о выплате дивидендов или ином распределении прибыли;

- существенные операции между инвестором и объектом инвестиций;

- обмен руководящим персоналом;

- предоставление важной технической информации.

Наличие и влияние потенциальных прав голоса, которые на текущий момент являются реализуемыми или конвертируемыми, включая потенциальные права голоса других организаций, являются факторами, которые должны учитываться при оценке того, имеет ли организация значительное влияние. Производя такую оценку, организация должна проанализировать все факты и обстоятельства, которые влияют на потенциальные права (за исключением намерений руководства и финансовой возможности реализовать или конвертировать эти потенциальные права).

Организация утрачивает значительное влияние над деятельностью объекта инвестиций при утрате права участвовать в принятии решений по вопросам финансовой и операционной политики этого объекта инвестиций. Утрата значительного влияния может сопровождаться или не сопровождаться изменением абсолютных или относительных долей участия.

Метод долевого участия

Основной принцип. По методу учета по долевому участию при первоначальном признании инвестиции в ассоциированную организацию или совместное предприятие признаются по первоначальной стоимости, и впоследствии их балансовая стоимость увеличивается или уменьшается за счет признания доли инвестора в прибыли или убытке объекта инвестиций после даты приобретения.

Выплаты дивидендов и другие поправки балансовой стоимости. Доля инвестора в прибыли или убытке объекта инвестиций признается в составе прибыли или убытка инвестора. Средства, полученные от объекта инвестиций в результате распределения прибыли, уменьшают балансовую стоимость инвестиций. Корректировки балансовой стоимости могут потребоваться для отражения изменений в пропорциональной доле участия инвестора в объекте инвестиций, возникающих в связи с изменениями в прочем совокупном доходе объекта инвестиций (например, в связи с переоценкой основных средств или накопленными курсовыми разницами от пересчета валют).

Потенциальные права голоса. Хотя потенциальные права голоса и рассматривают при принятии решения о существовании значительного влияния, доля инвестора в ассоциированной организации или совместном предприятии определяется исключительно на основе существующих долей владения и не отражает возможную реализацию или конвертацию потенциальных прав голоса и прочих производных инструментов.

Взаимодействие с МСФО (IFRS) 9. МСФО (IFRS) 9 «Финансовые инструменты» не применяется к доле участия в ассоциированных организациях и совместных предприятиях, которая учитывается с использованием метода долевого участия. Организация применяет МСФО (IFRS) 9, включая требования по учету обесценения, к долгосрочным вложениям, которые, в сущности, составляют часть чистой инвестиции в ассоциированную организацию или совместное предприятие и к которым не применяется метод долевого участия. Инструменты с потенциальными правами голоса в ассоциированной организации или совместном предприятии учитываются в соответствии с МСФО (IFRS) 9, если только они на текущий момент по существу не дают доступ к доходам, связанным с долей владения в ассоциированной организации или совместном предприятии.

Классификация в качестве внеоборотного актива. Инвестиции в ассоциированную организацию или совместное предприятие обычно классифицируются как внеоборотные активы, если только они не классифицируются как предназначенные для продажи в соответствии с МСФО (IFRS) 5 «Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность».

Применение метода долевого участия

Основной принцип. Организация с совместным контролем или значительным влиянием над объектом инвестиций должна учитывать свои инвестиции в ассоциированную организацию или совместное предприятие, используя метод долевого участия. Многие процедуры, осуществляемые при применении метода долевого участия, аналогичны процедурам консолидации, описанным в МСФО (IFRS) 10. Кроме того, концепции, лежащие в основе процедур, осуществляемых при учете приобретения дочерней организации, также используются при учете приобретения инвестиций в ассоциированную организацию или совместное предприятие.

Исключения в применении метода долевого участия. Метод долевого участия не используется в следующих случаях:

-

Если организация является материнской организацией, которая освобождена от составления консолидированной финансовой отчетности согласно исключению, указанному в сфере применения пункта 4(a) МСФО (IFRS) 10, или если верны все перечисленные ниже положения:

- инвестором выступает дочерняя компания, находящаяся в полной или частичной собственности другой компании, и ее другие собственники, включая тех, которые не имеют права голоса, информированы и не возражают о том, что инвестор не применяет этот метод;

- долговые или долевые инструменты инвестора не обращаются на открытом рынке;

- инвестор не представлял и не предоставляет в данный момент финансовую отчетность в комиссию по ценным бумагам или другой аналогичный орган с целью выпустить любой вид инструмента на открытый рынок;

- конечная или любая промежуточная материнская компания инвестора подготавливает консолидированную финансовую отчетность, доступную для открытого использования, в соответствии с МСФО, и в которой дочерние организации консолидируются или оцениваются по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 10.

-

Если инвестиции в ассоциированную организацию или совместное предприятие принадлежат прямо организации (или через такую организацию), которая специализируется на венчурных инвестициях или является взаимным фондом, паевым фондом или аналогичной организацией, включая страховые фонды инвестиционного типа, то в этом случае организация может решить оценивать такие инвестиции по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 9. Решение принимается отдельно для каждой ассоциированной организации или совместного предприятия при первоначальном признании.

Если организация имеет инвестиции в ассоциированную организацию, владение частью доли в которой осуществляется через организацию, специализирующуюся на венчурных инвестициях, взаимный фонд, паевой фонд или аналогичную организацию, включая страховые фонды инвестиционного типа, то организация может решить оценивать данную долю инвестиций по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 9 независимо от того, оказывают ли такие организации (организация, специализирующаяся на венчурных инвестициях, взаимный фонд, паевой фонд или аналогичная организация, включая страховые фонды инвестиционного типа) значительное влияние на эту долю инвестиций. Если организация делает такой выбор, то она должна применять метод долевого участия к любой части оставшейся доли ее инвестиции, которой она владеет не через такие организации.

Инвестиции, классифицируемые как предназначенные для продажи. Когда инвестиции или доли инвестиций в ассоциированную организацию или совместное предприятие отвечают критерию классификации «предназначенные для продажи», организация должна применять к ним МСФО (IFRS) 5. Любая оставшаяся доля инвестиций должна учитываться с использованием метода долевого участия, пока не произойдет выбытие той доли, которая классифицируется как предназначенная для продажи. После выбытия организация должна учитывать оставшуюся долю в соответствии с МСФО (IFRS) 9, кроме случаев, когда оставшаяся доля продолжает признаваться ассоциированной организацией или совместным предприятием, и в этом случае организация должна использовать метод долевого участия.

Если инвестиции или доля инвестиций, ранее классифицированные как предназначенные для продажи, перестают удовлетворять критериям для такой классификации, их следует учитывать по методу долевого участия ретроспективно начиная с даты классификации как предназначенные для продажи. Финансовая отчетность за все периоды должна быть соответствующим образом скорректирована.

Прекращение применения метода учета по долевому участию. Применение метода учета по долевому участию заканчивается с даты утраты значительного влияния или совместного контроля:

- если инвестиция становится дочерней организацией, организация должна учитывать свои инвестиции в соответствии с МСФО (IFRS) 3 «Объединения бизнесов» и МСФО (IFRS) 10;

- если оставшаяся доля является финансовым активом, то оценивается по справедливой стоимости и впоследствии учитывается в соответствии с МСФО (IFRS) 9;

- если организация прекращает использование метода долевого участия, организация должна учитывать все суммы, ранее признанные в составе прочего совокупного дохода, в отношении этих инвестиций так же, как если бы соответствующие активы и обязательства выбывали непосредственно у объекта инвестиций (что может потребовать реклассификацию в составе прибыли или убытка, например, курсовых разниц);

- если инвестиция в ассоциированную организацию становится инвестицией в совместное предприятие (или наоборот), организация продолжает использовать метод долевого участия и не производит переоценку оставшейся доли.

Изменения доли владения. Если доля владения организации в ассоциированной организации или совместном предприятии уменьшается, но инвестиция продолжает классифицироваться либо как ассоциированная организация, либо как совместное предприятие соответственно, то организация должна реклассифицировать в состав прибыли или убытка определенную долю дохода или убытка, ранее признанную в составе прочего совокупного дохода, связанного с данным уменьшением доли владения.

Процедуры, применяемые при методе долевого участия

Операции с ассоциированными организациями и совместными предприятиями. Прибыли и убытки, возникающие в результате операций «снизу вверх» (например, продажа или взнос активов в ассоциированную организацию) и «сверху вниз» между организацией (включая ее консолидированные дочерние организации) и ее ассоциированной организацией или совместным предприятием, признаются в финансовой отчетности организации в той мере, в которой они не относятся к доле участия инвестора в этой ассоциированной организации или совместном предприятии. Доля инвестора в прибылях и убытках подлежит элиминации. Однако нереализованные убытки не элиминируются, если операции свидетельствуют об уменьшении чистой возможной цены продажи активов, подлежащих продаже или вложению, или об убытке от обесценения этих активов.

Первоначальное признание. Инвестиции учитываются по методу долевого участия начиная с даты, когда организация становится ассоциированной организацией или совместным предприятием. При приобретении инвестиций любая разница между стоимостью инвестиции и долей организации в чистой справедливой стоимости идентифицируемых активов и обязательств объекта инвестиций учитывается следующим образом:

- гудвилл, относящийся к инвестиции, включается в состав балансовой стоимости инвестиций (амортизация не разрешается);

- сумма превышения доли организации в чистой справедливой стоимости активов и обязательств над стоимостью инвестиции отражается в качестве дохода при определении доли инвестора в прибыли или убытке ассоциированной организации или совместного предприятия за тот период, в котором инвестиции были приобретены.

После приобретения выполняются корректировки доли инвестора в прибыли или убытке инвестиции для отражения, например, амортизации амортизируемых активов на основе их справедливой стоимости на дату приобретения или корректировки с целью учета убытков от обесценения, таких как от обесценения гудвилла или основных средств.

Дата составления отчетности ассоциированной компании. При применении метода учета по долевому участию инвестор должен использовать финансовую отчетность ассоциированной организации или совместного предприятия, составленную на ту же дату, что и его собственная, если это выполнимо. Если это невыполнимо, должна использоваться новая доступная отчетность ассоциированной организации или совместного предприятия с поправками по существенным сделкам и операциям, которые произошли между датами составления отчетности ассоциированной организации или совместного предприятия и отчетности инвестора. В любом случае разница между отчетными датами инвестора и ассоциированной организации или совместного предприятия не может быть более 3 месяцев.

Учетная политика. Если учетная политика ассоциированной организации или совместного предприятия отличается от учетной политики инвестора, в финансовой отчетности ассоциированной компании должны быть сделаны корректировки, которые бы обеспечили соответствие учетной политики инвестора и ассоциированной организации или совместного предприятия для целей применения метода учета по долевому участию.

Применение метода долевого участия не инвестиционной организацией, имеющей долю участия в ассоциированной организации или совместном предприятии, являющихся инвестиционными организациями. Если организация, которая сама не является инвестиционной организацией, имеет долю участия в ассоциированной организации или совместном предприятии, являющихся инвестиционными организациями, то при применении метода долевого участия такая организация может решить сохранить оценку по справедливой стоимости, примененную ее ассоциированной организацией или совместным предприятием к своим собственным долям участия в дочерних организациях. Такое решение принимается отдельно для каждой ассоциированной организации или совместного предприятия.

Убытки ассоциированной организации или совместного предприятия.

- Когда доля организации в убытках ассоциированной организации или совместного предприятия становится равна ее доле участия в ней или превышает эту долю, организация прекращает признание своей доли в дальнейших убытках.

- Доля участия в ассоциированной организации или совместном предприятии — это балансовая стоимость инвестиций в ассоциированную организацию или совместное предприятие по методу учета по долевому участию вместе с любыми долгосрочными долями участия, которые составляют часть чистой инвестиции в ассоциированную организацию или совместное предприятие (например, статья, погашение которой в обозримом будущем не планируется и не является вероятным, по существу, представляет собой дополнительные инвестиции организации).

- После того, как доля участия организации станет равна нулю, дополнительные убытки признаются только в той мере, в которой организация приняла на себя юридические или обусловленные практикой обязательства или произвела платежи от имени ассоциированной организации или совместного предприятия.

- Если ассоциированная организация или совместное предприятия впоследствии объявляет прибыли, организация возобновляет признание своей доли в этой прибыли только после того, как ее доля в прибыли станет равна непризнанной доле в убытках.

Убытки от обесценения

После применения метода долевого участия организация руководствуется требованиями МСФО IFRS 9 «Финансовые инструменты» для определения необходимости признания убытка от обесценения применительно к ее чистым инвестициям в ассоциированную организацию или совместное предприятие.

Если существует объективное свидетельство обесценения, убытки от обесценения рассчитываются в соответствии с МСФО (IAS) 36 «Обесценение активов». Вся балансовая стоимость инвестиций тестируется на обесценение как единый актив путем сопоставления их возмещаемой суммы (представляющей собой наибольшее из двух значений: ценность использования или справедливая стоимость за вычетом затрат на продажу) с их балансовой стоимостью (гудвилл не подлежит отдельному тестированию на обесценение). Возмещаемая сумма инвестиций в ассоциированную организацию или совместное предприятие оценивается по каждой ассоциированной организации или совместному предприятию в отдельности, за исключением случаев, когда ассоциированная организация или совместное предприятие не генерируют денежные притоки независимо от денежных притоков от прочих активов организации.

Практика

Как видно из правил, приведенных выше, учет ассоциированных компаний как при приобретении, так и при дальнейшей оценке, требует наличия у ассоциированных компаний объема информации, аналогичного дочерним компаниям, включая:

- отчетности по МСФО, а также оценки справедливой стоимости активов и обязательств на дату приобретения — для первоначального признания;

- отчетности в соответствии с МСФО — для дальнейшего учета.

Отдельная финансовая отчетность

В отдельной (standalone) финансовой отчетности материнской компании инвестиции в ассоциированные организации и совместные предприятия отражаются в соответствии с МСФО (IAS) 27 (с учетом поправок 2011 года):

- в соответствии с МСФО (IFRS) 5 «Внеоборотные активы на продажу и прекращаемая деятельность», если применимо;

- по первоначальной стоимости;

- в соответствии МСФО (IFRS) 9 «Финансовые инструменты»;

- либо с использованием метода долевого участия.

Раскрытие

Требования к организации о раскрытии информации содержатся в стандарте МСФО (IFRS) 12 «Раскрытие информации об участии в других организациях». Стандартом требуются следующие раскрытия:

-

Существенные суждения и допущения, которые она приняла при установлении:;

- характера своего участия в другой организации или деятельности;

- вида соглашения о совместном предпринимательстве, в котором она имеет свою долю участия;

- того, что она отвечает определению инвестиционной организации, если применимо.

Должна раскрываться информация о существенных суждениях и допущениях при определении:

- того, что организация имеет контроль над другой организацией в соответствии с МСФО (IFRS) 10 «Консолидированная финансовая отчетность»;

- того, что она имеет совместный контроль над деятельностью или оказывает значительное влияние на другую организацию;

- вида соглашения о совместном предпринимательстве (если деятельность организована в виде отдельной структуры).

-

Информация о ее участии в совместном предпринимательстве и ассоциированных организациях

Организация должна раскрыть информацию, позволяющую пользователям оценить характер, степень и финансовые последствия ее участия в соглашении о совместном предпринимательстве и ассоциированных организациях (договорные отношения с другими инвесторами):

- наименование совместного предпринимательства или ассоциированной организации;

- основное место ведения деятельности и характер отношений между организацией и совместным предпринимательством или ассоциированной организацией;

- процент доли владения или прав участия в прибыли организации и, если они не совпадают, процент права голоса (если применимо);

- оценивается ли инвестиция с использованием метода долевого участия или по справедливой стоимости;

- обобщенную финансовую информацию;

- если совместное предприятие или ассоциированная организация отражается в учете с использованием метода долевого участия, справедливую стоимость ее инвестиции при наличии рыночной котировки на инвестицию;

- финансовую информацию в совокупности об инвестициях организации в совместные предприятия и ассоциированные организации, которые не являются существенными по отдельности;

- характер и степень влияния любых значительных ограничений на возможность совместных предприятий или ассоциированных организаций передавать средства организации в форме наличных дивидендов или погашать займы или авансы, выданные организацией;

- дату конца отчетного периода финансовой отчетности совместного предприятия или ассоциированной организации и причину использования другой даты или периода, если отличается от даты или периода организации;

- непризнанную долю в убытках совместного предприятия или ассоциированной организации как за отчетный период, так и кумулятивно, если организация прекратила признавать свою долю в убытках.

Организация должна раскрыть информацию, позволяющую пользователям оценить характер и изменение рисков, связанных с ее участием в совместных предприятиях и ассоциированных организациях:

- договорные обязательства по будущим операциям, которые она имеет в отношении своих совместных предприятий;

- условные обязательства, принятые в отношении ее долей участия в совместных предприятиях или ассоциированных организациях (включая ее долю в условных обязательствах, принятых вместе с другими инвесторами).

Международные стандарты финансовой отчетности и другие публикации International Accounting Standards Committee (КМСФО) защищены авторским правом КМСФО.

Официальным текстом МСФО является текст, публикуемый КМСФО на английском языке.

Никакая ответственность за ущерб, нанесенный любому лицу, действующему или бездействующему в результате любых материалов в настоящей публикации, не может быть принята авторами.

1 Целью настоящего стандарта является определение правил учета инвестиций в ассоциированные организации и требований по применению метода долевого участия при учете инвестиций в ассоциированные организации и совместные предприятия.

2 Настоящий стандарт должен применяться всеми организациями, которые являются инвесторами, имеющими совместный контроль или значительное влияние по отношению к объекту инвестиций.

16 Организация с совместным контролем или значительным влиянием над объектом инвестиций должна учитывать свои инвестиции в ассоциированную организацию или совместное предприятие, используя метод долевого участия, за исключением случаев, когда организация освобождается от учета таких инвестиций по методу долевого участия в соответствии с пунктами 17 — 19.

Освобождения от применения метода долевого участия

17 Организация может не применять метод долевого участия при учете своих инвестиций в ассоциированную организацию или совместное предприятие, если организация является материнской организацией, которая освобождена от составления консолидированной финансовой отчетности согласно исключению, указанному в сфере применения пункта 4(a) МСФО (IFRS) 10, или если верны все перечисленные ниже положения:

(a) Организация является дочерней организацией, находящейся в полной или частичной собственности другой организации, и при этом ее прочие собственники, в том числе и те, которые в других случаях не имели бы права голоса, были проинформированы о том, что организация не применяет метод долевого участия и не возражают против этого.

(b) Долговые или долевые инструменты организации не обращаются на открытом рынке (на внутренней или зарубежной фондовой бирже или на внебиржевом рынке, включая местные и региональные рынки).

(c) Организация не представляла свою финансовую отчетность и не находится в процессе представления своей финансовой отчетности в комиссию по ценным бумагам или иной регулирующий орган в целях размещения любого вида инструментов на открытом рынке.

(d) Конечная или промежуточная материнская организация организации составляет консолидированную финансовую отчетность, находящуюся в публичном доступе, в соответствии с требованиями Международных стандартов финансовой отчетности, и в которой дочерние организации консолидируются или оцениваются по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 10.

18 Если инвестиции в ассоциированную организацию или совместное предприятие принадлежат прямо организации, которая специализируется на венчурных инвестициях или является взаимным фондом, паевым фондом или аналогичной организацией, включая страховые фонды инвестиционного типа, или владение осуществляется через такую организацию, то в этом случае организация может решить оценивать такие инвестиции по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 9. Примером страхового фонда инвестиционного типа является фонд, удерживаемый организацией в качестве базовых статей для группы договоров страхования с условиями прямого участия. Для целей принятия такого решения к договорам страхования относятся инвестиционные договоры с условиями дискреционного участия. Организация должна принять такое решение отдельно для каждой ассоциированной организации или совместного предприятия при первоначальном признании такой ассоциированной организации или совместного предприятия. (См. МСФО (IFRS) 17 «Договоры страхования», в котором приводятся определения терминов, используемых в данном пункте.)

19 Если организация имеет инвестиции в ассоциированную организацию, владение частью доли в которых осуществляется через организацию, специализирующуюся на венчурных инвестициях, взаимный фонд, паевой фонд или аналогичную организацию, включая страховые фонды инвестиционного типа, организация может решить оценивать данную долю инвестиций в ассоциированную организацию по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 9 независимо от того, оказывают ли такие организации (организация, специализирующаяся на венчурных инвестициях, взаимный фонд, паевой фонд или аналогичная организация, включая страховые фонды инвестиционного типа) значительное влияние на эту долю инвестиций. Если организация делает такой выбор, то она должна применять метод долевого участия к любой части оставшейся доли ее инвестиции в ассоциированную организацию, которой она владеет не через организацию, специализирующуюся на венчурных инвестициях, взаимный фонд, паевой фонд или аналогичную организацию, включая страховые фонды инвестиционного типа.

Инвестиции, классифицируемые как предназначенные для продажи

20 Организация должна применять МСФО (IFRS) 5 к инвестициям или к доле инвестиций в ассоциированную организацию или совместное предприятие, которые отвечают критерию классификации «предназначенные для продажи». Любая оставшаяся доля инвестиций в ассоциированную организацию или совместное предприятие, которая не была классифицирована как предназначенная для продажи, должна учитываться с использованием метода долевого участия, пока не произойдет выбытие той доли, которая классифицируется как предназначенная для продажи. После выбытия организация должна учитывать оставшуюся долю в ассоциированной организации или совместном предприятии в соответствии с МСФО (IFRS) 9, кроме случаев, когда оставшаяся доля продолжает признаваться ассоциированной организацией или совместным предприятием, и в этом случае организация должна использовать метод долевого участия.

21 Если инвестиции или доля инвестиций в ассоциированную организацию или совместное предприятие, ранее классифицированные как предназначенные для продажи, перестают удовлетворять критериям для такой классификации, их следует учитывать по методу долевого участия ретроспективно, начиная с даты классификации как предназначенных для продажи. Финансовая отчетность за все периоды, начиная с момента классификации инвестиций как предназначенных для продажи, должна быть соответствующим образом скорректирована.

Прекращение использования метода долевого участия

22 Организация должна прекратить использование метода долевого участия с той даты, когда ее инвестиция перестает быть ассоциированной организацией или совместным предприятием:

(a) Если инвестиция становится дочерней организацией, организация должна учитывать свои инвестиции в соответствии с МСФО (IFRS) 3 «Объединения бизнесов» и МСФО (IFRS) 10.

(b) Если оставшаяся доля в бывшей ассоциированной организации или совместном предприятии является финансовым активом, организация должна оценивать оставшуюся долю по справедливой стоимости. Справедливая стоимость оставшейся доли должна оцениваться как ее справедливая стоимость при первоначальном признании в качестве финансового актива в соответствии с МСФО (IFRS) 9. Организация должна признавать в составе прибыли или убытка любую разницу между:

(i) справедливой стоимостью оставшейся доли участия и поступлений от выбытия части инвестиций в ассоциированную организацию или совместное предприятие; и

(ii) балансовой стоимостью инвестиций на дату прекращения использования метода долевого участия.

(c) Если организация прекращает использование метода долевого участия, организация должна учитывать все суммы, ранее признанные в составе прочего совокупного дохода, в отношении этих инвестиций так же, как если бы соответствующие активы и обязательства выбывали непосредственно у объекта инвестиций.

23 Следовательно, если доход или убыток, ранее признанный объектом инвестиций в составе прочего совокупного дохода, реклассифицируется в состав прибыли или убытка от выбытия соответствующих активов или обязательств, организация реклассифицирует доход или убыток из состава собственного капитала в состав прибыли или убытка (реклассификационная корректировка), когда прекращается использование метода долевого участия. Например, если ассоциированная организация или совместное предприятие имеют накопленные курсовые разницы, относящиеся к иностранным подразделениям, и организация прекращает использовать метод долевого участия, организация должна реклассифицировать в состав прибыли или убытка доход или убыток, ранее признанные в отношении этих иностранных подразделений в составе прочего совокупного дохода.

24 Если инвестиция в ассоциированную организацию становится инвестицией в совместное предприятие или инвестиция в совместное предприятие становится инвестицией в ассоциированную организацию, организация продолжает использовать метод долевого участия и не производит переоценку оставшейся доли.

Изменения доли владения

25 Если доля владения организации в ассоциированной организации или совместном предприятии уменьшается, но инвестиция продолжает классифицироваться либо как ассоциированная организация, либо как совместное предприятие соответственно, то организация должна реклассифицировать в состав прибыли или убытка определенную долю дохода или убытка, ранее признанную в составе прочего совокупного дохода, связанного с данным уменьшением доли владения, если бы этот доход или убыток требовалось реклассифицировать в составе прибыли или убытка при выбытии соответствующих активов или обязательств.

Процедуры, применяемые при методе долевого участия

26 Многие процедуры, осуществляемые при применении метода долевого участия, аналогичны процедурам консолидации, описанным в МСФО (IFRS) 10. Кроме того, концепции, лежащие в основе процедур, осуществляемых при учете приобретения дочерней организации, также используются при учете приобретения инвестиций в ассоциированную организацию или совместное предприятие.

27 Доля группы в ассоциированной организации или совместном предприятии представляет собой совокупную долю материнской организации и ее дочерних организаций в этой ассоциированной

организации или совместном предприятии. Доля участия других ассоциированных организаций или совместных предприятий группы в этих целях не принимаются во внимание.

Если ассоциированная организация или совместное предприятие имеют дочерние организации, ассоциированные организации или совместные предприятия, прибыль или убыток,

прочий совокупный доход и чистые активы, используемые при применении метода долевого участия, представляют собой прибыль или убыток, прочий совокупный доход и чистые активы,

признанные в финансовой отчетности ассоциированной организации или совместного предприятия (включая долю ассоциированной организации или совместного предприятия в прибыли или убытке,

прочем совокупном доходе и чистых активах собственных ассоциированных организаций и совместных предприятий) после корректировок, необходимых для соблюдения единой учетной политики

(см. пункты 35, 36A).

28 Прибыли и убытки, возникающие в результате операций «снизу вверх» и «сверху вниз» между организацией (включая ее консолидированные дочерние организации)

и ее ассоциированной организацией или совместным предприятием, признаются в финансовой отчетности организации в той мере, в которой они не относятся к доле участия инвестора

в этой ассоциированной организации или совместном предприятии. Операции «снизу вверх», например, включают продажу активов инвестору ассоциированной организацией или совместным

предприятием. В качестве примера операций «сверху вниз» можно привести продажу или взнос активов в ассоциированную организацию или совместное предприятие инвестором.

Доля инвестора в прибылях и убытках ассоциированной организации или совместного предприятия от этих операций подлежит исключению.

29 Если операции «сверху вниз» свидетельствуют об уменьшении чистой возможной цены продажи активов, подлежащих продаже или вложению, или об убытке от обесценения этих активов, то эти убытки должны полностью признаваться инвестором. Если операции «снизу вверх» свидетельствуют об уменьшении чистой возможной цены продажи активов, подлежащих покупке, или об убытке от обесценения этих активов, то инвестор должен признать свою долю в этих убытках.

30 Вклад немонетарного актива в ассоциированную организацию или совместное предприятие в обмен на долю в капитале ассоциированной организации или совместного предприятия должен учитываться в соответствии с пунктом 28, за исключением случаев, когда такой вклад лишен коммерческого содержания в том значении этого термина, в котором он определен в МСФО (IAS) 16 «Основные средства». Если такой вклад лишен коммерческого содержания, то прибыль или убыток рассматриваются как нереализованные и не признаются, кроме случая, когда также применим пункт 31. Такие нереализованные доходы или убытки должны исключаться против инвестиций, учитываемых с использованием метода долевого участия, и не должны представляться в качестве отложенных прибылей или убытков в консолидированном отчете о финансовом положении организации или в отчете о финансовом положении, в котором инвестиции учитываются с использованием метода долевого участия.

31 Если, помимо получения доли в капитале ассоциированной организации или совместного предприятия, организация также получает монетарные или немонетарные активы, то организация полностью признает в составе прибыли или убытка долю дохода или убытка от немонетарного вклада, связанного с полученными монетарными или немонетарными активами.

31A [Данный пункт касается поправок, еще не вступивших в силу, и поэтому не включен в настоящую редакцию.]

31B [Данный пункт касается поправок, еще не вступивших в силу, и поэтому не включен в настоящую редакцию.]

32 Инвестиции учитываются по методу долевого участия, начиная с даты, когда организация становится ассоциированной организацией или совместным предприятием. При приобретении инвестиций любая разница между стоимостью инвестиции и долей организации в чистой справедливой стоимости идентифицируемых активов и обязательств объекта инвестиций учитывается следующим образом:

(a) Гудвил, относящийся к ассоциированной организации или совместному предприятию, включается в состав балансовой стоимости инвестиций. Амортизация этого гудвила не разрешается.

(b) Сумма превышения доли организации в чистой справедливой стоимости идентифицируемых активов и обязательств ассоциированной организации над стоимостью инвестиции отражается в качестве дохода при определении доли инвестора в прибыли или убытке ассоциированной организации или совместного предприятия за тот период, в котором инвестиции были приобретены.

Кроме того, выполняются необходимые корректировки доли инвестора в прибыли или убытке ассоциированной организации или совместного предприятия после приобретения для отражения, например, амортизации амортизируемых активов на основе их справедливой стоимости на дату приобретения. Аналогичным образом, производятся соответствующие корректировки доли инвестора в прибыли или убытке ассоциированной организации или совместного предприятия после приобретения с целью учета убытков от обесценения, таких как от обесценения гудвила или основных средств.

33 При применении метода долевого участия организация использует самую последнюю финансовую отчетность ассоциированной организации или совместного предприятия. Если даты конца отчетного периода организации и ассоциированной организации или совместного предприятия различаются, ассоциированная организация или совместное предприятие готовят для организации финансовую отчетность по состоянию на ту же дату конца отчетного периода, что и финансовая отчетность самой организации, за исключением случаев, когда это практически неосуществимо.

34 Если в соответствии с пунктом 33 финансовая отчетность ассоциированной организации или совместного предприятия, использованная при применении метода долевого участия, составлена по состоянию на иную отчетную дату, нежели финансовая отчетность организации, необходимо выполнить корректировки для отражения влияния значительных операций или событий, имевших место в период между этой датой и отчетной датой организации. В любом случае разница между концом отчетного периода ассоциированной организации или совместного предприятия и концом отчетного периода организации не должна превышать трех месяцев. Продолжительность отчетных периодов и различие в датах окончания отчетных периодов должны быть одинаковыми от периода к периоду.

35 Финансовая отчетность организации должна составляться на основе использования единой учетной политики в отношении аналогичных операций и событий, имевших место при сходных обстоятельствах.

36 За исключением случая, описанного в пункте 36A, если ассоциированная организация или совместное предприятие применяют учетную политику, отличную от учетной политики организации в отношении аналогичных операций и событий, имевших место при сходных обстоятельствах, необходимо произвести корректировки с целью приведения учетной политики ассоциированной организации или совместного предприятия в соответствие с учетной политикой организации, если финансовая отчетность ассоциированной организации или совместного предприятия используется организацией, применяющей метод долевого участия.

36A Несмотря на требование пункта 36, если организация, которая сама не является инвестиционной организацией, имеет долю участия в ассоциированной организации или совместном предприятии, являющихся инвестиционными организациями, то при применении метода долевого участия такая организация может решить сохранить оценку по справедливой стоимости, примененную ее ассоциированной организацией или совместным предприятием, являющимися инвестиционными организациями, к своим собственным долям участия в дочерних организациях. Такое решение принимается отдельно для каждой ассоциированной организации или совместного предприятия, являющихся инвестиционными организациями, на более позднюю из следующих дат:

(a) дату первоначального признания ассоциированной организации или совместного предприятия, являющихся инвестиционными организациями;

(b) дату, на которую ассоциированная организация или совместное предприятие становятся инвестиционными организациями; и

(c) дату, на которую ассоциированная организация или совместное предприятие, являющиеся инвестиционными организациями, впервые становятся материнскими организациями.

37 Если ассоциированная организация или совместное предприятие имеют в обращении кумулятивные привилегированные акции, которыми владеют стороны, отличные от организации, и которые классифицируются как собственный капитал, организация рассчитывает свою долю в прибылях или убытках после корректировки на сумму дивидендов по таким акциям вне зависимости от того, объявлены ли эти дивиденды к выплате.

38 Когда доля организации в убытках ассоциированной организации или совместного предприятия становится равна ее доле участия в ассоциированной организации или совместном предприятии или превышает эту долю, организация прекращает признание своей доли в дальнейших убытках. Доля участия в ассоциированной организации или совместном предприятии соответствует балансовой стоимости инвестиций в ассоциированную организацию или совместное предприятие, учитываемых по методу долевого участия, вместе с долгосрочными вложениями, которые, в сущности, составляют часть чистых инвестиций организации в ассоциированную организацию или совместное предприятие. Например, статья, погашение которой в обозримом будущем не планируется и не является вероятным, по существу, представляет собой дополнительные инвестиции организации в ассоциированную организацию или совместное предприятие. Такие статьи могут включать привилегированные акции и долгосрочную дебиторскую задолженность или долгосрочные займы, но не включают торговую дебиторскую задолженность, торговую кредиторскую задолженность или долгосрочную дебиторскую задолженность, в отношении которой предоставлено адекватное обеспечение, такую как обеспеченные займы. Убытки, признанные по методу долевого участия в размере, превышающем инвестиции организации в обыкновенные акции, относятся к другим компонентам доли участия организации в ассоциированной организации или совместном предприятии в обратном порядке старшинства (т.е. приоритетности при ликвидации).

39 После уменьшения доли участия организации до нуля дополнительные убытки и обязательства признаются только в той мере, в какой организация приняла на себя юридические или обусловленные практикой обязанности или совершила платежи от имени ассоциированной организации или совместного предприятия. Если впоследствии ассоциированная организация или совместное предприятие отражают прибыль, организация возобновляет признание своей доли в этой прибыли только после того, как ее доля в прибыли становится равной непризнанной доле в убытках.

Убытки от обесценения

40 После применения метода долевого участия, включая признание убытков ассоциированной организации или совместного предприятия в соответствии с пунктом 38, организация применяет пункты 41A — 41C с целью определения объективного подтверждения обесценения чистых инвестиций в ассоциированную организацию или совместное предприятие.

41 Исключен.

41A Чистые инвестиции в ассоциированную организацию или совместное предприятие обесцениваются и имеют место убытки от обесценения, если и только если существует объективное свидетельство обесценения в результате одного или нескольких событий, которые имели место с момента первоначального признания чистых инвестиций («событие, приводящее к убытку»), и такое событие (или события), приводящее к убытку, оказывает влияние на расчетные будущие денежные потоки по чистым инвестициям, величина которого может быть надежно оценена. Определение одного конкретного события, которое приводит к обесценению, может не представляться возможным. Обесценение может вызываться совокупностью событий. Убытки, ожидаемые в результате будущих событий, не признаются вне зависимости от степени вероятности их понесения. Объективные подтверждения обесценения чистых инвестиций включают наблюдаемые данные о следующих событиях, приводящих к убытку, которые становятся известны организации:

(a) значительные финансовые затруднения, возникшие у ассоциированной организации или совместного предприятия;

(b) нарушение договора, например, дефолт или уклонение от уплаты со стороны ассоциированной организации или совместного предприятия;

(c) предоставление организацией уступки ее ассоциированной организации или совместному предприятию в силу экономических или правовых причин, связанных с их финансовыми затруднениями, которая не была бы предоставлена в противном случае;

(d) банкротство или иная финансовая реорганизация ассоциированной организации или совместного предприятия становятся вероятными; либо

(e) исчезновение активного рынка для чистых инвестиций в результате финансовых затруднений ассоциированной организации или совместного предприятия.

41B Исчезновение активного рынка в результате прекращения открытой торговли долевыми или финансовыми инструментами ассоциированной организации или совместного предприятия не является свидетельством обесценения. Снижение кредитного рейтинга ассоциированной организации или совместного предприятия или снижение справедливой стоимости ассоциированной организации или совместного предприятия само по себе не является свидетельством обесценения, хотя может свидетельствовать об обесценении в совокупности с другими доступными данными.

41C В дополнение к типам событий, описанным в пункте 41A, объективное свидетельство обесценения чистых инвестиций в долевые инструменты ассоциированной организации или совместного предприятия включает информацию о значительных изменениях с неблагоприятным влиянием, имевших место в технологической, рыночной, экономической или правовой среде, в которой ассоциированная организация или совместное предприятие осуществляет деятельность, указывающих на то, что первоначальная стоимость инвестиции в долевой инструмент может быть не возмещена. Значительное или продолжительное снижение справедливой стоимости инвестиции в долевой инструмент ниже ее первоначальной стоимости также является объективным свидетельством обесценения.

42 Поскольку гудвил, который является частью балансовой стоимости инвестиций в ассоциированную организацию или совместное предприятие, не признается отдельно, он не подлежит отдельному тестированию на обесценение с применением требований для теста на обесценение гудвила, установленных МСФО (IAS) 36 «Обесценение активов». Вместо этого вся балансовая стоимость инвестиций тестируется на обесценение согласно МСФО (IAS) 36 как единый актив путем сопоставления их возмещаемой суммы (представляющей собой наибольшее из двух значений: ценность использования или справедливая стоимость за вычетом затрат на продажу) с их балансовой стоимостью в тех случаях, когда применение требований пунктов 41A — 41C показывает, что инвестиции могли подвергнуться обесценению. Убыток от обесценения, признаваемый в таких обстоятельствах, не относится на какой-либо актив, включая гудвил, входящий в состав балансовой стоимости инвестиций в ассоциированную организацию или совместное предприятие. Следовательно, любое восстановление такого убытка от обесценения признается в соответствии с МСФО (IAS) 36 в том случае, если возмещаемая сумма чистых инвестиций впоследствии возрастает. При определении ценности использования чистых инвестиций организация оценивает:

(a) свою долю в приведенной стоимости расчетных будущих денежных потоков, которые, как ожидается, будут сгенерированы ассоциированной организацией или совместным предприятием, включая денежные потоки от операций ассоциированной организации или совместного предприятия и поступления от окончательного выбытия инвестиций; или

(b) приведенную стоимость расчетных будущих денежных потоков в виде дивидендов, ожидаемых к получению от инвестиций и от окончательного выбытия инвестиций.

При правильных допущениях оба метода дают один и тот же результат.

43 Возмещаемая сумма инвестиций в ассоциированную организацию или совместное предприятие оценивается по каждой ассоциированной организации или совместному предприятию в отдельности, за исключением случаев, когда ассоциированная организация или совместное предприятие не генерируют денежные притоки от продолжающейся деятельности, которые были бы в основном независимы от денежных притоков от прочих активов организации.

44 Инвестиции в ассоциированную организацию или совместное предприятие должны отражаться в отдельной финансовой отчетности организации в соответствии с пунктом 10 МСФО (IAS) 27 (с учетом поправок 2011 года).

45 Организация должна применять настоящий стандарт для годовых периодов, начинающихся 1 января 2013 года или позднее. Допускается досрочное применение. Если организация применит настоящий стандарт в отношении более раннего периода, она должна раскрыть этот факт и применить стандарт одновременно с МСФО (IFRS) 10, МСФО (IFRS) 11 «Совместное предпринимательство», МСФО (IFRS) 12 «Раскрытие информации об участии в других организациях» и МСФО (IAS) 27 (с учетом поправок 2011 года).

45A МСФО (IFRS) 9, выпущенным в июле 2014 года, внесены изменения в пункты 40 — 42 и добавлены пункты 41A — 41C. Организация должна применить указанные поправки одновременно с применением МСФО (IFRS) 9.

45B Документом «Метод долевого участия в отдельной финансовой отчетности (поправки к Международному стандарту финансовой отчетности (IAS) 27)», выпущенным в августе 2014 года, внесены изменения в пункт 25. Организация должна применять данную поправку в отношении годовых периодов, начинающихся 1 января 2016 года или после этой даты, ретроспективно в соответствии с МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки». Допускается досрочное применение. Если организация применит данные поправки в отношении более раннего периода, она должна раскрыть этот факт.

45D Документом «Инвестиционные организации: применение исключения из требования о консолидации (поправки к Международному стандарту финансовой отчетности (IFRS) 10, Международному стандарту финансовой отчетности (IFRS) 12 и Международному стандарту финансовой отчетности (IAS)28)», выпущенным в декабре 2014 года, внесены изменения в пункты 17, 27 и 36 и добавлен пункт 36A. Организация должна применять данные изменения для годовых периодов, начинающихся 1 января 2016 года или после этой даты. Допускается досрочное применение. Если организация применит данные поправки для более раннего периода, она должно раскрыть этот факт.

45E Документом «Ежегодные усовершенствования Международных стандартов финансовой отчетности, период 2014 — 2016 гг.», выпущенным в декабре 2016 года, внесены изменения в пункты 18 и 36A. Организация должна применять данные поправки ретроспективно в соответствии с МСФО (IAS) 8 для годовых периодов, начинающихся 1 января 2018 года или после этой даты. Допускается досрочное применение. Если организация применит данные поправки для более раннего периода, она должна раскрыть этот факт.

45F МСФО (IFRS) 17, выпущенным в мае 2017 года, внесена поправка в пункт 18. Организация должна применить данную поправку одновременно с применением МСФО (IFRS) 17.

45G Документом «Долгосрочные вложения в ассоциированные организации и совместные предприятия», выпущенным в октябре 2017 года, добавлен пункт 14A и удален пункт 41. Организация должна применять данные поправки ретроспективно в соответствии с МСФО (IAS) 8 в отношении годовых отчетных периодов, начинающихся 1 января 2019 года или после этой даты, за исключением случаев, указанных в пунктах 45H — 45K. Досрочное применение допускается. Если организация применит данные поправки досрочно, она должна раскрыть этот факт.

45H Организация, которая впервые применит поправки, предусмотренные пунктом 45G, одновременно с первоначальным применением МСФО (IFRS) 9, должна применять переходные положения МСФО (IFRS) 9 к долгосрочным вложениям, указанным в пункте 14A.

45I Организация, которая впервые применит поправки, предусмотренные пунктом 45G, после первоначального применения МСФО (IFRS) 9, должна применять переходные положения МСФО (IFRS) 9, необходимые для применения требований, предусмотренных пунктом 14A, к долгосрочным вложениям. В этих целях указания на дату первоначального применения МСФО (IFRS) 9 следует рассматривать как указания на дату начала годового отчетного периода, в котором организация впервые применяет данные поправки (дата первоначального применения поправок). Организация не обязана пересчитывать информацию за прошлые периоды для отражения применения данных поправок. Организация может произвести пересчет информации за прошлые периоды только в том случае, если такой пересчет возможен без использования более поздней информации.

45J При первом применении поправок, предусмотренных пунктом 45G, организация, которая применяет временное освобождение от применения МСФО (IFRS) 9 в соответствии с МСФО (IFRS) 4 «Договоры страхования», не обязана пересчитывать информацию за прошлые периоды для отражения применения данных поправок. Организация может произвести пересчет информации за прошлые периоды только в том случае, если такой пересчет возможен без использования более поздней информации.

45K Если организация не производит пересчет информации за прошлые периоды в соответствии с пунктом 45I или пунктом 45J, на дату первоначального применения данных поправок она должна признать в составе вступительного сальдо нераспределенной прибыли (или другого компонента собственного капитала, если применимо) разницу между:

(a) прежней балансовой стоимостью долгосрочных вложений, указанных в пункте 14A, на эту дату; и

(b) балансовой стоимостью этих долгосрочных вложений на эту дату.

Ссылки на МСФО (IFRS) 9

46 Если организация применяет настоящий стандарт, но все еще не применяет МСФО (IFRS) 9, любая ссылка на МСФО (IFRS) 9 должна читаться как ссылка на МСФО (IAS) 39.

47 Настоящий стандарт заменяет МСФО (IAS) 28 «Инвестиции в ассоциированные организации» (пересмотренный в 2003 году).

Содержание

- МСФО (IAS) 28 – Общие сведения

- МСФО IAS 28 – Особенности применения

- Выводы и заключение

Тенденции, которые сегодня характерны для рынков развитых стран, привели к тому, что компании постепенно трансформируются из моно-бизнесов в мультипредприятия, отличительной особенностью которых является многопрофильность. Это позволяет компаниям проводить экспансию на разные региональные и национальные рынки, а также дает возможность бизнесу расширять свои горизонты за счет присутствия в капитале сторонних фирм.

Ассоциирование – это своеобразный по форме управленческий инструмент развития бизнеса, который позволяет повышать общую экономическую эффективность за счет развития нескольких параллельных направлений бизнеса через разные компании. Поскольку вопрос входа капитала одной компании в капитал другой стал распространенным понятием, на уровне консолидированной финансовой отчетности возникла необходимость формирования определений и правил, регулирующих отражение таких специфических инвестиционных вопросов в отчетностях управляемых и управляющих предприятий. Исходя из этой обобщенной задачи, был разработан стандарт МСФО IAS 28, который стал предметным руководством для компаний по всему миру в данной группировке вопросов. О применении стандарта в формировании качественной финотчетности, его особенностях и практической пользе поговорим в настоящей статье.

МСФО (IAS) 28 – Общие сведения

В понимании международной финсистемы, ассоциированные предприятия/АП представляют собой юридически объединенную группу компаний. Группа предприятий может быть связана между собой либо на основании инвестиций одной компании в деятельность другой, либо комбинационно – на уровне капиталовложений, соглашений и управленческой зависимости. В любом случае АП имеют между собой отношения воздействия управляющего предприятия на управляемое вне зависимости – решающее такое воздействие или нет:

- Обычная зависимость АП выражается в возможности у управляющей компании блокировать принятие решений зависимого предприятия, прямо или косвенно влиять на сами решения и их результаты. В современном понимании такие возможности проявляются на уровне органов управления компанией, лоббирования вопросов через «своих» и непрямого вмешательства в бизнес контролируемого АП.

- Так называемая «контрольная» или «решающая» зависимость возникает, когда управляющая компания получает в свое распоряжение превалирующую долю собственности в АП и реализует свое (уже законное) право на реорганизацию органов управления/общего собрания и формирования такого состава менеджмента, который будет полностью отвечать интересам головного предприятия в вопросах контроля над ассоциированной дочкой. Чаще всего, такой контроль возникает в результате получения контрольной доли над пакетом акций АП в результате инвестиций в капитал рассматриваемой компании. В понимании стандарта IAS 28 серьезное влияние на рассматриваемое предприятие возникает у любого инвестора, который прямо/косвенно владеет более двадцатью процентами в капитале фирмы.

Понятно, что даже для возникновения обычной зависимости у управляющей компании должно появиться юридическое право вмешиваться в бизнес чужой компании, которое возникает в результате капиталовложения. Но для того чтобы более детально рассмотреть вопрос взаимодействия управляющих и управляемых предприятий, нужно дополнительно остановиться на способе входа в капитал:

- В первом случае ассоциированная связь между компаниями возникает на добровольных началах, когда стороны изначально заинтересованы в совместной работе или сам факт возникновения АП совершается по желанию управляющей компании;

- Вторым сценарием являются инвестиции на открытом рынке, когда компания готова получить средства сторонней компании на свое развитие фактически в обмен на перспективу получения совместного дохода. Это актуально особенно для стартапов, которые нацелены на стратегических инвесторов;

- И третьим сценарием являются принудительные инвестиции, когда наличие влияния или получение контроля над компанией – это специальная задача (не всегда дружественной) второй стороны. Такие инвестиции часто происходят с использованием различных сложных схем без добровольного согласия ассоциированной стороны при помощи скупки долей на открытом рынке, входа в капитал при помощи выдачи займов и других лазеек, которые позволяют впоследствии управлять рассматриваемым предприятием или, по крайней мере, оказывать влияние на него.

Каждый из рассматриваемых нами сценариев входа в капитал другого предприятия возможен. Можно по-разному реагировать, например, на недружественные инвестиции, но если в результате тех или иных действий доля инвестиций превысила 20% – данный вопрос попадает под регламент стандарта МСФО IAS 28. При этом нужно отметить, что учет инвестиций в ассоциированные компании по МСФО 28 допускает наличие контроля у инвестора, во владении которого находится менее чем двадцать процентов в капитале АП, но это требуется обосновать.

МСФО IAS 28 – Особенности применения

Факт наличия у инвестора достаточного влияния на бизнес рассматриваемого АП подтверждается не только юридическим правом на долю в капитале предприятия, но и дополнительными особенностями реализации ряда существенных управленческих процессов:

- Инвестор имеет возможность представляться в совете директоров, высшем менеджменте или аналогичном по степени влияния управляющем органе рассматриваемой ассоциированной компании.

- Инвестор участвует в принятии решений по вопросам распределения прибыли, выплат дивидендов или разработке управленческой финансовой политики компании.

- Инвестор получает доступ или осуществляет обмен/взаимообмен важной технической или технологической информацией с объектом инвестиции, включая технологию производства, охраняемые патенты, ноу-хау и прочее.

- Инвестор и ассоциированная компания производят ротации руководящего персонала внутри своей группы по указанию влияющей стороны.

- Инвестор может иметь преимущественное право на выкуп дополнительных долей в акциях АП или наоборот – влияние на ограничение круга лиц, допущенного к инвестициям в ассоциированный объект.

По МСФО 28 учет инвестиций в ассоциированные компании изначально производится по себестоимости, а впоследствии балансовая стоимость инвестиций растет или снижается за счет признания доли инвестора в прибыли или убытке компании в будущих периодах. Денежные перечисления инвестору, поступившие от объекта инвестиций в течение распределения прибыли, уменьшают балансовую стоимость инвестиций так же, как корректируется эта стоимость в результате переоценки основных средств управляемой компании или пересчета отчетности в иной иностранной валюте.

По методу долевого участия в соответствии с IAS МСФО 28 будут учитываться все инвестиции в ассоциированные компании, за исключением инвестиций классифицируемых в качестве предназначенных для продажи. Если инвестиции, которые ранее были признаны в качестве предназначенных для продажи, перестали удовлетворять требования данной сегментации, тогда их необходимо учитывать по методу долевого участия с момента изменения классификации, а финансовая отчетность прошлых периодов должна быть скорректирована.

Только размер дохода инвестора не является достаточной основой для оценки рациональности входа в состав капитала другого предприятия, поскольку сами по себе размеры дохода не отражают результатов деятельности АП. Любой инвестор заинтересован в его результативности и способствует успеху компании не только за счет инвестиций, но и путем реализации своего права на влияние в целях обеспечения безопасности и доходности своих инвестиций. Поэтому согласно МСФО 28 в отчетность включаются сведения о доле в прибыли и убытке ассоциированного предприятия, которые в том числе демонстрируют пользователям финансовой отчетности эффективность управленческих процессов в связанной группе компаний. Главным образом метод долевого участия способствует формированию такого пакета отчетных данных, который отражает реальную картину о чистых активах, прибыли или убытке инвестора от совершенных капиталовложений в АП.

Инвестор прекращает учет инвестиций долевым методом с момента утраты значительного влияния на ассоциированное предприятие. Далее он производит переоценку оставшихся в бывшем объекте капиталовложения инвестиций по справедливой стоимости и признает в составе собственной прибыли/убытка возникновение любого расхождения справедливой стоимости сохранившихся инвестиций и доходов от выбытия доли и балансовой стоимости инвестиций на дату потери влияния.

Утрата значительного влияния не обязательно связана с уменьшением доли в конкретном предприятии, а может стать следствием внешних причин, на которые компания не имела возможности оказать какое-либо влияние. К таким причинам относятся переход собственности АП под контроль государства (национализация), наложение судебных, административных или регулирующих ограничений на бизнес ассоциированной компании или права инвестора по управлению объектом своих капиталовложений.

В соответствии с требованиями IAS 28 инвесторы используют только актуальные данные финансовой отчетности ассоциированной компании. При возникновении различия в периодах дат отчетности инвестора и ассоциированного объекта инвестиций, зависимая компания готовит для инвестора пакет финансовой отчетности, совпадающий с датами отчетности компании-инвестора. Данные отчетности АП должны быть скорректированы с учетом требований учетной политики компании-инвестора по вопросам аналогичных операций и событий, которые произошли при идентичных обстоятельствах.

Доля в убытках инвестора от участия в ассоциированном предприятии прекратит признаваться в тот момент, когда размер убытков станет равен доле участия в объекте капиталовложений или превысит ее. Когда доля участия инвестора связанная с убытками достигла нуля, любые дополнительные убытки или обязательства признаются в зависимости от принятых на инвестора юридических обязательств по таким вопросам.

Требованиями МСФО 28 установлен объем информации, которая подлежит раскрытию в рамках составления отчетности по вопросу инвестиций в ассоциированные компании:

- Размер справедливой стоимости инвестиций в ассоциированные компании при наличии раскрытых котировальных цен;

- Обобщенная финансовая информация зависимого предприятия, включающая размеры активов, обязательств, прибылей и убытков;

- Причины, по которым инвестор, в собственности которого находится менее двадцати процентов акций, считает, что может оказывать существенное влияние на объект своих капиталовложений и обоснование такого влияния. И наоборот, инвестор, владеющий более двадцатью процентами в доле и заявляющий об отсутствии у него контроля, должен разъяснить пользователям отчетности причины и факторы, которые привели к такой ситуации.

- Раскрыть информацию о характере и составе ограничений, которыми обладает АП, которые окажут влияние на способность объекта капиталовложений переводить денежные средства инвестору в виде дивидендов, платежей по займам или возвратам авансов.

- Юридически принятые инвестором обязательства относительно долговых инструментов и других обязательств ассоциированного предприятия.

- Дополнительные обязательства, которые могут возникнуть у инвестора в связи с солидарной ответственностью инвестора в бизнесе объекта капиталовложений.

Выводы и заключение

Стандарт МСФО IAS 28 регулирует раздел финансовой отчетности, свидетельствующий об эффективности совершенных «большим бизнесом» капиталовложений в АП. Этот управленческий инструмент является еще одной возможностью прогрессивного развития бизнеса и увеличения собственного совокупного дохода, поэтому не может не выделяться в особую категорию в консолидированной финотчетности. Применение стандарта IAS 28 позволяет компаниям, сдающим отчетность согласно международным финансовым стандартам, оценить данный управленческий инструмент и раскрыть его влияние на общее финансовое состояние. При этом пользователи финансовой отчетности получают дополнительный блок аналитических данных для принятия последующих управленческих решений.

ДЛЯ СПЕЦИАЛИСТОВ

В ОБЛАСТИ БУХГАЛТЕРСКОГО УЧЕТА И ОТЧЕТНОСТИ

МСФО (IAS) 28 Инвестиции в ассоциированные и совместные предприятия

2017г.

УЧЕБНЫЕ ПОСОБИЯ ПО МСФО

(миллион скачанных копий в более чем 120 странах)

Вас приветствует десятый выпуск (2017 г.) учебных пособий по МСФО, выходящих в рамках проекта TACIS при поддержке Евросоюза! Первый выпуск состоялся в 2003 году. У нас появилась новая книга МСФО (IFRS)17 «Страховые контракты». В этом выпуске книги дополнены статьями: Отложенные налоги: единственный путь к их изучению – важная статья для практиков, преподавателей, тренеров и студентов и МСФО. Разрушение мифов – рассматривает различные аспекты преподавания МСФО по каждому стандарту, включая ряд мнений и тем для обсуждения. Комментарии через LinkedIn выразили огромную признательность за обе статьи.

Комплект пособий предлагает отдельную книгу для каждого стандарта, плюс три книги по консолидации. Учет финансовых инструментов рассматривается в МСФО (IAS) 32/39 (книга 3) и в МСФО (IFRS) 9. МСФО (IFRS) 7 дополнен подходом FINREP, который иллюстрирует практическое применение этого стандарта и форматы его представления. Дополняет весь комплект введение в МСФО и трансформационная модель российской бухгалтерской отчетности в соответствии с МСФО. Каждая книга включает в себя Информацию, Примеры, Вопросы для самостоятельного тестирования и Ответы.