Договор гражданско-правового характера (ГПХ) — это соглашение, по которому исполнитель оказывает заказчику услуги. Рассказываем, в каких случаях его заключают, какие отчеты сдавать заказчику и в каком порядке начисляются налоги на доход исполнителя.

Договор ГПХ

Договор гражданско-правового характера — это соглашение, по которому исполнитель оказывает заказчику услуги. Соглашением определяют перечень услуг, порядок их оказания, стоимость, права и обязанности сторон.

Заключая сделку, стороны не вступают в трудовые отношения. Этим пользуются работодатели, оформляя вместо трудового гражданский контракт. Если проверяющие обнаружат, что гражданским подменили трудовые отношения — работодателя накажут.

По ГПД оказывают разнообразные услуги, единого перечня нет:

- юридические;

- бухгалтерские;

- репетиторские;

- авторские и пр.

Что означает ГПХ при устройстве на работу

При трудоустройстве заключение гражданского вместо трудового лишает работника прав, которые ему гарантирует ТК РФ:

- выплата зарплаты два раза в месяц;

- отпуск;

- оплата сверхурочных;

- охрана труда;

- оплата простоя;

- индексация зарплаты и пр.

Отношения по ГПД регламентирует Гражданский кодекс, а по трудовому — Трудовой.

Трудоустройство по ГПХ: плюсы и минусы для работника и работодателя

Преимущества для работника:

- увеличенный размер оплаты, поскольку работодатель экономит на взносах и нередко разницу относит на зарплату;

- возможность увольнения без отработки;

- отсутствие обязательств по возмещению вреда.

Недостатки для работника:

- отсутствие гарантий, предусмотренных ТК РФ для работника;

- отсутствие оплачиваемого отпуска;

- отсутствие соцпакета.

Преимущества для работодателя:

- экономия на взносах;

- отсутствие социальных обязательств;

- отсутствие ответственности, предусмотренной ТК РФ.

Недостатки для работодателя:

- сложно взыскать материальный ущерб с работника;

- работник не обязан отрабатывать две недели перед увольнением;

- отношение к работе менее серьезно.

Срок действия договора ГПХ

Срок действия определяют по соглашению сторон. В отличие от трудового, ГПД нельзя заключить бессрочно.

С кем заключается договор ГПХ

ГПД вправе заключить:

- граждане между собой;

- организации между собой;

- организация с гражданином;

- ИП с организацией, гражданином, ИП.

Прием на работу по договору ГПХ

Трудоустройство по ГПД не требует внесения записи в трудовую книжку, издания приказа о приеме, ведения личной карточки и пр.

Для оформления достаточно заключить контракт.

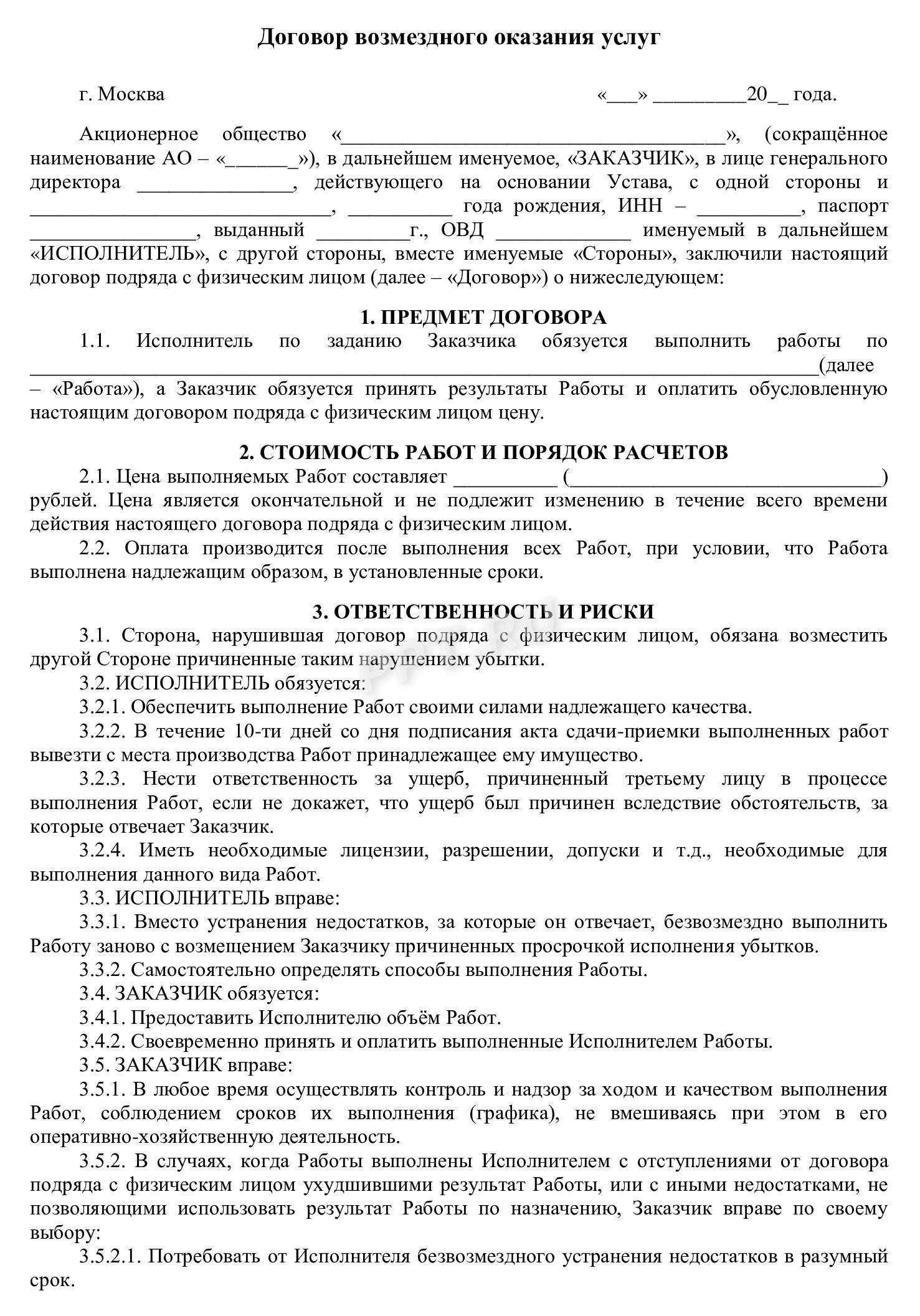

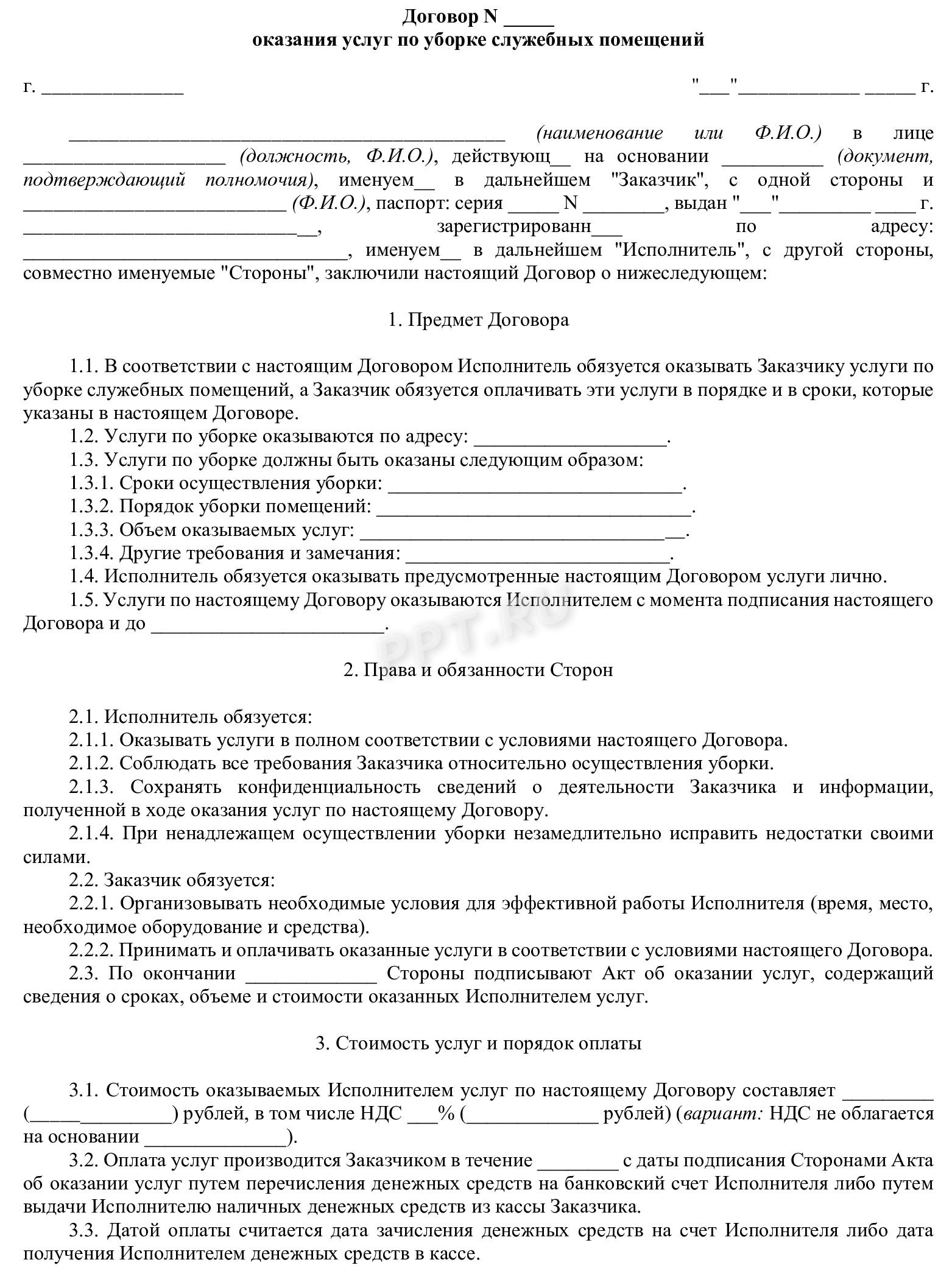

Образец договора ГПХ

Подробнее: еще больше образцов, правил и нюансов по договору возмездного оказания услуг

Можно ли совмещать ГПХ и трудовой договор

Закон не запрещает совмещение. Гражданин вправе оказывать услуги по ГПД как у работодателя, так и в иной организации.

Работы должны иметь разовый характер, если они выполняются у работодателя. Если работы систематичны, работодатель рискует получить предписание о переквалификации гражданской сделки в трудовую.

Подробнее: в каких случаях можно заключить ГПД и не оформлять трудовую книжку

ГПХ с сотрудником по основному месту работы

Работник вправе совмещать работу по трудовому и по гражданскому соглашению.

Ограничений по количеству рабочих часов нет. Допустимо заключение ГПД с работодателем, у которого гражданин трудоустроен официально. В таком случае учет рабочего времени и объем оказанных услуг ведут отдельно. Оплату проводят отдельно: зарплату и выплаты по ГПД.

Необходимо учитывать, что работа по ГПД — разовая. Например, когда бухгалтер оказывает услуги по оформлению зала для проведения корпоратива.

Если услуги по гражданскому систематичны и пересекаются с трудовыми обязанностями сотрудника, есть риск признания такого соглашения трудовым.

ГПХ: изменения с 2023 года

В соответствии со ст. 9 Федерального закона от 14.07.2022 № 237-ФЗ, с 2023 года работодатели уплачивают страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Взносы подлежат уплате по сделкам с физлицами, предметом которых является выполнение работ или оказание услуг. Тариф общий — 2,9%.

Граждане вправе получать пособия по временной нетрудоспособности по ГПД, если сумма взносов за предыдущий календарный год составит не менее половины от установленного минимума страхового года.

Подробнее: общий порядок заключения договора ГПХ с физлицом

Уплата налогов по договору ГПХ

Доход физлица, по правилам ст. 208 НК РФ, облагается НДФЛ. Сумма налога исчисляется, удерживается и перечисляется в бюджет заказчиком — организацией. Исключение: если исполнитель — ИП или самозанятый.

Подробнее: как начислять и платить налоги и страховые взносы по договору ГПХ

Профессиональный налоговый вычет по договору ГПХ

Исполнитель вправе оформить профессиональный налоговый вычет в соответствии со ст. 221 НК РФ. Вычет предоставляют на величину расходов, которые исполнитель понес в процессе оказания услуг.

К расходам относят:

- покупку материалов;

- затраты на проезд;

- затраты на пользование оборудованием и пр.

Для получения вычета исполнителю необходимо предоставить заказчику заявление и документы, подтверждающие расходы.

Подробнее: особенности заключения договора ГПХ с самозанятыми

Как признать договор ГПХ трудовым договором

Признать ГПД трудовым вправе как работник через трудовую инспекцию или суд, так и инспектор ГИТ.

Проверяющие и суд квалифицируют контракт трудовым при наличии таких признаков:

- подчинение гражданина правилам внутреннего трудового распорядка;

- установленный заказчиком (работодателем) график работы;

- участие гражданина в производственной деятельности;

- выполнение работ под контролем работодателя. Сдача отчетности, составление объяснительных и служебных записок;

- выполнение работ на рабочем месте, определенном работодателем;

- неоднократное продление и перезаключение ГПД.

Подробнее: разъяснения ФНС о признании отношений по договору ГПХ трудовыми

Переквалификация договора ГПХ в трудовой договор

В соответствии со ст. 19.1 ТК РФ, переквалификация ГПД в трудовой допустима:

- на основании предписания трудовой инспекции;

- по заявлению гражданина;

- в судебном порядке.

Сомнения относительно наличия трудовых отношений трактуются в пользу трудового. В случае переквалификации ГПД в трудовой работодателю доначислят налоги и взносы, которые он должен был уплатить, если бы оформил работника официально.

Разница между ГПХ и трудовым договором

ГПД отличается от трудового:

- на ГПД у сотрудника нет графика. Он выполняет работу в удобное время;

- сотрудник не подчиняется правилам внутреннего трудового распорядка, иным локальным актам;

- у сотрудника нет оплачиваемого отпуска;

- гарантии и компенсации, предусмотренные нормами ТК РФ, на гражданина не распространяются;

- заказчик (работодатель) вправе в любое время отказаться от услуг сотрудника, фактически проведя увольнение. ТК РФ закрепляет ограниченный перечень причин и условий для увольнения по инициативе работодателя.

Для сведения: точка зрения Роструда о трудовых отношениях и договоре ГПХ

В чем разница между договорами ГПД и ГПХ

ГПД и ГПХ — это одно и то же. Гражданско-правовой договор (ГПД) и гражданско-правового характера (ГПХ) — наименования соглашения на оказание услуг.

Сделку именуют так в силу правового регулирования, которое осуществляет Гражданский кодекс.

Такое соглашение сравнивают с трудовым, правовое регулирование которого осуществляет Трудовой кодекс.

Подробнее: особенности начисления и уплаты страховых взносов и налогов по договору ГПХ

Самозанятость или ГПХ: что лучше

Сравним самозанятость и ГПД в таблице:

|

Критерии |

Самозанятость |

ГПД |

|---|---|---|

|

Налогообложение |

4-6% |

13% |

|

Вид деятельности |

Ограничен |

Не ограничен |

|

Ограничение по сумме дохода |

2,4 млн в год |

Не установлено |

|

Социальные взносы |

Платят по желанию |

Платит заказчик |

|

Отчетность |

Сдает самостоятельно |

Сдает заказчик — юрлицо. Если заказчик физлицо — сдает самостоятельно |

Подробнее: о налогообложении договоров ГПХ

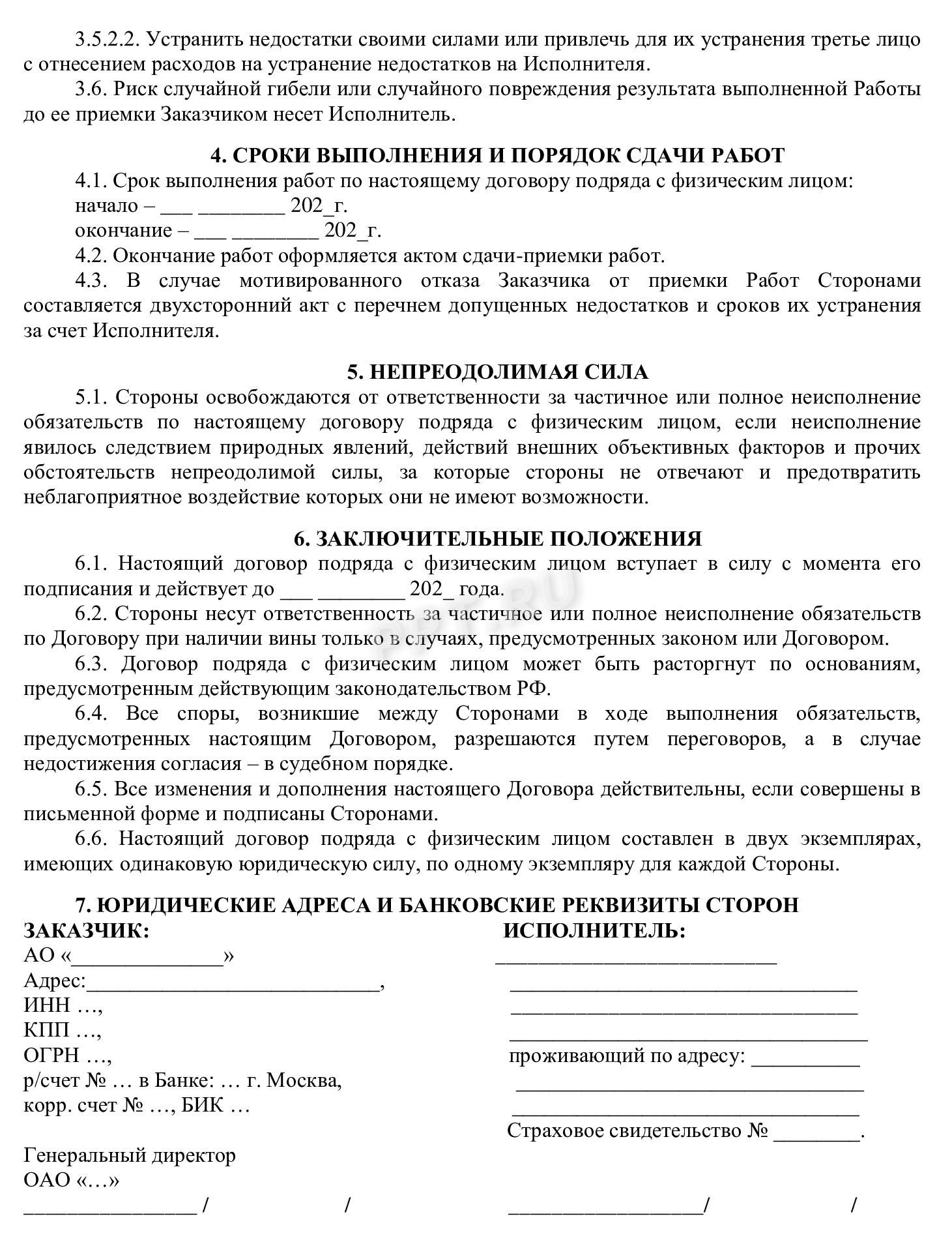

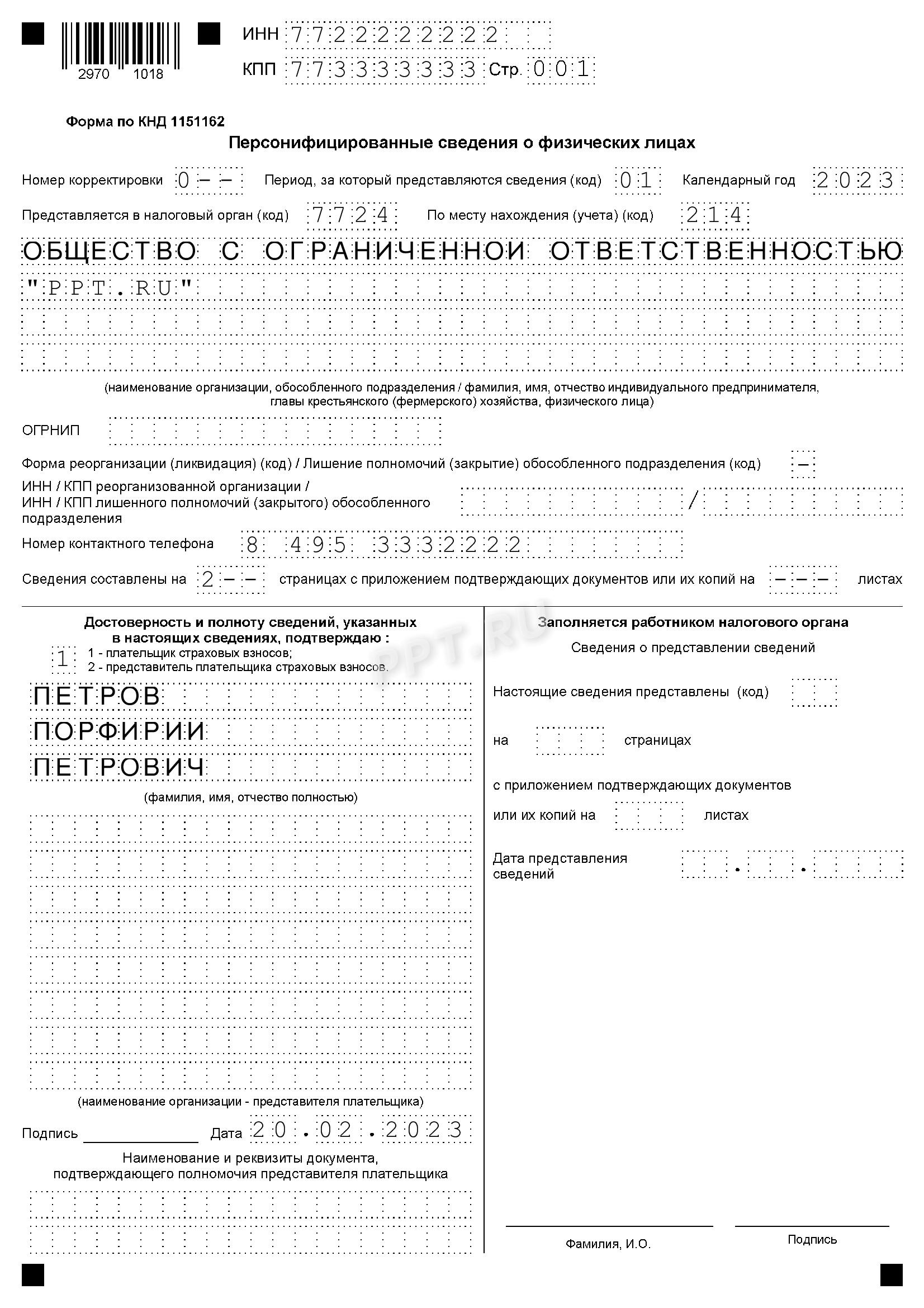

Отчет по ГПХ с 2023 года

Заказчик сдает отчеты:

- ЕФС-1, утв. Постановлением правления ПФР от 310.2022 № 245п, подают в Социальный фонд. Заполняют титульный лист и подраздел 1.1. В отчете отражают дату начала и окончания действия договора;

- персонифицированные сведения по форме, утв. Приказом ФНС России от 29.09.2022 № ЕД-7-11/878@ (приложение № 2). Отчет подают в ФНС. В нем указывают начисления в пользу гражданина за отчетный месяц.

Подробнее: как правильно заполнить и отправить ЕФС-1

Код ОКЗ для ГПХ в 2023 году

В форме ЕФС-1 необходимо заполнить графу «Трудовая функция». Для трудовых договоров это код ОКЗ, а для ГПХ — коды по виду выполняемой работы:

- ДГПХ — выполнение работ, оказание услуг;

- ДАВТ — авторский заказ;

- ДОИП — отчуждение исключительного права;

- ИЗЛД — лицензионный;

- ЛДПИ — о предоставлении права на объекты исключительных прав.

Для сведения: как заполнить ОКЗ в 1С

Образец ЕФС-1: окончание договора ГПХ

При расторжении ГПД в ЕФС-1 заполняют подраздел 1 раздела 1. В таблице заполняют колонки 1, 2, 3, 6, 8, 9, 10.

Так заполняют ЕФС-1, когда действие договора завершено:

Сотрудники по ГПХ в СЗВ-СТАЖ

С 2023 года форму СЗВ-СТАЖ заменил отчет ЕФС-1. Подраздел 1.2 раздела 1 заполняют вместо СЗВ-СТАЖ.

Форма дополнена данными:

- районный коэффициент;

- занятость (условия досрочного назначения страховой пенсии);

- сведения о СОУТ.

Этот подраздел подают на работников, если в работе имеются особенности:

- выполняли работу, дающую право на досрочное назначение пенсии;

- замещали государственные должности;

- отправлены в простой и пр.

Если особенностей работы нет, раздел не заполняют, а сведения о приеме и увольнении отражают в подразделе 1.1.

На сотрудников по ГПД этот раздел не заполняют. Достаточно данных о заключении и расторжении ГПД.

Подробнее: о заполнении и отправке СЗВ-СТАЖ

ГПХ СЗВ-ТД

На основании СЗВ-ТД формировали электронные трудовые книжки. С 2023 года этот отчет отменили, сведения включили в единую форму ЕФС-1.

Данные содержатся в подразделе 1.1 раздела 1. В этой части отчета заполняют данные о заключении и расторжении ГПД.

При подаче данных всю форму ЕФС-1 заполнять не требуется, достаточно заполнить соответствующий раздел.

Подробнее: об отчетах при увольнении работников

Подается ли СЗВ-ТД на договоры ГПХ

СЗВ-ТД отменили, сведения о заключении и расторжении ГПД подают в составе ЕФС-1.

Договор ГПХ в СЗВ-М

С января 2023 года форму СЗВ-М отменили. Вместо СЗВ-М подают персонифицированные сведения на сотрудников. Бланк утвержден Приказом ФНС от 29.09.2022 № ЕД-7-11-878:

Подробнее: об отчете СЗВ-М

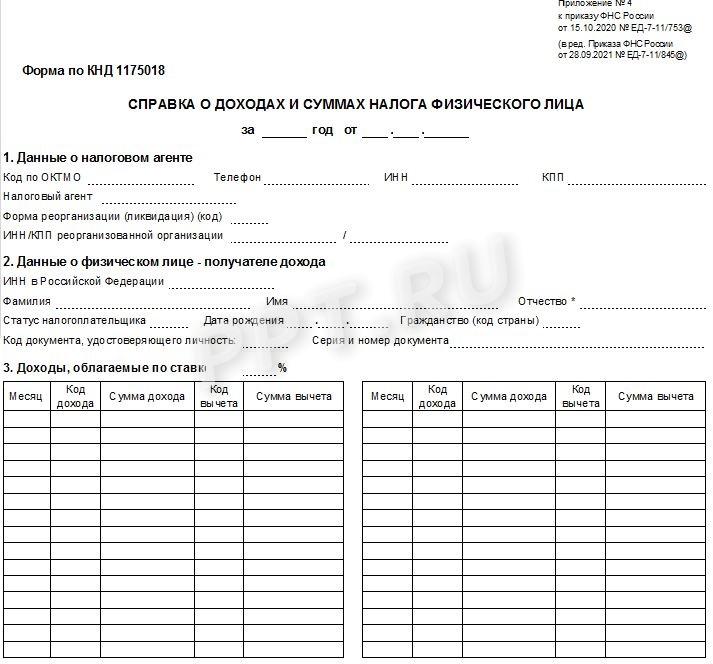

2-НДФЛ по договору ГПХ

Заказчик выдает исполнителю 2-НДФЛ, которая действовала ранее, в 2023 году справка имеет форму КНД 1175018. В ней отражают доход, который исполнитель получил по гражданско-правовому соглашению.

Суммы дохода отражают в том месяце, в котором их получил исполнитель.

Подробнее: о справке 2-НДФЛ и когда она нужна

Код дохода ГПХ в справке 2-НДФЛ

В действовавшей ранее справке 2-НДФЛ, в актуальном приложении 1 к расчету 6-НДФЛ и в справке по форме КНД 1175018 (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@) указывают код дохода.

Коды определены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@. Для ГПД применяют код 2010.

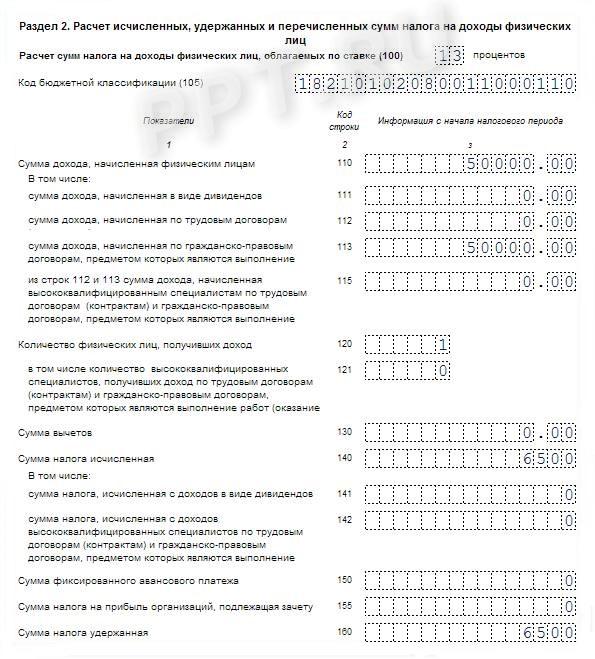

НДФЛ по ГПХ в 6-НДФЛ

В декларации 6-НДФЛ доход по ГПД отражают в строке 110 и 113:

КБК указывают в зависимости от ставки налога:

- 13% (доход до 5 млн руб.) — 182 1 01 02130 01 1000 110;

- 15% (доход более 5 млн руб.) — 182 1 01 02140 01 1000 110.

ГПХ в РСВ 2023 году

В РСВ по гражданско-правовому соглашению заполняют:

- подраздел 1.1 по пенсионному страхованию;

- приложение 1 к разделу 1 расчета и 1.2 по медицинскому страхованию;

- приложение 1, 1 раздел, строка 030 — суммы выплат;

- строку 030 подраздела 1.1 приложения 1 к разд. 1 и строку 030 приложения 2 по больничному;

- строку 050 — база для страховых взносов.

Строки 010-060 приложения 2 к разд. 1 не заполняют.

Раздел 3 и подраздел 3.2 заполняют на каждое физлицо.

Подробнее: как заполнить РСВ

Как рассчитать среднюю численность работников по ГПХ

В соответствии с п. 5.1 Приказа Росстата от 30.11.2022 № 872, если работник работает в организации по трудовому договору и по ГПД, он учитывается в списочной и среднесписочной численности один раз по месту основной работы, а начисленная ему заработная плата по трудовому контракту и соглашению гражданско-правового характера — в графе 8 (фонд заработной платы работников списочного состава).

Если трудового нет, то работников по ГПД считают по методологии определения среднесписочной численности (п. 70 Приказа № 872): количество сотрудников на ГПД умножаем на количество рабочих дней в месяце и делим на количество календарных дней в месяце.

Годовая средняя численность определяется путем суммирования средней численности за все месяцы, истекшие с начала года, и деления полученной суммы на число месяцев отчетного периода.

Для удобства: онлайн-калькулятор расчета средней численности работников

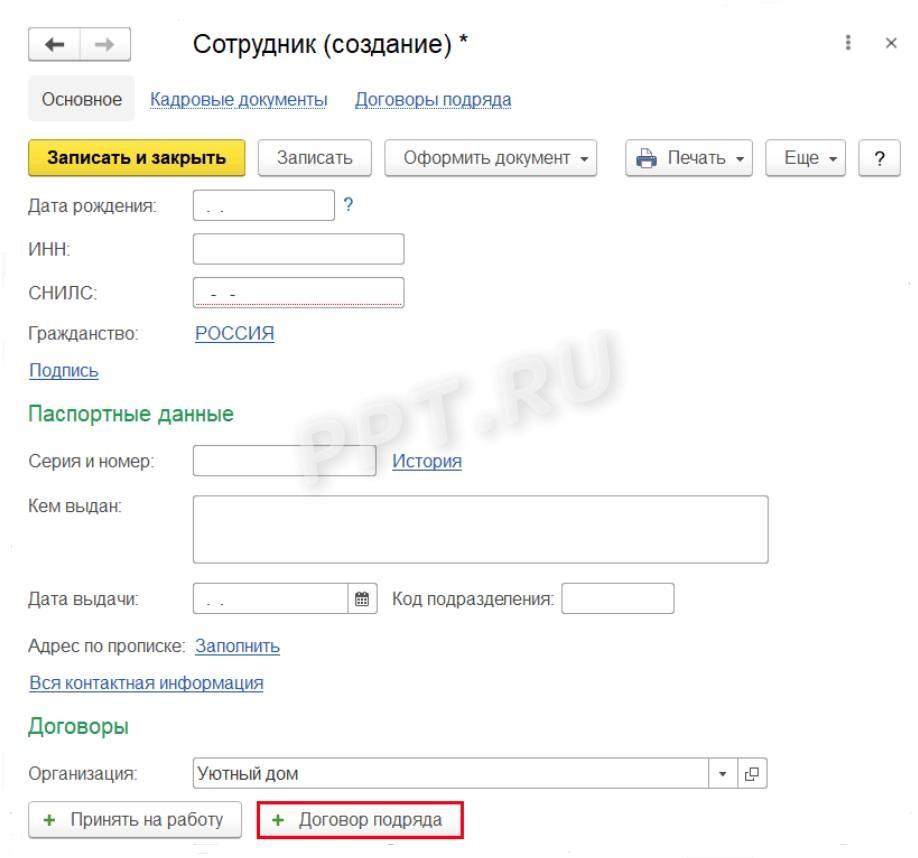

Договор ГПХ в 1С

Программное обеспечение 1С предусмотрело возможность учета сотрудников по ГПД и выплат по ним.

Программа ведет учет количества исполнителей по гражданским сделкам, перечислений и удержаний, формирует отчетность.

Для учета необходимо внести данные исполнителя, договора и суммы выплат. При начислении суммы взносов и налогов отобразятся в программе.

ГПХ в 1С:ЗУП в 2023 году

В прошлых версиях программы начисления отображались в ручном режиме. В 2023 году операции автоматизировали.

Для внесения исполнителя в разделе «Сотрудники» создаем карточку физлица, отмечаем: подряд или ГПД.

Для учета выплат необходимо заполнить параметры соглашения:

- срок действия;

- порядок выплат;

- сумму выплат.

Сотрудник учтен в системе.

Начисления отобразятся в конце срока договора или ежемесячно, в зависимости от внесенных данных. НДФЛ и взносы отобразятся автоматически.

Для выплаты программа создаст ведомость в банк или в кассу, в зависимости от способа расчета с исполнителем.

Проводки по ГПХ с физическим лицом

Для отражения расчетов по гражданским договорам используют счет 76, счет 70 не используют.

Для отражения расчетов применяют проводку:

Подробнее: что такое счет 50 в бухгалтерском учете

Для учета НДФЛ:

- Дт 76 Кт 68/НДФЛ — удержан НДФЛ с вознаграждения по договору ГПХ;

- Дт 68/ЕНП Кт 51 — перечисление ЕНП в бюджет;

- Дт 68/НДФЛ Кт 68/ЕНП — зачет ЕНП в счет уплаты НДФЛ по сроку уплаты.

Подробнее: что такое счет 69 в бухгалтерском учете

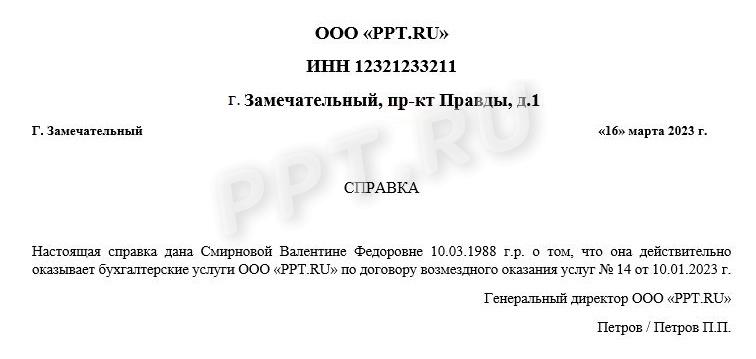

Образец справки о работе по договору ГПХ

Гражданин вправе запросить справку о том, что он выполняет работы и получает вознаграждение по ГПД. Справку запрашивают для подтверждения дохода в банк, для госорганов, для налоговых вычетов.

Справку о работе составляют в произвольной форме. Указывают наименование заказчика, Ф.И.О. исполнителя, номер и дату заключения сделки.

Вот образец:

Если потребуется справка о доходах по ГПД, ее оформляют по форме КНД 1175018:

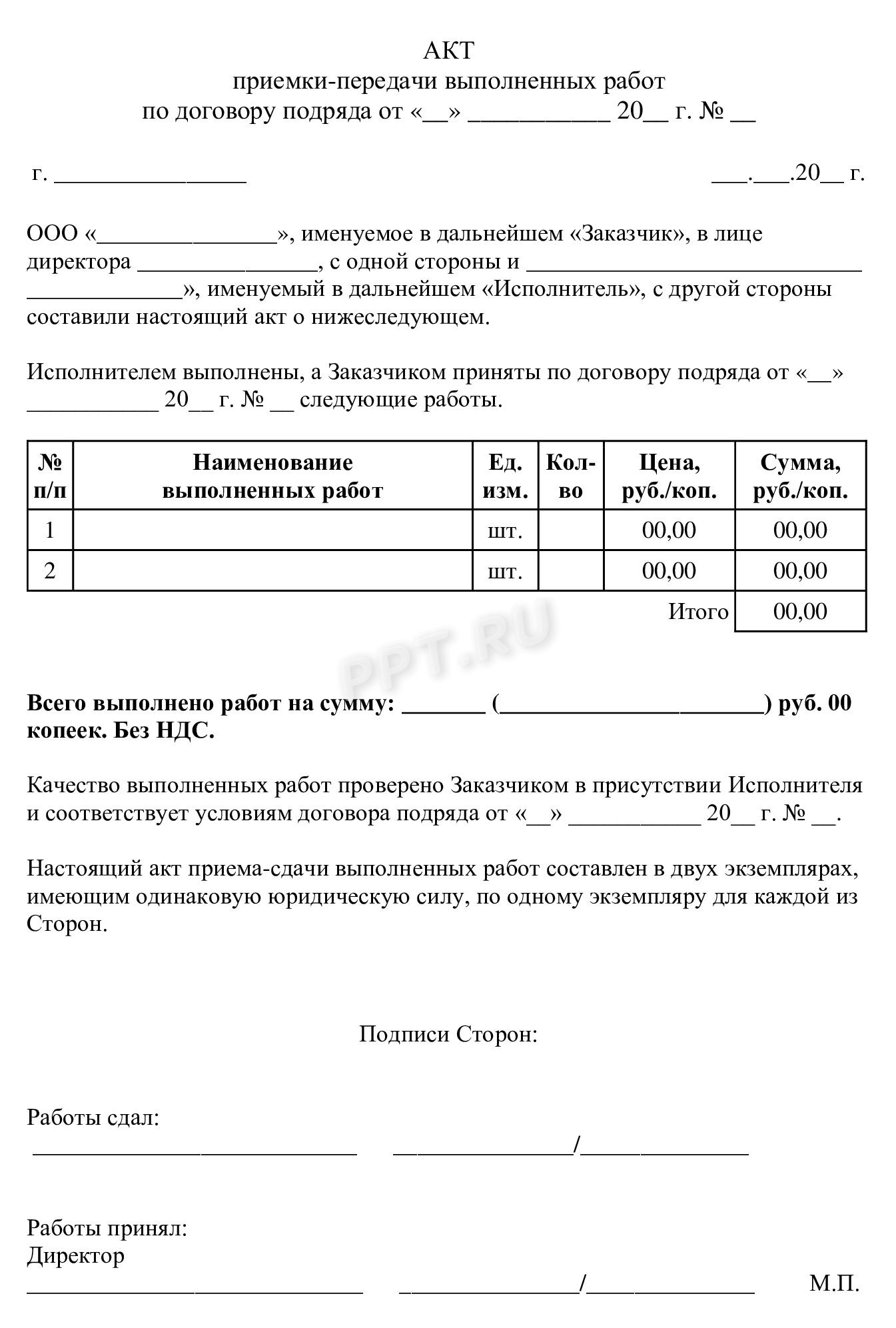

Акт выполненных работ по договору ГПХ

Акт выполненных работ имеет юридическую силу и подтверждает сдачу и приемку работ или услуг по сделке.

Для организации акт понадобится для целей бухучета расходов. Для сторон его наличие обеспечит доказательство выполнения обязательств по сделке.

Акт подтверждает, что исполнитель выполнил работу, а заказчик ее принял без замечаний.

В акте указывают:

- дату составления;

- наименование заказчика;

- Ф.И.О. исполнителя;

- реквизиты договора;

- перечень работ и услуг;

- объем работ и услуг;

- стоимость работ и услуг.

Заказчику необходимо сделать отметку об отсутствии или о наличии замечаний относительно выполненных исполнителем работ.

Документ составляют в двух экземплярах, его подписывает заказчик и исполнитель.

Образец акта:

Подробнее: как оформить акт выполненных работ по договору подряда

Журнал регистрации договоров ГПХ

Обязательное наличие журнала регистрации сделок по ГПД законом не предусмотрено. Журнал заводят для внутренней организации работы.

В журнал вносят информацию:

- номер договора;

- дата заключения;

- наименование контрагента;

- предмет сделки;

- цена;

- срок действия;

- ответственное лицо.

Журнал ведут на бумажном носителе или электронно, в зависимости от учетной политики организации.

Можно ли работать по ГПХ в декрете

Закон не ограничивает гражданина в праве работать в декрете по договору ГПД. На размер декретных выплат и срок отпуска договор не влияет.

Необходимо учитывать, что закон запрещает подмену трудового договора на ГПХ.

Можно ли выплачивать суточные по договору ГПХ

Командировочным сотрудникам по ГПД разрешено выплачивать суточные и возмещать расходы на командировку.

Письмо Минфина России от 04.10.2019 № 03-04-05/76261 уточняет: такие выплаты облагаются НДФЛ.

Обратите внимание: гражданин вправе оформить налоговый вычет на сумму расходов, которые он понес для выполнения работ по ГПД, в том числе на проезд и проживание.

Аванс по договору ГПХ

Заказчик вправе выплатить исполнителю аванс по ГПД. Его размер и сроки выплаты согласуются сторонами.

Организация начисляет взносы только на выплату, на которую подписан акт выполненных работ. Поскольку для аванса акт не требуется, заказчик не начисляет на сумму взносы.

НДФЛ с суммы аванса необходимо удержать и перечислить в бюджет.

Подробнее: как указать условия оплаты в договоре ГПХ

Удерживаются ли алименты с договора ГПХ

Удержание алиментов осуществляется со всех доходов гражданина. Ограничений для удержания по ГПД законом не установлено.

Судебный пристав-исполнитель вправе направить документ на удержание организации — заказчику или в банк, если суммы перечисляют безналично.

Идет ли стаж по договору ГПХ

Несмотря на то, что работодатель — заказчик по ГПД не вносит запись в трудовую книжку, у исполнителя идет стаж для назначения страховой пенсии.

Такое правило закреплено п. 13 правил подсчета и подтверждения страхового стажа для установления страховой пенсии, утв. Постановлением Правительства РФ от 2.10.2014 № 1015.

Заказчик передает данные о заключении и расторжении ГПД в Социальный фонд.

Оплачивается ли больничный по договору ГПХ

С 01 января 2023 года исполнителей по ГПД включили в перечень застрахованных лиц. Граждане вправе получать пособия по временной нетрудоспособности и в связи с материнством, если сумма уплаченных за них взносов за предыдущий календарный год составляет не менее стоимости страхового года (ч. 4.2 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Может ли директор работать по ГПХ

Директор вправе оказывать услуги организации в качестве исполнителя: подготовить рекламную афишу, украсить зал, сделать презентацию и пр.

Заменить трудовой договор на исполнение обязанностей директора по ГПХ запрещено: работа является длящейся, присутствует подчинение правилам внутреннего трудового распорядка, соблюдение должностной инструкции и иные признаки трудового договора.

Проверяющие переквалифицируют такой договор в трудовой.

Можно ли продлить договор ГПХ дополнительным соглашением

ГК РФ закрепляет принцип свободы договора и не содержит ограничений по сроку действия сделок.

Стороны вправе продлить договор ГПХ по соглашению сторон. Для этого оформляют дополнительное соглашение о продлении.

Расторжение договора ГПХ

Договор расторгается:

- автоматически по завершении срока действия;

- по соглашению сторон;

- в одностороннем порядке;

- в судебном порядке.

Право на односторонний отказ закрепляет ГК РФ: правила отказа различны в зависимости от вида сделки. Например, ст. 717 ГК РФ позволяет заказчику отказаться от подряда в любое время до завершения работ.

Если стороны не пришли к соглашению о расторжении, сторона вправе обратиться в суд. Суд принимает решение о расторжении, если имеются основания, предусмотренные законом.

Например, ст. 620 позволяет арендатору расторгнуть сделку в суде, если арендодатель не предоставляет ему помещение.

Подробнее: как составить соглашение о расторжении договора оказания услуг

Как разорвать договор ГПХ с Вайлдберриз

Большинство работников на Вайлдберриз работают по ГПХ. Для расторжения договора необходимо подать заявление в личном кабинете сотрудника.

Сроки и порядок расторжения регламентированы договором. После рассмотрения заявления в системе отобразится уведомление о последнем рабочем дне и порядке действий исполнителя для завершения сотрудничества.

Договор ГПХ с самозанятым

Основное правило для заключения ГПХ с самозанятым — гражданин не должен быть бывшим работником. Сотрудничество с бывшими работниками разрешено не менее чем через два года после увольнения.

Иные особенности сделки:

- самозанятый самостоятельно исчисляет и уплачивает налог;

- заказчик не начисляет страховые взносы;

- для бухучета требуется чек самозанятого;

- такую сделку могут переквалифицировать в трудовой договор, если имеются признаки трудовых отношений.

Следите за лимитом дохода — самозанятый вправе получать не более 2,4 млн руб. в год. Если лимит превысят, гражданин теряет статус самозанятого. В этом случае выплаты облагаются НДФЛ и страховыми взносами.

Подробнее: как заключить договор с самозанятым

Договор ГПХ с ИП

Индивидуальный предприниматель вправе заключить договор оказания услуг с физлицом.

Учитывайте особенности:

- вознаграждение облагается НДФЛ и взносами (п. 1 ст. 420 НК РФ, письмо МФ РФ от 12.04.2019 № 03-15-05/26092);

- если сделка заключена не на оказание услуг, а на передачу имущественных прав, выплаты не облагаются взносами.

Для ИП нет исключений — налоги, взносы и отчеты (персонифицированные сведения, ЕФС-1) направляют наравне с организациями.

ИП вправе выступать в роли исполнителя. В этом случае исчисление налогов и взносов осуществляет предприниматель самостоятельно.

Подробнее: как заключить договор ГПХ с ИП

Договор ГПХ с несовершеннолетними в РФ: особенности

С несовершеннолетним допустимо заключить сделку, если гражданину исполнилось 14 лет. Для этого потребуется согласие родителей или законных представителей.

Сделка ГПД не требует разрешения органа опеки и прохождения медосмотра.

Запрещено привлекать несовершеннолетних к работам, связанным с табачными и алкогольными изделиями, материалами ограниченного оборота, ограниченными в обороте произведениями.

Договор ГПХ с иностранным гражданином

Для привлечения к труду иностранных граждан заказчику требуется разрешение (ст. 13 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Иностранцу потребуется разрешение на работу.

Документы выдают в МВД РФ в отделениях и на Госуслугах.

Вид разрешения на работу зависит от правового статуса гражданина:

- если гражданин прибыл в РФ на основании визы — требуется разрешение на работу (абз. 16 п. 1 ст. 2 закона № 115);

- если иностранец прибыл без визы — требуется патент (абз. 1 п. 4 ст. 13, абз. 1, 2 п. 1 ст. 13.3 закона № 115-ФЗ).

Разрешение на работу не требуется высококвалифицированным специалистам в сфере ИТ, получившим документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий (за исключением организаций, имеющих статус резидента технико-внедренческой особой экономической зоны).

Патент не требуется для граждан ЕАЭС.

Налогообложение зависит от того, является ли гражданин резидентом или нет.

О заключении и расторжении с иностранным гражданином сделки на оказание услуг или выполнение работ необходимо уведомить МВД.

Подробнее: как заключить договор ГПХ с иностранным гражданином

Налогообложение при ГПХ с нерезидентами РФ

С выплат иностранцам удерживают НДФЛ. Ставка зависит от статуса физлица:

- для резидентов применяют ставку 13% либо прогрессивную ставку 15% (п. 1 ст. 224 НК РФ);

- для нерезидентов ставка 30%. К доходам нерезидентов — высококвалифицированных специалистов, работающих по ГПД, для граждан стран ЕАЭС применяется либо общая ставка 13%, либо прогрессивная 15% в зависимости от величины выплаченных в налоговом периоде доходов.

Если исполнитель — ИП или самозанятый, исчислять и удерживать налог и взносы не требуется.

На выплаты начисляются взносы НДФЛ и взносы на ОПС, ОМС и по ВНиМ. Исключение — выплаты временно пребывающим в РФ высококвалифицированным иностранным специалистам из стран, которые не являются членами ЕАЭС. Такие выплаты взносами не облагаются.

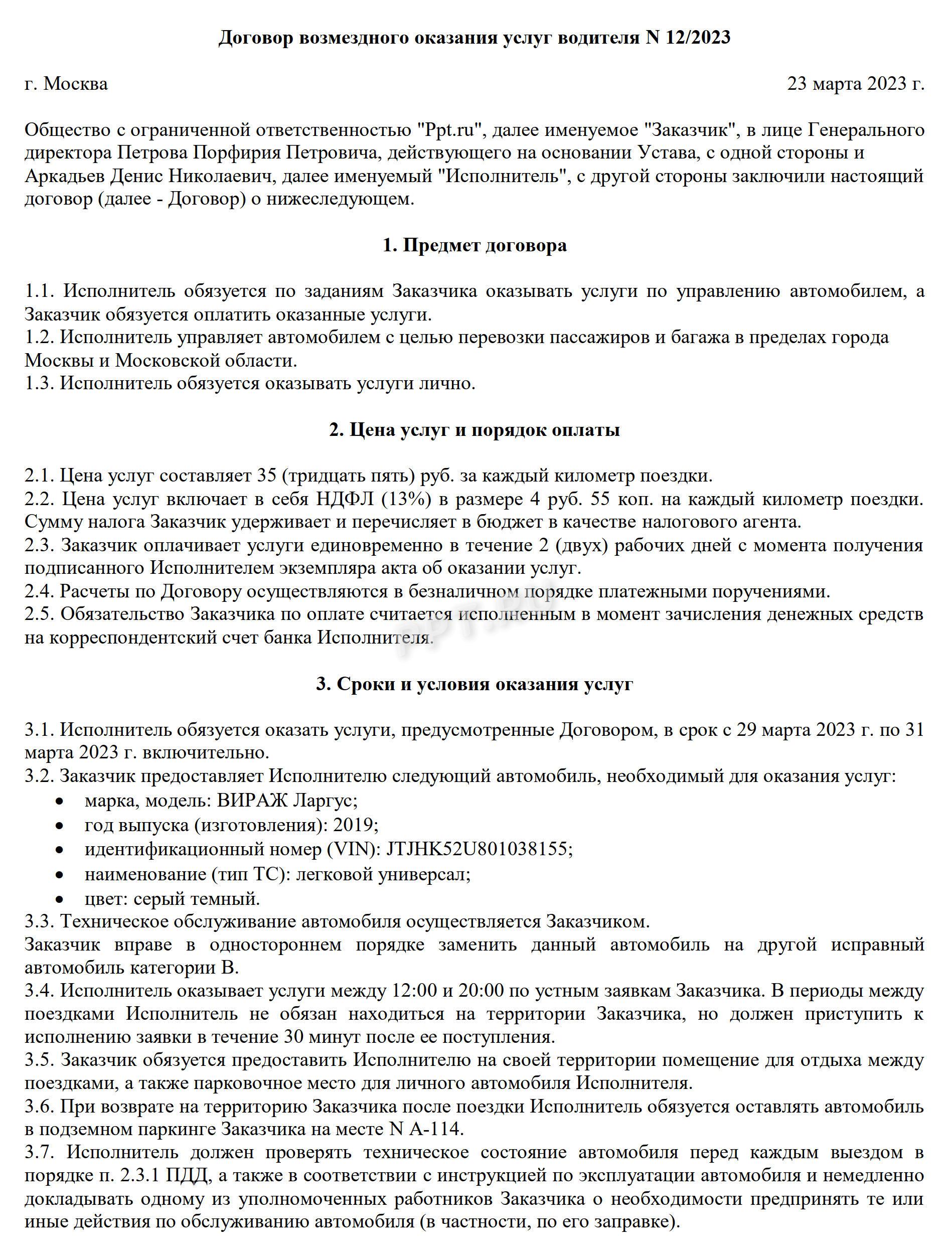

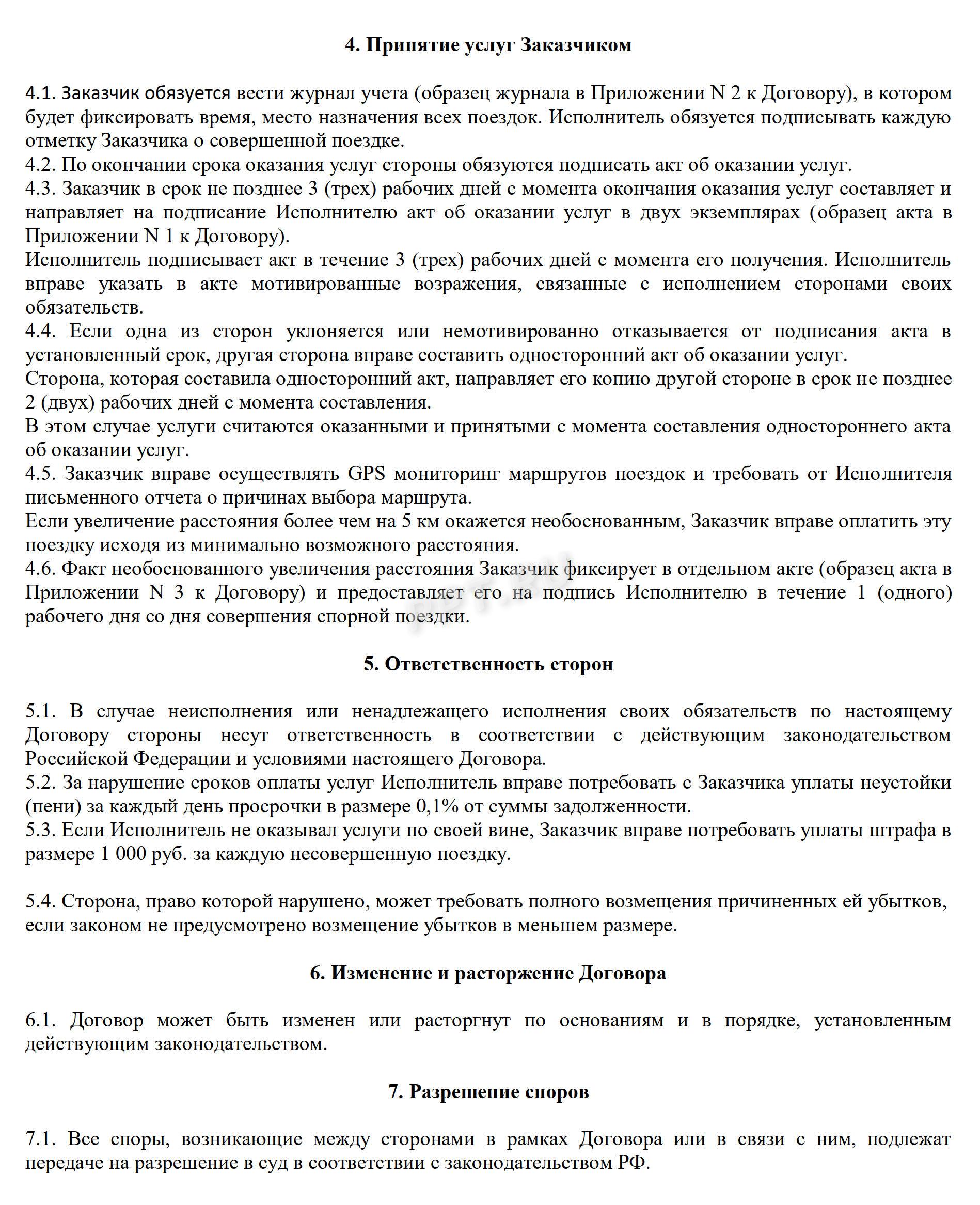

Договор ГПХ с водителем

Заказчик вправе заключить соглашение ГПД с водителем.

В соглашении необходимо предусмотреть:

- какой автомобиль используется для оказания услуг — корпоративный или личный;

- порядок и размер оплаты: расчет по времени, по расстоянию и пр.;

- ответственность сторон.

Использовать автомобиль водителя не рекомендуется, поскольку сделка приобретает признаки аренды.

Если услуги имеют постоянный характер, выплаты осуществляются два раза в месяц, сделку могут признать имеющей признаки трудовых отношений и переквалифицировать.

Образец договора ГПХ с водителем грузового автомобиля

Вот образец:

Договор ГПХ с бухгалтером

Заказчик вправе пользоваться услугами бухгалтера по ГПД. Сделку заключают, когда в штате нет основного сотрудника, и услуги бухгалтера не требуются на постоянной основе.

В соглашении необходимо определить перечень услуг, порядок их приема и передачи.

Шаблон:

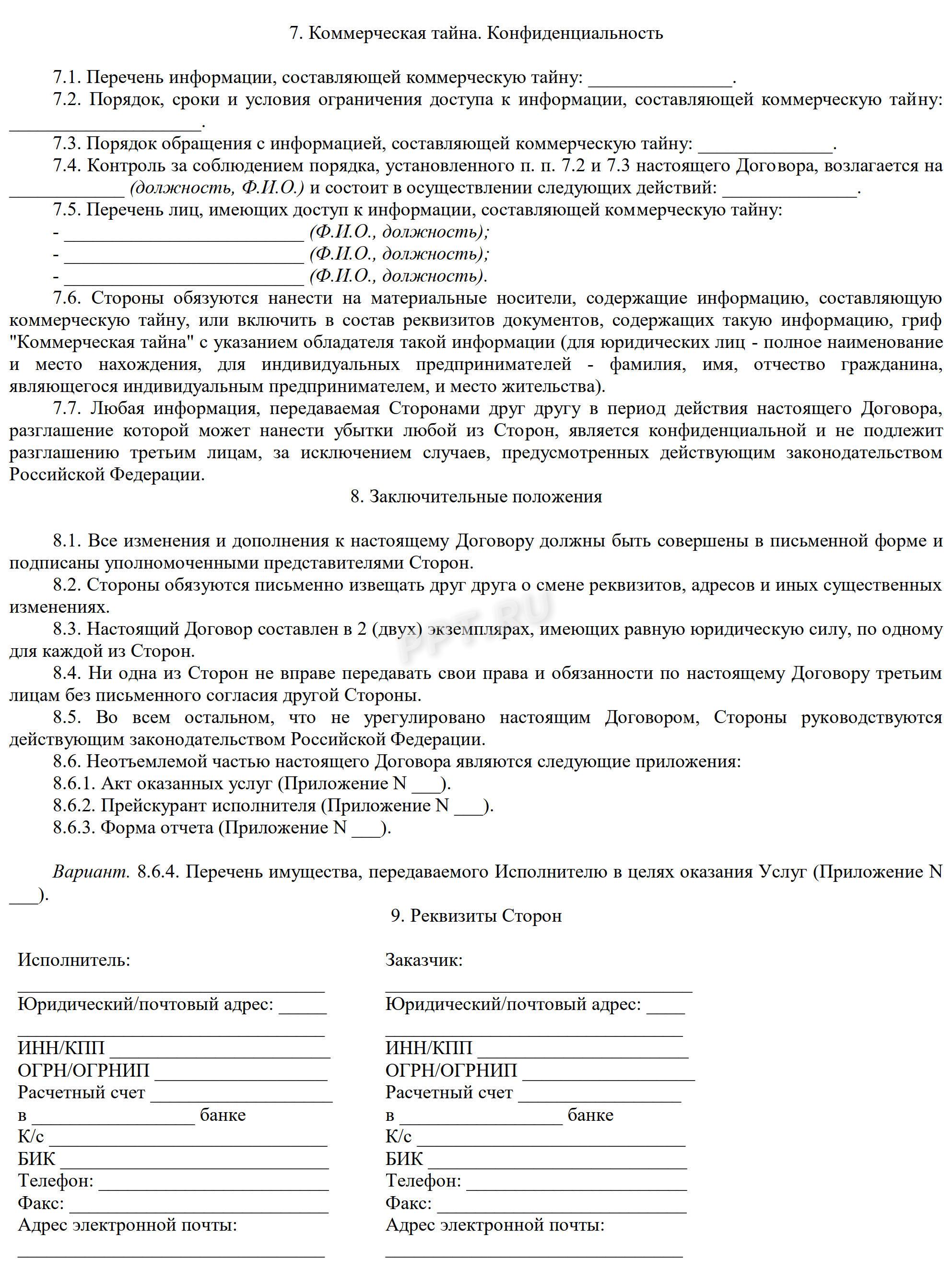

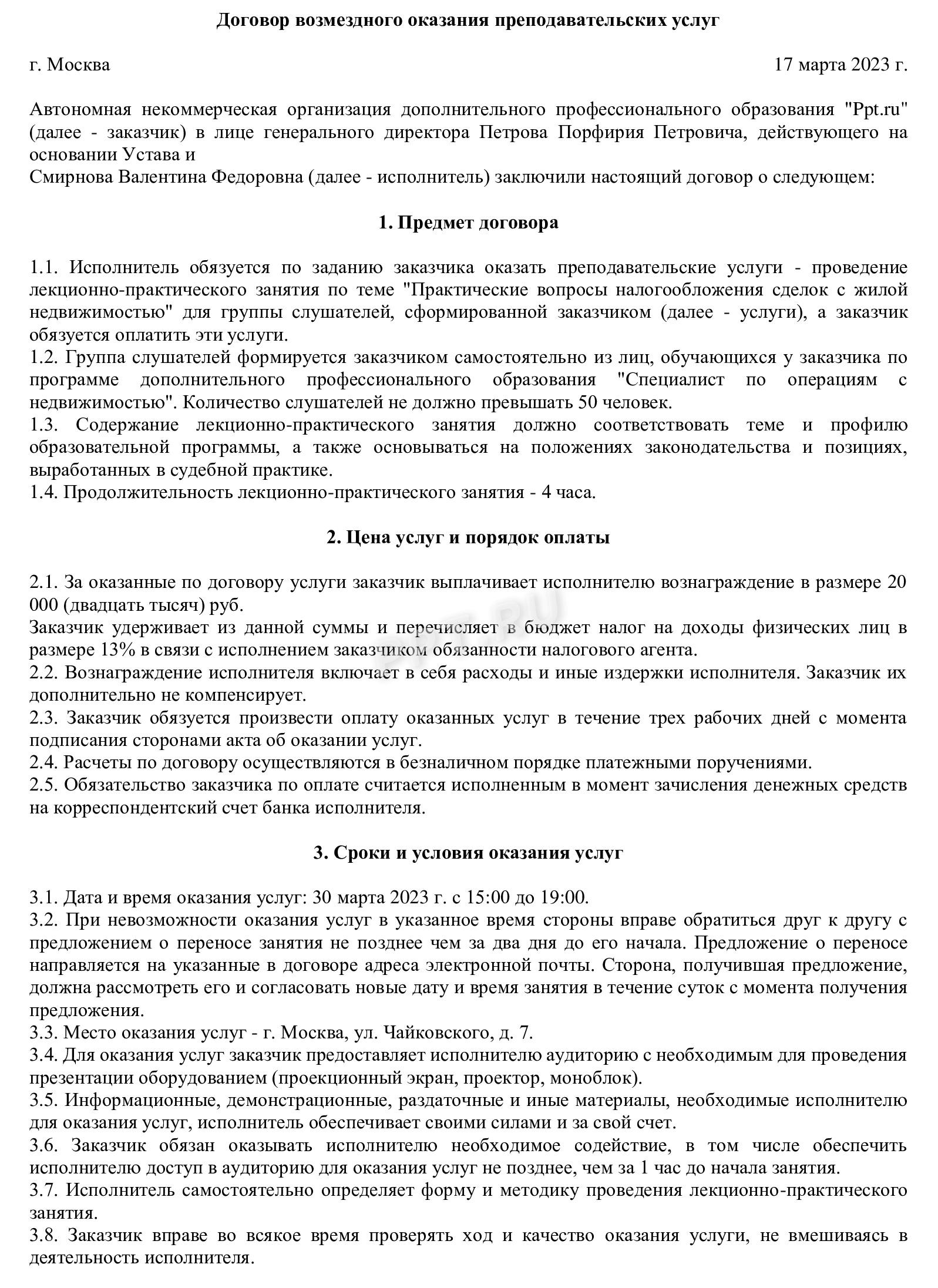

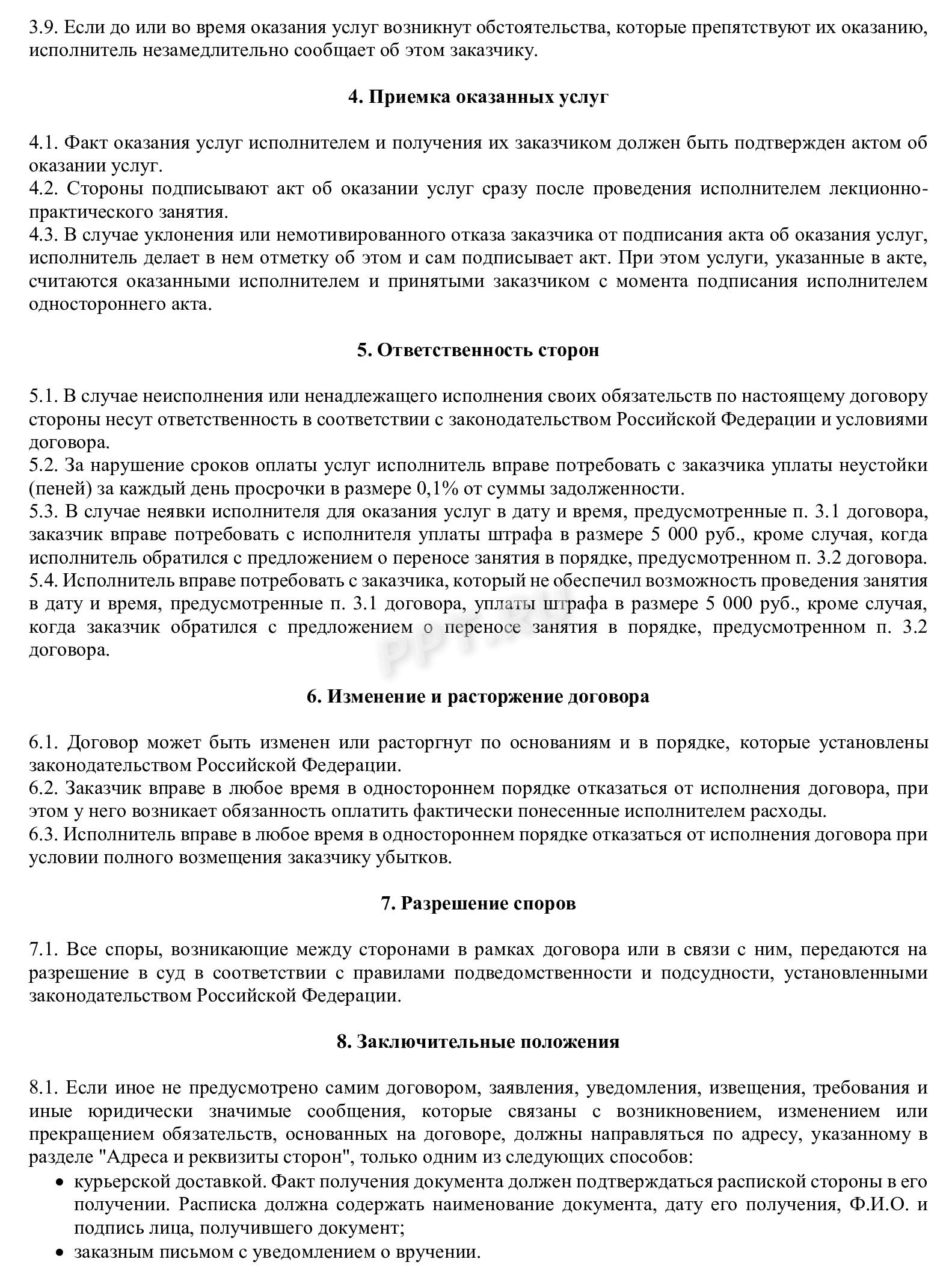

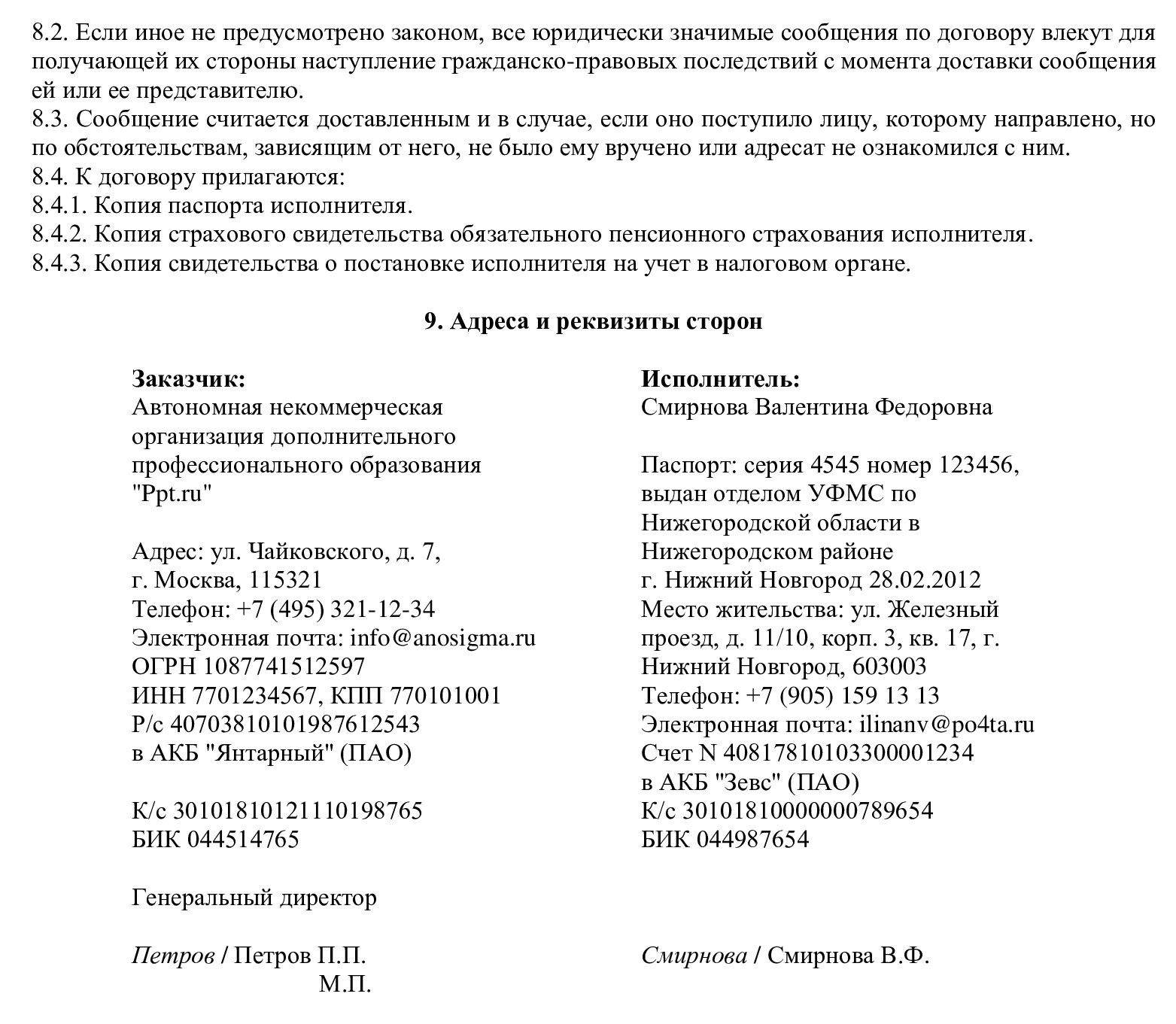

Договор ГПХ с преподавателем

Для такой сделки заказчику не обязательно вести образовательную деятельность и иметь лицензию. В роли заказчика вправе выступать студент, родитель ребенка, репетиторское агентство, некоммерческая организация.

При согласовании условий необходимо убедиться, что сделка не имеет признаков трудового соглашения.

К исполнителю по ГПД не применяют требования для педагогических работников об образовании, квалификации, отсутствии судимости и пр.

Образец:

Договор ГПХ с уборщицей служебных помещений

В соглашении необходимо предусмотреть:

- объем услуг;

- периодичность оказания услуг;

- кто предоставляет материалы и инвентарь;

- порядок оплаты.

Избегайте признаков трудовых отношений.

Вот шаблон:

Что такое реквизиты договора, какие сведения относятся к ним?

Договор — это соглашение двух или более лиц об установлении, прекращении или изменении гражданских прав и обязанностей. Как правило, заключается он в письменной форме, в связи с чем к порядку его составления как законом, так и правилами делового оборота предъявляются определенные требования.

Обязательными реквизитами договора принято считать элементы, невключение которых в контракт повлечет его признание незаключенным. На законодательном уровне понятия рассматриваемого термина не раскрывается, т. е. данный вопрос принято считать общетеоретическим. Между тем правильное формирование договоров с указанием всех необходимых реквизитов имеет ключевое значение, поэтому любому юристу-практику важно четко понимать, как составляется контракт и какие данные в него требуется включить.

Реквизиты принято разделять на два вида:

- Основные сведения, содержание которых выделяет договор среди других видов аналогичных документов.

- Юридические элементы контракта.

Первый вид обязательных реквизитов договора включает сведения о сторонах сделки, их наименования, банковские реквизиты, название договора, его номер, дату заключения, место подписания, подписи сторон. Иными словами, это сведения (данные, информация), которые обеспечивают юридическую силу и значимость документа.

Под юридическими элементами понимаются сведения правового характера, подлежащие включению в договоры в силу требований закона (например, существенные условия).

Реквизиты сделки могут быть как обязательными, так и факультативными. Первые должны быть включены в письменные контракты императивно и безальтернативно (например, подписи сторон, существенные условия договора); вторые же необязательны для указания, однако в некоторых ситуациях могут иметь определяющее значение.

Если реквизиты внесены в договор неверно, их можно изменить уже после его заключения.

Составляем дополнительное соглашение об изменении реквизитов

Наименование договора, его номер, дата заключения, место подписания

Что из этого обязательно, а что нет? Сейчас разберемся.

Наименование договора

Чтобы идентифицировать контракт, необходимо его поименовать. Как ни парадоксально, данное требование не является обязательным с точки зрения закона. Более того, в правоприменительной практике встречаются случаи, когда договор с определенным наименованием фактически является либо смешанным контрактом, либо сделкой совершенно иного вида.

Резюме: наличие не обязательно, но рекомеднуется.

Номер договора

Номер договора практики также относят к одному из его реквизитов, однако он, как и предыдущий, не является обязательным и служит только для систематизации заключенных между контрагентами соглашений. Таким образом, на практике могут существовать договоры без названия и номера, при этом они будут иметь юридическую силу. Однако данный факт не означает, что следует отказаться от указанных реквизитов. Они необязательны с юридической точки зрения, но не исходя из обычаев делового оборота.

Резюме: можно обойтись без номера, но пронумерованный договор легче идентифицировать — например, в случае судебного разбирательства.

Дата заключения договора является обязательным реквизитом, поскольку определяет момент, в который у сторон возникают обоюдные права и обязанности. Место же подписания, хотя и не является обязательным реквизитом, может повлиять на дальнейшее исполнение условий контракта, т. к. влияет, например, на выбор подсудности разрешения споров, возникших после его заключения.

Резюме: дату заключения указывать в договоре обязательно.

Адреса и реквизиты сторон в договоре

В любом гражданско-правовом договоре должны содержаться данные о его сторонах — такие сведения принято называть «реквизиты сторон договора». Закон не определяет требований к составу этих данных, однако предполагается, что необходимо прописывать их так, чтобы стороны контракта могли быть точно идентифицированы как контрагентами, так и третьими лицами.

Минимально в договоре должны отражаться наименования сторон, т. е. названия юридических лиц и Ф. И. О. физических. Это обусловлено тем, что юридические лица выступают в гражданском обороте под своим наименованием, а граждане осуществляют права под своими именами. Поскольку юридические лица не могут самостоятельно подписывать документы, от их имени действуют исполнительные органы либо представители. В связи с этим в контрактах необходимо прописывать наименование должности лица, действующего от имени организации, и основания наделения его полномочиями (например, доверенность или устав).

Возможны также ситуации, когда несколько физических лиц имеют одинаковые Ф. И. О. или несколько организаций — одинаковые наименования. В связи с этим требуется более точное указание в договоре идентифицирующих признаков сторон сделки. Для юридических лиц это ОГРН, для ИП — ОГРНИП, для граждан — паспортные данные. Кроме того, идентифицировать стороны помогает ИНН, адрес места нахождения/жительства. Указание адресов сторон имеет и юридический смысл ввиду того, что подсудность споров при их возникновении определяется по общему правилу местом нахождения/жительства ответчика.

Так как большинство сделок носят коммерческий характер, рекомендуется включать в их текст банковские реквизиты сторон. Важно это еще и потому, что банковские реквизиты являются одним из способов идентификации контрагентов. Подробнее об этом мы расскажем в рамках статьи чуть дальше.

Подписи сторон

Согласно п. 1 ст. 160 ГК РФ, письменная сделка должна быть оформлена посредством составления документа, который выражает содержание контракта и подписывается лицами, совершающими сделку, либо уполномоченными ими гражданами.

Подпись стороны договора — удостоверение ее волеизъявления на заключение сделки.

В силу п. 5.22 ГОСТ Р 7.0.97-2016 в подпись включается следующая информация:

- наименование должности подписанта;

- собственно подпись;

- расшифровка (инициалы, фамилия).

Образец подписи стороны в договоре:

Генеральный директор: (подпись) /И. И. Иванов/

Если договор не оформлялся на бланке, в подпись включается название организации.

Пример:

Генеральный директор ООО «Гарантир»: (подпись) /И. И. Иванов/

Если договор подписывается несколькими лицами, которые занимают разные по иерархии должности, их подписи должны быть расположены одна под другой в иерархичной последовательности.

Пример:

«Генеральный директор: (подпись) /И. И. Иванов/

Директор по маркетингу: (подпись) /П. П. Петров/».

ВАЖНО! Гражданским законодательством не установлено обязательных требований по наличию в договорах расшифровки подписи, поэтому ее отсутствие не влечет признания договора незаключенным (апелляционное определение Белогородского областного суда от 13.09.2016 по делу № 33-1624/2016).

Отсутствие же подписи в контракте свидетельствует о его незаключении. Это связано с тем, что договор вступает в силу лишь после подписания сторонами. Любой документ без подписи является анонимным и не имеет юридической силы.

Банковские реквизиты сторон — как правильно заполнить? Обязательны ли банковские реквизиты в договоре?

Банковские реквизиты — это сведения, которые позволяют определить куда, в каком банке и на какой счет можно перевести денежные средства для получения их именно адресатом, а не посторонним лицом.

Для правильного заполнения банковских реквизитов сторон следует указать в договоре:

- наименование банка, в котором открыт счет у стороны;

- БИК (банковский идентификационный код) банка;

- номер корреспондентского счета (обозначается как к/с) — это счет, который каждый банк открывает в ЦБ РФ, служащий для проведения межбанковских расчетов;

- номер расчетного счета клиента банка — 20-значный код, идентифицирующий банковский счет стороны договора;

- наименование владельца счета (наименование организации, Ф. И. О. физического лица);

- ИНН (идентификационный номер налогоплательщика) клиента банка;

- КПП (код причины постановки на учет в налоговом органе) юридического лица.

Свои полные банковские реквизиты либо реквизиты организации можно получить в банке, в котором открыт банковский счет. Указание этих сведений в договоре необязательно, однако рекомендуется для возмездных сделок.

Обязательные реквизиты в договоре с юридическим лицом. Как правильно заполнить реквизиты в договоре (образец)

Реквизиты договора с юридическими лицами характеризуются следующими особенностями:

- В преамбуле указывается наименование юридического лица (полное или сокращенное). У физических лиц, как известно, наименование отсутствует.

- В преамбуле же указываются сведения о представителе или исполнительном органе организации, действующем от ее имени.

- Здесь же отражается информация об основании для наделения лица, действующего от имени организации, полномочиями (уставе, доверенности).

- В разделе «Реквизиты и подписи сторон» договора указывается юридический адрес компании, поскольку у организаций нет места жительства.

- Реквизитом юридического лица, который отражается в договоре, является ее ОГРН.

- Подписывает договор уполномоченное лицо (как правило, генеральный директор, директор).

- ИНН организаций, который указывается в договоре, состоит из 10 цифр, а не из 6, как у физических лиц.

Приведем образец реквизитов сторон в договоре, которые указываются в заключительных положениях к договору (для юридических лиц):

Наименование: ООО «Ирис»

Юридический адрес: 123123, Россия, Москва, ул. Сидорова, дом 12, офис 7

Телефон: 1 (111) 1111111

ИНН: 21313144142

КПП: 123123123

ОГРН: 12312312312

ОКПО: 1231241412

ОКАТО: 124312414

Расчетный счет: 12312312412

Наименование банка: ПАО «Сбербанк России»

БИК: 125152352512

Корреспондентский счет: 12391249123

Юридические реквизиты договора

Юридические реквизиты договора — это условия, которые необходимо включить в его текст в качестве обязательных в силу закона. В силу ст. 432 ГК РФ для любого договора обязательным (существенным) условием является его предмет.

Так как для каждого вида сделки характерны свои существенные условия, прежде чем заключить тот или иной договор, необходимо изучить правовую базу, т. е. нормы права, которые регулируют порядок оформления такого контракта.

Визуальные реквизиты договора и правила их оформления

Несоблюдение простейших правил оформления контрактов свидетельствует о низкой правовой грамотности их составителя. Правила оформления документов изложены в ГОСТ Р 7.0.97-2016 «Национальный стандарт Российской Федерации. Система стандартов по информации, библиотечному и издательскому делу. Организационно-распорядительная документация. Требования к оформлению документов» (утв. приказом Росстандарта от 08.12.2016 № 2004-ст).

Предпочтительными размерами шрифтов являются:

- Times New Roman — 13, 14;

- Arial — 12, 13;

- Verdana — 12, 13;

- Calibri — 14.

При составлении таблиц допускается использование шрифтов и меньших размеров.

Абзацный отступ текста документа — 1,25 см. Заголовки разделов и подразделов печатаются с абзацным отступом или выравниваются по ширине текста. Многострочные реквизиты печатаются через один межстрочный интервал, при этом их составные части отделяются дополнительным интервалом. Текст документа печатается через 1–1,5 межстрочных интервала. Интервал между буквами в словах — обычный, между словами — один пробел.

Текст документа выравнивается по ширине. Если договор состоит из более чем одной страницы, вторую и последующие принято нумеровать (номер ставится в верхней части посередине листа). При этом любой документ должен быть структурирован по разделам и подразделам с использованием для их обозначения римских или арабских цифр (раздел 1, 2 и т. д.; пункт раздела 1.1, 1.2 и т. д.).

Как правильно составить договор. Видео

***

Таким образом, реквизиты и подписи сторон в договоре являются обязательными для указания. Правильное оформление сделки позволит избежать как признания ее незаключенной, так и разногласий при дальнейшем исполнении условий. Приведенные выше образцы реквизитов в договоре помогут правильно отразить в документе все необходимые элементы.

***

Больше полезной информации по теме — в рубрике «Договор».

Суть и виды договоров гражданско-правового характера

Гражданско-правовые договоры — это соглашения, которые оформляются по правилам ГК РФ. Основное из этих правил (ст. 421 ГК РФ) определяет наличие возможности заключения договора на любых условиях, устраивающих его стороны (если иное для договора определенного вида не установлено законодательно).

Сторонами таких соглашений могут в разных сочетаниях выступать как юрлица, так и физлица (в т. ч. действующие как ИП), т. е. договор можно заключить между:

- юрлицами;

- физлицами;

- юрлицом (юрлицами) и физлицом (физлицами).

По видам гражданско-правовые договоры делятся на оформляемые:

- по сделкам с имуществом (купли-продажи, мены, дарения, аренды);

- выполнению работ, оказанию услуг.

Несмотря на то что в ГК РФ договоры на работы и услуги разделены (различен их итог — получение результата в первом случае и осуществление определенных действий во втором), принципы оформления заключаемых по ним договоров очень близки. И именно эти договоры в ситуациях, когда исполнителем по ним оказывается обычное физлицо (действующее не как ИП), вызывают наиболее пристальное внимание проверяющих. Связано это с тем, что налогообложение доходов, выплачиваемых по таким договорам, осуществляется по особым правилам.

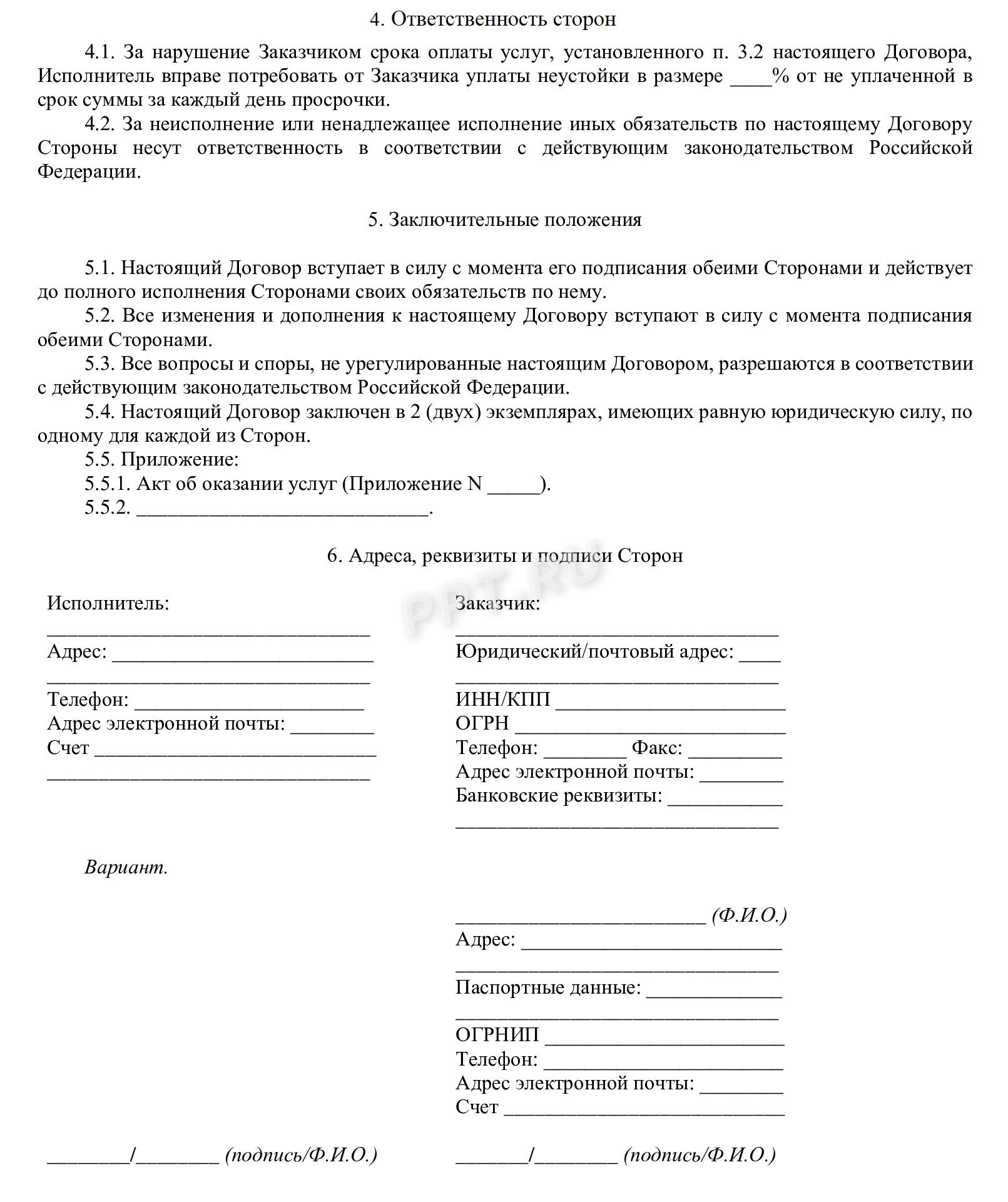

Ниже мы рассмотрим особенности оформления и налогообложения договора гражданско-правового характера с физическим лицом, выполняющим для работодателя работу (т. е. заключившим договор подряда).

Отличительные признаки договора подряда

Кто может стать работодателем по гражданско-правовому договору — ГПД — с физическим лицом, заключенным в связи с выполнением работ? Любое лицо — юридическое или физическое, причем последнее может оказаться как ИП, так и не имеющим этого статуса. В свою очередь, и исполнитель может быть как обычным физлицом, так и ИП.

Что отличает отношения по такому договору? Прежде всего, наличие конкретной работы определенного объема, которую необходимо сделать в оговоренные сроки. Допускается выполнение ее исполнителем как своими силами, так и привлекаемыми им лицами, с использованием для этой цели как своих собственных материалов и оборудования, так и материалов и оборудования заказчика.

В процессе выполнения работы по ГПД ее исполнитель не подчиняется режиму работы, действующему у его работодателя, но несет ответственность:

- за качество сделанного им или привлеченными лицами;

- соблюдение сроков по договору;

- сохранность имущества и материалов, переданных ему заказчиком.

Особенности условий такого договора зависят также от того, к какому именно виду подрядных работ относятся выполняемые физлицом (гл. 37, 38 ГК РФ).

ГПД на работы между физическими лицами — каковы его последствия?

ГК РФ не препятствует заключению ГПД между физлицами. Однако ряд вопросов здесь возникает в отношении того, на кого ложатся обязанности по уплате налогов с доходов, получаемых исполнителем. Напомним, что каждая из сторон такого договора может оказаться ИП, и за счет этого возможны такие варианты сторон в договоре:

- обе они (и работодатель, и исполнитель) являются ИП;

- работодатель — ИП, а исполнитель — обычное физлицо;

- работодатель — обычное физлицо, а исполнитель — ИП;

- обе они — обычные физлица.

В первом варианте отношения складываются так же, как и между юрлицами или между юрлицом и ИП, т. е. каждый платит обязательные для него налоги, а сумма оплаты по ГПД является обычным расчетом между контрагентами.

Во втором варианте ИП-работодатель в отношении дохода, выплачиваемого физлицу, является плательщиком страховых взносов и налоговым агентом по НДФЛ, удерживаемому из этого дохода.

При третьем варианте физлицо-работодатель никакими налогами доход, выплачиваемый ИП-исполнителю, не облагает. Последний сам со своих доходов делает все необходимые платежи.

А при четвертом варианте у обеих сторон возникает необходимость осуществления налоговых платежей и составления отчетности:

- у исполнителя — в отношении налога с полученного дохода, т. к. работодатель-физлицо в число налоговых агентов не входит (п. 1 ст. 226 НК РФ);

- у работодателя — в отношении страховых взносов с этого дохода (подп. 1 п. 1 ст. 419, п. 2 ст. 420 НК РФ).

Последнее требует, соответственно, постановки на учет в ИФНС в качестве плательщика взносов. Таким образом, у обеих сторон при этом варианте ГПД имеют место те последствия, которые при нечасто заключаемых договорах такого рода не являются желательными.

Налоги для сторон гражданско-правового договора с физическим лицом

Какие же возникнут налоги при гражданско-правовом договоре с физическим лицом? Здесь опять же всё зависит от того, в каком качестве (обычного физлица или ИП) выступает исполнитель.

Обычное физлицо (в т. ч. им может быть и ИП, заключающий такой договор в качестве обычного физлица) будет расцениваться как работник, оформленный у работодателя по ГПД. И с его дохода работодатель начислит и уплатит:

- НДФЛ (кроме ситуации, когда работодатель тоже является обычным физлицом), удержав его из дохода работника (п. 1 ст. 226 НК РФ);

Если у вас есть доступ к КонсультантПлюс, смотрите рекомендации экспертов системы как рассчитать и уплатить НДФЛ с выплат по договорам оказания услуг и подряда с физлицами-резидентами. Если доступа нет, оформите бесплатный пробный доступ и изучите порядок действий.

- страховые взносы на ОПС и ОМС (до 2023 года от начисления взносов на ОСС в части нетрудоспособности и материнства такие доходы освобождены — подп. 2 п. 3 ст. 422 НК РФ, что изменится с 01.01.2023, мы рассказали здесь);

- страховые взносы на травматизм, если такое условие предусмотрено в ГПД (п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Как исчислить страховые взносы при принятии работ по договору подряда с физическим лицом, не являющимся ИП, эксперты системы КонсультантПлюс рассказали в Путеводителе по подряду. Получите бесплатный пробный доступ и переходите в материал.

Самостоятельно обычному физлицу, заключившему ГПД, придется платить только НДФЛ в ситуации, когда его работодателем становится тоже обычное физлицо.

ИП, вступившему в отношения по договору ГПД в качестве ИП, придется самому начислять и платить все платежи, обязательные для ИП:

- обусловленные применяемой системой налогообложения;

- страховые взносы на ОПС и ОМС, а также на ВНиМ с 1 января 2023 года;

- налоги, к начислению которых обязывает наличие объекта налогообложения.

Сравнительную характеристику спецрежимов, применение которых предпочитают ИП, ищите здесь.

ОБРАТИТЕ ВНИМАНИЕ! Поскольку с 1 января 2023 года в связи с внесением изменений в Закон № 255-ФЗ физлица, принятые на условиях договора ГПХ, становятся застрахованными в части ВНиМ, то они также имеют право на получение пособий по временной нетрудоспособности и декретных выплат, но лишь при выполнении определенных требований. О них мы рассказали здесь.

Налоговые обязательства с 1 января 2023 года будут перечисляться посредством механизма ЕНП. Данное новшество касается и уплаты подоходного налога (НДФЛ) и страховых взносов. О том, как будут происходить перечисления в бюджет и можно ли отказаться от ЕНП, можно узнать из этой статьи.

Форма и содержание гражданско-правового договора с физлицом — образец

Как оформляется ГПД? Поскольку он содержит достаточно много условий, требующих специальных оговорок, его всегда составляют в письменной форме. В нем должны быть отражены:

- наименования и реквизиты договаривающихся сторон;

- предмет задания, поручаемого исполнителю;

- условия его выполнения (объемы, качество, сроки, принадлежность исходных материалов и необходимого оборудования);

- стоимость работ, условия оплаты за них;

- права и обязанности сторон (в т. ч. условие о начислении или неначислении взносов на травматизм);

- процедура приемки выполненных работ;

- ответственность сторон за нарушения условий соглашения.

О том, каким моментам в ГПД следует уделить особое внимание, читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

Образец гражданского правового договора с физическим лицом, оформленный юрлицом, можно посмотреть бесплатно, кликнув по картинке ниже:

Договор подряда с физическим лицом

Скачать

Образец гражданско-правового договора между физическими лицами мы не приводим, поскольку особых правил для его оформления не существует. Особенными для него окажутся только налоговые последствия.

Итоги

Гражданско-правовой договор отличает свобода в установлении его условий. Сторонами такого договора могут быть любые лица. По видам эти соглашения делятся на заключенные:

- по операциям с имуществом;

- в связи с выполнением работ, услуг.

Наибольшее количество вопросов вызывают ситуации, когда исполнителем по договору на выполнение работ (оказание услуг) оказывается обычное физлицо. Оно становится работником для своего заказчика, но не подчиняется правилам трудового законодательства. С доходов, выплаченных в пользу такого работника, наниматель обязан исчислить, удержать и заплатить в бюджет НДФЛ, а также начислить страховые взносы. С 1 января 2023 года порядок их начисления существенно меняется — работник по договору ГПХ станет застрахован не только в части пенсионного и медицинского страхования, но и в части страхования на случай временной нетрудоспособности и в связи с материнством.

С начала 2023 года существует Социальный фонд России, который сформирован на базе ПФР и ФСС. В связи с их объединением появился новый персонифицированный отчет ЕФС-1. Его нужно заполнять не только в отношении персонала, принятого в штат, но в отношении исполнителей по гражданским договорам.

Сведения о трудовой деятельности — 2023

Компании сдают с 2023 года в Социальный фонд России (СФР) сведения персонального учета в составе единой отчетной формы ЕФС-1, включая сведения, представляемые в связи с соцстрахованием от профзаболеваний. Они представляются по форме, утвержденной Постановлением Правления ПФР от 31.10.2022 № 245п.

Новая ЕФС-1 аккумулирует сведения, которые до 2023 года сдавали в ПФР и ФСС в составе форм СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3, 4-ФСС. Ее нужно представлять дополнительно к отчетности по взносам, сдаваемой в ФНС.

Сведения о трудовой деятельности по форме ЕФС-1 состоят из двух больших разделов:

- «Сведения о трудовой (иной) деятельности, стаже, заработке и дополнительных взносах для формирования накопительной пенсии». Этот раздел заменяет отчетность по формам СЗВ-ТД, СЗВ-СТАЖ и ДСВ-3. Аналогом СЗВ-ТД стал подраздел 1.1., а заменой СЗВ-СТАЖ – подраздел 1.2.

- «Сведения о начисленных страховых взносах на ОСС от несчастных случаев на производстве и профзаболеваний». Этот раздел является заменой отчету 4-ФСС.

Данные из ДСВ-3 перенесены в подраздел 3 раздела 1.

Каждый раздел состоит из нескольких подразделов. Например, в подразделе 1.1. раздела 1 отражаются сведения о трудовой деятельности, в подразделе 1.2 раздела 1 и подраздел 2 — сведения о стаже.

Предоставление сведений о трудовой деятельности

Чтобы представить ЕФС-1 по сведениям о трудовой деятельности, нужно заполнить:

- Титульный лист.

- Подраздел 1 раздела 1 «Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате зарегистрированного лица (ЗЛ)».

- Подраздел 1.1 раздела 1 «Сведения о трудовой (иной) деятельности».

К сведениям о трудовой деятельности относится информация о сотруднике, месте его работы, трудовой функции, переводах на другую постоянную работу, об увольнении с указанием основания и причины прекращения трудового договора, другая, предусмотренная ТК, иным федеральным законом информация.

Сведения о трудовой деятельности представляют при приеме на работу и увольнении сотрудника. Сдавать сведения нужно не позднее рабочего дня, следующего за днем издания приказа. При переводе лица на другую постоянную работу – не позднее 25-го числа месяца, следующего за месяцем, в котором изданы приказ о переводе.

Сведения о заключении ГПД по работам или услугам представляются не позднее рабочего дня, следующего за днем его подписания с исполнителем, а при прекращении ГПД – не позднее рабочего дня, следующего за днем его прекращения.

Представлять сведения нужно в зависимости от количества сотрудников:

– на бумаге – если в компании 10 человек и менее;

– в электронном виде – если у работодателя численность персонала более 11 человек.

При представлении бумажного отчета заполненная форма ЕФС-1 заверяется подписью руководителя или уполномоченного представителя компании и ее печатью (при наличии). В поле «Дата» отражается дата подписания отчета.

Электронный отчет ЕФС-1 сдается по установленному формату и подписывается УКЭП. Подписать его может не только директор, но и уполномоченное лицо фирмы, к примеру, кадровик. Для этого ему потребуется электронная доверенность, подписанная УКЭП доверителя.

Порядок заполнения ЕФС

ЕФС-1 заполняется на основании первичных документов компании. Прежде всего это приказы и иные документы кадрового учета. Используют и данные бухучета, технологической документации, договоров ГПХ.

При сдаче формы сначала заполняют титульный лист. Он является обязательным при представлении всех разделов и подразделов формы ЕФС-1.

На титульном листе указываются данные о компании-страхователе: регистрационный номер в ПФР, наименование фирмы, ИНН, КПП, коды статистики, ОГРН или ОГРНИП. Данные берутся из свидетельства о постановке на учет фирмы или ИП, полученные при госрегистрации, выписки из ЕГРЮЛ или ЕГРИП.

Заполнение подраздела 1 раздела 1 «Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате зарегистрированного лица (ЗЛ)» является обязательным при представлении подразделов 1.1, 1.2, 1.3 подраздела 1.

Подраздел 1 раздела 1 отчета ЕФС-1 оформляется отдельно на каждого исполнителя. При этом указывают в соответствующих полях:

– «СНИЛС» – страховой номер ИЛС исполнителя, в отношении которого сдают ЕФС-1;

– «ИНН (при наличии)» – ИНН по свидетельству о постановке физлица на учет в ИФНС по месту жительства;

– «Фамилия», «Имя», «Отчество (при наличии)» – Ф.И.О. лица в именительном падеже полностью, без сокращений или замены имени и отчества инициалами. Эти поля обязательны для заполнения;

– «Дата рождения» — указывают дату рождения исполнителя.

Информация, которая отражается в полях «СНИЛС», «Фамилия», «Имя», «Отчество (при наличии)», «Дата рождения» должна соответствовать сведениям, указанным в документе, подтверждающем регистрацию в системе персонального учета.

Кроме того, нужно указать код категории застрахованного лица. Например, ГРФ — для граждан РФ, ПЖИГ, – для иностранцев и лиц без гражданства, постоянно проживающих в РФ.

В поле «Гражданство (код страны)» нужно отразить цифровой код, который соответствует стране гражданства лица, в отношении которого представляется ЕФС-1. Для граждан РФ указывается код 643, для лиц без гражданства — код 000.

Заполнение подраздела 1.1 подраздела 1 «Сведения о трудовой (иной) деятельности» формы ЕФС-1 является обязательным в случае кадровых изменений. Например, при трудоустройстве лица, переводе на другую должность, расторжении трудового договора либо если сотрудник подал заявление о выборе формата трудовой книжки. Когда кадровых изменений нет, то отчетность не представляется. Необходимость заполнить подраздел 1.1 подраздела 1 возникает также при подписании или прекращении договора ГПХ.

Сведения по договорам ГПХ

Сведения из отчета ЕФС-1 представляется в СФР в отношении исполнителей по ГПХ в составе:

– титульного листа;

– подраздела 1 раздела 1;

– подраздела 1.1 подраздела 1.

К гражданским договорам при этом относятся договоры:

– по работам либо услугам;

– авторского заказа;

– об отчуждении исключительного права на научные, литературные произведения;

– лицензионные с издательствами;

– лицензионные о предоставлении права использования произведения науки, литературы, искусства.

Важно, чтобы ГПХ-договоры являлись основанием для начисления взносов исполнителю. В случае если этого не происходит, ЕФС-1 не представляется. Например, если предметом ГПД выступает передача имущества в собственность или пользование.

Так, к договорам, связанным с передачей в пользование имущества (имущественных прав), относится договор аренды автомобиля. Поэтому арендная плата, которую компания выплачивает сотруднику по договору, заключенному между ними, не облагается страховыми взносами (письмо Минфина РФ от 19.10.2022 № 03-04-06/101306).

Подавать сведения нужно в установленных случаях и предусмотренные сроки:

– при подписании с исполнителем ГПД – не позднее рабочего дня, следующего за днем его заключения;

– при прекращении ГПД – не позднее рабочего дня, следующего за днем прекращения.

При этом в 2023 году не нужно срочно сдавать сведения по ГПД, которые были заключены в прошлом году и продолжили действовать в текущем. Данные о том, что такие договоры были оформлены в 2022 году, получат из СЗВ-СТАЖ за 2022 год, срок сдачи которого до 1 марта 2023 года.

Договор ГПХ: как заполнить реквизиты

Подраздел 1.1. подраздела 1 оформляется по каждому исполнителю, с которым подписан договор ГПХ. Данные заполняются в утвержденной таблице.

При этом указывают:

– в графе 1 – номер по порядку;

– в графе 2 – дату начала работы по ГПД;

– в графе 3 – сведения о мероприятии «Начало договора ГПХ» либо «Окончание договора ГПХ»;

– в графе 4 – код РКС или МКС. Первый указывается в случае, если исполнитель выполняет работы на Крайнем Севере, а второй – в местностях, приравненных к этим районам. Если исполнитель выполняет работы в районах, которые не относятся к Крайнему Северу или приравненным к нему местностям, эта графа не заполняется.

Графа 5 «Трудовая функция (должность, профессия, специальность, квалификация, конкретный вид поручаемой работы), структурное подразделение» — не заполняется.

В графе 6 отражают код выполняемой функции по ОКЗ. Кроме того, для работников по ГПД в графе 6 указывают буквенные коды, например, ДГПХ – для договоров о выполнении работ (оказании услуг).

В графе 7 отражается код причины увольнения. При прекращении договора ГПХ графа «Причины увольнения, пункт, часть статьи, статья Трудового кодекса Российской Федерации, федерального закона» не заполняется.

В графе 8 указывают наименование договора ГПХ, а в графе 9 – дату его заключения. Дата заполняется в формате ДД.ММ.ГГГГ. В графе 10 отражают сведения о номере договора ГПХ, знак «№» не указывается. Образец заполнения находится в приложении 1.

Каждая успешная компания рано или поздно нанимает на работу сотрудников. Если оформить их ненадлежащим образом, можно попасть под санкции и задолжать работнику крупную сумму. Закон предлагает несколько вариантов оформления отношений с работниками, из которых работодатель может выбрать подходящий. Сначала разберемся с терминами.

Трудовой договор — письменное соглашение между сотрудником и работодателем, в котором указаны права и обязанности каждой из сторон. Наниматель гарантирует сотруднику место для работы, своевременную зарплату и соответствующие ТК РФ условия. А работник в ответ реализует свои прямые рабочие обязанности и блюсти правила компании.

Договор ГПХ (расшифровка — гражданско-правового характера) — договоренность между исполнителем и заказчиком, при котором они не вступают в трудовые отношения. В этом соглашении определены работы и их результат, за который исполнитель получает вознаграждение. Примеры договора ГПХ: подряд, оказание услуг, авторский договор.

Условия договоров

Между трудовым и гражданско-правовым договором существенная разница. Работодателям комфортнее оформлять отношения по гражданскому законодательству: здесь меньше ответственности и обязательств перед государством и сотрудниками. Но и для работника есть плюсы. Разберем отличия ГПХ от трудового договора подробнее.

1. Основное законодательство: Трудовой или Гражданский кодекс

Отношения по трудовому договору регулируются ТК. Все спорные вопросы, возникшие во взаимоотношениях работодателя с подчиненным, регламентируются трудовым законодательством. Сторонами договора выступают работодатель и работник.

Отношения по ГПД урегулированы ГК. При заключении договора подряда стороны именуются заказчиком и подрядчиком. И тот и другой могут быть юридическим или физическим лицом.

2. Предмет договора: трудовая функция / результат

Предмет трудовых отношений — личное выполнение сотрудником своих прямых рабочих обязанностей за зарплату. Трудовая функция определена в должностных инструкциях в соответствии с квалификацией и специальностью сотрудника. Это рабочий процесс, который выполняется каждый рабочий день.

Предмет гражданско-правовых отношений — результат работы или услуги исполнителя. Заказчик должен получить и принять результат в определенный договором срок. При этом сам процесс работы не важен для заказчика, хотя при желании он может установить промежуточный контроль.

В договоре указан перечень работ, которые должен сделать исполнитель за оговоренный срок. Подрядчик может привлекать к задаче других исполнителей, если в договоре не предусмотрено самостоятельное исполнение.

Основание, по которому исполнитель получает вознаграждение, — двусторонний акт выполненных работ.

3. Документальное оформление: трудовая книжка или договор

Для начала трудовых отношений с наемным сотрудником нужно оформить ряд документов:

- трудовой договор;

- трудовая книжка;

- личная карточка;

- приказ о найме на работу.

Для работы с подрядчиком нужно заключить только письменный договор ГПХ. Каждая сторона оставляет на нем подписи. После окончания сотрудничества договор закрывается актом выполненных работ (оказанных услуг).

4. Срок оформления: бессрочный или срочный

Трудовое соглашение разрешено подписать на неустановленный либо четко намеченный период — тогда это срочный трудовой договор.

Договор ГПХ всегда оформляется на конкретный срок, а при необходимости продлевается.

5. Взаимная ответственность сторон: работодатель и работник, заказчик и исполнитель

Работодатель обязан делать следующие выплаты в пользу работника:

- средний заработок за период, в который тот был незаконно лишен возможности работать;

- компенсацию ущерба здоровью и имуществу;

- компенсацию морального вреда

- проценты за задержку зарплаты.

Работник в свою очередь несет перед организацией матответственность в рамках своего заработка за месяц. За нарушение дисциплины он может быть подвергнут выговору, замечанию или увольнению.

Заказчик работ или услуг обязан возместить исполнителю убытки, которые причинил ненадлежащим выполнением обязанностей. Аналогично отвечает перед заказчиком исполнитель.

К дисциплинарной ответственности подрядчика привлечь нельзя.

6. Правила внутреннего трудового распорядка

Каждый штатный сотрудник работает по времени, согласованному с режимом работы самой организации. Поэтому он обязан работать по правилам компании. В назначенное время приходить и уходить с работы, обедать и отдыхать, делать технические перерывы. Неявка на рабочее место без уважительной причины допускается только в нерабочие дни: праздники и выходные, установленные штатным расписанием.

Весь рабочий день штатный сотрудник остается под контролем работодателя.

Лица, работающие по договорам ГПХ, не обязаны подчиняться внутренним правилам заказчика. Они не подчиняются должностным лицам организации и ее распорядку.

Подрядчик может работать ночью, когда весь штат организации отдыхает, а в рабочее время сладко спать. Выходные тоже никак не влияют на рабочий процесс. Главное — вовремя сдать результат работы.

7. Табель рабочего времени: плата за процесс или результат

Время работы штатного сотрудника записывают в табель рабочего времени. Для тех, кто получает зарплату за отработанное время, зарплату считают по этому документу.

Подрядчик получает оплату за результат работы, а не за потраченное на нее время. За работу в выходные, праздники или нерабочее время доплачивать не нужно. Подрядчик сам решает, по какому режиму работать.

8. Условия труда: рабочее место и материалы

По трудовому договору работодатель обеспечивает сотруднику надлежащие условия труда. Он выделяет рабочее место, компьютер, инструменты, униформу, материалы и инструменты. Проводит инструктаж по технике безопасности.

По договору ГПХ заказчик не отвечает за рабочее место исполнителя. Подрядчик сам выбирает и оборудует себе рабочее место. Заказчик может передать исполнителю инструменты и материалы для работы, и тогда это пишут в договоре. Если такого пункта в договоре нет, исполнитель работает со своими инструментами и материалами.

9. Оплата труда: регулярная или разовая

Сотрудники в штате регулярно получают зарплату в оговоренных размерах. По правилам ТК РФ перечислять зарплату нужно минимум дважды в месяц — аванс и основную часть. За несоблюдение сроков выплаты работодатель выдает работнику компенсацию. Она начисляется за каждый просроченный день как 1/300 ставки рефинансирования.

Если сотрудник работает надлежащим образом и в полном объеме исполняет свои функции, ему нельзя платить зарплату ниже МРОТ. В 2020 году минималка повышается до 12 130 рублей.

Сотрудники на договоре ГПХ получат вознаграждение, когда предоставят заказчику результат выполненной работы. Так что получить оплату подрядчик может даже один раз в полгода, если такой срок потребовался на выполнение заказа.

В ГПД можно внести сдачу работ по этапам или выплату авансов. Тогда заказчик будет платить регулярно, после принятия части выполненной работы.

10. НДФЛ и страховые взносы

Работодатель выступает налоговым агентом в обоих случаях. Он ежемесячно удерживает и уплачивает в налоговую 13 % с зарплаты сотрудников, работающих по любому виду договора.

Это не относится к договорам, заключенным с ИП. Предприниматели уплачивают налог самостоятельно. Чтобы избежать претензий налоговой, запросите у ИП документы о его статусе.

Оба вида сотрудников могут претендовать на налоговые вычеты. Правда подрядчики могут обратиться за ним к заказчику, только пока действует договор.

За сотрудников по трудовому договору работодатель ежемесячно уплачивает страховые взносы в размере 30 % от зарплаты — в ПФР, ФСС и ФФОМС. Дополнительно он обязан перечислять взносы на страхование от несчастных случаев и профзаболеваний по тарифу, действующему для организации.

За сотрудников по договору ГПХ взносы тоже нужно платить, но в меньшем размере. Взносы в ФСС на случай временной нетрудоспособности или материнства не начисляются, а взносы на травматизм уплачиваются только если это предусмотрено договором. Так что в ФНС перечисляют 27,1 % от зарплаты.

Взносы в ПФР платятся в любом случае, и при любом договоре растут пенсионные накопления сотрудника или исполнителя.

11. Трудовые гарантии: отпуска и компенсации

Работодатель обеспечивает штатным сотрудникам все положенные по ТК РФ трудовые гарантии:

- компенсации и возмещения расходов в процессе работы;

- 28 дней ежегодного оплачиваемого отпуска;

- больничные и пособия;

- компенсации при увольнении;

- сохранение среднего заработка на время простоя в работе;

- выплата декретных и сохранение рабочего места.

Работник на договоре ГПХ лишен этих гарантий.

ГПХ и трудовой договор — разница в таблице

Вот обобщающая таблица: мы выделили параметры, по которым два виды договоров отличаются друг от друга. Сравните и решайте, когда заключать трудовой договор, а когда работать по Гражданскому кодексу.

| Параметры сравнения | Договор ГПХ | Трудовой договор |

|---|---|---|

| Законодательное регулирование | Гражданский кодекс. | Трудовой кодекс. |

| Стороны договора | Исполнитель и заказчик. | Работник и работодатель. |

| Предмет договора | Результат работы или оказание услуги. | Личное выполнение трудовых задач. |

| Третьи лица | Исполнитель может привлекать к работе субподрядчиков, если договор не запрещает это. | Работник должен лично исполнять трудовые обязанности. |

| Документальное оформление | Нужен только письменный договор. | Нужно подготовить приказ о найме на работу, поставить запись в трудовой книжке, оформить личную карточку. |

| Режим работы | Исполнитель определяет сам, не согласует с рабочим временем организации.

Результат должен быть сдан заказчику в оговоренные сроки. |

Установлен локальными документами организации. Сотрудник обязан его соблюдать.

За работу в сверхурочные часы, выходные и праздники положена доплата. |

| Условия труда | В условиях договора указано, чьими материалами и инструментами пользуется исполнитель.

Они могут быть как свои, так и заказчика. |

Работодатель обеспечивает все условия работы: место работы, технику и оборудование, униформу, материалы и инструменты. |

| Оплата работы | Исполнитель получает вознаграждение после передачи заказчику результата работы.

В договоре можно прописать авансы или сдачу работ в несколько этапов. |

Работник получает зарплату ежемесячно, минимум, два раза.

Месячная зарплата не может быть ниже МРОТ, если сотрудник надлежаще исполнял свои обязанности. |

| Налоги и взносы | 13 % НДФЛ и взносы в ПФР и ФФОМС. Не считая договора ГПХ с ИП. | 13 % НДФЛ и 30 страховых взносов с зарплаты в ФСС, ПФР и ФФОМС. |

| Трудовые гарантии | Не положены никакие трудовые гарантии, предусмотренные ТК РФ.

Период работы на ГПД учитывается при определении трудового стажа, пенсия в это время растет. |

Штатный сотрудник получает все компенсации и гарантии, предусмотренные ТК РФ. |

Договор ГПХ: плюсы и минусы

Договор ГПХ выгоднее работодателю, так как оформить работу с подрядчиком проще, чем нанять сотрудника. Да и расходы на это меньше. Для сотрудника договор ГПХ, напротив, уступает трудовому из-за отсутствия гарантий и компенсаций. Разберем особенности для каждой стороны.

Договор ГПХ: плюсы для работника

Легкость оформления. Чтобы работать по ГПХ, не нужна трудовая книжка и медосмотр и пакет документов. Для оформления предоставьте заказчику паспорт, ИНН и СНИЛС.

Низкий контроль со стороны руководства. Исполнитель сам выбирает, в какое время ему работать, а в какое отдыхать. Главное — вовремя получить оговоренный результат. Заказчик может контролировать работы поэтапно.

Также по ГПД исполнитель не подчиняется внутренним приказам и распоряжениям руководства.

Можно работать в нескольких местах. Благодаря свободному графику и оформлению без трудовой книжки, по договору ГПХ можно работать в нескольких местах одновременно.

Непрерывный трудовой стаж. Заказчик перечисляет страхвзносы в ПФР и ОМС. Трудовой стаж во время работы по ГПД продолжает учитываться.

Трудоустройство без квалификации. Договором предусмотрен результат и его уровень. При этом квалификационный уровень исполнителя не обязательно должен быть соблюден, если это требование не указано в договоре.

Возможность привлекать помощников. Исполнитель по договору ГПХ не обязан делать всю работу сам. Он может передавать работу и часть своего вознаграждения субподрядчикам, но обязан обеспечить качественный результат. Но договор может требовать самостоятельного высполнения задачи, тогда придется трудиться самому.

Договор ГПХ: минусы для работника

Отсутствие записей в трудовой. Трудовая книжка исполнителя по ГПХ остается пустой, ему сложнее подтвердить свой опыт работы. Для этого можно показать новому работодателю договор ГПХ, акт выполненных работ и характеристику от заказчика.

Невыгодный отдых. К подрядчику по договору ГПХ применима фраза «Кто не работает, тот не ест». Он получает вознаграждение не за рабочий процесс, а за результат. Поэтому не так выгодно болеть, ходить в отпуск и отдыхать в выходные и праздники.

Сложности с кредитованием. Если исполнитель работает только по договорам ГПХ, банки не всегда готовы выдать ему кредит или ипотеку. Причина — нельзя спрогнозировать доход. Если вы найдете кредиторов, то процент будет не таким выгодным, как для трудящихся по трудовому договору.

Отсутствие социальных гарантий при беременности или болезни. Сотрудники на трудовом договоре застрахованы на случай временной нетрудоспособности или материнства. При заболевании работодатель будет выплачивать пособие на весь период больничного.

Еще штатным сотрудникам оплачивают временную нетрудоспособность по уходу за больным ребенком или дедушкой, при долечивании после стационара, протезировании.

Штатные сотрудницы в случае беременности и родов получают все предусмотренные законом пособия. Их суммы зависят от среднего заработка.

Исполнителям по ГПХ больничные не платят. Беременные сотрудницы по договорам ГПХ ничего не получат от заказчика сверх суммы договора. Пособия придется оформлять в органах соцзащиты, а их размер будет минимален, даже если по договору ежемесячный доход составлял 300 тыс. рублей.

Отсутствие среднего заработка. Для расчета любых социальных пособий важен средний заработок сотрудника за предыдущие два года. При работе по ГПД взносы в ФСС не уплачиваются, а значит вознаграждение сотрудника не увеличивает средний заработок.

При последующем переходе в трудовые отношения заработок во время работы по ГПД не учитывают. Больничные, декретные и другие пособия будут меньше, чем у коллег.

Отсутствие компенсации при банкротстве заказчика. Если заказчик проходит процедуру банкротства, сотрудники по договорам подряда не смогут включиться в число кредиторов, в отличие от штатных работников.

Возможность расторжения договора в любой момент. Заказчик может в любой момент расторгнуть договор, не объясняя причины. Но у исполнителя есть возможность обратиться в суд и взыскать свое вознаграждение, если работы были выполнены, но не оплачены.

Ответственность за ущерб и плохую работу. Работника по трудовым договорам подвержены дисциплинарной и материальной ответственности. Материальная ограничена среднемесячным заработком. А если ущерб нанесет исполнитель, он возмещает его в полном объеме.

Еще по ГПД исполнитель отвечает за соблюдение сроков, за их нарушение положен штраф. Если результат работ пострадает до подписания акта сдачи-приемки работ, отвечает за это тоже исполнитель.

Незащищенность при несчастном случае. Если во время работы, на которую заключен договор, исполнитель травмируется, он не сможет получить от заказчика пособие на время лечения. Если ваша работа по ГПХ травмоопасна, пропишите в договоре условие о больничном пособии в случае травмы.

Отсутствие бонусов по коллективному договору. Работодатель может назначить штатным сотрудникам дополнительные выплаты, которые повышают их комфорт и лояльность. Это материальная помощь, оплата путевок на курорты, оплата лечение, компенсация расходов на ипотеку, договор ДМС и т.п. Работники по ГПХ лишены всех этих бонусов.

Как видно, у договора ГПХ в сравнении с трудовым договором больше минусов, чем плюсов. Но это не значит, что от такого оформления нужно отказываться. Вместо социальных гарантий вы получаете самостоятельность, свободный график и возможность совмещать работы. Из-за этого многие предпочитают работу по договорам подряда.

Преимущества договора ГПХ для заказчика

Возможность отказать в заключении договора. Работодатель не может отказать кандидату в трудоустройстве, если на это нет основания. Из-за цвета кожи, расы, места жительства или возраста отсеивать соискателей нельзя. Единственная мера — деловые качества сотрудника.

По гражданскому законодательству заказчик может отказать любому претенденту в исполнители не объясняя причины. Например, если компания не хочет работать с лицами старше 55 лет или гражданами без прописки в городе.

Простота расторжения договора. Трудовой договор заключается на неопределенный период. Из-за этого уволить нежелательного сотрудника тяжело. Предупредить о сокращении нужно не меньше чем за два месяца, а за период поиска новой работы нужно выплатить компенсацию.

С исполнителем по договору ГПХ договор всегда заключают на четкий период, после этого срока договор можно не продлевать.

Неограниченное количество подрядчиков. Количество сотрудников на трудовом договоре ограничено штатным расписанием. Если за работодателя штатное расписание устанавливают вышестоящие органы, его нельзя изменить самовольно. Поэтому нужно придерживаться ограничения.

Договор ГПХ заказчик может заключать с работниками, чьих должностей нет в штате. Это значит, что вне штата на организацию может трудиться неограниченное число сотрудников.

Экономия на страховых взносах. За работников на трудовом договоре работодатель обязан платить НДФЛ 13 % и страховые взносы в ФСС, ПФР и ФФОМС — 30 % от зарплаты. Плюс необходимо делать взносы на случай производственных травм и профессиональных заболеваний по тарифу для основной деятельности.

С договором ГПХ можно существенно сэкономить. Работая с ИП и самозанятыми, заказчик не должен платить ни НДФЛ, ни взносы. А по договору ГПХ с физлицами предусмотрен НДФЛ 13 % и страховые взносы. Взносы на несчастное страхование платить не нужно, если это условие не прописано в договоре.

Экономия на социальном пакете. Работнику по договору ГПХ нужно оплачивать только результат. В период его отпуска, болезни или декрета никаких компенсаций платить не нужно. А на штатных сотрудников тратится заметно больше денег.

Экономия на организации рабочего места. Обычно подрядчик работает удаленно. Поэтому ему не нужны оборудованное рабочее место, униформа и инструменты.

Заказчик закупает расходные материалы и инструменты, если это прописано в договоре. Если такого условия нет, исполнитель закупается за свой счет.

Недостатки договора ГПХ для заказчика

Оформление отношений по договору ГПХ для заказчика — почти сплошные плюсы. Можно сэкономить и удобно построить работу. Но недостаток все-таки есть — ограниченный контроль.

За удаленным сотрудником сложнее следить, и понимать степень выполнения задачи почти невозможно. Есть риск, что вы прождете полгода и не получите результат. Чтобы избежать неприятностей, предусмотрите в договоре поэтапную сдачу работ.

Переквалификация договора ГПХ в трудовой договор

Подменять трудовой договор договором подряда хоть и выгодно, но рискованно. Закон охраняет интересы работника, а подмена одного договора другим приводит к их ущемлению. Если в ходе судебного разбирательства выяснится, что договор ГПХ на самом деле регулирует трудовые отношения работодателя и работника, к ним будет применяться трудовое законодательство (ст. 11 ТК РФ).

Это создает проблемы и добросовестным работодателям. По договорам ГПХ работает множество людей, особенно, фрилансеров, и это нормальная практика для работ с эпизодическим характером. При этом даже исполнителей, которые сделали для компании презентации несколько раз, могут признать сотрудниками и потребовать переквалификации договора.

Одно лишь название трудового договора не делает его гражданско-правовым: содержание важнее. Пленум ВС РФ выпустил постановление в мае 2018. В нем уделено много внимания отличительным признакам трудовых отношений: