Владелец гостиницы сам выбирает организационно-правовую форму деятельности.

Для мини-гостиниц выгодно открывать ИП: его легко и недорого зарегистрировать, а потом не придется вести бухгалтерский учет. Минус в том, что ИП обязан делать отчисления на страхование, даже если не получает прибыли, а также отвечать по обязательствам гостиничного бизнеса своим имуществом.

Для крупных гостиниц предпочтительнее регистрация ООО: поставщики охотнее работают с юрлицами и дают им хорошую оптовую цену, ответственность юрлица не распространяется на личное имущество владельца бизнеса.

Открыть ООО сложнее: придется собрать почти в два раза больше документов для регистрации бизнеса и сформировать уставный капитал. Также всем ООО нужно вести бухгалтерский учет и сдавать бухгалтерскую отчетность.

Попробуйте надежный сервис для управления отелем. 7 дней бесплатно!

Попробовать бесплатно

В России действует пять основных систем налогообложения:

- общая (ОСНО) — для организаций и предпринимателей;

- упрощенная (УСН) — для организаций и предпринимателей;

- автоматизированная упрощенная (АУСН) — для организаций и предпринимателей;

- патентная — только для предпринимателей (ПСН);

- самозанятость — для предпринимателей и физлиц без статуса ИП (НПД).

Остановимся подробно на каждой системы и разберемся, подходит ли она для гостиничного бизнеса, и какие нюансы есть в применении.

Общая система налогообложения

ОСНО подходит любому бизнесу, в том числе гостиницам. Но это довольно непростая система налогообложения с высокой налоговой нагрузкой и большим количеством отчетности. Гостиницы, работающие на ОСНО, платят перечисленные ниже налоги:

- Налог на прибыль для организаций (глава 25 НК РФ):

- относится к федеральным налогам;

- объект налогообложения — доходы гостиницы, уменьшенные на расходы, т.е. прибыль;

- ставка налога на прибыль равна 20 %, из которых 3 % идут в федеральный бюджет, а 17 % — в региональный (ст. 284 НК РФ).

- НДФЛ для индивидуальных предпринимателей (глава 23 НК РФ):

- относится к федеральным налогам;

- объект налогообложения — доходы ИП, уменьшенные на подтвержденные документами расходы бизнеса;

- ставка НДФЛ равна 13 % с доходов до 5 млн рублей и 15 % с доходов, превышающих 5 млн рублей.

- НДС (глава 21 НК РФ):

- относится к федеральным налогам;

- объект налогообложения — услуги гостиницы, т.е. услуги по временному размещению и проживанию (ст. 146 НК РФ);

- НДС рассчитывается по ставке 20 %, но с 1 июля 2022 года для услуг по предоставлению мест для временного проживания может применяться ставка 0 % в течение 20 кварталов после ввода объекта туриндустрии в эксплуатацию (ст. 164 НК РФ).

ИП и юрлица могут подать заявление на освобождение от НДС, если сумма выручки от операций, облагаемых НДС, за 3 предыдущих календарных месяца составит не более 2 млн рублей.

- Налог на имущество (глава 30 НК РФ):

- относится к региональным налогам;

- объект налогообложения — все недвижимое имущество гостиницы, поставленное на ее баланс (ст. 374 НК РФ);

- ставку налога устанавливают субъекты РФ, но не выше 2,2 %.

- Налог на землю (глава 31 НК РФ):

- относится к местным налогам;

- объект налогообложения — участки земли в границах муниципального образования (ст. 388 НК РФ);

- ставку налога устанавливают органы муниципальных образований РФ в пределах 1,5 % (возможно дифференциальное налогообложение — зависит от категории земли, вида разрешенного использования, места нахождения).

Кроме того, нужно платить НДФЛ и страховые взносы за сотрудников. Это обязательно для всех работодателей. А индивидуальные предприниматели дополнительно уплачивают страховые взносы за себя.

Плюсы и минусы ОСНО для гостиницы

Недостатки:

- дорогостоящий и трудозатратный налоговый учет, в котором не обойтись без квалифицированного бухгалтера;

- налоговые расходы могут составить большую часть выручки для юрлиц.

Преимущества:

- возможность работы с крупными поставщиками на выгодных для гостиницы условиях.

Обычно крупные гостиницы с миллионными годовыми оборотами вынуждены работать на ОСНО — для них не доступны специальные налоговые режимы.

Упрощенная система налогообложения

Регистрируйте гостей с помощью Контур.Отеля. Сервис автоматически подготовит журнал регистрации и уведомления для МВД

Оставить заявку

Применять УСН для гостиничного бизнеса разрешено, но только если он соответствует условиям по количеству сотрудников, стоимости основных средств, выручке. Ограничения для УСН в 2023 году следующие:

- количество сотрудников — не более 130 человек;

- годовой доход — не более 251,4 млн рублей;

- остаточная стоимость основных средств — не более 150 млн рублей;

- доля участия организаций в уставном капитале — не более 25 %;

- запрет на наличие филиалов.

Гостиницы, применяющие УСН, освобождены от уплаты следующих налогов:

- налога на прибыль;

- НДФЛ в части доходов от деятельности ИП;

- НДС;

- налога на имущество организаций (кроме налога на недвижимое имущество, который считается, исходя из кадастровой стоимости);

- налога на имущество физлиц по имуществу, которое используется в бизнесе, кроме облагаемого налогом по кадастровой стоимости.

Объект налогообложения при УСН — это «доходы» или «доходы минус расходы» (ст. 346.14 НК РФ). Налогоплательщик самостоятельно выбирает объект и вправе менять его ежегодно.

Бизнесы, которые в качестве объекта налогообложения выбрали «доходы минус расходы», обязаны уплачивать минимальный налог — 1% от дохода в случае, когда за год величина налога по базе «доходы минус расходы» ниже величины минимального налога (ст. 346.18 НК РФ).

Упрощенцам разрешено включать разницу минимального налога и рассчитанного по общим правилам налога в расходы в следующих налоговых периодах, в т.ч. увеличивать убытки, которые переносятся на будущее.

Ставки по УСН

- Объект налогообложения «доходы» — 6 %. Субъекты РФ вправе установить ставку от 1 до 6 процентов в зависимости от категории налогоплательщика (п. 1 ст. 346.20 НК РФ).

- Объект налогообложения «доходы минус расходы» — 15 %. Субъекты РФ вправе установить ставку от 5 до 15 % по категориям налогоплательщиков (п. 2 ст. 346.20 НК РФ).

Если количество сотрудников гостиницы превысит 100 человек, а сумма доходов с начала года — 188,5 млн рублей, ставки вырастут до 8 и 20 процентов соответственно.

Для налогоплательщиков-ИП, которые соответствуют требованиям п. 3-4 ст. 346.20 НК РФ, местные власти могут устанавливать ставку 0 %. Для этого ИП на УСН должен быть зарегистрирован после 13.07.2015, а в субъекте его регистрации установлена возможность использования ставки 0 %. Тогда ИП-владелец гостиницы вправе в течение двух лет с момента регистрации использовать ставку УСН 0 %. Правда, субъекты РФ могут установить ограничение на эту льготу в виде величины средней численности сотрудников или дохода от реализации. С 1 января 2021 года эта льгота будет удалена или пересмотрена.

Плюсы и минусы УСН для гостиницы

Преимущества:

- незначительная бухгалтерская нагрузка;

- расчет и уплата всего одного налога;

- возможность сменить базу налогообложения раз в год.

К недостаткам работы на УСН относится необходимость отслеживать соблюдение пороговых значений выручки и средней численности сотрудников, чтобы не потерять право работать на УСН.

Гостиницы могут применять АУСН, такой вид деятельности не указан в перечне запрещенных. Но на этом налоговом режиме масса ограничений, поэтому подойдет он не каждому:

- он доступен только организациям и ИП, зарегистрированным в Москве, Московской области, Татарстане или Калужской области;

- средняя численность работников не должна превышать 5 человек, в том числе по гражданско-правовым договорам;

- годовой доход не должен превышать 60 млн рублей;

- зарплату сотрудникам можно платить только через банковский счет;

- счет можно открывать только в банке из списка налоговой;

- сотрудники должны быть резидентами РФ;

- нельзя иметь филиалы;

- в уставном капитале ООО не должно быть больше 25 % участия других юрлиц.

Полный перечень ограничений можно изучить в ст. 3 Федерального закона от 25.02.2022 № 17-ФЗ.

Этот налоговый режим похож на УСН, он освобождает налогоплательщиков от тех же налогов, но есть и дополнительные бонусы:

- не нужно платить страховые взносы с заработной платы сотрудников, кроме взносов на травматизм;

- не нужно платить фиксированные взносы ИП на пенсионное и медицинское страхование;

- НДФЛ за сотрудников будет считать и уплачивать банк, через который выплачивается зарплата.

Объект налогообложения на АУСН налогоплательщик выбирает сам — это «доходы» или «доходы за вычетом расходов».

Ставки по АУСН

Ставка налога на АУСН «доходы» — 8 %, на АУСН «доходы минус расходы» — 20 %.

Как и на стандартной УСН «доходы минус расходы», тут есть минимальный налог, но составляет он 3 % от дохода.

Плюсы и минусы АУСН для гостиницы

Главный минус АУСН — территориальные ограничения и очень жесткие лимиты по количеству сотрудников и доходам. При этом пониженных региональных ставок на этом режиме нет, в отличие от стандартной УСН. Кроме того, многих может оттолкнуть выплата зарплаты исключительно в безналичной форме и обязательное открытие счета в банках из списка налоговой.

Но для маленьких гостиниц режим вполне может подойти. Несомненным плюсом является освобождение от страховых взносов и передача задач по расчету и уплате НДФЛ банку. А еще на АУСН очень мало отчетности и есть освобождение от выездных налоговых проверок.

Этот режим доступен только индивидуальным предпринимателям. Чтобы на него перейти, надо подать заявление в налоговую — купить патент на срок от 1 до 12 месяцев в рамках года. Дополнительно желательно перейти на УСН, так как все доходы, для получения которых патента нет, будут облагаться налогом в рамках другой системы налогообложения: ОСНО или УСН.

В п. 2 ст. 346.43 НК РФ перечислены виды деятельности, для которых можно применять патентную систему налогообложения. Но этот перечень не полный, окончательный список видов деятельности утверждают власти субъекта РФ в региональном законе о патентной системе налогообложения.

Чтобы узнать, доступен ли патент для гостиниц в вашем регионе, изучите местное законодательство.

Обратите внимание, что услуги гостиниц относятся к коду ОКВЭД 55 «Деятельность по предоставлению мест для временного проживания».

Применять патент для ОКВЭД 68.2 «Сдача в аренду собственных жилых и нежилых помещений» разрешено почти везде, но это не гостиничные услуги в стандартном понимании. Однако если вы только предоставляете места для проживания, без оказания сопутствующих услуг, можно получить патент на этот вид деятельности. Предварительно рекомендуем проконсультироваться с ИФНС, чтобы избежать споров в будущем.

Кроме территориальных ограничений, есть и другие: по количеству сотрудников, выручке, площадям. Так, средняя численность работников, включая исполнителей по договорам ГПХ, не может превышать 15 человек, а доход от патентной деятельности с начала года не должен быть больше 60 млн рублей.

Патент освобождает предпринимателя от НДФЛ, налога на имущество и НДС.

Ставка патента

Ставка налога на ПСН — 6 %. Но особенность патента в том, что его стоимость (налог) рассчитывается не с фактических доходов, а с потенциальных, то есть с тех, которые такой предприниматель может получить по мнению властей региона.

Предпринимателям на патенте доступны налоговые каникулы — это ставка налога 0 %. Такая льгота и ее условия должны быть прописаны в региональном законодательстве.

Плюсы и минусы ПСН для гостиницы

Далеко не во всех регионах гостиницы могут применять патент. Кроме того, оплачивать его полную стоимость нужно даже в тех случаях, когда предприниматель не получал прибыли.

Из плюсов можно выделить отсутствие налоговой декларации и простой расчет налога.

Предприниматели-самозанятые не могут заниматься гостиничным бизнесом в привычном понимании. Дело в том, что объектом налогообложения НПД не признаются доходы от передачи имущественных прав на недвижимое имущество, кроме аренды (найма) жилых помещений (пп. 3 п. 2 ст. 6. ФЗ от 27.11.2018 № 422-ФЗ).

То есть самозанятые граждане могут сдавать в наем только жилые помещения. Они должны соответствовать критериям:

- изолированное помещение,

- недвижимое имущество;

- пригодное для постоянного проживания граждан.

Виды жилых помещений перечислены в ст. 16 ЖК РФ: жилой дом и его часть; квартира и ее часть; комната.

Однако ни гостиницы, ни хостелы, ни гостевые дома к жилым, как правило, не относятся, так как предназначены исключительно для временного проживания. Доход от сдачи в аренду таких помещений будет облагаться НДФЛ.

В конце октября 2022 года Президент дал Правительству РФ поручение до 1 декабря 2022 года проработать возможность применения НПД при осуществлении деятельности по сдаче в аренду (наем) объектов коммерческой недвижимости, оборудованных для размещения туристов (п. 3в Перечня поручений по итогам заседания Президиума Госсовета).

Ставьте гостей на учет через интернет без ошибок и с первого раза с помощью сервиса Контур.Отель

Оставить заявку

Патент для ИП – это разрешение заниматься определённым направлением бизнеса. Какие именно виды деятельности ПСН вправе осуществлять предприниматель, устанавливают Налоговый кодекс и законы субъектов РФ. Из этой статьи вы узнаете, какие существуют виды патентов для ИП на 2023 год, и как рассчитать стоимость патента.

Список видов патентной деятельности, приведённый в статье 346.43 Налогового кодекса, является рекомендованным. Это означает, что каждый регион принимает соответствующий закон, в котором утверждает виды деятельности на патенте на 2023 год, разрешённые на его территории.

Региональный перечень может включать в себя все или некоторые рекомендованные направления из статьи 346.43 НК РФ, а также может быть дополнен другими, новыми, видами деятельности. Кроме того, НК РФ установил запрещённые виды деятельности для патента, которые приведены в конце статьи.

Содержание

- Какой бизнес разрешён для патента

- Условия перехода на ПСН

- Сколько стоит патент

- Пример расчёта

- Налоговые каникулы

- Как купить патент

- Сколько действует патент

- Запрещенные виды деятельности на патенте в 2023 году

Какой бизнес разрешён для патента

Патентная система налогообложения в России предназначена только для ИП. Виды деятельности, рекомендованные Налоговым кодексом для патента ИП в 2023 году, указаны в статье 346.43 НК РФ. Вот этот перечень:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий по индивидуальному заказу населения;

- ремонт, чистка, окраска и пошив обуви;

- парикмахерские и косметические услуги;

- стирка, химическая чистка и крашение текстильных и меховых изделий;

- изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

- ремонт электронной бытовой техники, бытовых приборов, часов, металлоизделий бытового и хозяйственного назначения, предметов и изделий из металла, изготовление готовых металлических изделий хозяйственного назначения по индивидуальному заказу населения;

- ремонт мебели и предметов домашнего обихода;

- услуги в области фотографии;

- ремонт, техническое обслуживание автотранспортных и мототранспортных средств, мотоциклов, машин и оборудования, мойка автотранспортных средств, полирование и предоставление аналогичных услуг;

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) транспортные средства, предназначенные для оказания таких услуг;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) транспортные средства, предназначенные для оказания таких услуг;

- реконструкция или ремонт существующих жилых и нежилых зданий, а также спортивных сооружений;

- услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ;

- услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла;

- услуги в сфере дошкольного образования и дополнительного образования детей и взрослых;

- услуги по присмотру и уходу за детьми и больными;

- сбор тары и пригодных для вторичного использования материалов;

- деятельность ветеринарная;

- сдача в аренду (наем) собственных или арендованных жилых помещений, а также сдача в аренду собственных или арендованных нежилых помещений (включая выставочные залы, складские помещения), земельных участков;

- изготовление изделий народных художественных промыслов;

- услуги по переработке продуктов сельского хозяйства, лесного хозяйства и рыболовства для приготовления продуктов питания для людей и корма для животных, а также производство различных продуктов промежуточного потребления, которые не являются пищевыми продуктами;

- производство и реставрация ковров и ковровых изделий;

- ремонт ювелирных изделий, бижутерии;

- чеканка и гравировка ювелирных изделий;

- деятельность в области звукозаписи и издания музыкальных произведений;

- услуги по уборке квартир и частных домов, деятельность домашних хозяйств с наемными работниками;

- деятельность, специализированная в области дизайна, услуги художественного оформления;

- проведение занятий по физической культуре и спорту;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- услуги платных туалетов;

- услуги по приготовлению и поставке блюд для торжественных мероприятий или иных событий;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

- услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

- деятельность по благоустройству ландшафта;

- охота, отлов и отстрел диких животных, в том числе предоставление услуг в этих областях, деятельность, связанная со спортивно-любительской охотой;

- занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности, за исключением реализации лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками в соответствии с Федеральным законом от 12 апреля 2010 года N 61-ФЗ «Об обращении лекарственных средств»;

- осуществление частной детективной деятельности лицом, имеющим лицензию;

- услуги по прокату;

- услуги экскурсионные туристические;

- организация обрядов (свадеб, юбилеев), в том числе музыкальное сопровождение;

- организация похорон и предоставление связанных с ними услуг;

- услуги уличных патрулей, охранников, сторожей и вахтеров;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания, оказываемые через объекты организации общественного питания;

- услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

- оказание услуг по забою и транспортировке скота;

- производство кожи и изделий из кожи;

- сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений;

- переработка и консервирование фруктов и овощей;

- производство молочной продукции;

- растениеводство, услуги в области растениеводства;

- производство хлебобулочных и мучных кондитерских изделий;

- рыболовство и рыбоводство, рыболовство любительское и спортивное;

- лесоводство и прочая лесохозяйственная деятельность;

- деятельность по письменному и устному переводу;

- деятельность по уходу за престарелыми и инвалидами;

- сбор, обработка и утилизация отходов, а также обработка вторичного сырья;

- резка, обработка и отделка камня для памятников;

- разработка компьютерного программного обеспечения, в том числе системного программного обеспечения, приложений программного обеспечения, баз данных, web-страниц, включая их адаптацию и модификацию;

- ремонт компьютеров и коммуникационного оборудования;

- животноводство, услуги в области животноводства;

- деятельность стоянок для транспортных средств;

- помол зерна, производство муки и крупы из зерен пшеницы, ржи, овса, кукурузы или прочих хлебных злаков;

- услуги по уходу за домашними животными;

- изготовление и ремонт бондарной посуды и гончарных изделий по индивидуальному заказу населения;

- услуги по изготовлению валяной обуви;

- услуги по изготовлению сельскохозяйственного инвентаря из материала заказчика по индивидуальному заказу населения;

- граверные работы по металлу, стеклу, фарфору, дереву, керамике, кроме ювелирных изделий по индивидуальному заказу населения;

- изготовление и ремонт деревянных лодок по индивидуальному заказу населения;

- ремонт игрушек и подобных им изделий;

- ремонт спортивного и туристического оборудования;

- услуги по вспашке огородов по индивидуальному заказу населения;

- услуги по распиловке дров по индивидуальному заказу населения;

- сборка и ремонт очков;

- изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества;

- переплетные, брошюровочные, окантовочные, картонажные работы;

- услуги по ремонту сифонов и автосифонов, в том числе зарядка газовых баллончиков для сифонов.

Важно: максимально возможная площадь для приобретения патента на общепит и розничную торговлю составляет 150 кв. метров (ранее ограничение составляло 50 кв. метров). Однако на ПСН запрещена розничная продажа таких маркированных товаров, как лекарства, изделия из меха, обувь, а с 2023 года еще и ювелирных изделий.

Ещё раз обращаем ваше внимание: виды деятельности ПСН, разрешённые на территории конкретного субъекта РФ, надо узнавать из соответствующего регионального закона.

Например, для Московской области патентные направления на 2023 год перечислены в законе № 194 от 22.11.22. Если в региональном законе нет какого-то пункта из статьи 346.43 НК РФ, то получить патент на этот вид деятельности нельзя. За разъяснениями рекомендуем обращаться в ИФНС по месту деятельности.

Кроме того, субъекты Российской Федерации вправе на своей территории:

- устанавливать дополнительные ограничения по общему количеству автотранспортных средств; объектов стационарной и нестационарной торговой сети, объектов организации общественного питания (или их общей площади); по общей площади сдаваемых в аренду жилых/нежилых помещений и земельных участков;

- без ограничений определять размер потенциально возможного годового дохода по конкретному виду деятельности, что может привести к существенному росту стоимости патентов.

Условия перехода на ПСН

Патентная система налогообложения – это специальный налоговый режим для малого бизнеса, и чтобы работать на ПСН, надо соответствовать требованиям НК РФ:

- На патенте вправе работать только индивидуальные предприниматели. Возможность получить патент для организации не раз обсуждалась, но так и не реализовалась на практике.

- Количество работников ИП на патенте не должно превышать 15 человек. При этом учитывается численность сотрудников только по видам деятельности на ПСН, а не суммарно на всех налоговых режимах, если ИП их совмещает.

- Годовой доход ИП на патенте ограничивается суммой в 60 млн. рублей. Если же предприниматель совмещает ПСН с другим налоговым режимом, то доходы учитывают суммарно.

Сколько стоит патент

Конечно, прежде чем купить патент, надо рассчитать его стоимость и сравнить с налоговой нагрузкой на других льготных режимах, например, УСН. Особенность патентной системы налогообложения в том, что налог здесь рассчитывают, исходя не из реального полученного дохода, а из потенциально возможного.

То есть государство считает, что занимаясь выбранным видом деятельности в конкретном регионе, предприниматель получает предполагаемый фиксированный доход. Размер этого дохода определяют региональные законы, поэтому стоимость патента на один и тот же вид деятельности в двух соседних регионах может отличаться в разы.

Например, потенциально возможный годовой доход на ПСН для парикмахерских и косметических услуг в г. Москве в 2023 году составляет 1 980 000 рублей, а в Московской области – 996 800 рублей. Соответственно, покупка патента для предпринимателя в столице обойдется в два раза дороже, чем в области. Почему? Потому что предполагается, что цены в московских парикмахерских выше, а клиентов больше.

Дополнительно на стоимость патента влияет физический показатель: количество работников, транспортных средств, торговых точек, объектов для сдачи недвижимости и др. Таким образом, чтобы рассчитать размер налога на ПСН и принять решение, стоит ли оформлять патент для ИП на 2023 год, надо знать потенциально возможный годовой доход по региону и физический показатель выбранного направления бизнеса.

Собираетесь открывать ИП или уже открыли? Не забудьте про расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Пример расчёта

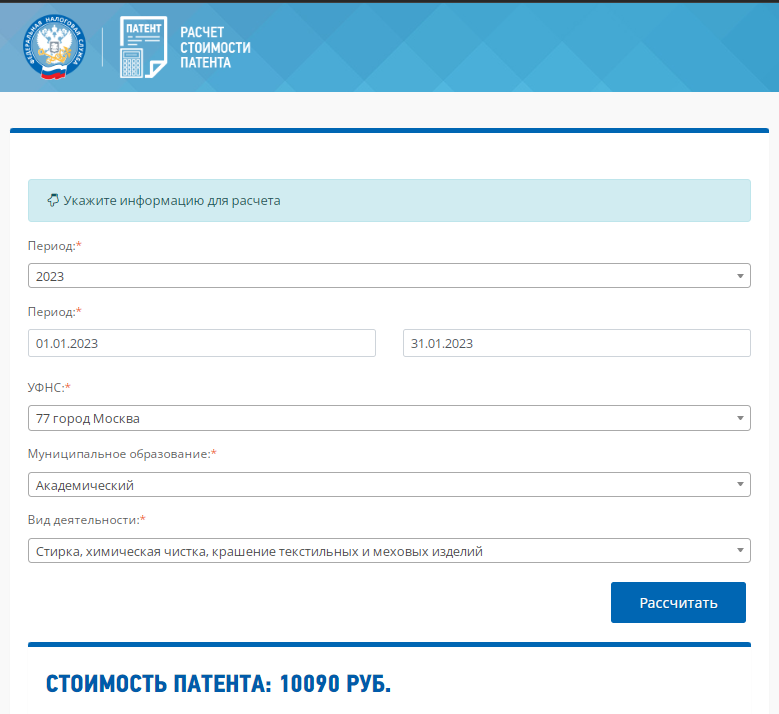

Чтобы упростить расчёт, воспользуемся специальным калькулятором, разработанным Федеральной налоговой службой. Узнаем, во что обойдётся патент ИП в Москве сроком на 1 месяц для химчистки. Указываем период, выбираем муниципальное образование и направление деятельности.

Нажимаем кнопку «Рассчитать» и получаем, что сумма налога для нашего примера составит 10 090 рублей.

Кроме того, надо учесть, что страховые взносы, которые ИП платят за себя и работников, можно учитывать при расчёте стоимости патента, поэтому она будет меньше, чем указывается в калькуляторе. Принцип уменьшения налога такой же, как на УСН Доходы:

- если ИП работает сам, то вправе учесть всю сумму перечисленных для себя взносов;

- если у ИП есть работники, то уменьшить стоимость патента можно не более чем на 50%.

Рекомендуем перед выбором системы налогообложения получить бесплатную консультацию по расчёту налоговой нагрузки у специалистов 1С. Это сэкономит вам в дальнейшем значительные суммы.

Налоговые каникулы

Физические лица, впервые зарегистрированные в качестве ИП после вступления в силу регионального закона о налоговых каникулах, могут до двух лет работать на нулевой налоговой ставке. То есть патент им выдадут бесплатно. Для этого надо выбрать то направление бизнеса, которое местные власти считают необходимым для развития на своей территории. Все подробности об этом можно узнать в налоговой инспекции по месту деятельности или на горячей линии ФНС.

Как купить патент

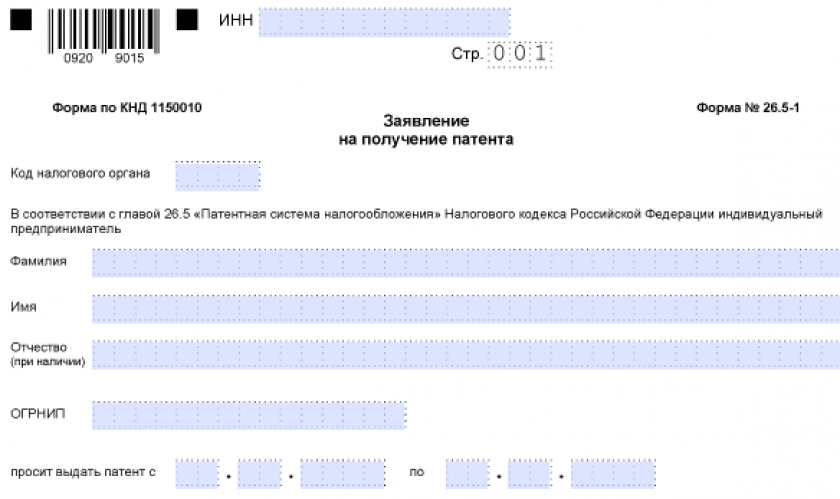

Чтобы перейти на патентную систему, надо подать в ИФНС по месту ведения деятельности заявление по форме 26.5-1. Если вы только регистрируете ИП, и при этом адрес вашей прописки и местоположение будущего бизнеса находятся в одном муниципальном образовании, то подать заявление можно сразу с документами на регистрацию индивидуального предпринимателя. В этом случае патент вам выдадут вместе со свидетельством ИП.

Если же бизнес вы планируете вести в другом регионе, не там, где прописаны, то заявление по форме 26.5-1 у вас примут только после регистрации ИП. Причём, подать его надо заранее, не позднее 10 рабочих дней до начала деятельности.

Кроме того, виды патентов для ИП на 2023 год будут отличаться друг от друга по разрешённому направлению бизнеса, сроку и территории действия. Так, если предприниматель планирует организовать грузоперевозку, а также вести розничную торговлю, для этого надо приобретать разные патенты. Оплачивать их тоже придётся отдельно.

Сколько действует патент

ПСН удобна в плане того, что на этой системе налогообложения нет деклараций. Необходимо только вести книгу учёта доходов, в ИФНС её не сдают, но при проверке инспектор вправе затребовать КУД для контроля.

Но этот плюс ПСН нивелируется тем, что срок действия патента ограничен тем периодом, который был указан в заявлении о его выдаче. Максимальный срок действия – один календарный год, после чего снова придётся обращаться в инспекцию. Если же вы указали период в несколько месяцев, то каждый раз при продлении срока надо подавать новое заявление. Так что, применение ПСН, с одной стороны, удобно, а с другой – надо рассчитывать выгоду работы на этом режиме в каждом конкретном случае.

Запрещенные виды деятельности на патенте в 2023 году

В статье 346.43 Налогового кодекса указаны также направления бизнеса, на которые нельзя получить патент ИП в 2023 году:

- виды деятельности, осуществляемые в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- деятельность по производству подакцизных товаров, а также по добыче и реализации полезных ископаемых;

- розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала более 150 квадратных метров;

- услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров;

- оптовая торговля, а также торговля, осуществляемая по договорам поставки;

- услуги по перевозке грузов и пассажиров индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) более 20 автотранспортных средств, предназначенных для оказания таких услуг;

- деятельность по совершению сделок с ценными бумагами и (или) производными финансовыми инструментами, а также по оказанию кредитных и иных финансовых услуг;

- деятельность по производству ювелирных и других изделий из драгоценных металлов, а также торговля такими изделиями.

Кроме того, следует учитывать, что на патенте запрещено продавать некоторые товары, подлежащие маркировке, например лекарства, меховые изделия, обувь.

Бесплатная консультация по налогообложению

Читайте также:

- Виды деятельности ИП по УСН

ПСН: суть и виды деятельности

Смысл этого специального режима состоит в получении предпринимателем от налоговых органов особого документа — патента. Он выступает в качестве разрешения на ведение какого-либо вида коммерческой деятельности. Патент — это своего рода плата за осуществление деятельности. Получить (а лучше сказать — купить) его можно на любой срок, но не более 12 месяцев (п. 5 ст. 346.45 НК РФ) и только на один вид деятельности (п. 1 ст. 346.45 НК РФ). На несколько видов коммерческой деятельности должны быть приобретены разные патенты.

Патентную систему налогообложения могут использовать только индивидуальные предприниматели, к предприятиям она никакого отношения не имеет. Для предпринимателей патентная система налогообложения выступает прекрасным шансом попробовать себя в небольшом бизнесе, ведь документ можно приобрести хоть на 1 или 2 календарных месяца. Патентная система налогообложения не требует составления и сдачи налоговой декларации по ней, что является еще одним доводом в пользу перехода на нее начинающими предпринимателями.

ВНИМАНИЕ! В Госдуму в начале 2022 г. был внесен законопроект, согласно которому ПСН смогли бы применять субъекты МСП. Также чиновники предлагали установить новые лимиты для спецрежима. Подробности см. здесь. Однако никаких изменений так и не последовало.

Виды деятельности, которые попадают под налогообложение способом патента, прописаны в ст. 346.43 НК РФ. Список насчитывает порядка 80 наименований разрешенной деятельности. При этом органы местной власти имеют право на региональном уровне дополнять его, но не уменьшать. Если сравнивать виды деятельности патентной системы налогообложения с ЕНВД, то нельзя не остановиться на очевидном сходстве. В основном применение этих двух налоговых систем предполагает оказание определенных услуг и торговлю в розницу.

ОБРАТИТЕ ВНИМАНИЕ! С 1 января 2023 г. производство ювелирных изделий и изделий из драгметаллов, а также розничная торговля такими изделиями больше не будут подпадать под патент и упрощенку. Основание — положения Закона от 09.03.2022 № 47-ФЗ.

Производство в рамках патентной системы налогообложения не предусмотрено, но возможно оказание так называемых услуг производственного характера, которые непосредственно связаны с изготовлением чего-либо. Например, к ним можно отнести изготовление посудных принадлежностей, ковровых изделий, сельскохозяйственного инвентаря, очковой оптики и т.д.

ВАЖНО! С 2020 года нельзя применять ПСН при реализации товаров, не относящихся к розничной торговле. А маркируемые лекарства нельзя продавать даже в рамках медицинской и фармацевтической деятельности. Подробнее см. здесь.

Переход на патентную систему налогообложения

Для того чтобы получить патент, предприниматель должен подать заявление о своем намерении в налоговую инспекцию минимум за 10 дней до начала применения ПСН.

Форму заявления можно скачать бесплатно, кликнув по картинке ниже:

заявление на получение

Скачать

Чтобы перейти на ПСН с 01.01.2023, сдать форму нужно было не позднее 16.12.2022. Подробности см. здесь.

В свою очередь, налоговым органам предписано выдать патент в течение 5 дней с даты принятия такого заявления, при условии что плательщик имеет право применять данный налоговый режим (п. 3 ст. 346.45 НК РФ). При этом сам патент (или уведомление об отказе в его выдаче) предприниматель получает под расписку у налоговых специалистов.

ВНИМАНИЕ! Если предприниматель направил заявление на получение патента через «Личный кабинет ИП» или по телекоммуникационным каналам связи, он получит его в электронном виде. Получать в налоговой бумажный патент при этом больше не требуется.

Что будет, если ИП просрочит подачу заявления на патент, узнайте здесь.

С 2014 года предприниматель может заявить о своем желании перейти на патентный налоговый режим одновременно с регистрацией ИП, что является еще одним достоинством патента для начинающих предпринимателей.

Как уже было сказано ранее, патентную систему налогообложения могут использовать только индивидуальные предприниматели. Но и для них существуют определенные ограничения:

- Количество персонала — не более 15 человек, занятых в деятельности, по которой применяется ПСН, за налоговый период не превышает 15 человек.

При расчете средней численности работников для ПСН учитывайте людей, которые заняты у вас по всем видам «патентной» деятельности, так как лимит по численности общий, независимо от того, сколько патентов вы получили (п. 5 ст. 346.43 НК РФ, Письмо Минфина России от 20.03.2015 N 03-11-11/15437).

Работников, которые заняты у вас в деятельности на других режимах налогообложения, учитывать не надо. Например, если совмещаете ПСН и УСН, работников на «упрощенной» деятельности при расчете численности для ПСН не учитывайте (Письма Минфина России от 13.03.2020 N 03-11-11/19389, от 29.10.2018 N 03-11-09/77379).

См. также:

«ПСН + ОСНО: сколько работников может нанять ИП, чтобы не потерять патент?»;

«Включают ли в среднюю численность при ПСН декретниц».

- Превышение дохода 60 000 000 рублей. Он определяется по нарастающей с 1-го числа календарного года, в котором предприниматель начал патентную деятельность. На практике нередко возникают ситуации, когда плательщик совмещает несколько налоговых режимов. Доходы, считаются в совокупности по всей деятельности.

Если ИП совмещает ПСН, например с УСН, то для целей лимита по доходам на ПСН учитываются доходы от реализации как от деятельности, переведенной на «патент», так и от деятельности на УСН (п. 6 ст. 346.45 НК РФ, Письмо Минфина России от 13.04.2021 № 03-11-11/27580). В противном случае ИП потеряет право на применение патентной системы налогообложения.

О совмещении ПСН и УСН читайте здесь.

Налоговые органы не должны в обязательном порядке выдавать заявителю патент. Они могут оформить отказ на основании нескольких причин (п. 4 ст. 346.45 НК РФ):

- В заявлении проставлен тот род деятельности, который не имеет никакого отношения к патентной системе налогообложения.

- Предоставление заявления не на унифицированном бланке или с нарушениями в заполнении необходимых элементов.

- Указание в заявлении неверного срока действия документа, например, 18 месяцев, что противоречит требованиям патентного режима.

- Нарушение условия повторного перехода на патентный налоговый режим в случае утери права на его применение (абз. 2 п. 8 ст. 346.45 НК РФ). Заявление на использование патента в отношении деятельности, по которой он применялся ранее, может быть подано предпринимателем не ранее, чем на следующий календарный год.

- Неуплата недоимки, которая должна быть перечислена в связи с переходом на патентную систему налогообложения.

Если предприниматель утратил право на использование патента, к примеру, в случае превышения его доходов, то он в обязательном порядке должен известить об этом свою налоговую, подав заявление в течение 10 календарных дней со дня наступления данных обстоятельств. Аналогичное заявление подается и в случае прекращения ведения деятельности, по которой применялась патентная система налогообложения. Снятие с учета проводится специалистами налоговой инспекции не позднее 5 дней с даты подачи заявления. Официальной датой снятия с учета признается день, когда предприниматель был переведен на общий налоговый режим.

При соблюдении некоторых условий предприниматели вправе не платить патент, поскольку для них определенный период действует нулевая ставка. Проверьте, можете ли вы не платить налог с помощью советов от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно.

Какие налоги заменяет патентная система налогообложения

Патентная система налогообложения предполагает замену единым налогом уплату налогов только в отношении деятельности, по которой применяется этот налоговый режим. Единый налог, который платит предприниматель за получение патента, заменяет собой 3 налога: НДС, НДФЛ и налог на имущество физлиц. Впрочем, если предприниматель ввозит продукцию на территорию Российской Федерации, то такая операция будет облагаться НДС в общем порядке, вне зависимости, применяет ли он патент или нет.

Предприниматель на патенте должен платить страховые взносы за себя.

Подробнее о них читайте здесь. См. также: «ИП закрылся до окончания срока патента: как посчитать процент в ПФР».

Кроме того он начисляет страховые взносы на фонд оплаты труда своих сотрудников. Причем с 2019 года делать это он должен на общих основаниях и по общим тарифам. До 2019 года для ИП на ПСН действовала льгота: тариф на ОПС составлял 20%, а взносы на социальное и медицинское страхование перечислять вообще было не нужно, за исключением деятельности, связанной с торговлей в розницу, общественным питанием и сдачей в аренду помещений (подп. 9 п. 1, подп. 3 п. 2 ст. 427 НК РФ).

О тарифах страховых взносов читайте в статье «Тариф страховых взносов в таблице».

С 2021 года ИП вправе уменьшить сумму налога ПСН на величину страхвзносов, уплаченных за себя в размере 100%, либо уплаченных за сотрудников, но не более чем 50% от суммы налога.

Подробности см. здесь.

Российские законы разрешают совмещение нескольких режимов налогообложения. В этом случае ИП должен вести учет отдельно по каждому виду деятельности (режиму налогообложения).

Налоговый учет при патентной системе налогообложения

Как было отмечено ранее, патентная система налогообложения дает предпринимателю возможность не сдавать налоговую отчетность, но она не освобождает его от ведения налогового учета. Ведь с его помощью налоговые органы отслеживают доход, полученный нарастающим итогом с начала календарного года. Размер полученного дохода важен при определении права предпринимателя на получение патента или его дальнейшее использование.

ИП должен вести учет своих реальных доходов (а не возможных) в книге учета доходов при патентном налоговом режиме. Если лицо применяет наемный труд, то должен быть организован учет заработной платы своего персонала и страховых взносов. Учет он может вести самостоятельно, использовать наемный труд (иметь штатного бухгалтера или отдел бухгалтерии) либо обратиться в специализированные компании, которые осуществляют ведение учета.

Как ИП вести учет доходов и расходов при совмещении УСН и ПСН, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Хотя ИП на ПСН не должен сдавать отчетность по патентной системе налогообложения, от формирования и сдачи других отчетов он не освобождается. Подробнее об этом читайте в статье «Отчетность ИП на ПСН — плюсы и минусы».

Когда предприниматель может потерять право на использование патента

Предприниматель может быть лишен права на применение патента в следующих случаях:

- количество персонала стало больше 15 человек;

- полученный доход от реализации превысил 60 000 000 рублей;

- с 2020 года — если в рамках патента по рознице была осуществлена реализация товаров, не относящихся к розничной торговле.

О том, какая продажа не относится к розничной и может повлечь слет с патента читайте в этой публикации.

Если предприниматель купил патент, к примеру, на 5 месяцев, а затем после ведения деятельности в течение 3 месяцев решил прекратить ее, то он может подать в налоговую инспекцию заявление о возмещении ему уплаченной стоимости приобретенного патента за 2 оставшихся месяца.

Пример расчета стоимости патента

Стоимостная оценка патента имеет фиксированный характер. Ставка налога при этом составляет 6%. Для Крыма и Севастополя она может быть установлена в размере 4%.

В качестве налоговой базы используется потенциальный доход за год. Он устанавливается местными властями на региональном уровне. Узнать цену патента можно в налоговой инспекции или в статьях региональных законов.

Верхний лимит потенциального дохода в 2022-2023 годах устанавливается законами субъектов РФ.

ВНИМАНИЕ! Коэффициент-дефлятор не определяется, поскольку с 1 января 2021 года из п. 7 ст. 346.43 НК РФ исключено положение, устанавливавшее максимальный размер потенциально возможного дохода, который ранее и подлежал индексации на коэффициент-дефлятор.

В отдельных случаях при расчете цены патента также могут быть учтены площадь арендного помещения, торгового зала, количество сотрудников. Если в течение года количество сотрудников уменьшилось, например, с 10 до 8 человек, то налог в меньшую сторону не пересчитывается, а если в большую — подлежит пересчету (приобретается новый патент согласно письму Минфина РФ от 29.04.2013 № 03-11-11/14921).

Налоговым периодом считается год или то количество месяцев, на которые был куплен патент.

Чтобы понять смысл расчета стоимости патента, рассмотрим простой пример.

ИП Меновщиков П. А. решил заняться в 2022 году оказанием парикмахерских услуг и приобрести патент на 5 месяцев. Региональными властями субъекта РФ установлен потенциальный доход в размере 325 000 рублей. Рассчитаем годовую стоимость патента.

Она будет равна 325 000 рублей × 6% = 19 500 рублей. Стоимость патента в месяц будет составлять 19 500 рублей / 12 = 1 625 рублей. Соответственно, стоимость патента для ИП Меновщиков П. А. на 5 месяцев 2022 года составит 1 625 рублей × 5 месяцев = 8 125 рублей.

Согласно местному законодательству величина потенциального дохода увеличивается при увеличении штата сотрудников. Если ИП Меновщиков будет иметь штат персонала не более 5 человек, то возможный доход по закону субъекта в нашем примере будет равен 600 000 рублей. Тогда стоимость патента на год будет пересчитана в большую сторону: 600 000 рублей × 6% = 36 000 рублей. Цена патента за месяц составит 36 000 рублей / 12 месяцев = 3 000 рублей. Итого предприниматель должен заплатить за 5 месяцев использования патента: 3 000 рублей × 5 месяцев = 15 000 рублей.

Рассмотрим пример, когда количество сотрудников увеличилось в середине действия патента.

Всё тот же ИП Меновщиков П. А., отработав самостоятельно 4 полных месяца, решил принять на работу 3 человек на оставшийся 5-й месяц действия патентной системы налогообложения. На 3 новых работников он должен дополнительно купить патент на 1 оставшийся месяц срока действия патента. Так как он принял количество работников до 5 человек, то цена патента будет рассчитываться, исходя из наших предположительных 600 000 рублей.

Получаем цену патента на 5-й месяц деятельности предпринимателя: 600 000 рублей × 6% / 12 месяцев = 3 000 рублей. Именно на эту сумму ИП Меновщиков должен приобрести новый патент на 3 своих новых сотрудников.

После окончания действия 2 патентов ИП Меновщиков П. А. может приобрести новый патент на желаемый период, но уже исходя из другого размера потенциального дохода, принятого властями его региона, например, 900 000 рублей. Размер этого дохода изменится по причине увеличения количества работающего персонала с 5 до 8 человек.

Перечислять налог нужно одной суммой, если срок патента не превышает 6 месяцев или двумя суммами, если патент оформлен на 6-12 месяцев. В каком размере нужно перечислять налог при ПСН и какую отсрочку могут получить предприниматели, работающие в пострадавших отраслях, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Больше о расчете стоимости патента узнайте здесь.

Плюсы и минусы ПСН

Рассмотрим и обобщим плюсы и минусы применения патентной системы налогообложения.

К плюсам патентного режима налогообложения можно отнести следующие аспекты:

- Предприниматель может самостоятельно определить срок действия специального налогового режима (патента). Это дает начинающему бизнесмену прекрасную возможность оценить потенциал рынка, на котором он планирует работать, и доходы от коммерческой деятельности.

- Не нужно сдавать налоговые декларации, что существенно облегчает жизнь предпринимателей. Однако это не освобождает их от ведения налогового учета своих доходов.

- Региональные власти имеют право расширять список наименований деятельности, на которые могут быть выданы патенты, что также дает дополнительные возможности для малого бизнеса.

- Простая схема перечисления налогов, которая не зависит от результатов конечной деятельности. Цена патента определяется налоговой инспекцией, исходя из потенциального дохода за год. Его устанавливают местные власти на региональном уровне.

- Возможность приобретения патентов на несколько видов осуществляемой деятельности и в нескольких регионах страны.

- Цена патента уменьшается на сумму перечисленных страховых взносов, как это делается при УСН «доходы».

Конечно, патентный режим налогообложения не обошелся и без минусов:

- Режим могут использовать только ИП. Предприятия не попадают в эту категорию.

- В основном патентная коммерческая деятельность подразумевает бытовые услуги и торговлю в розницу.

- Жесткое ограничение по количественной численности сотрудников — всего 15 человек. Учету подлежат все сотрудники предпринимателя.

- Площадь помещения обслуживания должна быть не больше 150 кв. м. (данное ограничение касается розницы и общепита, потому как для прочих услуг площадь не оговаривается).

Итоги

Каждый предприниматель должен самостоятельно оценить риски, возможности и потенциальный доход при разных режимах налогообложения и сделать выбор в пользу наиболее выгодного. Патентный режим налогообложения особенно подходит для начинающих свое дело предпринимателей, так как освобождает от расчета налогов и сдачи налоговых деклараций.

Узнать, на какой КБК должна быть зачислена стоимость патента, можно в статье «КБК на патент для ИП (нюансы)».

В 2023 для ПСН доступно 80 видов деятельности — все они перечислены в п. 2 ст. 346.43 НК РФ. Например, это пошив и ремонт одежды, головных уборов и обуви, ремонт мебели и предметов домашнего обихода, производство и реставрация ковров, парикмахерские и косметические услуги, деятельность автостоянок, услуги по уходу за питомцами, печать визиток и многое другое.

Некоторые виды деятельности выгодно дополнили и расширили еще в 2021. Сдать в аренду стало можно как собственные участки и помещения, так и арендованные. Ремонт жилья вошел в деятельность по реконструкции и ремонту жилых и нежилых зданий и спортивных сооружений.

Регионы вправе формировать свои списки видов деятельности: из базового перечня НК РФ можно исключить какие-то бизнесы или дополнить разрешенные виды новыми направлениями из ОКВЭД2 или ОКПД.

С января 2023 из перечня разрешенных видов деятельности уберут производство ювелирных и других изделий из драгоценных металлов, а также оптовую и розничную торговлю такими изделиями (п. 8 ст. 1 Федерального закона от 09.03.2022 № 47-ФЗ).

В Экстерне всегда актуальные формы и встроенные проверки

Отчитаться

Не каждый бизнес может работать на патенте. Список недоступных для ПСН видов деятельности приведен в п. 6 ст. 346.43 НК РФ:

- Работа по договору простого товарищества или договору доверительного управления имуществом.

- Производство подакцизных товаров, добыча и реализация полезных ископаемых.

- Розничная торговля через стационарные точки при площади зала более 150 м²;

- Услуги по общественному питанию при площади зала обслуживания больше 150 м²;

- Оптовая торговля и работа по договорам поставки. Дополнительно такое ограничение упоминается в пп. 4 п. 6 ст. 346.45 НК РФ: при ведении розничной торговли нельзя продавать товары, не относящиеся к этому виду деятельности.

- Перевозка грузов и пассажиров при автопарке более 20 автомобилей.

- Сделки с ценными бумагами и производными финансовыми инструментами, кредитные и иные финансовые услуги.

Предприниматели на патенте также не могут реализовывать подакцизные товары (пп. 6-10 п. 1 ст. 181 НК РФ) и некоторые виды маркируемой продукции — лекарства, обувь и меховые изделия. А вот продажа пива и табачных изделий для ПСН не запрещена.

Помимо запрещенных видов деятельности, закон устанавливает дополнительные условия для работы на ПСН — они распространяются на весь срок действия патента. Если их нарушить, предприниматель лишится права применять ПСН и перейдет на ту систему налогообложения, с которой раньше совмещался патент — общую (ОСН), упрощенную (УСН) или единый сельскохозяйственный налог (ЕСХН).

Все ограничения можно разделить на три группы:

Лимит по доходам. ИП после перехода на патент обязан контролировать реализацию товаров и услуг: доходы с начала календарного года не должны превышать 60 млн рублей (пп. 1 п. 6 ст. 346.45 НК РФ). Если предприниматель совмещает ПСН и УСН — считается выручка от обоих спецрежимов, а если с ОСН или ЕСХН — в лимите учитывают только доходы на ПСН.

Лимит по количеству работников. Средняя численность сотрудников не должна превышать 15 человек за налоговый период. Этот показатель считается по всем видам деятельности ИП и включает подрядчиков и внешних совместителей.

Региональные правила. Субъекты РФ могут установить дополнительные ограничения по физическим и географическим параметрам (пп. 2.1 п. 8 ст. 346.43 НК РФ). Например, ограничения по:

- общей площади земельных участков и помещений, сдаваемых в аренду;

- площади торговых залов и залов обслуживания для стационарных сетей и точек общепита;

- общему количеству единиц транспорта;

- общему количеству точек стационарных и нестационарных торговых сетей, объектов общепита;

- территории действия патентов.

Если ИП вышел за рамки указанных ограничений или решил прекратить предпринимательскую деятельность, связанную с патентом, он должен сообщить об этом в налоговую в срок до 10 календарных дней (п. 8 ст. 346.45 НК РФ). Читайте подробнее в статье «Что делать, если потеряли право на ПСН, а патентов несколько».

База для расчета стоимости патента — это потенциально возможные доходы предпринимателя, а не фактические. Регионы определяют их размер на единицу физического показателя, например:

- среднее количество сотрудников в штате;

- единица транспортных средств (ТС) — автомобильных или водных;

- тонна грузоподъемности ТС;

- одно пассажирское место;

- один кв. метр площади помещений, которые сдаются в аренду — жилых и нежилых, в том числе выставочных залов и складов;

- одна точка стационарной или нестационарной торговой сети, один объект общепита или один кв. метр площади объекта;

- один кв. метр площади автостоянки.

Чтобы определить, сколько нужно платить, внимательно ознакомьтесь с законами субъекта РФ, в котором работаете. Воспользуйтесь калькулятором ФНС — он автоматически подставляет данные из регионального закона, показывает доступные виды деятельности, определяет налоговую базу и пересчитывает ее в зависимости от срока патента. Перепроверьте данные и удостоверьтесь, что калькулятор использует актуальные на 2023 год суммы.

Параметры, на базе которых считали стоимость патента, могут измениться в ходе работы — тогда стоимость нужно пересчитать. В инструкции Минфин описал, когда нужно и как правильно делать перерасчет.

Контролируйте сроки отчётности и платежей в Экстерне

Попробовать

Патент выдают на срок от одного до 12 месяцев, но в рамках одного календарного года (п. 5 ст 346.45 НК РФ). Меньше чем на один месяц патент получить нельзя. Также недопустимо, чтобы налоговый период начинался в одном календарном году, а заканчивался в другом.

До 31 декабря 2024 правительство любого субъекта РФ может ввести в своем регионе налоговые каникулы для предпринимателей на ПСН (п. 3 ст. 2 ФЗ от 29.12.2014 № 477-ФЗ). Чтобы воспользоваться правом на каникулы, ИП должен:

- работать в одной или нескольких льготных сферах — в производстве, социальной сфере, науке, оказывать бытовые услуги населению, услуги по предоставлению мест для проживания;

- впервые зарегистрироваться или возобновить деятельность в льготной сфере после того, как вступил в силу региональный закон о налоговых каникулах.

Конкретные виды деятельности в льготных сферах устанавливают сами субъекты.

Каникулы длятся два налоговых периода — то есть два срока, на которые приобретен патент. Если в конце первого года работы на патенте региональный закон о каникулах перестал действовать, каникулами все равно можно воспользоваться два года подряд — такие разъяснения дает Минфин в письме от 13.08.2015 № 03-11-10/46827. Налогоплательщикам все же лучше уточнять позицию в своей налоговой во избежание проблем.

Предприниматели на ПСН могут пользоваться налоговым вычетом, как и ИП на УСН «доходы». Можно снизить стоимость патента за счет страховых взносов за себя и наемный персонал, больничных за первые три дня болезни работников, взносов на добровольное личное страхование сотрудников. При этом нужно учитывать такие правила:

- если у предпринимателя есть наемные работники, уменьшить стоимость патента можно не более чем на 50%;

- если таких работников нет, плата за патент уменьшается на полную сумму вычета.

Если у предпринимателя несколько патентов и по одному из них не удалось «израсходовать» всю сумму вычета, остаток можно зачесть в счет налога по другому патенту, который действителен в этом же году. Если оплатить патент без налогового вычета, сумму переплаты вернут или зачтут в счет будущих платежей.

Чтобы известить налоговую о применении вычета, предприниматель должен направить специальное уведомление — ведь ИП не сдают отчетность, а только ведут книгу учета доходов.