Объединить активы или кого-то просто купить? Разбираемся, зачем компаниям такие сделки и можно ли на них заработать

К сделкам по слиянию и поглощению компании прибегают нередко. Они могут свидетельствовать как о росте компании, так и о попытках спасти часть бизнеса. Когда слияние может быть полезно и с какой целью компании на них идут, объясняют эксперты.

- Что это

- Цели

- Виды

- Плюсы и минусы

- Как меняется стоимость акций

Что такое M&A

M&A (mergers and acquisitions, с англ. «слияния и поглощения») — это процесс объединения активов двух компаний. То есть это сделки, в результате которых собственность компаний или их операционных подразделений передается или консолидируется с другой организацией. С точки зрения стратегического управления слияния и поглощения позволяют предприятиям расти или оптимизировать часть бизнеса, изменять его характер и место на рынке.

Несмотря на устойчивое использование этих двух слов вместе, между слиянием компаний и поглощением компании есть разница. Она отмечена в законе «Об акционерных обществах».

Под слиянием понимают процесс объединения двух или более компаний, которые образуют новое юридическое лицо — ему переходят все права и обязанности. При этом самостоятельная деятельность компаний может быть как прекращена, так и сохранена, рассказал Алексей Петровский, личный брокер «Открытие Инвестиции».

При ликвидации самостоятельной деятельности все активы передаются в новое юридическое лицо, пояснил эксперт. В таком случае вместо прежних акций все акционеры получают акции новой объединенной компании. «Пока юридически слияния не произошло, акции компаний — участников слияния, как правило, продолжают торговаться на бирже. В дальнейшем на бирже будут торговаться акции новой объединенной компании, а прежние акции ликвидированных компаний будут делистингованы», — говорит он. Если же самостоятельная деятельность компаний не прекращается, то новому юрлицу передается лишь часть активов.

Поглощение в законе называется «присоединением общества» и отличается тем, что одна из компаний получает контроль над активами другой компании или нескольких. Компания, которая поглощает другие, также получает все их права и обязанности, а поглощенные акционерные общества ликвидируются.

По словам Петровского, для поглощения требуется выкупить не менее 30% уставного капитала поглощаемой компании. Адвокат Наталья Касаткина из адвокатского бюро «S&K Вертикаль» отметила, что приобретение более 30% уставного капитала позволяет установить над поглощаемой компанией финансовый и юридический контроль. По ее словам, только после превышения порога в 30% включается институт обязательного предложения, механизм которого закреплен в ст. 84.3 Закона «Об акционерных обществах».

«Данный механизм позволяет выкупить акции тех акционеров, которые не желают мириться с приобретением каким-либо лицом контроля за компанией», — рассказала Касаткина.

Кроме того, направление обязательного предложения — это основание наступления особого порядка принятия решений органами управления общества (ст. 84.6 Закона «Об акционерных обществах»), сокращающего возможности менеджмента по противодействию поглощению, отметила адвокат.

К примеру, поглощением можно назвать приобретение компанией «Интеррос» 35% пакета акций TCS Group, которой принадлежит Тинькофф Банк, отметил эксперт. Другой пример поглощения — это потенциальная покупка компанией Microsoft разработчика компьютерных игр Activision Blizzard. Эта сделка вызвала определенное беспокойство на рынке. Инвесторы Activision Blizzard выступили против такого поглощения, а британский регулятор планирует расследовать обстоятельства сделки и дать оценку того, может ли она снизить уровень конкуренции на рынке.

Поглощения можно разделить на дружественные и недружественные, уточнил Петровский: «Дружественные поглощения происходят после переговоров, недружественные — путем скупки доли поглощаемой компании, когда интересы последней не соблюдаются».

Фото: Unsplash

Цели M&A

Начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев считает, что в основе процесса объединения активов лежит идея развития. Любая компания стремится к нему, чтобы увеличивать прибыль и расширять присутствие на рынке. В таком случае можно либо расти самостоятельно либо объединиться с другой компанией.

По мнению личного брокера «Открытие

Инвестиции

» Алексея Петровского, мотивация к заключению сделок по слиянию и поглощению зависит от стадии зрелости отрасли. Например, в стадии зарождения отрасли компаниям может требоваться финансирование от более зрелых компаний, а на стадии спада — это возможность выживания за счет снижения расходов и уменьшения конкуренции, рассказал он.

Таким образом, основная цель сделок по слиянию и поглощению компаний — возможность улучшить финансовые показатели и снизить издержки и риски. Петровский отметил, что цели могут быть не только экономические. Он выделил следующие:

-

Синергетический эффект. Когда стоимость объединенной компании будет больше, чем суммарная стоимость компаний по отдельности. Это может быть как за счет снижения затрат, так и за счет увеличения доходов (перекрестные продажи, снижение конкуренции);

-

Более быстрый рост бизнеса. Обычно это происходит в зрелых отраслях, когда быстрого роста бизнеса уже достичь сложно;

-

Увеличение рыночного влияния. Увеличение доли на рынке объединенной компании приводит к увеличению ее влияния;

-

Получение доступа к уникальным возможностям. В том числе речь о научных исследованиях, патентах;

-

Диверсификация бизнеса. Это может быть выгодно топ-менеджерам, но не всегда выгодно акционерам, которые и так могут диверсифицировать портфель самостоятельно, покупая акции из различных отраслей. Обычно конгломераты торгуются со скидкой по сравнению с суммарной стоимостью отдельных компаний;

-

Повышение EPS (прибыль на акцию). Это происходит, когда компания с большим коэффициентом P/E (цена к прибыли) поглощает компанию с меньшим P/E, в результате возникает большее значение EPS компании-покупателя даже без синергетического эффекта. Но это, скорее, может быть выгодно топ-менеджерам, а не акционерам;

-

Налоговые преимущества. Например, одна из компаний имеет большие суммы налогооблагаемого дохода, а другая накопила большие налоговые убытки, переносимые на будущие периоды. Путем слияния с компанией, имеющей налоговые убытки, приобретатель может их использовать для снижения своих налоговых обязательств;

-

Разблокировка скрытой стоимости. Когда покупатель может очень дешево получить компанию, испытывающую недостаток финансирования;

-

Достижение международных бизнес-целей.

В частности, слияние или поглощение и сопутствующие перекрестные продажи могут помочь увеличить список предлагаемых товаров и услуг для клиентов. Кроме того, если у компании нет ресурсов для создания определенного продукта, то после сделки M&A, приобретя нужный для производства актив, она может начать производить новый продукт.

Например, в июле 2021 года «Яндекс» закрыл сделку по покупке банка «Акрополь». В результате IT-компании перешли банковские лицензии. В «Яндексе» отмечали, что эти лицензии «позволят компании развивать направление финансовых сервисов и создавать новые продукты для пользователей и партнеров».

Помимо этого, мотивами к объединению и поглощению могут быть:

-

экономия за счет изменения масштаба. Объединенные компании могут удалить дублирующие отделы и операции, оптимизировав при этом процессы;

-

экономия на объемах. Например, компаниям выгодно объединиться, чтобы делать более крупные оптовые закупки со скидкой;

-

расширение географии. Чтобы не открывать филиалы в разных точках, компании просто покупают конкурентов на месте;

-

репутационные или иные привилегии. С увеличением

капитализации

компании ей становятся доступны определенные продукты, например дешевые кредиты. Кроме того, расширяется ее влияние на рынке.

Фото: Shutterstock

Виды M&A

Подобные сделки различаются не только по типам объединения активов, но и по тому, какие компании в них участвуют.

Горизонтальные

Горизонтальное слияние обычно происходит между двумя компаниями в одном и том же секторе бизнеса. Главный аналитик ПСБ Владимир Соловьев отметил, что в этом случае у компаний схожие вид продукции и бизнес-процессы. По его словам, чаще всего цели таких сделок — оптимизировать продажи и увеличить долю на рынке или конкурентоспособность. «Например, в прошлом году «Магнит» приобрел сеть «Дикси», что привело к увеличению его географии присутствия и усилило позиции на рынке», — напомнил эксперт.

Вертикальные

Вертикальное слияние заключается в объединении компаний из одного сектора, но с разным родом деятельности в зависимости от места в производственной цепочке. Допустим, более крупная компания приобретает себе поставщика ресурсов. «Здесь компания приобретает другую фирму, находящуюся выше или ниже в технологической цепочке, — поясняет Соловьев. — Такой вид сделок популярен у вертикально-интегрированных компаний. В частности, это может быть покупка нефтегазовыми компаниями сети АЗС. Например, покупка ЛУКОЙЛом сети АЗС ЕКА или Shell».

Конгломератные

Такие сделки происходят, когда сливаются компании из разных отраслей и при отсутствии явной синергии, отметил главный аналитик ПСБ Соловьев. Пример такого слияния — присоединение компаний в экосистему. Например, когда банк покупает сервис по доставке еды или сеть аптек, рассказал эксперт.

Можно также выделить сделки по тому, в какой стране они происходят. В частности, различают внутренние, экспортные, импортные и смешанные сделки в зависимости от того, покупаются или продаются права на деятельность в другой стране.

Фото: Spencer Platt / Getty Images

Преимущества и недостатки M&A

Поскольку для компании поглощение не всегда бывает дружественным, для кого-то процесс консолидации активов может быть болезненным. Кроме того, сама сделка может не оправдать себя. Тем не менее можно отметить некоторые положительные и отрицательные стороны таких сделок.

Преимущества M&A

Начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев выделил следующие позитивные факторы сделок по слиянию и поглощению:

-

компания может избавиться от конкурента, купив его;

-

совместная деятельность может помочь достичь большего вместе, чем по отдельности;

-

после объединения компании могут реализовывать продукцию через общие каналы продаж;

-

продажа компанией своей доли может помочь получить средства, которые затем пойдут на развитие бизнеса.

Кроме того, преимуществами сделок M&A могут быть:

-

увеличение капитализации объединенной компании;

-

расширение географии деятельности;

-

получение возможности работать на определенной территории.

Недостатки M&A

По словам Короева, негативные факторы от сделок по слиянию и поглощению такие:

-

одна компания может навязывать свою стратегию, что влияет на эффективность другой;

-

сложность в объединении разных корпоративных культур;

-

уход управленцев, идеологов из поглощенной компании;

-

у двух компаний могут быть разные стратегии, идеологии: например, у одной — консервативная, а у другой — инновационная.

Помимо этого, недостатками сделок M&A могут быть:

-

необходимость финансовых вложений;

-

проблемы с интеграцией.

Примеры влияния M&A на стоимость акций

Даже разговоры о возможном поглощении одной компании другой могут серьезно повлиять на стоимость акций. Например, на фоне переговоров главы компании Tesla Илона Маска о покупке соцсети Twitter

ценные бумаги

последней стали очень волатильны, в том числе из-за комментариев самого Маска о возможной сделке.

8 июля он уведомил Комиссию по ценным бумагам и биржам США (SEC), что хочет отказаться от покупки Twitter. В тот же день акции соцсети снизились в цене на 11,78%. 11 июля, когда Маск подтвердил отказ от сделки, бумаги упали еще на 12,74% по сравнению с закрытием 8 июля.

Крупные компании могут делать десять и более сделок по поглощению в год, рассказал личный брокер «Открытие Инвестиции» Алексей Петровский. «Часто целями покупок являются непубличные компании, поэтому о таких сделках, как правило, неизвестно широкому кругу инвесторов», — отметил эксперт. Он выделил возможные паттерны в изменениях стоимости акций на фоне сделок:

-

акции приобретаемой компании растут, а акции компании-покупателя снижаются. Это происходит из-за того, что покупатель вынужден заплатить некоторую премию к текущим котировкам акций, чтобы заинтересовать их акционеров к продаже. Пример: акции «Русала» выросли более чем на 20% после сообщения о планах слияния с «Норникелем», чьи акции, в свою очередь, наоборот, упали на 10%;

-

информация о поглощении со стороны известной компании с хорошей репутацией. Например, новость о покупке значительной доли в определенной компании холдингом

Уоррена Баффета

Berkshire Hathaway приводит к взрывному росту акций поглощаемой компании; -

в случае отмены анонсированной сделки M&A стоимость акций возвращается на первоначальные уровни при прочих равных условиях. Не стоит забывать и об антимонопольном регулировании, которое иногда бывает препятствием для сделки M&A. Особенно в случае, когда сделка касается транснациональных компаний и необходимо согласование регуляторов в нескольких странах.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Горизонтальное слияние

05 июня 2015 18:57

Слияние — процесс объединения каких-либо субъектов экономики, который приводит к возникновению нового предприятия.

Различают несколько видом слияний, одно из них – это горизонтальное слияние. Такой процесс является объединением двух и более компаний, занимающихся выпуском одинаковой продукции или предоставляющих одинаковые услуги.

Единственный вид слияния, который однозначно имеет большее количество преимуществ, чем недостатков. В результате возникает новое предприятие, у которого гораздо больше возможностей для развития, шире экономическая структура. Горизонтальные слияния приводят к уменьшению конкуренции на рынке.

Горизонтальное слияния происходит разными путями:

- Слияние форм – это процесс объединения фирм, после которого они не существуют как автономные единицы, всю юридическую и налоговую ответственность несет созданная компания. Она же контролирует все принадлежавшие фирмам активы и обязана исполнять все взятые ранее обязательства по займам и кредитам. Когда слияние завершается, фирмы, вступившие в процесс, распускаются.

- Слияние активов предприятий – это процесс объединения, при котором происходит передача прав управления и контроля в качестве вклада в уставной капитал. Это единственный взнос, который уплачивают собственники компаний. После слияния сохраняется прежняя система функционирования предприятий и их экономическая структура.

- Простое присоединение – все права и обязательства берет на себя одна из компаний-участниц, другие прекращают свою деятельность и подлежат роспуску или существуют в качестве филиалов или дочерних подразделений, но не обладают правом самостоятельно управления.

Ситуация в мире

Аналитики утверждают, что каждый год происходит более 10 000 сделок по слиянию. Лидер в этой области – США, по вполне понятным причинам. Американская экономика на данный момент считается одной из наиболее развитых, усиленная конкуренция на международном рынке приводит к поиску нетривиальных решений. В связи с кризисной ситуацией экономических показателей ряда стран, количество слияний увеличилось.

Горизонтальные слияния позволяются перераспределять права контроля и управления. Нередко процесс происходит по инициативе инвесторов, которым хочется сохранять свои права и вкладывать средства в максимально стабильное предприятие. Лучший вариант – принимать непосредственное участие в делах компании. Нередко слияние происходит после инвестирования одной фирмой другой организации, занятой в той же области производства.

Горизонтальные слияния классифицируют:

По территориальному признаку:

- Локального масштаба.

- Регионального масштаба.

- Сделки федерального уровня.

- Международные сделки.

- Отдельно выделяют процессы слияния транснациональных корпораций.

Не всегда процесс слияния происходит дружественно. В меньшей степени это касается горизонтального слияния, но, тем не менее, существует деление сделок на дружественные и враждебные.

Также слияния делят по национальному признаку на:

- Процессы, происходящие на экономическом пространстве одного государства (внутренние).

- Процессы, подразумевающие передачу прав иностранным компаниям (экспортные).

- Процессы, подразумевающие приобретение прав контроля у иностранных компаний (импортные).

- Отдельно выделяют смешанные – слияния с участием транснациональных корпораций.

Влияние на экономическую ситуацию

Некоторые аналитики считают, что процессы слияний – это рядовая ситуация в условиях рыночной экономики. Есть мнение, что смена собственников и перераспределение прав контроля повышает эффективность работы предприятий. Полярная точка зрения гласит, что слияния приводят к снижению конкуренции, а значит – к деградации экономики.

Похожие публикации

What Is a Horizontal Merger?

A horizontal merger is a merger or business consolidation that occurs between firms that operate in the same industry. Competition tends to be higher among companies operating in the same space, meaning synergies and potential gains in market share are much greater for merging firms.

This type of merger occurs frequently because of larger companies attempting to create more efficient economies of scale. Conversely, a vertical merger takes place when firms from different parts of the supply chain consolidate to make the production process more efficient or cost-effective.

key takeaways

- Horizontal mergers occur when companies of the same industry merge.

- They often result in a way to eliminate competition by creating one powerful company instead of two competitors.

- Horizontal mergers can greatly increase revenues, as the combined companies have access to a greater variety of products or services.

How Horizontal Mergers Work

A horizontal merger can help a company gain competitive advantages. For example, if one company sells products similar to the other, the combined sales of a horizontal merger will give the new company a greater share of the market.

Horizontal Merger

If one company manufactures products complementary to the other, the newly merged company may offer a wider range of products to customers. Merging with a company offering different products to a different sector of the marketplace helps the new company diversify its offerings and enter new markets.

Horizontal Merger vs. Vertical Merger

The main objective of a vertical merger is to improve a company’s efficiency or reducing costs. A vertical merger occurs when two companies previously selling to or buying from each other combine under one ownership. The businesses are typically at different stages of production. For example, a manufacturer might merge with a distributor selling its products.

A vertical merger can help secure access to important supplies and reduce overall costs by eliminating the need for finding suppliers, negotiating deals, and paying full market prices. A vertical merger can improve efficiency by synchronizing production and supply between the two companies and assuring the availability of needed items. When companies combine in a vertical merger, competitors may face difficulty obtaining important supplies, increasing their barriers to entry and potentially reducing their profits.

Special Considerations

A horizontal merger of two companies already excelling in the industry may be a better investment than putting a lot of time and resources into developing the products or services separately. A horizontal merger can increase a company’s revenue by offering an additional range of products to existing customers.

Horizontal mergers lead to fewer options for consumers to choose from.

The business may be able to sell to different geographical territories if one of the pre-merger companies has distribution facilities or customers in areas not covered by the other company. A horizontal merger also helps reduce the threat of competition in the marketplace. In addition, the newly created company may have greater resources and market share than its competitors, letting the business exercise greater control over pricing.

Две компании, которые производят аналогичную продукцию и/или услуги.

Что такое горизонтальное слияние?

Горизонтальное слияние происходит, когда компании, работающие в одной или схожей отрасли, объединяются вместе. Целью горизонтального слияния является более эффективное использование эффекта масштаба, увеличение рыночной власти и использование синергии, основанной на затратах и доходах.

Причины для горизонтального слияния

Когда компании осуществляют горизонтальное слияние, основополагающим принципом является создание стоимости. Успешное слияние должно создать стоимость, при которой объединение компаний будет стоить больше, чем если бы каждая компания находилась в независимом владении. При горизонтальном слиянии 1 + 1 (если речь идет о двух независимых компаниях) должно быть больше, чем 2 (объединенная компания).

Причины горизонтального слияния:

- Увеличение доли рынка и снижение конкуренции в отрасли;

- Дальнейшее использование эффекта масштаба (тем самым снижая затраты);

- Увеличить диверсификацию;

- Изменить конкурентную сферу компании за счет снижения интенсивного соперничества;

- Реализовать экономию от масштаба;

- Обмен взаимодополняющими навыками и ресурсами.

Проблемы в достижении успеха горизонтального слияния

Несмотря на то, что горизонтальное слияние имеет множество преимуществ, они могут быть реализованы не полностью и слияние может не создать добавленной стоимости. Сливающиеся компании сталкиваются с такими проблемами, как:

- Трудности интеграции: Слияние двух различных корпоративных культур может быть трудным.

- Трудности в построении рабочих отношений: Из-за различий в стилях управления может быть трудно построить рабочие отношения.

- Невозможность достижения синергетического эффекта: Ожидаемый синергетический эффект может так и не быть реализован, что в итоге может привести к снижению общей стоимости.

- Бюрократический контроль: Могут возникнуть юридические последствия, если в результате горизонтального слияния будет создана компания, которую можно считать монополистом. Горизонтальные слияния тщательно изучаются в США, поскольку объединение конкурентов может создать монополию и повысить цены для потребителей.

Горизонтальное слияние против вертикального слияния

Хотя одно часто путают с другим, между этими двумя типами слияний существует четкая разница.

- Горизонтальное слияние: Когда компании, продающие схожую продукцию, объединяются вместе.

- Вертикальное слияние: Происходит между компаниями на разных этапах производственного процесса (между компаниями, где одна покупает или продает что-то у компании или компаний).

На приведенной ниже диаграмме показана разница между этими двумя видами слияний:

Предположим, что магазины одежды A, B и C являются конкурентами. Если магазин одежды A объединяется с магазином одежды B или магазином одежды C, то это горизонтальное слияние.

Производственный процесс: Производитель текстиля A → Производитель рубашек A → Магазин одежды A. Если магазин одежды A объединяется с производителем рубашек A или производителем текстиля A, то это вертикальное слияние.

Пример горизонтального слияния

Рассмотрим известное горизонтальное слияние: HP (Hewlett-Packard) и Compaq в 2011 году. Структура представляла собой слияние акций за акции с коэффициентом обмена 0,63 акции HP за акцию Compaq, стоимостью около 25 миллиардов долларов США. В новой компании 64% акций принадлежало бы HP, а 36% — акционерам Compaq.

Обоснование горизонтального слияния HP и Compaq было основано на следующих моментах:

- Противостоять растущей конкуренции в отрасли со стороны IBM и Dell;

- Сокращение расходов почти на 3 миллиарда долларов США в год;

- Совместное использование взаимодополняющих ресурсов и расширение сегментов бизнеса;

- Быстрее реагировать на меняющиеся требования клиентов в отрасли и устанавливать стандарты продукции;

- Решить проблему сокращающегося рынка.

В результате слияния был создан глобальный технологический лидер стоимостью 87 млрд. долларов США, предлагающий наиболее полный набор ИТ-продуктов и услуг для предприятий и потребителей. Новая компания HP стала ведущим мировым игроком в сфере ИТ-услуг, обработки изображений и принтеров, а также устройств доступа. Синергия затрат и доходов позволила создать значительную акционерную стоимость и обеспечить новые возможности для роста.

Дополнительные ресурсы:

Портал Finansistem поможет любому человеку стать финансовым аналитиком мирового класса. Для дальнейшего развития вашей карьеры вам будут полезны дополнительные ресурсы, представленные ниже:

- Интенсивность конкуренции

- Конкурентное преимущество

- Переговорная сила поставщиков

- Преимущество первого участника

Слияние и поглощение: какие бывают типы и как реагируют акции компаний на события

Без сомнений можно сказать, что каждого инвестора интересует вопрос о том, что произойдёт с компанией, в которую вложены инвестиции после процедуры слияния или поглощения. Каким образом действовать, как распорядиться акциями в своём инвестиционном портфеле и главное, какая прибыль будет получена в результате этих событий в мире бизнеса. В данной статье попробуем разобраться с этими вопросами и рассмотрим варианты действий для инвесторов после процедур слияния или поглощения.

Слияние компаний

Слияние компаний — это процесс, когда две и более компании в результате экономических процессов проводят укрупнение или расширение бизнеса. M&A от английского Mergers and Acquisitions – «Слияние и Поглощение». После процедуры слияния на рынке появляется крупная компания или корпорация. Цель слияния увеличение эффективности бизнеса, повышение производственных мощностей, завоевание рынков сбыта и частичная/полная монополизация.

Виды слияний

Существуют два основных вида слияния:

Дружественное слияние — две компании договариваются о взаимовыгодных условиях и действуют по общей договорённости.

Враждебное слияние — руководство поглощаемой компании не согласно с невыгодной сделкой, но, как правило, выбора им не оставляют. Враждебное слияние возможно, когда поглощающая компания владеет более 30% акций поглощаемой. При этом топ-менеджеры могут провести ряд мероприятий на предотвращение сделки. В случае владения контрольным пакетом акций компанией поглотителем (более 50%) у поглощаемой компании не остаётся никаких шансов на отказ от сделки.

Типы слияний

Слияние компаний распределяют по типам:

- Горизонтальное слияние — консолидация компаний с целью захвата большей доли рынка. Проводится в компаниях, работающих по сходным принципам в одном секторе и производящих однотипную продукцию.

- Вертикальное слияние — слияние (объединение) компаний, действующих в не связанных отраслях, но при этом имеющие связь по технологическому процессу произведённого продукта. Цель — связать все процессы производства конечного продукта в одном юридическом лице. Например: добыча сырья, переработка, производство продукта и продажа потребителю. В этом случае компания захватывает полный цикл производства, становится более конкурентоспособной и для нее облегчается разработка новых продуктов.

- Родственное слияние (однородное) — слияние компаний, производящих взаимосвязанную продукцию. Примером может послужить вариант, где компания выпускающая изделия из дерева, объединяется с заготовителем древесины.

- Слияние для расширения рынков сбыта — слияние компаний, находящихся в разных географических точках. Трансграничные слияния наиболее распространены в банковской сфере и розничной торговле продуктами питания.

- Конгломератное (круговое) слияние — серия слияний небольших компаний с разными сферами деятельности в одну корпорацию. Результатом этого слияния выступает охват различных продуктов, услуг и сфер деятельности, которые в последствии реализует объединённая компания.

- Обратное поглощение — частная компания приобретает публичную компанию с целью экономии средств для выхода на IPO. По этой схеме работают, например, все SPAC-компании.

Влияние слияния (поглощения) на котировки акций

Прежде всего разберёмся что происходит с акциями обеих компаний при слиянии. В большинстве случаев котировки поглощаемой компании вырастают в цене. Причиной этого является выгодное предложение для обмена акций и различные бонусы для инвесторов и держателей акций.

Как правило, акции поглощающей компании в этом случае могут потерять в цене. Причина заключается в увеличенных расходах на первоначальном этапе. После успешно проведённого слияния и завершения процесса реорганизации цена на акции восстанавливает позиции и продолжает рост.

В некоторых случаях происходит так, что акции поглощающей и поглощаемой компании начинают падение после объявления о процессе слияния. Обычно такая ситуация происходит, когда инвесторы не уверены в целесообразности сделки и не видят потенциала в перспективе.

Есть и обратная, положительная «сторона медали» — акции обеих компаний продолжают рост. Происходит это в том случае, если потенциал у слияния выглядит многообещающе, и инвесторы видят в этом только положительные моменты.

Положительные и отрицательные стороны M&A

Положительные:

- Увеличение конкурентоспособности созданной компании.

- Снижение сроков достижения положительных финансовых показателей.

- Приобретение недооценённых активов.

- Приобретение налаженного производства и сбыта продукции или выпуск новинок.

- Расширение географии деятельности компании.

Отрицательные:

- Существующие риски и ошибки при оценке потенциала будущей компании.

- Финансовые потери и издержки связанные с процессом поглощения.

- Сложное объединение при различных сферах деятельности.

- Проблемы с персоналом приобретённой компании. Сотрудники и топ-менеджер могут повести себя непредсказуемо.

Действия инвестора при M&A

В случае, когда инвестор владеет акциями поглощаемой компании он, как правило, находится в более выгодной позиции. Цена акций растёт (не будем учитывать исключения), а для обмена предлагаются выгодные условия и дополнительные выплаты. В этом случае владелец акций получает прибыль и долю в новой компании.

Для владельца акций поглощающей компании этот процесс может обернуться некоторыми убытками или просадкой в инвестиционном портфеле. Вариантов действий в этом случае три:

- Продать актив до того, как он снизится в цене и после достижения условно минимального уровня и приобрести заново. Это, несомненно, связано с рисками, но это вариант, в котором можно получить дополнительную прибыль. При этом следует учесть, что инвестор частично превращается в спекулянта, что может быть сопряжено повышенными рисками.

- Не принимать никаких действий с акциями до полного завершения сделки и надеяться, что рост бумаг продолжится после снижения.

- Избавиться от акций поглощающей компании и приступить к поиску новых вариантов для инвестирования.

Заключение

Слияние и Поглощение — это рыночная сделка, которая несёт в себе как положительные, так и отрицательные моменты. При этом, чтобы извлечь из этого максимум прибыли необходимо вникнуть в процесс и изучить структуру сделки. Хорошим вариантом будет изучение идентичных сделок в других компаниях. Хоть это и не гарантирует успеха в текущей сделке, но даст чёткое представление, что может произойти в результате и какие подводные камни ожидают инвестора.

Слияние и Поглощение сложный процесс, который может продолжаться долгий период, поэтому необходимо набраться терпения и не предпринимать эмоциональных решений.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

Слияния и поглощения – это формы реорганизации коммерческих предприятий, в результате которых происходит слияние капитала объединяемых компаний. В зарубежной финансово-экономической литературе подобные сделки обозначаются аббревиатурой M&A — «Merges and Acquisitions».

Несмотря на схожесть понятий, при внимательном рассмотрении между ними находятся заметные различия.

Слияние компаний

Данный процесс подразумевает объединение ряда отдельных компаний, целью которого является образование новой юридической единицы. Может осуществляться в двух видах:

- Полное слияние форм – в результате процедуры все объединяемые субъекты перестают существовать в качестве самостоятельных юр. лиц. Возникает новая компания, которая является приемником обязательств по старым. Так, после объединения бирж ММВБ и РТС новая объединенная биржа в 2011 году называлась ММВБ-РТС, а с 2012 года получила название Московской биржи;

- Объединение активов – в данной ситуации собственники объединяющихся компаний передают создаваемой организации право контролировать капитал и средства производства. Сами же компании сохраняются в качестве отдельных правовых субъектов. Бывают и неудачные объединения: так, после слияния бирж NYSE и Euronext через несколько лет они вновь стали функционировать как самостоятельные структуры.

Виды слияний

По видам можно различить:

- Горизонтальное слияние, когда совпадает и отрасль, и специализация компаний. Такое слияние часто может означать движение к монополизации в отрасли — ведь компании уже не должны конкурировать друг с другом. Сюда же можно отнести и слияние компаний, которые разрабатывают одинаковый рыночный продукт, например программное обеспечение. В России, например, в 2018 году горизонтальным образом произошло слияние производителей бытовой техники Эльдорадо и М.Видео в группу «Сафмар»;

- Вертикальное слияние, когда совпадает только отрасль компаний, но они находятся в единой технологической цепи. К примеру, это могут быть компании по добыче и переработке нефти: объединенный холдинг будет в состоянии сразу выпускать готовую продукцию — бензин, дизель, мазут и пр. Другой пример это производственная и металлургическая сфера: так, компания «Северсталь» еще в начале 2000-х стала крупнейшим акционером Заволжского моторного завода;

- Смешанное слияние, когда образуется конгломерат из различных отраслей. Покупатель таким образом пытается диверсифицировать свой бизнес, осваивая другие направления. Например, компания Газпром приобретала в этих целях предприятие агропромышленного сектора (Агрохимпромхолдинг), компанию «Пермские моторы» в области машиностроения и пр.

Присоединение и поглощение

Под присоединением подразумевается процедура объединения двух или нескольких компаний, в результате которой продолжает существование в качестве юридического лица только одна из них. Все активы, права и обязанности присоединяемых фирм переходят к этой основной организации. Это довольно похоже на слияние, но при слиянии возникает либо одна новая компания, либо только объединяются активы (см. выше).

Некоторые экономисты выделяют особый тип присоединения – поглощение. В ходе этой сделки происходит приобретение одной фирмой основной доли уставного капитала другой, поглощаемой, организации. В результате над ней устанавливается полный контроль с последующим юридически-правовым присоединением поглощаемой компании к основной. Компания Fiat таким образом приобрела обанкротившийся Chrysler, а General Motors — компанию Daewoo. В 2005 году компания Oracle поглотила PeopleSoft, выплатив за $12,6 млрд. и преодолев проблемы с антимонопольным законодательством.

Дружественные и недружественные сделки M&A

В мировой экономической практике принято разделять дружественные и недружественные поглощения. На Западе, прежде всего в Европе и США, под недружественным присоединением подразумевается скупка контрольного пакета акций, осуществляемая против воли владельцев компании. Причина, по которой такое бывает возможно – низкая эффективность менеджмента, недальновидность основных акционеров, а то и просто тайный экономический сговор некоторых лиц (топ-менеджеров, акционеров и т.д.). Упомянутое выше поглощение PeopleSoft вряд ли можно назвать дружественным, так как привело к сокращению половины персонала компании.

Российское законодательство вообще не содержит понятия «поглощение компании» — в нем имеются только слияние и присоединение. Поэтому недружественное поглощение имеет более размытый смысл – начиная от банальной скупки контрольного пакета акций и заканчивая криминальными схемами рейдерских захватов. На деле же между поглощением и рейдерством имеется достаточно чёткая граница, проводимая положениями УК РФ. Всё, что не подпадает под его действие, хотя бы и проводимое в самой активной форме – поглощение.

Но если деятельность лиц, стремящихся установить контроль над сторонней компанией, выходит за рамки закона, то это однозначно расценивается как рейдерство. При этом в ход могут пускаться самые криминальные методы – начиная от угроз, мошеннических схем, и заканчивая принуждением к совершению сделки с применением насилия.

Какие есть возможности защититься от недружественного поглощения, если судебный вариант не работает? В этом случае компания может увеличить свою стоимость либо покупкой чужих активов, либо произвести выпуск облигаций, которые тоже нужно будет выкупить. Если понятно, что поглотителя больше всего интересует определенный актив компании, то его можно продать в чужие руки — хотя тут немалый риск ухудшить свою рентабельность.

Другой вариант — это осуществить обратный выкуп своих акций по более высокой цене, чем предлагает конкурент. Наконец, можно попробовать внести в устав неудобные конкуренту условия, касающиеся совета директоров.

Дружественные слияния отличаются от недружественных тем, что происходят по доброй воле обеих компаний. Конкретные формы дружественных объединений компаний могут быть самыми разными, реализуемыми при помощи действующих нормативно-правовых механизмов. Основной принцип дружественной сделки M&A – взаимное согласие.

Действуя по принципам консенсуса, одна из фирм приобретает другую — поэтому в качестве понятия-синонима для дружественного объединения компаний часто используют термин «покупка бизнеса». Уоррен Баффет подчеркивает, что предпочитает в своей деятельности дружественное поглощение — как в качестве инвестора, так и инициатора таких сделок.

Мотивы сторон и риски сделок M&A

Мотивы поглотить другую компанию могут быть самые разные, но все же попробуем выделить основные:

- Расширение бизнеса. Иногда поглощение может быть лучшей альтернативой, чем запуск нового подразделения;

- Использование технологической базы купленной компании в своем производстве;

- Увеличение капитализации компании, как балансовой, так и рыночной;

- При выгодной покупке могут быть уменьшены издержки производства;

- Более крупной компании легче получить оптовые скидки. Для гигантов это вряд ли актуально, а вот если компания переходит из мелкого класса в средний, или из среднего в крупный, то вполне;

- Монополизация сектора или сокращение конкуренции в нем дает больше возможностей диктовать цену;

- Увеличение государственного сектора экономики в целях стабилизации, что например хорошо заметно в банковской сфере России последних лет;

- Выступить в роли дилера, т.е. купить бизнес с целью более дорогой дальнейшей продажи;

- Возможные бонусы менеджерам в виде денежных премий или опционов на акции, если новая структура покажет рост

Хотя и у поглощаемой компании могут быть свои мотивы:

- Использовать поглощение как шанс избавится от долгов;

- Если поглощение осуществляет продвинутая компания, то поглощаемая получает доступ к ее технологиям;

- Сохранение (части) рабочих мест;

- Получение бонуса от известного бренда — если компания-поглотитель относится к брендам;

- Более высокий шанс получить льготное кредитование, например через доп. выпуск акций;

- Также бонусы менеджерам, если руководство сочтет свое поглощение другой компанией выгодным

Следовательно, с обеих сторон есть множество доводов. Бывает так, что слияние действительно оказывается взаимовыгодным, однако чаще один получает больше, а второй меньше, чем ожидал. Оценка последствий поглощения — очень нелегкая задача для руководства сливающихся компаний. Рисков достаточно:

- Ошибка в оценке стоимости активов — из-за ликвидности, манипуляций с отчетностью и пр.;

- При сокращении персонала возможны проблемы с профсоюзами;

- Для разных стран корпоративная этика может сильно отличаться. Мне например трудно представить российско-японскую компанию;

- Отказ регулятора в согласовании сделки. Это часто происходит при консолидации бирж, было и в случае Oracle и PeopleSoft (однако затем сделку все же разрешили);

- Несмотря на адекватную оценку активов, рентабельность поглощенной компании оказывается ниже ожидаемого уровня;

- Репутационный риск, если задним числом выяснится участие одной из компаний в серых схемах

Примеры сделок M&A в России и в мире

Для примера разберём некоторые крупные слияния и поглощения, случившиеся в последние годы.

▲ Sanofi SA и Авентис

Французская фармацевтическая компания Sanofi SA в 2004 г. попыталась произвести недружественное поглощение своего главного конкурента на внутреннем рынке – компании «Авентис». Сумма возможной сделки оценивалась почти в 48 млрд. $. Однако руководство «Авентис» отвергло предложение, после чего началось длительное противостояние двух компаний. В дело было вынуждено вмешаться французское правительство. Под его гарантиями 20.08.2004 г. произошло слияние двух фармацевтических гигантов в одну компанию с капитализацией в 105 млрд. $. Сделка по приобретению 95,4% акций «Авентиса» обошлось Sanofi SA в 54,5 млрд. долларов. До кризиса 2008 года котировки акций объединённой компании выросли примерно на треть.

▲ Сбербанк и Denizbank

На российском рынке в прошлом году самой крупной сделкой M&A стала продажа «Сбербанком» своей дочерней компании в Турции Denizbank корпорации Emirates NBD из ОАЭ. Связано такое решение было с введёнными в 2014 г. санкциями Евросоюзом против «Сбербанка». В частности, ПАО был закрыт доступ к европейскому кредитному рынку. Данная сделка, заключённая в мае 2018 г., стала рекордной для России за весь прошедший год. Покупка 99,9% акций «ДенизБанка», принадлежащих ранее российской банковской организации, обошлась Emirates NBD 3,2 млрд. долларов, что составило ¼ от всего объёма сделок поглощения и слияния на российском рынке в первой половине 2018 года.

Правда, продажа турецкой «дочки» не смогла остановить падение котировок акций «Сбербанка», проседавших за прошлый год на 30%. Если в феврале 2018г. акции ПАО торговались за 275 руб., то в августе того же года – только за 185 рублей. Однако продажа Denizbank позволила сбербанку выплатить своим акционерам дивиденды в размере 18 руб. на акцию. В данный момент цена акций Сбербанка поднялась до 235 рублей. Котировки Emirates NBD также не показали в 2018 году позитивной тенденции – с момента поглощения до конца года компания просела примерно на 20%, однако затем акции «стрельнули» вверх.

▲ Байер и Монсанто

В 2016 г. германский химический гигант приобрёл за 66 млрд. $ американского разработчика и производителя ГМО «Монсанто». Последняя компания получила в 1970-е годы печальную известность как поставщик дефолиантов для американской армии. Этими ядохимикатами авиация США опыляла джунгли, чтобы превратить их в пустыню, лишив партизан Вьетконга укрытий.

Капитализация «Байера» после присоединения «Монсанто» составила 120 млрд. $, разделённых на 826,9 млн. акций, при стоимости одной акции в 128$. С момента слияния компания «Байер» показывала стойкий рост прибыли, что отразилось на увеличении выплат дивидендов (до 5,9 евро на акцию). Однако в марте 2019 г. после судебного разбирательства суд Сан-Франциско признал сельскохозяйственные гербициды компании «Байер» опасными для здоровья. Впереди у «Байера» ещё несколько судебных исков, а стоимость акций к концу марта 2019 г. просела до показателя в 56$ за акцию, где в последний раз была лишь в 2012 году.

▲ ВТБ

Банковский гигант ВТБ в 2018 г. присоединил банк ВТБ24, с полной ликвидацией последнего как отдельного юридического лица. Такое решение принял совет акционеров компании, в целях концентрации капитала и в результате за прошедший после поглощения год, чистая прибыль организации выросла вдвое, достигнув 179 млрд. руб. При этом основной пакет акций (60,9%) ВТБ находится в руках у правительства России – Минфина и Росимущества. В апреле 2018 цена акций ВТБ показала годовой максимум в 5.4 копейки, но затем двинулась вниз, к концу года составив 3.5 копейки. При этом руководство ВТБ скупало акции у недовольных объединением акционеров по установленной цене, равной всего 3,8 коп.

▲ AOL и Time Warner Cable

Пример более ранней сделки. Давно, в начале 2000-х годов американский AOL был крупнейшим в мире интернет-провайдером, поставлявшим свои услуги жителям Североамериканского континента. «Time Warner Cable» — ещё один медиа-гигант из Северной Америки. В начале 2000-х AOL была одной из крупнейших в мире компаний-поставщиков новостного и развлекательного контента. Одновременно «Тайм Уорнер» выступала в качестве интернет-провайдера и поставщика услуг кабельного телевидения.

В 2001 году оба цифровых гиганта решили объединить усилия, дабы завоевать не только весь американский, но и мировой рынок. Стоимость сделки по объединению двух гигантов составила рекордные, и до сих пор не побитые, 186 миллиардов долларов. Вот только итог этого начинания оказался не такой радужный и со временем объединённая компания растеряла свои лидирующие позиции. Уже к 2009 г. её капитализация сократилась в 15 раз по сравнению с первоначальной, что привело к массовым сокращениям рабочего персонала.

В том же 2009 году совет акционеров, чтобы спасти положение, принимает решение о разделении медийного конгломерата на две независимые компании. Но пользы это не принесло и сегодня оба бывших гиганта находятся, по сути, на задворках американского медиа-бизнеса. Из других всемирно известных сделок M&A отметим:

- Google → Motorola (2011 г.), $13,2 млрд

- Microsoft → Skype (2011 г.), $9 млрд

- Facebook → WhatsApp (2014 г.), $22 млрд

Общая характеристика рынка M&A

В последние десятилетия мировой рынок сделок слияний и поглощений показывает устойчивый рост. Так, начиная с 1980 по 2000 г. число подобных сделок в мире увеличивалось на 45% ежегодно. Общая доля сделок M&A в мировом валовом продукте увеличилась за эти два десятилетия с 0,8 до 8%, а суммарный объем сделок к началу 21 века достиг 3 млрд. долларов.

Интересно отметить, что количество сделок M&A обычно возрастает во время экономических кризисов, тем более в экономиках развивающихся стран. Причины довольно понятны: кризис это проверка на прочность, которую выдерживают лишь сильные и устойчивые бизнесы. В то же время для тех, кто близок к разорению, это шанс не обанкротиться вовсе, сохранив хотя бы часть мест занятым на производстве людям. Российская статистика хорошо это подтверждает:

Как видно, в кризисном 2009 году по сравнению со стабильным 2007 число сделок слияния и поглощений выросло в 4 раза, превысив 1.5 тысячи. В то же время объем сделок стал в три раза меньше. Поскольку основной сектор в России нефтегазовый и большая часть слияний осуществляется там, уменьшение объемов при сильном росте проводимых сделок нетрудно объяснить падением цены на нефть. После кризиса число слияний и поглощений пошло на убыль, в 2018 году составив в три раза меньше, чем максимум 10-летней давности.

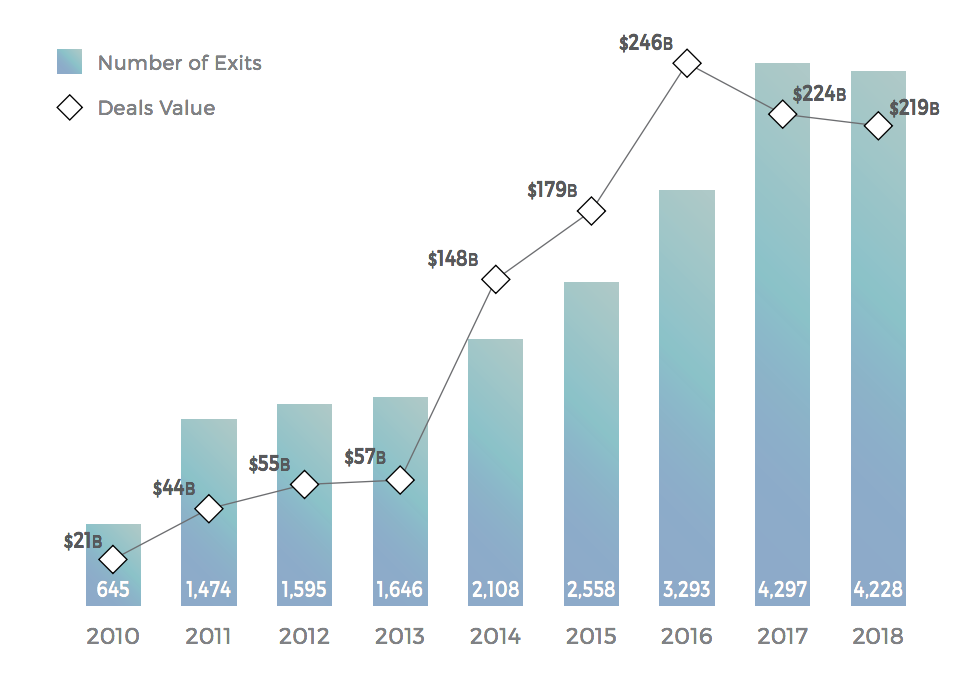

По данным techcrunch.com на мировом рынке слияний и поглощений картина следующая:

Здесь мы видим обратную тенденцию, чем в России — на начало 2010-х годов поглощений заметно меньше, чем в 2018 году — и по числу, и по объему. Однако поскольку в поглощении нередко участвуют компании из разных стран, то возникают разные варианты учета объемов сделок в национальной статистике. С другой стороны можно найти данные, где ежегодное число слияний и поглощений не ниже, чем 10-15 тысяч. Видимо, можно насчитать и больше, если учитывать слияния в мелком розничном бизнесе.

Как говорилось выше, при совершении сделок поглощения и слияния следует учитывать множество факторов. Только правильный расчёт может принести выигрыш от сделки M&A — мультипликативный эффект, ведущий к росту оборотов и финансовой прибыли. В противном же случае поглощаемая компания может стать источником дополнительных расходов.

Согласно данным американского финансово-экономического журнала «Форбс», количество удачных слияний соотносится с явно неудачными как 5:1

Подобное соотношение обусловлено скрупулёзной аналитической работой, которая ведется перед заключением подобных сделок. Итого, для активного инвестора новость о поглощении одной крупной компании другой может быть позитивным сигналом для изучения ситуации с последующей покупкой акций.

Неудачи же при M&A-сделках чаще всего относятся не столько к просчётам в бизнес-стратегии, сколько к внешним воздействиям: изменение рыночной конъюнктуры, агрессивные действия конкурентов. Также значительную роль в неудачных слияниях играет неэффективный менеджмент компаний, который попросту не успевает перестроиться под новый режим работы: отдельные примеры поглощений хорошо демонстрируют риски этого процесса.

Сделки M&A: слияние и поглощение компаний

Иногда достаточно слухов о предстоящей сделке слияния или поглощения, чтобы вызвать значительный рост или падение акций. Что нужно знать об особенностях таких сделок, чтобы не потерять на стоимости ценных бумаг, — в статье.

При слияниях и поглощениях объединяются несколько брендов и их капиталов. Такие сделки открывают новые возможности для роста и развития бизнеса. Их также часто называют термином M&A (от английского — Mergers and Acquisitions).

- Зачем компаниям слияния и поглощения

- Чем слияние отличается от поглощения

- Формы M&A

- Этапы сделок слияний и поглощений

- Как слияния и поглощения отражаются на стоимости акций

- Как действовать инвестору при M&A компаний

- Кратко

Зачем компаниям слияния и поглощения

Главная цель сделок M&A — увеличить прибыль с помощью синергетического эффекта. Синергетический эффект еще называют правилом «2 + 2 = 5»: он заключается в том, что стоимость целого становится больше стоимости отдельных единиц. Участники сделки могут объединить производственные, интеллектуальные и финансовые мощности и тем самым значительно сократить издержки на производство, а значит — увеличить прибыль.

Бывают и другие цели слияния и поглощения компаний:

- устранение конкурентов и увеличение рыночной доли;

- увеличение капитализации компании;

- выход на новые рынки — географические или отраслевые.

Помимо очевидных преимуществ, в сделках M&A присутствуют риски. Покупающая компания может недооценить стоимость активов приобретаемой компании и переплатить, или же рентабельность компании-продавца окажется ниже ожидаемой. Могут возникнуть сложности на моменте интеграции компаний: культурные, производственные, кадровые или управленческие.

Например, в 2005 году торговая площадка eBay приобрела Skype в надежде, что платформа для общения существенно улучшит функционал сайта компании. Но в итоге пользователи не стали пользоваться Skype для проведения сделок. Через два года eBay была вынуждена перепродать Skype компании Microsoft.

Однако, несмотря на все риски M&A, в России растет объем сделок по слиянию и поглощению. Например, в 2021 году в было заключено 597 сделок на $46,47 млрд, что на 17% выше по сравнению с предыдущим годом.

Чем слияние отличается от поглощения

В результате слияния несколько компаний объединяются в одну. Это может происходить двумя способами:

- Слияние форм. Активы всех компаний консолидируются у нового юридического лица, а сами компании прекращают свою деятельность. Так произошло при слиянии биржевых групп ММВБ и РТС, в результате которого в 2011 году появилась Московская биржа.

- Слияние активов. Собственники приобретенных компаний передают все исключительные права контроля над своим бизнесом новому юридическому лицу, а сами компании продолжают работать как работали. Примером может послужить сервис «Кухня на районе», который в 2020 году купило совместное предприятие VK и Сбербанка, — после сделки компания продолжила работать под своим брендом.

Во время поглощения одна компания устанавливает полный контроль над другой. Это происходит при покупке не менее 30% уставного капитала поглощаемой компаний. Один из последних примеров подобной сделки — покупка в апреле 2022 года Интерросом 35% акций TCS Group (Тинькофф).

Поглощения бывают дружественными и недружественными. Дружественные происходят по согласию обеих сторон, недружественные — против воли поглощаемой компании. В последнем случае покупатель просто скупает на рынке акции поглощаемой организации. После недружественного поглощения она может быть разделена, ликвидирована или продана по частям.

В экономической терминологии встречаются и другие синонимы M&A:

- Объединение — соединение отдельных компаний в одну. Оно может происходить на равных условиях или когда одна фирма получает контроль над другой.

- Приобретение — это когда одна компания покупает другую. Это может происходить путем выкупа акций на свободном рынке либо с помощью прямого предложения о покупке.

- Присоединение — это то же, что приобретение, только одна из фирм продолжает деятельность.

Также M&A делятся по географическому признаку на транснациональные — когда сделки происходят между компаниями из разных стран, национальными — внутри одной страны, региональными — в пределах отдельного региона.

Формы M&A

По формам интеграции M&A бывают горизонтальными, вертикальными и конгломератными.

Горизонтальные сделки происходят при объединении конкурентов — компаний с одинаковым видом деятельности. Например, когда одна продуктовая сеть покупает другую. Цель подобных сделок — расширение доли рынка и снижение конкуренции.

При горизонтальных сделках выше риск неодобрения Федеральной антимонопольной службы (ФАС). Например, в сентябре 2021 года она не одобрила покупку площадкой объявлений Avito платформы Циан — если бы сделка произошла, то Avito заняла бы 50% рынка объявлений о недвижимости, что является антиконкурентным.

Но когда сделки не нарушают законодательство о конкуренции, они одобряются ФАС. Так, в июле 2021 года Магнит приобрел магазины Дикси. А в августе Лента купила сеть Billa, затем в феврале 2022 года — интернет-сервис по доставке продуктов Утконос в расчете увеличить долю на рынках супермаркетов и онлайн-продаж в Москве. Этим компания сократила разрыв с основными конкурентами — X5 Retail Group и Магнитом.

Вертикальные M&A заключаются между организациями с разным видом деятельности, которые не являются прямыми конкурентами, но ведут бизнес в одной отрасли. Чаще всего до сделки они имеют статусы поставщика и покупателя. Например, одна компания может производить сырье или оборудование, а другая — продукцию. В этом случае целью является уменьшение себестоимости производства и сокращение промежуточных издержек.

Пример вертикальной сделки — покупка производителем Русская аквакультура норвежского завода Olden Oppdrettsanlegg AS в октябре 2017 года. Завод производил 2 млн мальков форели и лосося, что позволило покупателю снизить биологические риски и операционные расходы. Еще одна вертикальная M&A — приобретение Московской биржей онлайн-платформы для внебиржевой торговли валютой NTPro в марте 2020 года. Благодаря сделке биржа расширила список валютных инструментов для инвесторов.

Конгломератные сделки объединяют компании из разных отраслей, чья продукция никак не связана. Цель подобных сделок в расширении продуктового ассортимента и диверсификации бизнеса: если в одной отрасли будет наблюдаться спад, то компания все равно останется устойчивой за счет своих предприятий в другой отрасли, которых не кризис не коснулся.

Примеры конгломератных сделок можно наблюдать среди приобретений Газпрома — машиностроительной компании РЭП холдинг и доли оператора сотовой связи МегаФон.

Этапы сделок слияний и поглощений

Чаще всего в процессе сделок M&A используется универсальная модель компании Watson Wyatt, которая состоит из пяти этапов:

- Домашняя работа. Принимается решение о приобретении другой компании, формулируются критерии, оцениваются перспективы и ограничения сделки.

- Отбор кандидатов. Самостоятельно или с помощью посредников составляется список потенциальных кандидатов, их бизнес анализируется и происходит отсев неподходящих. Иногда наблюдения за потенциальными кандидатами могут занимать несколько лет.

- Углубленная оценка перспективных кандидатов. Проводится тщательный анализ стоимости и деятельности выбранных бизнесов, оценивается возможный синергетический эффект.

- Ухаживания, переговоры и торги. Обсуждаются точки соприкосновения, преодолеваются противоречия и обсуждаются условия сделки. Происходит сделка.

- Управление интеграцией после сделки. Определяется новая бизнес-модель, устраняются неопределенность и конфликты, отлаживаются процессы управления и производства.

На процесс M&A может понадобиться от нескольких месяцев до нескольких лет, и сделка может сорваться на любом этапе. Например, ФАС не даст согласия, другой покупатель предложит большую цену или продавец в последний момент передумает. Однако фондовый рынок настолько чувствителен, что даже новости о предстоящем слиянии или поглощении влияют на стоимость акций.

Как слияния и поглощения отражаются на стоимости акций

Чаще всего после объявления сделки на рынке наблюдается такой сценарий:

- Акции поглощаемой компании дорожают. Бумаги могут начать расти в цене от того, что рынок видит хорошие перспективы для роста компании. Рост также может быть связан с ожидаемой офертой: держателям акций предлагают выкуп акций старого предприятия по выгодным условиям. Выкуп производится не ниже рыночной стоимости и в большинстве случаев с добавлением премии.

- Акции поглотителя дешевеют. Покупатель тратит крупные суммы на сделку и последующую реорганизацию, что может негативно сказаться на его финансовых показателях. Поэтому бумаги могут сначала упасть в цене, а через какое-то время вырасти.

Бывает, что акции поглощаемой компании падают в цене. Так произошло, когда инвесторы в октябре 2018 года узнали о возможном приобретении доли Яндекса Сбербанком. Реакция рынка на новость была негативной, поэтому акции Яндекса за два дня упали на 24% и выросли на 7,65% лишь после опровержения слухов о сделке.

Еще одно исключение — когда стоимость акций не меняется. Это случилось при покупке М.Видео сети магазинов Эльдорадо весной 2018 года. По ожиданиям покупателя синергетический эффект сделки мог составить $100 млн ежегодно за счет объединения логистических, финансовых, IT-ресурсов и системы закупок двух сетей. В результате сделки образовалось общее юридическое лицо М.Видео – Эльдорадо, акции предыдущего выкупались по 401 рублю. Рынок отреагировал на сделку нейтрально — акции М.Видео не подешевели, но и не подорожали в момент сделки.

Как действовать инвестору при M&A компаний

Слияние или поглощение может сорваться в любой момент или не принести в будущем желаемого результата, а может привести к значительному росту стоимости акций. Чтобы не потерять деньги при объявлении сделки, фундаментальному инвестору стоит оценить несколько факторов:

- положение бизнеса участников на момент сделки;

- цели сделки;

- перспективы синергетического эффекта;

- сменится ли топ-менеджмент в управлении;

- риски интеграции и согласования сделки ФАС.

Продавать или покупать бумаги при M&A может быть выгодно, если инвестор тщательно проанализировал ситуацию и оценил риски. Можно дождаться оферты, принять ее и заработать на разнице в цене. Еще вариант — приобрести акции надежной компании-покупателя по выгодной цене на моменте снижения ее котировок после объявления о сделке M&A. Или продать ненужные бумаги на пике роста стоимости.

Благодаря слияниям и поглощениям компании получают возможность объединить активы и получить синергетический эффект. Если синергетический эффект будет достигнут, то со временем увеличится выручка, и акции могут вырасти в цене. Но может случиться и наоборот, плюс могут вмешаться внешние факторы — например, кризис в отрасли или стране. Поэтому при принятии решений эффективнее руководствоваться фундаментальным подходом и своей стратегией, а не стихийными реакциями рынка при сделках M&A.

Кратко

- Компании проводят сделки M&A, чтобы увеличить прибыль и обойти конкурентов.

- Любая сделка несет риски: покупатель может переоценить рентабельность покупаемой компании или не суметь ее интегрировать в свой бизнес.

- Рынок мгновенно реагирует на новости о предстоящих сделках, что отражается на стоимости акций участников. Однако оценить синергетический эффект сделки M&A можно только спустя время.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции