Наименование доходов

Коды бюджетной классификации

Страховые взносы, предусмотренные законодательством о налогах и сборах, распределяемые по видам страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01000 01 1000 160

Страховые взносы, предусмотренные законодательством о налогах и сборах, распределяемые по видам страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01000 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного пенсионного страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01010 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного пенсионного страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01010 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01020 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01020 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного медицинского страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01030 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного медицинского страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01030 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 02000 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 02000 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного пенсионного страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 02010 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного пенсионного страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 02010 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного медицинского страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 02020 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного медицинского страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 02020 01 3000 160

Страховые взносы на обязательное пенсионное страхование, уплачиваемые отдельными категориями плательщиков страховых взносов в соответствии с законодательством Российской Федерации о налогах и сборах с дохода, превышающего 300 000 рублей за расчетный период (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 03000 01 1000 160

Страховые взносы на обязательное пенсионное страхование, уплачиваемые отдельными категориями плательщиков страховых взносов в соответствии с законодательством Российской Федерации о налогах и сборах с дохода, превышающего 300 000 рублей за расчетный период (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 03000 01 3000 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04010 01 1010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04010 01 1020 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04010 01 3010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04010 01 3020 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04020 01 1010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04020 01 1020 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04020 01 3010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04020 01 3020 160

Взносы, уплачиваемые организациями, использующими труд членов летных экипажей воздушных судов гражданской авиации, на выплату ежемесячной доплаты к пенсии, зачисляемые в Фонд пенсионного и социального страхования Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 08000 06 1000 160

Взносы, уплачиваемые организациями, использующими труд членов летных экипажей воздушных судов гражданской авиации, на выплату ежемесячной доплаты к пенсии, зачисляемые в Фонд пенсионного и социального страхования Российской Федерации (пени по соответствующему платежу)

182 1 02 08000 06 2100 160

Взносы, уплачиваемые организациями, использующими труд членов летных экипажей воздушных судов гражданской авиации, на выплату ежемесячной доплаты к пенсии, зачисляемые в Фонд пенсионного и социального страхования Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 08000 06 3000 160

Взносы, уплачиваемые организациями угольной промышленности на выплату ежемесячной доплаты к пенсии отдельным категориям работников этих организаций (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 09000 06 1000 160

Взносы, уплачиваемые организациями угольной промышленности на выплату ежемесячной доплаты к пенсии отдельным категориям работников этих организаций (пени по соответствующему платежу)

182 1 02 09000 06 2100 160

Взносы, уплачиваемые организациями угольной промышленности на выплату ежемесячной доплаты к пенсии отдельным категориям работников этих организаций (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 09000 06 3000 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 10000 01 1000 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 10000 01 3000 160

Страховые взносы на обязательное медицинское страхование, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 11000 01 1000 160

Страховые взносы на обязательное медицинское страхование, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 11000 01 3000 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (на выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года)

182 1 02 14010 06 1001 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (на выплату накопительной пенсии)

182 1 02 14010 06 1002 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату страховой пенсии, за расчетные периоды, истекшие до 1 января 2013 года)

182 1 02 14010 06 1003 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату накопительной пенсии, за расчетные периоды, истекшие до 1 января 2013 года)

182 1 02 14010 06 1004 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в фиксированном размере, зачисляемые на выплату страховой пенсии, за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года)

182 1 02 14010 06 1005 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (на выплату страховой пенсии за расчетные периоды, истекшие до 1 января 2017 года)

182 1 02 14010 06 1101 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в фиксированном размере, зачисляемые на выплату страховой пенсии, за расчетные периоды, истекшие до 1 января 2017 года)

182 1 02 14010 06 1105 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (пени, поступающие в связи с неисполнением обязанностей по уплате взносов на финансирование накопительной части трудовой пенсии, а также за непредставление в установленные сроки сведений, необходимых для осуществления индивидуального (персонифицированного) учета либо представление неполных и (или) недостоверных сведений по уплате взносов на финансирование накопительной части трудовой пенсии)

182 1 02 14010 06 2101 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (проценты за неправомерное пользование средствами пенсионных накоплений)

182 1 02 14010 06 2201 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (прочие поступления)

182 1 02 14010 06 4000 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетные периоды, истекшие до 1 января 2023 года (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года)

182 1 02 14020 06 1001 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетные периоды, истекшие до 1 января 2023 года (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному за расчетные периоды, истекшие до 1 января 2017 года)

182 1 02 14020 06 1101 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетные периоды, истекшие до 1 января 2023 года (прочие поступления)

182 1 02 14020 06 4000 160

Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2023 года (страховые взносы на обязательное медицинское страхование работающего населения)

182 1 02 14030 08 1001 160

Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2023 года (страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере)

182 1 02 14030 08 1002 160

Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2023 года (прочие поступления)

182 1 02 14030 08 4000 160

Содержание страницы

- Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

- Когда платить взносы ИП

- Как правильно оплачивать страховые взносы в ПФР и ФФОМС

- 1 процент в ПФР с доходов, превышающих 300 тыс. рублей

- Нужно ли платить страховые взносы при закрытии ИП

- Квитанция на оплату страховых взносов в ПФР

Калькулятор страховых взносов:

| Начало периода | Конец периода | |||

|---|---|---|---|---|

Доход за этот период:

руб.

Ссылка на страницу калькулятора страховых взносов ИП. Также вам может пригодиться платёжное поручение для оплаты страховых взносов за 2023 год.

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

Платежи эти вносить требуется вне зависимости от того, работаете ли вы по найму где-либо ещё, ведёте ли деятельность или просто лежите на диване, будучи зарегистрированным как ИП. На обязательные взносы ИП также не влияет ни система налогообложения на которой он находится (УСН, ОСНО, ПСН — платят все!), ни количество ваших доходов или расходов.

В любом случае вы обязаны ежегодно перечислять в эти два фонда (ПФР и ФФОМС) фиксированные платежи.

Платёж этот фиксируется ежегодно и каждый год индексируется. Чаще всего, разумеется, — в бОльшую сторону.

В 2020 году вышел Федеральный закон от 15.10.2020 № 322-ФЗ «О внесении изменений в статью 430 части второй Налогового кодекса Российской Федерации», согласно которой изменяются суммы взносов на 2021-2023 года. Данные в таблице ниже уже учитывают эти нововведения.

| Год | МРОТ | ПФР | ФФОМС | Итого |

|---|---|---|---|---|

| 2023 | Не важен | 36 723 руб. | 9 119 руб. | 45 842 руб. |

| 2022 | Не важен | 34 445 руб. | 8 766 руб. | 43 211 руб. |

| 2021 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2020 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2019 | Не важен | 29 354 руб. | 6 884 руб. | 36 238 руб. |

| 2018 | Не важен | 26 545 руб. | 5 840 руб. | 32 385 руб. |

| 2017 | 7 500 руб. | 23 400 руб. | 4 590 руб. | 27 990 руб. |

| 2016 | 6 204 руб. | 19 356,48 руб. | 3 796,85 руб. | 23 153,33 руб. |

Таблица сумм и сроков уплаты страховых взносов для ИП в 2016 году в JPG (архив)

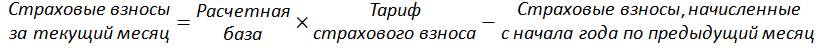

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей.

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Нужно ли платить страховые взносы при закрытии ИП

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст. 432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

Квитанция на оплату страховых взносов в ПФР

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда.

Сделать это очень просто.

Шаг 1. Переходим по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и видим следующее:

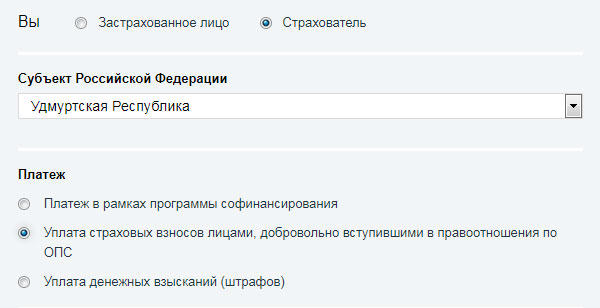

Шаг 2. Выбираем пункт «Страхователь», свой субъект РФ и далее пункт «Уплата страховых взносов лицами, добровольно вступившими в правоотношения по ОПС».

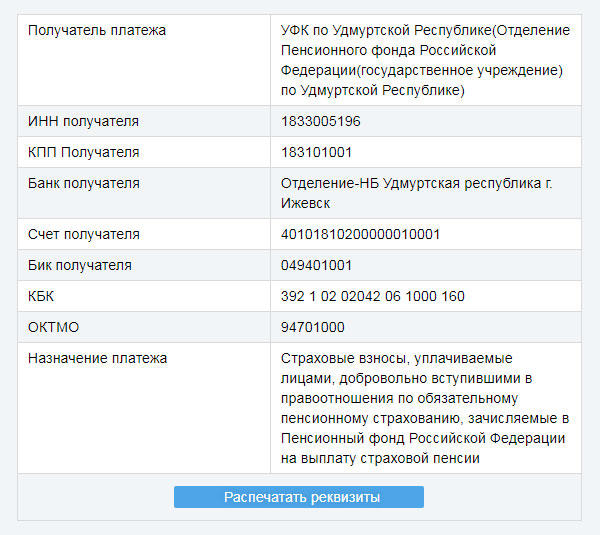

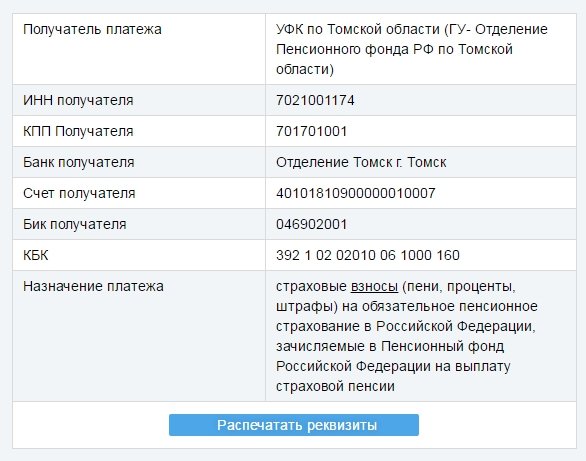

Вам откроется окно с реквизитам для уплаты:

Внимание! В сервисе еще не ввели изменения в части КБК.

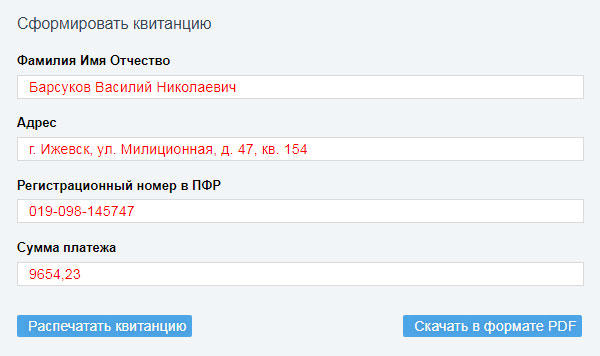

Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

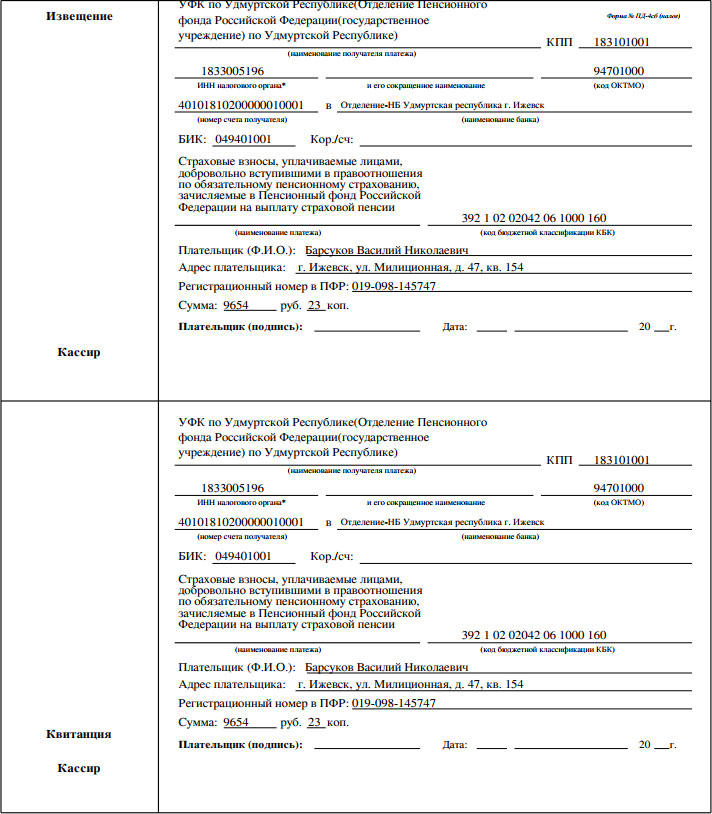

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Страховые взносы ИП в 2023 году за себя платят в фиксированном размере. Обязательный платеж ежегодно увеличивается, а взносы на социальное страхование предприниматели уплачивают добровольно. С 2023 года порядок уплаты существенно изменился.

Все лица, осуществляющие предпринимательскую деятельность, уплачивают фиксированные страховые взносы ИП за себя в 2023 году и за работников, если они есть. В силу требований Налогового кодекса РФ, каждый индивидуальный предприниматель обязан перечислять в бюджет страховые платежи:

- за себя (на пенсионное и медицинское страхование);

- с заработной платы, выплачиваемой работникам.

Правила начисления и уплаты установлены главой 34 Налогового кодекса РФ. Есть еще добровольные страхвзносы, которые предприниматели уплачивают в Социальный фонд России.

Добровольные страховые платежи ИП в СФР за себя

С 1 января 2023 года ФСС объединили с ПФР, новая структура получила название Социальный фонд России (236-ФЗ от 14.07.2022). Если предприниматель хочет платить добровольные страхвзносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ВНиМ), ему надо зарегистрироваться в СФР и перечислять платежи туда (ст. 4.5 255-ФЗ от 29.12.2006).

Индивидуальные предприниматели, по закону, не являются застрахованными лицами для целей получения социальных пособий из СФР. Они вправе «купить» для себя социальные пособия, вступив в добровольные правоотношения с Социальным фондом. Для этого они платят добровольные страхвзносы. Платеж зависит от федерального МРОТ. Годовой добровольный взнос для индивидуальных предпринимателей считают по формуле:

МРОТ × 12 × 2,9%.

С 01.01.2023 МРОТ увеличился до 16 242 рублей. Стоимость страхового года для ИП рассчитывается так: 16 242 × 2,9% × 12 = 5652,22 рублей. Столько надо заплатить, чтобы иметь возможность получать пособие по временной нетрудоспособности. Напоминаем, добровольные взносы в ФСС для ИП в 2023 году за себя не платят: Фонда социального страхования больше не существует. Теперь добровольные страхвзносы предприниматели перечисляют в СФР.

В местностях, где применяется районный коэффициент, добровольные страхвзносы выше. Для расчета МРОТ увеличивают на этот коэффициент. ИП из регионов с районным коэффициентом перечисляют взносы с учетом районного показателя.

По теме: МРОТ с 1 января 2023 года в России по регионам.

В СФР разъяснили, в каком объеме платятся больничные ИП, добровольно уплачивающим взносы, — выплата зависит от величины МРОТ на момент страхового случая (болезни, беременности и родов, отпуска по уходу за ребенком). Средний заработок принимается равным МРОТ.

Больничный для ИП, добровольно застраховавшего себя, рассчитывают так:

Шаг 1. Определяем размер дневного пособия.

ДП = МРОТ × n / количество календарных дней в месяце нетрудоспособности.

Показатель n — это процент, который зависит от страхового стажа предпринимателя:

- 60% — при страховом стаже до 5 лет;

- 80% — при страховом стаже от 5 до 8 лет;

- 100% — при страховом стаже от 8 лет.

Шаг 2. Высчитываем размер пособия.

П = ДП × количество календарных дней нетрудоспособности.

В страховой стаж ИП включают периоды предпринимательской деятельности, за которые заплатили добровольные страхвзносы, и периоды работы по трудовому договору. Периоды у работодателя надо подтверждать трудовой книжкой или письменными трудовыми договорами.

Обязательные страховые взносы ИП за себя

Независимо от выбранной системы налогообложения, оплата страховых взносов ИП за себя в 2023 году обязательна для всех предпринимателей (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ). Ежегодно устанавливаются фиксированные размеры страхвзносов.

Общая сумма фиксированных страхвзносов для предпринимателей в 2023 году — 45 842 рубля (п. 1 ст. 430 НК РФ). Актуальный размер фиксированных страховых взносов в 2023 году для ИП:

- на обязательное пенсионное страхование — 36 723 руб.;

- на обязательное медицинское страхование — 9119 руб.

С 01.01.2023 все ИП в обязательном порядке перешли на единый налоговый платеж. Это означает, что большинство налоговых платежей ИП платят одной платежкой по единому КБК, а не разбивают на несколько выплат. Касаются изменения и фиксированных страхвзносов предпринимателя на ОПС и ОМС за себя. Налоговики разъяснили, куда платить страховые взносы ИП за себя в 2023 году — как и раньше, в ИФНС. Но надо сформировать не две платежки (отдельно для ОПС и ОМС), а одну — на фиксированную сумму 45 842 рубля.

Если сумма годового дохода ИП превысит 300 000 руб., размер взноса на ОПС увеличивается на 1% от суммы превышения дохода. Но обязательные страховые взносы ИП за себя, уплачиваемые в ПФР, ограничены максимальной величиной 293 784 руб. с учетом превышения годового дохода. Больше этой суммы на ОПС не платят.

Для сведения: бухгалтерские проводки по страховым взносам.

Сроки перечисления страховых взносов ИП

Фиксированную сумму страховых взносов следует заплатить до 31 декабря (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ). Но 31.12.2022 выпало на выходной, субботу, поэтому срок перенесли на первый рабочий день в январе — на 09.01.2023 (п. 7 ст. 6.1 НК РФ). За 2023 г. будем платить до 09.01.2024, поскольку 31.12.2023 выпадает на воскресенье.

Страховые взносы ИП разбивает на несколько, перечисляя их поквартально. Сумма оплаты — любая: единственное требование — успеть перечислить весь фиксированный страховой сбор в полном объеме до последнего дня срока.

Платеж с доходов, превышающих 300 000 руб., надо перечислить не позднее 1 июля следующего года. За 2022 г. платят до 03.07.2023 (01.07.2023 выпадает на субботу), за 2023 — до 01.07.2024.

Для ИП из определенных отраслей срок уплаты страхвзносов с превышения доходов за 2021 г. продлили на год. Если код основного вида деятельности предпринимателя из ЕГРИП по состоянию на 01.04.2022 совпадает с одним из кодов из правительственного перечня, платите за 2021 г. до 03.07.2023 (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ, п. 1, 4 ПП РФ № 776 от 29.04.2022).

За отсутствие обязательного страхового платежа ИП накажут по нормам Налогового кодекса:

- штраф в размере 20% от неуплаченной суммы (ст. 122 НК РФ);

- пени в размере 1/300 ставки рефинансирования Банка России за каждый день просрочки (ст. 75 НК РФ).

Страховые взносы ИП за работников

Правила исчисления этих обязательных платежей одинаковы для всех хозяйствующих субъектов, которые нанимают работников и выплачивают им вознаграждение за труд. Страховые взносы ИП уплачивают по тем же ставкам, что и юрлица, независимо от применяемой системы налогообложения. Кроме перечислений на социальное, медицинское и пенсионное страхование, с заработной платы работников обязательно исчисляется и уплачивается сбор на страхование от несчастных случаев на производстве.

Из-за ЕНП тарифы и порядок начисления страхвзносов изменили. Для ОПС, ОМС и ВНиМ действует единый тариф, который зависит от единой предельной величины базы для исчисления страховых взносов. А страхвзносы на травматизм платим по тем же тарифам, что и раньше (517-ФЗ от 19.12.2022). Подробности — в таблице ставок страховых взносов ИП в 2023 году:

| Вид страхования | Тариф |

Предельная база 2023 г. |

Тариф с суммы, превышающей предельную | Пониженный тариф для МСП (применяют к выплатам свыше МРОТ) |

|---|---|---|---|---|

| ОПС | Единый тариф страховых взносов по ОПС, ОМС и ВНиМ — 30% в пределах единой базы |

Единая предельная база — 1 917 000,00 рублей |

15,1% свыше единой базы | Единый тариф — 15% |

| СС на случай ВНиМ | ||||

| ОМС | ||||

| От несчастных случаев на производстве и профзаболеваний | 0,2-8,5%, в зависимости от вида деятельности | Предельной базы нет, платежи уплачиваются со всех доходов за расчетный период | 0,2-8,5%, в зависимости от вида деятельности |

Порядок определения суммы к уплате в бюджет:

Страховые взносы за сотрудников предприниматели тоже платят по-новому. Страхвзносы на ОПС, ОМС и ВНиМ перечисляют через ЕНП одной платежкой, их администрирует ФНС. Сроки уплаты изменили: заплатить надо до 28-го числа следующего месяца. А перед оплатой необходимо отправить РСВ (раз в квартал, как и раньше) или уведомление об исчисленной сумме (в те месяцы, когда платите без отчетности) — до 25-го числа.

Страхвзносы на травматизм теперь администрирует СФР. Их не платят через ЕНП. Перечислить деньги надо раз в месяц, до 15-го числа следующего месяца. А отчитываются по страхвзносам на травматизм в разделе 2 нового отчета ЕФС-1. Его сдают в СФР раз в квартал — до 25-го числа следующего месяца после отчетного квартала.

Актуально: как правильно заполнить и подать отчетность по форме ЕФС-1.

КБК для ИП в 2023 году

Код бюджетной классификации (КБК) прописывают в платежных документах на перечисление обязательных платежей в бюджет. Чтобы деньги зачислили корректно, надо указывать правильный код. Если допустить ошибку, то налоговые органы не смогут правильно классифицировать платеж, в результате чего у предпринимателя появится задолженность.

КБК за работников указаны в таблице:

| Вид страхования | КБК |

|---|---|

| ОПС |

КБК страховых взносов — 182 1 02 01000 01 1000 160 КБК ЕНП — 182 0 10 61201 01 0000 510 |

| ОМС | |

| ВНиМ | |

| На травматизм | 792 1 02 12000 06 1000 160 |

Теперь в платежке по страхвзносам надо указывать КБК единого налогового платежа, а не страховых взносов. А КБК страховых взносов отражается в РСВ и уведомлении об исчисленной сумме платежа. По расчетам и уведомлениям налоговики зачитывают нужную сумму взносов с единого налогового счета плательщика.

Если надо заплатить страховые взносы за периоды до 2023 г., используйте такие КБК:

- ОПС — 182 1 02 14010 06 1001 160;

- ОМС — 182 1 02 14030 08 1001 160;

- ВНиМ — 182 1 02 14020 06 1001 160.

Действующие КБК по страховым взносам ИП за себя в 2023 г.:

- КБК фиксированного платежа — 182 1 02 02000 01 1000 160;

- КБК дополнительного взноса на ОПС за 2022 г. — 182 1 02 14010 06 1005 160;

- КБК единого налогового платежа (для перечисления страхвзносов) — 182 0 10 61201 01 0000 510.

И фиксированный платеж, и допвзносы надо платить через ЕНП. В платежке указываем КБК 182 0 10 61201 01 0000 510. Перед оплатой необходимо подать в ИФНС уведомление об исчисленной сумме и показать в нем КБК того платежа, который перечисляете: фиксированного или допвзноса (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022).

Если ИП несвоевременно перечислил обязательную выплату, ему начислят пени. Но формировать платежку на погашение пеней, процентов и штрафов теперь не надо. Налоговики учтут недоимку в совокупной обязанности ИП и автоматически зачтут долг со следующего ЕНП, который предприниматель перечислит на ЕНС.

Надо знать: как заполнить платежку по страховым взносам.

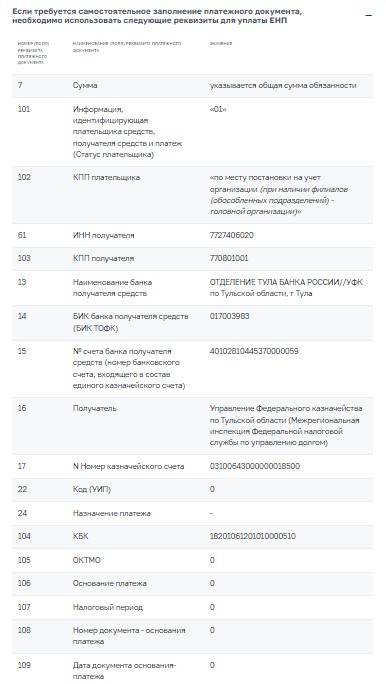

Как найти реквизиты для перечисления

Реквизиты для перечисления страхвзносов через ЕНП с 2023 года тоже обновили. Деньги перечисляют в Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом — на единый казначейский счет в УФК по Тульской области. Вы сможете заполнить платежку самостоятельно или сформировать документ через сервис ФНС «Уплата налогов и пошлин».

Перечисления на травматизм переводятся в территориальное отделение Социального фонда России. Найдите реквизиты с помощью официального сайта СФР. Например, для Санкт-Петербурга они указаны на региональном сайте.

Отчетность по страховым взносам в 2023 году

ИП, который нанимает работников и платит им зарплату, обязан сдавать отчетность по застрахованным лицам. В 2023 году порядок отчетности тоже кардинально поменялся. В ИФНС теперь сдают два отчета — РСВ и персонифицированные сведения о сотрудниках (Приказ ФНС № ЕД-7-11/878@ от 29.09.2022). Отчет СЗВ-М упразднили. А вместо СЗВ-СТАЖ и 4-ФСС ввели единую форму сведений, ее надо сдавать в СФР (Постановление правления ПФ РФ № 245п от 31.10.2022).

| Отчет | Периодичность | Куда сдается | Срок сдачи |

|---|---|---|---|

| РСВ | Ежеквартально | ИФНС | До 25-го числа месяца, следующего за отчетным кварталом |

| Персонифицированные сведения о физлицах | Ежемесячно | До 25-го числа следующего месяца | |

| Сведения о трудовой и иной деятельности | По необходимости | СФР |

При приеме или увольнении, заключении или расторжении договора ГПХ, приостановлении или возобновлении трудового договора с мобилизованным — не позднее следующего рабочего дня. При переводе на другую работу, подаче заявления на электронную трудовую — до 25-го числа следующего месяца |

| Сведения о страховом стаже | Ежегодно | До 25 января следующего года | |

| Расчет взносов на травматизм | Ежеквартально | До 25-го числа месяца, следующего за отчетным кварталом |

Если ИП, у которого есть заключенные трудовые договоры с сотрудниками, временно не ведет деятельность, то он обязан предоставить нулевой раздел 2 отчета ЕФС-1. Если работников нет, обязанности отчитываться не возникает.

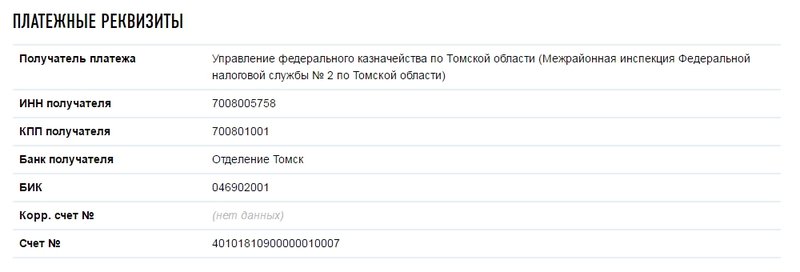

1. Реквизиты для перечисления налогов и взносов

Где взять платежные реквизиты контролирующих органов для уплаты налогов и взносов?

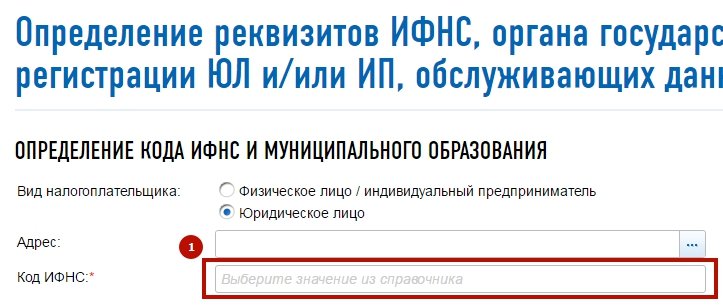

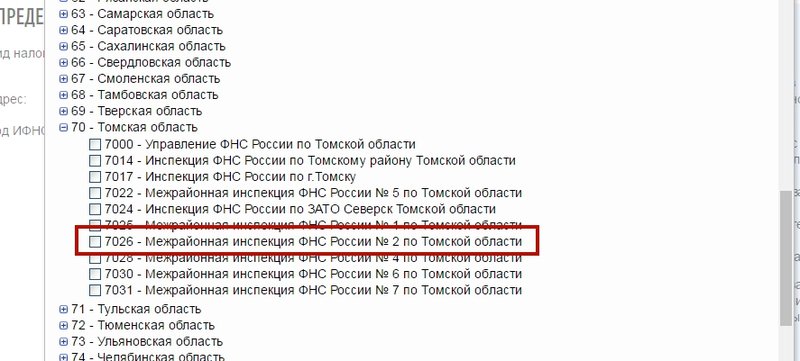

В качестве примера предположим, что организационно-правовая форма компании — юридическое лицо. Юридический адрес: с. Мельниково, Томская область, код ИФНС — 7026.

Налоговая инспекция (ИФНС)

1. Переходим по ссылке на сайт ФНС: https://service.nalog.ru/addrno.do

2. Мы знаем код ИФНС, поэтому щелкаем мышкой по полю «Код ИФНС (1).»

3. Выбираем ИФНС «7026» в списке.

Нажимаем кнопку «Далее» в нижнем правом углу.

4. Откроется детальная информация об инспекции. В ней есть подзаголовок «Платежные реквизиты». Эти данные можно использовать для создания контрагента ИФНС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

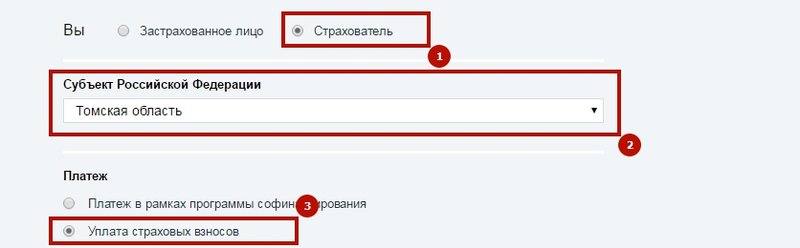

Пенсионный фонд Российской Федерации (ПФР)

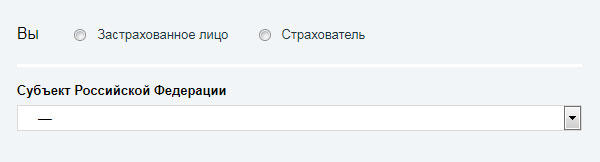

1. Заходим на сайт ПФР: https://www.pfrf.ru/eservices/pay_docs/

2. Внизу нужно уточнить данные об организации, чтобы помочь сформировать платежные реквизиты. Заполняем данные. Организация является страхователем (платим взносы за работников) (1), выбираем субъект федерации — «Томскую область» (2), и платеж «Уплата страховых взносов» (3).

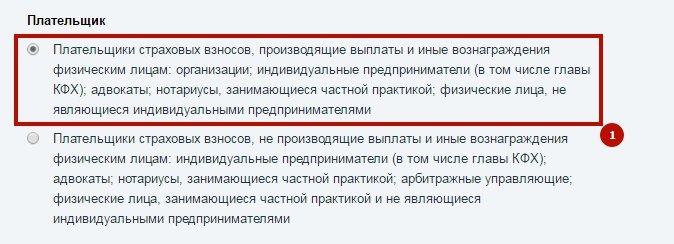

3. Ниже появляются типы плательщика. Выбираем подходящий нашей компании первый вариант.

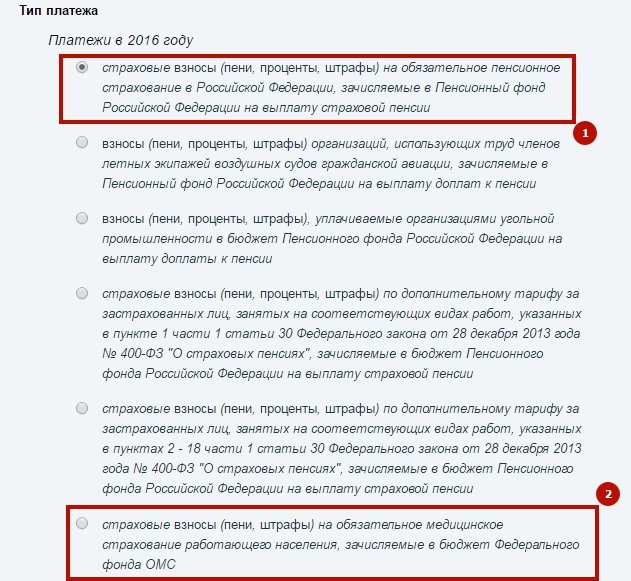

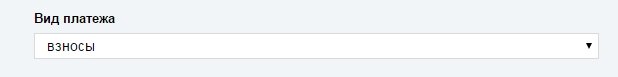

4. Далее нужно уточнить тип платежа. Он будет влиять только на значение КБК, реквизиты для уплаты будут одинаковыми в обоих случаях. Нам желательно выбрать один из выделенных типов (платеж ОПС (1) или Платеж в ФФОМС (2)), так как мы будем платить только эти взносы.

5. После этого остается только выбрать вид платежа «взносы».

6. Ниже появляется таблица с реквизитами. Эти данные можно использовать для создания контрагента УПФР и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

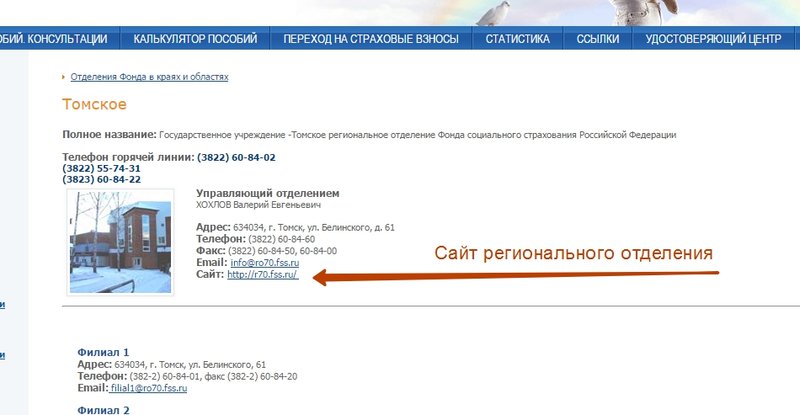

Фонд социального страхования (ФСС)

1. Заходим на сайт ФСС: http://fss.ru/

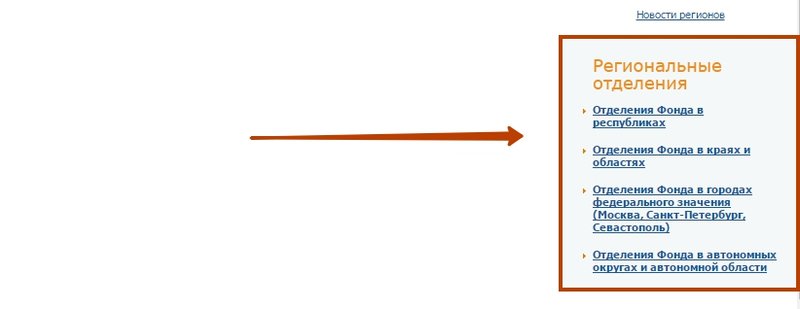

В нижнем правом углу будут 4 ссылки на региональные отделения по типу субъекта РФ. Нужно щелкнуть по той, что соответствует типу нашего субъекта.

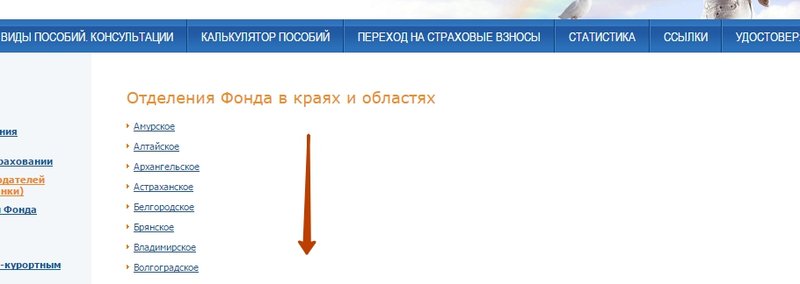

2. У нас Томская ОБЛАСТЬ, поэтому надо щелкнуть по второй ссылке сверху. Появляется список областей и краев. Среди них находим «Томскую область» и щелкаем по ней.

3. Откроется окно с информацией по региональному отделению. Нам нужен сайт регионального отделения, находим ссылку и щелкаем по ней.

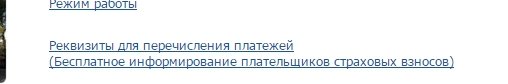

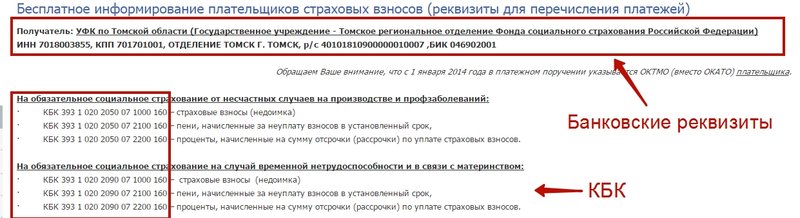

4. На сайте отделения предоставлена актуальная информация по региону по многим вопросам: калькуляторы пособий, формы заявлений, контактные телефоны, информация для страхователей. Нам нужно найти ссылку с подобным текстом: «Реквизиты для уплаты пособий». Обычно ее можно найти в разделе «Для страхователей». На сайте нашего регионального отделения (Томская область) эта ссылка находится в шапке в центре (выделена зеленым прямоугольником).

Приблизим содержимое. Щелкаем по ссылке.

5. Откроется страница с реквизитами для уплаты взносов в фонд. Эти данные можно использовать для создания контрагента ФСС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

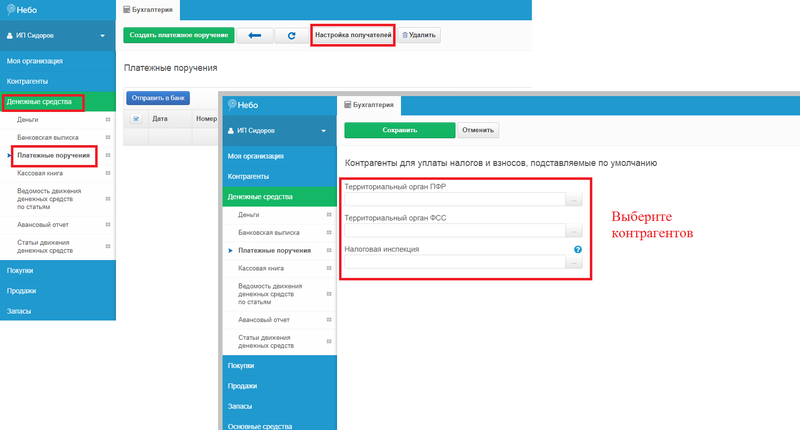

Настройка получателей

В сервисе Небо есть возможность настройки получателей платежей — контрагентов для уплаты налогов и взносов.

Настраиваем получателей, чтобы при формировании платежных поручений их реквизиты подставлялись автоматически:

1. Заходим в раздел «Денежные средства»;

2. Выбираем вкладку «Платежные поручения» и нажимаем на кнопку «Настройка получателей», где появятся поля для заполнения.

2. Платежное поручение для перечисления в бюджет

Платежное поручение (ПП) — это документ, при помощи которого организация дает банку распоряжение перечислить деньги со своего счета в какой-либо бюджет или контрагенту. При безналичных расчетах этот документ обязателен. Его форма утверждена Положением Центробанка № 383-П. А правила заполнения ПП закреплены приказом Минфина № 107н от 2013 года.

Платежное поручение формируется для уплаты налогов и сборов в бюджет по специальным реквизитам, включая КБК, ОКТМО и т.д.

Важно! Код ОКТМО – это специальное цифровое обозначение, которое представляет собой код муниципального образования, на территории которого ведет свою деятельность организация либо происходит уплата.

Организации в платежных поручениях и декларациях указывают код ОКТМО местности, где ведется деятельность или расположено обособленное подразделение. В случае же с ИП необходимость вставать на учет по месту ведения деятельности зависит от налогового режима. Подробнее в статье «Деятельность ИП в другом регионе».

Узнать свой или необходимый ОКТМО можно, используя специальный сервис на сайте ФНС России.

Заполнение документа

Меню: Моя организация -> Личный кабинет -> Календарь.

1. Выбираем ближайшую дату уплаты;

2. Нажимаем на кнопку «Приступить к выполнению» по нужному платежу. В этом случае, большинство реквизитов платежа (КБК, ОКТМО*) подставятся автоматически.

* По умолчанию, проставляется код ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

Формирование платежного поручения для оплаты налога (вручную):

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».

2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».

3. Номер и дата проставляются автоматически.

4. Вид платежа «Электронно».

5. Заполняем банковский счет организации.

6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата налога.

7. Указываем банковский счет контролирующего органа.

8. В очередности платежа указываем номер 5.

9. Выбираем вид налога.

10. Выбираем статус составителя.

11. КБК должен быть указан для налоговых отчислений.

12. Указываем код ОКТМО.

По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

13. Необходимо указать основание платежа.

Например, согласно перечню, основание платежа «ТП» – это текущий платеж. Данное обозначение говорит о перечислении налогов и взносов за проходящий год. Между тем при оплате задолженности следует проставить код «ЗД» (когда это происходит по инициативе плательщика и до получения требования от ИФНС).

14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».

15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.

16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».

Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.

17. Указываем сумму налога и назначение платежа. Например, «Единый налог на вмененный доход, за 2 квартал 2018 г.».

18. Статус и дата отправки в банк не заполняются.

Формирование платежного поручения для оплаты штрафа:

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».

2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».

3. Номер и дата проставляются автоматически.

4. Вид платежа «Электронно».

5. Заполняем банковский счет организации.

6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата штрафа.

7. Указываем банковский счет контролирующего органа.

8. В очередности платежа указываем номер 5.

9. Выбираем вид налога.

10. Выбираем статус составителя.

11. КБК должен быть указан для штрафов.

12. Указываем код ОКТМО.

По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

13. В основании платежа необходимо указать ТР, либо ЗД.

— при внесении платежа по требованию налоговой, проставляют значение «ТР»;

— когда организация вносит штраф/пени самостоятельно, указывают код «ЗД».

14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».

15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.

16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».

Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.

17. Указываем сумму штрафа и назначение платежа. Например, «Штраф по транспортному налогу».

18. Статус и дата отправки в банк не заполняются.

Разнесение выписки по факту уплаты налога

Необходимо зафиксировать факт уплаты налога или взноса в бюджет. Для этого при разнесении выписки в сервисе Небо, указываем типовую операцию «Перечисление в бюджет» и вид налога/сбора, который уплатили.

Проводка будет следующая:

Дт 68 (69) (Налог/взнос) Кт 51 (Расчетный счет) — на сумму налога/взноса/штрафа.

Уплатить фиксированные взносы за 2022 год надо до 9 января 2023 года, но если вы хотите учесть эти взносы в уменьшение налога, произвести уплату надо до конца 2022 года. Если у ИП не расчетного счета, можно оплатить взносы через сайт ФНС. Как это сделать – смотрите в нашем материале.

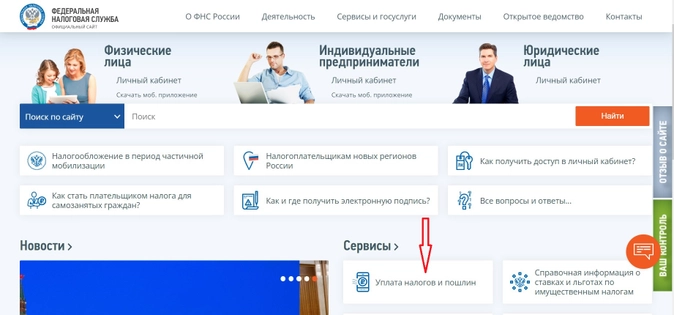

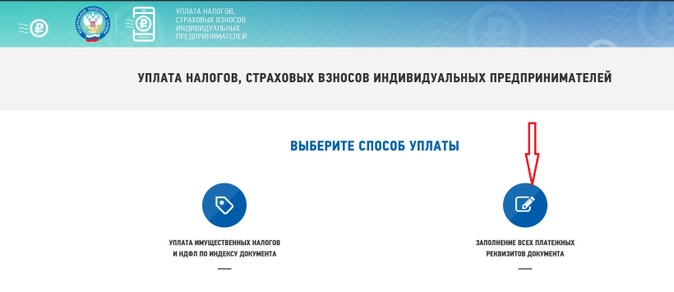

1. Заходим на сайт ФНС. Находим сервис «Уплата налогов и сборов»

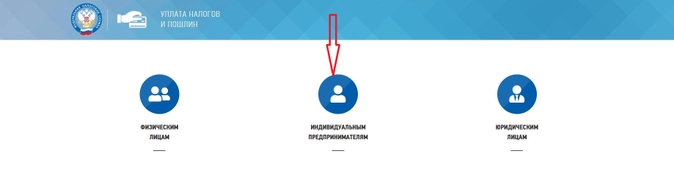

2. В этом сервисе выбираем ИП.

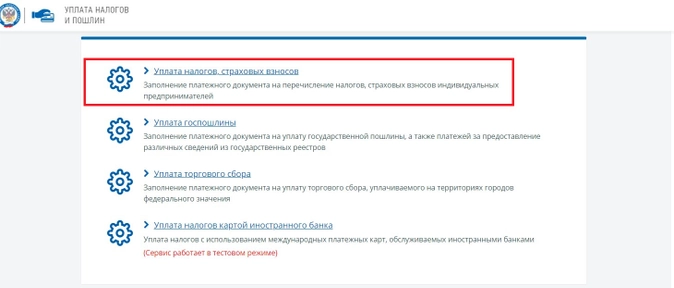

3. Выбираем раздел «Уплата налогов, страховых взносов».

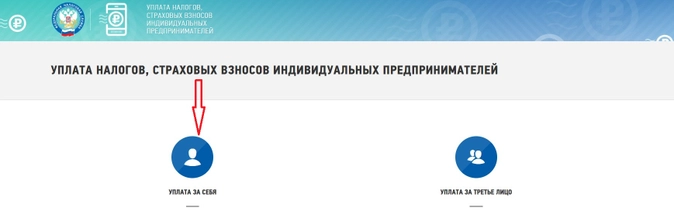

4. Далее выбираем уплату за себя.

5. Потом даем согласие на обработку персональных данных.

6. Затем выбираем способ оплаты – Заполнение всех платежных реквизитов.

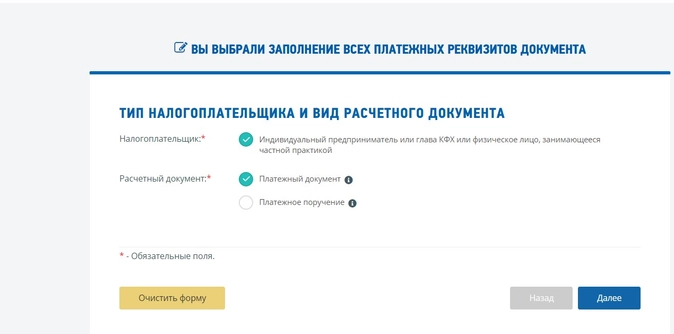

7. Выбираем платежный документ.

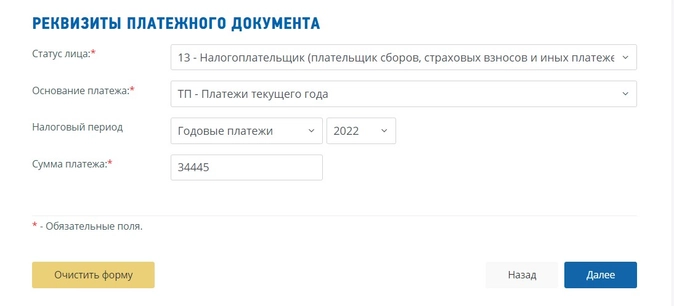

8. Потом заполняем реквизиты:

-

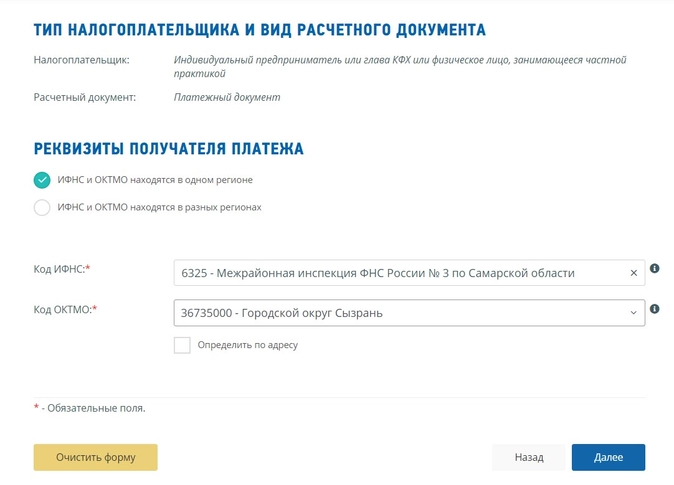

Выбираем свою ИФНС из списка.

-

Выбираем ОКТМО. Если вы не знаете этот код, его можно найти по адресу.

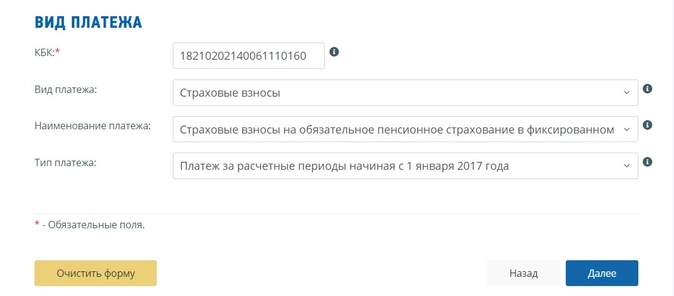

9. Указываем КБК и вид платежа. Можно сначала выбрать вид платежа – страховые взносы, потом наименование платежа –фиксированные взносы на ОПС на страховую пенсию, тип платежа – за периоды с 2017 года. В этом случае КБК проставится автоматически.

10. Далее заполняем поля: статус лица, основание платежа, налоговый период, сумма.

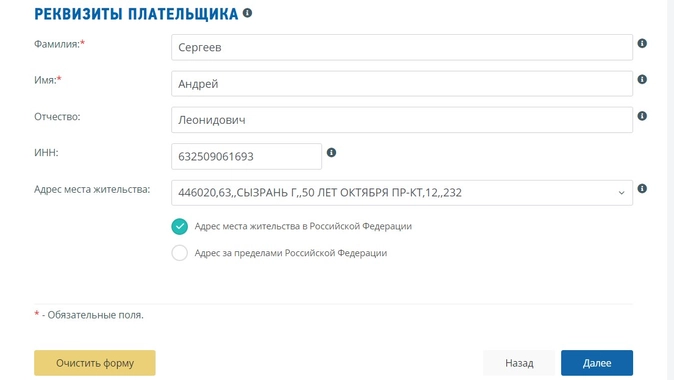

11. Указываем ФИО, ИНН, адрес.

12. По кнопке «уплатить» выбираем способ оплаты.

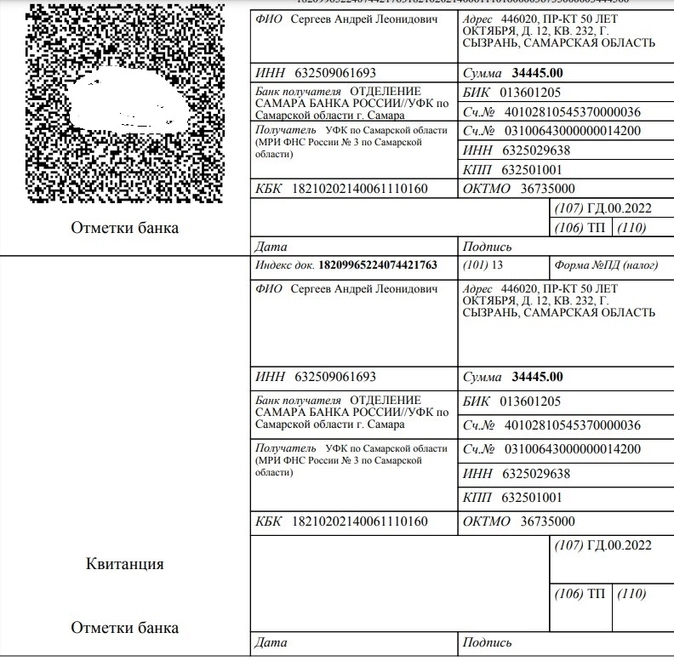

Оплату можно провести по карте, через интернет-банк. А можно просто сформировать квитанцию, пойти с ней в отделение банка и там оплатить.

Аналогично оформляем квитанцию на взносы по обязательному медстрахованию. Какую сумму взносов надо уплатить за 2022 год читайте в нашей статье.

Обращаем внимание! Реквизиты квитанции (статус, КБК и т.д.) актуальны для уплаты взносов в 2022 году.

Обо всем, что меняется в законах для бухгалтера в 2023 году, сможете спросить экспертов «Клерк.Премиум». Самая крутая подписка для бухгалтера – сможете получить ответы на все свои вопросы, заказывать нашим экспертам статьи и смотреть любые вебинары в любое время. Подпишитесь, пока скидка!

С 2023 года будут новые правила для платежек и новые КБК, которые еще не утвердили.

С 2023 года действуют новые правила заполнения платёжек. Теперь взносы можно платить единой платёжкой, но и отдельные платежи никуда не делись. Расскажам про оба способа оплаты.

КБК по страховым взносам за себя и сотрудников

Для оплаты взносов используют КБК:

| Вид взносов | За периоды до 2023 года | За 2023 год |

|---|---|---|

| Страховые взносы ИП за себя |

182 1 02 14010 06 1005 160 — страховая часть +1% от доходов свыше 300 тыс.руб. 182 1 02 14030 08 1002 160 — взносы на медицинское страхование. |

182 1 02 02000 01 1000 160 — фиксированная часть (ОПС+ОМС); 182 1 02 03000 01 1000 160 — +1% от доходов свыше 300 тыс.руб; 182 01 06 12 01 01 0000 510 — для уплаты взносов ИП единым платежом (фиксированная часть + 1%). |

| Страховые взносы за сотрудников |

182 1 02 14010 06 1001 160 — на пенсионное страхование; 182 1 02 14020 06 1001 160 — на нетрудоспособность; 182 1 02 14030 08 1001 160 — на медицинское страхование; 797 1 02 12000 06 1000 160 — на несчастные случаи. |

182 1 02 01000 01 1000 160 — новый единый страховой взнос (ОПС+ОМС+ВНиМ); 797 1 02 12000 06 1000 160 — взносы на несчастные случаи. |

КБК утверждены приказом Минфина России от 17.05.2022 № 75н

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Новые правила заполнения платёжек по страховым взносам

Платить взносы в 2023 году можно двумя способами: единым налоговым платежом и отдельными платежками, как было раньше.

Посмотрим платёжки по взносам ИП. Первый способ выглядит так:

А для оплаты налогов и взносов «старым способом», без уведомлений:

Статус плательщика в платёжках по страховым взносам в налоговую в 2022 году

- 01 — для оплаты единым налоговым платежом

- 02 — для оплаты отдельными платёжками по налогам и взносам

А Эльба поможет?

Вам не обязательно знать КБК, ОКТМО и статусы плательщика — Эльба автоматически подготовит раздельные платёжки, для которых не нужно отдельное уведомление. Сервис рассчитает налог, уменьшит его на сумму взносов и напомнит, когда и что заплатить.

Статья актуальна на

08.02.2023

ИП ежегодно платят страховые взносы за самих себя. Это обязанность всех предпринимателей, кроме плательщиков налога на профессиональный доход. Для остальных систем налогообложения исключений нет — они должны платить обязательные страховые взносы. Это нужно делать, чтобы получать бесплатную медицинскую помощь по ОМС и пенсию в старости. Отказаться от их уплаты нельзя.

Размер страховых взносов в 2022 году

Страховые взносы делятся на две части: фиксированную, сумма которой установлена Налоговым кодексом, и дополнительную, которая зависит от дохода ИП. Фиксированная часть распределяется между ПФР и фондом медицинского страхования, дополнительная полностью направляется на финансирование будущей пенсии.

Предприниматели на НПД, они же самозанятые со статусом ИП, не платят страховые взносы.

Фиксированная часть страховых взносов в 2022 году составляет 43 211 рублей, из которых:

- 34 445 рублей — на обязательное пенсионное страхование;

- 8 766 рублей — на обязательное медицинское страхование.

Фиксированные взносы — это минимум, который обязательно нужно заплатить за полный 2022 год, если ИП зарегистрировался до 1 января 2022 года.

Переменная часть страховых взносов в 2022 году составляет 1% от дохода, превышающего 300 тысяч рублей. Дополнительные взносы платят те предприниматели, которые в течение года заработают больше 300 тысяч рублей. Помимо фиксированной части они доплачивают 1% от суммы превышения: например, при годовом заработке в 800 тысяч рублей доплата составит 5 000 рублей, то есть 1% от 500 тысяч рублей (800 тысяч – 300 тысяч).

Закон устанавливает максимальный размер для пенсионной части страховых взносов. В 2022 году — 275 560 рублей. То есть взносы за 2022 год не превысят 284 326 рублей, сколько бы ИП ни заработал (275 560 + 8 766 = 284 326 рублей).

Что является доходом для расчёта взносов

Доход для расчёта страховых взносов зависит от системы налогообложения.

ИП на ОСНО учитывают доходы от предпринимательства, уменьшенные на профессиональные вычеты. Для определения доходов ориентируйтесь на статью 210 Налогового кодекса.

ИП на УСН «доходы» берут в расчёт те же доходы, с которых платят налог УСН. Полный список можно посмотреть в статье 346.15 Налогового кодекса.

ИН на УСН «доходы минус расходы» должны учитывать для расчета разницу между доходами и расходами, такую позицию высказала ФНС в своем письме от 01.09.2020 № БС-4-11/14090. Тем, кто раньше платил взносы только с доходов, начали возвращать переплату.

ИП на ПСН учитывают потенциально возможный к получению доход, установленный региональным законодательством, он прописан на бланке патента. Этот доход корректируется на срок действия патента. Например, если потенциальный доход за год равен 500 тысяч рублей, а патент получен на полгода, то для расчёта страховых взносов нужно учесть доход 250 тысяч рублей.

При совмещении нескольких систем налогообложения нужно сложить годовые доходы по каждой из них.

Пример. ИП на УСН взял патент на 4 месяца. От бизнеса на УСН «доходы» выручка составила 780 тысяч рублей за год, а потенциальный годовой доход по патенту равен 300 тысяч рублей. Так как патент использовался всего 4 месяца, то в расчёт нужно взять только треть от годового потенциального дохода — 100 тысяч рублей. Получается, что доход ИП для расчёта страховых взносов составляет 880 тысяч рублей.

Страховые взносы за неполный год

Если ИП зарегистрировался в 2022 году, он заплатит не полную сумму фиксированных взносов, а уменьшит её пропорционально отработанным дням.

Для расчета суммы за неполный год сначала рассчитайте сумму за полные месяцы работы, а потом — за отработанные дни в месяце, когда ИП получил статус предпринимателя. Или воспользуйтесь нашим бесплатным калькулятором взносов ИП.

Страховые взносы за полные месяцы, отработанные в качестве предпринимателя:

43 211 рублей / 12 месяцев × количество полных месяцев работы как ИП

Страховые взносы за неполный месяц работы:

43 211 рублей / 12 месяцев × количество отработанных календарных дней в месяце, когда ИП зарегистрировался или снялся с учёта / количество календарных дней в этом месяце

Пример. Предприниматель зарегистрировался 15 апреля 2022 года. За 2022 год он заплатит фиксированную часть взносов в размере 30 727,82 рубля. Вот как это посчитано:

Взносы за полные месяцы работы ИП с мая по декабрь = 43 211 / 12 × 8 = 28 807,33

Взносы за апрель = 43 211 / 12 × (16 / 30) = 1920,49

Дополнительная часть взносов (1% от дохода свыше 300 тысяч рублей) при этом не уменьшится — она по-прежнему зависит от того, сколько предприниматель заработал в течение года.

Сроки уплаты страховых взносов ИП в 2022 году

Фиксированную часть взносов нужно заплатить до 31 декабря 2022 года. Можно платить эту сумму по частям или всю сразу, специальных требований нет, главное успеть до конца года.

1 % от дохода свыше 300 тысяч рублей нужно заплатить до 1 июля 2023 года. Можно начинать платить эту часть взносов в 2022 году, как только ваш доход превысит 300 тысяч рублей, или отложить уплату всей дополнительной части взносов на конец срока.

Если пропустить срок уплаты взносов, за каждый день просрочки начислят пени в размере 1/300 ставки рефинансирования.

Когда можно не платить страховые взносы

То, что ИП временно прекратил работу, не освобождает его от обязанности платить фиксированные страховые взносы. Пока он стоит на учете в налоговой инспекции как предприниматель, взносы платить необходимо, поэтому мы рекомендуем сниматься с учета при длительных паузах в работе. Однако есть ряд ситуаций, в которых зарегистрированный ИП может не платить страховые взносы. Все случаи перечислены в пункте 7 статьи 430 Налогового кодекса:

- служба в армии по призыву;

- уход за ребёнком до 1,5 лет;

- уход за инвалидом 1 группы, ребёнком-инвалидом или человеком старше 80 лет;

- необходимость уехать вместе с супругом-военнослужащим в местность, где невозможно вести бизнес;

- необходимость уехать вместе с супругом-дипломатом или консулом за границу.

Обязательное условие для освобождения от взносов — отсутствие предпринимательской деятельности. Если в отпуске по уходу за ребёнком вы продолжаете работать, то освобождения от уплаты страховых взносов не получаете.

Чтобы освободиться от уплаты взносов по одному из перечисленных оснований, подайте в налоговую заявление об освобождении от уплаты взносов и приложите подтверждающие документы. Подтвердить отсутствие деятельности можно налоговой декларацией с нулевыми доходами.

Подтверждающие документы для каждого конкретного случая перечислены в письме ФНС «Об освобождении от уплаты страховых взносов».

Пример. Предпринимательница весь 2022 год была в отпуске по уходу за ребёнком, бизнес не вела и доходы не получала. Чтобы не платить взносы за этот период, она должна сдать в налоговую нулевую декларацию за 2022 год, принести свидетельство о рождении ребёнка и справку с работы супруга о том, что он такой отпуск не брал. Лучше заранее уточнить список подтверждающих документов в своей налоговой.

Куда платить страховые взносы

Платить страховые взносы нужно в ту налоговую, где ИП состоит на учёте как предприниматель. Если поменяете адрес и вместе с ним изменится налоговая, то платите взносы в новую инспекцию.

КБК для уплаты страховых взносов

КБК — это код бюджетной классификации, его нужно указывать при перечислении взносов в налоговую, чтобы ваш платёж не потерялся. В платёжке на перечисление взносов есть специальное поле для КБК, его номер 104. КБК утверждены Приказом Минфина РФ от 08.06.2021 N 75н.

КБК для уплаты страховых взносов в 2022 году

Страховые взносы нужно платить на два разных КБК, то есть формировать два разных платёжных поручения. Одно — для фиксированной части пенсионных взносов и 1 % от дохода, превышающего 300 тысяч рублей, второе — для взносов на медицинское страхование.

Для пеней и штрафов по страховым взносам также предусмотрены отдельные КБК — будьте внимательны при заполнении платёжного поручения.

| Фиксированная часть пенсионных взносов + 1 % от дохода свыше 300 тысяч рублей | Взносы на медицинское страхование | |

| Основной платёж | 182 1 02 02140 06 1110 160 | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02140 06 2110 160 | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02140 06 3010 160 | 182 1 02 02103 08 3013 160 |

Что будет, если указать неправильные КБК

Даже если в КБК есть ошибка, обязанность по уплате взносов всё равно считается исполненной. То есть штрафов и пеней за такую ошибку быть не должно, и даже если налоговая их начислит, ИП легко сможет это оспорить.

С неверным КБК платёж всё равно дойдёт до налоговой, но может потеряться уже там, и тогда инспекция не увидит вашего платежа. Чтобы этого не случилось, отправляйте в налоговую заявление об уточнении платежа сразу после обнаружения ошибки.

Общепринятой формы для заявления об уточнении КБК нет. Составьте его в свободной форме — напишите, что допустили ошибку в КБК и укажите правильные реквизиты.

Как уплатить страховые взносы ИП в сервисе Контур.Бухгалтерия

Сервис Контур.Бухгалтерия поможет заплатить страховые взносы: автоматически определит их размер и сформирует платёжное поручение с верными реквизитами.

Каждый квартал Контур.Бухгалтерия рассчитывает размер взносов, обращаясь к данным о доходах ИП. Если доходы с начала года превысили 300 000 рублей, сервис рассчитает сумму переменных взносов и тоже создаст платежку.

Рассчитывайте взносы с помощью Контур.Бухгалтерии, ведите учет в нашем сервисе, начисляйте зарплату, сдавайте отчетность через интернет. Первые 14 дней работы бесплатны для всех новых пользователей.

.png)