Почему малому и среднему бизнесу сложно получить кредит

Помните крылатую фразу? «Существуют три вида лжи: ложь, наглая ложь и статистика». Не скажу, что в сфере оценки кредитования малого бизнеса эта максима полностью соответствует действительности, однако нечто подобное наблюдается.

С одной стороны, официальные органы информируют нас о повальном кредитовании малого и среднего бизнеса, прежде всего через государственные программы ФОТ — их целых три. Это кредиты под 0%, 2% и 3% для пополнения оборотных средств и выплаты зарплаты. Замминистра экономического развития Татьяна Илюшникова ранее сообщала, что они позволили сохранить для россиян более пяти млн рабочих мест.

Кроме этого, весь 2020 год и первый квартал 2021 года банки отчитывались о стабильном росте кредитования малого и среднего бизнеса. Но стало ли проще получить кредит в банке? Мы работаем на «земле», непосредственно с предпринимателями, и знаем, что им отвечают в кредитных организациях, когда бизнесмены приходят туда за деньгами. В реальности все выглядит несколько иначе, чем в отчетах.

Программы льготного кредитования от государства не такие уж дружелюбные. Часто предприниматели рассказывали нам об отказе в кредитовании, поскольку компания формально не соответствовала указанным в программе параметрам. Например, в качестве основного вида деятельности (ОКВЭД) у предпринимателя обозначен такой, который не подходит по программе.

Допустим, компания работает в сфере гостиничного бизнеса, владеет небольшим отелем. Но в качестве основного вида деятельности у нее указан другой ОКВЭД, например, торговля продуктами питания (что тоже случается в гостиницах). И хотя предприятие испытывает острую необходимость в деньгах — получает отказ.

Что касается банков, то их требования к заемщикам на фоне снижения оборотов и высокого риска закрытия компаний напротив ужесточились. Бывают ситуации, при которых малому бизнесу отказывают из-за установленных банками стандартов. Например, из-за недостаточности соотношения общей суммы долговой нагрузки к EBITDA. Причем тут вообще значение EBITDA? Это же малый бизнес, и показатель трудно посчитать. Этот вопрос вообще остается без ответа.

Плюс все также отказывают в случае непредставления залога. Или если компания не хочет закрывать расчетные счета в сторонних банках и не желает проводить определенный объем средств через счета банка-кредитора.

Нередки случаи отказа компаниям, действующим сравнительно недолгое время. Банк полагает, что не может точно спрогнозировать дальнейшее развитие бизнеса в рамках применяемых стандартных процедур андеррайтинга.

Так что рост кредитования, о котором говорят, — это просто математический расчет. Он основан не только на увеличении количества выданных кредитов, но и на снижении общего количества малых и средних компаний.

Кроме этого, советуем обратить внимание на один интересный документ — это индекс изменения условий банковского кредитования, формирующийся Банком России при участии около 60 крупных банков. По результатам анкетирования банки отметили высокий уровень жесткости условий кредитования для малого и среднего бизнеса в первом квартале 2021 года, превышающий средние показатели 2019 года по краткосрочным кредитам в четыре раза и в два раза — по долгосрочным.

«Процент малых и средних предприятий, имеющих хотя бы один действующий кредит, в России составляет всего 22 против 42% в среднем по развитым странам. То есть с доступностью капитала для МСП у нас хуже, чем в других странах», — сообщил недавно РБК уполномоченный при президенте России по защите прав предпринимателей Борис Титов.

Мы полагаем, что доступность кредитования для малого бизнеса осталась в лучшем случае на том же уровне, что и в кризисный 2020 год. И примерно около половины компаний продолжает получать отказ в банках.

Какие альтернативные способы привлечения финансирования есть

Самые распространенный и привычный метод получения средств для российского малого бизнесмена — это друзья и знакомые. Как свидетельствуют данные опроса, проводимого «Промсвязьбанком», ассоциацией «Опора России» и агентством Magram Market Research, из тех, кто привлекал дополнительное финансирование, более четверти (27% предпринимателей) взяли деньги у друзей, близких или других частных лиц.

И неудивительно: ведь это довольно быстрый и часто самый дешевый способ пополнить свои фонды. Но вместе с этим процент отказа при обращении к близким довольно высок (ситуация непростая у всех), получаемой суммы часто недостаточно для решения проблем, а вероятность навсегда испортить отношения с близкими крайне высокая.

Технологичные компании могут рассчитывать на помощь инкубаторов и акселераторов. У каждого инкубатора они свои, мы выделим несколько общих.

Чаще всего требуется наличие готового продукта или минимально готового продукта (MVP), готовность руководства активно участвовать в учебной программе и готовность совместного пилотирования проекта с партнером от акселератора. Необходимо также наличие компетентной команды и, безусловно, соответствие требованиям трека.

Но важно также понимать, что в зависимости от того, какая компания инициирует акселератор, направления деятельности стартапов играют решающую роль. Если это региональные акселераторы, то участники также должны быть региональными компаниями. Если акселератор организуется банком, то в первую очередь они ищут компании, которые смогут взять на себя разработку программного обеспечения или сервис услуг, который улучшит работу банковской сферы.

Правда, и там не получить достаточного количество средств. Основной функционал акселератора и инкубатора — провести курс обучения, который поможет стартапу прокачаться. Это мастер-классы, воркшопы, консультации экспертов и нетворкинг.

По итогу прохождения курса стартап участвует в демо-дне, на котором присутствуют потенциальные инвесторы. В рамках этого мероприятия стартап получает возможность обосновать необходимые на разработку полноценного продукта инвестиции, а также обозначить условия для привлечения денежных средств. Если все успешно, то они получат столько, сколько хотят. Но это мало похоже на кредиты, потому что в таком формате инвестиции носят скорее стратегический характер.

Основной причиной, по которой стартапы обращаются в акселераторы и инкубаторы, — это возможность привлечения крупных инвесторов и бизнес-ангелов. Как мы понимаем, на это могут рассчитывать лишь технологичные и перспективные компании. Они же могут побороться за финансирование, участвуя в государственных конкурсах, победители которых получают денежные призы и гранты.

Довольно часто бизнесмены обращаются в микрофинансовые компании. Там действительно можно быстро получить необходимую на продолжение работы сумму. За несколько лет ставки по займам снизились и уже не так значительно разнятся с банковскими. Сейчас они составляют 8-18% в зависимости от типа бизнеса.

МФО делятся на государственные и коммерческие. Государственные кредитуют по более низким ставкам, коммерческие — по более по высоким. Например, на сайте национального проекта «Мойбизнес.рф» есть такая формулировка: «Процентная ставка по микрозайму зависит от программы микрофинансирования, а также от наличия или отсутствия залогового обеспечения, и колеблется от 3,25% до 16,25%».

Однако в конечную стоимость кредита добавляются другие расходы, например, на обязательное страхование. В реальности ставки могут превышать 30% годовых.

Средний и крупный бизнес может привлечь финансирование с помощью выпуска собственных облигаций. Скорость получения средств сопоставим с банковским кредитованием — регистрация и выпуск бумаг занимает около 30 дней.

Компания сама определяет процентную ставку и срок действия облигаций с учетом рыночных условий. Однако в сегменте среднего бизнеса спрос на облигации не так уж высок: такие бумаги признаются высокорискованными. Поэтому ставка по ним может составлять от 13-15% годовых и более.

Требования к компаниям, планирующим выпуск биржевых облигаций, значительно выше. Для выпуска нужно для начала получить код эмитента у Банка России и отвечать правилам листинга биржи. Базовые требования: срок работы от трех лет, выручка не менее 120 млн рублей в год, объем выпуска не менее 50 млн рублей.

Московская биржа контролирует финансовую отчетность, уровень дохода и кредитную историю эмитента с целью обеспечения высокого уровня безопасности вложений для инвесторов. Понятно, что выпуск облигаций малый бизнес позволить себе не может.

Можно рассмотреть вариант получения средств через краудлендинговые платформы. По сути это кредитование бизнеса за счет средств частных инвесторов, которые являются клиентами платформы. Ставки на краудлендинговых платформах несколько выше банковских, однако за счет отсутствия дополнительных условий и скрытых комиссий разница в ежемесячных платежах будет низкой. В краудлендинге они составляют от 14% до 26%, и это, что называется, честная цена, без дополнительных комиссий.

Стоимость кредита компенсируется скоростью выдачи займа: обычно для принятия решения по выделению средств оператору инвестплатформы требуется не более двух дней, а фактический сбор денежных средств и перевод их на расчетный счет заемщика в среднем не превышает одного дня. Если компания формирует положительную репутацию на платформе, то она может рассчитывать на кредитный лимит — средства можно будет привлекать по более низкой ставке, чем первый займ.

Еще можно упомянуть о таком ресурсе привлечения средств, как лизинг. Этот способ финансирования также доступен для малого и среднего бизнеса. Но эти деньги можно использовать только на приобретение оборудования, станков, грузового и легкого коммерческого транспорта, техники.

Важным преимуществом здесь является то, что лизинговые платежи уменьшают налогооблагаемую базу. Такие затраты записываются в расходы и не облагаются налогом. Поэтому покупка оборудования в лизинг фактически происходит без переплаты за обслуживание кредита.

Как мы видим, даже при сложности с получением кредита в банках, у малого бизнеса все же остается немало вариантов пополнить свои фонды. Главное — не опускать руки после отказа и искать способы привлечь финансирование.

Фото на обложке: kay fochtmann/shutterstock.com

Если вам не досталось по наследству несколько миллионов долларов, квартира в столице или готовое дело, то средства на открытие и развитие бизнеса придется где-то раздобыть. Сегодня мы разбираемся, как лучше это сделать: взять кредит в банке, найти делового партнера или подключить инвесторов.

Кредит в банке

Самый простой, понятный и быстрый способ найти деньги. Вы идете в банк, заполняете заявку, собираете документы и ждете одобрения. Как только договор подписан, деньги поступают на ваш счет, банковскую карту или выдаются наличными. На первый взгляд, все просто. Но есть подводные камни:

- Новым предпринимателям кредиты дают неохотно. Сбербанк, например, не кредитует индивидуальных предпринимателей, зарегистрированных меньше года назад. В других банках условия могут быть мягче, но общая тенденция такая.

- Если брать заем именно на бизнес, придется собирать кучу документов. Помимо понятных и привычных справок и выписок с вас потребуют бизнес-план. Это финансовый документ проекта из которого явно видно, что он рентабелен и средства на оплату кредита есть. Кроме бизнес-плана банк запросит другие бумаги. Не думайте, что взять деньги на открытие собственного дела так же просто, как получить автокредит. Пакет документов на потребительский кредит сильно отличается от такого же пакета при оформлении займа на бизнес. Разумеется, он больше. Некоторые банки просят договора аренды помещения, фотографии торговой точки и многое другое.

- При получении кредита на ИП учитываются все действующие займы предпринимателя и его личные кредиты. Если кредитная история не фонтан, в займе, скорее всего, откажут. То же самое касается и тех ИП, которые ранее были признаны банкротами.

- Денег не дадут, если у вас нет собственного стартового капитала. То есть “кредит без первого взноса” вам не светит. Вы должны иметь собственные средства. Сколько? Зависит от банка. Это может быть как 5, так и 50% от суммы кредита.

- Могут потребовать залог. Если кредит берется на ИП, подойдет личное имущество индивидуального предпринимателя. Напомним: в случае чего, ИП отвечает перед кредиторами своим имуществом.

Для того, чтобы получить кредит в банке придется побегать. Многие начинающие бизнесмены идут другим путем: оформляют займ на личные нужды — то есть, просто берут потребительский кредит. Дескать, пока не уволился с работы, возьму денег на бизнес. Это не плохой вариант, но подходит он только тем, кто точно знает, чем будет отдавать кредит.

Вообще нужно 100 раз подумать, прежде чем брать кредит на стартап. Ирония судьбы в том, что никто и никогда не скажет вам, как пойдет дело. А банк совершенно не волнует, есть у вас прибыль или нет — кредит нужно будет платить. Даже если вы, не дай Бог, закроете бизнес через пару месяцев, все равно деньги придется отдавать. Можно, конечно, застраховать ответственность перед банком на случай банкротства, но это повлечет за собой лишние расходы.

Кредит лучше всего брать на пополнение оборотных средств. Вы уже некоторое время ведете бизнес, довольно точно представляете оборот компании, показатели выручки и прибыли. Можно прикинуть сколько денег вы можете выделить на обслуживание процентов по кредиту. А самое главное — вы теперь знаете: у вас есть деньги на погашение займа.

В сравнении с другими вариантами у кредита есть огромный плюс. Он заключается в том, что после того, как займ в банке погашен, вы больше никому ничего не должны. То есть займ ограничен во времени. Чего нельзя сказать о других способах инвестирования.

Инвестиции третьих лиц или организаций

Сейчас инвестициями называют любое вложение средств в бизнес. Бабушка отдала внуку часть накоплений на открытие собственного дела — все, бабушка инвестор. Это не так. Инвестирование начинается тогда, когда между сторонами подписывается инвестиционное соглашение.

На самом деле разновидностей инвестиций огромное количество. Перечислим основные из них:

- венчурные инвестиции. Это когда частное лицо, компания или инвестиционный фонд вкладывают деньги в стартап. Риски здесь огромны, но и возможная прибыль может оказаться значительной;

- инвестиции в успешные существующие компании. В этом случае инвестор финансирует те бизнесы, которые уже давно и успешно работают на рынке. Доход здесь поменьше, но и возможности потерять свои деньги практически никакой;

- вложения в ценные бумаги. Это инвестиции в акции, облигации и так далее. Касается в основном государственных структур и крупных акционерных обществ;

- прямые инвестиции в основные средства. В этом случае на деньги инвестора покупается оборудование, инструмент, транспортные средства, здания и сооружения.

Виды инвестирования можно перечислять до бесконечности. Это огромная бизнес машина с многомиллиардным оборотом, которая живет по своим законам. Но каким бы образом инвестор не вкладывал в вас деньги, важна одна вещь: становится он совладельцем компании или нет.

Если инвестор приобретает долю в вашем бизнесе, то, фактически, это уже не инвестор, а полноправный участник проекта. Он принимает участие в собрании учредителей, имеет право голоса, его данные могут быть включены в устав. Такие вещи оправданы, если речь идет о больших суммах инвестиций, сопоставимых со стоимостью бизнеса.

Но здесь есть подводный камень. Именно по такой схеме и отжимают бизнесы. Давайте рассмотрим на примере.

Допустим, весь ваш проект стоит миллион рублей. Этот миллион вложили вы. В один прекрасный момент находится обеспеченный учредитель и предлагает докинуть в проект 9 миллионов и войти в состав учредителей. Вы, конечно, без раздумий соглашаетесь: на эти деньги можно вывести бизнес на уровень выше, глупо отказываться.

Что получается в итоге: ваша доля в бизнесе — 10%, доля нового учредителя — 90%. Кто при таком раскладе будет диктовать условия? Явно не вы. Вас на определенном этапе вообще могут слить с участия в проекте — способы сделать это есть. Обычно предлагают продать долю в бизнесе и мирно сойти на берег. Предложение, от которого невозможно отказаться, как говорилось в одном культовом боевике.

Даже если вы останетесь в теме, распределение прибыли будет явно не вашу пользу. Выплаты учредителям, как правило, делаются пропорционально долям в уставном капитале. В вашем случае это 10 процентов. То есть, с каждого рубля чистой прибыли вы будете получать 10 копеек, а инвестор — 90 копеек, если считать совсем уж грубо.

Если инвестор не претендует на долю в вашем бизнесе, тогда все проще. Вы остаетесь полноправным хозяином и владельцем компании, но теперь обязаны делиться прибылью с теми, кто вложил в вас деньги. Суммы и сроки выплаты дивидендов определяются инвестиционным соглашением. Можно выплачивать деньги каждый месяц, год или квартал.

А самое плохое — теперь так будет всегда. Если кредит в банке можно погасить и забыть это как страшный сон, то с инвестором такой номер не прокатит. Давайте честно: главная цель инвестора — заработать на вас как можно больше денег. Желательно — ничего при этом не делая. Это не филантроп, который только и мечтает помочь вашему бизнесу. Это такой же бизнесмен, как и вы. А главная цель любого предпринимателя — прибыль.

Как бы то ни было, инвестирование пользуется огромной популярностью и у предпринимателей, и у самих инвесторов. Плюсов здесь много:

- возможность привлечь практически неограниченные средства. Если банковский заем ограничивается вашей платежеспособностью, то инвестор может дать столько, сколько сочтет нужным;

- если дело вдруг не пойдет, инвестор потеряет свои деньги, а вы ничего не будете должны. Но это возможно при грамотно составленном инвестиционном соглашении. Да, имущество компании распродадут и разделят между кредиторами, но лично вы ничем не отвечаете перед инвесторами;

Где найти инвестора:

- на интернет-площадках типа все инвесторы.ру. Ресурс работает по принципу биржи, где предприниматели ищут инвесторов, а желающие вложить деньги — проекты для инвестиций;

- среди знакомых успешных бизнесменов. Используйте все каналы: рассылки, личные встречи, телефонные переговоры. Можно найти инвестора на семинаре, форуме или бизнес-конференции;

- инвесторы могут найти вас сами. Вот прямо так: придут и дадут денег. У многих опытных игроков этого рынка глаз наметан и они с ходу вычисляют прибыльные проекты. Возможно, речь как раз про вас.

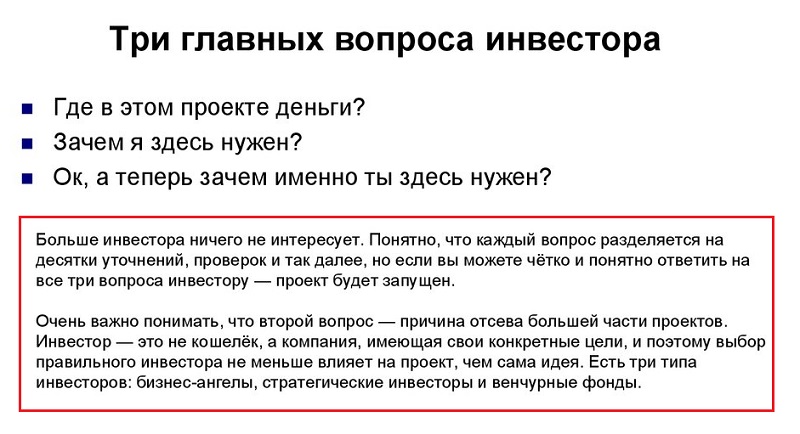

В целом инвесторов интересуют перспективные масштабируемы проекты, стоимость которых может вырасти многократно. Сегодня вложил деньги в один магазин, а завтра — совладелец сети федерального масштаба. Вот главная мечта любого инвестора.

Деловой партнер

Итак, исходные данные те же. Личных средств на бизнес не хватает, прибыли на новые проекты и пополнение операционного капитала — тоже. А тут как раз школьный товарищ сколотил небольшой капиталец и просит взять его на борт в качестве партнера. На равных условиях: он будет учредителем, совладельцем и полноправным участником проекта.

Что ж, дело хорошее. Такой подход лишен многих минусов двух предыдущих вариантов, а плюсов — хоть отбавляй:

- минимум ответственности. Все участники сделки понимают, что дело может и не пойти. В этом случае партнеры расстаются и делят убытки согласно уставу ООО. Лично никто никому не должен;

- проще работать. Полноценный деловой партнер, в отличие от инвестора или банка, больше заинтересован в успехе предприятия. Поэтому, скорее всего, на равных будет участвовать в жизни бизнеса.

Получается, что ваш бизнес не заимствует деньги извне, а обходится собственными средствами. Это очень ценно, потому что потом ни с кем не надо будет делиться. Однако такие источники, как правило, ограничены. Для выхода на новый уровень, когда потребуются серьезные вливания, придется прибегнуть к первым двум способам.

Другие способы раздобыть деньги на бизнес

Три вышеперечисленных пути — не единственные. Есть еще:

- краудфандинг. Это сбор средств на различные проекты при помощи специальных интернет-площадок. Работает по принципу пожертвований. Нужно разместить на сайте презентацию и ждать, пока поток денег не зальет вас с головой. Ну или не зальет — тут уж как повезет. В любом случае, рассчитывать привлечь серьезные деньги через краудфайндинг не стоит;

- государственные гранты. Вполне себе рабочий способ, но подходит не всем. Правительство спонсирует социально значимые проекты: сельское хозяйство, науку, работу с детьми и так далее. Если вы продаете одежду в интернете или открываете барбершоп, на грант можно не рассчитывать. Если даже вы попадаете под условия выделения денег через грант — готовьтесь к нескольким кругам бюрократии;

- помощь родственников. Помните бабушку из начала нашей статьи? Вот это как раз оно и есть. Нередко бизнесы открываются именно благодаря таким бабушкам, мамам и теткам. Много не дадут, но когда важна каждая копейка — это может очень выручить.

Какой источник капитала выбрать — решать вам. А мы советуем использовать каждый из них в определенной ситуации. Например, инвестиции хороши на старте бизнеса или при его масштабировании. Кредиты лучше всего брать на пополнение оборотных средств и операционного капитала.

Вообще опытные предприниматели советуют не бояться брать чужие деньги на бизнес и рекомендуют делать это, но с умом. Излишняя долговая нагрузка может угробить все на корню, поэтому нужно все сто раз просчитать.

Возможно вам также будет интересно:

← Блог о торговле

Опубликовано: 28.06.2022

Создание и дальнейшее развитие бизнеса практически невозможно без инвестиций: предпринимателю нужно заняться поиском средств на этапе планирования. Доступно несколько решений, позволяющих получить источники финансирования, и методы, обеспечивающие развитие собственного дела с нуля без солидного стартового капитала. Рассказываем, где искать средства и как предупредить попадание в долговую яму.

С чего начать поиск денег и как избежать опасных схем

На первых порах необходимо составить бизнес-план, без которого сложно будет планировать траты, невозможно – получить кредит или привлечь инвесторов. Рекомендуется расписать все статьи расходов, определить прогнозируемую окупаемость и риски, способные замедлить процесс выхода на чистую прибыль. Во избежание форс-мажоров и накопления долгов не стоит прибегать к следующим методам:

- получать займы у частных лиц под высокий процент на короткий срок с размытыми условиями;

- обращаться в микрофинансовые организации: они устанавливают колоссальные процентные ставки при минимальном сроке выплаты долга. В случае просрочки могут перепродать долг коллекторам, которые будут надоедать звонками не только должнику, но и его родственникам, коллегам.

Нужно тщательно взвесить все и за и против, беря деньги под залог недвижимости или автомобиля: самая успешная бизнес-идея может провалиться на старте, в этом случае предприниматель останется ни с чем. Лучше выбирать более безопасные варианты с минимальными рисками: рассмотрим ТОП-7 перспективных.

Где искать средства для развития бизнеса

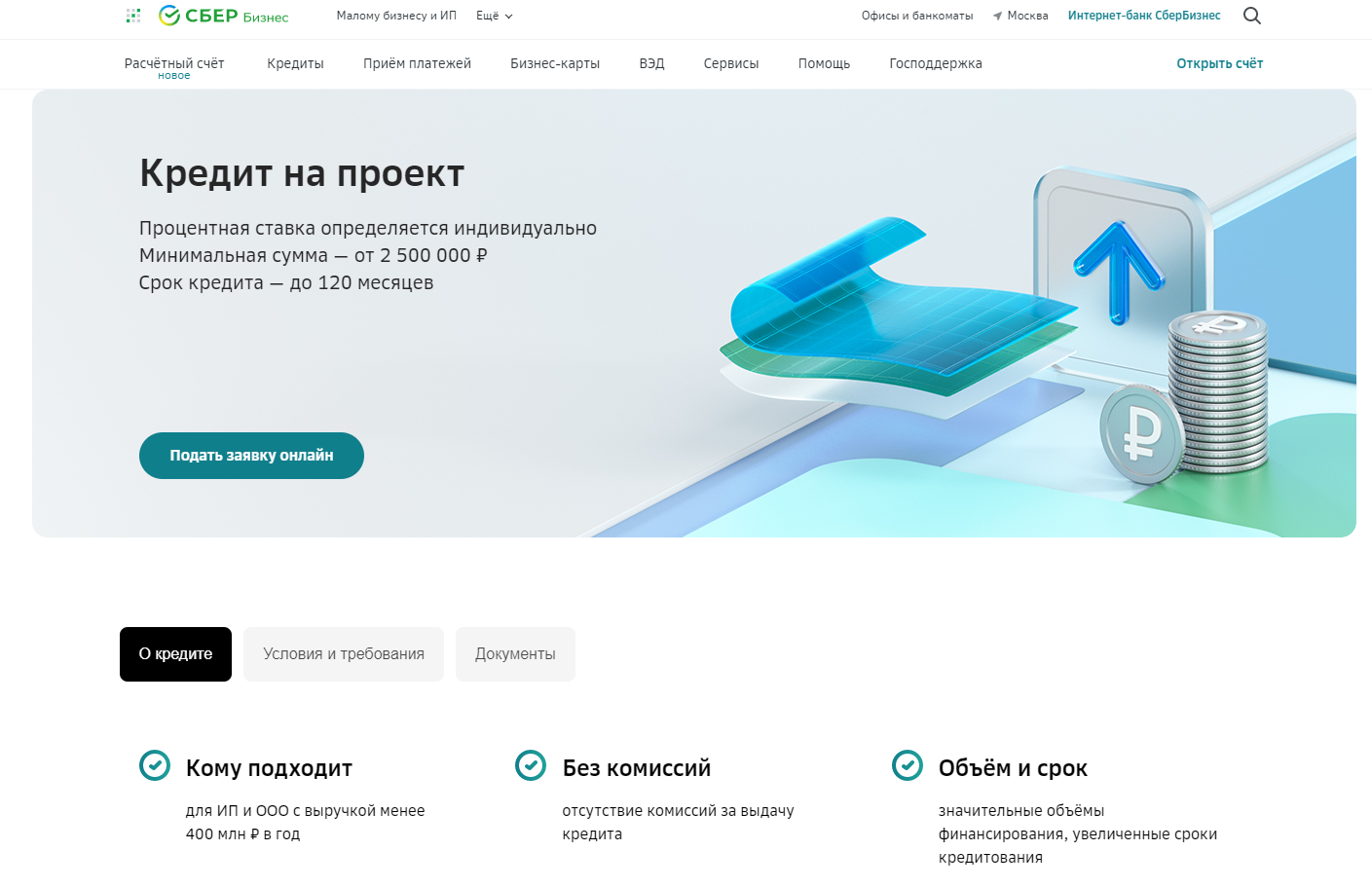

Способ №1. Банковский кредит

Обращение в банк – первый вариант, представляющий интерес для владельца мелкого бизнеса. Средств на открытие и развитие собственного дела нужно немного. Например, создание пункта выдачи заказов или интернет-магазина на платформе электронной коммерции inSales обойдется в среднем в 150-200 тысяч рублей (с учетом рекламы, персонала и других статей расходов). К прогнозируемой сумме нужно добавить около 10% (не стоит планировать финансы впритык): в течение 10-15 месяцев предприниматель сможет закрыть долговые обязательства.

В 2022 году действует большое количество государственных программ и мер, направленных на поддержку малого и среднего бизнеса: выбрать подходящую с низкими процентными ставками будет просто. Помимо этого, в российских банках постоянно действуют кредитные предложения с выгодными условиями. СберБанк обеспечивает выдачу займов на сумму от 100 тысяч до 200 миллионов рублей сроком на 1-180 месяцев под 12,5-16% годовых (зависит от целей, типа бизнеса и кредита). Аналогичные предложения можно найти в других финансово-кредитных организациях, этот метод имеет ряд плюсов:

- быстрая проверка и получение ответа на запрос, особенно при наличии обоснованного бизнес-плана;

- широкий выбор кредитных продуктов, которые постоянно обновляются;

- в случае финансовых проблем с банком всегда можно договориться об отсрочке, в крайнем случае доступно рефинансирование.

Однако при не успешности бизнеса предприниматель останется один на один с большим долгом. Если бизнес-план указывает на высокий риск невозврата или предприниматель имеет плохую кредитную историю, то шансы на одобрение заявки приближаются к нулю. Кредит станет хорошим решением только в том случае, если на погашение тела и процентов не придется направлять всю выручку. Получить заем могут индивидуальные предприниматели, самозанятые и общества с ограниченной ответственностью.

Варианты кредитных продуктов от СберБанк

Способ №2. Привлечение инвестора

Синергия перспективной бизнес-идеи и финансов может перерасти в прибыльный проект, остается лишь найти инвестора. Привлечение частного инвестора связано с получением финансов под развитие проекта, каждый этап которого зафиксирован в бизнес-плане. Этот формат подразумевает регистрацию общества с ограниченной ответственностью или заключение договора, условия которого обеспечивают защиту прав и обязанностей всех участников. Для поиска инвесторов можно использовать следующие рекомендации:

- посещение тематических выставок и семинаров;

- презентация проекта на платформах стартапов;

- сети бизнес-ангелов, которые позволяют не только найти источник финансирования, но и получать подсказки по ведению и развитию проекта, что предупреждает доминирующее количество ошибок. Для российских предпринимателей доступна национальная сеть «Частный капитал» и другие некоммерческие организации;

- бизнес-инкубаторы и акселераторы, ориентированные преимущественно на поддержку молодых предпринимателей.

Условия получения средств и поддержки зависят от типа инвестора, а также от его требований. Стоит приготовиться к тому, что инвесторы будут проверять предпринимателя, поэтому важно отсутствие незакрытых кредитов, проблем с законом и негативной репутации.

Предложение для поиска инвесторов: пример с портала БИБОСС

Способ №3. Взять в долг у друзей

Заем средств у родственников или близких людей – оптимальное решение для предпринимателей, которые получили отказ в выдаче кредита в банке и не могут запустить сбор в рамках поддержки стартапа. Из плюсов стоит выделить отсутствие процентных ставок, а также гибкие сроки: заем друзьям можно отдавать частями, в случае потребности в отсрочке ее будет проще получить, если сравнивать с банковским сектором. Один человек может не располагать суммой, необходимой на открытие бизнеса, поэтому часто приходится обращаться к нескольким друзьям. Долговые обязательства могут быть скреплены устными договоренностями или нотариально заверенной распиской, которая защищает права лица, предоставляющего средства, и регламентирует обязательства заемщика.

Способ №4. Ведение деятельности, позволяющей накопить средства

Предприниматели имеют возможность работать в нишах, не требующих стартовых инвестиций или нуждающихся в минимальных вливаниях. Такой подход позволяет накапливать деньги, которые будут задействованы для раскрутки и масштабирования бизнеса. В качестве приоритетных стоит рассматривать:

- дропшиппинг-модель. Для старта предпринимателю понадобится лишь платформа для ведения продаж: сайт интернет-магазина, группа в социальной сети или мессенджере. Он будет выполнять функцию посредника: заключит договоренности с производителем, выставит его товары и начнет принимать заказы, а также оплату. В стоимость продукции включена наценка дропшиппера, которая составляет его прибыль. Логистические процессы обеспечит производитель: он соберет, упакует и отправит заказы;

- работа на маркетплейсах и торговых площадках. На маркетплейс можно выйти с низкобюджетными товарами или изделиями hand made;

- предоставление услуг. Можно заниматься уборками, консультированием в той области, в которой предприниматель является экспертом, или выбрать другую сферу.

Этот способ позволяет не брать на себя кредитные обязательства и не зависеть от требований инвесторов, однако процесс накопления средств может затянуться минимум на год. Риски минимальные: если бизнес не окупится или не пойдет, то все можно начать заново, но уже с другой идеей.

Схема функционирования дропшиппинг-модели

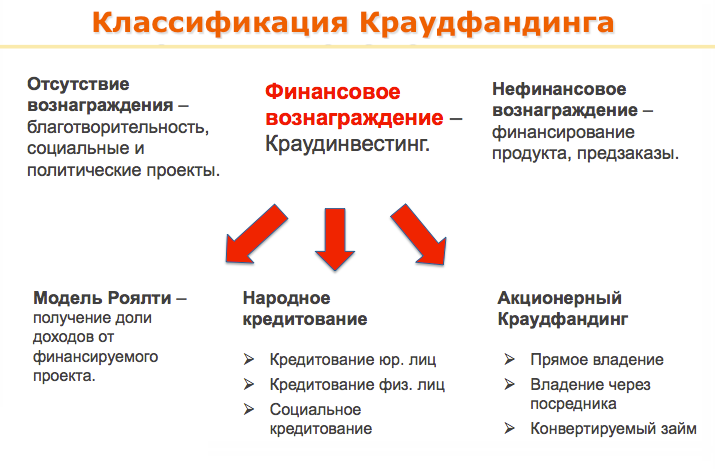

Способ №5. Краудфандинг

Метод краудфандинга – перспективное решение для бизнес-проектов, представляющих практическую, социальную или другую ценность. Суть в том, что участники платформы объединяют свои финансовые усилия, направляя их на поддержание понравившегося проекта. Финансовые и другие инициативы – добровольные, сбор ведется через интернет. Существует несколько вариаций это модели, реализующихся на разных условиях:

- краудинвестинг: привлекаются профессиональные инвесторы, которые получат ценные бумаги новосозданной компании;

- краудлендинг, в рамках которого средства предоставляются в срочном порядке на непродолжительное время, но на существующий бизнес для развития, масштабирования;

- гарантированное предоставление нефинансового вознаграждения. Инвесторы получают определенные привилегии от автора проекта, например, фиксированное количество услуг, первый экземпляр книги или настольной игры, переведенной на русский язык;

- благотворительные сборы, но они проводятся для социальных проектов и не предполагают получения вознаграждения инвесторами.

Взаимодействие между бизнесом и пользователями выполняется через специальные инвестиционные платформы: они включены в реестр Центрального Банка России. Если платформы в базе нет, то лучше отказаться от сотрудничества. Для запуска сбора необходимо:

- сформировать концепцию будущего проекта;

- поставить цели и выполнить бизнес-планирование;

- выбрать площадку из реестра, потом – найти отзывы о ней, сведения о сроке работы, закрытых сборах и другую информацию, указывающую на благонадежность;

- познакомиться с условиями сотрудничества: какие документы нужно предоставить, какой тип сборов ведется, какой процент площадка взимает за услуги, наличие скрытых комиссий;

- составить инвестиционное предложение: конкретизировать свои обязательства, описать цели, указать сроки и сумму (минимальная и максимальная, после достижения которой сбор прекратится), другие.

После запуска сбора инвестиционный договор будет заключаться автоматически между автором проекта и пользователями, которые оказывают финансовую помощь. Аудитория платформ активная и любит свежие идеи, но на открытие стандартного бизнеса (интернет-магазин одежды или салон красоты) средства могут собирать долго. До старта рекомендуется изучить законодательные нормы, касающиеся краудфандинга и правил взаимодействия между участниками платформ.

Открытый краудфандинговый сбор: портал planeta.ru

Способ №6. Поиск бизнес-партнера

Привлечение бизнес-партнера не стоит путать с инвестированием. В таком формате все затраты разделяют на две и более частей, что зависит от количества партнеров. Все участники имеют равные права и обязательства, возможен вариант, при котором каждый отвечает за свою часть работы: первый ищет поставщиков, второй – курирует маркетинг, а третий анализирует доступные инвестиционные потоки. Сотрудничество с партнерами подразумевает создание бизнеса в форме общества с ограниченной ответственностью, которое уравнивает права учредителей, позволяет честно делить выручку и продать дело в случае необходимости. Из плюсов открытия совместного дела стоит выделить:

- солидарную ответственность;

- равномерное распределение финансовых вливаний, возможно сотрудничество в формате «используем то, что есть». Например, один из соучредителей имеет цех, второй – оборудование, а третий – средства на закупку производственного сырья: объединив усилия, они создадут прибыльное дело;

- возможность в любой момент продать бизнес, в этом случае все учредители получат равные доли или те, которые соответствуют объему вливаний в раскрутку (оговаривается до запуска проекта).

Из минусов стоит выделить возможные конфликты между партнерами, имеющими разное видение на развитие проекта, и ситуации, при которых учредитель потребует срочно продать бизнес или захочет изъять из него свои деньги. Начать поиск партнеров можно в социальных сетях, на досках объявлений и специальных площадках, например, PartnerSearch.RU и аналогичных.

Найти партнера, готового вести равноправное сотрудничество и делиться опытом, можно даже на Avito

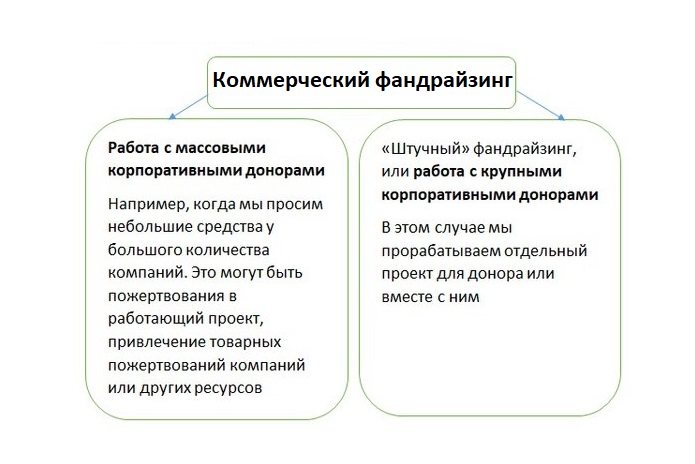

Способ №7. Фандрайзинг

Фандрайзинг бывает социальным и коммерческим, последний представляет интерес для предпринимателя. Имеет схожие черты с краудфандингом, но эти понятия не стоит путать. Краудфандинг обеспечивает быстрый коллективный сбор средств, которые инвесторам не нужно возвращать в «чистом виде».

Фандрайзинг связан с привлечением посредника, который занимается поиском инвесторов, обсуждает детали и оказывает содействие по реализации сделки. Он может искать специалистов, оборудование и решать другие вопросы, однако основное направление – инвестиции. Обеспечивает формирование потребностей компании и соблюдение интересов спонсоров, взаимодействует с инвесторами, формирует благоприятную репутацию.

Посредник ищет разных инвесторов, в качестве которых могут выступать физические и юридические лица, фонды, грантодатели, меценаты и другие организации, что зависит от типа проекта. За свое участие получает процент от сделки или долю в бизнесе – эта часть оговаривается в начале сотрудничества. Из плюсов стоит выделить стабильное финансирование, положительный имидж, четкий план действий и фиксированные обязательства всех сторон. Поиск фандрайзера начинается с формирования идеи, планирования и проверки потенциального посредника. Наиболее охотно инвесторы направляют средства в социальные, технологические и культурные проекты.

Виды коммерческого фандрайзинга

В заключение

Доступно много способов, которые помогают получить средства на развитие бизнеса: различия заключаются в сроках, условиях и требованиях к организационно-правовой форме. Для нестандартных проектов, представляющих ценность для общества, стоит использовать краудфандинг или фандрайзинг, обеспечивающие получение денег в относительно сжатые сроки. Если планируется открытие производства, точки общественного питания или интернет-магазина, то лучше обратить внимание на банковские кредитные продукты, получение займа у друзей или ниши, которые не требуют солидных вливаний и дают возможность развивать проект за счет извлекаемой чистой прибыли.

Инвестиции и привлечение партнеров – хорошее решение для глобальных проектов и предпринимателей, которые не боятся коллективной ответственности и готовы разделить бизнес с другими людьми. При выборе способа важно заранее оценить, сколько денег нужно будет вернуть и каким будет ежемесячный платеж. В идеальном варианте сумма должна составлять не более 20-30% от чистой выручки (после раскрутки), иначе дело считается нерентабельным: предприниматель будет направлять средства на погашение долга, не имея возможностей для продуктивного развития, расширения, маркетинга.

Запустите онлайн-продажи

Создайте интернет-магазин за 1 день и продавайте на

маркетплейсах, в соцсетях и мессенджерах

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — contact@ekam.ru.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: contact@ekam.ru

Контактный телефон: +7(495)133-20-43

Оставьте контактные данные

и мы предложим Вам самые выгодные условия

Оставьте контактные данные

и мы предложим Вам самые выгодные условия

В соседней вкладке для вас создан аккаунт в бэк-офисе онлайн-кассы.

Ниже вы можете ознакомиться с преимуществами нашего продукта и сделать расчет стоимости

Оглавление

- Отличие потребительского кредита от кредита для бизнеса

- На каких условиях банки выдают деньги бизнесу?

- Виды бизнес-кредитов

- Как получить деньги в банке, если испорчена кредитная история?

- Исправляем кредитную историю

- В каких банках взять деньги для бизнеса?

- Как оформить кредит для бизнеса и подать документы?

- Кратко — как получить кредит на бизнес с плохой КИ

Что делать, когда нет денег на открытие бизнеса? Проще всего обратиться в банк и подать заявку. Менеджеры изучат вашу анкету и оценят платежеспособность. Если кредитная история положительная, банк определит, сколько вы сможете платить в месяц и предложит заключить кредитный договор. Но если у вас испорчена кредитная история, банк не будет проверять даже платежеспособность и откажет в выдаче кредита.

Рассказываем, какой вид кредита выбрать ИП, чтобы банк не отказал. Какие документы потребуются, и как исправить кредитную историю.

Отличие потребительского кредита от кредита для бизнеса

Бизнес-кредиты выдают юридическим лицам и частным предпринимателям на бизнес. Рассчитывать на потребительские кредиты могут физические лица, в том числе ИП. Индивидуальным предпринимателям потребительские кредиты выдают редко, т. к. у банков есть опасения, что их потратят на бизнес. Но шансы получить потребительский кредит ИП есть.

Чтобы получить кредит на бизнес, помимо вышеперечисленных документов, потребуется бизнес-план. Если менеджеры банка посчитают, что вы не сможете выплатить деньги или бизнес-идея не будет приносить прибыль, в выдаче денег откажут. Но помимо этого, банки еще смотрят на кредитную историю. Если у вас были долги, в выдаче кредит откажут.

На каких условиях банки выдают деньги бизнесу?

Банки выдают деньги на открытие бизнеса примерно на одинаковых условиях. Если уже есть бизнес, который приносит доход, вы вправе обратиться к кредитору, чтобы взять деньги на его развитие. Например, на закупку нового оборудования, покупку техники или ремонт офиса.

Банк рискует, потому что не каждый бизнес будет приносить прибыль, поэтому процентная ставка у таких кредитов выше, чем по обычному кредиту. Срок кредитования у бизнес-кредитов также ограничен — не более пяти лет.

Рекомендуем начинающим предпринимателям, которые планируют открыть магазин или небольшой офис по оказанию услуг, оформить потребительский кредит. У такого кредита ставка будет меньше. Оформить кредит на бизнес сложнее, потому что упирается в бизнес-план, который не так уж легко и составить. Подавать заявку на кредит для бизнеса стоит только в том случае, если у вас есть разработанный бизнес-план и вы уверены в будущем доходе.

Причем максимальная сумма не будет превышать 40% от дохода. Банки оценивают платежеспособность, поэтому не выдают кредиты, если ежемесячный платеж будет превышать от общего дохода клиента. Связано с тем, что заемщику будет сложно выполнять кредитные обязательства перед банком.

На положительное решение со стороны банка повлияет и то, в какой сфере планируете развивать бизнес. Чтобы повысить свои шансы на успешное одобрение заявки, выделяйте сильные стороны своего дела в анкете.

Виды бизнес-кредитов

Существует несколько видов бизнес-кредитов, которые отличаются по условиям, срокам и максимальной сумме выдачи. В каждом банке разработаны свои инструменты для привлечения потенциальных заемщиков. Для частных предпринимателей и юридических лиц есть специальные кредиты для открытия и развития бизнеса.

-

Разовый кредит. Заемщик получает деньги на счет или наличными. А возвращает всю сумму с фиксированным процентом сразу в обозначенные сроки.

-

Овердрафт. Предприниматель берет деньги в банке на закупку товаров или оборудования для развития своего дела. Банк вправе списывать деньги с указанного счета в соответствии с условиями кредитного договора. Овердрафт — это вид кредита, который отличается от других кредитов тем, что вы платите за фактическое использование услуги, а также есть лимит и комиссия в размере 1−3% за открытие овердрафта.

-

Кредитная карта для бизнеса. Такой картой пользуются предприниматели, которые могут оплачивать услуги и делать покупки в интересах бизнеса. Например, вы можете кредитной картой рассчитываться с поставщиками. Также требуется платить за годовое обслуживание и нельзя превышать лимит, как и у обычной кредитной карты.

-

Кредитная линия. По кредитной линии предприниматель вправе брать в банке деньги несколько раз. Сумма и условия возврата денег прописывают в соглашении. Это вид кредита, за который что вы платите проценты только за фактические затраты. Подходит юридическим лицам, а также ИП, у которых запланированы расходы, но пока непонятно, на какие цели пойдут деньги.

Как получить деньги в банке, если испорчена кредитная история?

Рассмотрим способы, которые помогут взять деньги в долг в банке для открытия своего дела.

-

Привлечение поручителя. Предъявите в банк справки о доходе и приведите поручителя с хорошей кредитной историей. Желательно, чтобы ваш поручитель был клиентом этого банка. Банк рассмотрит заявку и выдаст деньги. Если вы вовремя не будете возвращать долги, банк будет спрашивать деньги с поручителя.

-

Залоговое обеспечение также позволяет взять деньги для открытия бизнеса, когда испорчена КИ. Банки берут под залог недвижимость, ценные бумаги, земельные участки и транспортные средства. Кредитор заберет имущество, если не выполнять кредитные обязательства.

-

Кредит с первоначальным взносом. Подходит для предпринимателей, которые уверены в будущем доходе. Если внести часть суммы при выдаче кредита в банк, кредитор пойдет на уступки.

-

Экспресс-кредит. Для предпринимателей, у которых испорчена КИ, предусмотрены экспресс-кредиты. Минус таких кредитов — ограничение по сумме, например, в 100 тыс. руб., и срок кредитования у этого вида кредита не превышает года. Отдельные банки выдают экспресс-кредиты на суммы свыше 100 тыс. руб. и на более продолжительный срок. Если вы вовремя рассчитаетесь с экспресс-кредитом, при следующем обращении получите большую сумму и под более выгодный процент.

МБК поможет получить кредит с плохой кредитной историей под залог, без поручителей на сумму до 14 млн руб. Если сомневаетесь брать кредит под залог — читайте статью, где мы привели преимущества этого вида кредита.

Исправляем кредитную историю

Когда нет поручителей и нет возможности оставить залог, а сумма экспресс-кредита не устраивает, есть несколько способов исправить КИ:

-

Оформите кредитную карту в банке и пользуйтесь ей для оплаты покупок и услуг. У кредитных карт есть льготный период. Обращайте на него внимание и всегда пополняйте баланс вовремя, чтобы не допускать просрочек. Цель оформления кредитной карты в том, чтобы исправить КИ.

-

Возьмите деньги в МФО под высокий процент. Мы не рекомендуем обращаться в микрофинансовые компании из-за высоких процентных ставок. Но если нужно срочно исправить КИ, оформите заем на 20−30 тыс. руб. без проверки статистики на 3−4 месяца. После выплаты долга МФО направить сведения в БКИ, что и позволит исправить кредитную историю.

-

Купите мебель или новую технику. В торговых центрах часто есть представители банков, которые предлагают оформить рассрочку. В этом случае вы купите нужную вам технику или мебель без переплаты, а заодно исправите кредитную историю, если выплатите деньги вовремя.

В каких банках взять деньги для бизнеса?

Банки разработали специальные продукты, которые помогают предпринимателям оформить кредит даже с испорченной историей. Для получения денег требуется минимальный пакет документов. (Предложения актуальны на май 2021 года.)

Оборотный кредит от Сбербанка

-

Сумма от 100 тыс. до 5 млн руб.

-

Срок до трех лет.

-

Процентная ставка от 11%.

Бизнес-кредит от Совкомбанка

-

Сумма до 30 млн руб.

-

Срок до 120 месяцев.

-

Процентная ставка от 12%.

Кредит от Альфа-Банка на открытие бизнеса

-

Сумма от 100 тыс. до 10 млн руб.

-

Срок до пяти лет.

-

Процентная ставка от 11,45%.

Как оформить кредит для бизнеса и подать документы?

Рассмотрим, как подать документы и получить деньги для развития своего дела.

-

Выберите банк с лучшей процентной ставкой.

-

Заранее возьмите выписку с БКИ о кредитной истории.

-

Если КИ испорчена, исправьте одним из способов, приведенных выше.

-

Напишите заявление в банк, укажите цель кредитования.

-

Дождитесь рассмотрения анкеты.

-

Получите деньги на карту или наличными в отделении банка.

Кратко — как получить кредит на бизнес с плохой КИ

-

Убедите кредитора в платежеспособности, предъявив справку о доходах, выписку из налоговой и пенсионного фонда.

-

Даже с испорченной кредитной историей удается взять деньги на открытие бизнеса. Для этого пользуйтесь банковскими программами или попытайтесь исправить КИ.

-

Когда нет времени на исправление КИ, воспользуйтесь залогом или услугами поручителя.

-

Частая причина отказа связана с отсутствием залогового обеспечения и испорченной статистики.

-

Если знаете, что у вас плохая КИ, постарайтесь ее исправить, прежде чем подавать документы на одобрение займа.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

© «МБК». При полном или частичном

копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте?

Выделите нужный фрагмент и нажмите Ctrl + Enter.

.jpg)

.jpg)