Региональные ставки меняются каждый год, поэтому предприниматели и бухгалтера следят за изменениями в законодательстве. Больше этого делать не нужно, потому что мы составили таблицу со ставками и ежегодно дополняем её. На её основе обновляем ставки всем пользователям Эльбы — но она пригодится всем, кто работает на УСН.

Что такое региональные ставки

Федеральные ставки — всем известные 6% и 15%. Регионы имеют право принимать свои: от 1% до 6% на «Доходах» и от 5% до 15% на «Доходах минус расходах».

!

Повышенные ставки — 8% и 20% — применяют предприниматели, которые заработали за год от 164,4 до 219,2 млн рублей или трудоустроили 100–130 сотрудников.

Зачем проверять ставку

Чтобы не переплачивать налог. Когда ставка в вашем регионе уменьшается, а вы продолжаете платить по старой, налоговая получает денег больше, чем должна. Обычно она не против, поэтому не уведомляет предпринимателей.

🎁

Ведите учёт на УСН в Эльбе

Эльба рассчитает налог и уменьшит его на взносы. Получите 30 дней в подарок при регистрации.

Хочу попробовать

Как проверить ставку

В каждом регионе есть свои условия для применения пониженных ставок. В таблице ниже мы собрали те ставки, которые действуют для всех предпринимателей региона без исключения. Но рекомендуем проверить, есть ли в вашем регионе более низкие ставки и кто может их применять.

Если решили проверить ставку за прошлый год, загляните в таблицу 2022 года. Вам поможет поиск, который вызывают клавиши Ctrl+F.

| Регион | Название региона | Закон | Доходы | Доходы минус расходы |

|---|---|---|---|---|

| 1 | Республика Адыгея (Адыгея) | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Республики Адыгея от 02.07.2015 № 426, статья 1 пункт 2 | 15 | |||

| 2 | Республика Башкортостан | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 3 | Республика Бурятия | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 4 | Республика Алтай | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 5 | Республика Дагестан | Закон Республики Дагестан от 6.05.2009 № 26, статья 1.2 | 1 | |

| Закон Республики Дагестан от 6.05.2009 № 26, статья 1 | 5 | |||

| 6 | Республика Ингушетия | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Республики Ингушетия от 29.12.2018 № 53-РЗ, статья 2 | 14,7 | |||

| 7 | Кабардино-Балкарская Республика | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон КБР от 18.05.2009 № 22-РЗ, статья 2 пункт 1 подпункт 3 | 15 | |||

| 8 | Республика Калмыкия | Закон Республики Калмыкия от 30.11.2009 № 154-IV-З | 6 | |

| Закон Республики Калмыкия от 30.11.2009 № 154-IV-З, статья 1 пункт 2 подпункт 2 | 10 | |||

| 9 | Карачаево-Черкесская Республика | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 10 | Республика Карелия | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Республики Карелия от 30.12.1999 № 384-ЗРК, статья 9.1 пункт 3 | 12,5 | |||

| 11 | Республика Коми | Закон Республики Коми от 08.05.2020 № 12-РЗ, статья 1 пункт 1 | 3 | |

| Закон Республики Коми от 08.05.2020 № 12-РЗ, статья 1 пункт 2 | 7,5 | |||

| 12 | Республика Марий Эл | Закон Республики Марий Эл от 27 октября 2011 г. № 59-З, статья 8 пункт 1 | 6 | |

| Закон Республики Марий Эл от 27 октября 2011 г. № 59-З, статья 8 пункт 1 | 15 | |||

| 13 | Республика Мордовия | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 14 | Республика Саха (Якутия) | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Республики Саха от 07.11.2013 № 1231, глава 3 статья 6 пункт 2 | 10 | |||

| 15 | Республика Северная Осетия — Алания | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 16 | Республика Татарстан (Татарстан) | Закон Республики Татарстан от 17.06.2009 N 19-ЗРТ | 6 | |

| Закон Республики Татарстан от 17.06.2009 N 19-ЗРТ | 10 | |||

| 17 | Республика Тыва | Закон Республики Тыва от 01.12.2021 № 783-ЗРТ, статья 2 пункт 2 | 5 | |

| Закон Республики Тыва от 01.12.2021 № 783-ЗРТ, статья 2 пункт 1 | 12 | |||

| 18 | Удмуртская Республика | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 19 | Республика Хакасия | Закон Республики Хакасия от 16.11.2009 № 123-ЗРХ, статья 1(2) пункт 2 | 4 | |

| Закон Республики Хакасия от 16.11.2009 № 123-ЗРХ, статья 1 пункт 2 | 7,5 | |||

| 20 | Чеченская Республика | Закон Чеченской Республики от 27.11.2015 № 49-РЗ статья 1 | 6 | |

| Закон Чеченской Республики от 27.11.2015 № 49-РЗ статья 2 | 15 | |||

| 21 | Чувашская Республика — Чувашия | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 22 | Алтайский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 23 | Краснодарский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 24 | Красноярский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 25 | Приморский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 26 | Ставропольский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 27 | Хабаровский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 28 | Амурская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 29 | Архангельская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 30 | Астраханская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 31 | Белгородская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 32 | Брянская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 33 | Владимирская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 34 | Волгоградская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 35 | Вологодская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 36 | Воронежская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 37 | Ивановская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 38 | Иркутская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 39 | Калининградская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 40 | Калужская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 41 | Камчатский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Камчатского края от 19.03.2009 № 245, статья 1 | 10 | |||

| 42 | Кемеровская область | Закон Кемеровской области от 26.11.2008 № 99-ОЗ, статья 1 пункт 3 | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 43 | Кировская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 44 | Костромская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 45 | Курганская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 46 | Курская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 47 | Ленинградская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Ленинградской области от 12.10.2009 № 78-ОЗ, статья 1 | 5 | |||

| 48 | Липецкая область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 49 | Магаданская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 50 | Московская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 51 | Мурманская область | Закон Мурманской области от 03.03.2009 № 1075-01-ЗМО, статья 1.1 пункты 1,2 или 3 | 1 | |

| Закон Мурманской области от 03.03.2009 № 1075-01-ЗМО, статья 1 пункты 1,2 или 3 | 5 | |||

| 52 | Нижегородская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 53 | Новгородская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 54 | Новосибирская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 55 | Омская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 56 | Оренбургская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Оренбургской области от 29.09.2009 №3104/688-IV-ОЗ, статья 1 | 10 | |||

| 57 | Орловская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 58 | Пензенская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 59 | Пермский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 60 | Псковская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 61 | Ростовская область | Закон Ростовской области от 10.05.2012 № 843-ЗС | 6 | |

| Закон Ростовской области от 10.05.2012 № 843-ЗС, статья 11 пункт 1 | 10 (для МСП) | |||

| 62 | Рязанская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 63 | Самарская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 64 | Саратовская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 65 | Сахалинская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 66 | Свердловская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Свердловской области от 15.06.2009 № 31-ОЗ, статья 2 пункт 1 подпункт 3 | 7 | |||

| 67 | Смоленская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 68 | Тамбовская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 69 | Тверская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 70 | Томская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Томской области от 07.04.2009 № 51-ОЗ, статья 1 пункт 1 подпункт 3 | 10 (кроме аренды) | |||

| 71 | Тульская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 72 | Тюменская область | Закон Тюменской области от 03.11.2021 № 82, статья 1 | 4 | |

| Закон Тюменской области от 31.03.2015 № 21, статья 1 | 5 | |||

| 73 | Ульяновская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 74 | Челябинская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Челябинской области от 25.12.2015 N 277-ЗО, статья 1 пункт 1 | 10 | |||

| 75 | Забайкальский край | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 76 | Ярославская область | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 77 | Москва | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 78 | Санкт-Петербург | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Санкт-Петербурга от 05.05.2009 № 185-36, статья 1 | 7 | |||

| 79 | Еврейская АО | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 83 | Ненецкий АО | Закон Ненецкого автономного округа от 13.03.2015 года N 55-ОЗ, статья 1.1 | 1 (для МСП) | |

| Закон Ненецкого автономного округа от 13.03.2015 года N 55-ОЗ, статья 1.1 | 5 (для МСП) | |||

| 86 | Ханты-Мансийский АО | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Закон Ханты-Мансийского автономного округа от 30.12.2008 № 166-ОЗ, статья 2 пункт 3 | 5 | |||

| 87 | Чукотский АО | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 6 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 | |||

| 89 | Ямало-Ненецкий АО | Закон Ямало-ненецкого Автономного округа от 28.09.2017 года N 66-ЗАО, статья 1 | 5 | |

| Закон Ямало-ненецкого Автономного округа от 18.12.2008 № 112-ЗАО, статья 1 | 5 | |||

| 91 | Республика Крым | Закон Республики Крым от 29.12.2014 № 59-ЗРК/2014, статья 2-1 пункт 1 подпункт 1 | 4 | |

| Закон Республики Крым от 29.12.2014 № 59-ЗРК/2014, статья 2-1 пункт 1 подпункт 2 | 10 | |||

| 92 | Севастополь | Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 4 | |

| Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ | 15 |

Как мы составили таблицу

Посмотреть ставки всех регионов в одном месте нельзя: налоговая и справочно-правовые сервисы не ведут такой справочник. Налоговая выкладывает на сайт региональные законы о ставках, но они не всегда актуальны. Поэтому мы читали законодательство каждого региона и перепроверяли в нескольких сервисах. Теперь будем делать так в конце каждого года, чтобы узнать ставки следующего.

Проверьте, подходите ли вы под льготную ставку

В таблице — только ставки, которые регион установил для всех предпринимателей. Бывают льготные ставки, которые действуют только для определённых видов бизнеса — часто это производство, образование, медицина, наука и сельское хозяйство. Если подозреваете, что ваша деятельность льготная, проверьте на сайте налоговой: выберите свой регион → «Особенности регионального законодательства». Другие варианты: связаться с налоговой по телефону, в личном кабинете на сайте nalog.ru или через Эльбу.

Статья актуальна на

18.01.2023

Как платить налог на УСН 1%?

Перерегистрируйте ООО/ИП в регион с пониженной ставкой налога с дохода

Кому будет выгодно?

Предпринимателям — владельцам ИП или ООО на упрощёнке, которые получили по году более 1.000.000 рублей доходов. Для таких предприятий в ряде регионов РФ местным законодательгым органом снижена ставка налогообложения.

Мы предлагаем услугу переоформления вашего бизнеса в регион с такой льготой под ключ. Технически переход на льготную систему налогообложения происходит через смену прописки/временную регистрацию со снятием с учета по месту прописки для ИП или путём смены юридического адреса для ООО. В случае с ИП эта процедура занимает один день, для ООО срок 2-3 месяца (столько длится смена адреса при смене региона).

Сколько можно сэкономить в 2023…2024 гг?

Вы можете совершенно законным способом облегчить налоговое бремя, уменьшив ставку до 1 процента на УСН «доход» вместо 6 или до 5 процентов на УСН «доход минус расход». Льгота действует с момента перерегистрации юрлица или ИП. Но по практике происходит пересчет за весь год. Пример выгоды за счет легального уменьшения налоговых выплат:

| Годовой оборот | УСН 6% — выгода в 2023 г | УСН 15% — выгода в 2023 г |

| 25 млн | 750.000 | 300.000 |

В каких регионах отсутствуют ограничения по видам деятельности?

Правительство давно уже планировало сделать 1%-й налог для всех предприятий на УСН, но пока что прогресса нет. Впрочем, льгота планировалась с существенной оговоркой: её получат лишь организации определенного профиля.

Но получить максимальный экономический эффект можно иным путем: компания РИКС КОНСАЛТ рекомендует выбирать проверенные нами лично регионы, где ставка снижена для всех без учета ОКВЭД.

- Чечня: льготная ставка бессрочная

- Республика Удмуртия: в 2023 — 3%, если выбран УСН доходы, и 5%, если УСН доходы минус расходы.

- В Республике Кабардино-Балкария льготой можно воспользоваться до конца 2024 года в случае, если организация или ИП имеет статус Субъекта малого и среднего предпринимательства.

- В Республике Калмыкия ставка 1% и 5% действует в первый год, далее каждый год налог увеличивается на процент.

- В Перми ИП и ООО впервые зарегистрированные, могут рассчитывать на 1, 2, 4% вместо 6 и 5, 7, 10% вместо 15%.

- В Бурятии 1% вместо 6 и 5% вместо 15 в 2023 как для перерегистрировавшихся, так и для новых ООО и ИП.

Регионы с менее выгодными льготными ставками

В ряде регионов ставка превышает 1% с дохода и 5% с дохода-расход, варьируясь от 2% и выше с дохода и 7% с дохода-расход (Красноярский край, Республики Карелия, Коми, Приморский и Хабаровский край, Архангельская, Астраханская, Брянская, Владимирская, Волгоградская, Ивановская, Калининградская, Костромская, Курганская, Липецкая, Новгородская, Орловская, Саратовская, Тамбовская, Тверская, Томская, Тульская область, Республика Крым, Санкт-Петербург).

ВНИМАНИЕ! В 2022 году другие регионы льготу отменили или предоставляют их с ограничениями. Следите за информацией на нашем сайте и в наших группах в соцсетях.

Сводная таблица «В каких регионах есть налоговые льготы для ООО и ИП на УСН «доход» и «доход минус расход»

В таблице — перечень регионов, где без ограничений по ОКВЭД действует сниженная ставка налогов 1…3 и 5…9 для предприятий на УСН с указанием условий получения льготы, сроков ее действия и ссылкой на закон, а также стоимости наших услуг по содействию в перерегистрации фирм и индивидуальных предпринимателей:

| Регион и условия |

Ограничения |

Стоимость услуг по перерегистрации |

|

Республика Удмуртия в 2023 г: 1% — первый год, 3% — второй год, если налог платится с дохода, 5% — два года, если УСН доход-расход. Основание: Закон 67-РЗ от 29.11.19г., 18-РЗ от 21.04.20г, 76-РЗ от 30.11.20г, 120-РЗ от 26.11.21 г. |

Для ИП ограничений нет, для ООО: среднесписочная численность работников за налоговый период, в котором применяется льготная ставка, составляет не менее среднесписочной численности работников, отраженной в сведениях за предшествующий налоговый период, но не менее пяти человек. |

185.000 рублей для ИП, 80.000 для ООО*. |

|

Мурманская область: 1% — 2 года, если УСН — «доход», 5% — 2 года, если УСН — «доход-расход» Основание: ФЗ-2478-01-ЗМО от 17.04.20 г, ФЗ-N 1075-01-ЗМО от 3.03.2009 г |

Если первичная регистрация была в 2022 г |

185.000 рублей для ИП, 80.000 для ООО*. |

|

Чеченская Республика, 1% — если налог платится с дохода, 5% — доход-расход если в штате до 20 человек включительно; от 21 до 40 человек включительно — 2 процента с дохода, 7% — доход-расход; от 41 до 100 человек включительно — 6 процентов с дохода, 15% — «доход-расход» Основание: 49-РЗ от 27.11.2015г., Распоряжение Правительства №167-р от 20.04.2020 г. |

Ограничение на число сотрудников не распространяется на пострадавшие отрасли от ковид-19 (см. Перечень) |

80.000 для ООО*, 180.000 рублей для ИП + 2500 в месяц арендный платеж |

|

Республика Калмыкия до 2024 г включительно: 1% — 1й год, 2%-2й год, 3%-3й год, 4%-4й год, 5%-5й год, если налог платится с дохода, 5% — 2а года, 7%-3й год, 9%-4й год, 10%-5й год, если налог платится с дохода-расход

Основание: РЗ N 154-IV-З от 30.11.2009 г, РЗ N 104-VI-З от 10.06.2020 г |

Перерегистрация либо первичная регистрация в 2022-2023 годах |

200.000 рублей для ИП, 80.000 для ООО*. |

|

Пермь и Пермский край с 2022 г бессрочно: 1% — 1й год, 2% -2й год, 4%-3й год, если налог платится с дохода. 5, 7, 10% — если налог платится с дохода-расход Основание: Закон Пермского края от 29 ноября 2021 г. N 25-ПК |

Первичная регистрация ООО, ИП в 2022 г и далее |

185.000 для ИП, 80.000 для ООО*. |

|

Республика Бурятия основание: Закон республики Бурятия от 26.11 2002 № 145-III, 1277-VI от 27.11.2020 г |

Первичная регистрация, Перерегистрация ООО, ИП в 2022-2023 г |

185.000 для ИП, 80.000 для ООО*. |

* — по ООО отдельно оплачивается стоимость юридического адреса порядка 10-15 тыс в месяц.

Ответы на часто задаваемые вопросы:

- Правда ли, что перерегистрация в регион означает открытие выездной проверки/увеличивает ее риски?

Это не так. В приказе ФНС РФ от 30.05.2017 N ММ-3-06/333 содержится концепция осуществления налоговых проверок, смена адреса как фактор, влияющий на открытие налоговых проверок в этом документе не фигурирует.

- Правда ли, что если ИП сменит регистрацию, то он не сможет получать медпомощь как обычно?

Неправда. Так как право на медпомощь никак не связано с пропиской в соответствии со ст. 41 Конституции РФ – каждый гражданин РФ имеет его. Кроме того, вы можете прикрепиться к обычной поликлинике в соответствии с Приказом Минздравсоцразвития РФ от 26.04.2012г N 406н, написав заявление на имя главврача. Процедура простая и быстрая, а отказать вам не имеют права.

- Нужно ли менять номера на автомобиль, если меняешь прописку?

Если сам автомобиль не меняется, то нет: в соответствии с ст.19.22 КоАП штраф не предусмотрен. Если вы меняете авто, то нужно. Получить их можно в ближайшей ГИБДД.

- Обязательно ли менять прописку ребенку на льготный регион вместе с собой?

Ребенок в соответствии со ст. 20 ГК РФ может быть прописан с любым из родителей. С 14 лет он может быть прописан отдельно. Штрафов за прописку ребенка не вместе с родителем не существует.

- Как часто можно менять прописку у ИП и юрадрес у ООО в целях получения льготы?

Законами РФ ограничения не установлены, но практика работы ИФНС показывает, что не чаще, чем раз в 2 года. - С какого момента наступает право пользования льготой?

С момента перерегистрации в соответствии со ст. 83 НК РФ и текстами законов. - Сниженная ставка применяется в течение всего года или только с момента перерегистрации?

В соответствии со ст. 284 НК РФ применяется ставка, действующая на 31 декабря года, т.е. за весь год. - Можно ли вычитать страховые взносы из авансовых платежей:?

В соответствии с письмом Минфина N03-11-11/1047 от 15.01.2020 применение сниженной налоговой ставки не противоречит вычитанию страховых взносов из суммы авансовых платежей. Вы на законных основаниях сможете уменьшить таким образом сумму налога.

- Есть ли в регионах, куда вы предлагаете перерегистрацию, ограничения по видам деятельности?

В рекомендуемых нами регионах ограничений точно нет, мы постоянно мониторим ситуацию, поддерживаем связь с налоговыми и администрациями рекомендуемых регионов и актуализируем их перечень.

См. также ответы на другие вопросы

Чтобы заказать услугу по перерегистрации ООО или ИП – звоните нам по телефону: 8(499)877-50-75 либо пишите на info@riksconsult.ru

либо оставляйте заявку, и мы обязательно с вами свяжемся!

Условия и требования для применения УСН закреплены в главе 26.2 Налогового кодекса РФ. Но власти субъектов Федерации могут вводить льготы для упрощенцев. Рассказываем, что это за льготы, для кого действуют и как о них узнать. Внутри подробнейший гайд по региональному законодательству.

Общие правила

В ст. 346.20 НК РФ определена ставка по налогу УСН, которая зависит от объекта налогообложения:

- если налог рассчитывают с доходов, ставка равна 6 %;

- если налог рассчитывают с разницы между доходами и расходами — 15 %.

С 2021 года в Кодекс внесены изменения, которые предусматривают переходный период для тех упрощенцев, годовой доход которых превысил 150 млн. руб., но не стал больше 200 млн. руб. и / или средняя численность работников стала больше 100 человек, но не превысила 130 человек.

Теперь такие налогоплательщики могут остаться на УСН, но ставка налога для них вырастет:

- если налог рассчитывают с доходов — до 8 %;

- если налог рассчитывают с разницы между доходами и расходами — до 20 %.

Обратите внимание! Новые ставки применяются не с начала года, а только начиная с того квартала, в котором были превышены ограничения в 150 млн. руб. и / или 100 человек. Т.е. пересчитывать налог с начала года не нужно.

Пример.

По результатам полугодия доход ООО «Здорово живешь» зафиксирован в размере 145 млн. руб., а по результатам 3-го квартала эта сумма достигла 160 млн. руб.

Авансовый платеж по налогу УСН за полугодие Общество определило в размере:

145 000 000 * 6 % = 8 700 000 руб.

Авансовый платеж за 9 месяцев будет равен:

145 000 000 * 6% + (160 000 000 – 145 000 000) * 8 % = 9 900 000 руб.

Что могут изменять в регионах

Чтобы сгладить различия между условиями проживания и ведения бизнеса в разных областях России, региональным законодателям дано право вводить льготы.

- Уменьшать налоговые ставки. Вместо 6 % в регионе могут установить ставки от 1 % до 6 % для УСН «Доходы» и от 5 % до 15 %, если применяется УСН «Доходы минус расходы». Пониженные ставки могут применяться всеми упрощенцами, а могут действовать только для отдельных категорий налогоплательщиков. При соблюдении установленных условий применить пониженную ставку может и организация, и ИП.

- Вводить налоговые каникулы. Регион может установить на два налоговых периода (при УСН это два календарных года) нулевую ставку налога для вновь зарегистрированных предпринимателей, если их виды деятельности относятся к производственной, социальной или научной сфере. Перечень видов деятельности (по кодам ОКВЭД, для бытовых услуг — кодам ОКВЭД и / или ОКПД2) в регионах определяют самостоятельно. Нулевую ставку вправе применять только ИП, организации ею воспользоваться не могут.

Обратите внимание! В тех регионах, где применяют налоговые каникулы, могут устанавливать дополнительные ограничения для тех, кто вправе их применить — по уровню дохода и / или по средней численности работников, т.е. сделать лимит меньше, чем 200 млн. рублей и 130 человек в год соответственно. Но установить ограничение по доходу меньше, чем в 10 раз нельзя, т.е. нижняя граница в регионе не может быть менее 20 млн. руб.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Как разобраться, какие льготы по УСН есть в вашем регионе

Для этого научимся находить нужную информацию на бесплатных государственных и муниципальных ресурсах, например, на официальном сайте Федеральной налоговой службы России.

Наша цель — найти закон по УСН, принятый властями конкретного региона, и узнать:

- применяется ли пониженная ставка налога;

- можно ли воспользоваться налоговыми каникулами, и если да, то установлены ли дополнительные ограничения для них (актуально для ИП, впервые зарегистрированных после вступления в силу местного закона о налоговых каникулах и действующих в производственной, социальной и/или научной сферах).

Предположим, организация зарегистрирована на территории города Усть-Кута Иркутской области. Сфера деятельности — стирка и химчистка (код ОКВЭД 96.01). Система налогообложения — УСН «Доходы минус расходы». На какие условия можно рассчитывать при применения УСН в этом регионе?

Шаг 1. Найдём местный закон.

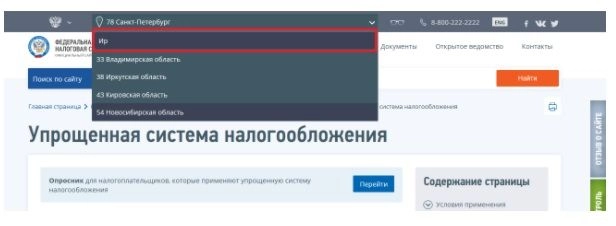

На сайте ФНС в разделе, посвященном УСН, устанавливаем свой регион.

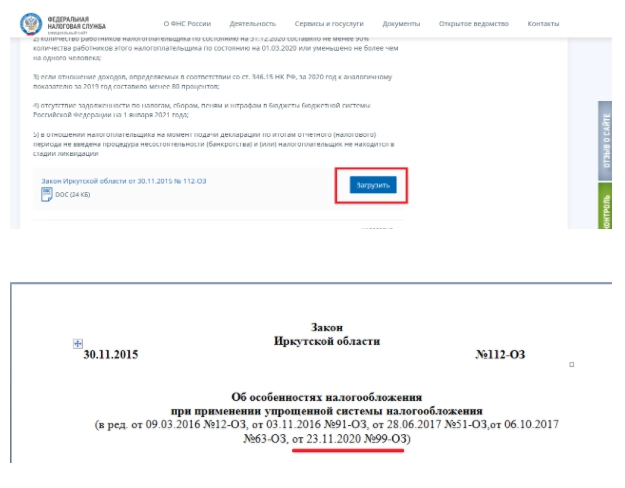

Затем прокручиваем страницу вниз до заголовка «Информация ниже зависит от вашего региона», в этом разделе находим закон и открываем его текст.

Шаг 2. Уточним, установлены ли пониженные ставки налога и условия их применения.

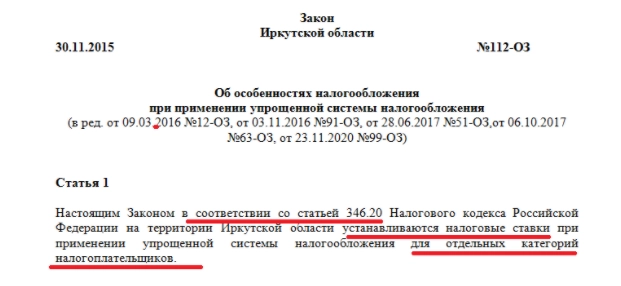

Из текста закона узнаём, что законодатели Иркутской области применили пониженную ставку и определили тех, кто вправе ею воспользоваться:

В частности, в статье 2 Закона сказано:

«Установить дифференцированную налоговую ставку в размере 5 процентов для налогоплательщиков, применяющих упрощенную систему налогообложения, в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, у которых за отчетный (налоговый) период не менее 70 процентов дохода составит доход от осуществления одного или нескольких видов деятельности на территории Иркутской области, включенных в: … 3) раздел Q «Деятельность в области здравоохранения и социальных услуг» ОКВЭД 2;…»

Шаг 3. Проверим, подходим ли мы под условия применения пониженной ставки.

Да, подходим: раздел Q Общероссийского классификатора кодов экономической деятельности (ОКВЭД) включает в себя коды с 86 по 96. Наш код — 96.01.

Поскольку ничем, кроме стирки и химчистки, организация не занимается, весь доход у неё относится к этой деятельности. Значит, условие 70 % соблюдено.

Вывод:

Наша организация, которая:

- зарегистрирована в городе Усть-Куте Иркутской области;

- применяет УСН (доходы минус расходы);

- оказывает услуги прачечной и химчистки (код 96.01)

вправе рассчитывать налог УСН по ставке 5 % вместо общей ставки 15 %.

Действуя по аналогии, вы сможете узнать, какие условия УСН применяются в вашем регионе. На основе полученной информации некоторые налогоплательщик решают перерегистрировать организацию, например, в соседней области, где ставки ниже.

Для ИП это сложнее, поскольку они должны состоять на учёте в ИФНС по месту регистрации (проще говоря, им нужно прописаться в другом регионе).

Перечень регионов, в которых применяется пониженная ставка налога УСН

Ниже приведён список территорий, в которых применяются пониженные ставки УСН. Если вашего региона среди них нет, вы сможете проверить информацию самостоятельно. В случае сомнений можно обратиться непосредственно в свою ИФНС или воспользоваться помощью специалистов компании «Моё дело».

Перечень регионов, где предусмотрены пониженные ставки налога УСН:

- Москва

- Санкт-Петербург

- Ленинградская область

- Республика Крым

- Севастополь

- Астраханская область

- Белгородская область

- Брянская область

- Владимирская область

- Волгоградская область

- Воронежская область

- Еврейская автономная область

- Забайкальский край

- Ивановская область

- Иркутская область

- Кабардино-Балкарская Республика

- Калининградская область

- Калужская область

- Камчатский край

- Карачаево-Черкесская Республика

- Кемеровская область

- Кировская область

- Костромская область

- Курганская область

- Курская область

- Липецкая область

- Магаданская область

- Московская область

- Мурманская область

- Ненецкий автономный округ

- Новгородская область

- Оренбургская область

- Орловская область

- Пензенская область

- Пермский край

- Приморский край

- Псковская область

- Республика Алтай

- Республика Бурятия

- Республика Дагестан

- Республика Калмыкия

- Республика Карелия

- Республика Коми

- Республика Марий Эл

- Республика Мордовия

- Республика Саха (Якутия)

- Республика Татарстан

- Республика Тыва

- Республика Хакасия

- Ростовская область

- Рязанская область

- Самарская область

- Саратовская область

- Сахалинская область

- Свердловская область

- Смоленская область

- Ставропольский край

- Тамбовская область

- Томская область

- Тульская область

- Тюменская область

- Удмуртская Республика

- Ульяновская область

- Хабаровский край

- Ханты-Мансийский автономный округ

- Челябинская область

- Чеченская Республика

- Чувашская Республика

- Чукотский автономный округ

- Ямало-Ненецкий автономный округ

- Ярославская область

Справочная информация: «Пониженные налоговые ставки по УСН в субъектах Российской Федерации»

(Материал подготовлен специалистами КонсультантПлюс)

ПОНИЖЕННЫЕ НАЛОГОВЫЕ СТАВКИ ПО УСН

В СУБЪЕКТАХ РОССИЙСКОЙ ФЕДЕРАЦИИ

Согласно пунктам 1 и 2 статьи 346.20 НК РФ для налогоплательщиков, применяющих УСН, законами субъектов РФ могут быть установлены налоговые ставки в пределах от 1 до 6%, если объектом являются доходы, и в пределах от 5 до 15%, если объектом налогообложения являются доходы, уменьшенные на величину расходов, в зависимости от категорий налогоплательщиков.

В Справочном материале представлена информация о субъектах РФ, принявших законы об установлении пониженных налоговых ставок при применении УСН, и размерах установленных ставок.

Подробнее о пониженных налоговых ставках при применении УСН, установленных законами субъектов РФ в рамках поддержки бизнеса в связи с распространением коронавируса и антикризисными мерами, см. в:

Справочной информации «Коронавирус (COVID-19). Меры экономической поддержки бизнеса в субъектах Российской Федерации»;

Справочной информации «Антикризисные меры 2022 — 2023. Экономическая поддержка бизнеса в субъектах Российской Федерации».

Информацию о нулевых ставках при УСН для впервые зарегистрированных ИП см. в Справочной информации «Налоговые каникулы для индивидуальных предпринимателей в субъектах Российской Федерации».

Упрощенная система налогообложения введена для облегчения налоговой нагрузки на организации и предпринимателей. Ставки УСН в отдельных субъектах РФ могут отличаться от общепринятых. Государство предоставило региональным властям право на корректировку ставки налога. В статье разберемся с тем, какие ставки устанавливают в регионах и как выбрать объект налогообложения с учетом изменяющихся ставок.

Размеры базовых ставок

Переходя на упрощенку, вы самостоятельно выбираете объект налогообложения. Для УСН законодательно предусмотрено два вида стандартных налоговых ставок (ст. 346.20 НК РФ).

- «Доходы». При выборе этого объекта налогообложения платите до 6% с выручки. Расходы не влияют на размер платежа, их учитывать не нужно.

- «Доходы минус расходы». При таком таком налогообложении платеж составит до 15% с разницы между выручкой и расходами за период.

При выборе второго варианта, важно помнить, что в качестве расходов можно учесть лишь те платежи, которые входят в утвержденный перечень (ст. 346.16 НК РФ). При этом затраты должны быть экономически обоснованы и подтверждены документами.

Если расходы превысят доход, либо расчетная сумма налога окажется меньше 1% от выручки, то при налоговой базе «Доходы минус расходы» придется заплатить минимальный налог. Его размер составляет 1% от полученных за год доходов. При полном отсутствии дохода платить налог не нужно.

С 2021 года на УСН появились повышенные ставки. Их нужно применять, когда нарушены ограничения по численности сотрудников или сумме доходов. Так, если в 2022 году сумма доходов окажется в диапазоне от 164,4 до 219,2 млн рублей, нужно платить больше налогов. То же самое при среднесписочной численности сотрудников больше 100, но меньше 130 человек. Ставки зависят от объекта налогообложения:

- «Доходы» — 8% с выручки.

- «Доходы минус расходы» — 20% с разницы между выручкой и расходами за период.

Льготные ставки УСН в 2022 году

Базовые ставки налога 6% и 15%, максимальные ставки для крупных упрощенцев — 8% и 20%. Но государство дало право региональным властям снижать стандартные ставки. Для этого региональные власти издают закон об установлении налоговой ставки на своей территории.

Даже если в регионе установлены льготные ставки или налоговые каникулы для предпринимателей, при превышении нижней границы лимитов налог надо будет платить по повышенным ставкам.Региональным властям разрешено устанавливать ставки по объекту налогообложения «Доходы» от 1 до 6 процентов, а для режима «Доходы минус расходы» — от 5 до 15 процентов. При этом ставки могут дифференцироваться в зависимости от сферы, размеров, местоположения бизнеса. В законах субъектов отдельные категории выделяются, как правило, на основе вида экономической деятельности.

Следите за обновлением налогового законодательства своего региона на сайте ФНС в нижней части страницы (не забудьте переключить регион на свой). Может случиться, что вы не заметите своего права на льготу вовремя. Если в вашем регионе есть льгота, предусмотренная для вашего вида деятельности, но вы не пользовались ей, вы имеете право:

- подать уточненные декларации за те годы, с уточнением ставки и суммы исчисленного налога;

- подать заявление на зачет переплаты в счет будущих платежей или её возврат на счет.

В каждом регионе свои условия для получения пониженной ставки. Узнайте в налоговом органе, есть ли в вашем регионе льготные ставки, и какие особые условия для ее применения установлены. Или самостоятельно изучите законы субъекта. Если ваша деятельность относится к нескольким льготным категориям одновременно, вы можете выбрать одну ставку, которая будет наиболее выгодной.

Мы собрали таблицу ставок УСН, установленных в некоторых субъектах РФ на 2022 год:

|

Регион |

Категория налогоплательщика |

Ставка, в % |

Основание |

|

|

Доходы |

Доходы, уменьшенные на величину расходов |

|||

|

Москва |

Обрабатывающие производства, управление эксплуатацией жилого и нежилого фонда, научные исследования и разработки, уход с проживанием и соцуслуги, спорт, растениеводство, животноводство |

— |

10 |

Закон г. Москвы от 07.10.2009 N 41 |

|

Московская область |

Виды деятельности согласно приложению 1 |

— |

10 |

Ст. 2 Закона Московской области от 12.02.2009 N 9/2009-ОЗ |

|

ИТ-компании |

1 |

5 |

Ст. 2.4 Закона N 9/2009-ОЗ |

|

|

Санкт-Петербург |

Все, кроме льготных |

6 |

7 |

Закон Санкт-Петербурга от 05.05.2009 N 185-36 |

|

ИТ-организации, обрабатывающие производства |

1 |

5 |

ст. 1.4, 1.5 Закона № 185-36 |

|

|

Отели, научные исследования и разработки, организаторы конференций и выставок, турагентства, санаторно-курортные организации |

3 |

5 |

ст. 1.6 Закона № 185-36 |

|

|

Ленинградская область |

Все, кроме льготных |

6 |

5 |

Ст. 1 Закона от 12.10.2009 N 78-оз |

|

Соцпредприятия и виды деятельности 13.10.1, 13.10.2, 13.10.3, 13.10.5, 13.10.9, 13.30, 13.99.1, 13.99.2, 14.19.11, 14.3, 16.29.12, 16.29.13, 16.29.2, 17.29, 23.41, 23.49, 32.40, 32.99.8 |

1 |

— |

Ст. 1.4, п. 1 ст. 1.2 N 78-оз |

|

|

Виды деятельности 01.13.11, 01.13.12, 01.13.6, 01.19.2, 01.25.1, 01.25.2, 01.30, 01.41.12, 01.45.1, 01.45.2, 01.49.1, 01.49.2, 03.12, 03.2, 10.2, 10.51.3, 79.90.22, 85.11, 86.90.4, 88.10 |

3 |

— |

П. 2 ст. 1.2 N 78-оз |

|

|

Организации потребительской кооперации, а также хозобщества, единственными учредителями которых являются потребительские общества и их союзы |

2 |

— |

Ст. 1.3 N 78-оз |

|

|

Крым |

Все, кроме льготных |

4 |

10 |

п. 1,2, ч. 1 ст. 2-1 Закона Республики Крым от 29.12.2014 N 59-ЗРК/2014 |

|

Организации, применявшие ЕНВД в 2019 — 2020 годах, кроме ОКВЭД 47.73 |

2 |

5 |

п. 1, 2 части 1 статьи 2-3 N 59-ЗРК/2014 |

|

|

Свердловская область |

Все, кроме льготных |

6 |

7 |

Закон Свердловской области от 15.06.2009 N 31-ОЗ |

|

Налогоплательщики, у которых в налоговом периоде удельный вес доходов от осуществления одного или нескольких видов деятельности, указанных в п. 2 статьи 2, составляет в общей сумме доходов до их уменьшения на расходы не менее 70% |

— |

5 |

пп. 2 пункта 1 статьи 2 Закона N 31-ОЗ |

|

|

Тюменская область |

Все, кроме льготных |

4 |

5 |

Закон Тюменской области от 31.03.2015 N 21 |

|

ИТ-компании |

1 |

— |

Статья 1 Закона N 21 |

|

|

Татарстан |

Все, кроме льготных |

6 |

10 |

Закон Республики Татарстан от 17.06.2009 N 19-ЗРТ |

|

Обрабатывающие производства, производители и распределители электричества, воды и газа, строительные компании

Многоуровневые подземные стоянки на 150 машин и более |

— |

5 |

П. 1, 2 ч. 2 ст. 1 Закона N 19-ЗРТ |

|

|

Разработчики ПО и ИТ-организации из городов с численностью до 7 000 человек Резиденты технопарка в сфере высоких технологий-разработчики ПО и айтишники Субъекты МСП, использующие инфраструктуру индустриального парка

|

1 |

5 |

П. 3, 4, 5 ч. 2 ст. 1, п.1, 2, 3 ч. 2 ст. 1.1 Закона N 19-ЗРТ |

|

|

Челябинская область |

Все, кроме льготных |

6 |

10 |

Закон Челябинской области от 25.12.2015 N 277-ЗО |

|

Обрабатывающие производства, издатели, ремонт коммуникационного оборудования, сборщики и утилизаторы отходов, строители, научные исследователи, растениеводы, животноводы, рыболовство и разведение рыб, здравоохранение, ветеринария, торговля обувью, мехом, лекарствам, спорт и пр. |

— |

7 |

Часть 2 статьи 1 Закона N 277-ЗО |

|

|

Разработчики ПО, создатели баз данных и информационных ресурсов

Места для временного проживания, продавцы продуктов и напитков, турагентства, творческие студии, библиотеки, музеи, спорт и отдых |

1 |

5 |

Часть 2.1, 2.2, часть 7.1 статьи 1 Закона N 277-ЗО |

|

|

Социальные предприниматели |

1 |

— |

Часть 7 статьи 1 Закона N 277-ЗО |

|

|

Ростовская область |

Субъекты МСП |

— |

10 |

ч. 1 ст. 11 закона Ростовской области от 10.05.2012 N 843-ЗС |

|

Производители хлеба и хлебобулочных изделий, макаронных изделий, гостиницы, разработчики ПО, турагентства, издатели газет |

1 |

5 |

Часть 5 статьи 11 Закона N 843-ЗС |

Ставки УСН для пострадавших от коронавируса

Власти субъектов начали снижать ставки по УСН, чтобы поддержать пострадавших в пандемию организаций и предпринимателей. Большинство регионов снизило проценты на весь 2022 год, поэтому бизнес получил возможность пересчитать налоги с самого начала 2022 года, но есть и регионы-исключения.

Субъекты РФ могут снижать налоговые ставки как для всех налогоплательщиков, так и для тех, кто пострадал в большей степени. Если льгота введена только для пострадавших отраслей, то от соответствующего вида деятельности компания должна получать не меньше 70% своего дохода. Если льгота распространяется на всех, то процентное соотношение доходов не имеет значения.

Проверить наличие льготы в вашем регионе вы можете на официальном сайте ФНС в разделе «Региональное законодательство».

Налоговая ставка 0% для ИП на УСН

ИП на упрощенке могут получить особую пониженную ставку от региональных властей, независимо от налогооблагаемой базы. Ставку 0% получат впервые зарегистрированные ИП, которые ведут деятельность в производственной, социальной, научной сферах или сфере бытовых услуг для населения. Субъект РФ самостоятельно устанавливает виды деятельности в данных сферах, на основании ОКВЭД. Еще одно условие — не менее 70% доходов должно быть от установленных видов деятельности.

Эти налоговые каникулы действуют два налоговых периода, но не дольше, чем до конца 2024 года. Пока действует пониженная ставка, налогоплательщики на «Доходы минус расходы» не платят минимальный налог.

Субъект РФ может ограничить доступ к ставке 0%, установив лимит численности персонала или предельный размер доходов. Если ограничения будут нарушены, ИП лишат права на каникулы и обяжут уплатить налог по базовой ставке региона за период, в котором нарушены ограничения.

Переезд в регион с пониженными ставками налогообложения

Если организация или ИП на упрощенке переедет в льготный регион, то сможет сэкономить на уплате налога, так как получит право на применение льготной ставки с начала года. Для применения новой ставки нужно зарегистрировать организацию или получить прописку для ИП в новом регионе.

Все льготы и ограничения к ставкам УСН прописаны в законе субъекта. Если ваша деятельность соответствует критериям, вы получите право на сниженную ставку. При этом ранее уплаченные авансовые платежи пересчитывать не нужно. А вот следующий авансовый платеж нужно заплатить по новой ставке, за вычетом уплаченного ранее аванса. Образовавшуюся из-за переезда переплату можно вернуть или зачесть в счет будущих платежей. Ежегодная декларация тоже подается по новому адресу.

Выбор объекта налогообложения

Выбирая объект налогообложения, изучите законодательство региона. В субъекте РФ, где вы зарегистрированы, могут быть установлены пониженные ставки для отдельных видов деятельности. Чтобы запланировать налоговые платежи, нужно спрогнозировать расходную и доходную части. Разберем на примере:

ООО «Чистюля» работает на УСН «Доходы» и осуществляет клининговые услуги. Деятельность ведется в регионе, где ставка налога для УСНО с объектом «Доходы минус расходы» равна 7%, «Доходы» — 6%. Прогнозируемый доход 500 000 рублей в год, а учитываемые при налогообложении расходы 210 000 рублей.

Основываясь на запланированных доходах и расходах, рассчитаем размер платежа по налогу при разных объектах налогообложения:

- При объекте «Доходы» сумма налога к уплате составит 30 000 рублей (500 000 р. × 6%).

- При объекте «Доходы минус расходы» платеж составит на 8 250 р. меньше — 20 300 рублей ((500 000 — 210 000) × 7%).

Разница в суммах оказалась существенной, поэтому ООО «Чистюля» лучше сменить объект налогообложения на «Доходы минус расходы» с 1 января следующего года.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия отлично подходит для ведения учета и формирования отчетности на УСН. Начисляйте зарплату, учитывайте доходы и расходы и сдавайте отчетность онлайн. Первый месяц использования бесплатен для всех новых пользователей.