Содержание

- Условия для снижения страховых взносов с 30% до 15%

- Расчет страховых взносов по пониженной ставке в ЗУП 3

- Пример 1. Полностью облагаемая сумма дохода без превышения

- Пример 2. Облагаемая и частично облагаемая сумма дохода без превышения

Федеральный закон от 01.04.2020 N 102-ФЗ понизил ставки страховых взносов для малых и средних предприятий. Как и говорил ранее президент РФ Путин В.В. в своем обращении к гражданам, применять сниженную ставку необходимо не ко всей зарплате, а исключительно к той ее части, которая превысила МРОТ, установленного федеральным законом.

Поясним наглядно, что это значит:

| Вид взноса | Тарифы взносов, применяемые к части зарплаты, не превышающей МРОТ (12 130 руб.) |

Тарифы взносов, применяемые к части зарплаты, превышающей МРОТ (> 12 130 руб.) |

| На ОПС с выплат в пределах базы (1 292 000 руб.) |

22% | 10% |

| На ОПС с выплат сверх базы (1 292 000 руб.) |

10% | 10% |

| На ОСС на случай ВНиМ с выплат в пределах базы (912 000 руб.) |

2,9% | 0% |

| На ОСС на случай ВНиМ с выплат сверх базы (912 000 руб.) |

0% | 0% |

| На ОМС | 5,1% | 5% |

Иначе говоря, та часть месячной заработной платы сотрудника, что не выше МРОТ, облагается по-прежнему — по «стандартным» тарифам, а часть, превышающая МРОТ, — по сниженным.

Новые правила расчета страховых взносов действуют с 01.04.2020 (ст. 6 Федерального закона от 01.04.2020 № 102-ФЗ) и будут применяться не только в 2020 году, но и далее (пп. 17 п. 1, п. 2.1 ст. 427 НК РФ). Снижение страховых взносов направлено на поддержку среднего и малого бизнеса.

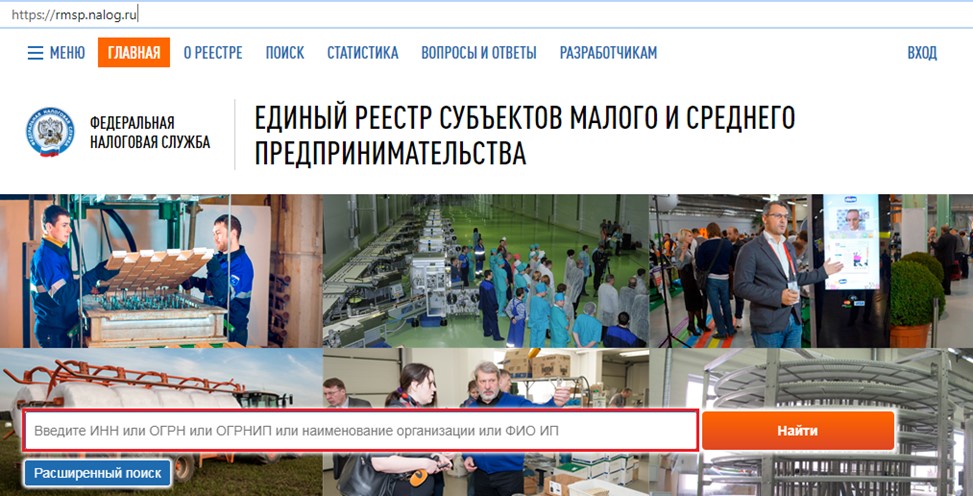

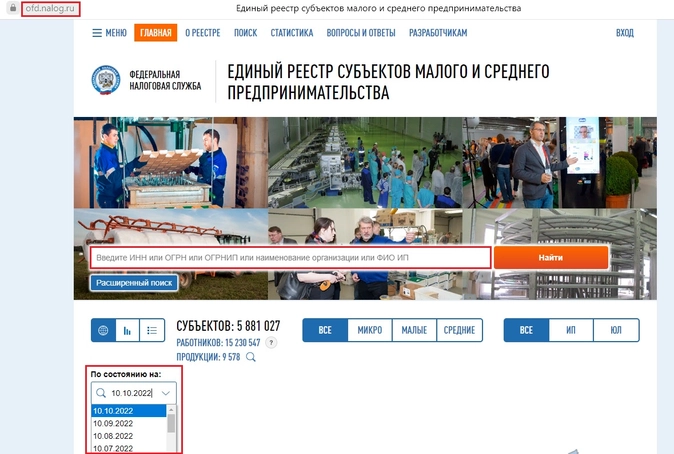

Проверьте, есть ли ваша организация в реестре малых и средних предприятий.

Расчет страховых взносов по пониженной ставке в ЗУП 3

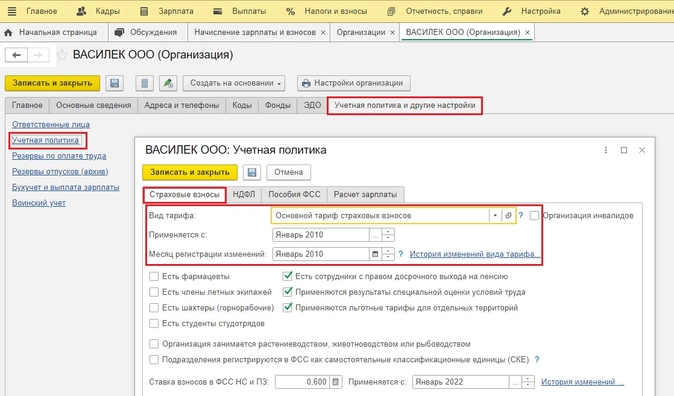

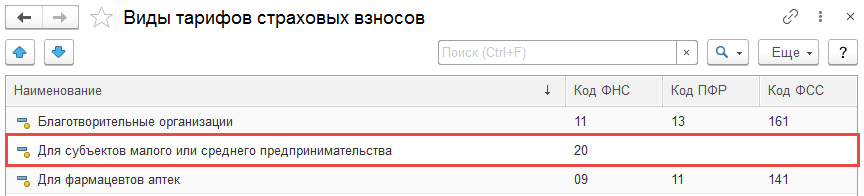

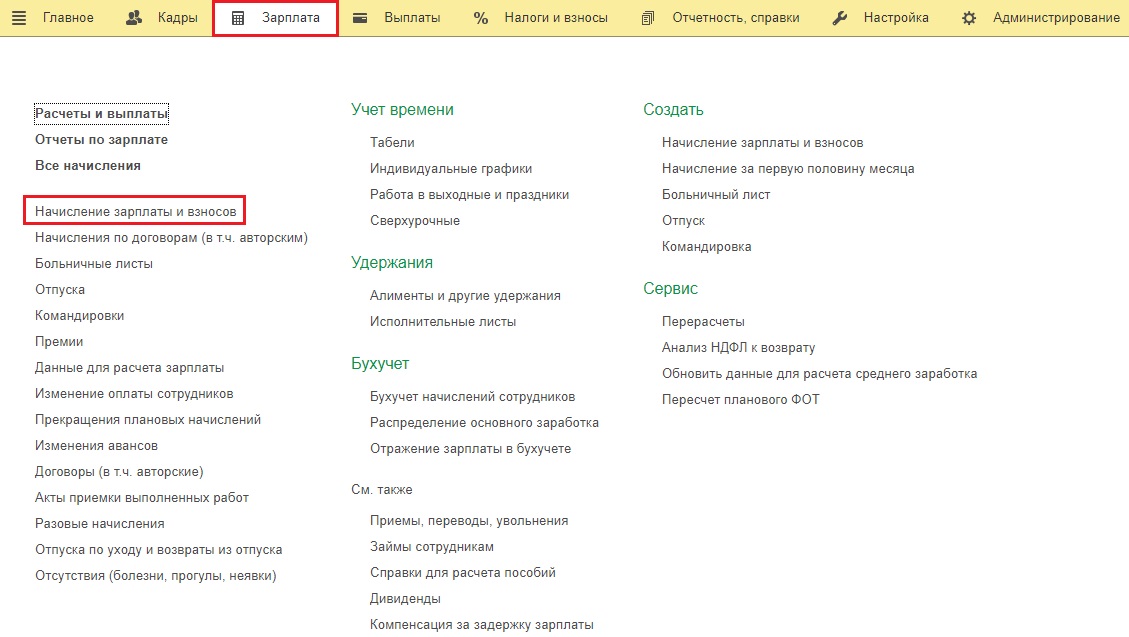

Для реализации возможности расчета страховых взносов по пониженной ставке для средних и малых предприятий в ЗУП 3 в справочнике Виды тарифов страховых взносов (Налоги и взносы – Виды тарифов страховых взносов) добавлен новый элемент с кодом тарифа для отчетности «20» — Для субъектов малого или среднего предпринимательства:

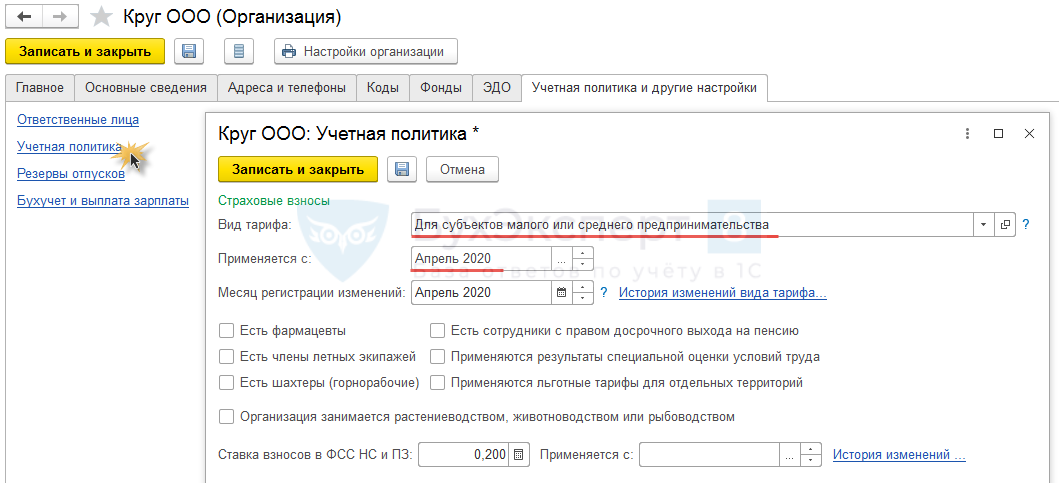

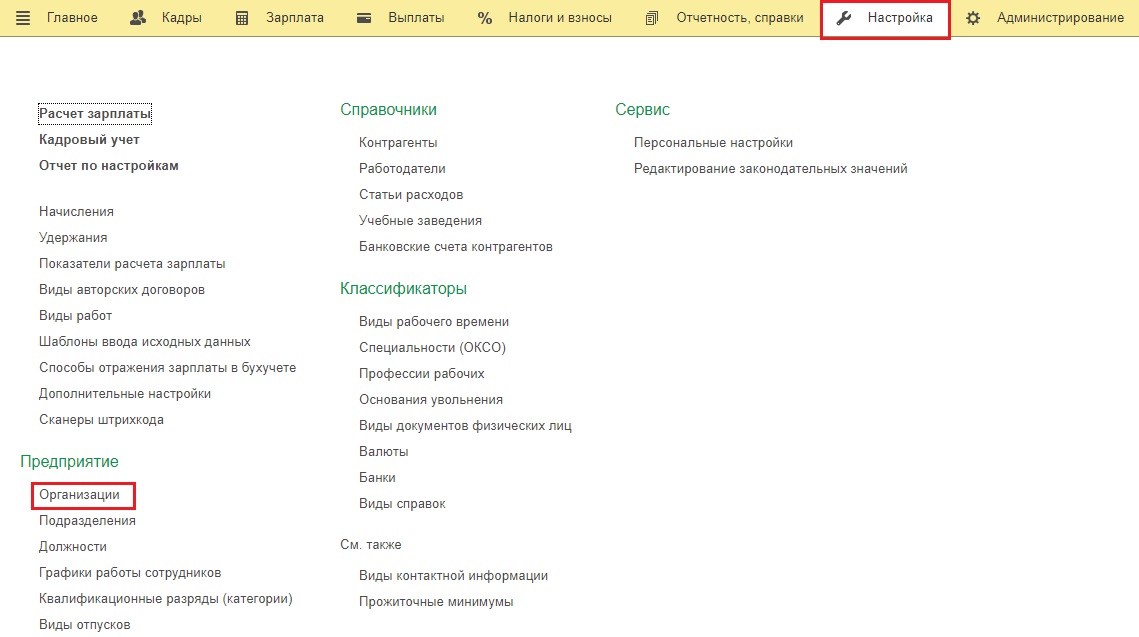

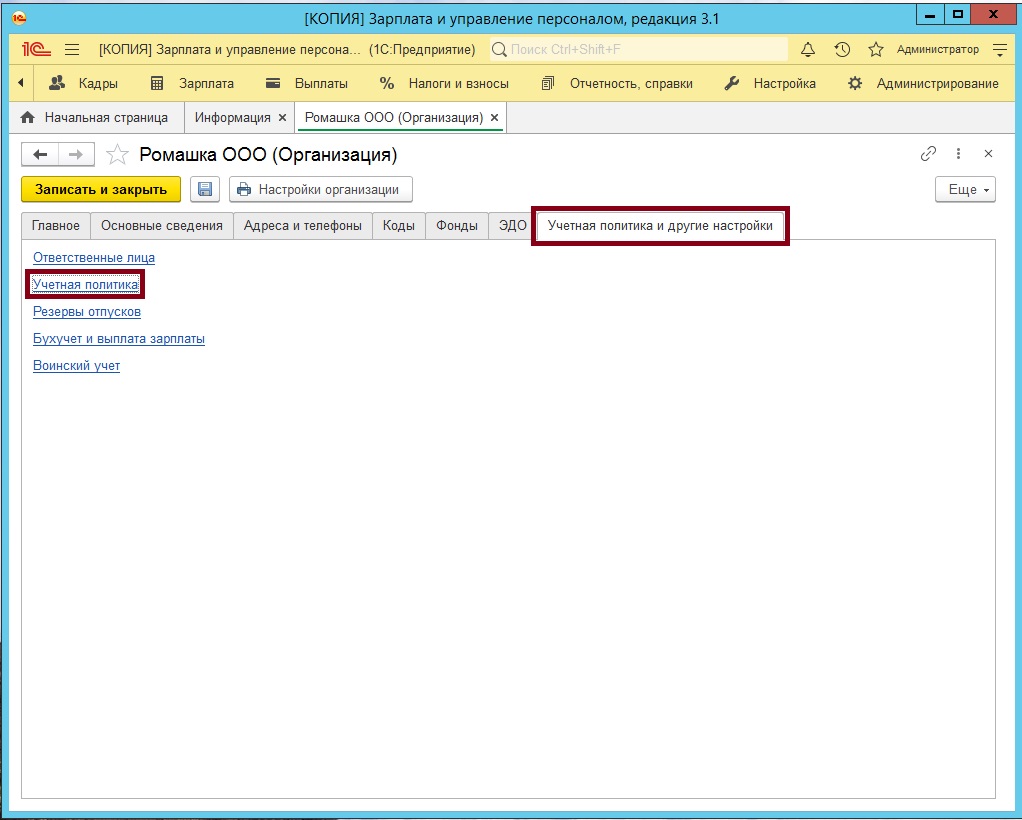

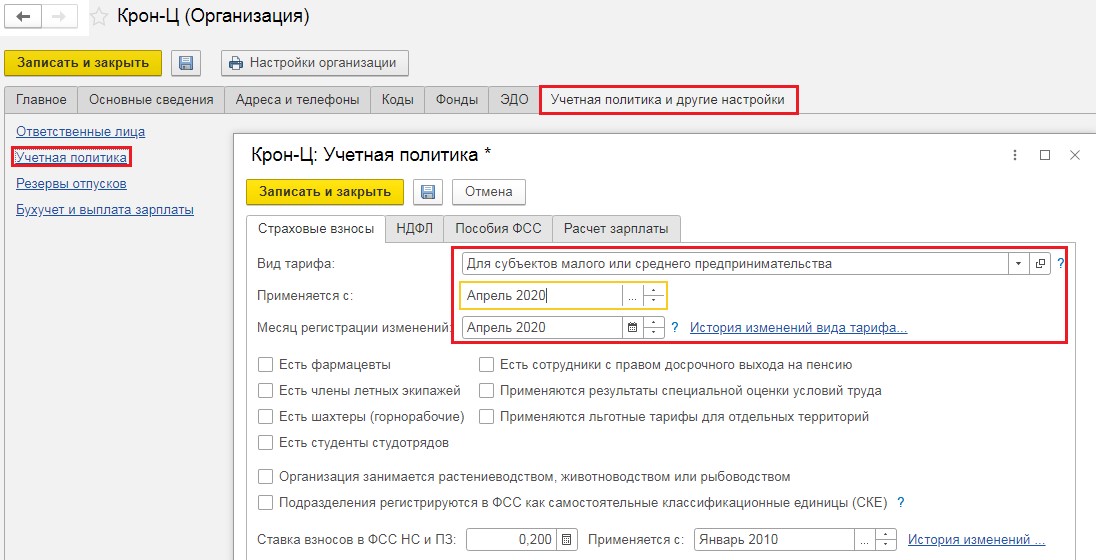

Субъектам малого и среднего бизнеса в учетной политике (Настройка — карточка Организации — вкладка Учетная политика и другие настройки — ссылка Учетная политика) следует с 01.04.2020 г. установить новый вид тарифа:

После этого в документе Начисление зарплаты и взносов будут рассчитаны взносы по тарифам согласно таблице, приведенной в начале статьи.

Рассмотрим несколько примеров расчета страховых взносов.

Пример 1. Полностью облагаемая сумма дохода без превышения

Сотруднику установлен оклад в размере 30 000 руб. Организация числится в реестре субъектов малого и среднего бизнеса. Сумма дохода, начисленного сотруднику с начала года, не достигла ни одного из установленных пределов.

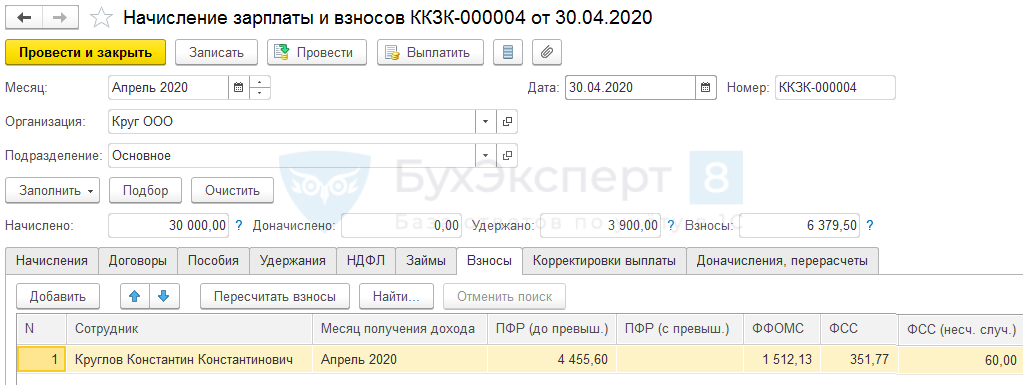

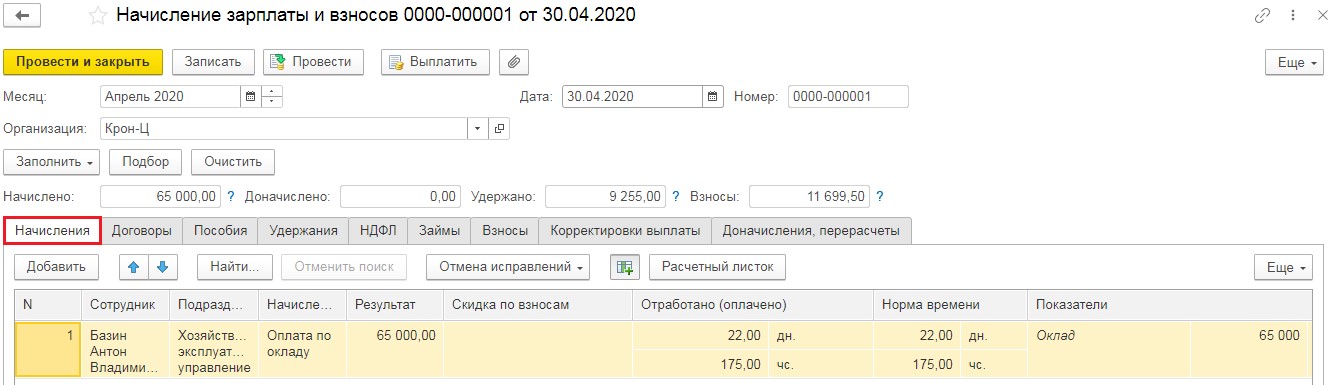

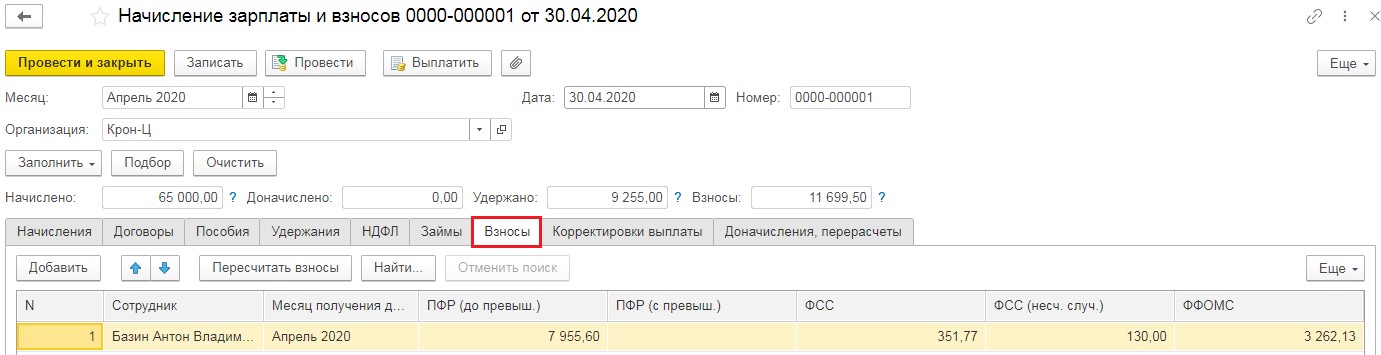

В Начислении зарплаты и взносов за апрель 2020 г. на вкладке Взносы будут рассчитаны следующие суммы по взносам:

Проверим получившиеся значения.

Взносы на ОПС:

- 12 130 (МРОТ) * 22% + 17 870 (сумма, превышающая МРОТ) * 10% = 4 455,60 руб.

Взносы на ОМС:

- 12 130 (МРОТ) * 5,1% + 17 870 (сумма, превышающая МРОТ) * 5% = 1 512,13 руб.

Взносы на ОСС:

- 12 130 (МРОТ) * 2,9% + 17 870 (сумма, превышающая МРОТ) * 0% = 351,77 руб.

Взносы на «травматизм»:

- 30 000 (зарплата за месяц) * 0,2% = 60 руб.

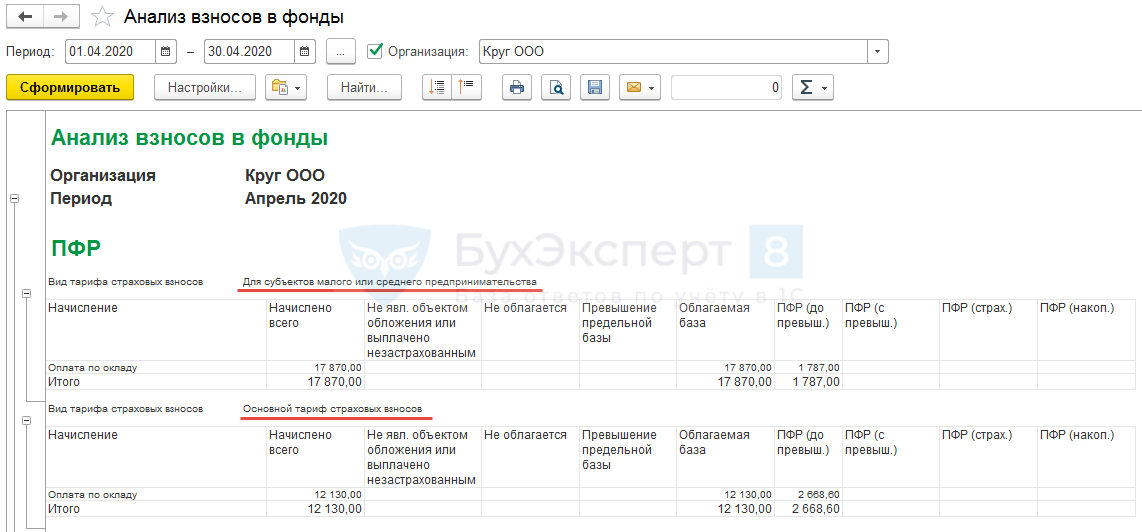

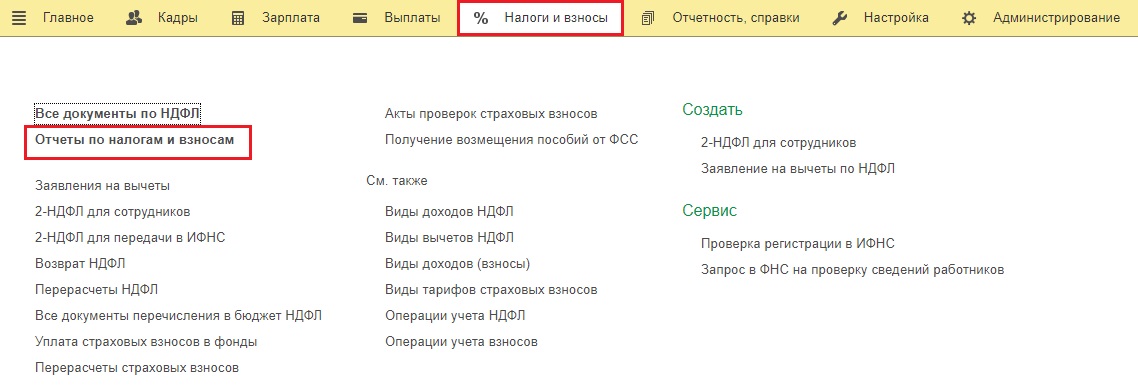

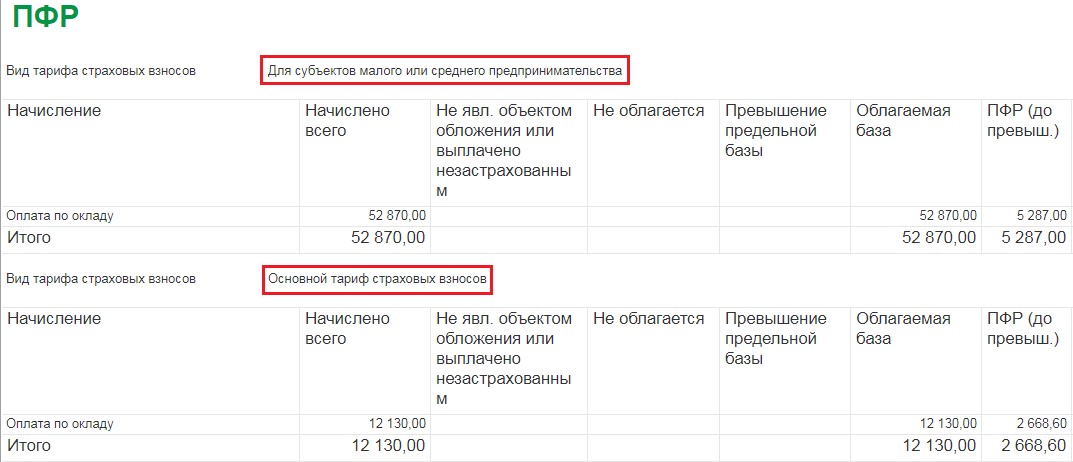

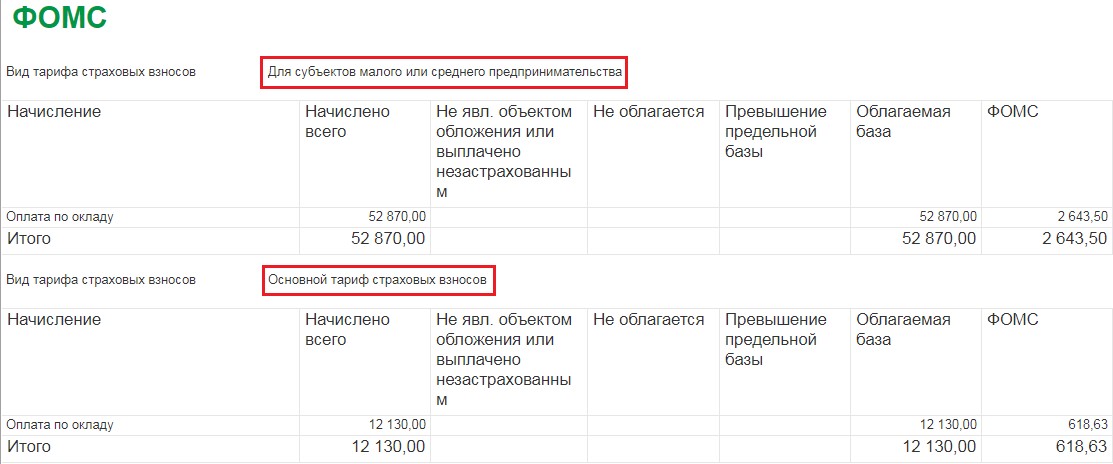

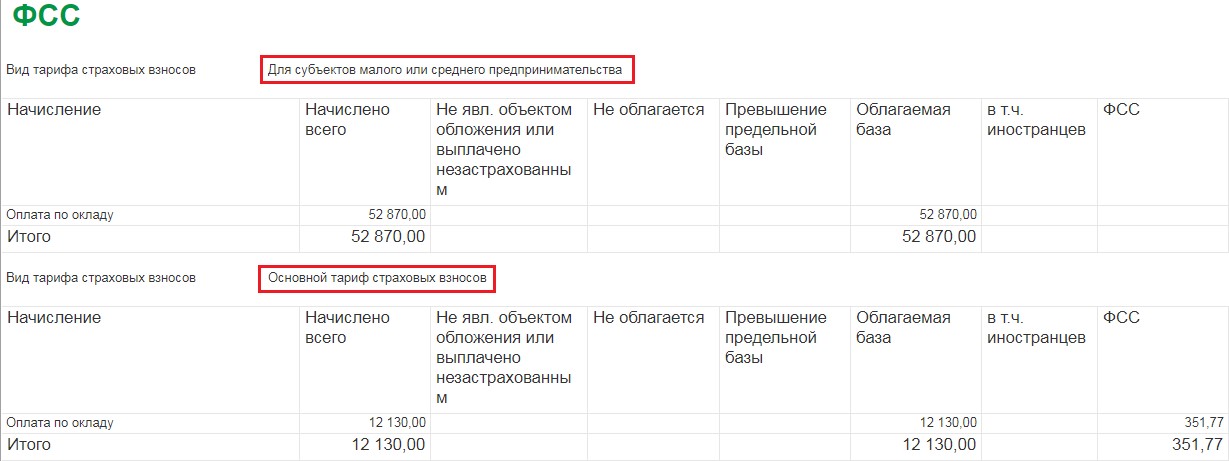

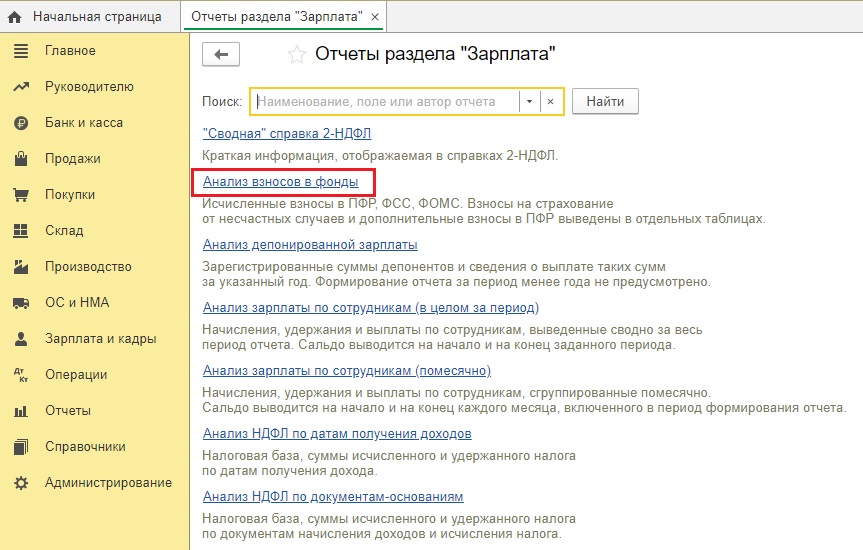

Проанализировать расчет взносов можно в отчете Анализ взносов в фонды (Налоги и взносы – Отчеты по налогам и взносам — Анализ взносов в фонды), в котором данные будут выводится с группировкой по тарифам. Например, так отчет будет выглядеть по взносам на ОПС в разрезе двух тарифов: Для субъектов малого и среднего предпринимательства и Основного тарифа страховых взносов.

Пример 2. Облагаемая и частично облагаемая сумма дохода без превышения

Сотруднику, работающему на 0,5 ставки, установлен оклад за полную ставку в размере 30 000 руб. Организация числится в реестре субъектов малого и среднего бизнеса. В мае, помимо оклада, сотруднику начислена частично облагаемая взносами материальная помощь в размере 7 000 руб. (4 000 руб. не облагаемые). Сотрудник с 18 по 22 мая был в отпуске за свой счет и поэтому вместо 17 запланированных дней отработал 12. Сумма дохода, начисленного сотруднику с начала года, не достигла ни одного из установленных пределов.

За май оклад начислен в сумме:

- 30 000 (оклад) * 0,5 (кол-во ставок) / 17 (норма дней) * 12 (кол-во отработанных дней) = 10 588,23 руб.

Облагаемая взносами сумма получится равной:

- 10 588,23 (оклад) + (7000 <общая сумма мат. помощи> — 4 000 <скидка по взносам>) = 13 588,23 руб.

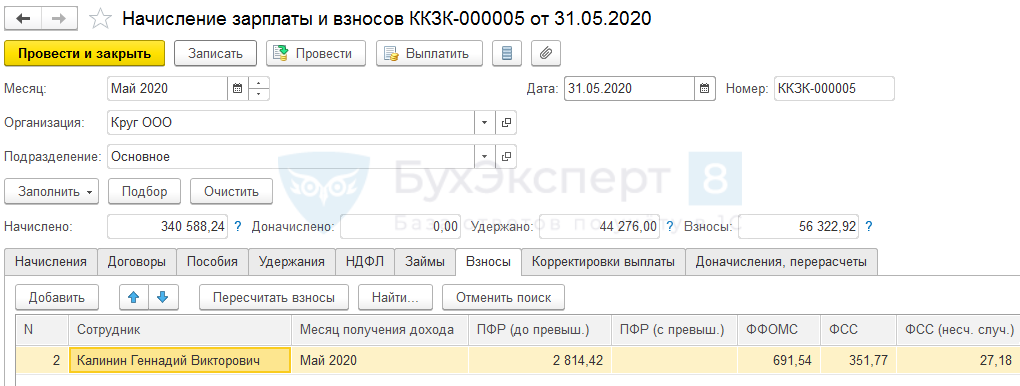

В Начислении зарплаты и взносов за май 2020 г. на вкладке Взносы будут рассчитаны следующие суммы по взносам:

Проверим получившиеся значения с учетом облагаемой суммы, равной 13 588,23 руб.

Взносы на ОПС:

- 12 130 (МРОТ) * 22% + 1 458,23 (сумма, превышающая МРОТ) * 10% = 2 814,42 руб.

Взносы на ОМС:

- 12 130 (МРОТ) * 5,1% + 1 458,23 (сумма, превышающая МРОТ) * 5% = 691,54 руб.

Взносы на ОСС:

- 12 130 (МРОТ) * 2,9% + 1 458,23 (сумма, превышающая МРОТ) * 0% = 351,77 руб.

Взносы на «травматизм»:

- 13588,23 (облагаемая сумма доходов за месяц) * 0,2% = 27,18 руб.

См. также:

- Новая форма расчета по страховым взносам (РСВ) с 1 квартала 2020 года

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как установить льготный тариф страховых взносов для малого и среднего бизнеса (+ видео)?

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версия 3.1.13.

Федеральный закон от 01.04.2020 № 102-ФЗ предусматривает льготы по страховым взносам для поддержки бизнеса в условиях COVID-19.

В программу «1С:Зарплата и управление персоналом 8» редакции 3 добавлен новый льготный тариф страховых взносов для малого и среднего бизнеса.

Установить его можно указать в учетной политике организаций, указав тариф Для субъектов малого или среднего предпринимательства с апреля 2020 года.

Код тарифа для отчетности пока не определен ФНС. Для страховых взносов установлены ставки:

- на пенсионное страхование – 10 %.

- на медицинское страхование – 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0 %.

Подробнее об условиях применения льготного тарифа см. в 1С:ИТС в разделе «Консультации по законодательству».

- Опубликовано 16.04.2020 09:30

- Автор: Administrator

- Просмотров: 40440

С 01 апреля 2020 года организации и индивидуальные предприниматели, являющиеся субъектами малого и среднего предпринимательства, имеют право исчислять пониженные страховые взносы. Такой порядок был утверждён Федеральным законом №102-ФЗ от 01.04.2020г. «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Рассмотрим, как эта антикризисная мера, направленная на снижение налоговой нагрузки, реализована разработчиками в привычных уже нам программах 1С: Бухгалтерия ред. 3.0 и 1С: Зарплата и управление персоналом ред. 3.1

Для начала рекомендуем проверить, состоит ли ваша организация в реестре субъектов малого и среднего бизнеса. Сделать это можно на сайте https://rmsp.nalog.ru/ при помощи ввода ИНН.

Если ваше предприятие находится в данном реестре, то для вас утверждены следующие тарифы:

— на обязательное пенсионное страхование, в пределах и свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 10%;

— на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0%;

— на обязательное медицинское страхование – 5%.

Таким образом, совокупная ставка страховых взносов для малого и среднего предпринимательства составляет 15%, вместо 30%.

Но применяются данные ставки лишь касаемо части заработной платы, превышающей федеральный минимальный размер оплаты труда. То есть, часть зарплаты облагается стандартными тарифами, а при превышении действуют пониженные тарифы.

Как уже говорилось ранее, применение льготного тарифа введено с 01 апреля 2020г. В то же время если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадает в базу по страховым взносам в апреле, то есть уже под действие пониженного тарифа.

Применение пониженных страховых взносов в 1С: ЗУП ред. 3.1

В программном продукте 1С: Зарплата и управление персоналом, редакция 3.1, начиная с релиза 3.1.13.151 реализован механизм применения данных изменений.

Так в справочнике «Организации» в разделе «Настройка» на вкладке «Учётная политика и другие настройки» по ссылке «Учётная политика» появился новый тариф страховых взносов «Для субъектов малого или среднего предпринимательства».

Так же следует указать начало применения данного тарифа с «Апрель 2020».

После смены тарифа, необходимо сохранить настройки, нажав на кнопку «Записать и закрыть».

При начислении заработной платы за апрель в разделе «Зарплата» — «Начисление зарплаты и взносов», страховые взносы будут рассчитаны автоматически.

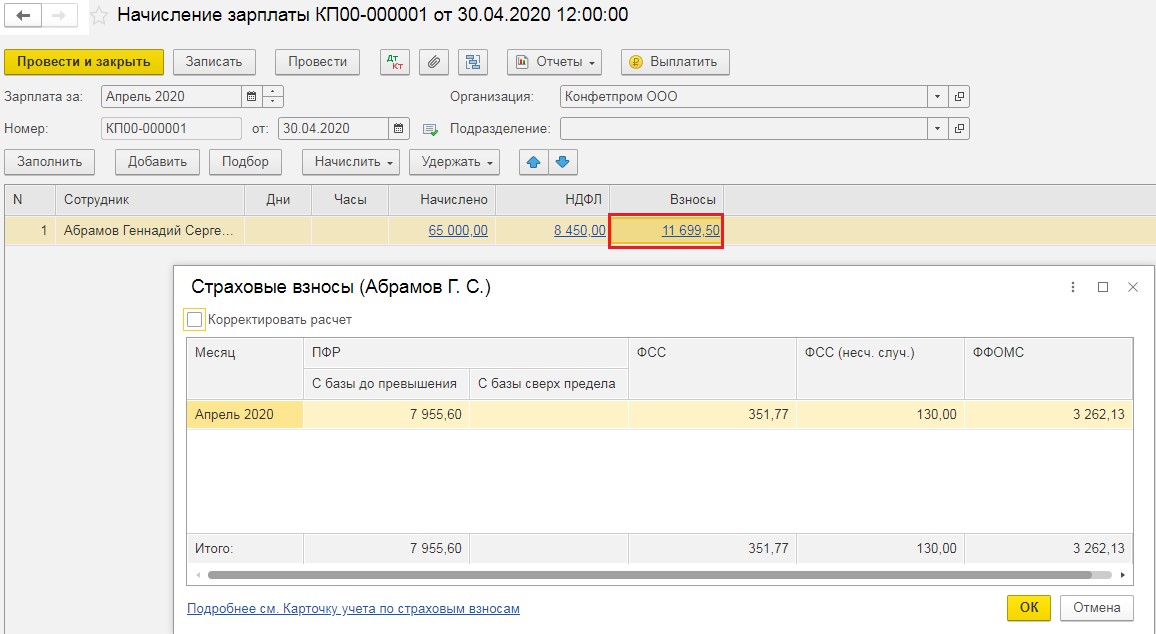

Исходя из нашего примера, заработная плата сотрудника за апрель составила 65 000 рублей, МРОТ на 01.01.2020 г. равен 12 130 рублей.

Считаем страховые взносы:

— на обязательное пенсионное страхование: 12130 * 22% + (65000-12130) * 10% = 7955,60 рублей;

— на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством: 12130 * 2,9% = 351,77 рублей;

— обязательное медицинское страхование: 12130 * 5,1% + (65000-12130) * 5% = 3262,13 рублей.

Следует отметить, что взносы нужно считать по каждому сотруднику отдельно с базы за каждый месяц, а не нарастающим итогом с начала года.

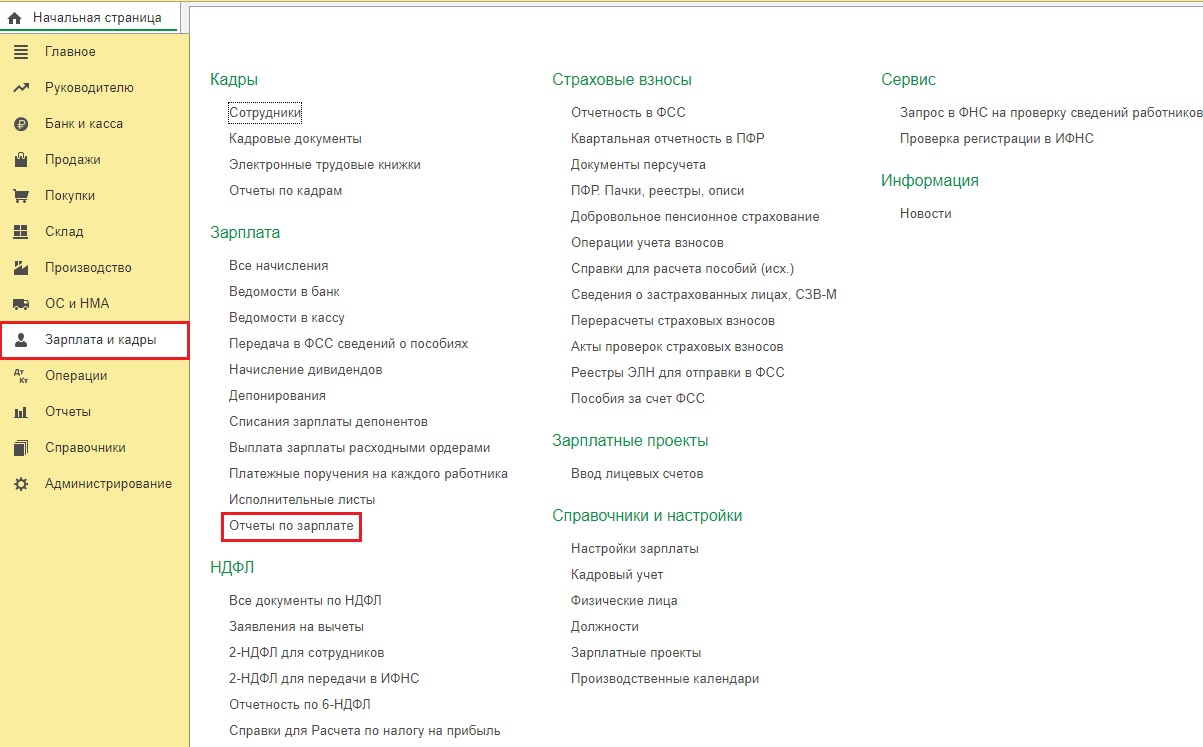

Проверить верность расчёта можно сформировав отчёт «Анализ взносов в фонды» в разделе «Налоги и взносы» — «Отчёты по налогам и взносам».

Следует учитывать, что существуют организации, уже применяющие пониженные страховые взносы, согласно статьи 427 НК РФ. Например, аккредитованные российские компании, работающие в сфере информационных технологий, как разработчики программ для ЭВМ и баз данных, имеют право применять совокупный тариф страховых взносов в размере 14%.

В таком случае, следует руководствоваться письмами Минфина №17-4/В-58 от 12.02.2016г. и №17-4/В-373 от 24.07.2015г., в которых специалисты Минтруда России поясняли следующее: если у плательщика есть право на применение пониженных тарифов взносов по нескольким основаниям, то он должен выбрать только одно из них.

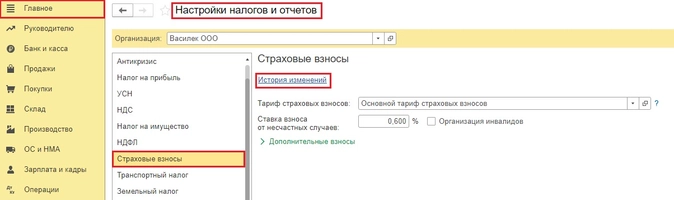

Применение пониженных страховых взносов в 1С: Бухгалтерия 8 ред. 3.0

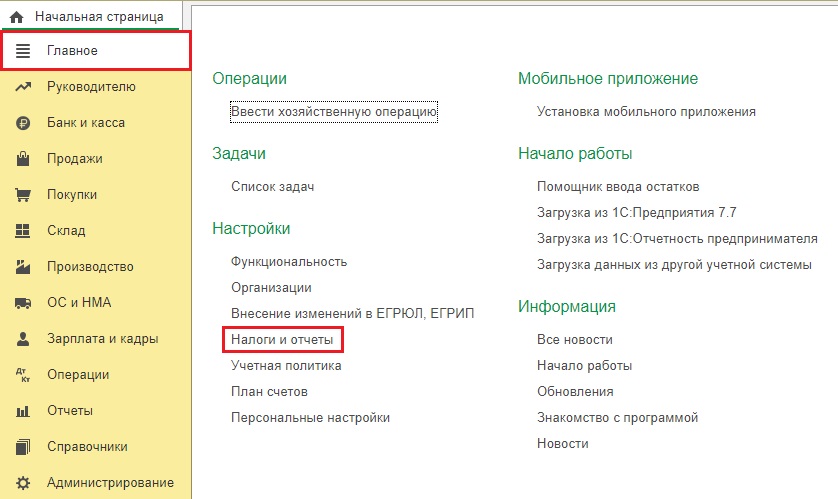

В данном программном продукте механизм расчёта пониженных страховых взносов реализован, начиная с релиза 3.0.77. Для его применения необходимо перейти в раздел «Главное» и выбрать пункт «Налоги и отчёты».

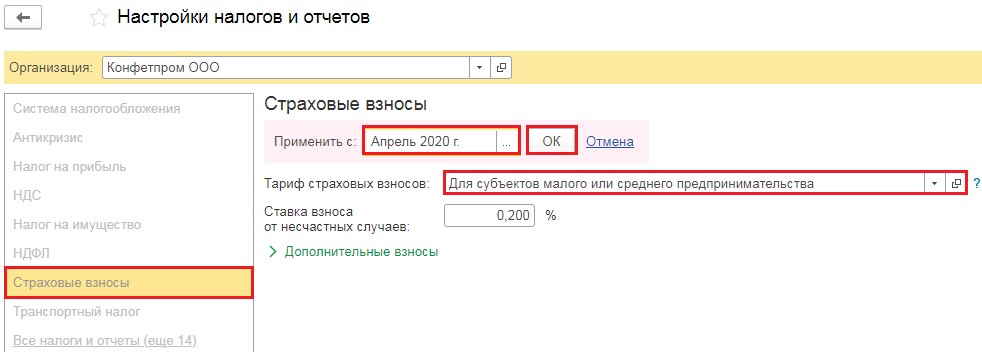

В открывшемся окне перейти на вкладку «Страховые взносы», изменить тариф на «Для субъектов малого или среднего предпринимательства» и установить период применения с «Апрель 2020» и нажать на «ОК».

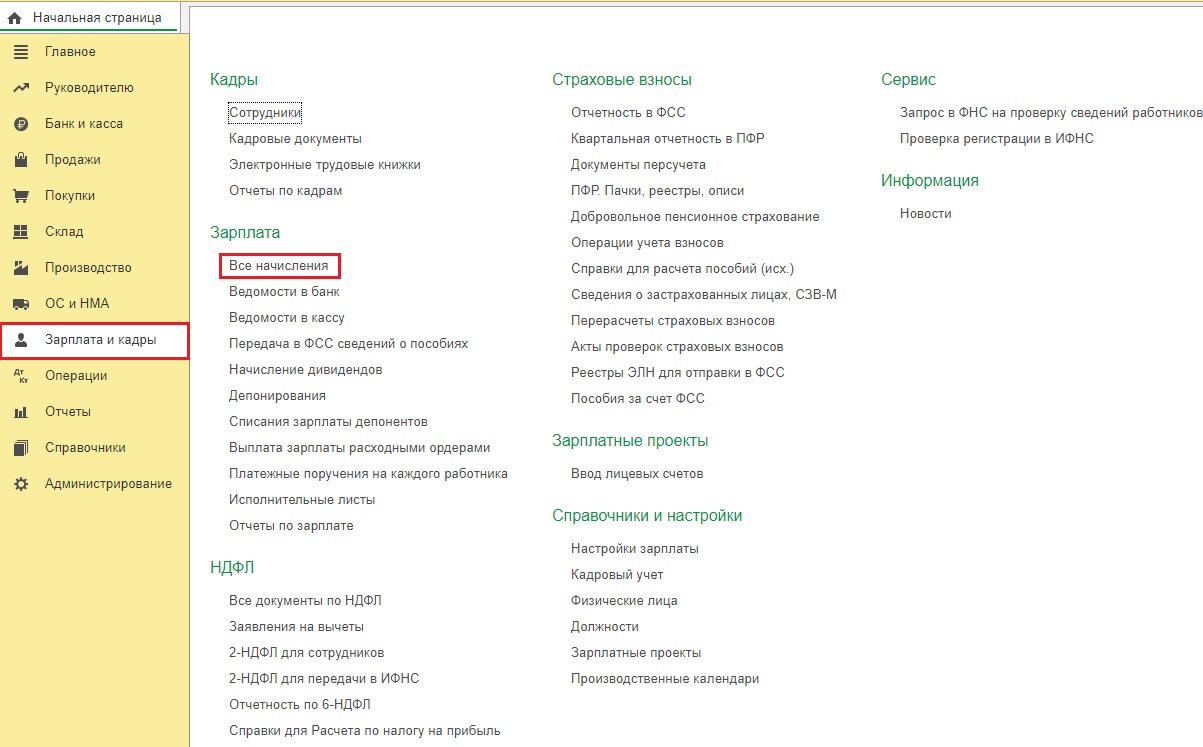

При расчёте зарплаты за апрель в разделе «Зарплата и кадры» — «Все начисления», страховые взносы будут автоматически рассчитаны с учётом применения пониженного тарифа с зарплаты, превышающей МРОТ.

Посмотреть на начисленные суммы страховых взносов с разбивкой по фондам можно нажав на ссылку с общей суммой.

Проанализировать начисления по всем сотрудникам можно сформировав отчёт «Анализ взносов в фонды» в разделе «Зарплата и кадры» — «Отчёты по зарплате».

Он будет иметь такой же вид, как и в программе 1С: Зарплата и управление персоналом ред. 3.1.

Изменения в отчёте «Расчёт по страховым взносам»

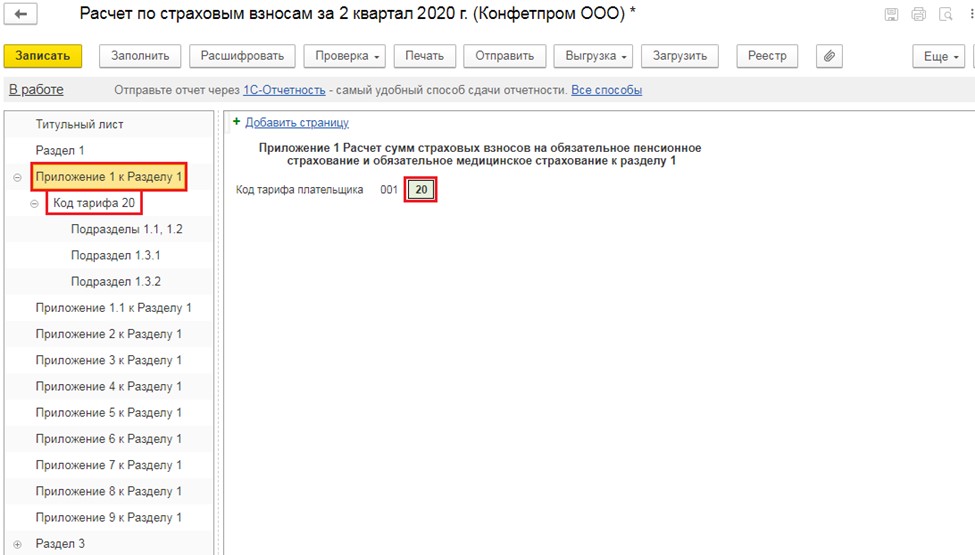

Начиная с релиза 3.0.77.78 в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0 и с релиза 3.1.13.188 в программе 1С: Зарплата и управление персоналом, редакция 3.1 отражены изменения в отчёте «Расчёт по страховым взносам».

А именно: добавлен новый код тарифа: 20 – «Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 27.07.2007г. №209-ФЗ, применяющие пониженные тарифы страховых взносов на обязательное пенсионное страхование в размере 10,0 процента, в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного федеральным законом на начало расчётного периода».

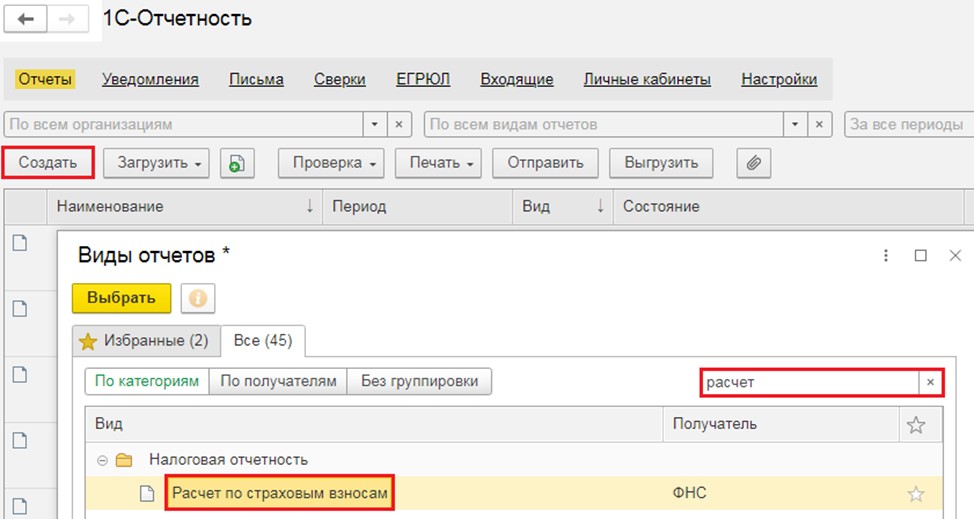

Для формирования отчёта необходимо перейти в раздел «Отчёты» в 1С: Бухгалтерия предприятия и выбрать пункт «Регламентированные отчёты». Или в раздел «Отчётность, справки» в 1С: ЗУП и выбрать пункт «1С-Отчётность».

Затем нажать на кнопку «Создать» и выбрать «Расчёт по страховым взносам». Для удобства в окне с видами отчётов есть строка поиска, в которой достаточно написать слово «расчет» и программа сделает отбор.

В открывшемся отчёте необходимо нажать на кнопку «Заполнить», а затем проверить, что в Приложении 1 к Разделу 1 стоит верный код тарифа плательщика.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

/

/

/

Совет: Как в 1С:ЗУП 3.1 рассчитать пониженные страховые взносы для СМБ?

21.04.2020

В соответствии с Федеральным законом от 01.04.2020 № 102-ФЗ с 1 апреля 2020 года организации и ИП, внесенные в реестр субъектов малого и среднего предпринимательства могут применять пониженные ставки страховых взносов, которые составляют:

- на обязательное пенсионное страхование – 10%;

- на обязательное социальное страхование — 0%;

- на обязательное медицинское страхование — 5%.

Указанные ставки действуют до конца 2020 года.

Новые релизы программы 1С:Зарплата и управление персоналом 8 (ред. 3.1) позволяют автоматически рассчитать пониженные страховые взносы для организаций МСБ.

Настроить расчет пониженных страховых взносов нужно через настройку учетной политики 1С:ЗУП 3.1. Во-первых, откройте вашу организацию.

В настройках организации перейдите на вкладку Учетная политика и другие настройки , кнопка Учетная политика.

Чтобы с апреля 2020 года начать применять пониженный тариф страховых взносов, перейдите по ссылке История изменений вида тарифа…

Изменить тариф необходимо с помощью кнопки Добавить. Выберите тариф пониженных страховых взносов – Для субъектов малого или среднего предпринимательства, и месяц, с которого будут применяться новые тарифы – Апрель 2020.

Нажмите ОК, а затем сохраните изменения учетной политики по кнопке Записать и закрыть. Теперь программа рассчитает страховые взносы за апрель 2020 года по новым, пониженным тарифам. Новый тариф будет применяться до тех пор, пока вы снова его не измените в настройках учетной политики 1С:ЗУП 3.1.

Пройдите курсы 1С и Вам больше не понадобятся советы и руководства!

Расписание курсов 1C

Подпишитесь на нас!

И получите в подарок промокод на 1500 руб! Все новые статьи, акции и анонсы каждую неделю:

Есть маленький нюанс, о котором забывают бухгалтеры, которые берут на обслуживание вновь созданные организации. И такая ошибка однозначно влечет за собой начисление пеней и штрафов по страховым взносам.

В этом коротком лайфхаке расскажем, как избежать подобных неприятных курьезов.

Для применения пониженных страховых взносов организация должна быть включена в Единый реестр субъектов малого и среднего предпринимательства. Это такая размещенная в открытом доступе база данных о субъектах малого и среднего предпринимательства, при обращении к которой можно подтвердить принадлежность того или иного хозяйствующего субъекта к категории субъектов МСП.

Доступ к реестру СМП находится здесь.

Статус субъекта малого предпринимательства присваивается автоматически, налогоплательщику не нужно подавать какие-либо заявления на попадание в данный реестр.

Самый важный нюанс: данные о новых организациях ФНС вносит в реестр МСП 10-го числа месяца, следующего за месяцем внесения в ЕГРЮЛ и ЕГРИП сведений о создании организации и ИП. Для вновь созданных организаций в целях применения пониженных тарифов очень важна эта дата внесения в реестр МСП!

Они могут платить взносы по тарифу 15% только начиная с того месяца, в котором они внесены в реестр. Например, если данные о них появились в реестре 10 октября, тогда за весь октябрь можно платить взносы по пониженному тарифу.

Соответственно, новые организации, которые зарегистрировались в ФНС в сентябре, при начислении зарплаты за сентябрь должны платить обычные страховые взносы. И только в октябре изменить тариф страховых взносов на пониженный «Для субъектов МСП».

И это правило касается не только новеньких, но и давно созданных организаций и ИП. Если «старички» по какой-то причине (к примеру, из-за некорректных данных) не числились в реестре, а, допустим, в октябре (после уточнения данных) появились там, тогда платить взносы по тарифу 15% они вправе начиная с 1 октября.

От теории к практике

Рассмотрим, какие настройки должен выполнить бухгалтер в программах 1С.

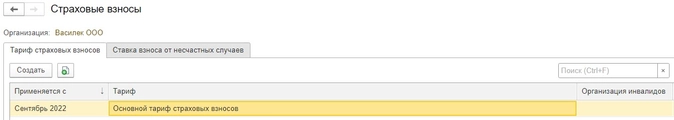

В 1С: Бухгалтерии предприятия ред. 3.0 зайдите в раздел «Главное» – «Налоги и отчеты», на вкладке «Страховые взносы» щелкните синюю гиперссылку «История изменений».

В открывшемся окне создайте новую запись, где укажите, что с сентября 2022 применяется «Основной тариф страховых взносов».

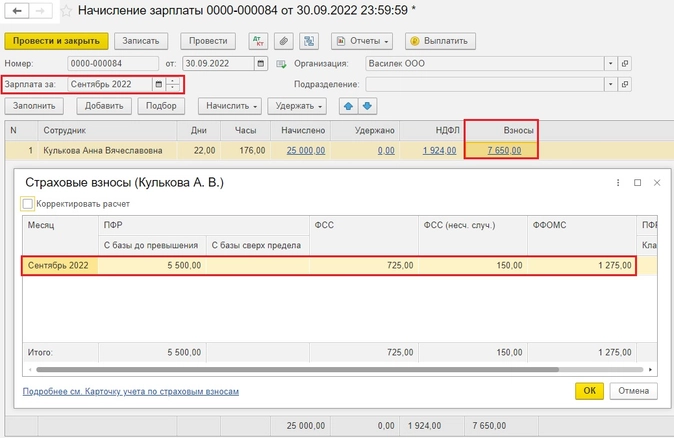

При начислении зарплаты за сентябрь программа произведет расчет страховых взносов по основному тарифу.

Пример

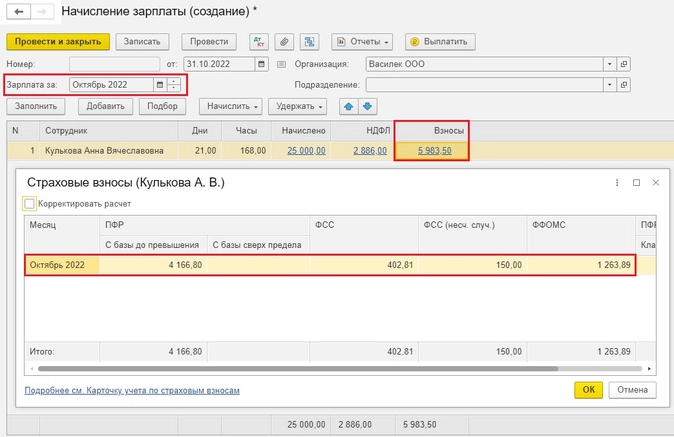

Например, сотрудница Кулькова А. В. получает оклад 25 000 рублей.

Страховые взносы составят:

– в ПФР: 25 000 * 22% = 5 500 руб.;

– в ФСС: 25 000 * 2,9% = 725 руб.;

– в ФФОМС: 25 000 * 5,1% = 1 275 руб.

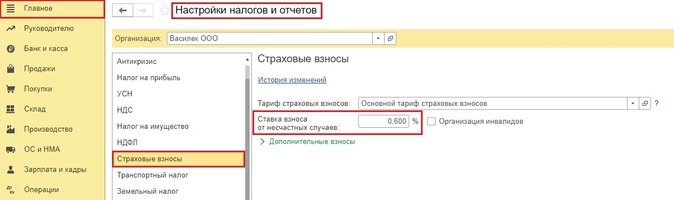

Ставка страховых взносов от несчастных случаев не зависит от выбранного тарифа страховых взносов, она присваивается ФСС на основании вашего ОКВЭД и указывается в соответствующей строке в настройках налогов и взносов.

В нашем примере ставка взносов от несчастных случаев 0,6%:

ФСС н/с: 25 000 * 0,6% = 150 руб.

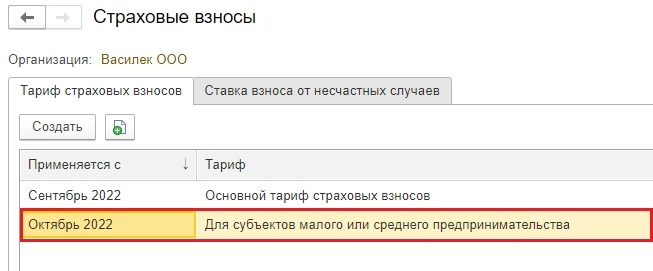

ООО «Василек» в октябре 2022 внесли в реестр СМП, поэтому вновь заходим в раздел «Главное» – «Налоги и отчеты», на вкладке «Страховые взносы» щелкаем синюю гиперссылку «История изменений».

Создаем новую запись с тарифом «Для субъектов малого или среднего предпринимательства», применяемую с октября 2022

Проверим ставки страховых взносов, начислим зарплату за октябрь:

Пониженные тарифы для СМП: на ОПС – 10%, на ОМС – 5%, на ВНиМ – 0%. Их применяют к облагаемым взносами выплатам сверх МРОТ, установленного на 01.01.2022, – 13 890 руб. (ст. 427 НК, письмо ФНС от 06.06.2022 ″ БС-4-11/6888@).

Страховые взносы составят:

– в ПФР: 13 890 * 22% = 3 055,80 руб.;

(25 000 – 13 890) * 10% = 1 111 руб.;

Итого: 3 055,80 + 1 111 = 4 166,80 руб.

– в ФСС: 13 890 * 2,9% = 402,81 руб.;

– в ФФОМС: 13 890 * 5,1% = 708,39 руб.;

(25 000 – 13 890) * 5% = 555,5 руб.

Итого: 708,39 + 555,5 = 1 263,89 руб.

Ставка взносов от несчастных случаев не изменилась, также 0,6%:

ФСС н/с: 25 000 * 0,6% = 150 руб.

1С: ЗУП ред. 3.1

В 1С: ЗУП ред. 3.1 аналогичные настройки находятся в разделе «Настройка» – «Организации» – «Учетная политика».